Каковы последствия пребывания в «черном списке»

Арест имущества.

В зависимости от индивидуальной кредитной истории, последствия попадания в черный список «Сбербанка» могут быть различными. Например, если клиент в основном исправно вносит ежемесячные платежи, время от времени опаздывая на 1-5 дней, то последствия будут минимальными. Такому человеку могут просто позвонить сотрудники банка и напомнить о необходимости заплатить.

Но если клиент имеет несколько просрочек и большую сумму пеней, не отвечает на звонки, скрывает место своего пребывания, то ему грозит:

- арест имущества (автомобиля, бытовой техники);

- взыскание долгов через суд;

- запрет выезда за границу.

Даже если клиент банка просто не придерживается графика платежей, допуская большие просрочки, то у него в дальнейшем могут начаться проблемы со «Сбербанком» и кредитными организациями на территории России. Пребывание в «черном списке» – это прямое свидетельство неблагонадежности клиента, из-за чего ему будут отказывать в предоставлении кредитов.

Санкции для должников

Если человек находится в черном списке должников по кредитам, у него появляются не только трудности со взятием займа, но и с поездкой за пределы страны. При этом следует иметь в виду, что наличие долга не является поводом для ограничения. Запрет покидать страну появляется, если:

- относительно должника было вынесено решение суда в пользу взыскателя;

- заемщик не расплатился в сроки, указанные в исполнительном документе, выданном на основании судебного постановления;

- от имени взыскателя или судебного пристава было подано на должника заявление в суд с просьбой временно ограничить выезд за границу.

Если относительно злостных неплательщиков кредитов было выдано постановление об ограничении выезда за границу, на их адрес отправляются копии судебного решения. Чтобы отменить приговор, нужно оплатить долг и показать суду квитанцию об оплате. Решение о снятии запрета может растянуться до тридцати дней.

Санкции могут быть применены и относительно имущества должника. Если кредит был взят под залог недвижимости, исполнительные органы могут принять решение о ее продаже.

Как сделать запрос кредитного рейтинга?

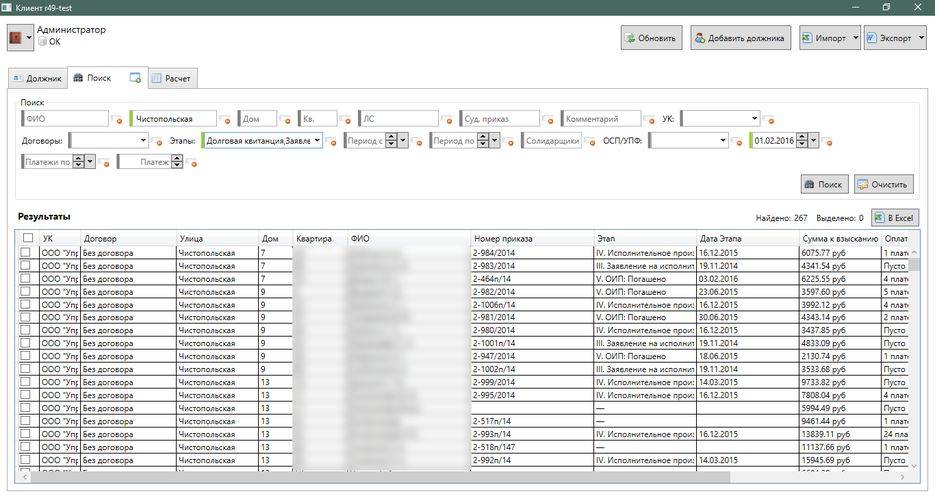

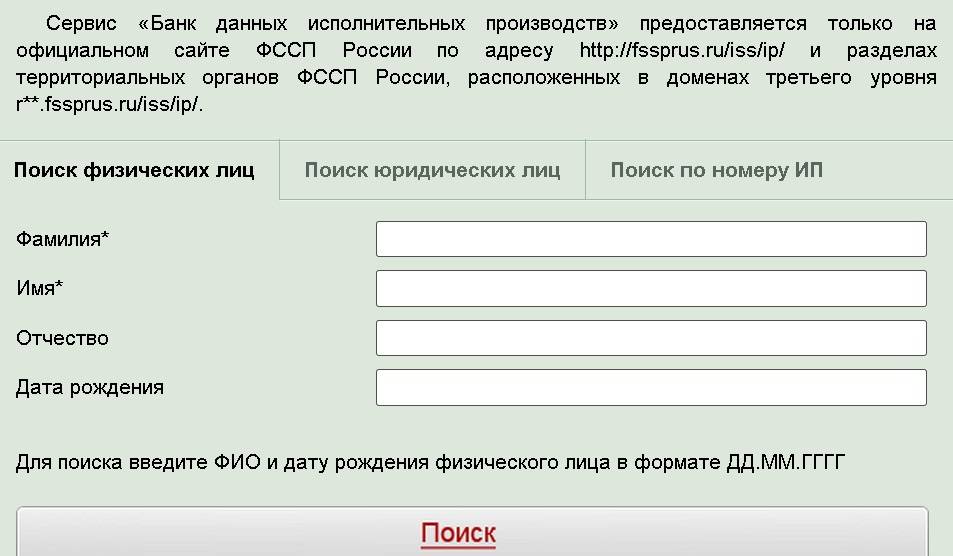

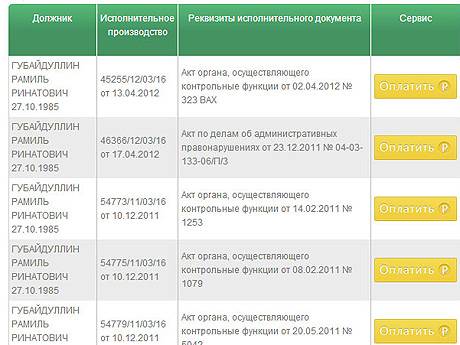

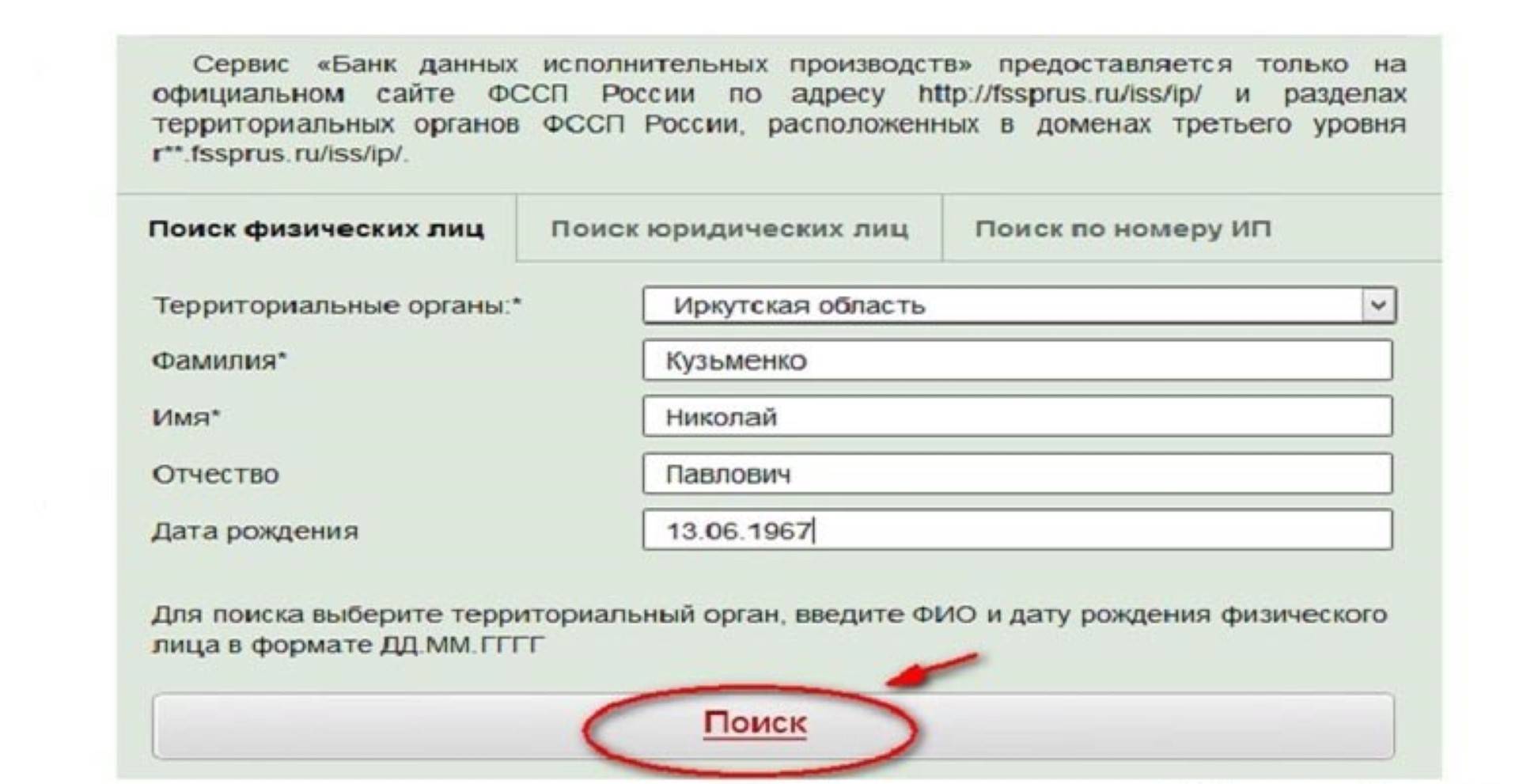

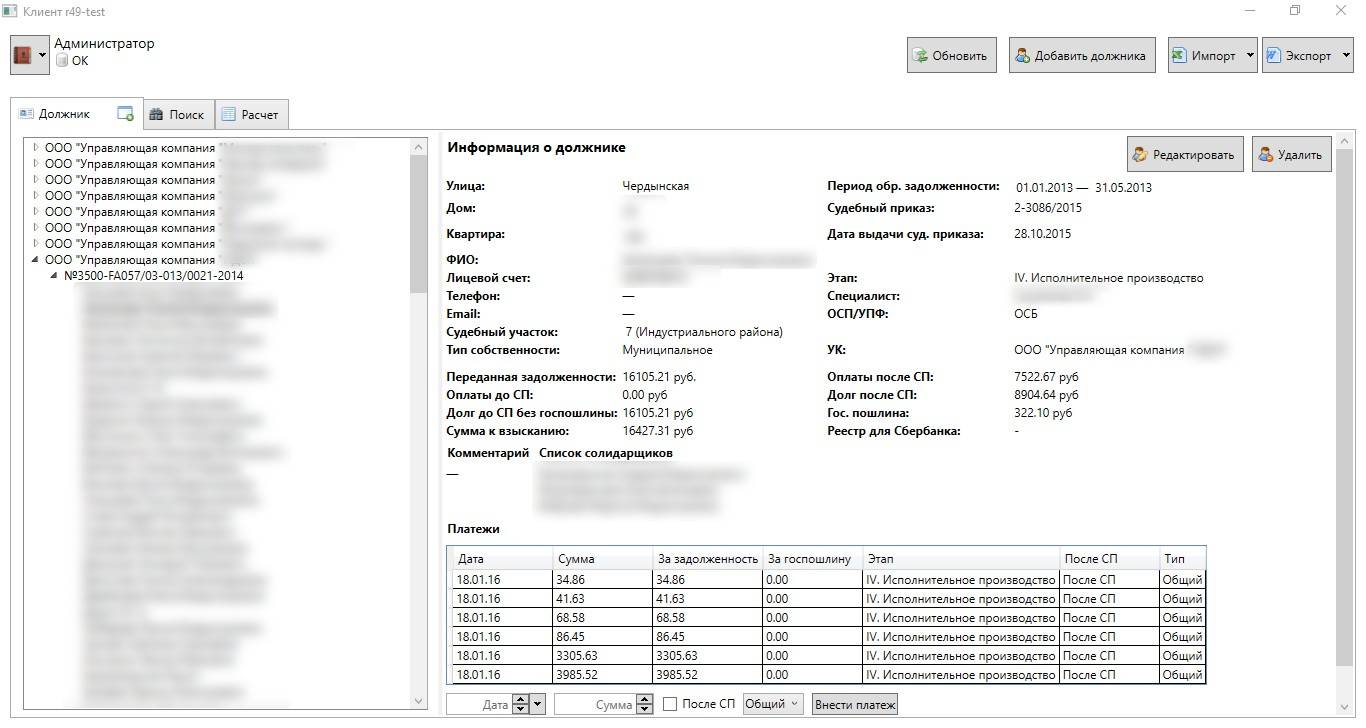

Если на должника заведено исполнительное производство, то данные о нем вносятся в банк данных исполнительных производств. Посмотреть информацию можно воспользовавшись специальной формой, куда вводятся персональные данные. Простота и удобство сервиса позволяют в любой момент узнать кредитный рейтинг как клиенту, так и финансовой организации, у которой он будет брать кредит (для проверки его благонадежности). Сделать запрос можно несколькими способами:

- Узнать свой статус можно, обратившись в отделение банка или онлайн на сайте финансовой организации. Как правило, услуга платная (стоит в районе 300-500 р.)

- Воспользоваться услугой БКИ (1 раз в год проверка бесплатна, повторные запросы – платные). На сайте Центрального БКИ находим ссылку на онлайн запрос, вводим персональные данные: имя и фамилию, серию и номер паспорта, номер мобильного телефона, адрес электронной почты, специальный код субъекта кредитной истории. Его указывают в договоре, также узнать его можно, сделав запрос в базу БКИ.

Если клиент не хочет вводить свои данные в сети, посмотреть отчет бесплатно можно, отправив телеграмму Почты России (ее обязательно заверяет оператор) по следующему адресу: 107016, г. Москва, ул. Неглинная, дом 12, ЦККИ. В форме кроме своих данных обязательно нужно указать адрес электронной почты. Отправленный отчет будет содержать информацию о персональных данных клиента, его займах, их статусе.

Сохраните статью в 2 клика:

Оформляя кредит в банке, нужно помнить, что любые жизненные ситуации не будут служить оправданием для просрочек. Сколько бы ни был должен клиент, финансовое учреждение всегда будет требовать выполнения взятых обязательств. Если погашать кредит вовремя, клиент сможет сохранить свою репутацию, улучшить кредитную историю и не допустить появления лишних расходов, даже если он внесен в единую базу должников судебных приставов.

Как улучшить свой кредитный рейтинг

У неплательщика по кредитам есть возможность повлиять на ситуацию, чтобы добиться улучшения своего рейтинга надёжности. Активное использование кредитных продуктов влияет так же положительно, как и одновременные с ним своевременные платежи. Чем больше срок давности плохой истории, тем меньше её влияние, если начать погашать долги и, например, расплачиваться иногда за покупки кредитной картой.

Положительно влияют также закрытые другие займы, если их несколько. Один текущий кредит – больше доверия и уверенности в платёжеспособности лица, чем несколько не погашенных, пусть даже и мелких.

Старайтесь не доводить ситуацию до судебного производства или других проблем. Если возникают проблемы с выплатой долгов, в первую очередь стоит обратиться непосредственно к кредитору. Обрисовав ситуацию кредитному специалисту банка, можно найти решение в виде кредитных каникул или реструктуризации. Такая возможность предоставляется всем, но только в том случае, если ситуация не была запущена и заёмщик обратился, не затягивая время.

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему —обращайтесь в форму онлайн-консультанта.

Это быстро и бесплатно! Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону.Это быстро и бесплатно!

Общероссийский реестр неплательщиков

Далее подробно расскажем, где потенциальный заемщик может получить сведения, содержащиеся в едином реестре банковских неплательщиков. Остановимся на том, какие государственные и финансовые структуры составляют собственные списки, относящиеся к клиентам той или иной организации.

Кредитная история заемщиков хранится в Бюро не менее 15 лет

Кредитная история заемщиков хранится в Бюро не менее 15 лет

Сразу отметим, что в решении данной задачи существуют следующие варианты:

- всеми коммерческими кредитно-финансовыми организациями имеющиеся сведения передаются в НБКИ, где данные о должниках хранятся не меньше 15 лет;

- общая база по неплательщикам сформирована в ФССП, в ней фиксируются люди, по отношению к которым возбуждается исполнительное производство;

- ЕР неплатежеспособных субъектов сформирован для распознания субъектов (граждане и организации), признанных банкротом, помимо этого, в данный список стекаются данные о заемщиках, задолжавших кредитно-финансовым учреждениям.

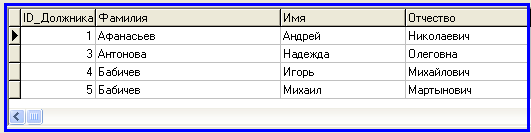

База ФССП предоставляет возможность идентифицировать неплательщика по минимуму параметров (регион проживания, фамилия и имя, а также число/месяц/год рождения), что значительно упрощает задачу поисков требуемого гражданина. Но, следует уточнить, что в ней имеются данные только на людей, прошедших судебные инстанции.

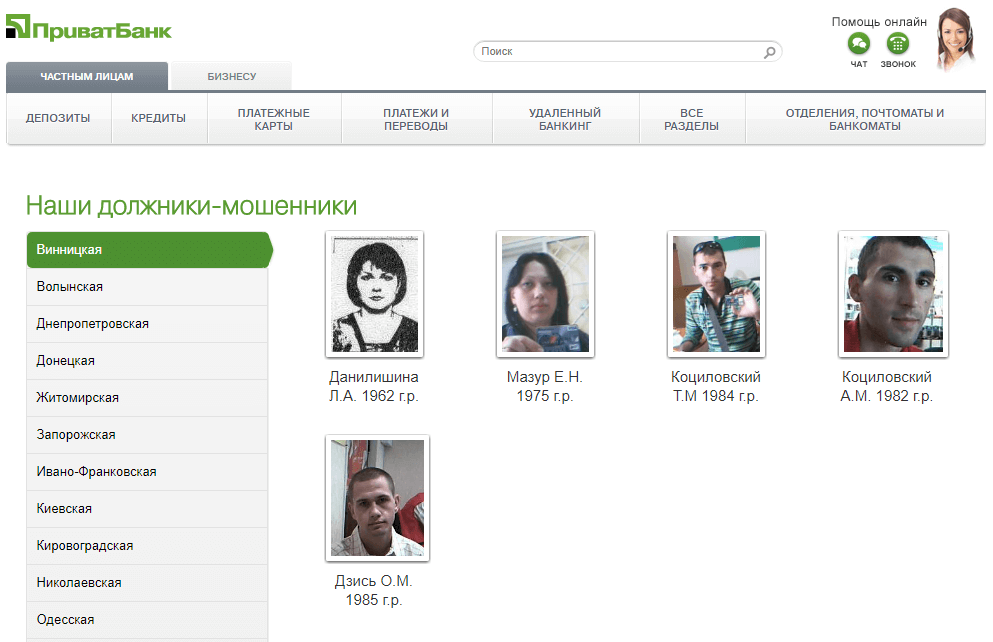

Обратите внимание, что указанные выше источники информации являются основными базами, где собираются сведения о неплательщиках. Хотя, у крупных кредитно-финансовых учреждений, предположим, в Сбербанке, имеются свои «чёрные списки» лиц, которые не справляются с кредитными обязательствами

В них собрана актуальные и проверенные сведения на недобросовестных клиентов означенного банка.

ФССП для обеспечения исполнения судебного решения имеют право ограничивать гражданские права неплательщика

ФССП для обеспечения исполнения судебного решения имеют право ограничивать гражданские права неплательщика

База должников по кредитам в России

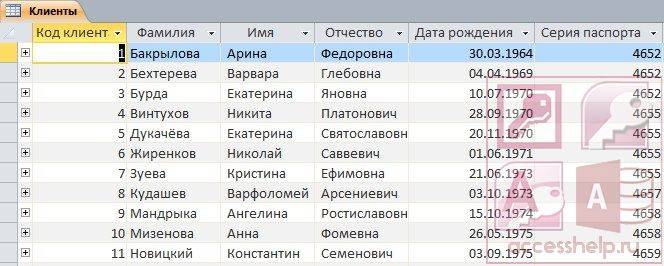

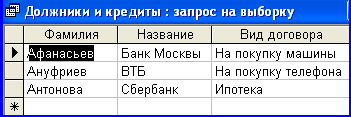

Обращаясь за ссудой, заемщик предоставляет данные о своей платежеспособности, привлекает добропорядочных поручителей или даже оформляет жилье в залог. Однако любое учреждение проверяет банк данных должников по кредитам по фамилии и именно на основании этого принимает окончательное решение. Даже при наличии высокого дохода, но имея прошлые несвоевременно погашенные обязательства, вполне можно получить отрицательный ответ на свое заявление.

Сегодня немало учреждений готовы выдавать займы, преимущественно на небольшие размеры, без подтверждений прибыли, указания места работы и предоставления дополнительных видов обеспечения. В данной ситуации необходим паспорт и часто еще любой документ, чтобы с полной уверенностью удостоверить личность клиента. При этом заявление рассматривают и выдают ответ, не имея по сути никаких данных о заявителе. Для учреждений в данной ситуации основополагающим фактором, влияющим на решение, считается именно рейтинг по базе кредитов.

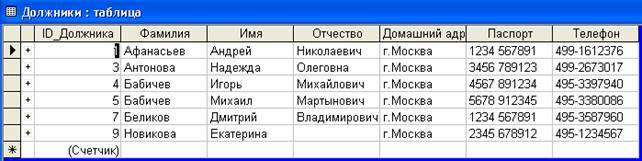

Параметры описания заемщиков

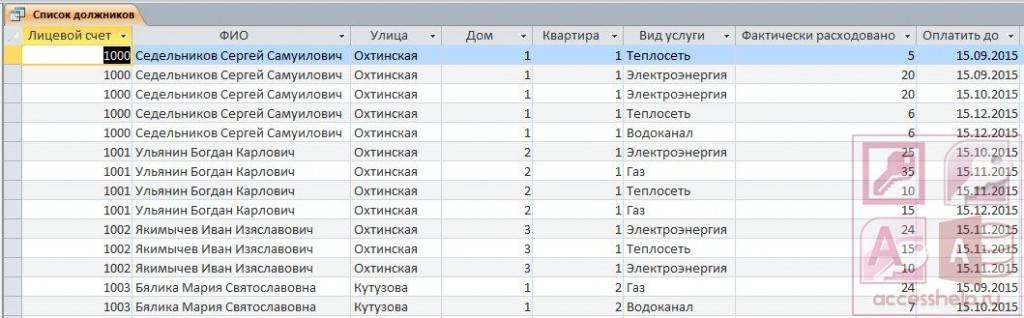

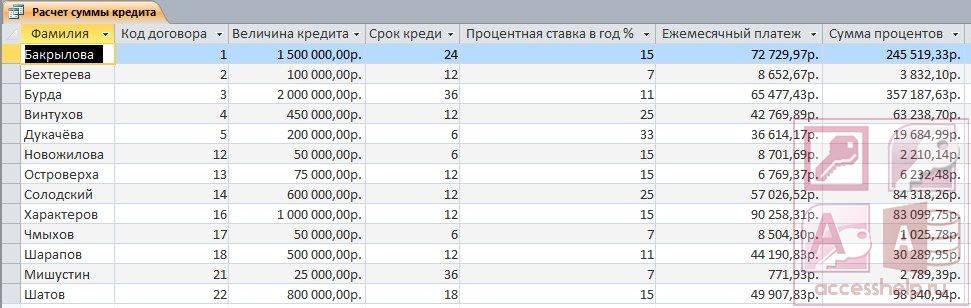

За счет сравнительно недавних изменений в ведении учета клиентов, каждый кредитор и финансовое учреждение подает в базу данные о своих заемщиках по таким параметрам:

- Личные данные (паспортные, адрес);

- Номер договора;

- Величина ссуды;

- Срок взаимодействия;

- Даты платежей (график);

- Остаток долга;

- Своевременность внесения;

- Наличие просрочек;

- Применение штрафов, пени;

- Досрочное погашение (частичное, полностью);

- Дата завершения действия договора.

Крупные банки России не дают кредит любому потенциальному заемщику

Им важно знаю кредитную историю, чтобы сократить свои риски и для этого существует банк данных должников

Рейтинг данных

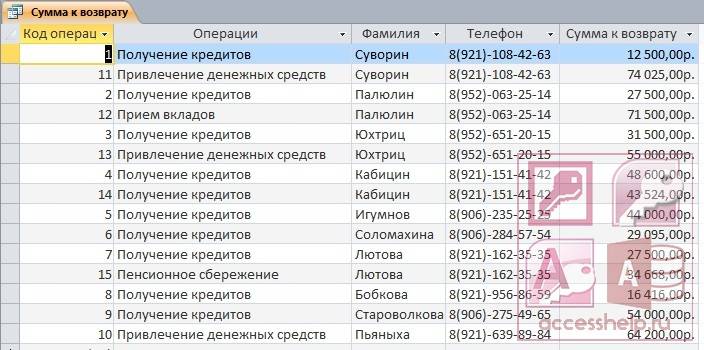

На основании взаимодействий и слаженной работы структур формируется рейтинг на каждого заемщика по фамилии. Он выражается в баллах согласно своевременности внесения платежей. Потому кредитор вырабатывает модель поведения для каждого вида клиентов, анализируя банк данных должников кредитам:

- Исправно выплачивающие долги. Граждане, активно использующие ссудные программы и своевременно и полно погашающие их, выступают желанными клиентами для любого банка. Заявку согласуют со 100%-ной вероятностью.

- Наличие незначительных просрочек. Обычно, внесение оплат с небольшой погрешностью (до 3-х дней) принято считать технической ошибкой. Выражается это в некотором сроке, необходимом учреждению для «проведения» через систему внесенного платежа. Такому клиенту вероятнее согласуют заявку.

- Наличие просрочек, применение штрафов, наличие непогашенных ссуд, передача дела для разбирательства в суде. Таким гражданам рассчитывать на заем в учреждении, которое стоит на защите своих интересов, не стоит.

- Отсутствие рейтинга. Гражданин ранее не оформлявший займов, вопреки общему мнению, желаемым клиентом не считается. Обусловлено это отсутствием о нем данных.

В настоящее время в сети интернет есть платные сервисы, где можно запросить свою кредитную историю и рейтинг по фамилии

В настоящее время в сети интернет есть платные сервисы, где можно запросить свою кредитную историю и рейтинг по фамилии

Узнать ситуацию через банк данных должников по кредитам по фамилии можно посредством подачи заявления своему учреждению, которое готово предоставить данные о рейтинге и истории, обычно за плату.

При этом исправить свое положение вполне возможно посредством оформления новых ссуд и своевременным их погашением. В данном случае более поздние ситуации сохраняются, и общий рейтинг будет выше. Кредитор сможет увидеть, что заемщик исправился и в настоящем уже отличается добропорядочностью.

Доступ к базе должников

Следует разделять понятие Единой базы должников ФССП и «черного» списка клиентов банков. Сотрудники службы судебных приставов включают должников банков в общую базу данных, но это касается граждан, которые уже пережили судебное разбирательство и получили на руки исполнительный лист. Информация от судебных приставов находится в открытом доступе относительно недавно. Она включает данные не только по кредитам в россии, но также о финансовых обязательствах граждан по уплате налогов, алиментов и платежей за предоставление коммунальных услуг. Разработанная ФССП база должников по кредитам бесплатно функционирует на официальном сайте ведомства. Пользоваться ей следует регулярно, ведь, имея денежные обязательства перед кредиторами, физическое лицо не только не сможет оформить очередной заем, но и не пересечет границы государства.

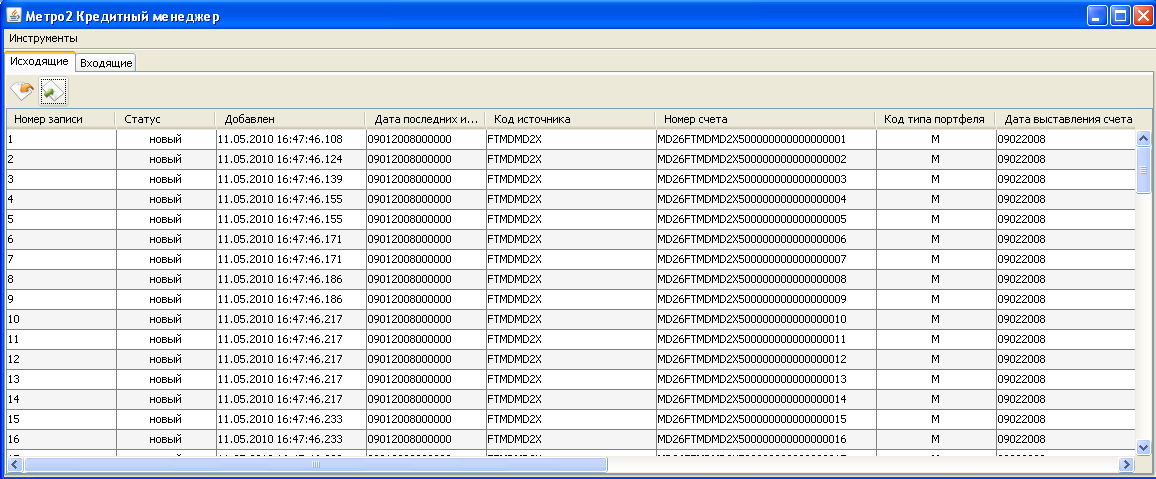

Если же гражданин задерживает выплаты по кредиту в банк траст или имеет небольшую задолженность по кредитной карте сбербанка, то в системе судебных приставов его данные отображаться не будут. Единая база долгов по кредитам финансовых организаций была разработана сравнительно недавно. Она выступила отличной заменой спискам Бюро Кредитных Историй.

Способы заплатить или узнать остаток по кредиту

Отслеживать кредитную историю стало проще. Все сведения о внесении платежей будут содержаться на мобильном телефоне. Для этого:

- активируйте приложение по номеру вашего сотового;

- через СМС начнут приходить напоминания о ближайшем сроке платежа, его точном размере;

- высветится список погашенных платежей и их остаток по кредиту;

- в информации, высветившейся на мониторе, будет указано, как и где оплатить кредит;

- пункты приема платежа указаны на карте.

В жизни каждого человека могут произойти непредвиденные обстоятельства, которые негативно повлияют на его платежеспособность. Это может быть увольнение с работы, снижение заработной платы, неожиданная болезнь или получение инвалидности. Все это приводит к тому, что человек не может, как и прежде, оплачивать кредит перед банком.

Будет гораздо хуже, если заемщик будет скрываться от кредиторов и выключит мобильный телефон. В этом случае его долг будет только расти с каждым днем за счет штрафов и пеней. В итоге его кредитная история испортится и больше никто не выдаст ему новый займ. Затем кредиторы обратятся в суд и будут в судебном порядке принуждать его выплатить сумму долга и все начисленные штрафы.

Чтобы не довести дело до печального исхода, лучше с самого начала контролировать свой остаток по кредиту и вносить платежи строго по графику. Не оформляйте кредиты на большие суммы, если не уверены, что вашего дохода хватит на их погашение.

Использование баз данных: пошаговая инструкция

Итак, вы решили проверить наличие собственных данных в подобной базе. Если обращаться к официально действующей Единой базе, понадобится:

К сведению: ваша задача существенно упростится, если известен номер исполнительного производства, благодаря пункту меню «Поиск по номеру исполнительного производства».

Получение сведений из БКИ рассмотрим на примере Национального бюро, которое предоставляет гражданам такую возможность один раз в год совершенно безвозмездно. Способы могут различаться:

- Почтой. Необходимо распечатать и заполнить размещенную на официальном сайте НБКИ форму запроса, далее отправить запрос с нотариально заверенной подписью по адресу, указанному опять же на сайте. Ответят вам в трехдневный срок после получения.

- Телеграммой. С обязательным указанием всех паспортных данных и контактного телефона, а также адреса фактического проживания, если он отличается от прописки. Заверить подпись может сотрудник почты.

- Лично путем обращения к организациям-партнерам НБКИ. Их перечень и местоположение также можно найти на официальном сайте. Информацию придется оплатить. В Москве можно воспользоваться с этой целью услугами курьера.

- Обратиться в офис НБКИ. Вариант доступен для проживающих в столице.

Запрос кредитной истории

Если Вам не дают кредит с плохой кредитной историей куда бы Вы не обращались и Вы считаете, что попали в чёрный список неплательщиков кредитов.

- 1. Вряд ли для кого-то является секретом, что такие списки ведут сами банковские организации… Если Вы когда-либо брали кредит в банке, то есть смысл обратиться туда и попросить предоставить необходимые сведения.

2. Если Вы брали займ в нескольких банках и не уверены есть ли у Вас задолженность в каком-нибудь из них, то есть смысл запросить свою кредитную историю.

3. Бесплатно сделать это Вы можете один раз в год. Платно же сколько угодно: цена вопроса от 300 до 1000 рублей. Также не лишним будет прочесть можно ли узнать кредитную историю онлайн через интернет.

Какие способы узнать задолженность существуют

Для этого необходимо быть в курсе поступления денежных средств на счет кредитной компании. Просрочки платежа могут повлечь за собой дополнительные расходы в виде пени или штрафных санкций. Но и иногда задержки происходят не по вине клиента. Поэтому следует своевременно получать информацию о состоянии платежа.

Чтобы избежать подобных ситуаций, требуется производить контроль следующими вариантами:

- визит в банк;

- звонок по горячей линии;

- с помощью СМС-информирования;

- в личном кабинете на сайте банка;

- через банкомат или терминал;

- проверить через Бюро кредитных историй;

- в ФССП после решения суда.

В зависимости от условий договора, клиент может получать уведомления через смс, онлайн в личном кабинете или мобильном приложении банка, телефонные звонок от сотрудника банка, письмо на электронную почту. Чаще всего подключения этих услуг платное. Но благодаря этой услуги клиент не будет переживать за своевременной поступления денег.

Каковы последствия невыплаты долга

Заемщики могут целенаправленно не погашать долги, считая, что в этом случае им не грозит никакое наказание. В соответствии с российским законодательством неисполнение кредитных обязательств чревато административной или уголовной ответственностью.

| Последствие | Пояснение |

| Включение в черный список | Отсутствует возможность получения кредитов, некоторые микрофинансовые организации также отказываются предоставлять заем таким клиентам. |

| Блокировка банковских счетов | Обратившись в суд, кредитор может добиться ареста всех счетов, с которых задолженность будет погашаться. |

| Судебное разбирательство | На имущество накладывается арест, оно реализовывается на бирже торгов с целью погашения долга. |

| Лишение свободы, прав | Тюремный срок; ограничение прав осуществлять определенный вид деятельности сроком до 5 лет; принудительные работы. |

При оформлении кредитов следует не только регулярно вносить платежи, но и контролировать их своевременное поступление. Это поможет избежать просрочек и попадания в базы должников.

Базы данных и поиск

Интернет дает огромные возможности поиска и уже не проблема найти должника по фамилии, в.т.ч список должников по алиментам по фамилии. Судебные приставы располагают актуальной информацией по этому вопросу, поэтому именно с их официального сайта мы начнем детальное изучение алгоритма поиска.

- С их официального сайта мы начнем детальное изучение алгоритма поиска.

- На первой же странице вам будет предложено окно поиска.

- Укажите фамилию должника и территориальный орган.

- В случае обнаружения долга вся информация будет представлена на экране. При отсутствии задолженности система покажет, что по запросу ничего не найдено. Это не означает, что долга нет. Его могли не успеть внести в базу данных.

Единый портал государственных и муниципальных услуг:

- Открыть сайт Госуслуги

- Открыть вкладку «Каталог услуг».

- Найти «Безопасность и правопорядок».

- Здесь можно просмотреть штрафы, налоговые и судебных задолженности.

- Для получения информации авторизуйтесь на портале.

- В графе поиска вводите фамилию предполагаемого должника.

- Указываете каким образом хотите получить информацию.

Национальное бюро кредитных историй:

- Открыть сайт НБКИ

- Справа на боковом меню есть вкладка «Проверить свою кредитную историю».

- Вам будет предложено проверить историю физического и юридического лица.

3.1. Проверка физического лица включает 5 различных вариантов.

3.2. Юридические лица имеют 4 варианта проверки.

Дополнительная информация

Подробно о том, как узнать наложен ли арест на квартиру можно прочитать здесь.

Найти задолженность через социальную сеть «Одноклассники»:

- Зайти на сайт «Одноклассники»

- Авторизуйтесь или создайте учетную запись.

- В строке поиска введите «Банк данных исполнительного производства».

- Кликните на всплывающей строке.

- Откроется меню поиска приложения Федеральной службы судебных приставов.

- Необходимо ввести фамилию и имя, а также дату рождения и указать регион проживания.

- Нажать «Отправить».

- Информация будет представлена под поисковым блоком.

Найти задолженность через устройства Android:

- Откройте меню устройства.

- Найдите приложение «Play Маркет».

- В строку поиска введите одно из представленных выше названий приложений.

- Установите выбранное приложение.

- Следуйте алгоритму поиска.

Найти задолженность через устройство Apple:

- Откройте меню устройства.

- Найдите приложение «App Store».

- В строку поиска введите одно из представленных выше названий приложений.

- Установите выбранное приложение.

- Следуйте алгоритму поиска.

Кому и зачем нужны базы списков должников?

Кредитная история заемщика играет огромную роль в современном финансовом мире. Каждый контрагент хочет быть уверен в надежности своего партнера. Как гражданин, доверяющий свои сбережения, может проверить лицензию и рейтинг своего потенциального кредитного учреждения или страховой компании, так и наоборот, последние, в свою очередь, должны быть уверены в платежеспособности своих клиентов, дабы избежать финансовых потерь и неприятностей с выяснением финансовых отношений в будущем.

Для удобства финансовых организаций, с целью снижения рисков возникновения просрочек, стали создаваться специальные бюро, в которых на протяжении длительного времени хранятся статистические данные платежеспособности почти всех заемщиков (как физических, так и юридических лиц).

Любая кредитная организация имеет право проверять потенциального клиента на наличие просроченных задолженностей, и на предмет иных финансовых нарушений, обращаясь к различным базам кредитных историй.

К таким базам относятся:

- Бюро кредитных историй;

- Черные списки;

- Стоп-листы.

Принципиальные различия и сходства вышеперечисленных баз рассмотрим далее.

Но не стоит забывать, что и самим гражданам и юридическим лицам необходимо как можно чаще проверять себя в базе должников. Это обезопасит субъектов кредитных историй от ряда неприятностей, таких как:

- Систематические отказы в выдаче кредитов со стороны кредитных организаций;

- Выяснения финансовых отношений с коллекторами;

- Возможный арест дебетовых или зарплатных счетов для списания денежных средств в счет погашения образовавшейся задолженности;

- Проблемы с продвижением по карьерной лестнице;

- Запрет на выезд за границу;

- Крайние меры – конфискация имущества.

Официальный сайт должников по кредитам

Основная цель этого реестра – систематизация сведений о должниках, в отношении которых открыто судебное производство. Открытый доступ к этому ресурсу сделан для того, чтобы информировать заинтересованных лиц о невыполненных финансовых обязательствах и воспрепятствовать продаже заложенного или другого имущества должника. Возможно, в будущем судебные приставы смогут работать с должниками по кредитам, ознакомившись с данными ресурса.

Самый популярный займ

CASHBERRY

2 отзыва

| Сумма до: | 5 000 грн. |

|---|---|

| Ставка: | 1,5% |

| Срок: | До 30 дней |

- Кредит без справок о доходах

- Без фото

- Возраст 18+

- Без звонков и вмешательств

- Снижение процентной ставки и повышение лимита

- На любую банковскую карту

- Возможность оформить кредит с плохой кредитной историей

Получить деньги

Например, должник собрался продать квартиру, которая находится в залоге по невыплаченному кредиту, и обратился к нотариусу для оформления сделки. Обязанность нотариуса – проверить всех участников купли-продажи в реестре и при подтверждении информации отказать в совершении сделки и, более того, сообщить в орган государственной исполнительной службы о намерениях должника. В свою очередь, государственного исполнителя закон обязывает наложить арест на продаваемую квартиру. Если найдется недобропорядочный нотариус, который все же нарушит закон и оформит сделку, она может быть признана недействительной.

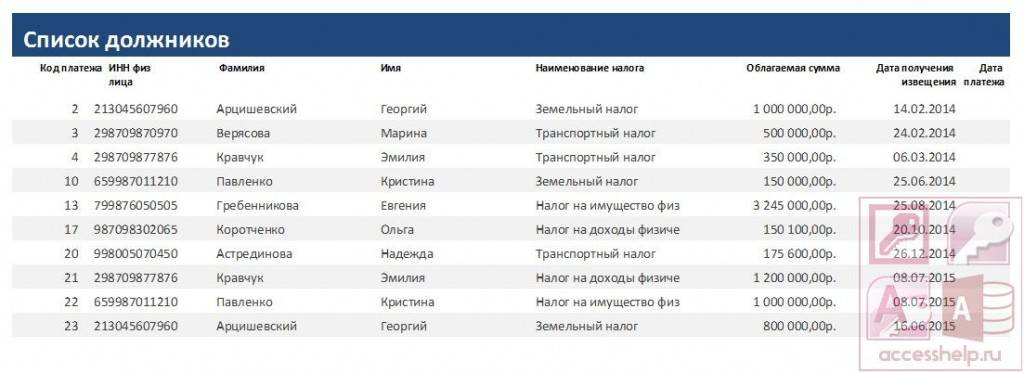

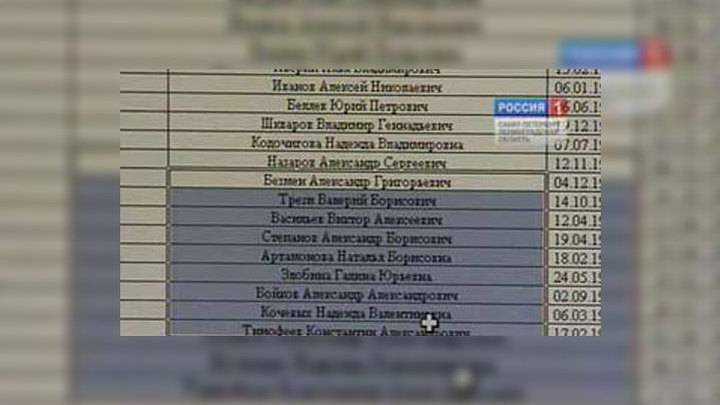

В Едином реестре содержится информация о:

- фамилии, имени, отчестве должника;

- его дате рождения;

- названии органа, который выдал исполнительный документ;

- названии органа исполнительной службы (государственной или частного исполнителя);

- номере исполнительного производства;

- категории взыскания (штраф, алименты и др.).

Желаю Вам не попадать в черные списки должников по кредитам. Но советую проверять хотя бы изредка, нет ли Вашей фамилии в этом списке. Обязательно нужно уточнить свой статус в этой базе данных, если Вам отказали в кредите, если Вы закрыли один кредит и собираетесь взять следующий, а также если Вы остерегаетесь того, не оформил ли кто-то кредит на Ваше имя, используя Ваши документы.

Дополнительные меры предосторожности

Иногда возникают ситуации, когда даже добросовестные клиенты, годами сотрудничающие с банком, обнаруживают, что попали в «черный список». Это случается по нескольким причинам:

- Клиент открыл банковскую карту с платным обслуживанием, но забыл про нее или попросту не использовал. При этом банк продолжал списывать ежемесячные сервисные платежи, которые за год накопились в круглую сумму и, по сути, являются задолженностью.

- Человек забыл внести последний платеж по кредиту или внес его не полностью, недоплатив всего несколько сотен рублей.

Это приводит к тому, что в банковской системе клиент переходит в категорию «проблемных» и попадает в список должников

Поэтому важно следить за всеми своими банковскими счетами и карточками, а при закрытии кредитов необходимо брать справку

Выводы

Сегодня мы рассмотрели, что такое «чёрный список» (биржа) должников по кредитам, где хранятся сведения о должниках и каким образом ее можно получить. А в заключение хотелось бы сказать, что, оформляя кредиты, заемщикам следует точно выполнять кредитные обязательства и не допускать просрочек во внесении платежей. А узнать информацию об имеющихся задолженностях можно прямо в банке, где получен заем. Но, эти сведения доступны исключительно неплательщику. Помните — своевременно обнаруженная и закрытая просрочка избавит гражданина от вероятных осложнений.

При этом несогласованность в политике кредитных учреждений является причиной выдачи займов лицам с негативной репутацией. Хотя в подобной ситуации неплательщику следует своевременно рассчитаться с банком. Это улучшит его кредитное досье. Сегодня такую возможность готовы предложить многие микро-финансовые организации. Недостатком этого варианта будут высокие проценты и минимальные сроки погашения кредита.