Можно ли обойтись без кода кредитной истории?

Большинство людей не слишком ясно представляют, зачем вообще необходим код КИС. Поэтому один из самых популярных вопросов — а можно ли обойтись без него совсем?

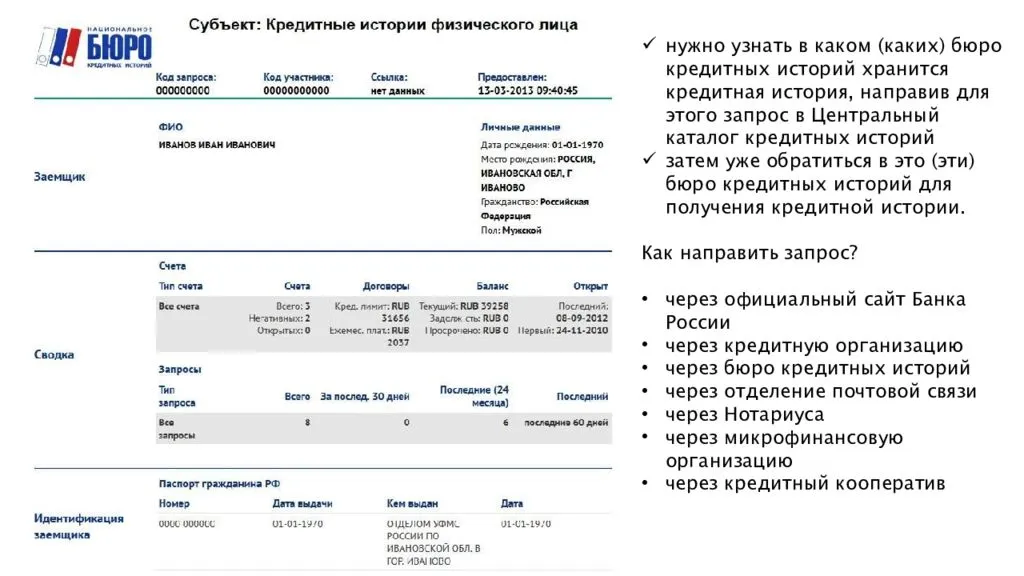

Да, ознакомиться с кредитной историей можно и без знания кода. Для этого понадобятся персональные сведения (паспортные, в том числе ФИО, серия и номер), которые нужно идентифицировать с личностью. После успешного предоставления требуемых сведений отчет направляется заявителю почтовым отправлением или в электронном виде. К сожалению, такая практика применяется не в каждом Бюро. Кроме того, необходимо точно знать, в каком из них хранятся данные о конкретном человеке.

Наличие кода упрощает получение информации и позволяет получить быстрый доступ к ней. К тому же, именно по коду можно определить место хранения данных о конкретном клиенте.

Ряд финансовых структур в обязательном порядке требуют указать код еще на стадии составления заявки на кредитование. Несмотря на это, любой человек может не указывать его, ссылаясь на то, что не знает или не запомнил его.

Важно

Ни банковские, ни другие финансовые структуры не вправе аргументировать отказ в предоставлении ссуды отсутствием ККИС. Если отказ мотивирован именно этой причиной, человек вправе обратиться с жалобой в суд.. В случае, если код не был указан, регламент предусматривает самостоятельную проверку благонадежности заявителя на кредитование силами СБ финансовой структуры

То есть, сотрудники безопасности сами формируют и направляют запросы, основанные на паспортных данных человека, в основные бюро. Такая проверка не гарантирует получения нужной информации, ведь неизвестно, в каком именно бюро находятся сведения о конкретном человеке

В случае, если код не был указан, регламент предусматривает самостоятельную проверку благонадежности заявителя на кредитование силами СБ финансовой структуры. То есть, сотрудники безопасности сами формируют и направляют запросы, основанные на паспортных данных человека, в основные бюро. Такая проверка не гарантирует получения нужной информации, ведь неизвестно, в каком именно бюро находятся сведения о конкретном человеке.

Из этого следует, что ККИС нужен не только учреждениям, которые занимаются кредитованием, но и самим потенциальным заемщикам.

- Во-первых, это упрощает проверку репутации и увеличивает вероятность одобрения ссуды.

- Во-вторых, с его помощью можно самостоятельно контролировать изменения собственной КИ и своевременно корректировать ее, восстанавливая пострадавшую репутацию.

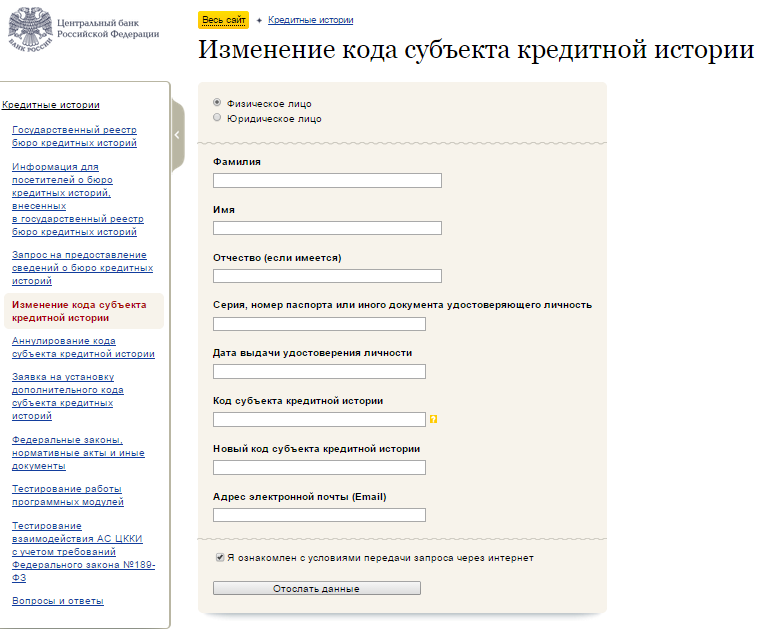

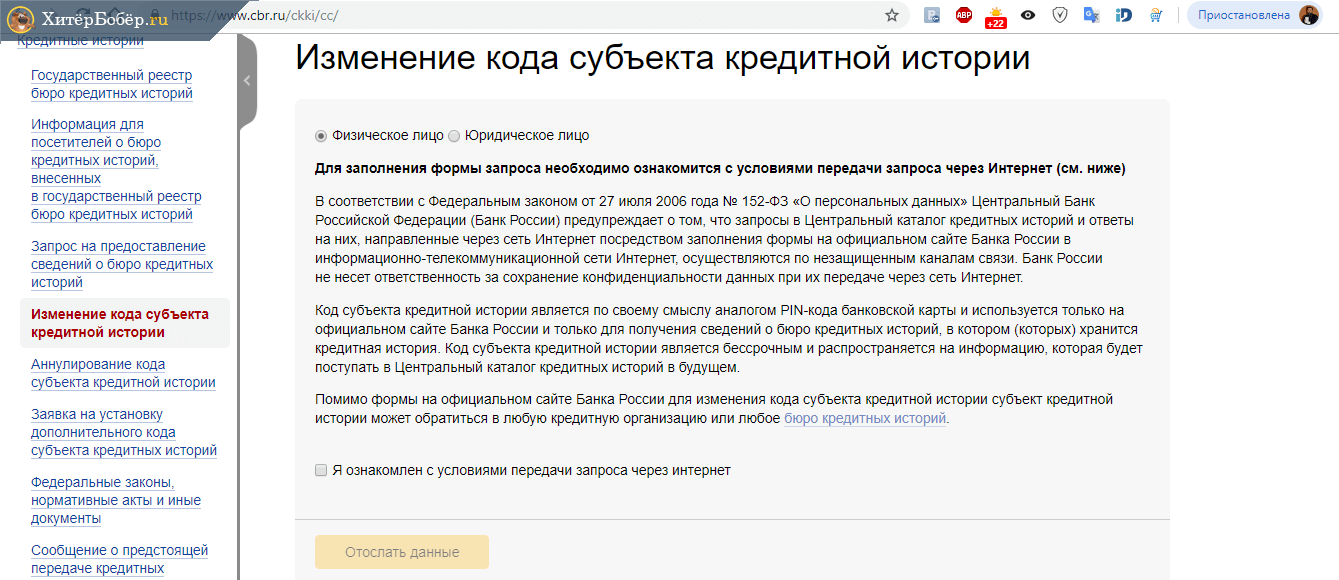

- В-третьих, человек может управлять доступом к своей КИ, меняя или удаляя присвоенный шифр на сайте Центробанка или Нацбюро.

Можно ли изменить самостоятельно

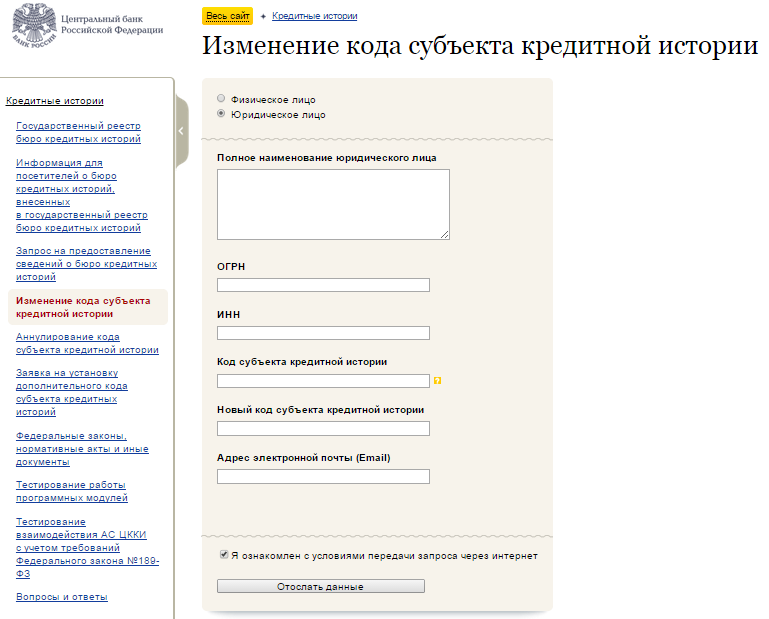

Каждый заемщик вправе сформировать новый пароль, но для этого необходимо знать существующий. В этом случае нужно явиться в ближайшее бюро и написать заявление. Там же в кассе оплатить сбор. Стоимость услуги на сегодняшний день равна 300 рублям. Заявка будет исполнена на протяжении 1–3 рабочих дней, а старый доступ автоматически аннулируется. Если отсутствует возможность посетить офис лично, чтобы внести изменения, можно направить заявление с оплаченной комиссией (это можно сделать в Сбербанке) заказным письмом.

Если кредитополучатель забыл код, его нельзя восстановить – предстоит пройти процедуру замены. Для этого обратитесь в банк или БКИ, оформите заявление по установленной форме. Сразу стоит заметить, что предоставление этой услуги является платным. Организации сами могут устанавливать цену, но, как правило, она не превышает 300 рублей. Срок исполнения не превышает 5 дней, но в бюро, судя по отзывам и практике, процедура установления нового идентификатора происходит быстрее.

Где его взять?

Если под задачей «где взять» подразумевать поиск уже существующего кода, то здесь все просто — вам предоставят информацию в любом банке или бюро кредитной истории за символическую плату в любое время. Но можно узнать комбинацию и не выходя из дома, для чего даже не понадобится интернет.

В договоре банковского обслуживания

Существует Указание Центробанка РФ №1610-У, в котором прописано требование: банк или иная кредитная организация в обязательном порядке должна выдать заемщику код субъекта КИ на бумажном носителе. Как правило, банки подшивают бумагу к основному договору банковского обслуживания или же пишут информацию прямо в нем.

В обмен заемщик обязуется предоставить банку пароль к доступу КИ, заверив документ подписью и выставленной датой составления соглашения. Если банк проставляет на бумаге штамп «Код сформирован / подтвержден», процедура считается завершенной — клиенту выдают его личный код.

Запрос банку

Если информация в договоре отсутствует или клиент просто не может / не хочет самостоятельно искать сведения, достаточно просто обратиться к кредитору. Он будет обязан выдать код на бумажном или электронном носителе (по желанию клиента).

Чтобы получить комбинацию, придется лично явиться в отделение банка, подтвердить свою личность паспортом, написать заявление в свободной форме и заверить его подписью.

Запрос в НБКИ

Хотя национальное бюро кредитных историй зачастую не способно полноценно проверить сведения по любому заемщику, тем не менее, оно может дать другую полезную информацию — код субъекта КИ.

Мороки с этим способом много. Во-первых, нужно составить нотариально заверенное заявление. Во-вторых, его нужно отнести в любой российский банк. В-третьих, услуга не бесплатная — 300 рублей. Реквизиты получателя нужно предварительно узнавать на сайте НБКИ, т.к. в банках этой информацией практически никто не владеет.

Запрос в любом БКИ

Физическое или юридическое лицо может поступить гораздо проще. За те же деньги — 300 рублей — любое российское БКИ предоставит код субъекта. Нотариальное заверение не понадобится, но нужно взять с собой паспорт для подтверждения личности. Заявление заполняется на месте. Результат проверки чаще всего дают в тот же день, нередко это занимает всего 15-20 минут поиска по базам данных.

Также про то, как узнать свою кредитную историю, читайте тут.

Реально ли обойтись без кода

Можно ли жить без кода субъекта? В принципе, да. Если вы не пользуетесь кредитами и не планируете получать ссуды, идентификатор кажется лишней информацией.

Но эксперты рекомендуют рассматривать личный пароль как инструмент для постоянного контроля кредитного досье:

- Во-первых, мошенничество в финансовой сфере не редкость. И вашими паспортными данными могут воспользоваться для оформления ссуды или займа в МФО. Зная свой код и периодически проверяя КИ, вы вовремя отреагируете на ситуацию и предотвратите нежелательные последствия (визиты коллекторов, например).

- Во-вторых, от обращения в банк не стоит зарекаться. Вас могут попросить стать поручителем или созаемщиком – в этих случаях проверка КИ обязательна. Имея доступ к информации, вы бесплатно получите сведения и быстро оцените шансы на успех.

О том, где хранятся ваши досье, смотрите в видеоформате:

Как формируется код и как его изменить

Порядок образования идентификатора субъекта учрежден в 2005 году специальным Указанием Центробанка (напомним, что само понятие кредитной истории появилось после постановления Правительства в 2004 году).

В соответствии с ним код субъекта образуется:

- при взятии займа в банке впервые, он приводится в тексте самого договора или в специальном приложении;

- самостоятельно заемщиком путем оформления заявления в кредитно-финансовое учреждение или БКИ;

- путем смены прежнего по инициативе заемщика.

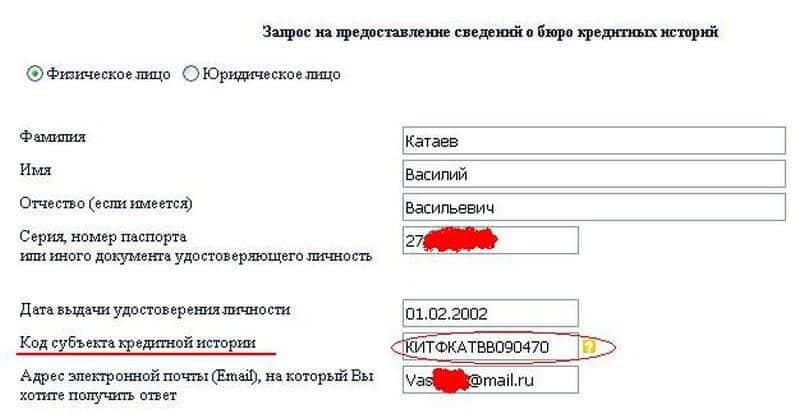

Если говорить о том, что такое код субъекта кредитной истории с формальной точки зрения, то это – цифро-буквенное сочетание. По закону и в соответствии с советами экспертов он должен включать:

- заглавные (большие) латинские буквы;

- арабские цифры.

Код должен быть длиной от 4 до 15 знаков. Отметим, что в него также можно включать кириллические знаки, но, из-за некорректной работы сайта Центробанка, такие комбинации иногда обрабатываются с ошибкой, поэтому их лучше избегать.

Как и где можно посмотреть код

Очевидный способ, как узнать код субъекта кредитной истории – посмотреть его в банковском договоре займа. Некоторые банки формируют код КИ автоматически, используя, к примеру, номер телефона заемщика или его паспортные данные, другие просят клиента назвать кодовую цифро-буквенную комбинацию.

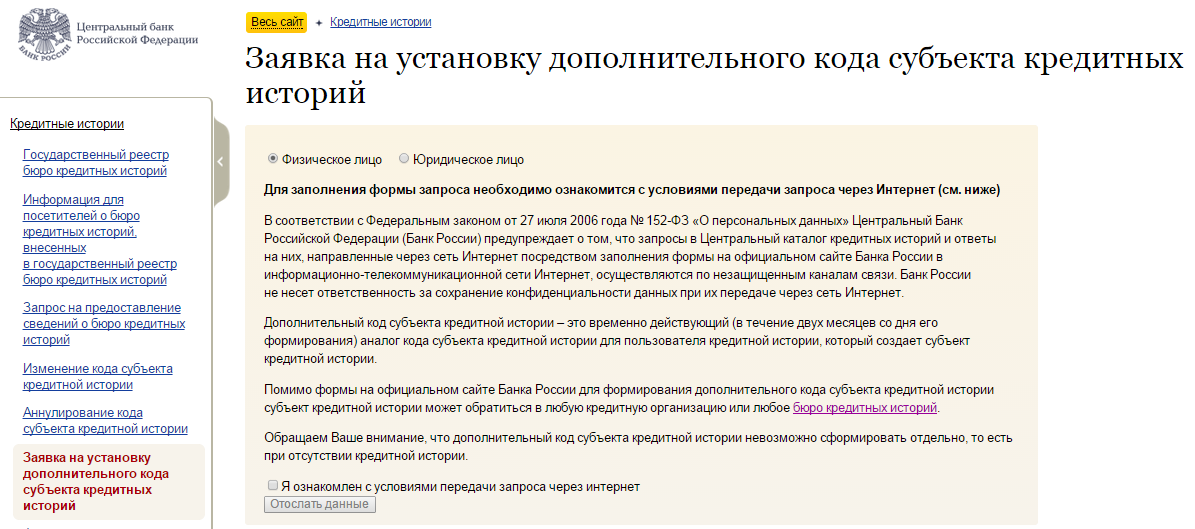

Если же в договоре не содержится нужных сведений, то код можно взять другим путем. Кроме того, законодатели предусмотрели простую процедуру смены кода субъекта. При желании можно проделывать эту операцию хоть каждый день, на качестве вашей кредитной истории это никак не повлияет.

Вариантов, где и как можно узнать свой прежний или получить новый код субъекта несколько:

- Обратиться в банковское учреждение, даже то, где заемщик никогда не брал кредит, с запросом на изменение идентификационного кода. Стоимость услуги – от 300 рублей.

- Оформить заявление в Бюро кредитных историй, представительство которого находится в вашем городе. За услугу также придется заплатить.

- Посредством почты. Сначала нужно заполнить заявление у нотариуса, у него же заверить копию паспорта и оплатить квитанцию. Документы нужно направить письмом с уведомлением. Срок ответа – 1 рабочий день (плюс дни на пересылку послания).

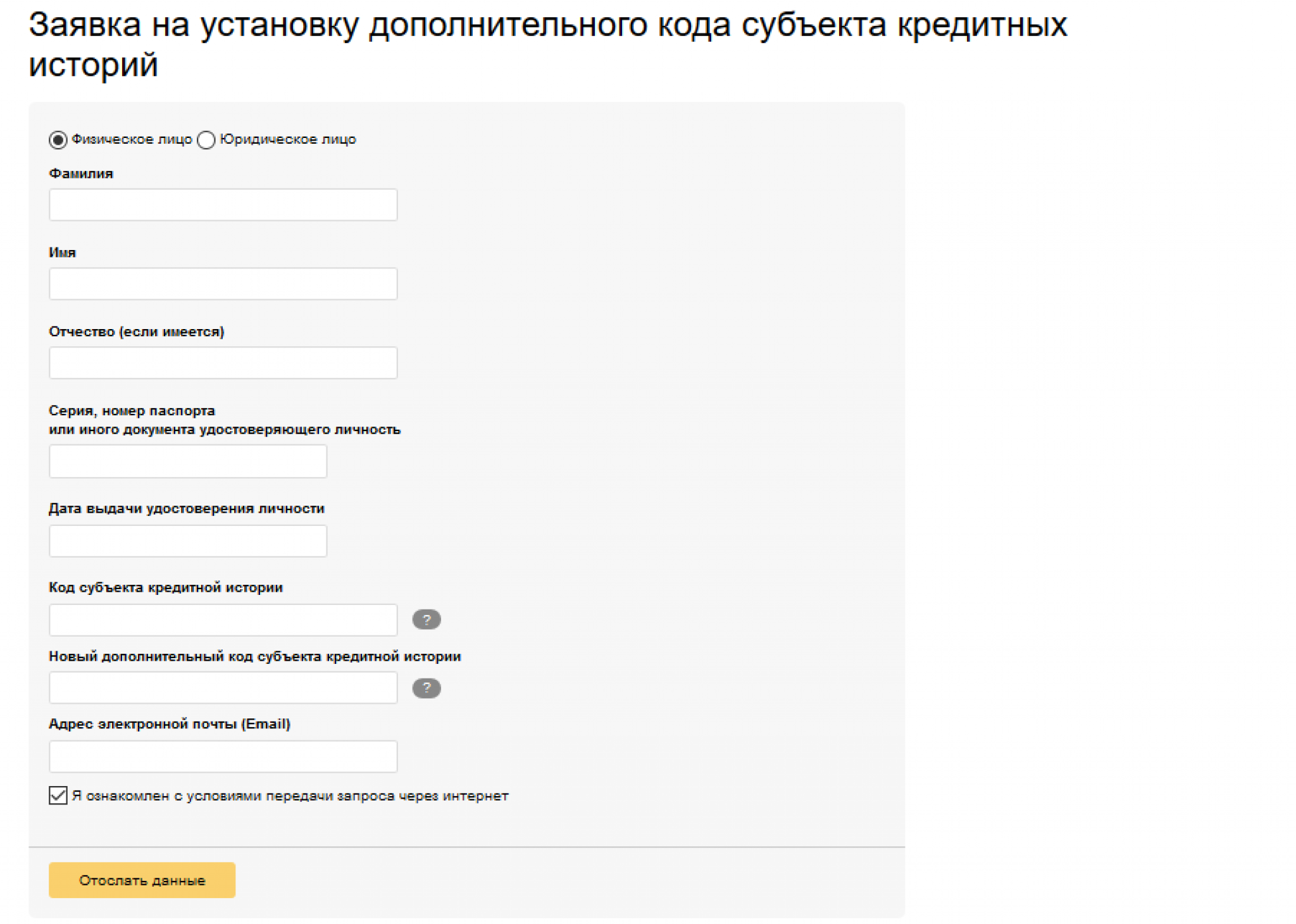

Полученный код можно использовать как для формирования запросов, так и для изменения кода или его обнуления, а также для создания дополнительных (не более 128 в общей сложности, каждый дополнительный идентификатор действует не более 30 дней). Их суть – оградить вашу КИ от неправомерного использования, а также для фиксации тех, кто запрашивает сведения о вас.

Как получить код и кредитную историю онлайн

Некоторые крупные организации, такие как Национальное БКИ, Русский стандарт и Эквифакс, позволяют получить код субъекта кредитной истории не выходя из дома – в режиме онлайн. Алгоритм такой:

- после регистрации на сайте необходимо предоставить необходимую личную информацию: паспортные данные, ИНН, СНИЛС и т.д.;

- направить сканы или фото своих документов для проведения верификации (некоторые БКИ используют интеграцию с сайтом предоставления Госуслуг, так что можно завести личный кабинет и без предоставления данных);

- дождаться проверки документов (обычно не более суток, по факту она проводится в течение пары часов);

- оплатить услугу с помощью карты или электронных денег;

- получить код субъекта КИ.

После того, как код получен, его необходимо ввести на сайте Центробанка, и вы сможете узнать список БКИ, где находятся сведения о вашей финансовой истории. Теперь можно делать запросы в соответствующие учреждения и собрать о себе максимальную полную информацию.

Следует учесть, что раз в год БКИ должны предоставлять сведения бесплатно (естественно, по заявлению клиента). Однако к ситуации с кодом субъекта это не относится – получение пароля является платной операцией.

Некоторые банки, например, Сбербанк, Тинькофф, ВТБ24 и ряд других, добавили возможность узнать отдельно код субъекта и получить всю КИ целиком в режиме онлайн в личном кабинете. Эта услуга платная, стоимость зависит от тарифов конкретного учреждения.

Таким образом, код субъекта кредитной истории – это особое цифро-буквенное сочетание, пароль, защищающий сведения о том, где хранятся разные части вашей кредитной истории. Узнать нужные сведения можно, изучив кредитный договор или придя в банк либо непосредственно в БКИ. Располагая знанием о значении своего кода, субъект, т.е. сам заемщик способен производить с ним любые манипуляции прямо в режиме онлайн, а также оперативно и без дополнительных сложностей запрашивать свою кредитную историю.

Как самому узнать свою кредитную историю через Госуслуги: пошаговая инструкция

Наши эксперты рассказывают, как узнать самому кредитную историю бесплатно через Госуслуги.

Шаг 1. Проверить наличие подтвержденной учетной записи на Госуслугах. Только подтвержденная учетная запись дает доступ ко всем сервисам Госуслуг. Для подтверждения нужны данные СНИЛС и паспорта. Подтверждение учетной записи допускается через Центры обслуживания пользователей (они есть в большинстве МФЦ), через Сбербанк, Почта банк, Тинькофф банк. Адреса ближайших Центров обслуживания можно уточнить на сайте Госуслуг.

Шаг 2. Подать запрос в БКИ с подтверждением личности через Госуслуги. Бюро выдаст информацию о кредитной истории гражданину или лицу по доверенности. Идентификация проводится по паспорту в офисе БКИ, либо онлайн по учетной записи госуслуг (ЕСИА). В 2022 году уже все бюро позволяют подтвердить личность заявителя посредством учетной записи Госуслуг.

После идентификации нужно выбрать вариант получения:

- по почте;

- на email;

- через личный кабинет на сайте БКИ.

Документ в виде цифрового файла приходит в течение 15 минут, заверен ЭЦП.

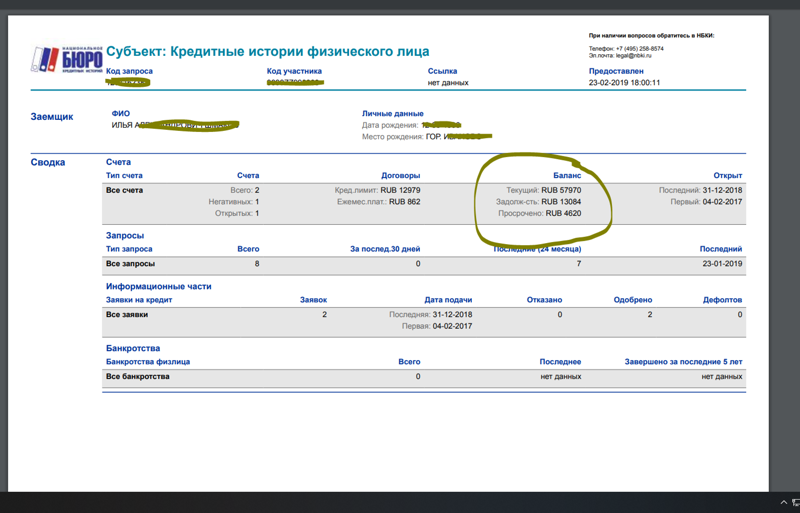

Кредитная история — это отражение вашей способности брать ссуды

Активному в финансовом плане человеку, да и простому должнику с одним кредитом необходимо знать свою кредитную историю. Помните, что КИ портит не столько факт прохождения процедуры банкротства, сколько информация о допущенных ранее просрочках.

Как получить свою кредитную историю через Центробанк и БКИ

Центробанк РФ является регулятором финансовой сферы, в том числе выдает лицензии банкам и БКИ.

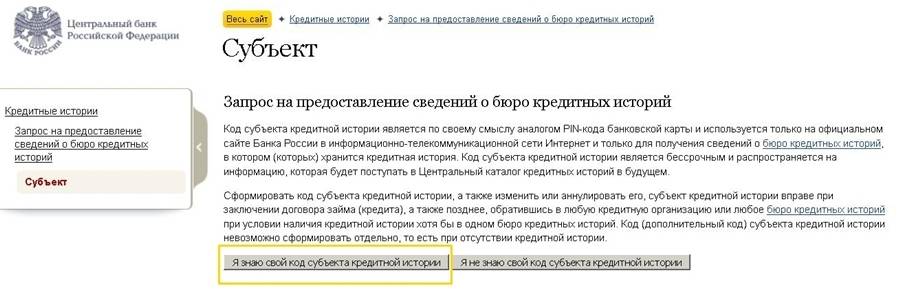

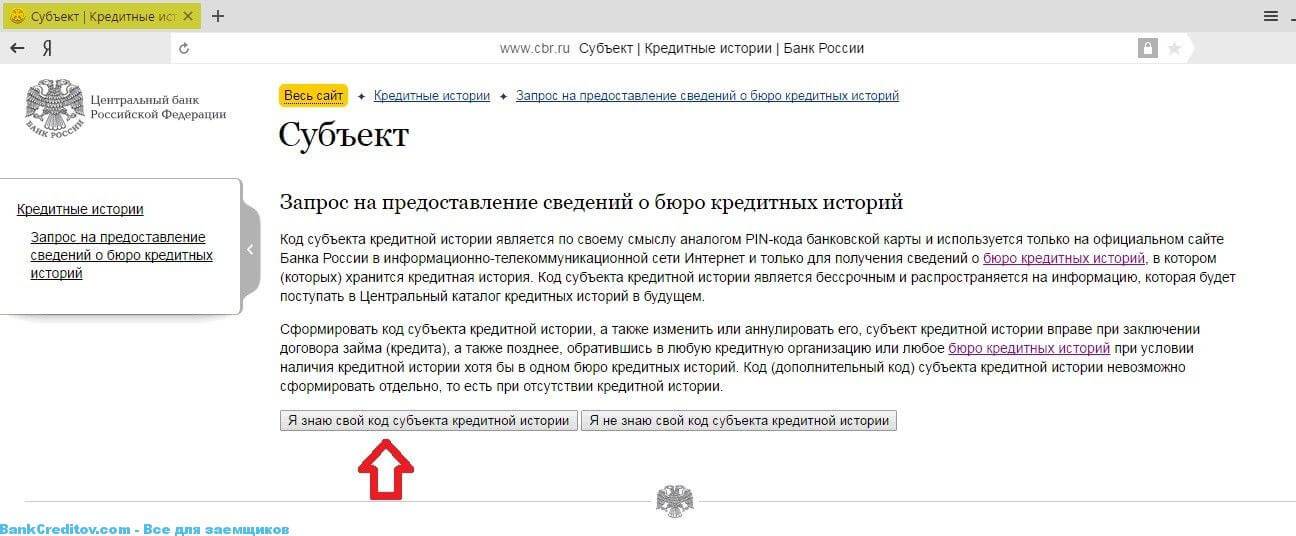

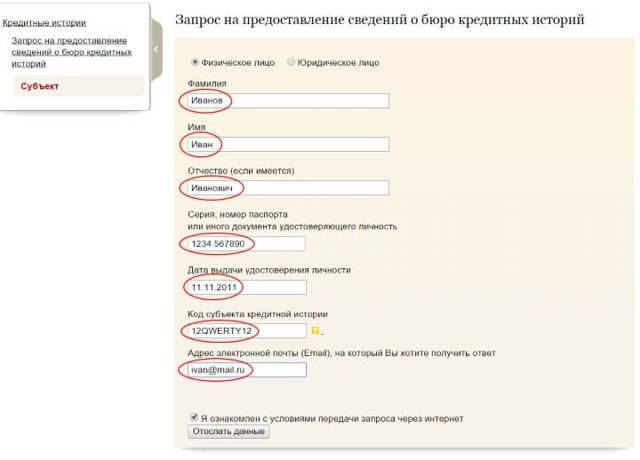

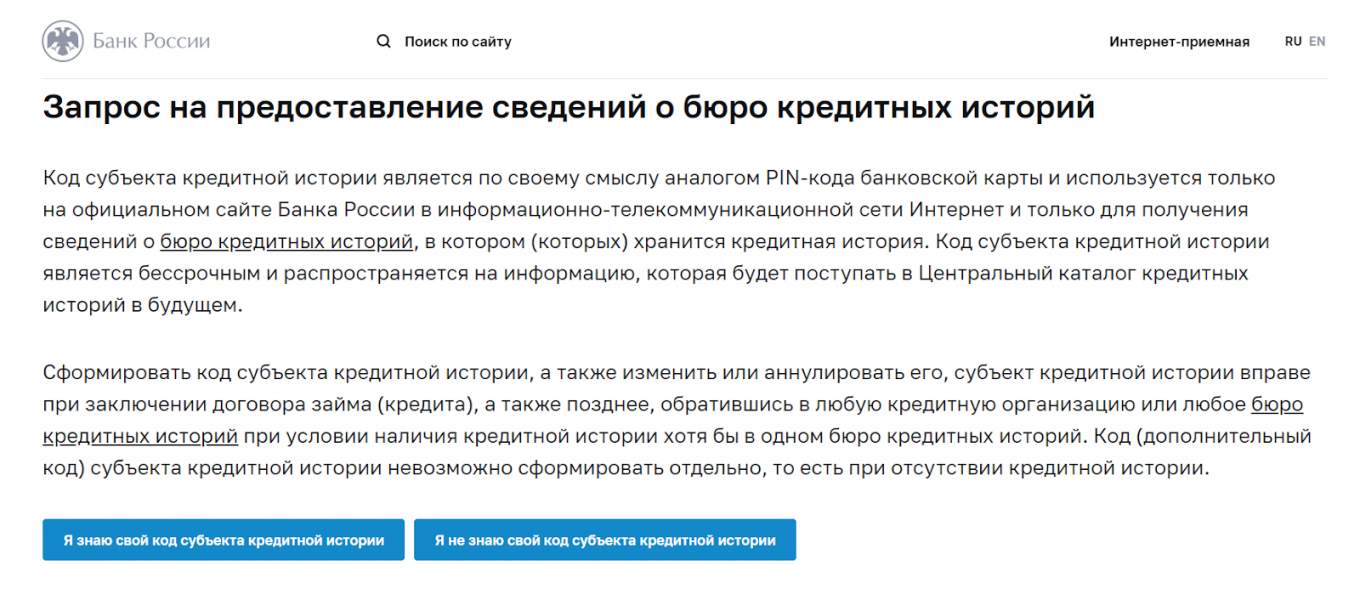

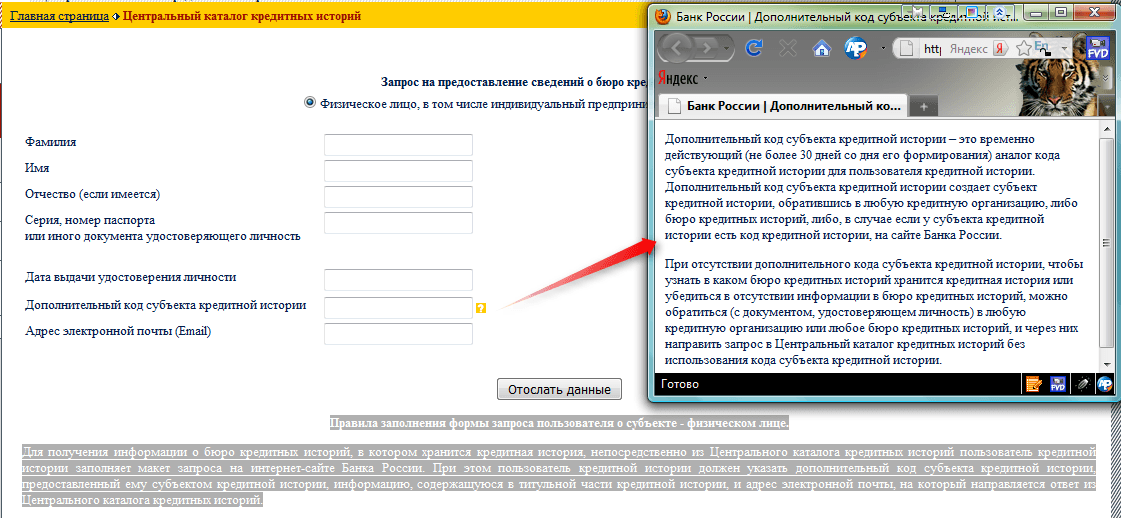

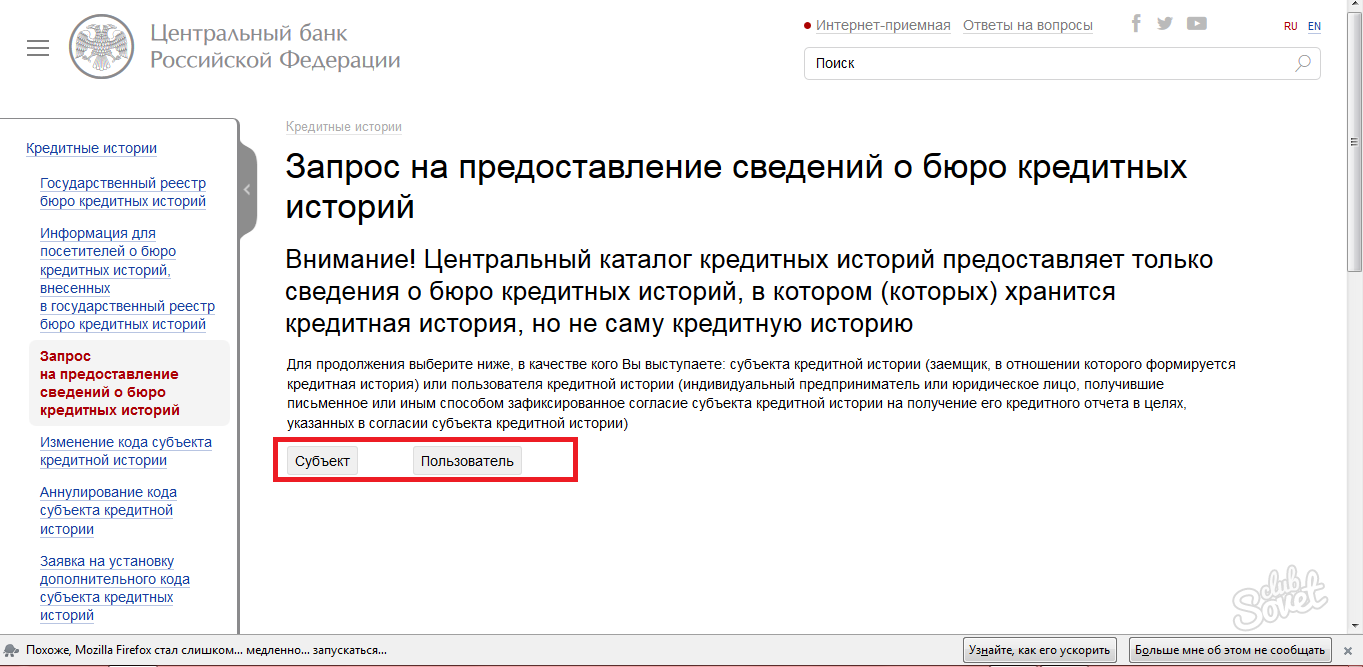

Порядок получения данных о БКИ через Центробанк заключается в следующем:

- получить список бюро через ЦБ РФ можно только по коду субъекта, т.е. по фамилии, паспорту или СНИЛС такая информация не выдается;

- при заполнении формы «Субъект» нужно ввести код, паспортные данные, адрес электронной почты;

- список БКИ, с указанием их названий, адресов и телефонов, будет направлен по электронной почте.

По запросу из Центробанка РФ может быть получена справка об отсутствии БКИ с вашей кредитной историей. Это означает, что вы никогда не брали кредитов, а сведения о вашей задолженности никогда не передавались в одно из бюро. Случаи, когда данные о кредитах, займах или иных обязательствах ошибочно не передавались в БКИ, встречаются крайне редко, поэтому проверьте точность введенных сведений.

Далее обратиться с запросом в каждое бюро из списка, чтобы получить выписку из кредитной истории: лично либо выдать доверенность представителю. При личной явке проверяется паспорт, после чего выписку сформируют и выдадут в течение нескольких минут.

Через сайт бюро можно получить документ без личной явки:

- зарегистрироваться и получить доступ в личный кабинет;

- пройти идентификацию личности способами, указанными на сайте, либо через учетную запись Госуслуг;

- получить выписку о сведениях кредитной истории, которую ведет данное бюро.

Способы идентификации личности каждое бюро устанавливает самостоятельно. Это может быть загрузка личного фото и скана паспорта, ответы на вопросы о предыдущих или действующих кредитах, отправка нотариально заверенного заявления, иные варианты. Так как у большинства граждан есть профиль на Госуслугах, проще подтвердить учетную запись и пройти идентификацию таким способом.

Два раза в год БКИ обязана выдать кредитную историю бесплатно. При последующем обращении будет взиматься плата. Например, в НКБИ эта услуга будет стоить 450 руб. за каждую выписку, кроме первой и второй. Количество запросов не ограничено.

Если при проверке кредитной истории вы нашли ошибки, их можно исправить по заявлению в БКИ. Так как Закон № 218-ФЗ не содержит единых правил исправления, бюро утверждают их самостоятельно. Для исправления необходимо представить справки из банков или МФО с корректной информацией. Если ошибки носят технический характер, БКИ внесет изменения по заявлению гражданина.

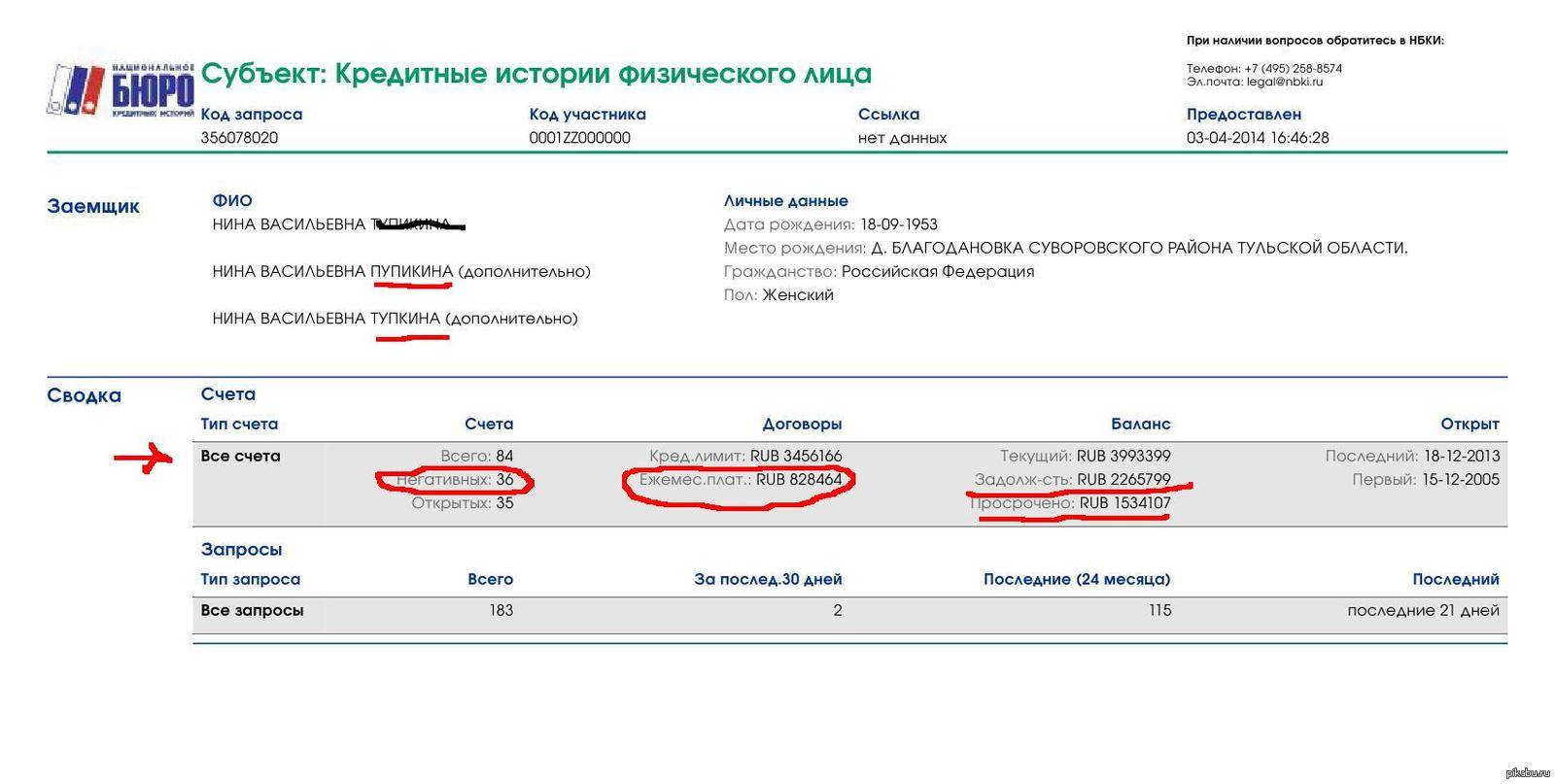

Зачем проверять свой кредитный статус

Избыточная долговая нагрузка, периодические просрочки и частые запросы на выдачу новых кредитов в банках негативно влияют на кредитный рейтинг. Плохая кредитная история существенно снижает шансы на получение новых займов и увеличивает размер процентной ставки в случае одобрения заявки. Банки предпочитают заемщиков с идеальной репутацией, которые грамотно подходят к оформлению и обслуживанию долга, а также могут официально подтвердить свои доходы. Но, к сожалению, все больше людей попадают в неприятные жизненные ситуации, в результате которых их кредитная история приравнивается к испорченной. Бывают и такие случаи, когда человек становится жертвой незаконных действий со стороны мошенников — на его имя оформляют карту или кредит, используя паспортные данные и другую персональную информацию.

Проверить кредитную историю следует даже тем заемщикам, которые регулярно платят по долгам. За счет этого клиент банка сможет убедиться в том, что все долговые обязательства погашены и имеют соответствующий статус в БКИ.

Также узнать свою кредитную историю стоит в следующих случаях:

- заемщик хочет взглянуть на себя глазами кредиторов;

- уточнить шансы на получение ипотеки или займа;

- обнаружить ошибки в кредитном отчете и вовремя исправить их;

- узнать о возможных мошенничествах;

- управлять своей репутацией и предпринимать меры по ее улучшению.

Рекомендуем проверять кредитную историю минимум два раза в год. Особенно это касается тех людей, кто активно кредитуются и часто пользуются услугами банков. Таким образом можно контролировать своевременное отображение информации о закрытии займов в БКИ и вовремя урегулировать спорные вопросы в случае их возникновения.

Как узнать свою кредитную историю в режиме онлайн бесплатно

Теперь рассмотрим вопрос о том, как проверить кредитную историю бесплатно. Действующее законодательство предоставляет заемщикам возможность ознакомиться с данным документом бесплатно в режиме онлайн два раза в год в каждом бюро (но не более одного раза на бумажном носителе).

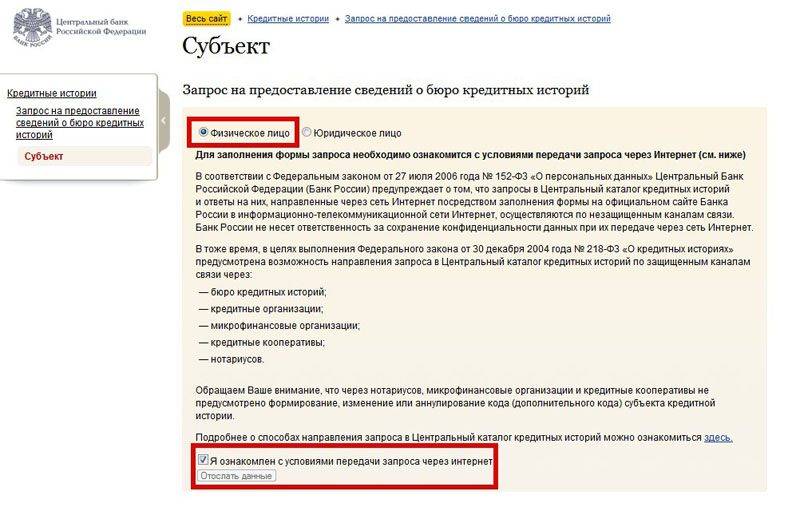

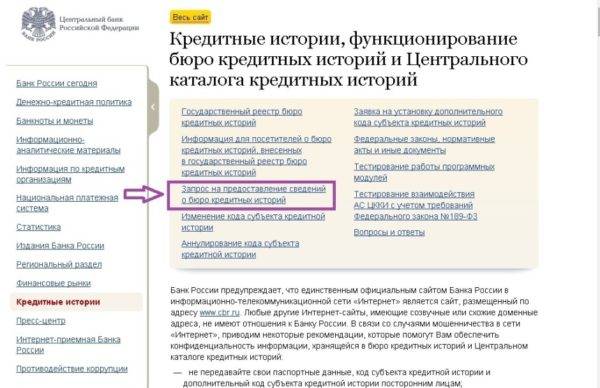

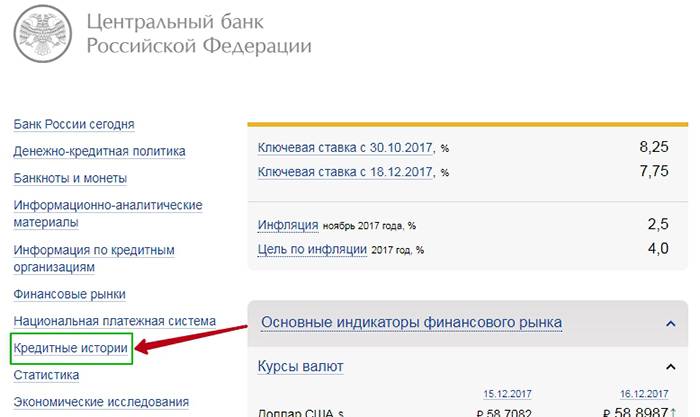

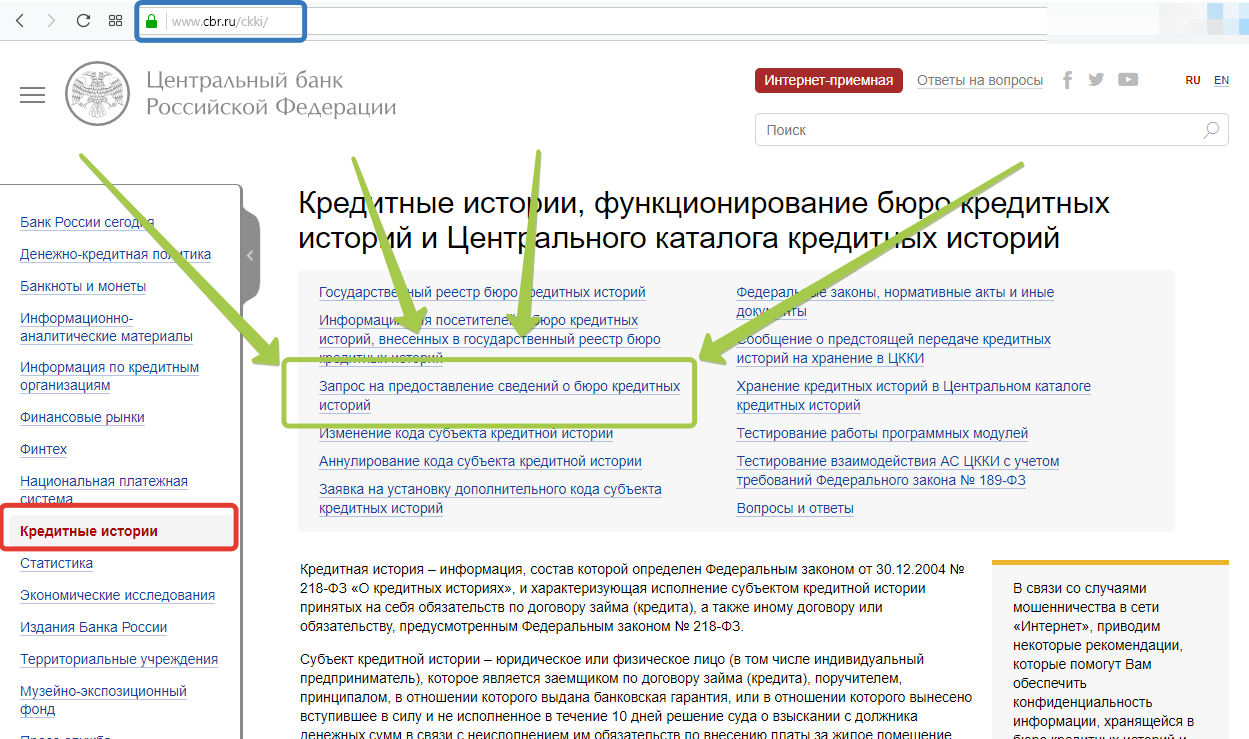

Как посмотреть кредитный отчет с помощью сайта ЦБ

Чтобы узнать свою кредитную историю, надо найти место ее хранения. Сделать это можно в сети интернет, воспользовавшись официальным сайтом ЦБ. Запросить список БКИ, где хранятся данные, возможно после заполнения специальной формы. Для этого необходимо совершить следующие действия:

Необходимо отметить, что получить КИ непосредственно через сайт Центрального Банка нельзя. Через него можно только узнать, где хранится кредитный отчет. Запросы в БКИ придется отправлять самостоятельно.

Если у заемщика есть зарегистрированный профиль на портале Госуслуг, то процесс получения истории упрощается. Получить информацию о бюро, в которых хранятся данные, можно следующим образом:

- Зайдите в личный кабинет и наберите в поисковой строке «проверить кредитную историю».

- Выберите пункт «Сведения о БКИ».

- Нажмите «Получение сведений из ЦККИ» и введите необходимые данные.

- Дождитесь момента, когда запрос будет обработан.

Как узнать код субъекта кредитной истории — ТОП-5 вариантов

Несмотря на доступность информации, многие заемщики не представляют, как узнать КИ и можно ли это сделать бесплатно.

Выделяется несколько способов:

- Заглянуть в договор, оформленный с кредитной организацией (иногда нужные сведения находятся в приложении). Для получения актуальных данных нужно отыскать наиболее «свежее» соглашение с кредитором. Если в дальнейшем заемщик поменял рассматриваемый параметр, старый КСКИ потерял актуальность и получить его не удастся. Переживать не стоит, ведь при оформлении нового кредита можно рассчитывать на замену пароля.

- Прийти в «свою» банковскую организацию и узнать интересующие сведения напрямую. Идти необходимо в ту структуру, где оформлялся заем. Для получения данных достаточно оформить и передать заявление.

- Обратиться в любой крупный банк (не обязательно «свой») и узнать данные по коду кредитной истории. Эта процедура не бесплатна — придется заплатить до 300 рублей. Преимущество — выдача кода без проволочек по времени.

- Сделать запрос в НБКИ. Чтобы узнать код субъекта КИ, нужно оформить заявку, заверить ее в нотариальной органе и заплатить 300 р. (услуга не бесплатна). Далее документ направляется на адрес бюро в Москве (пер. Скатерный, д.20/1). В письме нужно сделать отметку «Для АО НБКИ».

- Прийти в любое БКИ. Альтернатива — взять паспорт, оформить заявление на смену кода КИ и лично передать его в бюро. Услуга обойдется в 300 р.

Как еще выяснить код?

Если перспектива платить 580 рублей и ждать около 2-3 дней не привлекает, то вместо портала «Сбербанк Онлайн» стоит воспользоваться иными источниками информации. Есть более дешевые и быстрые варианты для уточнения заемщиком кода субъекта.

- Посмотреть на кредитном договоре или в идущих с ним бумагах. Лучше отыскать самый последний из заключенных документов, чтобы исключить вероятность замены ранее выбранного шифра. Найти искомую комбинацию просто – в Сбербанке данные сведения печатают на первой странице в верхнем правом углу напротив слова «код».

- Обратиться в банк, который выдал последний кредит. Придется заполнить на месте заявление, зато распечатку с реквизитами выдадут практически сразу. Некоторые банки по своему усмотрению могут взимать комиссию или плату за услугу.

- Прийти в любой крупный банк. Если желания идти в «свое» ФКУ нет или заем брался несколько лет назад, то можно попросить уточнить секретную комбинацию в ближайшем банковском учреждении. Есть только одно «но»: операция платная.

- Запросить идентификатор в Национальном бюро КИ. Узнать использованные буквы и цифры можно из «первых рук», для чего достаточно заполнить заявление, подтвердить подлинность подписи у нотариуса, оплатить пошлину в 300 рублей и отправить заявку вместе с квитанцией по почте в НБКИ. Актуальные реквизиты для оплаты и точный адрес указан на официальном сайте организации. Ответ придет на указанную в письме почту.

- Оставить заявление в ближайшем региональном отделении БКИ. Необходимо прийти с паспортом, заплатить 300 рублей и написать заявление на восстановление или замену секретного кода. После останется подождать некоторое время и забрать выписку.

Несмотря на обилие вариантов, у Сбербанк Онлайн есть весомое преимущество – возможность дистанционного отслеживания своей КИ вне зависимости от настоящего нахождения клиента. Главное, иметь смартфон и устойчивое подключение к интернету.

Как узнать кредитную историю в НБКИ бесплатно?

Законодательно установлено, что любой заемщик может заказать свой кредитный отчет в любом Бюро 2 раза в год бесплатно, платное количество обращений не ограничивается.

В НБКИ получить КИ можно через портал Госуслуг, воспользовавшись услугами Почты России, через компании-партнеры бюро, или посетив офис.

</span></span>

С помощью портала Госуслуги

Самым удобным, простым и абсолютно бесплатным способом (при заказе 2 отчетов в год) является заказ КИ через портал Госуслуг.

Порядок действий:

Сначала необходимо проверить, подтверждена ли учетная запись пользователя на портале Госуслуг. Для этого необходимо авторизоваться на сайте esia.gosuslugi.ru и проверить статус УЗ на главной странице справа:

Если статус «Подтвержденная», то можно переходить к формированию запроса. Подтверждается учетная запись один раз, при регистрации нового пользователя.

Открыть сайт НБКИ www.nbki.ru, перейти в раздел «Получить кредитную историю», выбрать субъекта КИ:

Выбрать способ получения и авторизоваться в личном кабинете:

Если пользователь еще не зарегистрирован на сайте, открывается вкладка «Регистрация». Потребуется ввести адрес электронной почты, и придумать пароль.

После входа в личный кабинет, необходимо подтвердить УЗ через Госуслуги, нажав «Подтвердить».

Потребуется заполнить форму с паспортными данными и нажать «Подтвердить через Госуслуги».

Далее можно заказывать Кредитную историю, нажав «В корзину».

Пользователь может воспользоваться и другими услугами, которые предлагает Бюро: узнать персональный кредитный рейтинг, динамику изменения ПКР за последний год.

Отправка запроса по почте

Если клиент не желает регистрироваться и подтверждать УЗ на Госуслугах, он сможет подать запрос на формирование КИ через почтовое отделение связи. Ему придется оплатить услуги нотариуса за заверение подписи, и комиссию почты за отправку заказного письма.

Порядок действий:

- Распечатать на сайте НБКИ форму запроса и заполнить.

- Подпись на документе заверяется нотариально;

- Отправить запрос на адрес для корреспонденции в компанию.

Срок формирования отчета 3 дня, после получения. Документ высылается заказным письмом на адрес, указанный в запросе.

Отправка запроса, подписанного усиленной квалифицированной электронной подписью

Владельцы усиленной квалифицированной электронной подписи смогут отправить запрос через интернет. В этом случае запрос заполняется клиентом, подписывается КЭП и отправляется на адрес электронной почты Бюро. Сертификат КЭП пересылается отдельным файлом.

Отправка запроса телеграммой

Через почтовое отделение можно отправить телеграмму с запросом. Обязательная форма отсутствует, но в телеграмме должна быть информация о пользователе с его идентификационными данными: Ф.И.О., паспортные данные, адрес регистрации и проживания, номер контактного телефона.

Подпись отправителя будет заверена начальником почтового отделения или другим уполномоченным работником и пользователю потребуется оплатить только комиссию за отправку телеграммы в зависимости от количества знаков. Ответ придет в течение 3 дней на адрес, указанный в телеграмме.

Заказать кредитную историю можно у партнера НКБИ «Агентство кредитной информации».

Порядок действий следующий:

Через организации, сотрудничающие с НБКИ

НКБИ сотрудничает со многими компаниями и организациями, оказывающими услуги по формированию кредитных отчетов. Это банки, небанковские структуры. Запросить КИ можно через них, только услуга будет оказана платно.

Список партнеров нац. бюро кредитных историй по регионам России есть на сайте:

Через ЗАО «Компания Айкос» можно заказать курьерскую доставку отчета.

Личное обращение

Можно обратиться в офис по приему посетителей с паспортом и СНИЛС. Как добраться до офиса, можно посмотреть на сайте.

Обращаться можно в рабочие дни, с понедельника по пятницу с 10.00 до 17.00, перерыв на обед 13.00–14.00.

- https://lichniy-kabinet.info/nbki/

- https://www.sravni.ru/enciklopediya/info/nbki/

- https://v-cabinet.ru/nbki-lichnyjj-kabinet

</ul></ul>

Как узнать код субъекта кредитной истории

Для получения нужной комбинации можно пойти такими путями:

- Открыть кредитный договор и изучить его текст. Код присваивается уже при первом оформлении кредита заемщиком.

- Прийти в офис кредитора, где оформлялась услуга, оформить заявление и попросить выдать символы. Через какое-то время сотрудник банка передает данные.

- Оформить заявление с просьбой отправить пароль субъекта КИ почтой РФ. Недостаток метода — необходимость заверять подпись у нотариуса (за услугу придется заплатить).

- Прийти в бюро с паспортом и оформить заявление.

- Сделать запрос онлайн одним из доступных способов (указаны ниже).

Большая часть приведенных методов бесплатна, кроме способов получения сведений онлайн или с привлечением нотариального органа.

Где находится код в кредитном договоре?

При составлении кредитного договора существует три случая, связанные с кодом субъекта:

- Код не включается в кредитный договор, при этом требуется отдельное обращение в данный банк с заявлением о формировании специального идентификационного номера;

- Код включается в договор, при этом создается в договоре специальная страница, которая обычно прикрепляется в конце;

- На первом листе договора код может быть расположен вверху справа.

Не все кредитные договоры имеют включение в виде кодов, так как эта процедура не является обязательной. Многие банки используют идентификацию клиента для его вхождения в личный кабинет на официальном сайте, таким образом логин может быть предоставлен банком, а пароль и будет идентификационным номером.