Прогноз

Прогноз НРА по дальнейшим темпам роста сегмента микрофинансирования в 2019 году составляет 35..40%. Таким образом, емкость портфеля уже к концу 2019 года может превысить 200..220 млрд руб.

Прогнозируемый рост рынка микрофинансирования будет обусловлен следующими факторами:

- относительная простота получения займа;

- повышение прозрачности отрасли, усиление надзора ЦБ РФ, повышение доверия к отрасли со стороны потребителя;

- технологизация отрасли, выход МФО в онлайн;

- усложнение процедуры выдачи кредитов банками.

Всюду далее цифры приводятся в тыс. руб., если не указано иное.

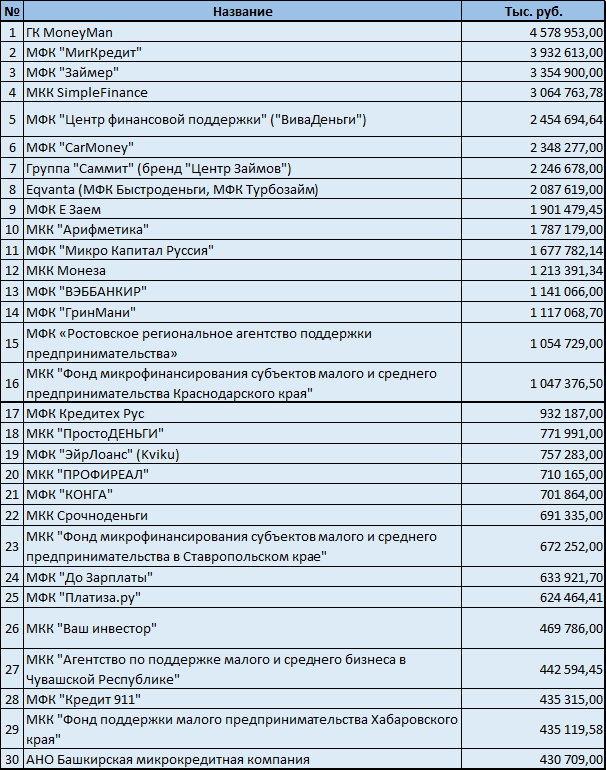

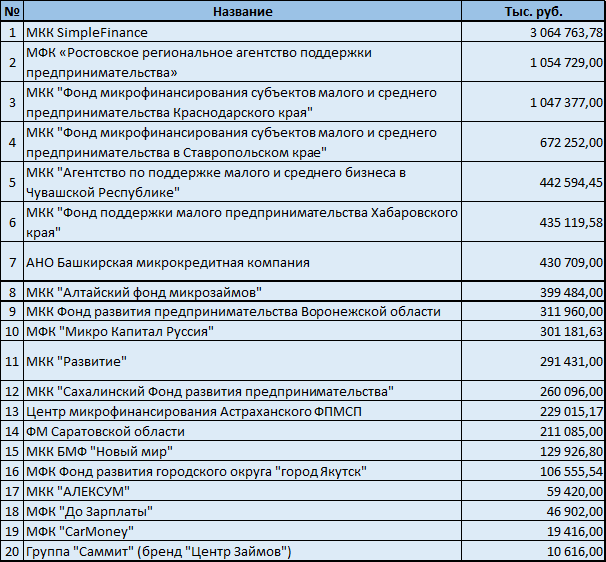

Лидеры по величине портфеля займов (1кв19) среди участников рэнкинга выглядит следующим образом (данные по цессиям, которые у ряда компаний – в том числе лидеров рынка – повлекли за собой просадку активов – не учитывались).

Таблица 1. ТОП компаний по величине портфеля займов

Таблица 2. ТОП компаний по объему квартального оборота (выдача)

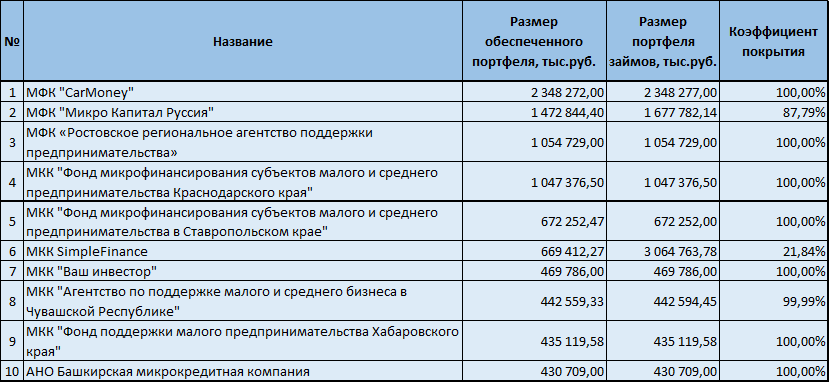

Среди компаний, заполнивших анкету Агентства, выдающих займы с обеспечением (учитывается залог как недвижимости, займ под залог ПТС), лидеры выглядят следующим образом.

Таблица 3. ТОП портфелей компаний, выдающих займы с обеспечением

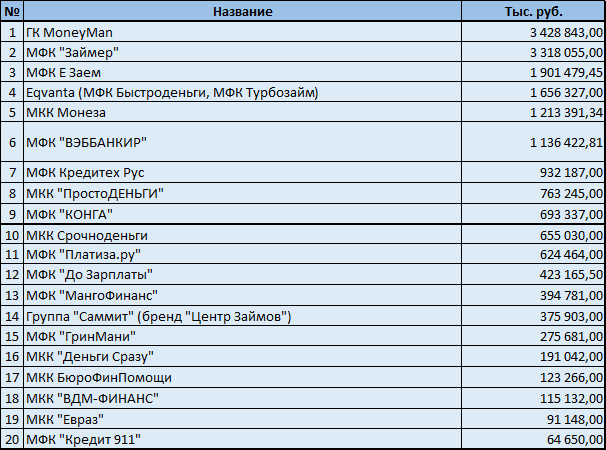

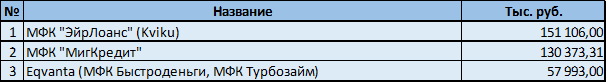

Таблица 4. ТОП компаний в сегменте PDL

Таблица 5. ТОП компаний в сегменте Installments

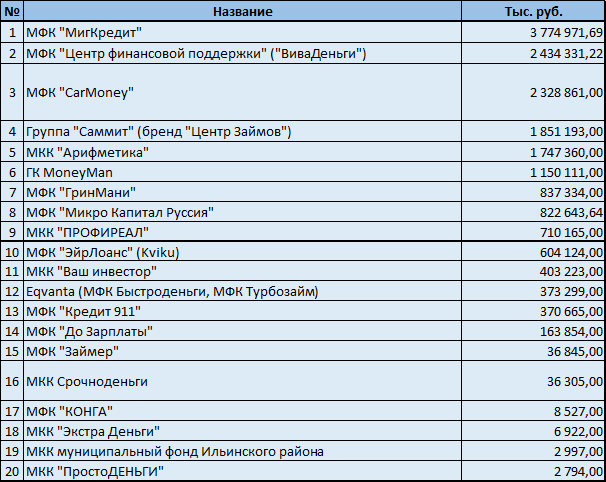

Таблица 6. ТОП компаний в сегменте МСБ

Таблица 7. ТОП компаний в сегменте POS

Таблица 8. ТОП компаний в сегменте тендерных займов – обороты по тендерам

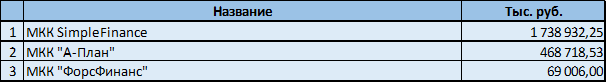

Таблица 9. ТОП компаний по показателю CIR

Общий перечень компаний – участников рэнкинга.

Таблица 10.

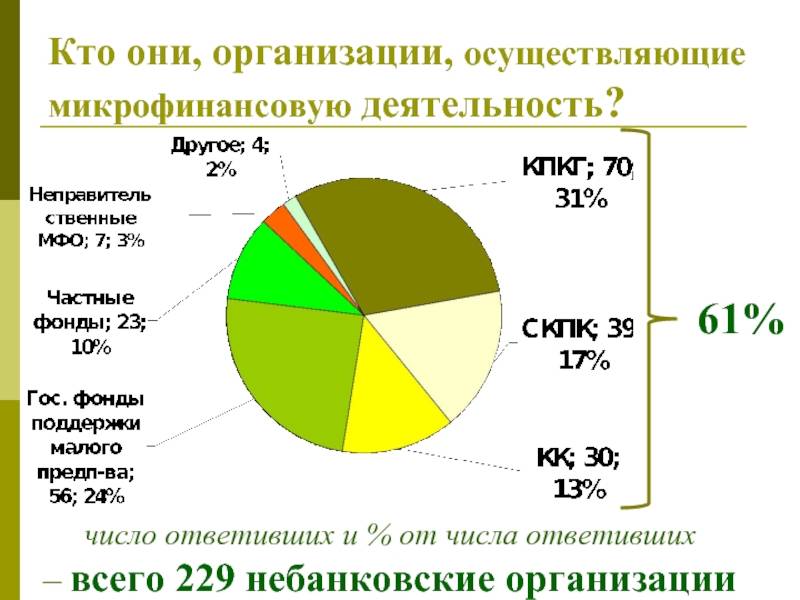

1.1 Сущность и типы МФО

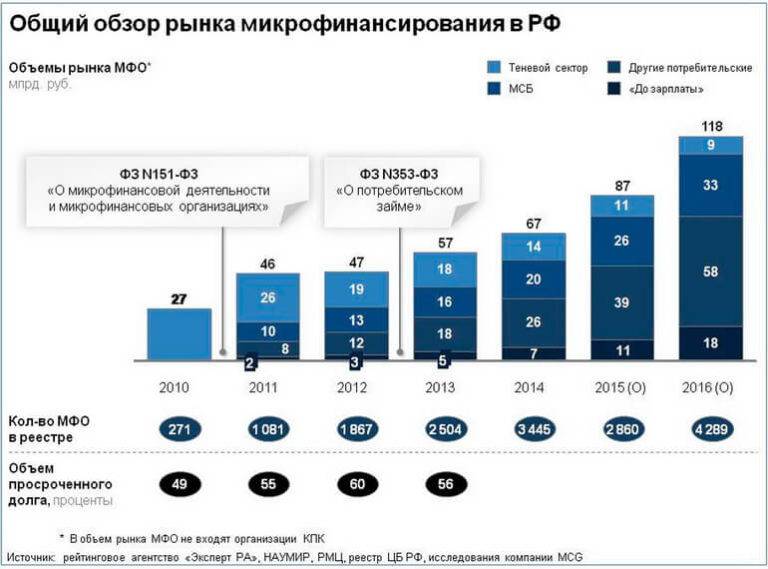

МФО – это коммерческая или некоммерческая некредитная финансовая организация, не являющаяся банком и выдающая займы в соответствии с Федеральным законом от 02.07.2010 № 151-ФЗ “О микрофинансовой деятельности и микрофинансовых организациях” и Федеральным законом от 21.12.2013 № 353-ФЗ “О потребительском кредите (займе)” .

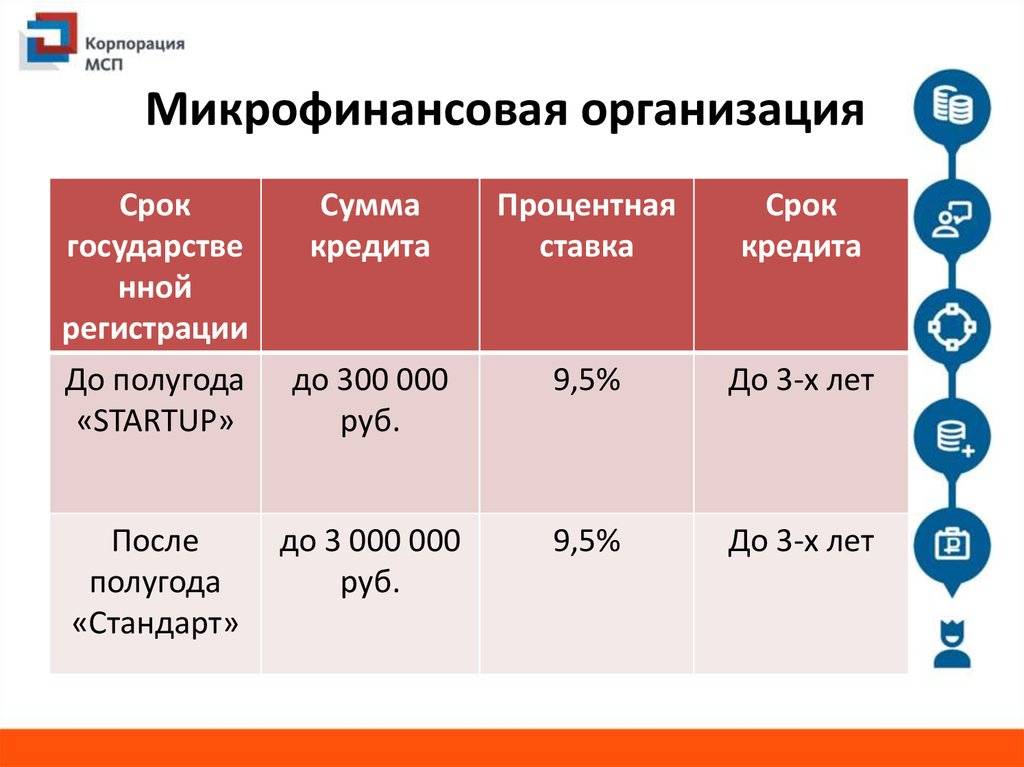

МФО представлены в самых отдаленных уголках страны, где не работают банки или произошло сокращение банковских офисов. МФО предлагают продукты, с которыми не работают банки (займы на короткий срок и на незначительные суммы, займы без обеспечения).

В числе других особенностей работы микрофинансовых организаций то, что они быстро принимают решения о выдаче займов, финансируют более рискованные проекты и стартапы в сегменте малого и среднего предпринимательства, предоставляют займы клиентам, которых не кредитуют банки. Речь, к примеру, идет о тех случаях, когда у потенциального заемщика нет кредитной истории или постоянного дохода .

На рынке МФО представлено два типа компаний в зависимости от типа привлекаемого капитала.

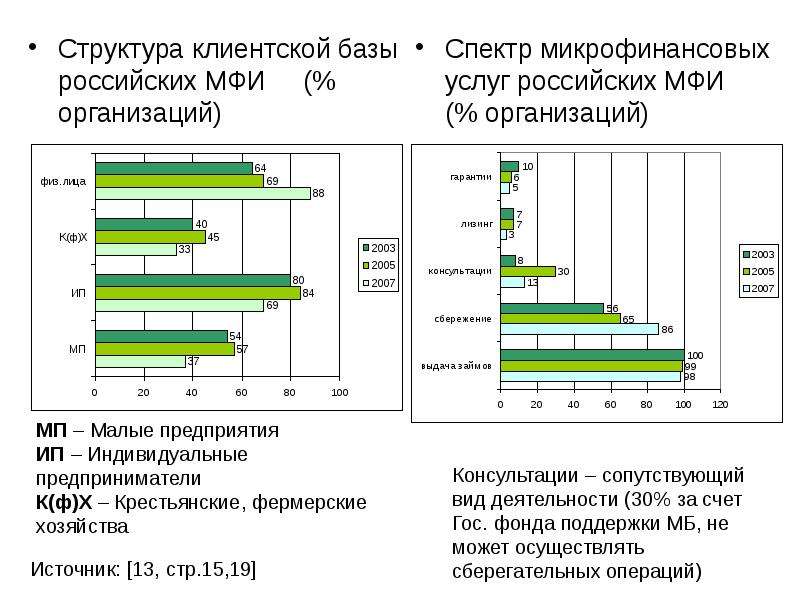

– Первый тип – госфонды МСБ, НКО и НП. Они похожи на принципу работы на банки и занимаются выдачей микрозаймов преимущественно ИП и юрлицам.

– Второй тип относится к массовому рынку для физлиц – в розничных продажах МФО – это частная коммерческая компания, которая имеет или собственные офисы, или агентскую сеть. Ставка может быть занижена в первые дни-месяцы кредитования до 0,2-1,5%, при этом срок кредитования может ограничиваться 1-52 днями (максимум – 1 год) без штрафов за досрочное погашения или расторжения договора. Деньги выдаются безналичными платежами или через денежные переводы.

В базу НБКИ передают данные о своих заемщиках 764 микрофинансовые организации и кредитных потребительских кооператива (по данным ФСФР, на 16 апреля в реестре МФО содержались данные о 3053 МФО и 3248 КПК, кредитный потребительский кооператив), общая база бюро насчитывает более 110 млн. кредитных историй .

Далее рассмотрим сильные и слабые стороны бизнеса МФО.

Слабые стороны бизнеса. В целом, запуск стартапа в области микрозаймов в России крайне сомнителен ввиду сильного влияния внешних факторов:

– ежеквартальная отчетность МФО для ФСФР нигде не опубликована, что вызывает к жизни различные слухи и домыслы, а также готовит почву к «спекуляции» на рынке со стороны смежных организаций и банков

– нет единой системы отчетности и раскрытия информации о МФО, которая могла бы выступать как источник принятия решения

– низкое вовлечение МФО в рейтингование (из почти 3000 МФО в рейтинге Эксперта РА участвует около 20), несмотря на появление некоторых нормативных актов, упрощающих их работу;

– дорогое фондирование – в МФО участвуют в основном частные лица, получение банковских кредитов и долгосрочных банковских обязательств для таких организаций затруднительно

– регулятор в лице ФСФР и МЭР не определил политику оценки работы МФО и получения разрешения на допэмиссии (в ряде случаев МФО предоставляют госсубсидии и право эмиссии облигаций в максимально возможном объеме) и вообще работу, хотя с августа 2013 года данный сегмент рынка должен получить новые нормативные акты для регуляции.

– высокий процент просроченных кредитов (до 25%, примерно 3 млрд. долларов в масштабах всей России)

– сложное продвижение продуктов на массовом рынке среди вкладчиков .

Сильные стороны бизнеса. Вместе с тем у таких бизнесов есть и сильные стороны.

Во-первых, микрозаймы – достаточно сформированная отрасль – за 6 лет существования количество «старых», то есть появившихся с начала 2011 года после закона о микрофинансовой деятельности, МФО превышает 64% (в конце 2011 года – менее 50%).

Наличие на рынке нескольких крупных игроков, имеющих хорошую финансовую базу (большой уставной капитал, дешевое фондирование, большие оборотные средства) и технологическое оснащение (ИТ-решения для ведения бизнеса), дает также дополнительные преимущества для открытия такого бизнеса.

Есть также и привлекательность МФО для инвесторов, использующих их как возможность диверсификации своих активов (в том числе, как частный случай краудинвестирования).

В отличие от других финансовых организаций, МФО могут работать по УСН и объединяться со страховым бизнесом (страхование вкладов, просроченной задолженности). Очевидно, что для открытия стартапа в области микрозаймов для многих нужен просто только первоначальный капитал, юрлицо и посадочная страница в Сети .

Корпоративные новости »

Alphabet: сервис Google Cloud все еще сильно недооценен

Новикомбанк организует финансирование для производства гражданских вертолетов Ка-62

Агентство Fitch подтвердило рейтинг «Балтийского лизинга» на уровне «BB»

Совкомбанк и РТС-холдинг продали свои доли в капитале оператора электронной торговой площадки ОТС

«Балтийский лизинг» запускает премию для предпринимателей «Дело года»

Из онлайна в офлайн: родители стали чаще искать обучение и развлечения для своих детей вне дома

Новикомбанк повысил доходность по вкладам в рублях

Краудлендинговая платформа Lucros стала новым участником Ассоциации операторов инвестиционных платформ

МКБ повысил ставки по вкладам

Совкомбанк выступит организатором размещения «зеленых облигаций» Росатома объемом 10 млрд рублей

Чистая прибыль МКБ по МСФО увеличилась на 61% по итогам трех месяцев 2021 года до 8,3 млрд рублей

Чистая прибыль Совкомбанка по МСФО в I квартале 2021 года составила 9,8 млрд руб.

Билет в будущее: большинство родителей готовы копить для детей

QBIS 5.0: новое поколение интегрированной банковской системы

Руководитель АФД принял участие в выездном заседании Комитета Государственной думы России по финансовому рынку

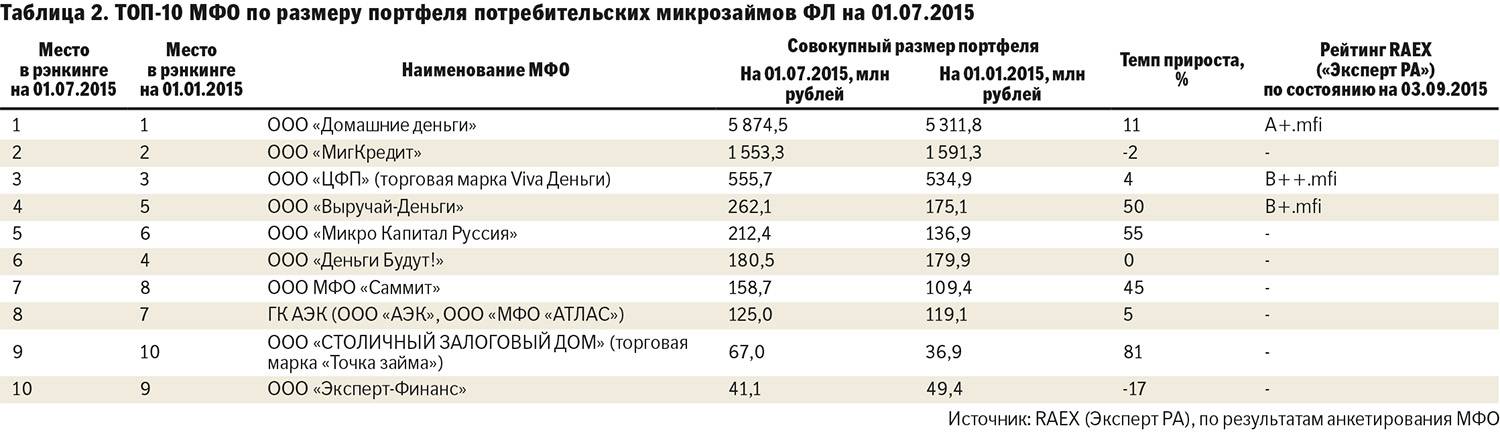

Микролидеры

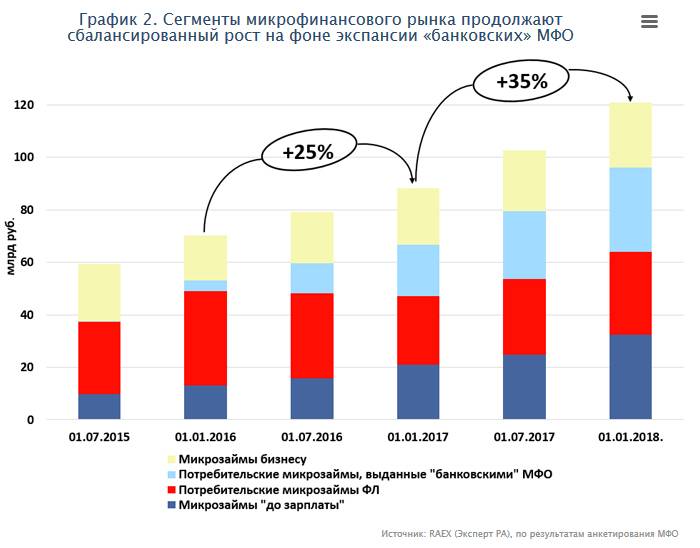

Если рассматривать структуру совокупного портфеля МФО по сегментам, то, по нашим оценкам, распределение долей на 01.07.2013 было следующим: потребительские микрозаймы ФЛ – 44%, микрозаймы «до зарплаты» – 12% и микрозаймы ЮЛ и ИП (включая тендерные микрозаймы и микрозаймы, выданные по региональным госпрограммам) – 44%.

Лидерами по темпам прироста портфеля выступают МФО, предоставляющие «займы до зарплаты» (+35%). Чуть хуже растут потребительские микрозаймы ФЛ (+25%) и компании сегмента микрозаймов малому бизнесу (включая тендерные микрозаймы и микрозаймы, выданные по региональным госпрограммам) – плюс 15%.

В лидерах по объему портфеля соответствующих сегментов являются ООО «Домашние Деньги» (4,0 млрд руб), Группа Компаний «Деньги Сразу» (625,1 млн рублей), ОАО «ФИНОТДЕЛ» (1,3 млрд рублей) и ООО «МИКРОФИНАНС» (1,2 млрд рублей) в сегменте микрозаймов малому бизнесу. При этом наиболее высокую динамику по приросту портфеля демонстрируют компания «ТОЧКА ЗАЙМА» (+124%) и ООО «Простые деньги» (+104%) в потребительском сегменте, ООО «Мани Мен» (+362%) и ООО «МигКредит» (+204%) из сегмента PDL, и ОАО «ФИНОТДЕЛ» (+19%) и ООО «МИКРОФИНАНС» (+8%) в сегменте микрозаймов ЮЛ и ИП.

Объем выданных микрозаймов коммерческих МФО в сравнении по первым полугодиям 2013 и 2012 годов вырос на 30%. В «топах» Группа Компаний «Деньги Сразу» (974,7 млн рублей) со сверхкороткими «микрозаймами до зарплаты» и Группа Компаний «Центр микрофинансирования», отметившаяся в лидерах в сегментах потребительских займов ФЛ (2,4 млрд рублей) и займов малому бизнесу (910,1 млн рублей).

Портфель МФО, работающих по программе МЭР, принявших участие в исследовании, за 1 полугодие 2013 года вырос на 9%. В лидерах по размеру портфеля на 01.07.2013 Фонд развития малого предпринимательства Республики Саха (392 млн рублей), а наибольшую активность в 1 полугодии проявил фонд из Ханты-Мансийского автономного округа – Югры (203 млн рублей). По темпам прироста портфеля за 1 полугодие лидирует Фонд содействия развитию малого и среднего предпринимательства во Владимирской области (вырос более чем в 8 раз), а наибольший прирост объема выданных микрозаймов отмечается у Пермского центра развития предпринимательства с пятикратным ростом выдачи.

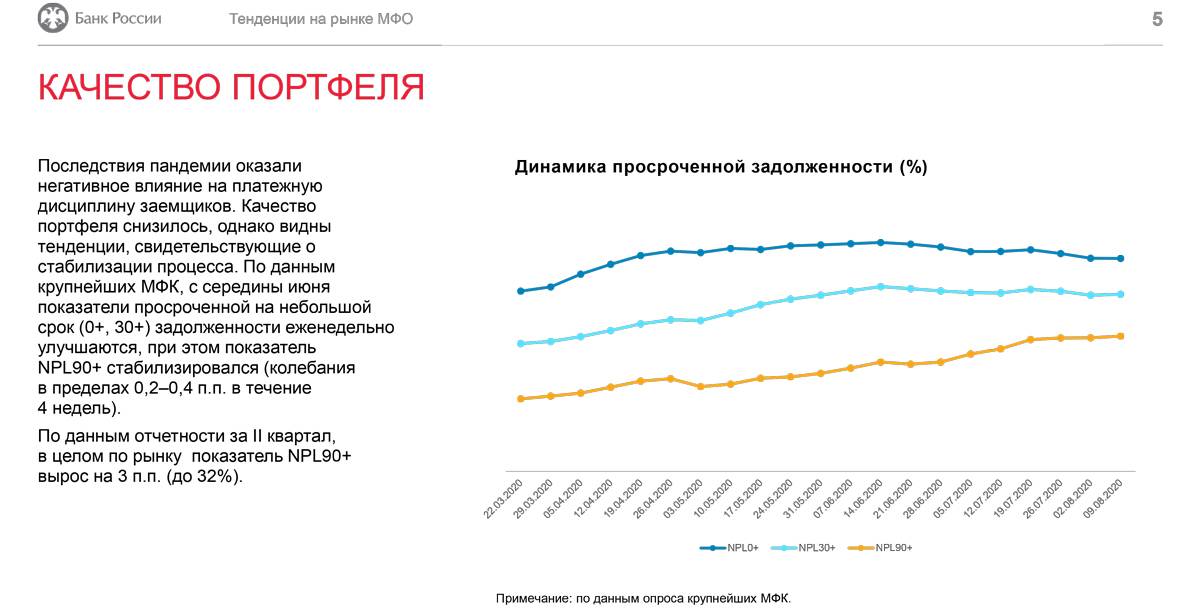

Всесторонние ограничения

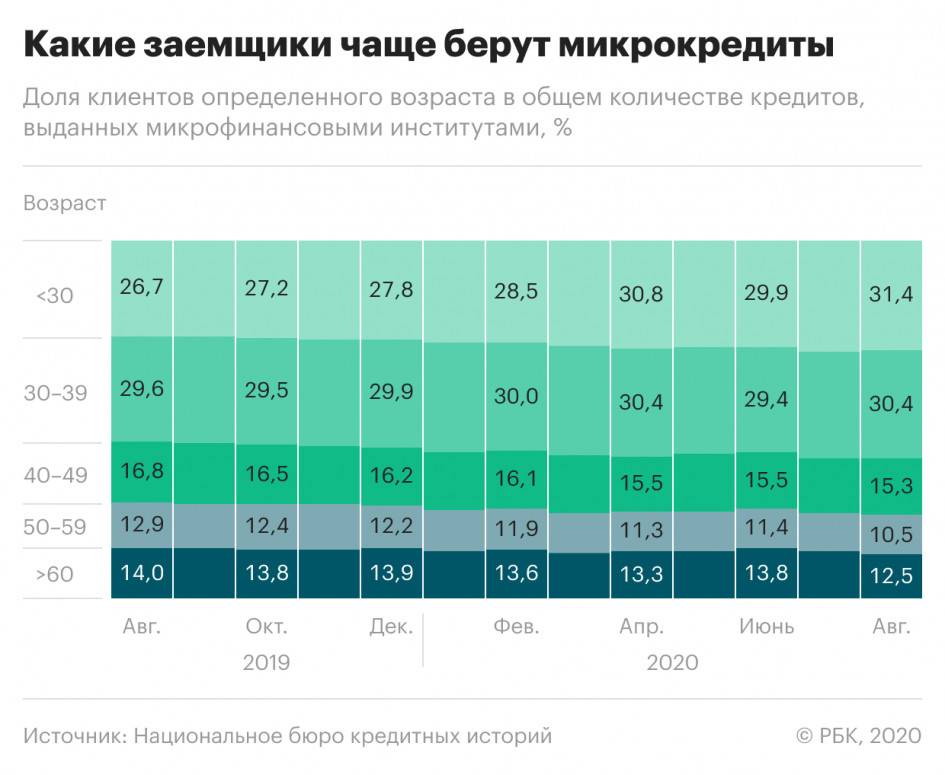

Как отмечается в материалах Банка России, во втором квартале 2020 года объем портфеля микрозаймов российских МФО впервые за время сбора регулятором соответствующей статистики начал сокращаться. Сумма задолженности по основному долгу по выданным микрозаймам снизилась на 3% за квартал, до 213 млрд руб., в том числе по займам физическим лицам — на 6%, до 166 млрд руб.

Стоит отметить при этом, что портфель потребительских ссуд у банков также сократился, но менее существенно — на 1%, что, видимо, объясняется его большей дюрацией и, соответственно, менее быстрой реакцией на изменение рыночной конъюнктуры.

Если говорить о новых выдачах, то они у МФО упали очень существенно. Объем займов, выданных за квартал, снизился до 77 млрд руб. (минус 24% за квартал и минус 25% год к году). Основных причин такого обвала рынка несколько.

Во-первых, в условиях экономического кризиса и снижения доходов населения снизился спрос на кредиты со стороны самих заемщиков, особенно на длинные продукты. Так, по данным ЦБ, в структуре выдач существенно снизилась доля IL (длинных и крупных займов) при одновременном росте доли PDL (займов «до зарплаты») и значительном росте доли сегментов юридических лиц и индивидуальных предпринимателей.

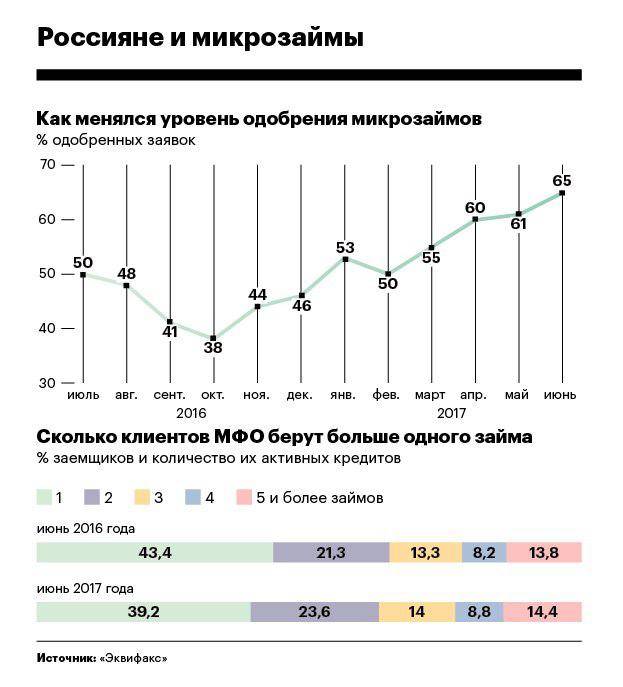

Во-вторых, существенно подняли планку требований к заемщикам сами МФО. Компании начиная с марта ужесточали скоринговые политики, рассказывает директор саморегулируемой организации «Микрофинансирование и развитие» Елена Стратьева. В среднем, по ее оценкам, уровень одобрений с марта по июнь сократился на 10–15 процентных пунктов (п.п.). При этом у отдельных крупных игроков в начале апреля доля одобряемых заявок падала на величины до 40 п.п., отыграв часть падения во второй половине апреля, однако все равно оставшись на уровне на 15 п.п. ниже докризисных значений.

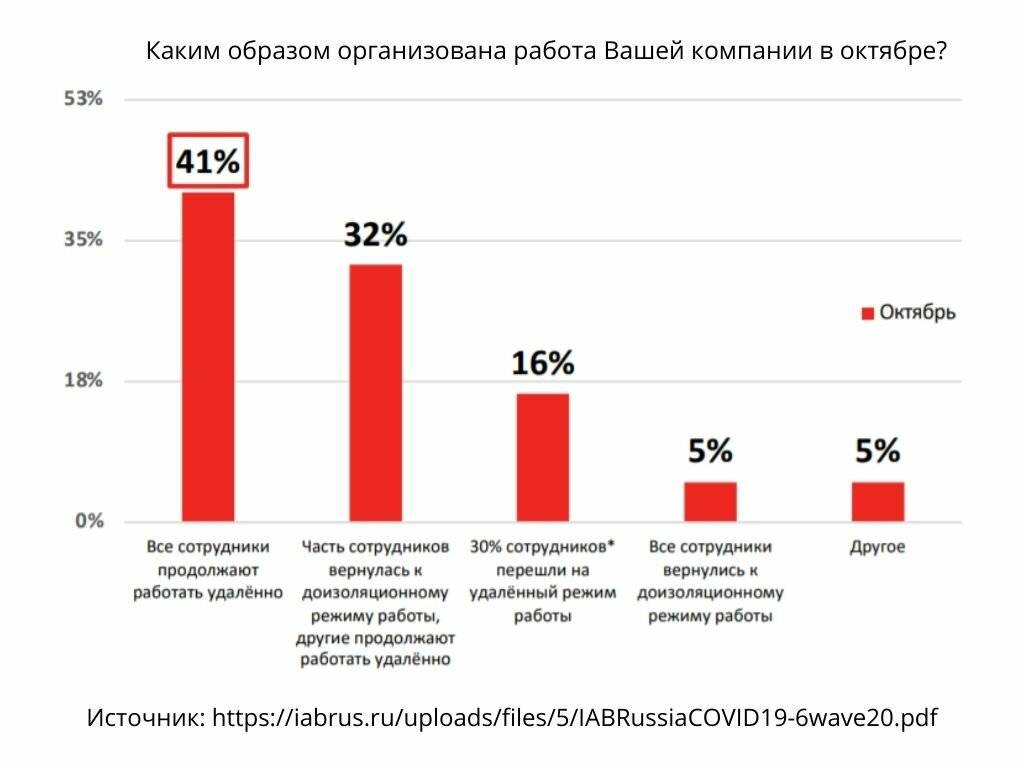

В-третьих, в условиях карантинных ограничений часть МФО, работающих в офлайн-сегменте, были частично или полностью лишены возможности «очного» взаимодействия с заемщиками, что в первую очередь сказалось именно на выдачах новых займов (даже те компании, кто смог в какой-то степени продолжить работу, большую часть сил бросили на исполнение обязательств перед действующими клиентами, то есть сконцентрировались на обеспечении возможности погашения ими текущих займов). Впрочем, с точки зрения рыночной конкуренции части игроков карантинные меры даже оказались на руку. Во время действия ограничительных мер популярностью пользовались онлайн-займы, доля которых в общем объеме выдач выросла с 36 до 39%, отмечают в Банке России. «Предсказуемо менее всего пострадали те компании, которые уже на момент начала коронакризиса работали в онлайне или быстро пересмотрели бизнес-процессы в сторону дистанционный выдач», — отмечает Елена Стратьева. По словам участников рынка, ориентируются на онлайн в основном крупные игроки, у которых есть ресурсы для внедрения соответствующих ИТ-систем.

Новости »

Индекс МосБиржи вырос на 1,4%, индекс РТС – на 1,8%

МОТ ожидает к 2022 году роста числа безработных до 200 миллионов

ЦБ РФ хочет упростить выпуск акций для компаний МСП на бирже

Основатель Dogecoin рассказал, почему биткоин “портит всем веселье”

Санкт-Петербургская биржа поддержала инициативу ЦБ о публикации «черных списков» брокеров

Группа НЛМК завершила размещение евробондов на 500 млн евро

Инвестфонд Gulf закрыл сделку по увеличению доли в «Детском мире» до почти 30%

Американские рынки акций демонстрируют незначительный рост в начале торгов

Темпы снижения безработицы в Испании в мае были максимальными с 1996 года

Cardlytics: падение цен только началось

Глава ФРБ Миннеаполиса: Федрезерв может контролировать инфляцию

Индекс МосБиржи продолжает рост

Турецкая лира рухнула до нового исторического минимума

Давление ограничениями

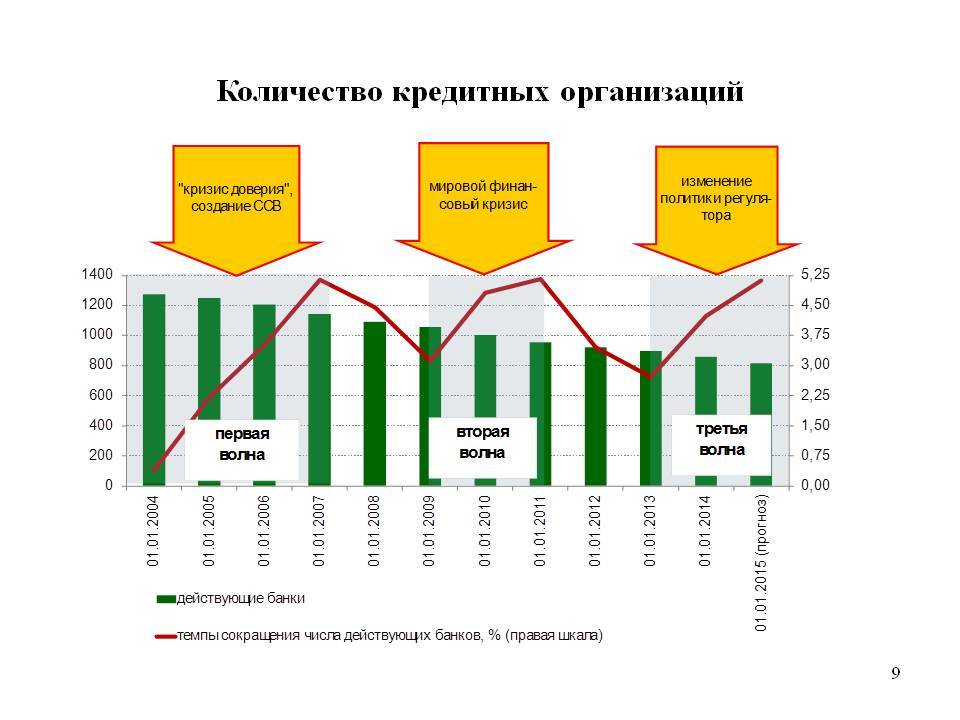

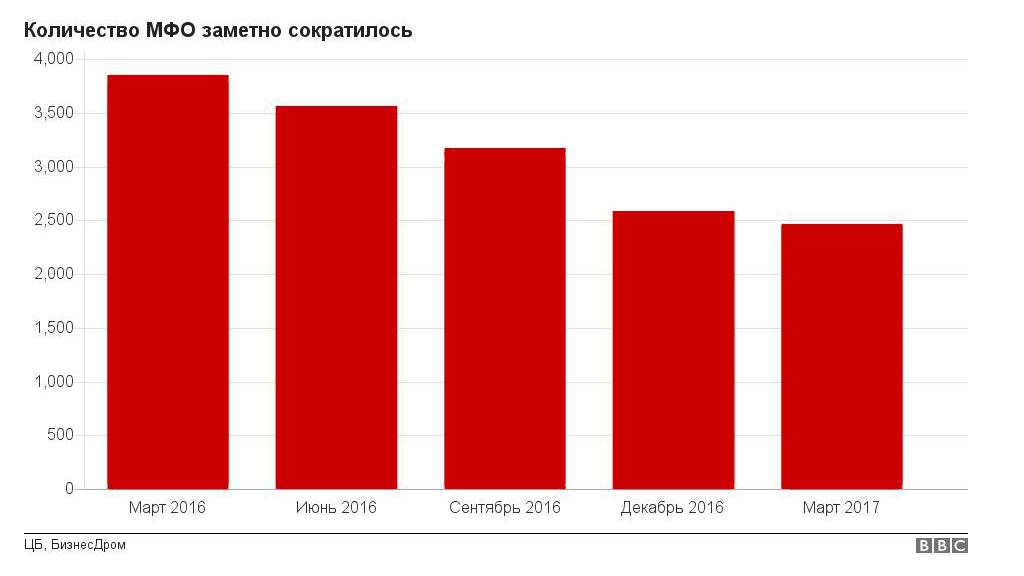

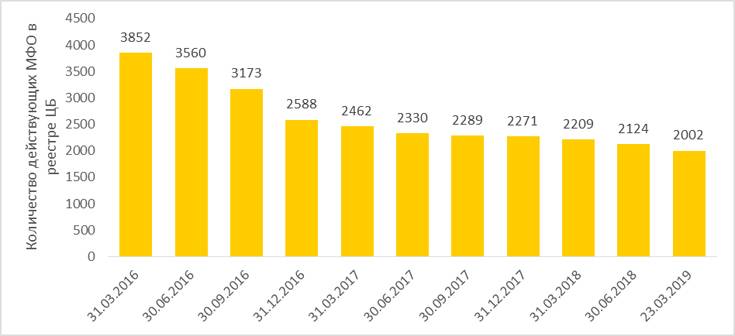

Регулятор каждый год вводит новые ужесточения для микрофинансистов (ограничение процентов по займам и штрафам, требования к капиталу, введение института саморегулирования).

Весной прошлого года Банк России разделил все микрофинансовые организации на микрокредитные (МКК) и микрофинансовые компании (МФК). Первым запрещено привлекать инвестиции от частных лиц, вторым — разрешено. При этом к ним предъявляются повышенные требования со стороны ЦБ, в том числе по обязательному размеру собственного капитала (не менее 70 млн рублей).

Впрочем, МФК также покидают рынок. С начала года из реестра исключено уже восемь компаний, четыре из которых, по мнению ЦБ, сформировали группу для привлечения денег от частных клиентов. За счет новых инвестиций они погашали обязательства по ранее заключенным договорам, что является признаком финансовой пирамиды. Сейчас в реестре числится 53 МФК (2,7% от всех МФО), однако на них приходится 56,8% совокупного портфеля МФО.

Банки среди МФО

Между тем основной вклад в наращивание портфеля вносят банковские МФО, то есть компании, учредителями которых являются банки. Например, ОТП–Банк, ВТБ, “Открытие”, “Хоум Кредит”, “Тинькофф”, Лето–банк и Сбербанк.

Наличие собственной МФО позволяет банкам обходить ограничения ЦБ, направленные на регулирование сектора потребительского кредитования. В том числе — по размерам ставок (например, по кредитам в торговых точках на сумму до 100 тыс. рублей в I квартале 2019 года для банков максимальный порог ставки установлен в 24,7% годовых, для МФО — 51,05%). Плюс банки обеспечивают свои “дочки” недорогим фондированием и собственной инфраструктурой, что дает им ощутимые конкурентные преимущества перед независимыми МФО.

Смена тенденции

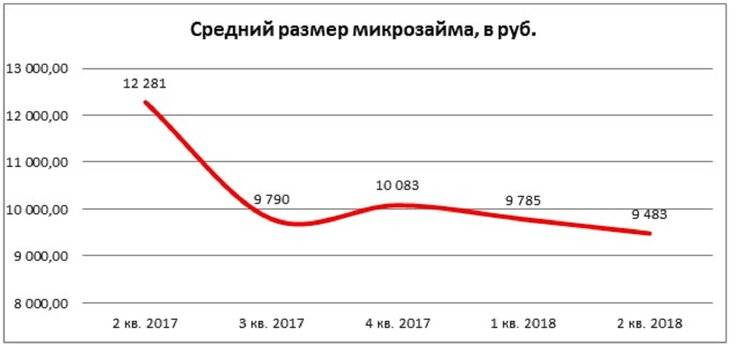

Микрофинансисты вместо сегмента PDL (краткосрочные займы “до зарплаты”) стали активно наращивать свое присутствие в сегментах Installment (среднесрочные займы) и кредитовании малого и среднего бизнеса. По мнению Елены Стратьевой, сегодня доля займов бизнесу в МФО достигает 20,3% и к 2024 году может увеличиться до 30% портфелей, Installment сохранит свою долю в диапазоне 52–57%, а доля PDL будет постепенно сокращаться с 22,4 до 18,3%. Перераспределение происходит из–за давления регулятора на ставки (в сегменте PDL они самые высокие), а также слишком высоких расходов на выдачу таких займов. По оценке НАУМИР, расходы на 1 рубль займа в сегменте PDL составляют 36,2 копейки, тогда как в Installment — 20,7. Самый низкий уровень расходов — в займах для бизнеса (3 копейки на 1 рубль).

Грядущее ограничение с июля 2019 года максимальной ставки для микрофинансовых организаций до 1% в день с нынешних 2,33% — это очередной вызов для всех участников микрофинансового рынка. И мы убеждены, что на рынке останутся сильные компании, которые сумеют не только оптимизировать внутренние расходы, но и диверсифицировать собственную продуктовую линейку

Необходимо продолжать внедрять передовые финтехрешения, уделяя особое внимание совершенствованию автоскоринга. Все это поможет не просто выжить, но и успешно конкурировать на рынке.

Павел Сологуб

генеральный директор МФК “До зарплаты”

Игроки уходят с рынка по разным причинам. Кто–то считает, что рентабельность уже не та и бизнес становится неинтересен. Издержки растут, доходность снижается. И продолжит снижаться усилиями ЦБ РФ. Но спрос есть, вполне себе нормальный. Может, рынок рос бы быстрее, но есть сдерживающий фактор. Это не количество игроков, а количество и доступность ресурсов. Если бы у МФО был хороший доступ к фондированию, то, вероятно, темп роста рынка был бы больше. Издержки связаны с регуляторными требованиями. Нужно сдавать больше отчетности, больше тратить средств на взаимодействие с заемщиками. В моменте финансовая нагрузка может быть связана и с автоматизацией. Но это инвестиции, которые в итоге дают финансовую отдачу. А расходы на выполнение требований регулятора — это просто оброк.

Андрей Паранич

заместитель директора СРО “МиР”

Обсуждаем новости здесь.

Присоединяйтесь!

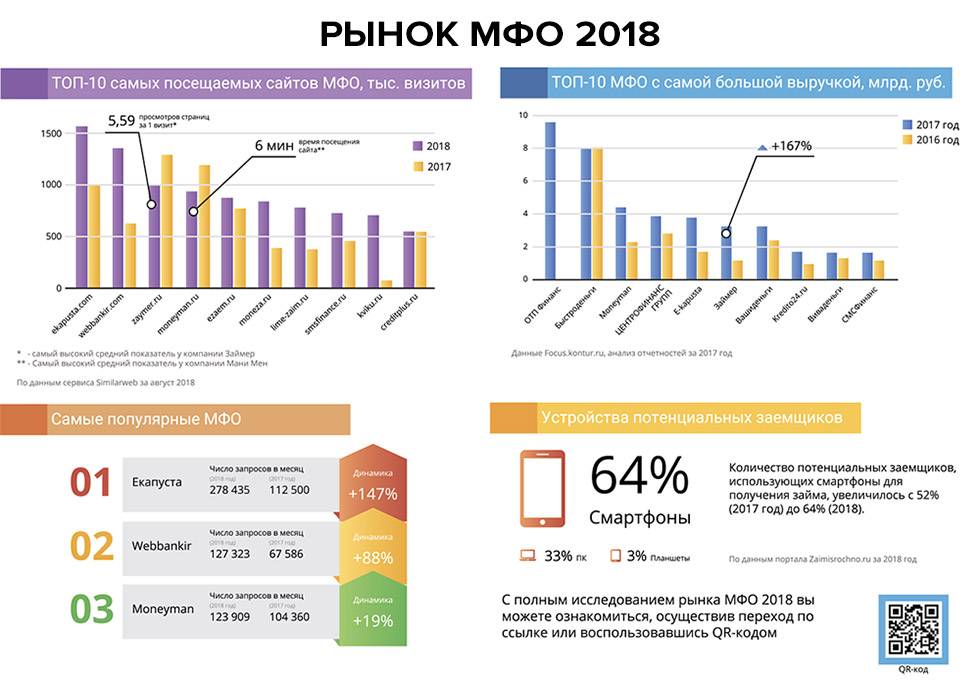

Объемы растут

Несмотря на сокращение количества участников рынка, объемы микрофинансирования показывают уверенный рост. По предварительным данным ЦБ РФ на 1 октября 2018 года, число действующих договоров займа в МФО выросло на 33,15%, до 8,76 млн, по сравнению с аналогичной датой прошлого периода. Совокупный портфель вырос на 32,72%, до 148,37 млрд рублей.

“Рынок показывает ежегодный прирост, так как более 20% граждан не имеют доступа к банковским продуктам”, — считает Юрий Провкин, генеральный директор ГК Eqvanta.

“Совокупный портфель МФО составляет всего 0,28% от кредитных портфелей банков”, — отмечает Елена Стратьева, и.о. президента Национального партнерства участников микрофинансового рынка (НАУМИР). Таким образом, перспективы роста рынка МФО существуют. Однако ему мешает ужесточение правил со стороны регулятора.

Некоторые микрофинансисты считают, что регулятор своими действиями подталкивает МФО к уходу в черный сектор.

Отдельные МФО после исключения из реестра переходят на нелегальное положение, продолжая выдавать займы. По итогам прошлого года, по данным ЦБ РФ, население было должно серым кредиторам почти 100 млрд рублей — против 14 млрд рублей в 2014 году. К серым регулятор относит юридические лица, которые не находятся под надзором ЦБ и при этом выдают более четырех займов в течение года.

Банки среди МФО

Между тем основной вклад в наращивание портфеля вносят банковские МФО, то есть компании, учредителями которых являются банки. Например, ОТП–Банк, ВТБ, “Открытие”, “Хоум Кредит”, “Тинькофф”, Лето–банк и Сбербанк.

Наличие собственной МФО позволяет банкам обходить ограничения ЦБ, направленные на регулирование сектора потребительского кредитования. В том числе — по размерам ставок (например, по кредитам в торговых точках на сумму до 100 тыс. рублей в I квартале 2019 года для банков максимальный порог ставки установлен в 24,7% годовых, для МФО — 51,05%). Плюс банки обеспечивают свои “дочки” недорогим фондированием и собственной инфраструктурой, что дает им ощутимые конкурентные преимущества перед независимыми МФО.

Смена тенденции

Микрофинансисты вместо сегмента PDL (краткосрочные займы “до зарплаты”) стали активно наращивать свое присутствие в сегментах Installment (среднесрочные займы) и кредитовании малого и среднего бизнеса. По мнению Елены Стратьевой, сегодня доля займов бизнесу в МФО достигает 20,3% и к 2024 году может увеличиться до 30% портфелей, Installment сохранит свою долю в диапазоне 52–57%, а доля PDL будет постепенно сокращаться с 22,4 до 18,3%. Перераспределение происходит из–за давления регулятора на ставки (в сегменте PDL они самые высокие), а также слишком высоких расходов на выдачу таких займов. По оценке НАУМИР, расходы на 1 рубль займа в сегменте PDL составляют 36,2 копейки, тогда как в Installment — 20,7. Самый низкий уровень расходов — в займах для бизнеса (3 копейки на 1 рубль).

Грядущее ограничение с июля 2019 года максимальной ставки для микрофинансовых организаций до 1% в день с нынешних 2,33% — это очередной вызов для всех участников микрофинансового рынка. И мы убеждены, что на рынке останутся сильные компании, которые сумеют не только оптимизировать внутренние расходы, но и диверсифицировать собственную продуктовую линейку

Необходимо продолжать внедрять передовые финтехрешения, уделяя особое внимание совершенствованию автоскоринга. Все это поможет не просто выжить, но и успешно конкурировать на рынке.

Павел Сологуб

генеральный директор МФК “До зарплаты”

Игроки уходят с рынка по разным причинам. Кто–то считает, что рентабельность уже не та и бизнес становится неинтересен. Издержки растут, доходность снижается. И продолжит снижаться усилиями ЦБ РФ. Но спрос есть, вполне себе нормальный. Может, рынок рос бы быстрее, но есть сдерживающий фактор. Это не количество игроков, а количество и доступность ресурсов. Если бы у МФО был хороший доступ к фондированию, то, вероятно, темп роста рынка был бы больше. Издержки связаны с регуляторными требованиями. Нужно сдавать больше отчетности, больше тратить средств на взаимодействие с заемщиками. В моменте финансовая нагрузка может быть связана и с автоматизацией. Но это инвестиции, которые в итоге дают финансовую отдачу. А расходы на выполнение требований регулятора — это просто оброк.

Андрей Паранич

заместитель директора СРО “МиР”

Невыносимые убытки

Совокупная чистая прибыль МФО по итогам шести месяцев 2020 года по сравнению с аналогичным периодом 2019-го снизилась на 10%, причем снижение за второй квартал составило 14%.

«Любой кризис отражается на финансовом состоянии бизнеса, и, конечно, сегмент МФО не исключение. Сокращение ликвидности, уменьшение объема выдач, кредитные каникулы и реструктуризация, пусть и небольшой, но рост просроченной задолженности в первые месяцы пандемии — все это нашло отражение в отчетности компаний и наверняка найдет в годовых финансовых результатах. Особенно это коснулось небольших игроков, которые испытали трудности не только со средствами на выдачу займов, но и на операционные расходы», — говорит Елена Стратьева.

При этом, как отмечает ЦБ, основную часть прибыль в отрасли генерируют отдельные крупные участники, что обеспечивает высокий уровень рентабельности в целом по отрасли. Так, рентабельность капитала (ROE) МФО в целом по отрасли составила 13,8% (кварталом ранее — 16,1%, годом ранее — 17,4%).

Показательно, что при высоком среднем значении медианное значение ROE снизилось до 2,1%, минимального уровня за последние годы. Это, очевидно, означает, что у небольших компаний рентабельность близка к нулевой.

О том же свидетельствует сравнение прибыльности микрокредитных компаний (МКК) с, как правило, более крупными микрофинансовыми компаниями (МФК) (последние имеют более жесткие требования к минимальному размеру капитала и имеют право привлекать средства внешних инвесторов, в частности в форме инвестиционных займов от физических лиц). По данным ЦБ, доля убыточных компаний по итогам шести месяцев 2020 года составляет 17% от общего числа МФК и около 30% от общего числа МКК.

К кризисным бедам мелких микрофинансовых организаций добавились еще и регуляторные. Так совпало, что именно в этом году планово изменились требования к капиталу МКК. В частности, минимальный размер собственных средств для них с 1 июля этого года текущего года увеличился с 10 тыс. до 1 млн руб. «Небольшие компании готовились к повышению минимальных требований к собственным средствам МКК до 1 млн руб. В условиях пандемии МФО зафиксировали снижение прибыли, однако они продолжали наращивать капитал в преддверии повышения требований к минимальному размеру уставного капитала», — отмечают в ЦБ.

Неудивительно, что в таких условиях небольшие игроки в массовом порядке потянулись на выход. Количество участников государственного реестра МФО во втором квартале сократилось на 68 организаций, до 1660, или на 4%. При этом количество МФК выросло с 35 до 36, на них, несмотря на малочисленность, по-прежнему приходится около половины совокупного портфеля микрозаймов.

Часть игроков оказались не готовы к изменениям, особенно в условиях дополнительного давления кризиса, отмечает Елена Стратьева. В результате большинство игроков, покинувших госреестр в апреле—августе 2020 года (67%), сделали это по собственному желанию. Тогда как ранее, напротив, доля исключенных Банком России была значительно выше доли тех, кто покидал рынок сам. «В целом динамика говорит сама за себя: на конец второго квартала 2020 года в госреестр входило 1660 МФО, на конец октября — около 1500, то есть на 9% меньше)», — добавляет эксперт.

Время перемен

Уже в 2014 году рынок микрофинансирования ожидают заметные перемены, связанные с усилением его регулирования. Ведь, несмотря на бурный рост, данный сегмент финансового рынка с начала своего официального признания отличался слабым регулированием. Так для получения или сохранения статуса микрофинансовой организации, участникам рынка уже в самом скором времени необходимо будет соответствовать ряду жестких критериев. Одним из наиболее важных изменений может стать также запрет на представление микрозаймов на постоянной основе (более 11 займов в год) для компаний, не входящих в реестр МФО. По нашим оценкам по состоянию на середину 2013 года объем «теневого» сектора (так называемых «столбовых» кредиторов, часто использующих «хищнические» и даже незаконные методы повышения своей прибыльности) составляет около 45% от всего рынка микрозаймов. Если этот запрет будет жестко соблюдаться, объемы «теневого» рынка микрофинансирования серьезно сократятся, а их клиенты будут переходить к легальным МФО.

К значимым новациям в регулировании также относятся переход на общую систему налогообложения, создание резервов по просроченным займам, обязательное участие в СРО и ограничение ставок по микрозаймам. «Общая система налогообложения и создание резервов – это обязательные вещи. Без них отчетность, которую предоставляют компании, ничего общего с настоящим финансовым состоянием компании не имеет, – комментирует Борис Батин, генеральный директор МФО «Мани Мен». Банкам или инвесторам будет сложно оценить финансовое состояние компании. Поэтому я считаю, что это обязательные условия для «белого» рынка».

Наибольшее влияние планируемые нововведения окажут на небольшие МФО, которые понесут существенные издержки для соблюдения этих требований, что приведет к их частичному уходу с рынка. Вместе с тем нынешние лидеры рынка в большинстве своем уже соответствуют новым требованиям либо они учитываются в их стратегиях. «Сейчас на рынке очень мало игроков, которые не просто обеспокоены изменениями в регулировании, а уже внесли необходимые изменения в свой бизнес. Безусловно, многие региональные МФО (самостоятельные или действующие по франшизе) будут вынуждены вливаться в состав крупных игроков либо сворачивать бизнес», – комментирует Алексей Лебедев, генеральный директор МФО «Народная Казна».