Кредитный рейтинг региона

Рейтинги для

регионов составляются, как правило,

национальными рейтинговыми агентствами.

В России это например такие как: «Эксперт

РА», «НРА», «РИА Рейтинг», «АКРА» и др.

Данный рейтинг говорит о том, насколько тот или иной регион страны способен своевременно и в полном объёме выполнять все свои финансовые обязательства.

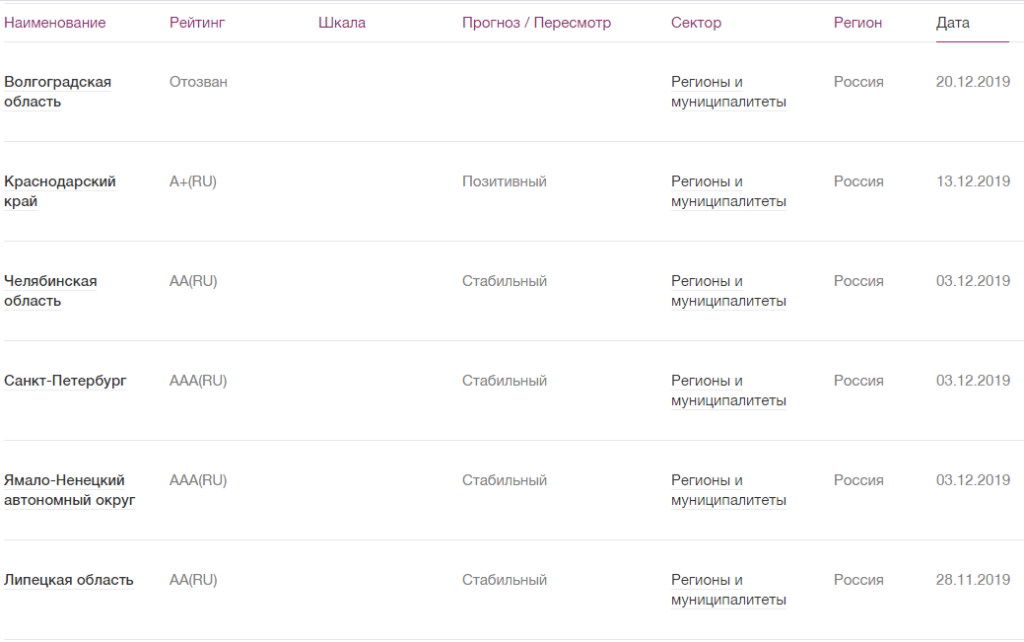

Фрагмент кредитного рейтинга регионов России по данным АКРА

Фрагмент кредитного рейтинга регионов России по данным АКРА

Методика

определения рейтинга основана на анализе

динамики различных социально-экономических

показателей региона. Оценка проводится

по следующим основным критериям:

- Экономика

региона. Рассматривается объём и

динамика ВРП, торговый оборот, объёмы

строительства и производства, уровень

развития предпринимательства и т.п. - Налоги.

Оценивается объём и структура налоговых

поступлений в бюджет региона, а также

уровень собираемости налогов; - Социальная

сфера. Средняя зарплата по региону,

развитие социальной инфраструктуры,

развитие спорта, уровень безработицы,

уровень преступности и т.п. - Банковская

система. Учитывается общее количество

банков в регионе и концентрация

банковской системы. Берётся в расчёт

объём ссудной задолженности и уровень

просроченной задолженности; - Бюджет.

Рассматриваются текущие доходы и

расходы регионального бюджета,

оценивается уровень его зависимости

от федерального бюджета. Учитывается

выполнение требований бюджетного

кодекса страны; - Долговая

нагрузка. Анализируется объём, структура

и динамика государственного долга

региона. Оценивается его отношение к

текущим доходам в бюджет; - Качество

регионального управления. Наличие

чёткого плана действий на ближайшую

перспективу и внятной концепции

дальнейшего развития региона. Учитывается

в каком объёме были выполнены ранее

намеченные планы по развитию региона; - Кредитная

история. Учитываются все невыполненные

(или выполненные, но не в полном объёме)

долговые обязательства региона, а также

все судебные разбирательства в этом

отношении.

Кредитный рейтинг регионов в обязательном порядке необходимо учитывать при инвестировании в муниципальные облигации.

Кредитный рейтинг компании

Вкладывая деньги в банк

или инвестируя их в долговые ценные

бумаги, вы всегда хотите быть уверены

в том, что они будут вам возвращены

вовремя и с причитающимися процентами.

Для того чтобы помочь инвесторам

определиться со степенью надёжности

того или иного заёмщика (в лице банка

или компании эмитента облигаций) был

введён инструмент именуемый кредитным

рейтингом.

Кредитный рейтинг показывает потенциальным инвесторам насколько та или иная организация (которой он присваивается) платёжеспособна. Чем выше его значение, тем больше надёжность оцениваемого объекта инвестиций.

Изначально составление

рейтингов такого рода осуществлялось

исключительно по инициативе и за счёт

средств инвесторов желающих получать

объективную информацию о состоянии

компаний — потенциальных объектов их

инвестиций. Так было вплоть до начала

70-х годов прошлого века.

Что касается наших

дней, то в настоящее время все крупнейшие

рейтинговые агентства получают

финансирование от компаний-эмитентов

входящих в рейтинг. Формально это

объясняется тем, что они (эмитенты

долговых ценных бумаг) просто желают

донести информацию до потенциальных

инвесторов. На деле же, такого рода

положение вещей служит поводом для

критики и обвинений в субъективности

выносимых оценок.

Ипотечный кризис в США, приведший к мировому финансовому кризису 2008 года начался как раз по причине того, что долговые ценные бумаги (в данном случае речь шла о CDO) имели необоснованно высокие кредитные рейтинги. Ориентируясь на них, люди массово вкладывали свои деньги в «колосса на глиняных ногах». Ничем по сути не обеспеченные CDO росли в цене до того момента пока переоценка не стала критической и пузырь не лопнул.

Кредитный рейтинг облигаций

Кредитный

рейтинг для облигаций это не совсем

одно и то же, что рейтинг компании их

эмитента. Он присваивается отдельно

для каждого выпуска облигаций и у одной

и той же компании-эмитента могут быть

облигации с разным его значением.

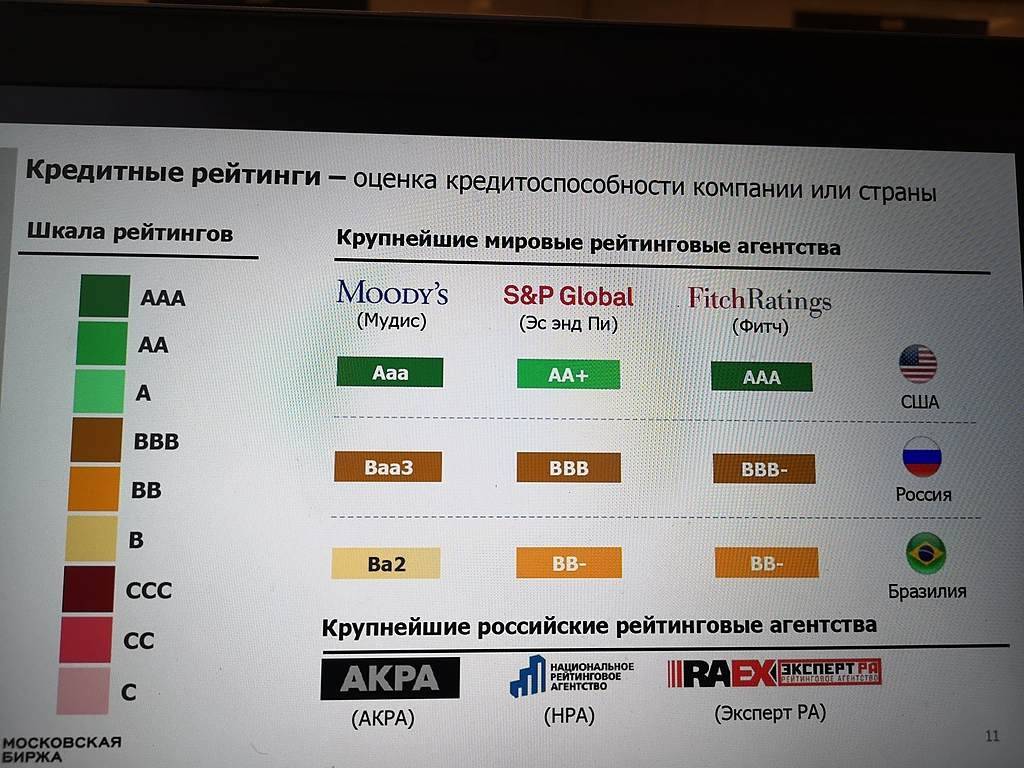

В данном

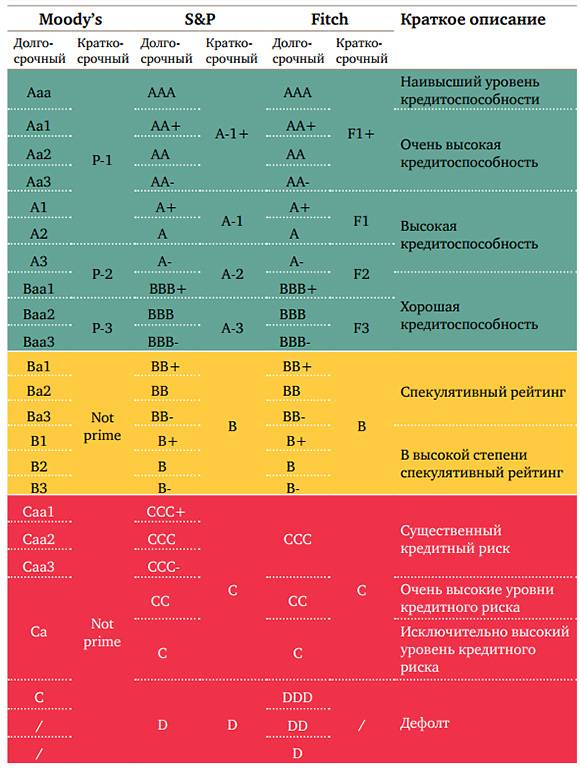

случае обычно речь идёт о рейтингах

присваиваемых тремя крупнейшими

рейтинговыми агентствами: S&P,

Moody’s и Fitch.

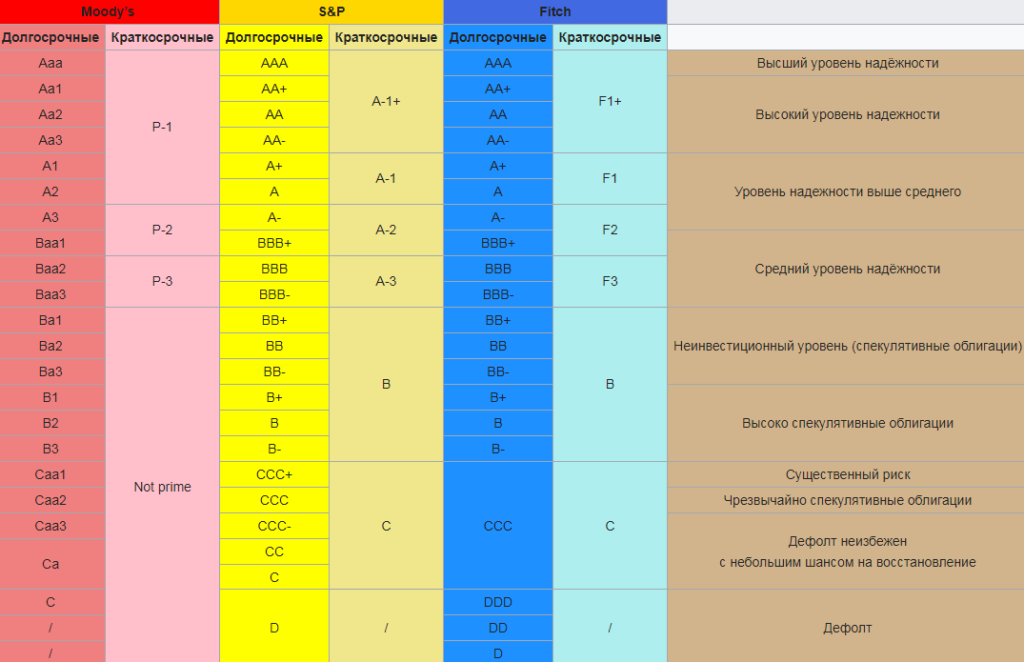

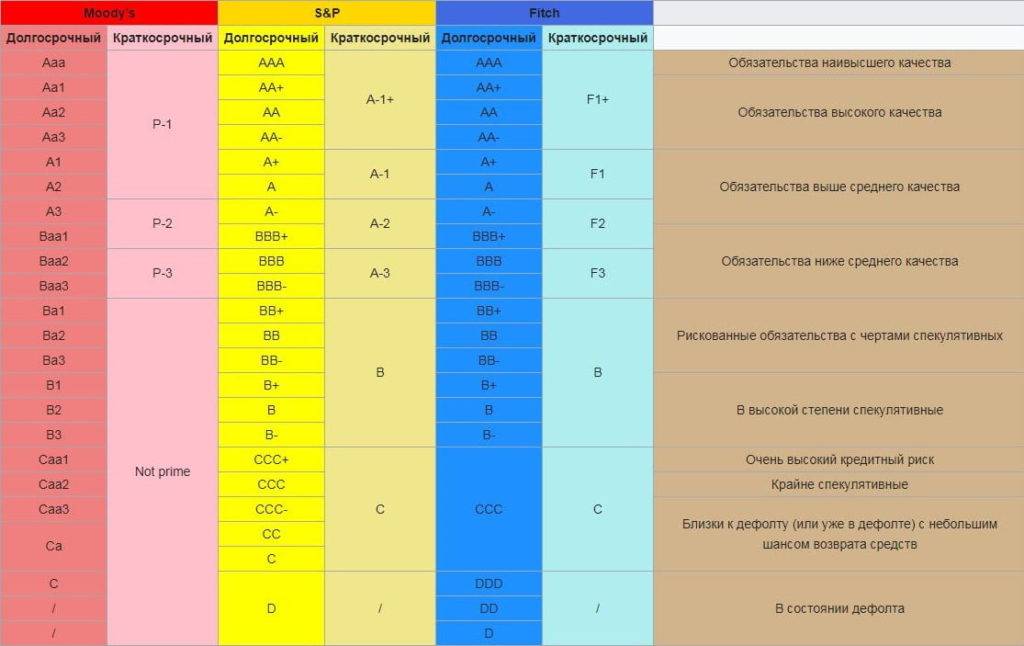

Оценка осуществляется с

помощью комбинаций первых четырёх букв

латинского алфавита от A

до D. Наивысший

рейтинг обозначается как AAA

(у S&P и

Fitch) или Aaa

(Moody’s), далее по убыванию

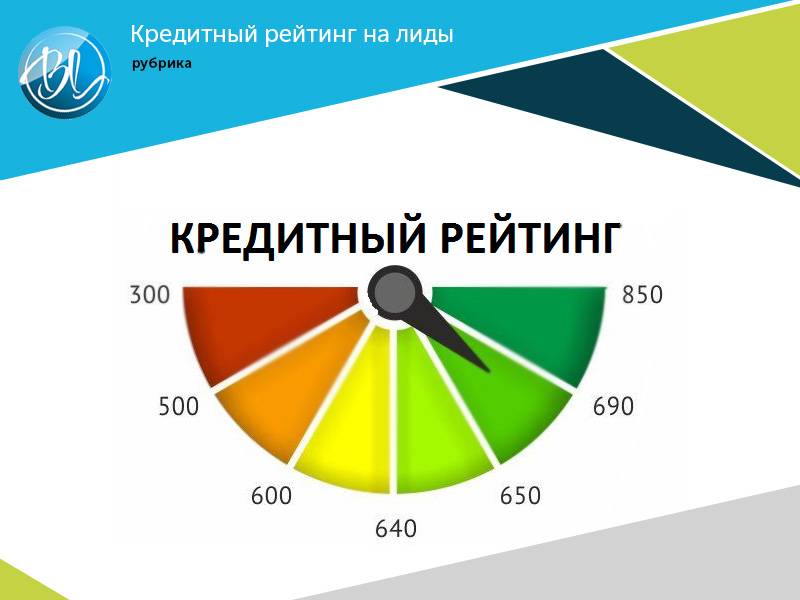

идут AA, A, BBB, BB, B, CCC, CC, C, D

(S&P и

Fitch) и Aaa,

Аа, Baa, Ba, B, Саа, Са, С, WR (Moody’s).

Кроме этого существуют промежуточные

значения обозначаемые символами «+» и

«-», например BBB+ или

BBB-.

В зависимости

от уровня присвоенного рейтинга все

облигации можно разделить на два вида:

- Облигации

инвестиционного класса (BBB-

и выше); - Мусорные

облигации (ниже BBB-).

По сути, уровень рейтинга диктует процентные ставки по облигациям, чем он выше, тем облигации более надёжны и тем ниже может быть выплачиваемый по ним купонный доход. И наоборот, чем ниже кредитный рейтинг, тем большие проценты вынуждены платить эмитенты для привлечения потенциальных инвесторов.

Что значит кредитный рейтинг?

Английский термин «кредитный рейтинг» в словарях обычно переводится как: «указатель», «индикатор», «значение», «рейтинговый класс», «позиция», а иногда и просто как «рейтинг». Однако, учитывая функцию и метод его определения, его нельзя отождествлять с обычным рейтингом. Кредитный рейтинг — это явление, имеющее гораздо более глубокое экономическое значение, чем привычное понимание. Если ранжирование обычно можно описать как «ранжирование» или «классификация» в соответствии с различными критериями, например, оборотом, прибылью, капиталом и т.д. Тогда, сущность рейтинга является сложной, синтетической оценкой субъектов, охваченных ими.

Это мнение охватывает общую кредитоспособность должника или кредитоспособность должника в отношении данного долгового инструмента или другого финансового обязательства. Таким образом, кредитный рейтинг представляет собой оценку способности юридического лица, в том числе государства как эмитента долговых ценных бумаг или заемщика, полностью обслуживать возникшую задолженность. Иначе говоря, выплачивать проценты и капитал кредитору в соответствии с суммами и датами, указанными в договоре. Для кредитора эта оценка является характеристикой суммы кредитного риска (дефолта), которой он подвержен при предоставлении долгового финансирования.

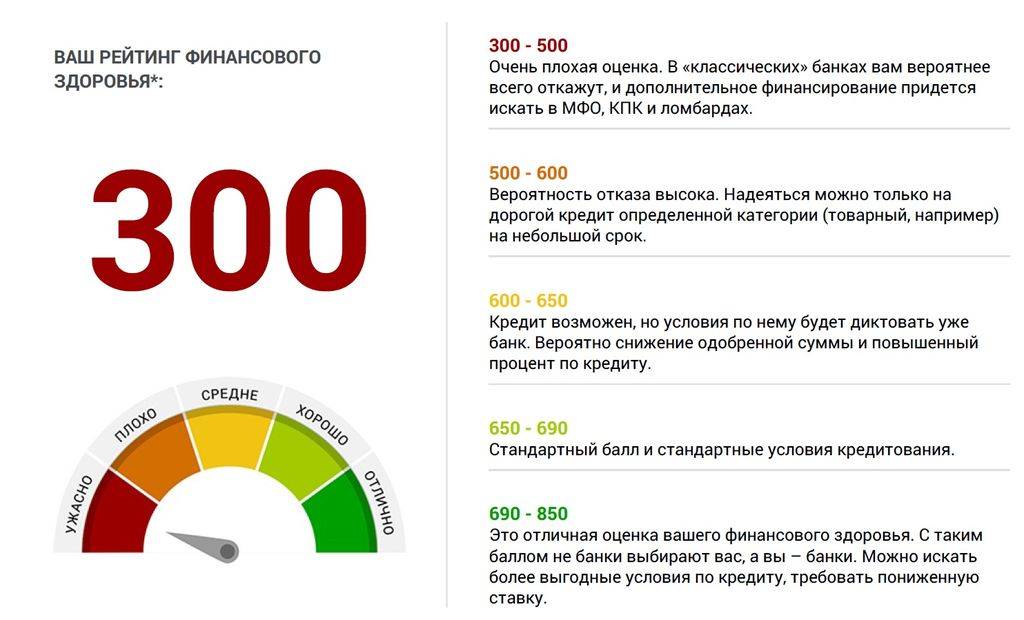

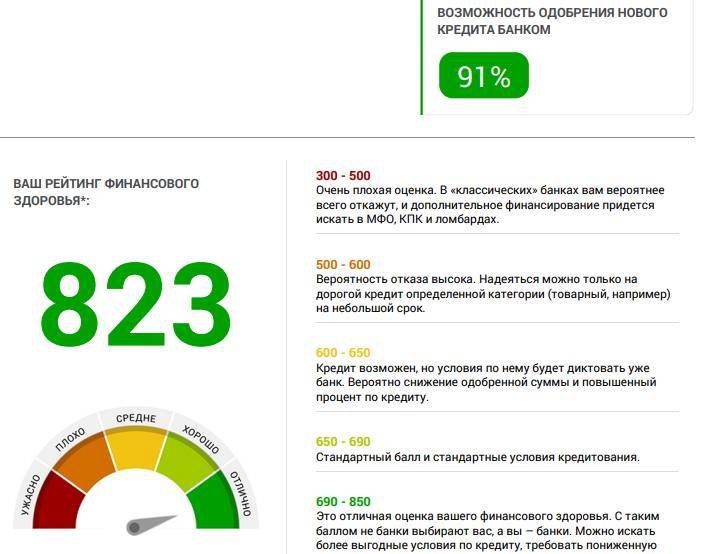

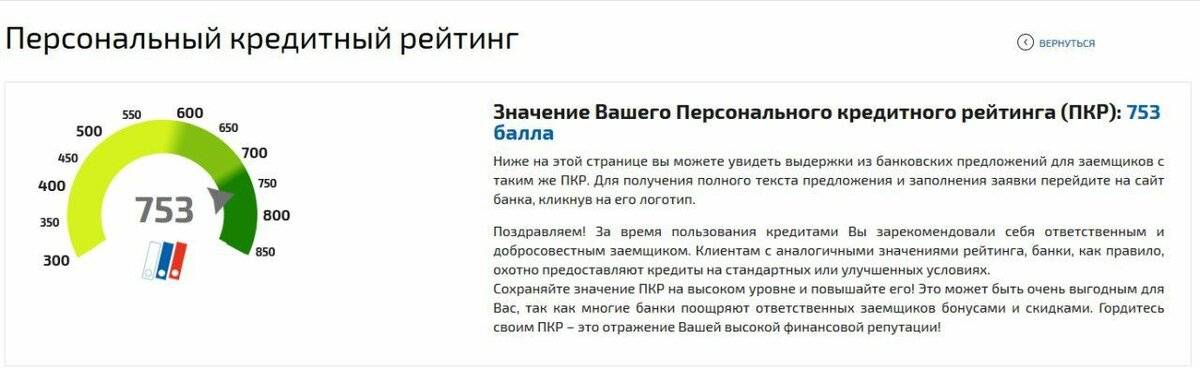

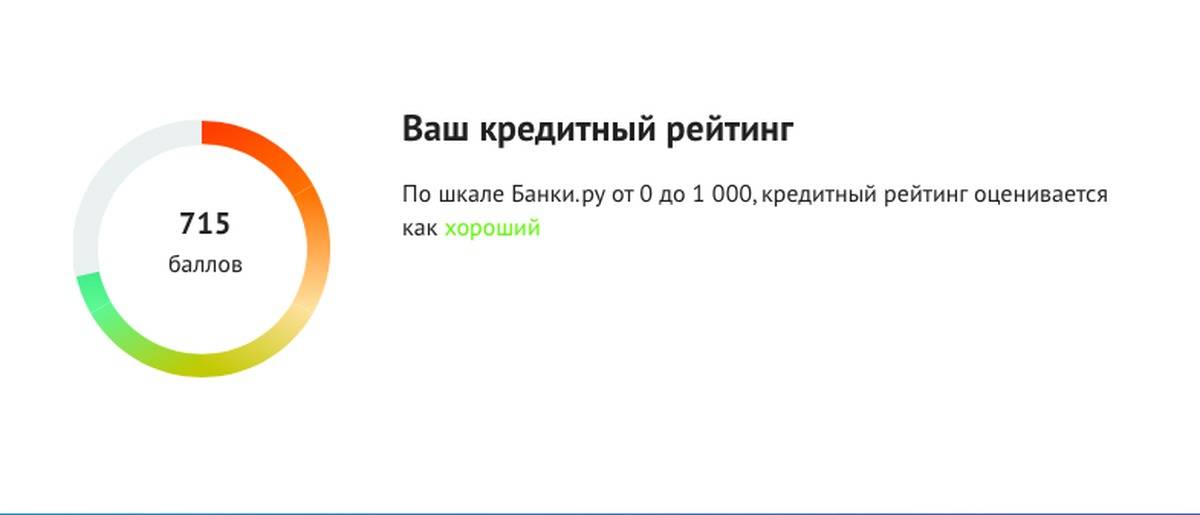

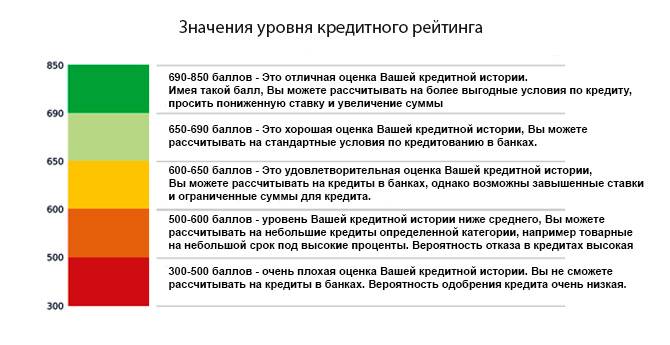

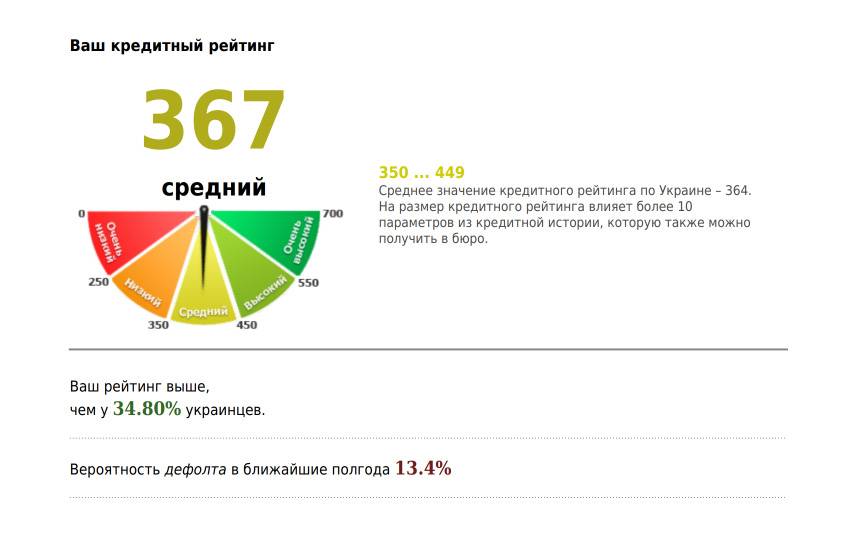

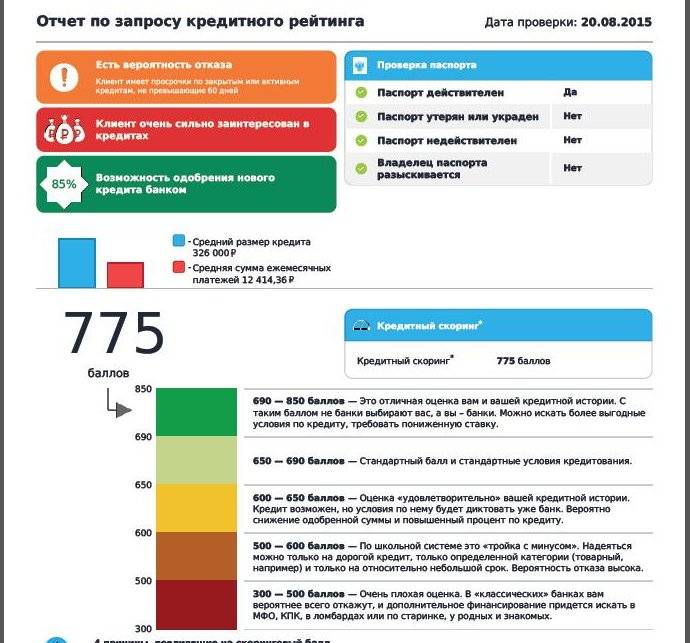

Простыми словами кредитный рейтинг – это некоторое число или совокупность баллов, демонстрирующих юридического лица выдавать и обслуживать займы, а рамках физического лица, его вероятность его шансов на получение банковского кредита.

Оценка кредитоспособности может выполняться независимым специализированным учреждением (рейтинговым агентством), а также публичным, внешним или финансовым учреждением (например, банком). Результат проведенных мероприятий может оставаться конфиденциальным или становиться общедоступным.

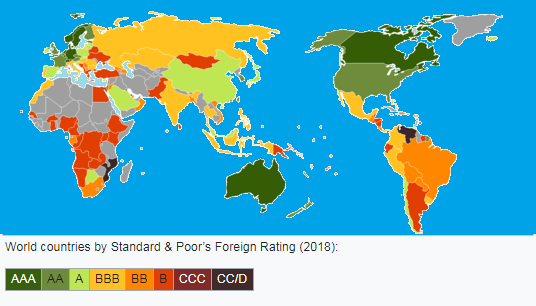

Кредитный рейтинг страны

Кредитные

рейтинги стран составляются крупнейшими

мировыми агентствами. Хотя вышеозначенные

рейтинговые агентства и считаются

независимыми, но так уж сложилось, что

основные из них (Moody’s,

Standard & Poor’s, Fith) расположены

в США, поэтому назвать их полностью

объективными скорее всего нельзя.

Кредитный рейтинг стран мира

Кредитный рейтинг стран мира

При составлении

этого рейтинга учитываются такие

основные параметры как:

- Объёмы и

динамика ВВП и ВНП страны; - Уровень

дефицита бюджета; - Текущие

и прогнозируемые темпы инфляции; - Размер

внешнего долга страны и т.п.

Кредитный рейтинг страны следует всегда учитывать при инвестировании в иностранные государственные облигации.

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Инвестиции , Словарь трейдера

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Как формируется кредитный рейтинг?

Рейтинги составляются специальными агентствами по запросу конкретной организации (так называемые заказные рейтинги) или по инициативе самого агентства. В первом случае уровень кредитоспособности определяется на основе подробных данных, предоставленных агентству оцениваемой организацией. Включая информацию, которая не является общедоступной. А вот, во втором — только на основе опубликованной информации, которую агентство собирает самостоятельно.

Следовательно, выделяются следующие формы рейтинга:

первоначальный рейтинг — проводится рейтинговым агентством по требованию аудируемого лица и на основании годовых отчетов (обычно за последние три года работы предприятия с учетом его перспектив);

официальный рейтинг — с учетом более подробных данных о рейтингуемой организации, в том числе: привлеченных займов, а также долгосрочных и краткосрочных займов, банковских кредитных линий, финансовых прогнозов на 3-5 лет, проспектов эмиссии, отчетов для акционеров;

итоговый рейтинг — после обмена мнениями между экспертами агентства и представителями правления оцениваемого лица официальный рейтинг оценивается рейтинговым комитетом рейтингового агентства, который определяет итоговый уровень оценки кредитоспособности компании. Такой рейтинг является публичным, если у субъекта с рейтингом нет возражений против рейтинга, выданного рейтинговым агентством.

Читайте:

Условием актуальности рейтинга является его постоянный мониторинг. Это требует постоянного сотрудничества рейтингового агентства с руководством предприятия и доступа к финансовой отчетности и другой информации о контролируемой организации. Благодаря этому участники финансового рынка информируются о возможных изменениях рейтинга.

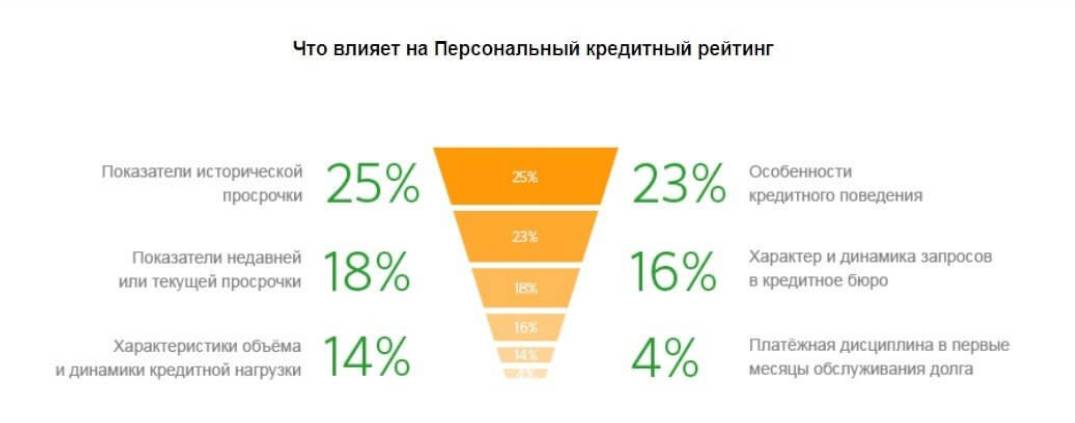

- При формировании оценки учитываются:

- Отношения между банковскими учреждениями и заемщиками;

- Сумма кредитов и совокупность просрочек относительно задолженности;

- Виды ранее оформляемых займов;

- Длительность кредитной истории, а также ее положительность;

- Различные социальные факторы (стабильность и источники дохода, трудоустройство и т.д.).

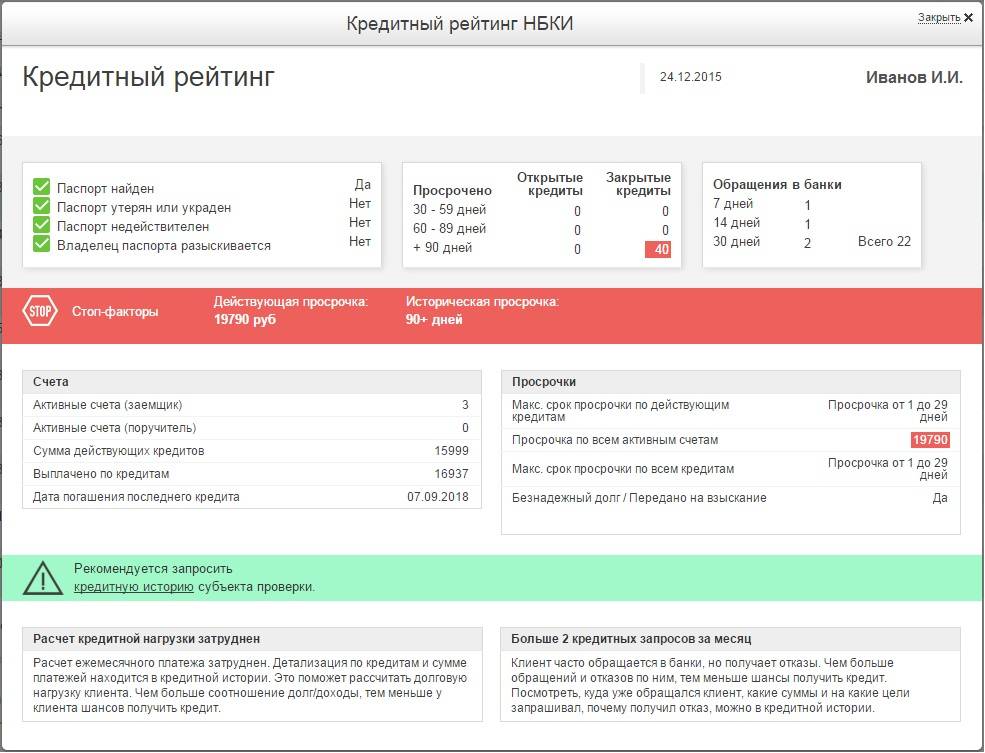

Чем отличаются кредитный рейтинг и кредитная история

Оба типа отчета в первую очередь отображают информацию по взятым кредитам. Однако отчет по кредитному рейтингу и отчет по кредитной истории отличаются друг от друга по ряду параметров:

1. Содержание

Кредитная история

Кредитная история создается с целью фиксации разных связанных с выполнением обязательств событий, поэтому никаких готовых выводов не содержит.

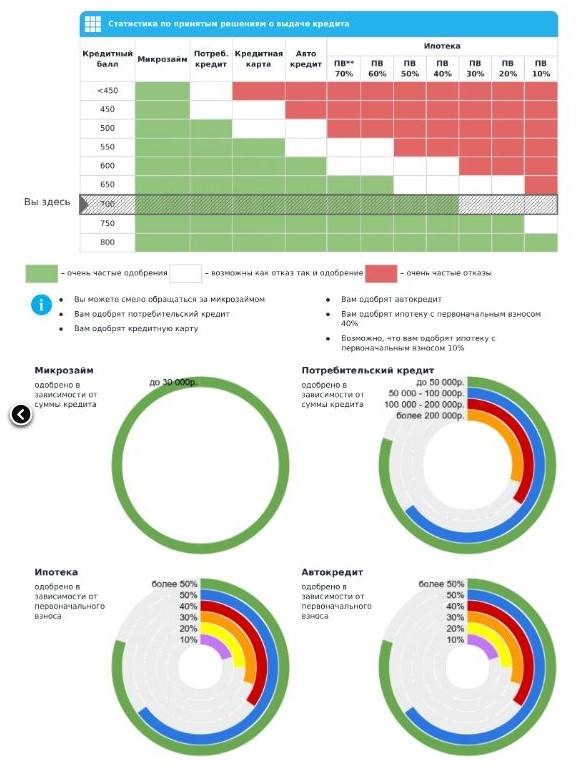

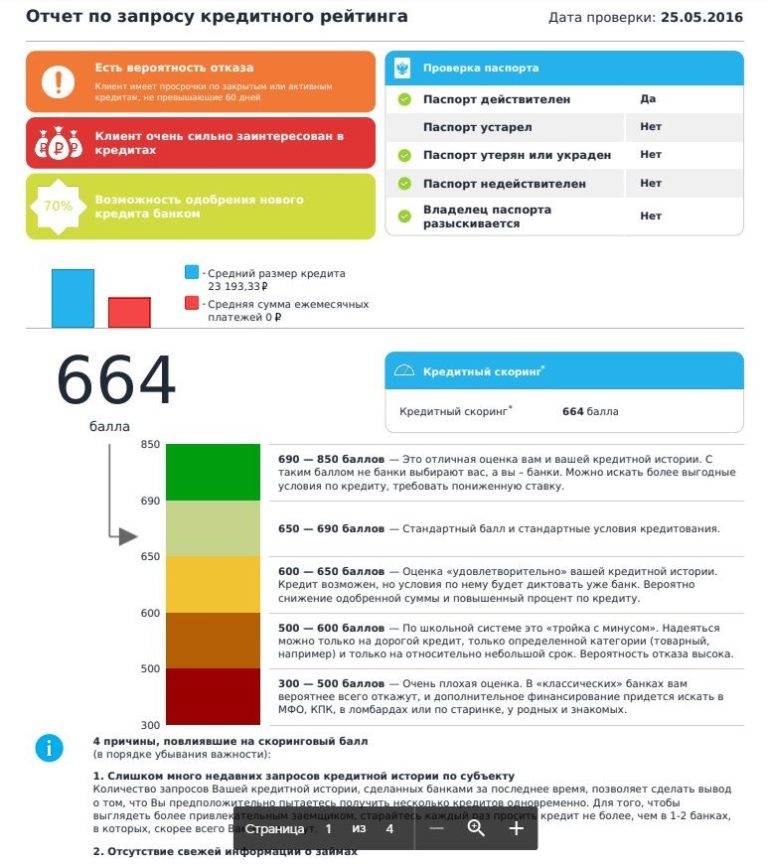

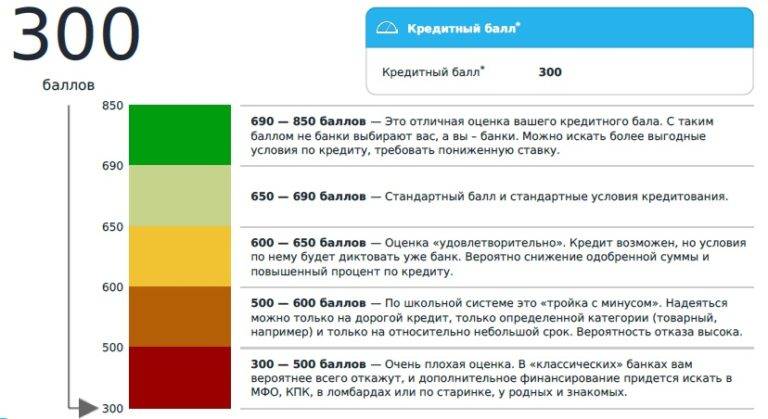

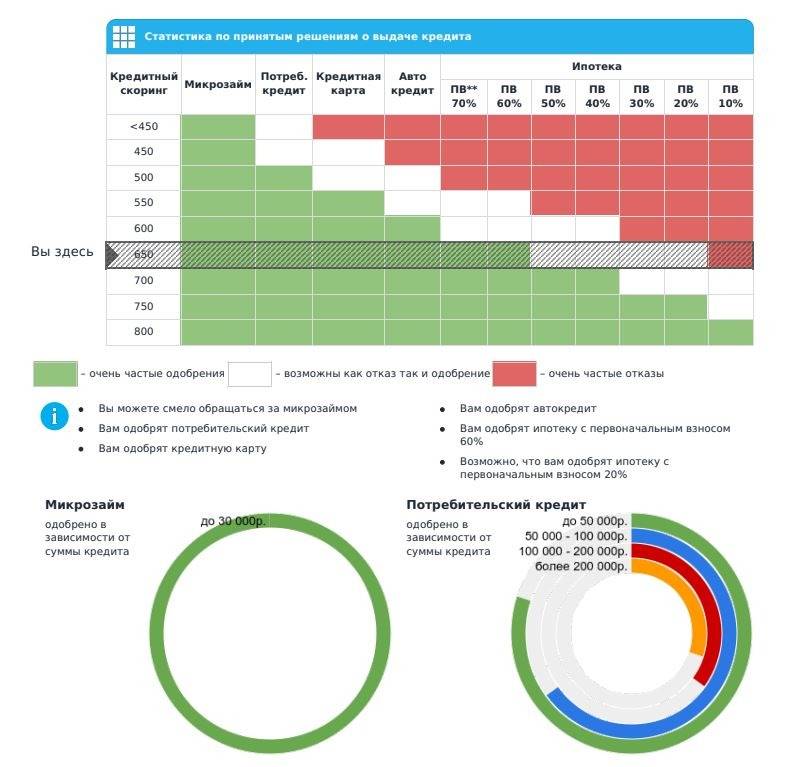

Кредитный рейтинг ориентирован не только на перечисление фактов, но и на их анализ. Кроме ключевых сведений по кредитной истории, в него включается также оценка возможности получения кредитов разного типа (скоринговый балл). Этот балл позволяет понять, почему банки отказывают в кредите.

2. Удобство заказа отчета

Кредитная история

КИ можно заказать разными способами:

- письмом;

- телеграммой;

- при личном обращении в свое БКИ;

- на сайте, если соответствующее бюро кредитных историй или его партнер оказывает такие услуги и др.

Однако в любом случае заказ КИ требует дополнительных действий:

- при отправке письма или телеграммы – заверения подписи;

- при личном обращении – посещения офиса;

- при заказе через интернет – прохождения идентификации и т.д.

В большинстве случаев заказ кредитного рейтинга осуществляется через онлайн-заявку и предусматривает быстрое прохождение 3 основных этапов:

- регистрации на сайте;

- оплаты услуги;

- получения отчета.

3. Сроки получения

Кредитная история

Сроки получения отчета зависят от выбранного способа и от БКИ, в которое будет направлен запрос. В тот же день ответ можно получить при личном посещении бюро. При запросах в письме или телеграмме срок реакции на запрос может составлять от 3 до 10 рабочих дней с момента получения запроса. А срок предоставления информации при оказании услуги через онлайн-сервис будет зависеть от выбранного клиентом способа идентификации (полностью удаленно, без подтверждения личности заемщика, этот сервис предоставить невозможно).

Заказ кредитного рейтинга в основном осуществляется через сайт. Его получение не требует такой сложной процедуры идентификации, как при заказе КИ. Поэтому свой отчет по кредитному рейтингу можно, как правило, получить в течение получаса.

4. Стоимость

Кредитная история

В отдельных случаях КИ можно получить абсолютно бесплатно. Преимущественно это относится к способу получения отчета при личном посещении офиса своего БКИ при условии, что это происходит не чаще раза в год. В остальных случаях нужно иметь в виду, в частности, такие дополнительные расходы для физлиц:

Получение кредитного рейтинга не связано с дополнительными расходами. А непосредственно цена обычно зависит от того, покупается ли разовый отчет или пакет отчетов. В среднем стоимость составляет порядка 300 рублей. Однако пакетные решения (например, с ежемесячным получением отчета) могут снизить цену примерно до 85–100 руб. за отчет.

5. Количество задач, которые нужно выполнить для получения отчета

Кредитная история

Кроме непосредственно посещения офиса БКИ, все остальные способы требуют достаточно большого количества действий от клиента. Но и для того, чтобы просто прийти за своей историей в бюро, нужно точно знать, в каком именно БКИ она хранится, ведь в РФ бюро не так уж мало. А для этого нередко нужно помнить свой код субъекта КИ и сначала отправлять запрос в ЦККИ.

Процедура заказа кредитного рейтинга описана выше и она предельно проста.

6. Полнота информации

Кредитная история

В кредитной истории, с одной стороны, содержится очень подробное описание всех обязательств по кредитам (такая детализация обычно на бытовом уровне редко нужна). А с другой стороны, одно БКИ выдает только ту часть кредитной истории, которая содержится именно у него. Соответственно чтобы понять ситуацию по кредитам в целом, нужно делать запрос в каждое БКИ, куда определенный банк-кредитор отправил информацию о конкретной кредитной истории. Ведь у банка могут быть договоры с несколькими БКИ, а отдельные БКИ являются хранителями уникальных КИ, т.к. в основном работают только с одним банком (например, КБ «Русский Стандарт» преимущественно обслуживает «Банк Русский Стандарт»).

Кредитный рейтинг содержит менее подробную, но обобщенную информацию из всех источников. Для понимания ситуации в целом такой отчет использовать значительно легче.

Кредитная история

Запрос отчета по КИ обычно отображается в самой кредитной истории. Когда банки видят большое количество обращений за таким отчетом, они расценивают это как попытку взять кредит в нескольких банках одновременно и часто (для предотвращения перспективы работы с проблемным кредитом) отказывают потенциальному клиенту уже на этапе заявки.

Кредитный рейтинг сегодня.

С развитием рынка капитала спрос на профессиональные рейтинговые услуги растет. Растущее число участников рынка, предлагаемые типы финансовых инструментов и инвестиционные возможности создают сложную систему взаимоотношений и отношений, часто со значительным риском. Поэтому все больше и больше предприятий решают ужесточить свои инвестиционные критерии. Что выражается, в частности, во введении запрета на покупку бездокументарных долговых ценных бумаг (без рейтинговой оценки). Кредитные рейтинговые агентства подчиняются не только предприятиям, инвестиционным фондам, но и органам государственной власти и местного самоуправления.

Сегодня присвоение рейтинга рейтинговым агентством часто является необходимым условием для эмитентов (компаний, местных органов власти и стран) получить доступ к источникам капитала на финансовых рынках. Отсутствие рейтинга подрывает доверие инвесторов к эмитентам, увеличивая инвестиционный риск, который должен отражаться в премии за риск, и, следовательно, процентная ставка или дисконт, предлагаемые при получении долга, должны быть выше.

История рейтингов.

Начало использования рейтингов, а также деятельности рейтинговых агентств восходит к первой половине 19-го века. Это связано с финансовым кризисом в США в то время. Под влиянием кризисного опыта некоторые торговые агентства начали выдавать сертификаты, оценивающие способность покупателей и оптовиков оплачивать финансовые обязательства.

Первое агентство такого типа было создано в Нью-Йорке в 1841 году по инициативе Льюиса Таппана — Торговое агентство. Однако, быстрое развитие фондового рынка США, появление большого числа эмитентов и долгосрочных институциональных инвесторов сопровождались растущим числом мошенничества. Ценные бумаги были выпущены для расширения несуществующих объектов, включая, например, железнодорожные линии. Это указывало на необходимость системы оценки и классификации ценных бумаг и кредитного риска, который несут их покупатели.

Как следствие, в 1909 году Джон Муди опубликовал новаторский рейтинг облигаций. В то же время — для повышения прозрачности информации — он разработал буквенный код для оценки риска инвестирования в ценные бумаги. Код изначально включал буквы от А до С и до сих пор считается мировым стандартом рейтинга.

Таким образом, 1909 год считается исторической датой начала фирменного кредитного рейтинга компаний. Когда Moody’s Investors Service при оценке риска инвестирования в облигации железнодорожных компаний США впервые использовала буквенные символы A, B, C.

Другая компания по оценке облигаций принадлежала Генри В. Бедному. Со временем она превратилась в Standard & Poor’s (в результате слияния издательской компании Poor’s и Standard Statistics Comp.) К концу 1960-х годов рынок рейтинговых услуг был недостаточно развит и ограничен Соединенными Штатами.

Шкала обозначений кредитного рейтинга:

Толчком к быстрому развитию рейтинговых компаний, начавшемуся в 1960-х и 70-х годах, стала прежде всего растущая волатильность обменных курсов, акций, а также облигаций на фондовых биржах. Что привело к увеличению инвестиционного риска. В результате интерес и, следовательно, возросший спрос на все более сложный и профессиональный анализ инвестиционных рисков, в том числе ценных бумаг — в основном облигаций. Рейтинг стал широко рассматриваться как инвесторами, так и регулирующими органами, как важный и обязательный элемент инфраструктуры рынка капитала, позволяющий управлять кредитным риском.

Оценка рыночных позиций

На самостоятельный рейтинг влияют внутренние факторы поддержки и стресс-факторы. На оценку рыночных позиций, в свою очередь, воздействуют факторы «деловая репутация», «специализация и кэптивность» и «конкурентные позиции».

Негативную оценку деловой репутации банк может получить, если топ-менеджмент и (или) собственники были замешаны в коррупционных скандалах, хищениях, выводе средств, в том числе из других банков, которыми они владели или управляли ранее, находились в розыске, привлекались к уголовной ответственности и так далее. Негативно деловая репутация также оценивается в случае осуществления банком значительного объема операций без очевидного экономического смысла, выражения аудитором модифицированного мнения по отчетности или сотрудничества с аудитором, имеющим сомнительную репутацию.

Анализ специализации и кэптивности предполагает оценку диверсификации бизнеса банка по направлениям, оценку рискованности бизнес-модели и практику кредитования связанных сторон. Оценка конкурентной позиции базируется на месте банка по активам на банковском рынке РФ, а также учитывает позитивные корректировки (например, за широкую географию деятельности, известный бренд) и негативные корректировки (например, если банк не входит в ССВ, агрессивно растет за счет дорогого фондирования, имеет низкую маржу и соответственно инвестиционную привлекательность или если основное направление деятельности банка подвержено ужесточению регулирования).

Функции кредитного рейтинга.

Основными функциями рейтингов являются оценка и классификация кредитного риска, а, следовательно, и его контроль. В свою очередь, этот список включает в себя:

Функция рационализации — состоящая в оказании помощи в повышении эффективности процессов принятия решений за счет оптимизации информационных процессов и рационализации ситуаций принятия решений (для профессиональных и непрофессиональных получателей рейтинга за счет сокращения числа переменных решений);

Функция заказа — устранение информационного шума на рынке путем устранения ненужной информации и обнаружения неверной и неверной информации, информационная функция — состоит в предоставлении достоверной информации о принятых управленческих решениях, в том числе финансовых, и как можно более полной и исчерпывающей информации о конкретной организации при сохранении высокого уровня прозрачности,

Функция распространения — состоящая в распространении информации о субъектах, подвергаемых рейтинговому анализу, и знаний о том, как они работают, функция «выравнивания возможностей», заключающаяся в содействии принятию решений как институциональными, так и индивидуальными получателями путем публикации результатов рейтингового анализа в общедоступных информационных каналах.

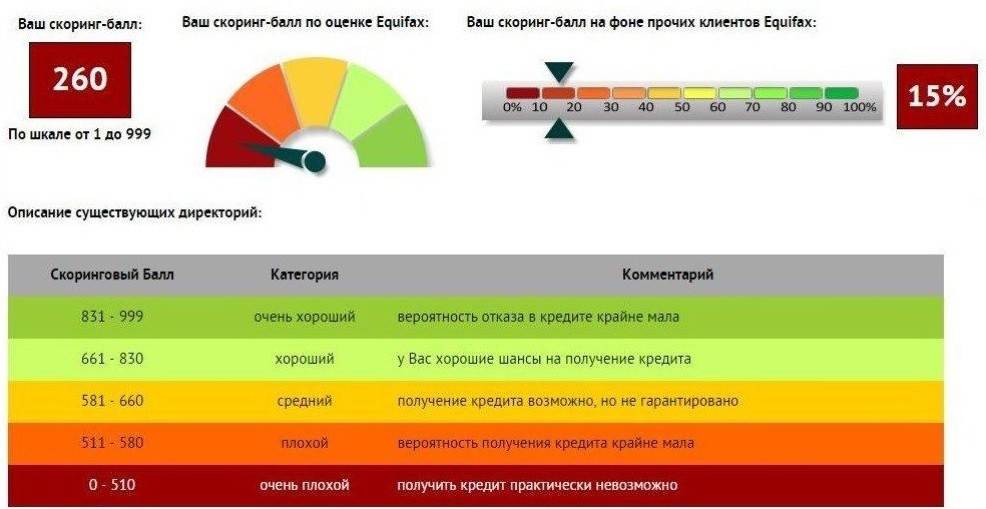

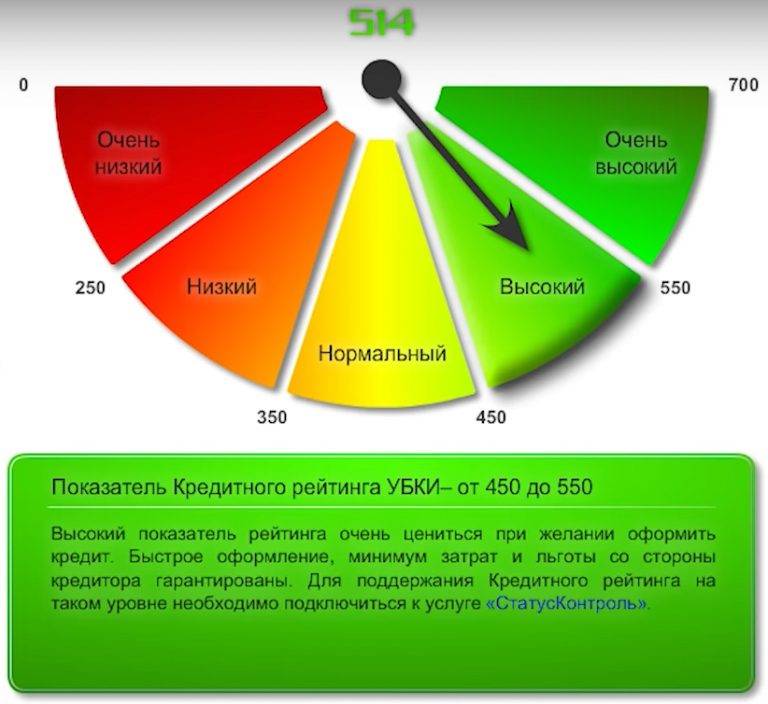

Откуда берется рейтинг и что показывает?

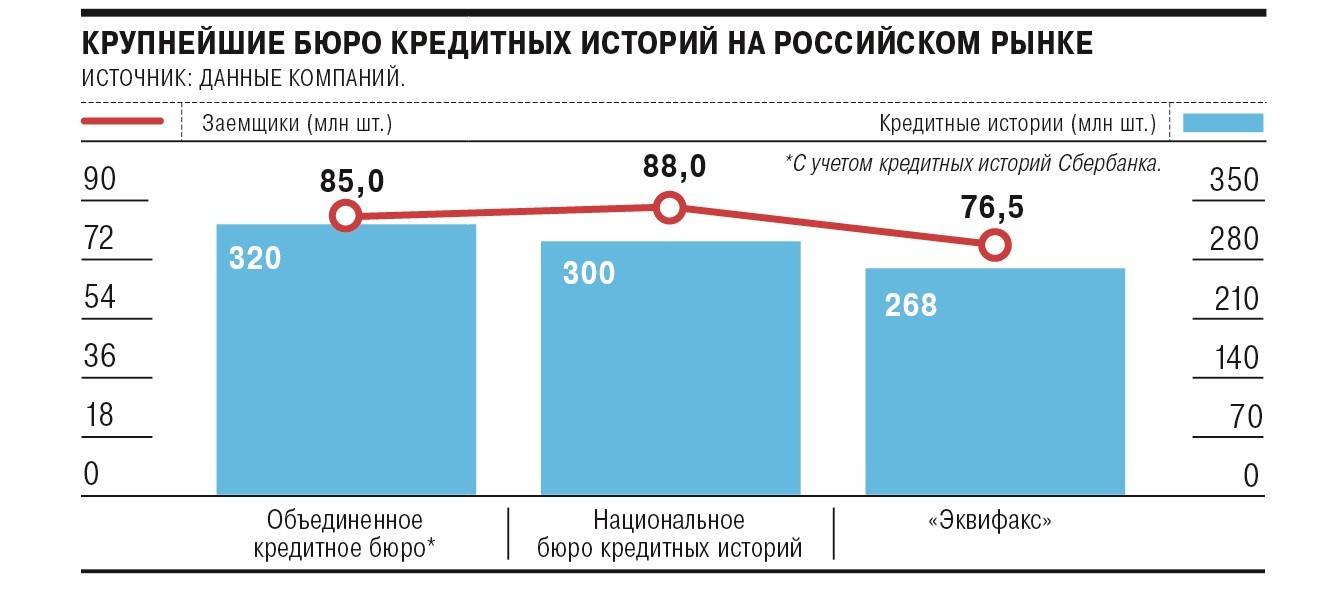

Кредитный рейтинг рассчитывается БКИ на основании определенных формул. Единого порядка его формирования нет, хотя схема примерно одинакова в каждом бюро. В России на данный момент действуют несколько компаний, занимающихся сбором и хранением информации о кредитной истории граждан. Банк сам решает, куда он будет отправлять данные по своим заемщикам и откуда получать информацию. Обычно он сотрудничает сразу с несколькими крупными бюро.

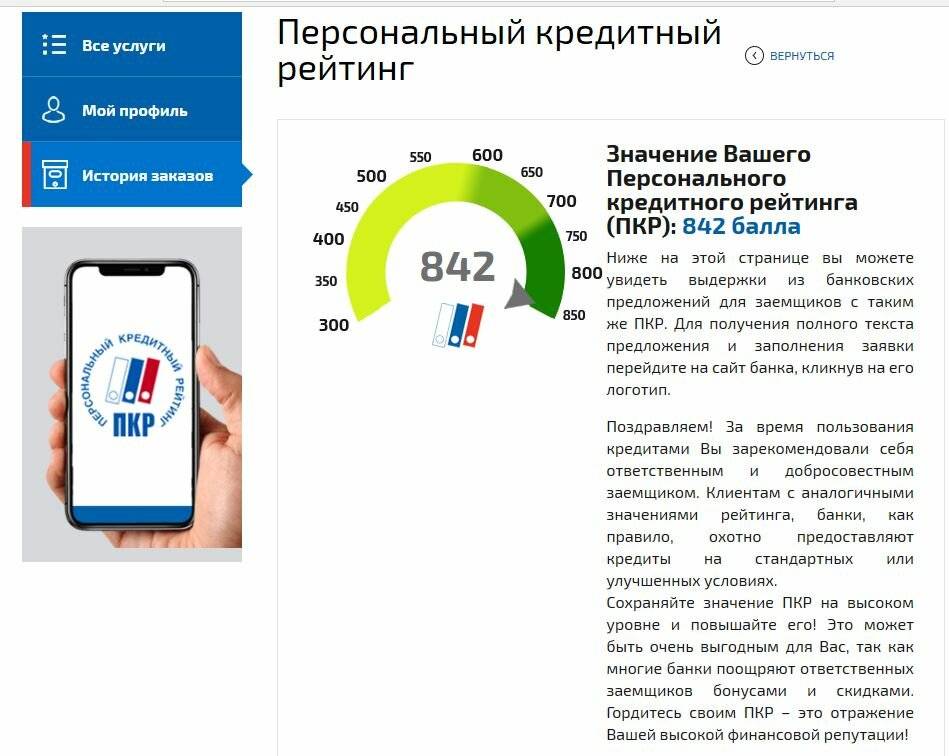

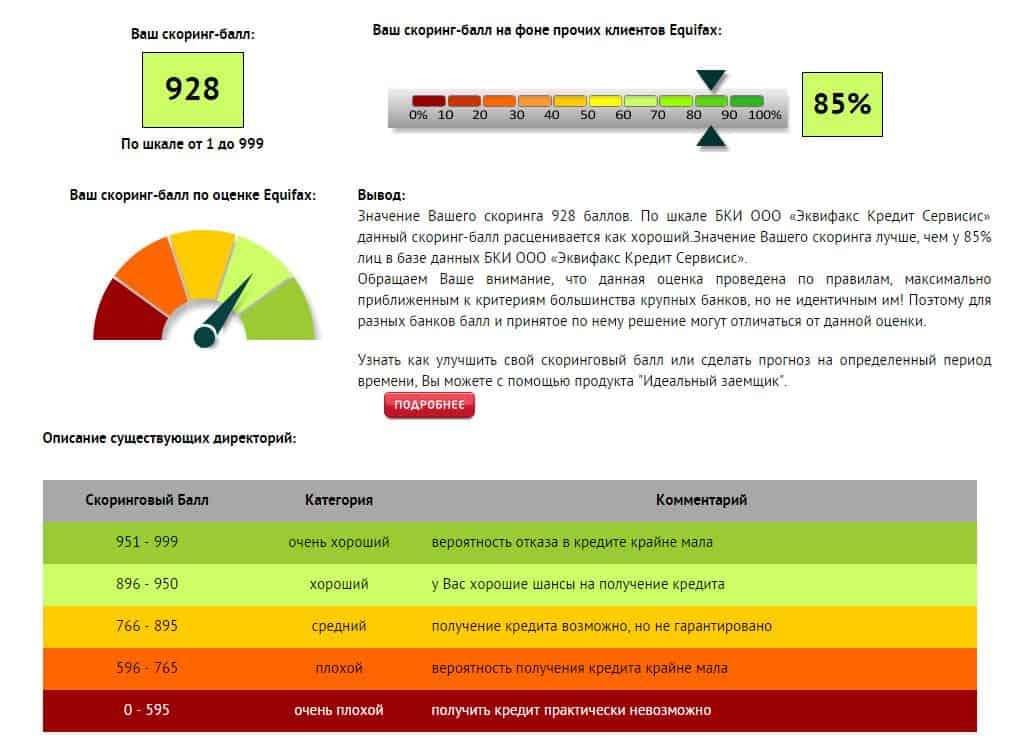

Но кредитный рейтинг и история – не одно и то же. Банковской историей называется вся информация, которая содержится в досье клиента. Рейтинг же (его еще называют скоринговым баллом) показывает только итоговое значение благонадежности. Чем выше этот показатель, тем лучше.

Высокий балл скоринга имеют заемщики, не допускающие просрочки. Они могут без проблем получить ссуду практически в любом банке, в том числе и на крупную сумму. Низкий балл, наоборот, закрывает перед человеком двери в серьезные кредитные организации. Ему остается только обращение в МФО или покупка товаров в кредит под высокий процент.

Скоринговый балл указывается в досье банковского клиента или может быть предоставлен как отдельное значение. При этом у БКИ нет обязанности рассчитывать данный показатель, поэтому его может и вовсе не быть. На кредитный рейтинг непосредственное влияние оказывает история выплаты займов, хранящаяся в данном бюро. В каждой организации находятся определенные сведения, на основании которых и делается вывод.

Вполне может быть так, что в одном месте у человека средний скоринговый балл, а в другом – хороший. К примеру, у заемщика оформлены пять кредитов в разных банках. По одному из них он регулярно допускает просрочки, а остальные исправно платит. Данные по первому займу хранятся в одном БКИ, а по прочим – поступают в другое бюро. В первом досье скоринговый балл будет низким, во втором – хорошим или даже высоким, в соответствии с имеющимися данными.

Примерные критерии расчета рейтинга

Мы знаем, что показывает кредитный рейтинг, но не как он формируется. Дело в том, что это коммерческая тайна БКИ. Можно лишь предполагать, на основании каких факторов складывается итоговое значение. Что учитывает бюро при составлении рейтинга заемщика?

- Длительность кредитной истории. Недавно сформированные досье (до года назад) вызывают меньшее доверие.

- Количество запросов на предоставление отчета из БКИ. Все заказы кредитного досье отображаются в отдельном блоке и учитываются при формировании рейтинга. Если к информации о заемщике часто обращаются различные банки и МФО, это считается критичным фактором, снижающим скоринговый балл.

- Количество просрочек, их длительность и частота. В зависимости от нарушения условий выплаты снижается и кредитный рейтинг. Причем негативное влияние оказывают не только долгое отсутствие выплаты кредита, но и краткосрочные задержки.

- Отсутствие информации о заемщике. Если человек еще ни разу не оформлял ссуду в банке, в бюро не будет данных о нем. Поэтому по умолчанию ему присваивается низкий скоринговый балл, ведь невозможно сделать прогноз выплаты кредита.

Есть и другие факторы, оказывающие влияние на рейтинг заемщика. Так, учитывается текущая долговая нагрузка. Чем она выше, тем меньший скоринговый балл присваивается клиенту.

Область и предмет рейтинга.

Объем и предмет рейтинга могут варьироваться, выделяются следующие области:

оценка кредитоспособности предприятия (рейтинг предприятия) — оценка общей способности предприятия выполнять свои финансовые обязательства,

классификационная оценка в отношении конкретного выпуска долговых ценных бумаг — текущее мнение о кредитоспособности эмитента в отношении конкретного финансового обязательства, определенного класса финансовых обязательств или конкретной финансовой программы,

специальные классификационные оценки в отношении банковских ссуд и авансов, частных депозитов и других финансовых продуктов, ассортимент которых растет вместе с растущей сложностью финансовых рынков,

оценка риска банкротства (банкротства), тем самым оценка кредитного риска.

Кредитный рейтинг может быть долгосрочными и краткосрочными, принимая во внимание как операции в национальной валюте, так и в иностранной

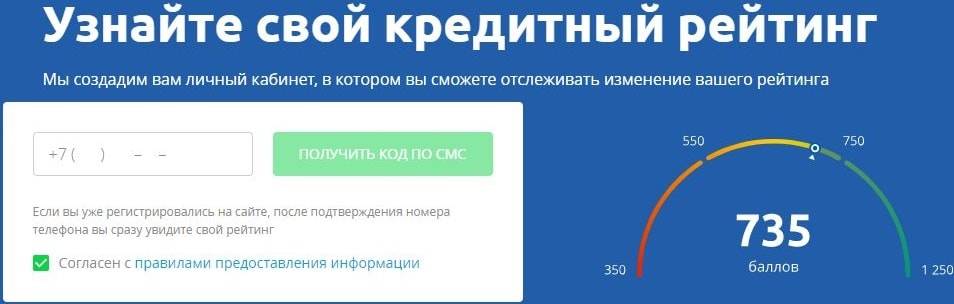

Как узнать кредитный рейтинг?

Бесплатно узнать свой кредитный рейтинг можно дважды в год. Более частая необходимость, во-первых, окажется платной. А, во-вторых, может повлиять на итоговый балл в худшую сторону.

Чтобы осуществить проверку можно воспользоваться услугами неофициальных источников. В интернете существует множество сайтов с высоким уровнем доверия, которые оказывают подобные услуги. Процесс выглядит так:

- Заполняется онлайн-анкета прямо на странице ресурса;

- Производится изучение введенных сведений;

- Формируется персональный кредитный рейтинг;

- В результате пользователь получает выписку;

- А также многие организации дают бесплатные рекомендации по улучшению рейтинга и выгодные предложения банков по кредитам.

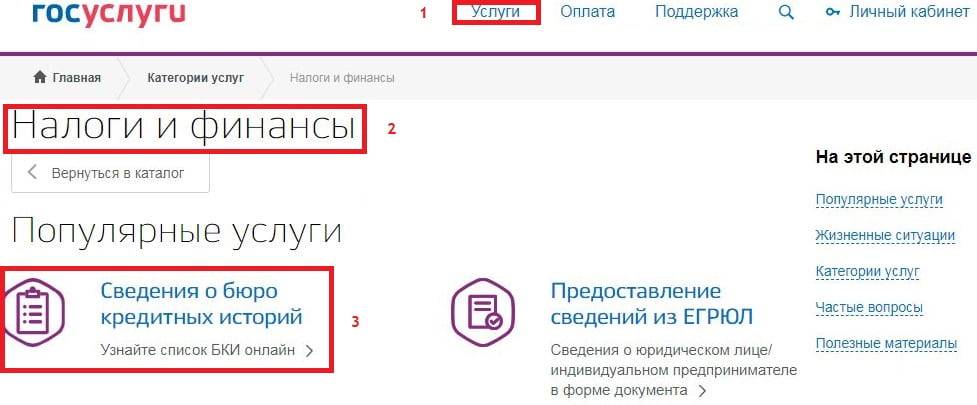

Аналогичную информацию можно получить и на всем известном портале «Госуслуги».

Для чего необходимо:

Далее после авторизации пользователь оформляет заявку. А после этого получает информацию о списке организаций с контактами, в которых находится КИ. Процедура непосредственного получения кредитного рейтинга станет доступна онлайн на сайте указанной компании или в офисах бюро.

Оценка корпоративного управления

В последнем блоке, «Управление и риск-менеджмент», оценивают корпоративное управление, бизнес-процессы, информационную прозрачность, структуру собственности, управление рисками и стратегию развития. Негативно на рейтинг влияют формальный характер работы совета директоров, слабый уровень IT-обеспечения, низкая информационная прозрачность (в том числе при взаимодействии с Агентством). Оценка структуры собственности базируется на ее сложности, степени прозрачности и доле/пакете акций крупнейшего конечного собственника, при этом оценка также может учитывать обременение акций (долей) владения банком, конфликты между собственниками объекта рейтинга, наличие в структуре собственности офшоров и так далее.

Внутренние стресс-факторы выделяют за критически низкую достаточность капитала и его повышенную чувствительность к реализации кредитных и рыночных рисков, при подозрениях в масштабном нарушении банком Федерального закона № 115-ФЗ, в случае повышенных рисков возникновения дефицита ликвидности при исполнении балансовых и (или) внебалансовых обязательств и так далее. Внутренний фактор поддержки выделяют довольно редко за факты, которые не были учтены в рейтинговой модели в связи с особенностями объекта рейтинга либо кратковременными искажениями.

После получения самостоятельного рейтинга кредитоспособности производится оценка внешних стресс-факторов, которые могут выделяться за негативные действия со стороны собственников, за риски, связанные с неготовностью банка к изменению регулятивной среды, или за риски санации, и факторов поддержки за органы власти (прежде всего для системно значимых банков) или за собственников.

ПРОЦЕДУРА ПОЛУЧЕНИЯ РЕЙТИНГА

После предоставления банком всей информации (она приведена в самой методологии), требуемой для присвоения рейтинга, аналитики приступают к работе. Данная процедура обычно занимает около полутора месяцев, и ее успешное выполнение во многом зависит от готовности банка оперативно и подробно ответить на вопросы Агентства и организовать рейтинговую встречу. После того, как аналитики изучили информацию, они проводят интервью с представителями банка, в ходе которого устраняют возникшие неясности и?обсуждают стратегические планы кредитной организации. Затем рейтинговый комитет Агентства коллегиально принимает решение по рейтингу в соответствии с методологией. Если банк не согласен с мнением рейтингового комитета, он может, руководствуясь Федеральным законом № 222-ФЗ, подать мотивированную апелляцию на принятое решение.

Рейтинг самостоятельной кредитоспособности

Для определения рейтинга кредитоспособности сначала рассчитывается рейтинг самостоятельной кредитоспособности, который основан только на внутренних показателях и операционных результатах банка. Затем полученный результат может быть скорректирован с учетом внешних по отношению к?банку стрессов и потенциальной поддержки.

Рейтинг самостоятельной кредитоспособности строится на анализе трех блоков факторов: рыночных позиций (16% веса всех оцениваемых факторов без учета стресс-факторов и факторов поддержки), финансовых рисков (70%), а также управления и риск-менеджмента (14%).