Оценка рыночных позиций

На самостоятельный рейтинг влияют внутренние факторы поддержки и стресс-факторы. На оценку рыночных позиций, в свою очередь, воздействуют факторы «деловая репутация», «специализация и кэптивность» и «конкурентные позиции».

Негативную оценку деловой репутации банк может получить, если топ-менеджмент и (или) собственники были замешаны в коррупционных скандалах, хищениях, выводе средств, в том числе из других банков, которыми они владели или управляли ранее, находились в розыске, привлекались к уголовной ответственности и так далее. Негативно деловая репутация также оценивается в случае осуществления банком значительного объема операций без очевидного экономического смысла, выражения аудитором модифицированного мнения по отчетности или сотрудничества с аудитором, имеющим сомнительную репутацию.

Анализ специализации и кэптивности предполагает оценку диверсификации бизнеса банка по направлениям, оценку рискованности бизнес-модели и практику кредитования связанных сторон. Оценка конкурентной позиции базируется на месте банка по активам на банковском рынке РФ, а также учитывает позитивные корректировки (например, за широкую географию деятельности, известный бренд) и негативные корректировки (например, если банк не входит в ССВ, агрессивно растет за счет дорогого фондирования, имеет низкую маржу и соответственно инвестиционную привлекательность или если основное направление деятельности банка подвержено ужесточению регулирования).

Как формируется кредитный рейтинг

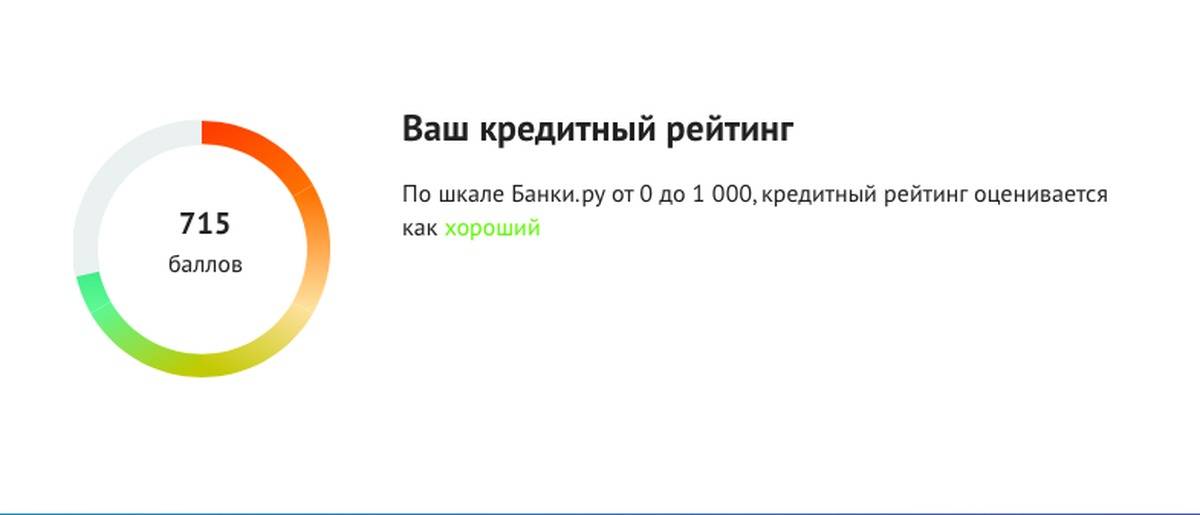

Показатель финансового благополучия человека рассчитывается в базе БКИ (бюро кредитных историй). Стандартизированная оценка формируется с помощью скоринговых программ крупнейших банков.

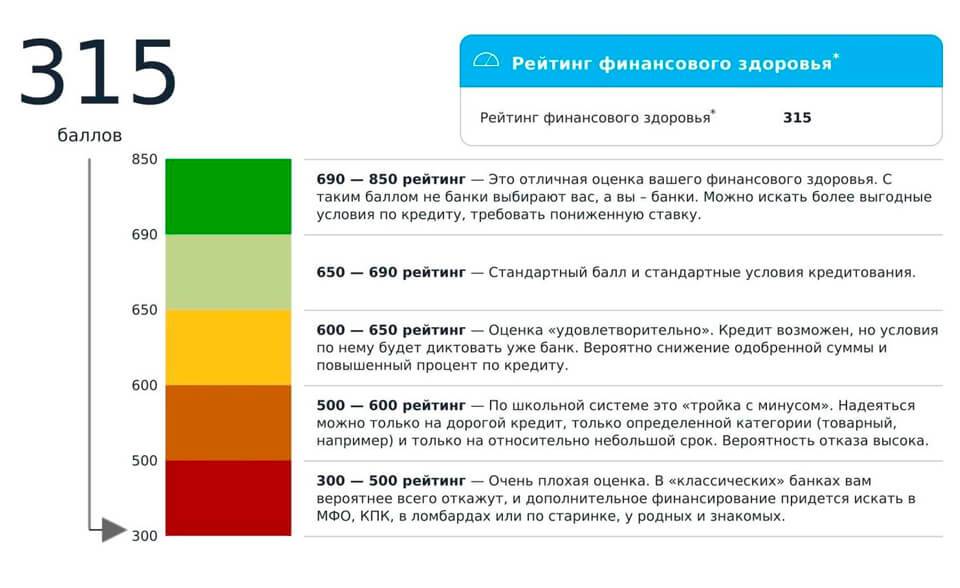

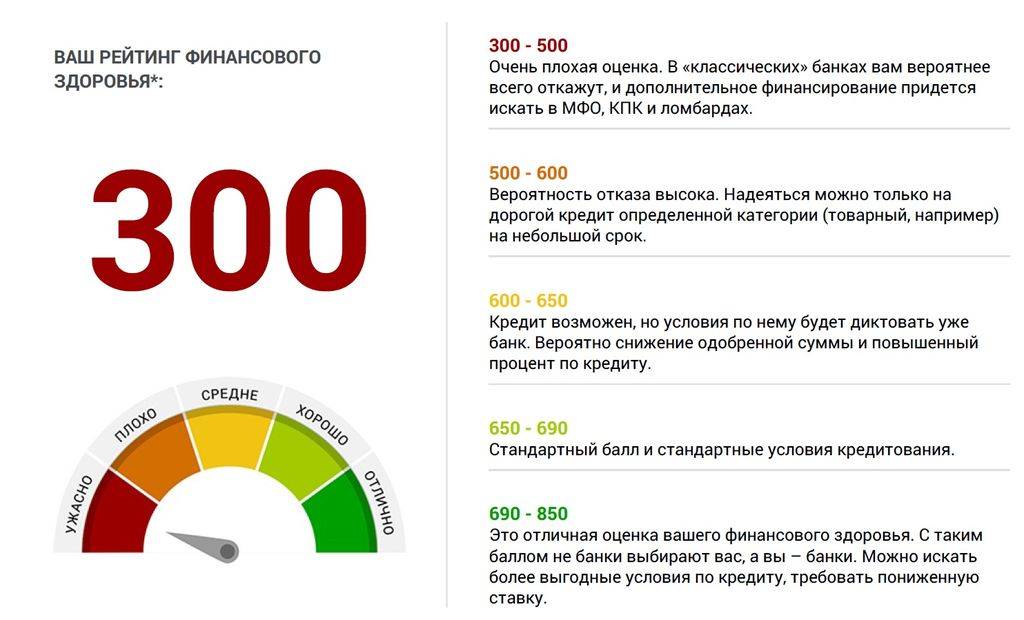

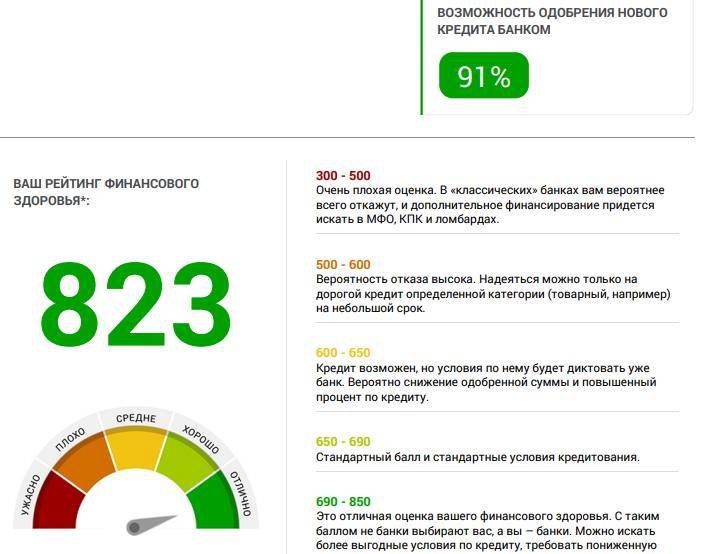

Кредитный рейтинг клиента исчисляется цифровым показателем от 300 до 850 баллов.

Факторы, влияющие на формирование кредитного рейтинга:

- Стаж кредитной истории. Например, если человек начал пользоваться кредитными продуктами менее года назад – это может негативно отразиться на рейтинге.

- Количество запросов в БКИ. Например, если за короткий промежуток времени на физическое лицо поступило много запросов, но кредит так и не одобрили – этот фактор дает очередной минус к баллам рейтинга.

- Просрочки по платежам. Влияет их количество, частота и длительность. При этом снижает рейтинг как задержка в 2-3 дня, так и в несколько месяцев.

- Белая кредитная история. Если в БКИ отсутствуют данные о заемщике, то балл может вообще отсутствовать или быть низким.

- Кредитная нагрузка. Чем больше у человека долговых обязательств на текущий момент, тем ниже балл.

Помимо цифровой оценки, банк берет во внимание официальные доходы клиента, наличие движимого и недвижимого имущества и прочие нюансы. У каждой финансовой организации свои аналитические инструменты и требования к заемщику

Наиболее выгодные условия кредитования без учета кредитного рейтинга можно получить под залог недвижимости в компании «Финанс-Кредит».

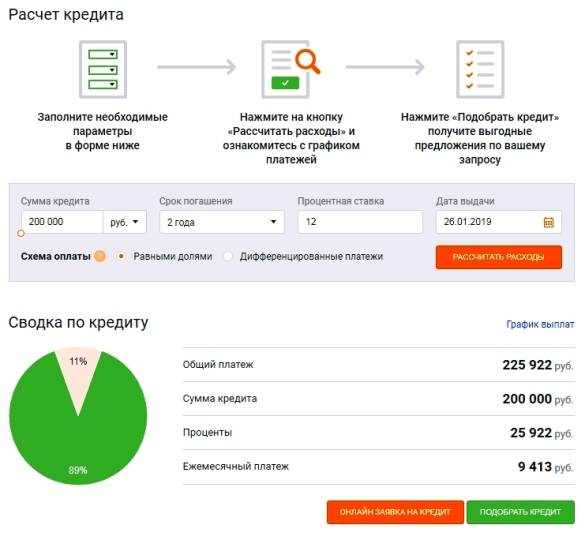

Как делается расчет?

Рейтинг банковского заемщика считается по системе, разработанной еще в 1989 году американской компанией. В ней используются разнообразные критерии проверки. Посмотрим, на основе чего рассчитывается кредитный рейтинг?

История выплат. Она формируется в зависимости от качества погашения прежних займов. Учитывается, как давно, с какой длительностью и в связи с чем ранее допускались просрочки по кредитам. Если человек всегда вовремя возвращает банковские долги, его кредитная история будет хорошей.

Сумма текущей задолженности. Немаловажный фактор, позволяющий оценить закредитованность клиента

Принимаются во внимание суммарный размер долга, типы открытых займов и их количество.

- Срок формирования кредитной истории. Чем дольше человек платит кредиты, тем более точный прогноз сможет сделать банк по выдаваемому займу. Отсутствие банковского досье считается негативным фактором, потому как кредитор не понимает, как клиент будет выплачивать долг.

- Тип займа. Если вы раньше брали ипотеку, автокредит или кредитную карту, ваш рейтинг будет выше. Конечно, для этого необходимо всегда вовремя оплачивать задолженность.

- Активность кредитования и качество погашения займов в последний год. Если клиент оформлял много займов, это может свидетельствовать о наличии финансовых проблем.

Все перечисленные критерии проверки формируют рейтинг заемщика в конкретном БКИ. Система расчета отличается в зависимости от бюро, а ее принцип держится в тайне. Если вы думаете, что кредитный рейтинг составлен неправильно, следует вникать не в формулы расчета, а посмотреть, какая именно информация содержится в досье. Примерно 7% плохих историй стали таковыми из-за неверных данных, предоставленных банками.

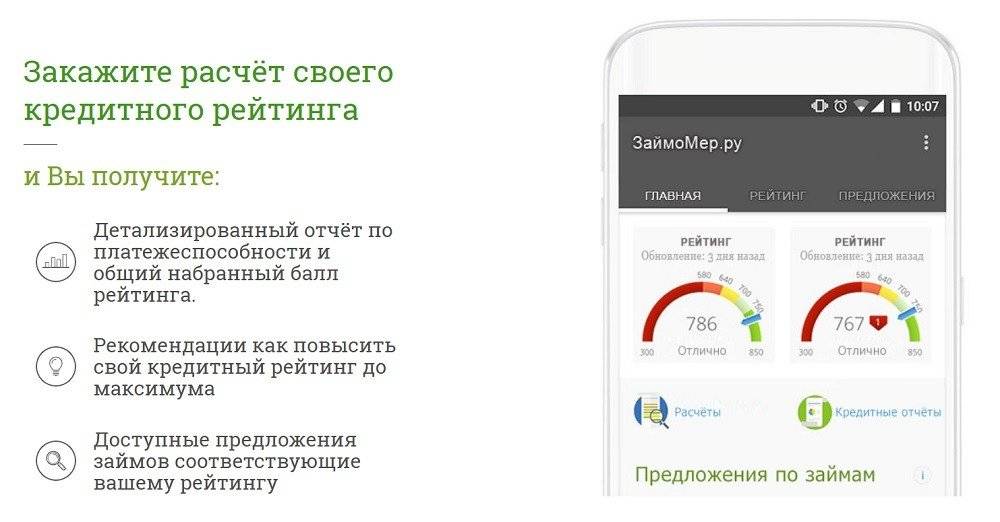

Как узнать свою кредитную историю через интернет

Кредитную историю через интернете можно узнать двумя способами: бесплатным и платным. Причем следует учитывать, что бесплатно вы можете получить свою КИ только дважды в год. При платном же способе получения финансовое досье количеством запросов вы себя можете не ограничивать. Поговорим об обоих вариантах.

Как бесплатно узнать кредитную историю через интернет

Итак, буду краток, получить бесплатно свою кредитную историю можно в одном из 11 официальных бюро кредитных историй (БКИ), которые находится под постоянным контролем Центрального банка России и их список периодически обновляется. Кстати, с этим реестром можно ознакомиться прямо на сайте Центробанка в разделе “Кредитные истории” и получить другую дополнительную информацию. А, вот сам список из 11 БКИ:

- ООО «МБКИ»

- АО «НБКИ»

- ЗАО «ОКБ»

- ООО «Кредитное Бюро Русский Стандарт»

- ООО «Эквифакс Кредит Сервисиз»

- ООО «БКИ «Южное»

- ООО «ВЕБКИ»

- ООО «СКБ»

- ООО «МБКИ «КРЕДО»

- ООО «Красноярское БКИ»

- ООО «СКБ»

Основными кредитными бюро являются Эквифакс, Русский Стандарт, НБКИ и ОКБ. Именно здесь с большой долей вероятности окажется ваша кредитная история. Теперь перейдем к самому главному, как в этих Кредитных бюро получить свою историю:

- Кредитную историю можно запросить через сайт Госуслуги или через Центробанк России в Центральном каталоге кредитных историй (ЦККИ).

2. После получения информации, в каких БКИ (их может быть несколько) находится ваше финансовое реноме, вы регистрируетесь на их сайтах и посылаете официальный запрос.

Получение кредитной истории за плату

Сразу оговорюсь, платно получать кредитную историю имеет смысл только в том случае, если вы в течении года воспользовались уже двумя бесплатными попытками. Купить информацию по своей КИ можно как в официальных БКИ, так и у аккредитованных ими организациях, а по сути, посредниках. Вот их список:

- Агентство Кредитной информации (АКИ)

- Сбербанк

- Сервис “Правильная История”

- Сервис “Мой рейтинг РФ”

- Сервис Banki.ru

- Евросеть-Связной

Получить свою кредитную историю через собственные сервисы предлагают и микрофинансовые организации (МФО). Однако я бы вам не рекомендовал этого делать:

- Большинство из них через эти приложения просто собирают о вас данные как о потенциальном клиенте.

- Ваши персональные данные, собранные МФО могут случайно попасть в руки мошенников.

В общем, берегите честь с молоду, а кредитную историю с момента ее формирования. И будет вам счастье !

Отсутствие кредитной истории

Если потребитель ни разу не оформлял кредит, соответственно у него отсутствует кредитная история, и это еще один фактор, из-за которого некоторые банки могут отказать. Дело в том, что отсутствие данных для них также является существенным фактором. Они ничего не знают о человеке, и соответственно у них нет характеристики о том, как он исполняет свои обязательства. И именно этот фактор нередко оказывается основанием для отказа в выдаче кредита.

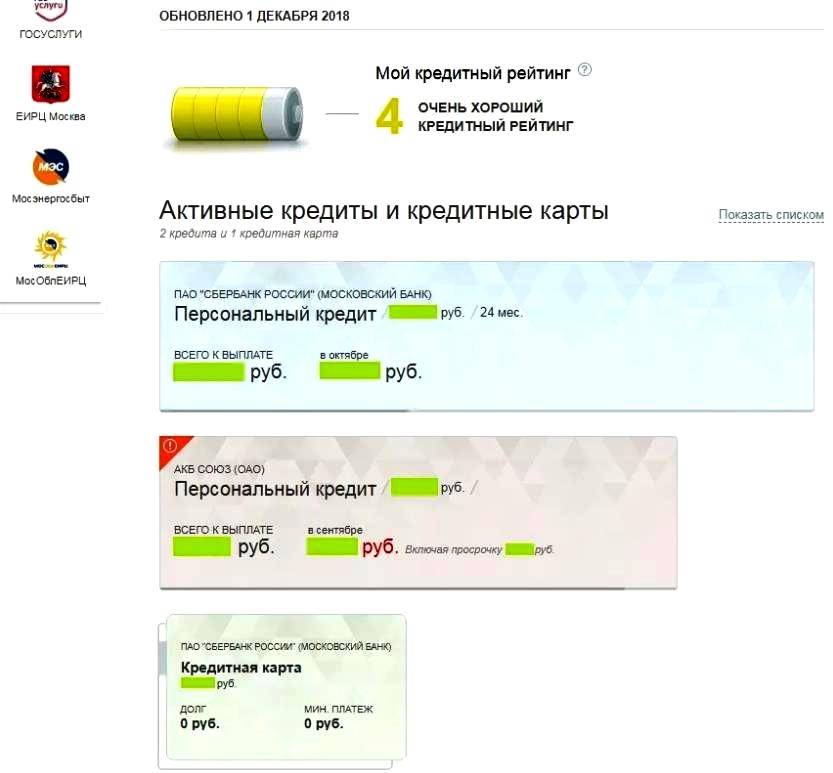

Что значит кредитный рейтинг 4 в Сбербанке

Сбербанк пользуется огромной популярностью, так как на протяжении долгого времени стабильно работает и качественно обслуживает всех своих клиентов. Наиболее популярной услугой выступает кредитование. Но бывают случаи, когда клиентам приходит отказ от организации в выдаче кредита. На этой почве у многих возникает вопрос о том, что значит кредитный рейтинг «4» в Сбербанке.

Кредитный рейтинг «4» в Сбербанке – что это значит

При расценивании заявки на ссуду от клиента банк проводит анализ целого ряда параметров исходя из которых принимает свое окончательное решение. При анализе этих параметров происходит оценка кредитоспособности обратившегося за помощью клиента. В результате формируется рейтинг по кредитам. Он отображает, насколько хорошая кредитная история заемщика и нужно ли предпринимать какие-либо меры для ее улучшения.

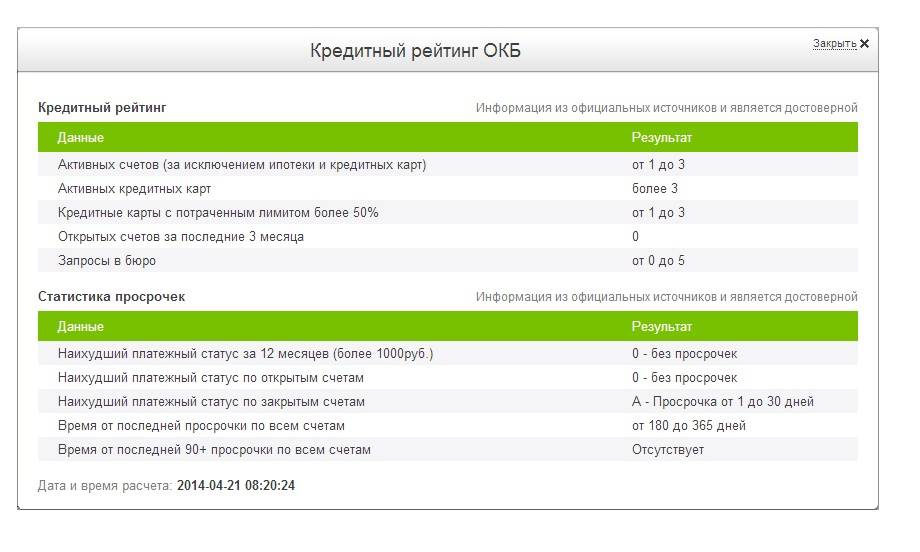

Объединенное кредитное бюро является наиболее крупным бюро кредитных историй. Партнером является Сбербанк. В случае просрочек или невыплаченных займов финансовое учреждение узнает об этом благодаря сотрудничеству с этим бюро.

Этот рейтинг показывает степень надежности потенциального заемщика в баллах от «1» до «5». Цифра «4» в Сбербанке значит, что потенциальный клиент имеет хорошую историю кредитов. Следовательно, одобряемость займов на высоком уровне. Но многих интересует вопрос и о кредитном рейтинге «3». Что же это значит в Сбербанке? «3» – это средняя оценка кредитной истории клиента. В получении довольно крупной суммы от организации поступит отказ, но получить небольшой займ есть возможность.

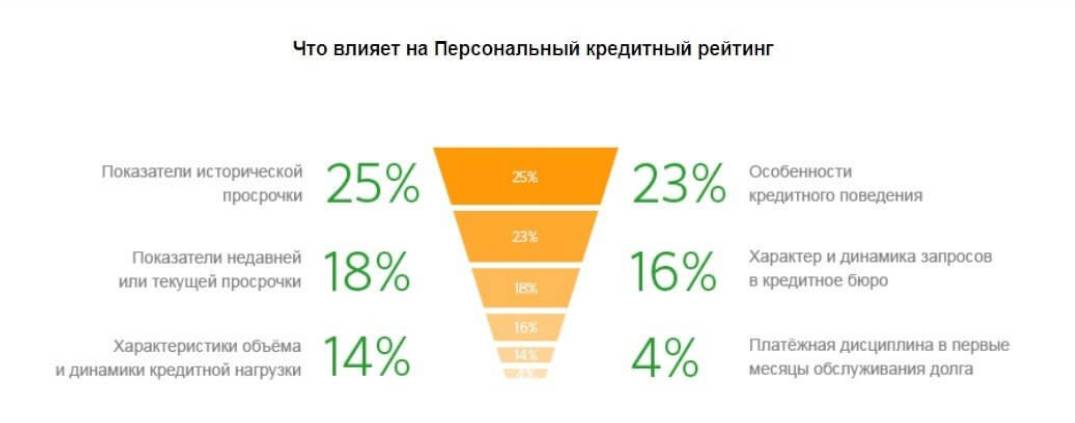

Что влияет на личный рейтинг

На рейтинг заемщика влияет сразу несколько факторов:

- показатели просрочек;

- особенности кредитного поведения;

- показатели исторической просрочки;

- характеристики объема кредитной нагрузки;

- характер запросов в бюро;

- осуществление своевременных платежей на протяжении первых месяцев.

Рейтинг клиента зависит только от его действий по отношению к кредиту. При своевременной оплате уже активного кредита в дальнейшем не возникнет никаких проблем и взять новую ссуду будет очень просто.

На что оказывает влияние низкий рейтинг

Если у клиента низкий балл, то возможно в истории возникла ошибка или в прошлом она была испорчена просроченными ссудами. При рассмотрении банком заявки важна платежеспособность клиента, поэтому:

- Если нет постоянного места работы, но кредитная история хорошая, то банк все равно не выдаст кредит.

- Если платежеспособность заемщика хорошая и есть хорошая кредитная история, то отказ может последовать в случае слишком большого количества кредитных обязательств.

- Если финансовое положение потенциального заемщика стабильное, но рейтинг не совсем хороший, то банк может пойти навстречу и выдать займ на минимальный срок.

- Финансовая организация не оформит договор с клиентом, если уже есть активный кредит в другом банке с задолженностями.

Детальное изучение всех данных происходит в случае оформления больших сумм. Если клиент подтверждает свою платежеспособность, то на поздние данные организация может не обращать внимания. В этом случае общий рейтинг может вырасти.

Из вышесказанного можно подвести итог, что важно быть ответственным клиентом и всегда возвращать все долги в срок. В этом случае в дальнейшем не будет никаких проблем с получением нового займа

Не будет нужды в улучшении своей истории

Не будет нужды в улучшении своей истории.

Что значит кредитный рейтинг?

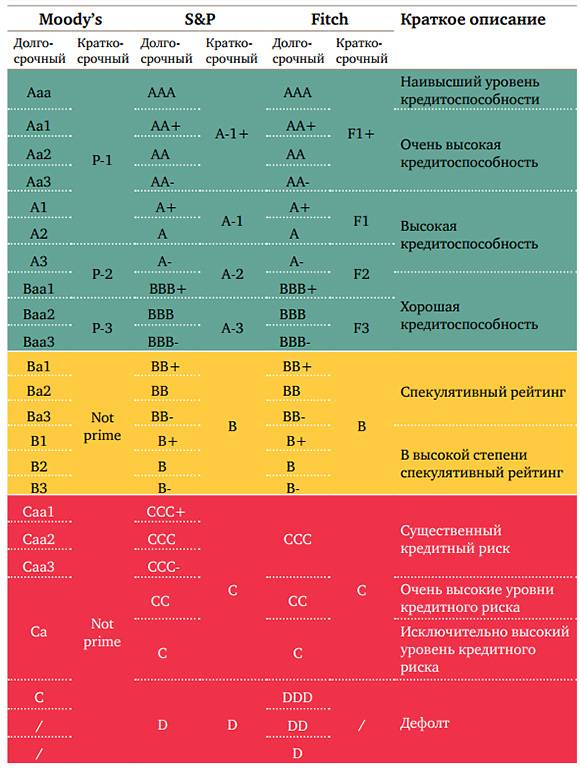

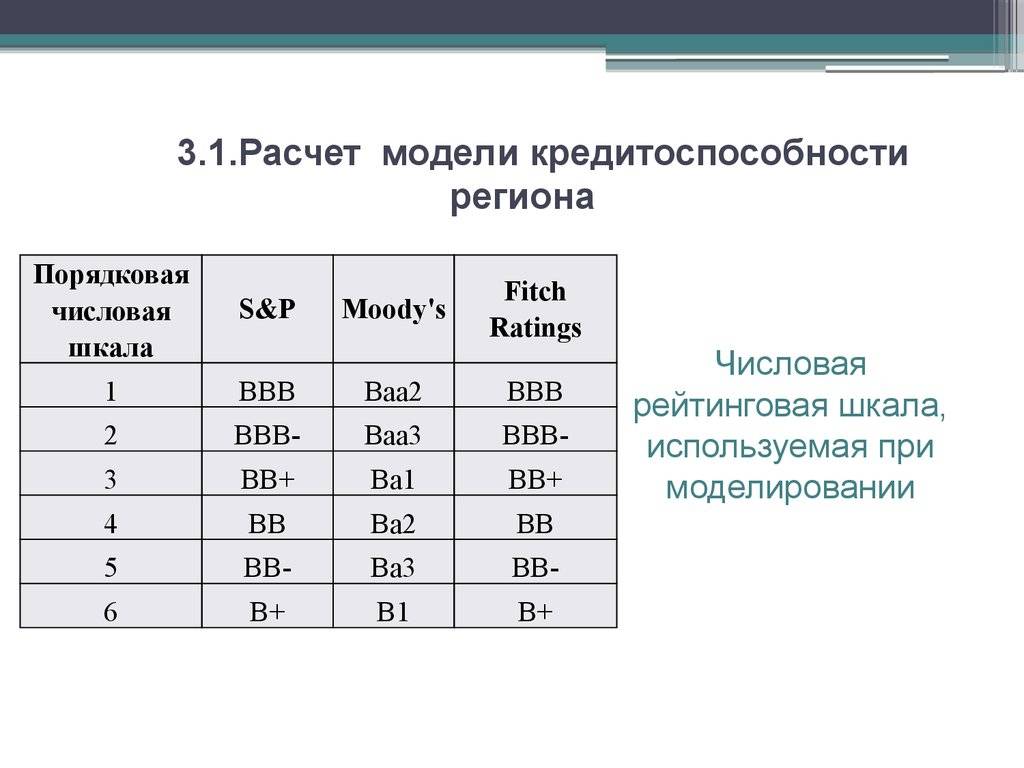

Английский термин «кредитный рейтинг» в словарях обычно переводится как: «указатель», «индикатор», «значение», «рейтинговый класс», «позиция», а иногда и просто как «рейтинг». Однако, учитывая функцию и метод его определения, его нельзя отождествлять с обычным рейтингом. Кредитный рейтинг — это явление, имеющее гораздо более глубокое экономическое значение, чем привычное понимание. Если ранжирование обычно можно описать как «ранжирование» или «классификация» в соответствии с различными критериями, например, оборотом, прибылью, капиталом и т.д. Тогда, сущность рейтинга является сложной, синтетической оценкой субъектов, охваченных ими.

Это мнение охватывает общую кредитоспособность должника или кредитоспособность должника в отношении данного долгового инструмента или другого финансового обязательства. Таким образом, кредитный рейтинг представляет собой оценку способности юридического лица, в том числе государства как эмитента долговых ценных бумаг или заемщика, полностью обслуживать возникшую задолженность. Иначе говоря, выплачивать проценты и капитал кредитору в соответствии с суммами и датами, указанными в договоре. Для кредитора эта оценка является характеристикой суммы кредитного риска (дефолта), которой он подвержен при предоставлении долгового финансирования.

Простыми словами кредитный рейтинг – это некоторое число или совокупность баллов, демонстрирующих юридического лица выдавать и обслуживать займы, а рамках физического лица, его вероятность его шансов на получение банковского кредита.

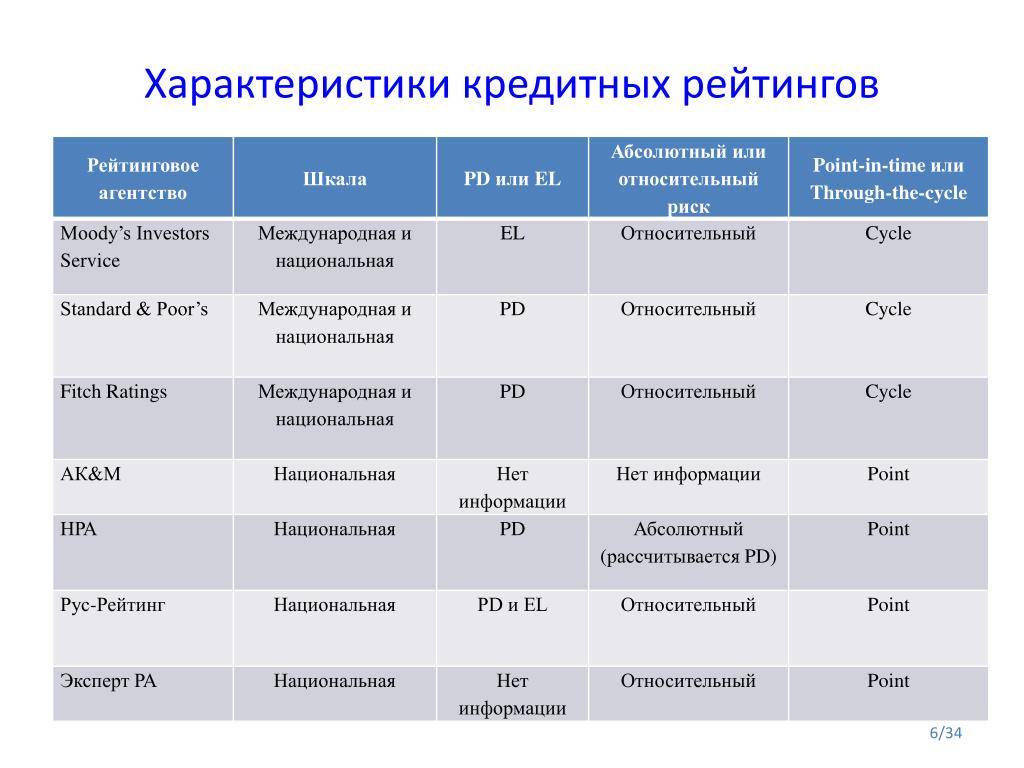

Оценка кредитоспособности может выполняться независимым специализированным учреждением (рейтинговым агентством), а также публичным, внешним или финансовым учреждением (например, банком). Результат проведенных мероприятий может оставаться конфиденциальным или становиться общедоступным.

Вопросы и ответы

Чем кредитный рейтинг отличается от кредитной истории?

Кредитная история содержит подробную информацию о займах и кредитах, которые вы когда-либо оформляли, в ней расписаны все платежи и просрочки, указывается число одобрений и отказов. Составлением и хранением кредитных историй занимаются специализированные бюро. Кредитный рейтинг только показывает общую вероятность, посчитать его может каждый.

Сколько времени проверяется кредитный рейтинг?

Все зависит от характеристик заемщика и доступной информации о нем. Обычно посмотреть свой отчет по рейтингу можно уже в течение суток. В некоторых ситуациях (например, при недостатке сведений) , а также в выходные и праздничные дни, подсчет рейтинга может занять больше времени. Заполнение заявки не займет много времени, сделать это можно без регистрации на сайте.

Можно ли проверить кредитный рейтинг по фамилии?

Для заполнения заявки на рейтинг вам всегда потребуется документ, удостоверяющий личность – паспорт. Одних ФИО для того, чтобы отправить заявку, недостаточно. По паспорту можно точно подтвердить личность заявителя и найти нужную информацию о нем.

От чего зависит кредитный рейтинг?

В первую очередь, на кредитный рейтинг влияет ваша кредитная история. При его подсчете учитывается ваша платежеспособность – она складывается из типа занятости, стажа работы и уровня дохода. Также рейтинг может учитывать и другую важную информацию о заемщике.

Нужно ли постоянно следить за своим рейтингом?

Кредитный рейтинг желательно проверять каждый раз перед оформлением кредита или займа. Также можно узнать новый рейтинг после какого-либо значимого события – например, погашения крупного кредита или длительных просрочек. Слишком часто проверять рейтинг нежелательно, так как обращения в бюро кредитных историй платные, и каждый запрос также отражается в документе – это может вызвать подозрения у банка или МФК.

Можно ли повысить низкий кредитный рейтинг?

Если у вас есть проблемы с кредитной историей, то ваш рейтинг, вероятно, будет низким. Чтобы его повысить, воспользуйтесь одной из программ исправления кредитной истории, которые предлагают некоторые банки и микрофинансовые компании России. На нашем сайте вы найдете полезные статьи о том, как создать или повысить кредитный рейтинг.

Влияют ли другие долги (например, неуплаченные налоги, штрафы или алименты) на кредитный рейтинг?

При подсчете кредитного рейтинга учитываются только долги по кредитам и займам

Тем не менее, банки и микрофинансовые организации при рассмотрении заявки могут обратить внимание и на задолженности, не связанные с кредитами. Если их будет слишком много, то вашу заявку отклонят

Мой кредитный рейтинг высокий, но в кредите мне отказали. Почему?

Банк или МФК все еще может отказать вам в кредите или займе по каким-либо причинам. Например, если вы не соответствуете требованиям организации, подготовили не все документы, уже имеете много непогашенных долгов или неправильно оформили заявку. Если вы оформляете займ под залог, то имущество может быть не в вашей собственности или уже заложено.

Можно ли получить кредит при невысоком кредитном рейтинге?

При рассмотрении заявки на кредит или займ банки, МФК и МКК оценивают надежность и платежеспособность потенциального заемщика. Если ваш балл удовлетворительный или немного ниже, но при этом вы имеете высокий доход и официальное трудоустройство, то вашу заявку все еще могут одобрить. Скорее всего, у такого предложения будет уменьшенная сумма и повышенная ставка.

Что еще влияет на кредитный рейтинг?

На кредитный рейтинг могут косвенно повлиять и другие характеристики заемщика. Например, при подсчете учитывается состояние документов клиента, число обращений за кредитами и одобренных заявок, наличие административной или уголовной ответственности. Рейтинг сильно снизится, если вы когда-либо попадали в черный список клиентов банка или микрофинансовой организации.

Оценка корпоративного управления

В последнем блоке, «Управление и риск-менеджмент», оценивают корпоративное управление, бизнес-процессы, информационную прозрачность, структуру собственности, управление рисками и стратегию развития. Негативно на рейтинг влияют формальный характер работы совета директоров, слабый уровень IT-обеспечения, низкая информационная прозрачность (в том числе при взаимодействии с Агентством). Оценка структуры собственности базируется на ее сложности, степени прозрачности и доле/пакете акций крупнейшего конечного собственника, при этом оценка также может учитывать обременение акций (долей) владения банком, конфликты между собственниками объекта рейтинга, наличие в структуре собственности офшоров и так далее.

Внутренние стресс-факторы выделяют за критически низкую достаточность капитала и его повышенную чувствительность к реализации кредитных и рыночных рисков, при подозрениях в масштабном нарушении банком Федерального закона № 115-ФЗ, в случае повышенных рисков возникновения дефицита ликвидности при исполнении балансовых и (или) внебалансовых обязательств и так далее. Внутренний фактор поддержки выделяют довольно редко за факты, которые не были учтены в рейтинговой модели в связи с особенностями объекта рейтинга либо кратковременными искажениями.

После получения самостоятельного рейтинга кредитоспособности производится оценка внешних стресс-факторов, которые могут выделяться за негативные действия со стороны собственников, за риски, связанные с неготовностью банка к изменению регулятивной среды, или за риски санации, и факторов поддержки за органы власти (прежде всего для системно значимых банков) или за собственников.

ПРОЦЕДУРА ПОЛУЧЕНИЯ РЕЙТИНГА

После предоставления банком всей информации (она приведена в самой методологии), требуемой для присвоения рейтинга, аналитики приступают к работе. Данная процедура обычно занимает около полутора месяцев, и ее успешное выполнение во многом зависит от готовности банка оперативно и подробно ответить на вопросы Агентства и организовать рейтинговую встречу. После того, как аналитики изучили информацию, они проводят интервью с представителями банка, в ходе которого устраняют возникшие неясности и?обсуждают стратегические планы кредитной организации. Затем рейтинговый комитет Агентства коллегиально принимает решение по рейтингу в соответствии с методологией. Если банк не согласен с мнением рейтингового комитета, он может, руководствуясь Федеральным законом № 222-ФЗ, подать мотивированную апелляцию на принятое решение.

Как узнать кредитный рейтинг бесплатно онлайн

Сначала необходимо узнать, в каком из Бюро кредитных историй храниться ваша кредитная история. После этого можно воспользоваться законным правом, запросить бесплатную кредитную историю для физического лица. Естественно самый быстрый и простой способ – через Интернет. Если у вас есть учетная запись на портале Госуслуги, то необходимо авторизоваться в системе. Если нет, то пройти быструю регистрацию можно на самом портале или через Сбербанк Онлайн.

Далее в личном кабинете выбрать в разделе «Услуги» – опцию «Предоставление сведений из Центрального каталога кредитных историй о бюро кредитных историй, в котором (которых) хранится кредитная история субъекта кредитной истории». Далее заполнить онлайн-заявку и дождаться ответного письма.

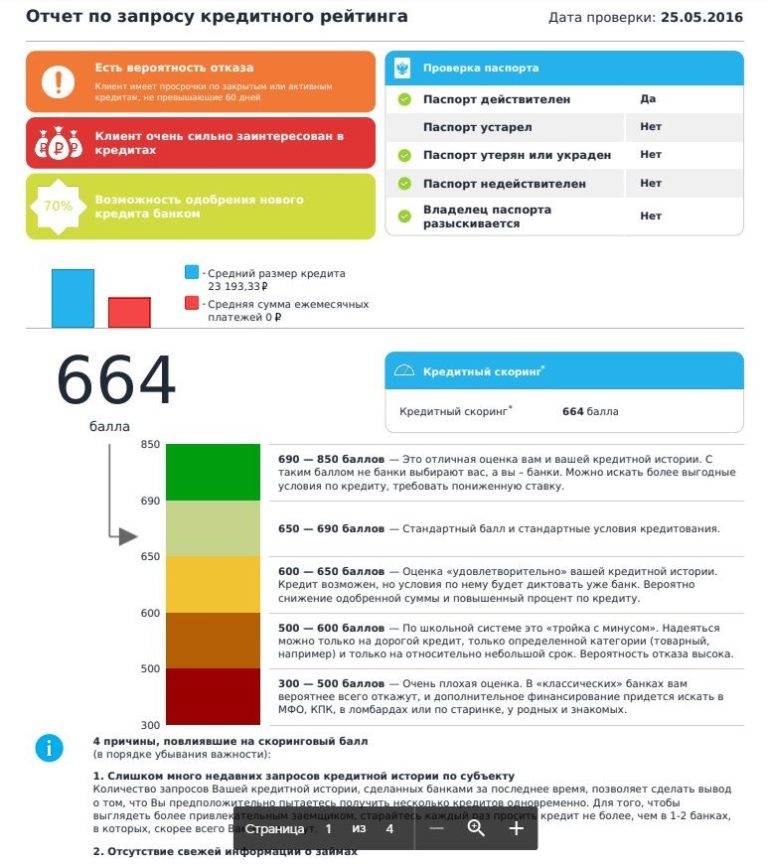

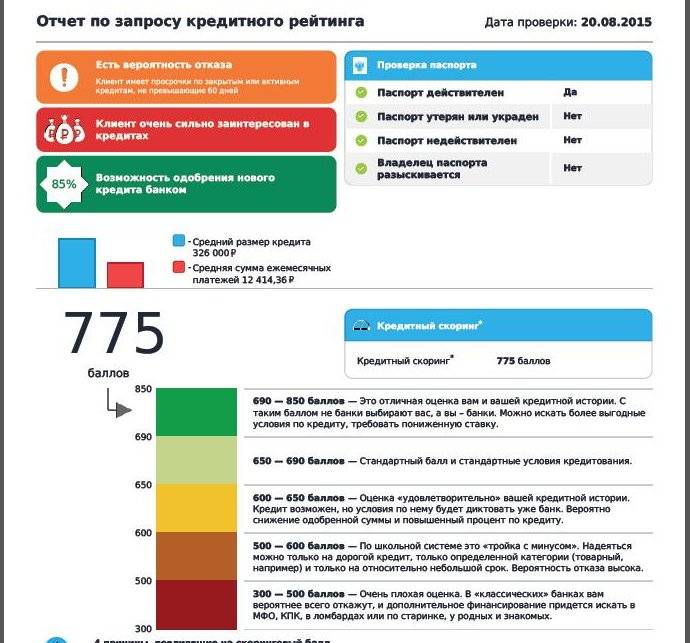

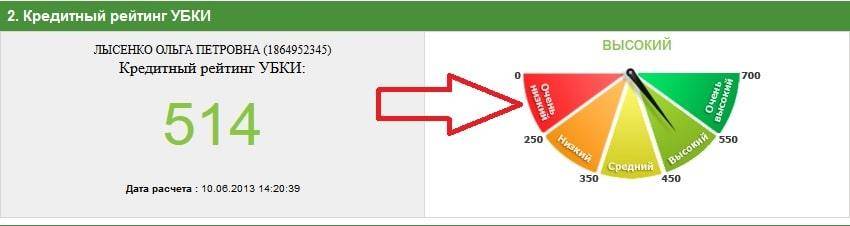

Как понимать балльную систему оценки кредитного рейтинга

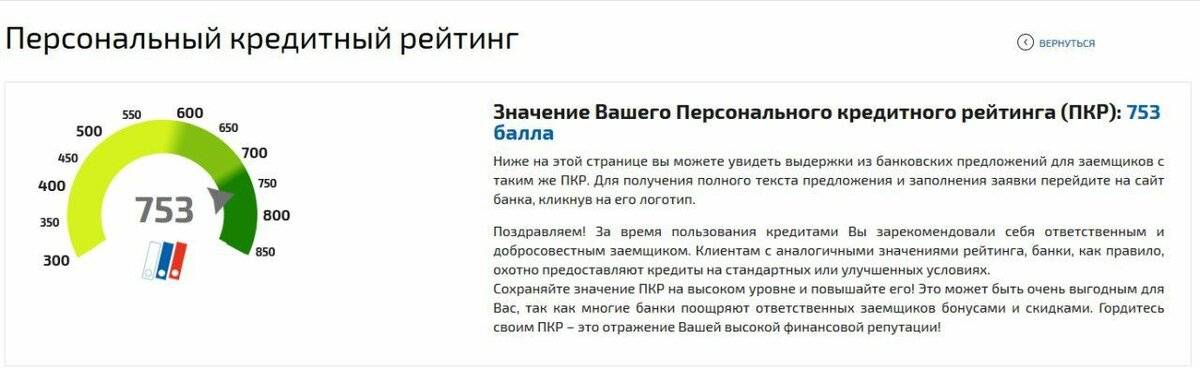

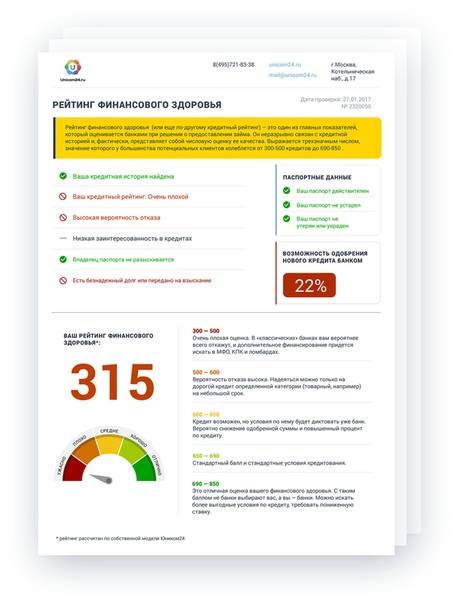

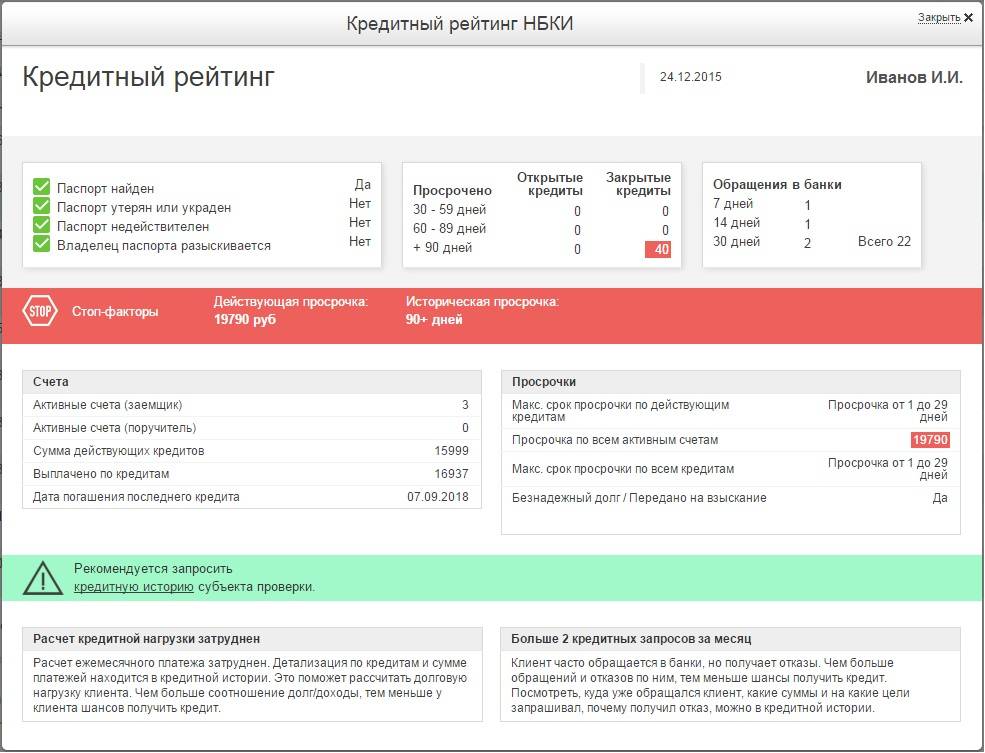

Пример отчета по уровню кредитного рейтинга

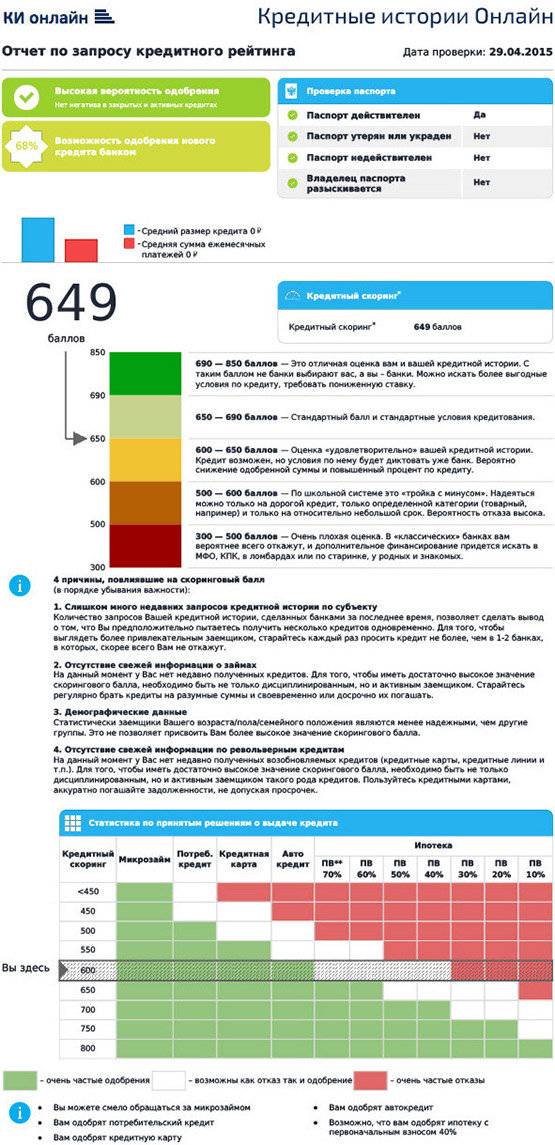

Скоринг – система оценки потенциального заемщика путем анализа статистических данных. На практике используется несколько видов скоринговых моделей. Распространены социодемографический и FICO.

Итоговый скоринговый балл является результатом сведения данных скоринга. В социодемографическом скоринге максимальная оценка – это 1 200 баллов, в FICO – 850 баллов.

Социодемографическая модель применяется для оценки тех, у кого нет кредитной истории или она пустая. Здесь анализируются такие факторы как:

- возраст;

- половая принадлежность;

- образование;

- сфера деятельности;

- семейное положение;

- наличие иждивенцев;

- трудовой стаж;

- уровень дохода;

- место проживания.

Например, считается, что более надежные заемщики – жители городов в возрасте 30-45 лет с высшим образованием, состоящие в браке

Важно, чтобы оба супруга работали

В отчете о социодемографическом скоринге указывают:

- соответствие полученного балла группе риска. Они обозначены цветами – красным, оранжевым, желтым, зеленым – от самого опасного для кредитования уровня до наименее рискового;

- факторы, благодаря которым оценка была занижена. Например, это могут быть недостаточный трудовой стаж, наличие большого числа иждивенцев, отсутствие загранпоездок.

FICO применяется в отношении тех субъектов, имеющих кредитную историю. Именно эта методика используется Национальным БКИ. Если кредитные договора обслуживались без нареканий, то балл будет близок к максимальному.

В отчете FICO степень рисковости также обозначена цветом: красный уровень свидетельствует об опасности заключения сделки с этим субъектом, зеленый – о безопасности.

И в этом документе имеется блок, в котором расписаны факторы, негативно отразившиеся на конечном результате.

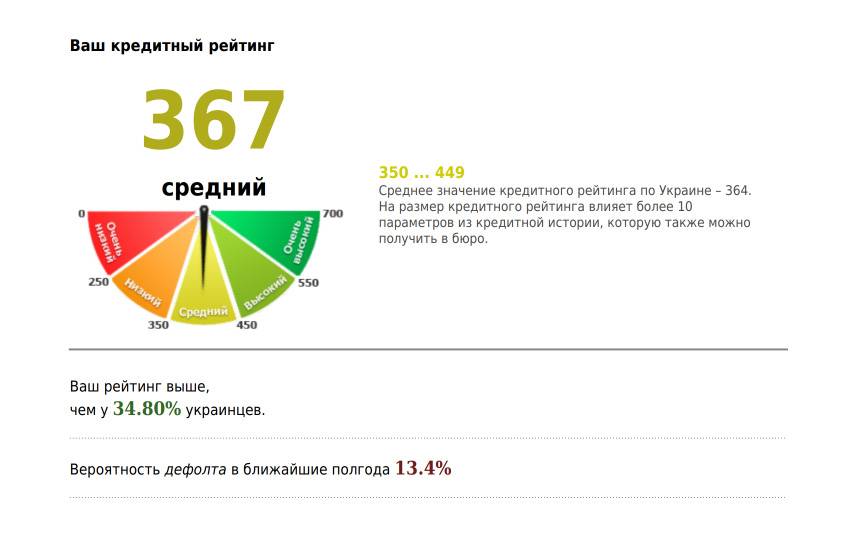

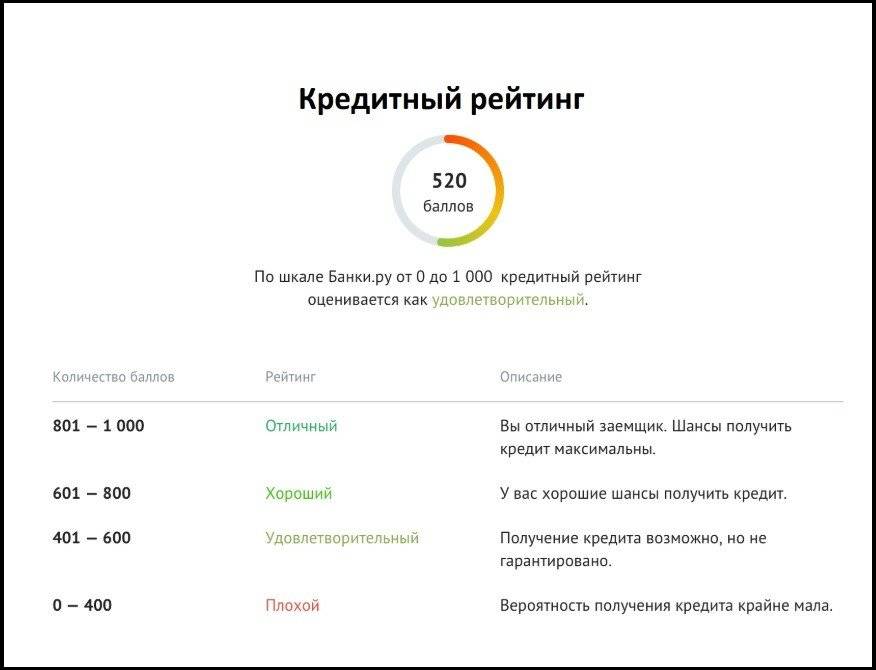

Расшифровка балльной оценки кредитного рейтинга

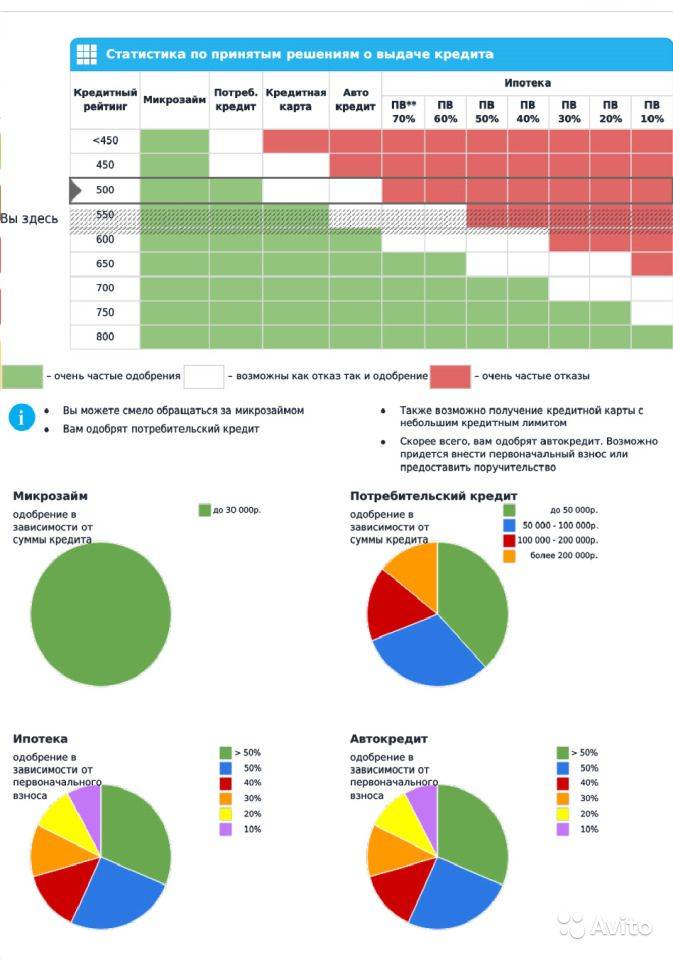

Границы значений кредитного рейтинга и его восприятие могут несколько отличаться у разных организаций.

Важен общий принцип – чем выше оценка кредитного рейтинга, тем лучше.

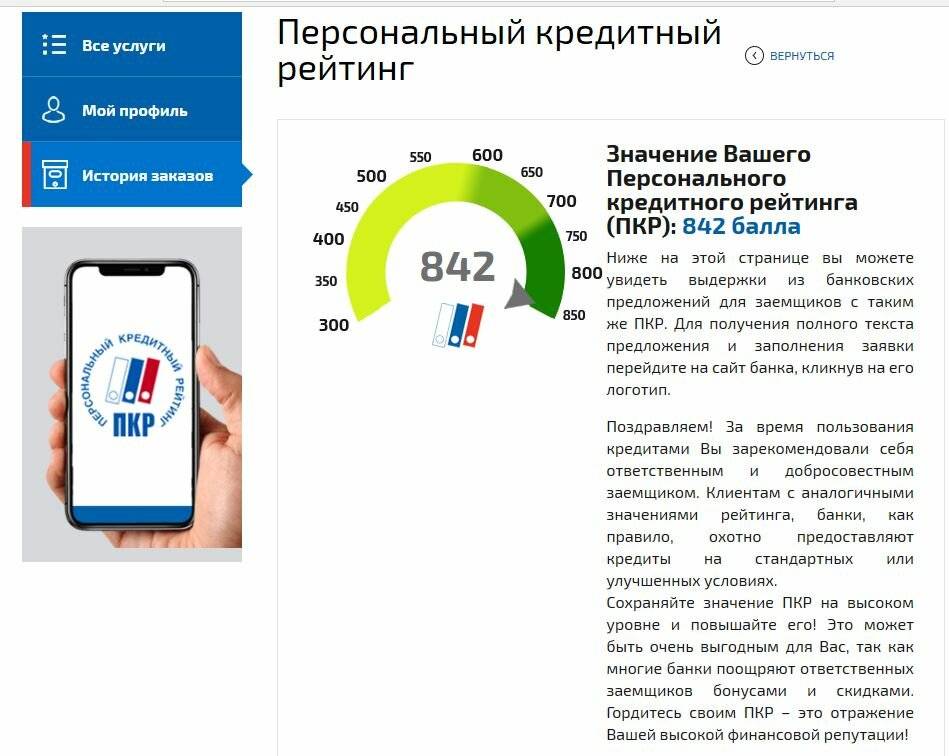

Высокий уровень – 600-850 баллов

Значение кредитного рейтинга на уровне 690-850 баллов свидетельствует о том, что его обладатель – идеальный заемщик. Его будут рады видеть в любом банке.

Если показатель находится в пределах 650-690 баллов, он признается стандартным. Субъект может обратиться в любой банк и получить заявленную сумму займа. Ставка процента будет средней.

При оценке в 600-650 баллов будьте готовы к тому, что заявка, вероятнее всего, будет одобрена, но дадут сумму меньше запрашиваемой. Цена кредитования будет выше среднего.

Средний уровень – 300-600 баллов

Если кредитный рейтинг оценен в 500-600 баллов, это говорит о среднем качестве кредитной истории. Таким клиентам чаще предлагают минимальные суммы на небольшой срок и под высокий процент.

300-500 баллов – это слабая заявка на кредитование. Риск отказа очень велик. Шансы на получение займа есть только у тех кредиторов, чьи продукты очень дороги.

Низкий уровень – 0-300 баллов

Оценка кредитного риска на уровне ниже 300 баллов означает, что банки работать с таким заявителем точно не станут. В такой ситуации кредитование возможно:

- в МФО;

- в ломбардах;

- у частных лиц.

Как формируется кредитный рейтинг

Универсальной формулы вычисления кредитного рейтинга нет. Каждое БКИ рассчитывает его на основе тех критериев, которые считает важными.

Для удобства восприятия в КИ используются данные в виде шкалы или таблицы, пункты которых заполнены цветом по принципу светофора:

- зеленый означает, что заемщик не допускал просрочек и все платежи по кредитам вносил в соответствии с графиком;

- желтый используется, когда платеж не последовал в течение 5−30 дней;

- если цвет красный – просрочка по кредиту составила более месяца.

Между этими основными цветами встречаются категории оранжевого (негативный рейтинг), салатового цвета (хороший показатель). Серым, как правило, показан скоринг клиента, который ни разу не обращался за кредитом.

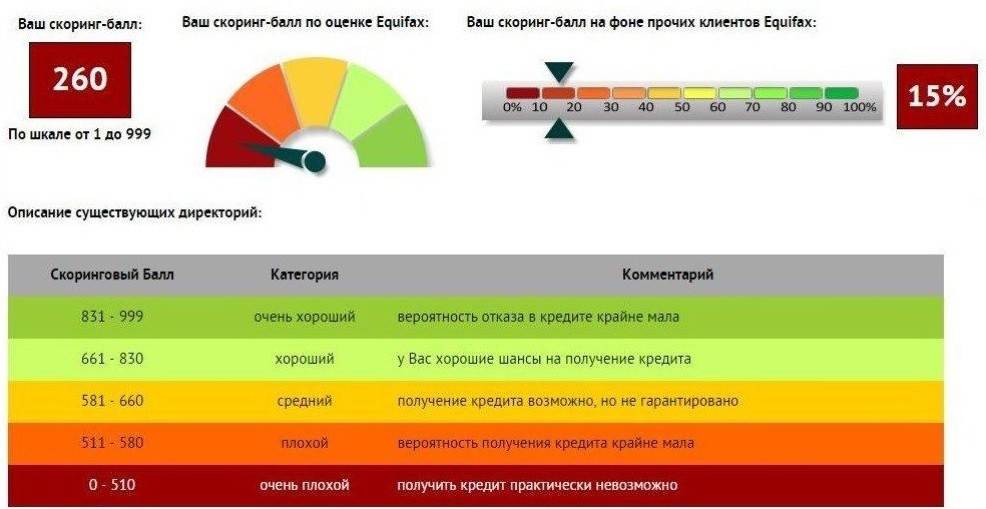

Кредитный рейтинг – это количественный показатель, который высчитывается по определенной формуле на основе отчета о кредитной истории. В России работает несколько БКИ, у каждого из них своя шкала оценки. Так, в бюро «Эквифакс», максимальный балл — 999, «Русский стандарт» оценивает максимальную благонадежность заемщика в 620 баллов, в НБКИ лучший результат — 850 и т. п.

Банки и МФО по закону обязаны передавать информацию о клиенте хотя бы одному БКИ. Некоторые кредиторы отправляют данные онлайн сразу в несколько бюро. Выбор БКИ – на усмотрение банка.

При этом оценка в разных бюро, с которыми сотрудничает финансовая организация, может отличаться.

Чтобы узнать кредитный рейтинг, банк или МФО отправляет запрос в БКИ, в котором хранятся сведения о клиенте.

Величина кредитного рейтинга зависит от следующих условий:

- есть ли у потенциального заемщика непогашенные задолженности, каковы их сумма и срок;

- имеются ли параллельные заявки (в том числе и отправленные онлайн) на выдачу займа в других банках или МФО;

- были ли судебные разбирательства по вопросу просроченных долгов, выносились ли решения о взыскании, описи имущества и пр.;

- сталкивался ли клиент с отказами в банках и микрофинансовых организациях.

Если на все эти вопросы можно ответить да, кредитный рейтинг клиента будет негативным. И наоборот.

Что влияет на кредитный рейтинг

Кредитный рейтинг формируется с учетом информации, которая отражается в КИ. Следующие сведения могут существенно снизить скоринговый балл:

- малый возраст КИ. Если вы обратились за новым займом, а вся кредитная история составляет меньше года, это условие может сыграть негативную роль в одобрении заявки. Аналогично обстоит дело и с так называемой нулевой КИ. В этом случае банк просто не знает, доверять ли клиенту;

- большое количество запросов. Когда вы узнаете свой кредитный рейтинг, каждый запрос отражается в самой КИ. Частая проверка может снизить скоринговый балл. Если банк видит, что вы в короткий период времени сделали несколько запросов выписки по КИ, он также вряд ли одобрит заявку на кредит;

- отсутствие информации о займах. Кредитный рейтинг может быть низким не только по причине просрочек, которые допускал клиент, но и оттого, что гражданин еще ни разу не обращался в банк или МФО. В обоих случаях ему могут отказать в предоставлении займа;

- наличие просрочек. Если клиент выбился из графика и тем более не смог погасить кредит, его рейтинг будет низким. В этом случае далеко не каждая финансовая организация захочет иметь с ним дело;

- информация о судебных решениях (взыскании долгов — алиментов, административных штрафов, в том числе ГИБДД, коммунальных платежей);

- данные о банкротстве физлица. Если эти сведения содержатся в выписке КИ, кредит не предоставит ни одна финансовая организация.

Каждая кредитно-финансовая организация трезво оценивает платежеспособность потенциального клиента. Если заемщиком хочет стать гражданин, у которого есть текущие (пусть и не просроченные) долги, рейтинг будет низким. В связи с этим лучше обращаться за новым кредитом тогда, когда вы уже погасили действующий. Как исправить ситуацию, расскажем ниже.

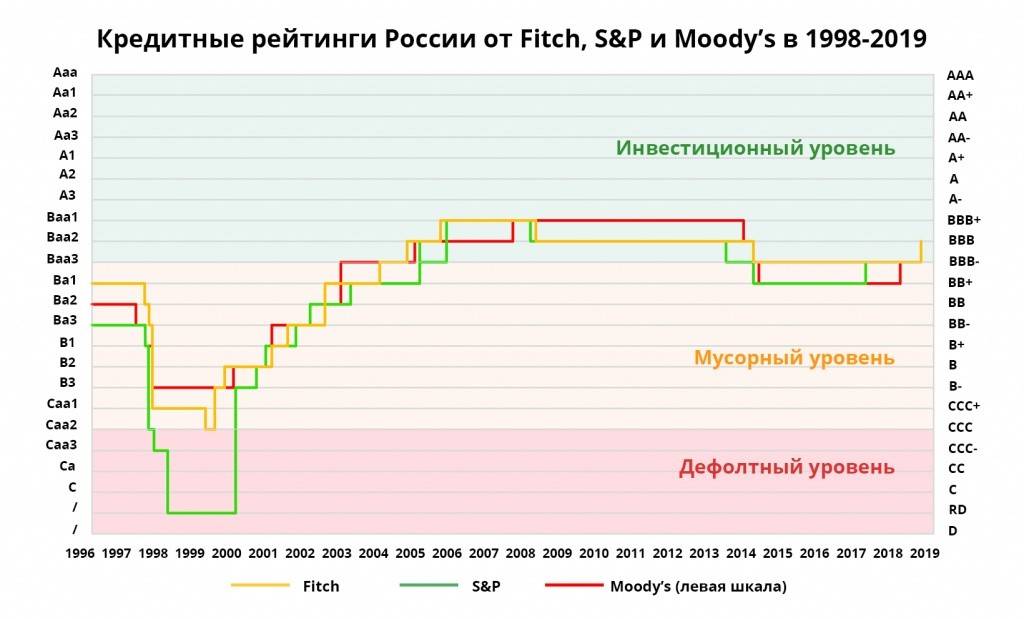

Как пересматривают рейтинги?

Агентства, после того, как присвоили рейтинг, постоянно мониторят и поддерживают его, чтобы инвестор имел актуальную информацию. Это происходит до тех пор, пока компания не откажется от услуг агентства. Такое бывает, когда эмитент не согласен с мнением агентства о его кредитоспособности.

Обычно, спорные ситуации возникают из‑за снижения рейтингов. Такое действие негативно сказывается на стоимости бумаг компаний, поэтому компания может, например, отказаться от публикации нового, более низкого рейтинга. Отказ от публикации рейтинга зачастую служит сигналом инвестору, что дела у компании не очень.

Рейтинговые агентства всегда предупреждают о том, в какую сторону может быть пересмотрен рейтинг. Об этом говорит прогноз по рейтингу, который присваивается одновременно с рейтингом. Позитивный прогноз означает, что агентство может повысить рейтинг, негативный — что понизить. Кроме того, перед пересмотром агентства объявляют, что поместили рейтинг той или иной компании на пересмотр с позитивным или негативным прогнозом.