Условия пользования кредитной картой Сбербанка

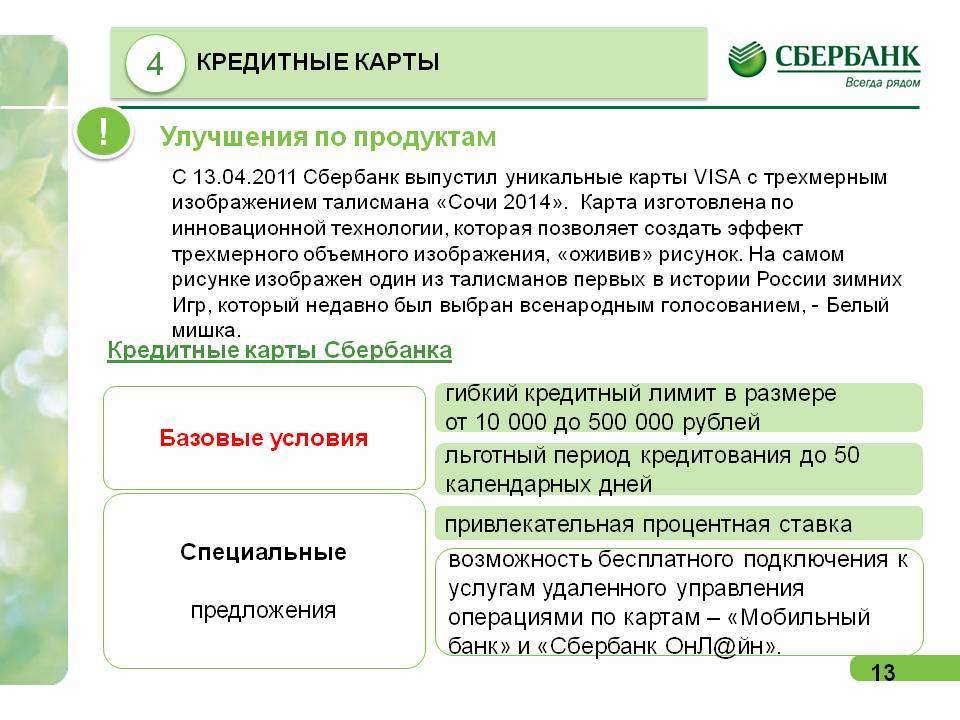

Отличительной особенностью всех кредитных карт Сбербанка является возможность беспроцентно пользоваться кредитным лимитом на протяжении 50 дней. Доступная сумма на карточке зависит от типа пластикового продукта, который оформил клиент банка. (Обзор условий по кредитным картам Сбербанка ниже.)

Если погасить задолженность до истечения льготного периода, кредит будет беспроцентным.

Дата начала льготного периода, как правило, совпадает с первой операцией по карте. Однако бывают исключения, поэтому рекомендуется данную информацию уточнить в личном кабинете, или позвонив на короткий сервисный номер Сбербанка 900. Это поможет вовремя погасить задолженность и не переплатить проценты.

Доступные операции

Кстати, именно за такие операции начисляются бонусы Спасибо, которые после можно обменять на скидку у партнеров или потратить на товары.

Помимо этого кредитная карточка Сбербанка позволяет своему держателю выполнять следующие операции:

- снимать наличные в банкоматах, терминалах и в кассах финансовой организации;

- приобретать билеты в аэропортах, на железнодорожных и автовокзалах;

- оплачивать услуги фитнес-центров, массажных салонов, парикмахерских и так далее;

- покупать топливо по безналичному расчету на автозаправочных станциях.

Следовательно, оплатить кредит с кредитки Сбербанка невозможно, так как такая операция подходит под определение — переводы. Чтобы погасить долг придется снять наличные с кредитной карты (под высокий процент!), а затем зачислить их по нужным реквизитам.

Процент за снятие наличных

За обналичивание кредитной карты Сбербанка взимается достаточно высокий процент. В настоящее время комиссия за данную операцию составляет:

- 3% (минимум 390 рублей) – для карт Виза Классик, Мастеркард Стандарт (в том числе и Credit Momentum);

- 3% (мин. 390 рублей) – для Visa и MasterCard Gold , World MC Black Edition , Visa Signature;

- 0% — World MasterCard Black Edition и Visa Signature, которые были выпущены в период с 01.09.2018 года по 31.10.2018 год.

Как пополнить счет кредитной карты Сбербанка?

Любая кредитная карта имеет установленный лимит, который необходимо вернуть. Погашение задолженности по кредиту с карты подразумевает пополнение ее баланса. Физические лица могут выполнить такую операцию различными способами:

- через сервис Сбербанк Онлайн со счета другого пластика;

- при помощи банкомата/терминала;

- в офисе финансовой компании наличными;

- через сторонний банк по реквизитам Сбербанка.

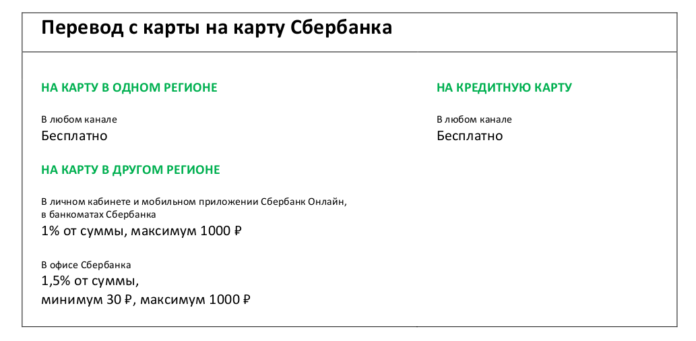

Во всех остальных случаях придется заплатить установленный процент:

- с карты другого банка, к примеру, Тинькофф – 2,9% от суммы транзакции + 290 рублей;

- с электронного кошелька Яндекс или карты Яндекс.Деньги – 3% + 45 руб.;

- с кошелька Киви – 2% + 50 ₽;

- с Вебмани — 0,8% + 2% страхового взноса.

Как правильно пользоваться кредитной картой Сбербанка с льготным периодом?

Для того, чтобы использование льготного времени приносило максимальную пользу, нужно понимать систему финансового учета. Именно этой схемой пользуется банк при расчете задолженности, грейс-периода, процентов и т.д. Соответственно, вы можете сделать то же самое, только в обход банка.

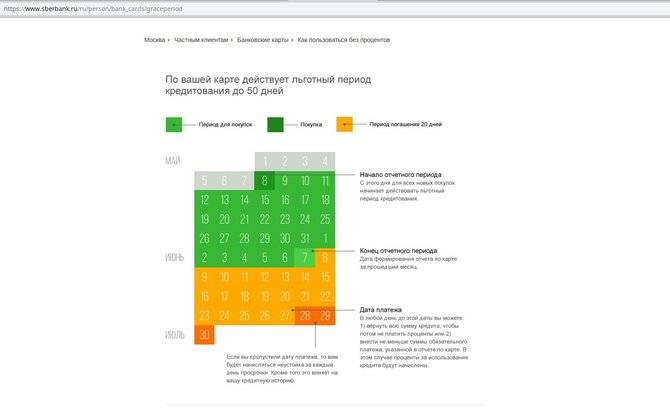

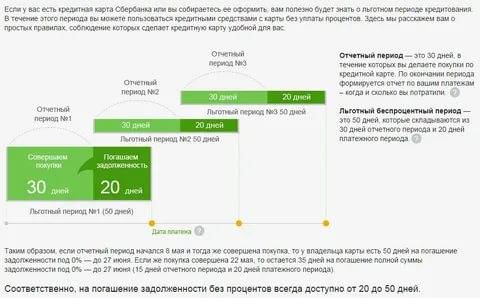

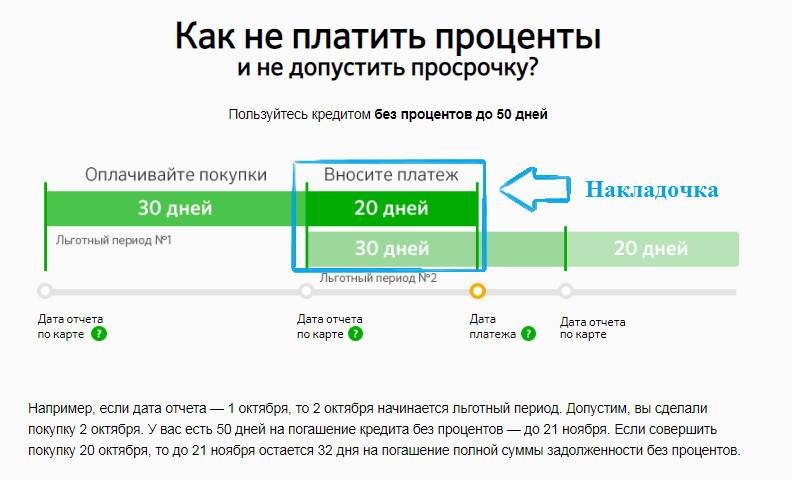

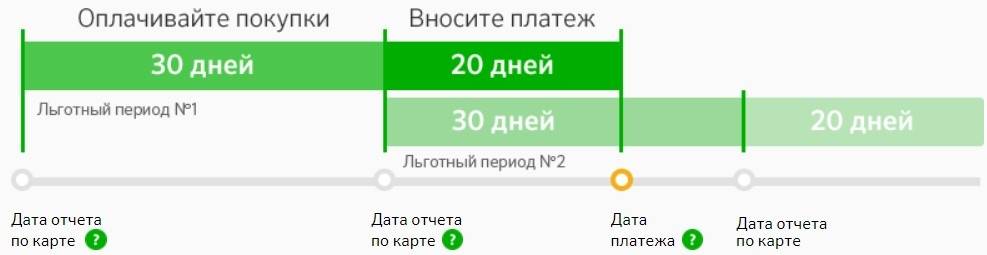

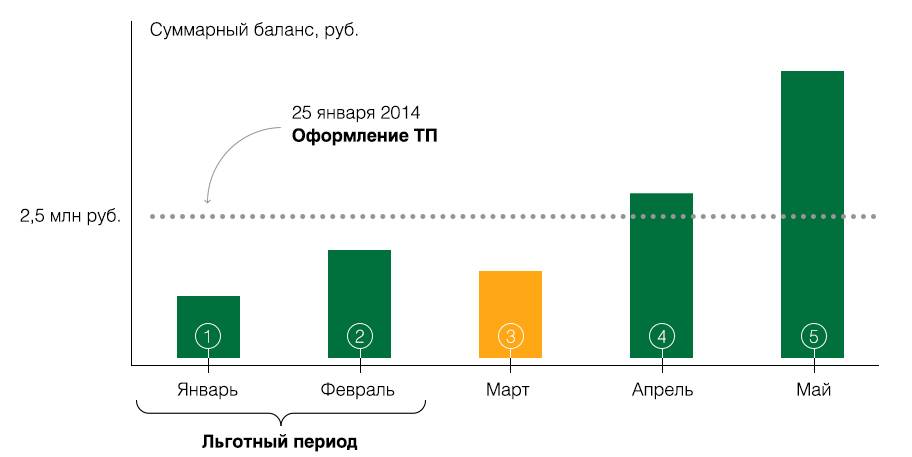

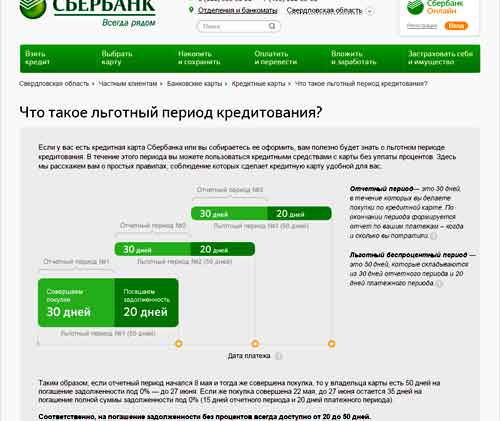

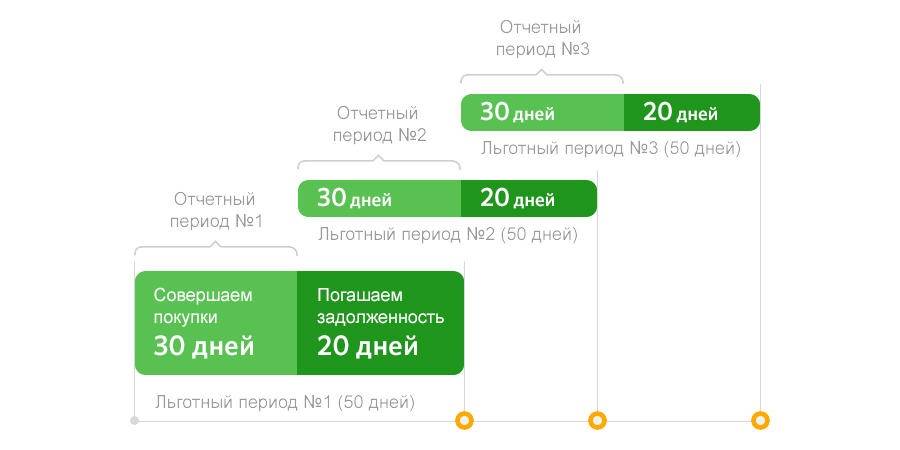

Льготный период формируется следующим образом:

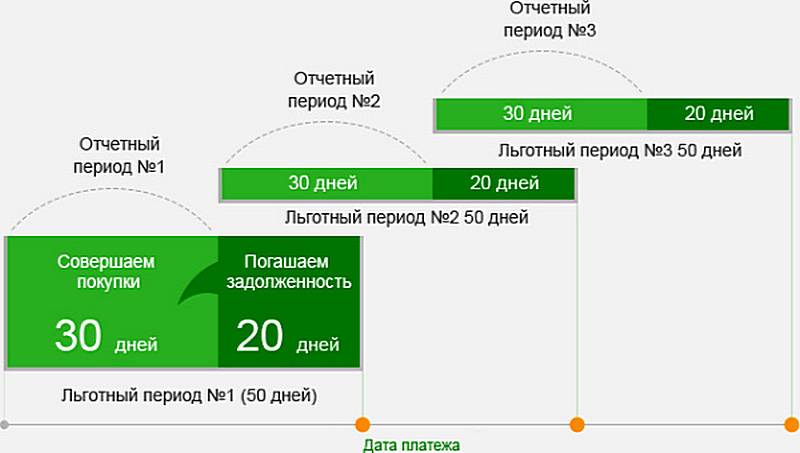

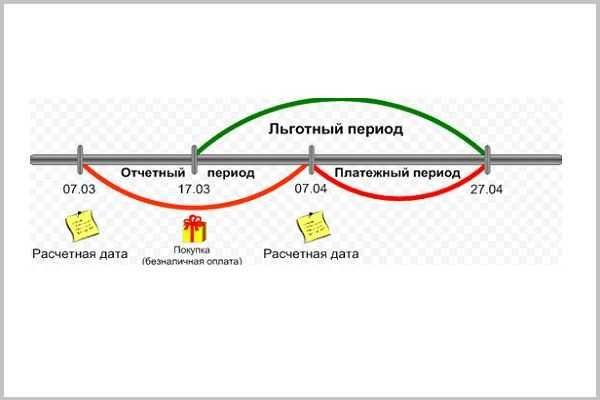

Первый период, он же расчетный, или отчетный. Начинается со дня, когда вы впервые активировали кредитку. Длится ровно 30 дней;

Второй период, называемый также «платежным». В течение этого времени необходимо полностью погасить задолженность или по крайней мере внести минимальный платеж на карту. Длится этот период 20 дней;

Все траты, которые производятся в течение второго периода, переносятся в плане платежей на следующую дату формирования отчета;

Когда заканчивается второй период, начинается третий — платный. Получается, что он наступает на 51-й день пользования картой или 21-й день второго периода. На карту зачисляются проценты в установленном размере на всю сумму непогашенной задолженности

Обратите внимание: если вы не погасили задолженность в течение льготного периода, проценты начисляются таким образом, как если бы грейс-периода не было бы вовсе. Другими словами, вам их начислят на все 50 дней пользования ссудой;

Четвертый период — самый неприятный

Его называют штрафным. Когда, в соответствии с договором обслуживания, вы не платите по обязательствам слишком много времени — как правило, больше 90 суток — на сумму задолженности дополнительно начисляется пеня. В результате можно задолжать банку в виде процентов и штрафов сумму, равную или даже большую изначальной задолженности.

Итак, как же правильно действовать, если у вас есть кредитка и вы желаете ей активно пользоваться? Правил немного.

Во-первых, старайтесь погашать всю сумму задолженности в течение 50 дней, а не сумму минимального платежа (3-7% от суммы долга). Если погашать долг сразу, у вас не будет неприятного начисления процентов.

Во-вторых, начинайте пользоваться кредиткой сразу после ее активации, в соответствии с вашими планами. Так вы добьетесь наибольшего грейса. Помните, что при большом разрыве между активацией кредитки и первой тратой грейс период может составлять всего 27-30 суток.

В-третьих, всегда помните, когда у вас наступает дата формирования отчета. Это поможет вам вовремя посчитать сроки, в течение которых нужно погасить долг. О том, как производить расчеты, читайте в следующем пункте.

Кредитная карта Сбербанка. Недостатки

Как и любой другой банк, Сбербанк может отказать в выдаче кредитки без объяснения причин.

2 Карту нельзя пополнять с других карт.

В Сбербанке нет возможности пополнять кредитную карту с карт других банков через собственный сервис без комиссии. Так что придётся довольствоваться отделениями, банкоматами и терминалами самого Сбера. Также кредитку можно пополнить межбанком (реквизиты счета можно узнать в выписке по карте).

Погашение задолженности при пополнении непосредственно кредитной карты происходит с некоторой задержкой, поэтому лучше сначала пополнить дебетовую карту и самостоятельно перевести деньги на кредитку через интернет-банк или мобильное приложение. Для этих целей можно получить бесплатную неименную карту MasterCard Standard или Visa Classic Momentum. Правда, придётся преодолеть довольно серьезное сопротивление со стороны сберовских Маринок, которые очень не любят выдавать бесплатные карты и находят миллион отговорок, чтобы этого не делать:

Межбанк быстрее всего зачисляется на накопительный счет.

Не оставляйте гашение задолженности на последний день, лучше иметь некоторый запас по времени, чтобы деньги точно успели зачислиться (я, например, всегда погашаю задолженность по кредитке минимум за 5 дней до даты платежа).

3 Комиссия за выдачу собственных средств.

Сбербанк не делает отличий, снимаете ли вы с кредитки заемные деньги или собственные, будет комиссия в 3%, минимум 390 руб. (при снятии в стороннем банкомате комиссия 4%, минимум 390 руб.).

Если для совершения крупной покупки, превышающей кредитный лимит, вы предварительно пополнили карточку собственными средствами, а покупка не состоялась, или потребовалось сделать возврат, собственные средства нельзя будет ни снять, ни перевести без комиссии.

Также собственные средства могут оказаться на кредитной карте Сбербанка по ошибке, допустим, вы перепутали счет для пополнения. Иногда бывает, что при приеме перевода по номеру телефона деньги падают не на дебетовку, а на кредитку:

4 Навязывание дополнительных платных услуг.

В одной из прошлых статей я уже писал, что уйти из Сбербанка без платной карты или какой-нибудь навязанной дополнительной услуги – это почти искусство.

Сберовские Маринки могут попытаться навязать страховку, платные смс, платную карту, подсунуть заявление на перевод накопительной пенсии в их НПФ и т.д.

Особо рьяные Маринки могут даже кредитку оформить без ведома клиента:

Не забудьте проверить, не подключен ли к вашей кредитке автоплатеж, а то потом могут быть сюрпризы.

Также в целях безопасности я рекомендую отключить бесплатную услугу «Быстрый платеж», с помощью которой можно оплачивать услуги посредством смс или ussd-команд.

5 Неработающие банкоматы.

Банкоматы любого банка могут быть неисправными, например, они могут принять деньги и зависнуть, не зачислив их на счет. Обычно данный вопрос решается в пользу клиентов после проведения инкассации банкомата. Однако в сети можно встретить отзывы клиентов, которым Сбербанк отказывает в зачислении пропавших денег на счет:

6 Автоматический перевыпуск карточки.

Любые кредитки в любом банке нужно всегда именно закрывать, а не просто блокировать или ждать окончания срока их действия. По истечении срока действия карты кредитный договор автоматически не закрывается. Карта будет перевыпущена, при этом удерживается плата за обслуживание (если она предусмотрена тарифом):

7 Невыгодно расплачиваться за границей.

В Сбербанке очень невыгодный курс конвертации по карточным операциям. У карт платежной системы Visa присутствует ещё и дополнительная комиссия в 2% за конвертацию из местной валюты в валюту расчета платежной системы с банком (в доллар США). Для покупок за границей лучше пользоваться другими картами.

8 Нельзя попросить увеличить кредитный лимит.

Увеличение кредитного лимита по кредитным картам Сбербанка происходит по желанию банка, у клиента нет возможности попросить об этом:

Встречаются отзывы как тех клиентов, кому Сбер уже долго не повышает кредитный лимит, так и тех, которым повышает довольно регулярно:

Для закрытия кредитки нужно обращаться не в любое отделение, а в подразделение банка по месту ведения счета:

11 Использование «антиотмывочного» закона (115-ФЗ).

В договоре комплексного банковского обслуживания ПАО «Сбербанк» также присутствуют уже традиционные, связанные с 115-ФЗ, пункты о праве банка запрашивать документы, отказывать в проведении операций, отключать от ДБО.

Послесловие

Как итог, можно сказать, что кредитная карта со льготным периодом – несомненно, хорошее и выгодное предложение от Сбербанка. Но чтобы по полной использовать все предоставляемые им возможности, нужно четко представлять, куда пойдут эти средства. Еще лучше – иметь составленный бизнес-план по использованию этих средств. Только в этом случае кредитная карта способна принести максимум экономической пользы заемщику.

В случае если вы не имеете четких представлений о том, как с наибольшей выгодой распорядиться всеми преференциями, которые дает клиенту кредитка, лучше будет взять обычный заем, не имеющий беспроцентных льгот, но зато с меньшими годовыми процентами.

https://youtube.com/watch?v=6ueaTec8mEU

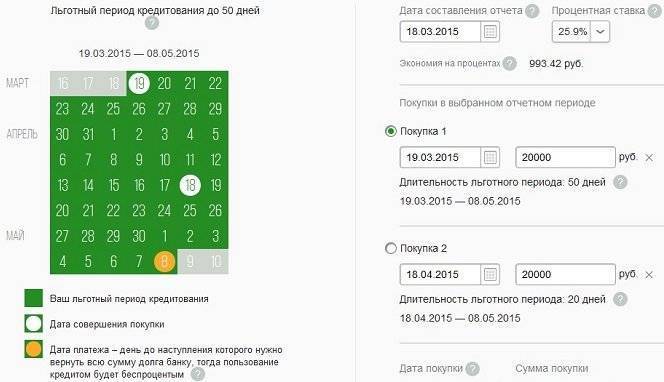

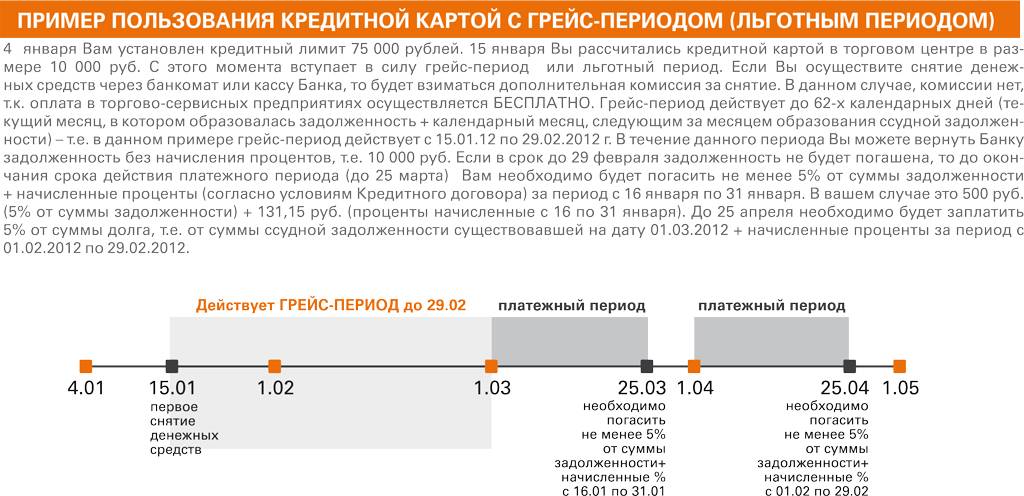

Пример расчета платежа по карте

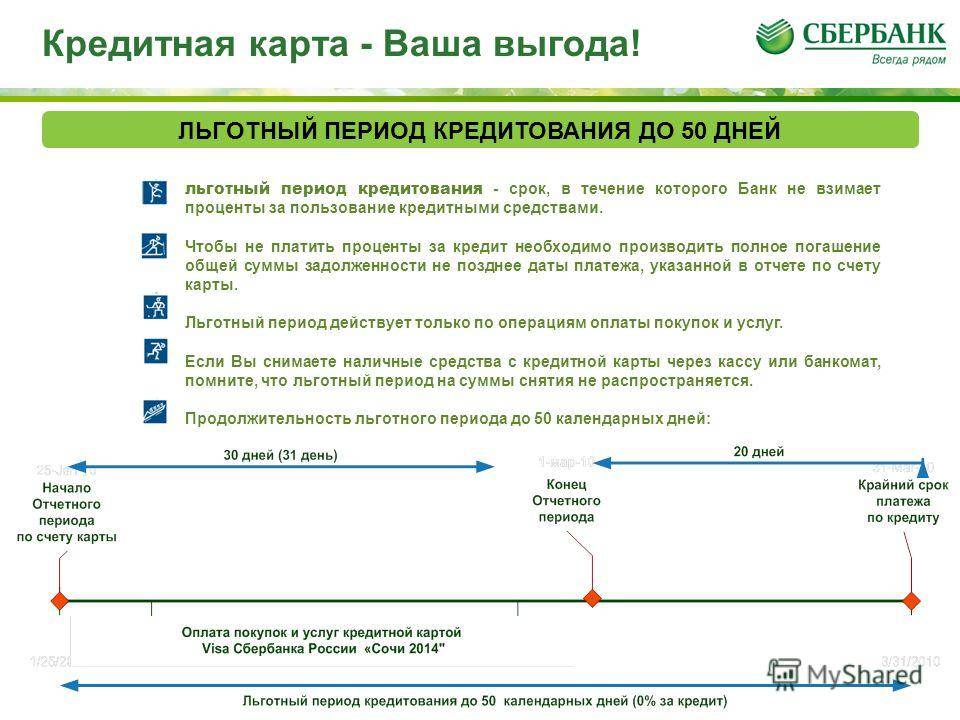

Максимальным грейс-периодом является 50-дневный срок. Такая продолжительность будет предоставлена клиенту в случае, если он воспользуется займом в день формирования отчетного периода. С каждым последующим днем после формирования отчета время будет сокращаться.

Теперь рассмотрим пример задолженности по кредитной карте Сбербанка на основании льготного периода с конкретными суммами.

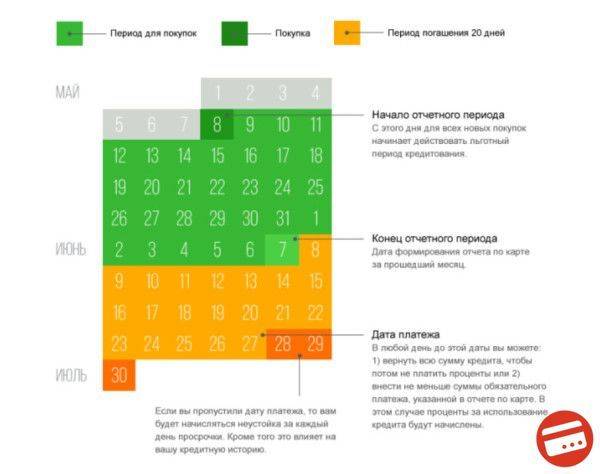

- Если начало отчетного периода выпадает на 1 число, то на протяжении 30 дней можно тратить любую сумму, которая доступна на балансе пластика.

- Если 5 числа текущего месяца потратить 10 тысяч рублей, а 15 числа еще 10 тысяч, то погасить задолженность в объеме 20 тысяч понадобится до 19 числа следующего месяца.

- Для погашения задолженности многие рассчитывают на заработную плату, которая поступает в начале месяца, а аванс в конце. Это значит, что покрыть долг до 19 числа следующего месяца можно авансом, который начисляется после 20 числа текущего месяца, либо зарплатой, начисленной в начале следующего месяца.

Если заработной платы не хватает для возмещения долга в полном объеме, то деньги можно снять со сберегательного счета. Многие клиенты имеют по несколько кредиток из разных банков. Посредством точных расчетов можно перемещать деньги со счетов, не теряя при этом проценты за пользование деньгами.

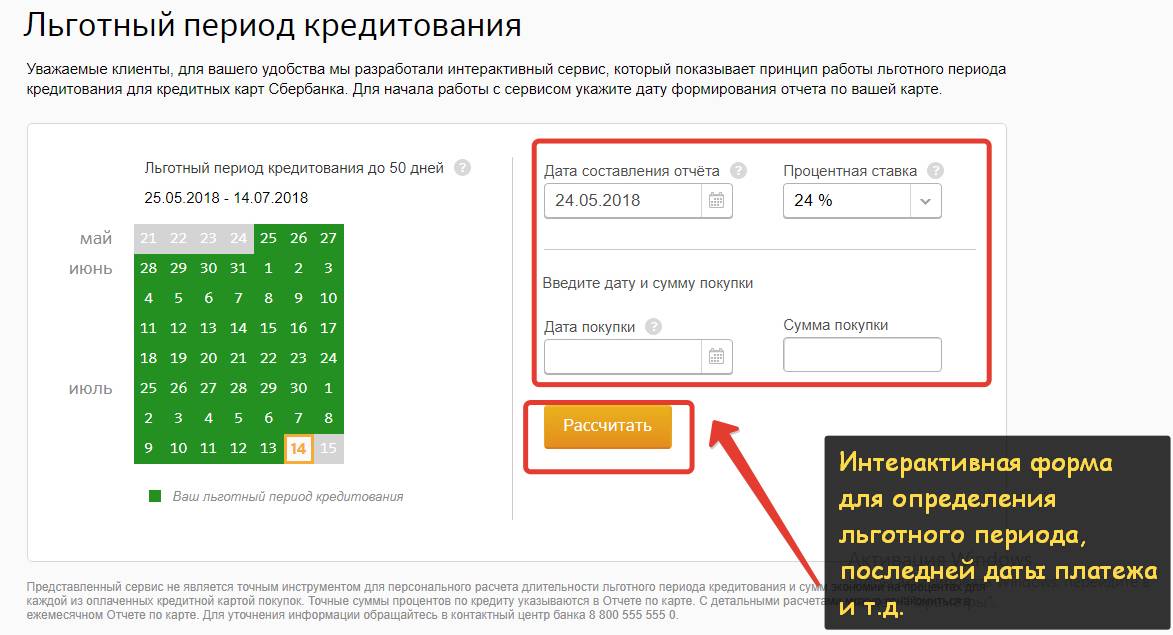

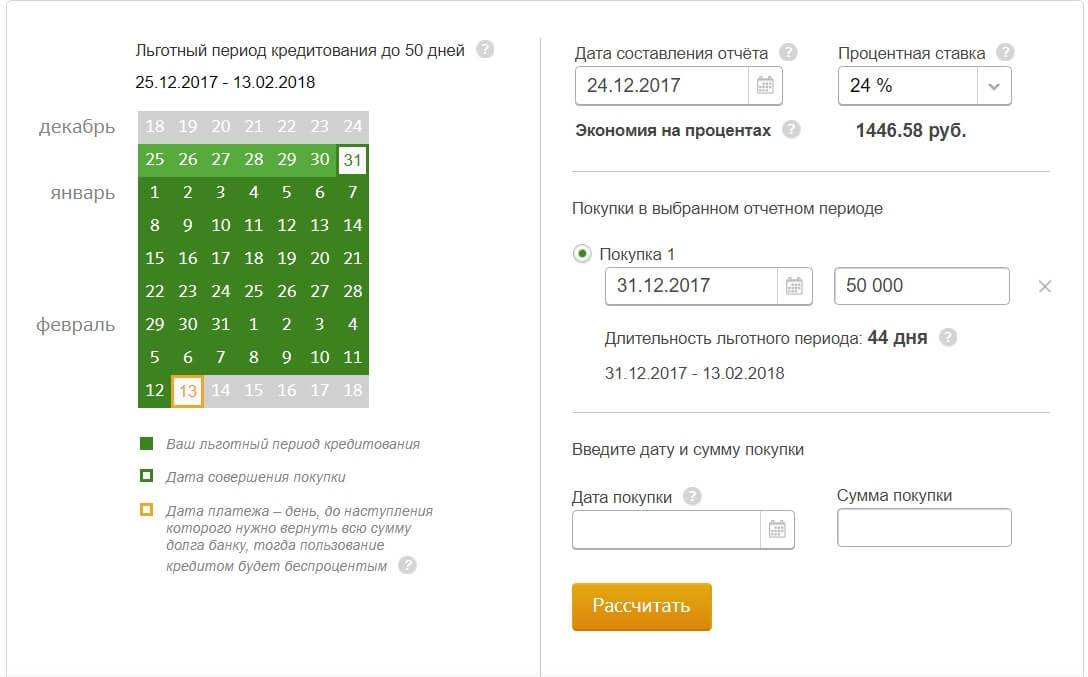

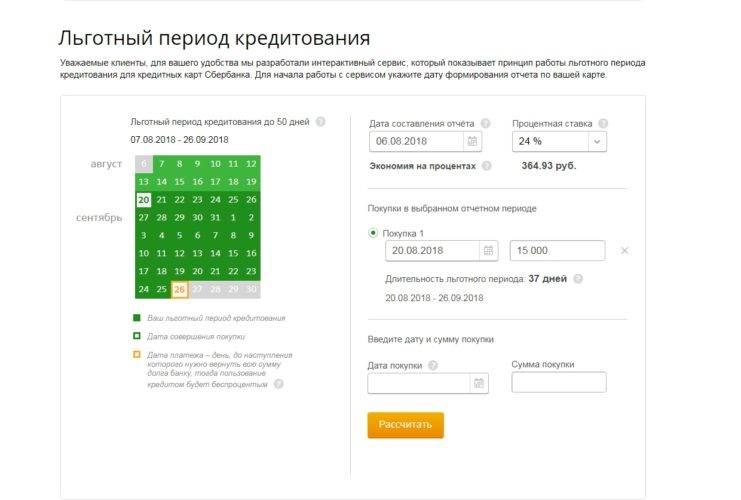

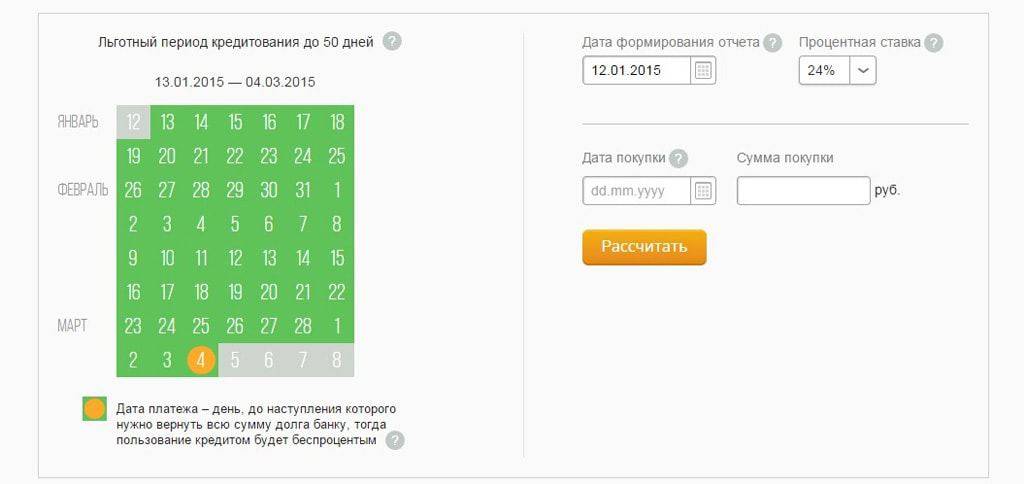

Если при самостоятельных расчетах возникают проблемы, то в разделе «Кредитные карты» в личном кабинете сервиса «Сбербанк Онлайн» имеется кредитный калькулятор. Чтобы воспользоваться этим калькулятором, необходимо знать такую информацию:

- Дата начала отчета.

- Процентная ставка по кредиту.

- Дата планирования совершения покупки.

- Примерная сумма расходов.

Преимуществом калькулятора является даже не то, что он покажет точную дату погашения задолженности, а наличие опции показа экономии, если погасить долг в установленный период. Если не торопитесь совершить покупку, то просчитайте, когда рациональней это сделать, чтобы успеть погасить задолженность без убытка себе.

Основы использования пластика

За длительностью беспроцентного периода должен следить каждый владелец кредитной карты, желающий использовать её максимально выгодно. Сбербанк определяет время, на протяжении которого можно пользоваться одобренным кредитным лимитом, причем на сумму израсходованных средств проценты начисляться не будут

Важно понимать, что грейс-период охватывает только безналичные операции по счету. В случае если произойдет снятие с пластика налички или перевод средств другому физическому лицу, надеяться на нулевой процент от банка бессмысленно

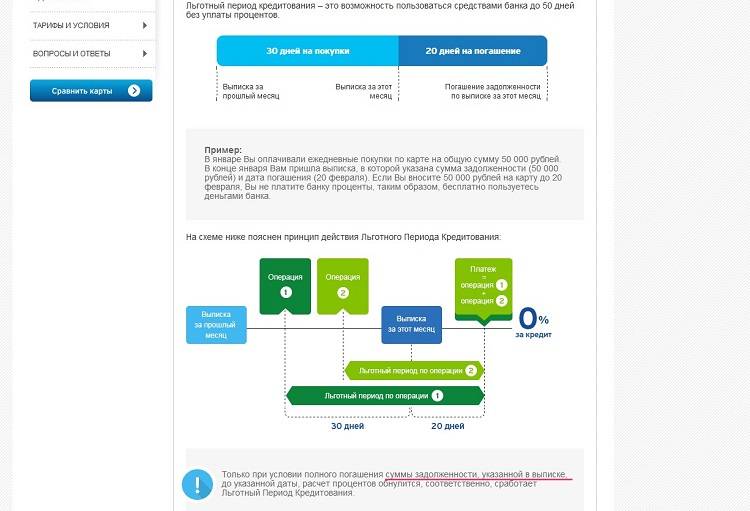

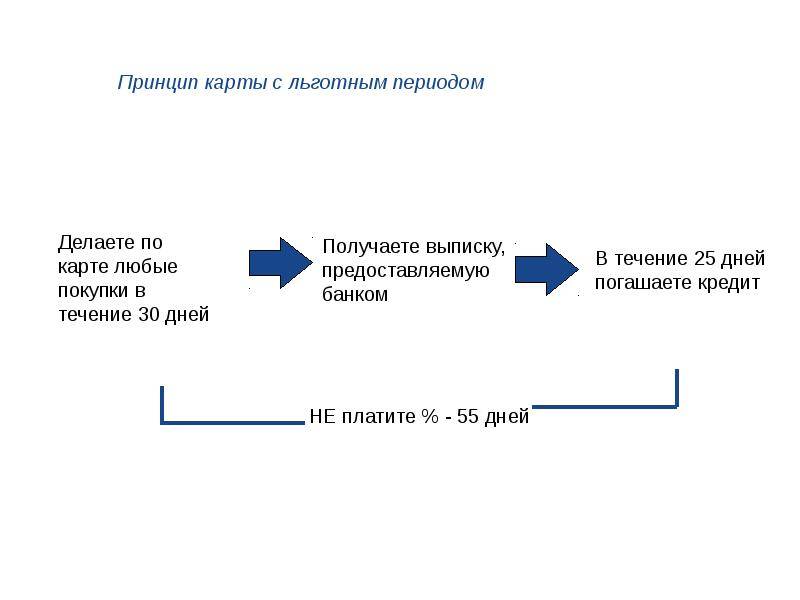

Сбербанк определяет единый льготный период для всех предлагаемых кредитных карт – 50 дней

И здесь очень важно понять, с какого момента начинать отсчет. Неопытные клиенты принимаются «засекать» 50 дней после совершения первой расходной операции по карте, но это неправильно

Чтобы не допустить неверного подсчета беспроцентных дней пользования займом, лучше полностью разобраться в правилах предоставления кредиток. В двух словах – 50 суток беспроцентного периода условно делятся на два временных интервала:

- отчетный;

- платежный.

Каждая из частей грейса имеет свои особенности и специфические черты. Чтобы полностью разобраться в определении льготного периода, необходимо вникнуть в смысл обоих понятий. Что такое отчетное и платежное время, расскажем далее.

Снятие наличных с кредитной карты Сбербанка

Кредитная карта разрабатывалась для совершения безналичных операций, однако ряд граждан рассматривает ее в качестве беспроцентной альтернативы стандартному кредиту. Считается, что снятие средств также позволит рассчитаться с финансовой организацией в течение грейс-периода и не вносить переплату.

Дополнительно взимается комиссия за снятие в размере 3%. Величина не меняется вне зависимости от того, какой финансовой организации принадлежит банкомат. Допустимо совершение только безналичных операций.

Точкой отсчёта считается момент открытия платежного средства. Производить возврат требуется своевременно, ориентируясь на указанную в отчёте дату. Только так удастся избавить себя от необходимости вносить переплату.

Как рассчитать

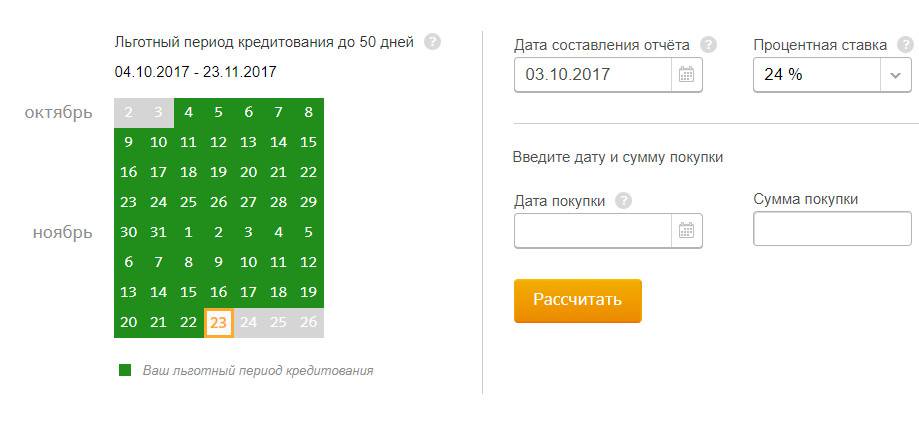

На сайте банка реализована возможность рассчитать льготный период по кредитной карте Сбербанка. Специальный онлайн-калькулятор прекрасно подойдет для тех, кто пользуется кредиткой впервые или не уверен в том, что его расчет точен.

Онлайн-калькулятор работает таким образом:

- клиент должен ввести информацию о дате отчета, размере процентной ставки, сумме и дате покупки в соответствующие поля;

- после нажатия кнопки «Рассчитать» система покажет информацию о количестве дней пользования без начисления процентов и укажет крайнюю дату погашения.

Чтобы рассчитать льготный период, Сбербанк рекомендует использовать этот онлайн-сервис во избежание ошибок. Этот сервис позволяет делать расчет не по одной покупке, а по нескольким, тем самым экономя время клиентов.

Держатель карты может самостоятельно рассчитать по своей кредитной карте Сбербанка льготный период. Лучше сформировать выписку, где будет указана подробная информация по каждой операции.

Пример расчета

Если брать за основу тот факт, что банк формирует отчет по тратам клиента 1-го числа, то вычислить ЛП просто – необходимо добавить к количеству дней, которые остались до конца месяца, еще двадцать. В нашем, конкретно взятом случае, ЛП будет составлять полных 50 суток.

Льготный период по кредитным картам Сбербанка – наглядный пример:

- на почту клиента пришел отчет о тратах 01.04.2017;

- эта дата является началом нового ЛП;

- долг по операциям, которые были совершены за период с 01.04.2017 по 30.04.2017, должен быть погашен не позже чем 21.05.2017.

То есть, если воспользоваться картой в последний день месяца (30.04.2017), то клиенту на погашение будет отведено всего лишь 20 дней.

Продолжительность грейс-периода 50 дней условна, она может варьироваться в зависимости от количества дней в месяце. Таким образом, самый короткий период беспроцентного пользования припадает на февраль.

Своевременный возврат кредитных наличных средств в рамках льготного периода: мифотворчество.

Многие клиенты-обладатели льготных карт Сбербанка уверены, что при снятии налички с банкомата, обязателен возврат в ходе льготного периода. Это, по их мнению, позволит избежать процентной зависимости. Такой подход в корне ошибочен.

Сбербанк, как и многие другие кредитные учреждения, не берет во внимание нюансы оборота наличных с кредитной карты. На купюры, изъятые из банкомата, в сей же миг набегают кредитные проценты (в Сбербанке они равны 24%)

Не стоит забывать и о комиссионном сборе, взимаемом за снятие средств с кредитки (3%), независимо от принадлежности банкомата.

Вывод: Не стоит попадаться на стереотипные ловушки. Заемные деньги по льготной карте следует возвращать в срок, ориентируясь при этом на указанную отчете дату. Только при таком подходе будет исключен процентный сбор.

Примеры формул

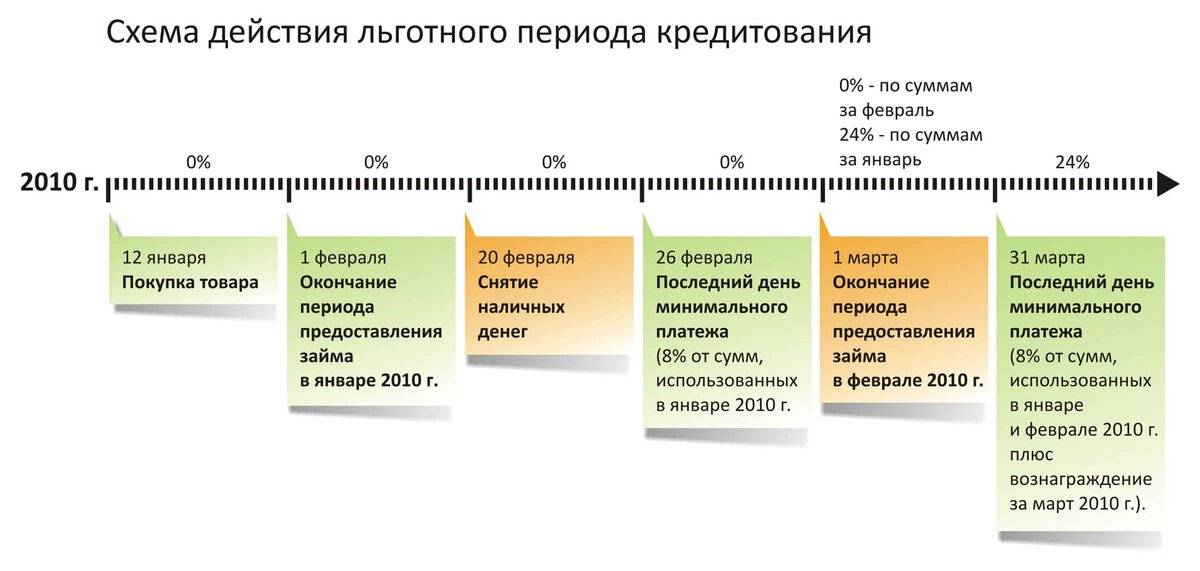

Финансовые учреждения применяют несколько различных формулы расчета для определения продолжительности льготного периода.

Ниже приведены наиболее популярные способы расчета:

| Месяц + |

|

| Фиксированный срок |

|

| Месяц + следующий |

|

| Момент активации карты + |

|

| Отчетная дата + |

|

Погашение задолженности

До момента, установленного финансовым учреждением срока, необходимо возвратить на счет кредитные средства. Если пользоваться картой и не погасить лимит, то финансовое учреждение начислит проценты в размере базовой ставки, которая предусмотрена по договору.

В большинстве случаев день погашения суммы долга и день зачисления финансов на сет не совпадает при внесении средств:

- через банкомат;

- путем перевода от другого банка;

- при помощи почтового отделения.

При использовании таких способов средства на карточный счет необходимо перечислить заранее. При отсутствии денежных средств на момент, установленный банком, финансовое учреждение считает нарушенными условия предоставления беспроцентного срока и начисляет штраф, а также проценты за пользование.

Размер обязательного платежа

Точный размер платежа по кредитной карте Сбербанка не фиксируется в договоре и/или графике погашения задолженности. При выдаче кредитки финансовое учреждение заранее не знает, какой частью кредитного лимита и когда воспользуется заемщик. Соответственно и рассчитать его оно заблаговременно не может.

При заключении договора указывается обязательный платеж в процентах от суммы долга. По общему правилу он равен 5% от суммы задолженности плюс уже начисленные проценты.

Как узнать

Самостоятельно делая расчет обязательного платежа, легко ошибиться. А недоплата даже 1 рубля уже станет причиной для возникновения просрочки и связанных с ней негативных последствий. Ежемесячно банк направляет клиенту отчет о задолженности, в нем также указываются минимальный и рекомендованные платежи.

Существует также 4 дополнительных варианта, как узнать платеж по кредитной карте от Сбербанка:

- По СМС. Ежемесячно после формирования отчета банк отправляет информационное сообщение на телефон клиента. В нем указывается сумма долга на отчетную дату, а также информация о том, какой минимальный платеж надо внести. Запросить данные можно также самостоятельно, направив на телефон 900 SMS со словом «ДОЛГ».

- В интернет-банке и приложении. Через онлайн-сервисы можно получить данные по задолженности во вкладке «Информация по карте». Предварительно нужно выбрать кредитку.

- По телефону call-центра. Позвонить в него можно по номеру 900. Специалист попросит клиента назвать паспортные данные перед тем, как предоставить информацию.

- В офисе. Специалисты всегда представят сведения о том, какой кредитный лимит установлен по карте, о датах и суммах оплаты и т. д. При обращении к операционисту надо предъявить паспорт. Третьим лицам для ее получения необходима доверенность, оформленная нотариально.

Пример расчета

Самостоятельно рассчитать размер обязательного взноса может потребоваться при оценке своих финансовых возможностей, а также в случае сомнений в правильности сведений, представленных кредитной организацией.