Кредитка с льготным периодом — хорошая альтернатива кредита наличными

Кредитка с льготным периодом — хорошая альтернатива кредита наличными

Все стараются избежать долгов, займов. Никто не хочет не просто занимать деньги, но и проходить процедуру оформления кредита. Если нужен кредит наличными, то не за чем идти в МФО или отделение банка. Достаточно иметь на руках кредитку. Если она еще будет иметь льготный период, то на какое-то время и вовсе не нужно платить проценты за пользование займом. Главное—держатель карты избегает процедуры оформления кредита, очередей и других неудобств.

Чтобы получить кредит наличными, нужно просто снять деньги с карты. Кстати, теперь ее заказывают не только в отделении, но и онлайн, на сайте банков. По сути, будучи даже дома или на работе, есть возможность дистанционно оформить кредитную карту с льготным периодом. Некоторые банки даже предлагают услугу ее курьерской доставки по адресу клиента. Согласитесь, такой кредит наличными, да еще и на возобновляемой основе, желает получить каждый. Ведь гораздо удобнее иметь деньги для займа на кредитке, чем просить их в долг у близких или знакомых.

Другие интересные кредитные карты

В этом разделе я собрал кредитные карты, у которых есть какая-нибудь примечательная фишка.

1 «Доходная карта Visa Platinum» от «ИПБ».

«Доходная карта Visa Platinum» от «Интерпрогрессбанка» — единственная кредитная карта на рынке, которую можно получить без предоставления каких-либо дополнительных документов, при этом имея испорченную кредитную историю (или нулевую) и даже являясь безработным.

Условием для получения этой кредитки является только открытие вклада «Доходный» (по состоянию на 09.08.2020 этот вклад можно открыть под 3,75% годовых с ежемесячным начислением процентов). Кредитный лимит у карты будет составлять 80% от суммы размещенных на вкладе средств.

Выпуск и обслуживание кредитки бесплатны, за все покупки положен кэшбэк в 1%, а на любимую категорию — 5% (в августе, например, любимой категорией могут быть «Детские товары», «Компьютерные игры», «Аптеки» или «Спортивные клубы»).

У кредитки честный грейс до 50 дней (расчетные период – календарный месяц, платежный — 20 дней). На снятие наличных и переводы льготный период не распространяется (но снять кредитные деньги в собственных банкоматах при этом можно без комиссии).

Карту можно бесплатно пополнять с карт других банков через собственные сервисы.

2 Кредитная Opencard от «Открытия».

Кредитная Opencard от «Открытия» нужна для простого выполнения условия повышенного вознаграждения по дебетовой Opencard, чтобы получать по дебетовке кэшбэк в 3% на все, либо 11% в любимой категории («Аптеки и салоны красоты», «АЗС и транспорт», «Кафе и рестораны», «Отели и билеты»). Выпуск кредитки стоит 500 руб., обслуживание бесплатно.

По кредитке нужно просто ежемесячно тратить рублей 100 и гасить их в соответствующий платежный период. Тем самым будет выполнено условие, что задолженность по кредитке должна гаситься суммами, не более чем на 1000 руб. превышающими минимальный платеж.

ПОЛУЧИТЬ 3000 БАЛЛОВ ЗА КРЕДИТНУЮ OPENCARD

Смс-информирование подключается автоматически, но его можно отключить в интернет-банке. Страховку навязывают не очень активно.

3 Кредитки «Тинькофф Банка».

На кредитных картах «Тинькофф Банка» доступна услуга «Перевод баланса», с помощью которой раз в год можно перевести весь кредитный лимит на карту другого банка без комиссии и не платить при этом проценты до 120 дней. Максимальный перевод по реквизитам счета составляет 300 000 руб., по реквизитам карты — 150 000 руб. Все подробности можно почитать тут.

ПОЛУЧИТЬ TINKOFF ALL AIRLINES С БЕСПЛАТНЫМ ГОДОМ

ПОЛУЧИТЬ TINKOFF PLATINUM С БЕСПЛАТНЫМ ГОДОМ

Карту доставляют во многие города РФ, подтверждать доход не требуется. В документах, которые представитель банка привезет вместе с картой, нужно поставить галочки, что вы НЕ хотите подключать смс и страховку.

4 Карта «Кэшбэк» от «Райффайзенбанка».

По карте «Кэшбэк» от «Райффайзенбанка» предусмотрен кэшбэк в 1,5% на все реальными деньгами без лимитов и округлений. Она отлично подойдет для покупок в тех категориях, которые не прикрыты более выгодными картами.

При оформлении карты до конца 2020 года у нее будет бесплатное обслуживание на весь срок действия (обычная стоимость обслуживания 1490 руб./год).

У кредитки «Райфа» честный грейс до 52 дней, отчетный период длится месяц между двумя выписками, платежный период составляет 21 день. На снятие наличных и переводы льготный период не распространяется.

Карта умеет стягивать. От смс-информирования и страховки легко отказаться при получении карты (если данные услуги все-таки окажутся подключенными, то отключить их можно в офисе банка).

Кредитная карта 240 дней без % от УБРиР. Особенности

1 Переводы без комиссии и в грейс.

Основная фишка карты «240 дней без %» – это возможность переводить заемные деньги в другие банки без комиссии и с сохранением льготного периода. Лимит на один перевод 120 000 руб., суточный – 300 000 руб., месячный – 600 000 руб.:

Другими словами, с карты «240 дней без %» можно погасить задолженность по кредиткам в других банках, либо просто перевести деньги на дебетовую карту с процентом на остаток и получить дополнительный доход

Важно: льготный период на снятие наличных не действует (эта операция будет еще и с комиссией), так что нужно именно переводить деньги с карты на карту

Например, если перевести с карты «240 дней без %» на «Пользу» (с 6% годовых на остаток) 118 000 руб. или на карту «Прибыль» от «Уралсиб» (с 6,25% годовых на остаток) 113 000 руб., то за месяц процентами накапает как раз около 599 руб. (месячная стоимость обслуживания кредитки). При большей сумме перевода получится не только отбить стоимость обслуживания карты, но и получить дополнительный доход.

Так, если разместить 600 000 руб. (месячный лимит на переводы без комиссии и в грейс) на карте «Прибыль», то доход за месяц за вычетом комиссии за обслуживание кредитки «240 дней без %» составит 3176-599=2577 руб.

В указанных примерах присутствует комиссия за ежемесячное обслуживание в 599 руб., поскольку для бесплатного обслуживания такие операции не засчитываются:

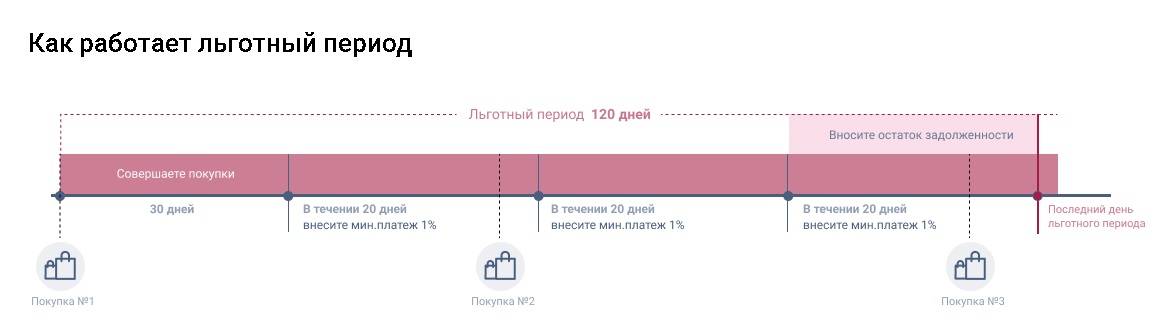

2 Длинный льготный период до 240 дней.

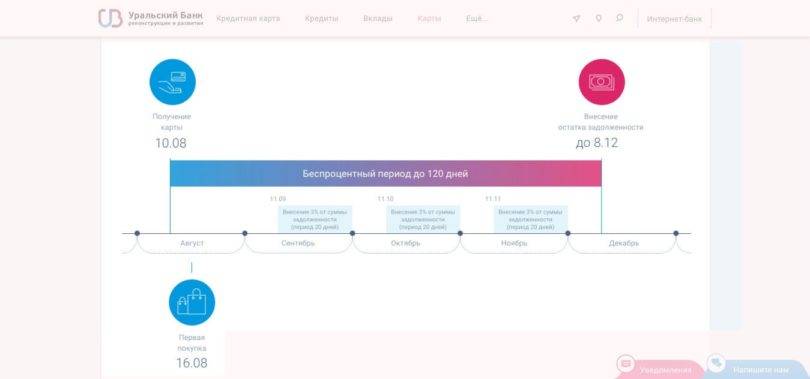

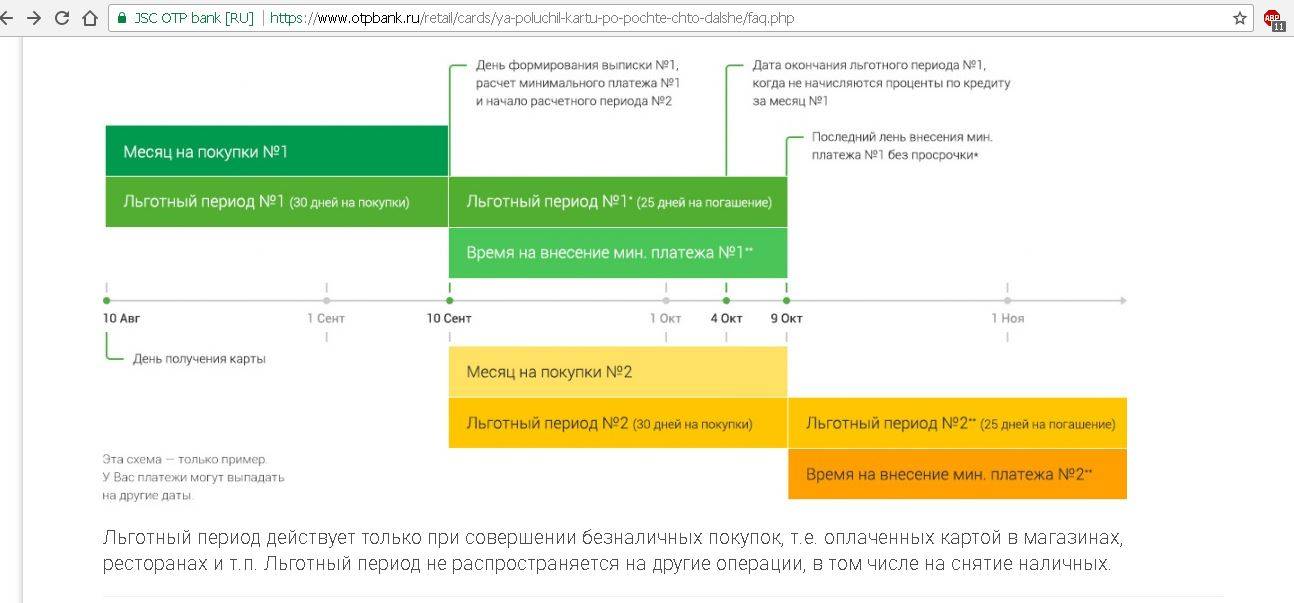

В отличие от карты «Хочу больше» с грейсом в 120 дней, на карте «240 дней без процентов» «УБРиР» оставил так называемую «честную схему» грейса (которая применялась в прошлых картах «60-120-240 дней без %»).

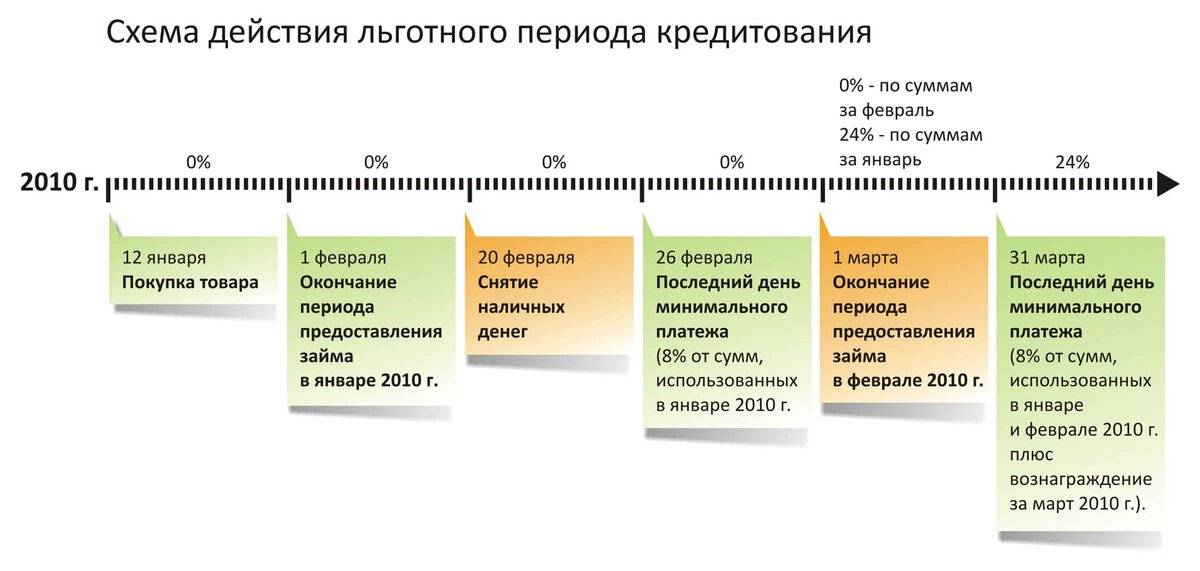

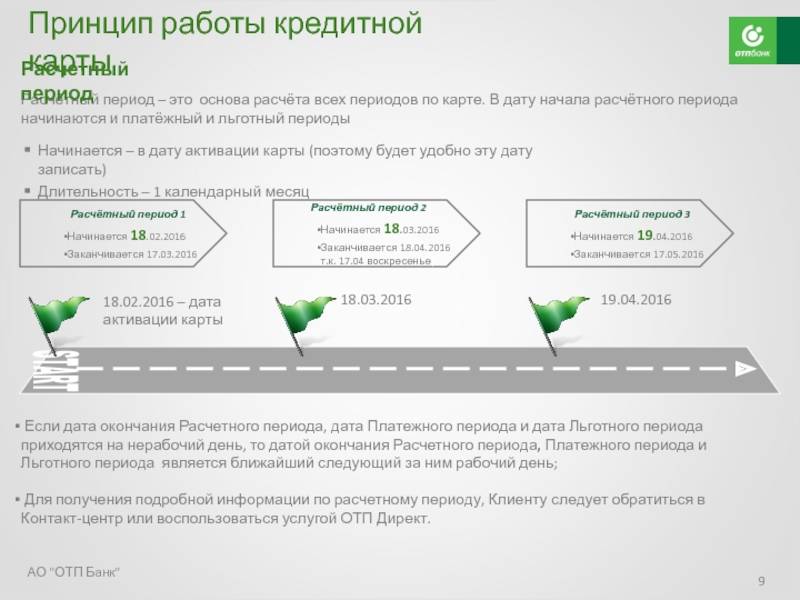

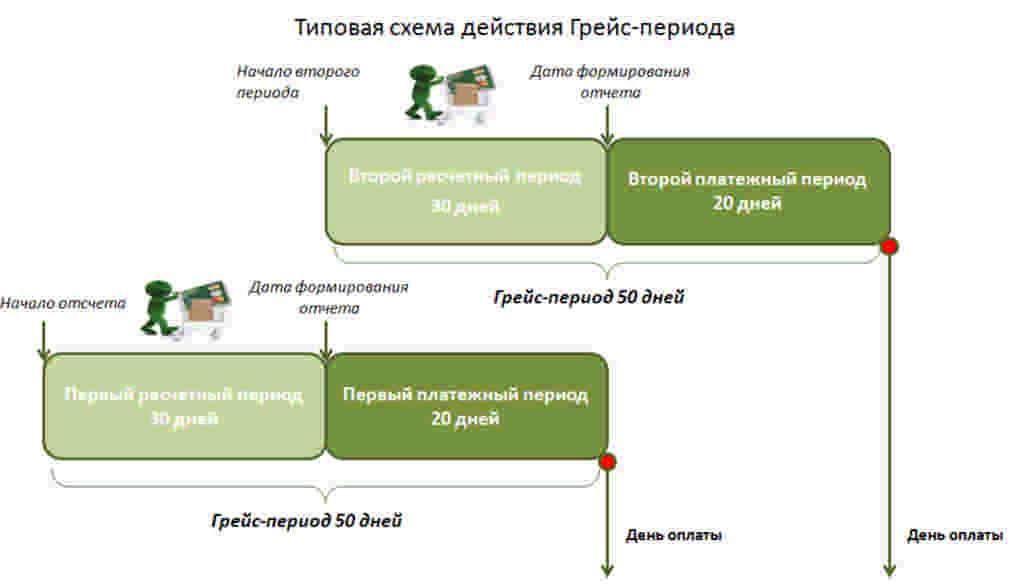

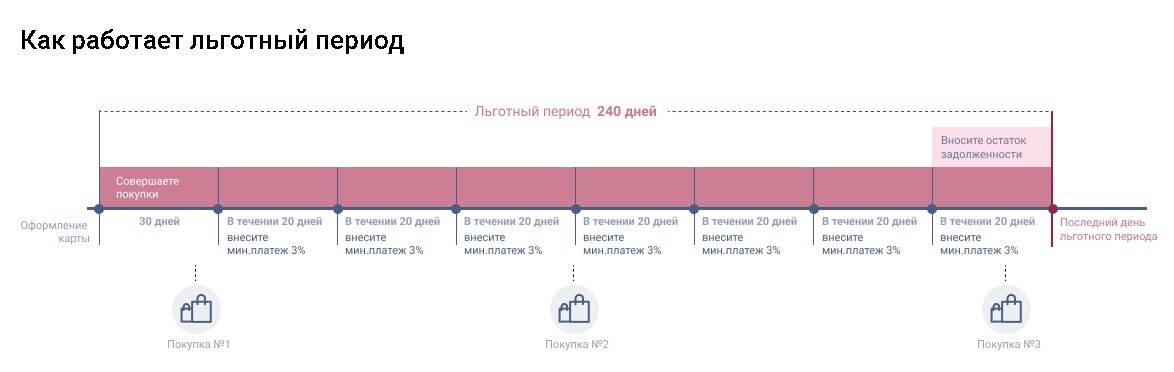

Механизм действия льготного периода следующий: с даты получения карты начинается расчетный период, который длится месяц. Задолженность за этот месяц нужно погасить к 240 дню. Внутри длинного грейса нужно вносить минимальные платежи в 3% в течение платежного периода (20 дней после каждого расчетного периода). Подробнее о работе льготного периода можно почитать в памятке.

Любопытно, что если смотреть на другую картинку с описанием грейса по карте «240 дней без %» на сайте банка, то можно подумать, что льготный период все-таки нечестный и задолженность за все покупки (1,2,3) нужно погасить к 240 дню.

Уточним этот момент чуть позже. В любом случае, в интернет-банке «УБРиРа» будут все необходимые даты и суммы для выполнения условий льготного периода.

Как и у в других банках, если не полностью погасить всю задолженность к окончанию льготного периода (даже на 1 копейку меньше), но при этом вносить хотя бы минимальные платежи, то действие льготного периода отменяется и на каждую покупку будут начислены проценты по ставке из договора (от 17% до 29% годовых) с момента их совершения.

Если не внести даже минимальный платеж, то появляется еще и неустойка, при этом образуется просрочка, что очень негативно влияет на кредитную историю.

3 Кэшбэк 1-10%.

Совершать обычные покупки по карте «УБРиР» «240 дней без %» тоже выгодно, поэтому имеет смысл все-таки не переводить на карту другого банка весь лимит, а оставить некоторую сумму для реальных покупок.

Каждый квартал банк определяет для этой карты категории с 10% кэшбэка (максимум 1000 руб./мес.), с июля по сентябрь это: «Медицинские центры и лаборатории» (MCC 8062, 8071), «Книги, канцелярия» (MCC 5942, 5943, 5994, 7338), «Автосервис и запчасти» (MCC 5533, 7538), «Хобби» (MCC 5949, 5970).

За все остальные покупки положен кэшбэк в 1%. Вознаграждение начисляется рублями, невыгодного округления нет, месячного лимита тоже:

UPD: 03.11.2020

С октября 2020 10% кэшбэка по карте «240 дней без %» больше нет, осталось только вознаграждение в 1% за все покупки.

Список исключений для кэшбэка довольно стандартный:

Здесь, как и у кредитки «Хочу больше», МСС 4812 и 4900 не представлены, так что с обеспечением необходимого оборота проблем возникнуть не должно 🙂

Остальные параметры карты «240 дней без %» такие же, как у других кредитных карт банка, подробно останавливаться на них не будем:

– Карту удобно пополнять, т.к. она умеет стягивать деньги с карт других банков;– Можно установить индивидуальные лимиты на различные операции;– Можно бесплатно изменить ПИН;– Есть поддержка Apple Pay, Google Pay, Samsung Pay;– В банке можно одновременно иметь несколько разных кредитных карт;– Как и в других банках, карту могут не одобрить без объяснения причин;– Карту нельзя положить на полку, комиссия за обслуживание все равно будет списываться, если не выполнять условия бесплатного обслуживания;– Смс-информирование платное, стоит 50 руб./мес., но его можно отключить;– Курс конвертации невыгоден.

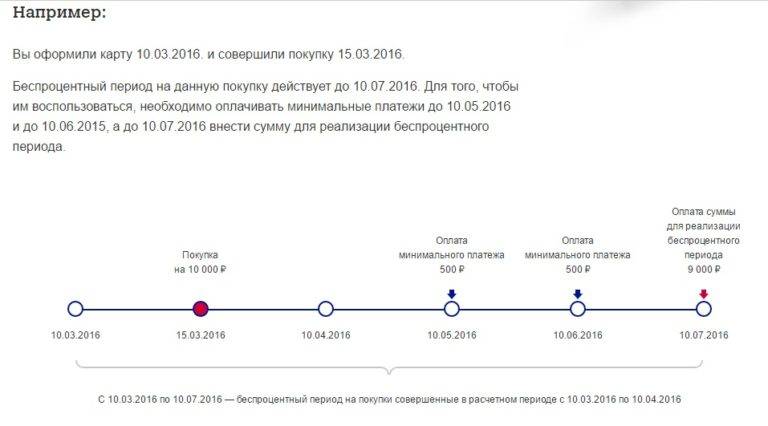

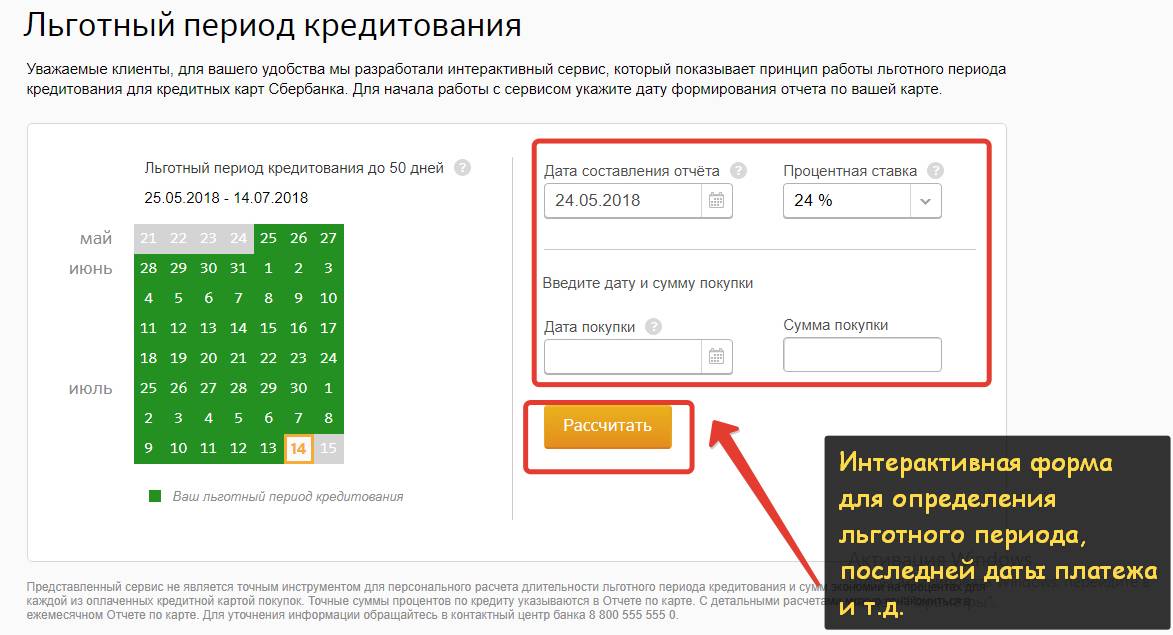

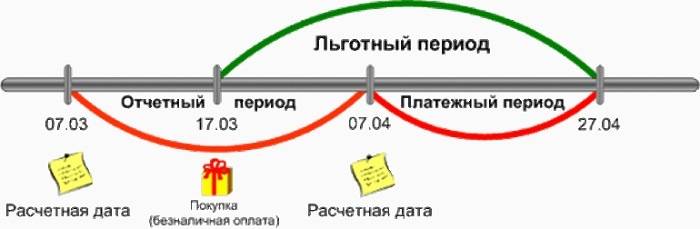

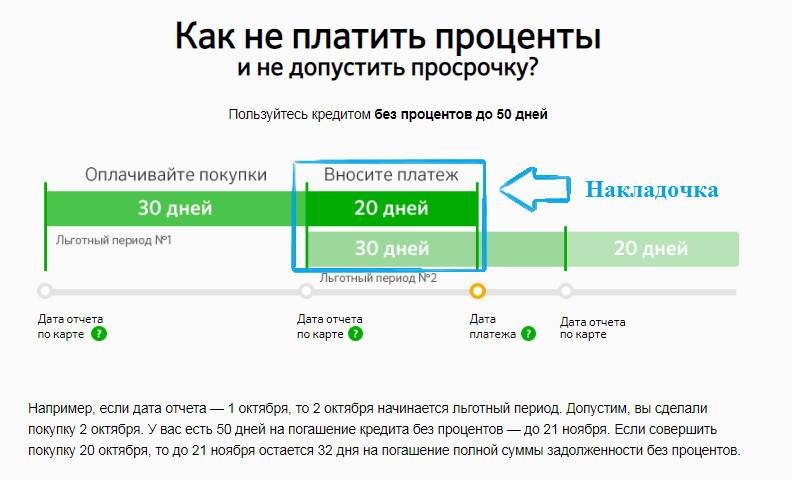

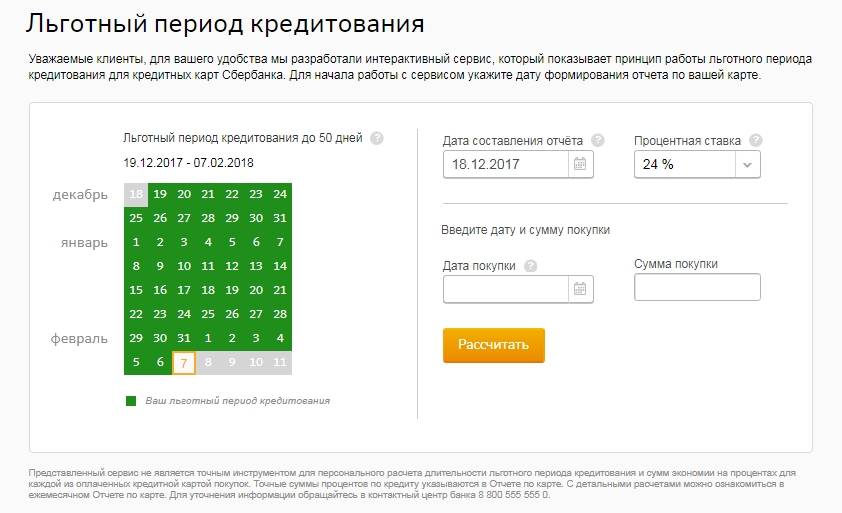

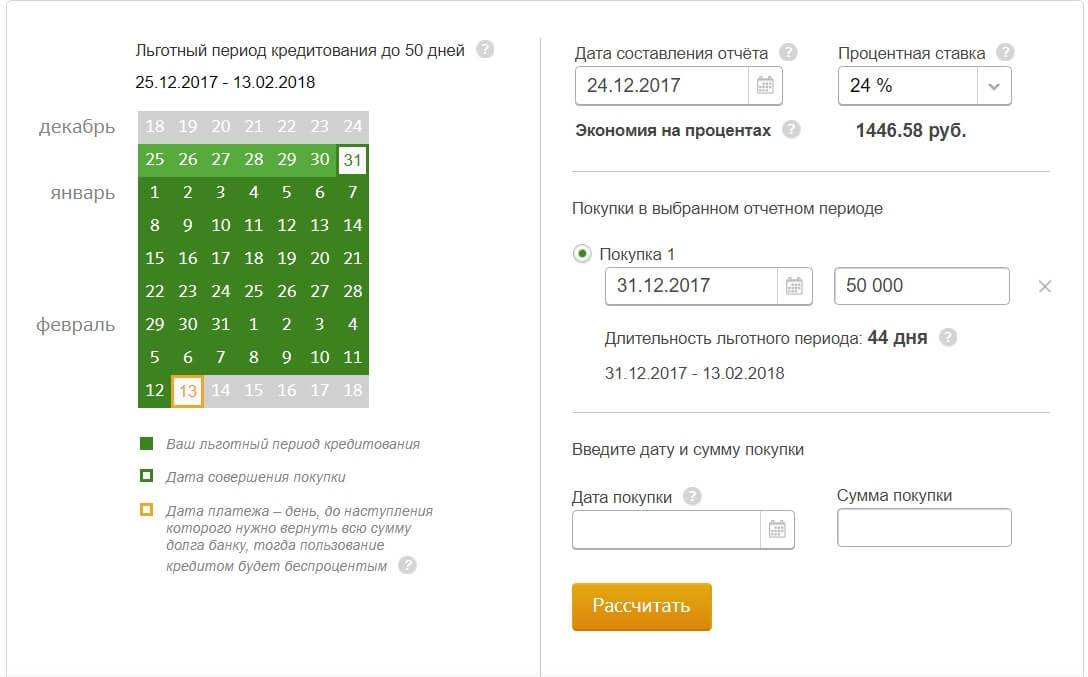

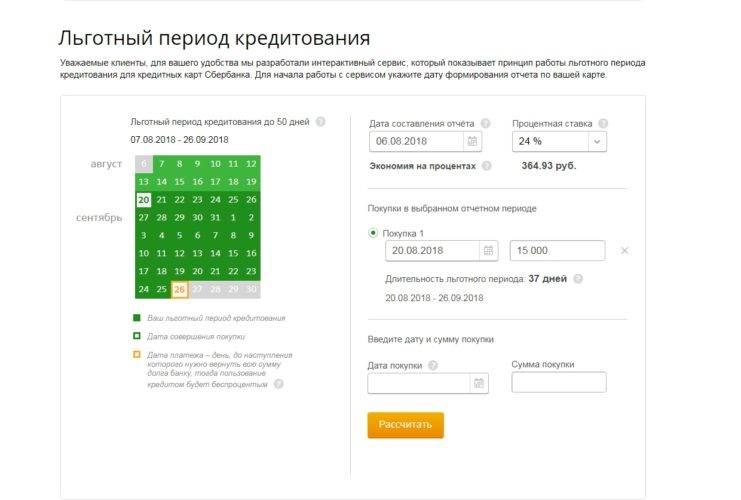

Определяем дату платежа

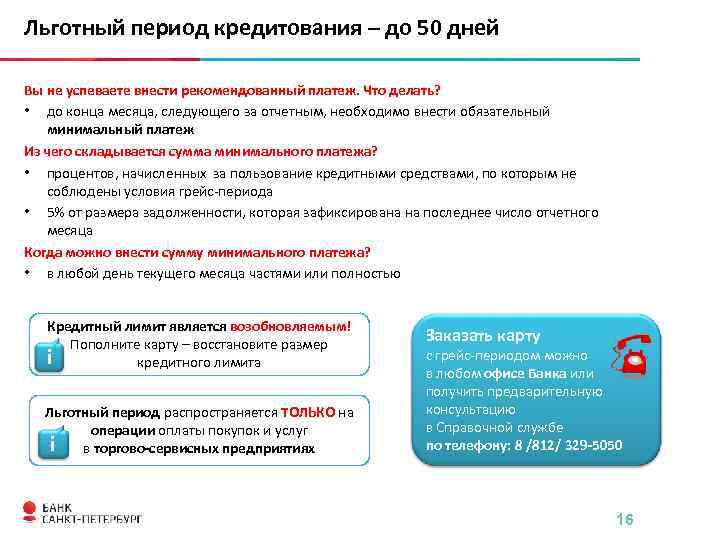

Как правильно посчитать сроки зачисления платежа на кредитный счет? Вернуть средства на карту можно не только при наступлении платежного времени, но и в отчетный период, более того, даже рекомендуется возвращать задолженность именно в первые 30 суток. Однако если возможности ликвидировать долг в течение грейс-периода у заемщика нет, необходимо перевести на карточку хотя бы рекомендуемый минимальный взнос, рассчитанный банком. Это предупредит начисление пени. Приведем пример подсчета даты минимального платежа по кредитному пластику от Сбербанка.

- В случае, когда начало отчетного периода зафиксировано 10 числом, а первая покупка была проведена лишь спустя неделю, то уплата взноса должна быть произведена в течение 43 оставшихся суток грейс-периода.

- Если же безналичная оплата будет осуществлена 9 числа последующего месяца, как раз в крайние сутки отчетного времени, то уплата минимального платежа, во избежание пени, должна произойти в оставшиеся 20 дней.

Как правильно оценить срок начала и окончания льготного времени понимают немногие держатели кредиток. Если разобраться с принципом подсчета грейса, можно пользоваться кредитными средствами без ущерба для семейного бюджета. Когда вникнуть в смысл расчетов не получается, стоит прибегнуть к кредитному калькулятору, с помощью него можно узнавать дату очередного платежа и окончания грейса.

Какие операции попадают под грейс-период?

Каждый кредитор сам решает, какие именно операции попадают под действие льготного момента. Также у каждого кредитного учреждения есть несколько видов кредиток с разными условиями. При получении наличной суммы с кредитки чаще всего льготный период не действует. Если владелец карты снимет деньги в банкомате или даже просто переведет их с карты на карту, то сразу же начнут начислять проценты по повышенной ставке, а льготного периода не будет. У некоторых банковских компаний есть предложения с кредитками, где льготный период распространяется и на операции с наличными.

Чаще всего к льготам подходят:

- безналичные оплаты услуг и покупки с безналичным расчетом;

- оплата годовой комиссии с кредитки.

А прочие платежи и переводы, которые могут рассматриваться как оплата, например перевод на электронные кошельки, оплата дорожных чеков, операции в онлайн-играх уже не входят в большинство программ.

Типичные ошибки владельцев кредиток

Самой частой ошибкой, которую допускают заемщики, являются неправильные расчеты по льготному периоду. Ошибившись даже на пару дней, можно заплатить пеню и довольно высокий процент

Поэтому важно точно знать крайнюю дату платежей и класть деньги на счет вовремя

Клиенты путают не только срок, но и нужную сумму оплаты кредита. Иногда забывают учесть комиссию за снятие наличных, иногда — услуги терминала за пополнение карты. Такая минимальная недостача может повлечь за собой крупные неприятности

Внося деньги на счет карты, важно убедиться, что заемщик оплачивает необходимую сумму и ни рублем меньше

Иногда проблемы возникают из-за задержек в банковской системе. Это касается тех случаев, когда оплата проводится в крайний день погашения задолженности. Заемщик уверен, что средства поступят в банк моментально. При этом система может дать сбой и отсрочить платеж на 2-3 рабочих дня. Это допустимо для банка, но никак ни для клиента. Поскольку в таком случае его средства придут с опозданием, и может быть начислен штраф. Поэтому не стоит вносить деньги в последний момент.

Используйте кредитки грамотно, радуйте себя покупками, но помните, что все потраченные средства требуют возврата!

Есть ли польза от кредиток с грейс-периодом?

Владение кредитными картами с льготным отрезком имеет и свои достоинства, и некоторые минусы. Это необходимо учитывать при решении оформить кредитку. Плюсы предложений с грейс-периодом:

- есть возможность рассчитывать на заемные деньги и зарабатывать на кредитке;

- кешбэки и бонусы выше, чем бонусы за пользование простой дебетовой картой;

- можно улучшить кредитную историю;

- не нужно платить НДФЛ с матвыгоды за использование кредитки.

К минусам использования относят:

- если деньги не требуют сразу возвращать, есть риск потратить больше, чем у тебя есть;

- при невозврате денег во время льготы придется платить довольно высокие проценты.

Кредитная карта такого плана может стать очень выгодным приобретением, но только в случае, если ею правильно пользоваться и не поддаваться эмоциям приобрести что-то лишнее.

Как узнать задолженность по карте Сбербанка: ТОП 5 способов

Для этого существует несколько удобных способов, причем в большинстве случаев посещение банка не понадобится.

Сбербанк Онлайн

Самый простой вариант уточнить задолженность – зайти в личный кабинет Сбербанк Онлайн. Если он еще не создан, необходимо зарегистрироваться на сайте – для этого понадобится только сберкарта и телефон, на который придет проверочное смс с кодом. Инструкция простая:

- Ввести номер кредитки.

- Получить смс и ввести код.

- Придумать собственный логин и пароль для постоянного посещения личного кабинета.

- Далее на главной странице можно увидеть все карточки; чтобы уточнить задолженность, следует кликнуть на значок кредитки.

- Затем можно увидеть сумму минимального платежа, дату и общую задолженность. Если есть открытые просрочки, система также покажет эти данные.

К тому же сервис отобразит так называемую задолженность льготного периода. Эта сумма, которую нужно внести для того, чтобы опять пользоваться бесплатной рассрочкой (периодом, во время которого проценты не начисляются).

Мобильный банк

Еще один способ узнать задолженность по номеру карты Сбербанка – отправить смс (на номер 900). В сообщении необходимо написать: «ДОЛГ».

Долг по кредиту в Сбербанке – как узнать

Если есть несколько кредиток, то в конце необходимо написать последние 4 цифры от номера кредитки, например: «ДОЛГ 6778». В ответ поступит сообщение, в котором будет описано несколько данных:

- дата ежемесячного платежа;

- крайняя дата его погашения;

- сумма общей задолженности.

Эти же данные поступают ежемесячно, если по карте подключен полный пакет мобильного банка. Сбербанк отправляет смс в дату формирования отчета – примерно за 20 дней до внесения очередного платежа по кредитной карте.

Горячая линия

Есть и другой вариант, как узнать долг по карте Сбербанка – обратиться на горячую линию по номеру 900 или 8 800 555 555 0. Колл-центр работает круглосуточно, звонки по всей территории России бесплатные. Если позвонить со своего телефона, идентификацию проходить не нужно – достаточно назвать свои ФИО и номер карты.

Если звонок поступит с другого телефона, необходимо также озвучить паспортные данные и адрес регистрации. Специалист горячей линии предоставит любую информацию, в том числе об общем долге, ежемесячном платеже и задолженности льготного периода.

Банкомат

Также уточнить информацию можно в любом банкомате или терминале. Инструкция простая:

- Вставить карту.

- Набрать ПИН-код.

- Нажать «Показать задолженность».

- Информация отобразится на экране; также есть возможность распечатать чек.

Через банкомат можно осуществить и погашение долга по кредитной карте Сбербанка. Для этого следует уточнить данные о ежемесячном платеже или общей сумме задолженности, после чего внести соответствующую сумму либо перевести ее со своей же дебетовой карточки.

Отделение банка

Наконец, получить нужные данные можно и в отделении банка. Для этого достаточно предъявить только свой паспорт. На месте можно получить выписку по счету, в которой будет отражена не только информация по долгу, но и сведения обо всех операциях за отчетный период.

При наличии просрочки можно попытаться осуществить урегулирование задолженности Сбербанка. Для этого следует узнать точную сумму и внести ее как можно быстрее. В некоторых случаях можно подписать соглашение о реструктуризации и уменьшить ежемесячный платеж.

Как пользоваться картой с грейс-периодом

Чтобы избежать комиссии, потраченные средства следует вносить до истечения льготного периода. Это означает, что к моменту окончания указанного точно срока баланс должен быть пополнен до 100%. В противном случае банк может взимать комиссию. Ее размер указан в сводке каждого пластика.

С комиссией могут осуществляться и некоторые операции с использованием карты, например, обналичивание денежных средств или оплата товаров и услуг за рубежом. Чтобы избежать непредвиденных затрат, следует уточнить всю необходимую информацию на нашем финансовом портале, сайте самого банка или у его сотрудников. Стоимость платных операций может существенно отличаться у каждого финансового учреждения. При этом средства будут списываться с баланса вашего кредитного пластика. Если вы все-таки совершили такую операцию, пополнять карту предстоит с учетом комиссии.

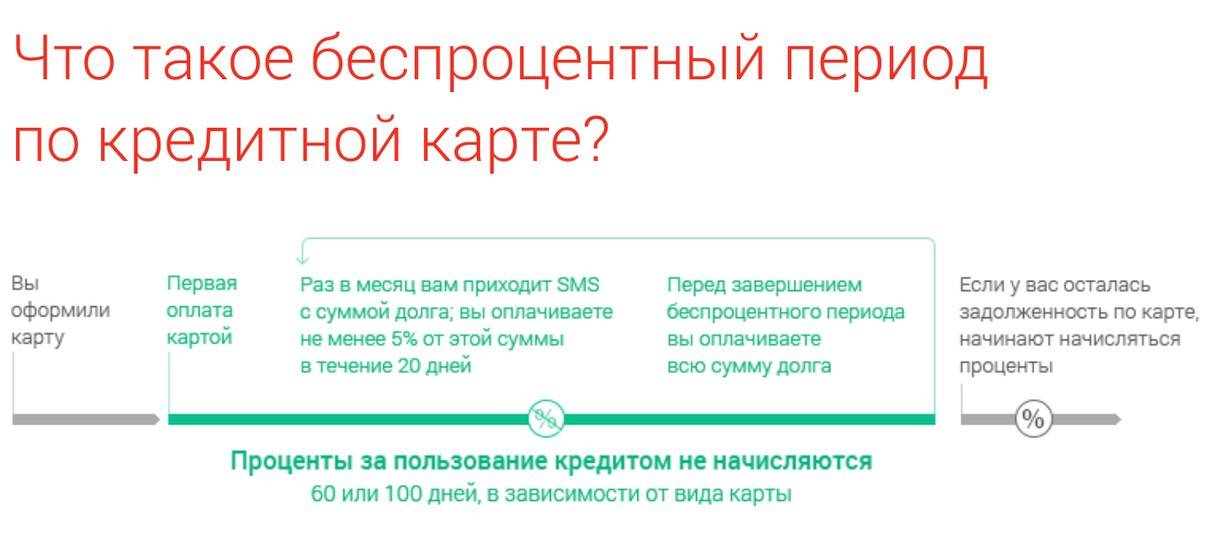

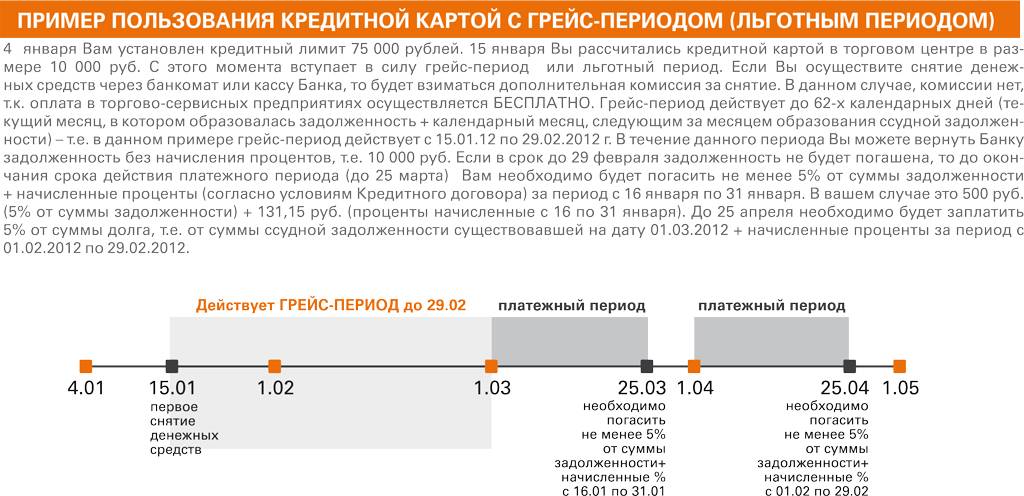

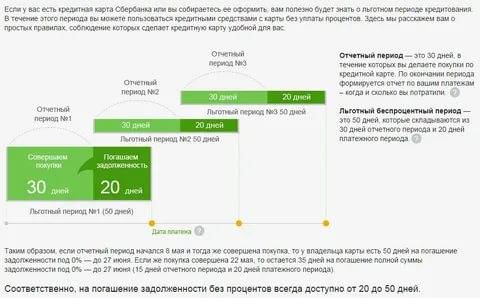

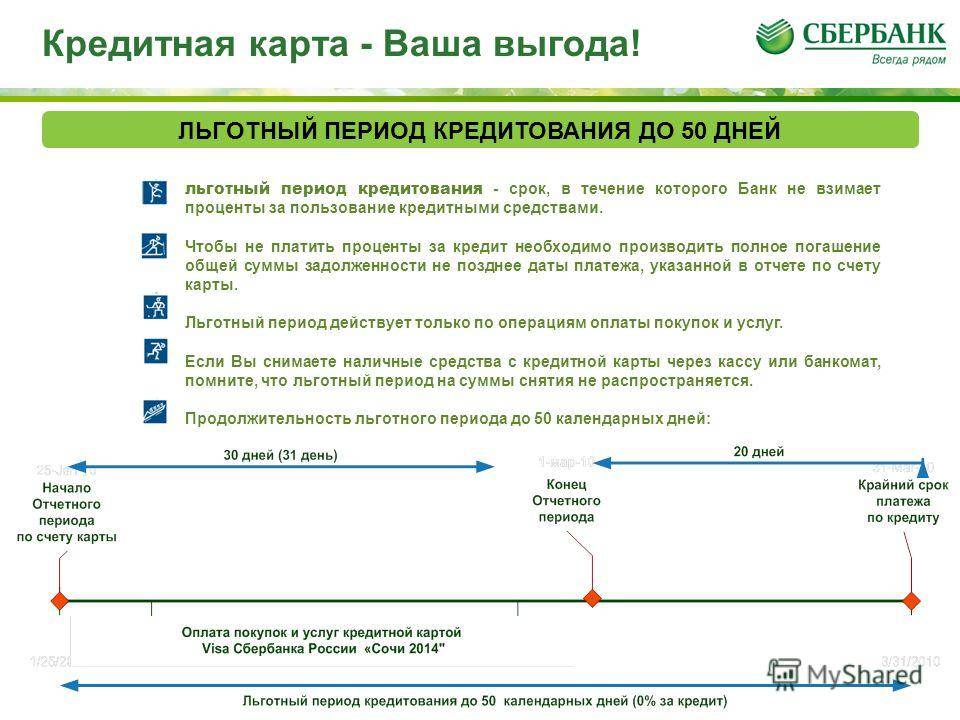

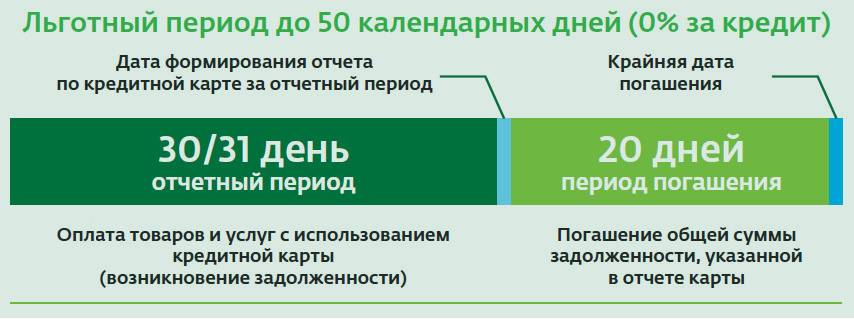

Что значит льготный период по кредитной карте

Льготный период (также называемый беспроцентным) позволяет распоряжаться предоставленными деньгами бесплатно. Главное – не выйти за лимит. Чтобы применять этот период грамотно, нужно учитывать некоторые нюансы, которые являются следствием алгоритма работы самой пластиковой карты.

С финансовой точки зрения кредитка является нецелевым потребительским займом, который банк предоставляет кредитополучателю под определённый процент. Но, если в случае с обычным кредитом этот процент начисляется в первый же день с момент получения средств и на всю величину займа, то процент по карточке охватывает лишь фактически истраченную сумму, а не весь заём.

Предположим, вы оформили кредитную карту с лимитом в 100 тысяч рублей и за месяц совершили платежи на 20 и 10 тысяч рублей. Проценты будут начисляться именно на эти потраченные 30 тысяч рублей за каждую покупку отдельно со дня её совершения. И если вы успеете вернуть на счёт карты эти деньги до установленной даты в следующем месяце, то вам не придётся переплачивать.

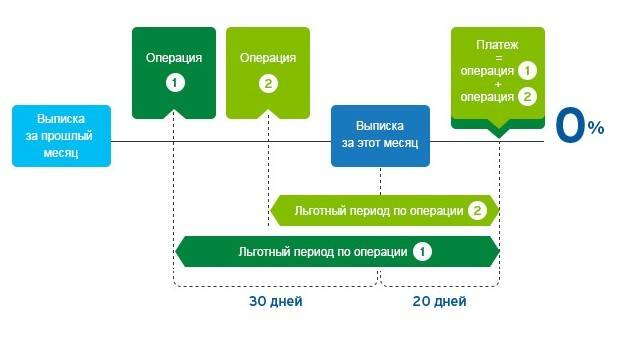

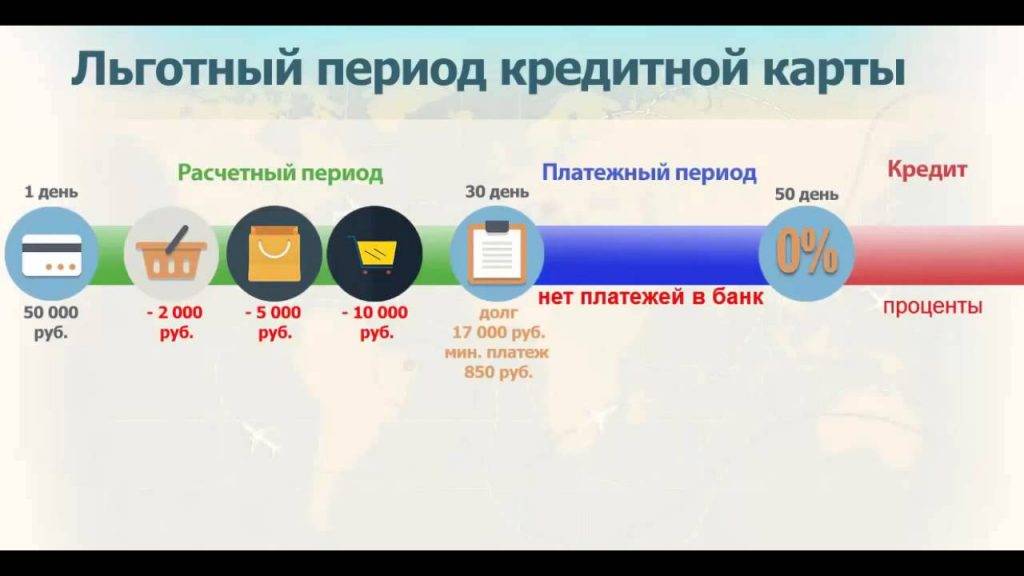

Таким образом, льготный период по кредитной карте складывается из расчётного периода и количества дней, в течение который нужно успеть погасить долг в следующем месяце.

Каждый банк устанавливает длительность грейс-периода по своему усмотрению. Как правило, он составляет 50-60 дней, но у некоторых финансово-кредитных организаций льготные периоды по картам больше 100 дней.

Кстати, льготный период распространяется только на определённые операции. Обязательно уточните в своём банке, какие именно.

К этим операциям у любых банков относятся все виды покупок (как онлайн, так и оффлайн) в России и зарубежных странах, если они оплачиваются картой.

А вот на снятие наличных с кредитки льготный период распространяется далеко не всегда. Безналичные переводы денег на другие банковские счета облагаются процентной ставкой в любом случае – на них грейс-период не действует (а некоторые банки вообще запрещают подобные операции по кредиткам).

Ряд банковских учреждений ограничивают приобретение валюты в электронном виде и некоторые виды платежей посредством интернет-банкинга.

Вот несколько практических примеров условий отечественных банков по кредитным картам:

- В «Райффайзенбанке», «ЮниКредит Банке» и «Уралсибе» комиссия за снятие наличных берётся даже в льготный период.

- «Авангард» не распространяет льготные условия грейс-периода на переводы между картами, снятие налички и отдельные платежи (оплату коммунальных услуг и электроэнергии, например).

- В «Ситибанке» снять наличные без комиссии не получится даже в льготный период. Программа «Заплати в рассрочку» тоже не подпадает под льготы.

- В “Сбербанке” беспроцентный период пользования картой является таковым только для покупок.

Лучшие кредитки с льготным периодом от 50 до 100 дней

| Банк | Ставка | Без процентов |

| Восточный без отказа | От 12% | До 56 дней |

| Тинькофф Банк лучший | От 12,9% | До 55 дней |

| Альфа-Банк 100 дней без % | От 23,99% | До 100 дней |

| Ренессанс Кредит за 5 минут | От 24,9% | До 55 дней |

| ВТБ Банк Москвы | От 24,9% | До 50 дней |

| Райффайзенбанк | От 29% | До 52 дней |

Какая банковская карточка окажется лучше и выгоднее, зависит от ваших потребностей и приоритетов. «Альфа» дает самый большой беспроцентный период, «Райффайзен» – самый большой кредитный лимит. «Тинькофф» и «Восточный» выдают кредитки практически без отказа, не требуя от клиентов ничего, кроме паспорта. «Ренессанс» отличается моментальным выпуском «пластика» и отсутствием платы за годовое обслуживание. Определяйтесь, отправляйте онлайн-заявку и забирайте вашу карту прямо сейчас.

Тинькофф Банк

Онлайн-заявка на кредитную карту Тинькофф Банка →

- Процентная ставка – от 12,9% годовых.

- Кредитный лимит – до 300 000 руб.

- Льготный период – до 55 дней.

- Обслуживание – 590 руб. в год.

- Комиссия за снятие наличных – 2,9% + 290 руб.

Олег Тиньков называет свое детище крупнейшим онлайн-банком в мире. Мы не знаем, как проверить подобное заявление, но факт остается фактом – банк действительно «онлайновый» и не имеет ни одного классического отделения. Соответственно, заказать карточку с кредитным лимитом вы можете только через интернет, а получить – с доставкой на дом или на работу. Решайте сами, плюс это или минус.

Главные преимущества Тинькофф Банка – простота и скорость. Кредитные карты здесь выдают быстро, без предоставления справки о доходах и практически без отказов. Подать онлайн-заявку можно уже с 18 лет, а узнать решение – всего за 5 минут. Невысокая процентная ставка, привлекательные тарифы и беспроцентный период до 55 дней делают карту Тинькофф Банка одной из самых выгодных на сегодняшний день.

Альфа-Банк

Онлайн-заявка на кредитную карту Альфа-Банка →

- Процентная ставка – от 23,99% годовых.

- Кредитный лимит – до 300 000 руб.

- Льготный период – до 100 дней.

- Обслуживание – 1190 руб. в год.

- Без комиссии за снятие наличных до 50 000 руб. в месяц.

Прекрасное место, где можно открыть кредитную карту с самым большим льготным периодом, который, к тому же, действует и на операции по выдаче наличных. Более того, в Альфа-Банке нет комиссии за снятие наличных денег в банкомате – при условии, что сумма снятия не превышает 50 000 рублей в месяц.

Благодаря 100-дневному грейс-периоду вопрос целесообразности получения карточки Альфа-Банка отпадает сам собой. Нигде больше вы не получите деньги на три с половиной месяца вообще без процентов. Минимальный возраст клиента – 18 лет, подтверждение дохода не требуется – пора отправлять заявку!

Ренессанс Кредит

Онлайн-заявка на кредитную карту банка «Ренессанс Кредит» →

- Процентная ставка – от 24,9% годовых.

- Кредитный лимит – до 200 000 руб.

- Льготный период – до 55 дней.

- Обслуживание – бесплатно.

- Комиссия за снятие наличных – 2,9% + 290 руб.

Лучший банк для тех, кому срочно нужна кредитная карта с льготным периодом и бесплатным обслуживанием. Заполняете онлайн-заявку, моментально узнаете решение и начинаете пользоваться карточкой непосредственно в день обращения. Никаких справок и поручителей, только паспорт и 15 минут свободного времени. И, конечно же, до 55 дней пользования деньгами банка – бесплатно.

ВТБ Банк Москвы

- Процентная ставка – от 24,9% годовых.

- Кредитный лимит – до 350 000 руб.

- Льготный период – до 50 дней.

- Обслуживание – бесплатно.

- Комиссия за снятие наличных – 4,9% + 299 руб.

Еще один неплохой вариант получить кредитную карту с льготным периодом на снятие наличных. Плюсы ВТБ Банка Москвы – мгновенный ответ сразу после заполнения заявки через интернет, бесплатное обслуживание и адекватные проценты.

Райффайзенбанк

Онлайн-заявка на кредитную карту Райффайзенбанка →

- Процентная ставка – от 29% годовых.

- Кредитный лимит – до 600 000 руб.

- Льготный период – до 52 дней.

- Обслуживание – 1490 руб. в год.

- Комиссия за снятие наличных – 3,9% + 390 руб.

Условия и тарифы «Райффайзена» пока не позволяют ему на равных соперничать с лидерами «пластикового» рынка. Но и здесь есть свое преимущество – австрийский банк предлагает самый большой кредитный лимит.

Восточный

Онлайн-заявка на кредитную карту банка «Восточный» →

- Процентная ставка – от 12% годовых.

- Кредитный лимит – до 300 000 руб.

- Льготный период – до 56 дней.

- Обслуживание – бесплатно.

- Комиссия за снятие наличных – 4,9% + 399 руб.

«Восточный» не уступает конкурентам по уровню процентных ставок и имеет репутацию банка, выдающего потребительские кредиты почти без отказа. Если вы не уверены в качестве своей кредитной истории и хотите оформить заявку по паспорту, без справки о доходах – вам сюда.

А есть кредитные карты без процентов до 120 дней →

Как посмотреть подробности по кредитке

Чтобы быстро заполучить полный объем сведений о кредитке, не посещая подразделение банка, необходимо быть зарегистрированным в системе дистанционного банковского обслуживания «Сбербанк-онлайн» и иметь доступ в сеть интернет. Чтобы зайти в персональный кабинет, произведите такой алгоритм действий.

- Посетите официальную страницу Сбербанка.

- Кликните по иконке «Сбербанк-онлайн».

- Укажите персональный логин и пароль.

- Кликните по кнопке «Войти».

Таким образом вы попадете в личный кабинет, где и содержится полная информация о ваших картах. Здесь необходимо отыскать раздел «Информация по карте». В появившемся окне вы можете получить требуемые сведения о своей кредитке, а именно:

- наименование пластика. Если по какой-либо причине вам необходимо поменять название карты, кликните на значок «Изменить» и переименуйте кредитку. После чего сохраните внесенные правки;

- ФИО держателя пластика;

- состояние карточного счета, а именно размер собственных средств на кредитке, сумму, доступную для обналичивания, величину финансов, доступных для оплаты товаров и различных услуг безналичным способом;

- размер полной задолженности перед финансовой организацией на отчетную дату;

- сумму ежемесячного взноса, обязательного к уплате в текущем месяце;

- дату завершения действия беспроцентного периода пользования средствами;

- перечень дополнительных пластиков, оформленных к основному кредитному счету;

- список платных и бесплатных услуг, подключенных к кредитке;

- полные реквизиты кредитной карты. Они могут понадобиться при операции перевода средств на кредитную карту через сторонние финансово-кредитные учреждения.

Система, для удобства пользователей, предполагает возможность распечатать на бумажном носителе реквизиты кредитки, для этого нужно лишь нажать на значок принтера, дающий команду «Печать».

Также можно отправить реквизиты пластика на электронную почту. Для этого стоит кликнуть по изображению конверта. Откроется окошко, где необходимо будет указать адрес ящика, на который предполагается отправка информации. Сохранить полные реквизиты на компьютере или мобильном устройстве, для этого следует кликнуть по одноименной ссылке и выбрать формат создаваемого документа. Система предложит вам выбрать один из форматов: PDF или DOC.

Помимо этого, в персональном кабинете возможно изучить сведения о тарифах на открытие и обслуживание кредитки. Сделать это можно перейдя в одноименный раздел. После перехода автоматически откроется страница сайта Сбербанка, содержащая полную информацию о тарифах и условиях обслуживания карточного счета.

Также можно посмотреть историю транзакций, осуществляемых с помощью кредитной карточки. Это могут быть и расходные операции, отражающие покупку тех или иных товаров, снятие наличности, и доходные транзакции, такие как внесение ежемесячного платежа на карту или простое пополнение кредитки на определенную сумму. Более подробный алгоритм действий при просмотре истории разберем в следующем разделе.

Как выбрать лучшую карту

В списке на нашем сайте представлены выгодные кредитные карты с льготным периодом в Магнитогорске. Условия пользования картой каждого банка могут заметно отличаться. Вы можете выбрать из списка лучшие кредитные карты на 2021 год с льготным периодом в несколько месяцев и дополнительными параметрами:

- бесплатным годовым обслуживанием;

- возможностью обналичивания без комиссии;

- большой суммой на счете – до 3-5 млн рублей;

- кэшбэком и возможностью получать скидки у партнеров банка.

Определите, какое преимущество будет для вас наиболее важным, чтобы определить подходящий пластик. Лучшая кредитная карта с льготным периодом может включать несколько вышеперечисленных параметров.

В сводке каждого банковского продукта перечислены основные условия использования:

- лимит денежных средств,

- грейс-период по кредитной карте,

- процентная ставка.

Ниже указаны дополнительные параметры:

- стоимость выпуска,

- размер кэшбэка,

- стоимость обслуживания.

Чтобы узнать полную информацию о продукте, перейдите во вкладку, нажав «Подробнее».

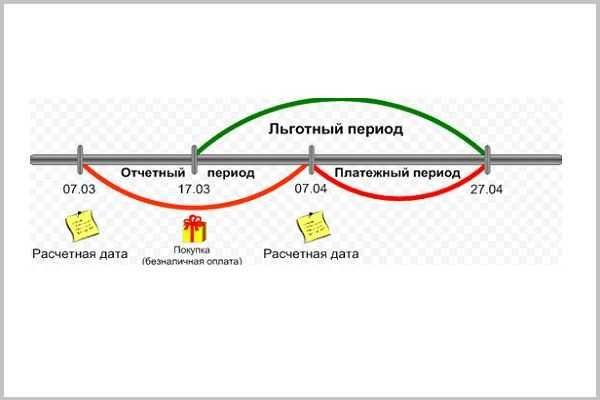

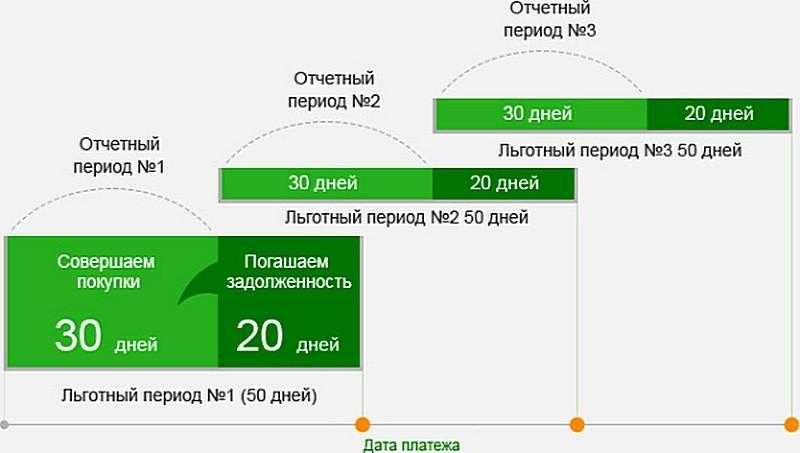

Нечестный льготный период со стартом по первой покупке

Существуют кредитные карты, в которых новый льготный период возможен исключительно после того, как текущий льготный период будет закрыт.

Зачастую такие карты имеют весьма продолжительный льготный период. Ярким представитель здесь можно назвать кредитку от Альфа-Банка «100 дней без процентов»:

Особенностью таких карт является простата расчёта льготного периода.

Предположим, первая покупка по карте была совершена 9 июня. Прибавив 100 дней к этой дате, получаем дату окончания льготного периода – 17 сентября:

И поскольку деление льготного периода на расчётный промежуток и отчётный требуется исключительно для того, чтобы наслаивать льготные периоды друг на друга, то в случае с нечестным льготным периодом проводить такое деление совершенно ни к чему. Поскольку пополнять свою кредитку можно как в отчётном, так и в расчётном периоде.

Как правило, при таком типе карт, льготный период превращается в один сплошной промежуток времени:

Если первая покупка совершена 9 июня, то до 17 сентября необходимо полностью погасить долг по этой и всем другим покупкам, которые были в этот промежуток времени.

Здесь как раз и возникает ситуация, когда совершается очередная покупка в конце льготного периода, и в таком случае беспроцентный период по этой конкретной покупке может составлять всего несколько дней.

Новый льготный период начнётся сразу после совершения очередной расходной операции и только при условии, что долг по предыдущему льготному периоду полностью погашен.

Сравнительная таблица кредиток с максимальным льготным периодом

На сегодняшний день банковские учреждения предлагают своим клиентам огромный выбор пластиковых карточек. Каждый банк располагает от 2 до 20 видов кредиток, с разными условиями кредитования. Чтобы помочь будущему заемщику в выборе наиболее интересного пластика, мы составили сравнительную таблицу, в ней собраны кредитки с самым продолжительным грейс-периодом.

| Банк и карта | Ставка | Кредитный лимит | Льготный период | Годовое обслуживание | CashBack |

| УБРиР «120 дней без процентов» | от 27,5% | до 299 999 ₽ | до 120 дней | 0 – 1 900 ₽ | 1% |

| Альфа-банк «100 дней без процентов» | от 11,99% | до 500 000 ₽ | До 100 дней | 1 190 – 1 490 ₽ | Нет |

| Совкомбанк «Халва» | От 0% | до 350 000 ₽ | До 1080 дней | 0 – 3000₽ | Есть |

| Росбанк «МожноВСЕ» | От 26,9% | до 1 000 000 ₽ | До 62 дней | 0-890₽ | До 10% |

Если вы пользуетесь картой без кешбэка и процента на остаток, вы теряете деньги

Для привлечения клиентов банки предлагают различные бонусные программы для приобретателей кредитных и дебетовых карт. Использование пластика без таких бонусов и кешбэков – это трата денег, поскольку даже небольшие проценты на остаток могут снизить траты на годовое обслуживание карты.

Кредитная карта – этот финансовый инструмент есть практически у каждого современного человека. Но, чтобы умело пользоваться этим инструментом и не переплачивать огромные суммы в виде процентов, следует пользоваться грейс-периодом, который есть практически во всех кредитных предложениях. Достаточно вносить минимальный платеж или успевать погашать задолженность до определенного срока, и кредит для вас будет бесплатным. Но перед оформлением карты рекомендуется внимательно изучить все условия банка.

Как пользоваться картой с льготным периодом

Как правило, беспроцентный период предоставляется только на оплату покупок картой или через интернет. Большинство банков берут комиссию за снятие с наличных в банкоматах, а некоторые даже устанавливают ежемесячные проценты на снятые средства, даже если вы погасили во время льготного периода все платежи.

Также предоставление услуг смс-уведомлений и обслуживания карты, как правило, платное. Но банк может об этом умолчать и в договоре указать это мелким шрифтом. В итоге с вас сразу снимут деньги за обслуживание и начислят на это проценты, посчитав это вашими расходами.

Как использовать льготный период:

- Рассчитывайтесь безналичными платежами.

- Выплачивайте всю задолженность до окончания платёжного периода.

- Старайтесь не пользоваться картой во время платёжного периода.