Ссудный счёт и кредитная история

На каждый новый договор кредитор заводит специальный ссудный счёт для заёмщика. Каждый такой счёт – это «глава» общей кредитной истории лица. По этому счёту оперативно можно отследить следующие операции:

- Погашение долга в соответствии со сроками, прописанными в договоре (обычно это ежемесячные платежи).

- Досрочное погашение процентов и основного долга.

- Переплаты по договору.

- Остаток долга.

- Проценты, не подлежащие оплате.

Так как при задержках оплаты кредитор несёт убытки, он незамедлительно сообщает о любых нарушениях договора в Бюро Кредитных Историй

Поэтому очень важно проявлять себя добропорядочным плательщиком! Очистить кредитную историю практически невозможно, а когда и на что в следующий раз придётся взять кредит – не угадаешь. В чёрный список неприятно попадать ни частным лицам, ни – тем более — компаниям

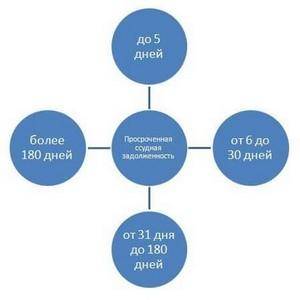

Сроки задолженностей и возможности погашения

Сроки задолженностей и возможности погашения

- если заёмщик не заплатил в течение 5 дней включительно, такой долг не переходит в разряд просроченных, но отражается на общей кредитной истории;

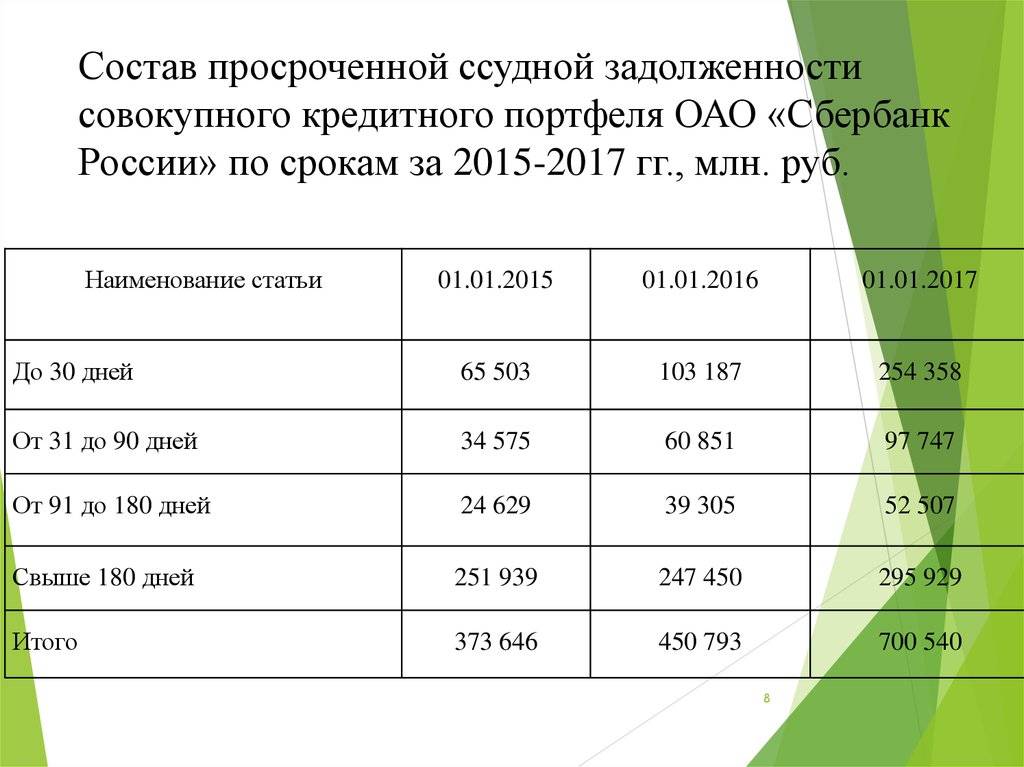

- от 6 до 30 дней включительно;

- 31 — 180 дней;

- больше 180 дней.

В договоре обычно прописываются санкции, которые будут наложены в случае каждой из просрочек на остаток долга. Возрастает страховая выплата, накладываются штрафы, пени и т.д. Это зависит от банковских требований. На разных этапах существуют разные способы реструктуризировать долг. При этом основной договор остаётся неизменным.

Если заёмщик опоздал с выплатой долга более чем на 5 дней, ему лучше обратиться в банк, чтобы уточнить, какое наказание последует за эту провинность. Иначе может сложиться ситуация, при которой человек или предприятие продолжит платить, но большая часть суммы будет уходить на погашение штрафов, пеней и комиссий, а сама ссудная задолженность продолжит расти.

Списание долгов

Бывают долги, о которых точно известно: они уже не будут возвращены. Причин этому может быть множество. Вот некоторые из них.

- Юридическое или физическое лицо признано банкротом.

- Должник прекратил своё существование (человек умер, а наследников нет или они отказались от принятия наследства, юридическое лицо сменило реквизиты, данные, местоположения и в результате пропало).

- Очень маленькая сумма остатка, по которому возникла серьёзная просрочка.

Банк списывает задолженность по заявлению судебного пристава, который подтвердил факт неплатёжеспособности заёмщика. Но кредитор не забывает о долге в течение 5 лет. Отсчёт начинается с момента первой просрочки. Если за это время должник найдётся, и уровень его финансового состояния позволит, судебные приставы взыщут понесённый ущерб в пользу банка.

Предоставление ссуд кредиторами различных уровней – защищено огромным количеством правил и законов. Все кредиты сейчас подлежат обязательному страхованию. Из-за тех, кто допустил ссудные задолженности, кредиторы терпят убытки. Сегодня банки и частные кредитные организации практикуют фонды рисков кредитования. Средства из такого фонда направляются на ликвидацию последствий таких убытков. А пополняется этот фонд за счёт добросовестных граждан.

Виды

Для оформления документов на получения кредита сейчас не нужно ни много времени, ни большого количества документов. Получается, что этой услугой хоть раз пользовался почти каждый дееспособный гражданин РФ. Чтобы получить кредит повторно, нужно иметь чистую кредитную историю, чего не каждому удается достичь.

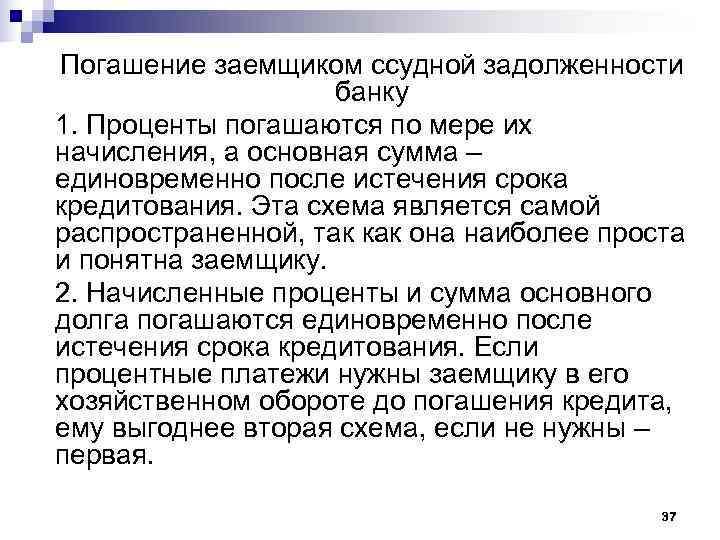

Перед получением кредита кредитор и заемщик договариваются между собой о сроках и способах выплат

. Все условия заносятся в договор, по которому банк обязан предоставить, а заемщик — возвратить эту сумму и проценты по ней

Процент банк берет, так как это является важной статьей дохода любого кредитного учреждения

Если заемщик по каким-либо причинам прекращает выплачивать долг по кредиту, то образуется задолженность. Этот долг может возникнуть как по вине заемщика, так и по стечению форс-мажорных обстоятельств. Эти обстоятельства не зависят от воли заемщика.

Чтобы от нее освободиться, нужно будет выплатить не только необходимую сумму, взятую у банка. Штрафы, появившиеся из-за просрочки, а также просроченные и повышенные проценты — это часть ссудной задолженности, которую необходимо будет оплатить.

Существует три вида ссудной задолженности:

- собственно, ссудная задолженность;

- срочная — это такая задолженность, по которой не окончился срок;

- просроченная — задолженность, которую заемщик не возвратил в срок.

По каждой из этих групп начисляются разные виды процентов, которые устанавливаются кредитором. Здесь нет универсальных решений, каждый банк подходит к ликвидации ссудной задолженности по-своему. Общим, пожалуй, остается лишь одно правило — общая сумма долга при этом не уменьшается.

Формы

Существует несколько видов разделения ссудной задолженности по группам, где основным параметром разделения является какая-нибудь категория. Когда речь идет о кредитах, то сразу возникает вопрос о залоге. Кредитор, не имея возможности рисковать, страхуется на случай невыплаты кредита с помощью какого-нибудь обеспечения.

Реализация обязательств может гарантироваться с помощью имущества заемщика, поручительства, залога и банковской гарантии.

Банки подходят к таким вопросам серьезно и тщательно проверяют своих возможных заемщиков. Обеспечение в виде залога дает дополнительные возможности для получения кредита.

По возможности обеспечения заемщиков можно условно разделить на следующие категории:

- Ссуда обеспеченная. Такая ссуда имеет в виде какого-то обеспечения залог, соответствующий всем условиям законодательства по залоговому обеспечению заемщика.

- Недостаточно обеспеченная. Такая ссуда имеет какой-то залог, который не согласован со всеми правилами (хотя бы одному пункту) обеспеченной залогом ссуды.

- Ссуда необеспеченная. Она не имеет обеспечения в виде залога и не соответствует правилам ни обеспеченной, ни обеспеченной недостаточно. Такая ссуда считается самой ненадежной, по мнению кредиторов.

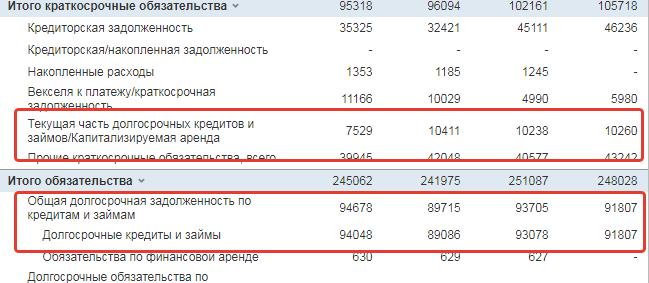

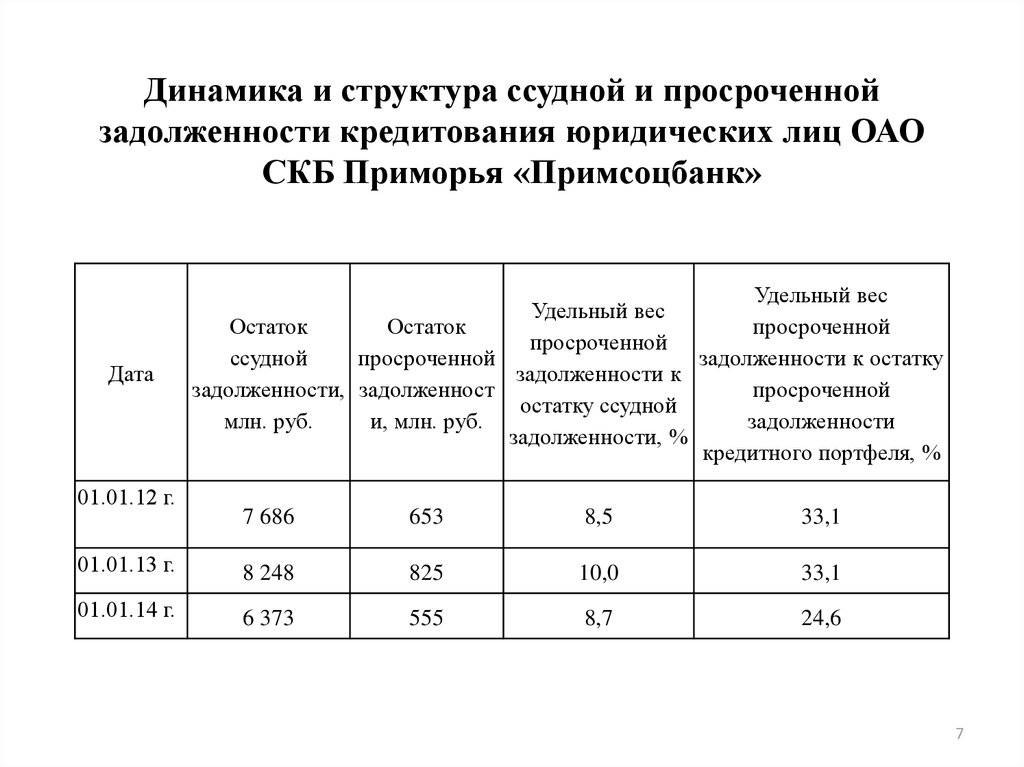

Ссудная задолженность делится еще на группы по срокам, которые определяются банком и заемщиком. Сроки, как и условия, определяются первоначально в договоре, который со временем можно изменить или дополнить. Изменения вносятся только при обоюдном согласии сторон.

Формы ссудной задолженности бывают следующие:

- Текущая. По ней нет процентов, которые были просрочены до пяти дней включительно, от 6 до 30, от 31 до 180 дней.

- Переоформленная — может быть переоформлена в зависимости от обстоятельств: 2 раза без изменения в кредитном договоре; с внесением изменений — лишь один раз.

- Просроченная: просроченный срок процентной выплаты не превышает здесь пяти дней, от шести до 30 дней включительно, от 31 до 180.

В зависимости от того, в какую категорию попадает ссудная задолженность, меняется и дополнительный процент, который выплачивает должник.

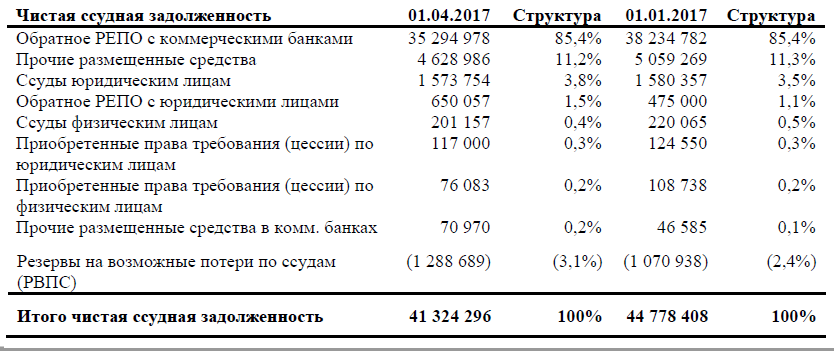

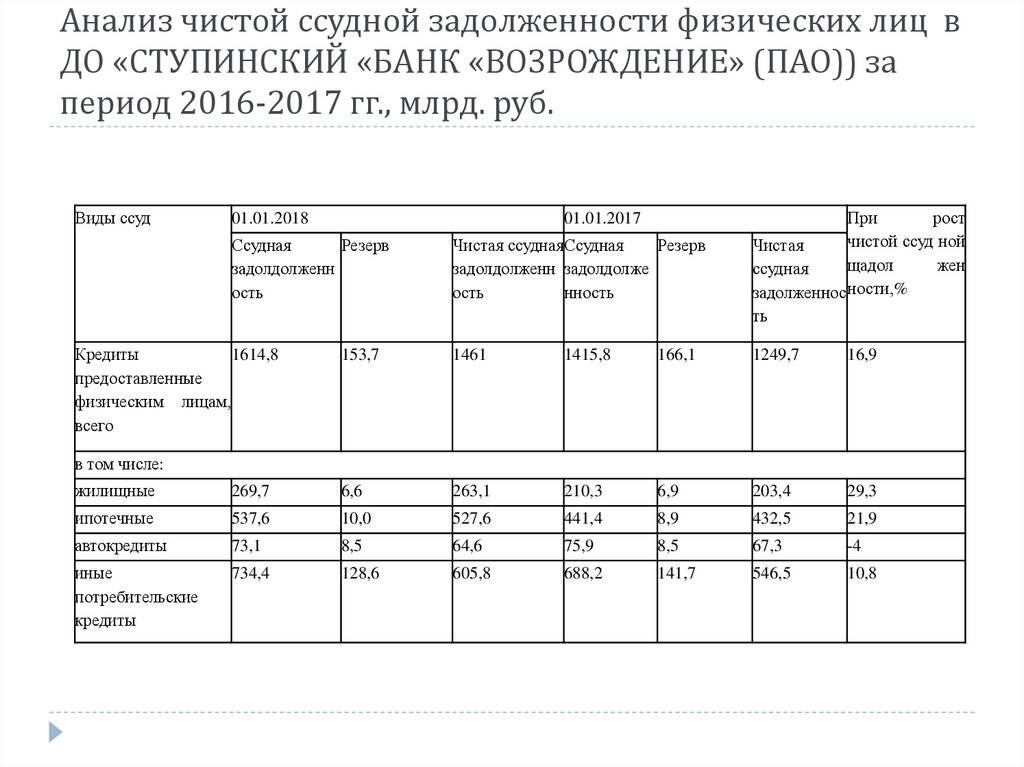

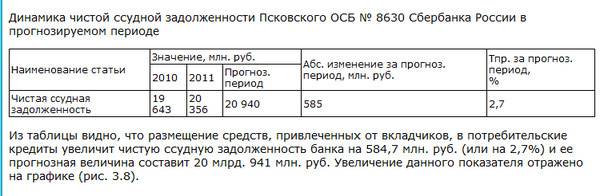

При возникновении ситуации, когда формируется ссудная задолженность, кредитор может вернуть свои деньги, для этого предлагается несколько вариантов: реструктуризация долга, рассрочка платежа и отсрочка платежа. Без учета процентов выделяют чистую ссудную задолженность.

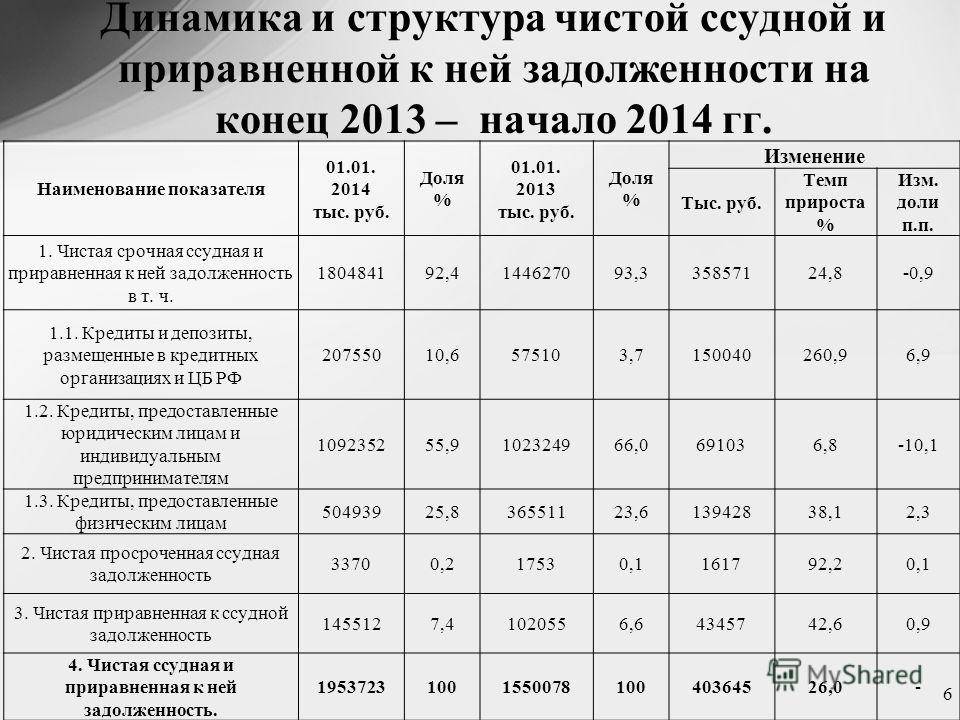

Чистая ссудная задолженность — это ссудная задолженность без учета штрафов, процентов, пени.

Чаще всего она встречается в источниках под названием дебиторской. Чистая ссудная задолженность — это понятие, никак не влияющее на выплаты должников. Скорее, она нужна при подсчете и начислении процентов.

Особенности исчисления

Аккуратным плательщикам требуется погашать взносы согласно кредитному графику

Поговорим о нюансах расчета остатков кредита, который предстоит вернуть банку. В таких случаях заемщику целесообразно использовать график платежей, прикрепленный к основному контракту оформления ссуды.

Аккуратное ежемесячное погашение указанной в бумагах суммы гарантирует отсутствие сложностей в подобных расчетах. Затруднения здесь возникают лишь при допущении клиентом задержки взноса.

В этой ситуации важно учитывать размер штрафа и неустойки, которые указываются в договоре. О применении штрафных санкций заведение предупреждает клиента

Здесь банк отводит неплательщику неделю на изыскание средств для погашения ссуды. Если же по прошествии указанного времени должник не выплачивает причитающуюся сумму, далее, автоматически начисляется ежедневная пеня и ежемесячный штраф.

Если платеж пропущен, тут уместно определиться с размером санкционных выплат

Схема расчета платежа при просрочке в месяц выглядит следующим образом. Клиент определяет число дней задержки и исчисляет размер неустойки, умножив полученную цифру на фиксированную ставку пени.

По той же системе вычисляется сумма штрафа. Коэффициент этой величины указан в первичном соглашении займа. Затем требуется суммировать полученные результаты, чтобы определиться с размером выплаты санкций.

Следующий этап – умножение причитающегося взноса на два, поскольку закрыть просрочку удастся лишь при полном вхождении в график.

В рассматриваемом случае задержка за месяц требует уплаты просроченного платежа, суммы за текущий период и санкционных выплат. Соответственно, итогом расчетов становится сложение штрафных платежей и взносов за два месяца.

Выписка по счету заемщика с нулевым сальдо это подтверждение полного погашения кредита или нет?

Здравствуйте! В выписке лицевого счета из банка на определенный период исходящие сальдо равно нулю, скажите пожалуйста означает ли это, что я банку все выплатила и ничего более не должна.

Ответ:

Все условия кредитного договора, договора о предоставлении и обслуживании счета в банковском учреждении, как и тарифы, должны содержаться в документах которые подписывают заинтересованные стороны. Согласно ст. 10 Закона «О защите прав потребителей» изготовитель (исполнитель, продавец) обязан своевременно предоставлять потребителю необходимую и достоверную информацию о товарах (работах, услугах).

На основании п.2 ч.1 ст.5 ФЗ от 02.12.1990 года № 395-1 «О банках и банковской деятельности» и главы 2 ч.2.1 Инструкции банка России от 14.09.2006 № 28-И «Об открытии и закрытии банковских счетов, счетов по вкладам (депозитам)» размещение (открытие) счета физическим лицом для совершения расчетных операций, не связанных с предпринимательской деятельностью, осуществляется банковскими организациями от своего имени и за свой счет. Из положения утвержденного Банком России 26.03.2007 № 302-П «О правилах бухгалтерского учета в кредитных организациях, расположенных на территории Российской Федерации» следует, что условием предоставления и погашения кредита (кредиторская обязанность банка) является открытие и ведение банком ссудного счета.

Счет по учету ссудной задолженности открывается для целей отражения задолженности заемщика банка по выданным ссудам, является способом бухгалтерского учета денежных средств и не предназначен для расчетных операций. Ссудные счета не являются банковскими счетами по смыслу Гражданского кодекса Российской Федерации, Положением «О порядке предоставления (размещения) кредитными организациями денежных средств и их возврата» от 31 августа 1998 года № 54-П и используются для отражения в балансе банка образования и погашения ссудной задолженности. Включают в себя операции по предоставлению заемщикам и возврату ими денежных средств (кредитов) в соответствии с заключенными кредитными договорами. Таким образом ведение ссудного счета это обязанность банка, но не перед заемщиком, а перед Банком России, которая возникает в силу закона.

Деятельность банковских учреждений регламентирована законодательными актами одинаковыми для всех, однако методы исполнения этих законов в разных банках отличается. Разница между банковскими организациями не только в названии, цвете логотипа и количестве отделений, но и в содержании внутренних распоряжений и инструкций.

Как правило аналитический учет ведётся на лицевом счете открываемом физическим лицом в соответствии с договором банковского счета. Заемщик держит на нем свои средства, из которых банк согласно условиям договора списывает на свой счет погашение согласно графика платежей. Размер долга учитывается только на ссудном счете, принадлежащем банку.

В ряде банков выписка по счету отражает операции за определенный расчетный период, поэтому указанное там нулевое сальдо означает, что все поступления списаны с этого счета, то есть отсутствует разница между поступившими средствами и списанными. Рекомендуем дополнительно запросить в банке справку о наличии/отсутствии задолженности по кредитному договору и если вы считаете, что всё выплатили, то справку о полном погашении кредита и справку о закрытии ссудного счета.

Суть ссудной задолженности

Общая масса кредита состоит из нескольких частей: сама ссуда, проценты на неё, страховые части и т.д. – это зависит от кредитора и вида кредита. Понятие ссудной задолженности – это тот объём денежных средств, который осталось выплатить. Долг без учёта остальных платежей (проценты и страховки) называется дебиторская или чистая задолженность.

К появлению ссудной задолженности ведут просрочки по платежам. Как только должник снова начинает погашать означенную в договоре сумму, размер основного долга уменьшается вместе с платежами по страховкам, штрафам и пеням.

Сама сумма займа по возможности обеспечения заёмщиков бывает:

- Обеспеченная – когда ссуда была выдана, например, под залог.

- Среднеобеспеченная – залог по каким-то причинам был неправильно выбран и скорее всего не сможет покрыть долг или покроет его лишь частично.

- Необеспеченная – ссуда, покрыть которую в случае отказа от платежей будет крайне сложно или невозможно.

В абсолютно любом кредите существует понятие ссудной задолженности перед кредитором. Есть две основные и одну дополнительную формы долговых обязательств:

- Текущий долг, который ещё не просрочен. Такой вид долга наступает сразу после получения кредита и действует до полного выполнения обязательств перед кредитором. Считается таковой, в том числе, при задолженности по оплате не более 5 дней.

- Просроченный долг. Возникает вместе с первой просрочкой платежа. Растёт с течением времени, если не заботиться о его погашении.

- Просроченный долг можно реструктуризировать, и тогда он снова переходит в разряд текущего, но называется уже переоформленным. Это дополнительная форма долга.

Ссудный счет

Каждый заемщик, получая деньги в долг от банка, становится обладателем счета ссудной задолженности. Такой счет банки открывают каждому, кто подписывает условия договора и обязуется все вернуть, с учетом процентов. Но зачем нужен счет?

Счет открывают для того чтобы максимально быстро контролировать все операции по конкретному заемщику:

- Ежемесячные платежи по кредиту;

- Сумму просроченного долга;

- Переплату по кредитному договору;

- Досрочное погашение;

- Неоплаченные проценты.

Особенности ссудного счета:

- Открывается на имя заемщика исключительно на основании кредитного договора;

- Один клиент может иметь сразу несколько счетов, поскольку каждый кредит – это новый счет;

- Является бесплатной услугой только для физических лиц. С юридического лица взимается плата не только за открытие, но и за ведение счета;

- Открывается банком исключительно для контроля всех операций по кредиту;

- Не является самостоятельной услугой, которую финансовая компания оказывает клиенту при выдаче кредитных средств.

Ссудные счета можно разделить на три

Простые;

Простой счет создается кредитором только для одноразовой сделки. Этот счет на практике используют все финансовые компании, которые предлагают оформить потребительский кредит или автокредит.

Специальные;

Необходим в том случае, если заемщик постоянно получает деньги в долг. В этом случае открывается счет, на который регулярно зачисляются средства. Такие счета, как правило, используются для клиентов, которые получают кредитные карты.

Специальный счет позволяет клиенту совершать любые операции в течение срока действия карты. Также некоторые кредиторы увеличивают лимиты порядочным клиентам, что можно сделать только при открытии специального счета.

Контокоррентные.

Это активно-пассивный счет, на котором ссудный счет объединен с расчетным счетом. По такому счету одновременно идет контроль как за приходными, так и расходными операциями. Эти счета доступны только для юридических лиц.

Движение средств, по контокоррентному счету можно представить следующим образом:

Дебет | Кредит |

Выплата заработной платы | Только выручка от продажи товарной продукции, оказания услуг и выполнения работ |

Оплата налогов и иных бюджетных платежей | |

Перечисление средств по счетам поставщиков | |

Погашение кредитной задолженности |

Что такое ссудная задолженность

В наше время что такое кредит знает даже школьник. Получить необходимую сумму денег в долг на любые цели может каждый желающий. При этом необязательно собирать большой пакет документов.

Каждый второй гражданин обращался в банк за помощью, чтобы решить финансовые проблемы или приобрести необходимый товар. И при всем этом спросе, многие граждане даже не догадываются, что такое ссудный долг перед кредитором.

Простыми словами, судный долг – это обычный долг заемщика перед финансовым учреждением. Если клиент порядочный и вносит оплату своевременно, то сумма задолженности будет постоянно уменьшаться.

Но почему она появляется?

Все дело в том, что при оформлении кредита, мало кто задумывается как будет погашать долг если заболеет или потеряет основной источник дохода. В результате непредвиденные обстоятельства могут привести к тому, что заемщику нечем платить ежемесячные взносы по договору.

Появляется просрочка, которая с каждым днем только увеличивается. Из-за пропуска платежей клиенту начисляются штрафные санкции на сумму чистой ссудной задолженности.

Определение

Ссудная задолженность – это сумма средств, предоставленных заемщику банком на основе договора кредитования, условия которого не были выполнены. Долг образуется при просрочке платежей. Сумма будет уменьшаться при возврате денег банку.

Чистая ссудная задолженность – это сумма, предоставленная заемщику без процентов, комиссий, пени, штрафов. Все это подтверждается договором. Чистая ссудная задолженность – это дебиторская задолженность, которая появляется не из-за вины финансового учреждения, а по посторонним обстоятельствам.

Особенности формирования ссудного счета

При заключении кредитного договора заемщику открывают ссудный счет. Он предназначен для учета ссудной задолженности. Именно на него клиент должен будет вносить средства в счет погашения долга. Обычно банки предусматривают сразу несколько вариантов погашения долга:

- наличными в офисе;

- банковским переводом;

- со счета пластиковой карты;

- через онлайн-банк;

- через терминал банка или других организаций.

Счёт является активным, то есть по дебету отражается величина ссудной задолженности, а по кредиту – погашение. Операции, связанные с начислением и уплатой процентов, к данному счету не имеют отношения.

Все платежи заемщика отражаются на кредитном счете.

Ссудный счет подразделяют на ряд категорий:

- Простой. Этот счет открывается для одноразовой сделки. В основном он служит для учета потребительских кредитов и кредитов на покупку авто.

- Специальный. Он открывается для осуществления регулярной выдачи средств заёмщику. Обычно он нужен для работы с кредитными картами. Это объясняется тем, что лимит по кредитке является револьверным, т.е. возобновляемым. Как только он будет исчерпан, банк снова начисляет клиенту сумму лимита. Он может быть увеличен при соблюдении условий банка.

- Контокоррентный. Этот счет является активно-пассивным и объединяет ссудный и расчетный счета. Этот вариант подойдет только юридическим лицам.

При открытии ссудного счета должны соблюдаться определенные условия:

- Кредитный договор является основанием для открытия счета.

- Физическим лицам ссудный счет открывается бесплатно.

- Услуга по открытию и ведению ссудного счета для юридических лиц, как правило, является платной.

Каждый клиент вправе открыть несколько ссудных счетов. Они нужны для учета ведения кредитных сделок.

Сроки и формы

Существует 3 формы задолженности, устанавливаемые по периоду выплат:

- текущая: выплата процентов задержана на 5 дней, на 6 дней, до 1 месяца, больше 6 месяцев, или просрочки нет;

- переоформленная: происходит переоформление без изменения условий договора или с их внесением в первоначальный документ;

- просроченная: включает задержку по основному долгу до 5 дней, от 6 до 30 дней, от 31 до 180 дней, свыше 180 дней.

Как возникает?

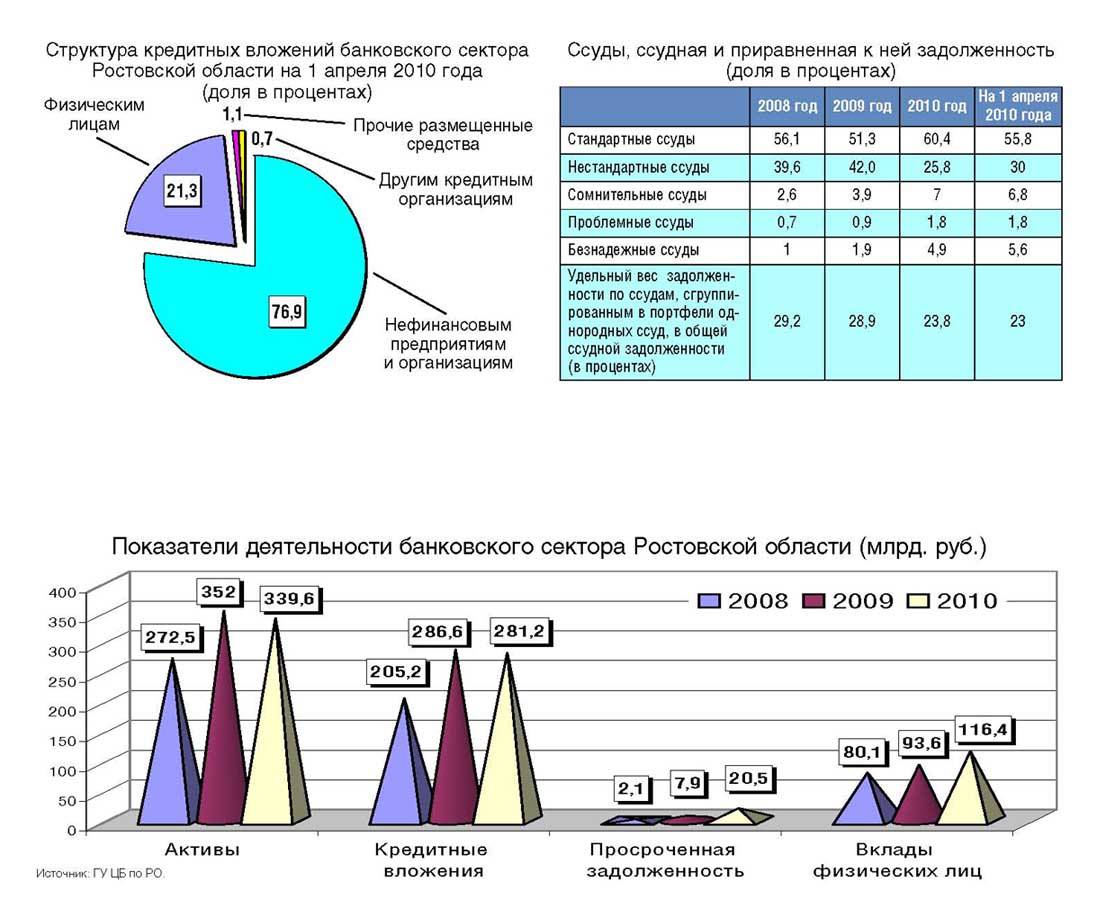

Финансовая организация выдает деньги в долг под определенный процент, сумма которого фиксируется в кредитном договоре. Согласно закону о потребительском кредитовании размер годовой ставки должен указываться на первой странице документа на самом видном месте. Ставка выражается в годовом эквиваленте, к примеру, если это 36%, то ежемесячно на оставшуюся сумму долга начисляется 3% годовых. Эти показатели суммируется с чистой ссудной задолженностью, в результате чего образовывается характерная для кредиторов переплата.

В случае непредвиденных обстоятельств, не позволяющих вовремя внести денежные средства в качестве платежа по кредиту, оставшаяся сумма начинает считаться ссудным долгом.

Виды задолженности

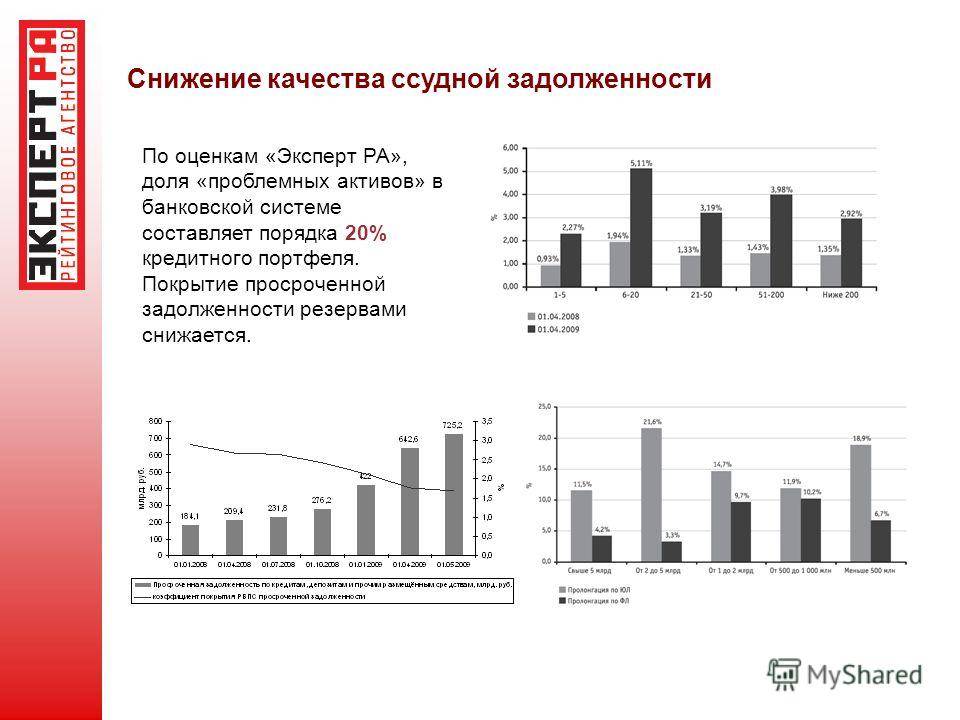

Если гражданин совершает просрочку, то банк начинает процесс взыскания. Сначала он пытается вернуть заемщика в график платежей собственными силами, а после привлекает коллекторов. Если же и коллекторы не добились результата, то тогда кредитор обращается в суд.

Банки условно разделяют ссудную задолженность на несколько видов:

- Обеспеченная залогом или поручительством. Для банка это лучший вариант просроченной задолженности, так как в этом случае шансы вернуть деньги возрастают. Можно организовать процесс изъятия залога или давить на поручителя.

- Сомнительная задолженность. Это ссуды, выданные физическим или юридическим лицам без обеспечения. Вероятность взыскания нельзя назвать 100%, но и исключать возможность возврата долга нельзя.

- Безнадежная ссуда. Это долги, которые банки никак не могут взыскать: ни собственными силами, ни с помощью коллекторов. Порой даже суд ничего не меняет, и такие долги в итоге списываются.

Может ли суд списать ссудную задолженность перед баком?

Суд в любой случае встанет на сторону банка, так как это заемщик нарушил условия кредитного договора, но сумму взыскания он может уменьшить. Чаще всего списывается часть начисленных пеней в любых пропорциях: суд может списать половину начисленных пеней, 20% или 80%. Это только на усмотрение суда.

Редко, но случается, что банк присуждает к возврату только чистую ссудную задолженность, а все пени списывает. Но обычно это происходит, если должник активно участвует в процессе и может документально доказать свое плохое материальное положение. Что касается судебных издержек банка, то суд обяжет должника их выплатить.

Читая ссудная задолженность судом никогда не списывается. Исключения могут быть, если только заемщик докажет факт незаконных действий банка при выдаче кредита, но вероятность этого близка к нулю.

Когда банк спишет долги?

Единственный вариант, когда банк может списать весь долг полностью даже без обращения в суд — это смерть заемщика при отсутствии у него наследников. Списание происходит, так как по факту предъявлять претензии по возврату задолженности просто некому.

Списание долгов возможно и после вынесения судебного решения, но только в том случае, если банк опустит руки и признает долг безнадежным. Стандартно долги числятся на балансе кредитной организации 5 лет, но сейчас эти сроки банки сами уменьшают и периодически списывают долги, которые не могут вернуть. Дело в том, что наличие безнадежных долгов на балансе вредит репутации банка и его статистическим данным, поэтому они и списываются с баланса, чтобы не портить отчетность. Это может произойти и в течение 1-2 лет после суда.

Для списания долг должен быть признан безнадежным, а это возможно если:

- должник не имеет официального места работы;

- у него нет регулярно пополняемых банковских счетов;

- у него нет имущества, которое можно было бы изъять за долги.

Также списание происходит, если в течение долгого времени судебные приставы не могут определить место нахождения должника. После вступления решения суда в законную силу с должником взаимодействует пристав: он ищет место работы гражданина, его банковские счета и имущество. Если ничего не найдено, пристав направляет кредитору бумагу, в которой говорится о невозможности взыскания долга. Банк еще несколько раз может возобновлять процесс взыскания, также он может продать долг, но если ситуация не меняется, то все долги списываются.

Списание через банкротство

Банкротство позволяет списать все: и чистую ссудную задолженность перед банком, и все начисленные пени. Но процедура эта сложная, долгая и затратная. Чаще всего списание долгов таким образом сопровождается обращением в юридическую компанию, потому как самостоятельно провести процедуру банкротства довольно сложно. Есть масса нюансов, которые нужно учитывать.

Классификация

Классифицировать ссудную задолженность можно по нескольким критериям. В основном она касается того, насколько кредитополучатель готов ее покрывать. Ссудные задолженности классифицируются по типам:

- Текущая. Это задолженность, которая у пользователя есть в принципе, а также ситуация, когда задолженности перед банком нет вообще или она не старше 5 суток с момента ее образования. Обычно подобная ситуация складывается в случае использования кредитных карт с грейс-периодом и своевременного их пополнения.

- Переоформленная. Она имеет возможность быть переоформленной. При этом основные пункты соглашения остаются в неизменности.

- Просроченная. Задолженность, которая просрочена на разные сроки. Может быть как легкая просрочка на несколько суток, так и длительная, превышающая 180 суток.

- Также ссудная задолженность может классифицироваться по обеспеченности или необеспеченности. В первом случае заемщик предоставляет банку возможность взять у него какое-либо дорогостоящее имущество в залог, тогда как во втором случае этого нет.

От того, какого типа задолженность перед банком, зависит и то, как именно финансовая организация будет на нее реагировать. В отдельных случаях дело ограничивается лишь уведомлением об оплате, тогда как в других потребуются услуги специализированных организаций взыскания.

Списание долга

Банки проводят активную работу с клиентами-должниками, а при оформлении кредитного обязательства, стараются уменьшить свои риски. Однако полностью избежать возникновения последних еще никому не удалось.

Для этой цели банки имеют в своем распоряжении резервный фонд, благодаря которому получается списывать безнадежные кредитные долги, сформированному из процентных отчислений возвратных обязательств.

Однако финансовые учреждения крайне редко списывают просроченную задолженность, и только в определенных случаях:

- незначительный размер займа;

- смерть дебитора с отсутствием наследников;

- после оформления банкротства клиентом.

Баланс банка содержит сведения о должнике за последние 60 текущих месяцев, тщательно отслеживая финансовую характеристику заемщика. При появлении у последнего какого-либо дохода, банковское учреждение пытается его взыскать.

Разумеется, многие должники пытаются прибегнуть к фактору срока давности, но банки знают, как его свести к нулю.

Поэтому дебиторам крайне невыгодно совершать просрочки по выплате обязательства либо не возмещать его вообще, по причине расположения законодательства на стороне финансовых организаций, что говорит о неизбежном погашении кредита должником. Но это не отражается негативными последствиями на активах банка.

Исходя из сказанного, можно сделать вывод о том, что ссудный долг по кредитному обязательству является заемными средствами, которые финансовое учреждение выдало ссудополучателю, причем без учета процентных начислений за пользование деньгами.

Заемщикам, перед оформлением кредитного обязательства, рекомендуется просчитать все личные риски по невозврату ссуды и учесть, что возмещать заем придется в любом случае, независимо от обстоятельств.