Предварительное одобрение кредита в Сбербанке

Процедура предварительного одобрения кредита является очень распространенной во многих финансовых учреждениях.

Не исключением стал и Сбербанк, который уведомляет своих потенциальных заемщиков о предварительно одобренном решении.

Это нормальный этап согласования кредита, через который проходят практически все заемщики. В каких ситуациях он может быть озвучен?

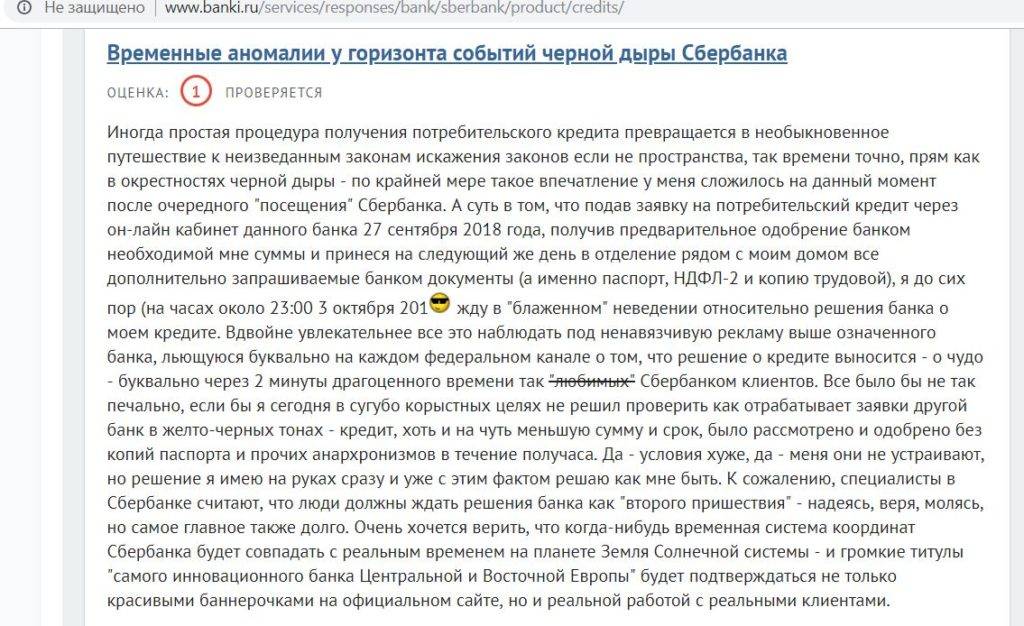

Отсутствуют необходимые документы. Если потенциальный заемщик не предъявил все необходимые документы, чтобы банк мог на их основе принять решение, то ему могут вынести только предварительное решение. Оно может стать окончательным только после того, как потенциальный заемщик донесет нужные бумаги.

Их список может быть определен банком во время первого посещения отделения и общения с кредитным экспертом.

Заявка была оформлена по интернету. Естественно, что у банка не было возможности вживую увидеть документы, которые клиент указывал в заявке.

Заявка была оформлена по телефону. Это также связано с документами, тем более, что по такому виду кредитования обещают быстрое решение. Это решение всегда является предварительным. Именно поэтому следует также зайти в отделение банка.

Там кредитный специалист вместе с кредитным отделом примут документы или отправят потенциального заемщика для того, чтобы он принес дополнительные. Такой вариант возможен в случае, когда человек претендует на большую ссуду и банку нужны дополнительные документы, подтверждающие его платежеспособность.

Если это потребительский кредит, то максимум составляет несколько дней, а на ипотеку может потребоваться целая неделя.

Особенностью предварительного одобрения также является возможность одобрения кредита на тех условиях, которые предлагает банк. Если они устраивают заемщика, то договор подписывается и клиент успешно пользуется средствами, а если нет — юбанк попросту не одобрит заявку.

Отличие изначальных условий предоставления ссуды от тех, что могут возникнуть в итоге, появляются по причине несоответствия заявленной потенциальным заемщиком суммы той, которая адекватна его заработку и финансовой возможности погашать задолженность в дальнейшем.

Аналогичное решение может быть выдано в случае, если заемщик имеет финансовые обязательства перед другими учреждениями. Тогда учитывается размер его дохода, другие финансовые обязательства перед банками и только потом специалисты кредитного отдела выносят свое решение.

Тем не менее это не значит, что кредит обязательно не одобрят или уменьшат. Банки ценят обязательность своих клиентов, так что если кредитная история у клиента хорошая, то ему могут одобрить и полную сумму кредита без необходимости идти на компромиссы.

В целом решение по кредиту для Сбербанка и любого другого финансового учреждения является очень непростым. Именно поэтому банки перестраховываются и выносят предварительное решение. Оно также дает банку несколько тактических преимуществ, используемых в практической деятельности:

- Возможность пересмотреть решение по кредиту. Этот элемент позволяет банку перестраховаться и сделать все, чтобы проверить клиента на предмет надежности до подписания договора, а также пересмотреть его условия. Выплаты на условиях банка всегда более простые для клиента и безопасные для банка.

- Возможность получить больше документов, подтверждающих платежеспособность. Такое преимущество является таким же важным, ведь отсрочка принятия решения позволяет потребовать от клиента дополнительные бумаги, увеличивающие гарантии для банка на возврат средств.

- Заинтересованность клиента, которая появляется после заполнения заявки по телефону или в сети остается до заключения сделки. Предварительным одобрением банк привлекает много новых клиентов, и при этом выдает кредиты только после их полного одобрения со стороны кредитных специалистов компании.

Как узнать статус заявки на кредит в Почта Банке

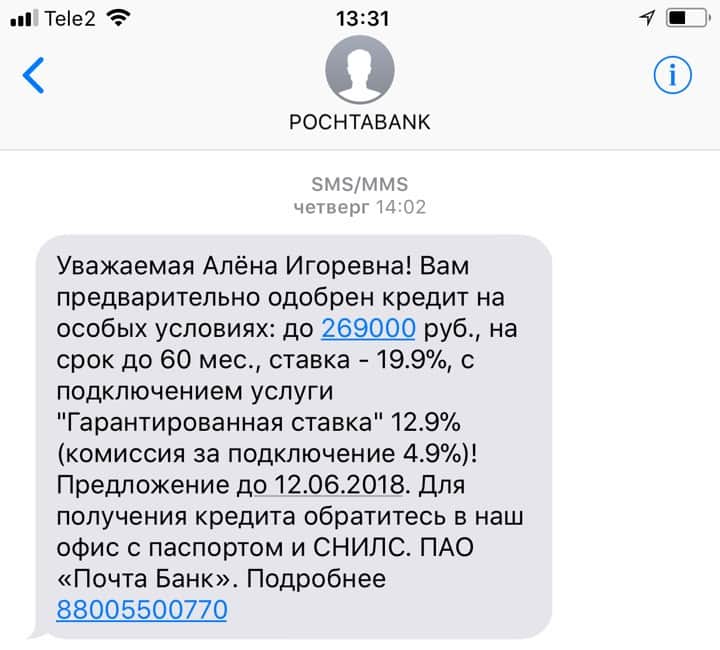

После подачи в банк запроса на оформление кредита клиенты желают быстрее получить решение. Узнать, одобрен ли вам кредит в Почта Банке, можно в кратчайшие сроки, потенциальному заемщику не придется тратить время на длительное ожидание ответа.

Сроки рассмотрения заявок на кредит в Почта Банке

Для удобства клиентов Почта Банк предлагает оставить заявку на получение кредита, не выходя из дома. На сайте банка необходимо определиться с выбором кредитного продукта и заполнить электронную форму анкеты.

В графах онлайн-заявки указываются параметры желаемого кредита: сумма и срок. Далее заполняются персональные сведения потенциального заемщика, мобильный номер телефона, адрес электронной почты. Проверяйте правильность введенной информации, ведь уведомление о принятом решении поступит на телефон или электронный ящик.

В заявке указывается клиентский центр, в который нужно обратиться при одобрении. Внизу электронной формы поставьте галочку о согласии на обработку персональных сведений и запрос в БКИ.

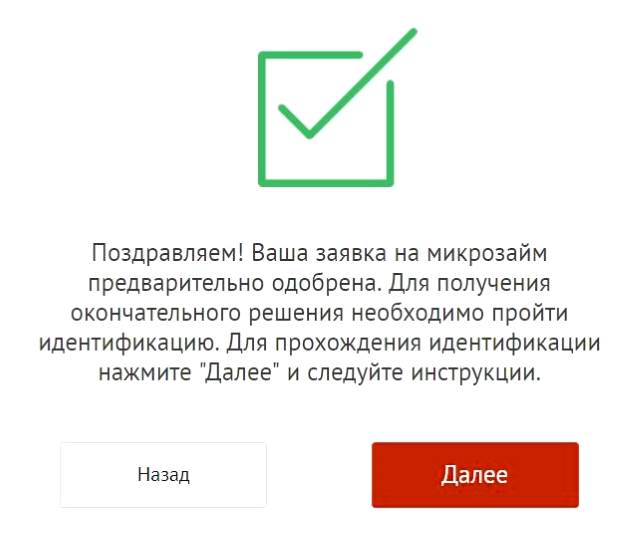

После отправки запроса он моментально обрабатывается системой. Узнать статус заявки на кредит можно уже через несколько минут. Решение в таком случае предварительное, итоговый вердикт выносится при предоставлении в отделение банка всех необходимых документов.

Если нет возможности отправить запрос через интернет, можно напрямую обратиться в офис Почта Банка. Узнавать адреса ближайших отделений можно на сайте либо по телефону контактного центра. Кредитный специалист поможет заполнить заявку и даст консультацию по интересующим клиента продуктам.

Важно! Заявка, поданная в отделении, может рассматриваться в течение одного рабочего дня

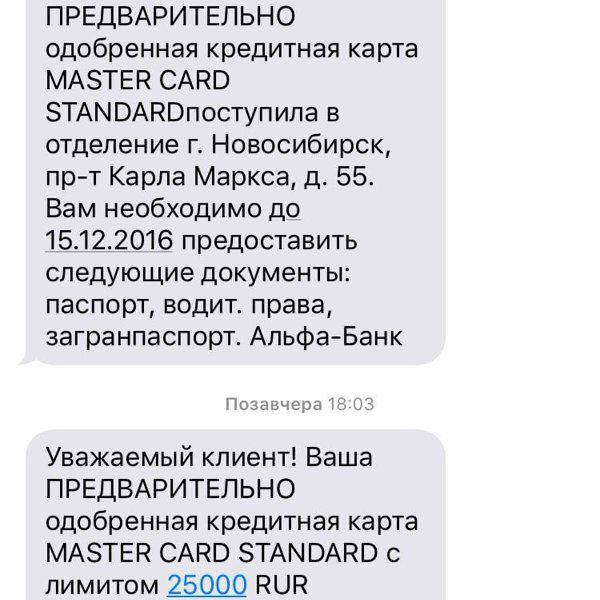

Способы узнать, одобрен ли кредит

Узнать принятое решение по кредиту можно несколькими вариантами:

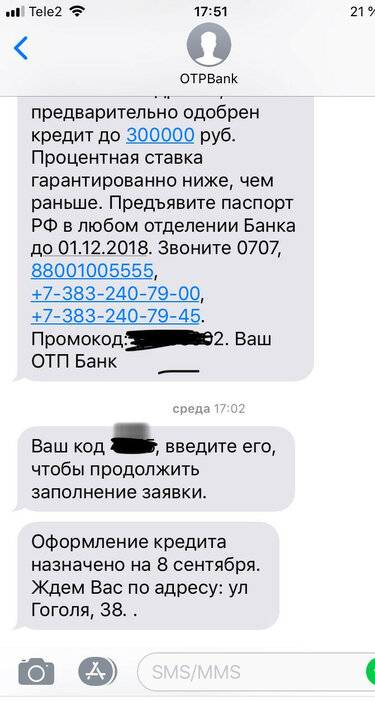

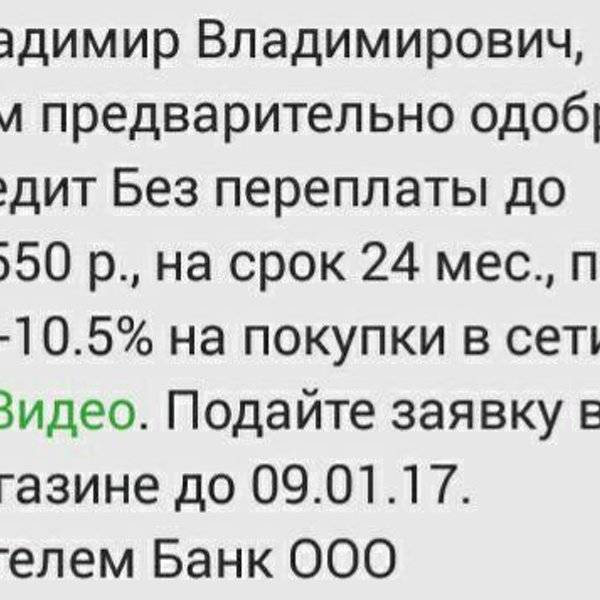

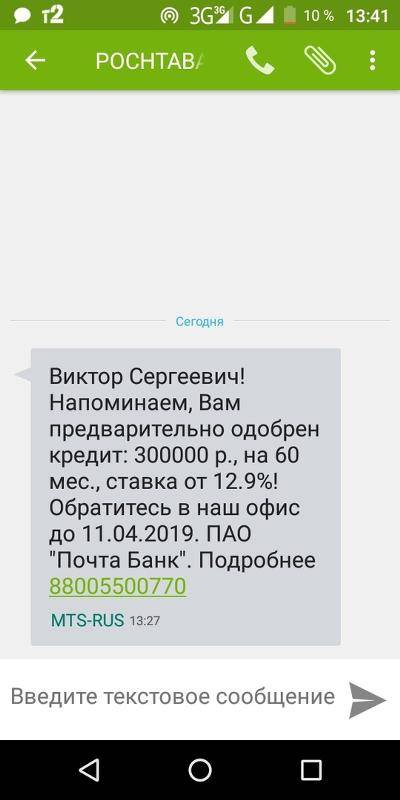

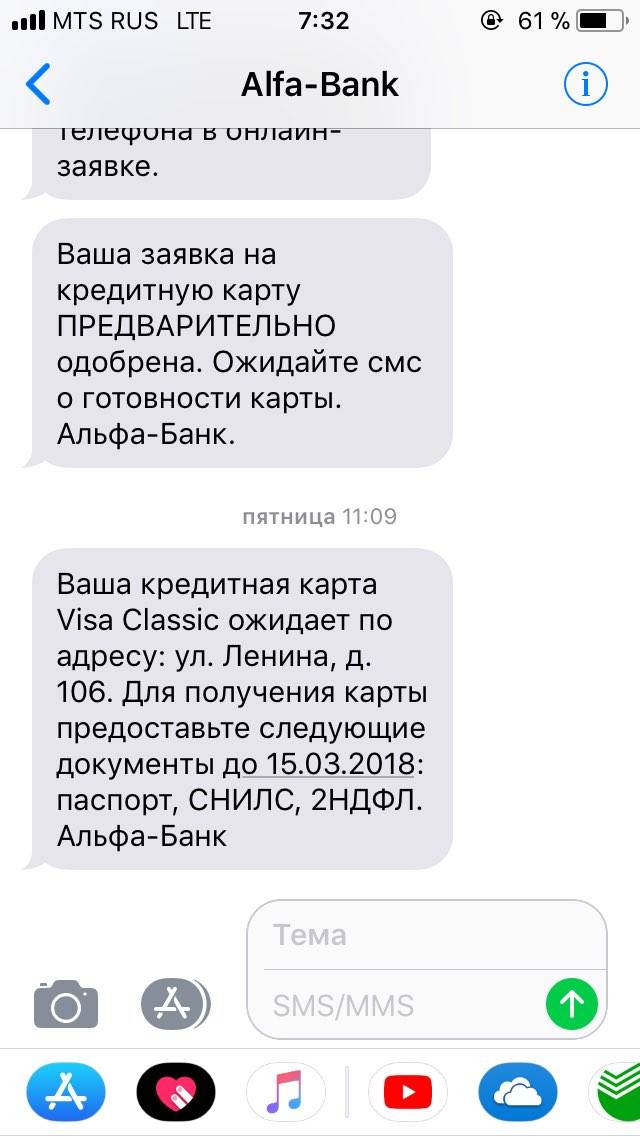

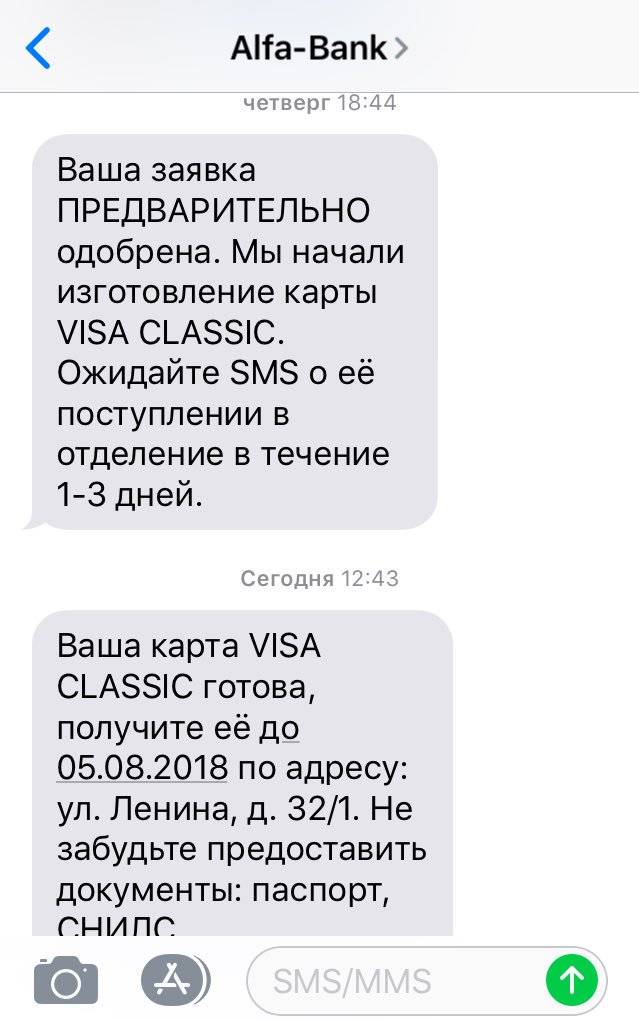

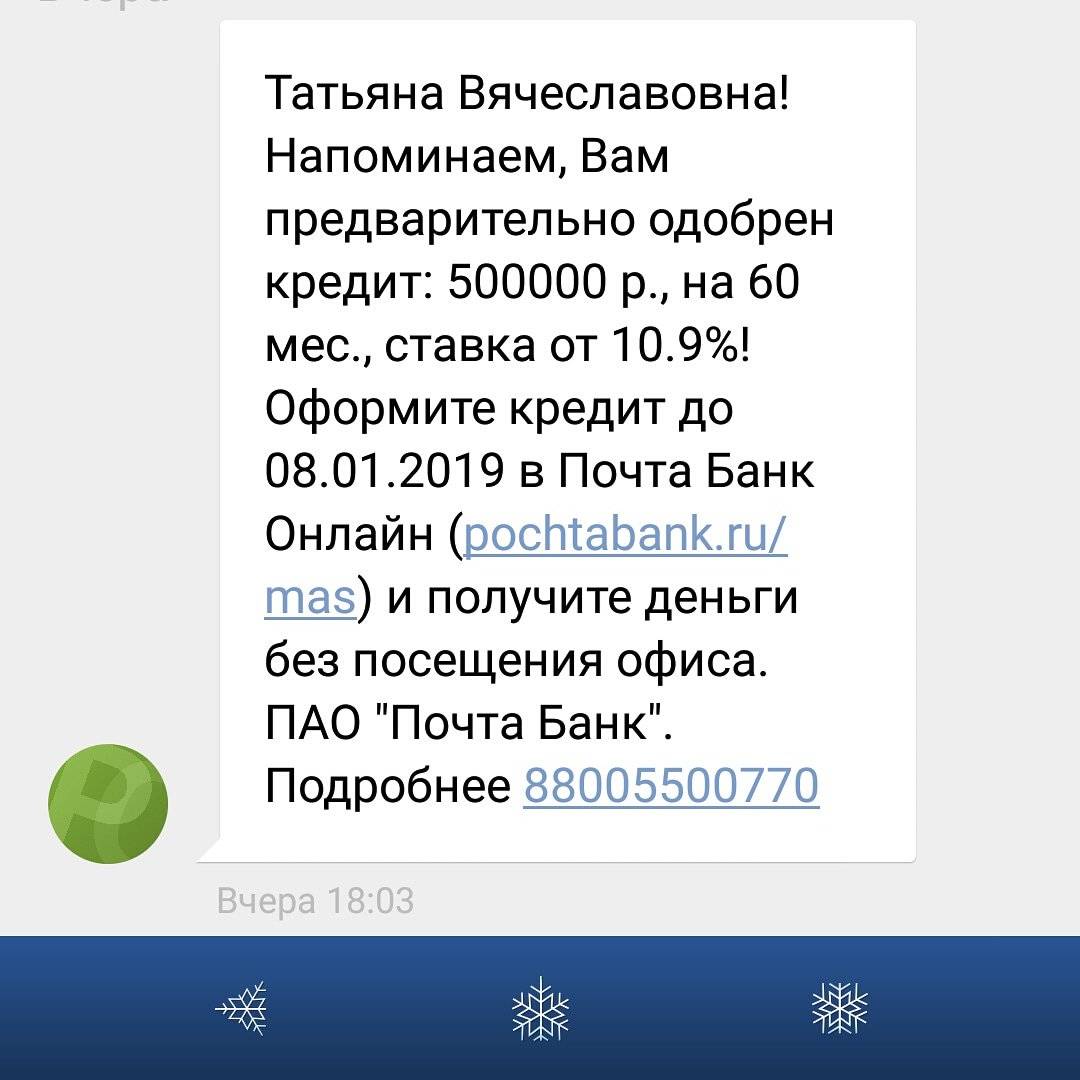

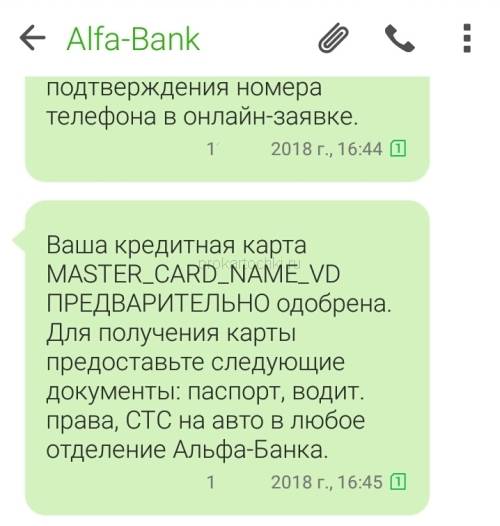

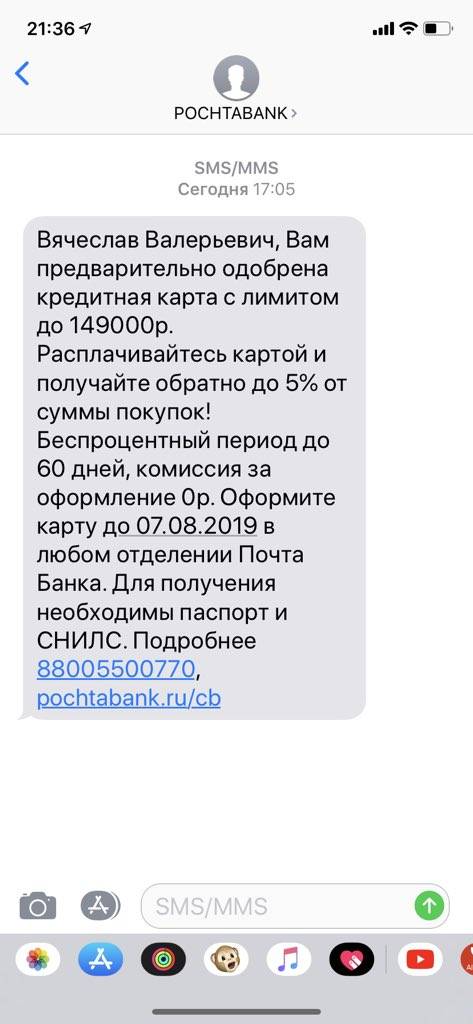

- В большинстве случае банк информирует клиента при помощи СМС-сообщения. В его тексте указываются параметры предодобренного кредита, адрес ближайшего отделения и телефон для обратной связи.

- Если по каким-либо причинам банк не готов одобрить кредит, то специалист Почта Банка связывается с клиентом по указанному в анкете телефону и предлагает альтернативные способы кредитования. Если у банка возникают сомнения по поводу предоставленных сведений, при звонке уточняются недостающие данные.

- В случаях, когда мобильный телефон недоступен, уведомление высылают на электронную почту. В письме указывается информация о статусе заявки и руководство для дальнейших действий клиента.

Если заявка подавалась в отделении Почта Банка, кредитный специалист может предложить подождать несколько минут, после чего сообщит о принятом решении. При одобрении сразу же можно приступить к оформлению документов на кредит.

При необходимости более длительного рассмотрения запроса сотрудник банка свяжется с клиентом по контактному номеру и договорится об удобном времени посещения отделения.

Что влияет на принятие решения банком

Не всегда по заявке приходит положительный ответ. Чаще всего банк отказывает в кредитовании, если сомневается, что клиент сможет вернуть долг вовремя. Причины, по которым банки отказывают в выдаче займа, в большинстве случае не озвучиваются.

На принятие решения влияют следующие факторы:

- Кредитная история. Если у клиента есть открытые просрочки, нет гарантий, что в этот раз он ответственно подойдет к вопросу выплаты задолженности. Банки предъявляют строгие требования к статусу кредитной истории и нацелены на аудиторию благонадежных заемщиков.

- Высокая долговая нагрузка. Банки руководствуются негласным правилом, согласно которому сумма платежей по кредитам не должна превышать 40% от среднемесячного дохода. Даже если заемщик исправно вносит все платежи, то оформление дополнительного займа может усугубить положение.

- Наличие задолженностей по ФССП, штрафы, налоги. Перед подачей заявки на кредит закройте все имеющиеся задолженности. Если небольшой штраф по ГИБДД не сыграет никакой роли при принятии решения, то наличие исполнительного делопроизводства станет препятствием для одобрения займа.

- Низкий уровень дохода может стать причиной для отказа. Если финансовое положение клиента не позволяет выплачивать задолженность по желаемому кредиту, то банк может предложить заем на меньшую сумму.

Предварительное решение принимается системой, обработка дынных занимает несколько минут. Итоговый вердикт выносится после изучения кредитными специалистами всех сведений о заемщике. При неверно указанной информации система в автоматическом режиме может отклонить заявку, а предоставленные сведения будут расценены как ложная информация.

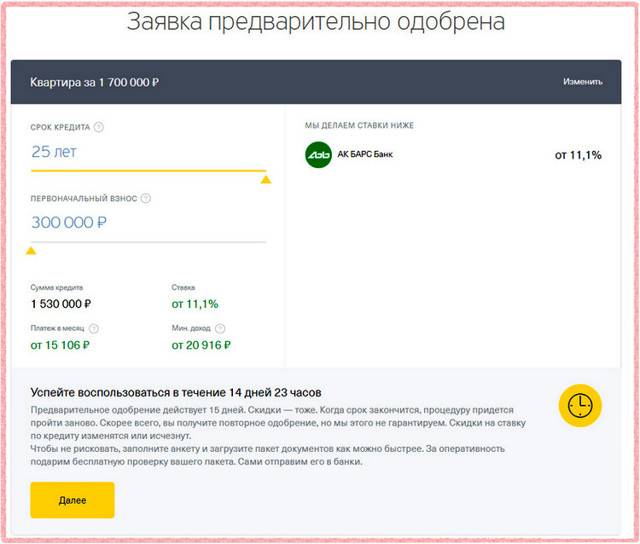

Процесс подачи онлайн заявки на кредит

В последнее время многие банковские организации и микрофинансовые структуры значительно упростили порядок подачи клиентом заявки на займ. Еще недавно пользователю необходимо было лично идти в офис банка либо МФО для того, чтобы узнать может он рассчитывать на ссуду или нет. Сегодня все обстоит гораздо проще – клиент может выяснить этот вопрос, не покидая собственной квартиры.

Рассмотрим основные этапы подачи заявки на кредит:

- Откройте в своем браузере главный сайт нужной финансовой организации.

- Изучите кредитные предложения компании и выберите из них наиболее подходящее для себя.

- Откройте специальную форму анкеты для заполнения клавишей «Получить кредит» («Оформить займ», «Подать заявку на кредит», «Взять деньги в долг» и т.д.)

- Внимательно и корректно заполните заявку, вписывая в поля только достоверную информацию о себе (ФИО, дату рождения, адрес регистрации, паспортные данные, сведения о трудоустройстве, контактную информацию и т.д.).

- Подтвердите введенные данные паролем из присланного на мобильный смс.

- Отправьте заполненную анкету на проверку и дождитесь решения кредитной организации.

Как правило, рассмотрение предварительного обращения заемщика происходит достаточно быстро. Занимает от нескольких минут (в МФО) до 1 часа (в крупных банках).

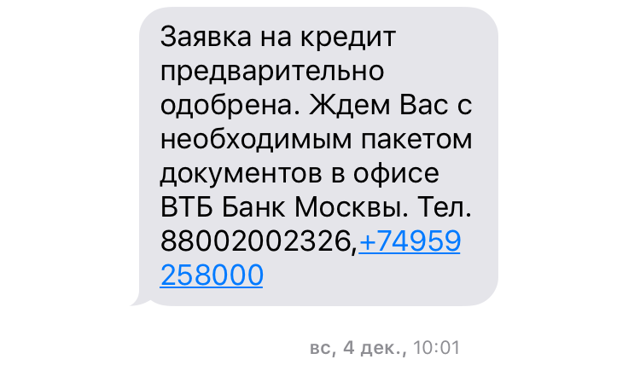

Что значит предварительно одобрен кредит?

Любой банк дорожит своими добросовестными заемщиками (как и предприятия — добросовестными работниками, следующими своим должностным инструкциям). И если позвонили из Сбербанка (или любого другого, например, Лето, Восточный экспресс Москвы, почта, СКБ, Хоум, Ренессанс, Миг) или пришло смс сообщение, что предварительно одобрен кредит, то это означает только одно: вам доверяют.

По следующим причинам:

- значит вы являетесь клиентом банка;

- у вас есть действующий или недавно погашенный долг в этом банке;

- у вас отсутствуют просрочки по оплате;

- вы без просрочек пользуетесь кредитными средствами не менее полугода.

Поскольку банк заинтересован в хороших заемщиках, он подготавливает и отправляет новые предложения с программами кредитования среди действующих добросовестных клиентов. Вы в свою очередь, оценивая собственные возможности и силы для выплаты, решаете нужны или нет сейчас долговые обязательства. Стоит учесть, что предварительно одобрив кредит в таких случаях, банк часто выдает его только по паспорту. Это очень удобно!

Если вы решили принять предложение и воспользоваться предварительно одобренным кредитом, необходимо:

- обратиться в отделение (лично или по телефону) для уточнения какие документы необходимо предоставить;

- приходить с теми документами, которые нужны для оформления предварительно одобренного кредита;

- подписать новый кредитный договор.

Что значит заявка на кредит предварительно одобрена?

Приняв решение, взять деньги в банке, вы в первую очередь обращаясь в банк, оставляете заявку на рассмотрение. Поскольку еще нет уверенности, что придет одобрение из конкретного банка — многие направляют заявки сразу в несколько. Это может быть сделано путем телефонного звонка, личным обращением в отделение или заполнение на сайте онлайн анкеты посредством Интернет. Таким образом вы предоставляете первичную устную информацию о себе и своем финансовом состоянии. На основании таких (неподтвержденных) данных заявка рассматривается и принимается предварительное положительное решение выдать денежные средства. Говорить о том, что это окончательное решение рано.

Поскольку:

- есть вероятность, что вы не станете его клиентом (например, передумали брать деньги в долг);

- кредит раньше одобрят другие, где вы и оформите договор;

- после получения документов откажут в выдаче денежных средств.

Чтобы предварительно одобренная заявка стала окончательным решением выдать деньги, заемщику необходимо очень точно подтвердить документально ранее устно предоставленную информацию о себе.

Обычно в течении одного месяца с момента предварительного одобрения можно оформить заем и получить денежные средства.

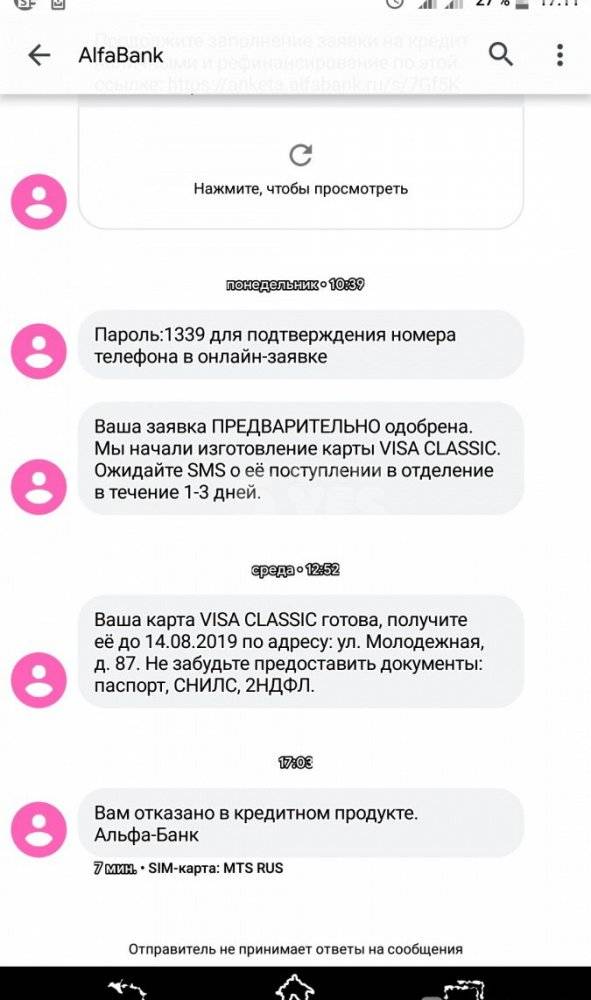

Если предварительно одобрили кредит могут отказать и почему?

Однако, бывают ситуации, когда могут отказать в выдаче денег даже после предварительного

одобрения.

Этому есть самые разные причины.

Например:

- несоответствие указанного в анкете и документально подтвержденного дохода — например, в анкете указан совокупный доход с основной работы и плюс с дополнительных источников, львиная доля которого приходится на дополнительный неподтвержденный доход;

- условия предоставления займа и действительные данные клиента не сопоставимы — например, одобренный кредит дадут только клиентам с зарплатной картой;

- наличие других займов, которые при предварительном одобрении банк не проверил, переоценив платежеспособность потенциального заемщика;

- потенциальный заемщик имеет просроченные платежи в других банках, которые для предварительного одобрения заявки не проверялись;

- и многие, многие другие причины.

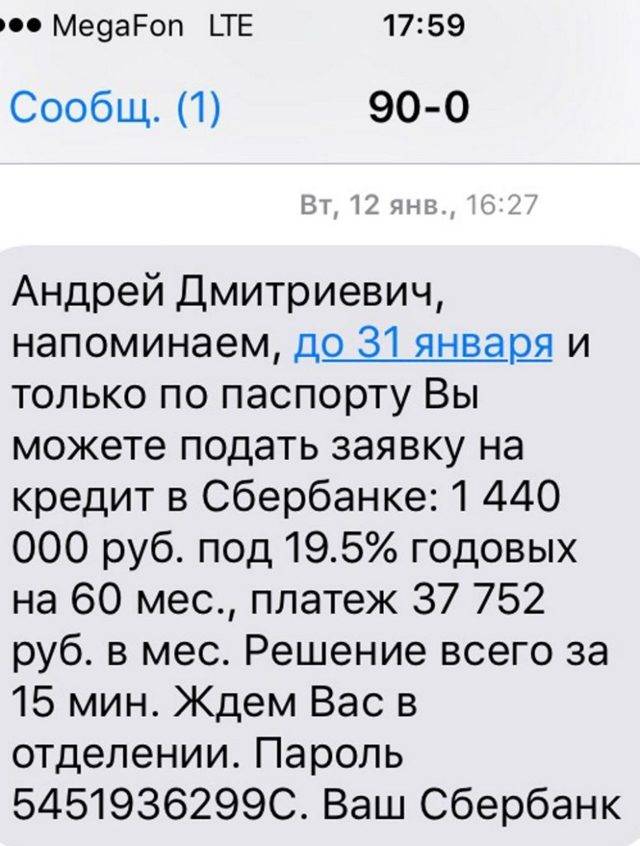

Пришло смс от Сбербанка о предварительно одобренном кредите с паролем — что делать дальше?

Банк сообщил, что есть возможность получить заемные денежные средства. Ваша задача понять — нужны мне сейчас деньги или нет.

Заемные средства не нужны? — игнорируйте предложение!

Такое предложение своевременно, как раз подумывали об оформлении заявки для получения денег? Приходите в отделение Сбербанка и оформляйте по стандартной процедуре.

Однако, имейте в виду что:

- это стандартный маркетинговый ход Сбербанка — чтобы вы пришли в отделение;

- сумму кредита, указанную в смс в размере 1 500 000 рублей нереально получить только по паспорту и паролю,

- указанному в смс — потребуется предоставление справок о достаточно высоком официальном доходе;

- размер процентной ставки по факту оформления займа будет выше — в смс Сбербанк освещает минимально возможный размер ставки для зарплатных клиентов.

Учитывая все это, подумайте может поискать более выгодные условия в другом банке?

Бесплатная консультация юриста по телефону:

8 (804) 333-01-43

Этапы кредитования – когда происходит одобрение, может ли оно быть предварительным?

Все договоры между заемщиком и кредитором строятся по алгоритму:

- Подача заявления потребителем с целью получить материальные средства под процент для последующих выплат.

- Рассмотрение заявки – анализ достатка и дополнительных факторов, влияющих на кредитоспособность клиента. Принятие решения на промежуточной стадии. Уведомление об этом потенциального заемщика.

- Сбор пакета документов и подписание кредитного договора, выдача займа.

Но в связи с возможностью банка исследовать платежеспособность дополнительными способами (запрос в БКИ, наличие зарплатной карты в этой финансовой организации, предыдущий успешный опыт сотрудничества), то сотрудники могут вычеркивать один из этапов и без подачи заявки уже уведомить о том, что клиенту предварительно одобрили кредит.

Такое оповещение значит, что вам доверяют и готовы рассмотреть различные условия предоставления ссуды. Финансовому учреждению выгодно привлекать новых клиентов.

Как банки проверяют заемщиков

Первоначально важно разобраться с тем, как банки проводят проверку потенциальных заемщиков, на основании результатов которой принимается решение относительно выдачи кредита или отказа в предоставлении заемных денег. Без проверки никакой займ не будет выдан в банке, поскольку организация обязана убедиться, что потенциальный заемщик обладает хорошей кредитной историей, является платежеспособным и ответственным

Без проверки никакой займ не будет выдан в банке, поскольку организация обязана убедиться, что потенциальный заемщик обладает хорошей кредитной историей, является платежеспособным и ответственным.

Сама проверка предполагает изучение следующих факторов:

- Просмотр кредитной истории. Этот момент проверяется как банками, так и разными микрофинансовыми организациями. Эта история наглядно показывает, является ли гражданин ответственным и надежным клиентом. Для получения этих сведений банк делает запрос в Бюро кредитных историй, после чего получает информацию о погашении клиентом прошлых займов. Если нет просрочек или иных проблем, то практически всегда происходит одобрение кредита.

- Личная беседа с клиентом. Если заявка на получение средств подается не с помощью компьютера, а лично гражданином при посещении отделения банка, то сотрудник визуально оценивает его внешний вид. Сомнительные клиенты, желающие взять деньги без их возврата в соответствии с кредитным договором, всегда ведут себя странно, поскольку постоянно нервничают или не могут ответить на простые вопросы работника банка.

- Изучение анкетных данных. Они предоставляются самим заемщиком устно, а на основании этих сведений сотрудники банка оценивают его доход и иные данные из жизни гражданина.

- Анализ документов, являющихся обязательными при получении заемных средств. Среди них наиболее часто должна предоставляться копия паспорта и трудовой книжки, а также справка о доходах. На основе этих документов можно понять, насколько платежеспособным является гражданин.

- Звонки на работу. Они позволяют оценить, насколько правдивую информацию предоставил клиент.

Если после оценки выносится положительное решение, то кредит считается одобренным. Данный процесс может занимать несколько часов или дней, поскольку к каждому заемщику применяется индивидуальный подход, а также все зависит от размера и срока кредита.

Какой кредит в Сбербанке считается минимальным

Сбербанк, на данный момент, общепринято называть, как самый популярный среди всех банковских организаций Российской Федерации. С его стороны поступают самые разные предложения в виде банковских услуг, в которые входит и потребительский вид кредитования наличными. Большинство программ позволяют брать кредит и пожилым людям, получающим пенсию, и работающей части населения.

Люди имеют право свободного выбора, потому каждый подбирает под себя размер суммы кредита на личные нужды и с расчетом своей возможности. Максимальная сумма, на которую можно оформить кредит, для каждого своя – Сбербанк индивидуально рассчитывает кредитный лимит, предварительно тщательно анализируя предоставленный заемщиком пакет документов и его заявку.

Минимальный кредит в Сбербанке

Что такое минимальный кредит – в условиях каждой программы есть раздел, который гласит о минимальной сумме, на которую можно оформить договор. Это условие построено на вопросе о выгоде – предоставлять кредиты на более низкую сумму, чем обозначено в данных о лимите, будет невыгодно для организации.

Программы потребительского кредита «Сбербанка» имеют свои минимальные суммы:

- Если был выбран кредит без учета обеспечения или с учетом физических лиц-поручителей, тогда лимитный минимум составляет 30 000 рублей;

- Нецелевой кредит, взят под залог жилья или другой недвижимости рассматривает размер суммы от 500 000 рублей;

- Для военнослужащих, участвующих в Накопительной Ипотечной Системе (НИС), минимум составляет 15 000 рублей.

Банк принимает решение на счет ограничений суммы кредита, анализируя поданное заявление. Лимит не должен быть и не будет ниже минимума, обозначенного в условиях договора кредитной программы. Правила Сбербанка разрешают клиенту, по его собственному желанию, оформить кредитное соглашение на сумму поменьше, но в указанных пределах.

От чего зависит минимальная сумма кредита наличными в Сбербанке

Сбербанк, как и любая другая банковская организация, имеет свои методы, за которыми следует решение о том, какую сумму может себе позволить оформить в кредит каждый заемщик. Но, как и любая другая организация, он придерживается конфиденциальности своих приёмов и способов.

При этом есть некие известные ориентиры при рассмотрении на одобрение лимита:

- Обеспечение – его наличие и вид;

- Возраст клиента, подавшего заявку;

- Состояние кредитной истории заемщика;

- Информация об уровне доходов;

- Данные о месте работы;

- Информация о семейном статусе и членах семьи;

- Долговая нагрузка;

- Перечень предоставленных для оформления документов.

Справка! Сбербанк может одобрить кредит заемщикам, которые уже являются клиентами данного банка и получают зарплату на дебетовые карты. Лимит может быть снижен в случае, если пользователь карты имеет большой размер дохода и, при этом, выплачивает довольно-таки внушительную сумму за другие кредиты или займы.

Каким образом можно получить шанс на минимальный потребительский кредит в Сбербанке

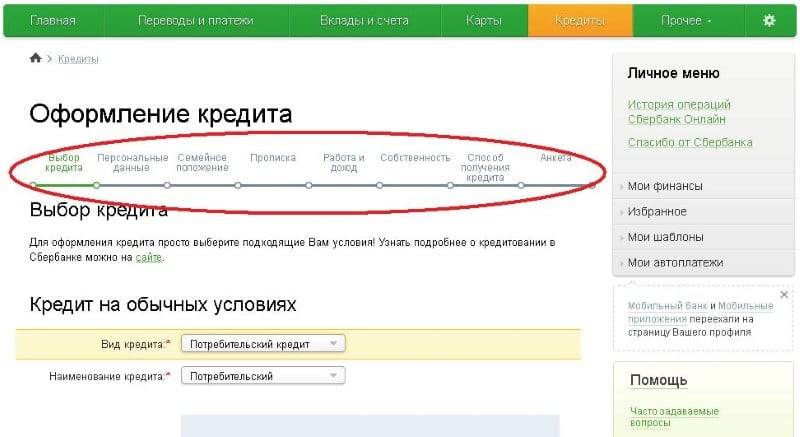

Для начала, чтобы оформить кредитный договор, нужно, как всегда, составить и подать анкету-заявку. От заявки зависит, на какую сумму будет одобрен потребительский кредит и какими будут индивидуальные условия. Проще всего будет воспользоваться услугами через интернет.

Для подачи анкеты нужно проделать несколько действий:

Как правило, отправленная заявка рассматривается не дольше двух дней. Если не обнаружится никаких ошибок, её одобрят – о принятом банком решении будет известно с поступлением СМС-уведомления на мобильный телефон. По факту вхождения в курс статуса заявки, клиент должен явится в отделение банка и предоставить необходимые документы, чтобы завершить процедуру получения кредита и забрать желанную сумму.

Другой вариант получения подобного сообщения

Заемщик может получить подобное сообщение, даже если он и не подавал заявку. Просто ему отправили эту информацию обычной рассылкой.

Означает ли это, что данное СМС получает любой соискатель? Нет. Обычно его рассылают тем категориям заемщиков, которым банк особенно доверяет. Это могут быть:

- клиента банка;

- лица с положительной кредитной историей;

- граждане, которые составили хорошую кредитную заявку с высокой зарплатой (если они все же оформляли анкету онлайн).

В этом случае каждый заёмщик сам для себя решает, стоит ли ему воспользоваться данным предложением. То есть получение такого сообщения вовсе не означает, что заемщику необходимо обязательно соглашаться на получение займа. Ведь многие теряются и думают, что им без их ведома открыли кредит. Это не так. Это всего лишь рекламный ход, которым злоупотребляют многие розничные банки.

Что делать, если заявление одобрено в СМС-сообщении

Данное уведомление означает, что заемщик уверенно идет на пути к получению кредита. Но стоит помнить, что окончательный вердикт банк-займодавец вынесет только после анализа и изучения всех остальных предоставленных документов.

Поэтому следует тщательно и аккуратно подходить к заполнению заявления заемщика. И не стоит считать, что клиент может утаить некие сведения от службы безопасности Сбера. Все будет проверено самым строгим образом. А первое, что следует делать после получения предварительного согласия – это отправляться в банк со всем подготовленным пакетом документов.

Процесс оформления кредита

Процесс оформления кредита

Для зарплатных клиентов

Клиенты, получающие зарплату на карту Сбербанка, относятся к категории льготников. В случае оформления кредита, условия для них сокращены до минимума. Потребуется лишь паспорт и еще один дополнительный документ, подтверждающий личность. Это может быть ИНН, СНИЛС, загранпаспорт или водительские права. Никаких сведений, подтверждающих уровень платежеспособности, не требуется.

Иные займополучатели

А вот данной категории потенциальных заемщиков придется подготовить довольно обширный список документации. Какие именно потребуются бумаги, зависит от типа кредитования и суммы запрашиваемого займа. В стандартный пакет включены такие бумаги, как:

- российский паспорт;

- заявление-анкета заемщика;

- трудовая книжка либо контракт;

- справка с места работы о трудовом стаже;

- бумага, подтверждающая уровень платежеспособности клиента.

Может ли одобрение кредита аннулироваться?

Одобренный кредит может быть аннулирован в следующих случаях:

- Заемщик пропустил сроки личной явки в банк для подписания кредитного договора. Если причина уважительная (болезнь человека, его срочный отъезд куда-либо, и т.д.), то необходимо снова обратиться в банк с подтверждающими документами. Банк в таких случаях всегда идет навстречу клиентам.

- Заемщик отказался от подписания всех необходимых документов, в том числе от заключения страхового договора.

- Открылись новые обстоятельства, в результате которых банк вынужден отказать заемщику в предоставлении кредита. Такие ситуации возникают крайне редко, поскольку первоначальная проверка позволяет оценивать потенциальных заемщиков с высокой степенью уверенности.

Предварительное одобрение кредитования от Сбербанка

Если пришла СМС от Сбербанка «Предварительно одобрен кредит», нужно подумать, а нужна ли эта услуга. Если нет, то сообщение можно просто проигнорировать. Если информация важна, то нужно начинать работу в этом направлении.

Подобные сообщения клиенты Сбербанка также могут получить посредством:

- терминалов самообслуживания при работе с картой банка;

- личного кабинета в «Сбербанк онлайн»;

- при обращении в сбербанковский офис.

Что делать, если Сбербанк предварительно одобрил кредит

Когда предварительно одобрили кредит в Сбербанке, первое что дальше нужно сделать, так это обратиться на номер 900 или в офис этого банка. В ходе беседы уточняют специфику предложения и условия получения займа.

Затем нужно подготовить требуемые документы и дождаться окончательного вердикта. Так участникам зарплатного проекта достаточно при помощи сотрудника Сбербанка заполнить заявление-анкету, предъявить паспорт и сообщить номер зарплатной карточки. Заявление можно подать как в личном кабинете, так и в офисе банка.

Статус отправленной заявки можно контролировать в «Сбербанк онлайн». На анализ обращения потребуется от нескольких часов до 1-2 дней. Иногда с заявителем по телефону связывается представитель внутренних служб Сбербанка. Если проверка подтвердила возможность кредитования, то заключается кредитный договор. Деньги чаще выдают путем перевода на дебетовую карту заявителя.

При получении средств с карточного счета важно помнить об ограничениях по суммам, что можно снять за определенный период времени, и о комиссиях, уплачиваемых, если запрашиваемые объемы превышают установленные лимиты, если обратиться к кассирам или к аппаратам других банков.

Иногда Сбербанк одновременно с кредитом предлагает оформить кредитную карту. На ее выпуск банку нужно 5-14 дней.

Как быть, если пришло СМС от Сбербанка о предварительно одобренном кредите с паролем

Действующие клиенты Сбербанка могут получать СМС, в тексте которого сообщается о готовности этого банка дать займ, а прописан некий код. Этот шифр нужно сообщить сотруднику банка при оформлении заявки на кредитование.

Код покажет системе:

- откуда соискатель узнал о возможности получения ссуды;

- что заявка подана от активного клиента банка, хорошо зарекомендовавшего себя в течение длительного времени.

Так, вполне вероятно, удастся заключить кредитный договор на более выгодных условиях.

Предварительно одобренная кредитная карта от Сбербанка

Получение предварительно одобренной кредитки оформляют также как и аналогичный кредит. Хотя, возможно, особенно, если клиент получает зарплату на сбербанковскую карточку, бланк уже выпущен и готов к получению. В таком случае достаточно подписать соответствующий договор и получить кредитную карту.