Общие положения

Денежные переводы – этот вид финансовых операций контролируется на государственном уровне, а регулированием деятельности операторов занимается Центробанк. Поэтому для совершения любых денежных переводов потребуется подтверждение Вашей личности, т.е. предоставить паспортные данные.

Объединяет почти все виды переводов максимальная сумма в сутки – 5 000 долларов США для граждан РФ (резидентов) и 10 000 для не имеющих гражданство в России (нерезидентов). Для безналичных переводов со счета на счет нет ограничений по объему ден. средств. Однако в некоторых случаях может потребоваться подтверждение легальности полученных доходов и основание перевода.

Денежные переводы за рубеж осуществляются как между физическими, так и юридическими лицами. При этом средства могут быть переведены в валюту той страны куда они направлены, либо в любую другую.

Плюсы почтового перевода денег Почты России?

Главное преимущество – разветвленная сеть почтовых отделений. Для сравнения: около 40 тысяч отделений почты по всей России против около 9 тысяч банковских отделений Сбербанка.

В некоторых уголках России получить деньги можно только с помощью почты, потому что другие организации просто не имеют там своего представительства. В этом случае, вопросы о размере комиссии и сроке доставки неактуальны, решающим вопросом для отделенных уголков России является: можно ли вообще передать туда деньги?

Еще одно преимущество: отправлять друг другу деньги могут и физические лица, и юридические. Что это значит:

- Физическое лицо может отправить деньги другому физическому лицу.

- Физическое лицо может отправить деньги юридическому лицу.

- Юридическое лицо может отправить деньги другому юридическому или физическому лицу.

Почтовый перевод может быть доставлен лично в руки адресату. Если Вы оплатите услугу доставки, почтальон принесет деньги туда, куда Вы укажете в бланке. Никаких дополнительных походов на почту – еще один плюс.

Забрать деньги, получив уведомление с почты, можно в течение 30 дней. Если никто не приходит в это время за переводом, деньги отправляются обратно отправителю.

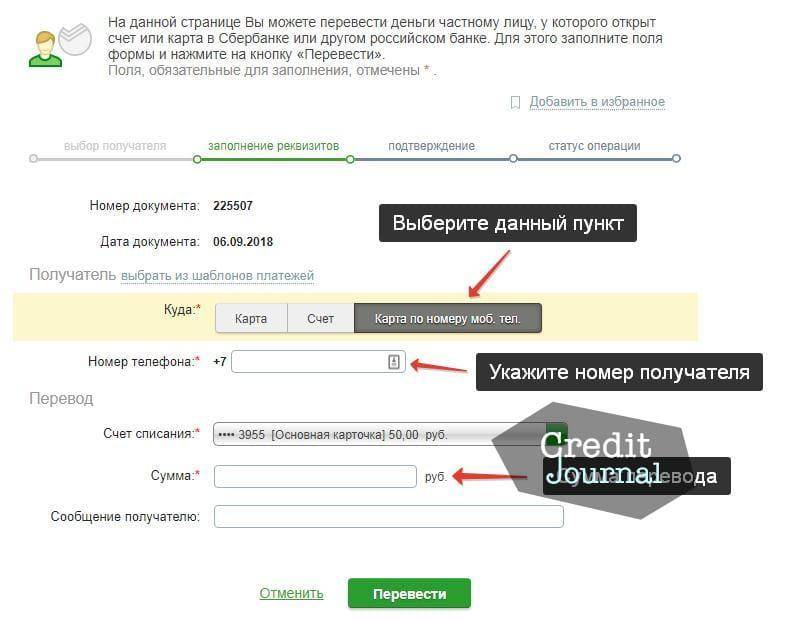

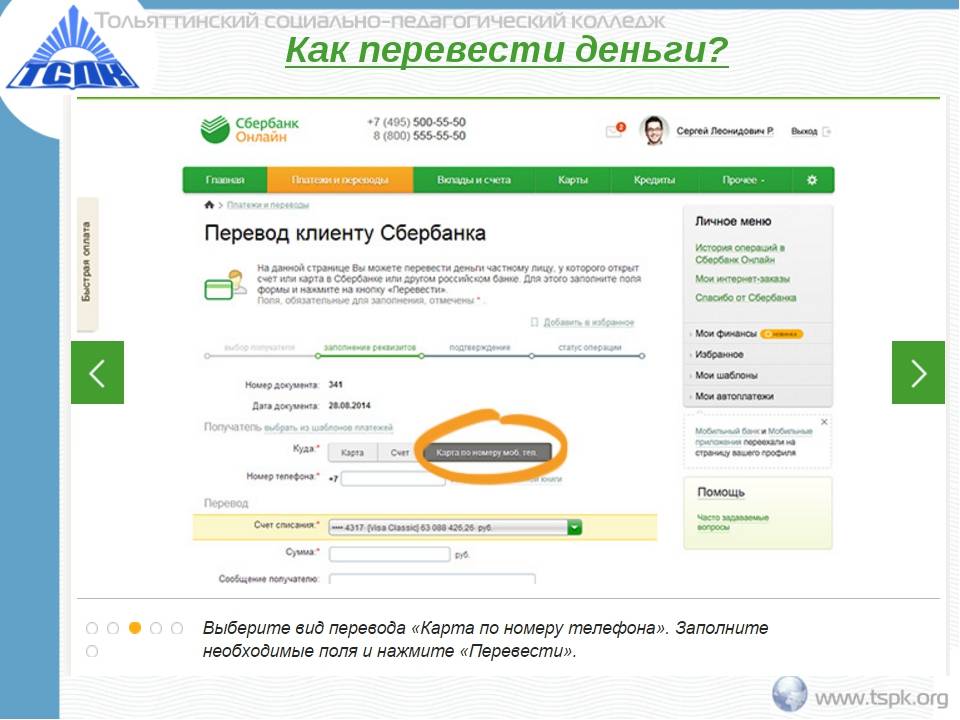

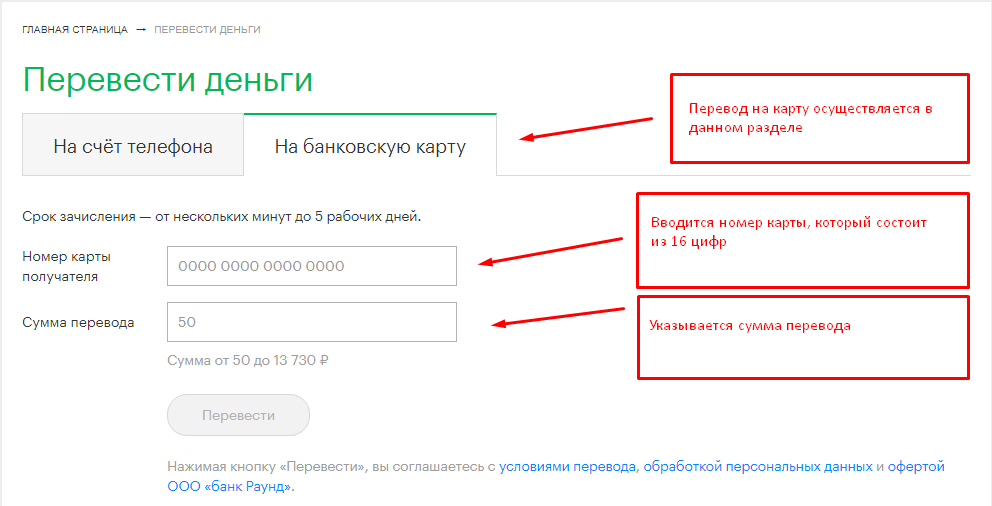

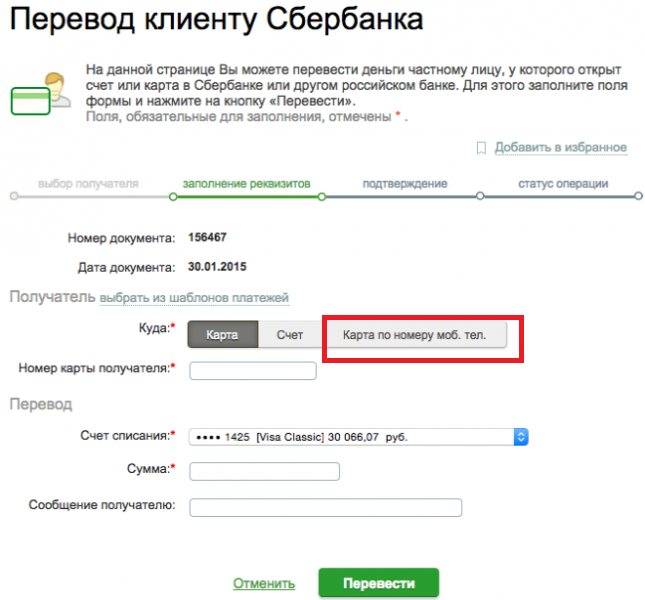

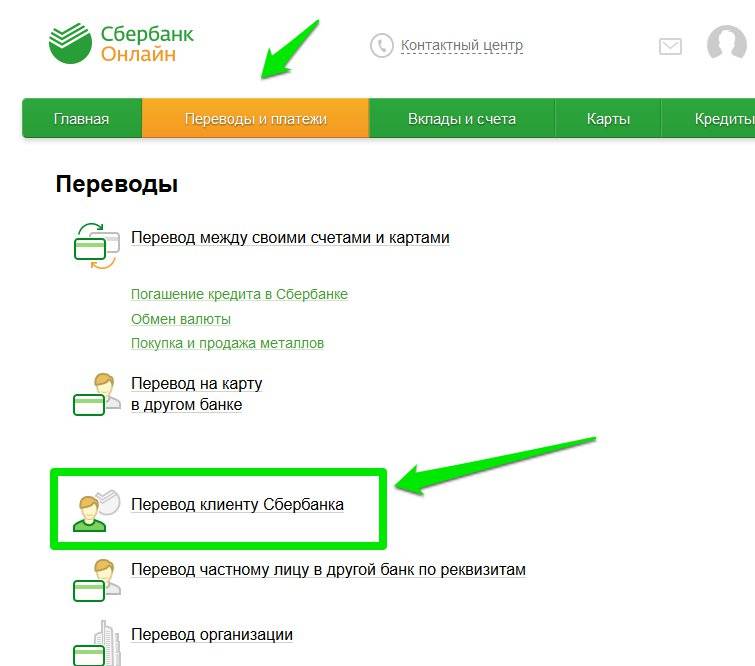

#1: Переводы в Сбере по номеру телефона или карты

Сбербанк является самым крупным банком страны.

официальные данные на апрель 2021 года

В 2018 году, по данным Федеральной антимонопольной службы, 94% всех денежных переводов приходилось на Сбербанк. После внедрения в 2019 году Системы быстрых платежей от Центрального банка РФ, эта доля снизилась, но пока ненамного (подробнее об этом в следующем разделе).

В обиходе россиян давно прижилось: «Давайте переведу на карту» или «Можете перевести по номеру телефона», когда у нас нет с собой наличных средств или у продавца отсутствует сдача. В обоих случаях, чаще всего, подразумевается перевод на карту Сбербанка, к которой привязан телефон.

До середины 2020 года Сбербанк практиковал взимание, так называемого «банковского роуминга» – комиссии за межрегиональные переводы денег между клиентами внутри одного банка.

Если вы переводили деньги в другой город, то комиссия составляла 1% от суммы перевода (не более 1000 рублей). При помощи оператора в отделении банка – 1,5% от суммы перевода, не менее 30 рублей и не более 1000 рублей. Но затем приняли закон, который запретил подобные комиссии.

Сейчас в Сбере можно переводить до 50.000 руб. ежемесячно другим клиентам Сбера без комиссий, даже если это будет другой регион. Комиссия за перевод свыше этой суммы составит 1%, но не больше тысячи рублей. Такого лимита вполне достаточно для большинства граждан.

Если переводить со Сбера в другой банк по номеру карты или номеру телефона, то нарвётесь на комиссию.

| Переводы по номеру телефона в Сбербанк от партнёров и обратно | 1% за перевод из Сбербанка и 0-3% от партнеров |

| Перевод на карту в другой банк | Комиссия — 1,5% от суммы перевода, минимум 30 ₽ |

Её можно избежать, информация об этом будет ниже в разделе Ситуации.

Российские особенности

Из России так же растет поток переводимой наличности.

В первом полугодии 2012 года физлица перевели в страны СНГ порядка 7,7 млрд. долларов США, в то время как в дальнее зарубежье было переведено 13,4 млрд. долларов США.

В Швейцарию перевели 1,3 млрд.долларов, а в США — 1,2 млрд.долларов.

Эта любопытная статистика свидетельствует о возросшем стремлении наших соотечественников складывать свои средства на хранение в более труднодоступные гавани, полагаясь на историческую веру в надежность швейцарских банков.

При этом, согласно статистике Всемирного банка объемы переводов за аналогичные периоды последующего 2013 года выросли на 3,6%, что говорит уже о тенденции.

И, если ее анализировать с целью делать необходимые выводы, то надо обратить внимание, на то, что в России надо создавать условия для более привлекательного размещения средств, во избежание усиления сложившейся негативной тенденции. P.S

Если Вы еще не подписаны на мою ультраполезную рассылку, Вы можете сделать это в форме ниже

P.S. Если Вы еще не подписаны на мою ультраполезную рассылку, Вы можете сделать это в форме ниже.

Как заработать, сохранить и преумножить? Подпишитесь и получите бесплатные видеокурсы по управлению личными финансами.

Искренне Ваш, Иван Захаров.

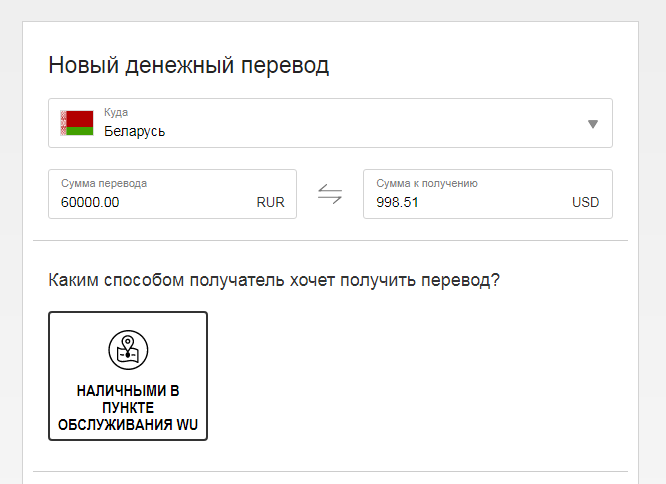

Как отправить деньги за границу через Сбербанк

Сбербанк позволяет отправлять средства за рубеж, и для проведения процедуры рекомендуется обратиться в отделение банка. Можно выбрать любую валюту перевода, при необходимости средства будут конвертированы по тарифу финансового учреждения.

Ограничения отсутствуют, однако при отправке более 5 000 долларов сотрудник может потребовать подтверждение назначения платежа. В целом процедура заключается в заполнении заявки, где указываются сведения о получателе и отправителе. После оформления бланка останется внести деньги в кассу и подтвердить свою личность. Секретный код потребуется сообщить получателю, чтобы он смог забрать свои средства.

https://youtube.com/watch?v=g7LPw2V1zAk

Как вообще работают системы денежных переводов?

В российском законодательстве есть такое общее понятие, как платежная система. Определяется оно сложно, это несколько организаций, которые взаимодействуют между собой для организации денежных переводов.

То есть, система «Мир», Visa или Western Union – это все платежные системы с точки зрения российского законодательства, хоть между ними и есть некоторые отличия.

Например, платежная система «Мир» организует работу по выпуску банковских карт, их приему в отделениях банков, банкоматах, платежных терминалах, в интернете, а также непосредственно переводы от одного банка к другому.

Тогда как системы вроде Western Union или «Золотой короны» работают по принципу безадресных переводов (хоть в последнее время в них и появляются все новые и новые возможности). Соответственно, они почти не имеют отношения к банковским картам, и принципы денежных переводов несколько другие.

С точки зрения пользователя система денежных переводов работает очень просто:

- отправитель приходит в одну из точек обслуживания и отправляет перевод. Ему достаточно назвать страну, город (необязательно) и ФИО получателя перевода;

- сотрудник сообщает отправителю контрольный номер перевода (иногда он приходит в смс-сообщении сразу получателю);

- отправитель сообщает номер перевода получателю любым способом – по телефону, через электронную почту, соцсеть и т.д.;

- получатель идет в ближайшую точку обслуживания, сообщает номер перевода и показывает свой паспорт, после чего ему выдают сумму перевода.

Сейчас рынок активно развивается, и почти все системы переводов позволяют отправить деньги онлайн (правда, иногда это стоит дороже). А недавно платежная система «Контакт» ввела возможность и получать переводы на карту.

Преимущество таких систем в том, что они достаточно гибкие и могут работать сразу в нескольких странах, причем размер комиссии за международный перевод обычно ненамного выше, чем за перевод денег внутри России.

Важная особенность подобных систем переводов в России – то, что они по некоторым причинам не особо интересуют крупные банки. Если посмотреть на перечень партнеров российских систем переводов, там будут салоны связи и не самые большие банки (банков из ТОП-10 там можно не искать).

Возможно, причина в том, что на таких денежных переводах банки не особо много зарабатывают. Например, если один человек отправляет другому 20 тысяч рублей, комиссия чаще всего будет около 1% – или 200 рублей. И они делятся на троих:

- банк отправителя;

- платежная система;

- банк получателя.

Соответственно, каждый участник получает доли от процента, при этом тратит время сотрудников, бумагу, несет расходы на инкассацию наличных денег.

Крупному банку проще зарабатывать на переводах с карты на карту – тот же Сбербанк берет за перевод 1% от суммы, при этом деньги вообще не покидают банк.

Возможно, поэтому выжить в России получается не у всех систем переводов. За последние годы закрылось минимум 2 крупные системы – «Анелик» и «Лидер», а другие зарабатывают и на дополнительных услугах.

Не стоит забывать и о требованиях законодательства. Системы переводов работают в условиях достаточно жестких ограничений, которые касаются и их клиентов:

- сумма одного перевода – обычно не более 600 000 рублей и эквивалентных сумм в долларах и других валютах;

- переводы не могут быть связаны с предпринимательской деятельностью, ими часто запрещается даже оплачивать покупку недвижимости и иных товаров и услуг;

- перевод можно отозвать до тех пор, пока он не получен. Отзыв обычно платный;

- невостребованный перевод хранится в системе некоторое время – от месяца до 3 лет;

- отправить деньги за границу можно в любой поддерживаемой валюте, а по России – только в рублях;

- если деньги отправляются в другую страну, их обычно можно отправить с конвертацией по курсу системы переводов, а можно – в валюте отправления, тогда получателю их выдадут в рублях или конвертируют уже на месте по курсу банка;

- разные страны могут вводить разные условия и ограничения.

Например, некоторое время назад в Украине запретили банкам работать с российскими системами переводов, а совсем недавно были приостановлены переводы в Таджикистан.

Тем не менее, использование систем денежных переводов зачастую остается гораздо более выгодным вариантом, чем переводы с карты на карту или на банковский счет, и поэтому они популярны.

Что представляет собой транзакция?

В наше время большинство людей пользуются специальными пластиковыми картами для того, чтобы совершать покупки или осуществлять перевод денег родственникам, находящимся за несколько километров. Однако сама по себе карта не представляет никакой ценности, ведь все деньги хранятся на специальном банковском счете. Люди проводят транзакции со своего счета для самых различных целей:

- оплата мобильной связи;

- перевод денег друзьям;

- покупки в интернете;

- оплата услуг ЖКХ.

И это лишь небольшой перечень услуг, которые можно использовать владельцу счета в банке. Все они представляют собой денежный перевод со счета на другой счет, однако об этом мало кто задумывается. Различные компьютерные программы обеспечивают нам удобство пользования, однако они редко объясняют систему перевода, когда мы прикладываем пластиковую карту к терминалу, чтобы, к примеру, оплатить покупку в супермаркете.

Вестерн Юнион

Это американская компания, лидер в данном сегменте рынка, специализируется на международных операциях. Доступна онлайн услуга. Обязательным условием такого способа отправления финансов является регистрация на сайте Вестерн Юнион. Регистрация бесплатная, быстрая. Создайте аккаунт, тогда вам остается ввести сумму, данные получателя.

За один раз допускается направить до 100 тысяч рублей. Перевести денежные средства можно в пунктах обслуживания, которых более 500 тыс. по всему миру. Место их нахождения есть на сайте банка.

Перевод осуществляет также сотрудник отделения при предъявлении паспорта. Максимальная сумма перевода для россиян – 5 тыс. долларов, для иностранцев – 7,5 тыс. долларов.

Если вы авторизованы в своем интернет-банке, то через него тоже можно выполнить нужную операцию посредством выбора услуги «Вестерн Юнион». Комиссия при данном способе зависит от суммы и страны, куда вы направляете деньги. Переводы Вестерн Юнион могут быть совершены через систему Яндекс.Деньги. Комиссия в России, странах Ближнего зарубежья – 3%. Аннулировать операцию или вернуть средства допустимо только до выплаты денег получателю.

Как безопасно получать переводы на карту

Итак, переводы денег с карты на карту по ее номеру это возможный, но часто нежелательный вариант, особенно если переводящее деньги лицо — не родственник и не проверенный друг. Ситуация на практике — вы потеряли деньги на спекуляциях, а вам звонят и предлагают возместить их на карту. Денег вы почти наверняка не дождетесь, зато номер вашей карты может начать гулять по сети.

Российский банк в случае суда скорее всего постарается доказать, что вы передавали данные третьему лицу. Международные банки ведут себя по-разному — ведь если вина за нелегальное снятие денег окажется на системе безопасности банка, то дешевле будет возместить убыток и не придавать случай огласке. Однако на практике чаще всего виноват сам клиент.

Конечно, банк банку рознь. У меня был реальный случай, когда банк заблокировал транзакцию с моего счета на достаточно крупную сумму. Узнал я об этом только от банка, а причиной блокировки стало неожиданное место снятия денег на другом континенте. При этом я не помню, чтобы кому-то сообщал номер карты или покупал товары на «левых» ресурсах. Карту бесплатно перевыпустили. Так что при работе с картой соблюдайте следующие инструкции — иначе вам может повезти меньше, чем мне:

Держателям кредитных карточек также необходимо помнить, что операция перевода кредитных денег онлайн по банковским правилам приравнивается к снятию наличных. За такие транзакции нередко удерживается большая комиссия. Перевод частному лицу выгодно делать только за счет собственных средств, которые хранятся на дебетовых картах — комиссию за перевод обычно платит отправитель и она составляет около 0.5-2% от суммы перевода. Как еще можно обезопасить интернет переводы денег?

Отключите оплату в интернете

Самый простой вариант — давать номер карты желающим делать платежи и переводы, но перед этим отключить возможность оплачивать с этого пластика покупки в интернете и производить исходящие денежные переводы онлайн. Вариант — для карт вроде Visa Electron удаленная оплата запрещена самим банком и ее номер можно спокойно передавать для приема средств.

Альтернатива отключению этой опции — установка лимита по онлайн-операциям, чтобы мошенники смогли воспользоваться только небольшой суммой средств (например, 500 рублей).

Важно: не всеми банками-эмитентами предусмотрена такая опция. Например, чтобы защитить карту Сбербанка, нужно полностью отключить услугу «Мобильный банк»

Переводы через безопасные формы

Существует также вариант получения перевода с карты на карту, не предоставляя отправителю номер карточки получателя — использование специального сервиса, генерирующего готовую форму перевода, где данные получателя скрыты.

Например, можно зарегистрироваться на , подключить карту, верифицировать ее и свой профиль пользователя (с использованием сотового телефона и/либо электронной почты), получить ссылку на форму для отправки денег и делиться в интернете ею, а не номером пластика.

Разумеется, получателю денег о мерах безопасности при интернет-серфинге также нужно помнить и столь же строго их придерживаться, как и отправителю. Вряд ли можно полностью исключить взлом подобного сервиса с потерей данных.

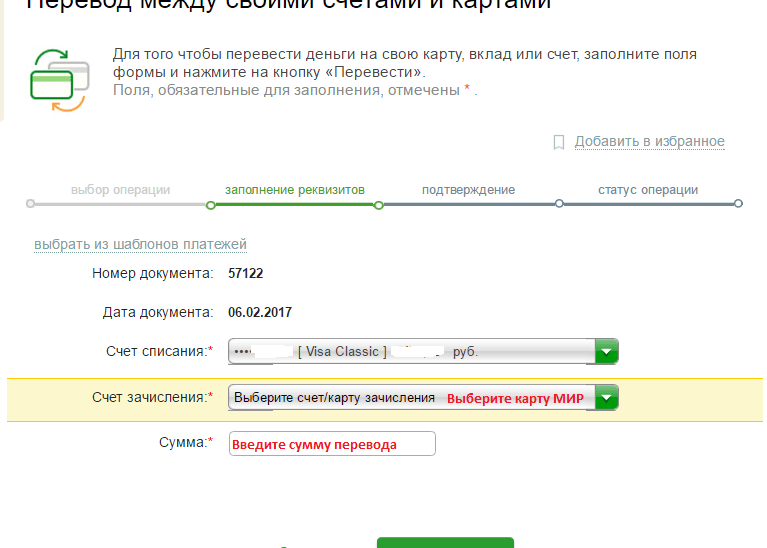

Принимайте платежи по межбанковскому переводу

Самый надежный способ получать деньги — не с карты на карту, а межбанковскими переводами средств со счета на счет. Это то, для чего межбанковский перевод изначально предназначен, тогда как прочие более поздние варианты имеют лишь преимущество очень быстрого или даже мгновенного получения средств. Но как было показано, нередко за счет повышенных рисков потери контроля над счетом.

Если отправитель денег использует интернет-банк и дебетовую карту с тарифом, по которому межбанковские переводы бесплатные либо достаточно дешевые, он сможет осуществлять транзакции без труда. Нужно ввести банковские реквизиты получателя — при желании как правило есть возможность создать шаблон платежа и использовать его для следующих переводов. Такой перевод редко идет больше 2-3 рабочих дней.

Стандартный перечень банковских реквизитов для перевода средств физическим лицом в рублях другому физическому лицу на счет в российском банке (в том числе на счет, к которому привязана карта) включает:

- ФИО получателя;

- номер лицевого счета получателя;

- наименование банка получателя и его местонахождение;

- БИК банка;

- корреспондентский счет банка получателя

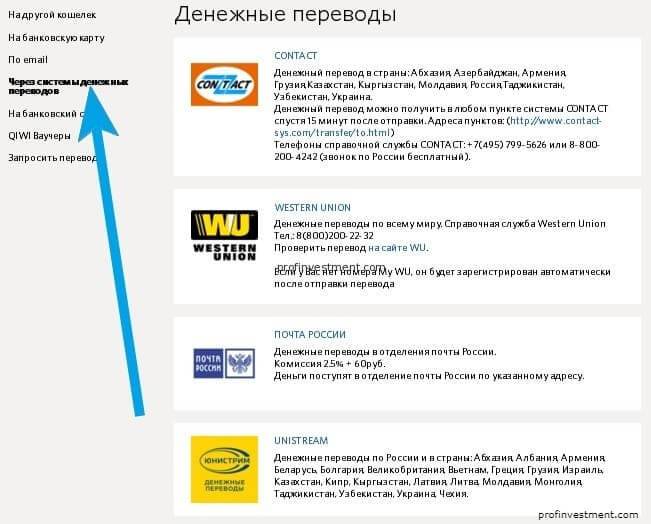

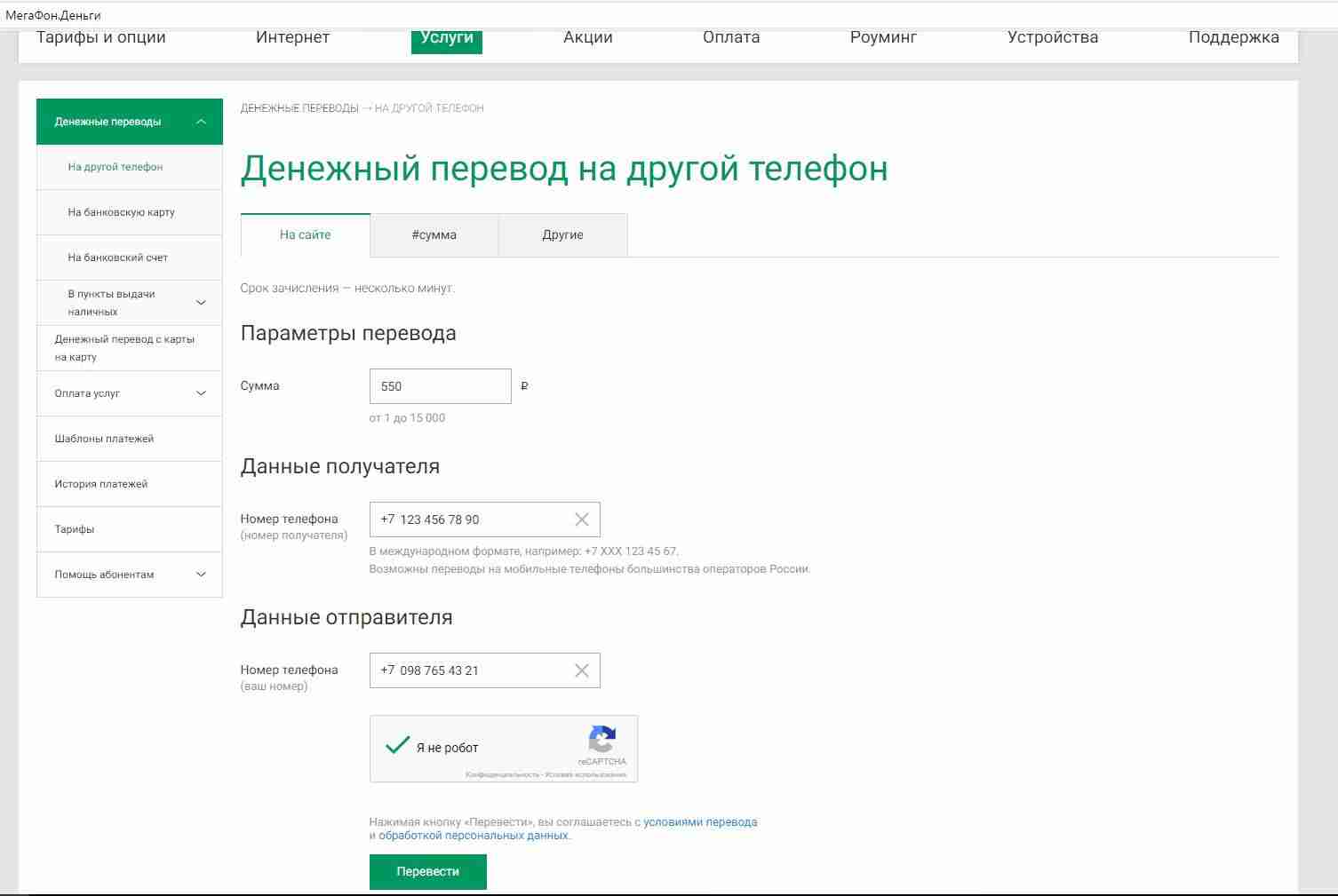

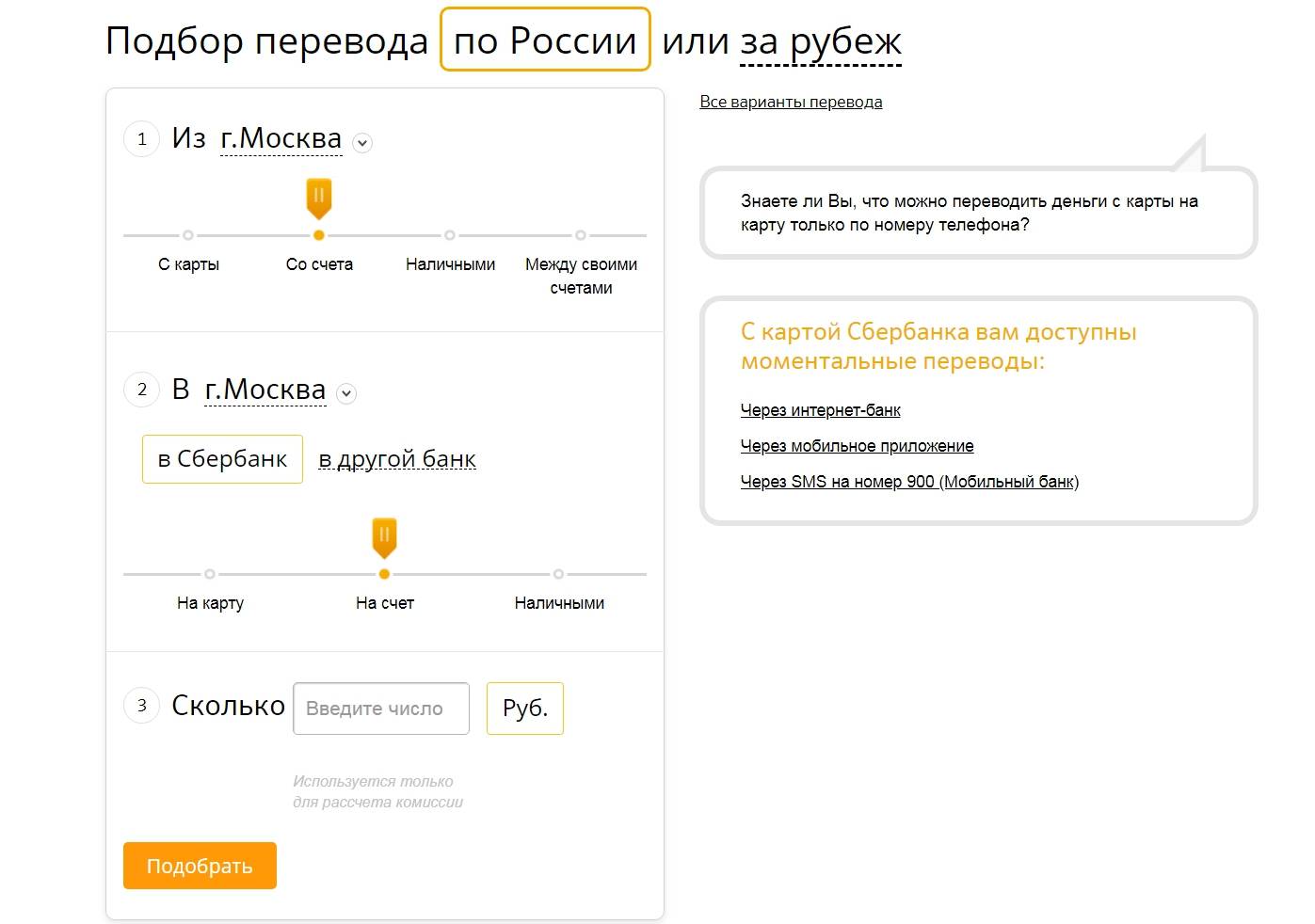

Переводы денег без комиссии по России

Можно воспользоваться услугами денежных переводов, которые есть на каждом углу, к примеру, в салонах Связного, МТС, Мегафона или в наших любимых банках. Вот, их перечень

- Золотая Корона.

- Юнистрим.

- Контакт (Contact).

- Western Union.

- Лидер.

- Есть ещё вездесущие переводы в Сбербанке, но там все по-народному. 1.75% от суммы перевода, с минимумом в 50 рублей. Правда, Сбербанк есть почти везде, хотя его присутствие и сокращается. Но есть и подводный камень: в банке не текучка кадров, а бегучка, девочек научили улыбаться, а не как операции проводить, вдобавок разогнав массу старых и опытных операционистов. Так что Сбербанком лучше пользоваться, если отправитель и получатель перевода проживают в маленьком городе, где просто нет выбора.

- И Почта России, но простите, в неё я не пойду больше, как-то не тянет.

Но в каждом варианте у нас попросят комиссию, далеко немаленькую.

Комиссии денежных переводов (июнь 2016)

Комиссии денежных переводов (июнь 2016)

Как видите из таблицы, за перевод 30000 рублей разные системы возьмут с Вас от 300 до 600 рублей. При этом Вы и получатель денег должны будете «прогуляться» в пункт приема-выдачи перевода, отстоять очередь и… не факт, что переведете или получите деньги! Как так?!

Виды переводов

Наличными

Самый простой и распространенный – это перевод наличными через кассу отделения. Такой способ подойдет в том случае, если у вас или получателя нет банковской карты, счета. Например, отправить небольшую сумму родителям, детям, другу.

От вас потребуется информация о получателе – Имя Фамилия, страна и город назначения перевода, в отдельных случаях указывают конкретный адрес отделения оператора получателя. В этом случае, различают адресный перевод (указывается конкретное отделение), так и безадресный (указывается только страна и город) деньги забрать можно в ближайшем отделении.

Время, через которое получатель сможет получить перевод, зависит от условий компании занимает от нескольких минут до 12 часов.

Основная операционная валюта – рубли, доллары, евро.

Международные денежные системы достаточно широко распространены, их можно найти практически в любом отделении банка, почты, салоне сотовой связи и пункте обмена валюты.

Основные преимущества – высокая скорость и простота оформления, широкая сеть по всему миру, безопасность;

Недостатки – высокий размер комиссии.

Такие услуги быстрого перевода, без открытия счета, осуществляют:

- Western Union

Срочные переводы (до 10 минут) стоят дороже на 0,5-1%, длительность обычных 12 часов; Комиссия взимается на основании условий той страны куда направляются средства, а также размера денежного отправления, диапазон 1-3,5%. - MoneyGram

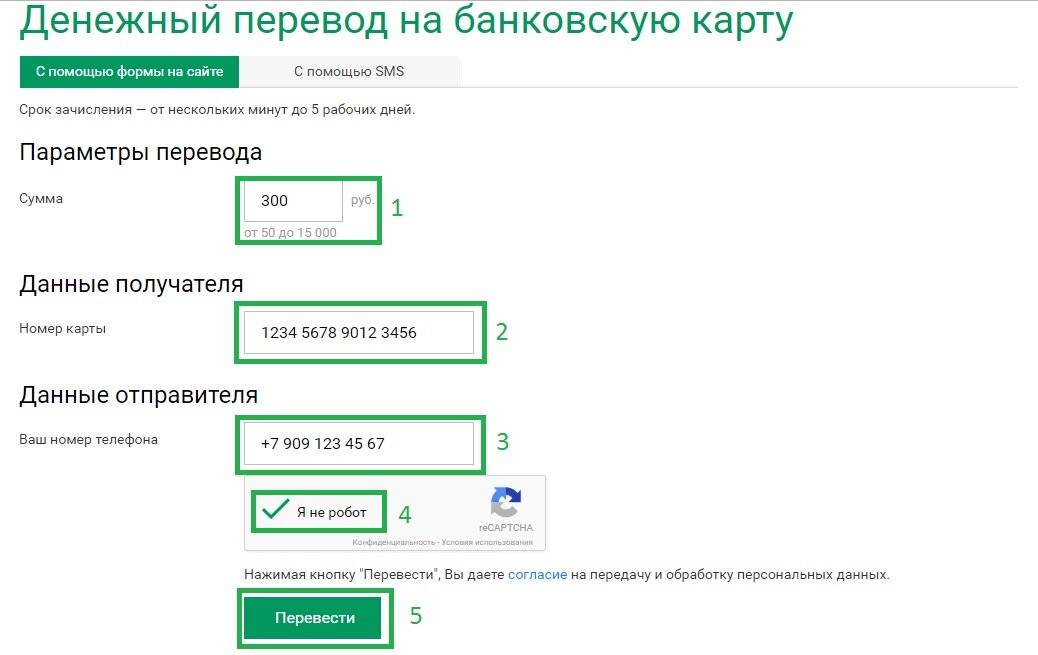

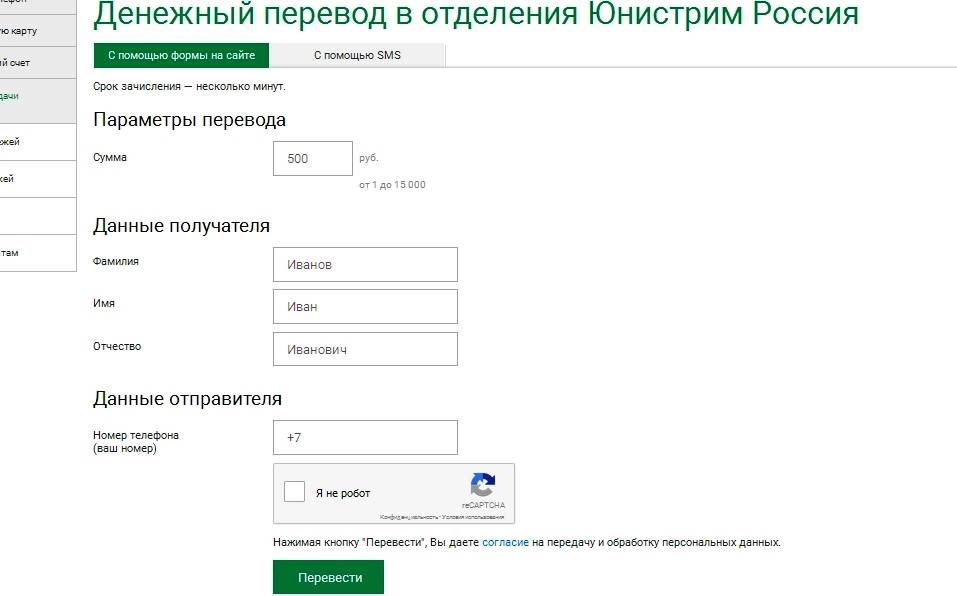

Система представлена во многих известных банках, например, «Сбербанк»; Размер взимаемой комиссии зависит от страны получателя. - Unistream

Для отправки в СНГ и соседние страны, комиссия составляет 1-1,5%; Для стран дальнего зарубежья и Европу оплата за услуги имеет диапазон от 1 до 3,5%. - Золотая Корона

Размер взимаемой комиссии для стран СНГ, Европы, а также ближнего зарубежья составляет 1%. - Contact

В страны ближнего зарубежья комиссия составляет в среднем 1-2%; В страны дальнего зарубежья плата за услуги зависит от суммы перевода, она фиксирована или находится в диапазоне от 0,8 до 3,5%. - Почта России – почтовый перевод

Работает в 17 странах, среди них СНГ и страны ближнего зарубежья;

Отправка только адресная, указывается конкретное отделение почты;

Срок – 2 дня;

Есть услуга доставки на дом, стоимость + 1,77%;

Стоимость перевода от 70 руб. или 1-5% от суммы.

Обратите внимание! – Прежде чем воспользоваться услугами того или иного оператора, важно уточнить информацию о наличии филиалов в той географической зоне, куда направляется перевод

Также необходимо сообщить получателю цифровой код перечисления, указанный в квитанции. Только указав его, можно получить перевод.

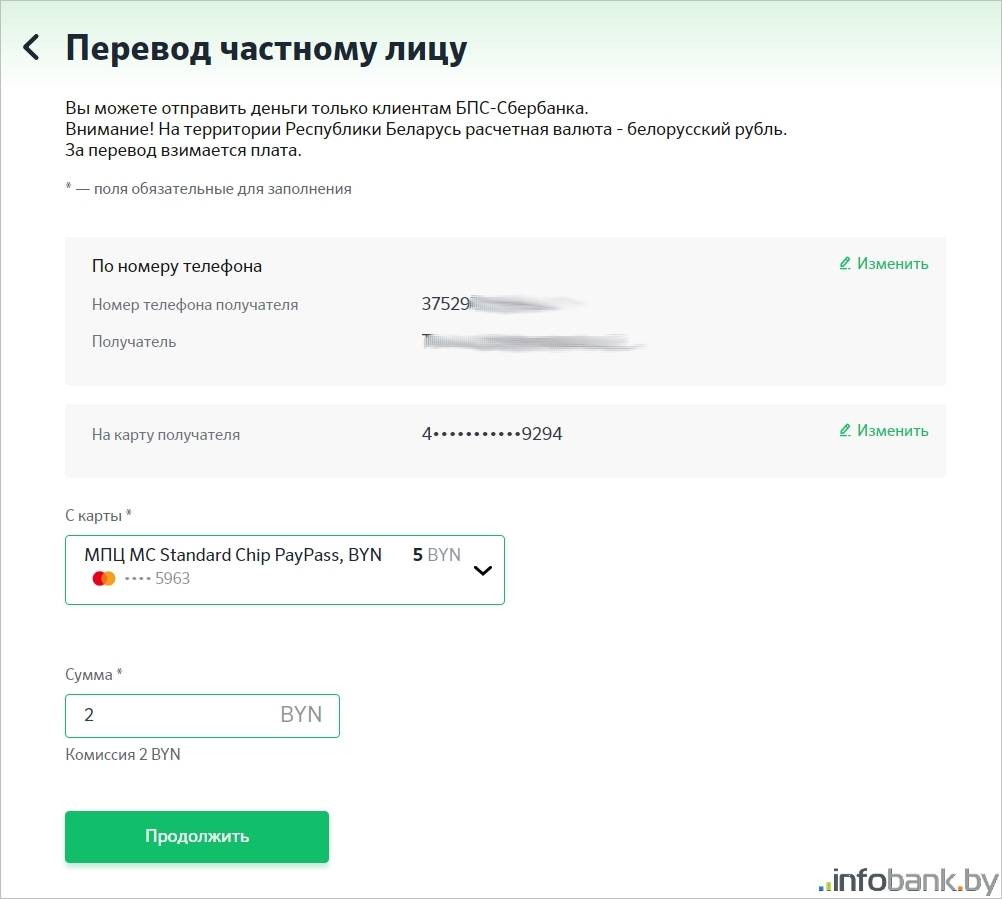

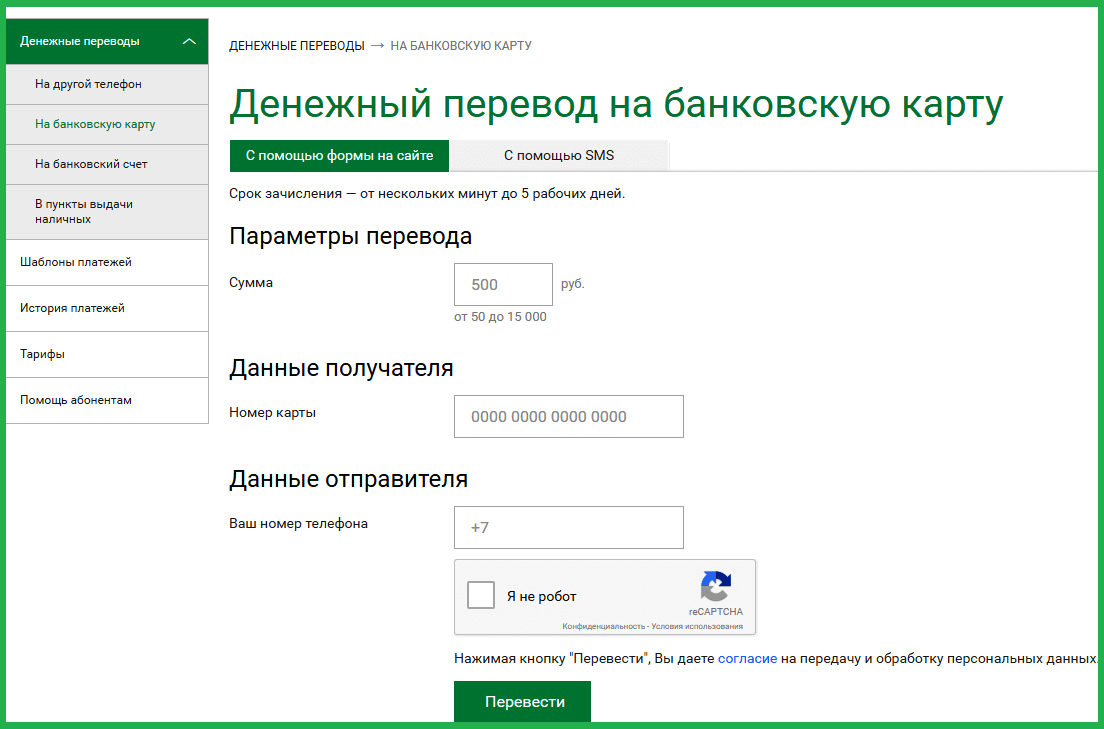

Со счета на счет

Это довольно удобный способ, особенно если воспользоваться личным онлайн кабинетом. Перевод осуществляется на основании точных паспортных данных получателя, его реквизитов SWIFT код, банка, номер счета. Также необходимо указать размер перечисления и денежные единицы. Отправитель должен предоставить банку информацию о счете для списания средств.

Комиссия взимается и за списание, и за зачисление денег, и составляет порядка 0,5%.

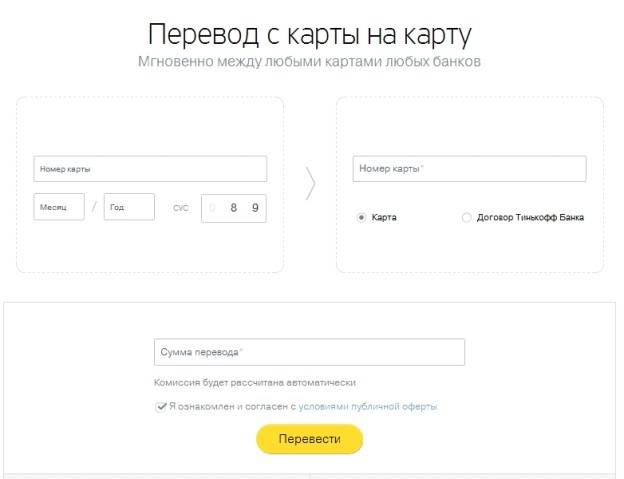

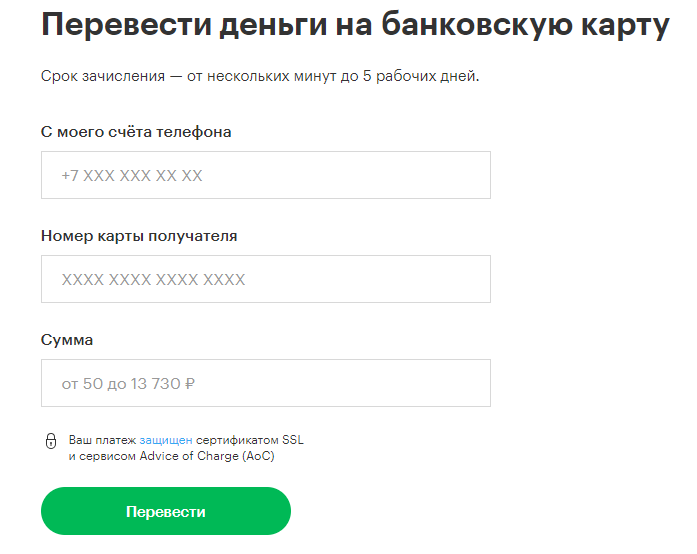

С карты на карту

Этот способ подойдет для перечисления небольших сумм, и только для владельцев банковских карт. Международные перечисления доступны для систем Visa, MasterCard, Maestro. Операцию можно провести онлайн в личном кабинете банка, или с помощью оператора банка в отделении. Необходимая информация – номер карты получателя. Максимальная сумма перевода 70 000 рублей. Оплата услуг перевода 1,95%.

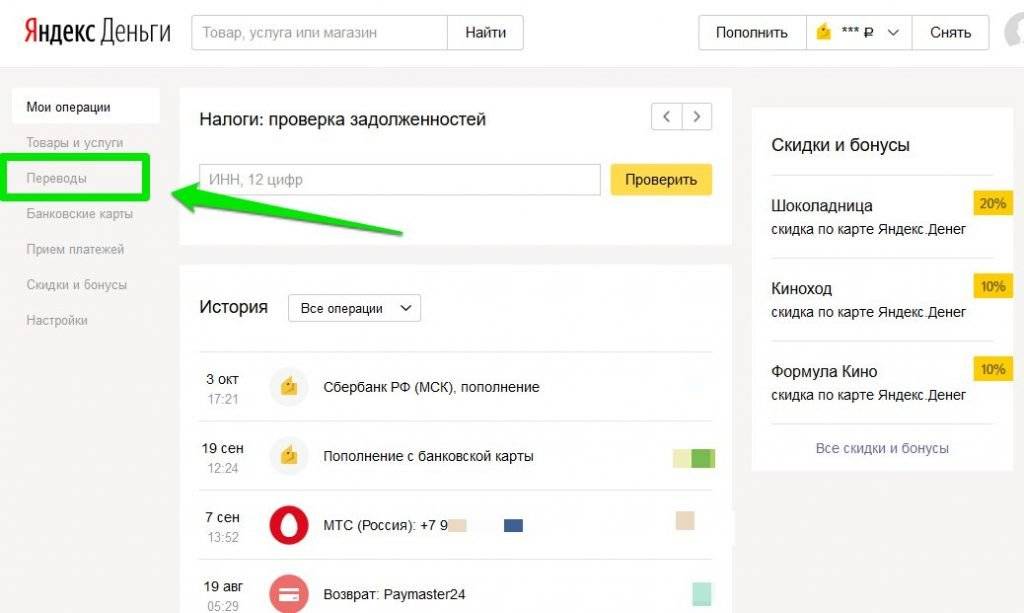

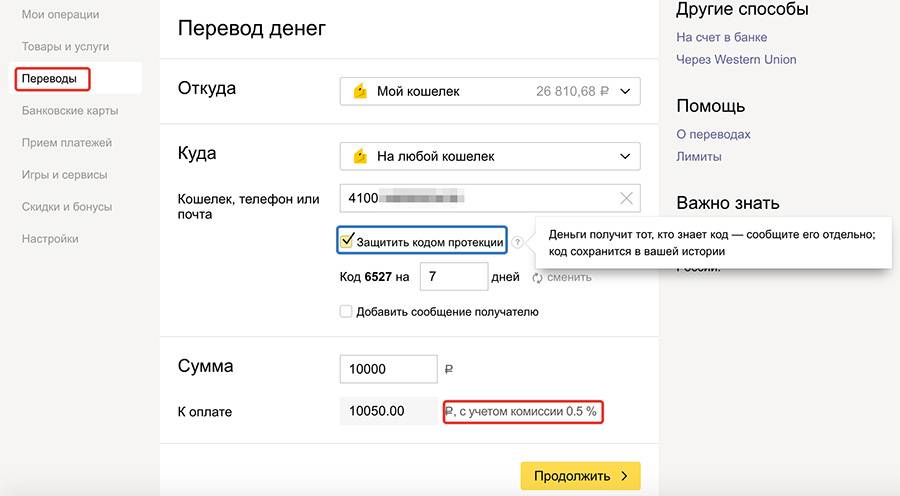

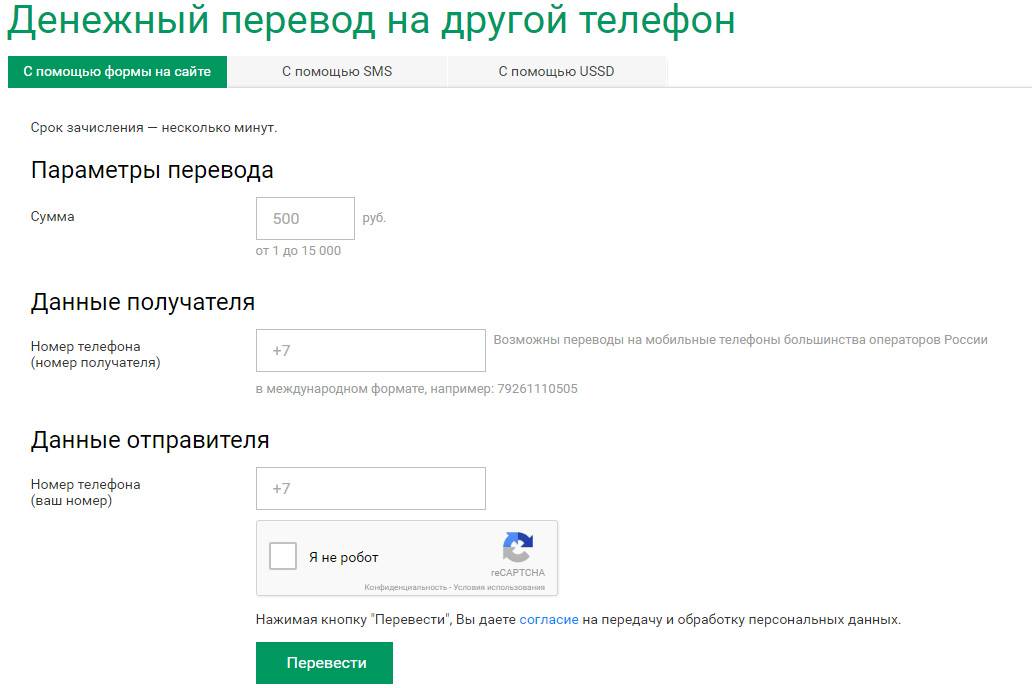

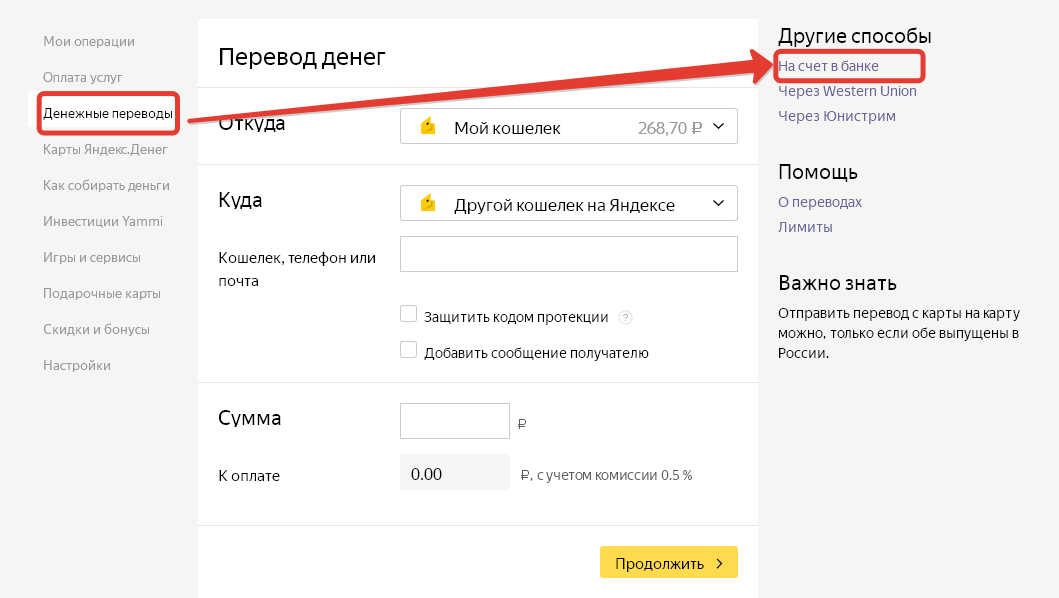

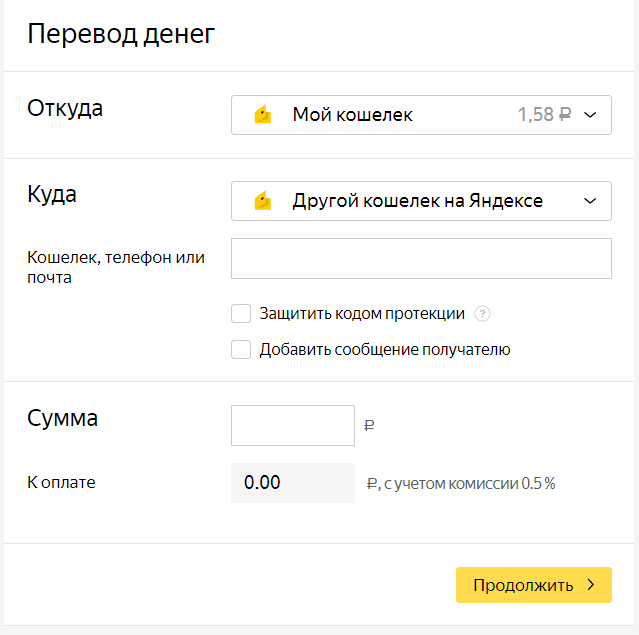

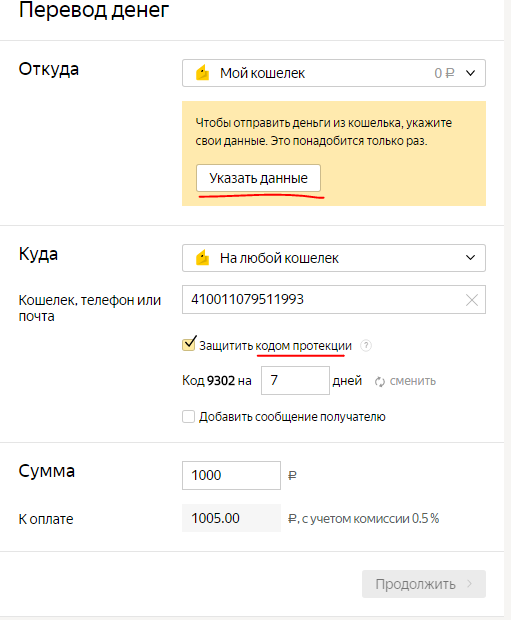

Переводы через электронные кошельки

Для того чтобы воспользоваться данной системой необходимо наличие у отправителя и получателя эл. кошельков. Совершение операции проводится онлайн, нет необходимости приходить в отделения банка. Информация для совершения операции минимальна, достаточно указать только номер кошелька. Все данные шифруются с помощью специального программного комплекса. Деньги перечисляются в течение нескольких минут.

Это дешевый способ перевести деньги. Комиссия за пополнение и вывод денежных средств, в среднем составляет 0,8%. Однако есть существенный недостаток, эта система уязвима для хакерских атак и просто программных сбоев.

- WebMoney

- PayPal

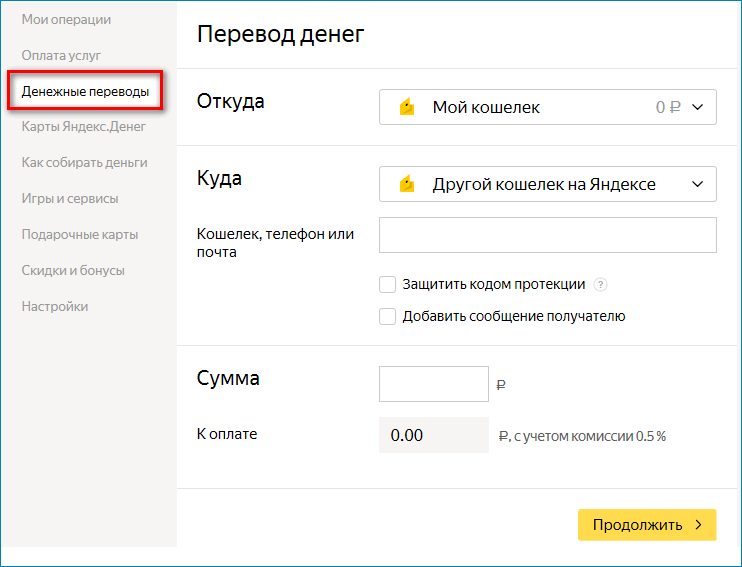

- Яндекс Деньги

Требуется идентификация для международных переводов;

Комиссия составляет 3% от суммы перевода +15 рублей.

Подведем итог – выбор способа, которым наиболее выгодно переводить деньги в другую страну зависит от двух факторов: суммы и срочности. Отправления больших объемов денежных средств лучше производить через счета, а небольшие суммы отправлять через системы мгновенных переводов.

Банковские платёжные системы

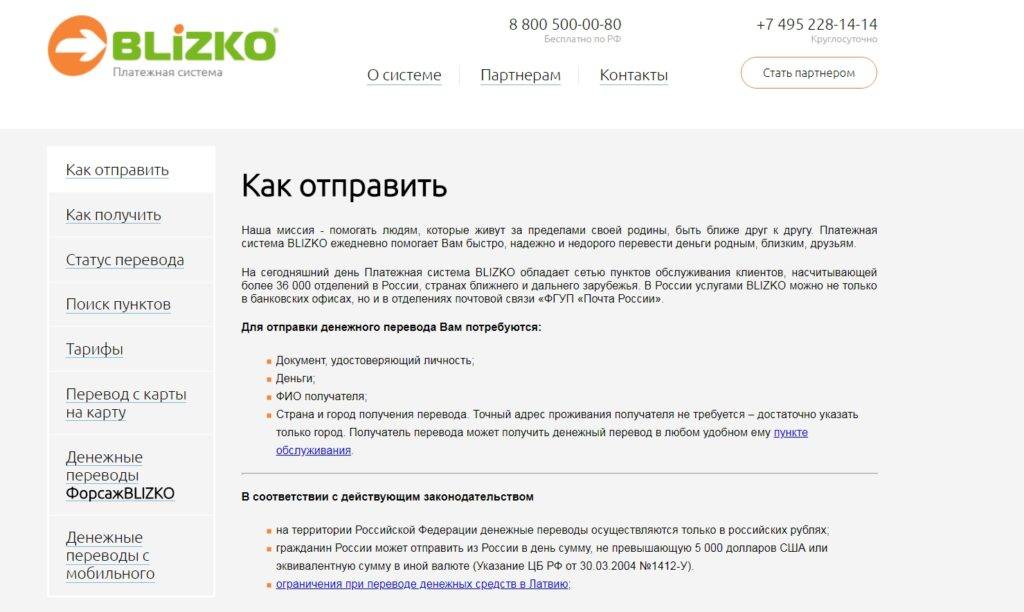

Отдельно можно выделить системы экспресс-переводов, функционирующие при поддержке конкретных банков. Далее приведём в пример два таких сервиса – Blizko и Колибри.

Blizko

Этот сервис мгновенных перечислений является собственностью Связь Банка. С его помощью осуществляются переводы в разные государства в рамках нескольких минут.

Основные условия Blizko:

- комиссионный сбор – до 1,5%;

- опция передачи сообщения получающему;

- наличие валютного счёта;

- лимит по переводу – 500 000 рублей (или эквивалент в иностранной валюте).

Переводы в рамках Blizko можно делать в отделениях Связь Банка.

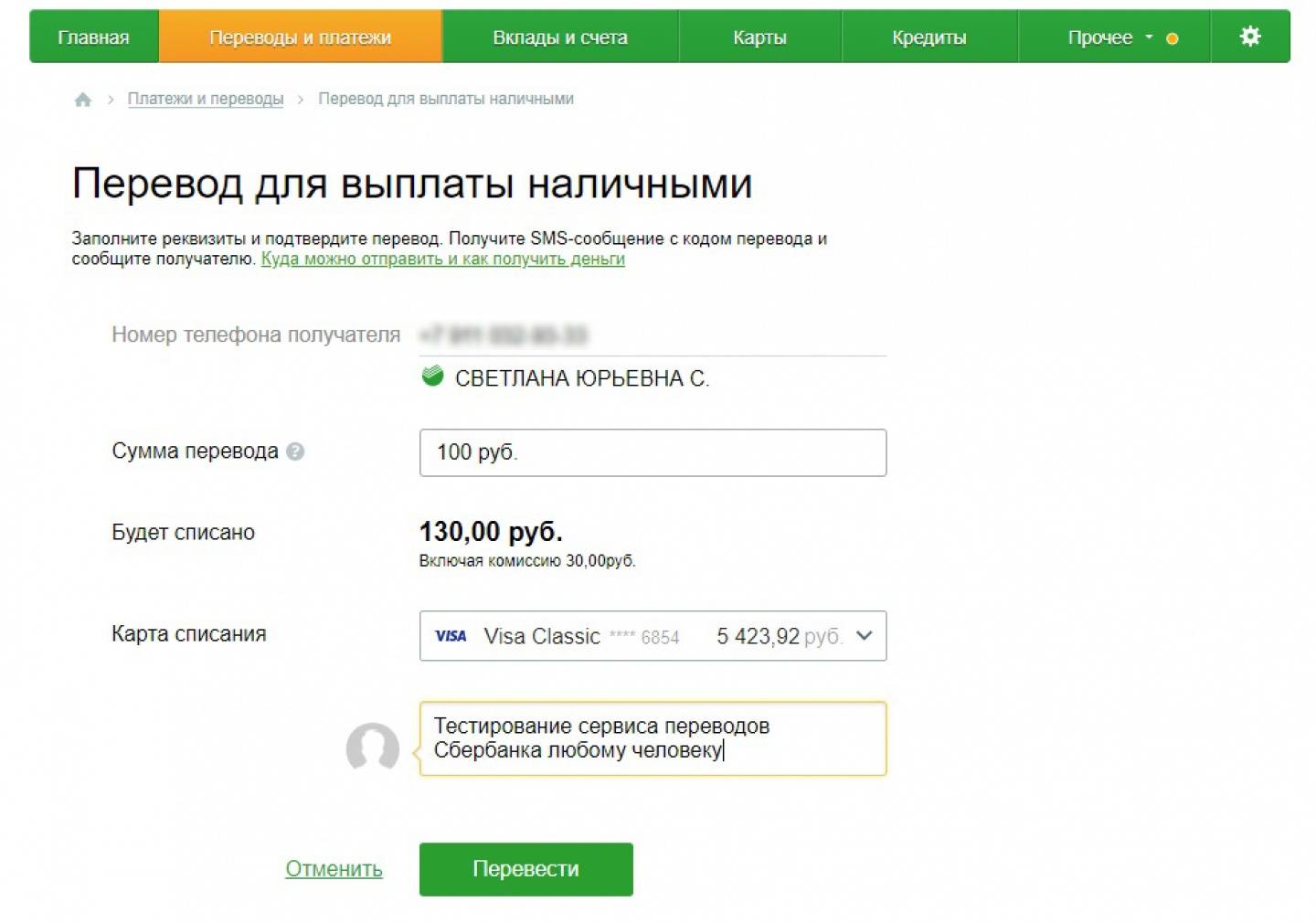

Колибри

Данная система – одна из самых молодых. Принадлежит она Сбербанку.

В рамках Колибри можно перевести-получить не больше 500 000 руб в сутки.

Комиссионный сбор зависит от суммы и региона (от 1,5%), но не может быть меньше 150 рублей. Деньги получателю приходят в течение часа.

Чтобы отправить деньги, нужно:

- прийти в сбербанковский офис, где предоставляется услуга перевода через Колибри;

- предоставить паспорт и ФИО получателя;

- указать контрольный вопрос (по желанию) – на него получающее лицо должно будет дать ответ;

- сообщить получателю контрольный номер, который присваивается переводу во время процесса оформления.

Чтобы получить перевод, нужно лишь посетить отделение Сбербанка с паспортом. До этого узнайте у отправителя контрольный номер операции, чтобы можно было назвать его в офисе для получения отправленных средств. Заберите деньги.

Какой же вариант в итоге самый выгодный?

Вариантов отправить деньги по России и за границу, как видно, очень много. Большая часть из них – это мгновенные переводы, а комиссия составляет в среднем от 1 до 2% от суммы.

Выбирать проще всего ту систему, с которой комфортно работать отправителю и получателю денег. Так как не все банки сотрудничают с системами, нужно проверить, что предлагает ближайший банк.

В целом, при выборе нужно учитывать такие особенности:

- если нужно отправить деньги с карты по России и в ближнее зарубежье, подойдут Western Union, CONTACT, Юнистрим и «Золотая Корона» – тарифы у них примерно похожие. Через CONTACT можно получить отправленный перевод прямо на карту;

- национальные особенности: например, в Украине запрещены российские системы и подойдет только Western Union;

- если нужно отправить деньги в дальнее зарубежье, проще воспользоваться системой MoneyGram, у нее очень широкий выбор партнеров за границей, а тарифы чуть ниже, чем в Western Union;

- если перевести деньги нужно в отдаленный населенный пункт, где нет банков, проще это сделать через «Почту России»;

- если у получателя нет времени ходить по банкам, лучше посмотреть в сторону систем переводов с карты на карту.

Так что выбор есть, и он очень хороший – подобрать систему можно буквально под свои потребности, и заплатить за перевод совсем небольшую комиссию.