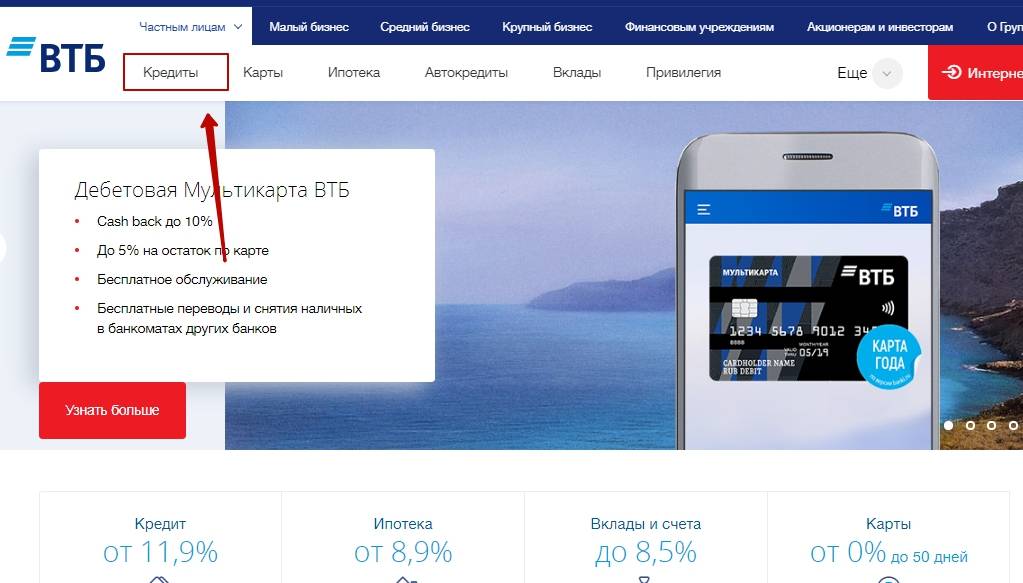

Как оформить мультикарту ВТБ 24: онлайн-заявка

- Чтобы получить кредитную мультикарту ВТБ 24, оформить онлайн заявку нужно на официальном сайте финансового учреждения https://anketa.vtb.ru/kreditnaya-karta/?_ga=2.242030082.165490564.1560240045-42916826.1555926075#/step1. Но физлицо может обратиться и в отделение банка.

- После заполнения анкеты принимается решение о подключении кредитной линии в течение 1 дня.

- Банк проинформирует о предварительном решении по электронному адресу или звонком на телефон. При положительном решении согласовывается дата получения продукта.

- Посетите отделение банка для получения выпущенной карты. При себе необходимо иметь комплект документов.

Перед тем, как заказать онлайн мультикарту от ВТБ 24, нужно заполнить анкету и предоставить предварительные данные о себе. Специалисты проверяют заявление. Если предполагается получение кредитки, дополнительно нужно предоставить бумаги в офис банка. Сотрудником кредитного учреждения изучается документация, проверяется и предлагается заключение договора. Карту можно получить лично в офисе, где было заполнено заявление.

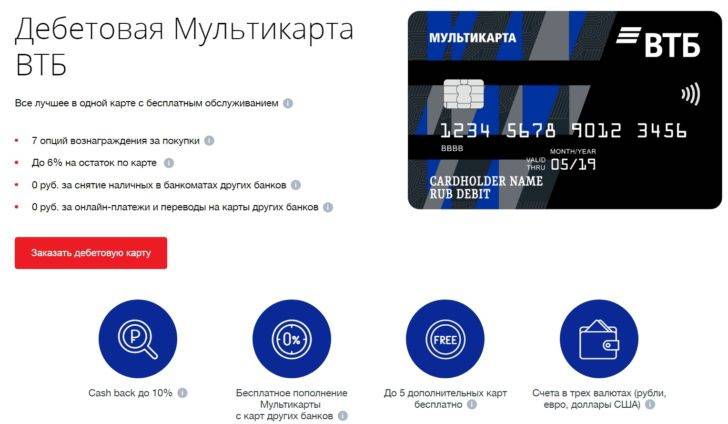

Возможности мультикарты

При оформлении мультикарты банка ВТБ клиент может подключить пакет банковских услуг:

- бесплатные смс — уведомления при проведении денежных операций;

- возможность оформить сразу 5 карт для своих знакомых и близких;

- наличие выгодных опций лояльности с необходимыми условиями;

- бесплатная смена услуг в течении месяца;

- проведение одновременных операций для дебетовых и кредитных карт;

- наличие личного кабинета на сайте и предоставление бонусов;

- беспроцентное обналичивание;

- зачисление процентов на денежные вложения.

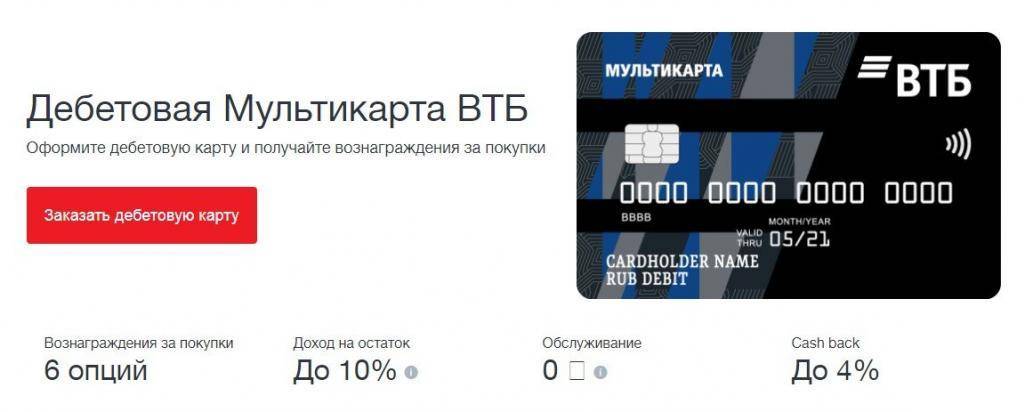

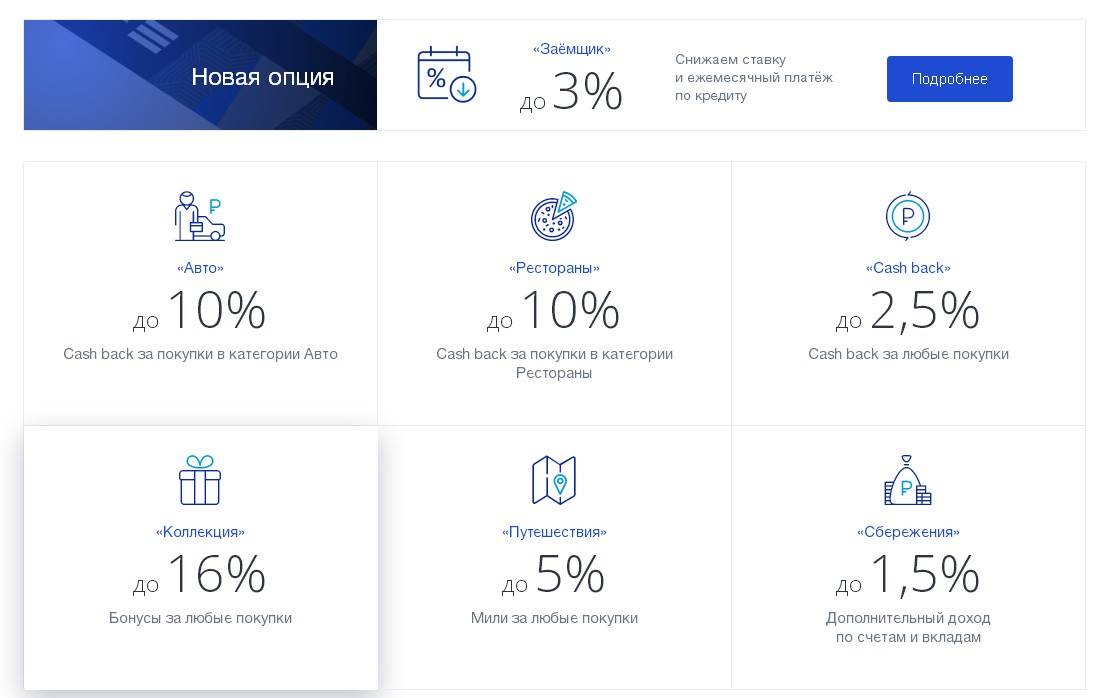

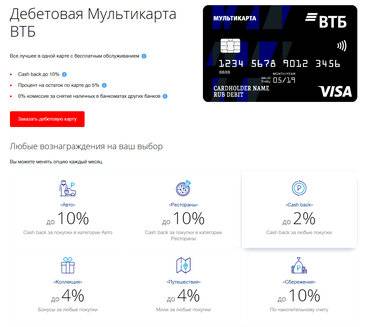

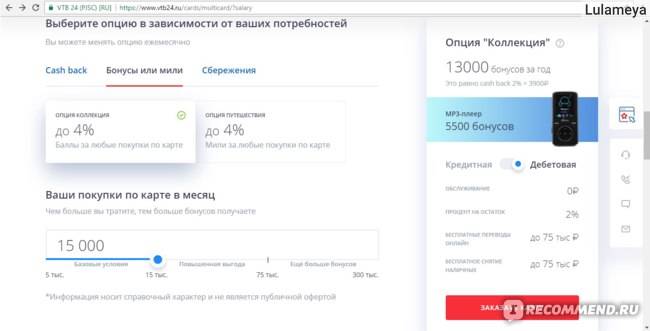

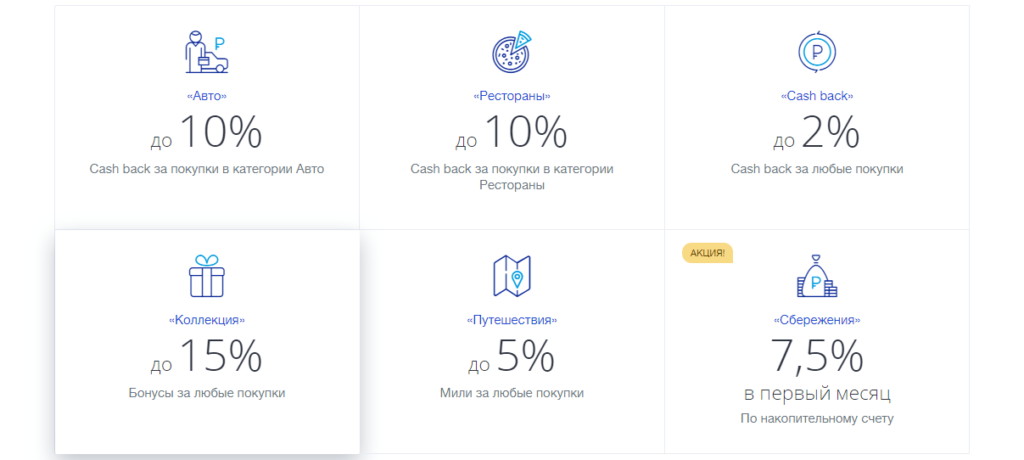

Мультикарта ВТБ предоставляет 6 опций. Банковское учреждение дает право подключить только 1 из 6. При необходимости данные опции можно переключать бесплатно.

Авто. При оплате мультикартой за топливо и масло на заправках или за парковку на счет возвращаются до 10% денежных средств. Кэшбек зависит суммы, которая тратится на протяжении месяца. Бонус присваивается за покупку всех видов товаров, приобретенного в магазине на заправках.

https://youtube.com/watch?v=840gE60x-gE

Размер кэшбэка от покупок:

- 2% — от 5000 до 15 000 рублей;

- 5% — от 15 000 до 75 000 рублей;

- 10% — от 75 000 рублей.

Рестораны. Возврат процентов предусмотрен не только за оплату заказов в развлекательных заведениях (кафе, фаст фуды и рестораны), но и за покупку билетов, продуктов питания в кино и театрах.

https://youtube.com/watch?v=aCAG8XHmZjk

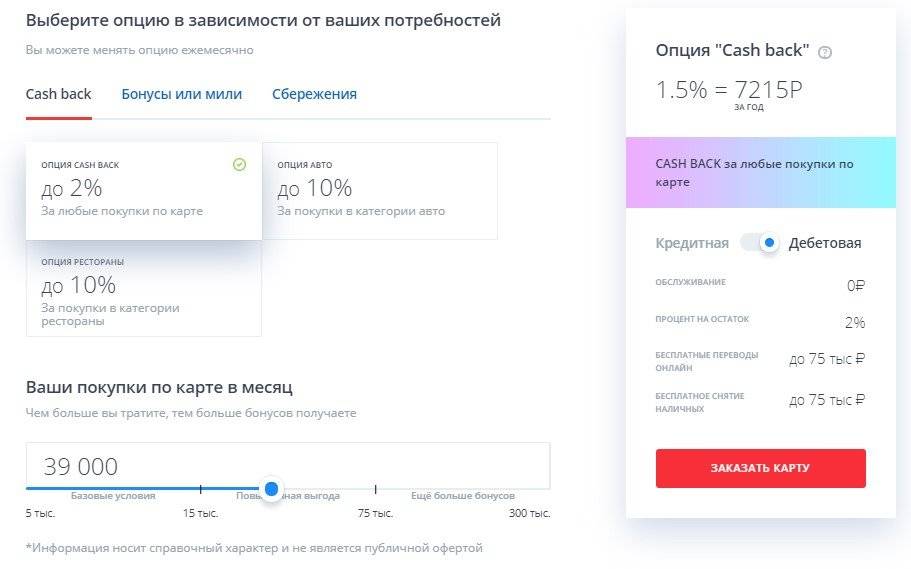

Кэшбэк. Преимущества и возможности данной опции в мультикарте ВТБ:

- возврат 2% на счет при покупках и оплате разных видов услуг;

- те же 2% процента на кредитную карту, что большая редкость;

- максимальный кэшбэк — 15 000 рублей в месяц.

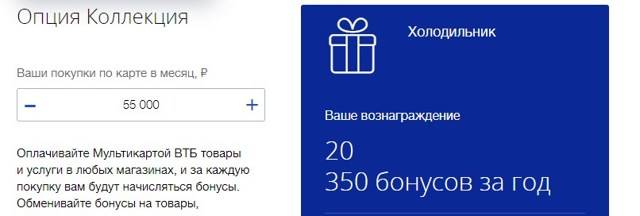

Коллекция. При подключении этой опции на мультикарте ВТБ действует программа для вознаграждения клиента.

https://youtube.com/watch?v=a8YCut2x1BM

Накопленные баллы меняются на все товары. На сайте банка ВТБ есть бонусная программа для совершения операции обмена. Самый высокий бонус 15%. 1 бонус — 100 рублей.

Бонус действует целый год с момента его начисления.

Преимущества опции Коллекция:

- огромный выбор товаров, которые обмениваются на бонусы;

- бонус набегают быстрее, если товар куплен у партнеров.

Путешествия. Здесь баллы начисляются в милях. Они позволяют приобретать билеты на поезда, самолеты, взять в аренду машину или заказать номер в любом отеле на территории страны и за ее пределами.

https://youtube.com/watch?v=sV9_gaLtMiQ

Достоинства:

- данные мили не имеют срока давности;

- опция позволяет пользоваться услугами 800 авиакомпаний и 900 000 отелей по всему земному шару;

- мили быстро накапливаются (4 мили за каждые 100 рублей)

Сбережения. Данная функция позволяет получать на свой накопительный счет до 8,5% годовых.

https://youtube.com/watch?v=y9Mq2Br_Rl8

Преимущества:

- обеспечивается высокий доход, если в течении 1 года деньги с накопительного счета не снимались;

- страховка от агентства по страхованию вкладов (АСВ);

- высокая надбавка в 1,5% за первый месяц.

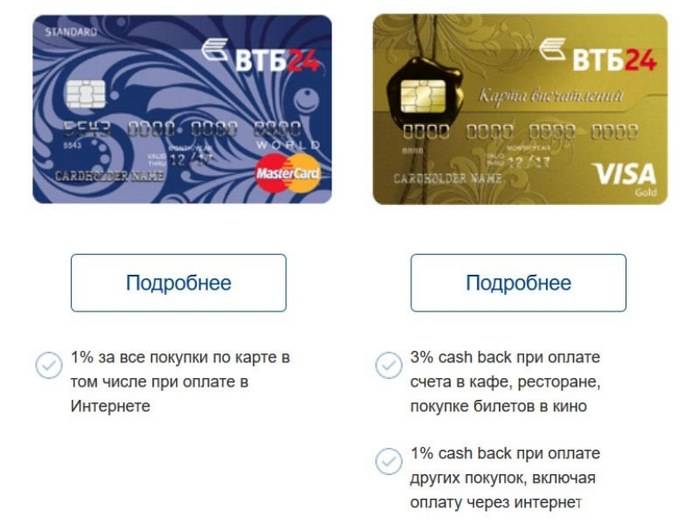

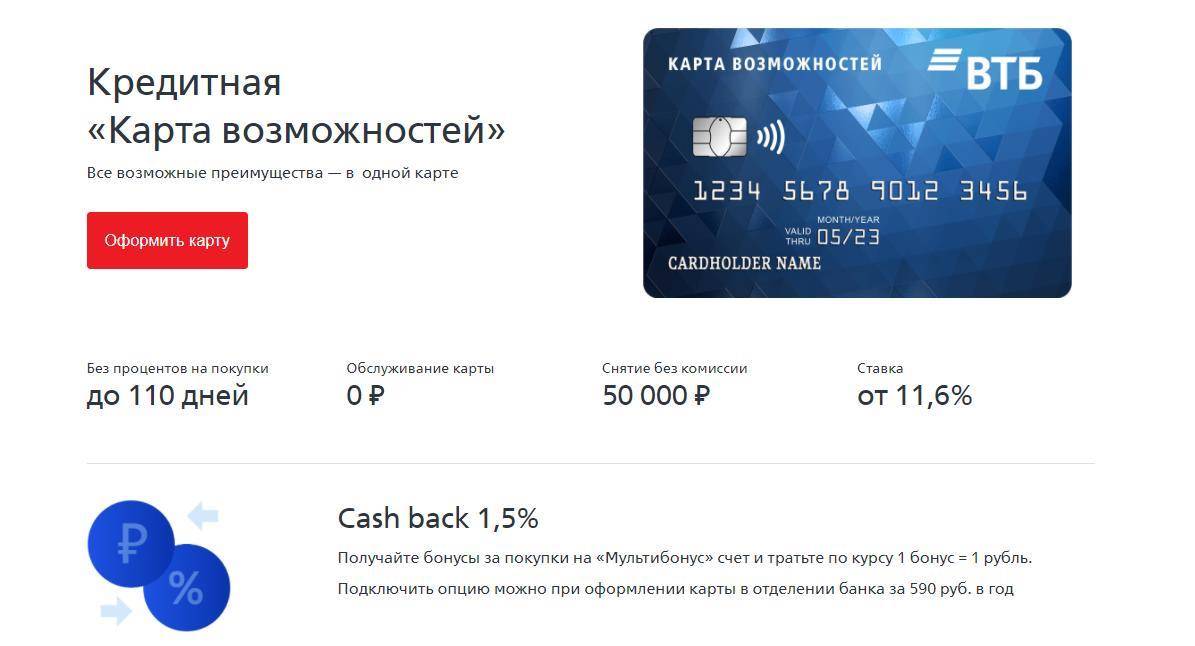

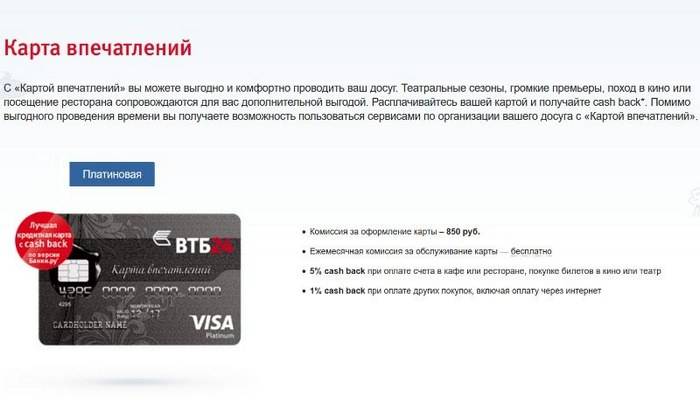

Карта Впечатлений

Владельцам Карты Впечатлений гарантирован cash back в размере 3% при оплате услуг кафе, ресторанов, приобретении билетов в театр и кино («золотой» формат) и 5% при аналогичных расчетах «платиновой» картой.

Для прочих платежей предусмотрен кэшбек в сумме 1% от затрат.

После оформления кредитки появляется возможность бесплатно воспользоваться консьерж-сервисом (круглосуточные консультации относительно культурных мероприятий, экскурсий, резервирование билетов, столиков в ресторанах, организация туристических туров).

Чтобы получить данные услуги, достаточно набрать один из номеров: 8 499 500-44-24 или 8 800 700-07-24. После этого потребуется назвать первые 6 цифр номера своей «Карты Впечатлений».

Тарифы для пользователей «Карты Впечатлений»

- Кредитный лимит: золотая карта – 750 000 руб., платиновая– 1 000 000 руб.

- Процентная ставка: золотая – 26%, платиновая – 22%.

- Стоимость выпуска карты: золотая — 350 руб., платиновая — 850 руб.

- Комиссия за получение кредитных средств в наличной форме – 5,5% от суммы (не меньше 300 руб.).

- Обслуживание бесплатно при условии совершения ежемесячных покупок по золотой карте — на 25 000 руб., по «платиновой» — на 65 000 руб.

- Скидки при покупках у партнеров банка – до 40%.

Посмотреть отзывы об этой карте или добавить свой можно на этой странице.

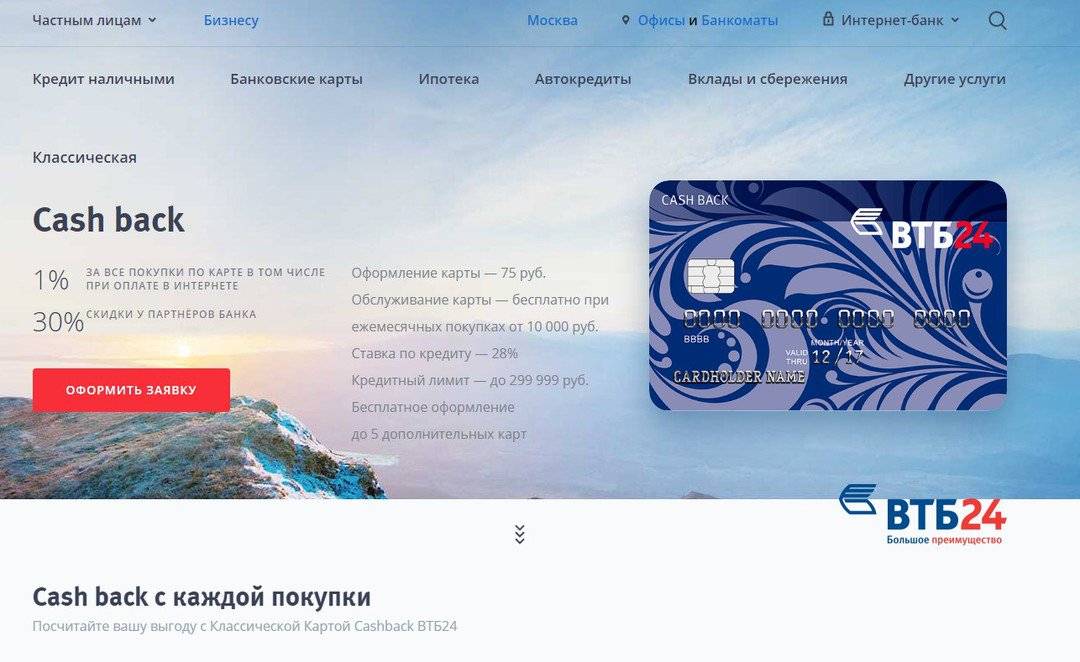

Кредитная карта ВТБ 24 с кэшбэком

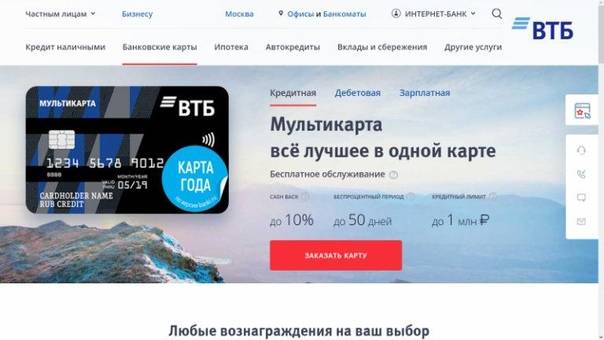

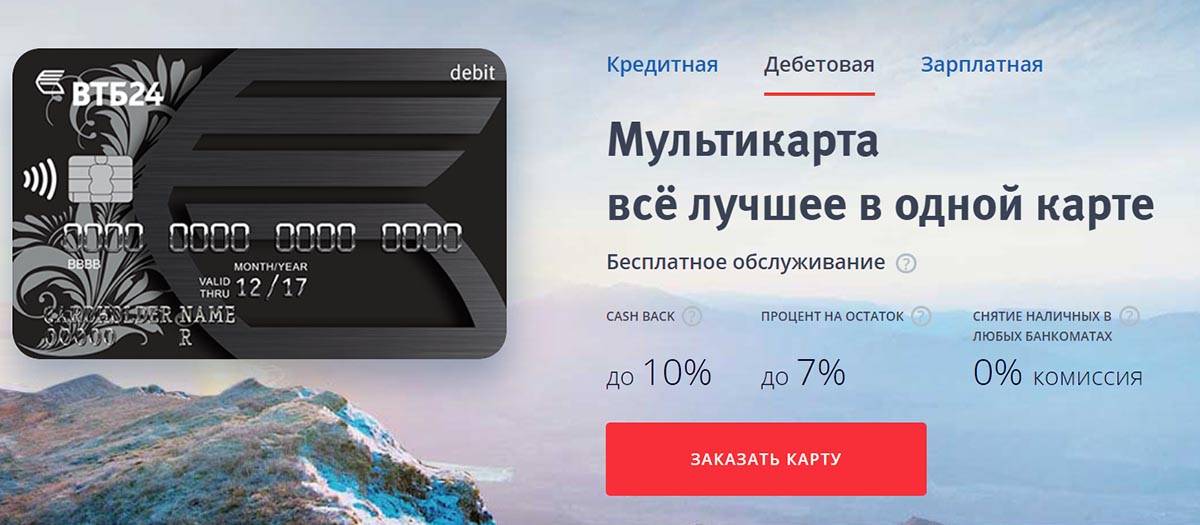

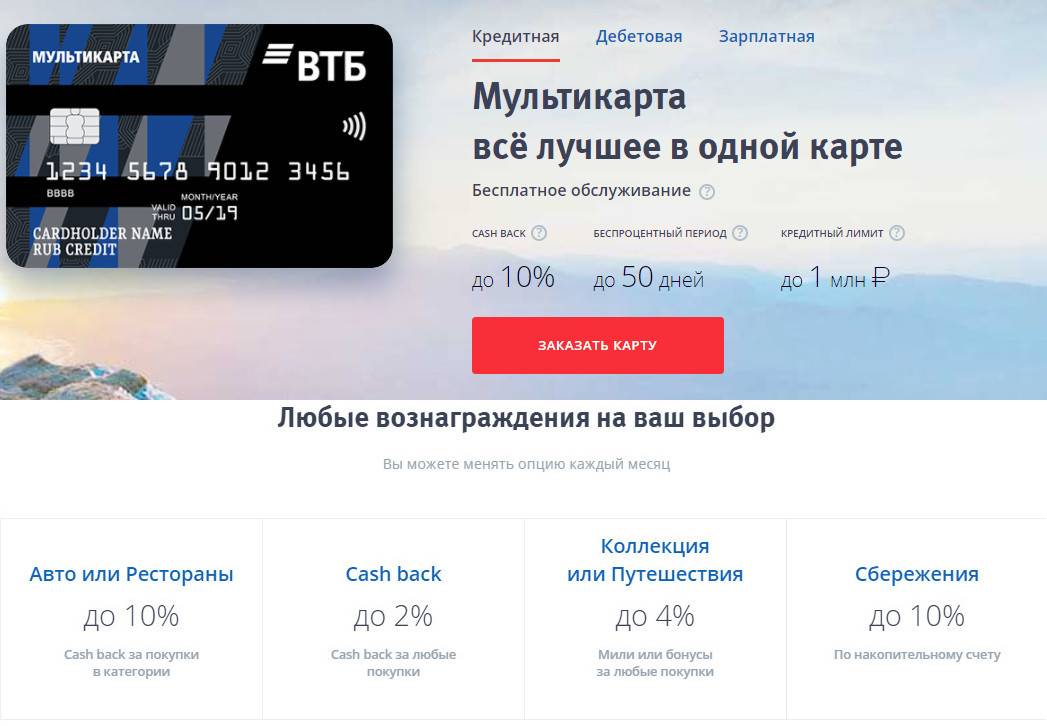

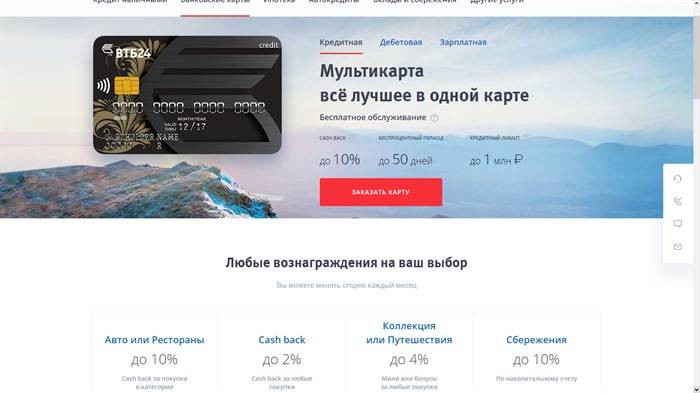

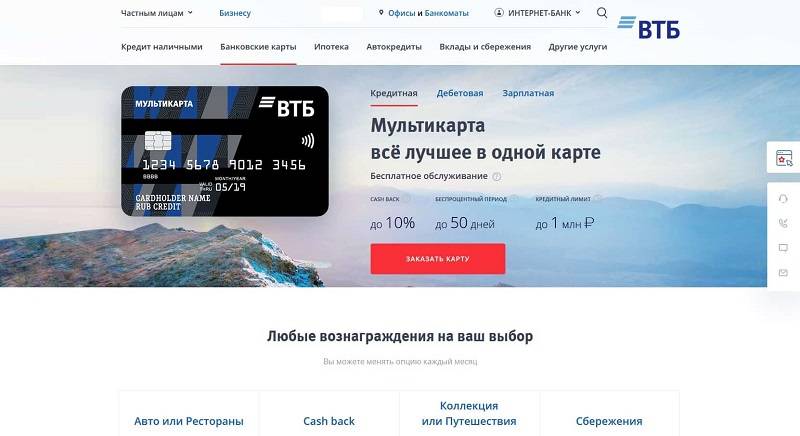

«Мультикарта» — все лучшее в одной карте. Под этим слоганом ВТБ 24 предлагает свой продукт клиентам. А так ли это на самом деле? Или это очередной рекламный ход для привлечения новых клиентов?

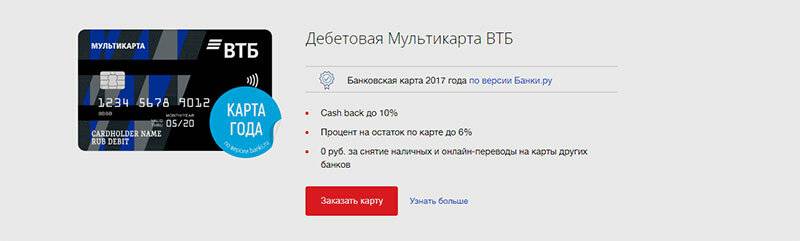

Итак, данная карта имеет следующие характеристики:

- Бесплатное обслуживание будет предложено только тем клиентам, у которых среднемесячный оборот или остаток средств по карте будет составлять не менее 15 000 рублей. В противном случае ежемесячная комиссия составит 249 рублей.

- Продолжительность льготного периода составляет 50 дней, но он распространяется только на безналичные операции.

- За пользование кредитными средствами банк начисляет 26% годовых.

- Лимит по карте рассчитывается персонально для каждого клиента, но не может превышать 1 млн рублей.

- За снятие собственных средств в банкоматах ВТБ24 комиссия не взимается, а за кредитные – 5,5% (минимум 300 рублей).

Условия довольно привлекательные: процентная ставка невысокая и есть возможность сэкономить на комиссии за обслуживание.

Но это еще не все. Главная «фишка» «Мультикарты» — кэшбэк до 10%. При чем клиент сам решает на какие операции он будет распространяться.

Возможные опции на месяц:

- 10% кэшбэка в категории «Авто и рестораны»;

- 2% кэшбэка на любые покупки в торговой сети;

- 4% в категории «Путешествия».

Клиент может каждый месяц изменять опцию по начислению кэшбека. Держатели «Мультикарты», которые планируют вносить свои средства на счет, могут выбрать функцию начисления процентов на остаток.

ВТБ24 обещает до 10% дохода, но такую ставку устанавливают в первый месяц получения карты. Далее процентная ставка снижается до 5,5%; 6,5%; 7,5%. И только через год клиент может вновь получить 10% дохода. Но даже 5,5% на остаток – это довольно выгодное предложение. При открытии срочного депозита клиент не может пользоваться своими деньгами в течение определенного времени. А сбережения на «Мультикарте» доступны ему в любой момент.

Вопросы и ответы

Как это работает

Когда продавцы принимают оплату с помощью кредитки, они обязаны уплачивать процент от суммы транзакции в качестве вознаграждения компании-эмитенту кредитной карты. Если у держателя есть программа возврата средств, эмитент кредитной карты просто делит некоторые комиссионные с потребителем. Цель состоит в том, чтобы стимулировать людей использовать свои кредитки при совершении платежей, а не наличные или дебетовые карты, что не приносит им никаких наград. Чем больше потребитель использует кредитку, тем больше торговых сборов может заработать компания, выпускающая их.

Что такое электронные сертификаты

Электронные сертификаты – это способ получить вознаграждение быстрее, чем ждать получения подарочной карты Партнера по почте. Электронные сертификаты доступны сразу по завершении вашего заказа и позволяют вам совершать покупки с Партнером мгновенно. Вы можете получить доступ к своему электронному сертификату онлайн или через мобильное приложение.

Какая процентная ставка

Компании, выпускающие кредитные карты, зарабатывают деньги, взимая высокие процентные ставки по кредитам и выплачивая просроченные комиссии за остатки, которые переносятся из месяца в месяц. Чем больше потребителей используют свои кредитные карты, тем больше вероятность того, что они пропустят платеж или будут иметь баланс, за который они будут должны платить комиссионные и проценты.

Кредитные карты, предлагающие наиболее щедрые программы вознаграждений, часто несут наивысшие комиссионные и процентные ставки по сравнению с аналогичными картами с более низкой программой вознаграждений или вообще без них.

Как происходит возврат баллов

Возврат кешбэка – звучит заманчиво, и он может помочь определенным потребителям сэкономить на покупках по кредитной карте. Тем не менее, если изучить ограничения и квалификации, изложенные мелким шрифтом, включая ограничения на то, сколько пользователи кредитных карт могут возвращать в год, эти программы не кажутся такими щедрыми, как на первый взгляд.

Поскольку программы стимулируют потребителей использовать свои кредитные карты вместо наличных или дебетовых карт, они увеличивают комиссионные за торговую деятельность для компании, выпускающей кредитные карты, и могут также заставить некоторых потребителей увеличивать свой долг, предоставляя еще один источник дохода для кредитных компаний. Вместо того, чтобы уменьшать корпоративную прибыль, программы возврата денежных средств являются гениальными маркетинговыми инструментами, которые существенно увеличивают прибыль компаний-эмитентов кредитных карт. Тем не менее, при умелом использовании таких программ, пользователи могут извлечь из них определенную выгоду.

Как подключить кэшбэк от ВТБ

Условия подключения кэшбэка просты. Для этого надо обратиться в банк и дождаться выпуска карты. Обычно ее изготовление занимает 7–10 рабочих дней. Когда готовая карта поступит в финансовое учреждение, на телефон клиента придет sms-уведомление.

Начисление кэшбэка пользователю осуществляется каждый раз при покупках на сумму не менее 5 тыс. р. в месяц. Заказать карту можно онлайн. Для этого надо заполнить соответствующую форму на сайте банка.

Каждый клиент, как правило, имеет две и более приоритетные категории покупок, на которые расходуется больше всего средств. С помощью кэшбэка по карте ВТБ можно максимально экономить на привычных товарах. Для этого нужно подключить соответствующие бонусные программы, которых насчитывается.

К примеру, если планируются поездки, пригодится бонусная программа «Путешествия». В этом случае кэшбэк за каждую покупку возвращается в виде миль. Их обменивают на авиа и железнодорожные билеты, используют при бронировании отелей и гостиниц.

Перейти на сайт ВТБ

Можно ли поменять категорию повышенного кэшбэка?

Клиент вправе подключить в банке новую бонусную программу или поменять действующую. Делается это бесплатно, но не чаще 1 раза в месяц. Самостоятельно поменять кэшбэк можно в личном кабинете на онлайн-ресурсе банка. Для этого нужно зайти в раздел «Карты», выбрать страницу бонусных программ и сменить текущий тариф. Выбранный в интернете тариф начинает действовать с нового календарного месяца.

Если произвести замену действующей программы не представляется возможным, стоит связаться с операторами банка в чате мобильного приложения или по номеру горячей линии.

Условия оформления карты

Для оформления кредитной карты ВТБ клиенту предоставляются следующие требования:

- возраст от 21 до 70 лет;

- минимальный ежемесячный заработок от 15 000 рублей;

- паспорт гражданина РФ и регистрация заемщика в регионе, где находится банк;

- справка о состоянии доходов за последние 6 месяцев.

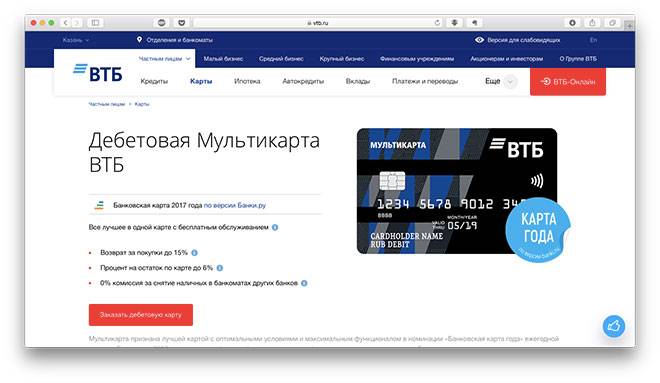

Для оформления дебетовой карты нужно:

- возраст 18 лет;

- паспорт гражданина Российской Федерации.

Заказать мультикарту ВТБ можно в отделении банка, либо на официальном сайте (). Причем второй способ абсолютно бесплатный. Если нет российского паспорта, то заказать карту можно только в самом банке.

Плата за годовое обслуживание Мультикарты ВТБ

Банк ВТБ предоставляет самые выгодные и удобные условия для своих клиентов. Сумма обслуживания может составлять 3 000 рублей в год или все пройдет бесплатно. Все зависит активности использования карты и количества денежных средств.

Присутствуют и следующие бонусы:

- при подключении одной опции на мастер-счет выплачивается процент, в зависимости от ежемесячных затрат — 1-6%;

- проценты за потраченную сумму — 1-10% при покупке товаров в супермаркетах, заказов в ресторанах, приобретении билетов на вокзалах и в аэропортах.

Условия бесплатного обслуживания Мультикарты

Для того, чтобы обслуживание мультикарты обходилось бесплатно, нужно ежемесячно тратить не менее 5 000 рублей. Если все виды услуг оплачивать картой, то кэшбэк будет составлять 1-10% от потраченных денежных средств.

Преимущества и недостатки Мультикарты: плюсы и минусы пакета услуг

https://youtube.com/watch?v=WO0J1i_UWQ0

Мультикарта ВТБ обладает рядом преимуществ перед другими картами:

Несмотря на большое количество преимуществ, есть и ряд недостатков:

- для наличия большого кэшбэка ежемесячные денежные затраты с карты должны составлять 75 000 рублей;

- при ежемесячных затратах менее 5 000 рублей, придется заплатить за банковское обслуживание карты в размере 249 рублей

Как пополнить мастер-счет

Есть 4 простых способа:

- через банкоматы, которые принимают наличные или терминалы ВТБ;

- Card2Card или перевод с карты на карту. Данный способ является бесплатным в интернет-банке ВТБ онлайн;

- банковские кассы. При переводе до 100 рублей и больше 30 000 рублей без взимания комиссии;

- межбанковский перевод. Здесь нужно знать: идентификационный код банка, номер счета клиента в банке, ФИО физического лица или название предприятия (если юридическое лицо). Перевод нужно осуществлять именно с карты, так как он бесплатный.

Вывод

Стоит заметить, что данная мультикарта рассчитана на людей, которые будут ее активно использовать при оплате многих видов услуг не менее, чем на 15 000 рублей в месяц. Выжать максимум из мультикарты получится, если ежемесячно расходовать 75 000 рублей и даже больше.

Дебетовая мультикарта подойдет тем людям, которые будут хранить на ней не менее 15 000 рублей ежемесячно.

Мультикарта — это простой продукт банка, если в ее функционале внимательно разобраться.

Нужно изучить всю возможную информацию. Посмотреть несколько обзоров, заглянуть на финансовые форумы, посетить официальные сообщества банка и социальные сети.

Нужно определиться с выбором конкретной опции, перед тем, как заказывать карту. После ее подключения нужно попросить об обязательной проверке.

Среди всех имеющихся опций, самой популярной является “Коллекция”.

При выполнении всех правил этот банковский продукт принесет незамедлительную финансовую помощь и радость.

Партнеры ВТБ

Программа «Путешествия» позволяет накапливать мили. С каждых 100 р. полагается к возврату от 1 до 4%. Процент кэшбэка напрямую зависит от израсходованной суммы. Если клиентом ежемесячно тратится большая сумма, значит на карту ему будет перечисляться высокий процент кэшбэка. За расход от 5 до 15 тыс. р. возвращается 1%, от 15 до 75 тыс. р. — 2%, свыше 75 тыс. р. — 4%. Обмен милей происходит на сайте travel.vtb.ru из расчета 1 миля = 1 руб. Крупные партнеры в этой категории: Booking, Aviasales, Teztour.

Бонусная программа «Коллекция» дает возможность получать бонусы до 4% за покупку электроники, техники, одежды, других товаров и услуг. За расход от 5 до 15 тыс. р. возвращается 1%, от 15 до 75 тыс. р. — 2%, свыше 75 тыс. р. — 4%. Бонусная система работает аналогично мильной. Расчеты проводятся на сайте bonus.vtb.ru по курсу 1:1. Значимые партнеры в области электроники: AliExpress, Philips, Xiaomi, Apple. Возвращают за покупки в сфере отдыха и развлечений Киноход, Литрес, Megogo. В программу банковской лояльности в женской категории входят Л’Этуаль, Pudra, Подружка и т. д.

Кафе и рестораны

За посещение точек общепита клиенту полагается кэшбэк до 10%. Если расчеты по карте не превышают 5 тыс. р., деньги не возвращаются. Поскольку еда и напитки — самая распространенная категория покупок, банк здесь установил повышенные проценты, чтобы максимально компенсировать траты за кафе и рестораны. При расходовании от 5 до 15 тыс. р. кэшбэк составляет 2%, от 15 до 75 тыс. р. — 5%, свыше 75 тыс. р. — 10%. В программе лояльности участвуют Перекресток, 2 Берега, Elementaree.

АЗС

Максимальный кэшбэк до 10% предлагает ВТБ за покупки на заправках и парковках. При тратах от 5 до 15 тыс. р. держателю карточки полагается 2%, от 15 до 75 тыс. р. — 5%, свыше 75 тыс. р. — 10%. В первый месяц действия мультикарты размер возврата составляет 10% в независимости от потраченной суммы. Карта работает на всех АЗС и парковках.

ЖКХ

Проводить коммунальные платежи без комиссий можно в интернет-банкинге и банкомате ВТБ. Для этого необходимо обратиться за карточкой в банк, чтобы в последующем использовать ее для расчетов по ЖКХ.

Кроме того, на сайте ВТБ доступна информация о потребительской задолженности. Для уточнения сведений по оплате понадобится ввести код плательщика и искомый период. Кэшбэк за оплату ЖКХ не начисляется.

Как видно, многообразие карт и тарифов в ВТБ удовлетворит любого клиента. Остается только выбрать подходящий инструмент и приступить к экономии средств на всех покупках.

Опубликовано:

Добавить комментарий

Вам понравится

Бонусные опции

Программы лояльности состоят из семи опций. Одной из отрицательных сторон этого банковского продукта является возможность только раз в месяц менять бонусную программу. Для клиентов предлагается следующее:

«Авто»

Бонусы в размере до 10% возвращается при покупках на автозаправочных станциях и при оплате платных парковок. Если сумма трат равна 5000-15000 руб, то размер бонуса составляет 2%, при расходах 15000-75000 – 5%, более 75 тыс. — 10%. В первый месяц размер кэшбэка составляет 10%. Максимальный размер бонуса ограничен 3000 баллов.

«Рестораны»

Кешбек до 10% начисляется при оплате заказов в заведениях общепита, билетов на развлекательные мероприятия (кино, театры). Обменять бонусы можно на покупки у партнеров ВТБ. При суммах трат 5-15 тысяч кэшбэек равен 2%, при расходах 15-75 тыс. — 5%, от 75 тиыс — 10%. Максимальный размер кэшбэка – 3000.

Опция «Cash Back»

Кэш бек за любые покупки составляет 1%, 1.5% и 2% в зависимости от суммы траты. Если покупки оплачиваются через сервисы бесконтактной оплаты то размер кэшбека равен:

- При тратах 5000- 15000 руб — 1%

- 15000-75000 — 2%

- От 75 000 р. — 2,5%.

При оплате без использования технологии Pay размер начислений составит 1%.

Тариф «Коллекция»

(бонусы при покупках в партнерских торговых точках в виде 15%);

Размер кэшбэка зависит от суммы трат по мультикарте:

- 5000-15000 — 1%;

- 15000-75000 — 2%

- 75000— 4%

- При оплате со смартфона 5%

- За покупки у партнеров — 11%.

Максимальный размер бонусов ограничен 5000 руб.

Опция для путешественников

Бонусы начисляются при любых покупках в магазинах. Потратить баллы можно на оплату номеров в гостиницах, покупку билетов, прокат автомобилей на сайте travel.vtb.ru. Лимит на начисление бонусов — 5000 миль. Размер кэшбэка в зависимости от суммы трат составляет от 1 до 5%.

Опция «Сбережение»

7,5% по дебетовой карте на остаток. Этот продут позволит вам получать повышенный процент на остаток по депозитам. Размер дополнительной доходности зависит от суммы ваших ежемесячных затрат:

- 5000-15000 р. — 0,5%;

- 15000-75000 р. — 1%;

- От 75000 р. — 1,5%.

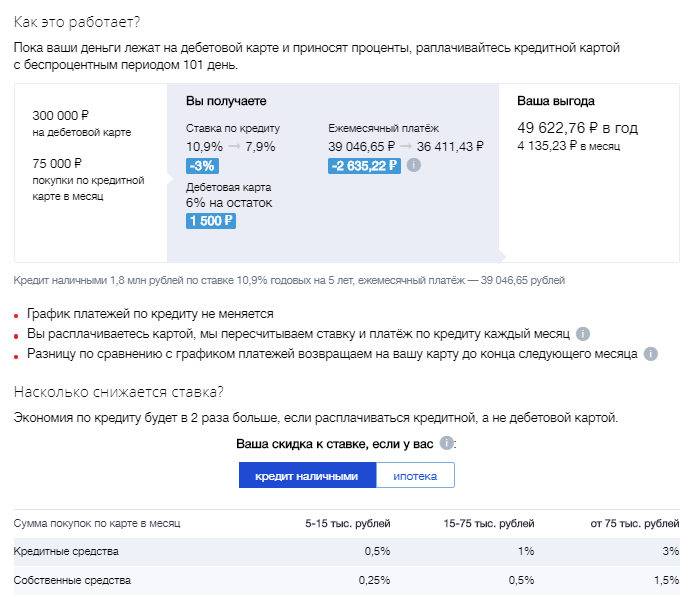

«Для заемщиков»

Мультикарта — возможность оплачивать частями кредит с минимальным платежом в виде 3% долга, а также 101 день без процентов.

В зависимости от суммы ваших ежемесячных трат и вида оформленного кредита вы можете получать скидку на оплату процентов:

| Размер скидки в % | |||

| Сумма трат в рублях | Кредитная карта | Кредит наличными | Ипотека |

| собственные средства | |||

| 5000-15000 | 1% | 0,25% | 0,10% |

| 15000-75000 | 3% | 0,50% | 0,20% |

| свыше 75000 | 5% | 1,50% | 0,30% |

| заемные средства | |||

| 5000-15000 | 2% | 0,50% | 0,20% |

| 15000-75000 | 6% | 1% | 0,40% |

| свыше 75000 | 10% | 3% | 0,60% |

Рекомендую:

- Как составить бизнес-план для малого бизнеса: готовые примеры с расчетами

- Как искать каналы в Телеграм

- Как в инстаграме выложить фото через компьютер: 4 способа + 16 сервисов

- Самые богатые люди в мире, Форбс 2019: рейтинг топ-20

- Хештеги для продвижения в Инстаграм: сбор подписчиков, лайков, комментариев

Статья подготовлена редакцией сайта. Познакомьтесь с авторами блога

Если вы хотите получать свежие идеи о заработке, инвестидеях, бизнесе, управлении личными финансами в свой почтовый ящик, то подпишитесь на обновления.

100% полезный контент и никакого спама!

Как начисляется кэшбэк

Мультикарта предлагает три программы кэшбэка на выбор. Вы можете свободно подключать любую из них каждый месяц. Основные условия бонусных программ представлены в таблице:

Cash Back | Баллы за все покупки в зависимости от трат в месяц:

Баллы можно обменять на рубли или потратить на товары в каталоге программы, 1 балл равен 1 рублю. Лимит – 7 500 баллов в месяц |

|---|---|

Коллекция | Баллы Коллекция за все покупки в зависимости от трат в месяц:

Баллы можно потратить на товары в каталоге программы, 1 балл равен 1 рублю. Лимит – 7 500 баллов в месяц |

Путешествия | Мили ВТБ за все покупки в зависимости от трат в месяц:

Мили можно потратить на авиа- и ж/д-билеты, отели и аренду транспорта, 1 миля равна 1 рублю. Лимит – 7 500 миль в месяц |

Условия оформления и стоимость обслуживания

Требования к держателям Мультикарты ВТБ стандартные. Дебетовую может оформить любой совершеннолетний гражданин РФ. Потребуется

только паспорт.

Для получения кредитной карты клиент должен соответствовать следующим требованиям:

- гражданство РФ;

- возраст – 21-70 лет;

- положительная КИ;

- официальное трудоустройство;

- размер зарплаты – от 15 000 руб.;

- стаж – не менее 6 месяцев.

Необходима регистрация в одном из регионов присутствия ВТБ. Отделения банка есть по всей стране.

Для подачи заявки нужен паспорт. Может потребоваться СНИЛС, а при запросе лимита в размере, превышающем 300 000 руб., и 2-НДФЛ. При оформлении без справки максимальная начальная сумма кредитных средств на карте не превысит 100 000 руб.

Основные условия для Мультикарт ВТБ24:

| Характеристика | Дебетовая Мультикарта ВТБ | Credit Мультикарта ВТБ |

| Валюта | Рубли, доллары, евро | Рубли |

| Стоимость выпуска | При оформлении в банке – 249 руб. Если заявка отправлена через сайт, а также для пенсионеров, зарплатных клиентов и клиентов, которые получили специальное предложение, – бесплатно | |

| Стоимость обслуживания | Если траты менее 5 000 руб. в месяц – 249 руб. (ежемесячно). При покупках от 5 000 руб. в месяц плата не взимается. При оформлении заявки онлайн обслуживание не оплачивается (только первые 30 дней). Бесплатно для пенсионеров, зарплатных клиентов | |

| Дополнительные карты | До 5 карт – бесплатно. Для последующих: оформление – 500 руб., обслуживание бесплатное |

Максимальный доступный лимит для держателей кредитных карт ВТБ составляет 1 000 000 руб. Стандартный процент – 26% годовых. Можно снизить ставку, если активно пользоваться банковским продуктом (нужно подключить опцию «Заемщик»). Грейс продолжительный (больше 3 месяцев), распространяется на все транзакции. Платеж – минимум 3% от величины долга.

Для разных типов Мультикарт различаются комиссии:

| Действие | Дебетовая Мультикарта | Credit Мультикарта (за счет личных средств) | Credit Мультикарта (за счет кредитных средств) |

| Выдача наличных в банкоматах ВТБ | 0% | 0% | 5,5% |

| Снятие наличных в банкоматах других банков | 1% | 1% | 5,5% |

| Снятие наличных в банкоматах и кассах за счет овердрафта | 250 руб. | – | – |

| Выдача наличных в кассе ВТБ | Менее 100 000 руб. – 1000 руб., более 100 000 и при обналичивании иностранной валюты – бесплатно | Менее 100 000 руб. – 1000, более 100 000 и при обналичивании иностранной валюты – бесплатно | Менее 100 000 руб. – 5,5% + 1000, более 100 000 руб. – 5,5% |

| Снятие наличных в кассах банков (кроме ВТБ) | 1% | 1% | 5,5% |

| Безналичный перевод физлицу внутри ВТБ | 0% | 0% | 5,5% |

| Безналичный перевод физлицу в другие банки | 0,4% | 0,4% | 0,4% + 5,5% |

| Перевод на карту ВТБ по номеру | 0% | 0% | 5,5% |

| Перевод на карты других банков | Бесплатно (лимит – 20 000 руб. в месяц). При превышении лимита – 1,25% | Бесплатно (лимит – 20 000 руб. в месяц). При превышении лимита – 1,25% | 1,25% + 5,5% |

Дистанционное банковское обслуживание для всех типов Мультикарт бесплатное, кроме опции «СМС-оповещения» (59 руб.). Посмотреть баланс в банкоматах других банков стоит 50 руб. или 0,7 единиц иностранной валюты.

Дебетовые мультикарты ВТБ с кэшбэком

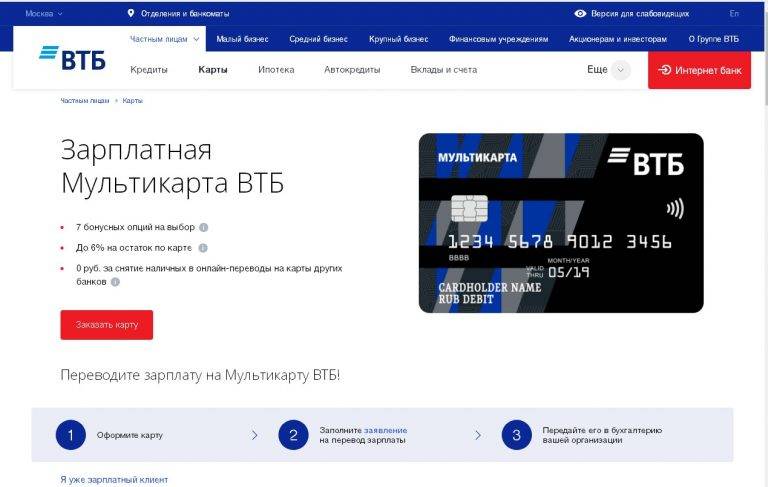

Для тех, кто получает зарплату в других банках, ведет свой бизнес, фрилансеров или получает доходы другим способом, банк предлагает несколько разновидностей дебетовых карт.

Все их объединяет возможность переключения между тремя валютами: рублями, долларами и евро. Бесплатное обслуживание и снятие наличных. Есть некоторые отличия в программах лояльности.

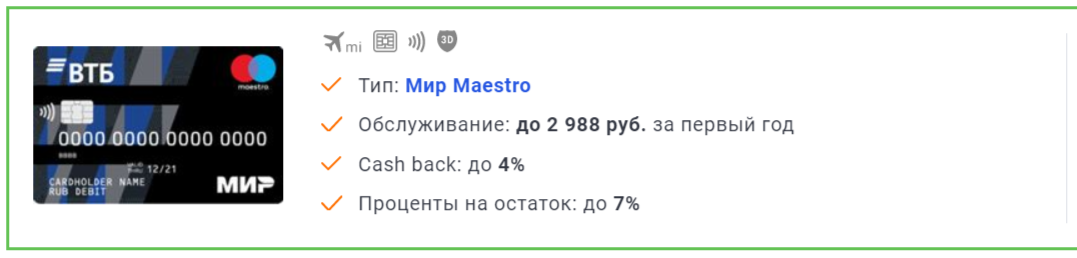

Дебетовая мультикарта «Мир» – Maestro ВТБ

Это пластик двух платежных систем одновременно. Такой картой можно оплачивать любые траты в России и за рубежом. Причем переключаться между валютами не нужно, это происходит автоматически в зависимости о страны пребывания.

Дополнительно к основной держатель может заказать выпуск еще пяти карт для членов семьи. Тогда кэшбэк будет начислен по всем картам и аккумулирован на основной.

Условия для получения бонусов:

- при подключении опции «Cash back и Рестораны» – до 4%;

- участие в программе «Коллекция» – до 4%;

- доход на остаток – до 10%.

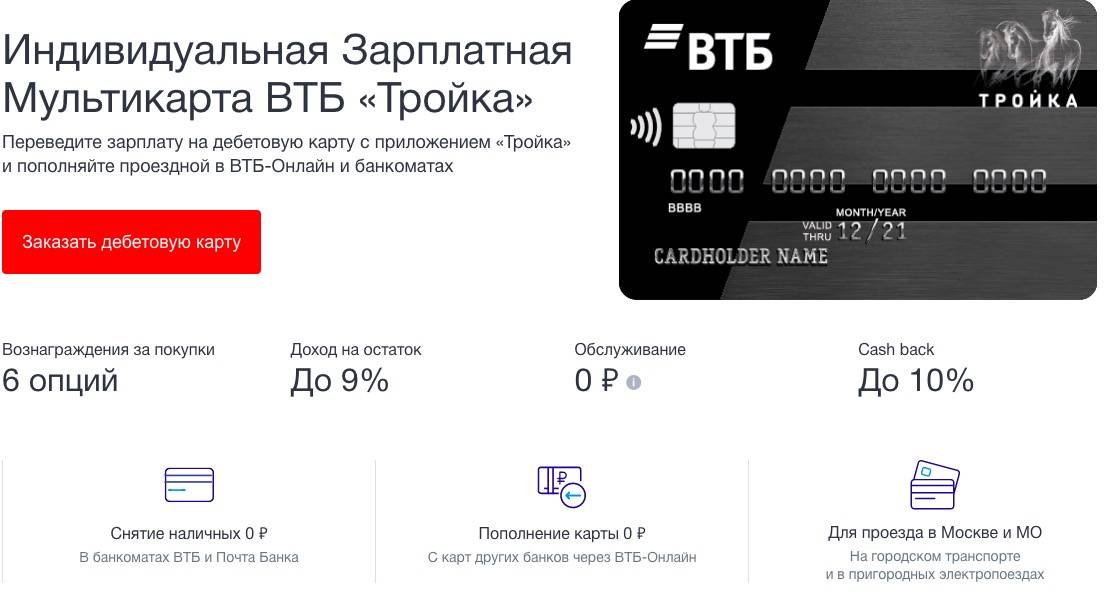

Дебетовая мультикарта ВТБ «Тройка»

Основное отличие данной карты в том, что она дает возможность вернуть до 4% платежей за проезд любым видом транспорта в Москве и Московской области. Помимо этого, держатели могут пользоваться всеми опциями: кэшбэк на любые покупки, «Коллекция», «Мультибонус».

Дебетовая карта «ВТБ – М.Видео»

Кэшбэк по этому пластику составляет 3% за любые покупки. Приобретение товаров в оффлайн или онлайн-магазине «М.Видео» также равен 3%.

Дополнительные условия:

- накопленные бонусы сгорают через 180 дней, если их не использовать;

- оплатить кэшбэком можно до 50% стоимости товара;

- максимальный кэшбэк в месяц составляет 15 000 рублей;

- участники программы лояльности «М.Видео» могут перевести свои бонусы из магазина на карту.

Кэшбэк начисляется на любые суммы покупок в «М.Видео», но на покупки в других магазинах – только при условии трат больше 5 000 рублей в месяц.

Цифровая мультикарта ВТБ

Такой пластик банк выпускает только для держателей дебетовых мультикарт. Платежная система – Visa. Заказать ее можно исключительно на сайте.

Чтобы пользоваться цифровой мультикартой, ее нужно загрузить в Pay кошелек.

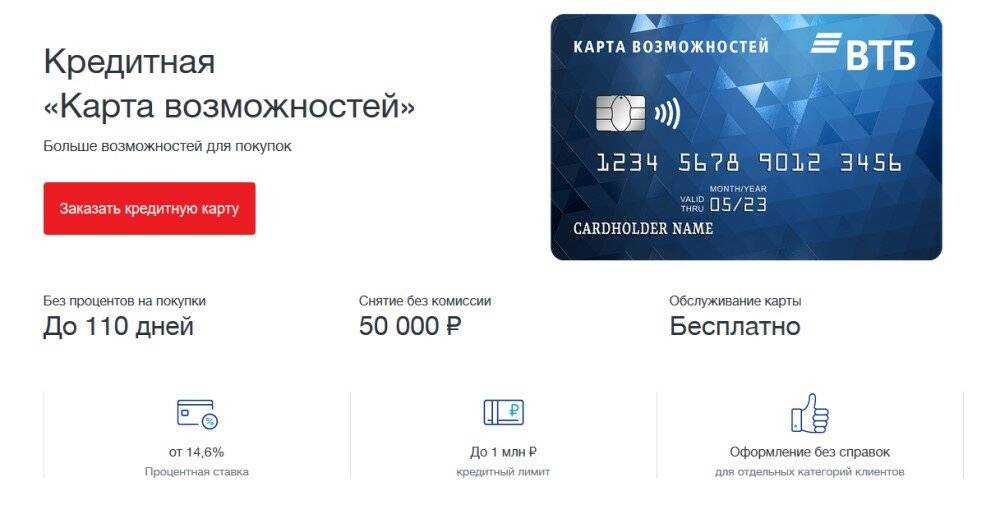

Кредитная карта с услугой кэшбэк от ВТБ 24

Преимущества кредитки от банка ВТБ 24

Кредитная карточка по своим функциональным особенностям не отличается от дебетовой. Ее можно использовать для оплаты покупок и услуг, снимать денежные наличные средства, осуществлять переводы. В свою очередь льготный период дает возможность возвращать деньги без процентов. ВТБ 24 дает своим клиентам преимущество пользования кредитными карт-счетами с особым бонусом — кэшбеком на стоимость совершенных покупок. Кэшбэк также может быть подключен к обычной дебетовой карточке.

Если главная цель использования кредитки состоит в получении кэшбека, то ею можно пользоваться для проведения ежемесячных расчетов и оплаты покупок, а погашать задолженность можно один раз в месяц с другой расчетной карты (напр. дебетовой). Такая схема вполне действенна, главное — не выходить за рамки льготного периода, чтобы не платить проценты.

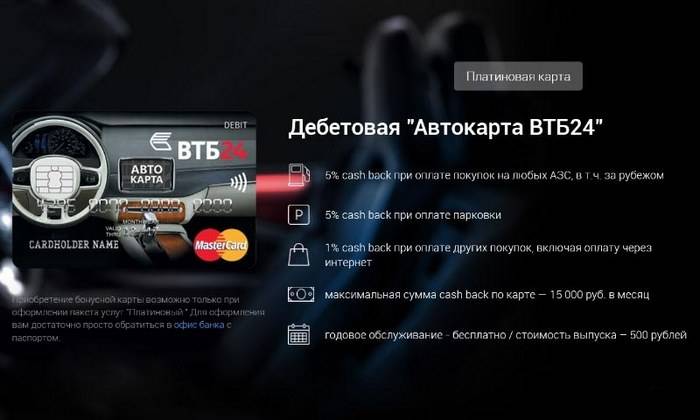

Владельцы дебетовых «Автокарт ВТБ24» могут получать cashback 5% при заправке на любых АЗС. Такой же возврат на потраченные средства предусмотрен и при оплате парковки.

Кредитка ВТБ24 обладает следующими преимуществами:

- длительный льготный период составляет 50 дней;

- возможность бесплатного подключения и использования мобильного банка;

- возможность подключения sms-оповещение со скидкой;

- возможность изменения ПИН-кода посредством банкомата (при необходимости);

- возможность получать до 30 % скидки при совершении покупок и оплаты услуг у партнеров банка. Их полный перечень выставлен на официальном сайте ВТБ 24.

Кредитка впечатлений ВТБ24 возвращает ее владельцам 5% при оплате счета в ресторанах и кафе, покупки билетов в кино/театр.

Тариф и условия по картам

Кредитка от ВТБ 24 с подключенным кэшбэком может быть оформлена на следующих условиях:

- Выпуск карточки платен и составляет 75 рублей.

- Обслуживание карт-счета осуществляется бесплатно при условии, что каждый месяц будет совершено операций на сумму не менее 20000 рублей. В противном случае плата за обслуживание списывается со счета в размере 39 рублей.

- Процентная ставка по карте равна 28 % годовых.

- При наличии задолженности должен осуществляться ежемесячный платеж в размере минимум 3 % от суммы долга плюс начисленные проценты.

- При снятии наличных в банкомате взимается плата в размере 5,5 % (минимум 300 рублей).

Деньги на кредитку возвращаются в размере 1 % от стоимости любой совершенной покупки или оплаченной услуги и в размере 5 % по покупкам в магазинах-партнерах банка. Их список можно узнать на сайте ВТБ24.

На официальном сайте банка представлена подробная информация о тарифах и условиях для всех карт с услугой cashback.

Кэшбэк возвращается на карточку в день формирования выписки и минимального платежа по карте. Если долг будет погашен в течение льготного периода, то проценты оплачивать по нему не придется. Такой способ использования кредитки является очень выгодным.

Как оформить карту с кэшбэком

Для оформления кредитки с кэшбэком клиенту необходимо обратиться в любой офис ВТБ24, имея при себе паспорт и один из следующих документов:

- справка о доходах по форме 2-НДФЛ по форме банка или предприятия;

- выписка по расчетному счету из другого банка, к примеру, через который клиент получает заработную плату;

- заграничный паспорт;

- свидетельство на право собственности на авто или любую другую недвижимость.

Если клиент получает заработную плату в ВТБ 24, то ему для оформления карты не нужно предоставлять никаких дополнительных документов. Стать владельцем карты могут не все возрастные категории граждан. Так потенциальный заемщик должен быть старше 21 года, но моложе 68 лет. К обязательным условиям также относится наличие постоянной регистрации в регионе оформления и российского гражданства.

Можно подключать любой пакет услуг от банка ВТБ24, а также выбрать подходящую пластиковую карточку с cashback для дальнейшего перечисления на нее своей зарплаты.

Ранее при заключении кредитного договора клиент выбирал те группы товаров, при покупке которых ему на карту возвращалось 10 % от стоимости. В данное время действует единая ставка кэшбэка на все группы товаров и услуг.