Кто имеет право оказывать услуги по доверительному управлению?

Доверительное управление (ДУ) ценными бумагами регулируется в РФ статьей 5 “Деятельность по управлению ценными бумагами” ФЗ “О рынке ценных бумаг”, согласно которому “доверительное управление” может осуществлять лишь “управляющая компания”, получившая лицензию от финансового регулятора РФ (до апреля 2013г. от ФСФР, теперь от Центрального Банка России).

“Управляющие компании ценных бумаг” имеет одну из четырех организационных форм:

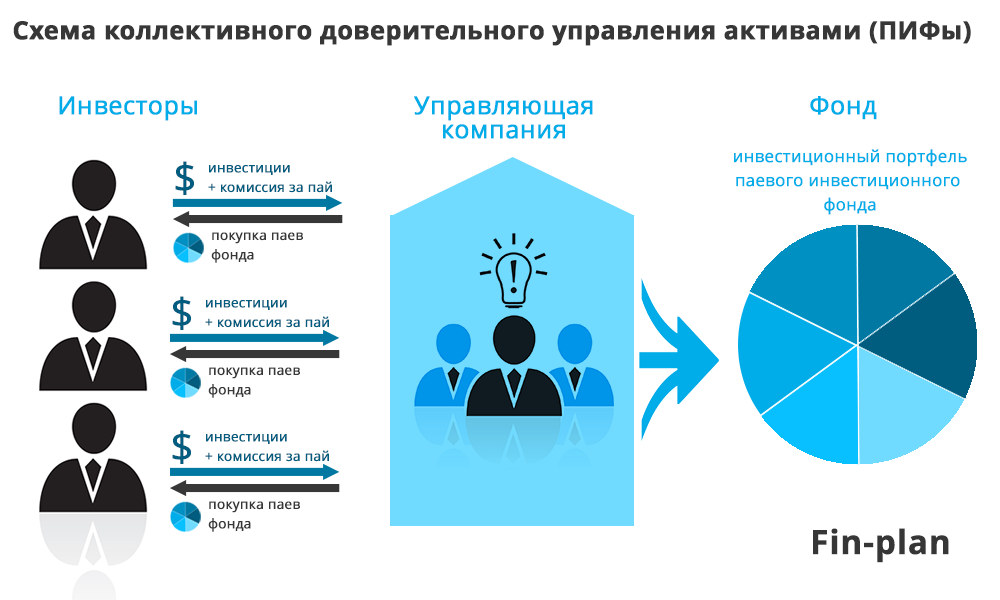

Комиссия управляющего составляет фиксированный процент от активов управляющей компании и комиссии при покупке / продаже пая инвесторами.

Что такое доверительное управление?

1. Разбор основных терминов.

Причем под другими лицами подразумеваются профессионалы, которые знают тонкости финансового и инвестиционного рынка, поэтому смогут правильно распорядиться полученными активами. Доверительный управляющий может быть отдельным лицом (ИП) или компанией.

Следовательно, собственник имущества или активов — это доверитель (выгодополучатель).

Что же может передаваться в доверительное управление? Обратимся к Гражданскому кодексу РФ:

- наличные деньги;

- недвижимость;

- предприятия;

- ценные бумаги;

- имущество;

- отдельные права.

Доверительное управление — это отличное решение для тех, кто хочет получать пассивный доход, но при этом:

- не желает начинать какой-то бизнес;

- не имеет глубоких знаний в работе с финансовыми инструментами;

- не хочет самостоятельно искать перспективные проекты, в которые можно вложить свободные активы.

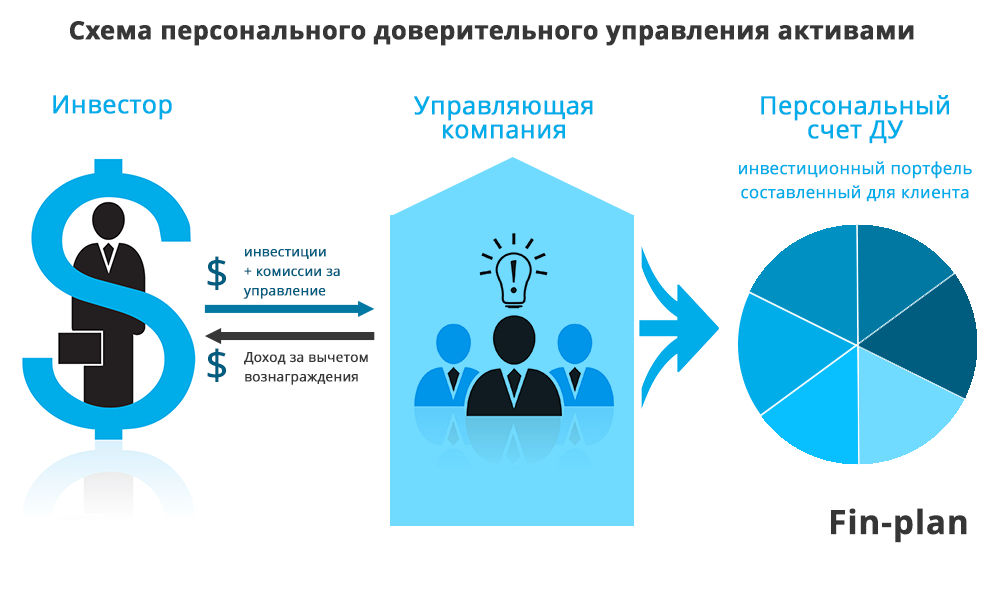

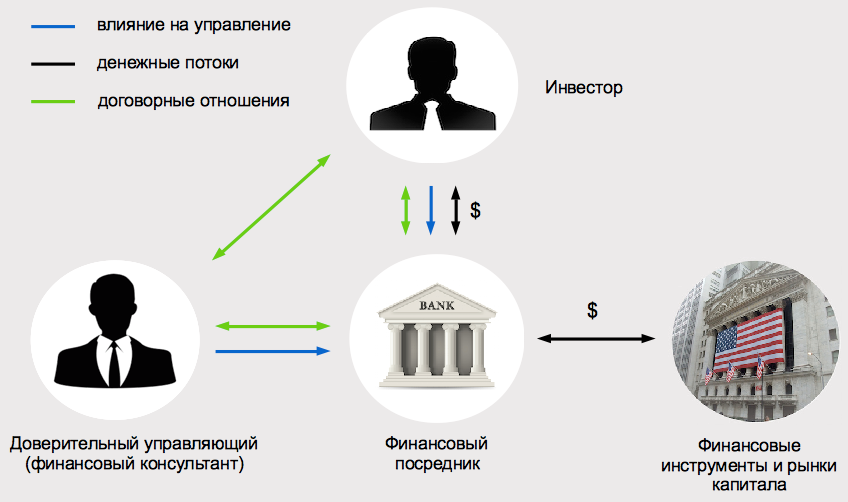

Таким образом, схема работы доверительных управляющих довольно простая:

- Собственник имущества передает на него временное право распоряжения. Все это фиксируется документально и защищается на законодательном уровне.

- Управляющая компания получает средства и ищет способы их инвестировать.

- В результате приумножения капитала формируется прибыль, с которой посредник имеет определенный процент.

Но при этом сам управляющий не дает гарантий только лишь положительного результата. Посредник лишь ищет самый лучший вариант, которой в перспективе может увеличить капитал. При этом компания не будет действовать бездумно, ведь она также заинтересована в получении доходов.

2. Преимущества и недостатки доверительного управления.

Нужно ли прибегать к доверительному управлению или нет, каждый решает для себя. Если вы разбираетесь в финансовом рынке и готовы быть полностью вовлеченным в работу своих денег или имущества, то вам точно не понадобятся услуги посредника.

Но если вы ничего не смыслите в индексах, ставках рефинансирования, акциях и прочем, то у вас есть два пути: самостоятельно все изучить или же обратиться к управляющей компании.

Передача своих активов в распоряжение профессионалов имеет свои выгоды:

- экономия времени и, возможно, денег (при самостоятельном инвестировании незнающие люди рискуют попасться на удочку мошенников и финансовых пирамид);

- возможность инвестировать даже небольшие суммы денег;

- анализ рынка, составление прогноза и стратегии, диверсификация рисков — это лежит на плечах доверительного управляющего;

- профессионал быстрее заметит и отреагирует на падение рынка;

- любые спорные ситуации решаются в суде.

Но все же любое инвестирование, даже завязанное на посреднике, сопровождается рисками и имеет недостатки:

- оплата за услуги (процент от прибыли + процент от стоимости актива);

- возможность контролировать ситуацию только в пределах договора;

- сложность выбора управляющей компании.

Последний недостаток связан с тем, что все-таки собственнику придется немного углубиться в тему финансов. Вы должны правильно расшифровать прошлые результаты работы посредника, удостовериться в том, что он имеет лицензию, а также понимать предложенные им варианты инвестирования.

В целом, результат от сотрудничества зависит не только от знаний и квалификации специалиста, но и в некоторой степени от везения. Поэтому нужно учитывать, что не всегда можно получить ожидаемый эффект.

3. Формы доверительного управления.

Есть три основных схемы, по которым может проводиться доверительное управление:

Индивидуальное ДУ.

Оно подразумевает под собой персональный подход к работе с активами собственника. Для конкретного случая составляется несколько стратегий действий, и конечный выбор зачастую обсуждается с доверителем.

Это является одним из весомых преимуществ выбора именно этой схемы сотрудничества.

Минус — довольно высокий порог вхождения и большой размер комиссии.

Коллективное ДУ.

Это объединение средств нескольких доверителей в пулы. Управляющая компания инвестирует полученные активы в определенные проекты, и в случае положительного результата пропорционально распределяет доход между пайщика.

Плюс такой схемы для собственника — возможность внести небольшую сумму вклада. Минус — необходимость принять общую стратегию.

Консультационное ДУ.

По сути оно и не является доверительным управлением, ведь факта передачи прав на распоряжение активами нет. Собственник лишь обращается к управляющему за советом и составлением стратегии действий.

После этого он самостоятельно решает, инвестировать в предложенные проекты или нет.

Особенности договора доверительного управления

Итак, договор в обязательном порядке должен содержать такие пункты:

- срок действия (не должен превышать 5 лет);

- объем и состав передаваемых объектов;

- расчет вознаграждения посреднику;

- сроки и вид подачи отчетности;

- стратегию действий управляющего (инвестиционный портфель, дополнительные варианты получения дохода, способы минимизировать риски и прочее);

- степень вмешательства собственника в процесс управления;

- ответственность сторон;

- условия, размер и способ оплаты неустойки.

Если вы не уверены в своих силах, то для составления и подписания договора, можете пригласить юриста, который объяснит непонятные и спорные моменты.

Многие полагают, что доверительное управление — это ленивые инвестиции, так как собственник не вникает в процесс, а просто получает пассивный доход. Но для успешной работы клиент и управляющий должны говорить на одном языке. Для этого владелец активов должен понимать, как устроен финансовый рынок и уметь анализировать работу его инструментов.

Поэтому все же рекомендуем не просто довериться специалистам, но и самому изучить основы портфельного инвестирования, а также ситуацию на рынке.

Объекты

Доверительная деятельность может проводиться в отношении:

- предприятия;

- доли учредителя;

- ценных бумаг (акций, облигаций);

- недвижимости;

- морских судов;

- исключительных прав на результат интеллектуальной или творческой деятельности;

- залогового имущества (квартира, обремененная ипотекой, автомобиль, который взят в кредит);

- денег на банковских счетах, хранящихся в безналичной форме.

Причем стоит отметить, что наличные деньги не могут

передаваться в доверительное управление. Причиной является невозможность

возврата тех же купюр, которые были переданы для выгодного использования. Тем

более что учредитель управления предполагает получения дохода.

Регулирование доверительного управления в России

Доверительное управление в нашей стране, как и в большинстве других государств, является лицензируемым видом деятельности, что означает обязательное наличие у доверительного управляющего (будь то частный трейдер или финансово-кредитная организация) лицензии, получаемой в ФСФР.

В России доверительное управление регулируется главой 53 Гражданского кодекса, в котором: согласно статье 1013 запрещено передавать в траст исключительно деньги, за исключением специально предусмотренных случаев, оговоренных в законах «Об инвестиционных фондах», «О рынке ценных бумаг», «О банках и банковской деятельности» и других;

согласно статье 1012 сделки совершает доверительный управляющий от своего имени, указывая факт того, что он им является; согласно статьям 1016 и 1017 договор доверительного управления заключается в письменной форме на срок не более пяти лет и должен содержать описание состава имущества, наименование того лица, в интересах которого осуществляется это управление, а также форму и размер вознаграждения доверительному управляющему, если такая выплата предусмотрена законом.

Несоблюдение формы договора доверительного управления влечет за собой его недействительность. Предупреждение: предлагаемые к заключению договоры или финансовые инструменты являются высокорискованными и могут привести к потере внесенных денежных средств в полном объеме. До совершения сделок следует ознакомиться с рисками, с которыми они связаны.

Сравнительный анализ доверительного управления инвестиционными фондами и кредитными организациями

В России существует два вида коллективного инвестирования:

- паевые фонды (ПИФы);

- общие фоны банковского управления (ОФБУ).

Чем они отличаются?

Проведем небольшой анализ в таблице.

| Критерий | ПИФы | ОФБУ |

|---|---|---|

| Минимальный порог вложений | От 100 руб. | От нескольких тысяч рублей |

| Набор инструментов | Индивидуальная инвестиционная декларация | Стандартные и индивидуальные инвестиционные стратегии |

| Способ вложений | Покупка пая у УК или на бирже | Внесение средств на счет |

| Комиссии | От 1% (в зависимости от набора активов) | От 1% (в зависимости от стратегии и набора активов) |

| Подходит для начинающего инвестора | Да | Да, при условии применения стандартной стратегии |

| Охват рынка | Отечественный фондовый рынок | Российские и зарубежные активы |

«Эффект храповика» при выплате вознаграждения управляющей компании

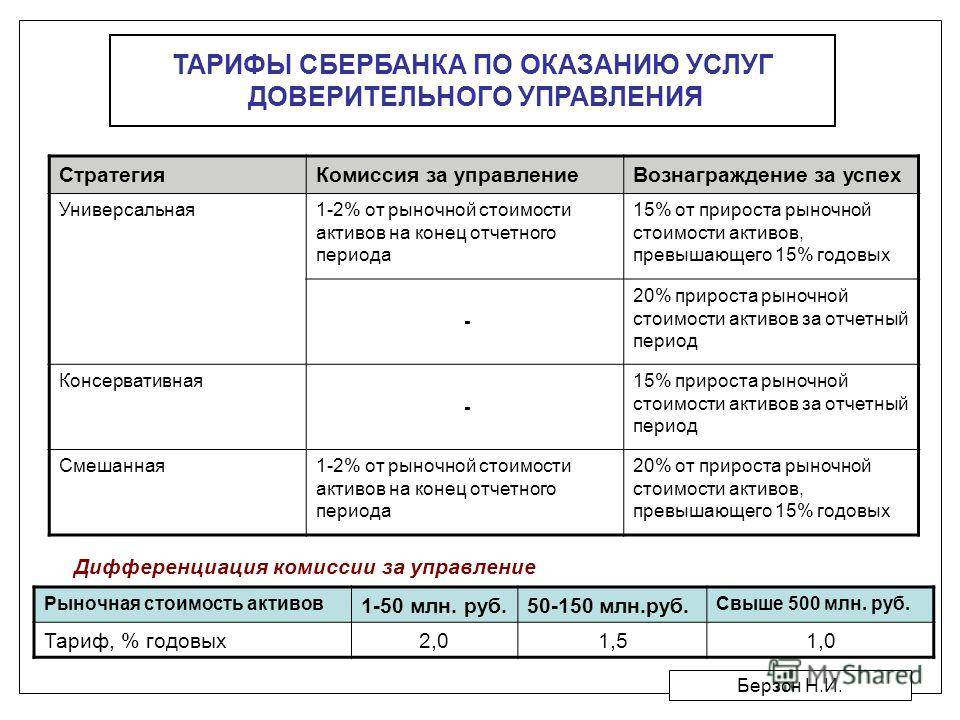

Вознаграждение управляющей компании, как правило, состоит из двух частей:

1) фиксированный процент от объема портфеля,

2) процент от результата.

Иногда во второй части возникает «эффект храповика». Портфель растет – взимается вознаграждение, портфель падает – нет. Но когда портфель снова начинает расти, то с этого роста опять берется вознаграждение. И так может повторяться много раз. Возникает забавная ситуация: портфель клиента практически не изменился, а он заплатил управляющему огромную комиссию за результат. Необходимо проверить в договоре условие о том, что комиссия за результат выплачивается только в случае превышения предыдущей максимальной стоимости портфеля.

Возможно, мы перечислили не все способы. Если вы знаете другие – напишите нам о них. Мы дадим свой комментарий и проанализируем возможные пути защиты.

Развитие темы приводится в статье Как исключить злоупотребления при доверительном управлении, в которой на примере системы, действующей в УК Арсагера, мы расскажем, что мы придумали, чтобы защитить клиента от подобных ситуаций.

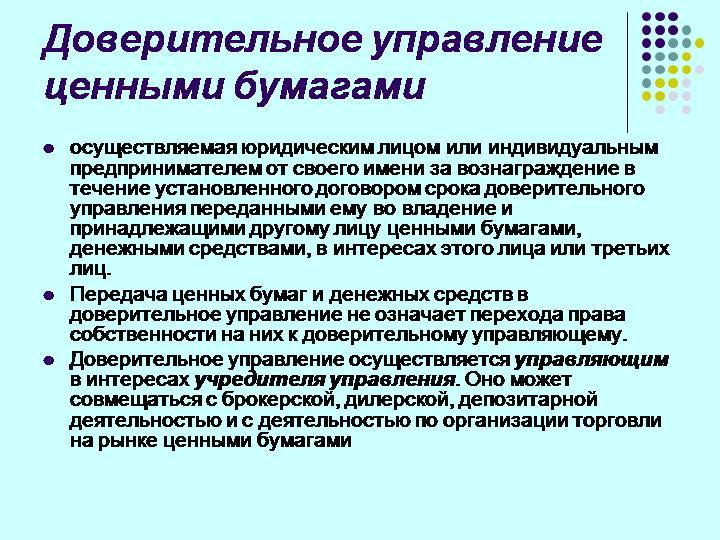

Управление ценными бумагами

Ценные бумаги также могут быть объектом управления. Доверительное управление это имеет одну особенность: инвестор должен получить свои гарантии. Они касаются того, что контроль ценных бумаг другим лицом или компанией обязательно принесет высокий доход в будущем. Грантом того, что ценные бумаги будут сохранены, выступает брокер. Он ведет учет, расчеты и удерживает налог на доход. Он обеспечивает надежность всех следок и гарантии получения дохода от них. Ценные бумаги тем временем находятся на бирже в расчетной депозитарии.

Доверительное управление это контроль и использование ценных бумаг доверенным лицом

Что касается законодательной базы, то Закон «О рынке ценных бумаг» гласит, что:

- Доверенный управляющий не может гарантировать получения дохода от ценных бумаг, которые переданы ему в этих целях.

- Он может публиковать историю доходности по другим договорам.

Стоит обращать внимание на рейтинг такого специалиста или компании, успешность совершенных сделок, уровень доходности и рисков по ним

Есть ли в России хорошее ДУ

Как ни странно, есть. С одним маленьким уточнением: управляющим становится сотрудник фирмы (от коммерческого или финансового директора до целого отдела). Собственнику выгодно платить зарплату, нагружая работников обязанностями и перекладывая на них риски. В этом случае требование лицензирования деятельности можно обойти.

На мировом рынке работают трастовые фонды, готовые от имени клиента заключать сделки. У нас под пышным названием часто скрывается финансовая пирамида. Сами подумайте: хорошему специалисту выгоднее быть брокером, а офисный планктон как умеет, так и работает.

Преимущества и недостатки доверительного управления

Этот метод управления активами имеет свои плюсы и минусы. Каковы его основные достоинства?

- Экономия времени. Передавая процесс инвестирования в руки специалистов, вы освобождаете свое время, а также не загружаете лишний раз нервную систему, поскольку самостоятельное управление капиталом требует нервного напряжения. Постоянный контроль рынка – занятие довольно энергоемкое. Кроме того, часы работы фондовых бирж других стран не совпадают с нашим временем. Пока вы спите, могут произойти изменения, влияющие на прибыль портфеля.

- Профессиональный подбор инструментов.

- Широкий выбор активов, в т.ч. недоступных простому инвестору.

- Диверсификация и регулярная ребалансировка.

Недостатки ДУ:

- Издержки. Даже при отрицательной динамике результатов инвестирования некоторые виды комиссий все равно придется уплатить.

- Ни одна УК не может гарантировать доходность ваших инвестиций.

- Ограничения: некоторые стратегии доступны только квалифицированным инвесторам. Также для индивидуального управления требуется высокий порог входа – не менее миллиона долларов.

- Для вывода капитала нужно ждать 10 дней – столько времени понадобится УК для обработки письменного запроса.

Как инвестировать в доверительное управление деньгами — пошаговая инструкция для новичков

Доверительное управление деньгами — процесс, состоящий из нескольких важных моментов. Чтобы инвестировать правильно, воспользуйтесь нашими советами.

Шаг 1. Выбираем управляющего

Выбор управляющего — самый важный шаг в процессе доверительного управления деньгами.

Советуем обратить внимание на:

- профессионализм трейдера;

- уровень просадки (для ПАММ-счетов);

- наличие системы клиентской поддержки;

- использование различных систем ввода/вывода денег;

- прозрачность схем инвестирования.

Шаг 2. Обсуждаем условия инвестирования

Профессиональный управляющий перед заключением договора в обязательном порядке обсуждает с инвестором основные моменты сотрудничества

Здесь важно понимать то, каким инвестором вы собираетесь стать: индивидуальным (располагаете более 200 тыс. руб.) или планируете участвовать в коллективном инвестировании (ПАММ-счета)

Обязательные к обсуждению условия инвестирования:

- предполагаемый срок инвестирования;

- ожидаемый доход от вложений;

- максимально допустимый уровень просадки;

- отношения инвестора к риску.

Шаг 3. Открываем торговый счет

Если вы индивидуальный инвестор (имеете в распоряжении более 200 тыс. руб.), то после того, как условия управления вашим капиталам оговорены, наступает черед открытия специального торгового счета у выбранного брокера.

После его открытия на указанную вами почту придет письмо с вашим логином, основным паролем и паролем инвестора.

Если мы говорим о доверительном управлении для инвесторов с небольшим капиталом, то наиболее популярный способ инвестирования таких сумм — ПАММ-счета. Средняя сумма начальных вложений — 100$.

Принцип работы ПАММ-счета можно рассмотреть на рисунке.

Подробнее о том, как работают ПАММ-счета, читайте в специальной публикации на сайте.

Шаг 4. Пополняем личный кошелек

Пополнить личный кошелек можно различными способами.

Пополнить личный кошелек можно различными способами (как наличными, так и безналичными).

Способы пополнения кошелька:

- с банковской карты;

- с помощью денежного перевода;

- через интернет-банк;

- электронными деньгами (Яндекс-деньги, WebMoney и т.п.);

- наличными, через банковский терминал.

Будьте внимательны – возможны комиссии!

После зачисления ваших средств в систему вашей УК или на счет вашего доверительного управляющего понадобится еще некоторое время (до 1 дня) для их внутренней обработки, после чего они поступят в управление.

Шаг 5. Заключаем договор

Выбрав компанию или управляющего для своего капитала, обсудив основные условия сотрудничества, заключите договор на доверительное управление.

Договор ДУ включает в себя: сумму инвестиций, срок инвестирования, обязанности и права инвестора и управляющей компании. Договор ДУ заключается на срок не более 5 лет.

Вы можете ознакомиться с образцом договора на ДУ с трейдером и образцом договора с банком на ДУ деньгами.

Шаг 6. Передаем управление трейдеру

Договор заключен, счет пополнен — можно передавать основной пароль для доступа к счету через терминал системы (в случае, если вы индивидуальный инвестор).

В случае, если вы инвестируете в ПАММ-счета, то трейдер начинает управление активами (вашими деньгами) сразу после их поступления на счет на условиях заключенного договора.

Шаг 7. Выплачиваем вознаграждение управляющему

Величина вознаграждения определяется управляющим и прописывается в договоре. При индивидуальном ДУ она может состоять из двух частей — платы за управление и премии за успех.

При ДУ в пулах вознаграждение — это фиксированный процент, который зависит от величины вложенного капитала и условий инвестирования.

При всей кажущейся простоте процесса передачи денег в доверительное управление может случиться, что вам понадобится профессиональная юридическая помощь. Советуем в этом случае обзавестись надежным партнером — таким, например, как ресурс Правовед.ru.

Правовед — компания, оказывающая круглосуточную юридическую помощь в режиме онлайн через сайт или по многоканальным телефонам на всей территории РФ.

Несмотря на то, что Правовед.ru коммерческая компания, значительное количество консультаций предоставляется бесплатно. Клиентами компании стали уже более 1 млн человек.

На сервисе компании зарегистрированы 16 693 высококлассных юриста с опытом работы каждого более 12 лет. На Правовед.ru вы можете выбрать профессионала любой специализации, произвести отбор по конкретному городу. Такая возможность позволяет оптимизировать поиск, экономит время.

Не откладывайте решение своих проблем, обращайтесь на сайт Правовед, консультируйтесь по телефонам, указанным ниже.

Напоминаем, что можно скачать мобильное приложение Правовед и тогда консультации профессиональных юристов будут под рукой в любом месте.

Суть доверительного управления

Владелец активов может передать их в управление своему доверенному лицу. Это может быть и профессиональный управляющий, которые не просто правильно распорядится активами, но и сможет их использовать для получения прибыли. Часть из нее он предаст прямому владельцу активов за их пользование. Это своеобразное вознаграждение за передачу активов во временный контроль.

Доверительное управление это договорные взаимоотношения между инвестором и доверенным лицом

В качестве активов, которые передаются во временное управление, могут выступать:

- Деньги.

- Недвижимость.

- Имущество или имущественные права.

- Ценные бумаги.

- Предприятие.

- Другие активы.

Передача их во временное пользование разрешено на законодательном уровне. В Гражданском кодексе есть статья 128, где значится что такая передача действительно может состояться. Речь может идти не только об имуществе, но и об имущественных правах. К примеру, может быть передано право аренды, исключительные права и т.д. Происходит передача прав временного пользования и контроля активами, но не передача прав на владение самой собственностью. Временное доверительное управление может быть трех видов:

- Пассивное. Если доверительному управляющему были переданы во временное распоряжение активы инвестора, то вместе с ним он и формирует инвестиционный портфель. Чтобы его изменить, ему нужно будет согласовать свои действия с инвестором. Поэтому доверенное лицо имеет права управления, но они достаточно ограниченные. Риски на себя в большей степени берет владелец активов, так как он принимает активное участие, а управляющий — пассивное. Такой вид управления подходит для долгосрочного периода.

- Активное. Доверенное лицо принимает все решения относительно того, какие, к примеру, ценные бумаги войдут в инвестиционный портфель. Он может переоценить их значимость, угадать с ней или же, наоборот, недооценить. Все решения принимает именно этот управляющий, в том числе и о продаже ценных бумаг. Он же берет на себя и все риски, в отличие от самого инвестора. Этот вариант подходит для краткосрочной перспективы, так как он отличается высокими рисками. Доверенное лицо может даже не сообщать инвестору о совершенных сделках, он только информирует о результатах.

- Смешанное: комбинирование двух видов управления вместе или один за другим.

Как правило, доверительное управление это процесс управления активами, длящийся в течение одного года, а то и меньше. На этот период между владельцем активов (инвестором) и финансовым управляющим заключается договор. В нем прописаны основные условия, сроки передачи прав пользования и другие важные моменты. Иногда инвестор может забрать свои средства до момента истечения срока действия договора, если это прописано в одном из его пунктов.

Интересно знать! Доверить управление можно разными совершенно разными активами. Это осуществляется с целью получить в будущем еще большую выгоду по ним. Назначенный управляющий не просто распоряжается имуществом, но и формирует инвестиционный портфель, выплачивает инвестору вознаграждение.

Рассмотрим самые распространенные виды доверительного управления: деньгами, недвижимостью и ценными бумагами.

Риски доверительного управления

Инвестиции в ценные бумаги это всегда риски потери части капитала. Доверительно управление накладывает ещё одну прослойку риска, поскольку теперь деньгами инвестора будет кто-то управлять.

Перечислим список главных рисков доверительного управления:

- Рыночные. Цена купленных активов может снизиться и от этого не застрахован никто. Даже голубые фишки могут упасть в цене;

- Операционные. Ошибки со стороны работы управляющего. Например, случайно купил или продал что-то в 10 раз больше (поставил лишний ноль в заявке);

- Правовые. Некорректно составленный договор;

- Инвестиционные. Ошибка выбора стратегии инвестирования как со стороны клиента, так и управляющего;

- Страновые. Риски дефолта, девальвации, гиперинфляции;

Преимущества и недостатки

Услуга по доверительному управлению имеет свои плюсы и минусы. Исходя из типа владения имуществом, формируется стратегия доверительного управления активами. При правильном расчете, прибыль могут принести — акции, облигации российских, иностранных компаний, денежные средства на банковских счетах.

Преимущества доверительного управления заключаются в следующем:

- Финансовые рынки открывают возможность зарабатывать существенно больше депозитов

- Предварительное определение активов и сроков инвестирования

- Прогнозируемая доходность от 10% годовых в валюте

- Гибкость ДУ позволяет выводить деньги в любой момент (это условие должно быть прописано в договоре)

- Снижение рисков потери активов путем грамотной диверсификации

- Анонимность проведения денежных операций

- Нет необходимости в изучении и анализе финансовых рынков

- Получение пассивного дохода при минимальном участии владельца активов

- Экспертное сопровождение доверительного управления активами, все операции выполняются только после согласования с инвестором

- Сохранение активов от внезапного банкротства в случае непредвиденных претензий со стороны кредиторов

- Управление финансами в России и за рубежом

Недостатки доверительного управления:

- Доверительное управление — платная услуга, стоимость которой зависит от активов, стратегий инвестирования

- Наличие дополнительных комиссионных расходов за ввод-вывод денежных средств

- Есть вероятность передачи активов в ДУ непрофессионалам либо мошенникам

- Обязательная уплата подоходного налога с полученной прибыли по ДУ

Преимущества доверительного управления

Передача собственных активов под контроль посредников пользуется популярностью и набирает обороты. Всё больше людей хотят получать высокие доходы, но при этом не тратить на них личное время.

Стоит отметить, что доверительное управление имеет массу преимуществ, чем и привлекает новых приверженцев.

Главные плюсы этого процесса:

Высокая прибыль. Чаще всего она выше той, что вы бы получили при самостоятельном управлении. Она зависит от профессионализма посредника и срока, на который ему переданы полномочия. Правда, за возможность получения повышенных доходов придётся платить. Но итоговая сумма, которая вам достанется, будет немаленькой

Мы уже говорили, что управляющие компании не расскажут вам, какой доход вы можете получить, но обратите внимание на предыдущий опыт посредника. На его основе можно сделать вывод о результативности его работы;. Отлаженная система управления

Отлаженная система управления

Специалист знает, каким образом ведёт себя рынок, и может подстроиться под текущее состояние. Он своевременно продаст активы или закупит новые в зависимости от условий договора. У любого управляющего есть своя тактика и методы управления, но применяться могут разные стратегии. Владелец капитала не располагает глубокими знаниями, а потому есть риск провести невыгодную сделку, которая может обернуться потерей части средств;

Получение дохода имеет высокую скорость. Если вам вдруг понадобилась вся вложенная сумма, вы можете вернуть её. Однако, делать этого не рекомендуется, так как прибыли вы точно не получите. К тому же это испортит отношения с управляющей компанией, которая в следующий раз может не пойти вам навстречу в некоторых вопросах. Также можно изъять из оборота часть капитала. Вывод осуществляется в считаные дни, что позволит быстро урегулировать возможные сложности;

Индивидуальное отношение к владельцу капитала. Если вы передаёте в управление крупную сумму капитала или, к примеру, свой бизнес, то будете иметь дело с персональным менеджером. Он будет лично заниматься вашим проектом, вы всегда сможете к нему обратиться и задать любой вопрос. С помощью индивидуального консультанта возможно скорректировать условия сделки, изменить сумму активов или досрочно расторгнуть договор.

Вы передаёте свои активы грамотному специалисту, который за вас будет осуществлять все операции согласно условиям договора. Его услуги оплачиваются по результатам сделки и составляют несколько процентов от полученного дохода.

В редких случаях посредник берёт фиксированную сумму, которая прописывается в соглашении. Управляющий активами нацелен на максимальный результат: чем больше прибыль, тем больше его доход. Соответственно, фиксированная ставка никоим образом не мотивирует специалиста на получение высоких результатов.

Что нужно обсудить с трейдером при доверительном управлении криптовалютами?

- Платформа для торгов. Отдавайте предпочтение ТОПовым биржам: Binance, Huobi, Kraken, Exmo, Bitmex. Так вы не потеряете деньги из-за внезапного закрытия площадки. Кроме того, на крупных биржах труднее проводить манипуляции.

- Определитесь с криптовалютами для торговли. Старайтесь отдавать предпочтение монетам, которые входят в ТОП-30. Ниже лучше не опускаться. Это будет уже не трейдинг, а выборочное инвестирование с ожиданием того, какой шиткоин выстрелит. Более того, коины с низкой капитализацией легче пампить.

- Периодичность расчета. Тут можно выбирать разные варианты: от еженедельного до выплаты раз в год. Старайтесь не допускать ситуаций, при которых трейдер получает процент от закрытых сделок, когда у него висят открытые убыточные ордера. При таком подходе опытный юзер может забрать у вас половину прибыли, а вы получите то, что останется от начальной суммы. Обязательно оговорите условие: партнёр получает процент, когда все операции закрыты, либо когда открытые ордера в плюсе.

- Допустимые риски. Здесь вы устанавливаете максимальный процент от депозита, который партнёр может применять для открытия сделки.

- Гарантии. Тут действует интересный принцип: чем больше обещает трейдер, тем меньше ему стоит доверять. Может это вас удивит, но честные и опытные юзеры сами ставят ключевые условия для сотрудничества. Они не обещают золотых гор, предупреждают о том, что в определенные периоды прибыли может вовсе не быть. Конечно, они доказывают свой профессионализм, но у таких пользователей нет желания получить ваши деньги любой ценой. Они уверены в своей репутации и знают, что инвесторы в любом случае найдутся. По сути, в вопросе гарантий надо соглашаться не ему, а вам. Просто человеку, который хочет стабильно зарабатывать деньги, не придёт в голову обокрасть вас и угробить свою репутацию.

ТОП-5 лайфхаков с криптовалютой

Заключение

Выделим основные моменты, которые стоит знать о доверительном управлении имуществом:

- Доверительное управление – это передача активов (денег, ценных бумаг, недвижимости и др.) профессионалу для совершения операций с целью получения прибыли.

- ДУ – платная услуга. При расчете чистой доходности учитывайте издержки по услугам управляющего. Обычно комиссии взимаются независимо от результата инвестирования.

- УК не дает гарантии получения прибыли.

- Для оценки работы УК сравнивайте текущую доходность портфеля с базовыми индексами.

- Риски доверительного управления ниже, чем при самостоятельном инвестировании. Существуют стратегии с защитой капитала.