Как рассчитать ипотеку на 15 лет?

Каждый человек рано или поздно начинает задумываться над тем, как ему улучшить свои жилищные условия. Если у него есть в достаточной сумме сбережения, он может приобрести более просторную жилплощадь. В том случае, когда у физических лиц нет возможности скопить даже на треть стоимости объекта недвижимости, единственным вариантом улучшить условия жизни является участие в ипотечном кредитовании.

В настоящее время на отечественном финансовом рынке огромное количество банков предлагают для россиян ипотечные кредиты. Чтобы выбрать для себя наиболее выгодные условия кредитования, физическим лицам стоит самостоятельно подсчитать, сколько придется заплатить процентов, например, за 15 лет. При проведении исчислений потенциальным заемщикам стоит учесть, что в стоимость ипотечного кредита входят:

- сумма выданного займа;

- сумма начисленных за весь срок пользования кредитом процентов;

- страховые платежи;

- стоимость услуг оценщика;

- дополнительные платежи.

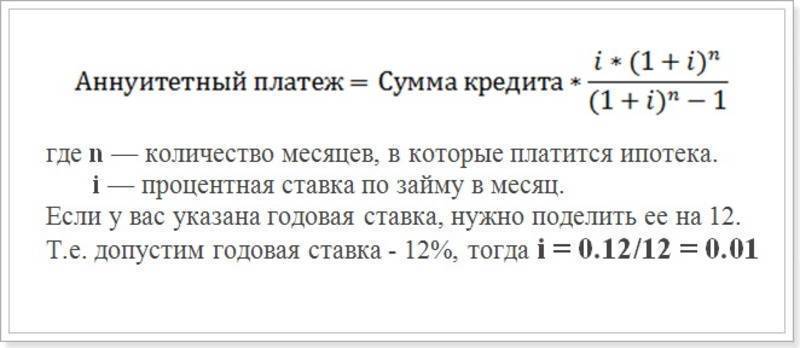

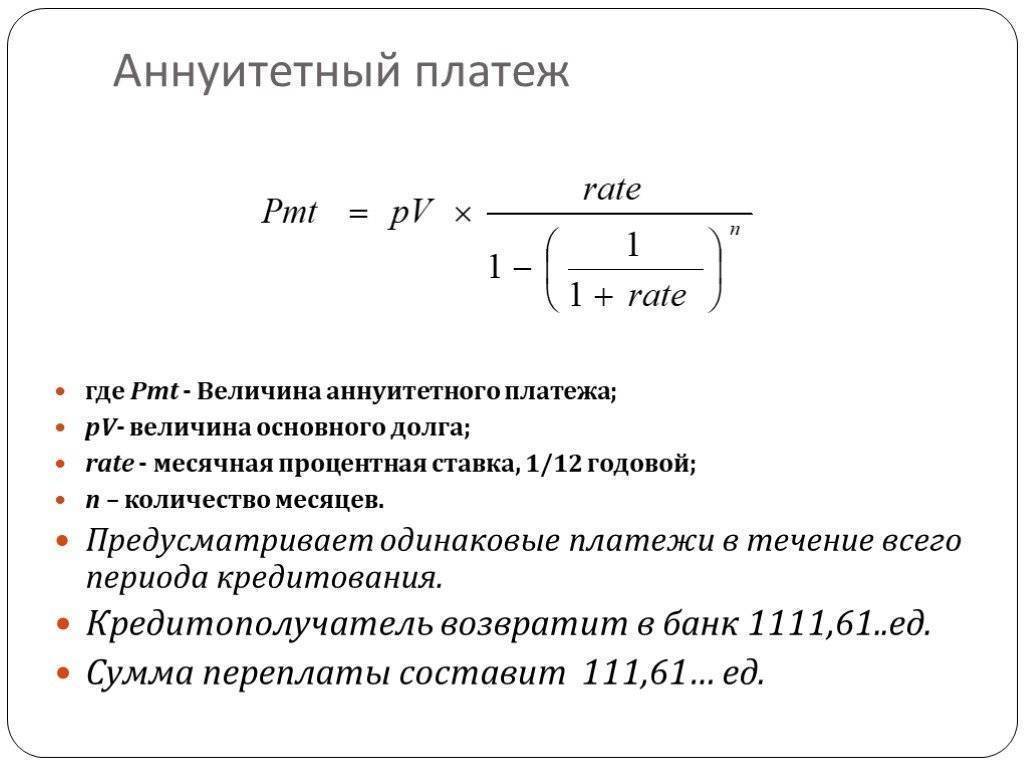

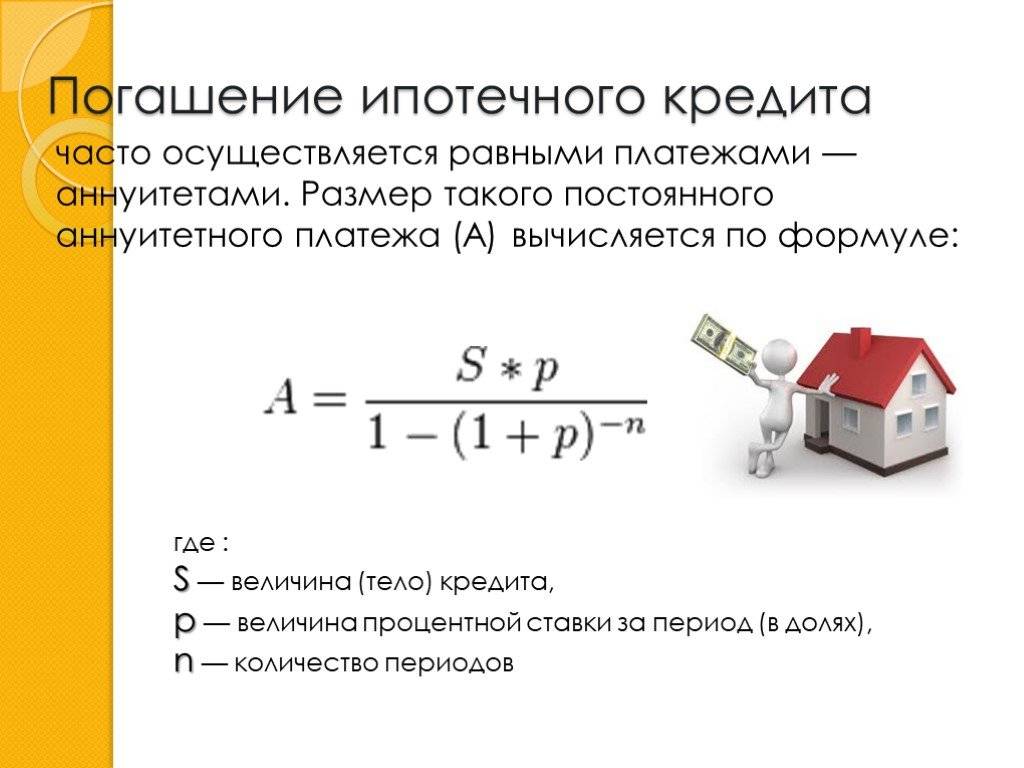

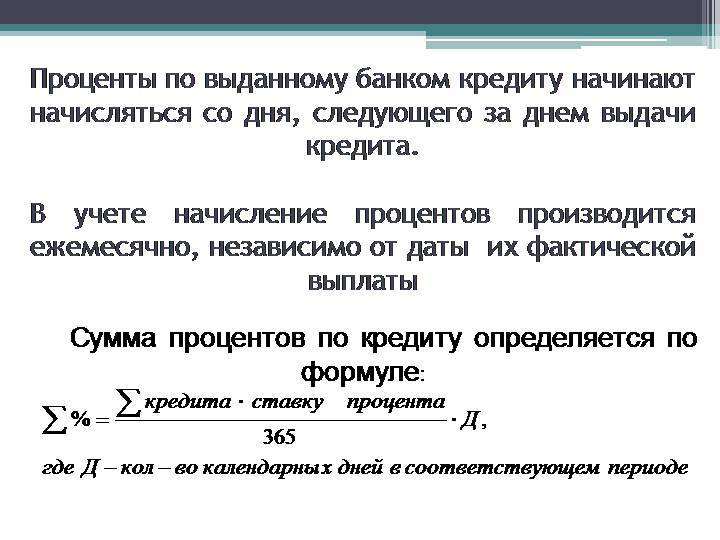

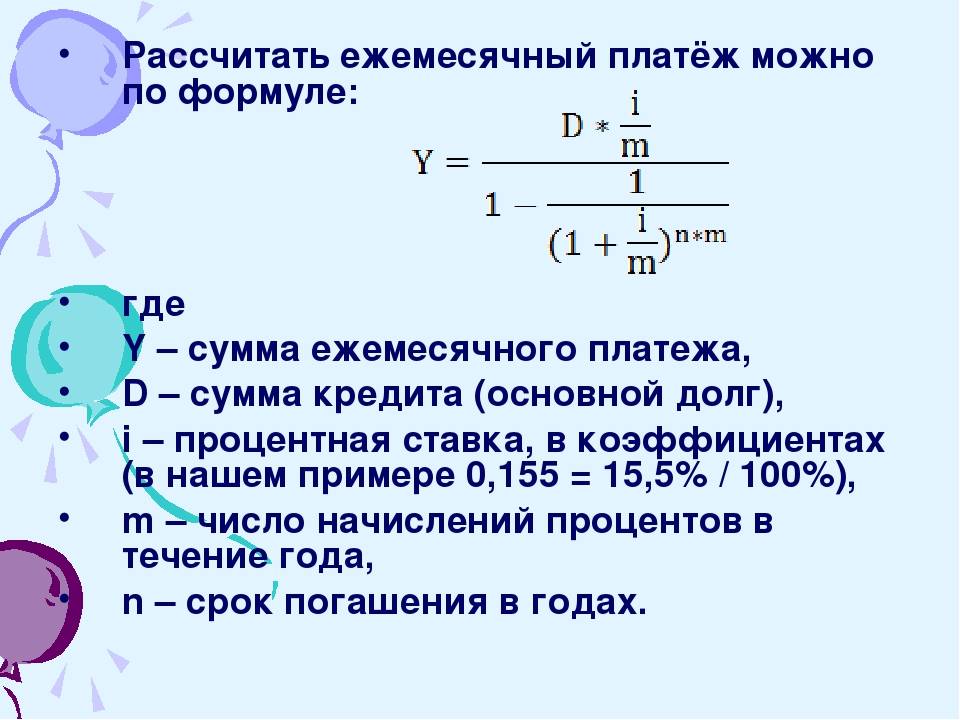

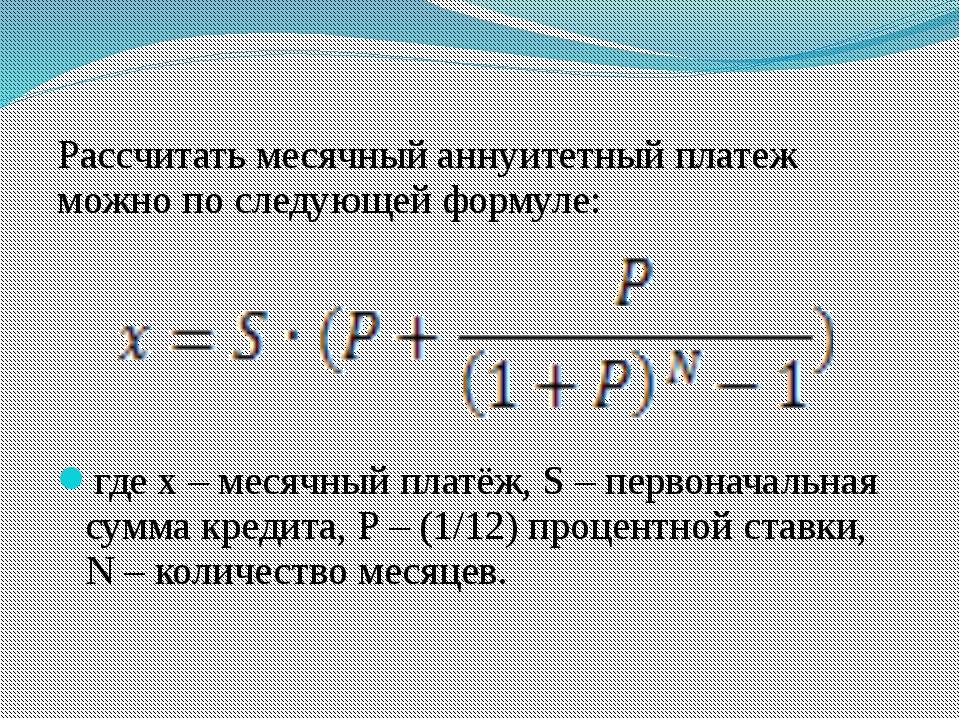

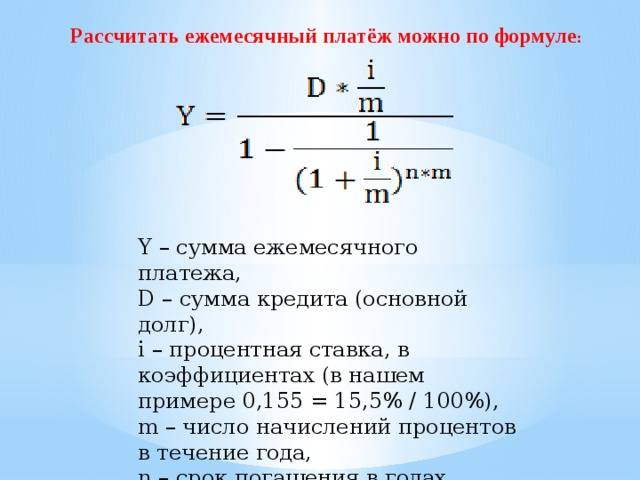

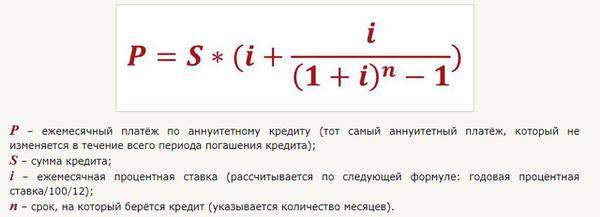

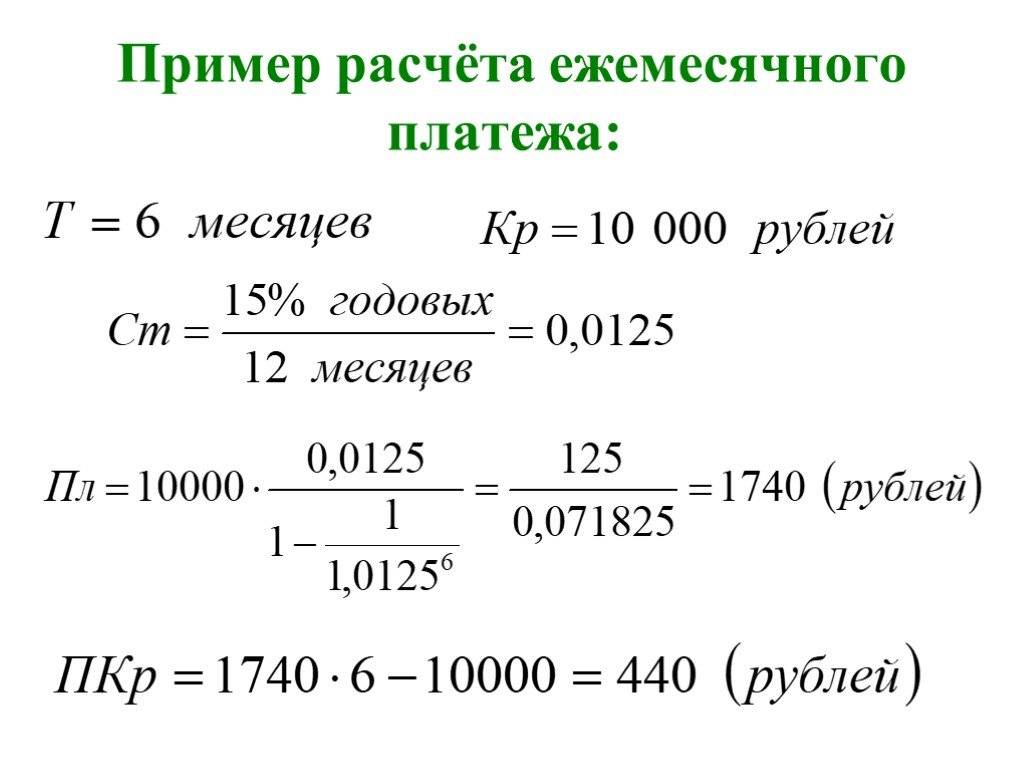

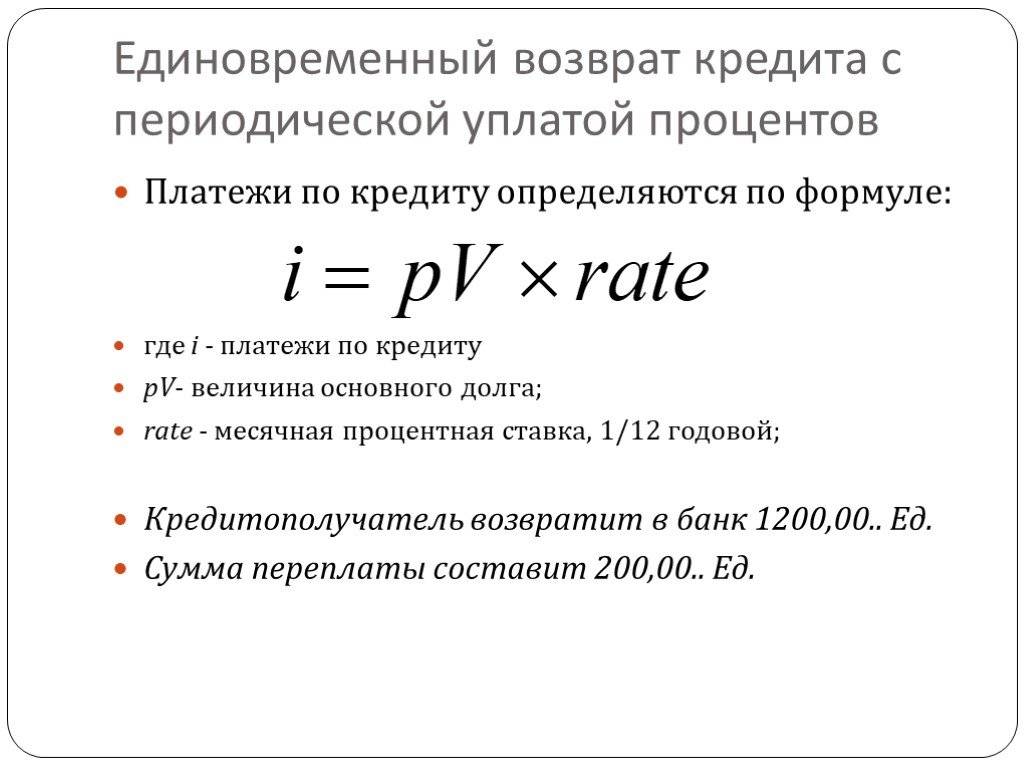

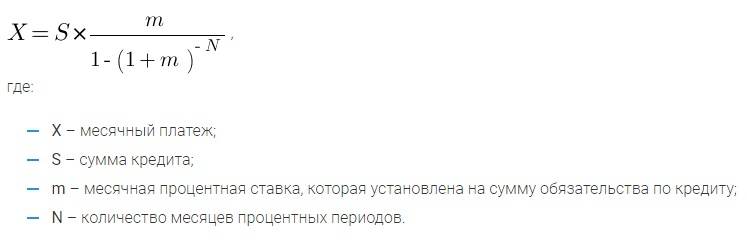

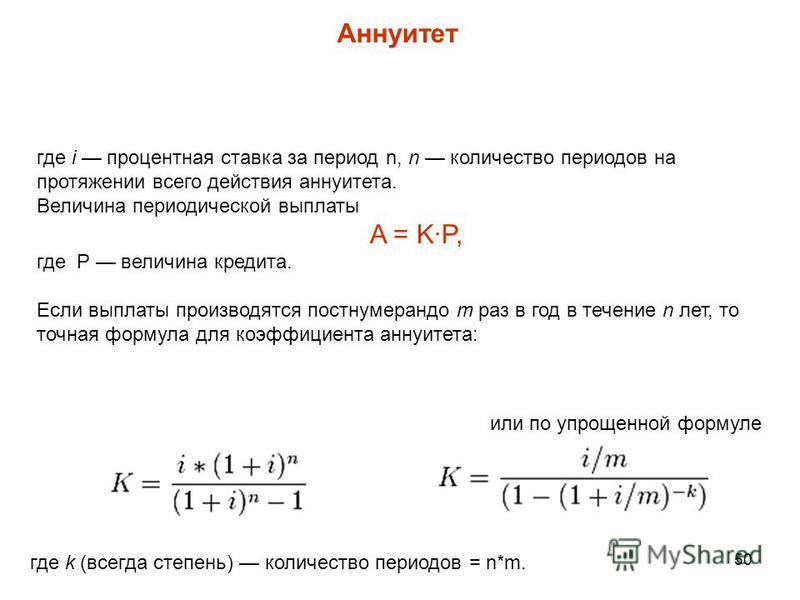

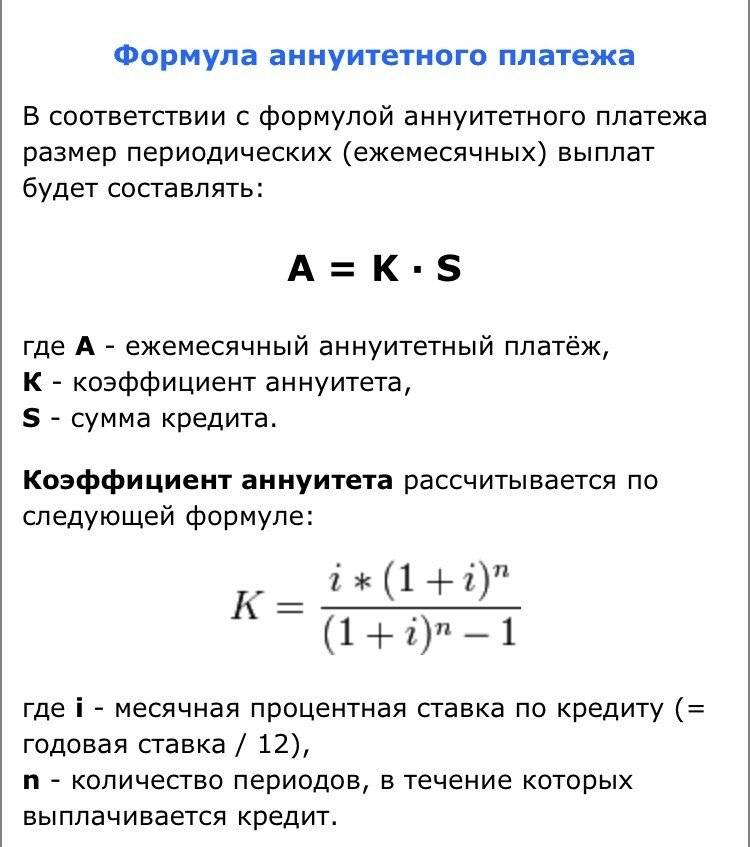

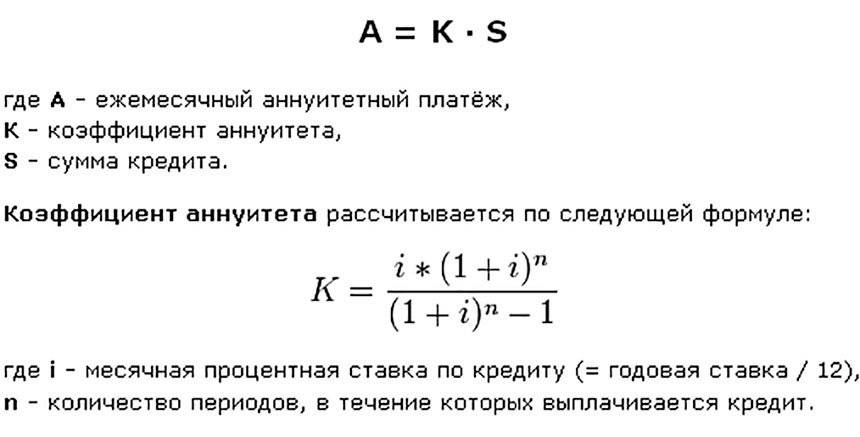

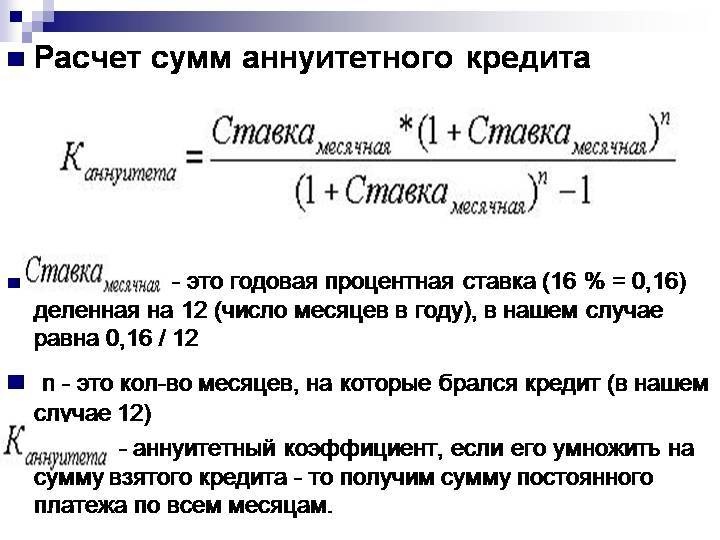

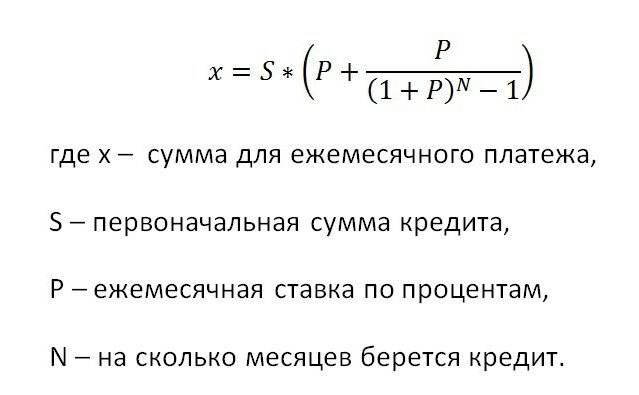

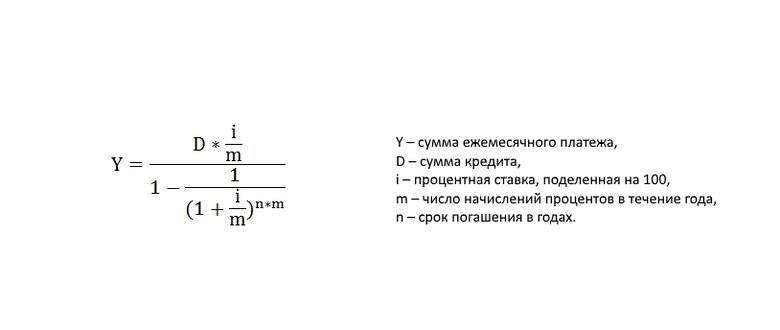

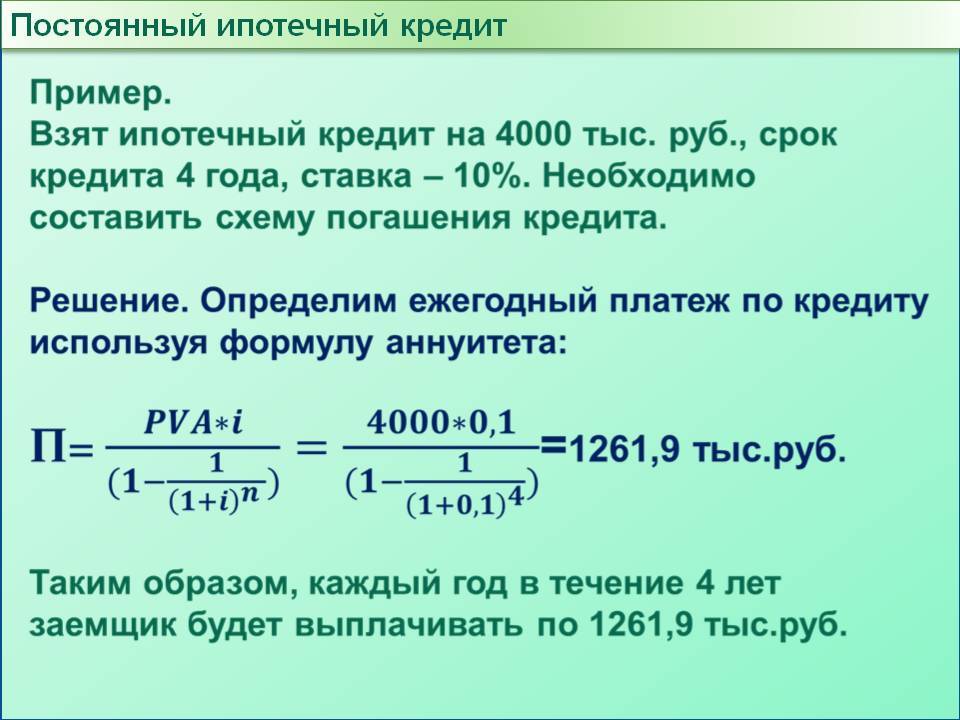

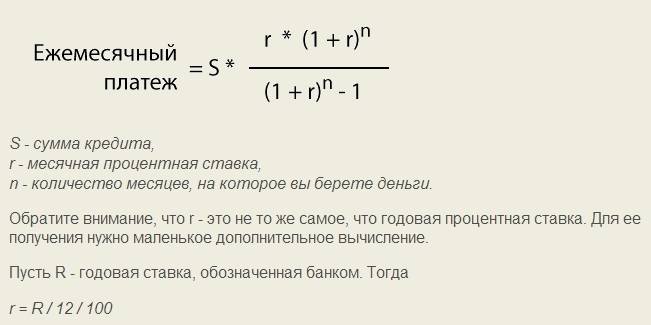

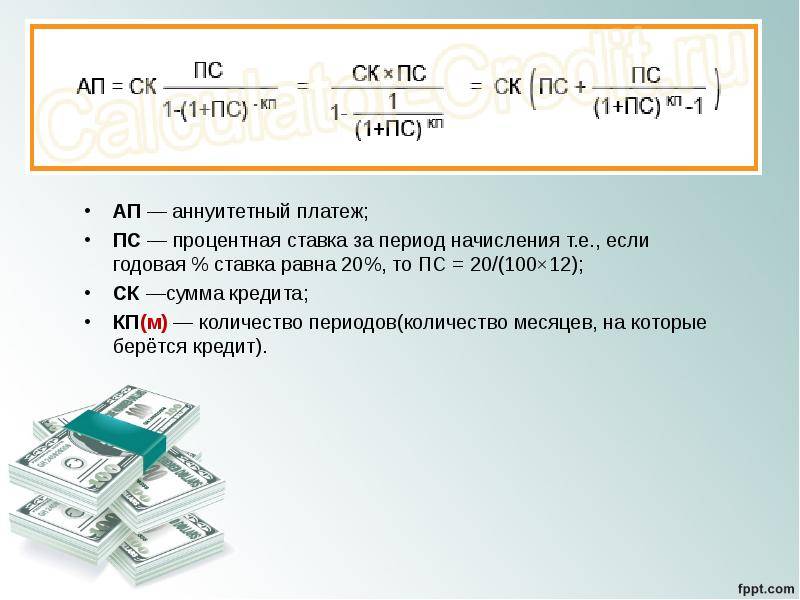

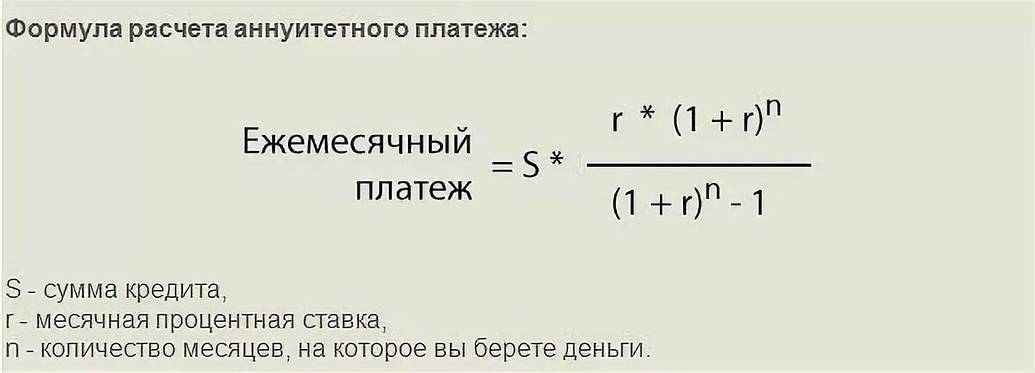

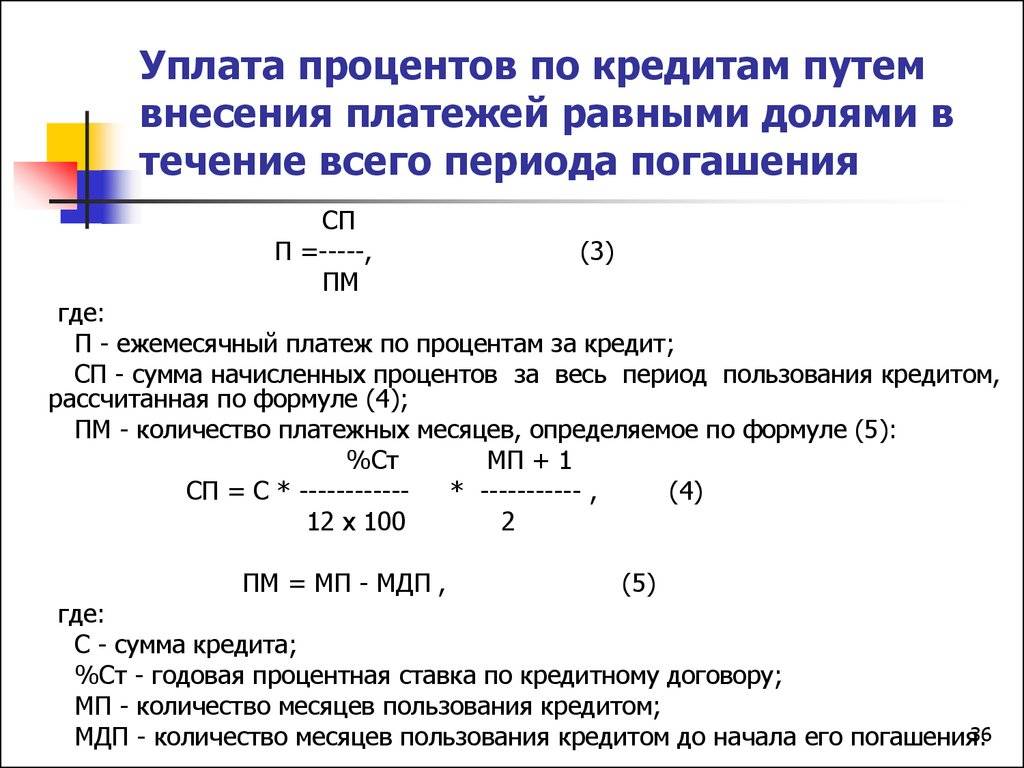

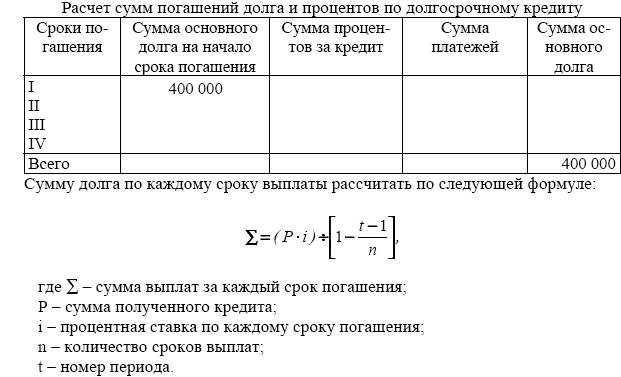

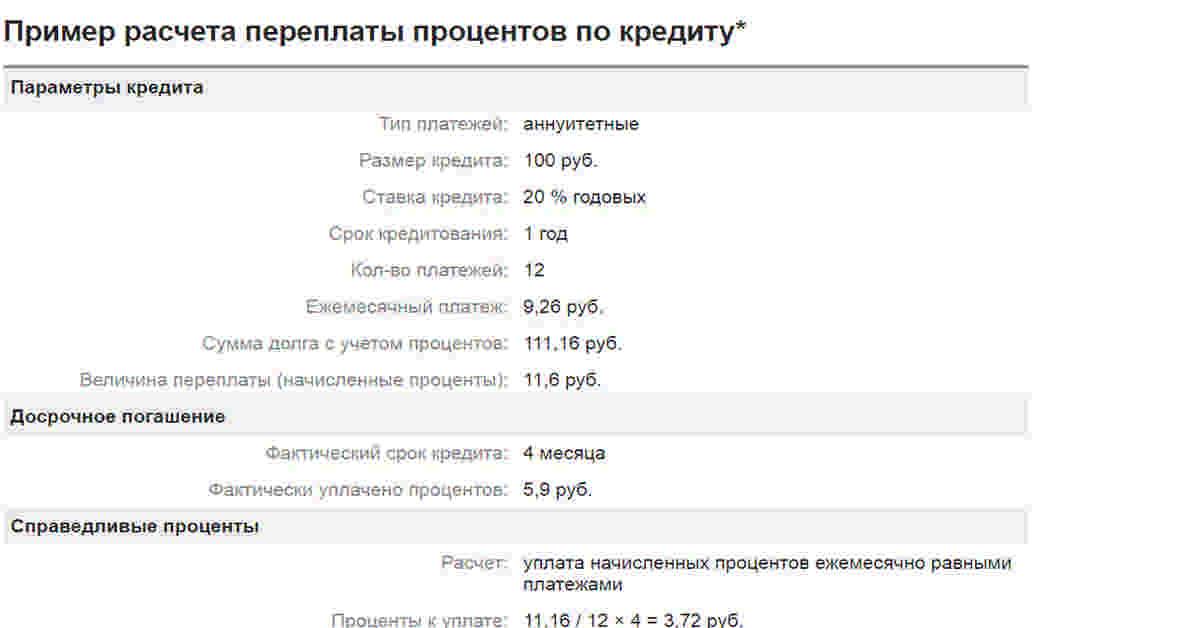

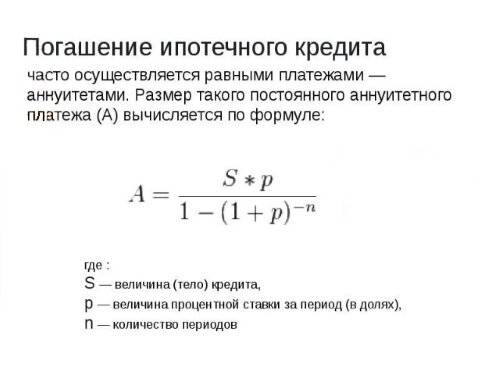

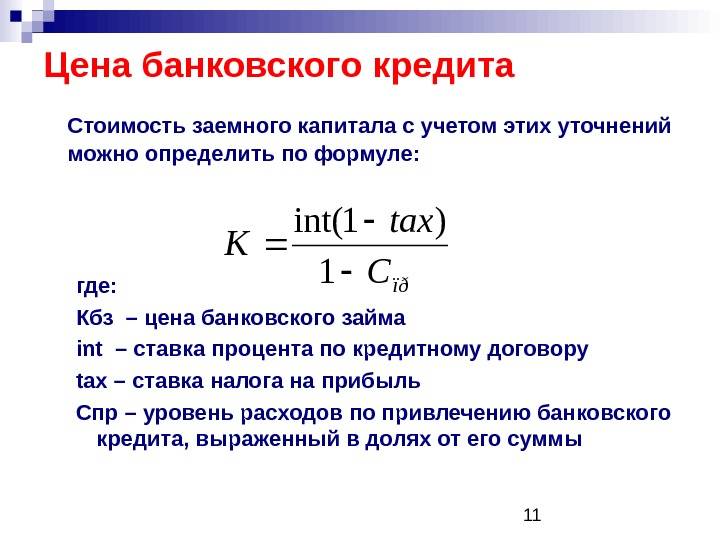

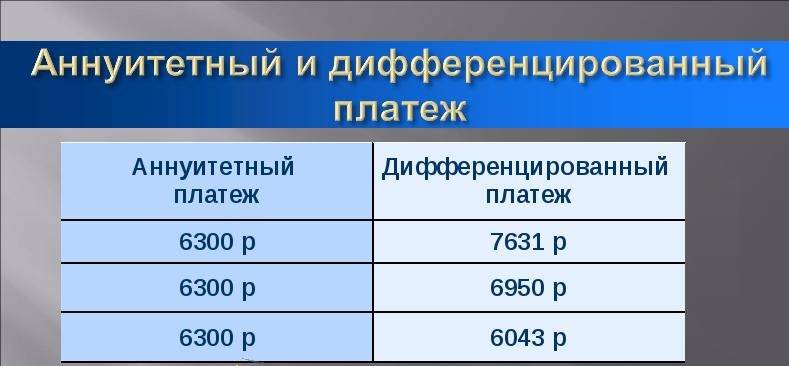

Как правило, ипотечные кредиты могут погашаться либо аннуитетными, либо дифференцированными платежами. Потенциальным заемщикам будет проще рассчитать переплату по кредиту в случае с аннуитетными платежами. Для этого им необходимо задействовать формулу:

X = (S*p) / (1-(1+p)^(1-m)), где:

- X – размер ежемесячного платежа (аннуитетного);

- S — сумма ипотечного кредита;

- p – 1/12 часть процентной ставки (годовой);

- m – срок действия ипотечного кредита (в месяцах), в данном случае 15 лет = 180 месяцев;

- ^ — в степени.

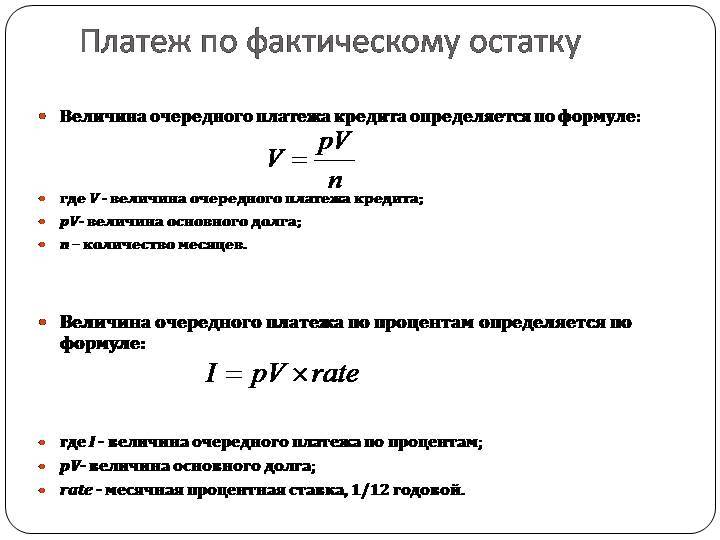

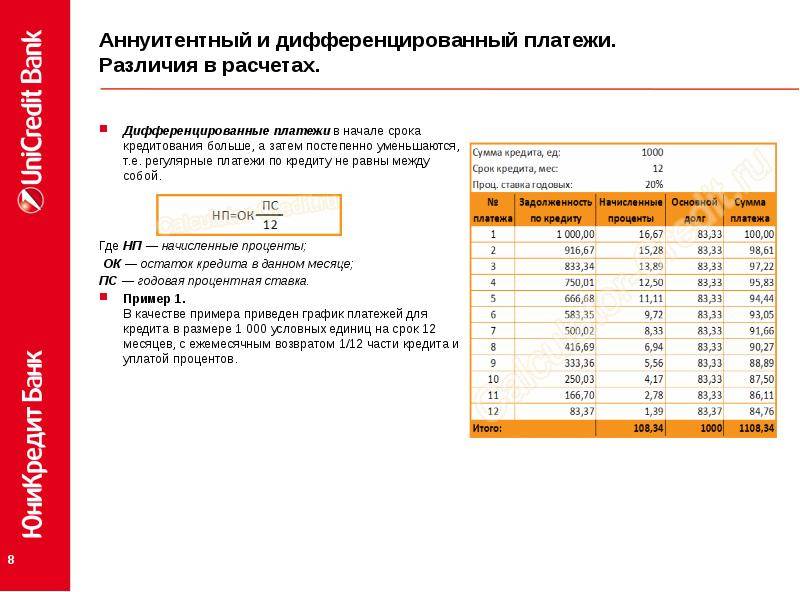

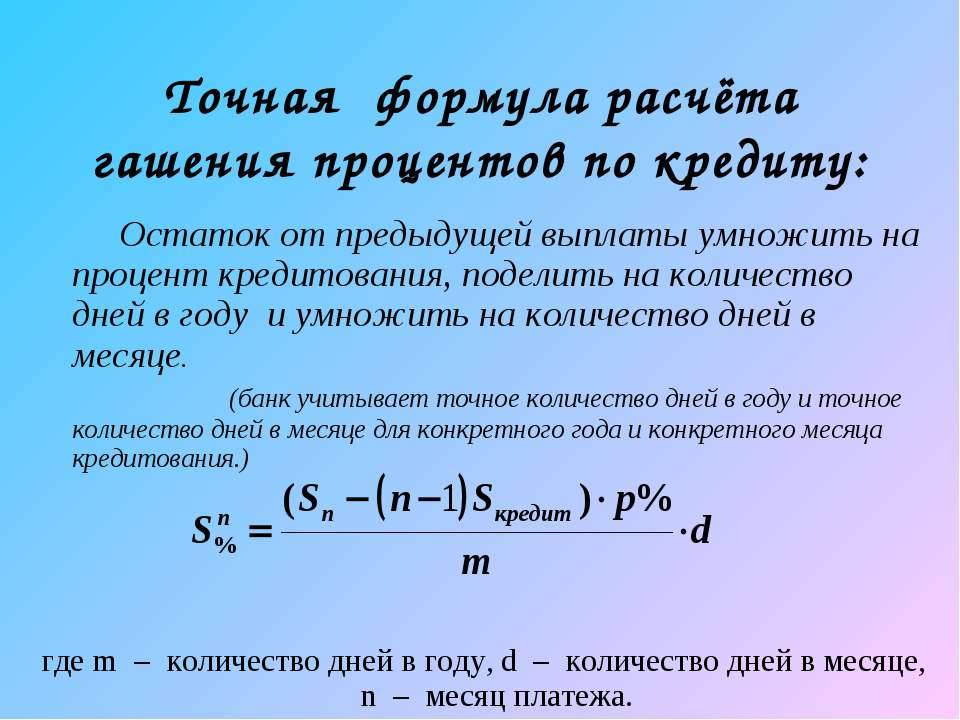

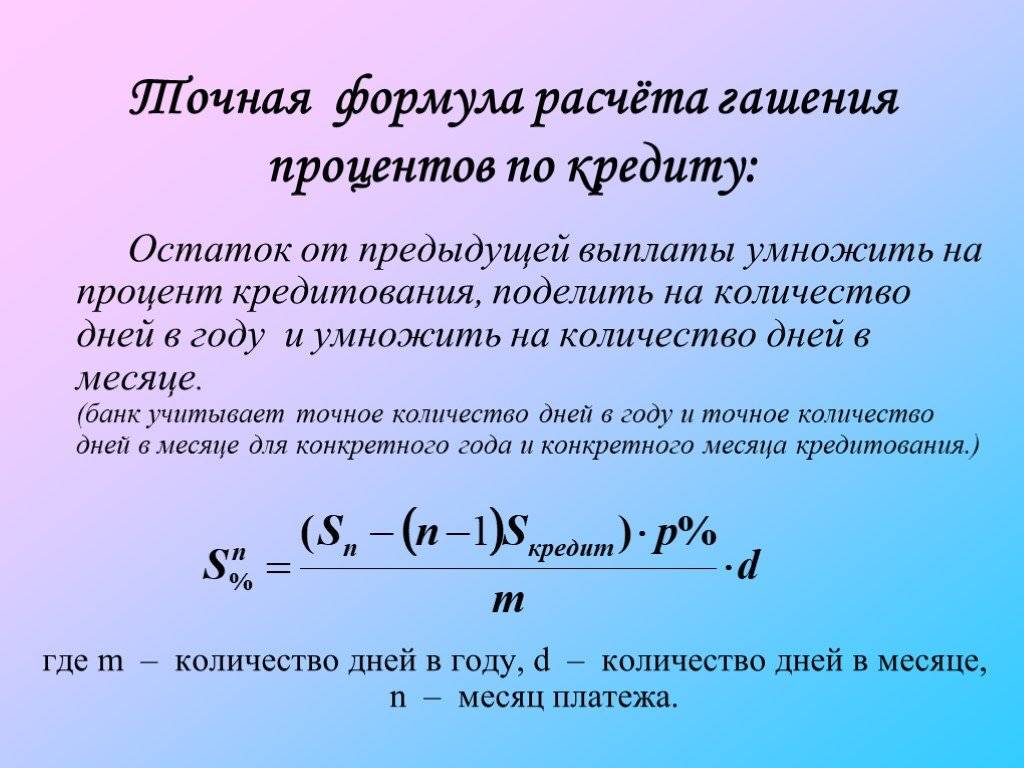

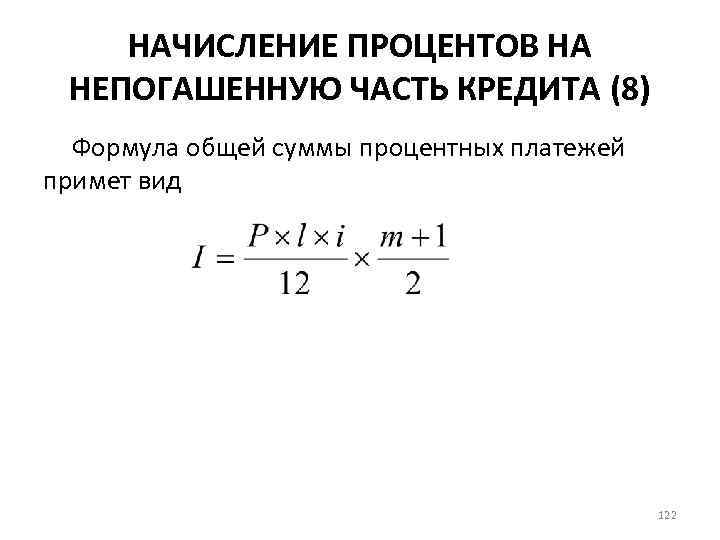

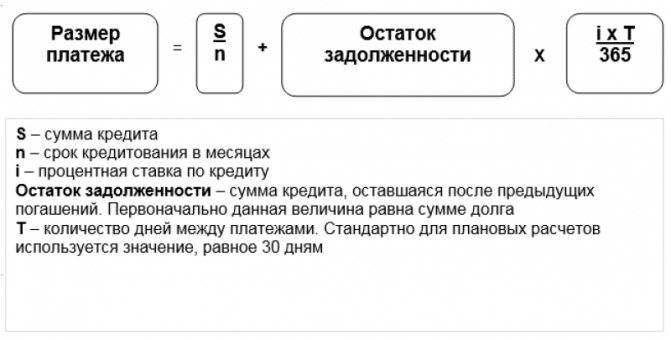

При расчете дифференцированных платежей принято использовать следующую формулу:

- ОСХ*ПрС*х/z – определяется ежемесячный платеж.

- ОСЗ/y – уменьшение долга после внесения ежемесячного платежа.

где:

- ОСЗ – остаток по займу (исчисление проводится отдельно за каждый месяц);

- ПрС – процентная ставка (общая);

- y – количество месяцев, оставшихся до полного погашения займа;

- x – количество дней в расчетном месяце;

- z– количество платежных дней (суммарное) в году.

Дифференцированные взносы

При дифференциале сумма процентов к уплате насчитывается именно на остаток основного долга на конец каждого месяца. В этом случае самостоятельное вычисление будет немного сложнее – придется делать столько расчетов, на сколько месяцев берется кредит. Так, если ссуда на 5 лет, необходимо «прогнать» целых 60 «примеров». Для расчетов нужно знать:

- сумму, установленную банком, каждый месяц перечисляемую в счет погашения долга одинаковыми частями;

- годовую по договору;

- срок кредитования.

Формула для вычисления процентов, начисляемых ежемесячно, будет выглядеть так:

Процентная переплата = (ООД*ПС*ЧДМ) / (100*65); где:

- ООД – остаток «тела» долга;

- ПС – годовая ставка по ссудному договору;

- ЧДМ – число дней в месяце.

Конечная часть формулы – это произведение дней в году и 100%. Подставив значения, легко вычислить размер процентной переплаты. Перепроверить себя можно на любом кредитном калькуляторе.

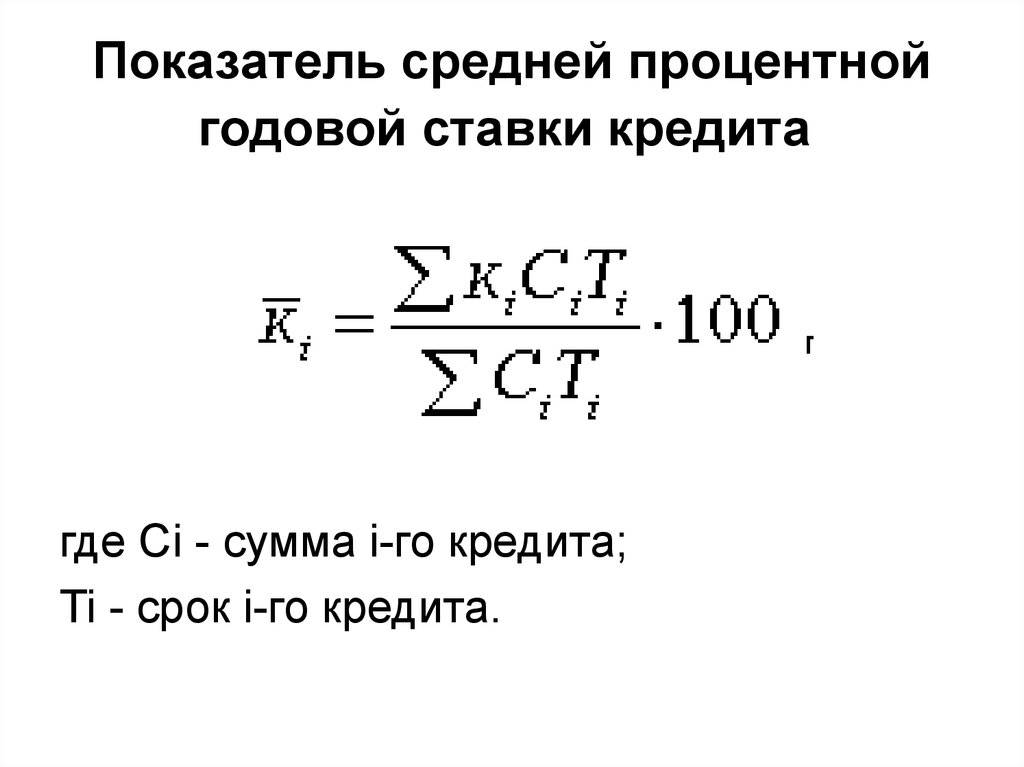

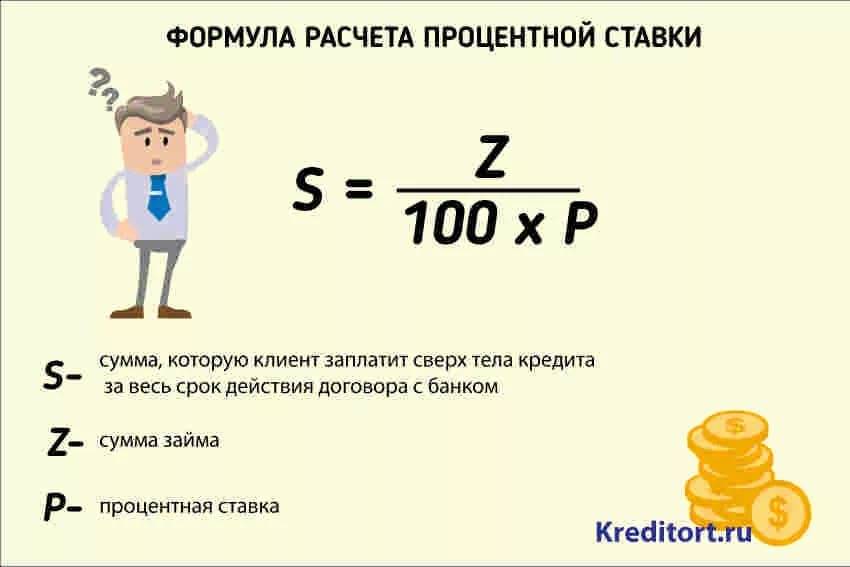

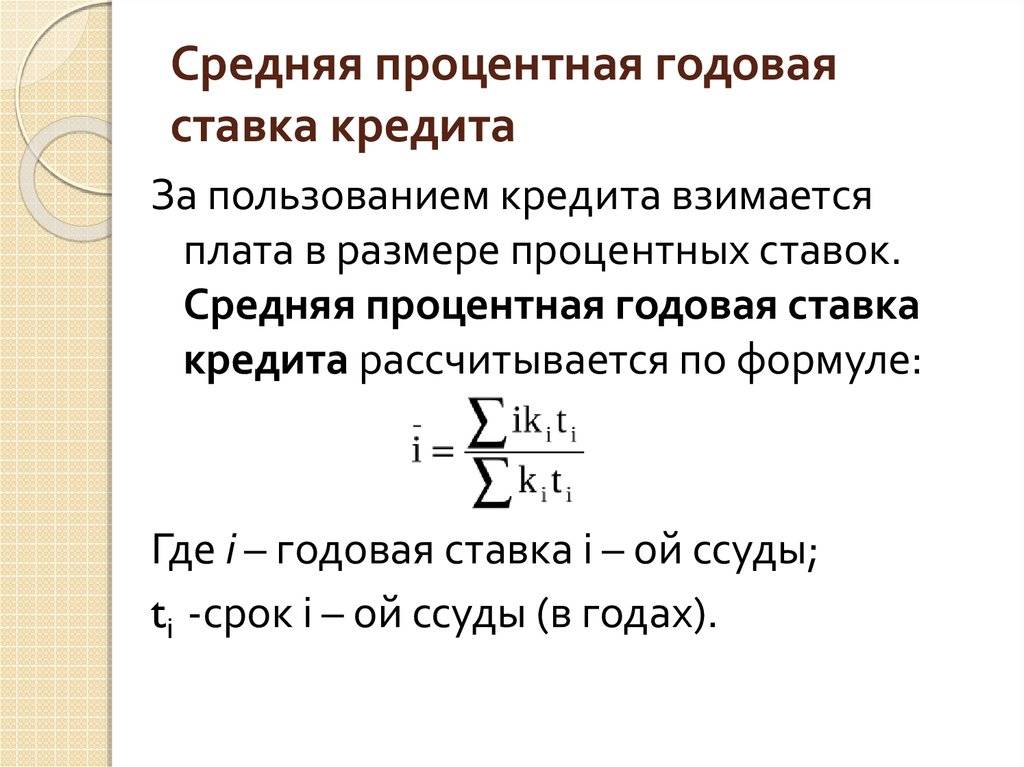

Как рассчитывается процентная ставка по кредиту?

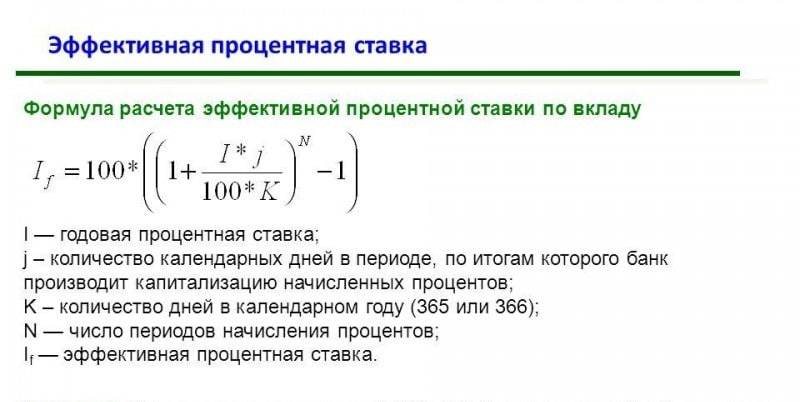

Чтобы самостоятельно рассчитать процентную ставку по кредиту потенциальные заемщики могут задействовать специальные формулы, либо воспользоваться виртуальным калькулятором, размещенным практически каждым банком на офсайте. Если физическое лицо сможет разобраться в тонкостях таких исчислений, то ему будет гораздо легче общаться с кредитором и излагать ему свои веские аргументы.

Для расчета процентов необходимо использовать три показателя:

- ставку (процентную);

- сумму займа;

- срок кредитования.

В этом ролике рассказывается, как самостоятельно перепроверить насчитанные банком проценты по кредиту. Заемщики смогут использовать видео как методическое пособие, благодаря которому научатся проводить сложные с первого взгляда исчисления.

Как рассчитать переплату и общую сумму кредита

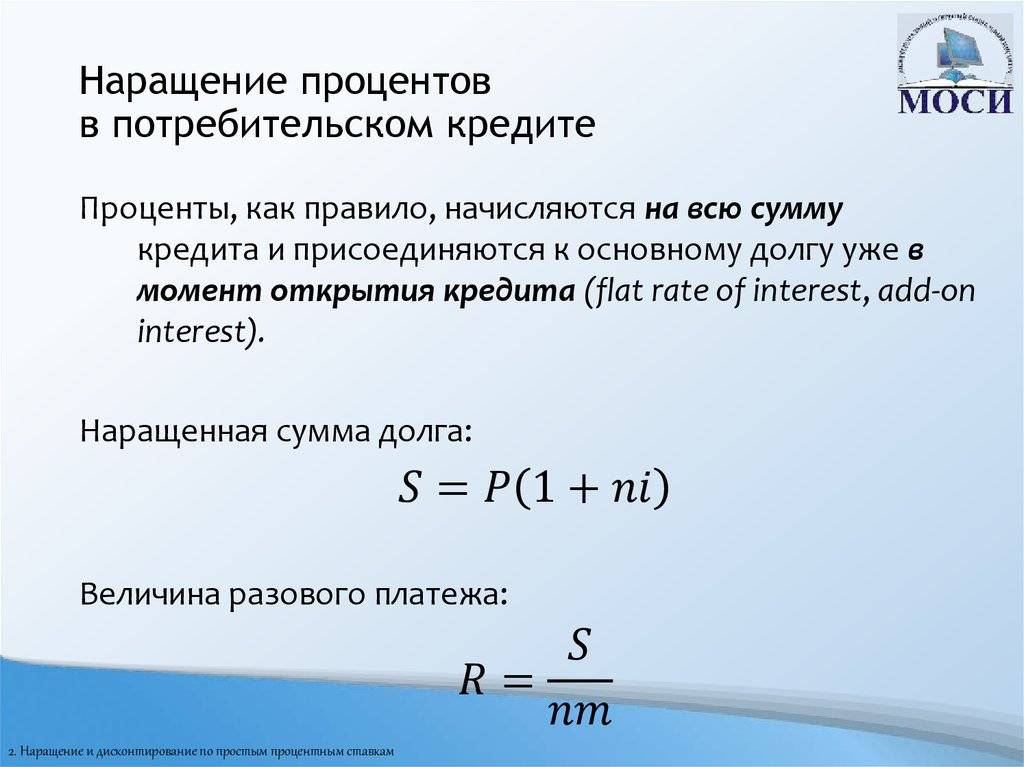

Как пример можно рассмотреть кредит на 1000 рублей, выданный на три года под 25%. Ежегодно сумма увеличивается на 250 рублей, что, к моменту окончания срока действия договора составит 750 рублей, конечный долг – 1750 рублей.

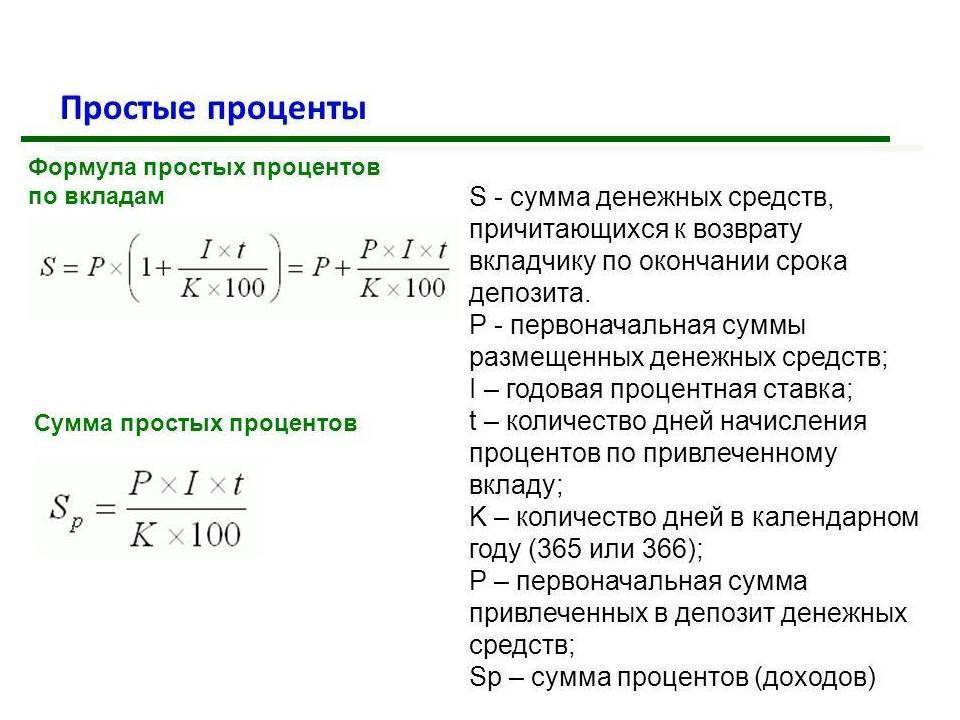

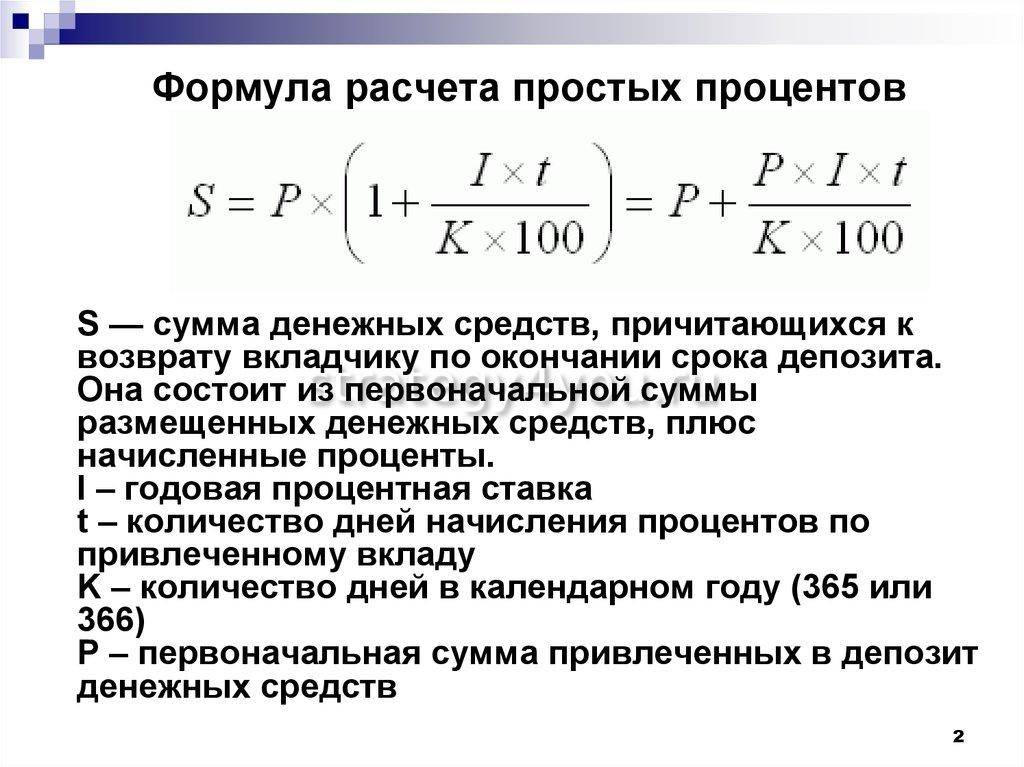

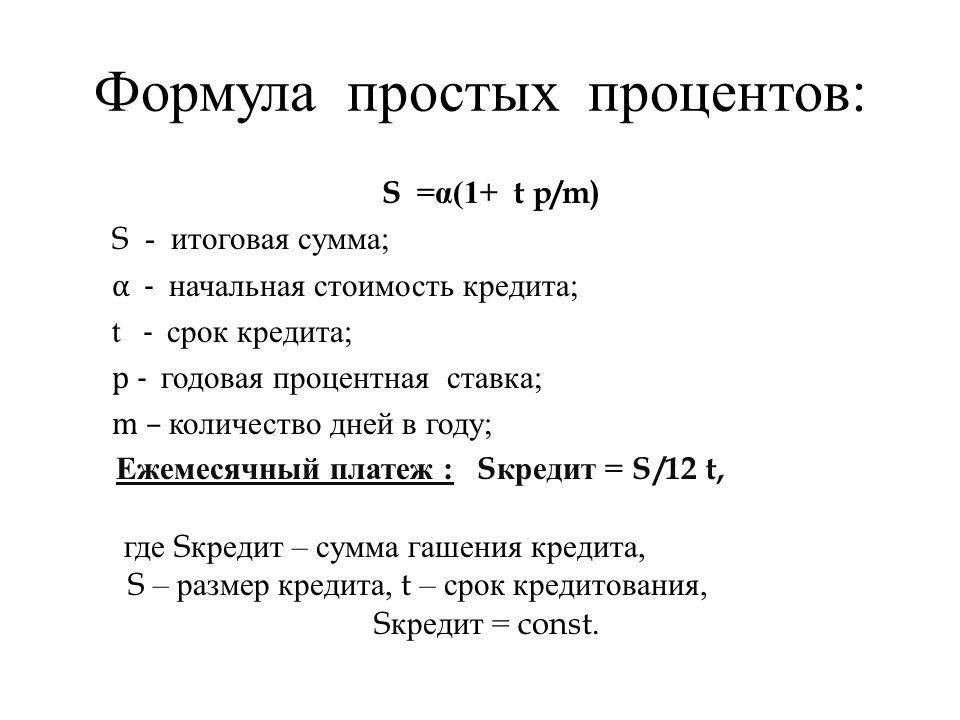

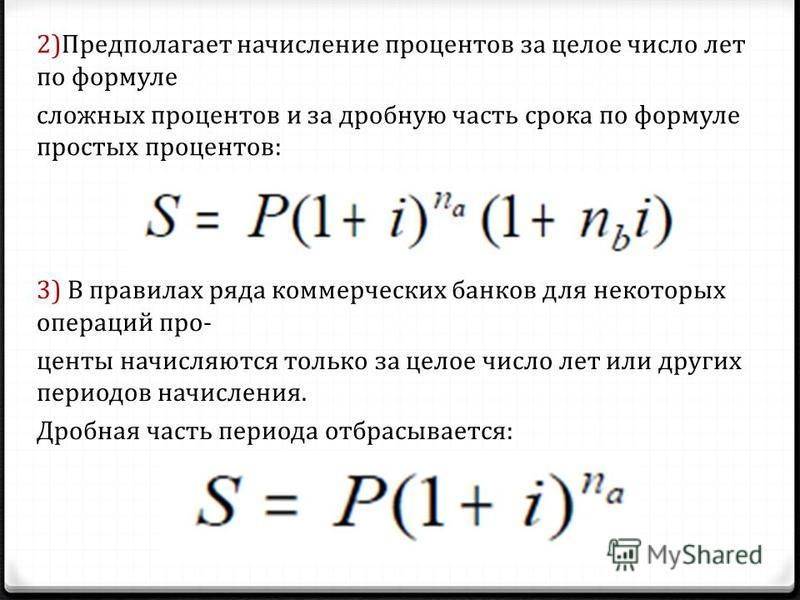

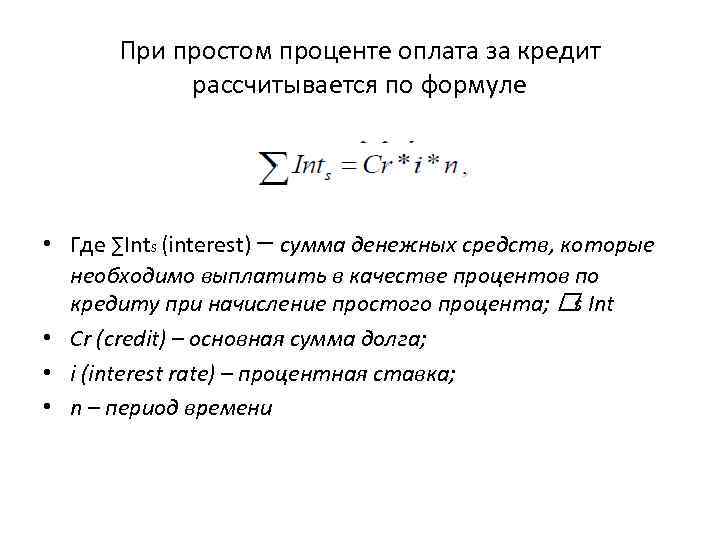

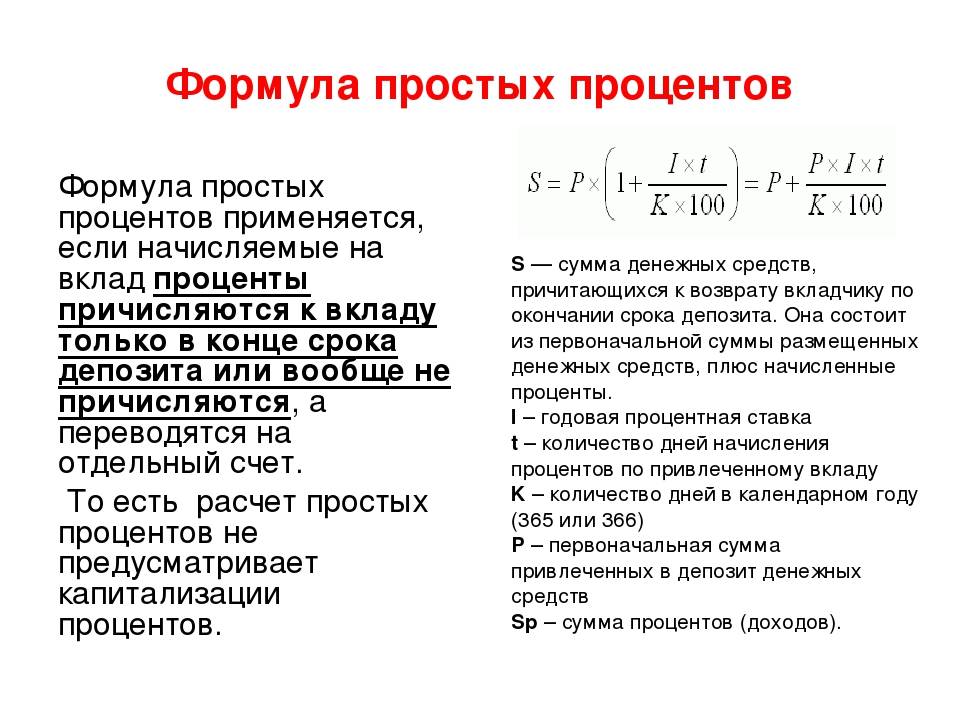

Формула простых процентов по кредитам

Если кредит рассчитан на несколько лет, и он включает в себя високосные годы, а также в случае, например, если производились доплаты с целью частичного досрочного погашения, можно воспользоваться формулой, которая подходит не только для расчета процентов по кредиту, но и для вклада.

Формула расчета простых процентов очень легка в применении. Для нее принят ряд условных обозначений:

- Sd – сам долг;

- Sn – сумма процентных начислений;

- % — годовая ставка;

- Nd – число дней, за которые будет начисляться доход;

- Ny — число дней в году, если кредит на несколько лет, дни придется рассчитывать с учетом високосных лет.

Если самостоятельно рассчитывать простые проценты по кредиту, формула будет выглядеть следующим образом:

Для упрощения примерного расчета предполагается, что срок действия договора протекает в период между високосными годами. Соответственно, количество дней, в течение которых выплачивается долг, составляет 1095 дней.

Перед тем как производить расчет, следует тщательно изучить договор, там должно быть точно указано количество дней, в течение которых производятся начисления. В приведенном расчете количество дней подсчитано без уточнения, это просто количество дней, в течение которых действует договор.

При этом расчет может производиться с момента получения денег или с учетом льготного периода, если он предусмотрен. Кроме того, последний день кредита может и не входить в расчетный период. Всю дополнительную информацию по определению периода, в течение которого насчитывается процентная ставка на кредит, следует уточнять по договору или у сотрудников банка.

Проценты для расчета идут нужно писать как десятичные дроби: 25% – это 0,25.

Результатом вычислений будет общая сумма процентов, выплаченная за три года, если исходить из кредита, приведенного выше в качестве примера.

(1000*0,25*1095)/365=750

Получается то же значение, что и выше – 750 рублей. Теперь ее можно просто прибавить к сумме полученных денег, и станет понятно, сколько денег придется выплатить в итоге – 1750 рублей.

Для подсчета сразу всей конечной суммы можно воспользоваться другой формулой:

Для обозначения общей суммы долга применяется обозначение St.

Если провести расчет окончательной суммы кредита по этой формуле, то результат будет тем же. Годовой процент в него уже включен.

1000*(1+0,25*1095/365)=1750

Если сумма менялась, то как будет выглядеть расчет

При этом, если сумма долга поменялась в результате досрочного погашения, то весь период выплаты кредита следует разделить на временные отрезки, в течение которых сумма оставалась неизменной. Далее формула начисления простых процентов применяется для каждого отдельного периода, результаты суммируются и прибавляются к количеству полученных денег. Таким образом, получается сумма, которая будет выплачена банку с учетом досрочного погашения.

Если предположить, что условный заемщик, имеющий кредитные обязательства, приведенные в примере, через год внес сумму для частичного погашения долга в размере 250 рублей, то его дальнейшие расходы по кредиту будут выглядеть так:

(1000*0,25*365)/365=250

Такова условная сумма процентных начислений за первый год, в течение которого сумма оставалась неизменной – 250 рублей. Затем, в результате уменьшения суммы на 250 рублей, долг уменьшается – теперь он составляет 750 рублей, расчет выплат по кредиту будет выглядеть так:

(750*0,25*730)/365=375

730 — количество дней, оставшийся период выплаты долга, при этом необходимо эту величину уточнить, проставив количество дней, соответствующее реальному договору.

Теперь можно увидеть, что общая сумма оплаты за пользованием заемными средствами составила 625 рублей. Итог – при внесении суммы для частичного досрочного погашения к моменту закрытия договора заемщик выплатит 1625 рублей.

Если будет производиться несколько досрочных погашений, следует произвести расчет для каждого промежуточного значения суммы долга. О возможности и условиях досрочного погашения должно быть написано в договоре. Большинство банков допускают это и без дополнительных комиссий и начислений.

Начисления по кредитам с простым процентом довольно просты, их легко рассчитать самостоятельно, однако выплачивать кредит с подобными условиями на протяжении нескольких лет непросто, поэтому эта схема чаще предлагается для займов на короткий срок, не более года.

Как рассчитываются проценты за просрочку

Иногда не получается придержаться условий договора и внести вовремя платёж. На что тогда рассчитывать заёмщику?

При нарушении условий кредита со стороны финансовой организации могут применяться разные санкции. В их числе штрафы, пени, неустойки по займам. Неустойка выражается в фиксированной сумме рублей, которая растёт кратно сроку задолженности, или может носить характер повышенной ставки. Договор должен определять, каким образом начисляются штрафы. В потребительских кредитах просрочкам обычно уделяется целый раздел в письменном соглашении.

Расчёт пени происходит по схеме:

Пр = РД*ППр*СНст, где:

- Пр – процент за просрочку;

- РД – размер долга;

- ППр – период просрочки;

- СНст – ставка неустойки.

Расчет процентов, минимального платежа, комиссий по кредитной карте

Сейчас практически все кредитные карты выпускаются с льготным периодом, минимальной суммой платежа и другими условиями. Разберем такой вариант на примере.

Как узнать процент и минимальный платеж по кредитной карте

Пример:

Лимит по кредитной карте составляет 150 000 рублей, годовая процентная ставка — 26 %. Льготный период кредитования составляет 55 дней. Минимальный платеж за 1 месяц — 6 % от суммы задолженности. Плата за годовое обслуживание — 600 рублей. Нужно рассчитать сумму процентов за пользование заемными средствами, если владелец снял с лимита 20 00 рублей.

Различают:

- Размер минимального платежа. Эта та сумма, которую обязательно следует внести за месяц пользования заемными средствами даже если они не были возвращены на счет. Он рассчитывается от суммы накопившегося долга. В примере она составляет 20 тысяч рублей, поэтому минимальный платеж равен 20 000 * 0,06 = 1 200 рублей. Иногда банк устанавливает фиксированную сумму ежемесячного платеже, поэтому его не нужно рассчитывать.

- Основной платеж по кредитке (проценты). Он рассчитывается на основе годовой процентной ставки и по истечению льготного периода. Эти проценты насчитывается только на уже потраченную сумму займа, которая была использована из предоставленного лимита. Если держатель, пользовался 10 дней кредитными средствами вне льготного периода, то основной платеж рассчитывается так: ((20 000 * 26/100)/365))*10=5200/3650=142 рубля. Формула подробно расписана выше.

Из примера видно, что за 10 дней пользования заемными средствами вне льготного периода клиент заплатит 142 рубля. Помимо этого, обязательный платеж составляет 1200 рублей. Он вносится на счет за 1 месяц.

Каждый сам банк устанавливает пени, комиссии и штрафы за просрочки погашения долга. Следует поинтересоваться у консультанта об этих цифрах, найти их в договоре или кабинете личного банкинга.

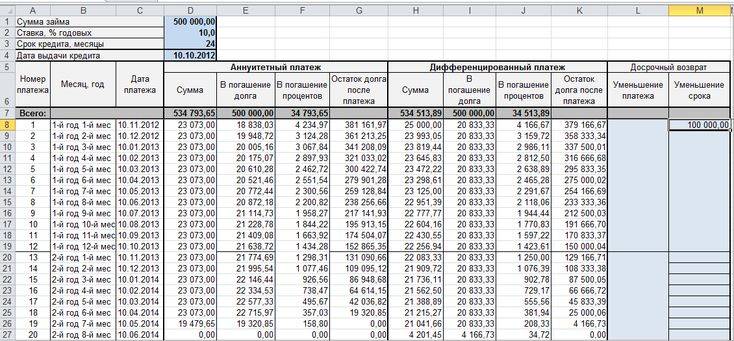

Еще один метод того, как узнать процент по кредитной карте без помощи формул — это расчеты с помощью таблиц Excel. Но такой способ считается трудоемким и затратным по времени. В таблице каждый показатель рассчитывается за 1 месяц и так — до конца года. Преимущества методики — это ее наглядность. Пользователь видит все цифры вместе по каждому отчетному периоду и может планировать свои расходы.

Как узнать процент по кредитной карте с помощью таблиц Excel

Помимо процентов и минимальных платежей, банки взимают и различные комиссии. Часто они начисляются ежемесячно или за какое-то действие:

- За снятие наличных с кредитного счета.

- СМС-оповещения.

- Абонентская плата — годовое обслуживание.

Пример:

Держатель кредитной карты снял с ее счета 20 000 рублей. Комиссия за снятие составляет 2 %. Плата за месяц СМС-оповещений равна 100 рублям, а годовое обслуживание — 600 рублей. Сколько за месяц нужно заплатить клиенту, учитывая и разовую комиссию за снятие наличных.

Расчеты:

- За разовое снятие наличных держатель должен заплатить банку 20 000*2/100, то есть 400 рублей.

- За 1 месяц СМС информирования взимается 100 рублей.

- За 1 месяц обслуживания держатель кредитки платит 600/12=50 рублей.

Итого: сумма всех комиссией и платежей за 1 месяц составляет 400+100+50=550 рублей.

Узнать процент по кредитной карте с помощью интернет-банкинга

Все эти цифры уже рассчитаны за клиента в его личном кабинете интернет-банкинга. В большинстве случаев он является бесплатным, а владельцы портативных устройств и вовсе могут скачать мобильное приложение. В разделах банкинга присутствуют все данные о комиссиях, платежах, сумме задолженности и т.д. Даже составлены графики, есть история операций по расходам, погашению долга.

Многие сайт содержат онлайн-калькуляторы для расчета процентов по кредитной карте и других важных показателей. Все, что требуется от пользователя, — просто ввести исходные данные в поля калькулятора и посмотреть результат. Например, требуется указать размер долга или сумму снятых с лимита средств, процентную ставку, количество дней пользования займом и т.д.

После ввода данных необходимо нажать на кнопку расчета. За доли секунды на сайте отобразится результата в виде суммы обязательного платежа, процентов. Конечно же, нельзя забывать о комиссиях, пене и других условиях, которые каждый банк сам устанавливает и отображает это в договоре. Если они присутствуют, то их также необходимо добавить к сумме долга.

https://www.youtube.com/watch?v=3bSGLH-PHLY

Законодательная база

Процессы кредитования настолько широко вошли в жизнь российского населения, что применяются во всех сферах и имеют чёткую регламентацию со стороны правительства. Законами РФ закреплены основные правила, базируясь на которых долговые отношения должны быть обоюдно выгодными – и кредитору, и заёмщику.

Закон РФ «О банках и банковской деятельности» вводит основные термины и основы деятельности. Закрепляет процентную ставку рефинансирования. Опираться также следует на Федеральный закон «О потребительском кредите (займе)» от 21.12.2013 N 353-ФЗ. В нём можно найти подробную информацию о правильном начислении процентов.

В ГК РФ более подробно раскрываются вопросы ссуд и потребительских кредитов (гл. 42).

Статьи законов ГК детально прописывают все этапы оформления и возврата кредитов. Есть информация о частичном погашении займа («О внесении изменений в статьи 809 и 810 части второй ГК РФ»). Главы 25 и 26 указывают на ответственность за нарушение долговых обязательств. В главе 46 описаны способы, правила наличного/безналичного расчёта.

Какой метод начисления процентов более выгодный

Гражданин не может выбрать вид платежей при покупке товара в рассрочку, оформлении микрозайма. Если заемщик решил взять автокредит или получить ипотеку, то ему могут предложить на выбор дифференцированную или аннуитетную схему погашения задолженности. Плюсы и минусы обоих методов расчета процентов:

Метод расчета процентов | Преимущества | Недостатки |

Аннуитетный |

|

|

Дифференцированный |

|

|

Критерии выбора процентной ставки

Прежде, чем оформить кредит в выбранном банке, стоит ознакомиться с условиями кредитования. При выборе способа начисления процентов надо учесть:

- Возможность досрочного погашения долга. Некоторые банки запрещают клиентам погашать кредит, пока не пройдет определенный период времени. Например, если ссуда взята на 2 года, то досрочно погасить ее можно будет через год. В некоторых учреждениях закрытие займа задолго до конца срока сопровождается дополнительной комиссией.

- Регулярность и величину собственного ежемесячного дохода.

Дифференцированные платежи выгодны, если заемщик собирается погашать кредит на протяжении всего срока его действия, потому что итоговый размер переплаты будет меньше.

Если же гражданин собирается быстро выплатить долг, то можно выбрать аннуитетную систему, т.к. при досрочном погашении сумма процентов будет меньше.

Как сэкономить на кредите?

Мнение эксперта

Костенко Тамара Павловна

Адвокат с 10-летним стажем. Автор множества статей, преподаватель Права

Важнее понимать не то, как посчитать проценты, а то, как использовать эти знания и сэкономить на кредитном договоре. Во-первых, стоит понимать, что никто не вправе сопрягать одну услугу с другой.

В данном случае услугой будет являться кредит, поэтому дополнительные условия, такие как страхование или СМС-сообщения, являются необязательными, за исключением страхования имущества при ипотеке или страхования залога при автокредите. Поэтому, не включив дополнительные услуги, можно уменьшить тело кредита.

Во-вторых, не стоит подписывать первое же попавшееся предложение. Следует изучить рынок и выбрать тот кредитный продукт, по которому процентная ставка наиболее низкая. Так как сумма переплаты считается исходя из процентной ставки.

В-третьих, необязательно оплачивать так, как указано в графике платежей. По-возможности следует вносить сумму, превышающую ежемесячный платеж. Таким образом будет быстрее уменьшаться сумма основного долга, что позволит также уменьшить переплату.

Часто банк не хочет списывать всю поступившую сумму на счет. А списывает только ежемесячный платеж. Поэтому придется каждый месяц уведомлять банк о том, что вы собираетесь совершить частичное досрочное погашение.

В-четвертых, необходимо ознакомиться с бесплатными способами внесения денег на счет. Ведь, некоторые банки просто не обладают собственными кассами и предлагают оплачивать кредиты через сторонние организации. А за это будет дополнительно взиматься комиссия.

В-пятых, изучить информацию о штрафных санкциях в случае просрочки выплат.

Ну и самое главное, ключ к успеху в кредитовании лежит во внимательном изучении договора до момента его подписания. Следует задать все необходимые вопросы компетентному специалисту, который оформляет с вами договор. Ни в коем случае не нужно торопиться, тем более не глядя подписывать предлагаемые документы.

Ведь проще сразу задать вопросы, чем потом тратить нервы и деньги на образовавшиеся долговые ямы.

Знания, как правильно рассчитать кредит, помогут выбрать наиболее выгодное кредитное учреждение, планировать свои расходы и не попасть в затруднительную ситуацию, когда заработная плата еще не скоро, а до очередной оплаты по займу остаётся несколько дней. Сумму погашения по кредиту можно узнать у специалиста отделения банка, или с помощью расчёта по специальным формулам, либо же с помощью кредитных калькуляторов, которые предлагают в качестве шпаргалки многие учреждения, дающие деньги в долг.

Формулы и примеры ручного расчета процентов

Расчет процентов по специальному калькулятору или через профессионального экономиста не особо требует знаний, поэтому мы рассматривать не будем. Самостоятельного расчета процентов объясним во всех подробностях, нюансов тут не мало.

В качестве данных берем пример из следующей информации:

- Сумма займа -120,000 рублей;

- Срок -1год;

- Вариант для выплаты долга – ежемесячный;

- Процент по займу – 11;

- Вид процента – годовые;

- Проценты за просрочку -4;

- Вид процента за просрочку – начисляются на просроченную сумму;

- Курс доллара -60 рублей.

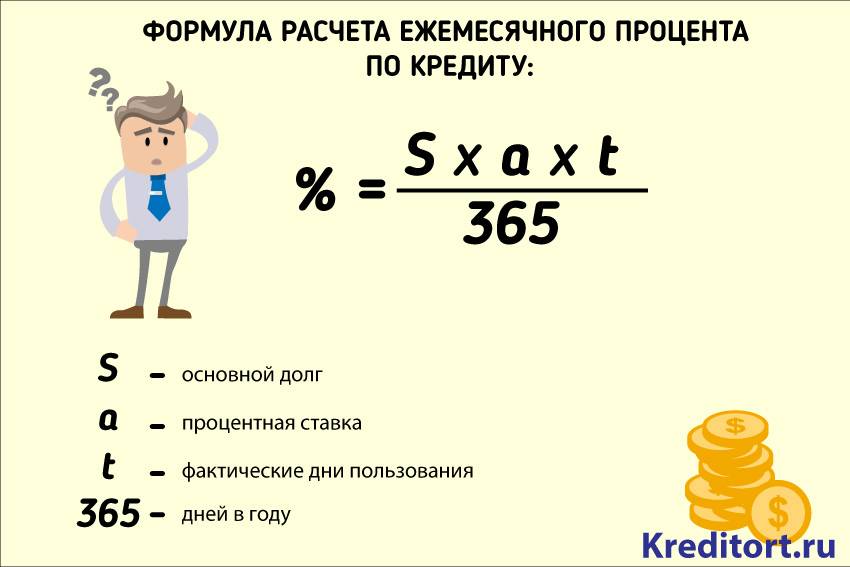

Стандартный расчет, осуществляемый по условиям договора. Расчет происходит по формуле: (долг*срок*ставка)/ кол-во дней в году.

Долг – размер той части займа, которую заемщик еще не вернул.

Срок – срок, за который возвращается часть займов.

Ставка – процентная ставка, разделенная на сто.

(120.000* 31*0,11)/365=1,121,09 рублей.

Данную сумму заемщик должен предоставить займодавцу при возврате средств за период времени.

Рассмотрим второй пример: Расчет процентов за просрочку по условиям договора. Такой расчет происходит по формуле: (Сумма*срок*ставку)/кол-во дней в году

Сумма – часть займа, которую просрочил заемщик;

Срок – кол-во дней, на которые произошла просрочка платежа;

Ставка – процентная ставка по просрочке, разделенная на сто.

Такую сумму неустойки должен выплатить заемщик при возврате займа за период времени, удовлетворяющий представленным в формуле условиям.

Мнение эксперта

Волков Виктор Владимирович

Юрист с 8-летним стажем. Специализация — гражданское право. Опыт более 3 лет в разработке юридической документации.

Рассмотрим третий пример: расчет процентного начисления по займу и процентов за просрочки, если они не указаны в договоре. В этой ситуации

применимы ранее формулы за исключением того что Ставку определяется рефинансированием Центробанкам Российской Федерации на момент возврата займа. (70,000рублей *35 дней*0,08)/365=536,98 рублей – это проценты по займу;

(15,000рублей *55 дней *0,08)/365=180,82 рублей – это неустойка;

Рассмотрим четвертый пример: расчет процентов на займы или неустойки за него. Также применяем ранее формулы, но процент рассчитывают в рублях. Курсы валют определяют:

- Фиксированными значениями по договору;

- По действующим курсам валют Центробанка Российской Федерации на момент возврата средств.

Значения валюты в договоре размером 80 рублей за 1$:

(400 долларов *80 рублей*25дней*0,11)365=241,06 рублей – процент по займу;

(200 долларов *80*50 дней * 0,04)/365=87,67 рублей – неустойка;

Если при определении курса валют по показателям Центробанка Российской Федерации: (400 долларов * 50 рублей * 25 дней*0,11)/365 =150,68 рублей – процент по займу;

(200 долларов*50 рублей*50дней*0,04)/365=54,79 рублей – неустойка.

При некоторых стечениям обстоятельством, представленные ранее формулы нужно комбинировать, чтобы получить достоверный результат, поэтому, прибегая к самостоятельному расчету процентов по займу, необходимо учитывать и этот нюанс.

В остальных же порядках расчетов процентов по договорам займов или неустоек не особо сложен и требуется лишь использовать указанные выше формулы и информацию, регламентирующая договором самого займа или Центробанка Российской Федерации

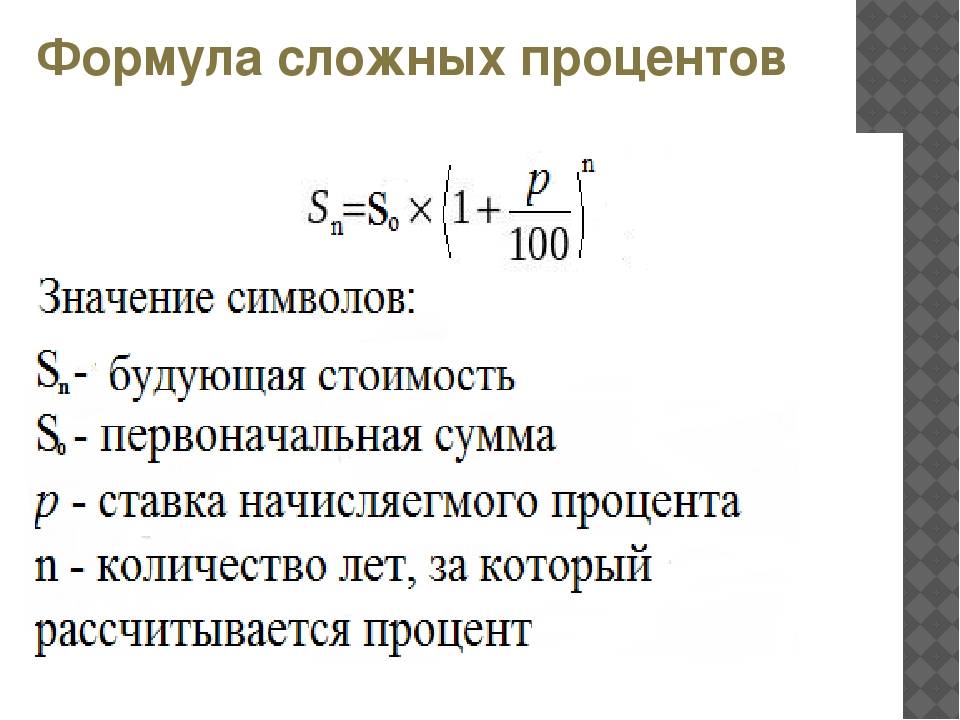

Важно запомнить, что некоторые договора займа имеют достаточно запутанные организационные системы начислений процентов

Разбираться с такой проблемой без определенных знаний будет проблемно и не всегда можно в домашних условиях, и поэтому, если вдруг вы столкнулись именно со сложными процентами, рекомендуем не заниматься этим самостоятельно, а доверить эту процедуру экономистам.

Эти действия не только сэкономят вам время, но и позволят избежать возможных казусов при возврате займа. В принципе примеры расчета процентов по договору займа подробно описаны. Самое главное в этих процедурах – грамотно подойти к делу и максимально использовать эти знания.

Принцип расчёта процентов по договору займа

Чтобы узнать, как рассчитать проценты по займу, нужно обратить внимание на основные составляющие полной стоимости кредита. В неё входят: тело займа (сумма, которую выдаёт кредитное учреждение), плата за пользование одолженными средствами, страховки и комиссии

Это может быть не весь перечень. Может взиматься плата за оценку имущества или ценных вещей, комиссия при обналичивании или уплате через кассу.

Процент по займу – это количество денег, которые должен уплатить заявитель за пользование ссудой. Этот показатель может быть ежедневным, ежемесячным и годовым. В случае краткосрочного кредита важным будет малый показатель ежедневных комиссий, начисляющийся за пользование кредитом. Зная его точный размер, срок и сумму одолженных денег, можно просто произвести расчёты и понять, сколько нужно будет вернуть денег вместе, и сколько в день вам будет обходиться ссуда.

Способы исчисления процентов базируются на специальных математических формулах простых процентов, сложных процентов, с использованием плавающей или фиксированной ставки.

Способ их расчёта в обязательном порядке указан на первой странице договора. Если такой информации нет, то количество начисленных за пользование денег будет производиться по формуле простых процентов. Также в договорном соглашении указывается размер ставки, исходя из которой проводятся все подсчёты. Если ставка не указана, то за основу берётся утверждённая Центробанком РФ ставка рефинансирования, которая составляет 7,25% годовых.

Формирование ежемесячного платежа

Регулярный платеж — тоже величина непостоянная. Банк рассчитывает только минимальный размер платежа, заемщик же может вносить как его, так и больше — по своему усмотрению.

Рекомендуем вносить больше минимального, иначе погашать долг будете бесконечно долго.

В тарификации банк указывает на механизм расчета минимального платежа. Чаще всего встречается такая схема — 5% от суммы основной задолженности плюс начисленные проценты

По итогу формирования выписки банк обязательно пришлет СМС-сообщение с указанием посчитанного минимального платежа, важно соблюсти эту нижнюю границу, иначе зафиксируется просрочка

Например, на последний день даты отсчета минус составляет 20000 рублей, 5% от него — 1000 рублей. Плюс за отчетный месяц банк насчитал 1200 рублей процентами, минимальный платеж составит 2200 рублей.

Получается, что основной долг по итогу погасится только на 1000 рублей, вся остальная составляющая минимального платежа — проценты. Если есть намерение сократить основной долг побольше и сэкономить на переплате, нужно вносить больше. Весь “перерасход” пойдет на закрытие основного долга, что в итоге приведет к уменьшению переплаты.

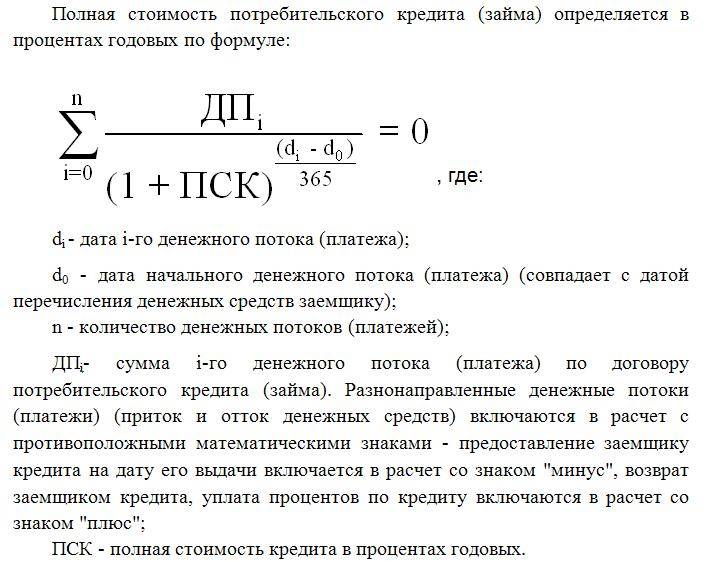

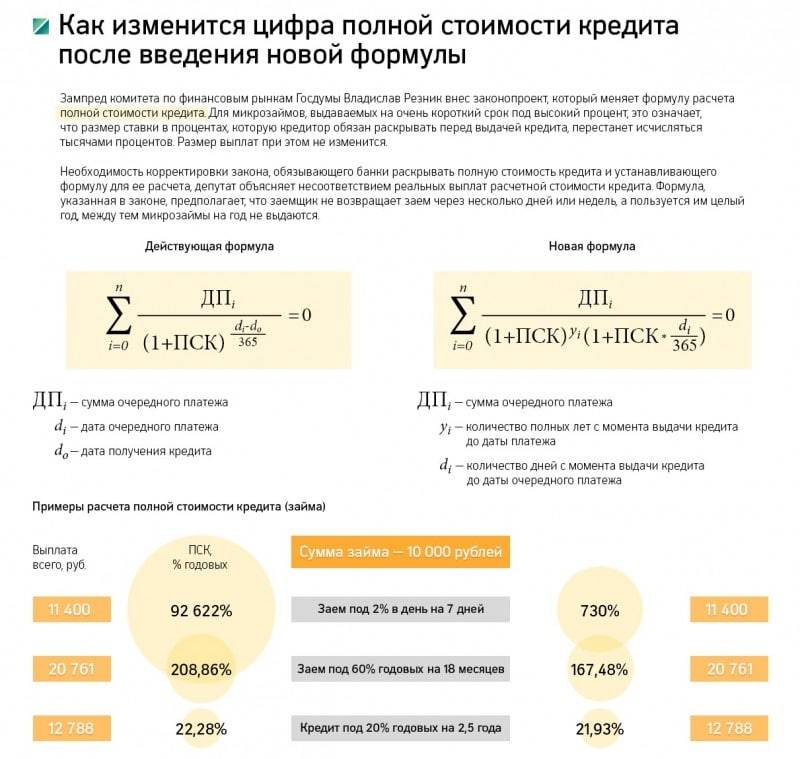

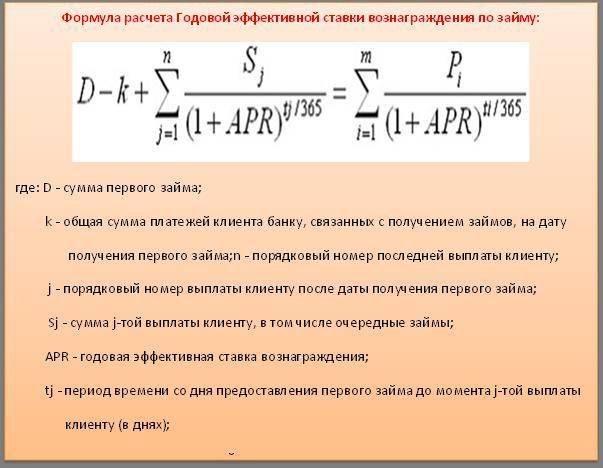

ПСК

Полная стоимость кредита — это и есть та самая величина, отражающая все затраты заемщика, которые он понесет в процессе уплаты основного долга по кредиту. Раньше эту информацию банк старался умалчивать, дабы клиент не передумал оформлять кредит. Однако, согласно закону от 2014 года, банк обязуется указывать эту сумму на первой странице кредитного договора и на обязательном графике платежей. Причем размер этой записи должен быть максимально большим, дабы избежать дальнейших недоразумений.

Рассчитать этот показатель можно по простой формуле:

ПСК=СК+СВК+%, где:

- СК — сумма кредита;

- СВК — сумма всех комиссий (разовых и ежемесячных);

- % — проценты по кредиту.