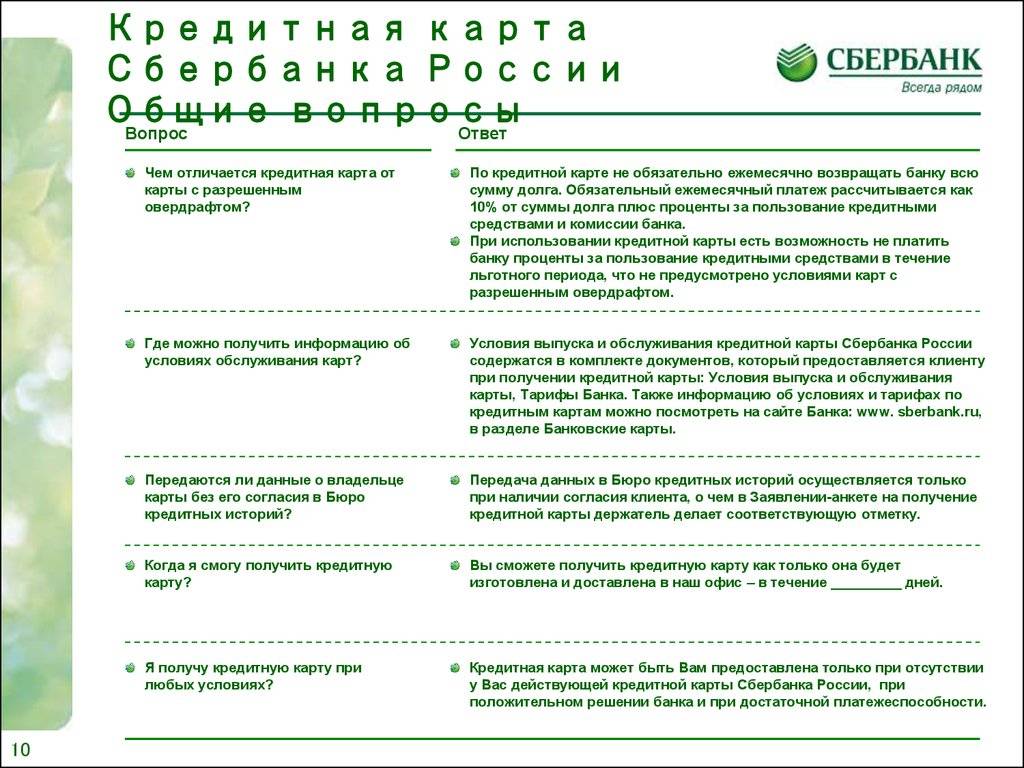

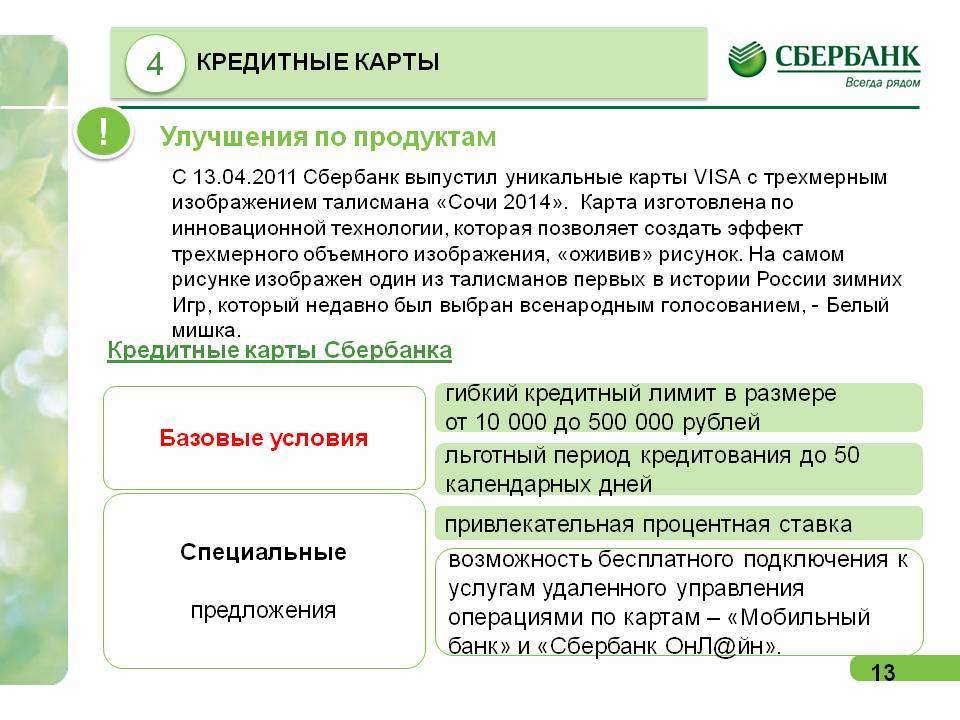

Условия пользования кредитными картами Сбербанка

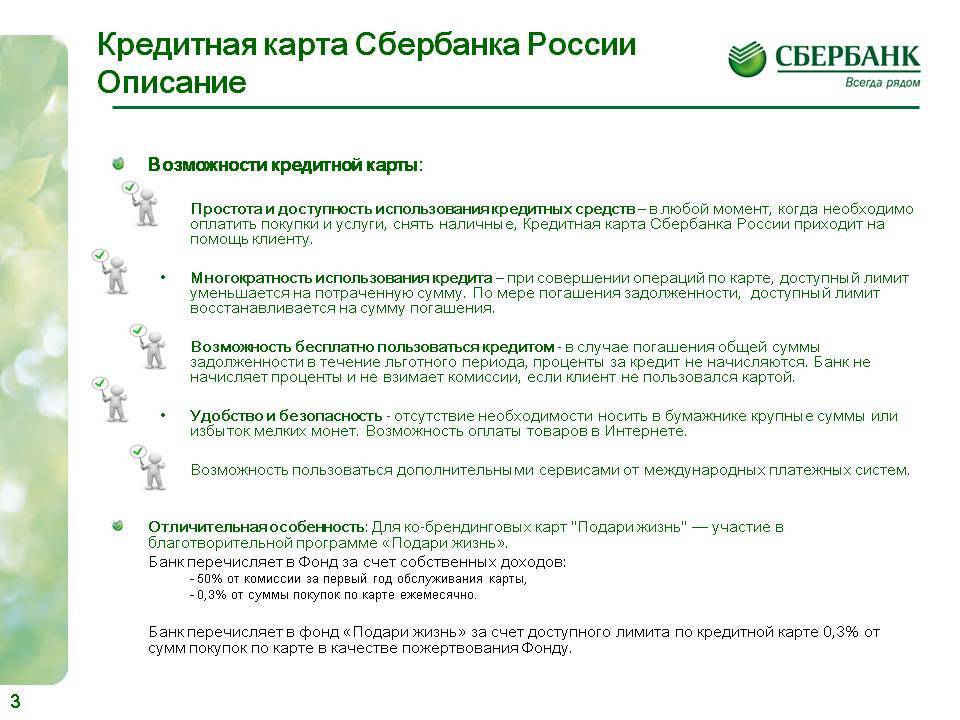

В зависимости от типа карточки условия ее использования будут отличаться

Для удобства я выделила основные направления, которым нужно уделить особое внимание

Тарифы

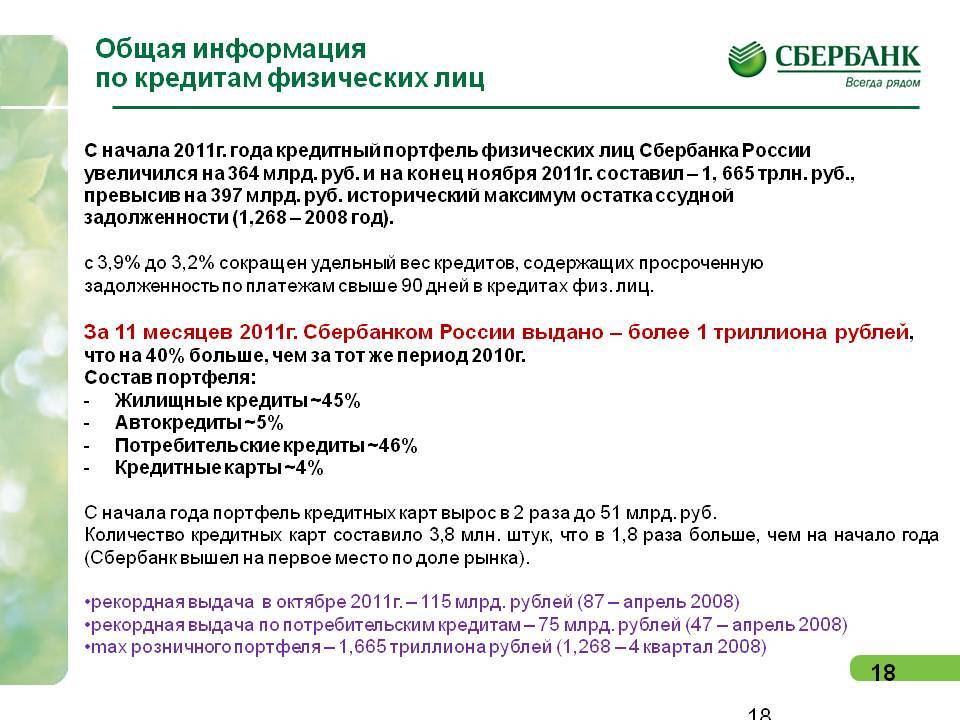

В таблице я сгруппировала главные пункты тарифного сборника по кредитным картам.

| Критерий | Классическая | Золотая | Платиновая |

|---|---|---|---|

| Платежная система | Виза или МастерКард | ||

| Срок действия | 3 года | ||

| Льготный период | до 50 дней | ||

| Плата за годовое обслуживание, рублей | 750 | 3 000 | 4 900 |

| Процентная ставка | 27,9% | 25,9% | |

| Кредитный лимит, рублей | до 300 000 | до 600 000 | |

| Лимит на снятие наличных в сутки в банкомате Сбербанка, рублей | 50 000 | 100 000 | |

| Общий лимит на снятие в сутки, рублей | 150 000 | 300 000 | |

| Процент за снятие наличных в банкомате Сбербанка | 3% от суммы, но не менее 390 рублей | ||

| Комиссия за снятие денег в других банках | 4% от суммы, но не менее 390 рублей |

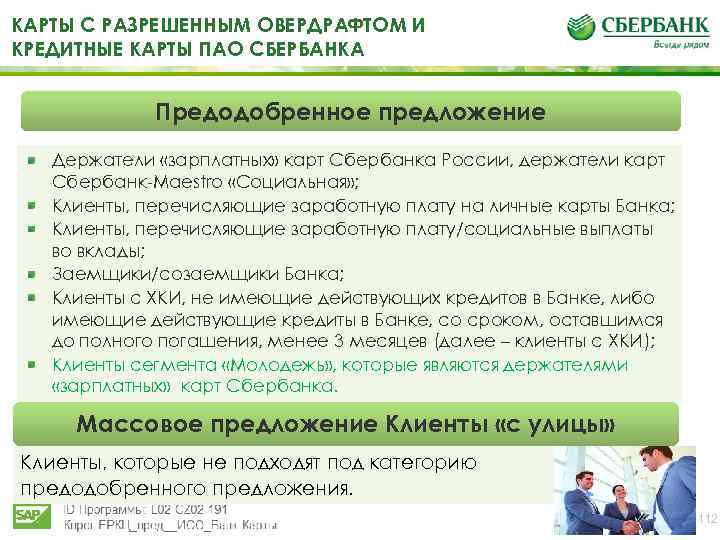

Указанные выше цифры актуальны для стандартных тарифов. Но отдельным клиентам банк сам делает индивидуальное предложение. В этом случае плата за годовое обслуживание может быть отменена, ставка снижена, а лимит увеличен.

Получить персональное предложение от Сбербанка удается, как правило, зарплатным клиентам, вкладчикам или активным пользователям кредитных продуктов.

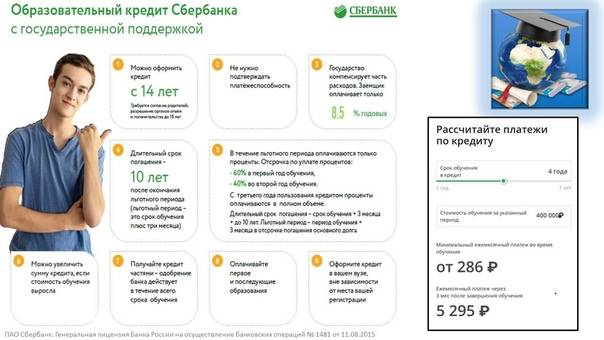

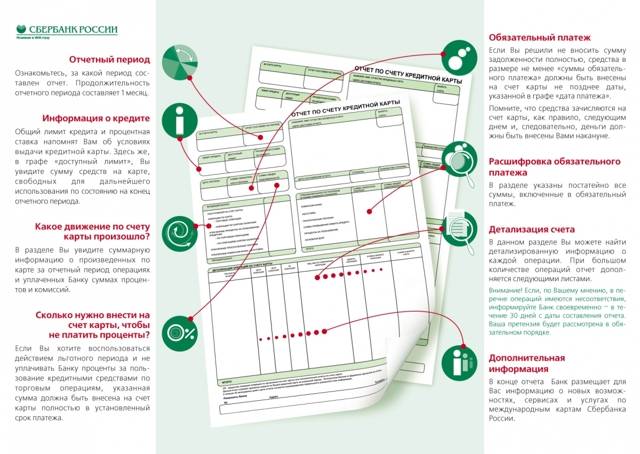

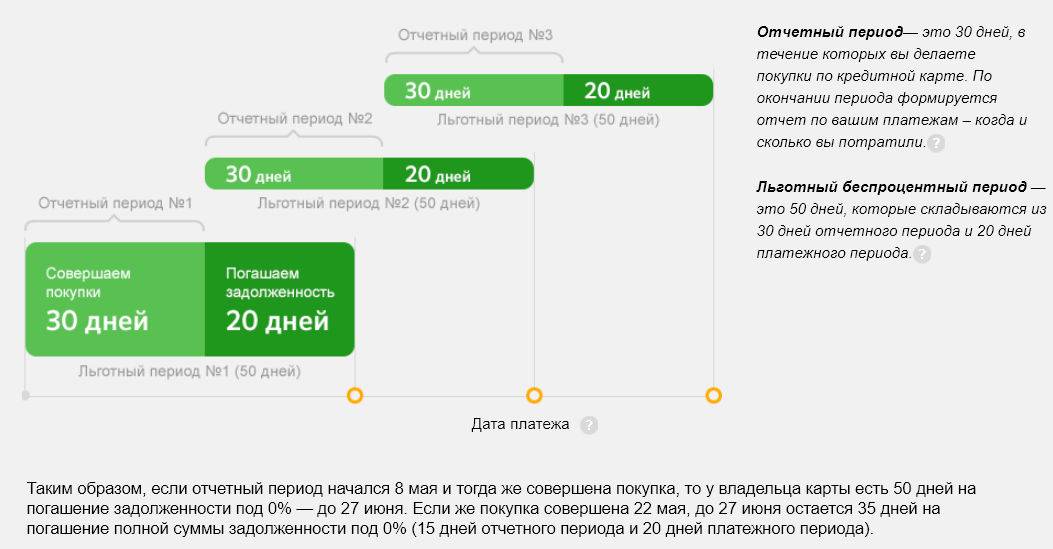

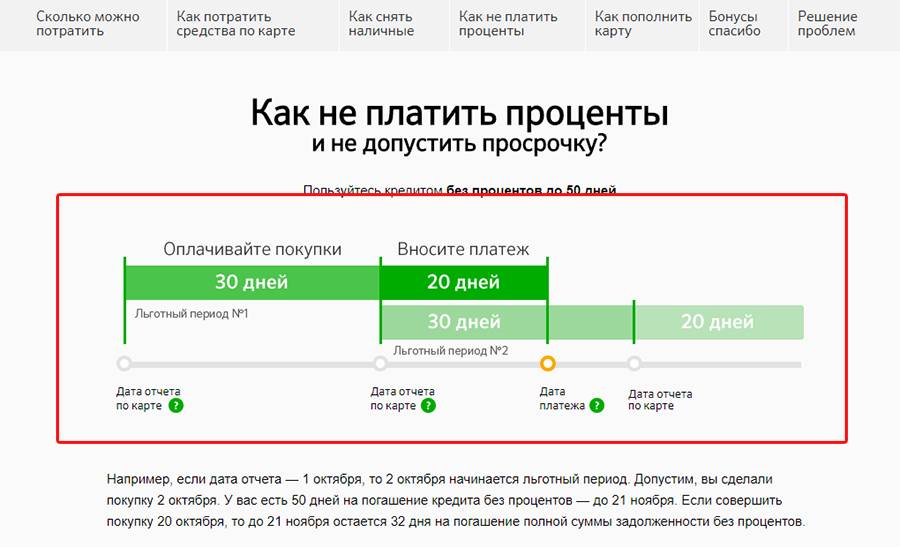

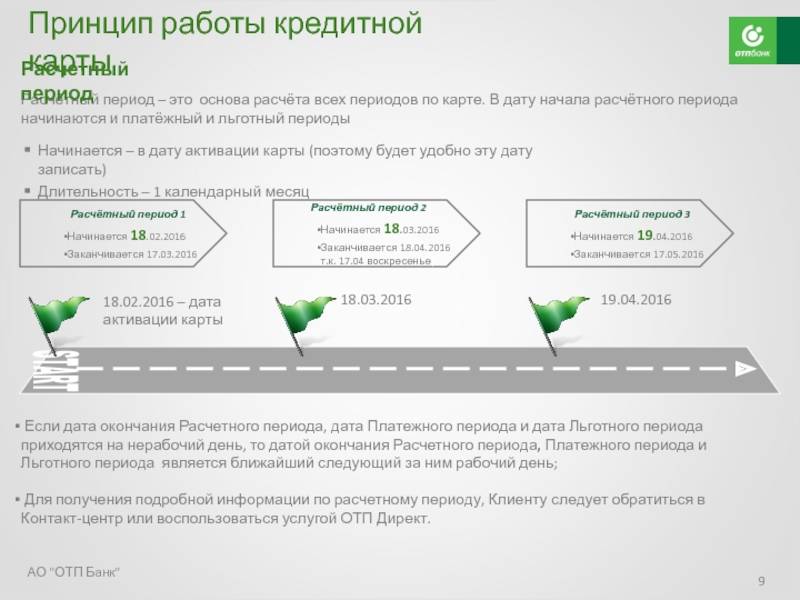

Льготный период по кредитной карте Сбербанка

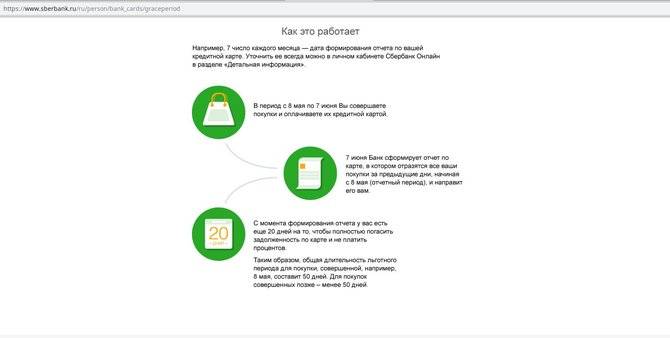

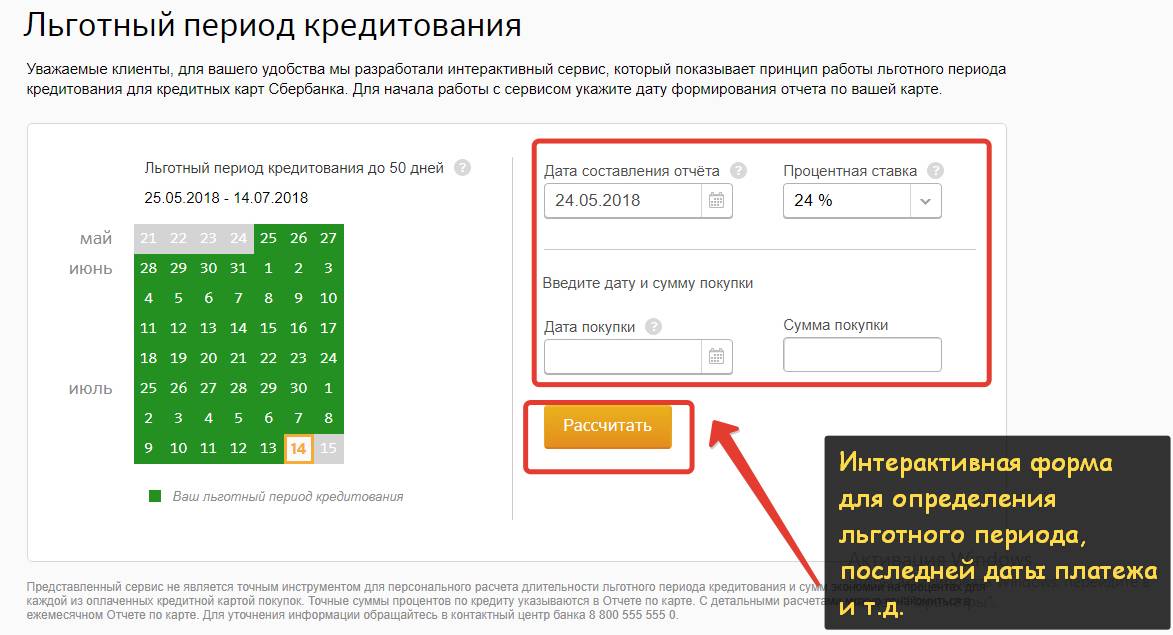

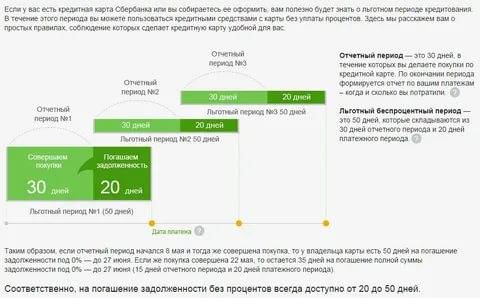

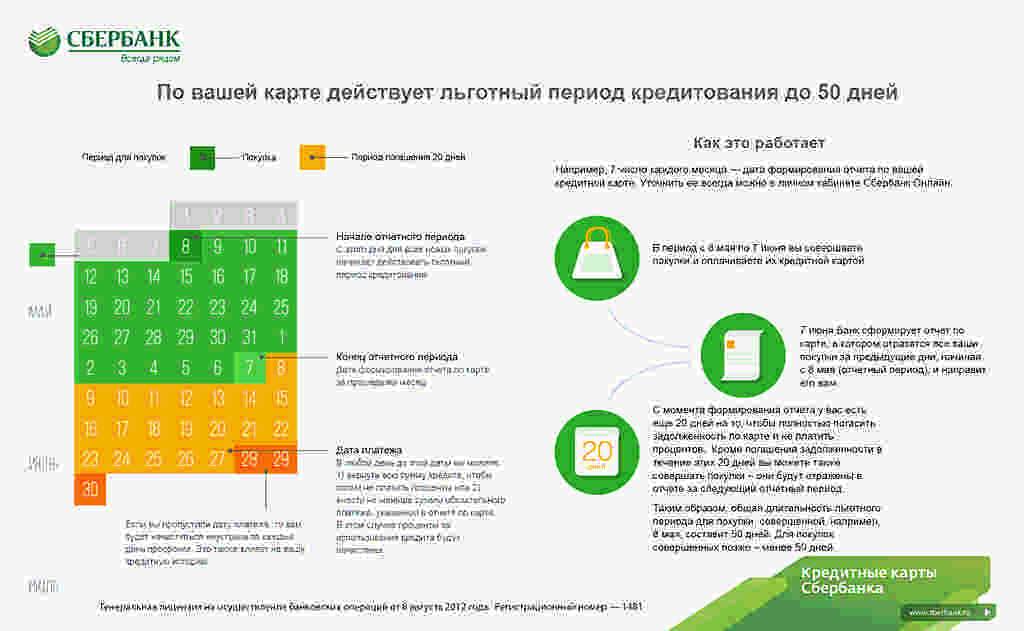

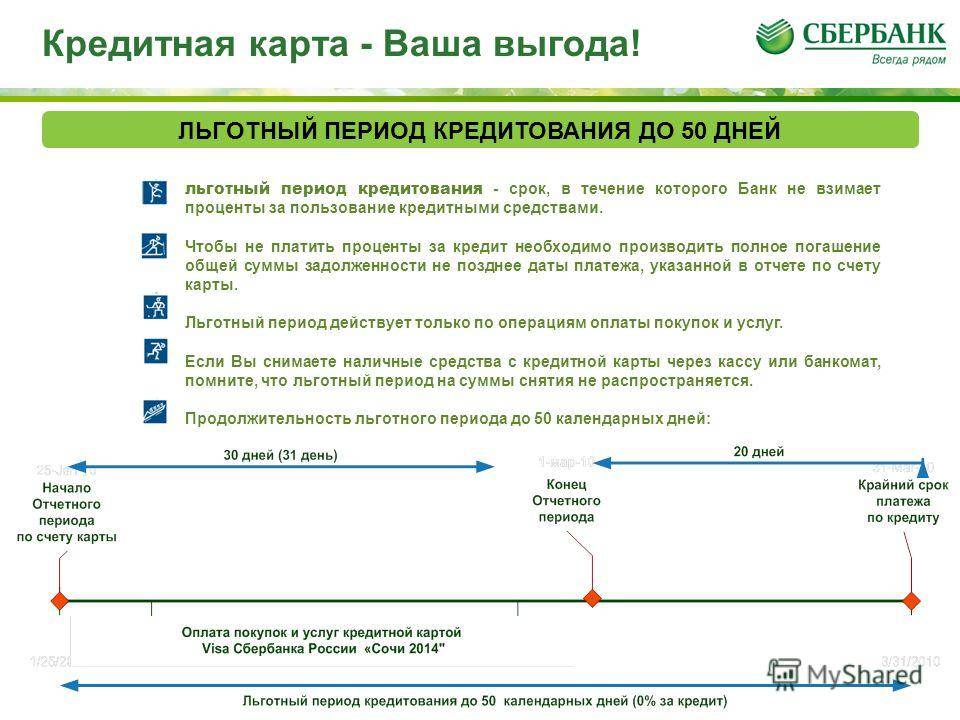

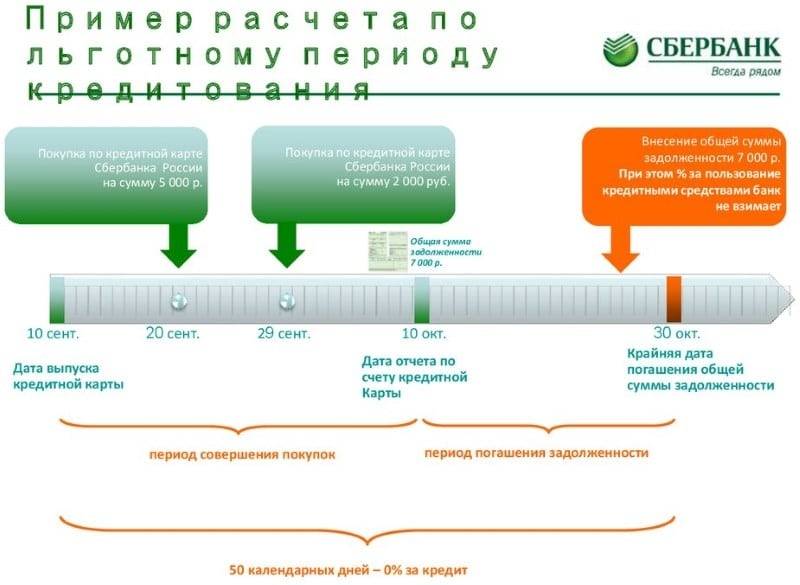

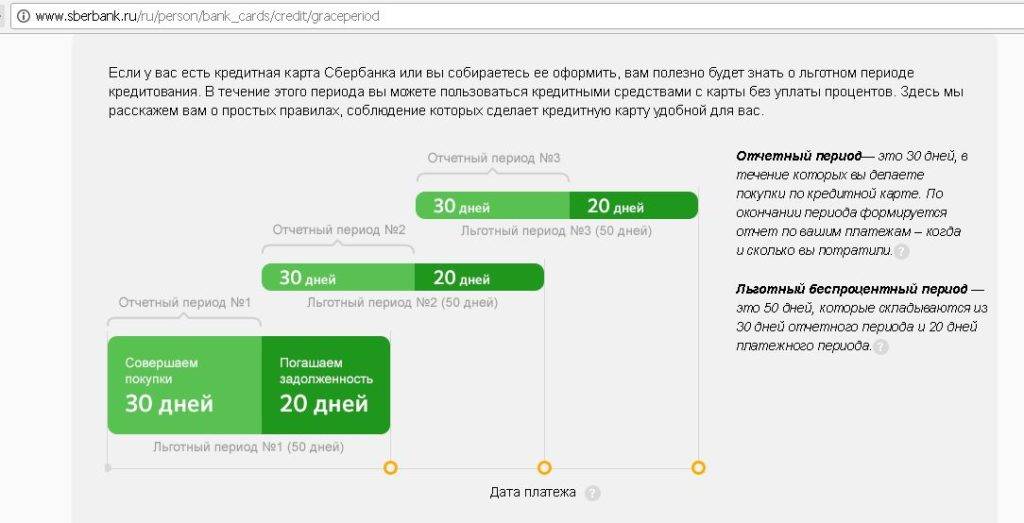

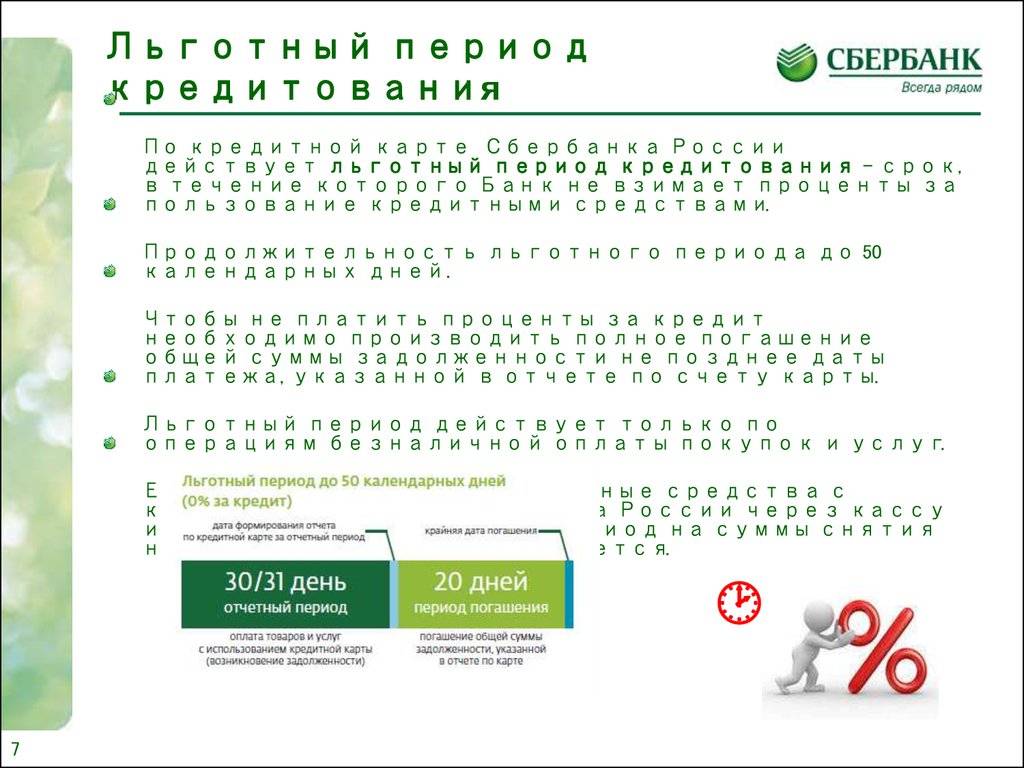

Кредитным лимитом можно распоряжаться без процентов до 50 дней. Такая возможность распространяется только на операции оплаты, при снятии наличных бесплатно пользоваться деньгами не получится.

Если вернуть потраченные средства в течение льготного периода, то платить за распоряжение деньгами будет не нужно. В противном случае за все время использования будут начислены проценты по стандартной ставке.

Важно помнить, что 50 дней начинаются не с момента покупки, а с первого числа отчетного периода. По каждой каждому счету эта дата будет своя, уточнить ее можно в кредитном договоре или обратившись в банк

Отчетный период длится 30 дней, после чего у клиента есть еще 20 на погашение задолженности. Таким образом, минимальная продолжительность льготного периода составляет 20 дней, максимальная — 50.

Читаем подробнее: Что такое льготный период по кредитной карте Сбербанка

Пример

У Ивана отчетный период начинается 10 марта. Это значит, что до 30 апреля (10 апреля + 20 дней) он должен вернуть средства за все покупки, совершенные в период с 10 марта по 10 апреля.

С 10 апреля у него начнется новые отчетный период. Погасить задолженность по нему нужно будет до 30 мая.

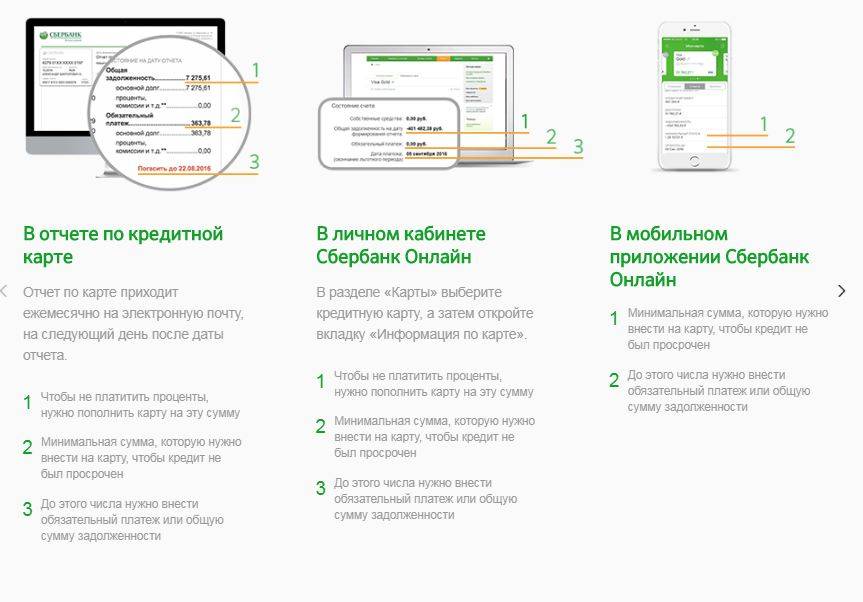

Самостоятельно рассчитать льготный период сложно — можно ошибиться и пропустить дату оплаты. Для удобства клиентов Сбербанк сам уведомляет о том, когда и какую сумму нужно внести. Дата формирования отчета по кредитной карте отображается в выписке или договоре.

Снятие наличных с кредитной карты Сбербанка

Как видно из таблицы выше, Сбербанк берет комиссию за снятие наличных с кредитной карты в любом случае — и в сторонних кассах и банкоматах, и в своих.

На операцию получения наличных не распространяется льготный период, а значит проценты будут начислены с первого дня использования суммы.

Снять деньги без комиссии не получится и альтернативными способами — любые списания с кредитной карты кроме безналичной оплаты запрещены.

Читаем также: Можно ли оплатить коммунальные услуги с кредитной карты Сбербанка

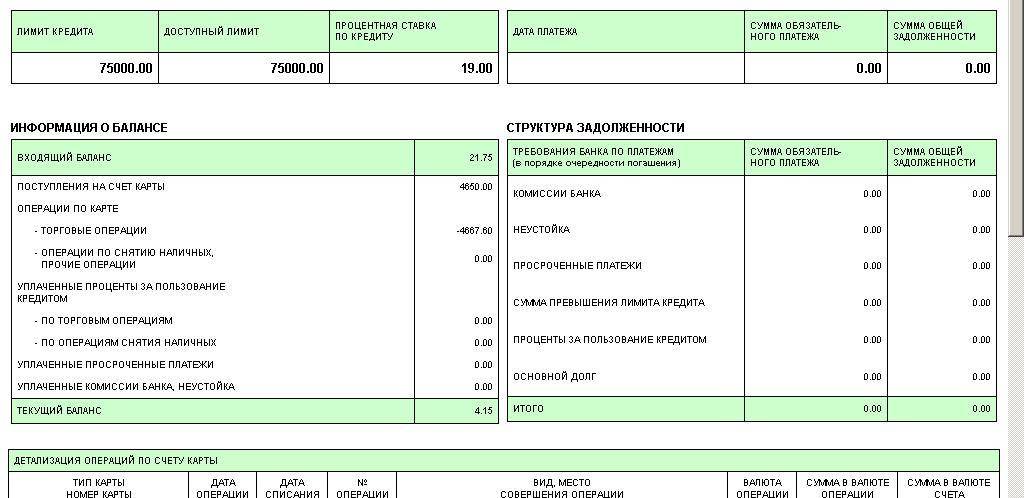

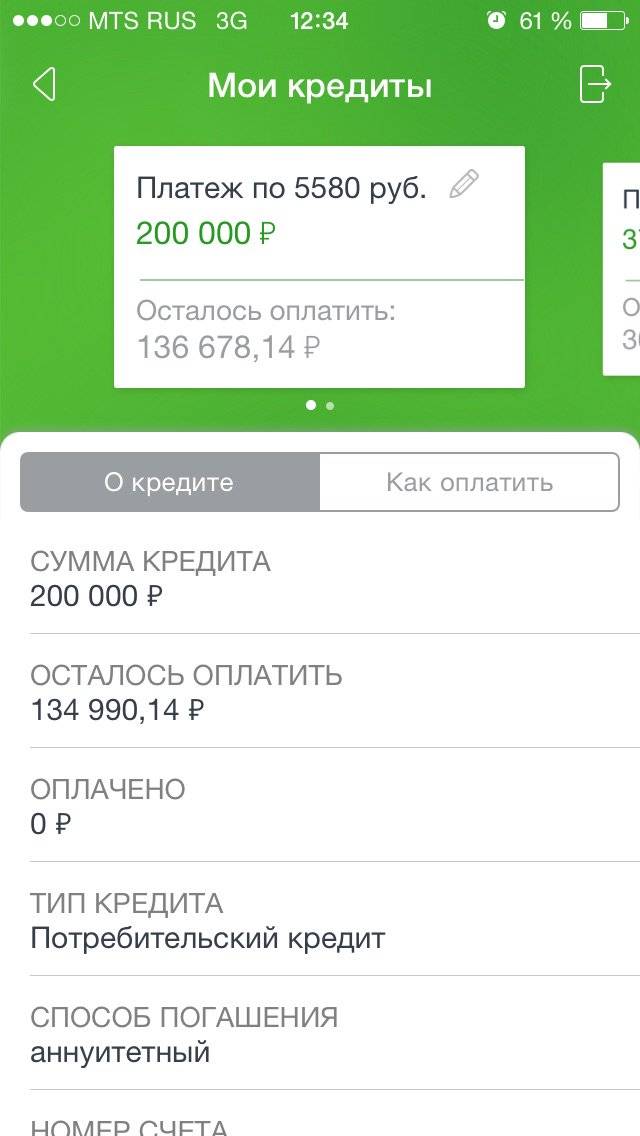

Обязательный платеж

Если клиент снимал наличные или не уложился в льготный период, то ему нет необходимости вносить долг в полном объеме сразу — достаточно оплатить минимальный платеж.

Обязательный взнос состоит из:

- 5% от суммы задолженности (но не менее 150 рублей);

- начисленных за текущий месяц процентов;

- комиссий и неустоек (при наличии).

Актуальный ежемесячный платеж отображается в текущей выписке.

Условия цифровой кредитной карты Сбербанка

Условия использования

| Характеристика | Показатель |

|---|---|

| Валюта | Рубли |

| Кредитный лимит | до 600 000 рублей |

| Льготный период | до 50 дней |

| Годовая ставка | до 23,9% |

| Обслуживание | Бесплатно |

| СМС информирование | Бесплатно |

| Обналичивание | 3% в банкоматах Сбербанка и 4% в устройствах самообслуживания других финансовых учреждений, но не менее 390 ₽ |

| Перевод денежных средств на банковскую карту или расчетный счет | 3%, но не менее 390 ₽ |

За получение выписки о балансе карты в банкоматах Сбербанка и других банков списывается 15 ₽.

Получить кредитную карту за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредитную карту. Выберите банк, подайте онлайн заявку и получите кредитную карту уже сегодня.

На сайте, в офисе или по телефону

Уточнить размер процентной ставки возможно и в отделении Сбербанка. Вам необходимо занять очередь к любому специалисту и попросить его посмотреть информацию по кредитке. Для получения сведений необходимо иметь при себе паспорт и желательно номер пластика. Если карты с собой нет, ничего страшного, всю информацию легко найти в банковской программе по паспортным данным.

Если времени не так много, позвоните по телефону горячей линии Сбербанка. Для жителей столицы работает номер +7 (495) 500-55-50, остальных регионов – 8 800-555-5550. Дождитесь ответа оператора и задайте ему интересующий вопрос. Вас попросят назвать фамилию, имя, отчество, паспортные данные или кодовое слово. Если сведения совпадут, вам сообщат размер процентной ставки по карте.

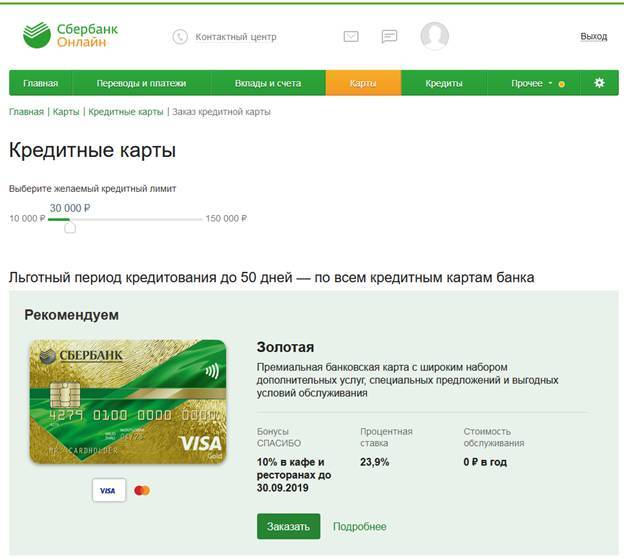

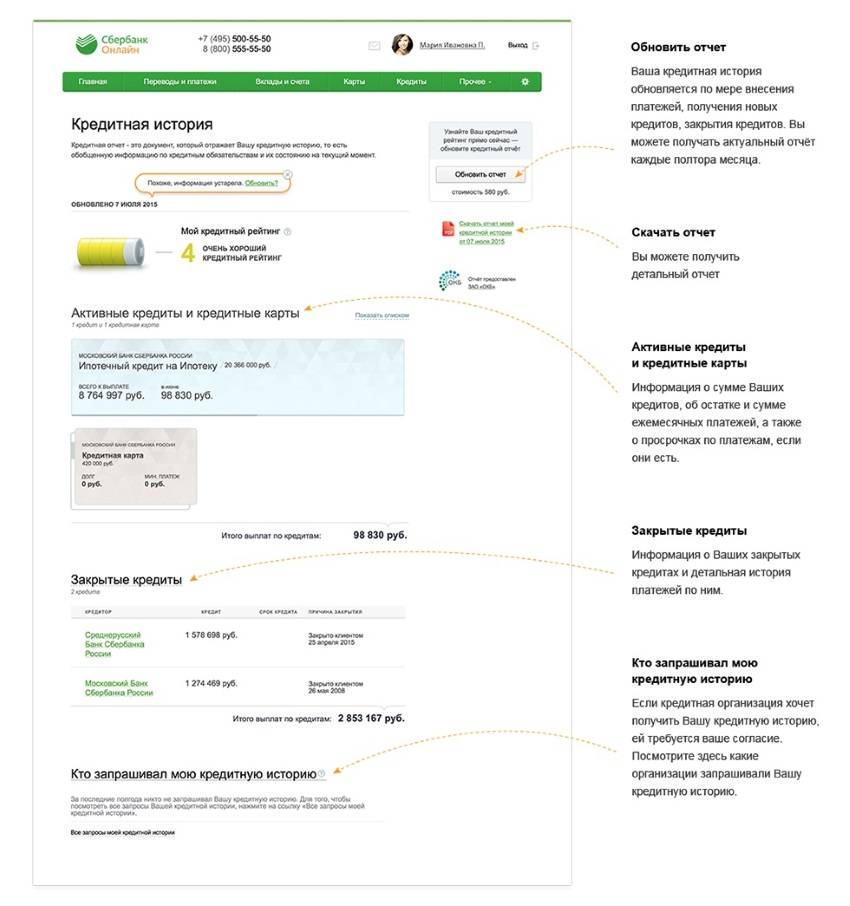

Кроме того, легко посмотреть процентную ставку в личном кабинете или на сайте банка. Если нет желания входить в интернет-сервис, откройте портал Сбербанка и отыщите раздел, посвященный кредитным картам. Найдите вашу карточку и откройте ее подробное описание. Здесь представлены текущие условия подключенного тарифного плана, в том числе по процентной ставке.

Как правильно пользоваться кредитной картой Сбербанка

Если по заявке было принято положительное решение, то карточка уходит на изготовление. Обычно от заказа до доставки в отделение проходит от 3 до 5 дней, но в отдельных случаях срок может увеличиться до 7-9 дней.

После того, как карта поступит в офис, нужно будет подойти туда с паспортом и забрать ее

После этого важно соблюдать правила пользования кредиткой, иначе вместо преимуществ от владения ею можно столкнуться с проблемами

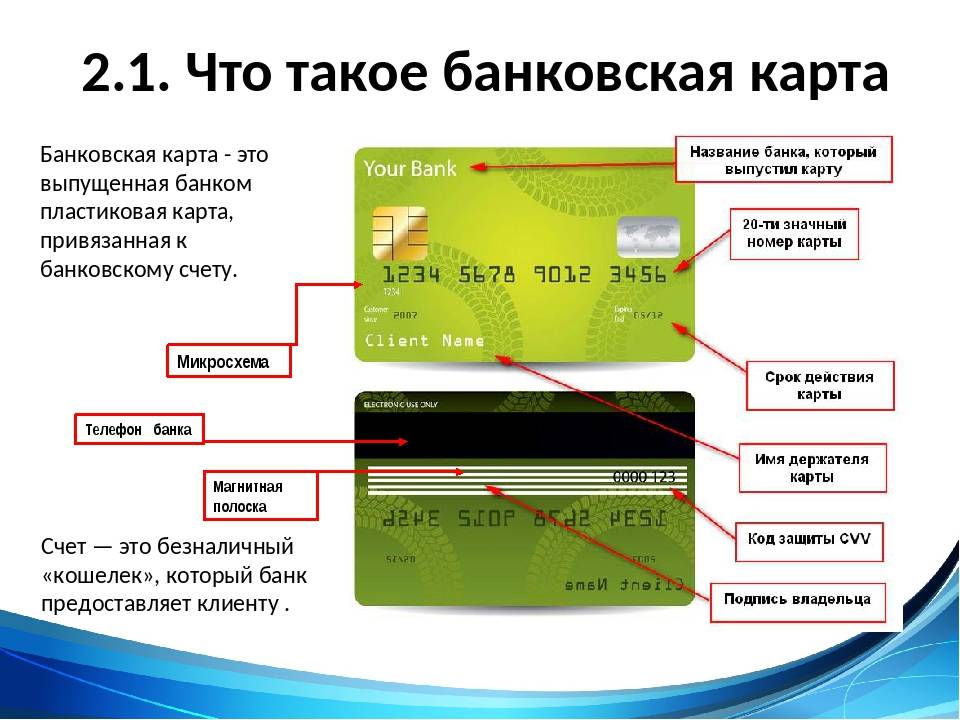

Как активировать

В момент выдачи менеджер отделения предложит клиенту провести активацию — вставить карточку в терминал и сформировать по ней пин-код. Обычного этого действия достаточно для активации.

Но чтобы пользоваться бесконтактной оплатой необходимо дополнительно совершить любую покупку и подтвердить ее пин-кодом. После этого все функции кредитки будут доступны в полном объеме — онлайн оплата через интернет, снятие наличных и прочие.

Важно! При формировании пин-кода не используйте простые комбинации — идущие подряд цифры, год рождения и т.д. Это небезопасно и повышает риск мошенничества со средствами на счете.

Как узнать задолженность

Перед тем, как погасить долг, нужно узнать его точный размер — если внести меньше, то будет начислена неустойка. Чтобы не считать самостоятельно, можно воспользоваться одним из доступных способов:

- звонок на горячую линию;

- обращение с паспортом в отделение;

- получение выписки через личный кабинет;

- отправка смс со словом «Долг» на номер 900.

Если использовать последний вариант, то в ответ придет размер задолженности. При этом в сообщении будет указан как общий объем использованных средств, так и сумма, которую необходимо погасить для реализации льготного периода.

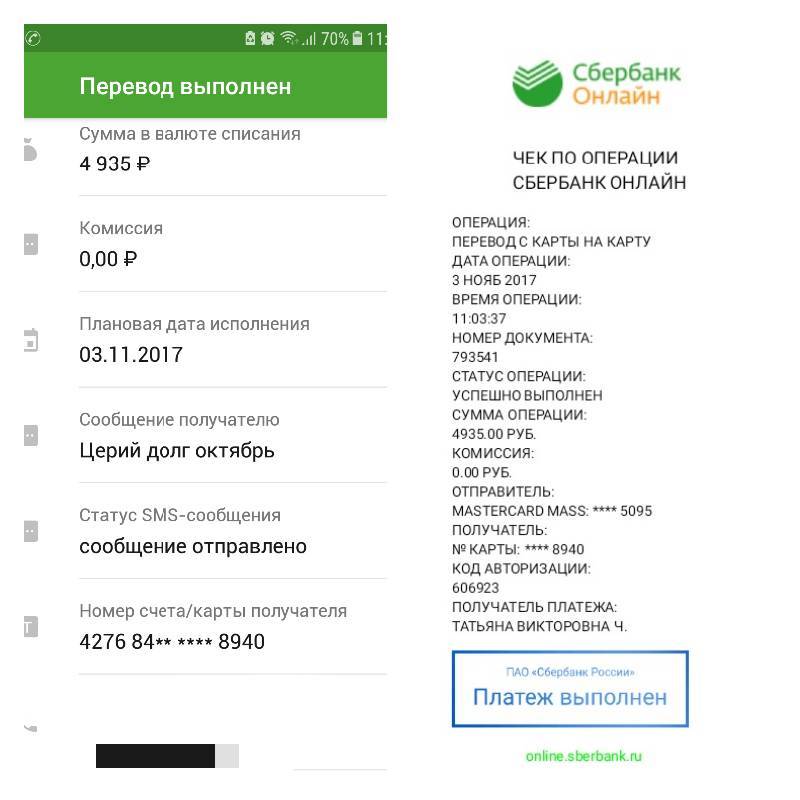

Как пополнить кредитку

Внести деньги на счет можно многими способами. Вот перечень самых популярных:

- банкомат или платежный терминал Сбербанка;

- касса банка;

- платежные терминалы сторонних сервисов;

- электронные деньги;

- перевод с другого банка.

При пополнении карточки в банкомате Сбербанка деньги на счет поступают моментально, а через кассу могут идти до 3 дней.

При использовании сторонних сервисов нужно вносить средства как минимум за 5 рабочих дней до даты оплаты.

При пополнении через другой банк потребуются полные реквизиты — номер счета, БИК и корсчет банка, ФИО получателя и полное наименование подразделения. За операцию может взиматься комиссия. Ее точный размер следует уточнять до совершения перевода в банке-отправителе.

Как перевести деньги

Официальная позиция Сбербанка следующая: кредитка предназначена только для оплаты и снятия наличных, любого рода переводы по ней запрещены.

Это значит, что, например, пополнить карту другого банка или qiwi кошелек можно только одним способом — снять средства в банкомате или в кассе и внести наличными. Иных способов вывести деньги со счета нет.

Читаем подробнее: Можно ли перевести с кредитной карты Сбербанка на другую карту Сбербанка

Как увеличить или уменьшить кредитный лимит

Активными и добросовестным пользователям кредиток Сбербанк часто сам предлагает увеличение лимита. Но и клиент сам может инициировать изменение условий по своей карте.

Чтобы уменьшить или повысить лимит необходимо обратиться в отделение банка. Сотрудник зафиксирует обращение и отправит его в профильное подразделение. Когда решение будет принято, менеджер свяжется с клиентом и огласит его. Если просьба будет удовлетворена, то держателю кредитки нужно будет вновь подойти в отделения для подписания соответствующей документации.

Как разблокировать карту, если были просрочки

При несвоевременной или неполной оплате банк имеет право заблокировать расходные операции по счету.

Чтобы снять блокировку в большинстве случае достаточно погасить просроченную задолженность. Если после этого операции по счету все еще недоступны, то необходимо обратиться в отделение или на горячую линию банка и уточнить причины произошедшего.

По отзывам пользователей в отдельных случаях банк в одностороннем порядке прекращает сотрудничество — тогда даже после погашения задолженности блокировка снята не будет.

Вам также будет интересно: Могут ли судебные приставы заблокировать кредитную карту

Что делать, если кредитную карту Сбербанка украли

Если кредитная карта потеряна или украдена, необходимо как можно скорее обратиться на горячую линию и заблокировать счет. Это позволит не допустить несанкционированного списания средств с кредитки.

Если найти карту так и не удастся, то нужно обратиться в отделение и перевыпустить ее. Владельцам классических кредиток это обойдется в 150 рублей, держателям золотых и платиновых услуга предоставляется бесплатно.

Карточки Сбербанка: условия и требования

Зарплатным клиентам банка лучше сначала рассмотреть предложения от Сбербанка. Вполне вероятно, что какая-то кредитка уже предодобрена, что снизит годовые и вдвое увеличит лимит. Если никакая карта не одобрена заранее, можно самостоятельно выбрать наиболее подходящий вариант.

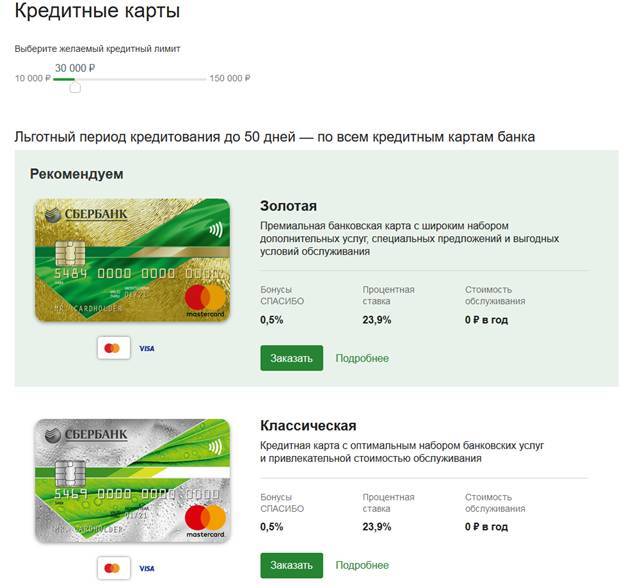

- Классическая кредитка от Сбербанка считается универсальной. Во-первых, ее обслуживание бесплатно при предварительном одобрении, а при его отсутствии составит всего 750 рублей в год. Во-вторых, невысокие ставки в 23-9-27,9%. В-третьих, наличие льготного периода в 50 дней, позволяющего пользоваться деньгами без уплаты процентов. Лимит тоже на уровне – до 600 тысяч руб.

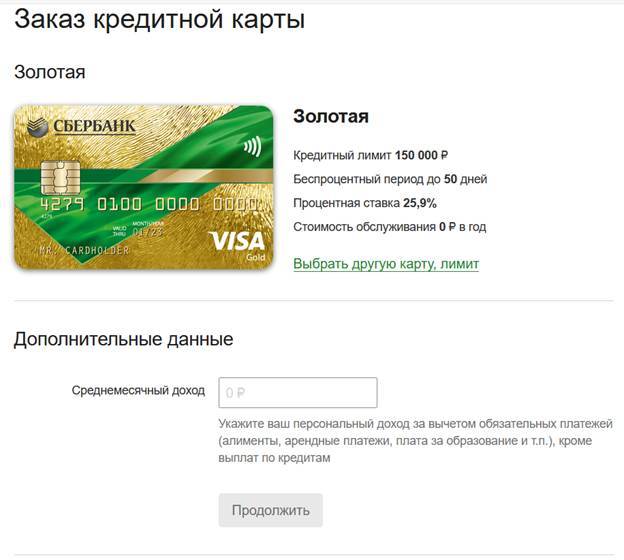

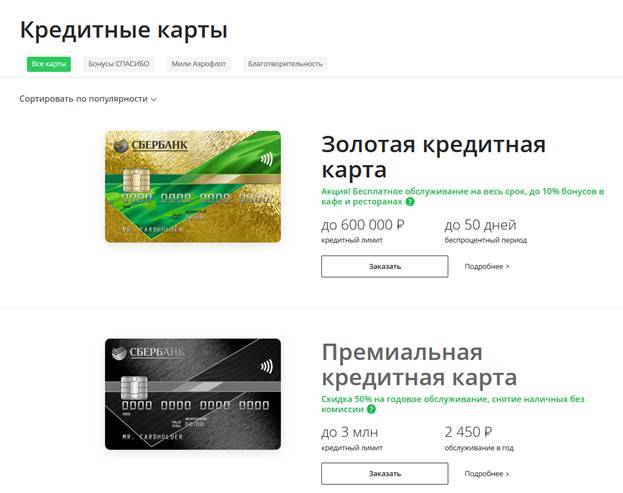

- Условия золотой карты практически не отличаются от классика: максимальный лимит в 600 тыс. руб., годовые в 23,9-27,9% и 50 дней грейса. Разница только в более высокой категории пластика, возможность получать скидки и бонусы специальных программ и стоимостью годового обслуживания в 3000 руб. (при предварительном одобрении – бесплатно).

- Для статусных клиентов предусматривается премиальная категория. Это вход в клуб Premium Visa и MasterCard, пониженные ставки в 21,9-25,9%, повышенные бонусы СПАСИБО и максимальная сумма займа в 3 миллиона руб. Стоит премиум 4900 руб. в год.

- Классическая карта Аэрофлот предлагается активным путешественникам. Льготные 50 дней, годовые от 23,9% до 27,9%, лимит до 600000 руб., но главное – автоматическое начисление 1 мили за каждые потраченные 60 руб. Есть и «стартовый капитал» в 500 миль. Обойдется карта в 900 рублей ежегодно.

- Золотая карта Аэрофлот предлагает пятидесятидневный грейс, предоставление суммы до 600 тыс. под 23,9-27,9% годовых и перевод каждых потраченных 60 рублей в 1 милю. Разница с классиком в ежегодном списывании 3500 руб. за обслуживание, 1000 приветственных милях и участии в спецпрограммах категории Gold.

- Карта Аэрофлот класса Signature выдается только по предварительному одобрению. За ежегодную плату в 12000 руб. заемщик имеет право беспроцентно пользоваться предоставленной суммой с лимитом в 3 млн. и получать по 2 мили за каждые списанные 60 руб. Сохраняются и приветственные 1000 миль.

- Открывать кредитку в Сбербанке можно и в благотворительных целях. Яркий пример – серия «Подари жизнь» в классическом и золотом вариантах. До 0,3% от потраченных средств и 50% от стоимости первого года обслуживания поступят в одноименный фонд. Остальные условия практически идентичны: лимит до 600000 руб., годовые в пределах 23,0-27,9% и грейс 50 дней.

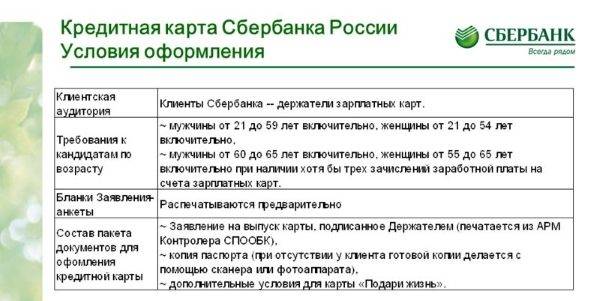

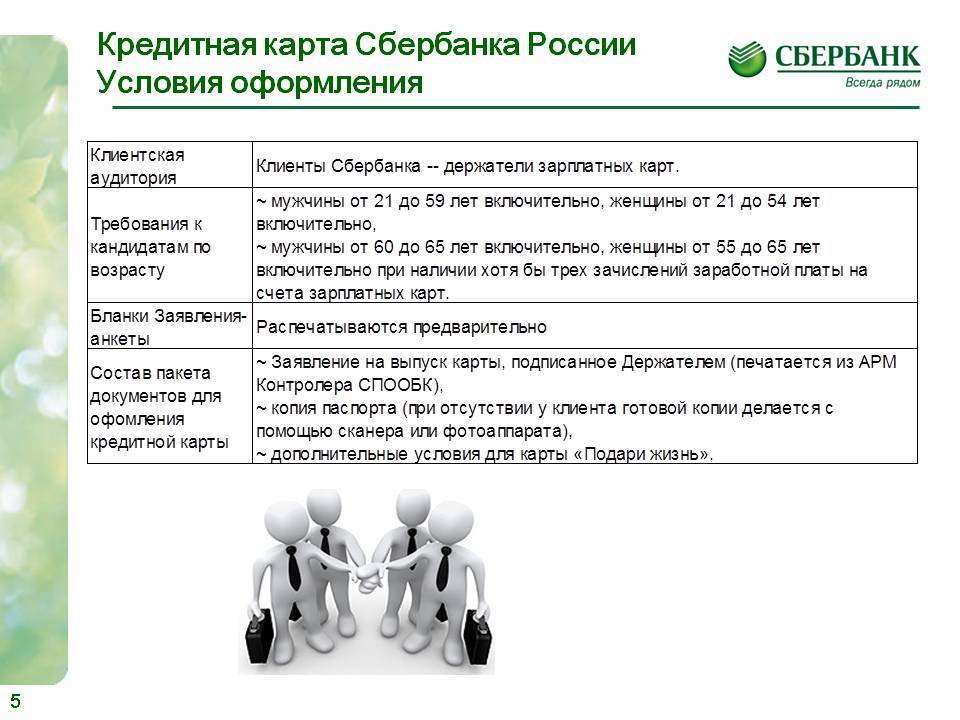

Претендовать на перечисленные карты может любой желающий, главное, соответствовать предъявляемым Сбербанком требованиям. В их числе возраст более 21 года, официальное трудоустройство, отличная кредитная история и соответствующая запросу платежеспособность. Процентная ставка и лимит всегда высчитываются в индивидуальном порядке после предоставления кандидатом паспорта, справки о доходах и трудовой книжки. Но лучше не торопиться и изучить встречные предложения от других банков.

Создать заявку

Для того чтобы оформить заявку на кредитную карту, нужно указать следующую информацию:

Примечание. Поля Дата документа, Кредитная карта, Процентная ставка

и Годовое обслуживание за первый и последующие годы заполнятся автоматически.

- В поле “Кредитный лимит” выберите из списка сумму, на которую Вы хотели бы получить кредит.

- Далее поля “Фамилия”, “Имя”, “Отчество”, “Мобильный телефон”, “Домашний телефон”

заполняются автоматически. При необходимости Вы можете отредактировать номер или указать

дополнительные номера телефонов для связи. - Поле “E-mail” заполняется автоматически.

- В поле “Желательная дата и время звонка от сотрудника банка” Вы можете указать, когда Вам удобно,

чтобы сотрудник банка связался с Вами.

После того как все реквизиты заявки заполнены, нажмите кнопку Отправить заявку.

Система выведет на экран страницу

подтверждения документа, на которой Вам

необходимо проверить правильность заполнения

реквизитов.

Для того чтобы вернуться к странице с условиями по кредитным картам, щелкните ссылку

Назад к выбору кредитной карты.

Если Вы передумали создавать заявку, то

щелкните ссылку Отменить. В

результате Вы вернетесь в пункт меню Карты.

Примечание. В верхней части страницы для Вашего удобства отображается индикатор выполнения шагов по созданию заявки. Например, если Вы находитесь на странице подтверждения, то будет выделен шаг “Подтверждение”.

Условия пользования кредитными картами Сбербанка

Чтобы не платить лишние проценты, удобнее всего ознакомиться с условиями пользования картой Виза или МастерКард заранее

Важно знать, что кредитный продукт оформляется однократно и работает 36 месяцев, после чего продлевается автоматически. Обналичить средства или оплачивать услуги/покупки можно многократно, но только учитывая размер доступного лимита

Использовать карточный продукт по назначению можно за границей. Также допустимо зачисление на кредитный счет личных средств. Имея кредитную карту в Сбербанке, вы можете рассчитывать на отдельные бонусы и скидки, а условия снятия наличных средств более чем выгодные.

Кредитка проста в применении и очень удобна в тот момент, когда деньги нужны в срочном порядке, о чем и свидетельствуют отзывы постоянных клиентов Сбербанка.

Кредитная карта Сбербанк Visa Gold: процент за снятие наличных

Карта Виза Голд по праву считается универсальным продуктом и стоит рассмотреть ее подробнее. Оформлять на себя такую карту может гражданин России с постоянным местом работы и возрастом от 21 до 65 лет. Следует выделить особые условия пользования:

- По золотой кредитной карте лимит колеблется от 15 до 600 тыс. рублей;

- Проценты – от 25,9% (карты «Подари жизнь» и «Аэрофлот» – от 25,9 до 33,9%);

- Заплатить за облуживание придется от 3 тыс. рублей за 12 календарных месяцев.

За снятие наличных в банкомате или кассе списывается комиссионный взнос в размере 3% от суммы (минимум 390 рублей).

| Платежная система | Visa, MasterCard |

| Валюта счета карты | рубли |

| Срок действия карты | 3 года |

| Проценты по кредиту | 25,9% |

| Льготный период кредитования | до 50 дней |

| Стоимость обслуживания | 0 рублей в год |

| Защита электронным чипом | да |

| Возможен выпуск дополнительных карт | нет |

| Бонусная программа «Спасибо от Сбербанка» | да |

| Бесконтактная технология оплаты покупок | да |

Проценты по кредитной карте Сбербанка Моментум

Оформить этот карточный продукт всего за 10-20 минут может любой гражданин России возрастом от 25 до 65 лет. Вы должны иметь постоянное место работы в течение 6 месяцев и общий трудовой стаж не менее 1 года (за 5 прошедших лет).

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе. Хотите попробовать?

- Карточный лимит – до 120 тыс. рублей;

- Процентная ставка – 25,9%;

- Обслуживание осуществляется бесплатно.

Набор дополнительных опций по такой карте небольшой, лимит также не может быть более 120 тыс. рублей, что не каждому клиенту подходит.

| Платежная система | Visa, MasterCard |

| Валюта счета карты | рубли |

| Срок действия карты | 3 года |

| Проценты по кредиту | 25,9% |

| Льготный период кредитования | до 50 дней |

| Стоимость обслуживания | 0 рублей в год |

| Защита электронным чипом | да |

| Возможен выпуск дополнительных карт | нет |

| Бонусная программа «Спасибо от Сбербанка» | да |

| Бесконтактная технология оплаты покупок | да |

Кредитная карта Сбербанка (100 дней без процентов): условия использования

Сбербанк России предлагает своим клиентам, имеющим кредитные карты, льготный период сроком на 50 дней. 100 дней без процентов этой финансовой организацией не предусмотрены. Хотя на сегодняшний день и существует банк, предоставляющий своим клиентам такие преимущества, например, Альфа банк.

Альфа банк имеет свои конкурентные отличия, которые связаны с длинным льготным периодом. Грейс-период сроком на 60 дней прикреплен к кобрендинговым карточным продуктам и тем картам, которые предполагают технологию бесконтактных платежей. Все остальные карты могут рассчитывать на достойный льготный период в 100 дней.

Важно знать, что грейс-период работает только в том случае, если вы вносите минимальную платежную сумму по карте в течение так называемого платежного периода – это всего 20 дней после получения отчета за месяц с суммой долга

Характеристика кредиток Сбербанка

При рассмотрении вопроса об открытии кредитной карты Сбербанка мы в первую очередь обращаем внимание на условия ее использования, основными из которых являются возможный лимит средств, длительность беспроцентного периода, размер платежа после превышения льготного периода. , оплата за снятие наличных и наличие бонусных программ, позволяющих сэкономить.. По таким условиям различают кредитные карты, выпущенные Сбербанком:

По таким условиям различают кредитные карты, выпущенные Сбербанком:

- Кредитная карта Момент. Основное отличие этой кредитной карты от других кредитных карт заключается в том, что она может быть выпущена без подтверждения дохода. Поэтому лимит средств, доступных для вывода или использования, относительно невелик и его максимальная сумма не может превышать 120 000 рублей. Беспроцентный период, как и у всех кредитных карт Сбербанка, составляет 50 дней, а процентная ставка при его превышении составит 25,9%. Обслуживание карты полностью бесплатное;

- Карточка «Молодежь». Он отличается от других возможностью регистрации, когда заявителю исполнилось 18 лет, в то время как другие кредитные карты становятся доступными в возрасте от 21 до 23 лет. Максимальная сумма в качестве лимита составляет 200 тысяч рублей, проценты начисляются после льготного периода в размере 24%;

- ЗОЛОТАЯ кредитная карта. Его можно получить только после подачи справки о доходах, и исходя из размера заработка клиента он уже определяет значение лимита, которое может составлять до 600000. руб. Плата за использование составит 3000 рублей в год;

- КЛАССИЧЕСКИЙ СТАНДАРТ. Обслуживание такой кредитной карты составляет 750 рублей в год, процентная ставка по окончании льготного периода может варьироваться от 27,9% до 33,9%.

- Кредитная карта «Gift of Life». Максимальный лимит — 300 тысяч рублей, при этом за использование карты выплачивается 900 рублей в год. Определенный процент использованных средств идет на благотворительность (за счет банка).

- «Дар жизни ЗОЛОТО». Его лимит — 300 000 рублей, а годовая плата за его существование уже будет стоить 3 500 рублей.

- Аэрофлот Классик. Отдельным условием использования является бонусная программа, которая конвертирует каждые 60 рублей выплаты в бонусы, равные определенному расстоянию бесплатного перелета. Средний процент использования кредитной карты Aeroflot GOLD вне льготного периода составляет 31%.

- Кредитная карта Аэрофлот GOLD. Стоимость обслуживания карты 3500 в год, возможный лимит средств 300 тысяч рублей.

- ВИЗОВАЯ ПОДПИСЬ Аэрофлота. В нем указан максимальный лимит использования средств — 3 миллиона рублей, но эта сумма доступна только после подтверждения определенного уровня доходов получателя. Использование банковского продукта обойдется вам в 12 тысяч рублей на год.

Порядок погашения задолженности

При рассмотрении кредитной карты Тинькофф Банка одним из ее недостатков было отсутствие на сайте информации о порядке погашения задолженности. Считаю это серьезным упущением. У Сбербанка представлена очередность погашения. В первую очередь деньги направляются на уплату:

- просроченных процентов,

- просроченной суммы долга,

- суммы превышения кредитного лимита,

- неустойки за несвоевременное погашение и др.

Полный список есть на сайте Сбербанка.

Обращаю ваше внимание еще на один важный момент. Банк имеет право без дополнительного согласия клиента списывать с карты суммы:

- зачисленные как суммы по спорным операциям, а потом признанные банком необоснованными;

- зачисленные по ошибке;

- платы за обслуживание карты.

В результате такого списания на карте может возникнуть минус. Его нужно как можно быстрее ликвидировать. Это так называемый технический овердрафт. Я рассказывала о нем подробно в статье об овердрафте и его грамотном использовании.

Алгоритм расчета процентов по кредитной карте

Несмотря на то, что информацию по расчету процентов кредитной карты Сбербанка можно получить при помощи различных способов в любое время суток, многих клиентов интересует, каким образом осуществить самостоятельное вычисление необходимой к оплате суммы.

Для расчета требуются следующие данные:

- величина средств, которая была потрачена;

- ставка за пользование кредитной картой — ее значение клиент узнает при оформлении документов и в любой момент может уточнить его, в кредитном договоре;

- величина отчетного периода – для всех кредиток Сбербанка она является одинаковой и составляет 30 дней.

Рассмотрим пример вычисления процентов:

- беспроцентный период по условиям карты составляет 50 дней (из них 30 дней отчетный и 20 дней расчетный);

- процентная ставка по кредитке 24%;

- минимальная величина погашаемого долга – 5% (также по условиям кредитного договора);

- начало отчетного периода по карте – 1 октября 2019 года, окончание периода приходится на 30 октября этого же года;

- 19 октября была произведена оплата покупки безналичным способом на сумму 10 тысяч рублей;

- 28 октября клиент частично погасил сумму по использованным средствам, перечислив на свой счет 4 тысяч рублей – таким образом требуется рассчитать необходимую сумму для погашения при условии перехода части долга на следующий период.

Пример расчета:

Порядок расчета процента по кредитке выглядит следующим образом:

- Определяем сумму, которая осталась непогашенной: 10000 – 4000 = 6000 рублей клиент еще должен положить на счет своей карты;

- Вычисляем ту сумму, которую придется погасить до конца беспроцентного периода (до 20 ноября – именно в этот день истекает 50 дней): 10000 х 5/100 = 500 рублей.

- Определяем величину обязательного погашения процентов по карте, используя показатель процентов за один месяц, если общий составляет 24%: 10000 х 24%/12 = 200 рублей;

- Общая сумма обязательного платежа в таком случае составит 500 + 200 = 700 рублей. При перечислении такой величины к клиенту не будут применяться штрафные санкции за просрочку и начисляться пени.

Если в следующем периоде будет отсутствовать возможность погашения всей суммы, то обязательный минимальный платеж будет меньше:

- Величина основного долга = 10000 – 500 = 9500;

- Обязательный платеж от оставшейся непогашенной суммы – 9500 х 5/100 = 475 рублей;

- Начисленный процент за пользование средствами сверх грейс-периода — 9500 х 24% / 12 = 190 рублей;

- Общая сумма обязательного взноса составит 475 + 190 = 665 рублей.

При погашении каждый месяц только обязательной части платежа, величина минимально возможной суммы будет каждый раз уменьшаться.

Расчет процентов по кредитной карте Сбербанка не является сложной процедурой и при наличии основной информации о сумме использованных средств и условиях применения кредитки можно самостоятельно вычислить обязательный платеж.

Стоит понимать, что такой расчет может не понадобиться, если внести использованную сумму до истечения беспроцентного периода. Конечно, погашать займ небольшими частями, состоящими из обязательных платежей удобно, но в таком случае величина переплаты будет значительной.

Действует ли кредитная карта Сбербанка за границей

Кредитки Сбербанка создаются от платежных систем VISA и MasterCard. Их свободно принимают везде. Если в заграничную поездку захватить с собой карточку, то нет нужды указывать ее факт перемещения через границу в таможенной декларации.

Стоит помнить, что зарубежные банкоматы и платёжные терминалы могут не принять банковскую карту, на которой отсутствует защитный электронный чип. Поэтому отправляясь в путешествие, стоит подумать об оформлении именно такой карты. Нужно также быть готовым и к тому, что у вас могут попросить загранпаспорт для сверки идентичности имени в самом паспорте с тем, который нанесён на кредитную карту.

Помните, что все вопросы и сомнения, относящиеся к функциональным возможностям кредитки, стоит решать заблаговременно – желательно за пару-тройку недель до планируемой поездки. Это даст возможность заменить свою карту на более новую в случае, если возможности уже имеющегося платёжного инструмента именно в вопросе её использования зарубежом вас не устроят.

Счета сбербанковских карт открываются в российских рублях, потому при расчете за границей, в том числе при получении наличности, осуществляется конвертация.

По карточке VISA обмен происходит через американский доллар, а по MasterCard – через евро. Например, держателям карт VISA при расчете в зоне евро нужно понимать, что конвертация пройдет так: российский рубль обменяют на доллар США, а уже его – на евро. Если платить в Европе с MasterCard, то российскую валюту напрямую преобразуют в евро.

При этом стоит помнить, что за проведённую процедуру конвертации банком взимается 1% от суммы сделки. Нужно учитывать и комиссионное вознаграждение за снятие наличности: заграницей цена услуги увеличивается, достигая 4%.

Если поездка совершается в ближнее зарубежье (Словакия, Турция, Сербия, Венгрия и некоторые другие страны), то можно воспользоваться одним из дочерних банкоматов Сбербанка. В этом случае к снятой сумме кредитных средств добавится 3% расходов, а не 4%.

Комиссия за снятие наличных с кредитной карты Сбербанка

Процент за снятие наличных средств может быть разным, ведь все зависит от типа и статуса карты. Комиссия изымается со счета в момент обналичивания средств, которое выполняется в кассе филиала банка или банкомате. Процент при снятии средств списывается в автоматическом режиме.

- При обналичивании кредитных средств в банкомате вы оплачиваете комиссию в размере 3% от суммы;

- Работа с банкоматами других банков предполагает большее количество комиссионных взысканий, в частности речь идет о 4%.

Берет Сбербанк за снятие средств не менее 390 рублей с учетом одной операции. То есть, даже при обналичивании маленькой суммы (100-200 рублей) комиссионный взнос будет существенным и составит 390 рублей. После обналичивания финансовых средств проценты за их использование сразу начинают начисляться. Льготный период в этом случае отсутствует.

Если вы собираетесь осуществить недорогую покупку, то лучше всего воздержаться от снятия денег в банкомате или кассе, и произвести безналичный расчет. А все потому, что при обналичивании средств проценты начинают начисляться сразу же.

Важно! Подробные данные о том, сколько процентов при снятии будет составлять комиссия, вы получаете при оформлении кредитной банковской карты. Выгодно заранее знать обо всех взысканиях, чтобы оградить себя от лишних расходов и недоразумений.