Инвестиционные программы

Когда процентные ставки по вкладам невысоки, в качестве альтернативы Сбербанк предлагает специальные инвестиционные программы, в рамках которых вкладчики размещают деньги с небольшими рисками и сравнительно хорошими процентами. Каждое из таких инвестиционных предложений имеет свое содержание и свое отличие от других в зависимости от условий.

Защищенная инвестиционная программа – особый инвестиционный инструмент Сбербанка для физических лиц, имеющий защитные гарантии. Клиент приходит в банк и после консультации со специалистом выбирает из трех инвестиционных сценариев оптимальный для себя.

Банковский менеджер подробно расскажет о следующих предложениях в рамках защищенной инвестиционной программы:

- «Новые технологии» — вложение средств в инновационные разработки.

- «Глобальный фонд облигаций» — приобретение высококачественных ценных бумаг на мировом рынке.

- «Потребительский сектор США» — вложения в акции американских производителей товаров, имеющих повышенный спрос.

Минимальная сумма вложения — 100 тысяч рублей, сроки вложения – от 5 до 7 лет. В течение времени действия договора программу можно поменять, а также вкладывать или снимать средства (доход). Защищенной эту программу называют не напрасно. Даже в случае падения стоимости активов ниже базовых отметок инвестору вернутся вложенные деньги, но уже без прибыли.

Купонный вариант для физлиц – версия этой же Защищенной программы, но здесь ежегодный доход фиксированный (10,95 процента) в отличие от обычной программы с плавающей доходностью. Вид денежной валюты – рубли, период вложений тоже фиксированный – 5 лет. Если купонный вариант программы в текущем году показывает отрицательный результат (стоимость портфеля ниже базы), то выплата производится в следующем году с двойным увеличением и составит 21, 9 процента (при условии роста цены портфеля). В основе стабильности Защищенной программы – вложение средств в ценные бумаги 3-х крупных зарубежных корпораций: «Уолт Дисней», «МакДональдс», «Дельта».

Другой привлекательный способ заработать – получение дохода при помощи открытия ИИС (индивидуального инвестиционного счета). Это еще один инвестиционный инструмент Сбербанка с использованием механизма налоговых вычетов, который предусматривает долгосрочное инвестирование в ценные бумаги. Открыть ИИС в Сбербанке может только постоянный клиент, после чего будет самостоятельно им управлять. Для владельцев пакета услуг «Премьер» доступны дополнительные выгодные предложения.

Клиенту необходимо указать размер желаемой инвестиции, определиться со сроками и валютой, а затем ответить на 12 вопросов онлайн-сервиса. Автоматический советник произведет расчет индивидуального инвестиционного плана, после чего в режиме онлайн подписываются нужные документы и переводятся деньги.

Вклады для физических лиц в Сбербанке – условия в 2021 году

В конце 2019 г. процентные ставки по депозитам Сбербанка существенно снизились в сравнении с конкурентами. Рублевые находятся в пределах от 3,5 до 6,5%, в евро – 0,01%, в долларах – 1,06%. Если клиент Сбербанка планирует работать с вложениями, нужно предварительно уточнить следующие нюансы:

- соответствует ли доходность вложений ожиданиям и возможна ли капитализация;

- есть ли возможность изъять средства в период действия вклада;

- удобно ли увеличить сумму депозита.

Чтобы инвестиция принесла прибыль, необходимо изучить условия вклада, а также ознакомиться со всеми пунктами анкеты финансового учреждения. У сотрудника Сбербанка можно уточнить возможность внесения поправок в прописанные условия. Многие клиенты выбирают инвестиции, т. к. получить хороший доход можно не только от финансов, но и от ценных бумаг.

Минимальная сумма инвестирования — 100 тысяч рублей

Минимальная сумма вложения составляет 100000 руб. Физические лица могут вложить свои сбережения на срок от 5 до 7 лет. В течение всего периода действия договора можно ранее выбранную программу поменять, а также снимать и вкладывать средства. Даже в случае снижения стоимости активов ниже базовых отметок инвестору вернутся все его вложенные финансы в полном объеме, но только без прибыли.

Единая комиссия 1.5% в год

Под инвестированным капиталом принято понимать средства, которые приносят прибыль. Вложения бывают активными и пассивными, финансовыми и реальными, а также портфельными и прямыми. Банковский депозит можно отнести к категории инвестиций, т. к. на внесенные средства начисляются проценты. Эксперты Сбербанка добились снижения комиссии за счет автоматизации сервиса. Размер единой комиссии составляет 1,5% в год. В Сбербанке нет дополнительных и скрытых комиссий.

Инвестирование в рублях и долларах США

Сбербанк предлагает своим клиентам инвестиции в рублях и долларах на выгодных условиях. Граждане вправе самостоятельно выбирать валюту, в которой будут совершены инвестиции. Но нужно понимать, что вывести деньги из портфеля можно только в рублях.

Инвестиции в международные рынки

Клиент Сбербанка получает финансовую выгоду от роста мировой экономики, а не от подъема одной страны. Большой спрос получил «Глобальный фонд облигаций». Речь касается вложений в международный рынок заимствований. Более чем 85% фондовых активов – это ценные бумаги надежных эмитентов. Около 25% — активы организаций второго уровня. У физических лиц есть возможность получать стабильный доход, который будет превышать среднерыночный показатель.

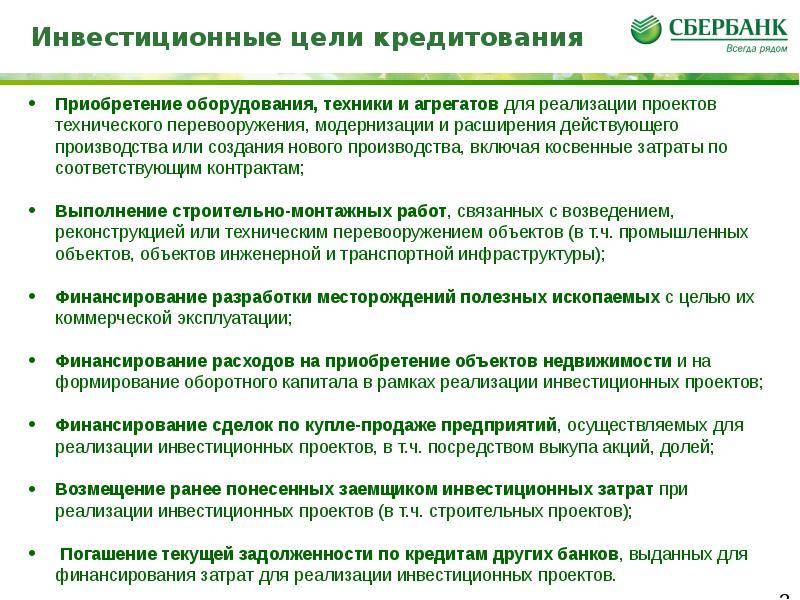

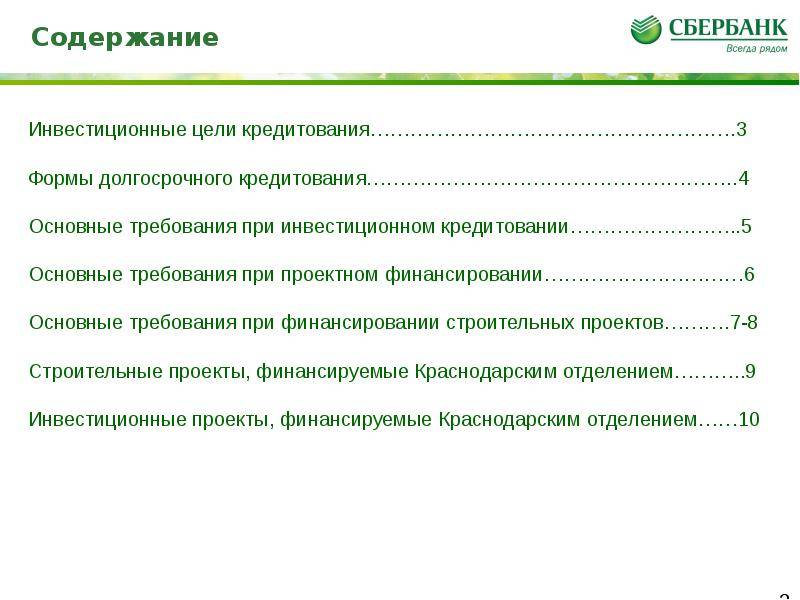

Цели кредитования

Физические лица сталкиваются с целевыми кредитами при оформлении ипотеки или автокредита. Деньги выдаются на определённую покупку, и заёмщик должен отчитаться, что потратил средства именно на то, что заложил в кредитном договоре банк.

Для бизнеса же нецелевые кредиты — редкость. Чаще всего банк выдаёт деньги под определённые нужды. Это не обязательно недвижимость, авто или оборудование, которые становятся предметом залога. Пополнение оборотных средств, выдача зарплаты, реализация проекта — тоже цель. За нецеловое использование средств в кредитном договоре прописываются санкции.

Банк может контролировать целевое использование денег, отслеживая движение средств по счёту, а также запрашивать документы: чеки, договоры с контрагентами и прочее.

В Сбербанке можно оформить нецелевой кредит — Оборотный.

Варианты инвестирования в Сбербанке

Все разнообразие инвестиционных продуктов можно разделить на 4 группы. Первая (самостоятельное управление) будет интересна клиентам, имеющим доступ (покупка или продажа собственными силами) к инструментам фондового рынка. Данным способом можно приобрести:

- акции (инвестор получает дивиденды или прибыль от перепродажи);

- облигации (купонный доход от приобретения частных или государственных долговых ценных бумаг);

- ETF (осуществляется инвестирование на зарубежных и российских рынках);

- драгоценные металлы (прибыль от роста стоимости).

Хотя на сайте и представлены мнения аналитиков относительно колебания стоимости ценных бумаг, всегда есть угроза потерять часть вложенных средств. Для того чтобы клиент смог просчитать соотношение риск-доходность, на сайте имеется встроенный калькулятор.

Вторая группа инвестиционных продуктов рассчитана на клиентов, не обладающих опытом ведения подобных дел. Ее базу составляют исключительно готовые решения:

- «Паевой инвестиционный фонд» (ПИФ), суть которого состоит в том, что активами клиента занимается профессиональный управляющий, формируя из них портфель ценных бумаг с потенциально высоким уровнем доходности.

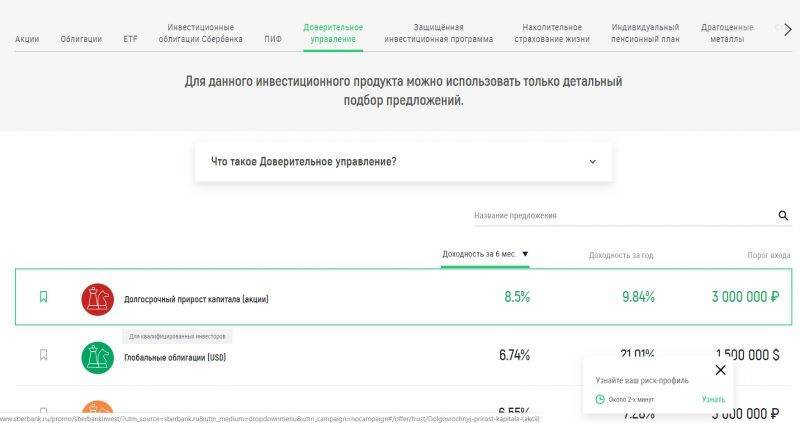

- «Доверительное управление» — стратегия приумножения средств клиента, когда он дает профессиональному брокеру полный карт-бланш на манипулирование собственными финансовыми активами. Благодаря этому появляется возможность гибкого реагирования на рыночные колебания, тем самым повышая доходность инвестиций.

В ближайшее время в Сбербанке планируется ввести еще один готовый продукт «Простые инвестиции». Объектом управления будет являться портфель из ETF, регулирование которого возложено на автоматического финансового советника.

Третья категория предложений от банка характеризуется минимальной степенью риска, т.к. предполагает защиту капитала клиента. К ним относятся:

- индивидуальный пенсионный план (суть в том, чтобы сформировать накопления за счет взносов в средства фонда, которые позволят обеспечить нормальный уровень жизни после завершения карьеры);

- накопительное страхование жизни (позволяет скопить определенную сумму к необходимой дате или получить ее при возникновении страхового случая);

- инвестиционные облигации Сбербанка;

- защищенная инвестиционная программа.

Указанные продукты предусматривают возможность полного возврата средств владельцу в случае убытков. Однако и предполагаемая доходность по ним ощутимо ниже, чем в рисковых вложениях.

Те, кто обладает солидным опытом инвестирования, могут рассмотреть четвертую группу продуктов, предлагаемых Сбербанком. Тут есть 3 варианта:

- «Структурные ноты» — вклад с прогнозируемым результатом;

- «Акции иностранных компаний» — получение дивидендов от деятельности крупных зарубежных предприятий (Apple, Google, BMW, Microsoft и пр.);

- «Еврооблигации» — приобретение долговых бумаг, номинированных в валютах, что дает прочную защиту от обесценивания рубля.

Вкладывать средства в направления 4 группы могут только клиенты, имеющие статус квалифицированного инвестора.

Как открыть ИИС в «Сбербанке»?

Оформить подобный вклад можно лишь в некоторых регионах (зоны обслуживания), где присутствуют отделения финансово-кредитной структуры СБ России. Через online-банкинг и mobile-приложение это сделать нельзя.

Как открывается ИИС в «Сбербанке РФ»

Чтобы оформить ИВ, инвестору необходимо пройти несколько этапов:

- отыскать офис, который расположен в удобной близости (можно использовать онлайн-карты);

- лично посетить отделение, взять с собой удостоверение личности (общегражданский паспорт), идентификационный номер (ИНН), страховой номер индивидуального лицевого счета (СНИЛС), пластиковую карточку;

- воспользоваться помощью менеджера-консультанта, чтобы выбрать инвестиционную программу с самыми подходящими условиями;

- заключить договорное соглашение;

- получить данные авторизации для доступа в «Сбербанк-Online».

Страховочную сумму возможно оплатить прямо в офисе, воспользовавшись пластиковой карточкой или наличными, а также потом посредством online-банкинга. С помощью дистанционного сервиса есть возможность осуществлять управление ИВ (проводить фиксацию накоплений, изменять фонд, прочее).

Схема функционирования ИИС в СБ России

Депозиты

Инвестиционный вклад, совершенный в Сбербанке – один из самых популярных и доступных для физических лиц видов инвестирования. Денежные средства клиентов отдаются банку в пользование на некий обозначенный в договоре срок, а потом возвращаются с процентами. Главным преимуществом такого вида инвестиции считается сохранность взноса и заранее оговоренного процента. Однако, стоит признать, что депозит от Сбербанка обладает не слишком высоким уровнем доходности, зато считается наименее рискованным и самым интуитивно понятным для населения.

В зависимости от условий и вида вклады различаются по нескольким признакам:

- пополняемые и непополняемые;

- разные сроки;

- возможность или невозможность досрочно изымать средства;

- разные ставки;

- разная валюта;

- прочие условия.

- ПИФы

Вложения в ПИФы позволяет выгодно инвестировать средства в фондовый рынок. Вкладчиком покупается некая доля (пай) в созданном инвестиционном портфеле, куда вошли ценные бумаги различных компаний ведущих отраслей экономики. Денежные средства поступают в распоряжение специалиста, который будет заниматься подбором ценных бумаг и вложением средств.

По истечении некоего количества времени подсчитывается прибыльность фонда, а полученный доход выплачивается пайщикам в зависимости от их доли в фонде. Пай всегда можно реализовать или обменять.

Достоинства и недостатки инвестиционных вкладов

К преимуществам, которые дают инвестиционные вклады Сбербанка, относят возможность неплохо заработать при удачном вложении капитала в различные инвестиционные проекты. Помимо прочего, к плюсам относят:

- Чтобы использовать лучший проект для инвестиций клиенту не потребуются особые познания в области финансов.

- Предложение доступно любому желающему, освобождая от строгих рамок для старта размещения капитала.

- Инвестору не придется контролировать динамику котировок ценных бумаг.

- Доход выплачивается уже после учета налоговых отчислений с дохода держателя вклада.

- В любой ситуации, как бы ни менялась экономическая обстановка или финансовая ситуация, банк гарантирует сохранность сбережений.

К недостаткам относят невозможность прогнозирования доходности, т.е. банк может ориентировать на определенную доходность, прогнозировать прибыль, однако конкретный заработок определяется по факту. Не исключено, что проект покажет отрицательную доходность, оставив и вовсе без прибыли. По этой причине ИВ чаще рассматривается как инструмент для альтернативного капиталовложения, с распределением рисков по нескольким направлениям.

Финансовый советчик «Простые инвестиции»

Главное препятствие для инвестиционной деятельности – недостаток знаний о фондовом рынке. Для упрощения процесса управления активами создаются специальные программы. Это роботизированные сервисы, помогающие оптимизировать состав пакета ценных бумаг, снизить риски и увеличить доходность вложений.

Инструмент «Простые инвестиции» от Сбербанка, разработанный компанией FinEX, решает целый спектр задач и позиционируется как продукт нового поколения. Его разработали лауреаты Нобелевской премии за достижения в экономической науке Г. Марковиц и У. Шарп.

Пользоваться сервисом просто. Инвестору нужно:

- Указать сумму желаемого дохода и срок договора.

- Ответить на несколько вопросов.

- Получить план рекомендуемого инвестирования.

- Подписать документы в режиме онлайн и оплатить продукт.

Алгоритм работы сервиса состоит в автоматическом анализе фондового рынка и принятии оптимальных решений. В пользу роботизированного подхода говорят такие факторы, как отсутствие личного интереса и эмоциональной составляющей, а также быстрота расчета.

Сбербанком установлены финансовые условия пользования сервисом «Простые инвестиции»:

- Минимальный порог вхождения – 100 тыс. руб.

- Возможность ежемесячного пополнения инвестиционного счета от 5 тыс. руб.

- Годовая комиссия – 1,5%.

- Инвестиционные счета открываются в рублях РФ и долларах США.

Раз в квартал робот-советник автоматически ребалансирует портфель, то есть, приводит его в исходное соотношение рискованных и консервативных вложений.

Пользователи не высказывают претензий по поводу работы сервиса «Простые инвестиции» от Сбербанка, но отмечают, что установленный процент комиссии великоват.

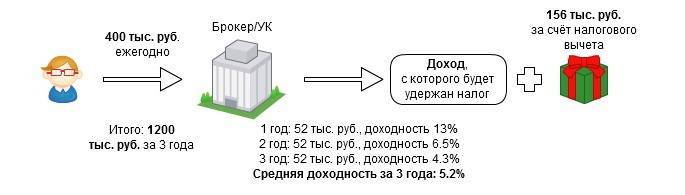

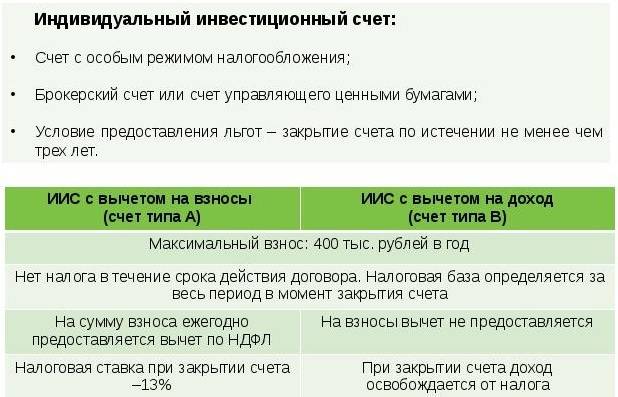

Индивидуальный инвестиционный счет

ИИС представляет собой специальный брокерский счет, для которого действуют соответствующие налоговые льготы. Инвестор имеет право самостоятельно выбирать разновидность налогового вычета:

Берёте ли вы кредиты?

Да, это нормально 26.71%

Только в крайнем случае 23.99%

Приходилось, но больше не буду 18.12%

Нет, никогда не брал 31.18%

Проголосовало: 1363

- С вложенных в индивидуальный инвестиционный счет денежных средств на сумму до 400 тыс. руб. доступен возврат до 13%. Максимальный размер вычета составляет 52000 руб.

- Освобождение всех материальных доходов от ценных бумаг за трехлетний период действия счета. Этот вариант актуален для активных инвесторов Сбербанка, т. к. итоговая сумма возврата не ограничена.

На налоговые льготы можно рассчитывать только в том случае, если индивидуальный инвестиционный счет действовал в течение трех лет. Если клиент Сбербанка решит досрочно закрыть его, то налоговые вычеты не будут применяться. Необходимые документы на предоставление вычета НДФЛ можно оформить в режиме онлайн, а также при самостоятельном обращении в налоговую инспекцию.

Открыть ИИС могут физические лица, резиденты России минимум на 3 года. Максимальная сумма взноса находится в пределах 1000000 руб. в год. Граждане могут инвестировать самостоятельно либо поручить управление активами специалисту. Те, кто еще не работал в этой отрасли, могут пройти обучение на бесплатных семинарах и вебинарах.

Как начать инвестировать

Начать инвестировать достаточно просто. Сегодня Сбербанк позиционирует свой сервис как рассчитанный на широкую категорию инвесторов – от новичков до профессионалов рынка с высоким уровнем квалификации. Для начала работы гражданину нужно стать клиентом Сбербанка, оформить дебетовую карту. Все инвестиционные операции совершаются на специальных счетах, но для начала необходимо открыть брокерский счет в сервисе Сбербанк Онлайн.

Вся ответственность за совершенные финансовые сделки лежит на клиенте Сбербанка, т. к. финансовая компания выступает только в качестве посредника, который занимается предоставлением своих услуг по покупке и продаже инструментов для совершения инвестиций.

Открыть брокерский счет можно двумя способами:

- личное посетить отделения Сбербанка;

- зарегистрировать Личный кабинет в сервисе Сбербанк Онлайн.

Для успешной регистрации в онлайн-режиме понадобятся действующая карта Сбербанка и мобильный телефон, к которому она прикреплена. На счет переводят нужную сумму денег. На финальном этапе остается установить мобильное приложение Сбербанк Инвестор.

Как стать квалифицированным инвестором

Чтобы физическое лицо могло заключать успешные сделки на внебиржевом рынке с иностранными бумагами, необходимо получить статус квалифицированного инвестора в соответствии с действующими законодательными нормами.

Клиент Сбербанка может быть признан квалифицированным инвестором только в том случае, если он будет соответствовать минимум одному из следующих требований:

- Иметь высшее экономическое образование, полученное в вузе, имеющем право аттестовать в сфере профессиональной деятельности на рынке ценных бумаг.

- Инвестор минимум 3 года работает в компании, заключающей сделки с ценными бумагами или производными инструментами. Эксперты Сбербанка готовы рассмотреть обращения клиентов, которые 2 года проработали в организации со статусом квалифицированного инвестора.

- Размер имущества в виде производных инструментов, ценных бумаг, а также средств на счетах или депозитах должен быть минимум 6000000 руб.

- Инвестор в течение последнего года не реже 1 раза в месяц совершал минимум 10 сделок с ценными бумагами на общую сумму от 6000000 руб.

Для получения статуса квалифицированного инвестора клиент должен обратиться в ближайший офис Сбербанка, который занимается предоставлением услуг по брокерскому обслуживанию. Необходимо подписать заявление и предоставить определенный перечень документов.

Что лучше — брокер или управляющая компания

Клиенты из любых слоев общества, занимающиеся инвестициями впервые, не знают, в чем разница между брокером и финансовым управленцем. Очевидно только то, что деньги передаются им для оборота и вложения с последующим получением прибыли. Возможность подключить брокерское обслуживание или управляющего зависит от выбранной программы по инвестициям.

Как можно заработать, открыв брокерский счет

Брокеры предоставляют гражданам различные услуги в виде консультирования. Простыми словами, их деятельности на рынке основана на увеличении количества операций каждого клиента, связанных с инвестициями (покупка, продажа). Объясняется это тем, что по каждой операции специалист получает свой процент. За результат брокер не ручается, и он ему в принципе не интересен.

Фактически участие в инвестициях специалиста — это билет на рынок или продвижение на нем. Описанные услуги больше подходят опытным игрокам, которые знают суть происходящего и понимают, куда они хотят вложить инвестиции.

Рост доходов с управляющим

Главные программы с участием данных специалистов — это доверительное управление и коллективные инвестиции (подходят для начинающих). В Сбербанке продвигается именно первая категория. Управляющая компания создает для каждого индивидуальный портфель инвестиций, в котором соблюден баланс при сравнении возможных рисков и планируемой доходности.

Мне нравитсяНе нравится

Инвестиционное страхование в Сбербанке

Участвуя в программе инвестиционного страхования жизни в Сбербанке, клиент получает сразу две услуги:

- средства частично направляются в высокодоходные активы и приносят прибыль. На остальную долю вклада приобретаются консервативные ценные бумаги, по которым дивиденды ниже, а риски минимальные;

- жизнь страхуется.

Сбербанк гарантирует безусловный возврат всех вложенных средств после завершения срока действия договора – через семь лет.

Важные преимущества инвестиционного страхования обусловлены налоговыми и юридическими привилегиями, предоставляемыми участникам программы:

- От результирующей годовой нормы прибыли вычитается учетная ставка Центрального банка РФ при отсутствии обложения НДФЛ страховой премии. Например, если вклад за год принес дивиденды в размере 14%, а ЦБ установил ставку 7,5%, то налог будет равен 6,5% от полученной суммы.

- Выплата по страховому случаю не входит в наследство – выгодоприобретатель получает ее через 30 дней.

- При дарении или завещании вклада близким родственникам клиент несет минимальные фискальные затраты.

Доходность инвестиционного страхования жизни в Сбербанке зависит от успешности действий управляющей компании и внешних обстоятельств.

Что такое ИИС в «Сбербанке»?

Чтобы более точно понять, что собой представляют инвестиционные вклады в СБ России, нужно знать, что они реализуются, как оформление страховки в отношении жизни (инвестиционная).

Что понимается под Индивидуальным Инвестиционным Счетом

Подобные денежные вложения ‒ это совокупность функционала следующих финансовых инструментов:

- доходный (депозитный вклад);

- страховой (это защита клиента-инвестора от возникновения каких-либо рисков на весь период размещения денег, к примеру, летальный исход, причинение тяжелых повреждений).

Все инвестиции находятся под гарантированной защитой от компании «Сбербанк-Страхование». В результате финансово-кредитная структура стопроцентно гарантирует, что вложенный капитал в любом случае будет возвращен вкладчику.

Положить деньги под проценты в банке – это отличный вариант получить хорошую прибыль. Правила размещения финансов в банках-кредиторах.

Это интересно: Как активировать кредитную или дебетовую карту Сбербанка: в общих чертах

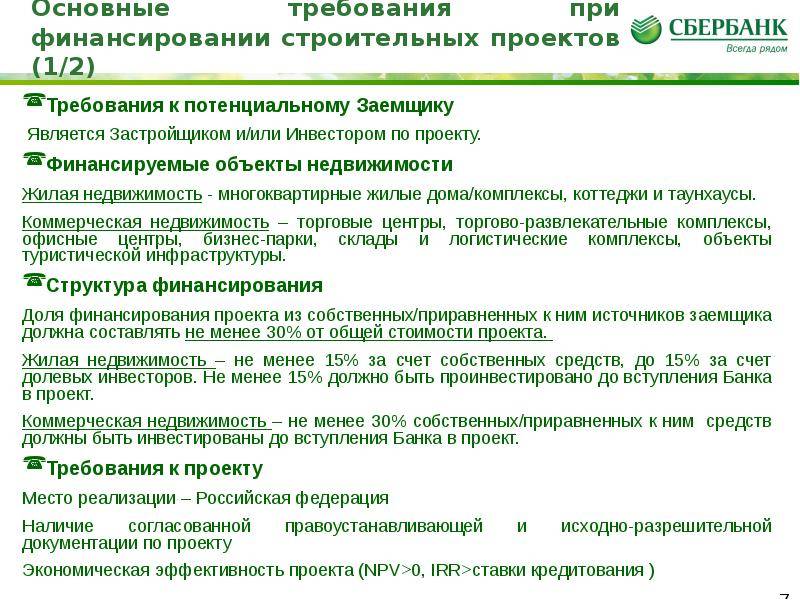

Особенности кредитования бизнеса

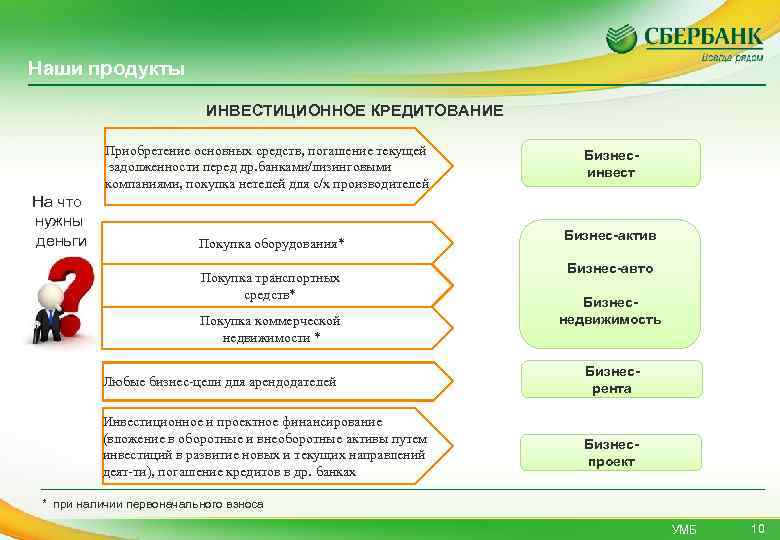

Основными целями, на которые представители бизнеса оформляют кредиты, являются:

- пополнение оборотных средств – необходимость завершения расчетов с кредиторами, закупка большей партии товаров и тому подобное;

- инвестиции – приобретение техники, оборудования, жилой либо нежилой недвижимости, транспортных средств и прочего;

- овердрафт – специфический вид кредитования. Предоставляется для покрытия кассовых разрывов, возникающих во время ведения хозяйственной деятельности.

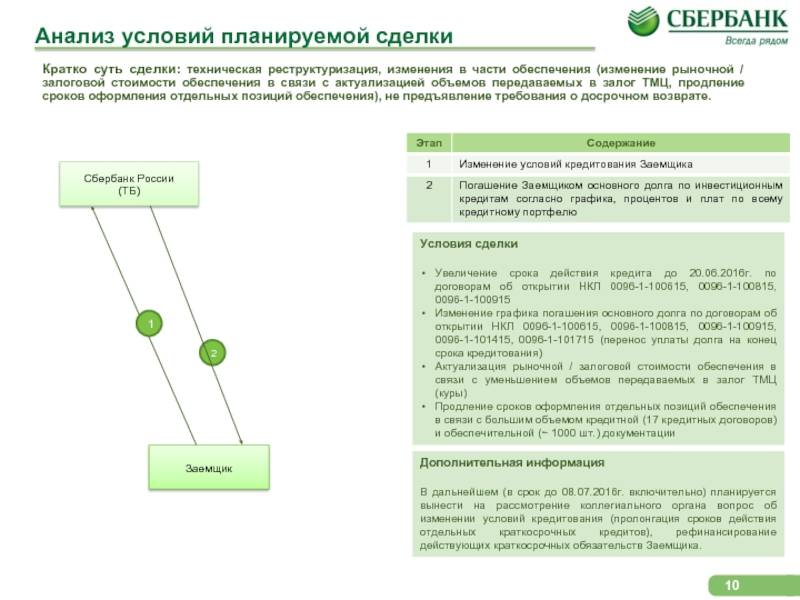

Кредитная линия

В большинстве случаев заемные средства на пополнение оборотных средств предоставляются клиенту в форме возобновляемой кредитной линии. Принцип действия такого кредита в том, что заемщик может использовать весь лимит линии как сразу, так и постепенно.

Кроме этого, в процессе ведения деятельности клиент может частично или полностью погашать лимит, чтобы не платить лишние проценты, а когда возникнет необходимость, сможет снова провести расчеты с контрагентами с использованием заемных средств.

Невозобновляемая кредитная линия не дает заемщику возможности периодически использовать заемный лимит: если он один раз снял все деньги, то потом после погашения он не сможет ими снова воспользоваться.

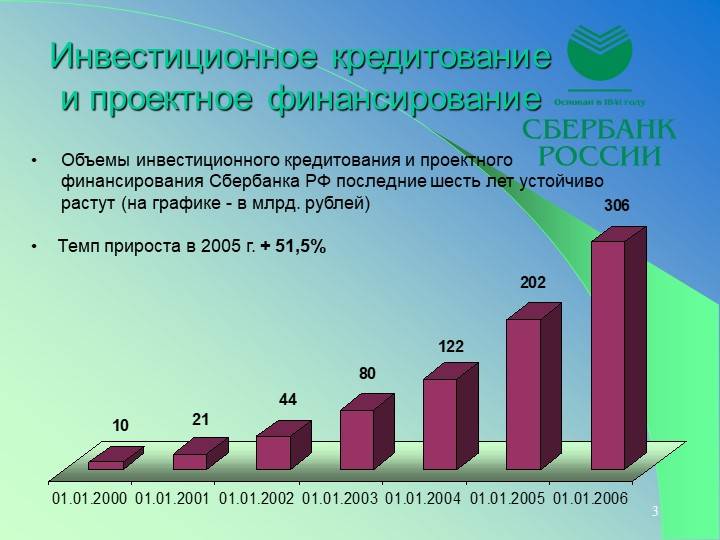

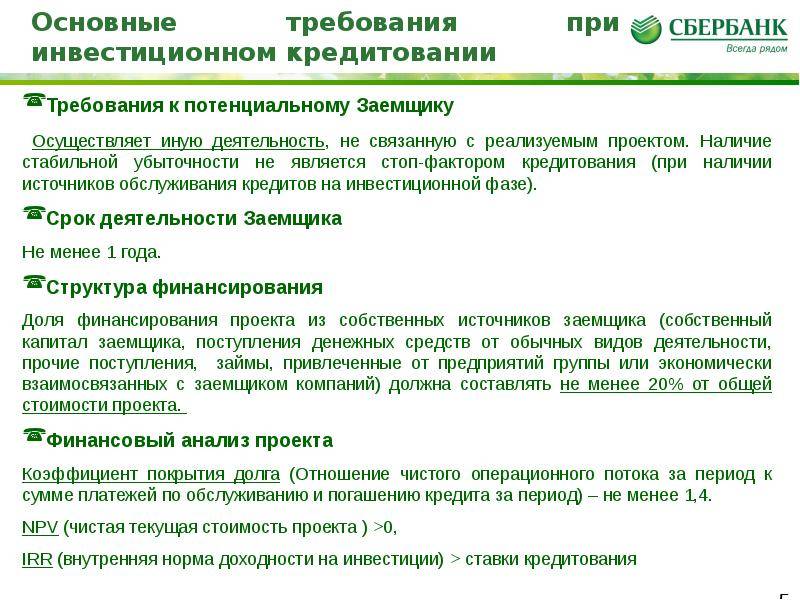

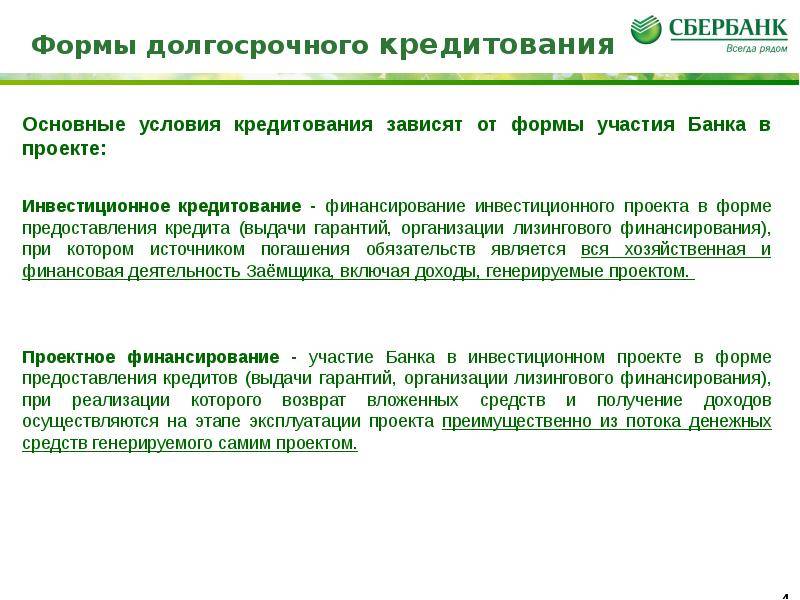

Инвестиционный заем

Инвестиционные кредиты, как правило, предоставляются в форме кредита либо невозобновляемой линии. Ведь при покупке оборудования или других активов юридическому лицу только один раз нужны будут деньги, чтобы заплатить за товар. Кредит рекомендуется оформлять, когда расчеты с контрагентом за актив предусматривают разовый платеж.

Овердрафт

Этот продукт оформляется клиентам, которые перевели или, согласно условиям договора, переведут свои денежные потоки на счет в банке. Принцип заключается в том, что к счету заемщика устанавливается определенный кредитный лимит, в пределах которого он может оплачивать товары либо услуги.

В процессе ведения бизнеса на счет клиента будут поступать деньги от контрагентов за проданные товары или предоставленные услуги, все поступления на счет погашают кредит: проценты начисляются только на остаток средств на счете клиента на конец дня. Если в течение банковского дня поступления от контрагентов перекрыли использованные кредитные средства, проценты не насчитываются — в этом основная выгода овердрафта.

Типы и формы подобных займов

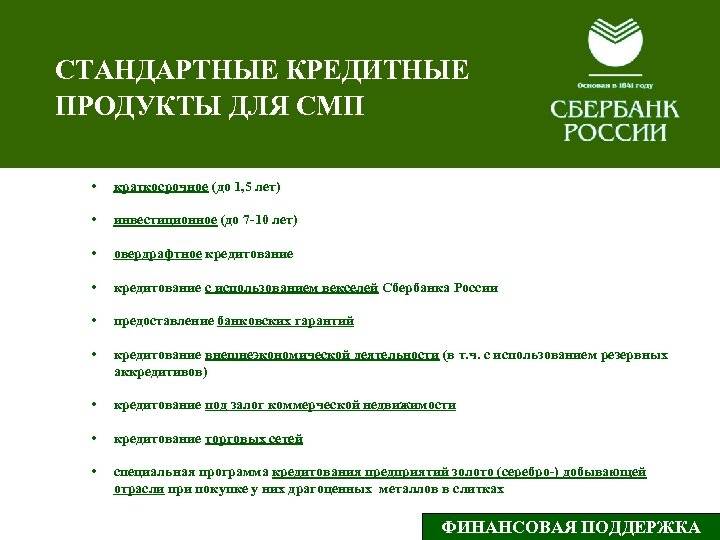

Инвестиционные займы ПАО Сбербанк можно условно разделить на: кредиты для индивидуальных предпринимателей и кредиты для юридических лиц. Разновидностей универсальных инвестиционных займов для ИП совсем немного, давайте их перечислим:

- Доверие;

- Экспресс-овердрафт;

- Бизнес-Оборот;

- Бизнес-Инвест.

Каждый из этих кредитных продуктов имеет свои особенности и условия получения, о которых мы поговорим в рамках следующего пункта. А сейчас обсудим, какие услуги в рамках инвестиционного кредитования предлагает Сбербанк юридическим лицам, представителям среднего и крупного бизнеса.

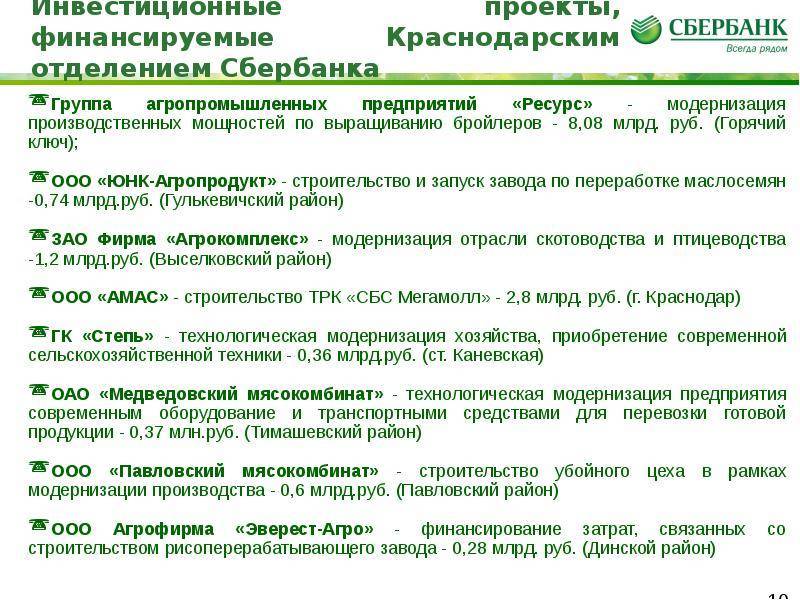

- Во-первых, финансирование любых инвестиционных проектов среднего и крупного бизнеса в среднесрочной и долгосрочной перспективе.

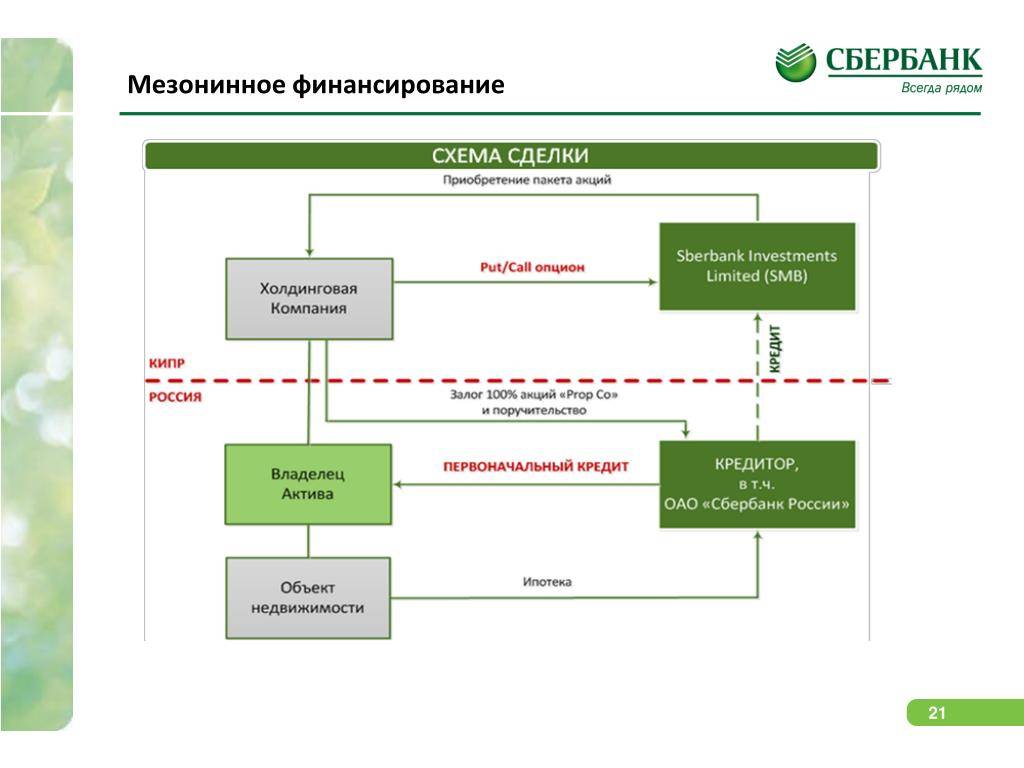

- Во-вторых, кредитование реорганизационных сделок, как слияние и поглощение.

- В-третьих, кредитование любых лизинговых сделок.

- В-четвертых, банковская гарантия в пределах финансируемого проекта.

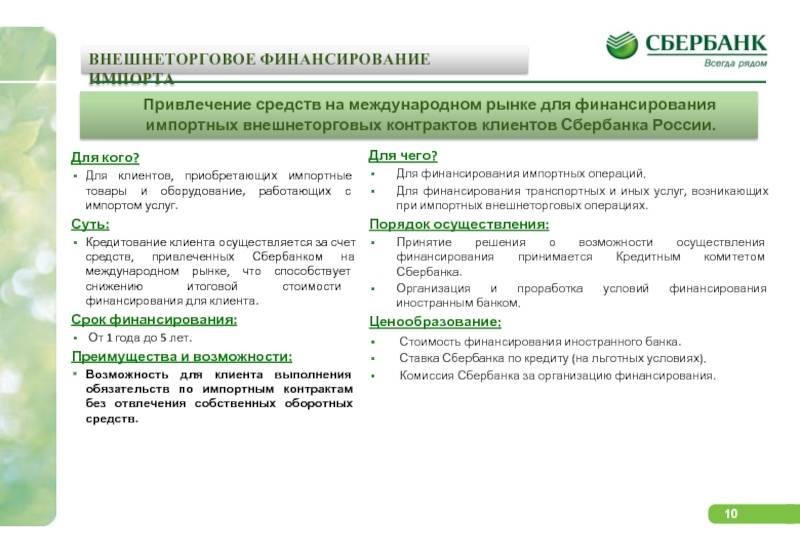

- В-пятых, кредитование экспортного финансирования.

Каждая из вышеуказанных услуг будет предоставляться банком на индивидуальных условиях. В рамках предоставления пакета услуг не устанавливается четких ограничений. Все будет зависеть от финансового состояния лица, его кредитной истории и многих других факторов. Поэтому если какое-либо из направлений вас заинтересовало, обращайтесь в банк. Управляющий назначит дату деловых переговоров, в ходе которых и будут достигнуты договоренности по всем существенным условиям.

Условия займов для ИП и малых предприятий

Для малого бизнеса предусмотрен кредитный пакет «Доверие». Данный кредит можно оформить как с залогом, так и без. Без залога он оформляется на срок до 3-х лет при минимальной сумме от 80 000 рублей и процентной ставке 14,52% годовых. С залогом срок кредитования такой же, но минимальная сумма увеличивается до 500 000 рублей. Ставка 14,52%. В качестве обеспечения принимается коммерческая, производственная или жилая недвижимость, а также депозитные сертификаты и векселя ПАО Сбербанк.

«Экспресс-овердрафт» можно оформить на срок до 12 месяцев по единой процентной ставке 15,5%. Заем начинается с суммы 50 000 рублей, максимум можно взять 2500 000 рублей. За открытие овердрафтного кредита взимается 1,2%, но не больше 11900 рублей. Для ИП привлечение поручителей не требуется, для ООО в качестве поручителей выступают собственники.

«Бизнес-Оборот» предоставляется как ИП, так и юридическим лицам представителям малого и среднего бизнеса, годовой оборот которых не превышает 400 000 000 рублей. Заем выдается:

- на срок не более 4 лет;

- на сумму не менее 150 000 рублей для производителей сельскохозяйственной продукции и 500 000 для всех остальных;

- под 11,8% годовых.

Для получения данного кредита требуется обеспечение в виде залога недвижимости, поручительства третьих лиц, либо гарантии федеральной корпорации. В индивидуальных случаях может быть предоставлена отсрочка погашения «тела кредита» на полгода.

Кредит «Бизнес-Инвест» может быть предоставлен ПАО Сбербанк на срок до 10 лет, при минимальной ставке 11,8% годовых и минимальной сумме 150 000 рублей для производителей сельскохозяйственной продукции и 500 000 для всех прочих предпринимателей. Как и в случае с кредитным продуктом «Бизнес-Оборот», для данного кредита требуется точно такое же обеспечение. Отсрочка погашения «тела кредита» может достигать 1 года.

Итак, инвестиционный заем в Сбербанке вполне может получить как представитель малого, так и представитель крупного и среднего бизнеса. Главное, внимательно изучить индивидуальные условия предлагаемые банком, а уж затем принять взвешенное решение, которое поспособствует развитию вашего бизнеса. «Ни пуха, ни пера!»