Актуальные предложения для заемщиков

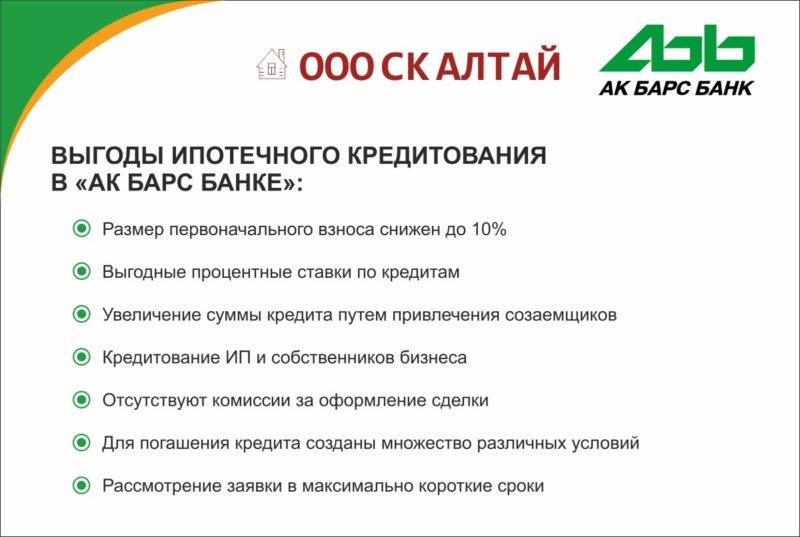

Начнем с того, что Ак Барс – это коммерческий банк, который специализируется на обслуживании физических и юридических лиц. По надежности он занимает 23-е место среди коммерческих банков России. Он имеет несколько ипотечных предложений для физических лиц, в том числе и рефинансирование ипотечных кредитов, впрочем, рассмотрим все предложения более детально.

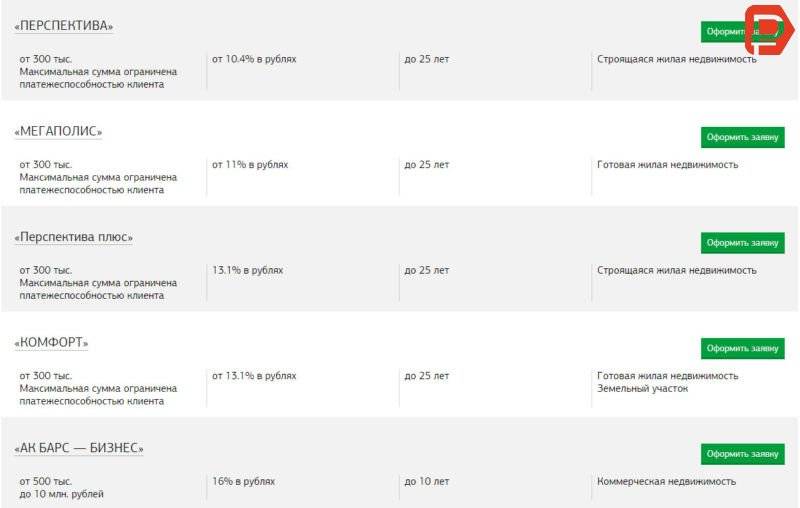

Перспектива

Это предложение по ипотечному кредитованию, в рамках которого можно приобрести квартиру в строящемся доме у партнера банка по договору долевого строительства. Можно приобрести квартиру в строящемся доме у частного лица. Согласно условиям данной программы минимальная сумма займа от 500000 рублей, максимальная ограничена доходами заемщика, ставка по ипотечному кредиту начинается от 9,9% годовых. Сумма первоначального взноса от 10%, максимальный срок кредитования до 25 лет. Как говорилось ранее, что приобрести жилье можно у компании партнера, к ним относятся:

- Стройкапитал;

- Альянс-агро;

- СтройМир;

- Юнид-Казань;

- АК Барс недвижимость;

- КомПроект;

- Интегстрой.

Теперь рассмотрим, как распределяется процентная ставка. Базовый процент действует при наличии первоначального взноса от 40 до 80% от стоимости объекта. Ставка повышается на 0,3 пункта, если первоначальный взнос от 20 до 40 процентов от базовой. Ставка увеличивается на 0,6 пунктов, если сумма первоначального взноса от 10 до 20% включительно. Кроме того, банк повышает значение на 1 пункт при отказе заемщика от страхования личных рисков, а также в том случае если он является индивидуальным предпринимателем.

Программа Мегаполис

Данный ипотечный продукт разработан для покупки квартиры или комнаты в многоквартирных жилых домах. Минимальная сумма займа — от 500000 рублей, максимальная ограничена доходами потенциального заемщика. Срок кредитования — от 1 до 25 лет, первоначальный взнос — от 10 до 80%. Базовая процентная ставка — 10,2% в год. При наличии первоначального взноса от 20 до 40% процентная ставка — 10,5% в год. При наличии первоначального взноса от 10 до 20% ставка — 10,8% в год.

Скидка в 0,3 пунктов действует для отдельных категорий заемщиков, к которым относятся сотрудники банка и действующие клиенты банка Ак Барс. Процентная ставка может быть увеличена при отказе заемщика от страхования личных рисков и для индивидуальных предпринимателей.

Программа перспектива плюс

Это ипотечный кредит, который выдается на покупку жилья в строящемся доме на этапе строительства, а залогом кредита выступает то жилье, которое имеется в собственности у заемщика. Максимальная сумма кредита — не больше 70% от оценочной стоимости имеющегося объекта недвижимости. Минимальный размер кредита — 500000 рублей, а срок кредитования может достигать 25 лет. Первоначальный взнос — не менее 20% от стоимости приобретаемого объекта недвижимости. Ставка — от 12,1% в год при наличии первоначального взноса от 30 до 70%, 12,3% в год — при первоначальном взносе от 20 до 30%. Ставка повышается при отказе заемщика от личного страхования и если в качестве заемщика выступает индивидуальный предприниматель. Скидка 0,3 пункта предусмотрена для сотрудников банка и действующих клиентов АК Барс.

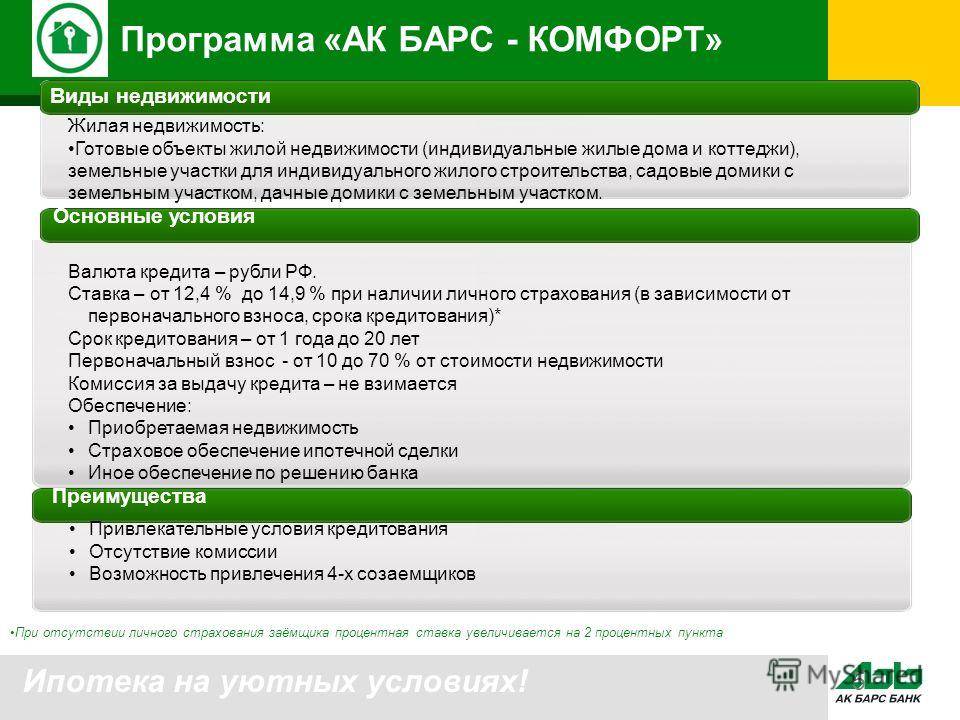

Ипотечный кредит Комфорт

Программа рассчитана на покупку загородного дома или дома на земельном участке. То есть, она не распространяется на покупку жилья в многоквартирных домах. Согласно условиям данного предложения максимальный срок — от 1 до 25 лет, размер первоначального взноса колеблется от 20 до 80%. Минимальная сумма — 500000 рублей, максимальная ограничена платежеспособностью заемщика.

Процентная ставка действует от 11,8% при наличии первоначального взноса от 40 до 80%. Процентная ставка 12% действует для заемщиков при наличии первоначального взноса от 20 до 40%. Предусмотрена наценка в виде одного пункта для индивидуальных предпринимателей, а также для заемщика при отсутствии личного страхования. Скидка 0,3 пункта предусмотрена для сотрудников банка и действующих клиентов.

АК Барс Бизнес

Ипотечный кредит банка АК Барс Бизнес рассчитан на покупку коммерческой недвижимости, или любого объекта нежилой недвижимости. Программа создана для физических лиц, согласно условиям минимальная сумма кредита 500000 рублей, максимальная 10 млн рублей. Первоначальный взнос — от 40 до 80%, максимальный срок — 15 лет, процентная ставка — 14,5% в рублях она фиксированный для всех заемщиков.

Документы

Заемщик должен предоставить такие документы:

- паспорт гражданина РФ;

- копия трудовой книжки (обязателен штамп работодателя на каждой странице);

- заявление на предоставление ипотеки;

документ о размере доходов (обычно это справка 2-НДФЛ, иногда — справка по форме банка, декларация 3-НДФЛ или выписка по банковскому счету)

- СНИЛС, ИНН, свидетельство о браке/разводе (иногда свидетельство о смерти второго супруга, копия брачного договора);

- военный билет (для мужчин до 27 лет).

Пенсионеры подтверждают доход справками из ПФР. Если у клиента есть жилье, сдаваемое в аренду, можно предоставить копию договора аренды — это также считается доходом.

Документы на объект недвижимости:

- выписка из ЕГРН;

- свидетельство о праве собственности на другую недвижимость (если она имеется у клиента);

- кадастровый паспорт объекта.

Помимо указанных документов, кредитные менеджеры имеют право запрашивать дополнительные. Это не противоречит правилам банка АК Барс.

Необходимые документы

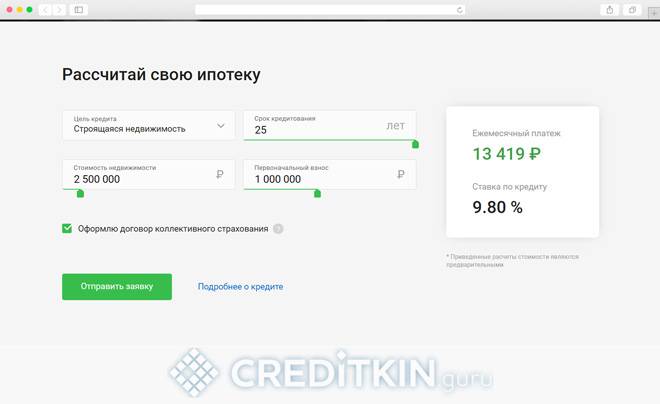

Предоставление документов происходит после обсчета в калькуляторе. В первую очередь следует заполнить заявление-анкету по образцу АК Барс. Это анкетирование на несколько страниц проводится с целью прошения ипотечного заёма и предоставления личной информации, подтверждаемой далее документально. Форма унифицирована самим АК Барсом.

Обязательные документы для АК Барс:

- Российский паспорт с пропиской.

- Документы, свидетельствующие о полученной выручке за полгода (по форме 2НДФЛ или АК Барса/ в свободном формате), выписка по зарплатной карте.

Дополнительный перечень от АК Барс:

- СНИЛС.

- Военный билет (особенно насущно для мужчин в возрасте до 27 лет).

- Свидетельство о бракосочетании/разводе (либо постановление суда о расторжении брака).

- Отдельный документ, отражающий временную регистрацию (при отсутствии постоянной).

- Свидетельство о кончине супруга.

- Брачный контракт.

Иная возможная документация:

- бумаги, подтверждающие альтернативные источники прибыли;

- документы по займам от других кредитно-финансовых организаций;

- документы при подключении к ипотеке средств материнского (семейного) капитала: копия государственного сертификата и оригинальная справка из ПФР об остатке маткапитала (поскольку он подлежит к растрате в частичном варианте, а также на другие цели);

- документы при рефинансировании: выписка о невыплаченном по существующему долгу остатке (действительна 15 календарных дней), договор купле-продажи/долевого участия и пр., а также документы от кредитора (который передал долг в АК Барс), выданные при оформлении ипотеки, уведомление об уступке долговых прав пр.

Таким образом, кроме основного пакета в зависимости от продукта требуется прикладывать и дополнительную документацию. Стоит учесть, что специалист АК Барс вправе в любой момент при возникновении каких-либо сомнений запросить не входящий ни в один из списков по ипотеке документ.

При залоге имеющегося в собственности заемщика жилья

Сумма кредита не должна превышать 70% от стоимости передаваемой в залог имеющейся квартиры, подтвержденной отчетом независимого оценщика.

в российских рублях:

| Первоначальный взнос (% от стоимости приобретаемой квартиры) | Процентные ставки (годовых) | ||

| 1 – 10 лет | 10 – 15 лет | 15 – 20 лет | |

| 10% – 20% | 14,9% | 15,5% | 15,9% |

| 20% – 40% | 13,9% | 14,5% | 14,9% |

| 40% – 70% | 12,9% | 13,5% | 13,9% |

в иностранной валюте:

| Первоначальный взнос (% от стоимости приобретаемой квартиры) | Процентные ставки (годовых) | ||

| 1 – 10 лет | 10 – 15 лет | 15 – 20 лет | |

| 10% – 20% | 13,9% | 14,5% | 14,9% |

| 20% – 40% | 12,9% | 13,5% | 13,9% |

| 40% – 70% | 11,9% | 12,5% | 12,9% |

| Общие параметры программ кредитования | |

|---|---|

| Валюта кредита | рубли РФ, доллары США |

| Сроки кредитования | 1 – 20 лет |

| Сумма кредита | в рублях РФ – от 300 тыс.рублей до 10 млн.рублей, в долларах США – от 10 тыс.долларов до 350 тыс.долларов США |

| Комиссия за рассмотрение документов (заявления на кредит) | в пределах 1 тыс.рублей (единовременно) |

Комиссия за ведение кредитного дела | не менее 1% от суммы кредита (единовременно), минимальный размер – 3,5 тыс.рублей (100 долларов США), максимальный – 20 тыс.рублей (800 долларов США) |

Погашение суммы кредита и процентов | равными (аннуитетными) платежами |

| Досрочное погашение кредита | Без комиссий и ограничения по срокам |

| Требования к страхованию | Ежегодное страхование риска утраты и повреждения передаваемого в залог жилья, а также жизни и потери трудоспособности заемщика |

Кредитование под залог денежных средств на счете в «АК БАРС» Банке

Упрощенная процедура оформления кредита с минимальным набором документов!

Собственная программа Банка позволяет приобрести готовое жилье (квартиру в жилых многоквартирных домах, отдельно строящийся жилой дом), вложить средства в строительство нового жилья (долевое участие), а также приобрести нежилую (коммерческую) недвижимость.

- Гибкий подход к оценке платежеспособности: учитывается реальный общий доход супругов, а не доход по “справкам”.

- Отсутствует нотариальное заверение договоров (1,5% от стоимости приобретаемого жилья).

- Нет необходимости искать поручителей и предоставлять залог.

- В качестве первоначального взноса может быть принято жилье Заемщика.

- Нет ограничений по местоположению недвижимости в рамках РФ.

Страхование при получении ипотеки

Клиент может заказать страхование имущества. В полисе прописываются страховые случаи: пожары, стихийные бедствия, прочие виды рисков. Обычно банк настаивает на таком страховании, оно является обязательным. Если все же клиент откажется от страховки, ставка вырастает на 1% или вовсе последует отказ в предоставлении кредита.

Также оформляется страхование жизни и здоровья заемщика. К рискам относится смерть заемщика, а также получение инвалидности или временной нетрудоспособности. Это добровольное страхование, но при отказе ставка возрастает на 0,5%.

Можно оформить страхование права собственности на приобретаемый объект. Его цель — защитить от посягательства на объект третьих лиц. Договор заключается по желанию заемщика.

Какие требования «АК Барс» банк выдвигает к объекту кредитования и помещению

Перед вынесением решения по ипотеке «АК Барс» банк проводит подробный осмотр и оценку залогового объекта. Независимо от вида приобретаемой недвижимости, главным условием является расположение ее в том городе, где имеется отделение или филиал банка (или ближайшем населенном пункте не далее 100 км для всех регионов, до 300 км для Южного Регионального центра). Также действует ряд правил, в зависимости от самого вида объекта.

Кредитование квартир

При покупке квартиры банк выдвигает следующие требования:

- Отсутствуют ограничения (обременения) прав на него.

- В помещении имеется собственный санузел.

- Состоит на учете в органе государственной регистрации прав недвижимости.

- Расположен в доме не барачного, возведен не из дерева (здание должно быть построено из цемента, железобетона, камня или кирпича) и находится не в подвальном этаже строения.

- Подведено электричество.

Купить квартиру на вторичном рынке можно как у физического, так и у юридического лица. Если заемщиком приобретается еще недостроенная недвижимость, то застройщик и сам объект должны пройти процедуру аккредитации. Если здание, в котором расположена квартира, построено до 1956 года, то оно не должно находиться в аварийном состоянии или подлежать сносу. При оформлении ипотечного договора страховая компания должна дать согласие на принятие объекта. На дома, построенные позже 1957 года, эти требования не распространяются.

Покупка частного дома

Если это отдельно стоящий дом, то он должен находиться вблизи других жилых домов, в том числе многоквартирных, пригодных для постоянного проживания. К нему должна быть проложена подъездная дорога, обеспечивающая беспрепятственный доступ к земле и зданию независимо от времени года.

Процент износа недвижимости не может превышать 50% (или 40%, если при возведении стен была использована древесина). В доме должны быть все коммуникации: газ, электричество, холодное водоснабжение. Печное отопление не может являться основным источником тепла в помещении. Для только возведенных зданий отсутствие сантехники, отделки, подключения к коммуникациям допустимо.

Жилье не должно быть ветхим, иметь конструктивные дефекты. Фундамент таких строений должен соответствовать нормам и быть изготовленным из кирпича, цемента, камня или железобетона. Жилплощадь кредитуется банком вместе с участком.

При оформлении ипотеки на земельный участок

Если заемщик приобретает участок земли, он должен пройти кадастровый учет, иметь зарегистрированное в ЕГРН право собственности. Также банк выдвигает следующие условия к недвижимости:

- не входит в число исключенных из оборота либо ограничен в обороте;

- имеет подъездные пути удовлетворительного состояния, которые можно использовать в любой сезон для беспрепятственного подъезда к участку;

- границы земли определены и закреплены в документах;

- проведено электричество;

- имеется разрешение для дачного или жилого строительства на этой земле, ведения садоводства.

Ипотечное кредитование садовых домиков

Дачный садовый дом должен иметь износ до 50% (до 40% при использовании дерева для строительства стен), находиться в удовлетворительном состоянии, быть пригодным для эксплуатации, достроенным, не иметь дефектов конструкции.

Банк обозначил, что в здании должно быть проведено электроснабжение (от УК или специализированной организации), вода, необходимо наличие подъездных дорожек, пригодных для проезда в любой сезон. Состав фундамента: кирпич, бетон, железобетон или камень. Обязательным является документальное определение границ участка (отражается в документах кадастрового учета).

Алгоритм оформления ипотеки

Процесс оформления ипотечного кредита в банке АК Барс возможен только в офисе. Клиенту придется пройти такие этапы данной процедуры:

Выбор программы. Не стоит пренебрегать этим шагом, так как от выбора программы непосредственно зависят и условия, и будущая финансовая нагрузка на ближайшие 5-30 лет

Помимо процентной ставки и размера ежемесячных платежей, нужно уделить внимание сопутствующим расходам: страховкам, комиссиям и прочим факторам, влияющим на удорожание кредита.

Визит в банк и общение с ипотечным менеджером. Это необходимо для того, чтобы определиться с выбором программы

Следует заранее приготовить список вопросов, которые требуют пояснения.

Сбор документов. Помимо базовых документов, могут потребоваться дополнительные, это зависит от выбранной программы кредитования и статуса клиента. К примеру, может потребоваться подтверждение принадлежности клиента ко льготной категории. Именно в момент встречи с ипотечным менеджером клиент получает полный список документов.

Подача заявки. Подать заявку допускается в режиме онлайн на официальном сайте банка. Для этого нужно зайти на его главную страницу и нажать кнопку «Отправить заявку». После этого клиент попадает на страницу с выбранным кредитом, там же расположена специальная форма-анкета, которую нужно внимательно заполнить. Ничего сложного в этом нет, процесс не отнимет более 5 минут. Сразу после отправки анкета-заявка попадает на рассмотрение. По итогам рассмотрения выносится предварительно одобрение (или отказ). Процесс предварительного рассмотрения занимает несколько часов.

Предоставление документов. После получения предварительного одобрения нужно принести в банк все собранные документы. Только на основании их досконального изучения банк выносит окончательное решение. На этот этап уходит 3-5 рабочих дней. Если решение положительное, клиент может переходить к подбору недвижимости.

Последующие 90 дней после окончательного одобрения ипотеки клиенту требуется подобрать для себя объект недвижимости

При этом важно, чтобы объект строго соответствовал всем требованиям банка, особенно это касается вторичного жилья

В частности, следует обратить внимание такие правила:

- Дом не должен признаваться ветхим, аварийным, требующим капитального ремонта. Особенно придирчиво банк рассматривает объекты недвижимости до 1957 года постройки. Помимо этого, в квартире должны быть все коммуникации: электричество, водопровод, отопление, канализация.

- Дома от 1957 года постройки не рассматриваются настолько пристально, но общие требования должны быть соблюдены.

После выбора объекта клиент проходит такие этапы:

- Оценка объекта. Для этого клиент обращается к помощи независимого специалиста и оплачивает его работу самостоятельно. Акт о проведенной оценке предоставляется в банк.

- Страхование. Это еще одна обязанность заемщика, которая влечет за собой денежные расходы. В то же время благодаря страхованию клиент получает гарантии: даже если с приобретаемым объектом что-то случится, заемщик сможет получить компенсацию от страховой компании.

- Оформление закладной. Так как при заключении ипотечной сделки квартира, покупаемая клиентом, становится залоговым имуществом, обязательно создается закладная. Это ценная бумага, подтверждающая права банка на объект недвижимости до полного погашения долга заемщиком. Если клиент не справится со своей обязанностью, банк имеет право выставить объект на торги и вернуть назад свои деньги.

- Проведение сделки. Сделка назначается после одобрения выбранного клиентом объекта недвижимости. Параллельно с совершением сделки купли-продажи, на которой присутствуют и продавец, и покупатель, заемщик подписывает кредитный ипотечный договор. Саму сделку полностью контролирует банк.

- Регистрация в Росреестре. В данной организации должно зарегистрироваться право вновь возникшей собственности. После сделки документы отправляются туда, они проходят тщательную проверку. До окончания проверки продавец не имеет доступа к деньгам покупателя. Все это время и заемные средства, и средства первоначального взноса находятся на номинальном счете. После того как Росреестр сообщит о регистрации права собственности, деньги перечисляются на счет продавца. Процесс регистрации в Росреестре занимает 5 рабочих дней. Покупатель же имеет право заселяться в приобретенную недвижимость.

Рефинансирование

Благодаря этому предложению легко переоформить ипотеку, снизить проценты. Программа распространяется на любые кредиты, в том числе – оформленные у других организаций. Под условия могут попасть такие разновидности объектов:

- Таунхаус с прилегающей землёй.

- Земельные участки, дополненные жилым домом.

- Квартира, входящая в многоэтажный дом.

От платёжеспособности заёмщиков зависит максимум суммы. Главное – чтобы она не была больше 90% от оценочной стоимости жилья. И показатель не должен превышать размера процентов рефинансируемой задолженности, оставшихся перечислений. Повышенная процентная ставка – обеспечение до оформления договора. После им служит недвижимость.

От платёжеспособности заёмщиков зависит максимум суммы. Главное – чтобы она не была больше 90% от оценочной стоимости жилья. И показатель не должен превышать размера процентов рефинансируемой задолженности, оставшихся перечислений. Повышенная процентная ставка – обеспечение до оформления договора. После им служит недвижимость.

К кредиту предъявляют несколько основных требований:

- Погашение долга полностью или частично производилось без использования материнского капитала.

- Главного заёмщика заменять запрещают.

- Просроченные и неоплаченные долги отсутствуют.

- По кредиту деньги переведены хотя бы шесть раз.

- Строительство объекта закончено.

- Жильё принадлежит заявителю.

- По кредиту не оформляли раньше реструктуризацию, рассрочку.

При погашении можно выбрать только аннуитетную схему.

Виды объектов недвижимости

Реализуемые на сегодняшний день объекты принадлежат к первичному и вторичному рынку. Второй определяется по практическому опыту пользования продаваемой недвижимостью текущими собственниками (и их предшественниками). Первично же реализуемая квартира или особняк продаются от застройщика либо посредника: перекупщик, агентство и пр.

Вторичное жилье

Проще говоря, такой тип жилья характеризуется в качестве б/у. Большую массу этой недвижимости составляют старые советские «хрущевки», «брежневки» и т.д. К моменту рассмотрения заявки на ипотеку у претендентов должно иметься на руках согласие аккредитованной страховой о взятии объекта под защиту.

Пожелания АК Барса к зданию, в котором располагаются нежилищные помещения:

- износ составляет не больше 50%;

- ожидается капремонт, снос или реконструктивные мероприятия;

- материал стен любой помимо дерева (брусьев), металлокаркасных и структурно-изолированных панелей, непрочных стальных конструкций;

- прочный фундамент: цементированный, каменный или кирпичный и т.д.

Требования, предъявляемые АК Барсом, к жилому помещению в многоквартирном доме:

- Местоположение в регионе присутствия подразделений АК Барс.

- Регистрация в органах госрегистрации.

- Наличие отдельного санузла.

- У дома нет статуса барачного, деревянного, сборно-щитового типа.

- Расположение исключительно на жилом этаже, а не в подвальном/цокольном уровне.

Здание от 56-го года и старше обозначается как неаварийное, не стоящее в очереди на капремонт, реконструкцию с выселением жильцов или на снос. По постройкам до 57 года перечисленные условности АК Барсом отменяются. Все рассмотренные позиции никак не отражаются в калькуляторе.

Новостройки

На сегодняшний день строительство новых многоэтажных зданий ведется в большинстве крупных и средних по развитию административно-территориальных единицах РФ. Постройка малоэтажек не особо приветствуется самими инициаторами строительства, поскольку нерентабельна. Скорее она свойственна для менее крупных субъектов.

Нежилые объекты по мнению АК Барса подлежат проверке по следующим вопросам:

- готовность всей многоэтажки оценивается не меньше, чем на 10 %, а малоэтажки (2-4 яруса) — на 25 %.

- апартаменты могут находиться в непроизводственных комплексах или же предназначенных для проживания;

- расположение от 3-го этажа и выше;

- апартаменты обособлены по ЖКХ характеристикам;

- имеется подключение к системе водоснабжения, электропитания и отопления, установлены окна и двери, крыша находится в исправном состоянии;

- ограничения и обременения отсутствуют;

- имеется регистрация в специализирующихся на этом органах;

- санитарно-гигиенические показатели и общее состояние постройки находятся на должном уровне, а также имеются железобетонные перекрытия.

На стадии использования калькулятора эти признаки не имеют значения. Строящиеся дома реализуются через ипотеку в АК Барс, если компания-застройщик и сам объект прошли аккредитационную процедуру. Аккредитация действует в пределах разрешенного для строительства периода либо аренды земли.

Коммерческая недвижимость

Кроме основного предписания о местонахождении жилья в субъектах, в которых присутствуют филиалы банка АК Барс (либо в рядом расположенных на расстоянии не больше 100 км), коммерческая недвижимость анализируется и по иным критериям. Иначе АК Барс не одобрит по ней растрату ипотеки. Даже несмотря на благосостояние клиента, отражаемое в калькуляторе.

Претензии АК Барса к предстоящей покупке:

- это должно быть изолированное помещение для целевого пользования — коммерция;

- быть подключено к внешнему электропитанию, обеспечено газом и отапливаться;

- не находиться в составе ветхого или аварийного здания (процент износа не больше 60%);

- фундамент самого здания состоит из цемента, камня, кирпича, железобетонных конструкций;

- если здание является самостоятельно эксплуатируемой единицей, то участок земли под ним должен быть также в собственности или предоставляться на основании долгосрочного арендаторского соглашения;

- помещение в многоярусном здании не располагается ниже первого этажа, изолировано от жилых зон и находится не над ними.

Интересуемое для бизнес-проекта помещение и всё здание анализируются АК Барсом на соответствие нескольким позициям. Отсутствие хотя бы одной из них служит основанием для отказа в предоставлении ипотеки. Такая ситуация может случиться даже при наличии авансового одобрения.

Условия получения ипотеки в банке АК Барс

Одна из важнейших характеристик обслуживания ипотеки — аннуитетный порядок выплат. То есть оплатить такую ипотеку позволено исключительно равными траншами. При этом выгодным становится досрочное погашение, которое влияет на то, чтобы снизилась ежемесячная сумма транзакций, либо срок ипотеки. Это также просчитывается в калькуляторе.

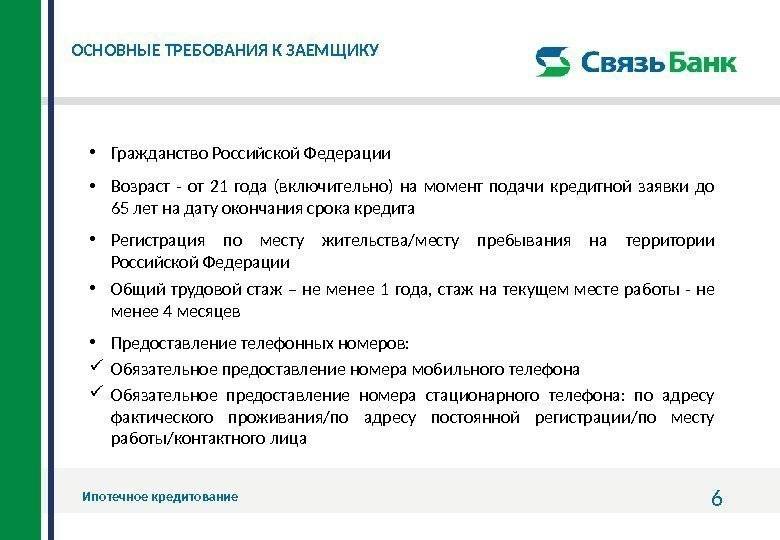

Требования к получателю

Круг кредитуемых, имеющих одинаковые права и обязанности, может состоять из нескольких участников. К соучастникам предъявляются одинаковые требования, как и к титульному заемщику. Главными критериями оценки выступают социально-демографические, экономические признаки, а также клиентский рейтинг.

Общие требования от АК Барс к заявителю, не учитываемые при работе в калькуляторе:

- Резидентство России.

- Возрастные ограничения: от 18 до 70 лет. Верхняя граница служит конечной отметкой, когда обслуживающийся обязан погасить задолженность.

- Обладание срочной или бессрочной регистрацией по месту жительства.

- Официальное трудоустройство на постоянной основе со стажем не меньше трех месяцев.

Имеются специфичные условия ипотеки для отдельных кандидатов. Например, ИП и бизнесмены должны осуществлять свою деятельность не менее двенадцати месяцев. Мужчины призывного возраста представляют доказательства об отсрочке либо включают в круг созаемщиков фигурантов, не призываемых на службу. Доходы призывника не учитываются при определении максимального объема ипотеки.

Требования к заемщику и условия банка

АК Барс выдвигает такие требования к заемщикам:

- Гражданство РФ, а также регистрация по месту жительства или по месту пребывания на территории РФ.

- Возраст 18-70 лет, причем верхняя планка берется из расчета на момент окончания выплат по ипотеке.

- Стаж на текущем месте работы не менее 3 месяцев, а общий трудовой стаж — от 1 года.

- Не допускается призыв на воинскую службу на протяжении всего срока кредитования. Поэтому лица мужского пола до 27 лет обязаны при оформлении предъявлять военный билет.

- Обязательно подтвердить регулярность поступления доходов и официальное трудоустройство. Для этих целей банк требует справку по форме 2-НДФЛ. Для лиц-участников зарплатного проекта банка АК Барс можно предоставить справку по форме банка.

- Оформление полиса страхования приобретаемого недвижимого имущества. От коллективного страхования отказаться можно, но процентная ставка при этом возрастает.

- Банк допускает возможность как частично-досрочного, так и досрочного погашения ипотеки.

- Одно из обязательных условий — полная дееспособность заемщика.

- ИП подтверждают продолжительность своей деятельности (необходимо подтверждение деятельности в качестве ИП не менее 1 года). Для этого предоставляют документы о регистрации и о том, что данная деятельность приносит постоянный доход.

- Если к участию в ипотеке привлекается созаемщик, к нему выдвигаются аналогичные требования.

Условия ипотеки в АК Барс Банке

Каждая ипотечная программа банке предназначена для определенного типа имущества:

- Перспектива, Перспектива плюс – строящаяся жилая недвижимость;

- Мегаполис – готовое жильё;

- Комфорт, Материнский капитал – жильё и земельный участок;

- АК Барс Бизнес – коммерческая постройка.

Общие условия для жилищных ипотек в 2018 году, кроме МСК:

- Срок, на который выдается заем – от 1 до 25 лет;

- Минимальный размер займа – 300 тысяч руб.;

- Максимальный – ограничивается доходами клиента;

- Может получить физическое лицо от 18 до 70 лет (на момент выплаты займа);

- Потребитель должен быть гражданином России, с постоянной или временной пропиской в любом регионе государства;

- Потребуется представить справку о доходах;

- Стаж на действующем месте работы должен быть более трёх месяцев.

Комиссия за рассмотрение, оформление и обслуживание ипотеки не взимается (в том числе, при рефинансировании). Объем первого взноса в пределах 20-80% от суммы стоимости покупаемого жилья. Можно досрочно погашать заем без начисления штрафов и комиссии. Рассчитать значения, и определить условия по ипотеке можно с использованием специального калькулятора на официальном сайте банка.

Клиент пожеланию может застраховать собственную жизнь и имущество. Наличие данных полисов страховки снизит процентную ставку.

В АК Барсе широкий выбор ипотечных программ в 2017-2018 году

В АК Барсе широкий выбор ипотечных программ в 2017-2018 году

Как назначается процентная ставка

Разные ипотечные предложения АК Барс банка устанавливают разные процентные ставки. Точное значение банк сможет рассчитать только при наличии заявки от клиента.

Ставка по программе Перспектива зависит от размера первого взноса (все проценты указываются включительно), ее определяют следующим образом:

- Взнос 20-30% от суммы кредита = 12,6%;

- Взнос 30-80% = 12,3%.

Если заявка поступила банку от его партнера, процентные ставки будут следующими при первом платеже:

- 10-30% от стоимости = 11%;

- 30-50% = 10,7%;

- 50-80% = 10,4%.

По Перспектива плюс процент переплаты – 13,1%.

Ипотека Мегаполис выдается под процентную ставку 12,6%. Ипотечная программа АК Барс Комфорт предполагает ставку 13,1%. Если заявление на выдачу кредита поступит от агентства недвижимости, можно получить скидку на процентную ставку 0,3%. По условиям этих вариантов в 2018 году личное и имущественное страхование обязательно в течение первого года выплаты, далее продлевается по желанию клиента.

Предложения для юридических лиц

Взять ипотеку в 2018 году на коммерческую недвижимость (торговую или офисную) по условиям АК Барс Бизнес можно в размере от 500 тысяч до 10 миллионов рублей, период возврата долга составит от 1 до 10 лет. Поручители не требуются, в залог закладывается приобретаемая постройка. Процентная ставка на ипотеку при наличии договоров имущественного и личного страхования составит 16%. Оформлять оба договора на первый год выплаты займа нужно обязательно, далее – по желанию клиента. Если защита не пролонгируется, процентная ставка повышается на 1% за отказ от каждого договора.

Материнский капитал

В Ак Барс банке есть отдельная ипотека Материнский капитал. По ней можно приобрести готовое жилье или земельный участок. Размер этого займа в пределах от 100 тыс. до 453 тыс. рублей. Период погашения – 6 месяцев. Процент составит 17% при наличии имущественного страхования, при отказе от полиса страховки ставка будет на 1% больше. Погасить заем можно за один раз средствами со счёта МСК или ежемесячными платежами с начислением переплаты.

Программа рефинансирования

Рефинансирование в АК Барс банке в 2018 году можно получить на ипотеку на строящуюся или готовую жилую недвижимость. Рефинансирование дается на срок от 1 до 25 лет, до полной выплаты нового займа должно оставаться более 6 платежей. Установленная процентная ставка 16%. Для того чтобы получить рефинансирование по ипотеку она должна быть:

- Без просрочек на момент перекредитования;

- Кредит должен являться целевым займом;

- Приобретенное имущество должно являться собственностью заемщика.

Минимальная сумма на рефинансирование – 300 000 рублей, максимальная – определяется доходами заемщика. По условиям программы рефинансирования в 2018 году размер займа должен соответствовать размеру основного надолго с начисленными процентами, то есть нужно рассчитать сумму займа, что бы она полностью покрывала долг. Оплата происходит одинаковыми платежами в течение всего периода.

Рефинансирование – это отличный способ получить более выгодную процентную ставку по действующей ипотеке

Рефинансирование – это отличный способ получить более выгодную процентную ставку по действующей ипотеке