Банковские карты с Приорити Пасс (Priority Pass)

Выбирая банковскую карту для поездок за границу, и особенно частых, обратите внимание на доступность программы priority pass. Она дает право проходить в бизнес-залы аэропортов по всему миру, где есть возможность отдохнуть/подремать на комфортных диванчиках, или даже в отдельных комнатах, принять душ, бесплатно поесть и т.д

Вам когда-нибудь удавалось перекусить, например, в московском аэропорту, не проделав дыру в бюджете?

Банковские карты с приорити пасс относятся к премиальной категории, и банки ставят особые условия по их выпуску. Причем, в 2019 году условия у всех банков сильно ухудшились. Если раньше безлимитные проходы в бизнес-залы давались за поддержание 400 000—600 000 рублей на счетах, то теперь порог сильно завышен.

Поэтому, просмотрев все банковские карты с приорити пасс, мы пришли к выводу, что теперь особо привлекательных для долгого пользования нет. А лучшие в 2021 году для «просто попробовать» — это Сбербанк Премьер и Райффайзен с пакетом Премиум.

У нас приорити пасс от архивного тарифа ныне не существующего Бинбанка. По истечении срока действия, даже не знаем, к чему присмотреться.

UPD: перешли на Тинькофф Блэк Метал (2 прохода в бизнес) + кредитка All Airlines (еще 2 прохода) Но если на счетах от 3 млн, то 4 прохода по каждой карте!

|  |

Сбербанк, пакет «Сбербанк Премьер»: как мне кажется, самый недолговечный в пользовании продукт Сбера. А все потому что клиентов манит карта priority pass и халявные условия — до 2019-го выдавалась безлимитка и для держателя, и для гостей всего за 2500 рублей в месяц! Но банк стал злее, и сейчас в 2021 году за ту же комиссию положены 8 проходов в квартал (т.е. на 3 месяца) + классная страховка для поездок за границу (она была доступна и раньше). Безлимитка даруется за поддержание баланса от 2 000 000 рублей.

Райффайзен, пакет «Премиум 5»: можно открыть карту на 3 месяца, заплатить 5000 рублей за обслуживание (за первый месяц и месяц отключения комиссия не взимается, если они не совпадают) и получить 10 проходов для владельца карты. На семью из 3-4 человек для 1 поездки — нормально. Безлимитка от Райффайзена (на квартал!) даруется за 5 000 000 рублей на счетах; или за 3 000 000 рублей на балансе и ежемесячные траты от 200 000 рублей.

Следующие банковские карты с priority pass гораздо менее интересны и выгодны. Но мы обязаны о них рассказать.

Открытие, пакет «Премиум»: по карте от Открытия пройти в бизнес-зал могут и владелец, и несколько спутников. Кстати, банк сотрудничает не с Приорити, а с Lounge Key — что то же самое, но без отдельной карты. Лаунж ки предоставляет 12 проходов в год, и условия: неснижаемый остаток в 2 000 000 рублей.

Пакет «Привилегия» ВТБ24: дает 2 бесплатных посещения в месяц для обладателя карты, который держит от 2 000 000 рублей на счету, либо тратит от 100 000 рублей в месяц, и 8 проходов, если на счету от 5 000 000 рублей.

Альфабанк, пакет «Премиум»: дарует хозяину 4 прохода в месяц при тратах от 100 000 рублей и 1 500 000 рублей на счету. Безлимитный проход – на минуточку! – от 6 000 000 рублей.

Промсвязьбанк, программа Orange Premium Club: безлимитный и бесплатный приорити пасс от Промсвязьбанк требует от 4 000 000 рублей на счету клиента.

Home Credit, карта Польза Travel: работает с Lounge Key, дает единоразово 2 бесплатных прохода за выпуск карты. Далее при поддержании от 600 000 рублей ежедневно или ежемесячных тратах от 100 000 рублей (с очень грустным кэшбеком) предоставляется 1 проход в месяц. Они копятся, но сгорают через 4 месяца.>

Кредит Европа Банк, карта TravelPass: за траты про этой кредитке от 60 000 рублей в месяц положено 8 проходов в год в бизнес-залы по программе Lounge Key. Карта, кстати, симпатичная — есть кэшбек в 5-10% на отели-авиа-авто, заправки и кафе-рестораны. Бонусы капают сразу после покупки!

Тинькофф, любая карта Премиум: 1 999 рублей в месяц. Бесплатно — при тратах от 200 000 рублей и 1 000 000 на счетах. Или иметь общий остаток от 3 000 000 рублей на всех счетах. А можно по-другому — подключить премиум инвестиции в Тинькофф, положить туда 1 000 000 рублей и будет 990 рублей/месяц (а карты уже выпускаются бесплатно).

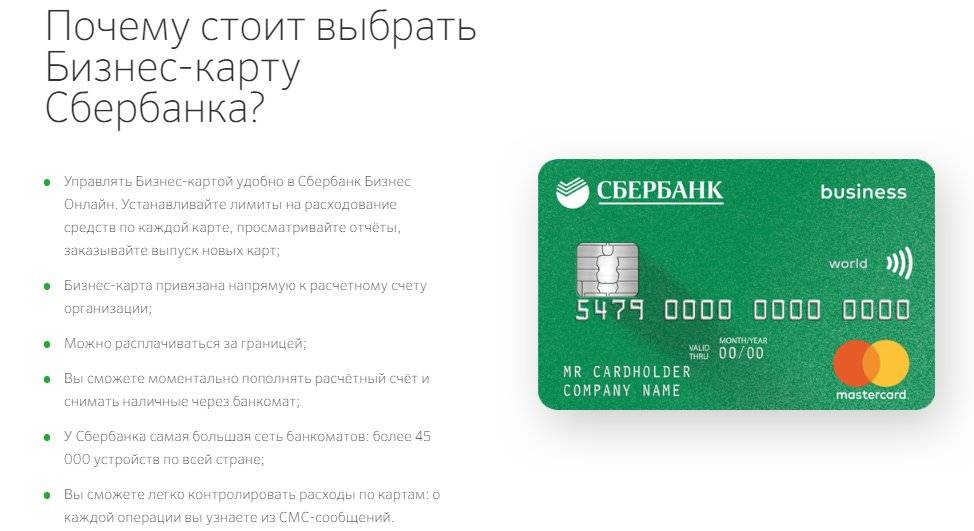

Можно ли картой Сбербанка расплачиваться за границей. Карточки MasterCard и Visa

Visa и MasterCard представляют собой межнациональный платежные платформы, по этой причине применять карточки, подключенные к ним, вы можете практически в любом государстве мира. Карточки этого типа выпускает множества кредитных организаций в различных государствах мира. Пользователям доступны как обычные карточки, работающие с рассматриваемыми платежными платформами, так и золотые и платиновые. Кроме того, клиентам Сбербанка, обладающим пакетом премьер, доступны премиальные карточки Mastercard World и Visa Infinite.

Обладатели карточек, подключенных к рассматриваемым платежным системам, могут рассчитывать на разнообразные бонусы, а также особые условия обслуживания в торговых точках, расположенных на территории более ста государств мира.

Часть наших соотечественников уверена в том, что расчет по карточкам Visa происходит в долларах, а по карточкам Мастеркард в евро. В действительности это не так. Какая именно валюта будет применяться для осуществления расчетов, напрямую зависит от условий сотрудничества кредитной организации с той или иной платежной платформой.

Если вы являетесь владельцем рублевой карты, подключенной к рассматриваемым платежным платформами, то при ее использовании для осуществления расчетов за пределами РФ, автоматически осуществляется обмен рублей в нужную валюту. Вы должны быть готовым к тому, что при конвертации средств с вас будут удержаны комиссионные сборы.

Чтобы расчет при помощи карты за пределами РФ был более выгодным, рекомендуется заказать мультивалютную карточку. Ключевая особенность таких карт состоит в том, что при их применении за рубежом не осуществляется конвертация валют, благодаря чему вам не придется оплачивать комиссионные сборы.

Карточки, подключенные к рассматриваемым платежным системам, позволяют без проблем совершать оплату покупок в США или в любом другом европейском государстве. При этом вы должны быть готовы, что у вас могут возникнуть трудности с применением подобных карточек в Китае и Японии. Это вызвано тем, что на территории Японии преимущественно применяются карты, подключенные к местному платежному сервису JCB, а в Китае обычно используются карточки, подключенные к платформе China UnionPay.

Если вы планируете при выезде за пределы РФ применять карту описываемого банковского учреждения, то за несколько суток до совершения поездки вам необходимо связаться с сотрудниками рассматриваемой организации и сообщить о собственных планах. Во время звонка в рассматриваемую кредитную организацию вам следует рассказать, в каких именно государствах вы желаете побывать. При этом вам требуется указать даже те страны, в которых вы будете совершать пересадки.

Обращение в кредитную организацию является обязательным условием для предотвращения блокировки карточки. Это вызвано тем, что если вы применяете карточку в регионе своего проживания, а затем она начала использоваться в другой стране, то система может посчитать, что вашу карту украли, в результате чего произойдет ее блокировка. Специалисты рекомендуют при посещении иностранных государств иметь при себе определенную сумму в местной валюте, так как при снятии наличных в иностранных государствах вам придется оплачивать комиссионные сборы. Карту рекомендуется применять за рубежом лишь для осуществления безналичных платежей.

Если вы все-таки планируете снимать деньги с карты за пределами РФ, то рекомендуется заранее ознакомиться с тем, какой размер комиссионных сборов с вас будет удерживаться при снятии наличности.

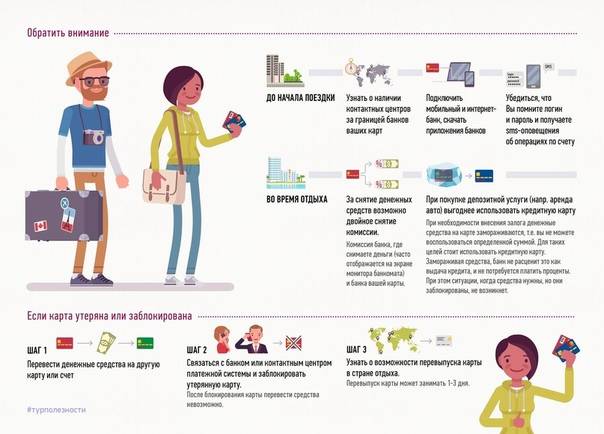

Что делать, если банк заблокировал карту за границей

К сожалению, бывают такие ситуации, когда банковскую карту блокируют. Почему это происходит? В большинстве случаев срабатывает риск-мониторинг. Это система, которая отслеживает и выявляет типичные и нетипичные для клиента операции. Она может сработать, когда поступит запрос из точки, которая непривычна по своей геолокации, на сумму, которая больше, чем обычно. Осложняет ситуацию то, что зачастую это не просто перевод денег, а блокирование какой-то суммы, необходимость конвертации в другую валюту и т. д.

С одной стороны, банки заботятся о сохранности Ваших средств, но для Вас это может вызвать определенные неудобства, даже панику.

Что делать? Нужно звонить на горячую линию в Вашем банке. Но для этого на счете мобильного телефона должна быть достаточная сумма, чтобы сделать звонок в роуминге. Можно попробовать написать в службу поддержки, но на переписку уйдет время. К тому же, с целью защиты от мошенничества не все банки могут разрешить разблокировать карту по телефонному звонку или в результате переписки.

В общем, все это намного легче предупредить, чем решить!

Другие карты для покупок за рубежом и в иностранных интернет-магазинах

● Если у Вас есть «Сверхкарта», у которой приветственный период ещё не истёк, т.е. положен кэшбэк в 7% на все покупки, то можно смело ехать с ней за границу. Кэшбэк перекроет дополнительные комиссии и конвертации.

● Платиновая «Кредитная карта Мира» от «ВТБ 24» тоже весьма выгодна для поездок за рубеж, поскольку за границей по ней начисляются двойные баллы (реальный кэшбэк получается где-то 4-5%). Плата за выпуск 850 руб., карточка бесплатна при обороте трат в 65 000 руб./мес., иначе обслуживание стоит 850 руб./мес. Однако эта карта всё-таки из другой весовой категории, премиальную кредитку дадут далеко не каждому, к тому же требование к обороту тоже не маленькое, поэтому в сегодняшнем сравнительном обзоре карта не участвовала.

● На всякий случай не помешает оформить бесплатную мультивалютную карточку «БКС Банка», у неё основным можно сделать рублёвый, долларовый или евровый счёт. Курс конвертации в интернет-банке весьма выгодный. Карточка подойдёт для покупок в долларах и евро с соответствующих счетов, а вот покупки в «тугриках» по ней лучше не совершать.

UPD: 25.01.2018

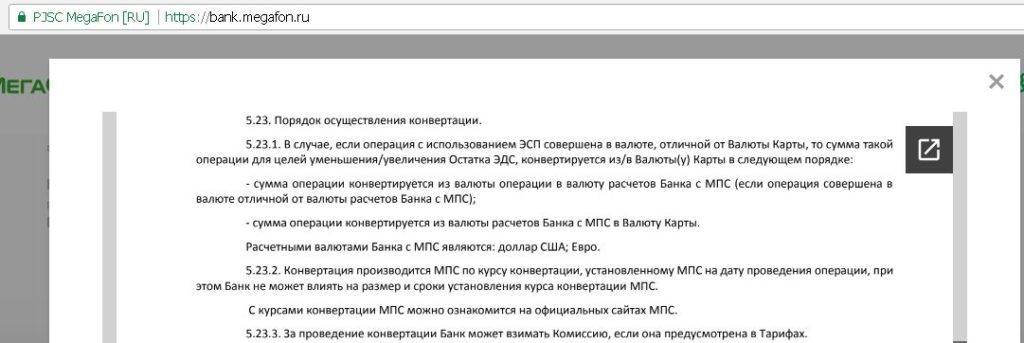

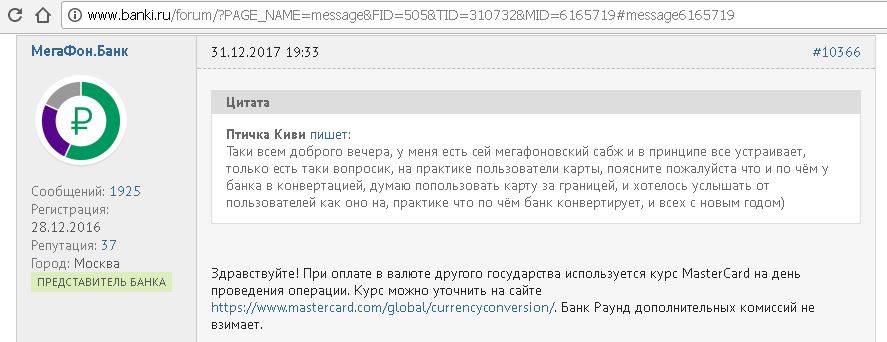

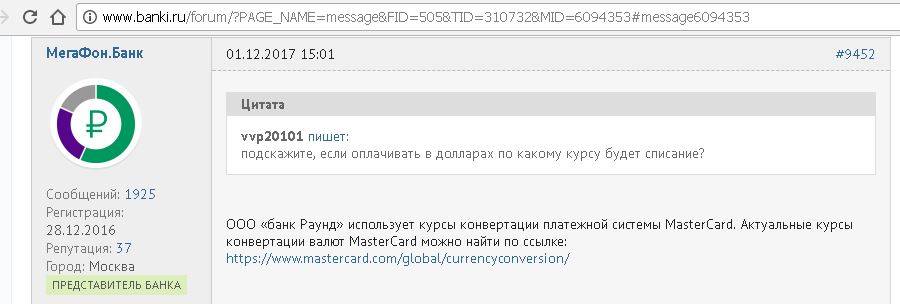

● При покупках в иностранной валюте по карте «Мегафон» используется выгодный курс конвертации МПС MasterCard на день фактического проведения операции по счету:

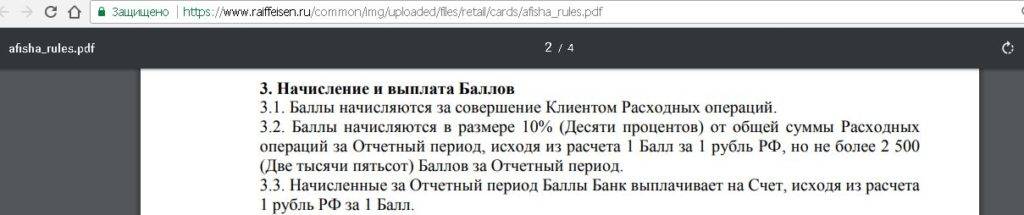

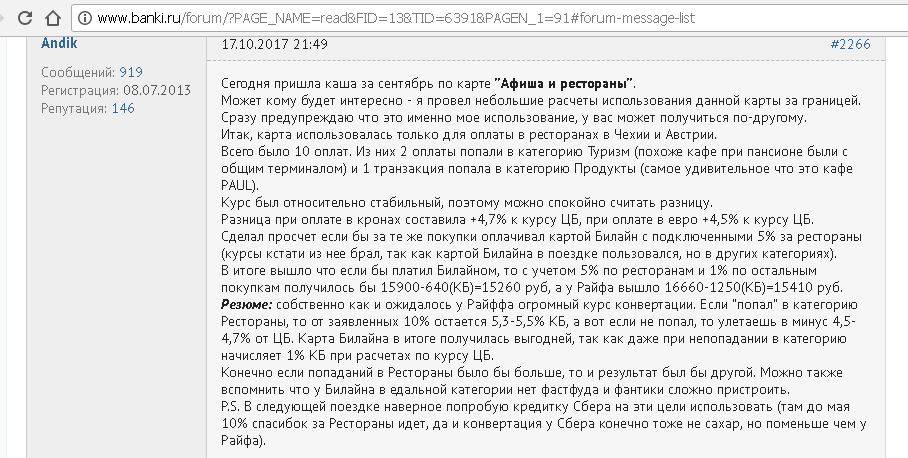

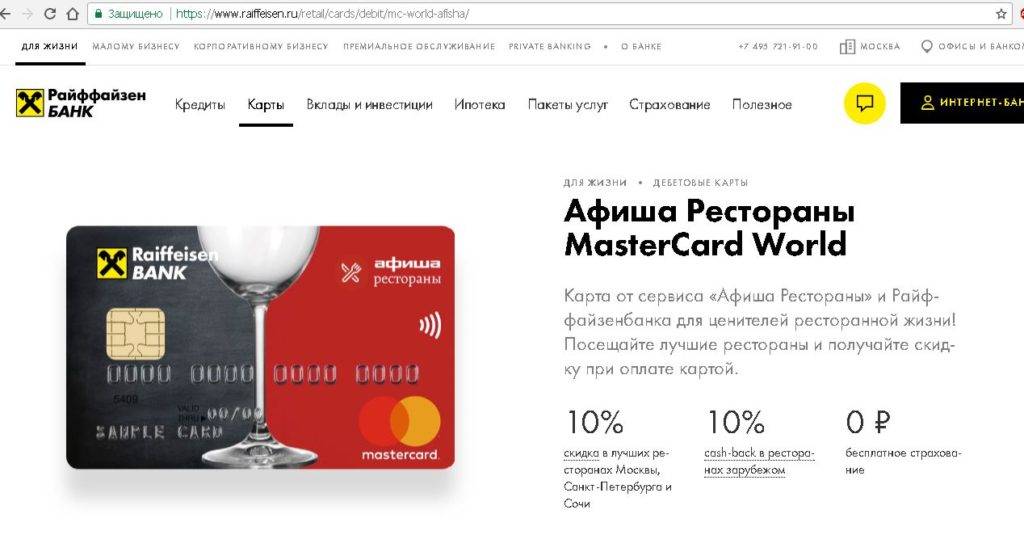

● У “Райффайзенбанка” есть карта “Афиша Рестораны”, по которой положен 10% кэшбэк за покупки в категории “Кафе и Рестораны” (MCC: 5811-5814) за рубежом. Месячный лимит кэшбэка 2500 руб. (выплачивается рублями на счет карты раз в месяц):

Курс конвертации, правда, у “Райфа” драконовский, где-то +4,5% к курсу ЦБ РФ с учётом дополнительной комиссии в 1,65% за покупки в валюте, отличной от валюты счета. Так что от кэшбэка остается около 5%, что всё равно выгодно.

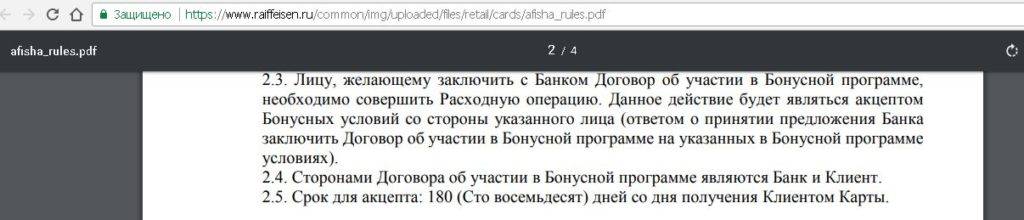

Для участия в бонусной программе нужно совершить первую покупку по карте в течение 180 дней с момента получения карты:

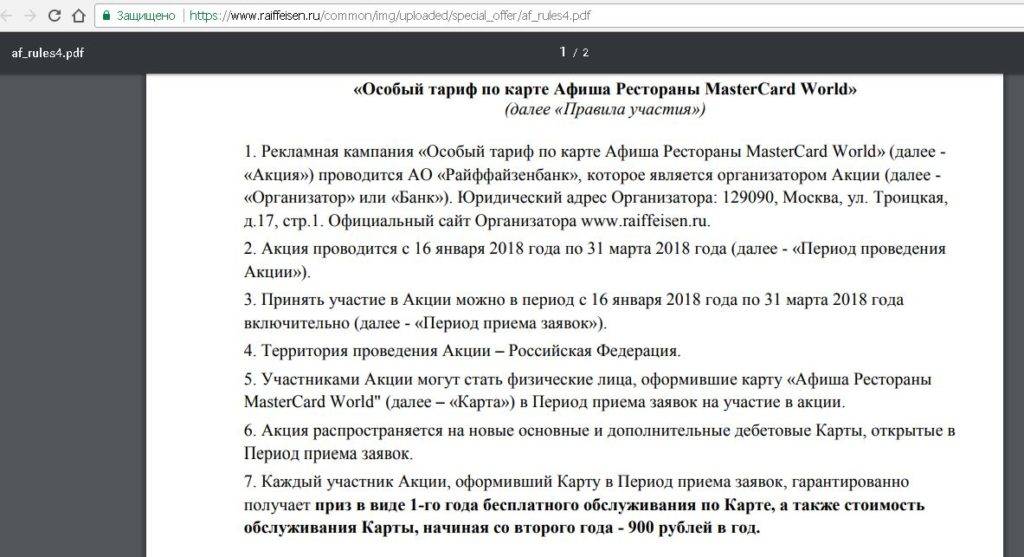

До 31 марта 2018 года можно оформить карту “Афиша Рестораны” с первым бесплатным годом обслуживания, со второго года плата составит 900 руб./год (обычная цена карты без пакета услуг 2900 руб./год):

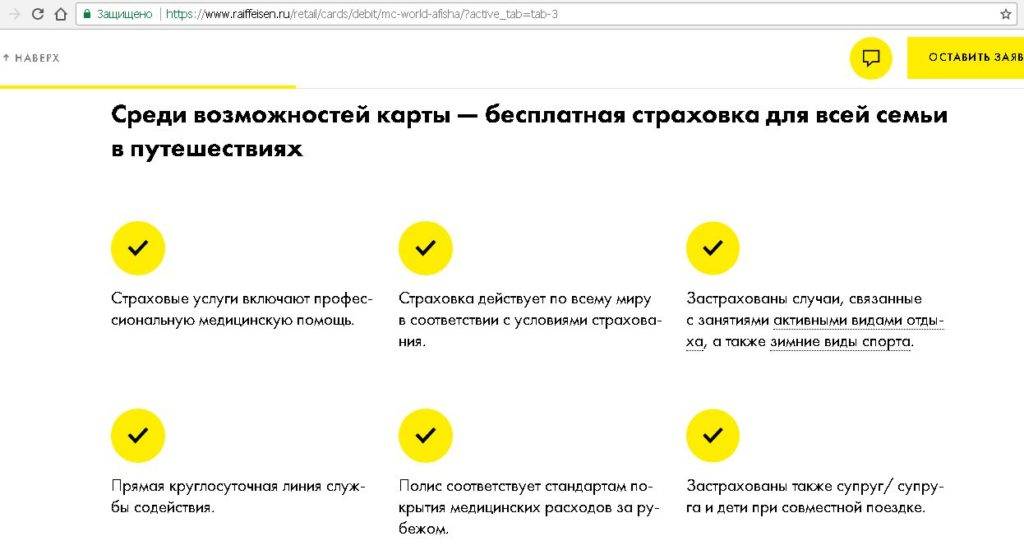

В качестве бонуса к карте “Афиша Рестораны” от “Райфа” положена бесплатная страховка в путешествиях для всей семьи от компании “Альфа Страхование”. Подробно о предлагаемой страховке можно почитать здесь.

Готовимся к поездке за рубеж

Использование кредитки за границей может происходить не всегда, но как запасной кошелек на непредвиденный случай она просто незаменима. С кредитной картой можно не беспокоиться, что в поездке неожиданно закончатся деньги. Не нужно декларировать наличные на границе или покупать валюту в специальных пунктах обмена.

Если вы бываете в других странах, следует заранее позаботиться о кредитной карте, которая будет удобна в путешествии

При выборе необходимо обратить внимание на несколько важных параметров. Какие вопросы задать банковскому менеджеру?

Как происходит конвертация при оплате в иной валюте и какая комиссия взимается? Открывать рублевую кредитку может быть невыгодно.

- Размер комиссии за обналичивание лимита в другой стране. Делать это не рекомендуется, ведь плата будет списана сразу двумя банками – эмитентом и владельцем банкомата. Расходы за операцию снятия наличных могут быть слишком высокими. Да и в России многие банки берут за подобные транзакции большой процент.

- Плата за безналичное использование кредитной карты. Несмотря на то, что кредитка предназначена для таких операций, за границей может взиматься дополнительная комиссия. Впрочем, процент будет незначительным по сравнению со снятием денег с карточки. Некоторые банки и вовсе не берут никакую комиссию за оплату товаров или услуг по терминалу.

- Действие льготного периода. Он может распространяться только на безналичные операции, совершенные на территории России. За границей же грейс сразу прекращается. Значит, будет начисляться процент согласно условиям тарифного плана.

- Порядок действий в случае утраты кредитной карты в другой стране. Лучше остановить свой выбор на банке, у которого есть партнеры за границей. В таком случае решить проблему будет куда проще – вы сможете быстро заблокировать пластик и заменить его на новый. Если у вашего банка нет зарубежных партнерских организаций, закажите дополнительную карту и храните ее отдельно от основной. В случае утери вы сможете расплачиваться кредитной карточкой, как и прежде.

Все эти детали тарифного плана следует уточнить еще до оформления кредитной карты. Сразу же сообщите банковскому менеджеру, что планируется использование кредитки за границей. Практически в любом банке есть пластик для путешественников. Или же универсальные тарифы, такие как кредитная карта Сбербанка.

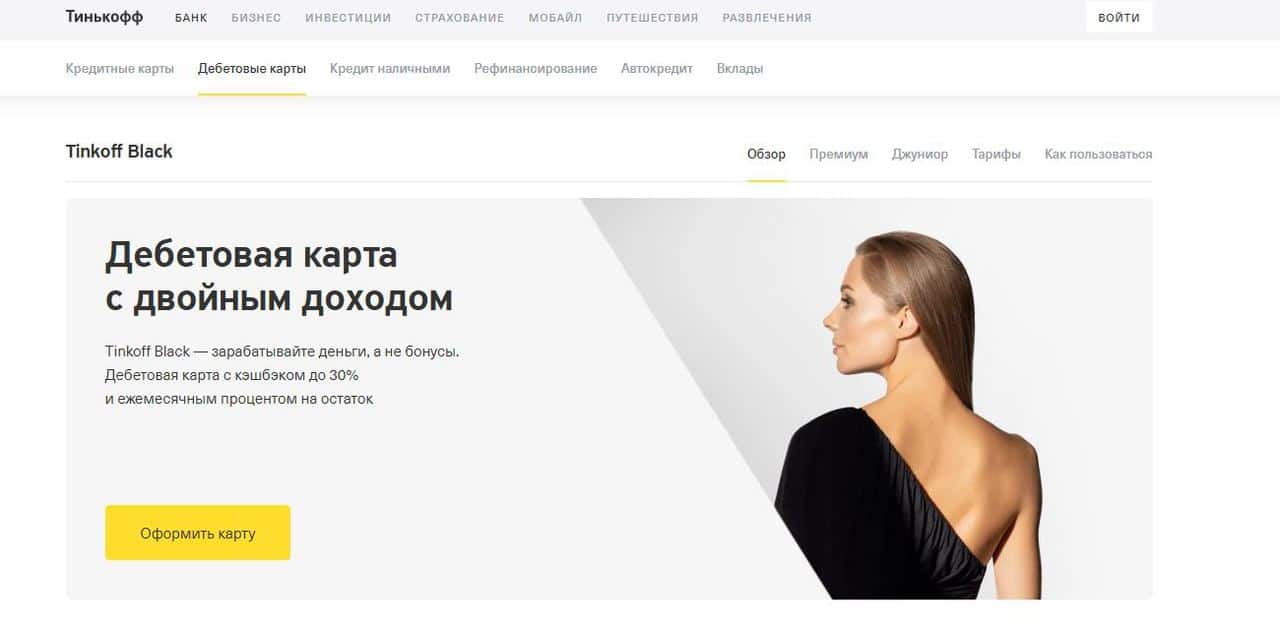

Tinkoff Black

Одно из важных преимуществ данного предложения – это то, что карту можно сделать мультивалютной. Вы можете открыть счет в евро или долларах и привязать его к карте. Условия использования и тарифы при этом будут совпадать во многом с рублевым счетом.

Вы получите бесплатное обслуживание счета, возможность совершать покупки с кэшбэком до 30% и 0,1% годовых на остаток. Снятие наличных в банкоматах партнерах бесплатно до 5 000 долларов при сумме покупок по карте свыше 100 долларов, такие же условия для евро.

Тинькофф предоставляет возможность открыть счет в фунтах и во многих других экзотических валютах, но там уже нет кэшбэка, а снятие наличных будет жестко ограничено.

Отмечу, что активный счет для покупки вы можете менять в мобильном приложении или интернет-банке.

Карты Сбербанка Visa и MasterCard за границей: особенности оплаты и комиссии

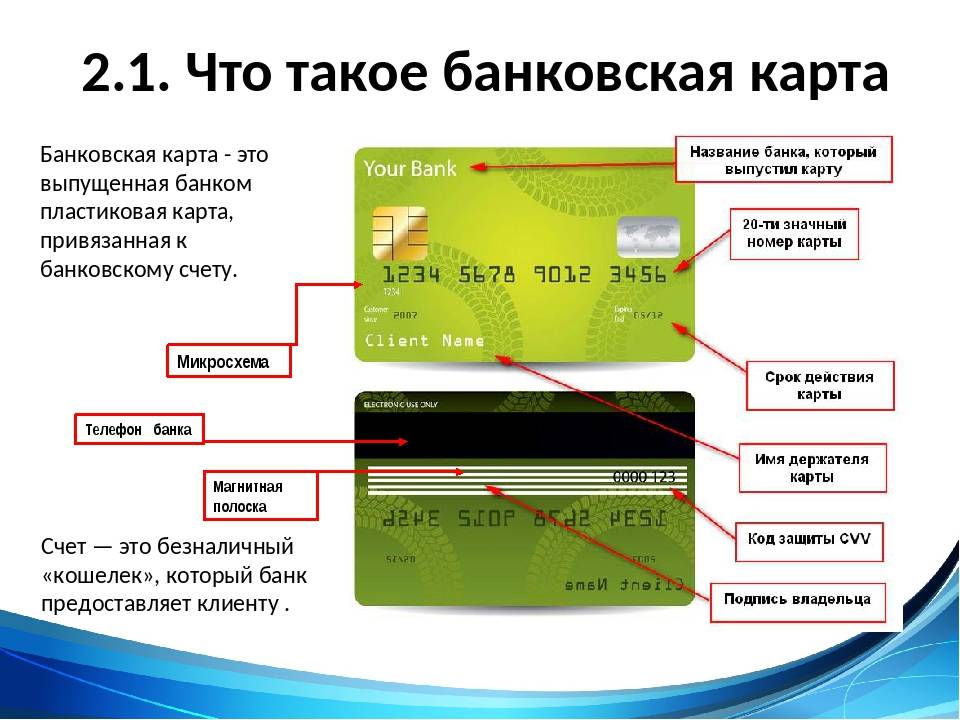

Карты Visa и MasterCard являются самыми распространенными в мире. Эти международные платежные системы сотрудничают с сотнями банков, которые эмитируют карты нескольких категорий: карты классические VISA Classic и Masterсard Standard, а также карты премиальные – Gold и Platinum, VISA Infinite и Masterсard World Signiature. Владельцы карт высоких категорий получают ряд дополнительных бонусов, премиальные условия обслуживания, а также больший лимит снятия наличных.

Бытует мнение, что расчеты по картам Visa проводятся в долларах, а по MasterCard – в евро. На самом деле, это далеко не всегда так. Валюта процессинга зависит напрямую от договора банка с конкретной платежной системой. Однако основную проблему при расчете картой Виза или МастерКард от Сбербанка за границей это несет.

Карты, выпускающиеся в России, несмотря на принадлежность к международным платежным системам, открываются в национальной валюте. Поэтому если вы совершаете оплату картой Виза Сбербанка в Европе, происходит транзакция, при которой рубли конвертируются в евро через расчетный центр. В зависимости от курса единой европейской валюты, вы можете потерять дополнительные средства, которые спишутся при конвертации.

Вариант, который позволит вам потерять меньше своих средств, – это выпуск карты в валюте страны посещения. Сбербанк позволяет клиентам открыть счет карты в удобной для них валюте. Вы можете также заказать мультивалютную карту: такие карты игнорируют конвертацию рублей в валюту. Мультивалютные карты Виза Сбербанка и МастерКард Сбербанка за границей позволяют не только экономить при оплате покупок. С такими картами снижается вероятность задержек транзакций или блокировки в терминалах.

Вы можете совершать покупки и оплату товаров и услуг с помощью карт Виза и МастреКард от Сбербанка практически в любой точке Европы, а также в США. Однако карты Сбербанк Маэстро за границей не принимаются не везде. Также могут возникнуть проблемы в поездках с картой Сбербанка в такие страны как Япония или Китай. Здесь во многих местах не принимаются к оплате карты платежных систем Visa и MasterCard. Поэтому, перед отпуском в Поднебесной или Стране восходящего солнца лучше обзавестись картами местных платежных систем. В Китае это China UnionPay, в Японии – JCB.

Первое правило путешественника в поездке с картой Сбербанка – позвонить заранее в организацию и предупредить о предстоящем выезде за рубеж.

Необходимо назвать все страны, которые вы планируете посетить, даже если в аэропорту одной из них вы будете ожидать пересадку при транзитном перелете.

Это необходимо для предупреждения блокировки карты: если вы обычно совершаете покупки по карте в одном и том же регионе, то при смене страны и валюты покупки банк может посчитать, что ваша карта была украдена.

При поездках за границу лучше иметь с собой наличные в национальной валюте. Однако, если у вас закончились средства, и возникла необходимость снять новые, заранее узнайте размер комиссии в Сбербанке по тарифам вашей карты. При снятии наличных, например, с карты Виза Сбербанк комиссия составляет порядка трех долларов или евро. Кроме того, комиссия за снятие с карты Сбербанка за границей может устанавливаться зарубежным банком.

Как избежать конвертаций, приводящих к удорожанию покупки?

Есть несколько способов избежать дополнительных потерь денежных средств при оплате картой за границей:

Выбирайте карты БЕЗ КОМИССИЙ ЗА КОНВЕРСИОННЫЕ ОПЕРАЦИИ (у мастеркардовских карточек такие комиссии встречаются реже).

Оформляйте рублёвые карточки с конвертацией по курсу ЦБ РФ (Кукуруза, Билайн, карта Эксперт Банка). В этом случае вы можете быть уверены, что средства будут сконвертированы по официальному курсу без дополнительных наценок. Хотя это не убережёт от возможного роста курсовой разницы на дату списания.

Оформляйте карты с выгодной программой лояльности (с большим кэшбэком). В этом случае кэшбэк за покупки в виде бонусов или рублей (или другой валюты) может «покрыть» потери из-за конвертации. При этом надо четко представлять, как работает программа лояльности, её ограничения и прочие нюансы. Искать такую информацию лучше на тематических форумах, в обзорах банковских карт и документах (тарифах, условиях обслуживания и т.д.) – на официальном сайте продукта вы найдёте только рекламу основных достоинств карты.

Необходимо свести к минимуму число конвертаций (лучше – их убрать). Для этого оформляем карту с валютой счета, соответствующей валюте биллинга. При совпадении валют биллинга, операции и карточного счёта мы полностью избавляемся от всех конвертаций (к чему и надо стремиться), но такие случаи возможны далеко не во всех странах. Рассмотрим такие 2 случая.

Так, при поездке в США или ряд других стран, где доллар США является официальной валютой (Панама, Эквадор, Зимбабве, Виргинские Острова, Сальвадор и др.) оформляем в российском банке долларовую карту.

При поездке в страны Евросоюза (в настоящее время 19 стран, официальной валютой которых является евро) оформляем в российском банке евровую карту.

Обратите внимание! Чтобы в вышеописанных случаях не попасть на конвертацию, вы должны быть твёрдо уверены, что в США или «долларовых» странах вы расплачивайтесь карточкой с валютой расчёта между МПС и банком-эмитентом – долларом. Та же ситуация с евросоюзом

Валюта биллинга обязательно должна быть – евро, иначе вы попадёте на двойную конвертацию «евро->доллар» на стороне МПС и «доллар->евро» на стороне вашего банка. Согласитесь, что будет обидно, если вы взяли евровую карту с валютой биллинга доллар (или даже рубль – судя по форумам, встречаются банки и с нашей национальной валютой расчёта) – такое, конечно, встречается редко, но всё-таки встречается.

При поездке в страны с собственной национальной валютой расчёта («тугрики») лучше отдать предпочтение долларовой карточке. А если быть точнее, то валюта карты должна совпадать с валютой биллинга по карточке конкретного банка (подавляющее большинство банков ведут расчёты в долларах США, но есть и исключения). Таким образом, в схеме расчёта останется только одна конвертация «тугрик – доллар США» по курсу МПС, и в дату списания со счета карты будет списана сумма в долларах без каких-либо конвертаций.

Примеры использования кредиток

Далее мы собрали примеры ситуаций, в которых чаще всего используются кредитные карты. Здесь есть примеры как правильного, так и неправильного использования этого финансового продукта. Зная такие ситуации, вы сможете лучше понять, нужна ли вам кредитка или нет, а также наглядно увидеть принципы ее правильного условия.

Пример 1. Использование льготного периода.

Андрей Иванов оформил кредитную карту с лимитом 50 000 рублей и льготным периодом 55 дней. В месяц он зарабатывает 30 000 рублей и оплачивает картой различные траты общей суммой до 20 000 рублей. Для оплаты некоторых расходов (например, коммунальных услуг) и снятия наличных Иванов использует свою дебетовую карту. Всю сумму трат он погашает целиком в течение беспроцентного периода. Таким образом, Иванов пользуется картой почти без переплат – платить ему нужно только комиссию за обслуживание и SMS-уведомления.

Пример 2. Кредитная карта вместо потребительского кредита.

Сергей Васильев оформил кредитку с лимитом 100 000 рублей и ставкой 20% годовых для оплаты расходов по ремонту вместо потребительского кредита. В месяц он зарабатывает 45 000 рублей, а расходы составили 95 500 рублей. Минимальный платеж по карте – 5% от суммы долга плюс начисленные за месяц проценты. В первый месяц он составил 6 369,85 рублей, а Васильев внес 7 000 рублей. Каждый месяц он пополнял кредитку на эту сумму, полностью свой долг он погасил за 14 месяцев. После этого кредитка Васильеву была уже не нужна, и он закрыл ее.

Пример 3. Если льготный период нарушен.

Евгения Кузнецова пользуется кредиткой с лимитом в 60 000 рублей. Она старается всегда соблюдать льготный период. Но однажды ей понадобилось снять 1 000 рублей наличными, а под рукой была только кредитная карта. Она сняла нужную сумму в ближайшем банкомате. Банк взял с этой операции комиссию в 4,5% – Евгении пришлось заплатить ему 45 рублей – и прекратил действие льготного периода. Евгения погасила долг по частям за несколько месяцев, после чего банк вернул беспроцентный период.

Пример 4. Кредитная карта за границей.

Людмила Савельева оформила кредитную карту в системе Виза с лимитом 75 000 рублей. На новогодние праздники она поехала к родственникам в Казахстан. С собой она взяла свою кредитную карту, все покупки в Казахстане она оплачивала ей. Сумма платежа в процессе оплаты конвертировалась сначала в доллары по курсу банка, выпустившего карту, а затем в тенге по курсу банка, обслуживающего магазин.

Пример 5. Неправильное использование карты.

Николаю Владимирову в дополнение к зарплатной карте оформили кредитную с лимитом 30 000 рублей. Николай не стал разбираться в особенностях продукта и правилах его использования. Он сразу же вывел все деньги с кредитки на зарплатную карту, а саму кредитку выбросил. Через три месяца Николай решил обратиться за ипотекой, но ему отказали из-за крупной просрочки по кредитной карте. На сумму долга все это время начислялись проценты и неустойки, не была оплачена комиссия за обслуживание. Николаю пришлось в срочном порядке погашать долг, пока его не передали коллекторам. Но кредитная история уже испорчена, и получить ипотеку он еще долгое время не сможет.

Мобильное приложение “Сбербанк Онлайн” за рубежом

Сбербанк Онлайн – это личный кабинет одноименной финансовой организации, который предоставляет клиенту огромное количество возможностей, начиная от оплаты коммунальных услуг и заканчивая оформлением кредитов. Получить к нему доступ можно на компьютере или смартфоне. Так как при заграничных поездках доступ к компьютеру бывает не всегда, то более популярным считается вариант с мобильным приложением. Общий функционал и особенности и мобильного и «стационарного» кабинетов практически идентичен. Работать приложение будет в любой точке планеты, при условии, что у клиента есть подключение к интернету и мобильная связь. Последняя нужна для того, чтобы получать контрольные СМС-уведомления. И вот если с доступом к самому сервису особых проблем не будет, то СМС-сообщения в других странах нередко запаздывают. Возникает ощущение, что проверка наличия сообщения происходит раз в несколько часов и активируется на небольшой период. Таким образом, чтобы использовать приложение, сначала нужно будет выполнить операцию до этапа ввода кода, дождаться, пока он придется и тут же повторить (актуально если между этими событиями прошло более 5-10 минут). Старый код уже не будет действителен, однако если тут же повторить оплату, то новый код придет уже быстро, как обычно это происходит на территории РФ. Данная особенность встречается далеко не везде, но, если проблема есть, она актуальна как для мобильного приложения, так и для стационарной версии Сбербанк Онлайн.

Общие правила использования кредиток

Кредитная карта позволяет своему держателю тратить деньги в пределах установленного банком лимита. Размер этого лимита зависит от платежеспособности и надежности держателя и может изменяться со временем. Долг по кредитному лимиту следует погашать – полностью или по частям. На непогашенную задолженность начисляются проценты по установленной банком ставке.

У большинства кредитных карт предусмотрен льготный период, в течение которого проценты не начисляются. За это время вы можете погасить долг по кредитной карте полностью без переплат. Льготный период не распространяется на некоторые операции (в том числе, на снятие наличных) и прекращается при неполном внесении долга.

Банки поощряют активное использование кредиток всевозможными бонусными программами. Например, Сбербанк предлагает программу «Спасибо», по которой небольшой процент от суммы покупки зачисляется на специальный счет. Этим бонусом можно затем оплатить часть следующей покупки. Для многих карт доступен кэшбэк – возврат части потраченной суммы обратно на карту. Он действует для определенных категорий товаров и услуг и заранее определяется банком для разных типов карт. Бонусные программы приносят выгоду как держателям карт, так и банкам– первые экономят на своих покупках, вторые привлекают новых клиентов и получают комиссию с безналичных операций от магазинов. По характеру использования кредитные карты бывают нескольких видов. В зависимости от формы исполнения они могут быть обычными или виртуальными. В зависимости от статуса – моментальными, классическими, золотыми или платиновыми. Карты выпускаются в различных платежных системах – это также влияет на их использование. Также кредиток отличаются условия – размеры кредитного лимита и беспроцентного периода, процентные ставки, бонусы, требования к держателям и другие

Важно правильно выбрать карту, чтобы она была удобной и выгодной для использования

Правила для обычных карт

Обычной кредитной картой можно свободно оплачивать любые товары и услуги, в том числе в интернете и за границей. Такая карта может поддерживать бесконтактную оплату – в этом случае для совершения платежа достаточно приложить карточку к терминалу. Следить за лимитами и задолженностями можно в интернет-банке или мобильном приложении.

Снять деньги с карты сложнее. Многие банки устанавливают лимит на снятие за день, месяц или год – у кредиток он более жесткий, чем у дебетовых карт. Более того, снятие денег облагается комиссией до 5-8% от снятой суммы. Если снимать деньги не в банкомате, а в отделении банка, то комиссия увеличивается. Только несколько предложений позволяют снимать наличные без комиссии.

Срок действия кредитной карты – от одного до трех-пяти лет. Когда он подходит к концу, банк начинает процедуру перевыпуска карты в прописанном в договоре порядке. Обращаться в банк не обязательно: он сам известит вас о начале процедуры. Если же карта вам больше не нужна и у вас нет долгов по ней, то можно попросить о закрытии счета. После перевыпуска или закрытия старая карта возвращается банку или уничтожается.

Правила для виртуальных карт

Виртуальная карта имеет те же реквизиты, что и кредитная карта – номер, срок действия, код безопасности и другие. Для нее также действуют льготный период и процентные ставки. Поэтому общие правила использования виртуальной кредитки – те же, что и для обычной. При этом с виртуальной карточки нельзя снимать наличные и отправлять переводы.

Срок действия у виртуальной карты обычно короче, чем у реальной – он длится до одного-двух лет. По его истечении карточка автоматически перевыпускается или, если долг полностью погашен, закрывается. Также, если у вас нет долга, вы можете закрыть такую кредитку досрочно через интернет-банк или мобильное приложение. Обращаться в отделение и платить дополнительные комиссии при этом не нужно.

Выгодные карты для путешествий

Проанализировав ряд предложений от разных банков, почитав отзывы и ознакомившись со мнением людей на разных форумах, выбрала несколько банковских карт, которые лучше подходят для использования за границей.

Еще раз напоминаю вам, что не являюсь экспертом в этой области. Экономическая ситуация меняется довольно часто, перед принятием решения обязательно изучите информацию.

Обратите внимание, все карты рублевые. Валютные не рассматривала, потому что, как и основная масса людей, особых сбережений не имею, и доход у меня в рублях

В идеале, иметь валютные банковские карты. Тогда можно обойтись совсем без конвертации. Или попасть только на одну, если выбранная страна путешествия имеет третью валюту (баты, юани и т.д.). Однако надо понимать, что если доход в рублях, то для пополнения банковской карты все-равно придется покупать валюту, и терять на этом.

Кукуруза MasterCardWolrd

Это единственная карта, где конвертация идет по курсу ЦБ без всяких процентов! Для путешественника она просто незаменима.

Изначально, карта не привязана к счету, соответственно если банк исчезнет, все деньги будут потеряны, потому что никакой компенсации в таком случае не полагается. Поэтому держать основные средства на ней не стоит, но для разовых платежей карта вполне подойдет.

Обратите внимание! Чтобы данная карта выгодно заработала на вас, нужно сделать определенные шаги

- Получить именную чиповую карту, она безопаснее

- Подключить сервис «Процент на остаток», тогда карта привяжется к счету в банке и не будет комиссии за снятие наличных в банкоматах (до 50 000 рублей в месяц)

Теперь по поводу кэшбека. Я не рассматриваю данную карту в этом ключе. Кэшбек здесь начисляется в виде баллов, которые надо еще постараться превратить в деньги

Но для тех, кому это важно, советую подключить услугу «Двойная выгода», увеличивает кэшбек в два раза

- Конвертация – по курсу ЦБ

- Снятие наличных – 0% (если подключена опция «Процент на остаток) до 50 000 рублей (свыше 1%)

- Кэшбек – баллами 3-5% ? (писала выше)

- Годовое обслуживание – бесплатно

- СМС – бесплатно

Вывод: Советую использовать эту карту, как расходную в дополнение к основной.

Тинькофф Black дебетовая

- Конвертация – по курсу ЦБ + 2% (с учетом кэшбека всего 1%)

- Снятие наличных – 0% (если снимать более 3000 рублей)

- Кэшбек – 1%

- Годовое обслуживание – бесплатно, если на счете депозит 30 000 рублей, в остальных случаях 99 рублей в месяц

- СМС – 39 рублей в месяц

Вывод: 2%-1%=1% (потеря при оплате картой); 2% (потеря при снятии наличных). Советую использовать, как основную карту.

Тинькофф Платинум кредитная

- Беспроцентный лимит – 55 дней

- Конвертация – по курсу ЦБ + 2% (с учетом кэшбека всего 1%)

- Снятие наличных – 2.9% + 290 рублей

- Кэшбек – 1% (до 30% по партнерским программам) баллами, 1 балл – 1 рубль

- Годовое обслуживание – 590 рублей

- СМС – 59 рублей в месяц

Вывод: Наличные снимать невыгодно. Хорошо использовать карту как страховку на непредвиденный случай, или как депозит при аренде авто.

О льготном периоде

Льготный период (или грейс-период) – это беспроцентный период использования карты. В течение этого периода на сумму долга по вашей кредитной карте не будут начисляться проценты. Такая услуга поможет вам получше ознакомиться с условиями кредитной карты или сэкономить на ее активном использовании.

Чаще всего, беспроцентный период длится от 50-55 дней до двух-трех месяцев. Но существуют карточки, у которых он составляет 100 и даже 200 дней. В зависимости от условий банка, он отсчитывается со дня выдачи карты, активации или совершения первой операции. Льготный период может быть возобновляемым или невозобновляемым.

Льготный период делится на две части – отчетную и платежную. В течение расчетной части вы можете оплачивать картой любые покупки в пределах лимита. Долг, который образуется на карте, будет необходимо закрыть в течение платежной части. Тогда банк не начислит проценты и, если позволяют условия, продлит льготный период.

Если вы не можете погасить задолженность полностью, то внесите минимальный платеж – он составляет часть от суммы долга со всеми начисленными процентами. Льготный период прекратится, а на остаток задолженности начнут начисляться проценты. Когда вы погасите долг – полностью или по частям – банк может возобновить льготный период.

На снятие наличных льготный период обычно не действует – если вы снимете деньги за счет кредитного лимита в банкомате, то на остаток начнут начисляться проценты. Также грейс-период часто перестает действовать при переводах с карты на карту и по реквизитам за счет кредитных средств. Поэтому с помощью кредитной карты не рекомендуется оплачивать коммунальные услуги.

Более подробно об использовании льготного периода вы можете узнать здесь.