Что влияет на вероятность одобрения

- Кредитная история — кредитная история показывает Сбербанку надежность заемщика. Какие у него были кредиты, на каких условиях, как он их выплачивал, были ли у него просрочки или проблемы с внесением платежей.

- Платежеспособность — платёжеспособность является одним из ключевых факторов в принятии банком положительного решения. Идеальной является ситуация, когда процент платежей по кредиту не превышает 30% от общего дохода заемщика. Такой процент позволяет заемщику застраховать себя от непредвиденных обстоятельств. На оценку платежеспособности влияют: текущие кредиты, алименты, долговые обязательства, иждивенцы, задолженности.

- Место работы — низкий трудовой стаж, отсутствие официального места работы, частые смены профессии снижают кредитный рейтинг. Сбербанк ищет надежных клиентов, которые получают стабильные и официальные доходы.

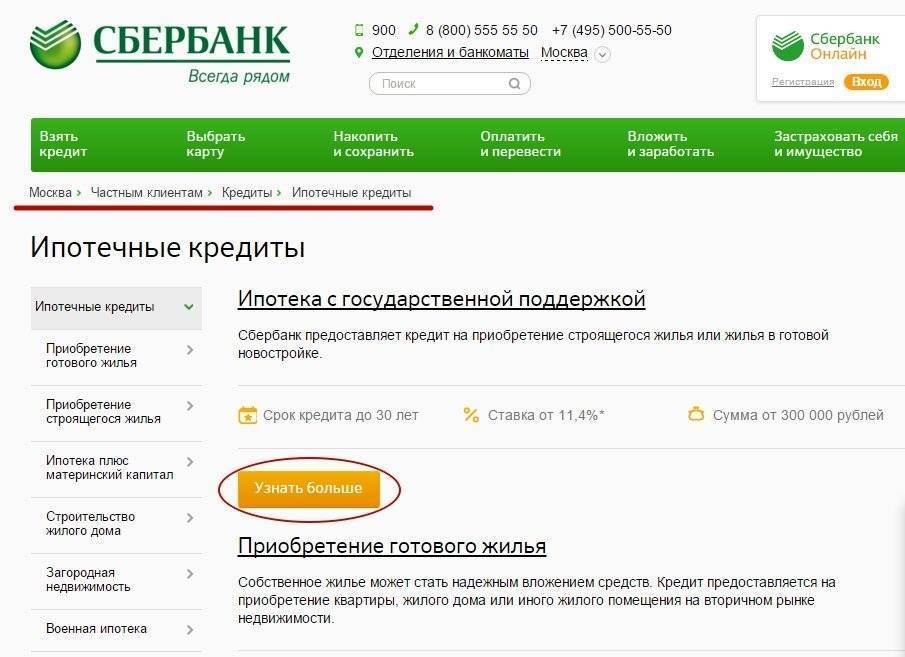

- Требования — каждый банк устанавливает свои требования к заемщику. Если вы не соответствуете хотя бы 1 минимальному требованию — будет отказано. Узнать требования Сбербанка к заемщикам можно на официальном сайте, на странице выбранной кредитной программы.

- Документы — чем больше документов вы сможете предоставить Сбербанку, тем выше вероятность одобрения вашей кредитной онлайн заявки. В пакет документов входят: документы, подтверждающие личность; документы, подтверждающие доход; документы, подтверждающие трудоустройство; дополнительные документы. Документы проверяет служба безопасности Сбербанка, если в них допущены ошибки или информация намеренно искажена — будет отказано.

Как повысить вероятность одобрения

- Поручитель — предоставить банку одного или нескольких поручителей;

- Созаемщик — привлечь созаемщика;

- Залог — оформить потребительский займ под залог недвижимого или движимого имущества;

- Дополнительный доход — предоставить банку сведения о дополнительных доходах и подтвердить их документами.

- Снизить нагрузку — закрыть действующие потребительские ссуды, рассрочки, ипотеки или кредитные карты либо снизить их ежемесячные платежи. Чем ниже долговая нагрузка, тем выше платежеспособность заемщика.

Причины отказа в выдаче кредита

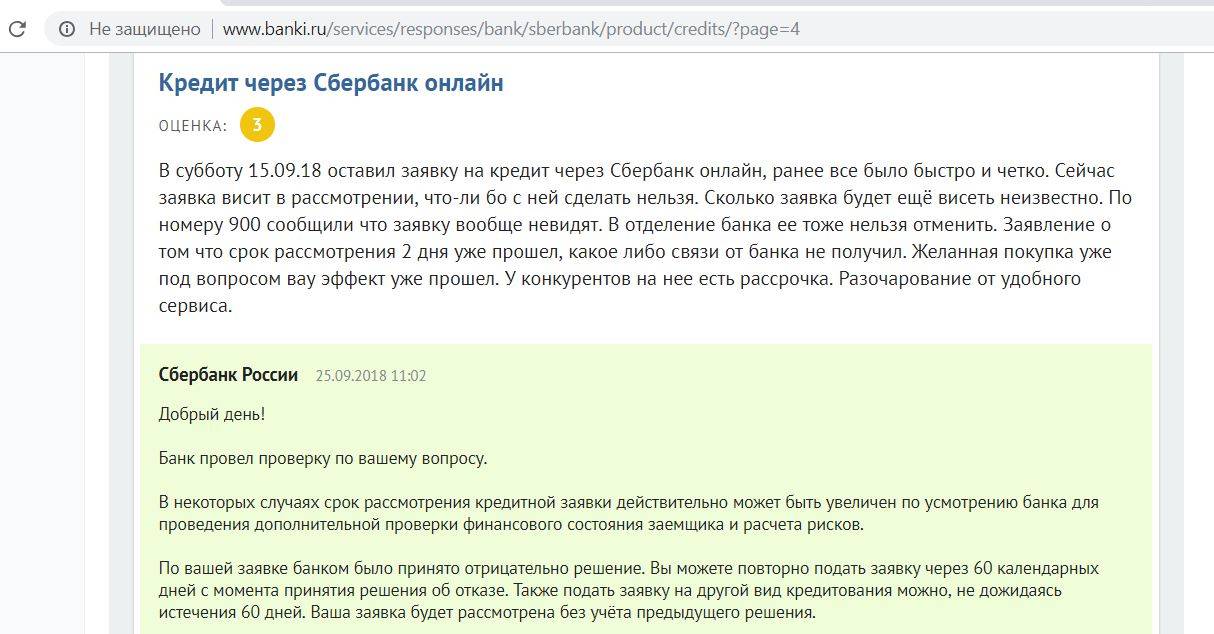

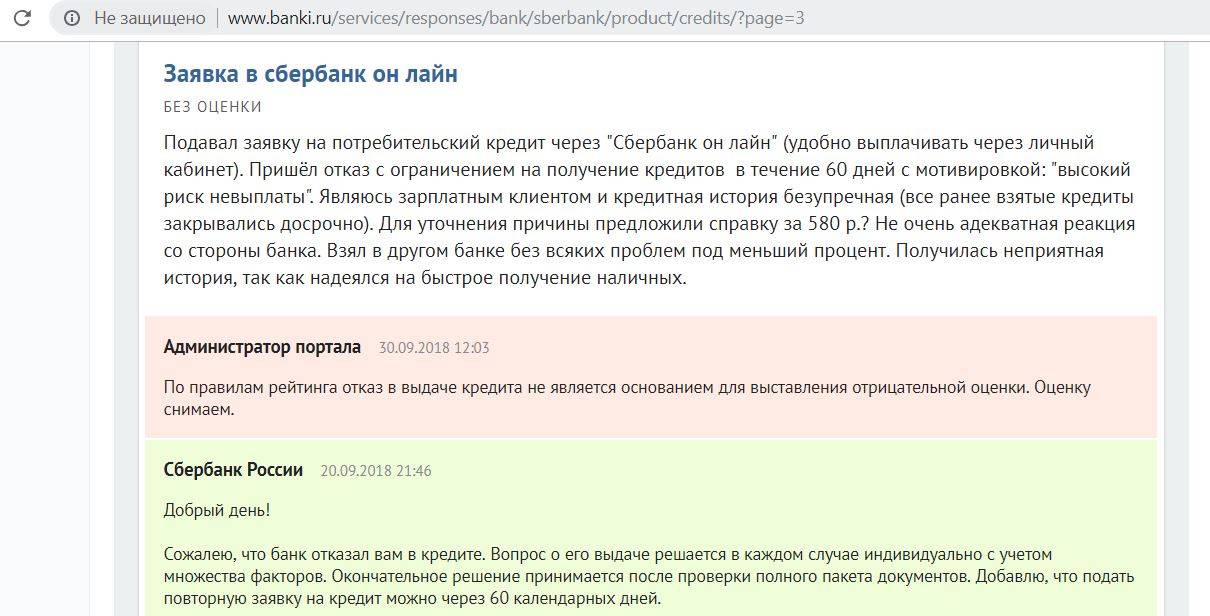

Если в ссуде отказано, не стоит сразу подавать повторную заявку, точь-в-точь копирующую предыдущую. Вернее, заявление можно писать хоть сразу, «не отходя от кассы», но это не поможет добиться положительного исхода, поскольку моментально последует отказ. Таковы правила банковского учреждения: если в заявке содержится аналогичная информация без изменений и клиенту нужна та же сумма, последует отказ в автоматическом режиме, то есть даже без рассмотрения.

Чтобы новая заявка с исходными данными была рассмотрена, ее нужно подавать спустя время, хотя бы один месяц. А еще лучше, попробовать выяснить причины отказа и попытаться их исправить, улучшив свои характеристики. По правилам Сбербанка не принято сообщать клиенту причину отрицательного решения по кредиту. Информацию следует получить самостоятельно. И это несложно, если внимательно ознакомиться с условиями предоставления займов.

большая сумма, несоответствующая уровню дохода;

небольшая заработная плата;

непостоянные заработки или неофициальное оформление;

ранее выданные и непогашенные займы (при этом неважно, в каких кредитных учреждениях они получены);

предыдущие займы погашались с просрочками, что отображено в кредитной истории.

Устранение причин отказа и поиск альтернативных решений

Обнаружена одна из таких причин? Значит, повторная заявка ничего не даст, если ее не устранить. В зависимости от причины необходимо предпринять какие-то действия: найти официальную работу, погасить прежние займы. Если ситуацию исправить невозможно, например, улучшить кредитную историю, значит, надо менять другие параметры, влияющие на положительный исход.

Можно предоставить залог или привлечь поручителя, обозначить дополнительные заработки.

Можно попробовать получить новый заем, по другой программе. Если есть любая недвижимость и человек, готовый поручиться, можно использовать эти возможности. У Сбербанка есть много привлекательных предложений для клиентов, желающих получить ссуду на хороших условиях.

Время на раздумье

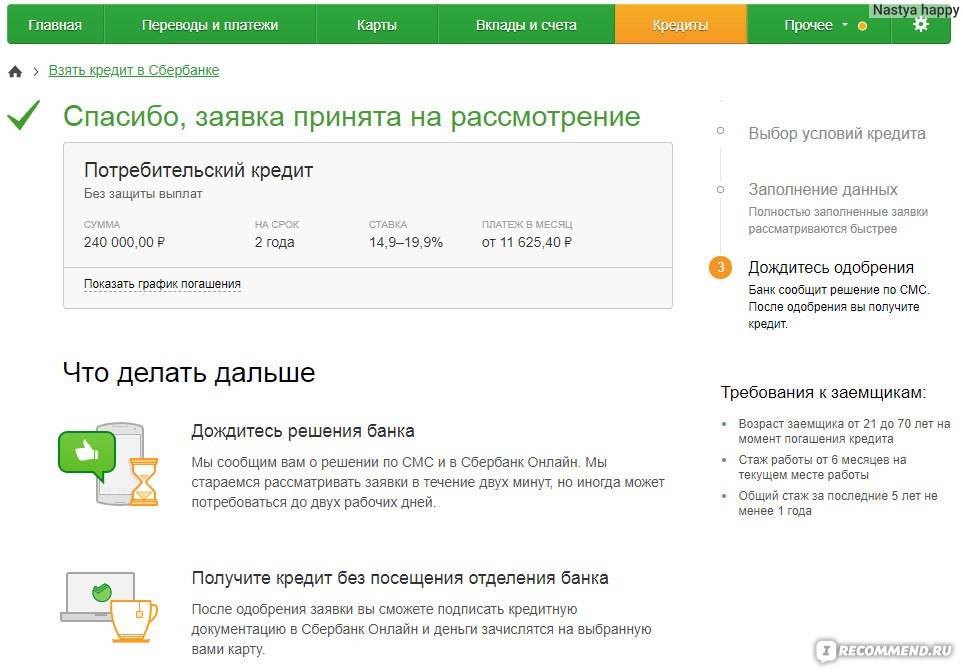

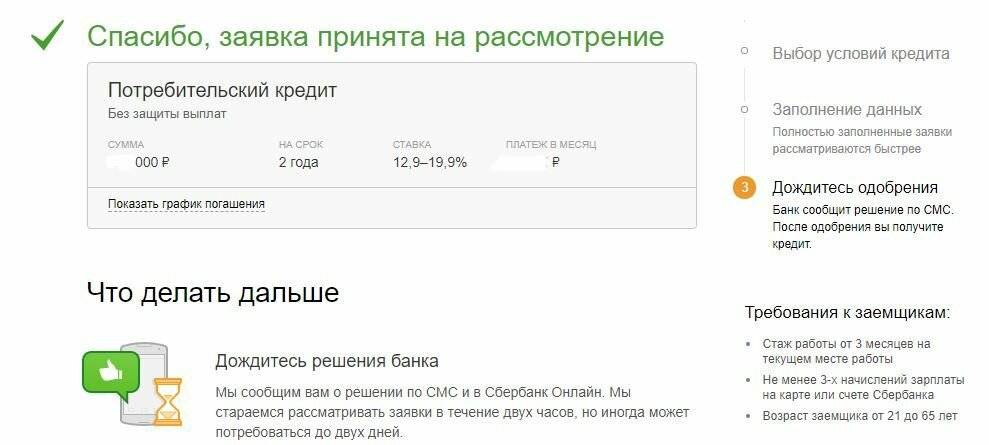

После одобрения заявки на кредит Сбербанк высылает заявителю СМС-сообщение с уведомлением. После того как банк уведомил заявителя, начинает течь 30-дневный срок в который заявитель должен принять решение. Если 30 календарных дней прошло, а гражданин так и не решился оформить договор на потребительский кредит или кредитную карту, одобрение заявки автоматически отзывается.

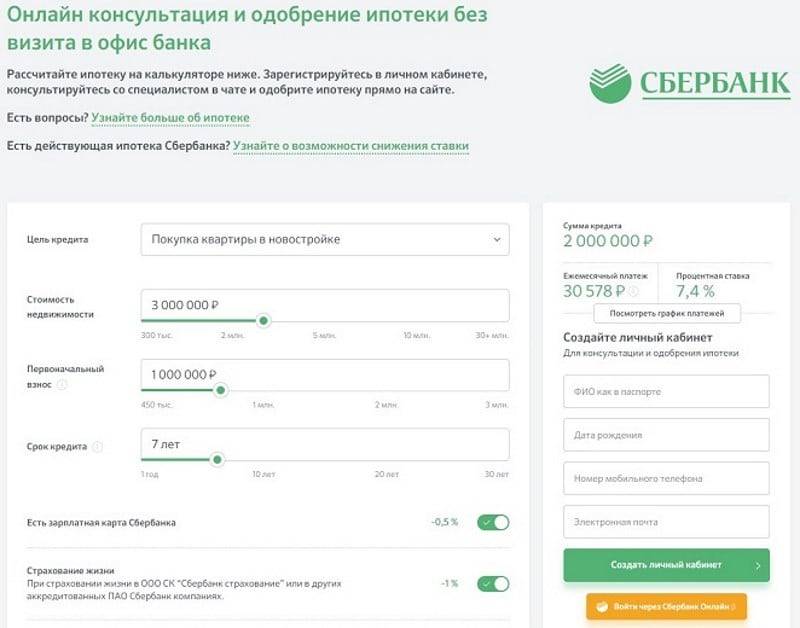

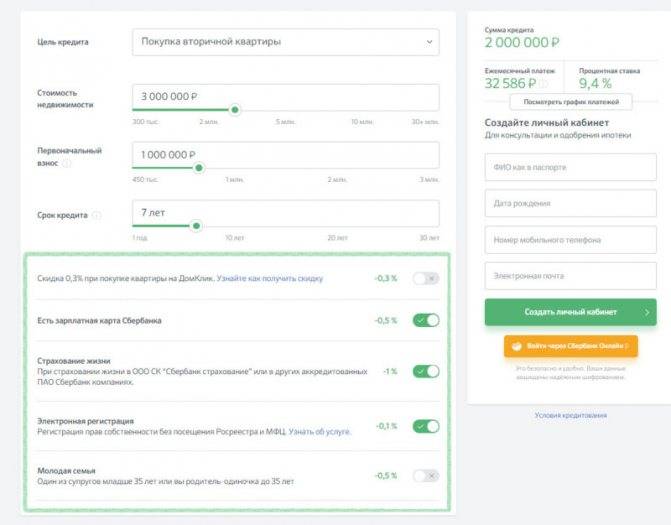

30 дней для раздумий по поводу приобретения потребительского кредита или карты вполне достаточно, но для ипотеки этого мало. Действительно, для того чтобы окончательно решится на оформление ипотечного кредита, нужно разыскать подходящий объект недвижимости, да и деньги для первого взноса надо подкопить. Сбербанк пошел навстречу клиенту, установив срок на одобрение 90 дней. Совсем недавно Сбербанк предоставлял потенциальным ипотечным заемщикам на 30 суток меньше, и это создавало проблему, особенно по части поиска жилья. Сегодня дело обстоит лучше, да и жалоб со стороны заявителей стало меньше.

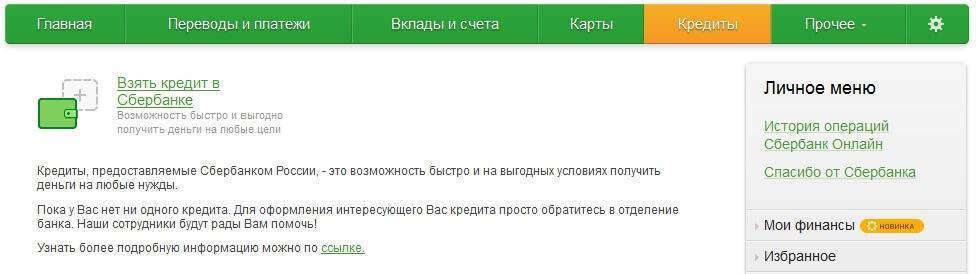

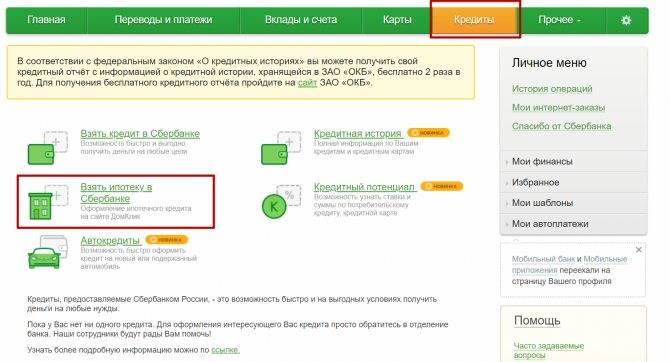

Посмотреть, действительно ли предложение по ипотеке в разделе «Кредиты» Сбербанка Онлайн нельзя. Подача заявки и оформление ипотеки осуществляется через специальный сервис ДомКлик. На нем же можно ознакомиться с условиями и нюансами будущего ипотечного договора. Там же следует смотреть информацию о статусе заявки на ипотеку.

Если вы не подавали заявку на кредит, а просто являетесь клиентом Сбербанка и вам пришло СМС с номера 900 о том, что вам одобрен кредит на определенную сумму – это предодобрение. Не стоит относиться серьезно к данной информации, поскольку она носит чисто рекламный характер. Даже если вы в тот же день обратитесь с заявкой в Сбербанк, на получение кредита на сумму указанную в СМС, вам могут и отказать. Как работает рассылка на предодобрение?

- Периодически сотрудник Сбербанка запускает особую программу, которая анализирует клиентскую базу.

- Собрав данные о зарплатных клиентах, программа считает их доход.

- Определив по особой формуле платежеспособность клиентов, программа делает рассылку, предлагая им взять кредит на сумму соответствующую их платежеспособности.

Данная программа не делает полный скорринг и не учитывает долги клиента, его дополнительные доходы и расходы, не учитывает и его кредитную историю, только зарплатный доход. Если же клиент «ловится на удочку» и оформляет заявку на кредит, его прогоняют через скорринговую программу, которая анализирует десятки параметров и либо дает положительную оценку, либо отрицательную.

В общем, не нужно реагировать на предодобрение кредита как на что-то серьезное. Вы вполне можете его проигнорировать, и никаких негативных последствий не будет. Если же вы проигнорируете реальное одобрение кредита, тогда Сбербанк не будет принимать у вас заявки в течение месяца, в дальнейшем ограничения будут сняты.

Что нужно для получения займа?

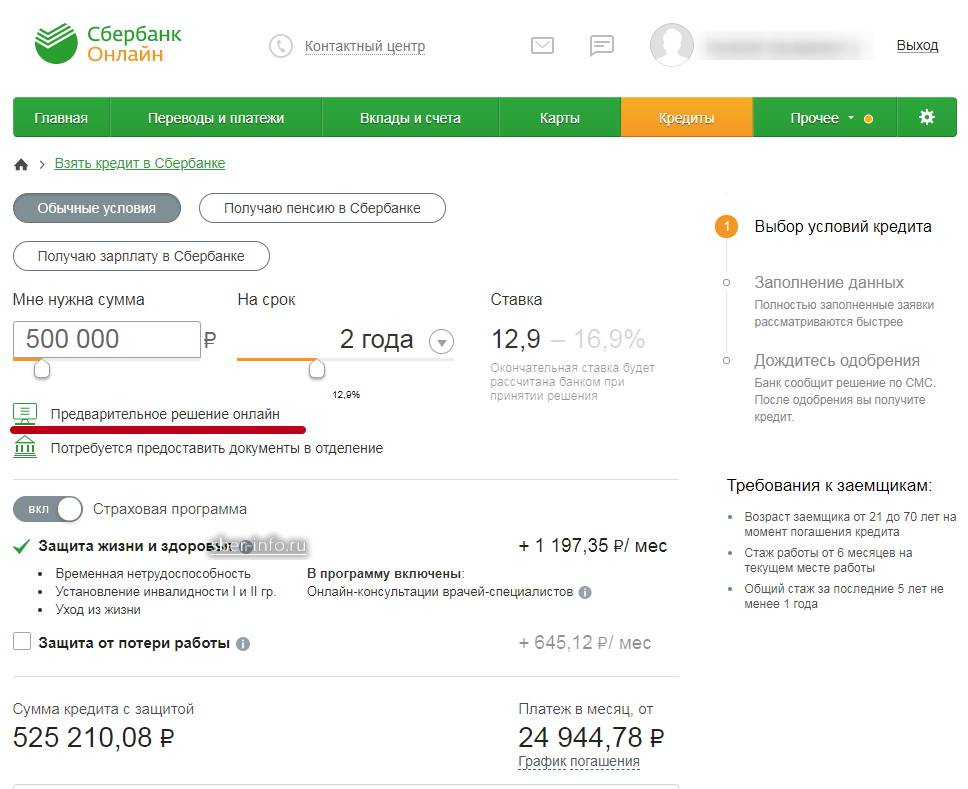

Ну вот, вы хорошо подумали и приняли окончательное решение брать потребительский кредит. У вас еще в запасе осталось 20 дней до отзыва предложения Сбербанка, дальнейшие действия. Вопреки распространенному мнению, оформить заем можно и без похода в банк.

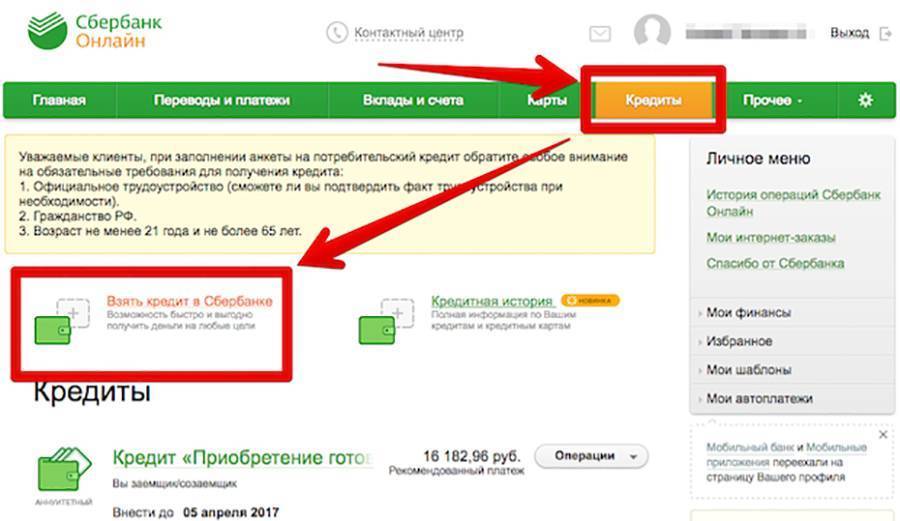

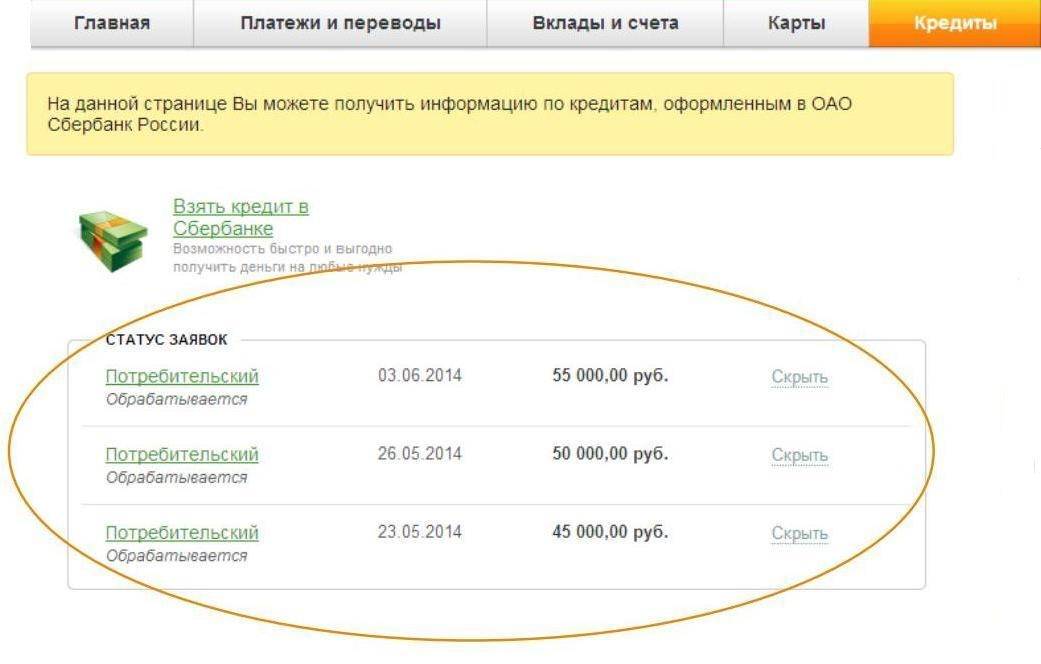

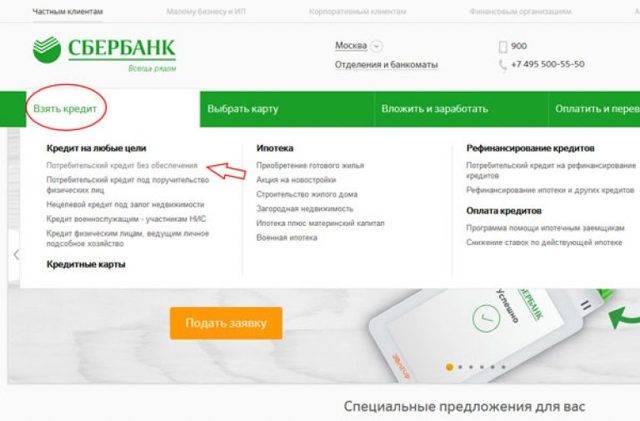

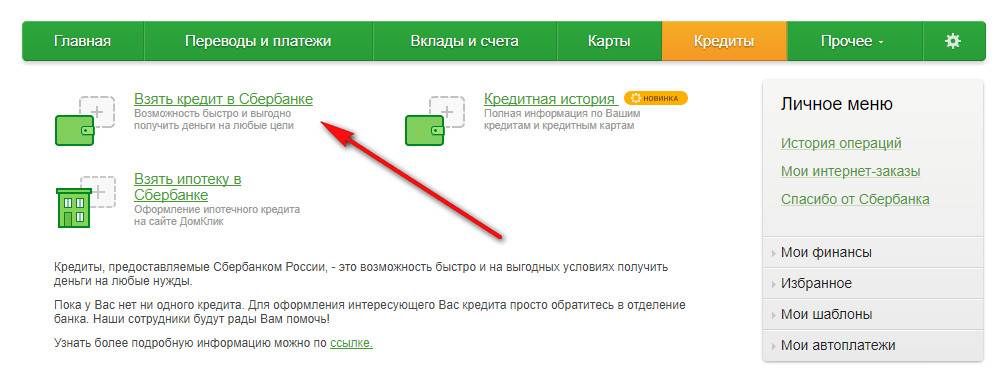

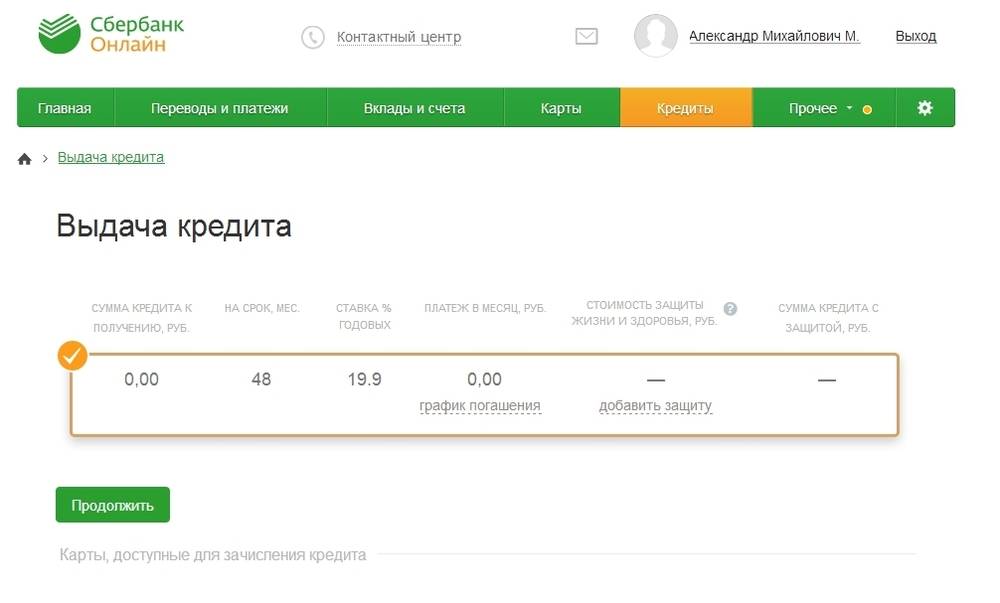

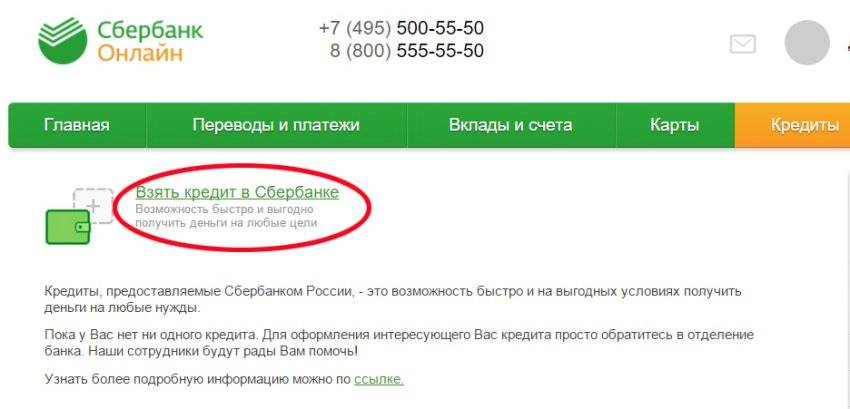

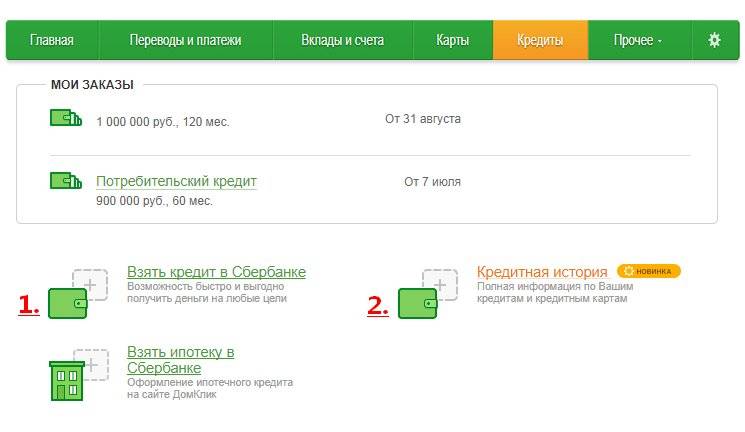

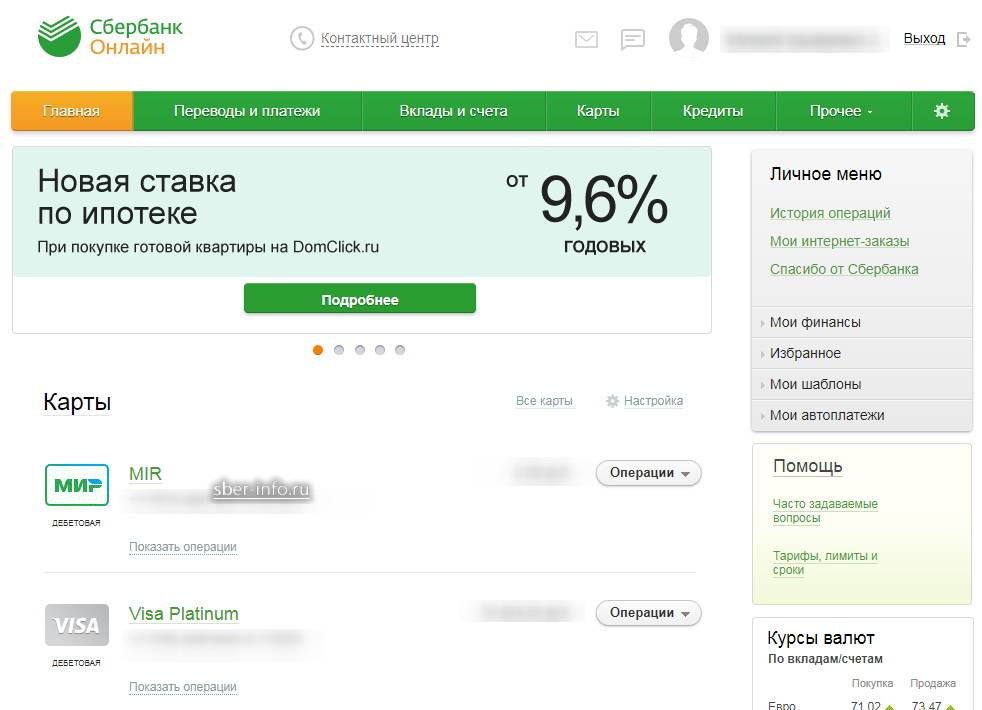

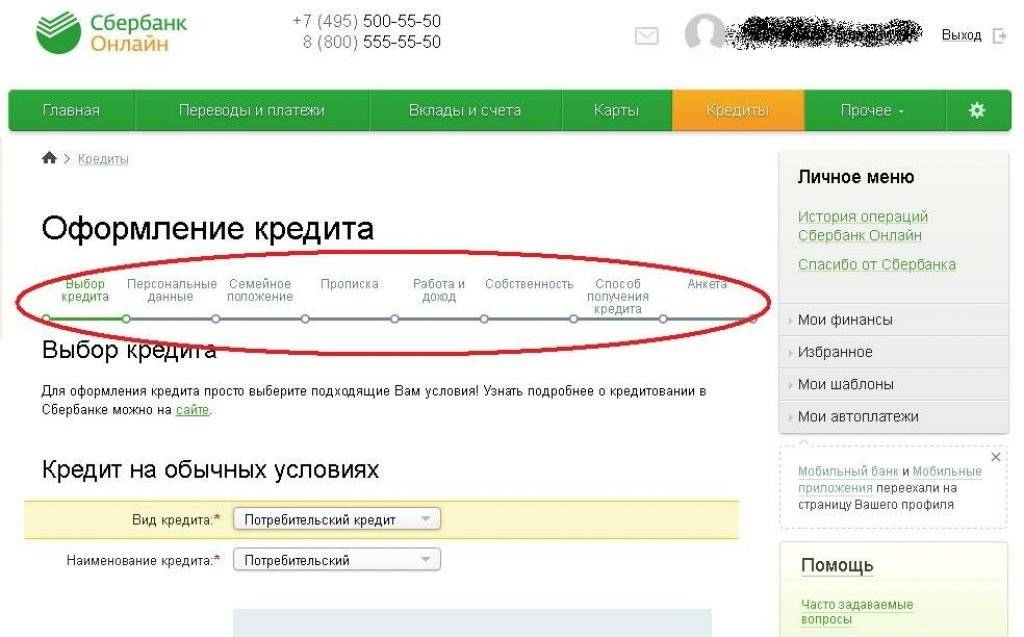

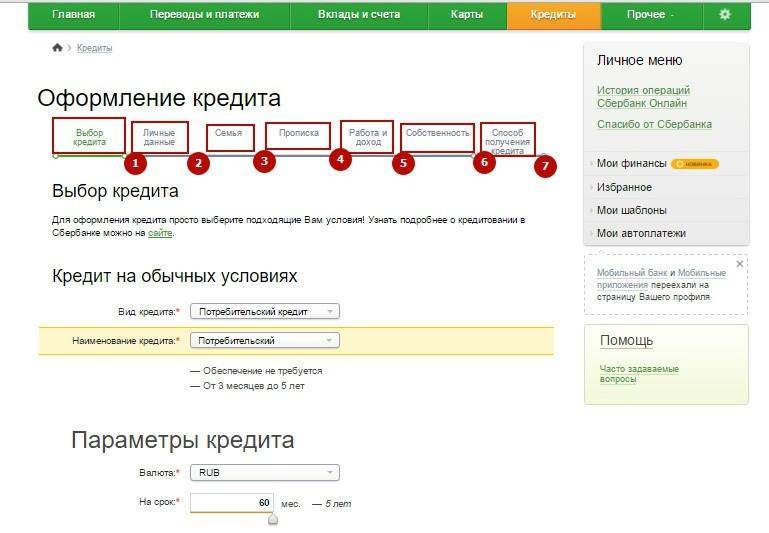

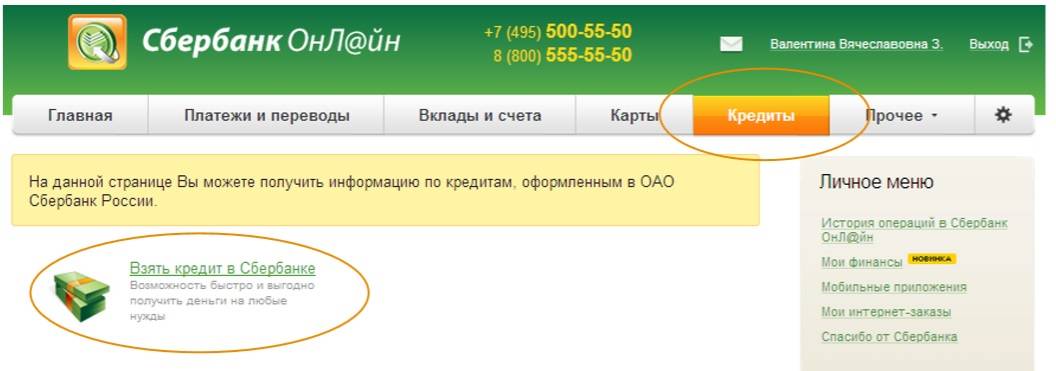

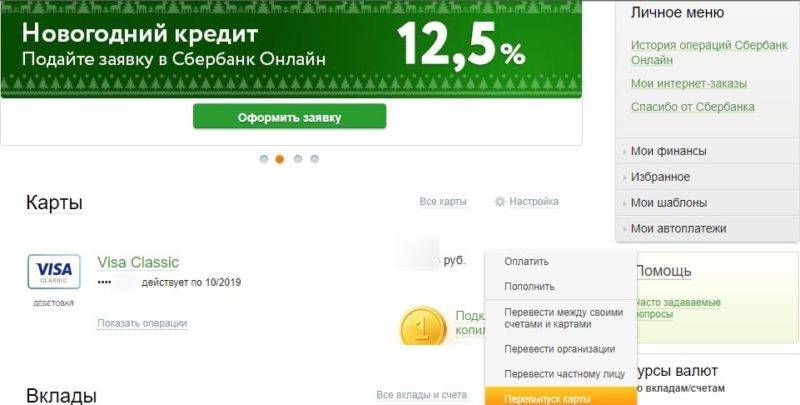

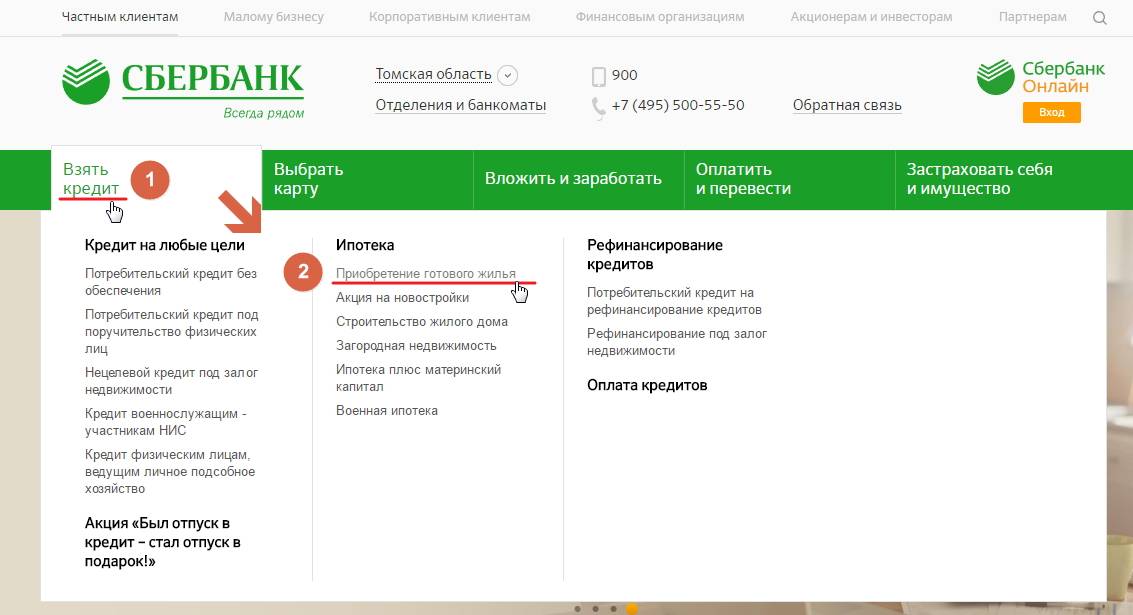

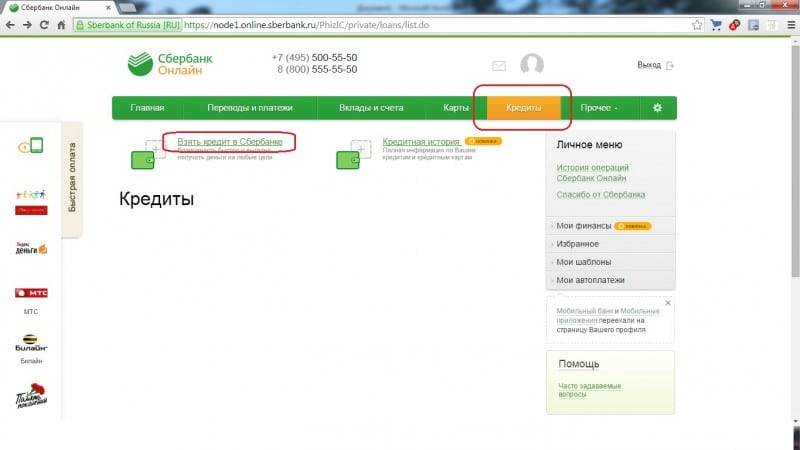

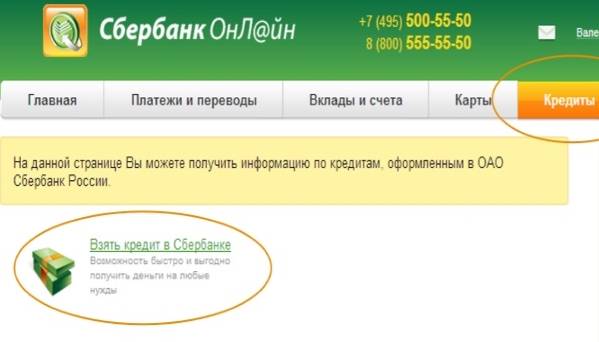

- Нужно посетить систему Сбербанк Онлайн.

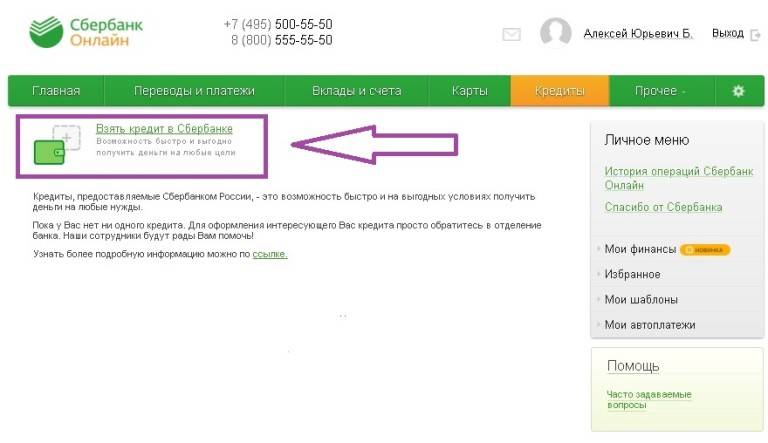

- С главной страницы переходим в упомянутую уже нами вкладку «Кредиты».

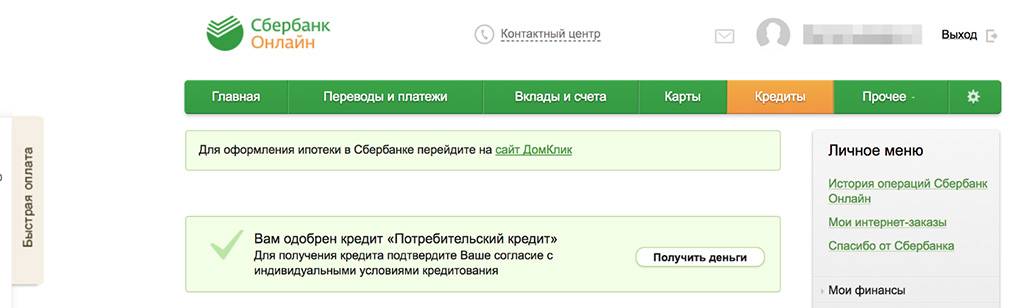

- На открывшейся странице вы увидите свою заявку, открываем ее.

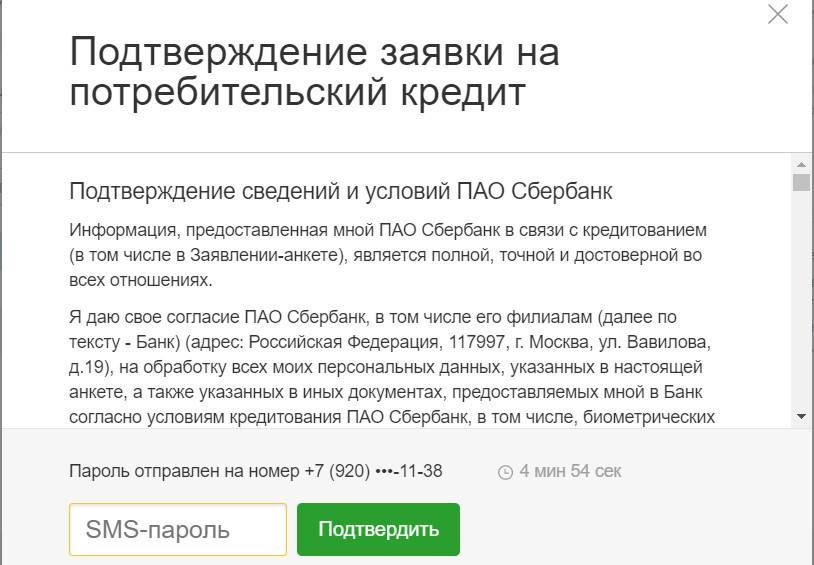

- Далее вы увидите детали заявки, и если вас все устраивает, нажмите «Получить деньги».

- Далее нужно пройти еще несколько интуитивно понятных этапов. Несколько раз подтвердить свои действия через одноразовые СМС-пароли, а потом ждать зачисления денег на заранее указанный счет.

В заключение отметим, одобрение Сбербанка на получение кредита не бесконечно. Тем не менее, кредитная организация дает потенциальному заемщику достаточно времени на то, чтобы принять обдуманное, взвешенное решение. При этом думать клиент будет спокойно, никто его не будет подгонять звонками и СМС-сообщениями, как это нередко делается в других банках. В Сбербанке все более или менее цивилизовано!

Как узнать одобрена ли заявка?

Некоторые нетерпеливые пользователи полагают, что такая серьезная организация, как Сбербанк может попросту проигнорировать прошение клиента и не дать ему ответ о тот будет выдан кредит или нет. На самом деле банк отвечает всем пользователям, однако иногда срок рассмотрения анкеты заявителя затягивается, поэтому дабы избежать лишних переживай и не думать, что были проигнорированы воспользуйтесь одним из вариантов проверить статус заявки на кредит в Сбербанке. Сделать это можно:

- в личном онлайн кабинете на основном ресурсе организации;

- через специальное приложение «Мобильный банкинг»;

- обратившись в службу поддержки клиентов по телефону «горячей линии;

- в отделении банка при личном посещении.

Рассмотрим каждый из данных вариантов более подробно.

Через Сбербанк Онлайн

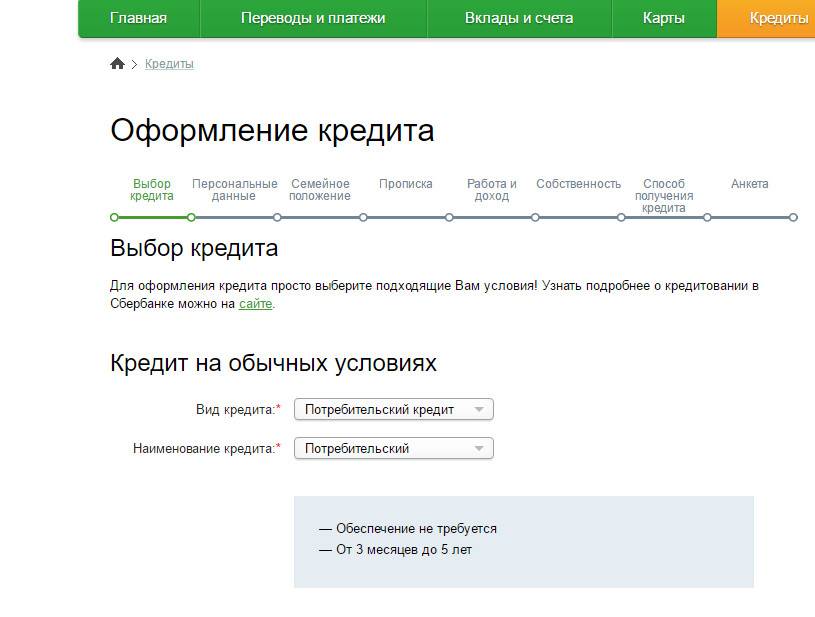

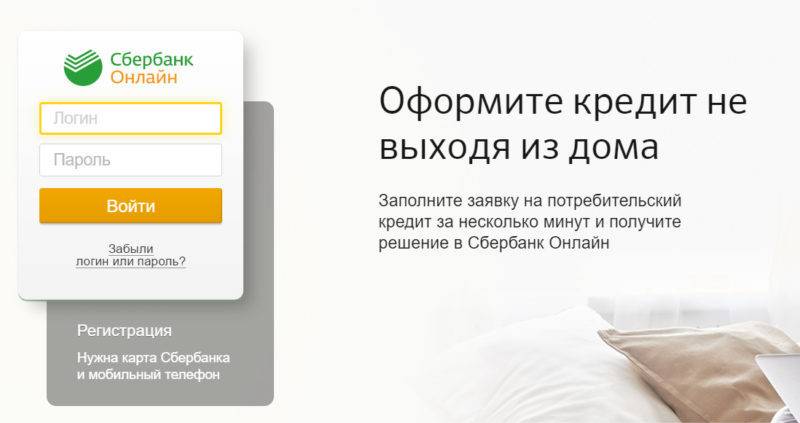

Способ проверки статуса заявки на кредит через Сбербанк онлайн подходит только для зарегистрированных пользователей. Чтобы им воспользоваться необходимо:

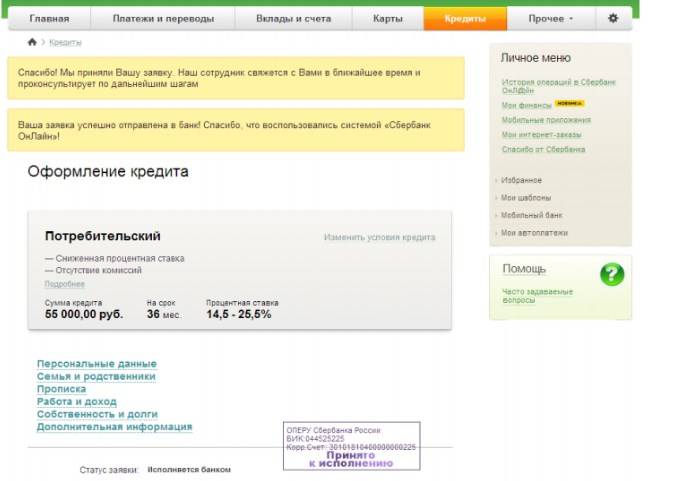

Если перед вами отобразился статус «исполнено», вы можете кликнуть по данной заявке, после чего увидите ее основные параметры, а также отметку в форме печати филиала Сбербанка, согласовавшего займ. Теперь вы можете брать все необходимые документы и идти в отделение банка за получением кредита. Правда, в случае одобрения завки клиент в любом случае получает звонок от сотрудника банка, который уточняет время визита в отделение и спиок требуемых докмуентов.

Через Мобильный банк

Вариант проверки, одобрена заявка или нет, через Мобильный банк доступен также только для постоянных клиентов компании, у которых подключена и активирована данная услуга (инструкция, как подключить Мобильный банк Сбербанк здесь: ).

- Чтобы посмотреть статус обращения, откройте приложение и перейдите в раздел «Кредиты».

- Далее перед вами откроется список всех ваших займов, напротив которых будет отображаться их статус: «принят в обработку», «рассмотрен», «выполнен».

- Если ваша анкета уже рассмотрена и по ней принято решение, вы можете смело идти в ближайший офис Сбербанка для подачи полного пакета документов.

По телефону или в банке

Одним из самых удобных способов узнать статус обращения в банк за выдачей займа является обычный телефонный звонок. Его необходимо выполнить исключительно с номера мобильного телефона, который указан в заявке на кредит.

Выяснить рассмотрено или нет ваше заявление на потребительский кредит или карточку можно, позвонив по номеру «горячей линии» Сбербанка 8 800 555 55 50. По этому же номеру вам будет доступна информация о статусе заявки на ипотеку, поданную в отделении банка.

Какие бывают варианты отсрочек платежей

Если ранее процедура получения отсрочки заключалась в оформлении заявления в отделении Сбербанка, основанием для этого служили финансовые затруднения, то сейчас такая процедура уже не используется. Тем не менее, банк идет навстречу клиентам и предлагает такие варианты:

Кредитные каникулы

Позволяет отложить выплату кредита на оговоренное время — продолжительность остановки платежей зависит от периода кредитования.

Важно учесть, что этот вариант отсрочки касается только основного долга по кредиту, то есть выплаты по процентам необходимо продолжать выплачивать согласно графику.

Но все же такая отсрочка уменьшает сумму обязательного платежа и дает время на решение финансовых затруднений.

Этот вариант подойдет для тех, кому осталось выплатить небольшую часть займа.

Реструктуризация задолженности

Предусматривает пересмотр условий действующего кредитного соглашения. Такой вариант выгоден и для банка, и для заемщика. Сбербанк дает клиенту небольшую передышку и сохраняет свои средства.

Реструктуризация кредита возможна такими способами:

- Увеличение периода погашения займа — в результате сумма ежемесячного платежа уменьшится, но одновременно увеличится и переплата по процентам за счет дополнительного срока.

- Изменение даты платежа по графику — если изменились обстоятельства у клиента, например, новая работа и другой график зарплаты.

Почему Сбербанк дает отказы на кредиты?

Повторное обращение может быть подано через интернет или во время личного визита в финансовую организацию. Эксперты советуют прибегнуть к помощи второго метода, если компания не одобрила займ при первом обращении, или срок действия положительного ответа истёк. Во втором случае допустима подача заявки в любое время. Однако обычно размер доступной суммы в подобной ситуации уменьшается.

Обычно банк не сообщает клиентам причины принятых решений. В результате лицу может быть совершенно непонятна мотивация учреждение. Если денежные средства очень нужны, допустимо повторное обращение.

Однако важно тщательно проанализировать сложившуюся ситуацию, чтобы понять причины вынесенного вердикта. Сбербанк отказывает клиентам в предоставлении денежных средств в долг в следующих ситуациях:

Возникла техническая ошибка. Нередко даже благонадежных пользователей могут случайно занести в чёрный список. Иногда данные клиента совпадают со сведениями о лице, которое успело запятнать репутацию перед финансовой организацией. Иногда неточности возникают при заполнении анкеты или предъявлении пакета документации. Если в бумагах будет выявлено расхождение информации, компания не станет разбираться. Она сразу же ответит отказом по заявке.

Клиент успел испортить кредитную историю

На состояние КИ финансовая организация обращает внимание в первую очередь. Сведения о просрочках, нарушениях договора и иных нюанса заносятся в личное дело

Получив заявку от клиента, Сбербанк в обязательном порядке обратиться в БКИ. Если присутствует большое количество нарушений в прошлом, человека могут сразу же включить в список нежелательных клиентов.

Лицо не соответствует требованиям выбранного тарифного плана. Сбербанк оценивает заемщиков по ряду критериев. Учреждении принимает во внимание возраст, срок трудоустройства, присутствие официальной регистрации, документов и прочих особенностей. Условия могут меняться в зависимости от кредитного продукта. Если какой-либо из параметров не соответствует установленным требованиям, сразу же принимается отрицательное решение.

Присутствует большое количество кредитных обязательств перед другими финансовыми учреждениями. Если присутствуют незакрытые займы перед другими банками, Сбербанк произведет оценку возможностей погашения новой задолженности, сопоставив запрашиваемую сумму и размер дохода с учетом долгов. В результате риск вынесения отрицательного решения повышается. Когда присутствует одна ипотека, получить вторую проблематично.

Размер доходов заемщика чаще всего не считается преградой для одобрения заявки. Если клиент зарекомендовал себя как благонадежный, однако у него присутствует маленькая зарплата, финансовая организация скорее всего одобрит заявку. Однако сумма может быть существенно снижена. Подобное решение принимается для того, чтобы расширить список новых клиентов, но гарантировать себе возврат денежных средств.

Причины отказа Сбербанка в кредите

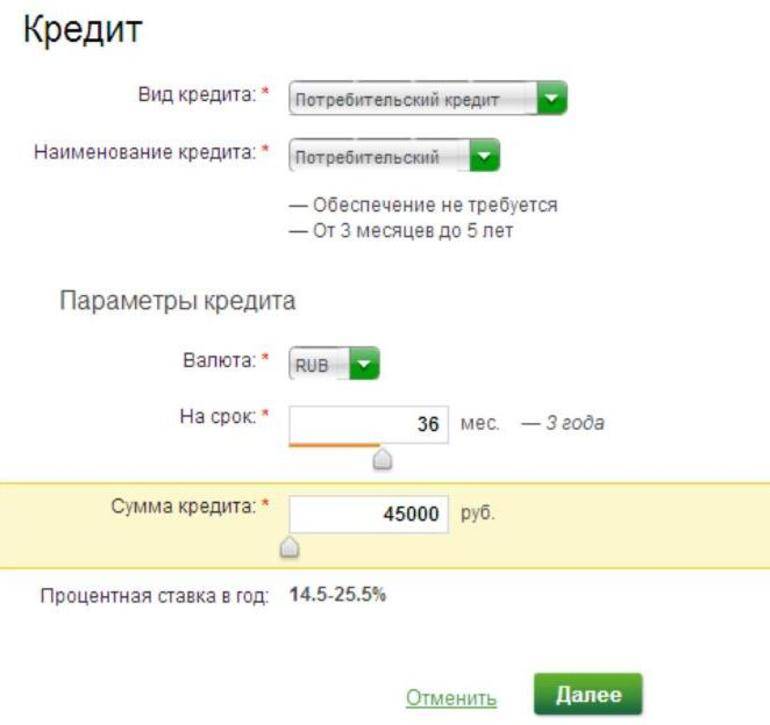

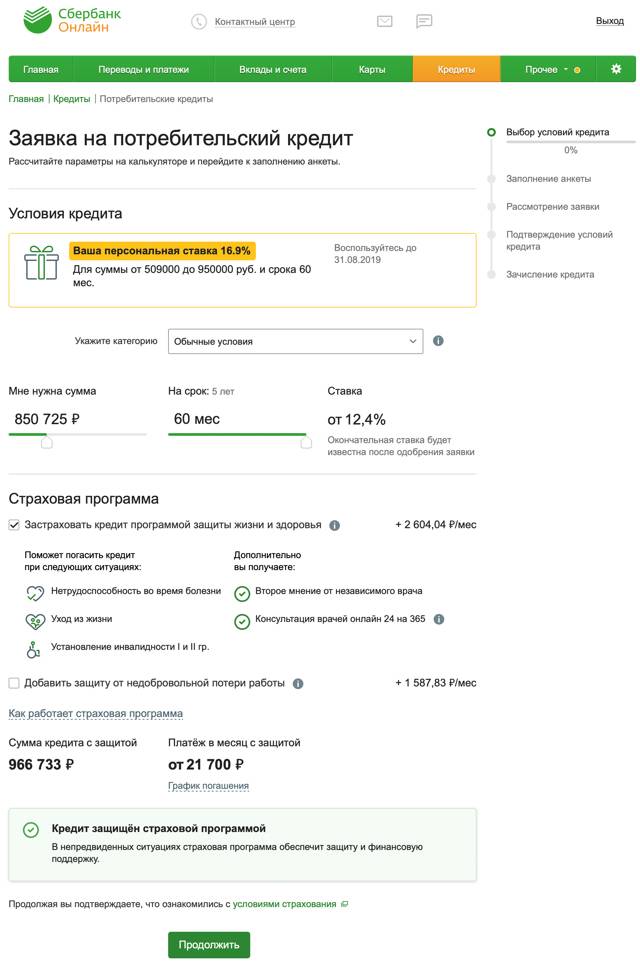

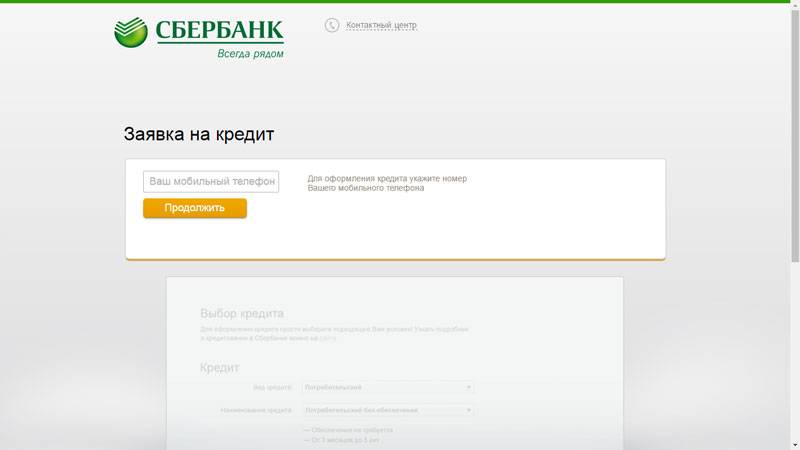

Мгновенное оформление онлайн заявки на кредит в «Сбербанке»

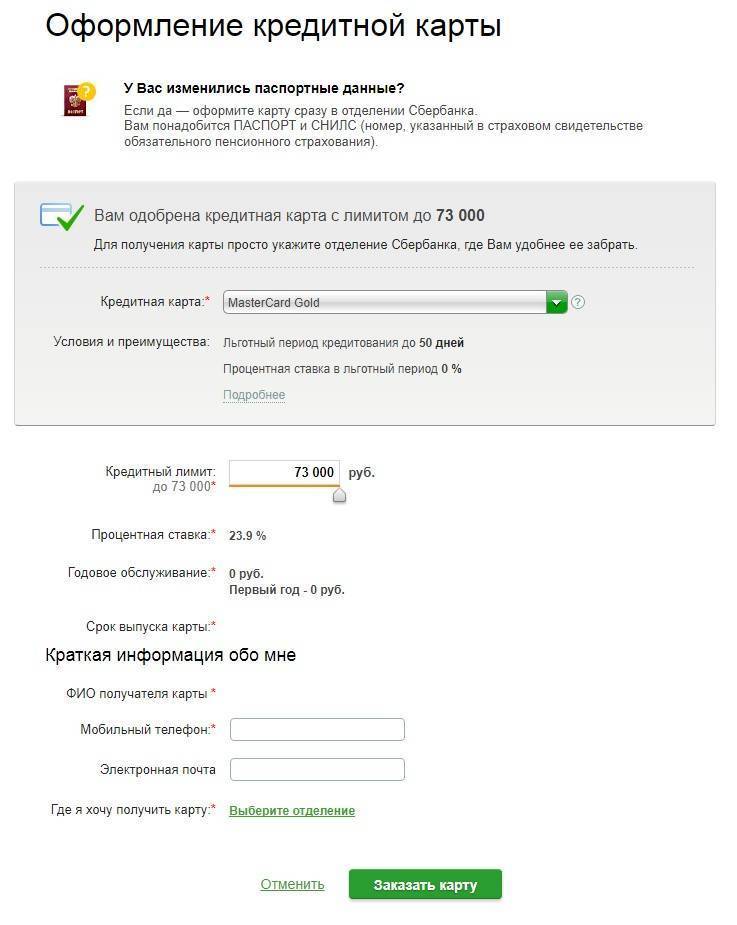

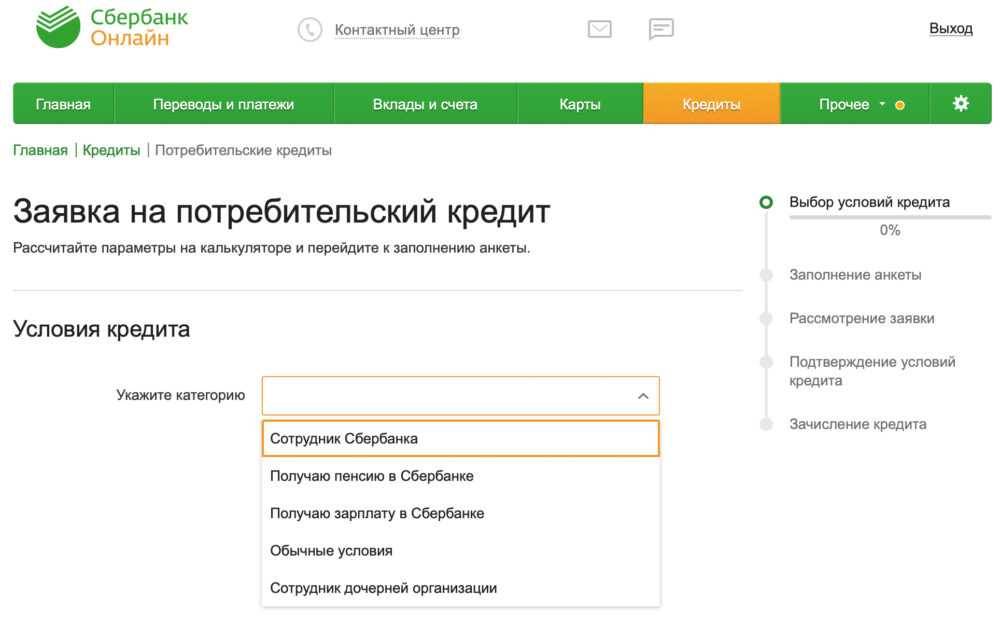

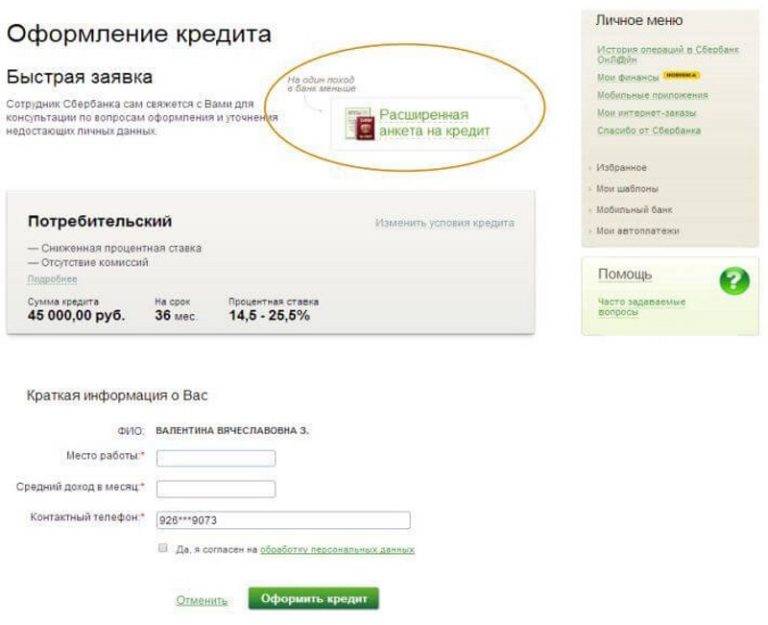

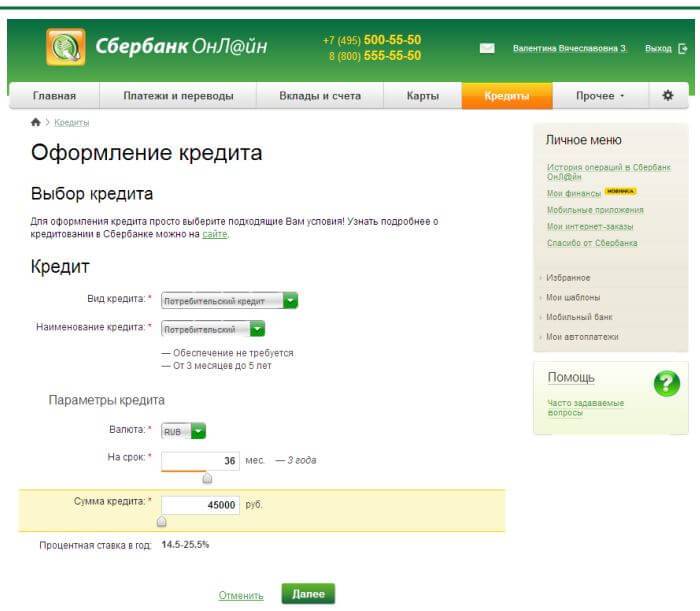

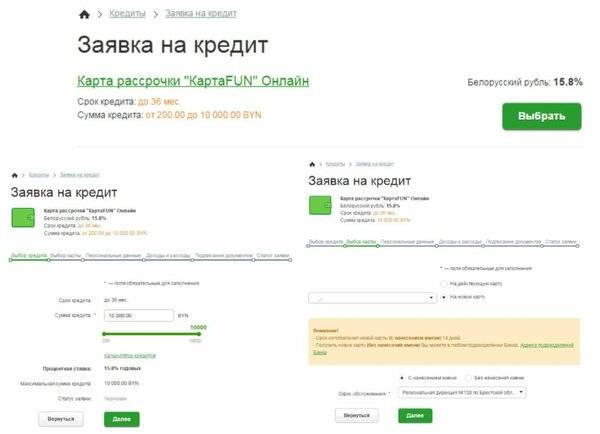

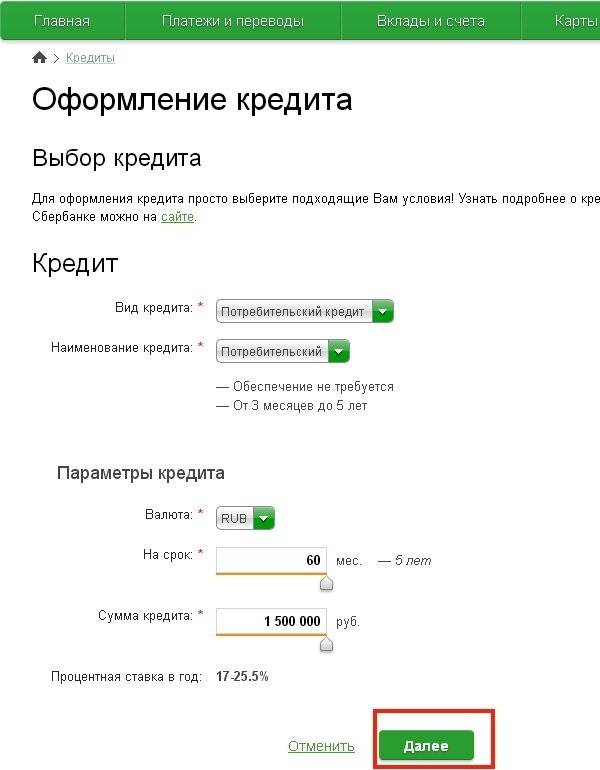

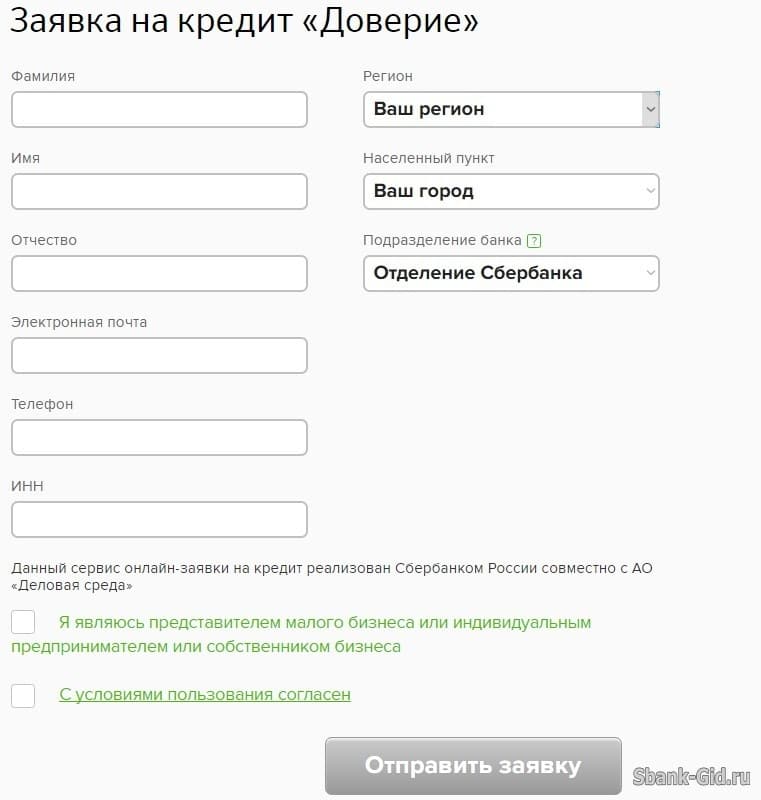

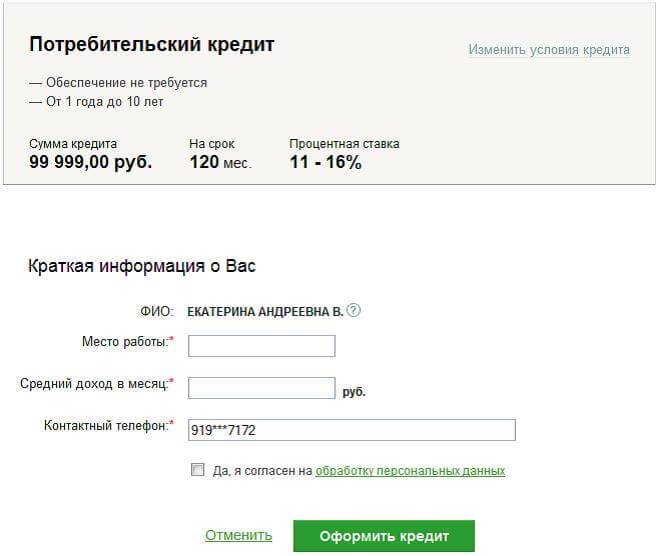

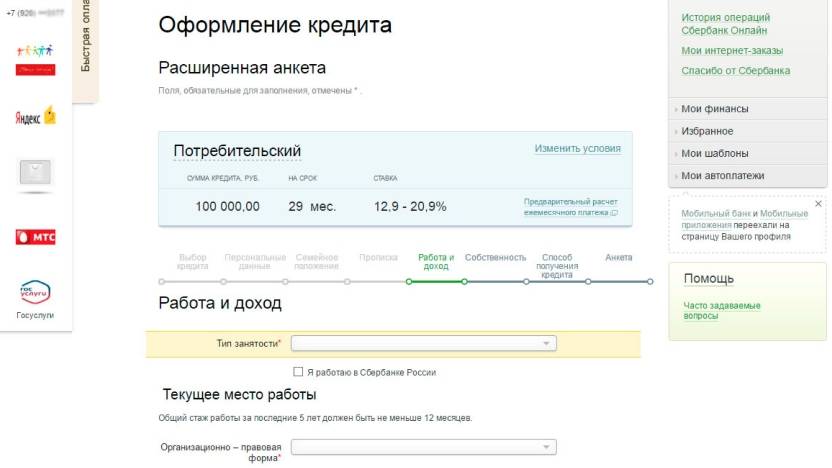

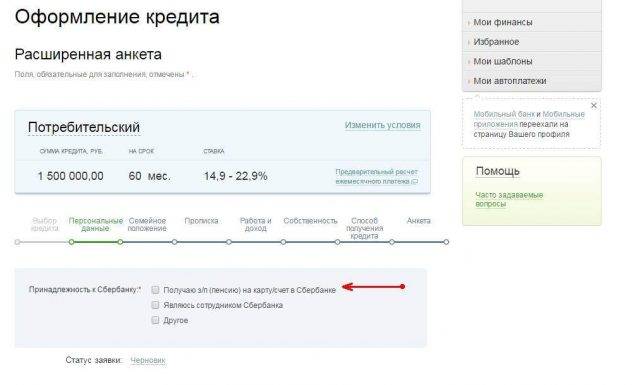

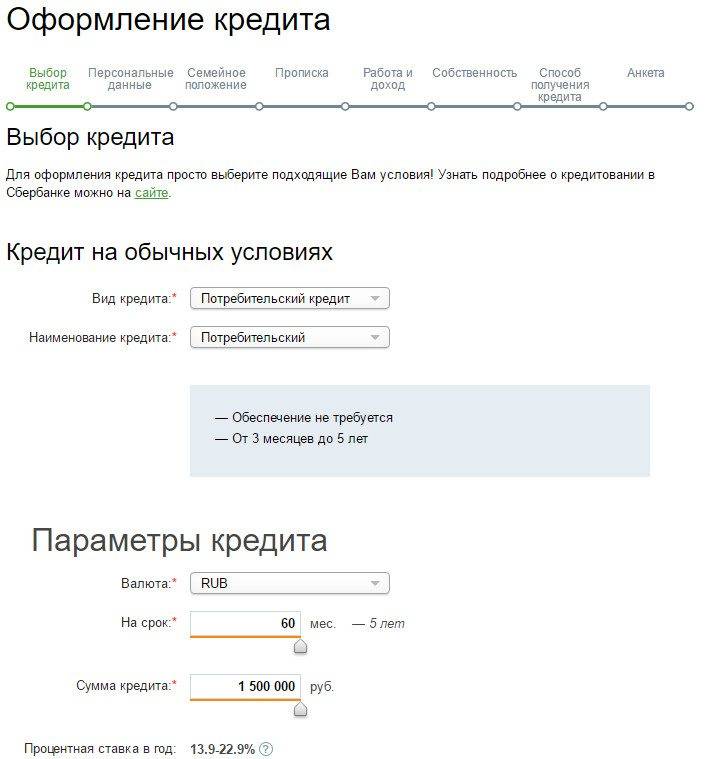

Зайдя на портал, необходимо перейти в соответствующий раздел. Там соискатель указывает следующие сведения, соблюдая необходимые правила и предоставляя корректную информацию:

- паспортные данные (ФИО, адрес прописки);

- контакты (номер мобильного телефона, электронную почту);

- трудоустройство и постоянный доход;

- предварительный расчет полного кредита с помощью специализированного калькулятора;

- отправка заполненной заявки менеджерам банка.

При положительном ответе, соискателю будет необходимо отправиться в ближайший филиал банка, чтобы уже окончательно перейти к подписанию договоренности

При этом стоит обратить внимание на некоторые особенности банковского предоставления услуг

Процентные ставки и суммы, предлагаемые в рекламных объявлениях, не всегда совпадают с действительными предложениями. Финансовая структура отталкивается от совокупности факторов, описывающих потенциального клиента. Возраст, доход, трудоустройство – все это влияет на получение. Потому не стоит разочаровываться, получив в окончательном виде соглашения процентную ставку несколько выше, чем та, что предлагается в рекламных проспектах.

Окончательная сумма займа может быть рассчитана исходя из реального дохода, то есть возможности соискателя отдавать некоторую сумму денежных средств без осложнений собственного бюджета. Понятно, что кредитоваться в банке несколько более ответственно и сложно, нежели в МФО. Однако степень надежности сотрудничества здесь выше. Все вышеописанное достаточно ясно дает понять – как оформить кредит в «Сбербанке» через интернет за несколько минут.

Увеличиваем шансы на успех

В силах каждого клиента увеличить шансы на получение кредита. Для этого нужно понимать особенности банковской кредитной системы. Если вы решили брать кредит, обязательно учтите важные моменты.

Внимательно изучите требования банка к заемщикам и пакету документов. Соберите бумаги в соответствии с условиями, указанными на сайте Сбербанка. Это позволит вам подать заявку в первое посещение офиса банка, не тратя время на исправление документов.

Что потребуется от заемщика: паспорт, СНИЛС, ИНН, справка из бухгалтерии и копия трудовой книжки. Если вы получаете зарплату на карту Сбербанка, последние два документа вам не понадобятся. Пенсионеры предоставляют справку о пенсии, а студенты подтверждают стипендию.

Если у вас есть дополнительный доход, это будет значительным плюсом

Однако банк сможет принять во внимание только официально подтвержденные денежные поступления (например, договора аренды, зарегистрированные в налоговой службе, пенсию по инвалидности или выписку со счета другого банка).

Если вы понимаете, что вашего дохода не хватит для одобрения нужной суммы, найдите поручителя. Можно попросить родственника или друга поручиться за вас, но помните, что они будут нести такую же ответственность по кредиту

При неуплате долга банк взыщет деньги и с них тоже.

Практически беспроигрышный вариант получить ссуду – заложить свое имущество. Банки охотно берут в залог квартиры, реже жилые дома и земельные участки. Недвижимость не должна находиться в ветхом или аварийном доме, быть под арестом. По нецелевым залоговым кредитам гарантией возврата долга является собственность заемщика.

- Хорошая кредитная история. Если вы знаете, что у вас были длительные просрочки, можно постараться исправить ситуацию. Для этого возьмите несколько небольших потребительских ссуд, лучше на приобретение товаров в магазине, и вовремя их выплатите. При запросе в БКИ Сбербанк получит сведения, что последние кредиты вы вернули своевременно, и вполне может одобрить нужную сумму.

- Внешний вид и поведение косвенно говорят о благонадежности человека. Казалось бы, очевидный факт, однако многие им пренебрегают. Кредитный работник обязан написать в электронной заявке свое впечатление о собеседнике. Если есть признаки неадекватного поведения, алкогольного опьянения, нецензурная лексика или агрессия, в кредите откажут.

- Отсутствие у клиента кредитной истории – плохой фактор при проверке анкеты. Если человек никогда раньше не брал кредиты, банк не сможет оценить уровень его надежности, а это повышенный риск. Сначала следует попросить минимальную сумму займа и своевременно ее вернуть. Уже после этого можно заявляться на ипотеку или другую крупную ссуду.

Частая подача заявок негативно влияет на рассмотрение каждой последующей кредитной анкеты. Банк понимает, что человек остро нуждается в деньгах и готов брать любые суммы. Не стоит постоянно заявляться на получение ссуды, лучше выявить и устранить причины отказа, и только после этого заново прийти в банк.