Что делать, если банк допустил ошибку в кредитной истории

В кредитной истории содержатся данные обо всех ваших займах за 10-летний период. Так как в базу предоставляют информацию все финансовые учреждения, то ошибки имеют место быть. В дальнейшем это отрицательно скажется на КИ. Разберемся, где и как можно решить эту проблему.

Если вы обнаружили ошибку, исправить ее можно двумя способами: обратиться непосредственно в банковскую организацию либо оформив заявление в БКИ.

Исправить КИ через банк несложно, это может сделать любой заемщик. Главное, в заявлении четко сформулируйте, какая ошибка была допущена, приложите документацию, которая это подтверждает.

Если вы обращаетесь напрямую в БКИ, учитывайте, что исправление займет не 1 месяц.

Бывают ситуации, когда на имя человека открывается кредит без его ведома. Получается, что в КИ вносятся данные о займе, который вы никогда не брали. Как заставить банк исправить ошибку? В таком случае обращайтесь в судебные органы и добивайтесь поиска виновных. После решения вопроса запись из истории удалят.

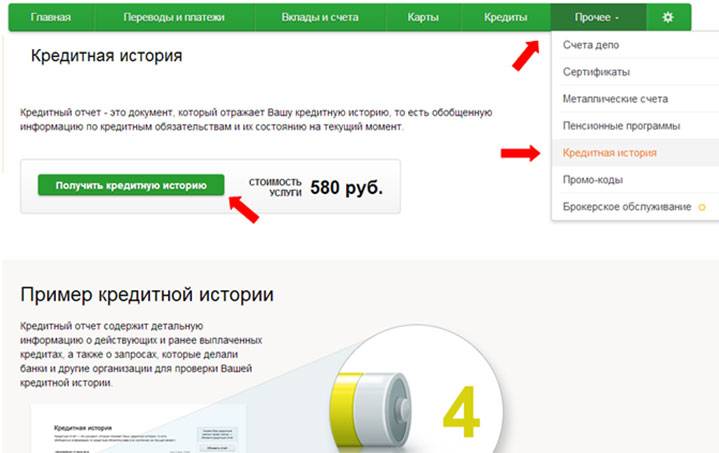

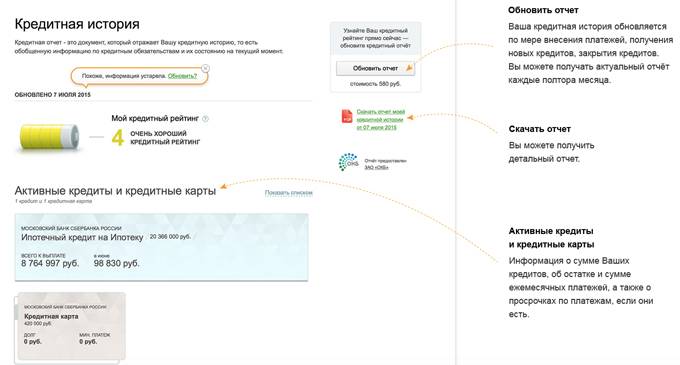

Как проверить кредитную историю через интернет?

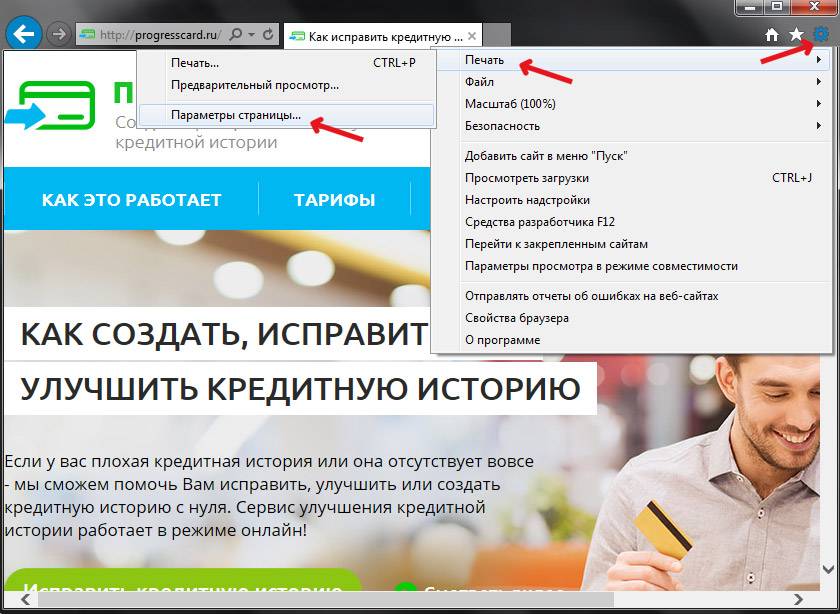

Для этого нужно зайти на этот сайт, кликнуть по вкладке «Проверка кредитной истории». Далее ввести такие данные: Ф.И.О., серия и номер паспорта, контактный номер телефона, электронный адрес. Учтите, что это платная услуга.

Сколько стоит проверить свою кредитную историю?

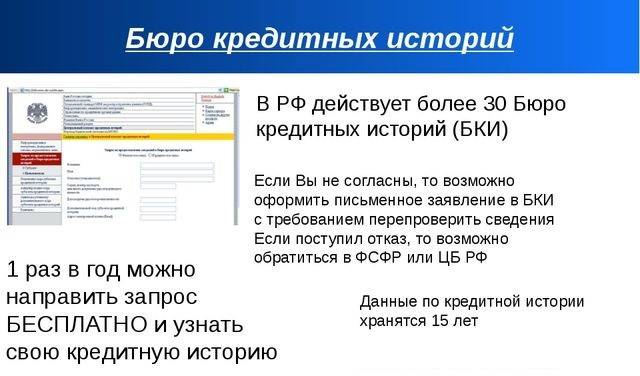

Если клиент банка сомневается в том, что ему дадут кредит, тогда прежде чем идти в банк, он должен проверить свою кредитную историю. По законам РФ 1 раз в год гражданин имеет право проверить свою историю совершенно бесплатно.

Однако это довольно длительный и хлопотный процесс. Гораздо легче и быстрее заказать кредитное досье за деньги. Для этого клиенту нужно подать запрос в банк о предоставлении ему кредитной истории.

Такая услуга является платной. В зависимости от банка она может варьироваться в пределах 500–1000 рублей.

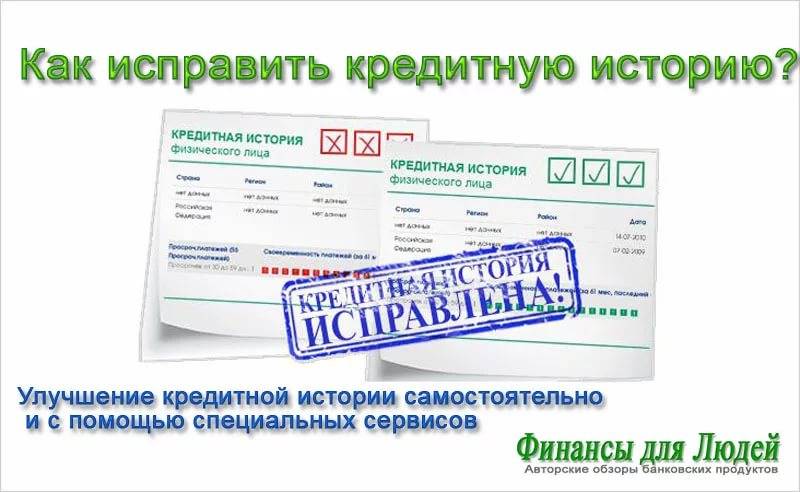

Способы исправления кредитной истории

Порядок корректировки данных в кредитной истории во многом зависит от того, какие причины лежали в основе её формирования. В этом свете следует рассмотреть подробно каждый отдельный случай.

Кредитная история, испорченная по вине банка

Когда причиной плохой справки о прежних займах клиента является халатность и невнимательность банковских служащих или сбой компьютерных программ, то её данные можно без труда оспорить. Для этого следует подать заявление установленного образца в БКИ и одновременно подать претензию в обслуживающий банк. В течение 30-ти дней все имеющиеся неточности будут устранены. В настоящее время заявление и претензию можно подать, как очно, так и отправить по почте.

В случае если желание заемщика по исправлению документа не будет удовлетворено, он имеет право добиваться своей правоты через суд.

Если новый кредит нужен очень срочно, и времени на ожидание исправления кредитной истории целый месяц нет, то можно просто взять в обслуживающем банке справку о том, как погашались обязательства по прошлому кредиту. Её следует подать вместе с основным пакетом документов по новому займу.

Кредитная история, испорченная из-за обстоятельств непреодолимой силы

Бывают случаи, когда клиент не может исполнить свои обязательства по кредиту из-за форс-мажорных обстоятельств, таких как потеря работы, болезнь, смерть кормильца, ухудшение здоровья. Безусловно, клиент в этом случае получает отсрочку по кредиту, но в кредитную историю все же вносятся сведения о просрочке платежа. В этом случае, к пакету документов, подаваемых на получение нового займа, следует приложить бумагу, подтверждающую наличие обстоятельств непреодолимой силы на момент исполнения обязательств по прошлому займу. Это убедит кредитора во временном характере подобного рода явлений.

Кредитная история злостного неплательщика

Если в плохой кредитной истории виновен сам заемщик, у него все же остается шанс исправить её. Для этого в обслуживающий банк нужно положить депозит на срок, как минимум, полгода. Затем в этом же финансово-кредитном учреждении нужно взять небольшой заем и добросовестно произвести все платежи по нему. Такие действия позволят несколько скрасить очевидные факты неплатежей, имевшие место в прошлом.

Существует и ещё один не требующий никаких усилий путь, но подойдет он немногим: можно подождать со времени формирования истории 15 лет. После этого она будет отправлена на утилизацию, а лицо начнет свой путь по привлечению займов с чистого листа.

Таким образом, исправление кредитной истории возможно вполне законными методами, приведенными выше

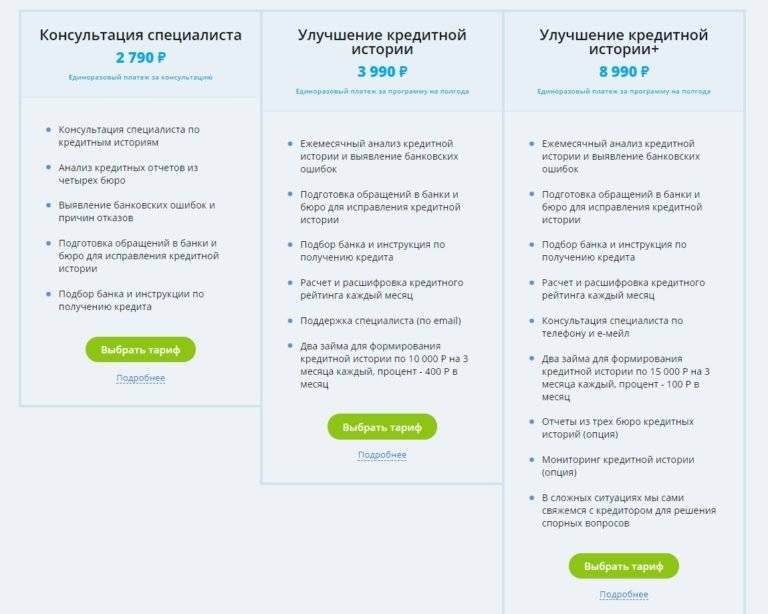

Все иные предложения от различного рода фирм и агентств по полному изменению этого важного документа за короткий срок следует расценивать как формы незаконной деятельности и фальсификацию данных, ответственность за которую впоследствии придется нести самому заемщику

Пути улучшения кредитной истории

Исправить до идеализма кредитную историю не получится, но вот увеличить процентное соотношение хороших событий относительно плохих вполне возможно.

Есть ряд банков, готовых сотрудничать с честными клиентами. Например, у вас отрицательная кредитная история. Но в течение последних трех лет вы исправно и вовремя платили по своим счетам (коммунальные услуги, алименты, кредитные карты, обязательства по исполнительным листам), имеете постоянное место работы с высоким доходом, представите соответствующие справки и выписки, то кредитный отдел может вынести решение в вашу пользу.

Если этот вариант не подходит, то можно рассмотреть и другой способ. У заемщика имеются убедительные доказательства того, что задержки по выплатам происходили по независящим от вас обстоятельствам. Например, ввиду того, что он находился на стационарном лечении, попал под программу сокращения, работодатель выдавал зарплату со значительными опозданиями, или по каким-либо другим независящим от него обстоятельств был вынужден нарушить условия договора, со всеми доказательными документами обратится в банк, то вполне возможно новый кредит будет оформлен.

Третий вариант убедить кредитный отдел в своей добропорядочности – открыть депозит в этом же банке. Счет на ваше имя должен функционировать не менее одного года.

В случае отказа в крупном банке, можно обратиться в более молодую организацию, как правило, условия отбора там не настолько жесткие, кредитная история рассматривается, но особой значимости не имеет.

Так же возможно обратиться в любое кредитное сообщество, занимающееся краткосрочными займами на небольшие суммы и оформить кредит, к примеру, на мелко бытовую технику, хоть тостер, хоть набор кастрюль – значения не имеет.

Итак вы видите, что вариантов получить новый кредит, а с ним и шанс исправить свою репутацию, достаточно для того, что б выбрать подходящий. После того, как первый этап пройден, необходимо стараться изо всех сил, грамотно планировать свой бюджет, откладывать заранее с учетом возможных форс-мажоров, но в этот раз не допустить ни единой просрочки.

Один за другим, успешно выплаченные кредиты будут преобладать негативные моменты кредитной истории.

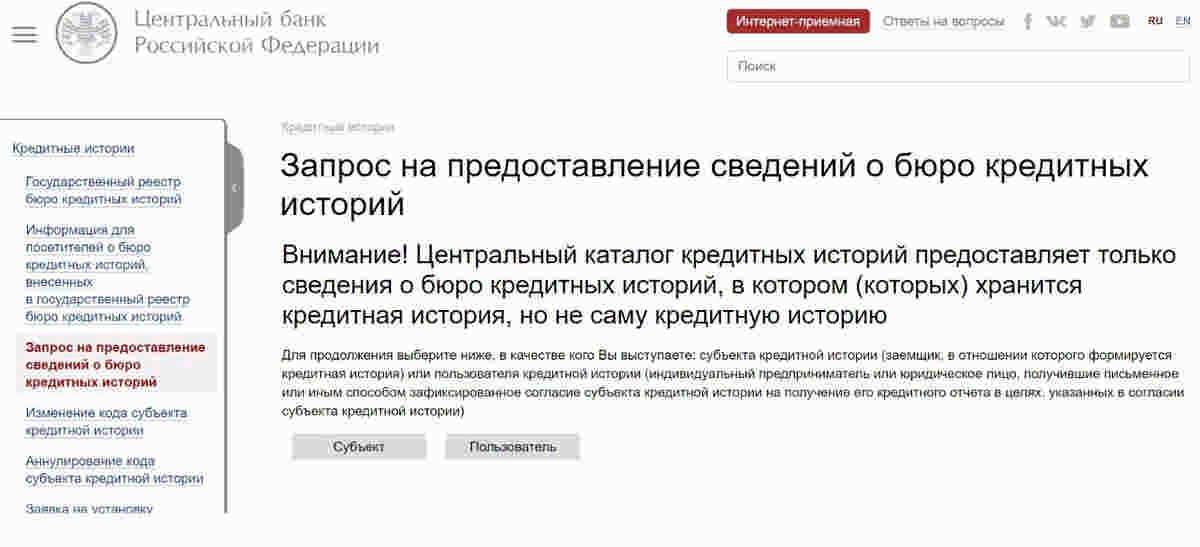

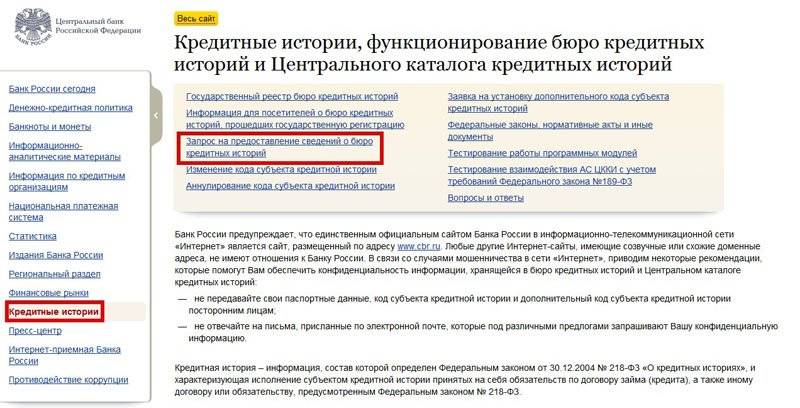

Так же рекомендуется время от времени контролировать свою кредитную историю. Что б получить такую информацию, на сайте Центробанка можно узнать, в каких конкретно бюро содержаться ваши данные, регистрационная форма достаточно простая, от вас потребуется всего лишь код субъекта кредитной истории, он указан в кредитном договоре. Далее посредством интернета, почты, телеграммы или личного визита обращаетесь в интересующее бюро с прошением отчета о вашей кредитной истории. Удовлетворяется он в кратчайшие сроки.

Проделывать это необходимо для того, что б исключить случаи, в которых негативные отметки в истории появляются не по вине заемщика, а благодаря ошибке банковского работника, отправившего в бюро ошибочную информацию. Для исправления, достаточно в банк представить чеки о своевременной оплате. Если он согласится со своей ошибкой, то самостоятельно уведомит бюро. Если нет, то спор всегда можно разрешить в судебном порядке.

Кредитная история – ваше лицо перед финансовыми учреждениями. Старайтесь беречь его, во избежание различных трудностей, связанных с кредитами, в дальнейшем.

Какие виды нарушений отражаются в кредитной истории

Кредитная история признается плохой, если ранее у вас неоднократно возникали проблемы с погашением займов. Эта информация учитывается в БКИ.

Существует несколько типов нарушений. В частности:

- Несущественные. Сюда относятся короткие задержки, обычно до десяти дней. Если же в вашей КИ есть хотя бы одна просрочка в 30 дней, то история уже считается плохой. Новый кредит вам могут выдать, но условия будут далеки от выгодных: повышенная ставка, короткий период кредитования и маленькая сумма.

- Частые. Понятно, что банковскую организацию вряд ли интересуют ваши личные проблемы, которые привели к задержке платежа. Иногда финансовая организация идет навстречу и меняет график выплат, но это обсуждается в индивидуальном порядке.

- Полный отказ от оплаты. В будущем заявки на кредитование от заемщиков подобного рода банк даже не рассматривает.

Кроме того, наличие алиментных обязательств, открытых уголовных дел и решений суда могут стать поводом для ухудшения КИ.

Что такое кредитная история

Под кредитной историей (КИ) понимается информация о заемщике, в качестве которого может выступать как физическое, так и юридическое лицо, описывающая его взаимоотношения с различными финансовыми организациями. Различают положительную и отрицательную КИ. Первая выступает аргументом в пользу сотрудничества с данным клиентом, а вторая нередко выступает причиной отказа в выдаче кредита или микрозайма.

Кредитная история или кредитный рейтинг обычно включают следующие сведения о заемщике:

- Персональная информация. Она включает ФИО, ИНН, реквизиты паспорта и других личных документов, позволяющие достоверно идентифицировать заемщика.

- Данные о взятых ранее кредитах, включая ссуды в банках и микрозаймы, полученные в МФО.

- Обобщенная информация о финансовой дисциплине клиента, которая включает случаи просрочек по текущим выплатам, невыполнение обязательств и существующие на данный момент задолженности, в случае их наличия.

При обращении в финансовую организацию не рекомендуется утаивать информацию о существовавших ранее или текущих проблемах во взаимоотношениях с банками или МФО. Предоставленные клиентом данные проверяются, а выявление обмана наверняка приведет к отказу в оформлении кредита.

Проблемная кредитная история заемщика резко снижает вероятность положительного решения при попытке взять кредит в банке. Для микрофинансовых организаций этот фактор также выступает аргументом против сотрудничества с потенциальным клиентом, хотя и не играет такой серьезной роли. В любом случае, возможностью улучшить кредитный рейтинг пренебрегать не стоит, так как это существенно увеличивает возможности заемщика на сегодняшнем финансовом рынке.

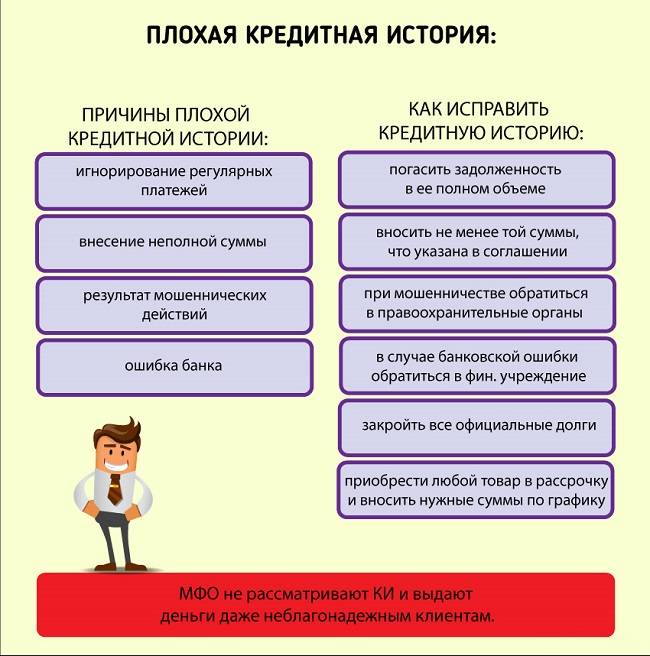

Причины плохой кредитной истории

Основными причинами для внесения в кредитную историю сведений, негативно влияющих на репутацию заемщика, являются:

Невыплата кредита банку или МФО. Это нарушение считается наиболее тяжелым. В случае, если долг пришлось взыскивать по суду и при помощи судебных приставов, независимо от результатов этого процесса, вероятность оформления кредита в банке становится практически нулевой;

Просрочка по регулярным платежам на срок более месяца. Вероятность получения кредита банке в этом случае невелика. При обращении в МФО оформить микрозайм вполне реально, так как критичным для подобных организаций становится просрочка от 2-3 месяцев;

Просрочка по регулярным платежам на срок от 5 до 30 суток. Данное нарушение финансовой дисциплины считается незначительным

Более серьезное внимание уделяется ему в ситуации, когда просрочки становятся постоянными и часто повторяются;

Просрочка по регулярным платежам на срок до 5 суток. Сведения о подобных проступках вносятся в КИ не всегда

При рассмотрении заявки от заемщика они обычно также не принимаются во внимание.

Принимая решение о том, как лучше и эффективнее осуществлять улучшение кредитной истории, необходимо сначала узнать ее. Дело в том, что далеко не всегда КИ бывает испорчена по вине самого заемщика. В некоторых случаях просрочки в платежах связаны с техническими проблемами банка или незаконными действиями мошенников.

Как узнать свою кредитную историю

Сегодня получить сведения о собственной кредитной истории достаточно просто. Для этого необходимо воспользоваться одним из следующих способов:

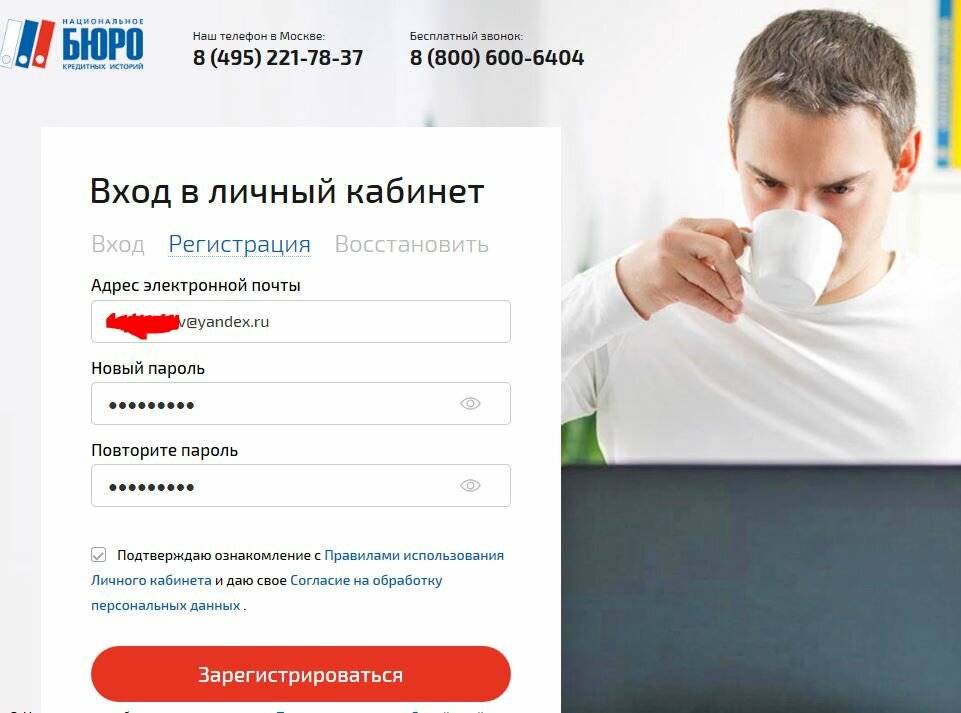

- Обратиться в бюро кредитных историй (БКИ). Это организации, которые специализируются на сборе информации о заемщиках и предоставлении ее банкам и непосредственно гражданам. Сегодня на российском рынке работает более двух десятков БКИ, наиболее крупными из которых являются Национальное БКИ, Эквифакс и Объединенное кредитное бюро. Они предоставляют информацию как по интернету, так и при личном визите клиента, причем один запрос в течение года заемщик имеет право сделать бесплатно.

- Посетить офис банка, выступающего агентом БКИ. Практически все крупные российские финансовые организации являются агентами БКИ. Однако, предоставление сведений в этом случае не является бесплатным. Обычная величина расценок находится в пределах от 500 до 1200 рублей.

- Воспользоваться онлайн-сервисами БКИ, банков или специализированных ресурсов. Услугу по предоставлению сведений о КИ в интернете предлагают сегодня различные ресурсы, посвященные финансовой тематике. Она также является платной и обойдется клиенту примерно в 500-750 рублей.

Учитывая распространенность мошеннических схем, связанных с оформлением кредитов на подставных лиц, рекомендуется проверять кредитную историю, как минимум, 1 раз в год. Это позволит оперативно выявить возможные проблемы и принять необходимые меры для исправления ситуации.

Как проверить свою историю

Александр Викулин, генеральный директор Национального бюро кредитных историй, в интервью РИА Новости:

Перед тем как отправиться за новым займом, полезно убедиться в том, что КИ не преподнесет никаких сюрпризов и не станет причиной отказа. Закон позволяет человеку дважды в год бесплатно запрашивать свою историю в БКИ. Сделать это можно самыми разными способами: лично, придя в офис по приему физлиц, онлайн на сайте, направив запрос в бюро по электронной почте, телеграммой или простым письмом, заверенным нотариусом.

Как можно убедиться, «плохая» кредитная история не означает, что путь к кредиту закрыт. Если человек погасит все задолженности и будет аккуратно исполнять график платежей по текущим обязательствам, ПКР вырастет, и банки рады будут предоставить кредит.

Важно не пропускать платежи, а при возникновении сложностей с обслуживанием ставить об этом в известность кредитора. Банк не меньше клиента заинтересован в возврате кредита и совместном поиске обоюдно приемлемого решения

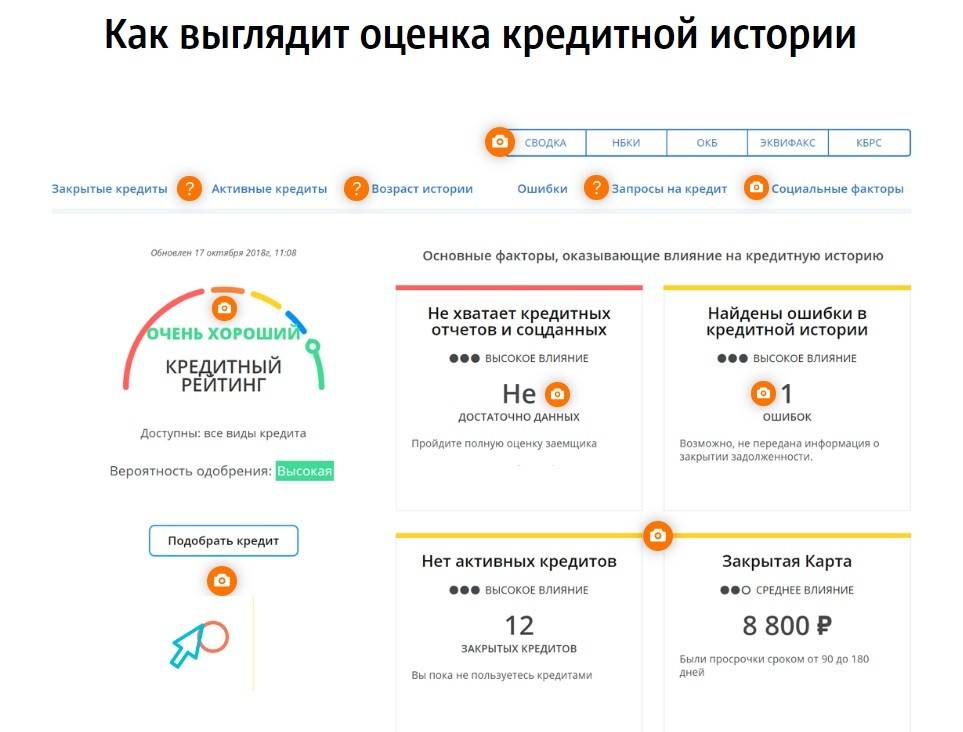

Можно ли исправить плохую кредитную историю после просрочек?

Информация об исполнении обязательств по всем кредитам и займам обязательно передается в Бюро Кредитных Историй (БКИ). Сегодня крупнейшими БКИ в России являются: Эквифакс, НБКИ, ОКБ, Русский Стандарт.

За счет этих данных и формируется кредитная история человека. Хранится она в течение 15 лет, причем этот срок считается с даты, когда произошло последнее изменение кредитной истории. На основе КИ рассчитываются кредитные рейтинги, прямо влияющие на положительное или отрицательное решение по новым заявкам.

Конечно, влияние просрочек, допущенных в прошлом, будет постепенно ослабевать с каждым месяцем. Но просто сидеть и ждать, пока выйдет срок хранения КИ для большинства людей не станет решением проблемы и придется самостоятельно заниматься исправлением КИ.

Надо учитывать несколько нюансов исправления КИ

- Каждая ситуация индивидуальна. Насколько реально или нет улучшить КИ зависит от срока просрочек, погашены они или нет, множества других факторов. От них будет зависеть также насколько легко будет добиться положительных результатов.

- Процесс займет время. Быстро исправить кредитную историю можно далеко не всегда. Обычно придется планомерно работать над своим кредитным рейтингом несколько месяцев или даже лет.

- Возможны финансовые затраты. В некоторых ситуациях реально исправить кредитную историю бесплатно. Но обычно придется потратиться на отчеты из БКИ, услуги кредитных организаций и т. д.

Что такое кредитная история

Под кредитной историей (КИ) понимается информация о заемщике, в качестве которого может выступать как физическое, так и юридическое лицо, описывающая его взаимоотношения с различными финансовыми организациями. Различают положительную и отрицательную КИ. Первая выступает аргументом в пользу сотрудничества с данным клиентом, а вторая нередко выступает причиной отказа в выдаче кредита или микрозайма.

Кредитная история или кредитный рейтинг обычно включают следующие сведения о заемщике:

- Персональная информация. Она включает ФИО, ИНН, реквизиты паспорта и других личных документов, позволяющие достоверно идентифицировать заемщика.

- Данные о взятых ранее кредитах, включая ссуды в банках и микрозаймы, полученные в МФО.

- Обобщенная информация о финансовой дисциплине клиента, которая включает случаи просрочек по текущим выплатам, невыполнение обязательств и существующие на данный момент задолженности, в случае их наличия.

При обращении в финансовую организацию не рекомендуется утаивать информацию о существовавших ранее или текущих проблемах во взаимоотношениях с банками или МФО. Предоставленные клиентом данные проверяются, а выявление обмана наверняка приведет к отказу в оформлении кредита.

Проблемная кредитная история заемщика резко снижает вероятность положительного решения при попытке взять кредит в банке. Для микрофинансовых организаций этот фактор также выступает аргументом против сотрудничества с потенциальным клиентом, хотя и не играет такой серьезной роли. В любом случае, возможностью улучшить кредитный рейтинг пренебрегать не стоит, так как это существенно увеличивает возможности заемщика на сегодняшнем финансовом рынке.

Причины плохой кредитной истории

Основными причинами для внесения в кредитную историю сведений, негативно влияющих на репутацию заемщика, являются:

Невыплата кредита банку или МФО. Это нарушение считается наиболее тяжелым. В случае, если долг пришлось взыскивать по суду и при помощи судебных приставов, независимо от результатов этого процесса, вероятность оформления кредита в банке становится практически нулевой;

Просрочка по регулярным платежам на срок более месяца. Вероятность получения кредита банке в этом случае невелика. При обращении в МФО оформить микрозайм вполне реально, так как критичным для подобных организаций становится просрочка от 2-3 месяцев;

Просрочка по регулярным платежам на срок от 5 до 30 суток. Данное нарушение финансовой дисциплины считается незначительным

Более серьезное внимание уделяется ему в ситуации, когда просрочки становятся постоянными и часто повторяются;

Просрочка по регулярным платежам на срок до 5 суток. Сведения о подобных проступках вносятся в КИ не всегда

При рассмотрении заявки от заемщика они обычно также не принимаются во внимание.

Принимая решение о том, как лучше и эффективнее осуществлять улучшение кредитной истории, необходимо сначала узнать ее. Дело в том, что далеко не всегда КИ бывает испорчена по вине самого заемщика. В некоторых случаях просрочки в платежах связаны с техническими проблемами банка или незаконными действиями мошенников.

Как узнать свою кредитную историю

Сегодня получить сведения о собственной кредитной истории достаточно просто. Для этого необходимо воспользоваться одним из следующих способов:

- Обратиться в бюро кредитных историй (БКИ). Это организации, которые специализируются на сборе информации о заемщиках и предоставлении ее банкам и непосредственно гражданам. Сегодня на российском рынке работает более двух десятков БКИ, наиболее крупными из которых являются Национальное БКИ, Эквифакс и Объединенное кредитное бюро. Они предоставляют информацию как по интернету, так и при личном визите клиента, причем один запрос в течение года заемщик имеет право сделать бесплатно.

- Посетить офис банка, выступающего агентом БКИ. Практически все крупные российские финансовые организации являются агентами БКИ. Однако, предоставление сведений в этом случае не является бесплатным. Обычная величина расценок находится в пределах от 500 до 1200 рублей.

- Воспользоваться онлайн-сервисами БКИ, банков или специализированных ресурсов. Услугу по предоставлению сведений о КИ в интернете предлагают сегодня различные ресурсы, посвященные финансовой тематике. Она также является платной и обойдется клиенту примерно в 500-750 рублей.

Учитывая распространенность мошеннических схем, связанных с оформлением кредитов на подставных лиц, рекомендуется проверять кредитную историю, как минимум, 1 раз в год. Это позволит оперативно выявить возможные проблемы и принять необходимые меры для исправления ситуации.