Причины отказа в активации

Иногда пользователям приходит ответное сообщение о том, что операция отклонена. Банковская организация вправе не объяснять причины отказа. Но чаще всего проблема кроется в том, что клиент отправляет неправильные данные. Это может быть некорректно вписанное кодовое слово или другая персональная информация.

Еще одной причиной может стать мошенничество со стороны физического лица. В ходе обработки данных сервис выявляет незаконную деятельность и дает автоматический отказ в активации.

Отказывают в активации кредитки и тем клиентам, у которых обнаружилась непогашенная или просроченная задолженность по займам в других банковских организациях.

Если причина в ошибочных личных данных, то для активации нужно прийти в филиал ОТП. Адрес и время работы ближайшей кассы размещены на сайте банка. С собой нужно принести паспорт гражданина РФ или другой документ, подтверждающий личность, чтобы у менеджеров банка не было сомнений при идентификации личности физического лица.

Зачем нужна активация

Некоторые граждане задаются вопросом, стоит ли активировать карту. Бытует мнение, что активация приравнивается к получению кредита. Даже не пользуясь средствами, банк начисляет проценты, списывает сумму обязательного платежа, проценты и комиссии с кредитного счета. В результате, клиент не пользуется деньгами, но все равно остается должен банку.

В случае с ОТП Банком эти страхи не оправданы. Если не пользоваться средствами – не снимать наличные, не оплачивать покупки в торгово-сервисной сети, не осуществлять переводы на счета физических или юридических лиц – никакие проценты не начисляются и комиссии не взимаются.

Гражданский кодекс РФ предусматривает возможность заключения договоров посредством почтовой, телефонной, электронной и иной связи, которая позволяет установить, что документ исходит от стороны по договору. При получении пластика почтой, активация карты рассматривается, как согласие клиента принять условия банка.

Ответ на вопрос, стоит ли активировать карту, пришедшую по почте, заключается в том, собирается ли гражданин пользоваться картой в принципе. При категорическом «нет», лучше ее не активировать и уничтожить. Если потребность в деньгах не исключается, рекомендуется пройти процедуру заранее.

Почему необходимо активировать кредитную карту отп

Когда гражданин пользуется картой банковской организации ОТП, он может быть уверен в том, что его пластиковый носитель надежно защищен от третьих лиц. По этой причине клиентам организации не нужно переживать о том, что с их личными данными или денежными средствами что-то случится.

Когда гражданин пользуется картой банковской организации ОТП, он может быть уверен в том, что его пластиковый носитель надежно защищен от третьих лиц. По этой причине клиентам организации не нужно переживать о том, что с их личными данными или денежными средствами что-то случится.

Активировать пластик необходимо в обязательном порядке

И при этом не важно, какой картой пользуется клиент банка: кредитной, дебетовой или зарплатной. Эта мера является еще одним способом защиты пластикового продукта от мошеннических действий посторонних

После активации граждане могут пользоваться карточками привычным способом без ограничений на проведение финансовых операций.

Карта ОТП банка может быть получена несколькими способами, от которых зависит то, какой способ активации лучше выбрать человеку. Это может быть:

- По телефону;

- Через интернет;

- В офисе банка, где было получение кредитной карты ОТП;

- Посредством смс сервиса.

Пример расчета платежей с формулами и пояснениями

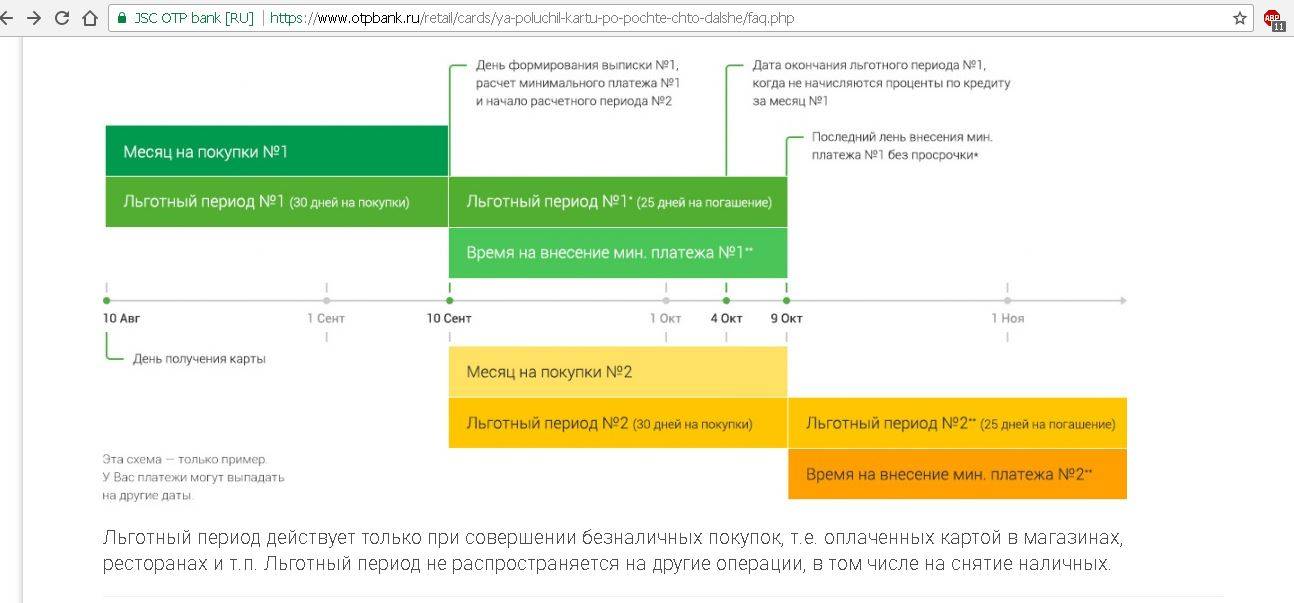

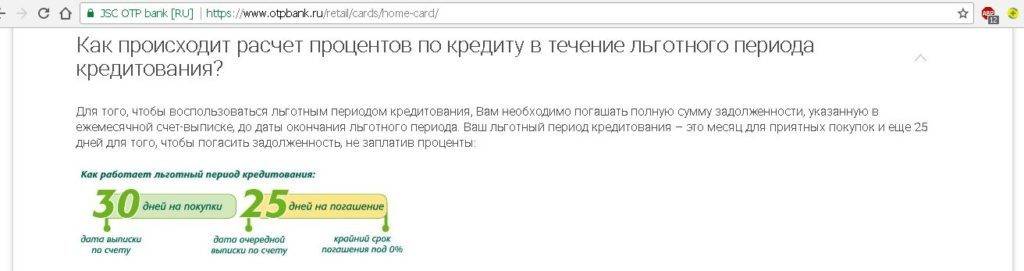

Рассмотрим пример: клиент потратил 10 т.р. в период с 1 по 31 июня(допустим 1 июня). До 25 июля ему нужно внести 10 тыс. рублей. Но обстоятельства сложились так, что он не может этого сделать. По условиям карты, минимальный платеж составляет 5% от суммы мин.300 р., процентная ставка 36% годовых.

1 июля придет выписка и там будет итого к оплате 500 р.

Поскольку клиент полностью не гасит полностью долг в льготный период, то на 25 число ему нужно внести минимальный платеж. Иначе будет просрочка. При первой трате банк не знает, нужно ли начислять проценты или вы закроете задолженность полностью и начислять проценты не нужно. Проценты за пользование деньгами банка составят за период 1-31 июня составят

Эти проценты добавятся к процентам, которые нужно оплатить за июль(1-31 июля).

После оплаты минимального платежа долг по карте уменьшится и будет равен

Проценты за июль уже будут начисляться на сумму 9500 рублей

1 августа к вам придет выписка, в которой вы должны будете оплатить минимальный платеж + проценты за 2 месяца.

Это примерный расчет процентов, необходимый для понимания, как работает кредитная карта. Точный расчет может предоставить только банк.

Рекомендации от специалистов

Получив письмо от ОТП Банка с кредитным предложением, хорошо взвесьте все «за» и «против». Никто кроме вас не знает, насколько актуальна поступившая кредитка именно на данный момент времени. Лицо, получившее по почте кредитную карточку от ОТП, вправе отказаться от оформления пластика. Еще несколько советов, которые могут помочь клиентам, не нуждающимся в услуге:

- не сообщайте личные данные третьим лицам, так никто не сможет активировать карту за вас;

- будьте настойчивы в своем желании отказаться от продукта. Поезжайте в отделение, просите, чтоб пластик уничтожили при вас. Еще лучше – требуйте бумагу, подтверждающую, что кредитка заблокирована;

- проверьте, что данное предложение поступило не от мошенников. Позвоните на горячую линию ОТП и уточните этот момент.

Спорить с финансово-кредитным учреждением бесполезно. ОТП Банк не комментирует свои действия и не представляет никакой информации о данной услуге на официальном сайте. Если вы решите, что кредитка будет полезна вам, лучше оставить заявку на оформление карты уже в офисе банка, условия по ней будут выгоднее. Не паникуйте, если банк отправил вам кредитную карту, которую вы не заказывали. Никто не заставит вас силой оформлять продукт, а значит, от него можно всегда отказаться.

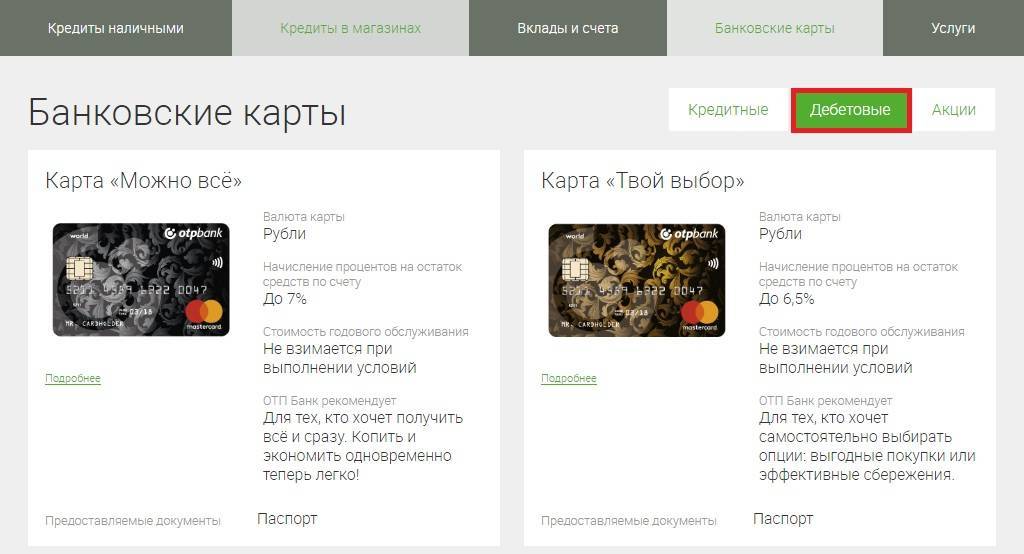

Дополнительные возможности карты ОТП Банка «Можно всё»

Дебетовая карточка ОТП Банка дает возможность пользоваться довольно выгодной и удобной бонусной программой. С ее помощью клиент сможет получить выгоду за покупки по пластику до 10%. А за хранение личных средств полагается до 7% годовых. Не каждый депозит сравнится с этой ставкой.

Программа бонусного кэшбека

ОТП Банк предлагает бонусную программу с кэшбеком, предназначенную для людей, которые активно тратят деньги с банковской карты. В ее рамках можно получить от 1,5 до 10% возврата за покупки в магазинах или интернете. Но начисляться может не менее 200 и не более 3000 рублей (хотя в документах указано до 5000 рублей). Возврат приходит в виде бонусов не позднее 10 числа следующего месяца за отчетным.

Любые сделанные по карте покупки принесут клиенту 1,5% от потраченной суммы. В документах прописаны исключения из правил, в которые попали ставки, казино, обмен валюты и еще несколько десятков категорий, за которые ни один банк не готов доплачивать клиенту.

Также есть бонусные категории, за траты в которых клиент получит сразу 10% кэшбека. В число этих категорий в ноябре 2019 года попали:

- аренда автомобилей (МСС 3351-3341 и МСС 7512);

- дьюти-фри (МСС 5309);

- спортивные товары (МСС 5655, 5940, 5941);

- такси (МСС 4121);

- общественный транспорт (МСС 4111, 4131, 4789).

Каждый месяц ОТП Банк пересматривает и меняет категории повышенного кэшбека. Поэтому в следующем месяце в них может попасть что-то более или менее выгодное для отдельных клиентов. Увы, самостоятельно выбрать категорию для получения бонусных баллов не получится.

Сами бонусы не имеют срока годности. Однако они могут быть аннулированы банком, если у клиента образовалась задолженность, если он разорвал договор с банком или если действие программы кэшбека официально закончено.

Процент на остаток

ОТП Банк обещает оплачивать хранение денежных средств на счету банковской карты. Ставка может доходить до 7%. Однако она сильно зависит от суммы, которая будет лежать на карточке. Градация следующая:

- До 5 тысяч рублей никакого процента на остаток нет.

- От 10 миллионов рублей – 0,1% годовых.

- От 3 миллионов рублей – 2% годовых.

- От 5 до 100 тысяч – 5% годовых.

- От 100 до 300 тысяч – 5,5% годовых.

- От 300 тысяч до 1 миллиона – 6% годовых.

- От 1 до 1,5 миллиона – 6,5% годовых.

- От 1,5 до 3 миллионов – 7% годовых.

По каким-то причинам в промо-материалах указана другая градация сумм, тогда как в документах к тарифу – именно эта. Поэтому рекомендуем уточнять точную процентную ставку при оформлении карты, поскольку возможны два варианта: документы к тарифу устарели, но никто их не обновил, либо же устарели промо-материалы.

Максимально выгодной карта становится в том случае, если хранить на ней более полутора миллионов рублей. Однако радуют достаточно высокие проценты на хранение даже небольших сумм – от 5% за 5 тысяч рублей и выше. У многих конкурентов небольшие суммы позволяют получать 3-4%.

Помните: страхованию подвергаются суммы на депозитах до 1,4 миллиона рублей. В случае закрытия банка все остальное вернуть не получится.

Особенность ОТП Банка в том, что процентная ставка по банковской карте определяется на основе минимального остатка за календарный месяц. Поэтому не рассчитывайте получить высокие проценты за первый же месяц использования. Даже если вы положите на счет 2,9 миллиона рублей 2 декабря, то за декабрь возврат составит 0 рублей. Потому что в первый день месяца на счету не было ваших денег, и это будет минимальный остаток за месяц.

Важно: если в какой-то из дней месяца на вашем счете скопится больше 10 миллионов рублей, то вы не получите даже обещанных 2% годовых: в таком случае ставка за месяц будет равна 0,1%

Доступ ко вкладу «Выгодный Плюс»

Владельцы дебетовой карты «Можно все» получают возможность открыть срочный вклад «Выгодный Плюс» со ставкой до 7% годовых и сроком 366 дней. Проценты выплачиваются ежемесячно на счет карточки. Положить можно сумму от 100 тысяч до 1,4 миллиона рублей. В первые тридцать дней после открытия вклада на него можно докидывать деньги (от 3000 рублей за один раз).

Для получения ставки 7% необходимо выполнить определенные условия: держать на счету банковской карты не менее 15% от размера сделанного вклада в качестве неснижаемого остатка, а также тратить по 5000 рублей каждый месяц. В противном случае ставка составить всего лишь 5%, что не слишком-то выгодно.

Условия для заемщиков

Размер кредитного лимита составляет 300 тысяч рублей. Но он рассчитывается персонально для каждого заемщика с учетом его платежеспособности.

Процентная ставка по карте «Молния» равна:

- 19,9-34,9% годовых по безналичным транзациям;

- 49,9-59,9% годовых на все другие операции, включая снятие наличных;

- ставка 19,9% годовых устанавливается клиентам, которые своевременно погашали задолженность по карте в течение шести месяцев.

К затратам клиента относится также оплата смс-банкинга, стоимость которого составляет 79 рублей в месяц. За выпуск и обслуживание карты комиссия не взимается. Использовать карту для расчетов можно не только в России, но и за ее пределами.

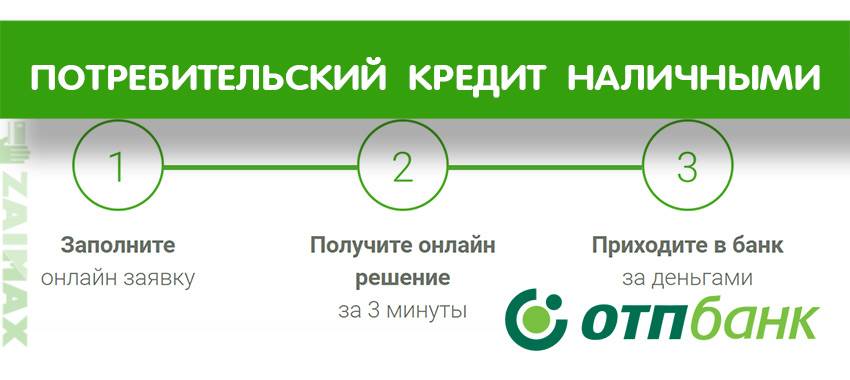

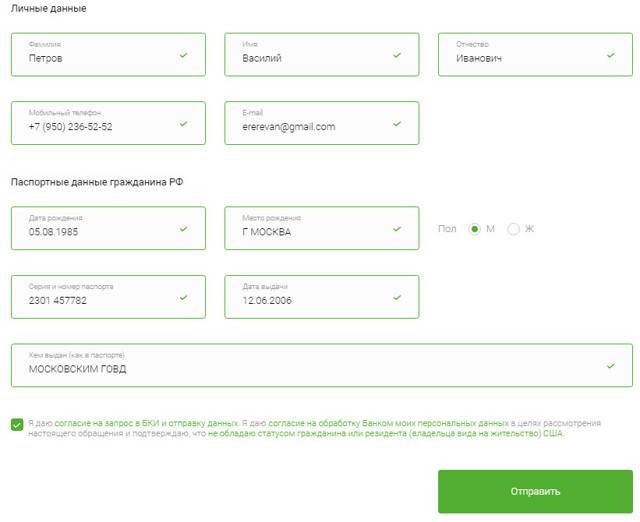

Способы оформления пластиковой карты по кредиту

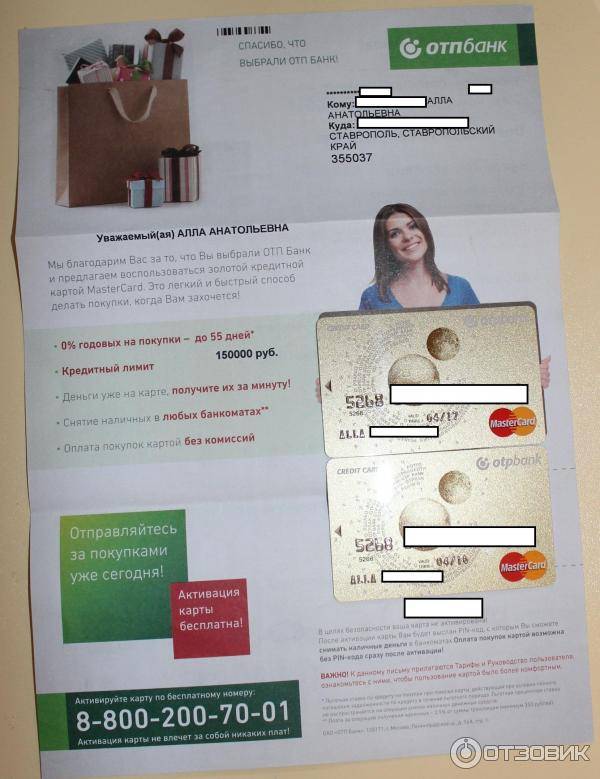

Нынешний или бывший клиент банка может оформить заявление на получение пластиковой карты, через интернет. Для этого даже не придется выходить из дома. Подача заявления производится дистанционно на официальной странице банка. После отправки заявки, организация рассматривает вашу просьбу и решает согласиться или отказать в выдаче пластиковой карты. В случае положительного ответа, клиенту нужно посетить офис ОТП банка с необходимой документацией. По обращении в кредитное учреждение, менеджер откроет счет по кредитной карте на индивидуальных условиях, в зависимости от платежеспособности и кредитной истории. Чтобы получить карту по почте, банк должен проявить инициативу и предложить клиенту воспользоваться кредиткой. ОТП банк отравляет ее по почте, заранее уведомив клиента об этом. Заемщик не вправе самостоятельно претендовать на получение карты почтовым переводом.

Как действовать при получении карты?

Что делать, если кредитная карта вам не нужна? Отказаться от высланной на ваше имя кредитки всегда можно. И если вы не собираетесь оформлять заем, то сделать это желательно как можно скорее. Если хотите отказаться от карты с кредитным лимитом, следует:

- позвонить в ОТП по номеру горячей линии;

- спросить, реально ли банк выслал пластик;

- уточнить, что данный продукт вам неинтересен, и попросить заблокировать карту;

- если вам скажут, что по телефону принять вашу заявку невозможно, придется с паспортом и пластиком посетить отделение банка;

- непосредственно в офисе составить заявление на аннулирование кредитки.

Главное – не поддаться на уговоры кредитных специалистов, настоять на своем решении и заблокировать кредитку. Лучше попросить менеджера при вас разломать пластик на несколько частей.

Прочие удобные способы пополнения

Рассмотрим еще несколько не столь популярных способов, но достаточно удобных. Такие варианты пополнения, возможно, придутся по душе людям среднего возраста, так как они наиболее привычные.

- Банковский платеж. Его осуществляют, воспользовавшись услугами любого, выбранного Вами, российского банка. Для операции важны реквизиты получателя и ОТП Банка. В этом случае комиссия и сроки поступления денежных средств на счет зависят от банковских условий. Но обычный период ожидания ограничивается 3-5 рабочими сутками.

- Возможно делегировать процесс перевода финансов в счет погашения кредита. Это может осуществлять бухгалтерия по Вашему месту работы. В этом случае, необходимая сумма будет вычитаться из заработной платы, и переадресовываться в банк.

Завершить наш обзор хотелось бы предостережением

Независимо от того, какой из вариантов Вы предпочтете, помните, что осуществлять платежи важно надежным способом. И ОТП Банк предупреждает о том, что снимает с себя ответственность, если Вы воспользовались услугами сторонней организации для проведения операции

Предпочтительно производить оплату через каналы, указанные на официальном сайте.

Какую кредитную карту выбрать для себя?

Исходя из механизма работы кредитной карты нужно искать карту, удовлетворяющую следующим параметрам:

- С большим грейс периодом: чем он больше, тем больший срок можно не платить проценты и иметь как бы беспроцентный кредит.

- С минимальной ставкой. Чем меньше ставка, тем меньше процентов мы платим.

- С кешбеком на покупки

- Льготный период карты должен действовать на снятие наличных

Рекомендуется присмотреться к следующим картам:

Кредитка Альфабанка с 100 дневным грейс периодом

- Грейс период 100 дней

- Хорошая альтернатива микрозаймам

- Кредитный лимит до 500 000 RUB

- Годовое обслуживание от 1 190 руб. в год

Выгодные моменты карты ОТП

Данные карты соответствуют современным требованиям клиентов, так как предоставляется льготный период использования, и устанавливаются достаточно маленькие проценты. Кроме того, банк предоставляет широкий ассортимент кредитной продукции, что позволяет клиентам выбрать те варианты карт, которые всецело будут им импонировать. Банк требует предоставления незначительного количества документов, которые можно собрать за считанные минуты.

По многим кредитным программам не нужно оформлять справку или же предоставлять копию трудовой. Но, и размер лимита по данным картам будет минимальным. Если же вы желаете получить максимальные параметры лимита, то и документов придется предоставить существенное количество. Вполне очевидно, что многие банки предлагают подобные условия, но ОТБ банк радует клиентов еще и массой дополнительных сервисов, а также внимательным и качественным обслуживанием.

Какие условия предлагает банк?

Банк предоставляет возможность всем гражданам страны, имеющим официальный доход, стать клиентами по картам кредитного типа. Определено основное условие, что оформление данных карт возможно только начиная с 21 года. Существует масса различных кредитных программ, и каждая из них имеет свою ставку процентного типа, но минимальные параметры соответствуют значению в 14.9%.

Сумма доходов в процессе оформления лимита имеет важное значение. Так, банк предлагает клиентам получать карту с минимальными параметрами лимита, равными 15 тыс

рублей. Что же касается максимальных параметров, то они будут не более 750 тыс. рублей.

Банк требует, чтобы потенциальные клиенты предоставляли информацию о своей работе. При этом, определяется, что для получения значительной суммы лимита потребуется предоставить справку формата 2 НДФЛ. В случае, если вы стремитесь получить минимальные параметры лимита достаточно будет двух документов для оформления карты.

По сути, выдача карты кредитного типа в банке проводится на основании таких параметров:

- Предоставление минимального пакета установленных документов;

- Формирование лимита на основании предоставленных данных о доходах;

- Наличие официального трудоустройства сроком не менее трех месяцев;

- Предоставление данных о регистрации, причем постоянного типа;

Изучение данных истории кредитного типа, при наличии негативной истории банк отклоняет заявку на получение карты кредитного типа.

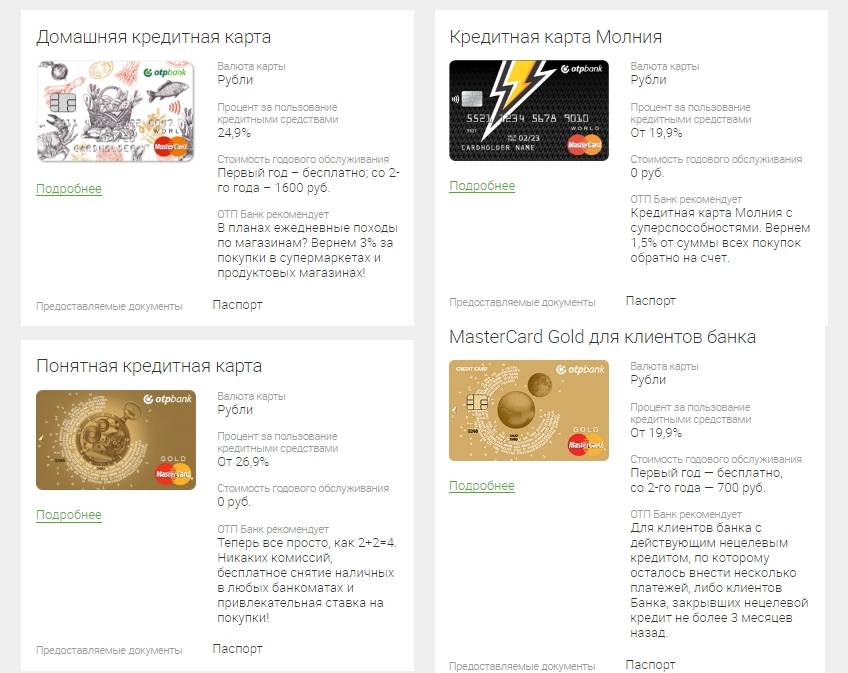

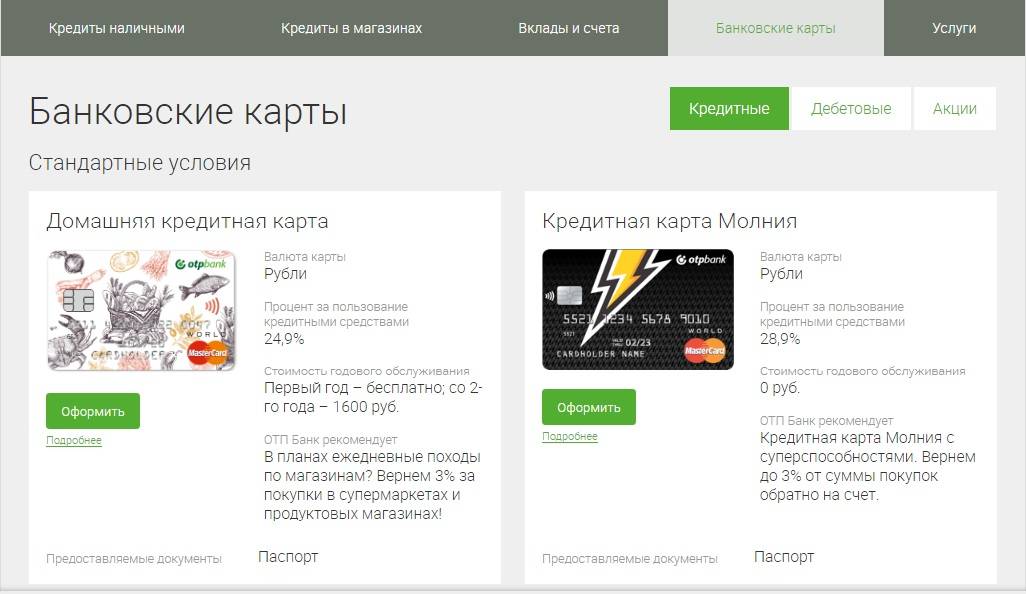

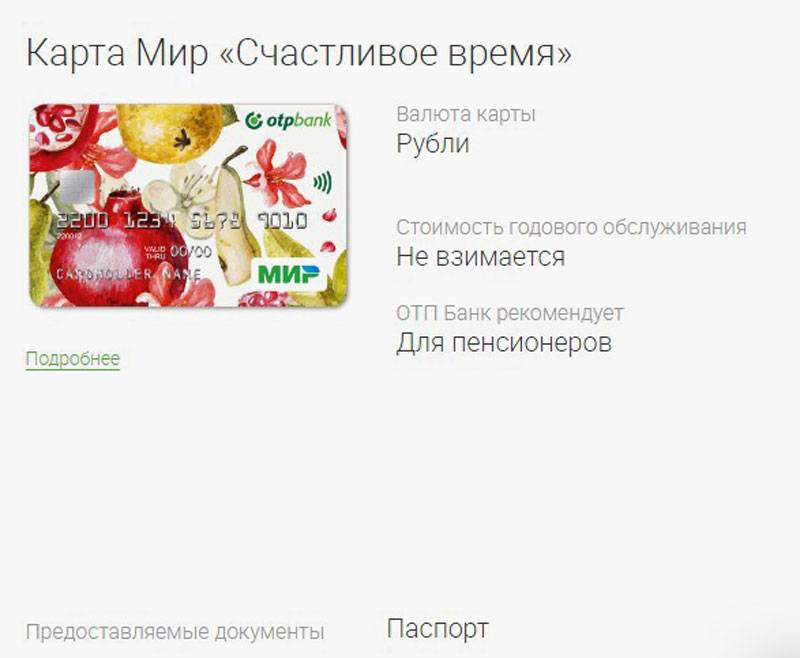

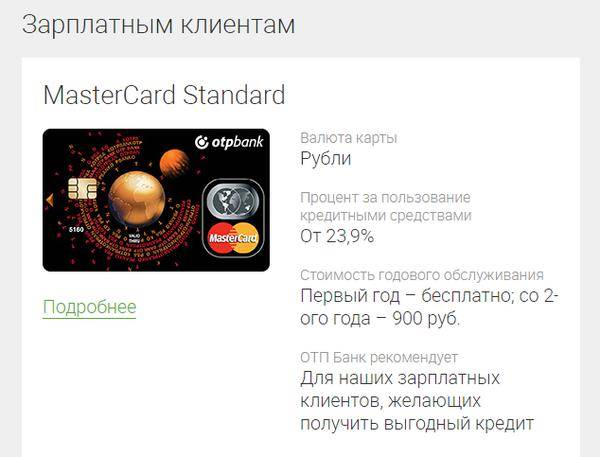

Какие есть кредитные карты на данный момент?

Прежде чем оформить заявление на получения кредитки, нужно определиться с выбором кредитки. ОТП банка представляет клиентам несколько видов программ для кредитных карт:

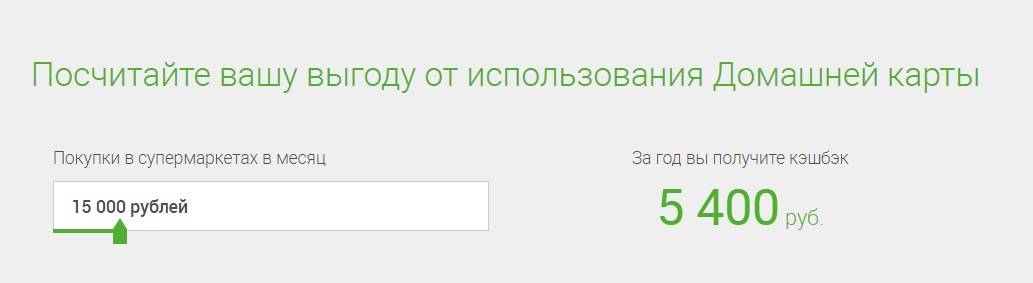

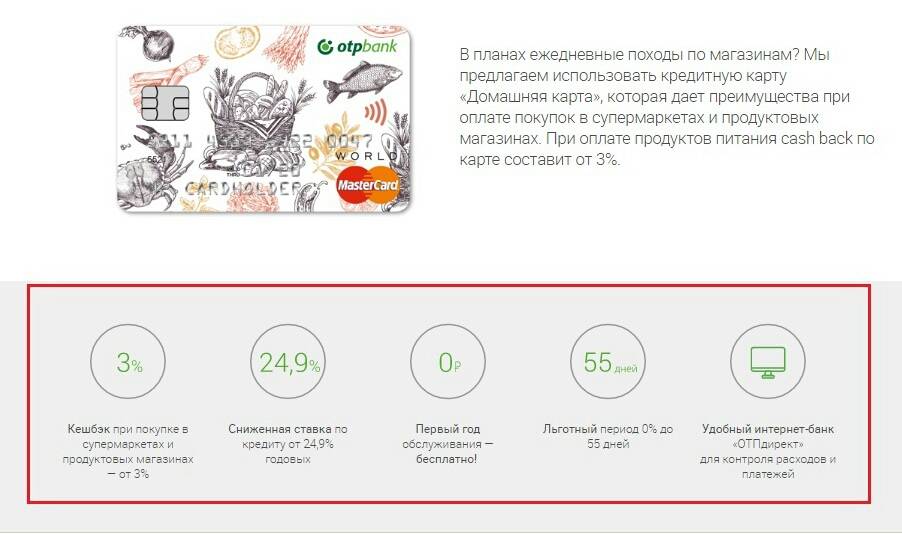

Тариф «Домашний»

Такие кредитные карты предназначаются, чтобы клиент каждый день мог делать покупки в магазинах и рассчитываться картой.

Особенность кредитки в том, что при покупке товаров на карточку может возвратиться 3% от покупки.

Также очень удобным есть то, что первый год обслуживания карты будет бесплатным, а со следующего уже будет составлять – 1600 рублей.

Процентная ставка по карте составляет 24,9% (при этом даётся льготный период на 55 дней).

Чтобы определить лимит на карте нужно будет лично обратиться в банк и узнать эту информацию в сотрудников банка.

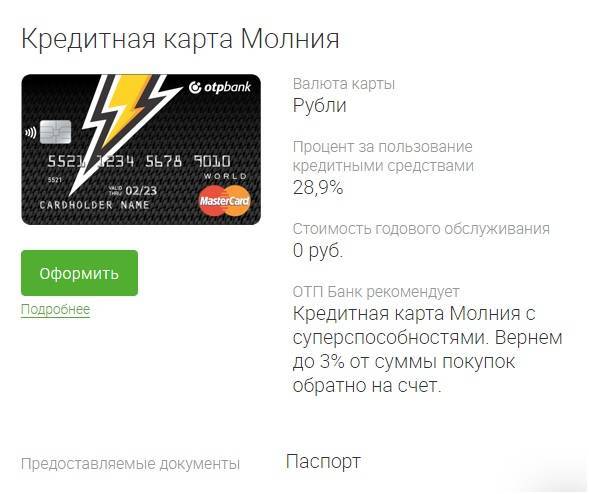

Тариф «Молния»

Выгодная кредитная карта от ОТП банка. Выгода заключается в том, что процентная ставка начинается от 28,9%.

Как и предыдущий тариф, эта карта имеет бесплатное годовое обслуживание, но на счёт возвращается при покупке товаров в супермаркетах уже 6.5%. Также постоянно действуют скидки до 30% от партнёров MasterCard.

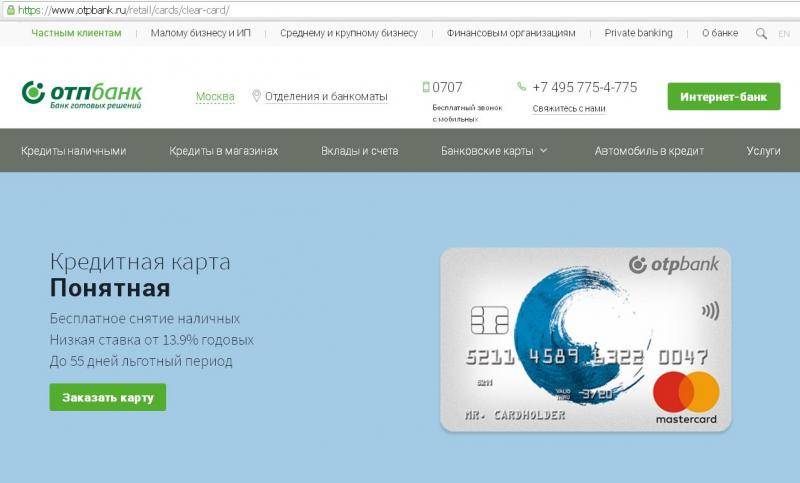

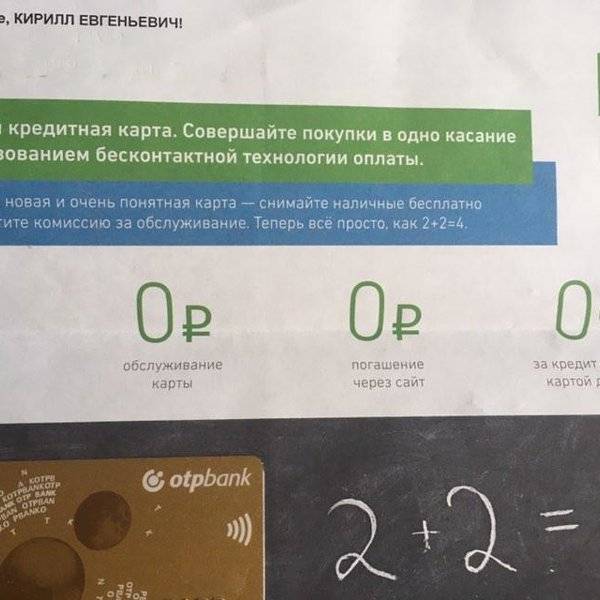

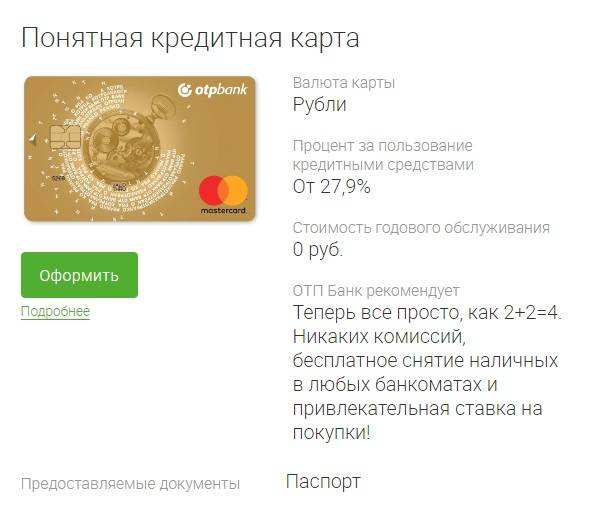

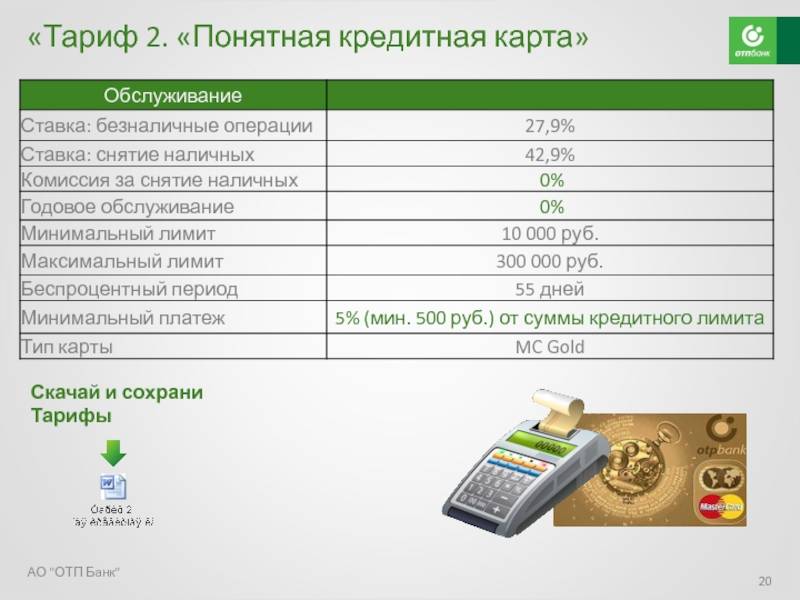

Тариф «Понятный»

Согласно этому тарифу клиентам предоставляться золотые карты от MasterCard. Особенность такой карты в том, что её лимит составляет до 1,5 млн. рублей.

Также карта бесплатно обслуживается целый год и имеет привилегированное обслуживание.

Несмотря на то, что проценты по кредиту довольно большие (27,9%), зато снимать деньги в банкоматах можно совершенно без комиссии, даже за границей.

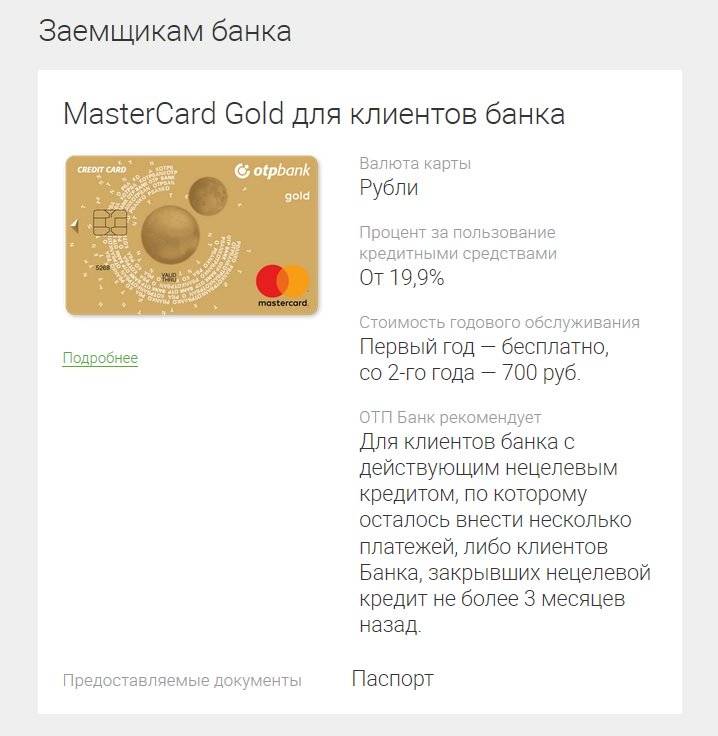

Тариф «Клиент»

Этот тариф действует только для клиентов, которые уже являются заёмщиками ОТП банка.

Также карту могут получить клиенты, которые брали кредит, спустя 3 месяца. Условия карты заключаются в том, что после годового бесплатного обслуживания клиенты должны будут оплачивать по 700 рублей.

Процентная ставка по карте начисляется от 19,9%.

Дополнительными преимуществами карты является возможность получить большой лимит (до 1,5 млн.), участвовать во всех бонусных программах, а также снимать деньги без комиссии в любом банкомате.

В чем суть работы карты

На дебетовой могут находиться только личные деньги. Каждый клиент банка может выбирать себе подходящую карточку: кто-то пользуется заемными средствами, а кто-то предпочитает пользоваться только своими. Наличие свободных денег не означает, что кредитка будет бесполезной вещью.

В жизни бывают случаи, когда срочно понадобились деньги, а вытаскивать их из своих вложений, например, вкладов, не очень выгодно, иначе можно потерять проценты. На кредитной карте практически всегда действует льготный период, когда можно воспользоваться заемными средствами без уплаты дополнительных процентов. Это позволяет распоряжаться средствами без лишних трат при выполнении определенных условий.

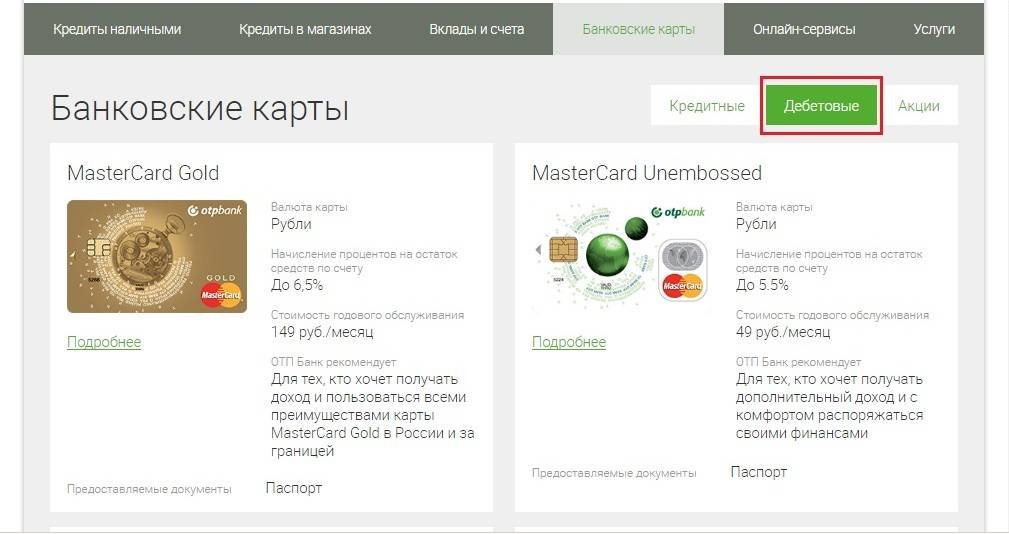

Тарифы и условия по дебетовой карте ОТП Банка «Можно всё»

Дебетовая карта «Можно все» позволяет расплачиваться в магазинах и интернете по безналичному расчету. Она не имеет кредитного лимита и дает возможность управлять только собственными деньгами клиента. Карта может выступать в качестве зарплатной. Для этого достаточно написать заявление, и тогда пластик будет подключен к зарплатному проекту.

Работает специальная бонусная программа ОТП Банка, которая позволяет одновременно получать возврат за траты и доход на остаток. С ее помощью можно получить кэшбек до 10% и процент на собственные средства на счете до 7%.

SMS-информирование бесплатное, что радует. Не придется доплачивать за получение SMS и использование мобильного банкинга. Также карту можно подключить к Google Pay либо Apple Pay, чтобы оплачивать товары и услуги при помощи смартфона с NFC-чипом.

Снимать наличные можно без процентов, но только в банкоматах и ПВН самого ОТП Банка. В сторонних устройствах деньги получить можно под комиссию 1,5% (не менее 150 рублей). Однако банк позволяет снимать в любом банкомате до 60 тысяч рублей, не взимая за это ни копейки. Лимиты на снятие налички следующие: до 300 тысяч рублей в сутки, но не более 700 тысяч рублей в месяц.

Картой можно расплачиваться также и за рубежом. Однако курс конвертации не слишком выгоден. Валюта обменивается по внутреннему курсу ОТП Банка, который отличается от курса ЦБ в невыгодную для клиента сторону: курс ЦБ + 1,5%.

Критерии для клиента

Дебетовую карту могут получить граждане Российской Федерации, принесшие в отделение паспорт РФ и имеющие возраст от 18 до 90 лет. Потенциальный клиент должен иметь постоянную регистрацию в районе, где размещено хотя бы одно отделение ОТП Банка. В противном случае дебетовую карту «Можно все» получить не выйдет.

Брать или не брать карту?

Что делать, активировать карту или аннулировать ее, решать только вам. Если вы не нуждаетесь в кредите, то лучше отказаться от данного предложения. Если продукт вам интересен, и вы не прочь оформить кредитку ОТП Банка, учтите некоторые минусы таких рассылок.

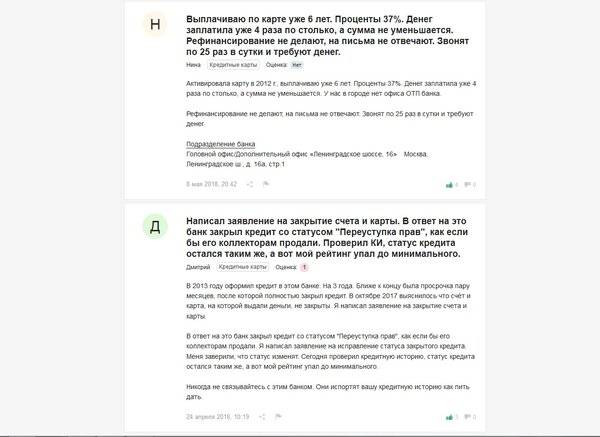

Во-первых, тарифы по кредиткам, которые посылают почтой, значительно выше, чем при оформлении пластика в банке. Судя по отзывам, процент по таким карточкам может достигать 50%. Такая ставка слишком «мощная» даже для рынка кредитных пластиков.

Во-вторых, подписания кредитного договора в принципе не происходит. Поэтому если злоумышленники владеют вашими персональными данными, они вполне могут активировать пластик без вашего участия.

Еще одна причина отрицательного отношения к таким рассылкам – чрезмерная навязчивость банка. Большинство клиентов раздражает такое «наглое» вторжение в их личную жизнь. От активированной карточки достаточно сложно отказаться, мало того, что заставят ехать в банк, так еще придется сопротивляться уговорам сотрудников оставить кредитку себе.

Такое предложение может порадовать граждан, которым срочно нужны деньги, а других способов быстро получить заем нет. Хотя, небольшой процент получателей устраивают диктуемые банком условия, и они с радостью пользуются продуктом.

Способы закрытия счета

Чтобы перестать пользоваться пластиковой картой, недостаточно просто физически ее уничтожить (разрезать, порвать, выкинуть). Эти действия не приведут к закрытию счета, а проценты продолжат начисляться, т.к. закрыть кредитную карту ОТП банка — значит пройтись по всем пунктам данного бюрократического процесса.

Конечно, бывают ситуации, когда кредиторы утаивают некоторую информацию, и ставят клиента в известность об образовании долга только тогда, когда тот существенно возрастет. Во избежание подобных проблем нужно четко следовать инструкции по ликвидации кредитной карты.

Есть несколько способов правильно ликвидировать кредитку:

- Обращение в службу поддержки банка.

- Приостановка операций по карте.

- Посещение отделения финансовой организации.

На обратной стороне пластика есть номер службы поддержки: +7 495 775-4-775 . По нему необходимо позвонить и озвучить свое желание приостановить действие кредитки.

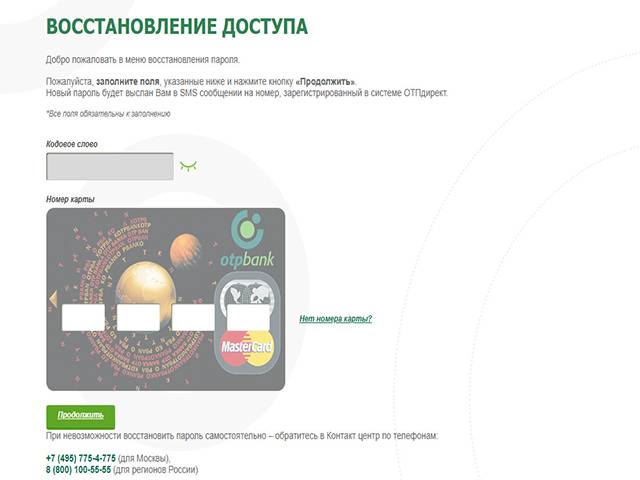

Это был первый вариант действий. Второй вариант предусматривает занесение карты в стоп-лист. Сделать это можно через личный кабинет в системе онлайн-банкинга https://direkt.otpbank.ru/. Данная процедура позволит приостановить все операции по счету. Позднее необходимо также будет отправить заявление в банк с просьбой о закрытии карты.

Самым верным решением будет третий вариант. Посещение отделения ОТП банка. Личное общение с его сотрудниками позволит в минимальные сроки привести в исполнение задуманное. Заемщику на месте предоставят всю информацию по счету, окажут помощь в написании заявления, произведут все необходимые действия по ликвидации карты. При наличии задолженности, можно будет сразу же ее погасить.

В каждом финансово-кредитном учреждении существуют свои правила по закрытию кредитного карточного счета, но основные принципы, описанные для ОТП банка, будут идентичны: погашение задолженности, подача заявления и получение справки. Соблюдение этих этапов позволит избежать потери денег вследствие начисления неустойки, а также сохранить кредитную историю заемщика в безупречном состоянии.

Подобный документ ОТП банк выдает через 45 дней с момента ликвидации карты и закрытия счета. Для этого нужно будет также написать заявление. Сам пластик уничтожается либо сотрудником банка в присутствии владельца карты, либо самим владельцем на глазах сотрудника банка. Вот теперь его будет достаточно просто разрезать и выбросить. Уничтожив подобным образом кредитку, заемщик будет уверен, что ею никто не сможет воспользоваться.

Ответы на частые вопросы о карте ОТП Банка «Можно всё»

Как заблокировать карту?

Банк ОТП предлагает несколько способов блокировки дебетовой карты:

- Через интернет. Для этого нужно войти в интернет-банкинг ОТП и там заблокировать дебетовую карту. Для этого достаточно нажать на соответствующую кнопку.

- По телефону. Необходимо позвонить в банк по номеру 0707 и попросить оператора выполнить эту операцию после подтверждения личности владельца.

- Через SMS. Доступна возможность отправить банку код «BLOCK ****» или «БЛОК ****» в сообщении, где вместо звездочек последние четыре цифры банковской карты.

- Лично. Нужно прийти в банк с паспортом и попросить операциониста заблокировать нужную карту.

Блокировка карты бесплатна. Можно заблокировать ее временно, а потом снова запустить в работу. Полная блокировка потребует перевыпуска дебетовки, за который придется заплатить 199 рублей.

Как снять деньги?

Снимать деньги с дебетовой карты ОТП Банка можно в любом банкомате, включая сторонние. Для этого достаточно ввести пластик в банкомат, ввести ПИН-код и выбрать, сколько денег нужно снять. Собственные банкоматы ОТП Банка не взимают комиссию за получение наличных денег. А вот сторонние терминалы позволят снять не более 60 тысяч рублей за месяц. После чего начинают взимать комиссию в размере 1,5% от суммы, но не менее 150 рублей за каждую попытку.

Как пополнить?

Для пополнения дебетовой карточки можно воспользоваться любым банкоматом с функцией приема наличных денежных средств. Необходимо вставить карту в устройство, ввести ПИН-код и внести нужное количество денег.

Также можно отправить деньги онлайн с карты любого другого банка. Однако за это может взиматься комиссия со стороны банка, из которого были отправлены деньги.

Как заплатить по карте?

Карту можно использовать в любом магазине, в котором установлены терминалы приема банковских карт. Для этого необходимо приложить ее к считывающему устройству или вставить внутрь, после чего ввести ПИН-код при необходимости.

Наконец, дебетовую карту можно привязать к сервисам Apple Pay или Google Pay. В таком случае вы получите возможность расплачиваться смартфоном с соответствующей функцией. Пропадет необходимость носить с собой саму карту, что повысит ее сохранность от воровства и потери.

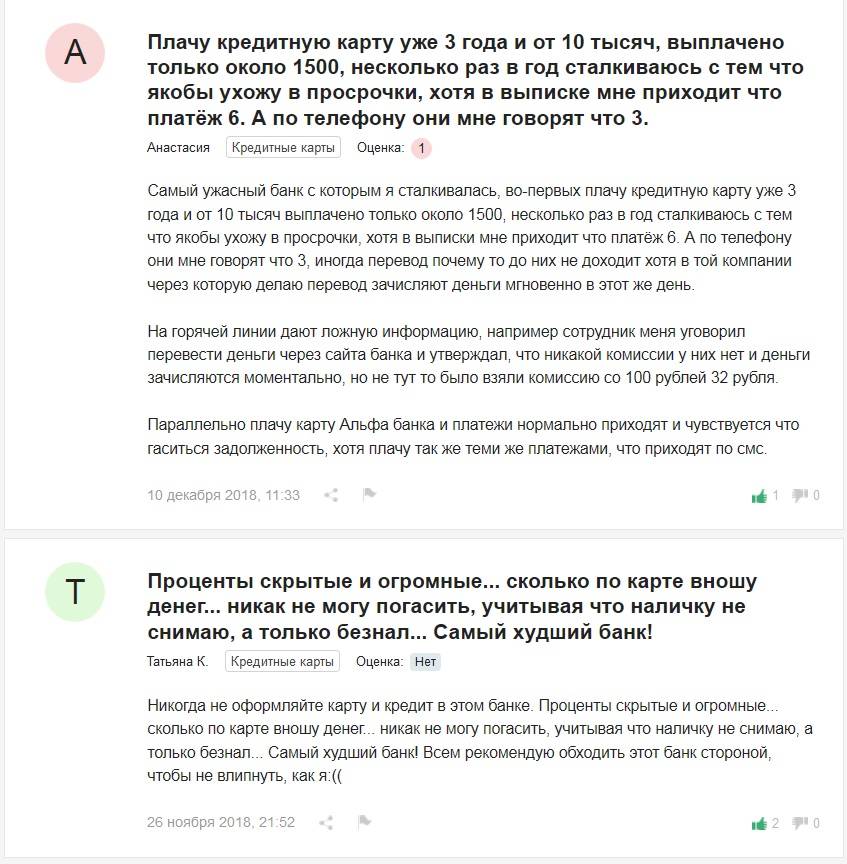

Обзор отзывов на карту

Отзывы о дебетовой карте «Можно все» ОТП Банка преимущественно положительные. Сама по себе карта – хорошее решение, поскольку она дешева, выгодна и удобна. Встречаются клиенты, которые почти полностью довольны самой картой, но не рады тому, как работает банк. Первое время после выпуска дебетовки у ОТП были накладки с правильными подсчетами процентов и кэшбека.

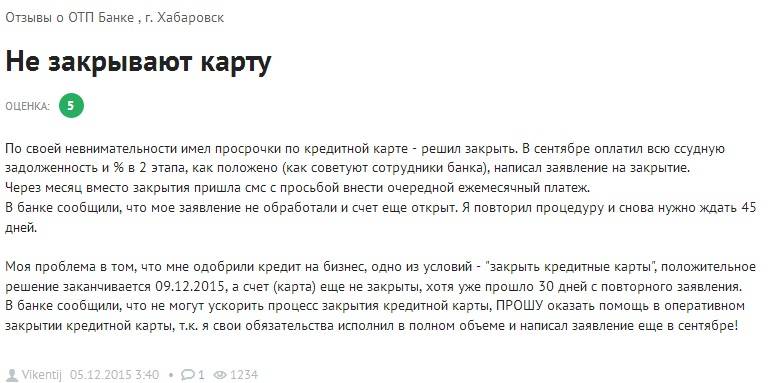

Сам ОТП Банк не пользуется народной любовью: многие посетители откровенно недовольны работой финансового учреждения. Поэтому можно найти десятки отрицательных отзывов о некомпетентных сотрудниках и плохо работающих программах учреждения.

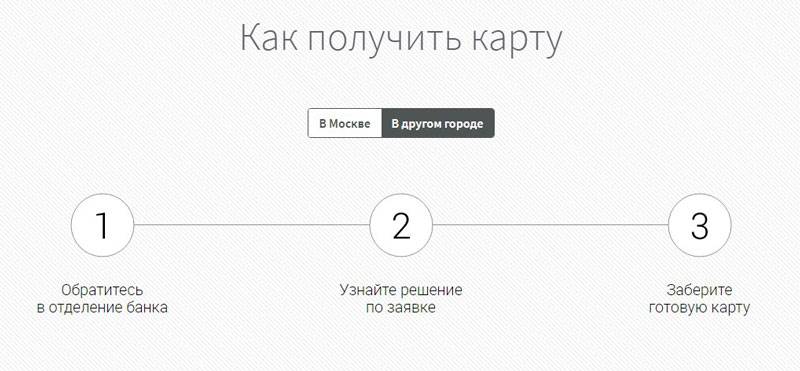

Способы оформления

Оформить кредитный пластик онлайн не представляется возможным, необходимо личное посещение представительства банка и такое же составление заявления.

Однако отсутствие оформления онлайн не означает долгое ожидание решения администрации. Поэтому заявка будет рассмотрена в самый короткий срок.

Вторым преимуществом позиционируется отсутствие обширного спектра необходимых документов, менеджеру понадобится только гражданский паспорт.

Выписка о заработной плате также не требуется, потому что среди указываемых контактных данных находится номер телефона работодателя, который подтвердит или опровергнет информацию о том, что клиент работает на предприятии не менее трех текущих месяцев.

Как и у всякой организации, мнения клиентов существенно расходятся.

Одни отмечают прозрачность условий, выгодные тарифы, отсутствие подводных камней, удобные дистанционные услуги и другие положительные качества.

Часть заемщиков жалуется на высокий процентный тариф, устанавливаемый новым клиентам.

Не устраивает действующих дебиторов навязывание кредитной карты с предодобренной квотой в конце действия потребительской ссуды.

Причем карту доставляет по месту жительства или работы курьер, что делает невозможным отказ.

Исходя из сказанного, можно сделать вывод о том, что условия оформления пластика довольно стандартны, поощрения выражены бонусами, другими особенностями, особенно, для активных заемщиков.

Ну а недостатком, конечно, является невозможность заказать кредитный пластик онлайн, чтобы потом посетить представительство ОТП банка с необходимыми документами.

Почему нужно знать, как работает кредитка?

Кредитная карта — отличный способ занять деньги до зарплаты в случае непредвиденных денежных трудностей. Она намного лучше микрозайма и имеет более низкий процент(30-40% годовых). В определенных случаях можно не платить проценты банку. Для этого нужно понимать, что такое льготный период(грейс) и как он работает.

Вот основные нюансы и тонкости, которые нужно знать, перед тем как начать пользоваться картой:

- Нужно знать, сколько длится льготный период, когда начинается и когда заканчивается

- Нужно понимать, что такое платежный период и расчетный период

- Какая у вас ставка по карте и что это значит. Отличается ли ставка при безналичной оплате и при снятии наличных в банкомате.

- Действует ли льготный период на снятие наличных

- Что такое минимальный платеж и когда он вносится?

Закроем долг через интернет

Первый способ, который мы рассмотрим, это как положить деньги на кредитку ОТП Банка через Всемирную сеть. Первым делом Вам необходимо обратиться к официальному сайту организации. В поле «Онлайн-каналы погашения» предлагают воспользоваться одним из двух вариантов, выбрав наиболее приемлемый для Вас.

- Оплата через сайт.

- В личном кабинете мобильной версии ОТПКредит.

В обоих случаях, финансы на счет придут мгновенно. Независимо от того, с кредитки какого банка Вы осуществите оплату. Но будьте готовы, что комиссия составит 2% от общей суммы. И в сутки можно перевести не более 15 000 рублей. Справа от информационной статьи расположены кликабельные зеленые кнопки. Выбирая способ оплаты, нажимаете на них и заполняете, предложенные формы. Вы также можете осуществить на сайте банковский перевод, при наличии у Вас личного счета в ОТП Банке.

Провести платеж через интернет возможно и с помощью различных систем, широко распространенных в сети.

Таким образом, ни один из представленных вариантов не дает возможности внести деньги без комиссии. Однако справедливости ради нужно сказать, что комиссия берется небольшая.

Плюсы и минусы дебетовой карты «Можно всё»

Дебетовая карта «Можно все» стала одним из самых выгодных продуктов на рынке. Однако она не так проста, как может показаться на первый взгляд

В условиях и тарифах много нюансов, на которые важно обратить внимание

| Достоинства | Недостатки |

|---|---|

|

|

В общем, это дебетовая карта «на любителя». Да, она выгодная и полезная

Но важно, чтобы ваши возможности соответствовали ее условиям. А еще важнее прочитать документы полностью, а не только то, что выгодно банку

Главным достоинством карточки стала бонусная программа кэшбека и процента на остаток. Именно ее хотят многие клиенты.