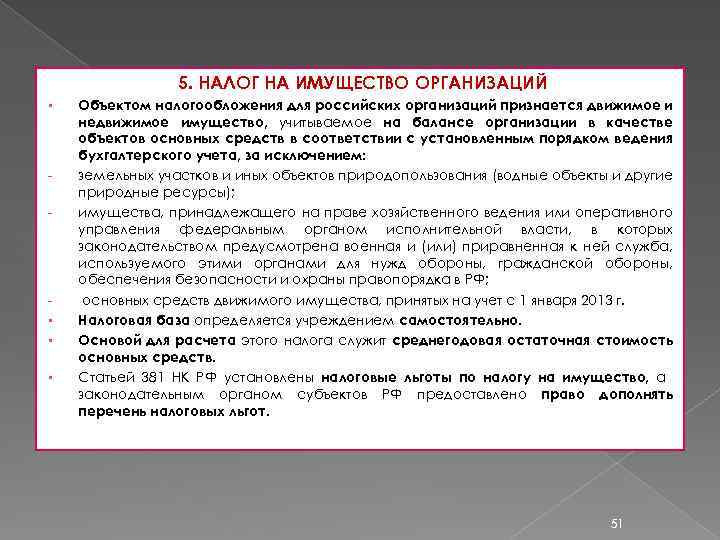

Объекты налогообложения

Список объектов:

- бизнес-центры;

- офисные помещения и места, предоставляющие общебытовой сервис;

- недвижимость иностранных компаний, не имеющих в РФ представительств;

- жилые постройки, числящиеся неосновными средствами.

Под бизнес-центрами понимают здания, не спроектированные в целях проживания. Они отличаются следующими характеристиками:

- возведены на земельном участке с определенным целевым назначением;

- эксплуатируются для аренды помещений коммерческой направленности;

- содержат до 20% помещений под офисы.

Торговыми центрами считаются обособленно стоящие постройки нежилого предназначения, в которых размещены торговые, общепитовские или точки предоставления услуг

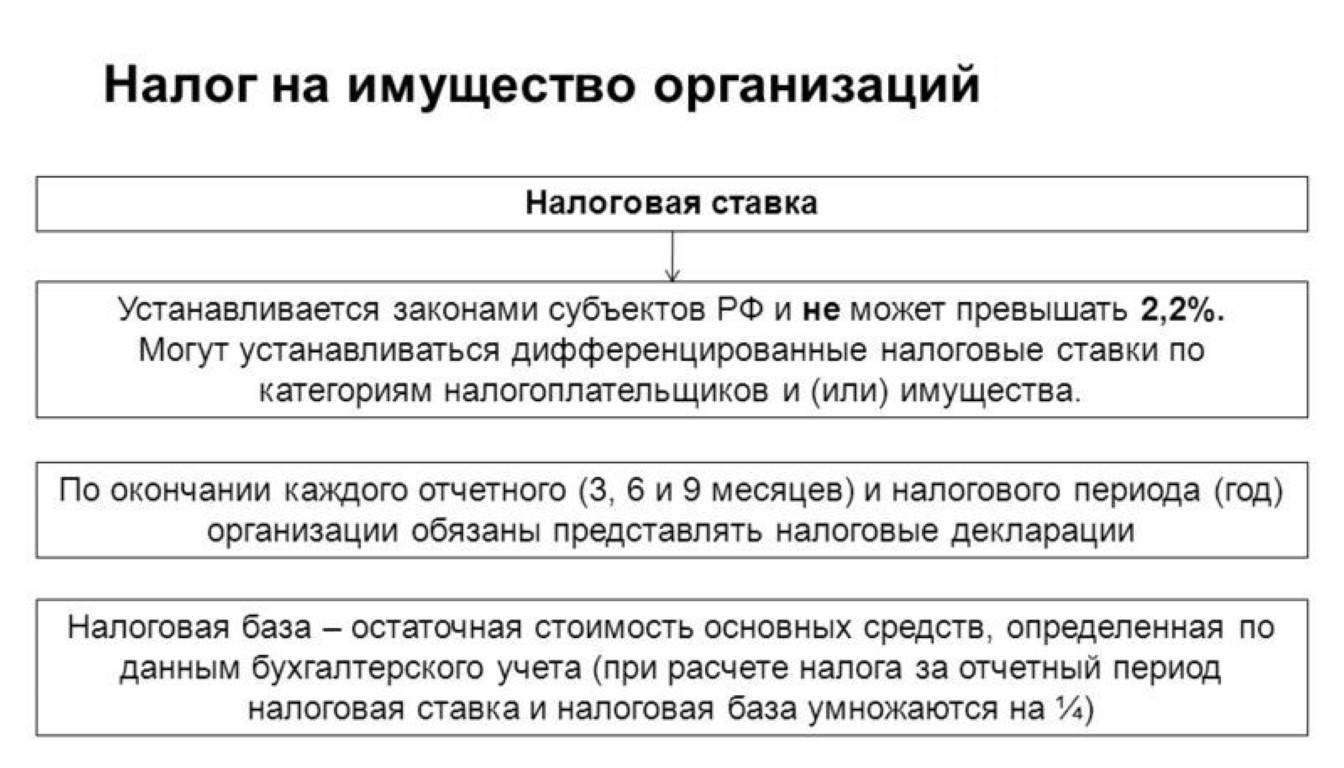

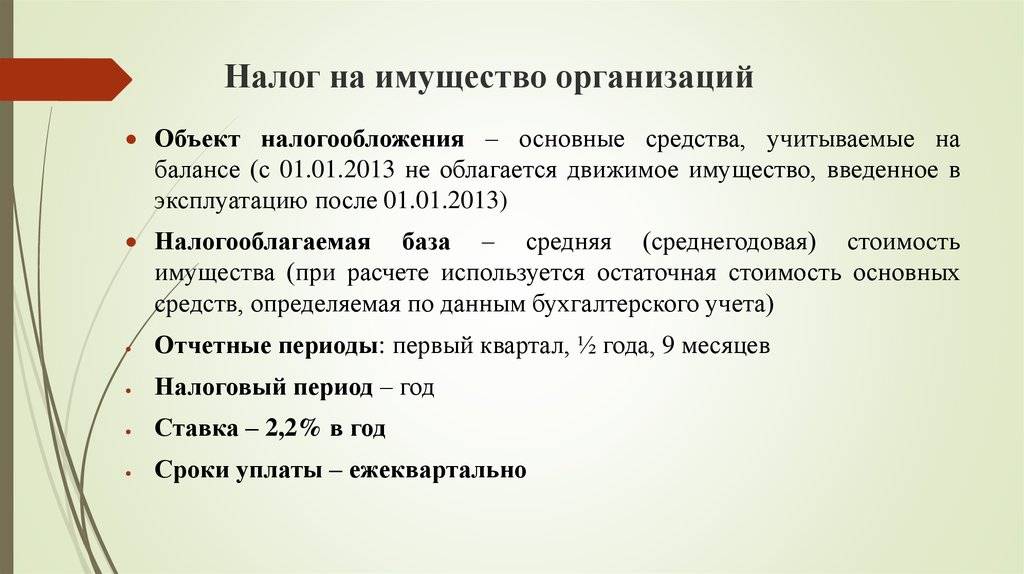

Особенности расчета

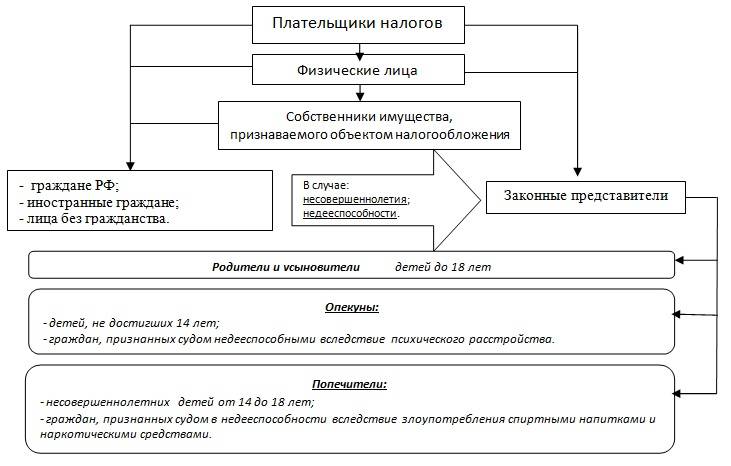

Каждый объект обложения рассматривается инспекцией по отдельности, по нему рассчитывается сумма, которую нужно уплатить в установленный срок. В уведомлении указывается размер налога, информация по объекту, сроки уплаты. Самостоятельно платежи не рассчитываются.

Каждый объект обложения рассматривается инспекцией по отдельности, по нему рассчитывается сумма, которую нужно уплатить в установленный срок. В уведомлении указывается размер налога, информация по объекту, сроки уплаты. Самостоятельно платежи не рассчитываются.

Если имущество принадлежит нескольким гражданам, то платежи рассчитываются пропорционально долям собственности. Налоговые платежи с совместного имущества супругов (если у каждого имеется право собственности) уплачиваются в равных долях.

С момента регистрации права собственности ИП автоматически становится плательщиком. Следующие три пункта являются определяющими при возникновении вопроса, платит ли ИП налог на имущество:

- Недвижимость является официально зарегистрированной собственностью и используется в целях получения дохода.

- Объект находится на территории региона, который принял закон о налоге на имущество на УСН с учетом кадастровой стоимости.

- Недвижимость учтена в перечне, который утвержден местными властями. Этот список содержит перечисление объектов, учитываемых по кадастровой стоимости.

Таким образом, предприниматель на УСН не делает платежи с собственного имущества, которое используется в получении прибыли, но не зарегистрировано в перечне объектов, утвержденном региональными властями.

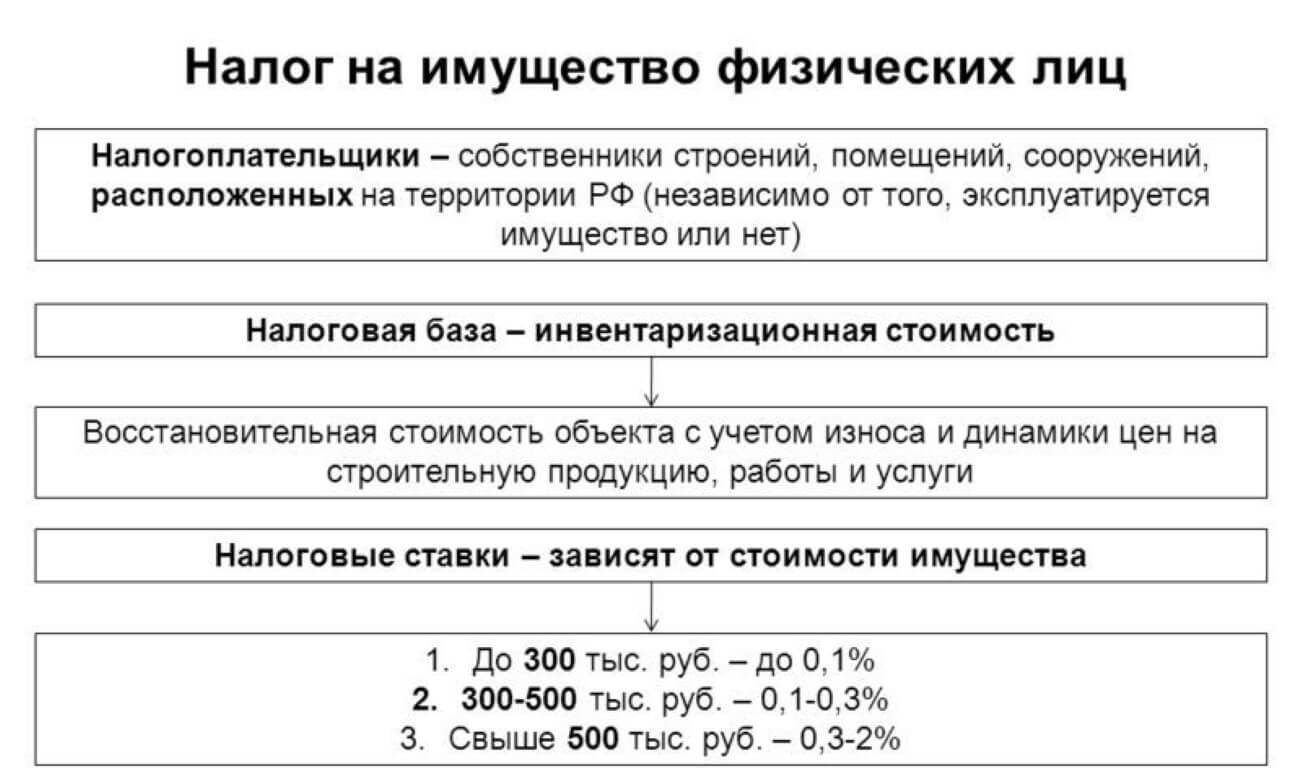

Размер

Расчетом суммы налога занимаются работники ФНС. Однако ИП, как, впрочем, и любой гражданин, имеет право самостоятельно произвести расчёт и проверить правильность начисления суммы налога.

При этом предпринимателю либо физическому лицу необходимо знать:

- инвентаризационную и кадастровую стоимость своего имущества, а также его точный перечень;

- сроки нахождения имущества в собственности;

- размер ставок по налогу, которые действуют в данном регионе;

- наличие прав на получение льготы;

- коэффициент дефлятор.

При ошибке расчёта имущественного налога в ФНС, гражданин имеет право подать заявление на перерасчет суммы налога. Однако эта операция может быть произведена лишь за 3 прошедших года.

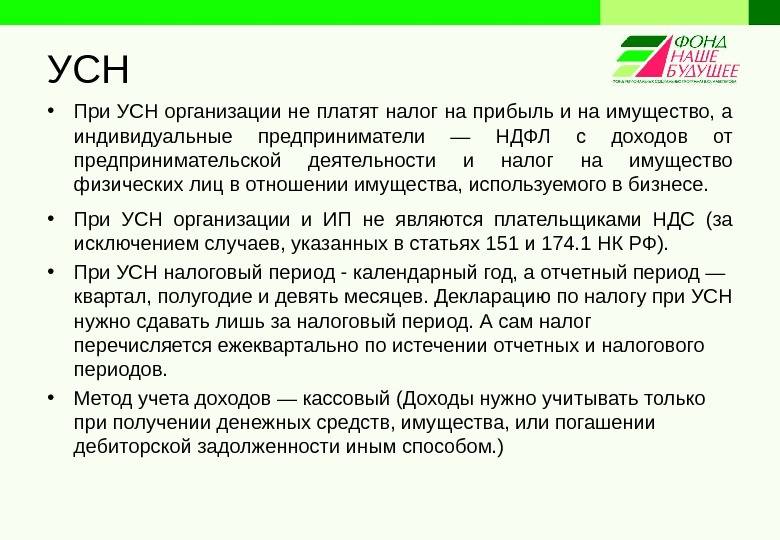

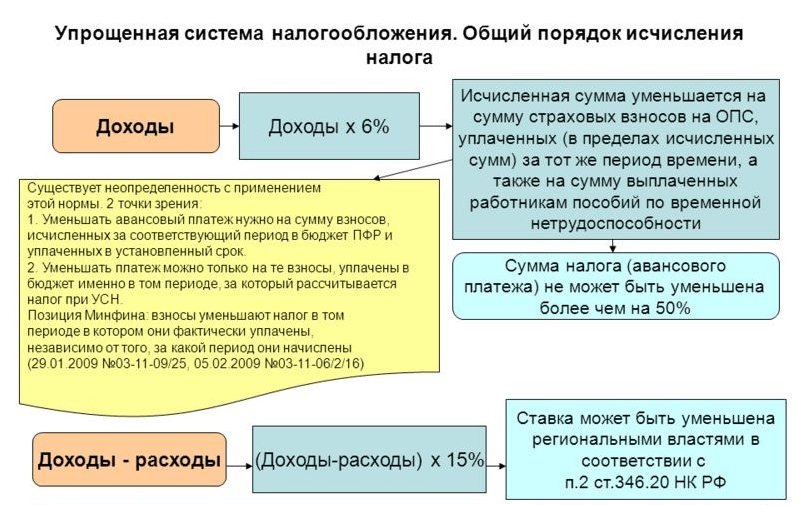

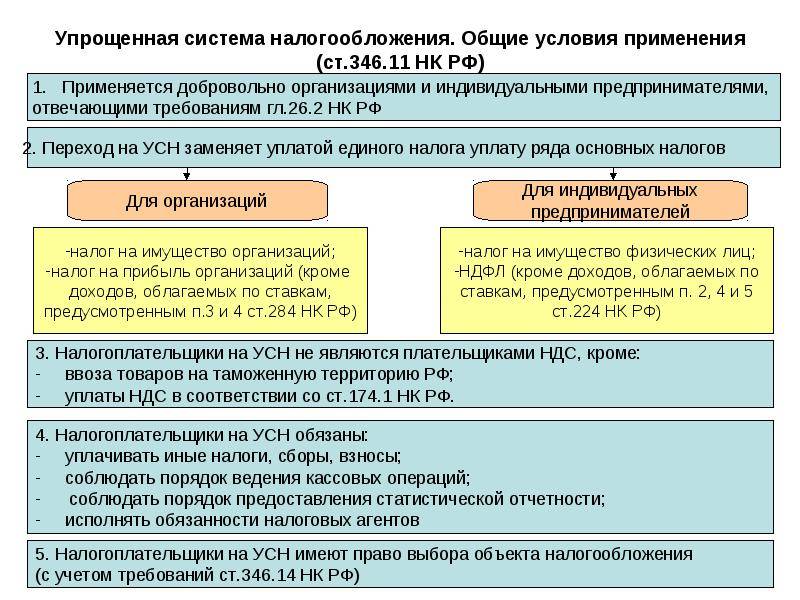

Налоговый учет при УСН

Налогоплательщики, работающие по УСН, относят любые платежи по имущественному налогу к расходам.

Согласно НК РФ список на текущий год формируется до 1 января и отправляется в отделения ИФНС. Если имущественный объект не был найден в кадастровом списке по номеру, адресу или коду, заниматься оплатой нет необходимости, т.к. это возможно лишь на основании официально установленной стоимости помещения.

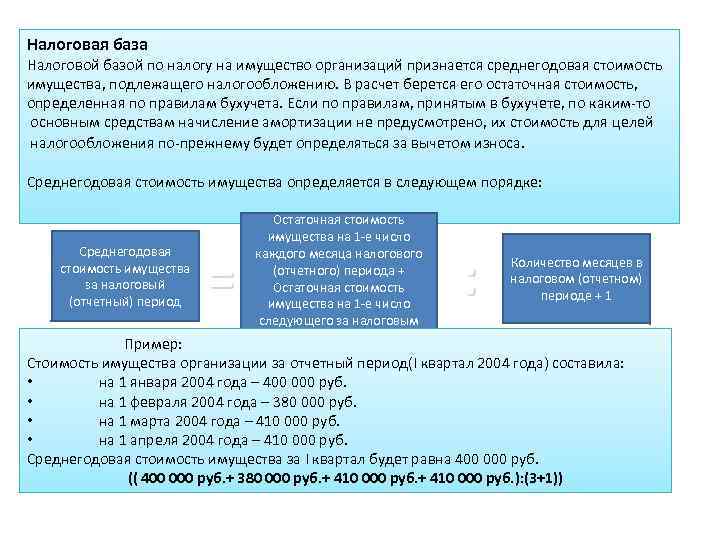

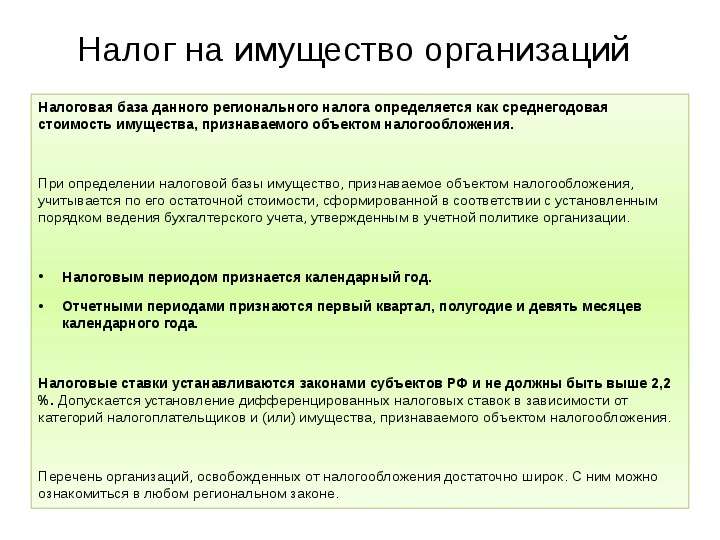

Налоговая база рассчитывается на основании кадастровой стоимости

Установление налоговой базы

Если физическое или юридическое лицо — владелец объекта недвижимости целиком, основанием для расчета будет кадастровая стоимость. Если владеет частью, налог калькулируется на основе части кадастровой стоимости с учетом доли площади объекта в площади сооружения.

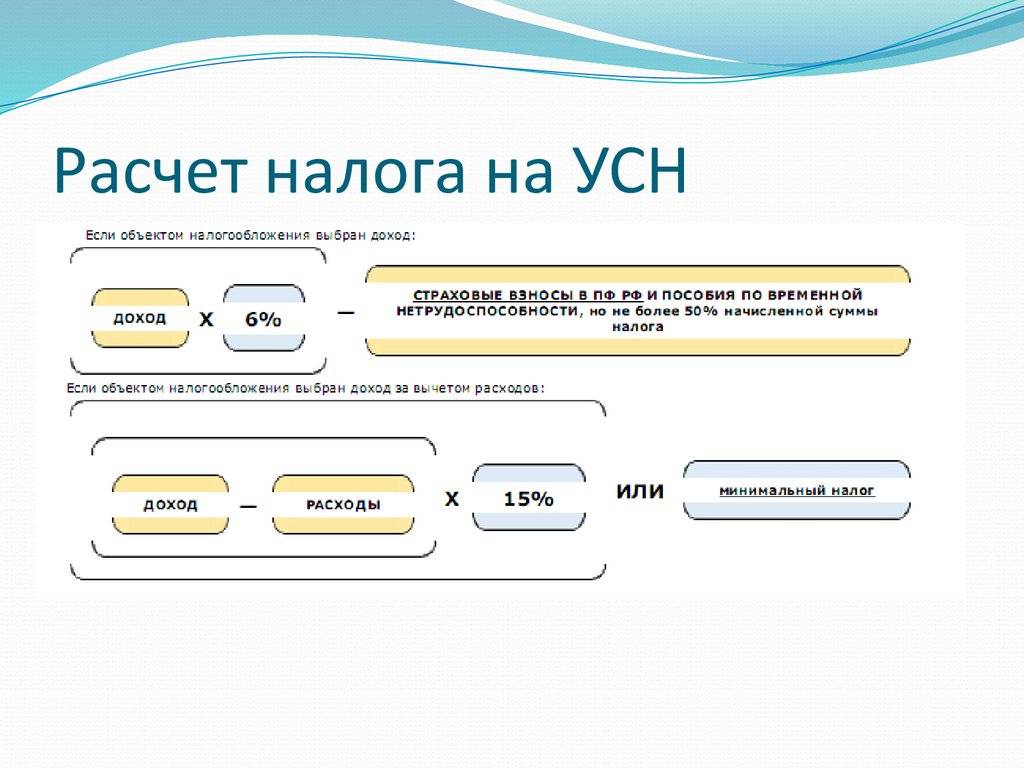

Расчет налога на имущество при УСН

Налоговая ставка по «кадастровым» постройкам согласно НК РФ не должна превышать 2%. Исполнительные органы субъектов не наделены полномочиями вносить изменения в существующее правило.

Сумма налога за календарный год:

Если в конкретном регионе предусмотрена оплата авансовых платежей, сумма к уплате за квартал высчитывается исходя из ¼ кадастровой стоимости:

Финальная сумма к оплате будет считаться по разнице между начисленной суммой и суммой оплаченных авансовых платежей.

Если кадастровая стоимость объекта — 20 000 000 рублей, а ставка — 1,5%, то сумма налога за год равняется 300 000 рублям, каждый авансовый платеж — 75 000 рублей, а сумма к оплате по итогам календарного года — 75 000 рублей.

Если право собственности на недвижимость началось или закончилось на протяжении отчетного периода, сумма к уплате высчитывается исходя из числа полных месяцев владения. Формулы расчета:

- авансовый платеж = Нб × ¼ × Нс × количество месяцев за отчетный период/3;

- полная сумма налога за календарный год: Нб × Нс × количество месяцев в течение года/12.

Под понятием «полный месяц» понимают месяц, в котором возникло право собственности до 15 числа или утрачено после 15 числа.

Видео — Налог на имущество на УСН и ЕНВД

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему – позвоните прямо сейчас:

8-804-333-11-40 (Работаем по всей России)

Это быстро и бесплатно!

Детали налога на имущество при УСН в 2020 году

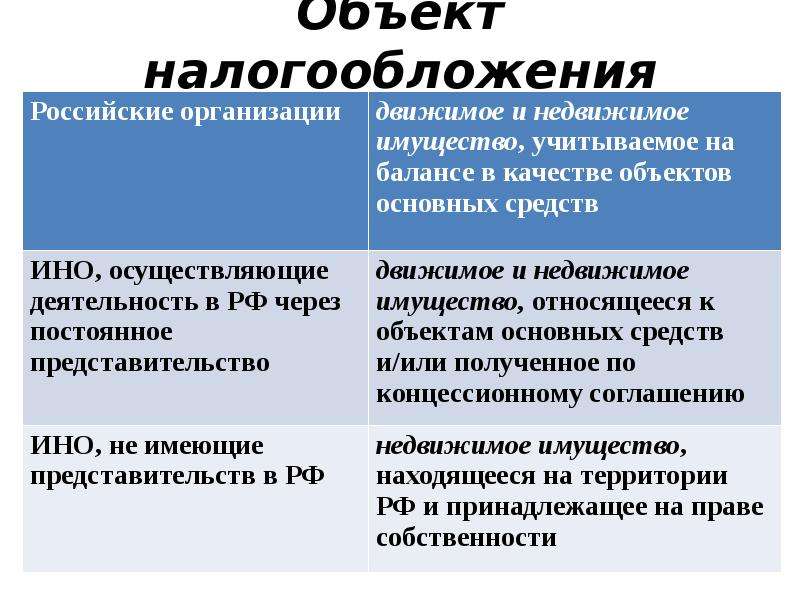

Налог на имущество при УСН в 2020 году был несколько изменен, за счет чего его стали обязаны выплачивать все компании, исходя из кадастровой стоимости. Упрощенным налогом могут облагаться компании (ООО) или ИП, на балансе которых есть основные средства или же те, что были внесены в региональный перечень налогооблагаемых объектов.

Но это не мешает ежегодному изменению списков, включающих в себя объекты налогообложения, вследствие чего следует каждый год перепроверять информацию. Так, кому-то достаются льготы, а кому-то, наоборот, везет меньше, и его организацию причисляют к налогооблагаемым.

На данный момент под налог попадают следующие объекты:

- офисные здания и торговые центры, а также другие постройки административного и торгового типа;

- помещения, предназначенные для столовых и общественного питания;

- объекты, в которых располагаются компании и ИП, оказывающие бытовые услуги;

- имущество, принадлежащее иностранцам, которые работают на территории РФ;

- помещения, подлежащие аренде;

- находящееся за границей имущество компаний, вне зависимости от того, движимое оно или нет.

Объекты, участвующие в обложении при ведении специальных режимов

Законодательством установлены сроки для начала налогообложения объектов, участвующих в получении дохода ИП. Предприниматель на УСН должен платить налог с 01.01.2015г., в случае применения ЕНВД – с 01.07.2015г.

К объектам, подлежащим налогообложению, относятся:

- Административные здания и сооружения. Назначение применения недвижимости – размещение офисов, торговых и выставочных залов, мест общественного питания.

- Нежилая недвижимость, используемая для торговли, общепита, мест оказания бытовых услуг и складов, имеющих отношение к ведению деятельности.

Объекты должны использоваться по назначению указанных видов деятельности в объеме, превышающем 20% от общей площади здания. К объектам относятся места стоянок машин внутри административных или торговых центров. Назначение земельного участка должно соответствовать виду деятельности.

Регион должен принять налогообложение на законодательном уровне и определить объекты, ставки налога. Базой для определения суммы для уплаты в бюджет служит инвентарная стоимость объекта, установленная с учетом коэффициента.

Основные условия для отнесения объекта к налогооблагаемому имуществу:

- Определение для недвижимости кадастровой стоимости.

- Внесение в перечень объектов, подлежащих налогообложению. Реестр составляется на региональном уровне. Состав недвижимости определяется по состоянию на 1 января. Если объект не успели оценить и внесли в перечень после начала календарного года, обязанность по уплате налога наступает со следующего периода.

Как разобраться с кадастровой стоимостью?

Итак, если организация или ИП на УСН выяснили, что обязаны уплачивать налог с кадастровой стоимости, сразу возникает вопрос о том, как это сделать практически. В первую очередь, на основании ст.378.2 налоговой базой в данном случае в субъекте, в котором фирма зарегистрирована в качестве налогоплательщика, должна быть установлена кадастровая стоимость объектов недвижимого имущества.

При возникновении разногласий по результатам оценки стоимость объекта можно оспорить в судебном или внесудебном порядке. Во втором случае следует обратиться с заявлением, в течение шести месяцев со дня внесения объекта в кадастровый реестр, в специальную комиссию, занимающуюся данным вопросом. Для этого должны быть веские основания: либо неправильно определена площадь объекта, либо стоимость не соответствует рыночной оценке. Также потребуется приложить необходимые документы:

- кадастровый паспорт;

- документы, заверенные у нотариуса, о праве собственности на данный объект недвижимости;

- документы, на основании которых вы заявляете о необъективности кадастровой оценки;

- заключение эксперта, состоящего в СРО, об оценке рыночной стоимости объекта.

Если после обращения кадастровая стоимость изменилась, то налог можно пересчитать с начала периода, даже если решение было вынесено в декабре.

Сравнение видов налогообложения. Какой выбрать.

Конечно, расчёт будет зависеть от региона и самого помещения, которое вы сдаете в аренду. Ниже сравнительная таблица для помещения из нашего примера. Теперь, зная механику расчета по каждому виду налогообложения вы сможете сделать такую сравнительную таблицу по вашему объекту (или объектам) недвижимости.

| НДФЛ | ИП на УСН | ИП на ПСН | ПНД (самозанятые) | |

| Сумма налога, руб. в год | 162 240 | 74 880 | 36 000 | 49 920 |

| Сумма страховых взносов в ПФР и ФМС, руб. в год | 50 354 | 50 354 | ||

| Общая сумма платежей, руб. в год | 162 240 | 74 880 | 50 354 | 49 920 |

| Налог на имущество | платит | освобожден от уплаты | освобожден от уплаты | платит |

| Пенсионные накопления | не формируются | формируются | формируются | не формируются |

Таким образом, если объект недвижимости приносит небольшой доход, и у вас есть статьи расходов, которые подпадают под налоговый вычет – применяйте НДФЛ.

Если ставка аренды по вашему помещению ниже средне рыночных значений (например вы сдаете в аренду склад), вам подойдет упрощенная система налогообложения. А если помещение можно сдавать дороже среднестатистических значений – нужно выбирать патентную систему налогообложения.

Если вы не верите в будущие пенсионные выплаты от государства и налог на имущество небольшой, то можно сдавать помещение как самозанятый.

Как рассчитать налог на имущество

Одной из особенностей рассматриваемого налога является отсутствие необходимости самостоятельно рассчитывать размер платежей. Представители налоговой инспекции самостоятельно производят калькуляцию, после чего направляют предпринимателю письменное уведомление. Такие уведомления отправляются на электронный адрес либо аккаунт на сервисе «Госуслуги». В данном вопросе, представители частного предпринимательства приравниваются к физическим лицам, что позволяет ИП снять с себя обязательства по подаче отчетности.

Расчет для ИП на УСН

Налог на имущество ИП на УСН распространяется лишь на те объекты, что закреплены в перечне третьего пункта триста сорок шестой статьи Налогового Кодекса. В этом перечне приводятся лишь те активы, которые подлежат обложению налогом среди предпринимателей, использующих упрощенную систему налогообложений. В том случае, когда конкретный объект не используется с целью получения дохода, налог оплачивается от имени рядового гражданина.

Для того чтобы получить возможность использовать данный режим оплаты налогов, предприниматель должен выполнить все требования органов контроля. Величина денежного оборота созданной компании не должна превышать шестидесяти миллионов рублей. Помимо этого, существуют ограничения по количеству нанятого персонала. Среднегодовое количество работников не должно превышать ста человек. В том случае, когда остаточная стоимость активов, принадлежащих предпринимателю, оценивается в сумму более ста миллионов рублей, ИП теряет возможность использовать рассматриваемый режим.

Освобождение от налога на имущество ИП получает, если находится на специальных режимах налогообложения: УСНО, ЕНВД, ПСН, ЕСХН

Расчет для ИП на ОСНО

Налог на имущество ИП на ОСНО рассчитывается точно так же, как и на упрощенном режиме. Единственным исключением являются те фирмы, что используют эту систему в сочетании с режимом ЕНВД. В этом случае, налог не взимается с тех активов, что применяются по специальному режиму. Однако в законах приводится ряд исключений, предусматривающих обязательное начисление налога.

Многих бизнесменов, желающих использовать эту систему, интересует вопрос о необходимости оплаты имущественного налога в случае аренды актива. В той ситуации, когда предприниматель выступает в роли съемщика объекта, перечислять деньги фискальной службе не требуется. Оплачивать налог нужно в том случае, когда ИП выступает в статусе арендодателя. Данный закон действует лишь в отношении тех субъектов, что используют ОСНО.

При сочетании двух режимов предприниматель обязан оплачивать налог на имущество в отношении тех объектов, что используются в коммерческой деятельности, согласно общей системе налогообложения. Помимо этого, налогом облагаются объекты, которые применяются в деятельности, имеющей некоммерческий характер. Нужно отметить, что владельцам фирмы не нужно доказывать органам контроля, какие объекты относятся к конкретному режиму. Представители фискальной службы самостоятельно осуществляют проверку и идентифицируют активы предпринимателя.

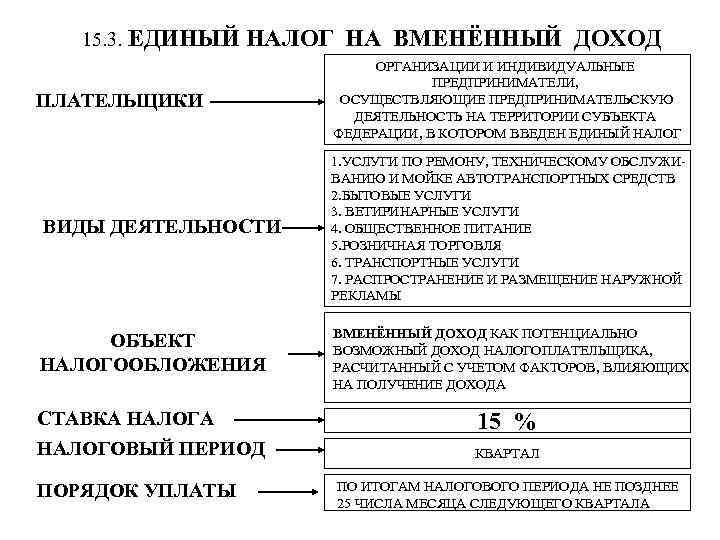

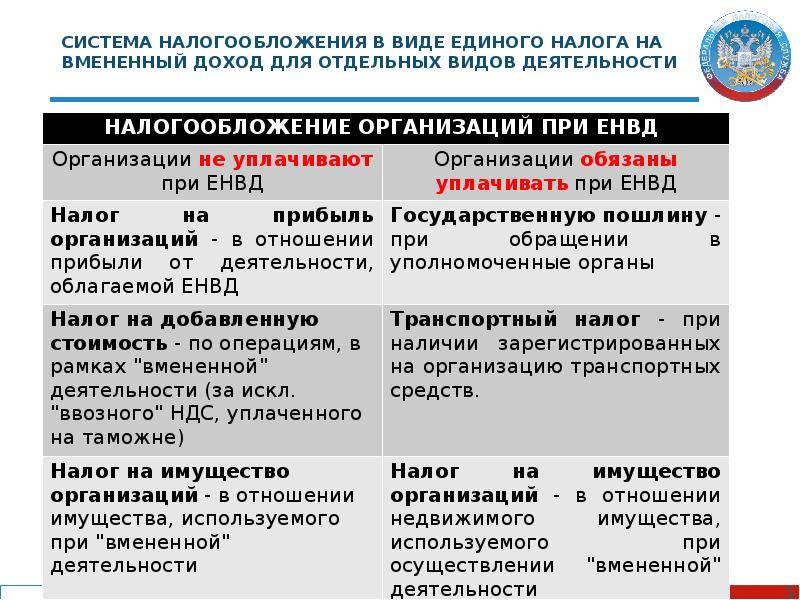

Расчет для ИП на ЕНВД

Представители этого режима налогообложения освобождаются от обязательств по оплате налогов на активы, которые применяются в рамках их основной деятельности. Предприниматель получает возможность не платить обязательный взнос в том случае, когда конкретный актив не входит в состав налогооблагаемой базы.

Единственным исключением являются объекты, которые используются в личных целях. В этом случае деньги перечисляются от имени физического лица

Следует обратить внимание на тот факт, что данную систему могут использовать лишь те компании, что занимаются розничной торговлей либо оказывают различные услуги населению

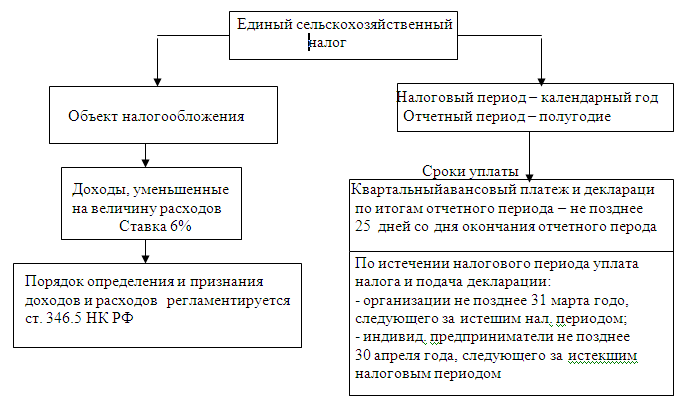

Расчет для ИП на ЕСХН

Субъекты предпринимательства, использующие единый сельскохозяйственный налог, полностью освобождаются от рассматриваемого налогового обязательства. Этот режим является единственной системой, позволяющей снять с себя данные обязательства независимо от того, принадлежит ли конкретный объект к категории коммерческой недвижимости.

Единственной системой налогообложения, на которой ИП обязаны уплачивать налог на имущество, используемое в предпринимательской деятельности, это ОСН

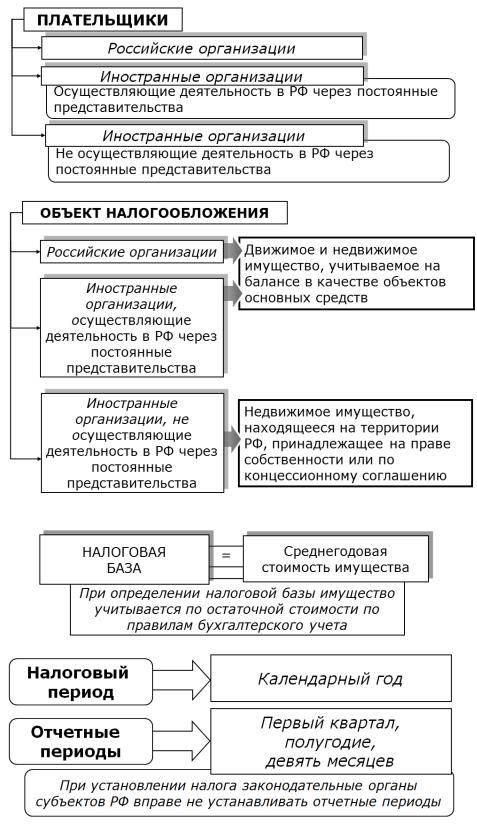

Учет при совмещении ОСНО и ЕНВД

При совмещении двух режимов необходим раздельный имущественный учет. При ЕНВД налогоплательщики уплачивают налог по ограниченному перечню ОС. Он рассчитывается по кадастровой стоимости, в то время как при ОСНО расчет идет по всем ОС.

В бухгалтерском учете для этой цели применяются отдельные субсчета к счету 01.

Если раздельный учет не организован, налог начисляется на все имущество, без учета льгот по ЕНВД. Такую точку зрения высказывают чиновники ФНС и судьи (письмо №03-31/4133/Г837 УФМС по МО от 2/03/04 г., пост. ФАС СКО №Ф08-1291/2006-541А от 4/04/06 г.). При этом раздельный учет может не упоминаться в ЛНА, но он должен иметь место в организации по факту.

Расчет налога по основным средствам, используемым в 2-х видах деятельности одновременно, применительно к ОСНО имеет особенности:

- по кадастровой стоимости делается полностью, где бы они ни применялись;

- по остаточной стоимости делается частично, только в доле, «приходящейся» на ОСНО.

Распределение остаточной стоимости делают чаще всего пропорционально выручке по видам деятельности.

Как рассчитать налог на имущество УСН?

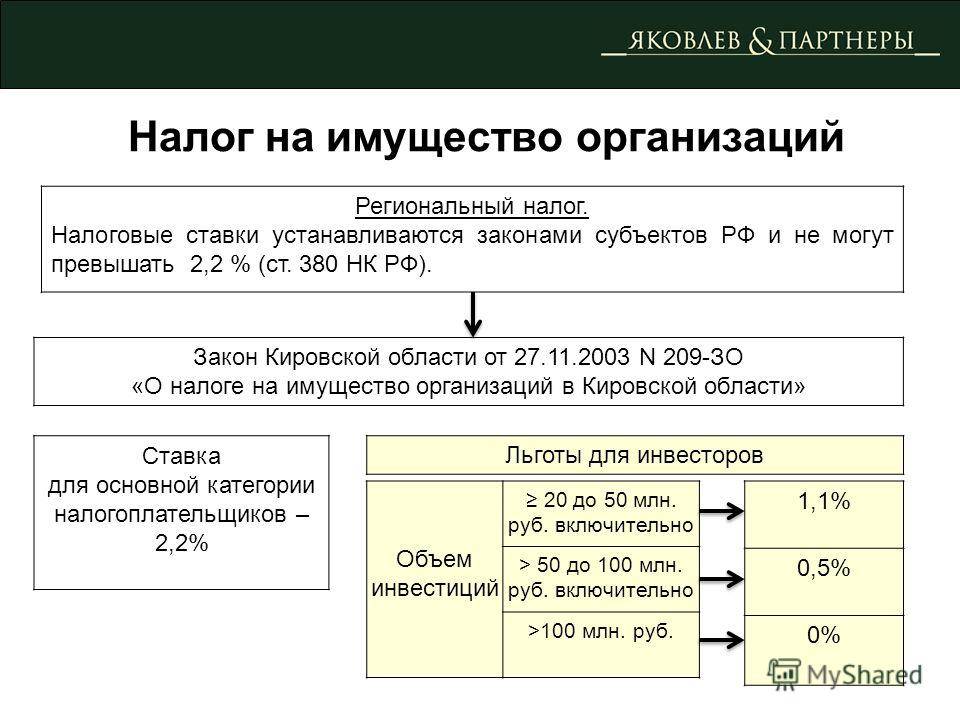

Так как имущественный сбор — это региональный налог, то все поправки законодательства федерального уровня должны быть и прописаны местными властями. Это касается и ставок, и самой обязанности по уплате. Налоговой базой в любом случае будет являться кадастровая стоимость объекта недвижимости. Если таких объектов несколько, то и расчет необходимо произвести по каждому из них. Ставку сбора определяют власти субъекта РФ. НК РФ только определяет максимальные ставки от 0,1% до 2%, в зависимости от типа объекта. Безвозмездная передача имущества при УСН на сумму и ставку налога никак не влияет.

Кроме того, у юрлиц возникает обязанность вносить каждый квартал авансовые взносы. Порядок их исчисления определен статьей 382 НК РФ: сумма авансового платежа исчисляется раз в квартал как 1/4 кадастровой стоимости недвижимого имущества по состоянию на 1 января года, являющегося налоговым периодом, умноженная на соответствующую налоговую ставку.

В случае, когда определена кадастровая стоимость всего здания или строения, а плательщику принадлежит лишь его часть, налоговая база рассчитывается пропорционально площади.

Сроки, в которые необходимо перечислять сбор в бюджет и сдавать отчетность, также устанавливаются органами местной власти.

На какое имущество ИП платят налог

Основные понятия, размеры ставок и период для своевременного внесения оплаты определены в гл. 32 НК РФ. Согласно кодексу, налог должен платиться на дом и квартиру, готовые комплексы и незавершенные объекты, гараж, машино-место и прочую недвижимость, относящуюся к зданиям.

Стоимость имущества, облагаемого налогом, определяется согласно его кадастровой стоимости. Цена, обозначенная в кадастре, относится к критериям, согласно которым имущество выделяется из остальной имущественной массы.

Уплата налога на имущество ИП в зависимости от выбранной СНО

Для выбора оптимальной СНО необходимо рассмотреть, в каком размере и режиме ИП будет платить налог.

Предпринимателю предлагается выбрать одну из систем НО:

- общую (ОСН);

- упрощенную (УСН);

- единый налог на вмененный доход (ЕНВД);

- единый сельскохозяйственный налог (ЕСХН);

- патентную.

Кто может рассчитывать на льготы

Еще на размер налога на имущество влияют льготы. Они есть у пенсионеров, инвалидов 1-й и 2-й групп, владельцев дач до 50 м2 — точный список в каждом регионе свой, мы дадим список федеральных льготников:

В каком размере

Герои СССР и России; награжденные орденом Славы трех степеней

Инвалиды 1-й и 2-й групп

Инвалиды с детства, дети-инвалиды

Участники ВОВ и ветераны боевых действий

Ликвидаторы Чернобыльской АЭС и других ядерных аварий, участники испытаний ядерного оружия

Военнослужащие со стажем больше 20 лет и военнослужащие-пенсионеры

Семьи погибших военнослужащих

Пенсионеры по возрасту

Участники боевых действий в Афганистане

Люди, которые используют недвижимость под творческую студию, музей, библиотеку

Не платят налог совсем

Владельцы дач до 50 м²

Платят половину налога

Условия начисления

Чтобы произвести расчеты, необходимо соблюдение нескольких условий:

- Оперативное введение нормативно-правовых актов, регламентирующих определение базы налогообложения на региональном уровне.

- Своевременное проведение расчета кадастровой стоимости.

- Формирование перечня объектов, к которым применяется налог. Обеспечение местными органами власти доступа к информации об имуществе, на стоимость которого начисляется налог.

Для плательщика важна информация, на какие объекты придется платить налог на недвижимость. В перечень входят:

Одно из условий — в указанных объектах не менее 1/5 части площади должно использоваться по назначению.

- торговые центры, офисные здания;

- организации общепита;

- площади по предоставлению услуг бытового обслуживания населения.

Что нового

Обратите внимание! В 2021 году декларацию по налогу на имущество организаций за 2020 год подается на новом бланке. Форма утверждена приказом ФНС России от 14.08.2019 № СА-7-21/405@, в которой были внесены изменения приказом от 09.12.2020 № КИ-7-21/889@.. Ниже перечислены другие относительно новые изменения, связанные с налогом на недвижимости юридических лиц — они вступили в силу с 2020 года:

Ниже перечислены другие относительно новые изменения, связанные с налогом на недвижимости юридических лиц — они вступили в силу с 2020 года:

- раньше налогом облагался объект недвижимости, который числился на балансе компании в качестве основных средств, теперь это условие отменено;

- теперь по кадастровой стоимости считается налоговая база таких типов недвижимости, как гаражи, машино-места, объекты незавершенного строительства, жилые строения, садовые дома и другие объекты, полный список которых приведен в пункте 1 статьи 378.2 НК РФ;

- отменена сдача авансовых отчетов.

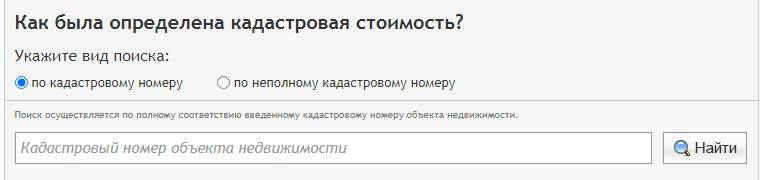

Как разобраться с кадастровой стоимостью

Организация или ИП на УСН выяснили, что обязаны уплачивать налог с кадастровой стоимости. Как это сделать практически? В первую очередь, на основании ст. 378.2, налоговой базой в субъекте, в котором фирма зарегистрирована в качестве налогоплательщика, должна быть установлена кадастровая стоимость объектов недвижимого имущества. Выяснить ее легко на сайте Росреестра.

При возникновении разногласий по результатам оценки стоимость объекта можно оспорить в судебном или внесудебном порядке. Во втором случае следует обратиться с заявлением в течение шести месяцев со дня внесения объекта в кадастровый реестр, в специальную комиссию, занимающуюся этим вопросом. Для этого необходимы веские основания: либо неправильно определена площадь объекта, либо стоимость не соответствует рыночной оценке. Также потребуется приложить необходимые документы:

- кадастровый паспорт;

- документы о праве собственности на спорный объект недвижимости, заверенные у нотариуса;

- документы, на основании которых вы заявляете о необъективности кадастровой оценки;

- заключение эксперта, состоящего в СРО, об оценке рыночной стоимости объекта.

Если после обращения кадастровая стоимость изменилась, то сумму к уплате пересчитывают с начала периода, даже если решение было вынесено в декабре.

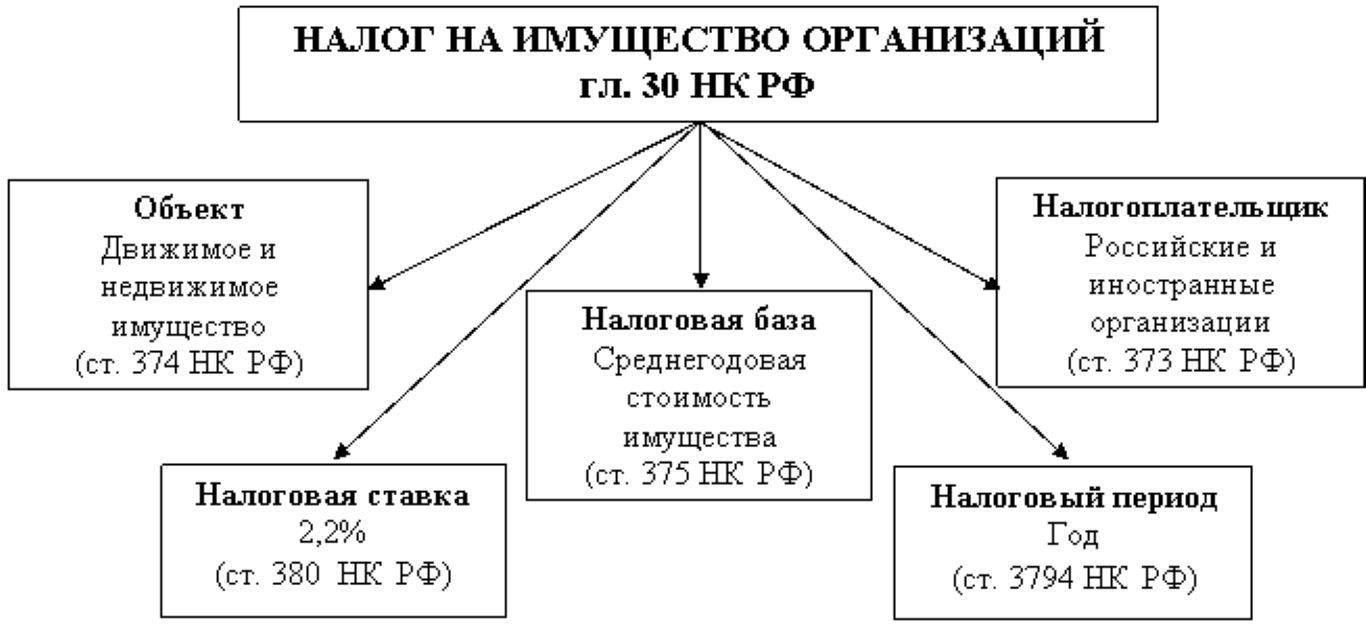

Налог на имущество

Ставки налога на имущество физических лиц с каждым годом растут. И составляют от 0,6 до 2 % от кадастровой стоимости объекта коммерческой недвижимости. В зависимости от типа помещения, региона страны и города.

Также кадастровая палата регулярно пересматривает кадастровую стоимость объектов в сторону увеличения. Иногда кадастровая стоимость получается выше рыночной в полтора – два раза.

Высокие налоги на имущество снижают показатели окупаемости и доходности коммерческой недвижимости на 1 – 2 процентных пункта.

Льготы или как не платить налог на имущество

Есть способ абсолютно законно уйти от уплаты налога на коммерческую недвижимость. В соответствии с пунктом от уплаты налога на имущество освобождаются индивидуальные предприниматели, находящиеся на упрощенной системе налогообложения и использующие это имущество в своих предпринимательских целях.

Иными словами, если вы ИП и платите 6% с дохода от сдачи объекта в аренду (а это оптимальный вариант уплаты налогов в арендном бизнесе), вы освобождаетесь от уплаты налога на имущество. Для применения льготы достаточно написать и передать в налоговую инспекцию по месту нахождения объекта недвижимости соответствующее заявление.

Заявление пишется в свободной форме. Пример текста:

Важно! Получить льготу не получится на объект недвижимости, который находится в перечне объектов, расчет налога по которым производится только на основании кадастровой стоимости. В соответствии с , такой перечень определяется региональными органами власти

В него включают торговые и бизнес-центры, многофункциональные комплексы, отдельно стоящие торговые и офисные здания, а также объекты коммерческой недвижимости в некоторых многоквартирных домах

В соответствии с , такой перечень определяется региональными органами власти. В него включают торговые и бизнес-центры, многофункциональные комплексы, отдельно стоящие торговые и офисные здания, а также объекты коммерческой недвижимости в некоторых многоквартирных домах.

Если с отдельно стоящими торговыми и офисными зданиями относительно все понятно, то по каким критерия в список попадают объекты коммерческой недвижимости в МКД я разгадать не смог.

Будем надеяться, что данная льгота будет действовать дальше и с ее помощью инвесторы смогут повысить доходность инвестиций в недвижимость. Но ее могут отменить

Поэтому важно перед покупкой объекта недвижимости проверять его кадастровую стоимость. А также по какой ставке налоговая делает расчет налога на имущество по рассматриваемому объекту

Как рассчитать налог на имущество

Одной из особенностей рассматриваемого налога является отсутствие необходимости самостоятельно рассчитывать размер платежей. Представители налоговой инспекции самостоятельно производят калькуляцию, после чего направляют предпринимателю письменное уведомление. Такие уведомления отправляются на электронный адрес либо аккаунт на сервисе «Госуслуги». В данном вопросе, представители частного предпринимательства приравниваются к физическим лицам, что позволяет ИП снять с себя обязательства по подаче отчетности.

Расчет для ИП на УСН

Налог на имущество ИП на УСН распространяется лишь на те объекты, что закреплены в перечне третьего пункта триста сорок шестой статьи Налогового Кодекса. В этом перечне приводятся лишь те активы, которые подлежат обложению налогом среди предпринимателей, использующих упрощенную систему налогообложений. В том случае, когда конкретный объект не используется с целью получения дохода, налог оплачивается от имени рядового гражданина.

Для того чтобы получить возможность использовать данный режим оплаты налогов, предприниматель должен выполнить все требования органов контроля. Величина денежного оборота созданной компании не должна превышать шестидесяти миллионов рублей. Помимо этого, существуют ограничения по количеству нанятого персонала. Среднегодовое количество работников не должно превышать ста человек. В том случае, когда остаточная стоимость активов, принадлежащих предпринимателю, оценивается в сумму более ста миллионов рублей, ИП теряет возможность использовать рассматриваемый режим.

Освобождение от налога на имущество ИП получает, если находится на специальных режимах налогообложения: УСНО, ЕНВД, ПСН, ЕСХН

Расчет для ИП на ОСНО

Налог на имущество ИП на ОСНО рассчитывается точно так же, как и на упрощенном режиме. Единственным исключением являются те фирмы, что используют эту систему в сочетании с режимом ЕНВД. В этом случае, налог не взимается с тех активов, что применяются по специальному режиму. Однако в законах приводится ряд исключений, предусматривающих обязательное начисление налога.

Многих бизнесменов, желающих использовать эту систему, интересует вопрос о необходимости оплаты имущественного налога в случае аренды актива. В той ситуации, когда предприниматель выступает в роли съемщика объекта, перечислять деньги фискальной службе не требуется. Оплачивать налог нужно в том случае, когда ИП выступает в статусе арендодателя. Данный закон действует лишь в отношении тех субъектов, что используют ОСНО.

При сочетании двух режимов предприниматель обязан оплачивать налог на имущество в отношении тех объектов, что используются в коммерческой деятельности, согласно общей системе налогообложения. Помимо этого, налогом облагаются объекты, которые применяются в деятельности, имеющей некоммерческий характер. Нужно отметить, что владельцам фирмы не нужно доказывать органам контроля, какие объекты относятся к конкретному режиму. Представители фискальной службы самостоятельно осуществляют проверку и идентифицируют активы предпринимателя.

Расчет для ИП на ЕНВД

Представители этого режима налогообложения освобождаются от обязательств по оплате налогов на активы, которые применяются в рамках их основной деятельности. Предприниматель получает возможность не платить обязательный взнос в том случае, когда конкретный актив не входит в состав налогооблагаемой базы.

Единственным исключением являются объекты, которые используются в личных целях. В этом случае деньги перечисляются от имени физического лица

Следует обратить внимание на тот факт, что данную систему могут использовать лишь те компании, что занимаются розничной торговлей либо оказывают различные услуги населению

Расчет для ИП на ЕСХН

Субъекты предпринимательства, использующие единый сельскохозяйственный налог, полностью освобождаются от рассматриваемого налогового обязательства. Этот режим является единственной системой, позволяющей снять с себя данные обязательства независимо от того, принадлежит ли конкретный объект к категории коммерческой недвижимости.

Единственной системой налогообложения, на которой ИП обязаны уплачивать налог на имущество, используемое в предпринимательской деятельности, это ОСН

В заключение

Компаниям следует перепроверять сведения, на основе которых произведена кадастровая оценка. Нередки случаи неправомерного завышения стоимости из-за несоответствия технических характеристик помещений и зданий или включения в перечни объектов, не соответствующих своей функциональной принадлежностью необходимым характеристикам. Например, складские помещения могут быть ошибочно приравнены к торговым или административным зданиям. Исключить такой объект из перечня и пересчитать налог можно только по решению суда. До этого момента уплачивать его придется. Отметим, что прецеденты уже были, и при наличии весомых доказательств решения судов были вынесены в пользу плательщиков.

В случае принятия судом решений об изменении стоимости объекта по кадастру оно учитывается с того налогового периода, когда заявление о пересмотре оценки было подано.

Следующая НалогиОстаток имущественного налогового вычета перешедший с предыдущего: перенос остатков при заполнении 3 НДФЛ