Оформление кредита без страховки через ВТБ онлайн

Получить денежную ссуду в ВТБ 24 без страхового полиса можно через онлайн-сервис на официальном сайте данного банка.

Дальнейшая схема действий:

- Выберите оптимальный денежный лимит, определитесь с кредитным сроком, предварительно сняв галочку возле пункта «Со страховкой».

- При помощи калькулятора рассчитайте размер ежемесячных платежей.

- Укажите личные данные и дату рождения. Вводите информацию так, как она написана в паспорте.

- Укажите способы связи (мобильный телефон и электронную почту).

- Отметьте галочкой функцию о том, что соглашаетесь с условиями обработки и нажмите на кнопку «Следующий шаг».

- Перейдите на почту, которую указывали при подаче заявления, откройте письмо от банка и подтвердите заявку.

- Дождитесь результата предварительной проверки (поступает через 5 минут).

- Посетите отделение банка, которое указывали при оформлении заявки для предоставления необходимых документов. Срок рассмотрения – 1-3 дня.

- Получите СМС с окончательным решением банка, отправляйтесь в учреждение для подписания договора и получения денег на карту или счет.

Советы потенциальным заемщикам

Если вы планируете обратиться за кредитом в банк, мы подготовили несколько простых рекомендаций, следуя которым, вы сэкономите деньги, получив максимальную выгоду.

- Изучите законодательство в сфере страхования кредитов. Ключевые моменты перечислены в данной статье, но вы можете заготовить цитаты законов, чтобы предъявить их кредитному менеджеру. Например, статья 935 Гражданского Кодекса о добровольности страхования жизни и здоровья.

- Записывайте на диктофон беседы с кредитным менеджером, а также страховым агентом, если ожидаете открытого принуждения к оформлению страхового полиса. Запись послужит весомым доказательством в суде.

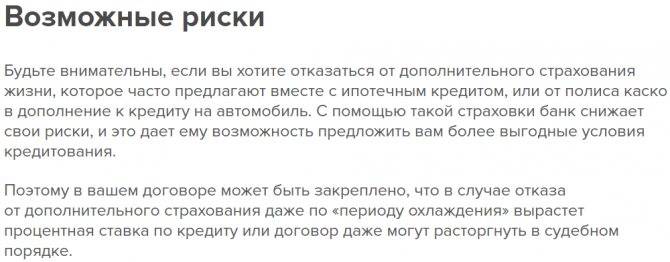

- Обдумайте риски. Страховка необязательно выступает способом «содрать побольше денег». Зачастую оформление защиты отдельных прав выгодно самому заемщику, если существует реальный риск наступления страхового случая.

- Рассматривайте все варианты. Выше говорилось, что каждый страховой полис приносит выгоду банку, отсюда навязывание нежелательных услуг клиенту. Это не отменяет здравомыслия – банку невыгодно терять потенциального заемщика, соответствующего основным критериям. Расспросите кредитного менеджера о возможных условиях страхования, рассмотрите альтернативные варианты.

- Полный пакет страхования часто предлагается под предлогом избегания лишней волокиты. Однако покрыть риски, подлежащие обязательному страхованию по закону, можно отдельными полисами, которые могут стоить существенно меньше.

Иными словами, прежде чем оформлять страховку по кредиту в ВТБ или отказываться от нее, трезво взвесьте все варианты и принимайте наиболее выгодное решение.

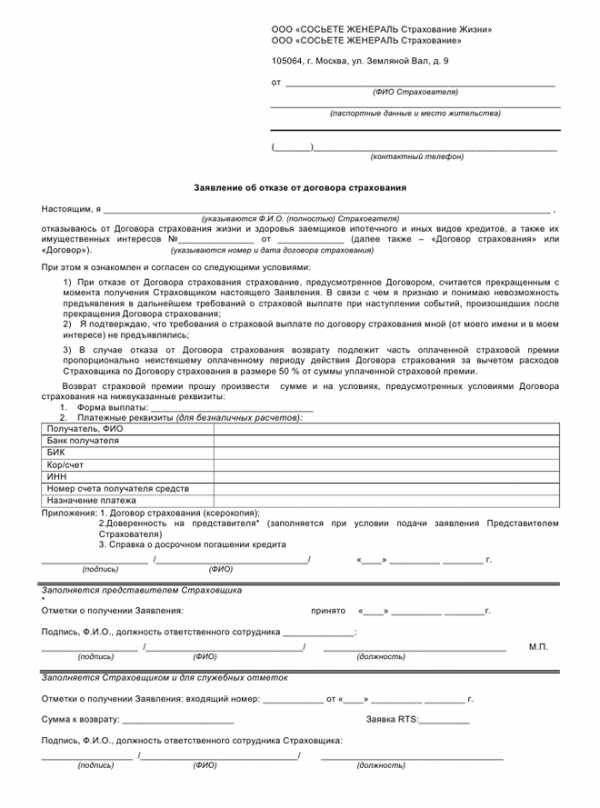

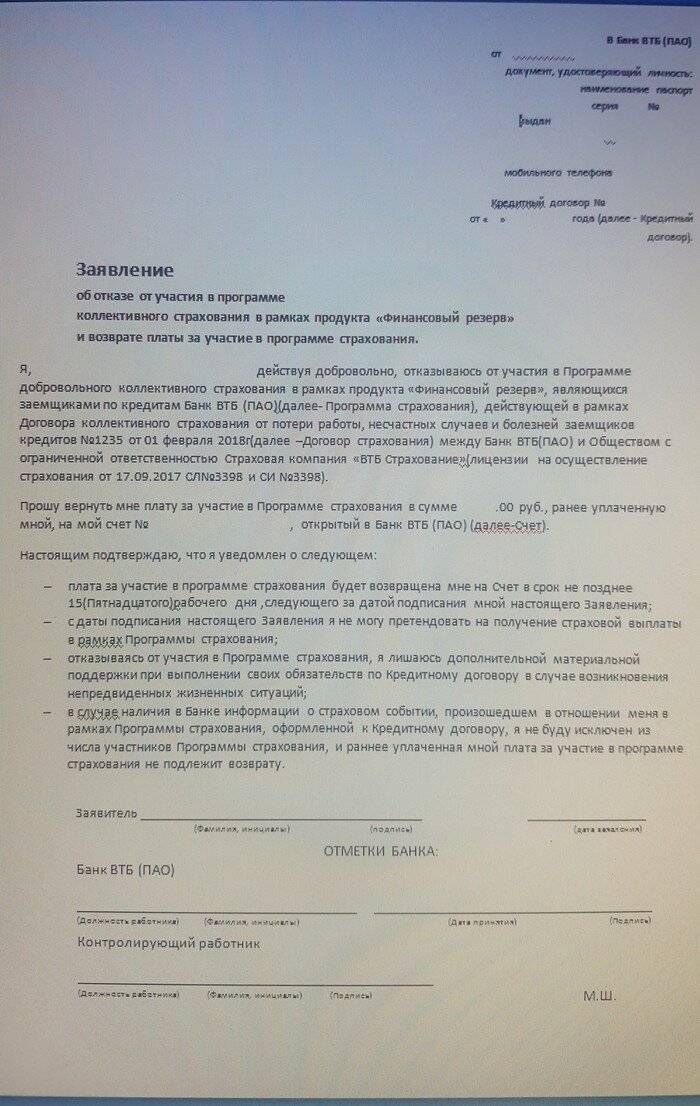

В течение 5 дней

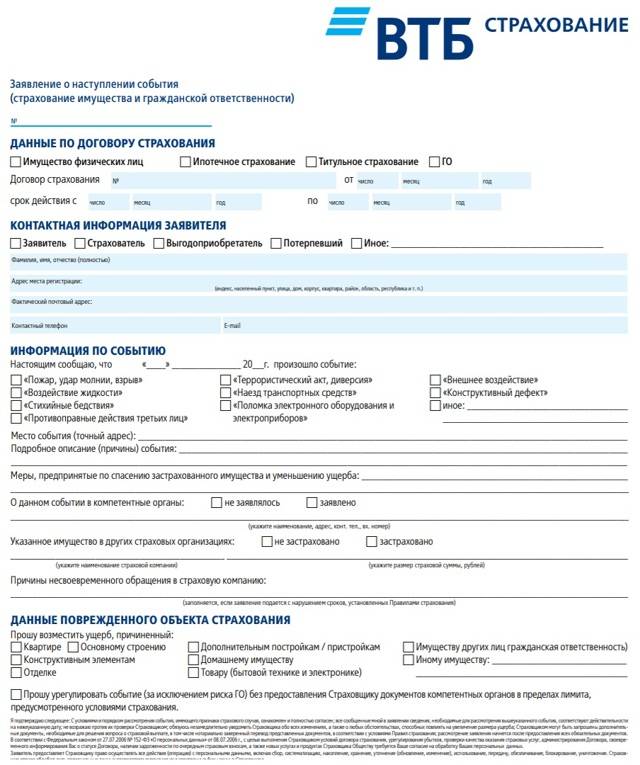

Законодательство о защите прав потребителей защищает клиентов ВТБ 24. Даже если сотрудник сумел принудить вас к подписанию договор страхования, у вас все равно есть время на то, чтобы принять окончательное решение. По закону в течение 5 дней после подписания договора страхования, клиент имеет право на его «безболезненное» расторжение. При этом страховая компания не вправе производить какие-либо удержания с уплаченной страховой премии. Что нужно сделать?

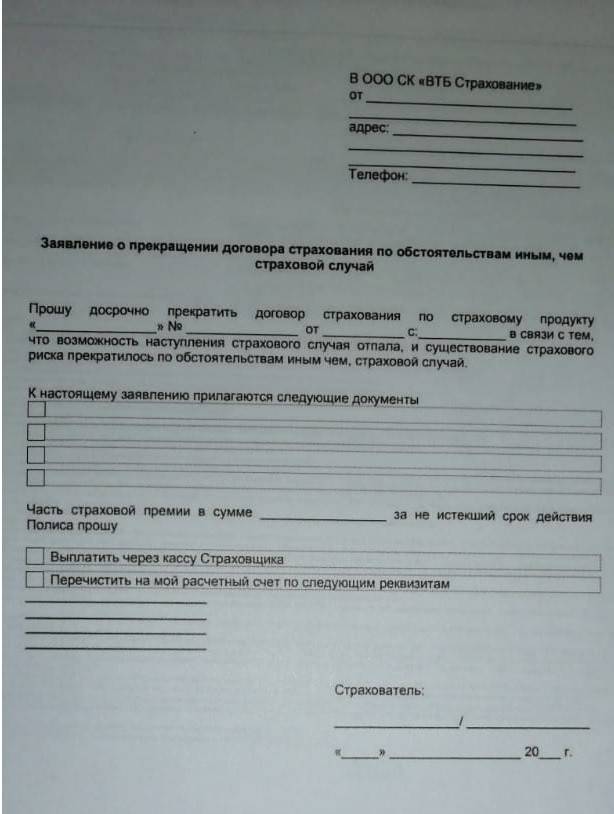

- Поехать в офис страховой компании со всеми документами, касающимися кредита и страхования. Также нужно взять паспорт.

- Взять в офисе бланк заявления и его образец.

- Аккуратно заполнить документ.

- Изготовить копии с заполняемого документа, паспорта, договора и квитанции об оплате.

- Передать все сотруднику страховой компании и проследить, чтобы он правильно принял документы.

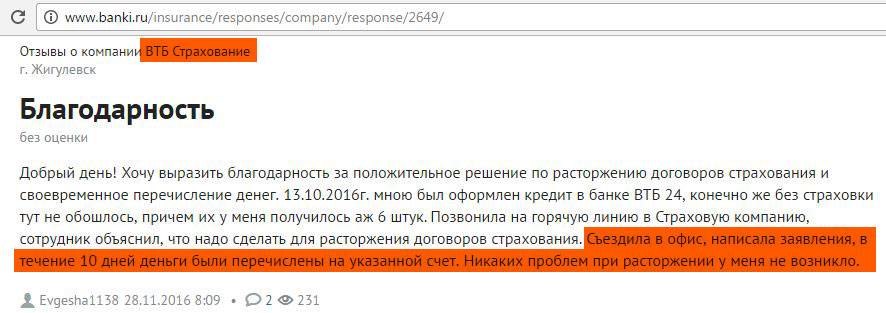

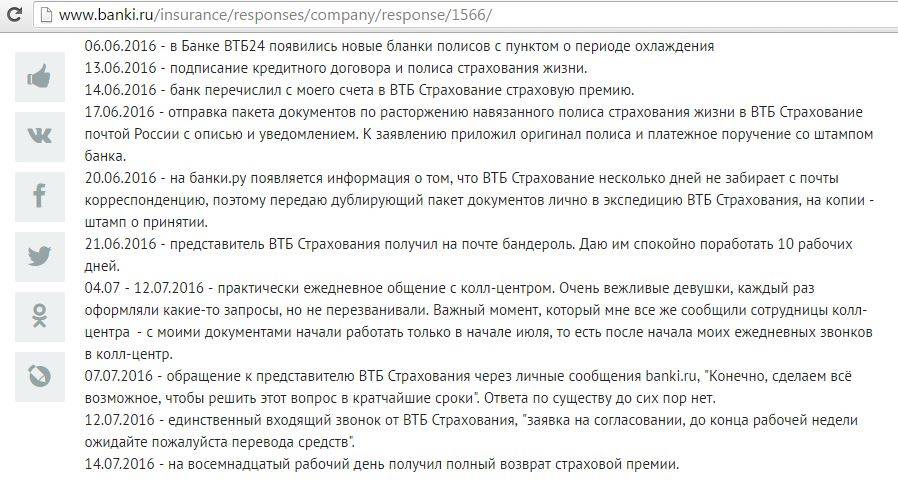

Дальше следует формальная процедура рассмотрения вашей заявки, после чего вам вернут страховую премию в полном объеме. Примерные сроки рассмотрения заявки 1-3 дня.

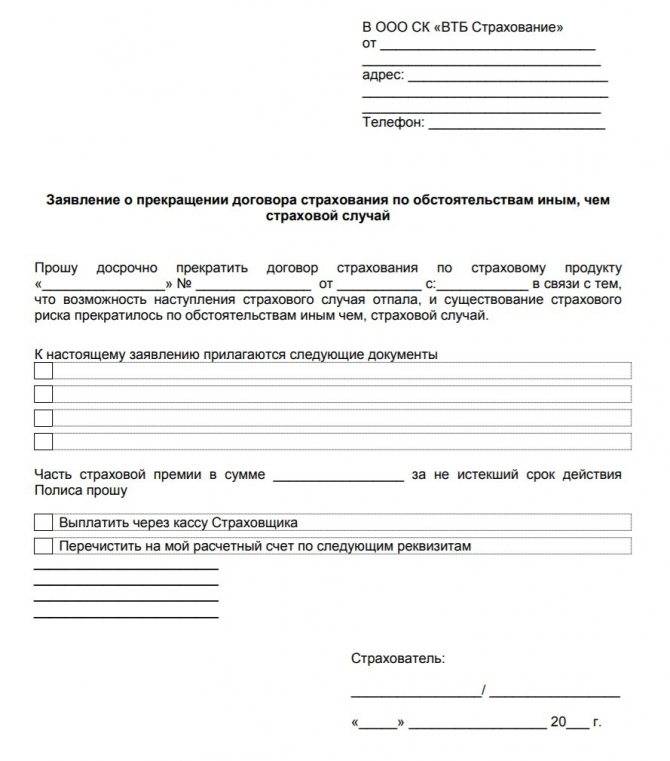

Досрочное погашение кредита

Очень часто бывает так, что кредитный договор заключался довольно давно, да и страховка действует достаточно длительное время. В этом случае, расторжение договора страхования хоть и возможно, но крайне невыгодно. Если вы не собираетесь погашать кредит досрочно, тогда доплачивайте его и о страховке не думайте. Если же у вас есть возможность погасить обязательство досрочно, делайте это. В такой ситуации у вас есть шанс вернуть неиспользованную часть страховой премии.

Действуем примерно также как в случае расторжения соглашения в течение 5 дней. Идем в офис страховой компании, берем там бланк заявки на расторжение договора в связи с досрочным погашением кредита. Внимательно его заполняем, делаем ксерокопии паспорта, заявки, кредитного договора, документов по страховке. Убеждаемся в надлежащем принятии документов и спокойно удаляемся.

Ждать придется немного дольше, чем в первом случае. Страховая компания в течение 10 дней рассмотрит вашу заявку, рассчитает сумму возврата и вернет вам часть страховой премии. Формулу расчетов обязательно возьмите в страховой компании, чтобы на всякий случай их перепроверить.

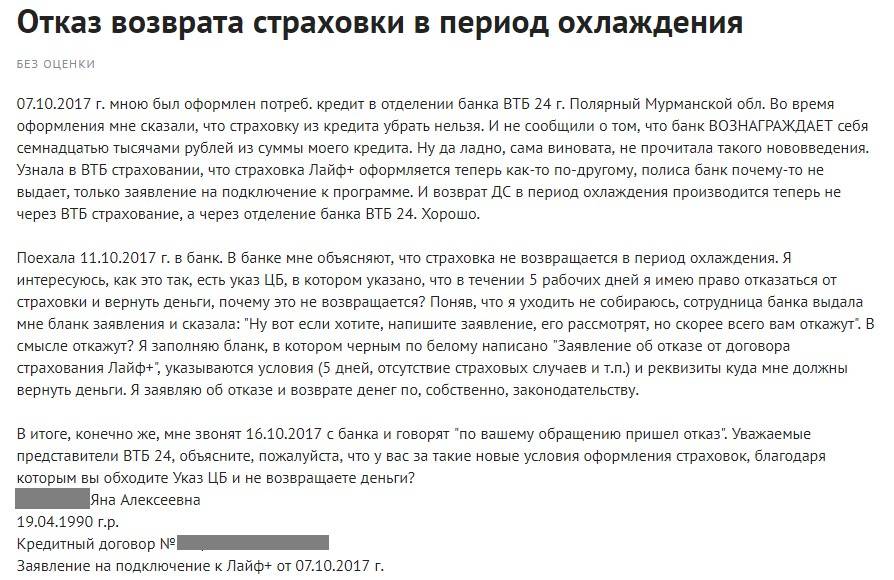

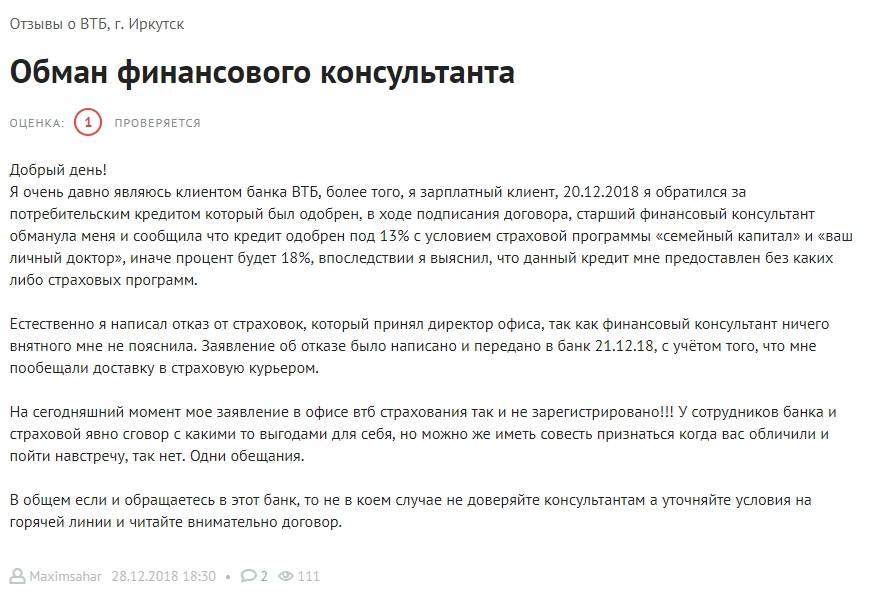

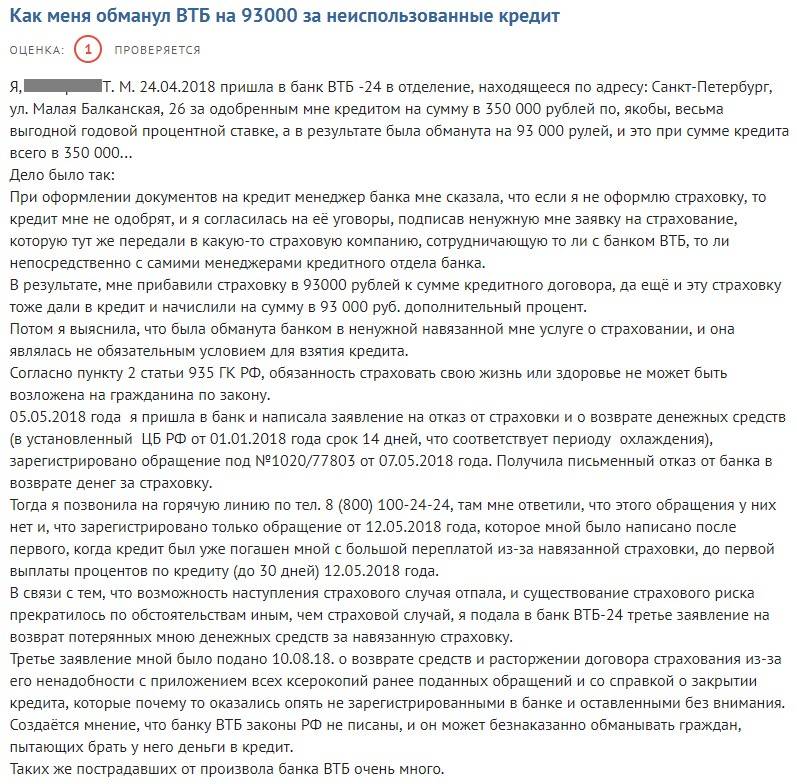

Навязывание страховки

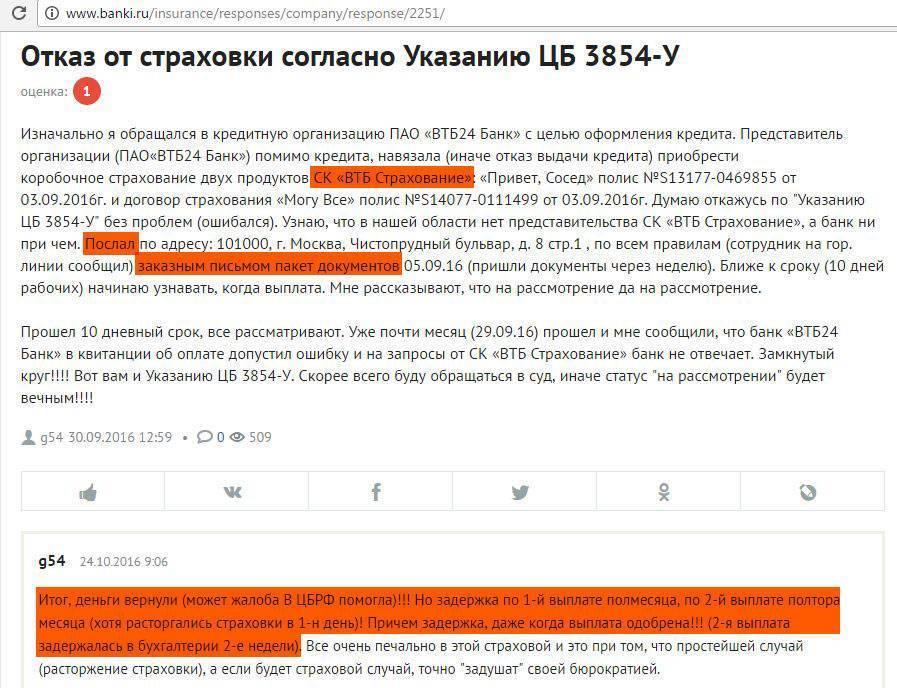

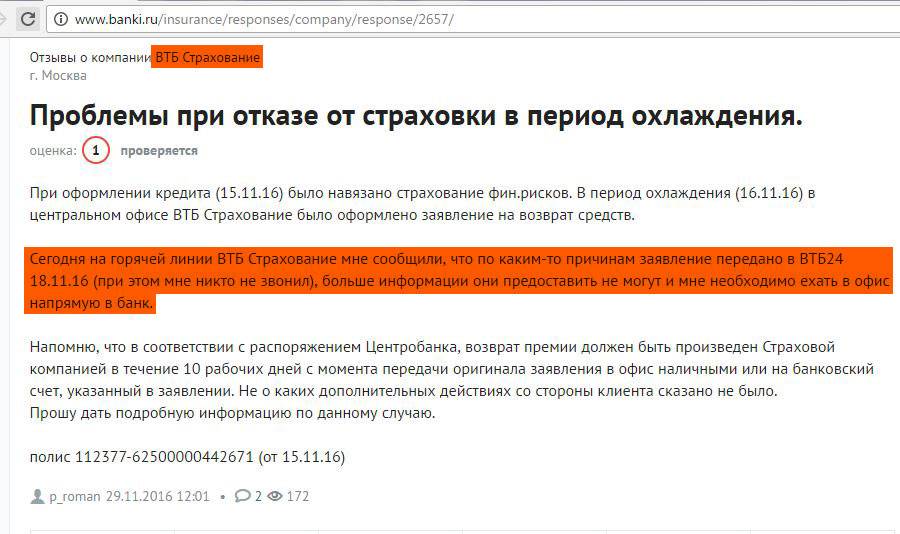

Многие клиенты приходят в банк ВТБ 24 и жалуются, что им навязали страховку. Запомните, никто и никогда не будет рассматривать голословные обвинения. Любое обвинение должно основываться хоть на каких-то доказательствах. Работники банка им резонно замечают, что договор страхования был подписан ими собственноручно, а если и был факт навязывания, то его нужно еще доказать. В общем, задача работников успокоить жалобщика и отправить его восвояси.

Кричать и угрожать в отделении банка ВТБ 24 не нужно, это деструктивный подход, который вам же и навредит. Напишите претензию на имя главного менеджера отделения. В ней изложите свои обвинения против конкретного сотрудника, который незаконно навязал вам страховку. Обязательно подкрепите свои обвинения доказательствами: аудио и видеозаписями и письменными свидетельскими показаниями

Если доказательств навязывания у вас нет, вы этой претензией хотя бы обратите внимание руководства на конкретного сотрудника. Возможно, они инициируют служебную проверку

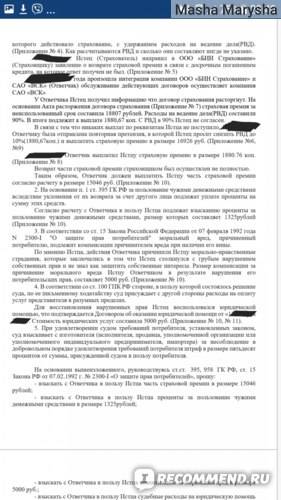

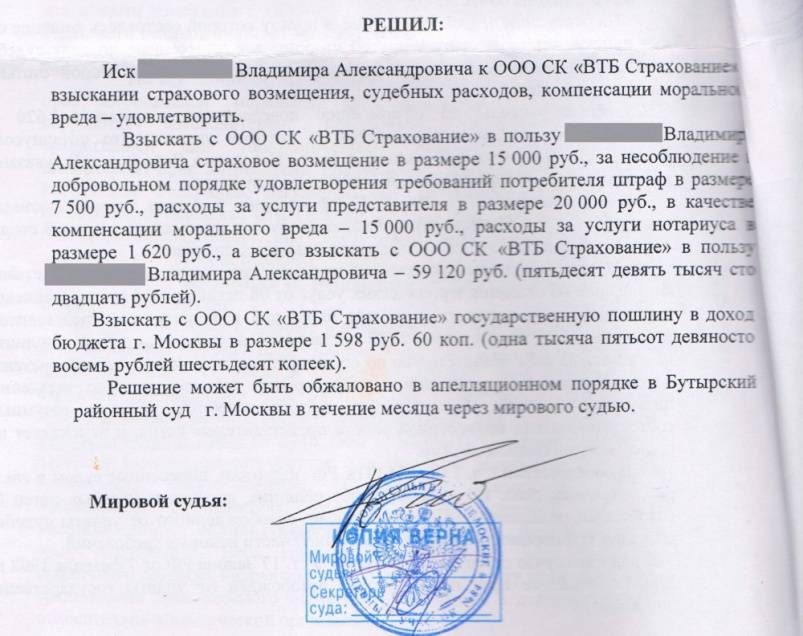

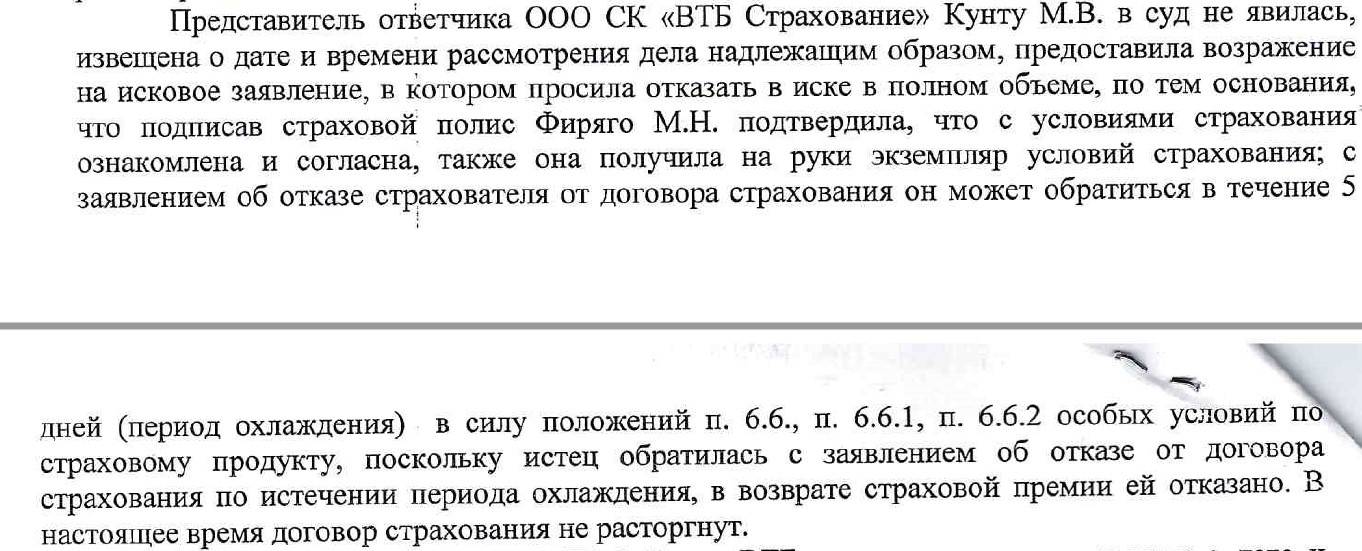

Дальше нужно подождать. Через какое-то время банк ВТБ 24 должен составить ответ на претензию и переслать ее вам. В зависимости от результата вы будете принимать решение, либо обращаться в суд, либо удовлетвориться ответом банка. Если у вас есть факты, доказывающие навязывание страховки, а банк и страховая компания не идут на контакт, можно обратиться в суд. Наймите опытного юриста и составьте с ним грамотное исковое заявление. В 90% случаев суд встает на сторону пострадавшего клиента. Процесс разрешения спора, конечно, затянется, зато вы получите солидную компенсацию.

Обязательно ли страхование или его можно избежать?

Нужно учитывать, что для разных видов кредитов условия страхования разнятся.

С точки зрения российского законодательства, согласно ст. 927 ГК РФ и ст. 3 закона «Об организации страхового дела в РФ», полномочия определять случаи обязательного страхования даны исключительно Правительству и Президенту РФ. Таким образом, банк сам по себе не может устанавливать нормы в сфере обязательного страхования, т.к. это было бы нарушением закона.

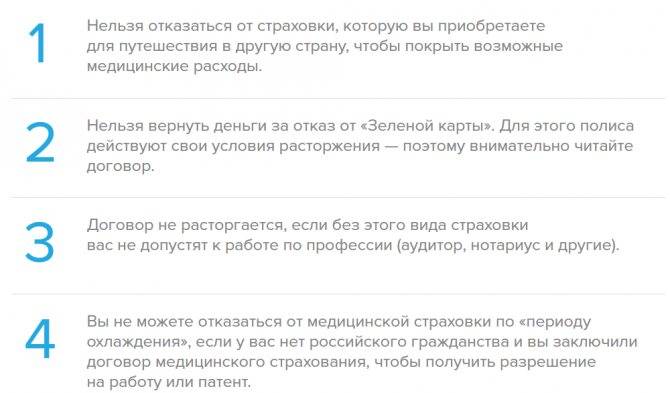

Закон предписал обязательное оформление страховки лишь для следующих случаев:

- Согласно ст. 31. закона «Об ипотеке (залоге недвижимости)» и ст. 935 ГК РФ, оформление страховки на собственность обязательно в рамках ипотечного и автомобильного кредитования;

- Ст. 4 Федерального закона от 25.04.2002 N 40-ФЗ предписывает пользователям автомобиля в обязательном порядке оформлять полис ОСАГО. Это же касается и покупки транспортного средства в кредит.

Все остальные случаи «обязательного» оформления являются лишь провокациями со стороны банков. В частности, в популярном банке ВТБ навязанное страхование часто провоцирует возврат страховки. Причина, почему банки не имеют такого права, сформулирована в законе «О защите прав потребителей».

В нем подчеркивается, что требование банковских организаций оформить страховку вместе с кредитом нелегитимно, кредиторы не имеют права отказать в финансовых услугах лишь по причине отказа от оформления страховки.

На бумаге все так, но банкам невыгодно упускать возможность заработать дополнительные средства. Поэтому страховка часто оформляется благодаря обещанным преференциям или, наоборот, штрафам:

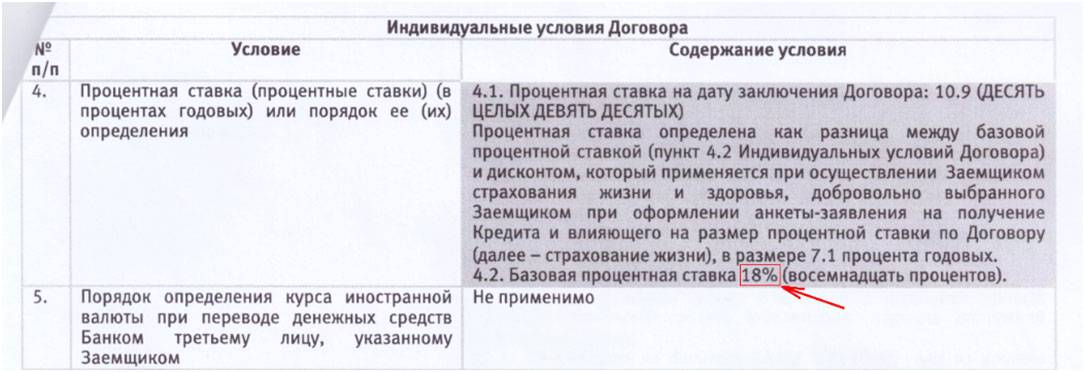

- За заключение договора о комплексном страховании ВТБ, как и другие банки, снижает процентную ставку;

- Человеку могут намекнуть, что отказ от оформления может привести к отклонению заявления на кредит по формальным причинам. Ведь закон не запрещает отказывать в выдаче кредита при недостаточных доходах, «плохой кредитной истории» и так далее;

- Юристы банка могут зафиксировать такие условия в кредитном договоре, что по документу заемщик будет фактически обязан получить полис. Для этого в разделе «Ответственность сторон» указываются штрафные санкции, комиссии и тому подобное, если заемщик отказался от комплексного страхования.

«ВТБ» — Возврат Страховки при Досрочном Погашении Кредита

При оформлении потребительского займа стоимость страховки выплачивается клиентом единовременно путем включения в общий размер кредита, либо перечисляется ежемесячно в составе обязательных платежей, куда, помимо страхования, включен основной долг и проценты.

В первом случае возврат осуществляется за периоды, в которые заемщик должен был вносить ежемесячные платежи, но ввиду погашения задолженности данное обязательство для него прекратилось.

Например, если кредит действует до мая 2020 года, но закрыт в июне 2018, удастся получить средства за период с 07.2018 по 05.2020 гг.

Если страховка включена в сумму обязательных платежей по кредиту по принципу рассрочки, вернуть ее в связи с досрочным погашением не получится. Размер взносов здесь рассчитывается за каждый месяц, и возврат неуплаченных денег не производится. Возврат премии за прошедшие периоды не допускается.

Возможность отказа от страховки при оформлении кредита в ВТБ

В банковской сфере страхование выступает своеобразным гарантом того, что в случае наступления страховой ситуации выданные заемщику денежные средства будут в полном объеме возмещены страховой компанией.

Страховой полис имеет 2 разновидности:

- Обязательный. Страхование осуществляется в обязательном порядке.

- Добровольный. Оформляется только с согласия клиента.

ВТБ 24 предоставляет займы без страхового полиса для своих клиентов, которые имеют:

- устойчивую положительную кредитную историю;

- подтвержденный документально высокий финансовый доход;

При получении кредита или банковской карты страхование является добровольной процедурой. Исключением из правил считается ипотека, автокредит и кредит на сумму выше 700 000 рублей, при которых наличие полиса обязательно.

Советы

Даже в тех случаях, когда есть возможность вернуть страховку по кредиту в ВТБ 24, у клиентов могут возникнуть определенные сомнения и вопросы. Так что мы дадим вам несколько советов, которые помогут вам понять, нужен ли вам возврат вообще и как избежать трудностей при его проведении:

- Перед возвратом хорошо подумайте – выгодно ли это в принципе и не создаст ли дополнительных рисков? Ведь страхование – весьма надежная защита, особенно на первых порах при выплате крупных займов. Ведь если клиент теряет работоспособность сразу после того, как возьмет заем, без страховки его непременно утянет в «долговую яму». Так что страховку лучше возвращать уже в конце выплат, когда даже самые неприятные и сложные обстоятельства не создадут больших угроз;

- Если вы решаете вернуть страховку, то заранее подготовьтесь к этому шагу – идите в офис сразу с готовыми бумагами. Не знаете, какие документы нужны? Проверьте их список в договоре, а если не найдете, то позвоните на горячую линию страховщика и вам предоставят полный перечень;

- Если у вас возникнут какие – то проблемы с текстом договора или же вам потребуется помощь при возврате, то лучше обратитесь за помощью к специалисту – юристу по страхованию и кредитованию. Он не только убережет вас от всех возможных проблем, но и посодействует в работе со страховщиком;

- В том случае, если вам неправомерно отказали в возврате страховки, вам потребуется обратиться за помощью. Вам могут помочь Центральный Банк России (ЦБ РФ), Федеральная Антимонопольная Служба (ФАС), Роспотребнадзор, прокуратура. Если же и эти службы не смогли повлиять ни на банк, ни на страховщика, то лучше сразу подать исковое заявление в суд.

Стоит ли отказываться от страховки

- менеджер по выдаче кредита имеет процент от оформленного полиса;

- ставки по таким страховкам часто завышены;

- банк перестраховывается сам и дополнительно зарабатывает на сделках со страховыми компаниями.

Интересно! Поскольку кредитный менеджер не имеет права навязывать страховку, то клиента начинают уговаривать, предлагая сниженные ставки по полису.

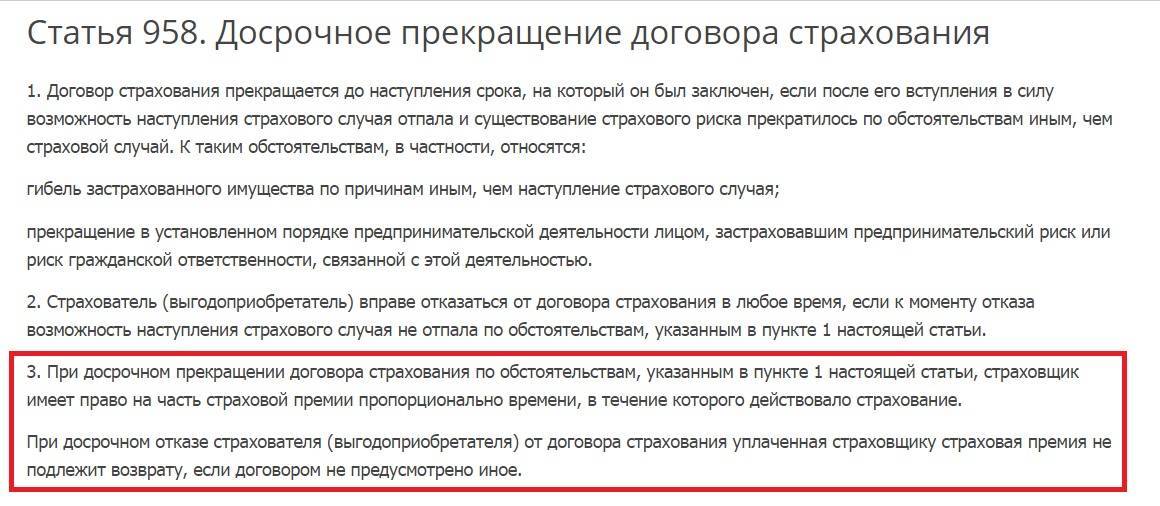

Что говорит закон

- СК должна отреагировать на ваше заявление на протяжении 10 дней.

- Период страхования может наступать с момента подписания договора или через определенный срок (указывается в документе).

- Сумма возмещения будет соответствовать неиспользованному периоду страхования.

Внимание! Если вы невнимательно читали договор, пропустили пункт о «добровольном страховании» и подписали документ, то не сможете доказать, что полис был навязан. Поставив свою подпись, клиент автоматически соглашается со всеми договорными условиями.

Исполнение и ответственность за нарушение договора страхования

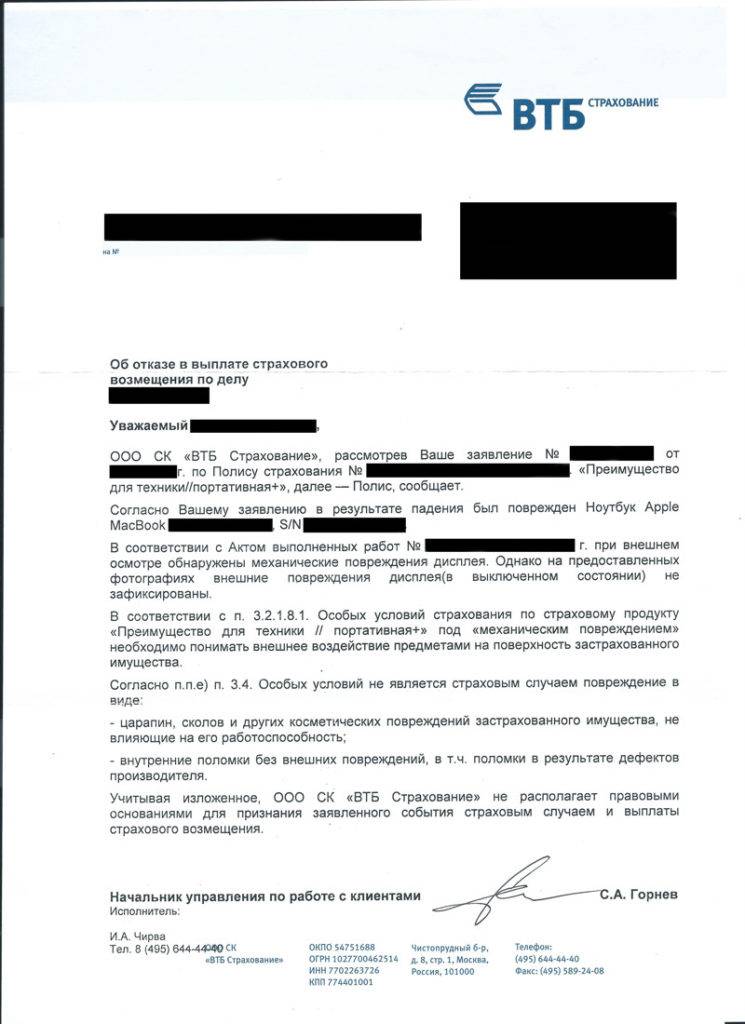

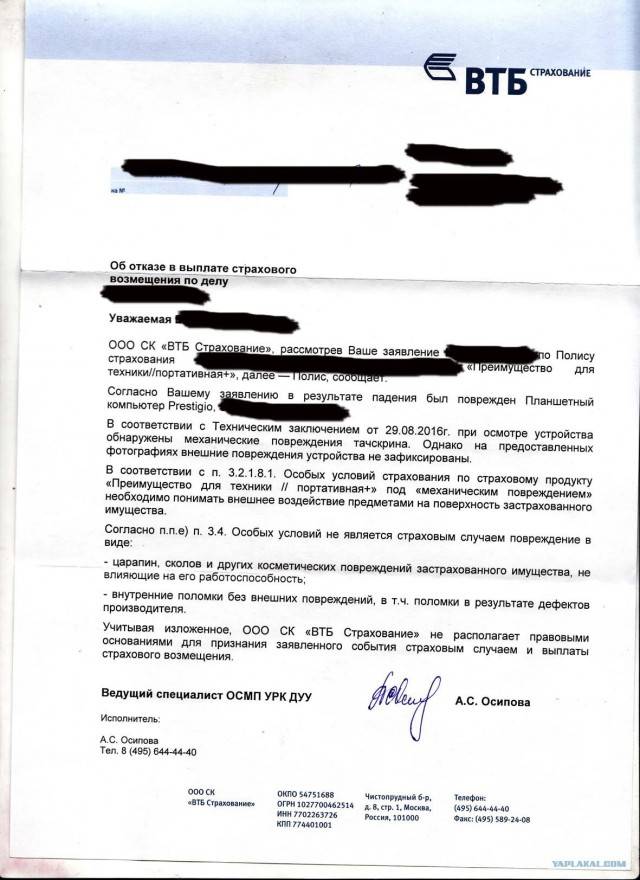

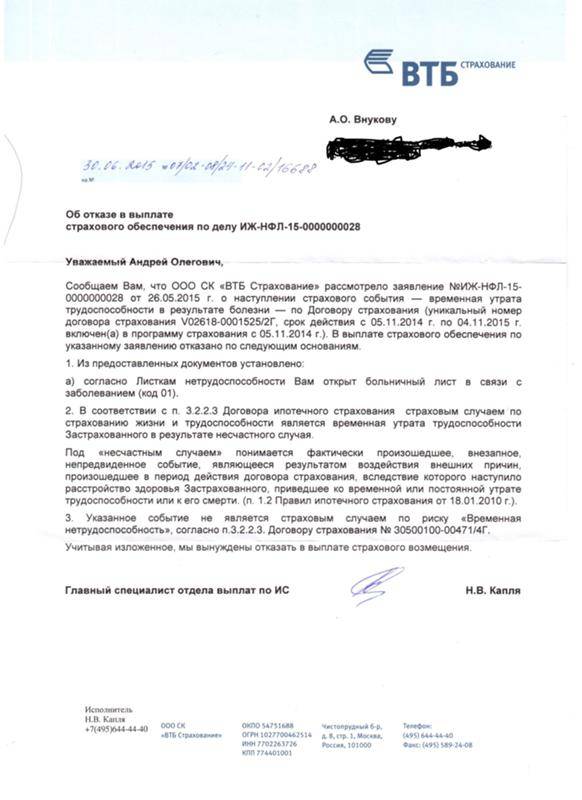

В целях защиты интересов страховщика существует ряд норм, освобождающих его от ответственности при определенных обстоятельствах.

В соответствии со ст. 961 ГК РФ страховщик вправе отказать в выплате страхового возмещения, если страхователь несвоевременно уведомил о наступлении страхового случая по каким-либо причинам. Это не безусловное основание, т.е. страхователь впоследствии может оспорить невыплату страхового возмещения. При личном страховании устанавливается, что срок уведомления страховщика не может быть менее тридцати дней. Страховщик освобождается от возмещения убытков, возникших вследствие того, что страхователь умышленно не принял разумных и доступных ему мер, чтобы уменьшить возможные убытки. Но именно страховщик должен доказать наличие умысла у страхователя. Статья 963 ГК РФ освобождает от выплаты страхового возмещения или страховой суммы, если страховой случай наступил вследствие умысла страхователя, выгодоприобретателя или застрахованного лица. Исключения составляют: причинение вреда жизни или здоровью, если вред причинен по вине ответственного за него лица по договору страхования гражданской ответственности и смерти застрахованного лица вследствие самоубийства по договору личного страхования, действовавшему не менее двух лет к моменту наступления страхового случая. Статьей 964 ГК РФ предусмотрены основания освобождения страховщика от выплаты страхового возмещения или страховой суммы при наступлении страхового случая вследствие: 1) воздействия ядерного взрыва, радиации или радиоактивного заражения; 2) военных действий, а также маневров или иных военных мероприятий;

3) гражданской войны, народных волнений всякого рода или забастовок; 4) изъятия, конфискации, реквизиции, ареста или уничтожения застрахованного имущества по распоряжению государственных органов, если законом либо договором не установлено иное.

В случае если страхователь умышленно не сообщил страховщику обстоятельства, имеющие существенное значение для определения вероятности наступления страхового случая, неизвестные страховщику, последний вправе потребовать признания договора страхования недействительным и применения односторонней реституции (ст. 944 ГК РФ).

Страховщик освобождается от выплаты страхового возмещения полностью или в соответствующей части и вправе потребовать возврата излишне выплаченной суммы возмещения, если страхователь (выгодоприобретатель) отказался от своего права требования к лицу, ответственному за убытки, возмещенные страховщиком, или осуществление права требования невозможно по вине страхователя (выгодоприобретателя) (п. 4 ст. 965 ГК РФ).

Ответственность страховщика определяется либо пеней в размере 1% за каждый день просрочки уплаты страховой суммы страхователю, либо возмещением убытков вследствие разглашения сведений о страхователе, застрахованном лице или выгодоприобретателе, состоянии их здоровья, об имущественном положении указанных лиц (ст. 946 ГК РФ); ответственность страхователя потерей полностью или частично страхового возмещения (сообщается страхователю в письменной форме мотивированным отказом).

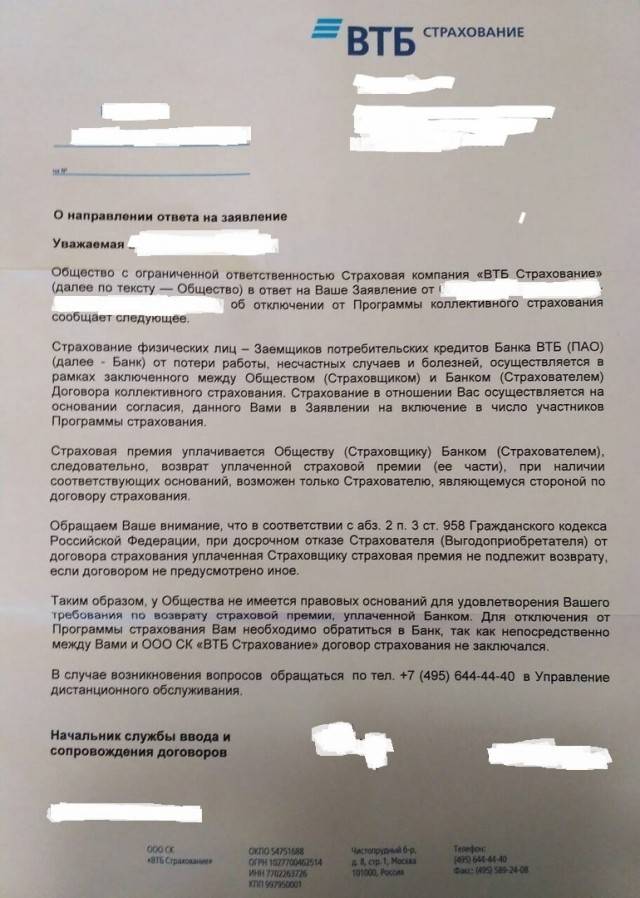

В каких случаях расторгнуть договор нельзя?

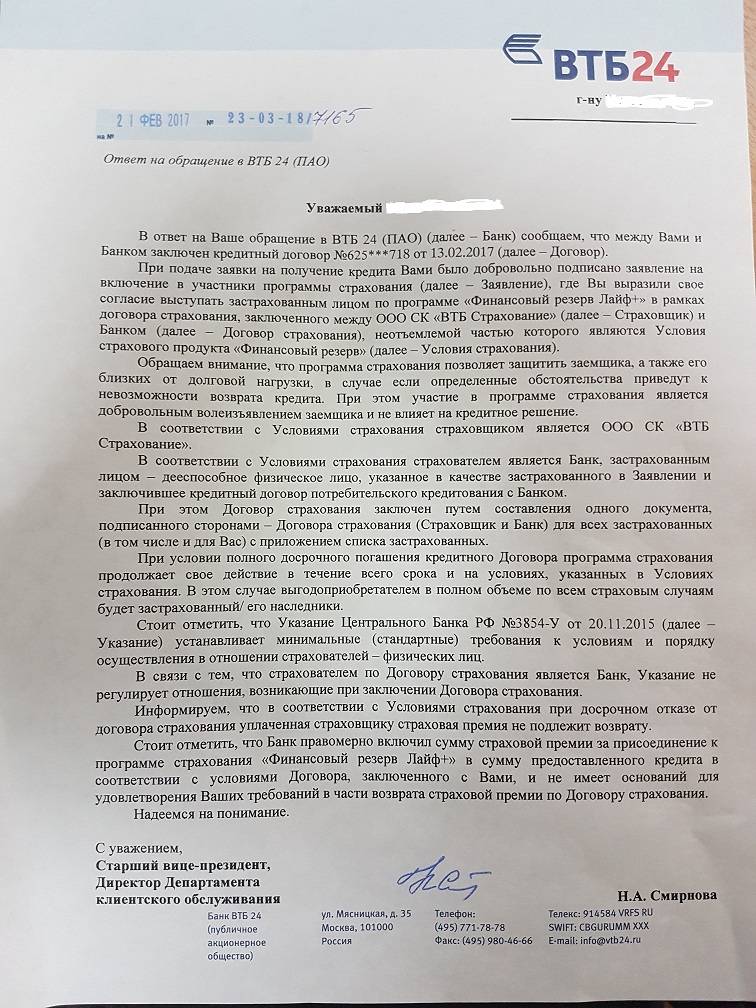

Отказ в расторжении страхового договора со стороны ВТБ невозможен. Но отказ в возврате уплаченной страховой премии – обычная практика. Что касается заемщика, то он всегда сможет отменить договор страхования.

Если заемщик идет на расторжение договора страхования в ВТБ с целью вернуть деньги, то отказать в возврате могут, если основания для возврата будут подобраны не верно.

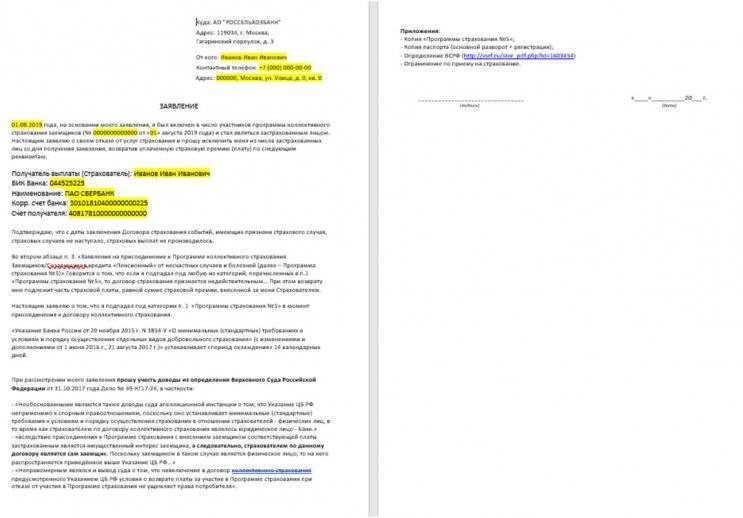

В одной и той же ситуации одни заемщики получали обратно выплату за присоединение к Программе страхования в ВТБ, другие – нет.

Чтобы правильно выбрать основание, нужно обратиться к судебной практике. Целью исследования которой и посвящена эта статья.

Основания для прекращения договора страхования в разные сроки:

100% способ возвращения денег. Даже, если ВТБ откажут, суд обяжет их вернуть деньги. Да. Если доказать в суде, что ВТБ 24 нарушил ваши права как потребителя, включив в договор условие о страховке, нарушение предусмотренное п. 2 ст. 14.8 КоАП РФ, есть все шансы вернуть страховку, продолжая выплачивать деньги за кредит. Да. В этом случае основанием для возврата станет не погашение кредита, а навязывание страховки, либо доказательство включения в договор условий, ущемляющих права потребителя.

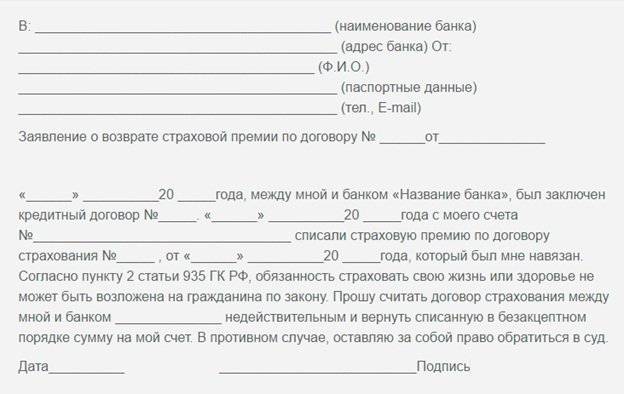

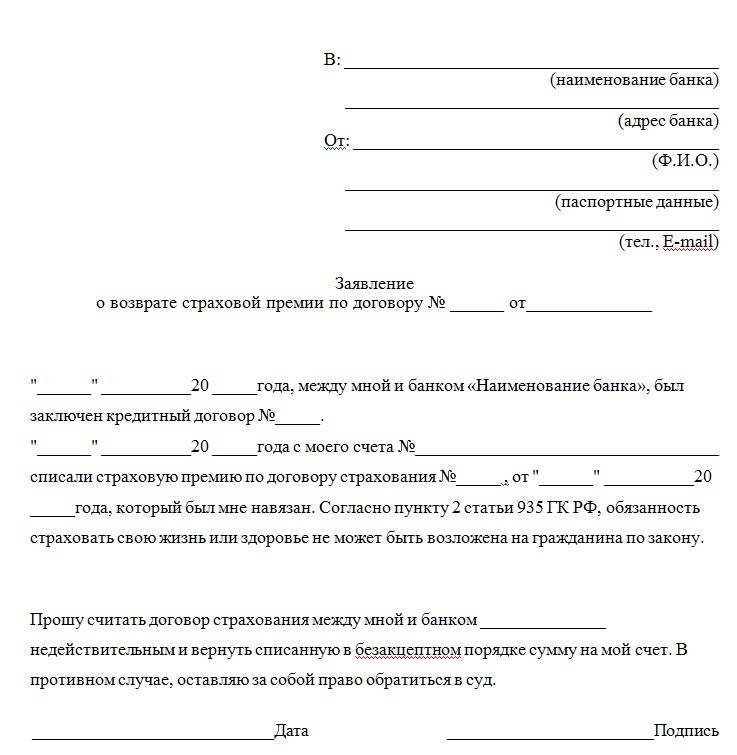

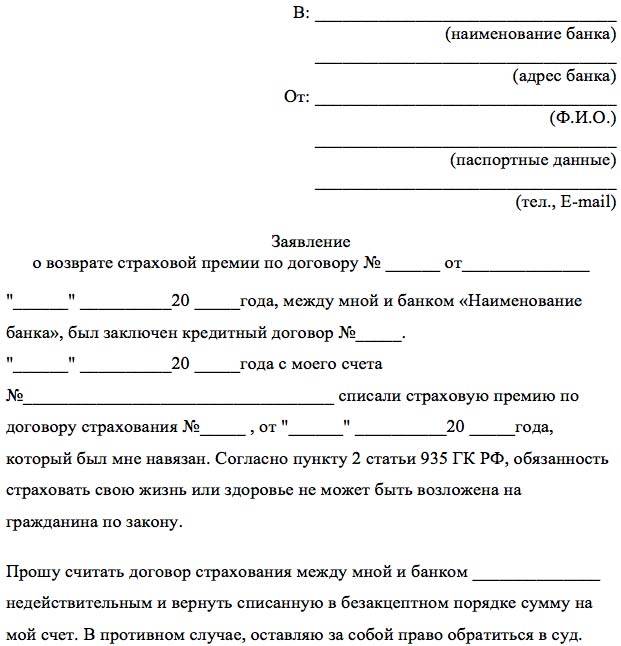

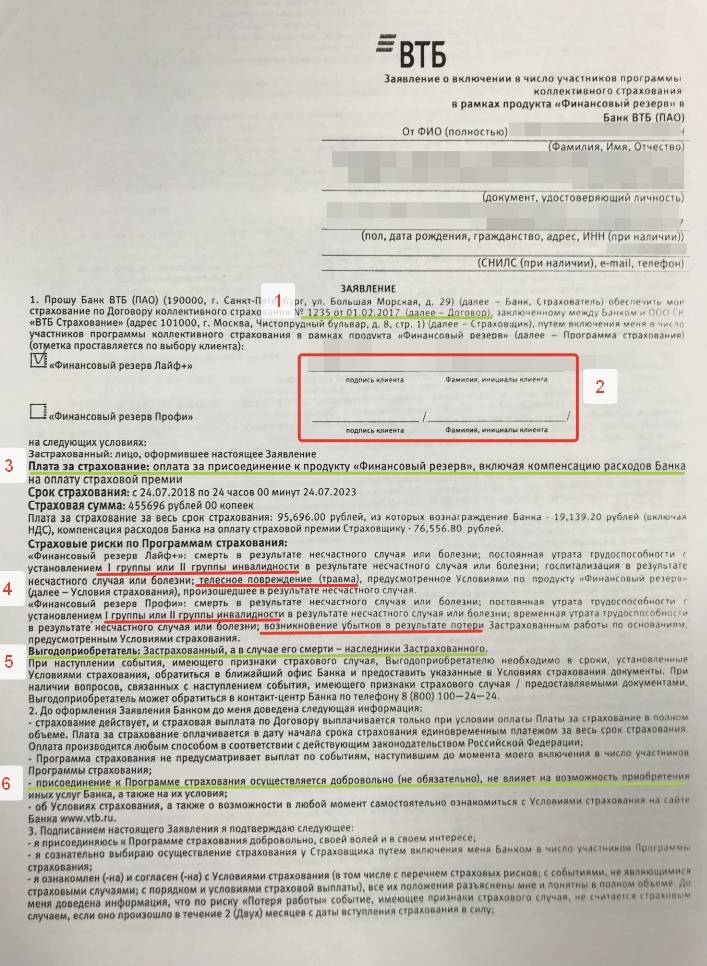

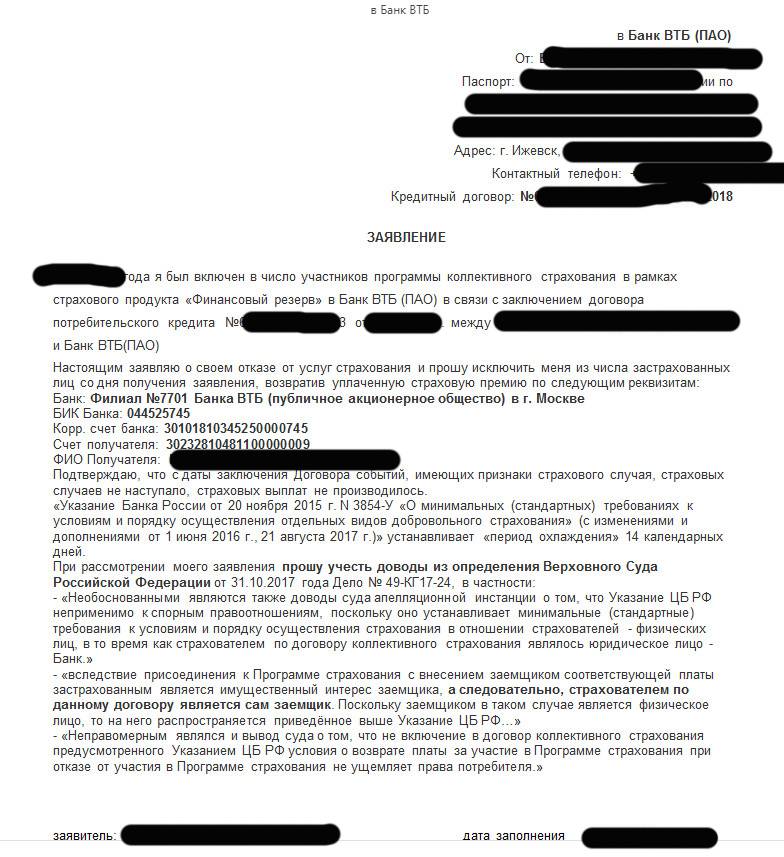

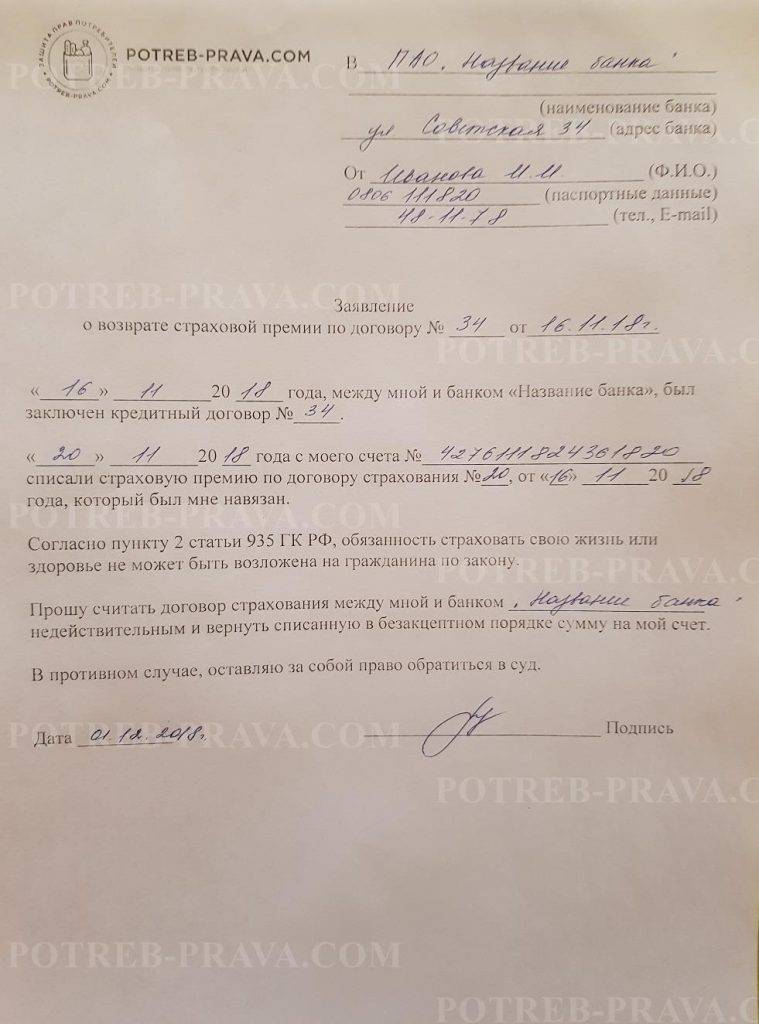

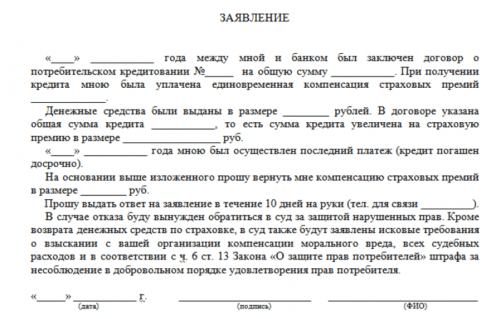

Как отказаться от страховки

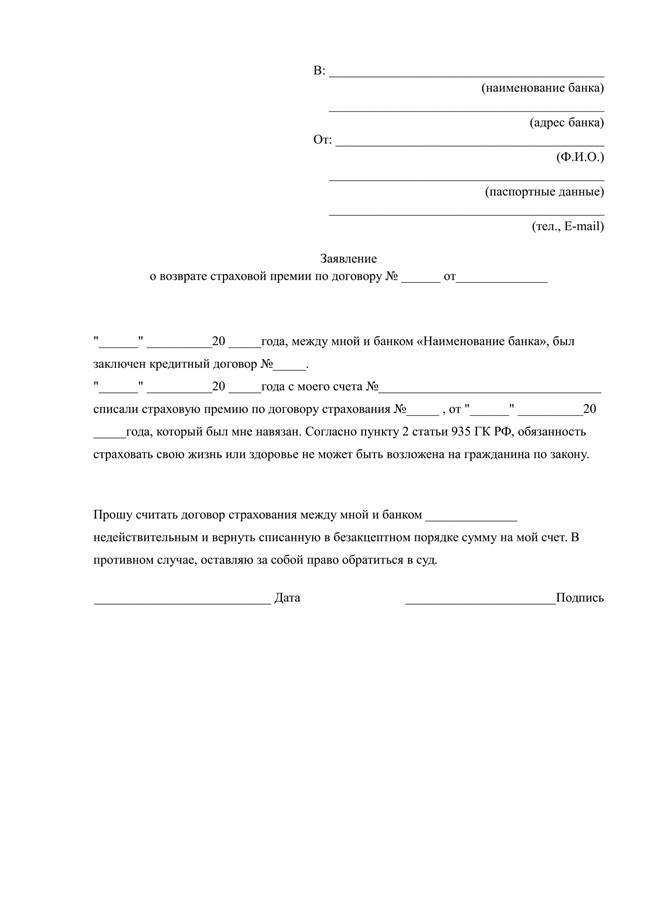

Отказ осуществляется в форме заявления. Какого-то специального бланка не существует, то есть оно пишется свободно, но в обязательном порядке должна содержаться следующая информация:

- реквизиты заявителя;

- данные страховой компании, с которой был заключен договор;

- информация о заключенном договоре, в том числе дату и его назначение;

- чётко выраженное желание о расторжении сделки. При этом нужно указать, что отказ производится в период охлаждения, на основании Указания Банка России. Иных причин выдумывать не нужно, их пояснение не носит обязательного характера.

В конце обязательно ставится дата и подпись.

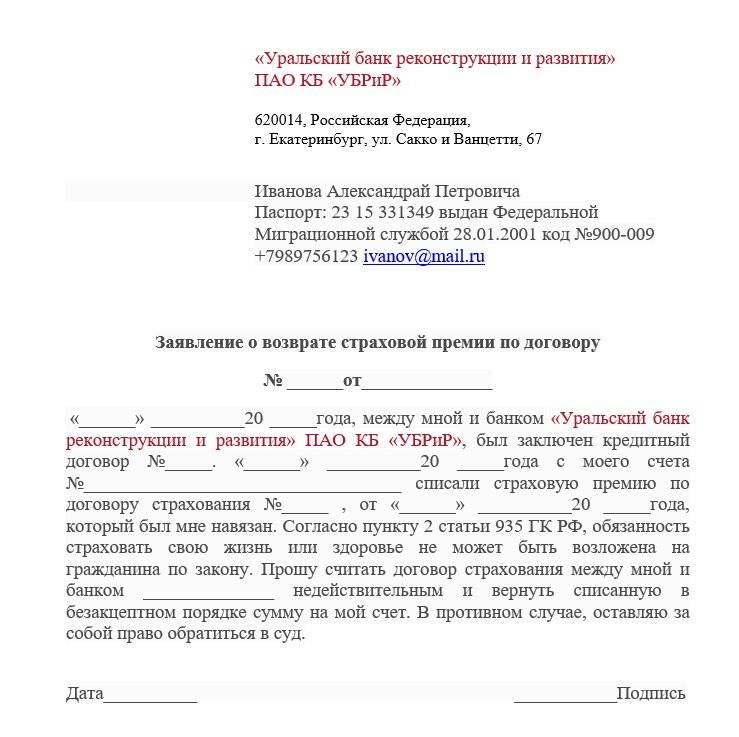

Скачать заявление об отказе от договора страхования (образец)

Заявление подаётся в офис компании, где договор заключался. Если же договор был оформлен через агента, необходимо обратиться к страховой компании, а не к посреднику. Допускается направление документации через почту.

На практике часто возникает вопрос, нужно ли прикладывать к заявлению оригинал полиса. В Указании Банка России такого требования нет. Если в правилах страхования или в договоре данный момент также не был указан, то такая необходимость отсутствует. Одного заявления будет достаточно.

Обязательно ли оформлять страховку

Прежде чем разобраться, как вернуть деньги за страховку по кредиту, узнаем возможно ли изначально отказаться от неё?

Заключая кредитный договор, банк навязывает два типа страховых полисов:

- Cтрахование жизни и здоровья;

- Cтрахование имущества.

Законодательство России сообщает: никто не может принудить гражданина застраховывать жизнь и здоровье. Получение банковского кредита – не исключение. Поэтому первый пункт попадает под категорию страховок, искусственно навязываемых банком. Правда, возможны негативные последствия, рассматриваемые ниже.

Касательно страхования имущества у заемщика мало свободы выбора.

Оформляя ипотеку, придется застраховать квартиру, выступающую предметом сделки.

Альтернативный вариант: страхуемое имущество выступает залогом, обеспечением кредита. Мотивы очевидны – банк не сможет продать залог в случае неспособности вернуть кредит, если имущество утеряно, пришло в негодность, обесценилось. Отсюда обязательность заключения страхового договора.

Как вернуть страховку по кредиту в ВТБ: пошаговая инструкция

Нужно учесть, что досрочное погашение и обычное возвращение страховки — вещи разные. Соответственно, процедуры также различаются, поэтому и рассматривать их следует раздельно.

При досрочном погашении займа

Прежде чем писать заявление, страхователю следует внимательно прочесть кредитный договор или иной документ, в котором прописаны условия оформления полиса. Вполне возможна ситуация, в которой прекращение действия полиса возможно, однако никто страховую премию клиенту возвращать не станет.

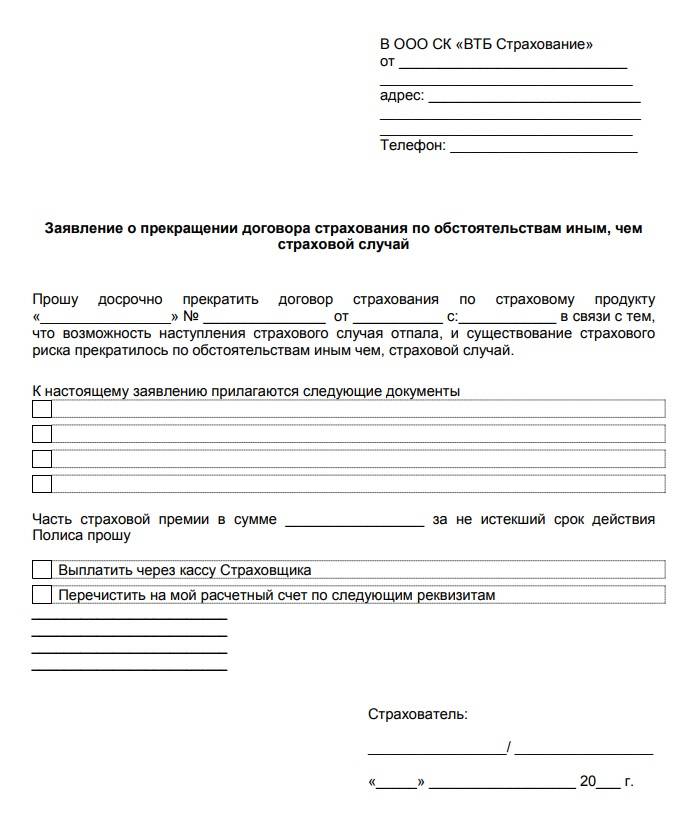

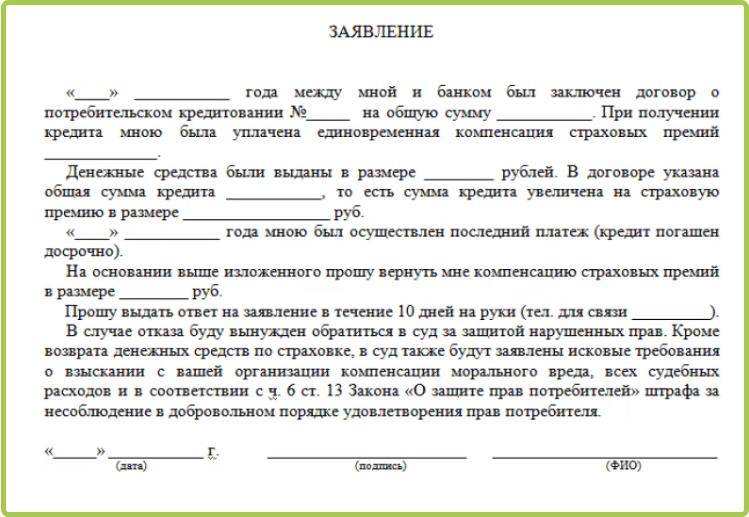

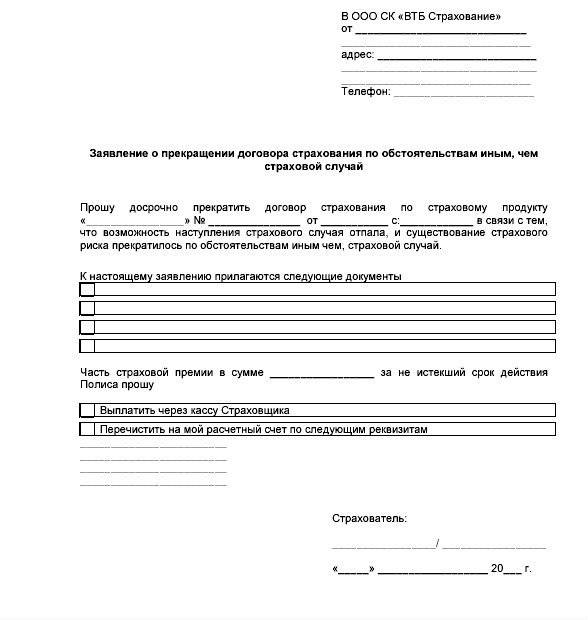

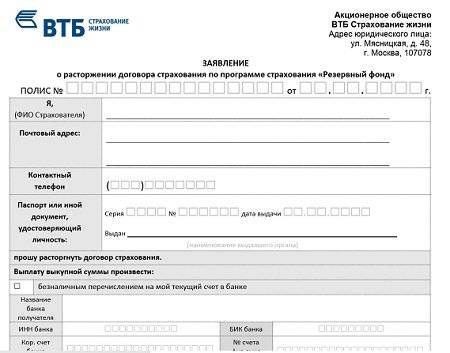

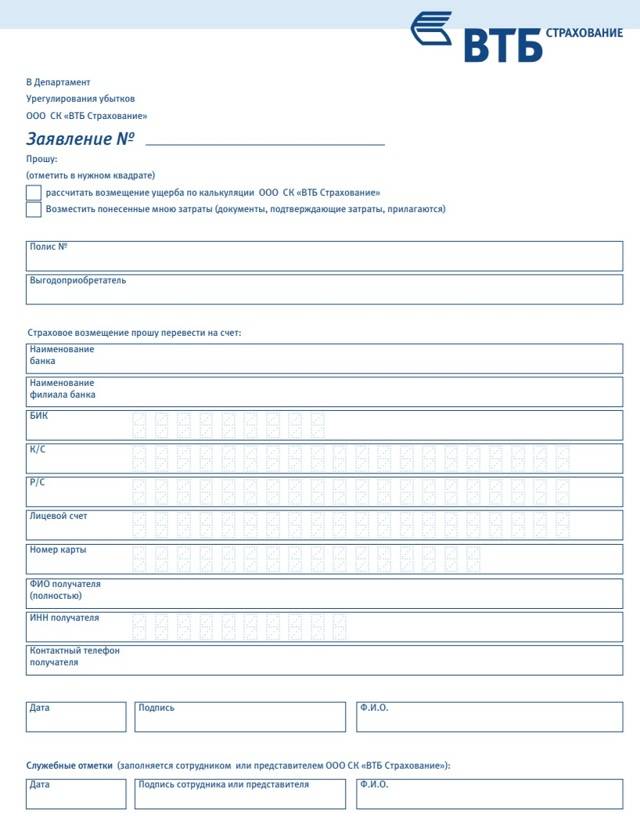

Образец заявления.

Образец заявления.

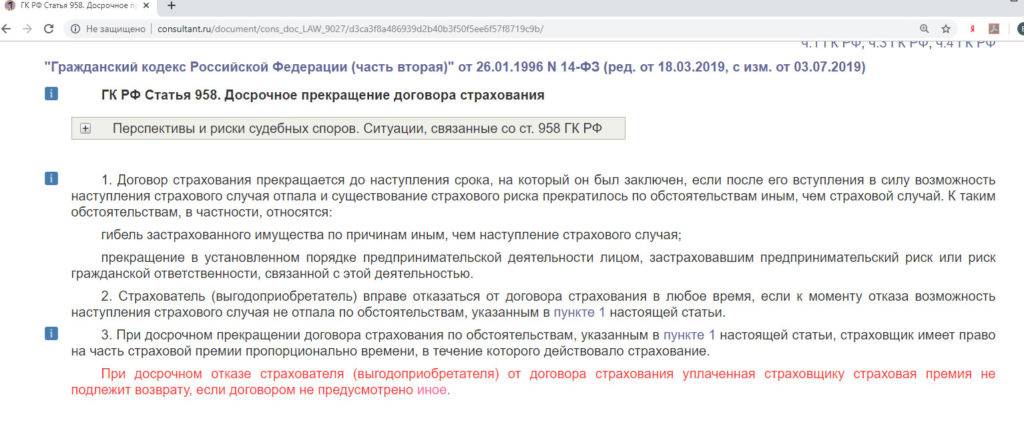

Если это прописано в договоре, оспорить пункт и получить свои деньги можно лишь в суде. В иске нужно будет сослаться на 958 статью Гражданского Кодекса РФ, в котором регламентирована процедура досрочного прекращения действия страховки. В частности, в статье указано, что досрочное расторжение договора возможно при полностью выполненных обязательствах перед кредитором (в нашем случае — перед банком ВТБ).

Порядок действий следующий:

- Для начала нужно явиться в любое отделение ВТБ и оформить там справку о полном погашении задолженности. Ее выдают на заранее подготовленном бланке, за оформление которого придется заплатить (в ВТБ берут от 500 до 1000 рублей);

- Далее бывшему заемщику нужно лично явиться (или выслать по почте) необходимые документы в офис страхователя: заполненное заявление; копия внутреннего паспорта РФ; кредитный договор; договор страхования; справка об отсутствии задолженности; квитанция, платежное поручение или иной документ об оплате страховой премии;

- Заявление составляется по образцу, выдаваемой в страховой компании. В нем нужно заявить о своем желании прекратить действие договора, попросить возмещение трат в счет страховых выплат, а также привести основания для расторжения договора. В данном случае нужно написать: «на основании полного выполнения обязательств перед банком-кредитором (в соответствии со ст. 958 ГК РФ)»;

- Один экземпляр заявления остается в офисе, другой возвращается клиенту. На документе обязательно должна стоять дата подписания документа, его входящий регистрационный номер, а также подпись сотрудника, его принявшего;

- Страховая компания обязана ответить о принятом решении в письменном виде. На это отводится не более 10-ти рабочих дней;

- При получении одобрения, в течение одного рабочего дня, деньги должны поступить на счет заявителя (он должен быть указан в заявлении). Если же страхователь отказался выплачивать, при этом клиент абсолютно уверен, что отказ неправомерен — отказ в письменной форме необходимо сохранить, т.к. он очень пригодится во время судебных разбирательств.

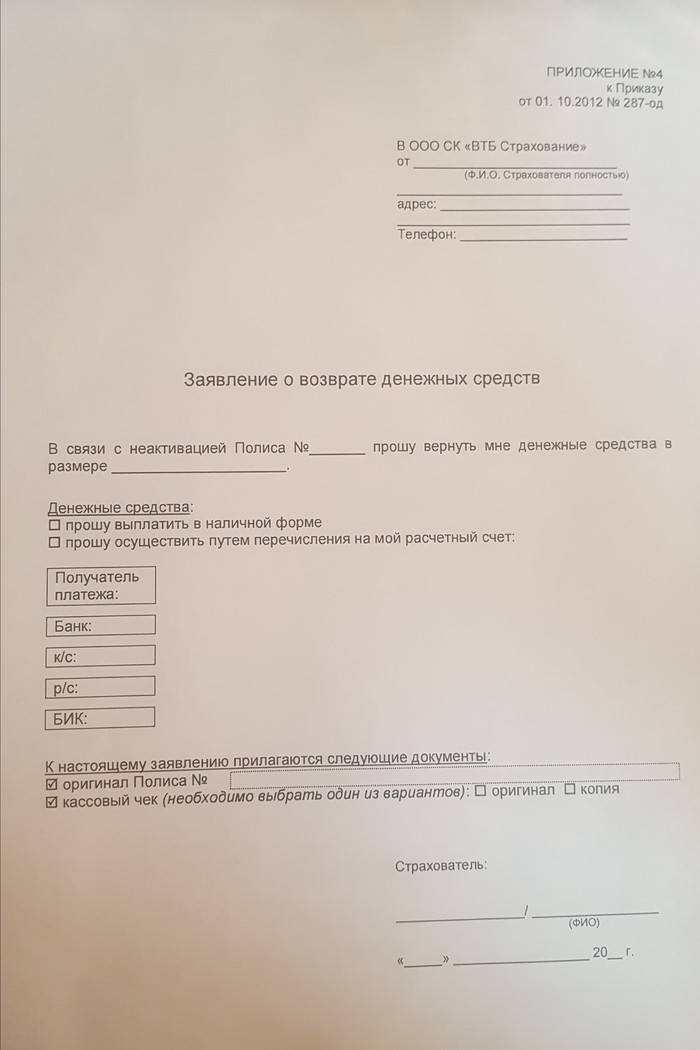

Образец заявления для ВТБ Страхование.

Образец заявления для ВТБ Страхование.

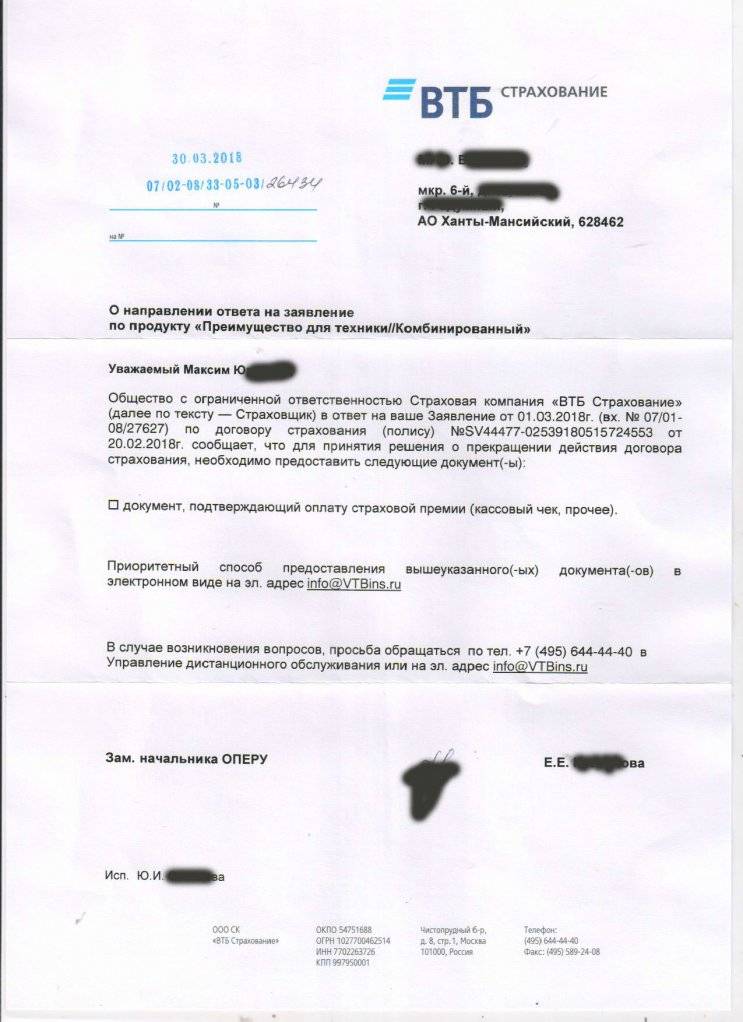

После подписания кредитного договора

Даже если досрочно кредит еще не погашен, отказаться от страховки все равно возможно, так как кредиторы, не желая упускать ни одного клиента, дают людям возможность вернуть деньги за страховку по кредиту — в частности, это можно наблюдать и в ВТБ 24.

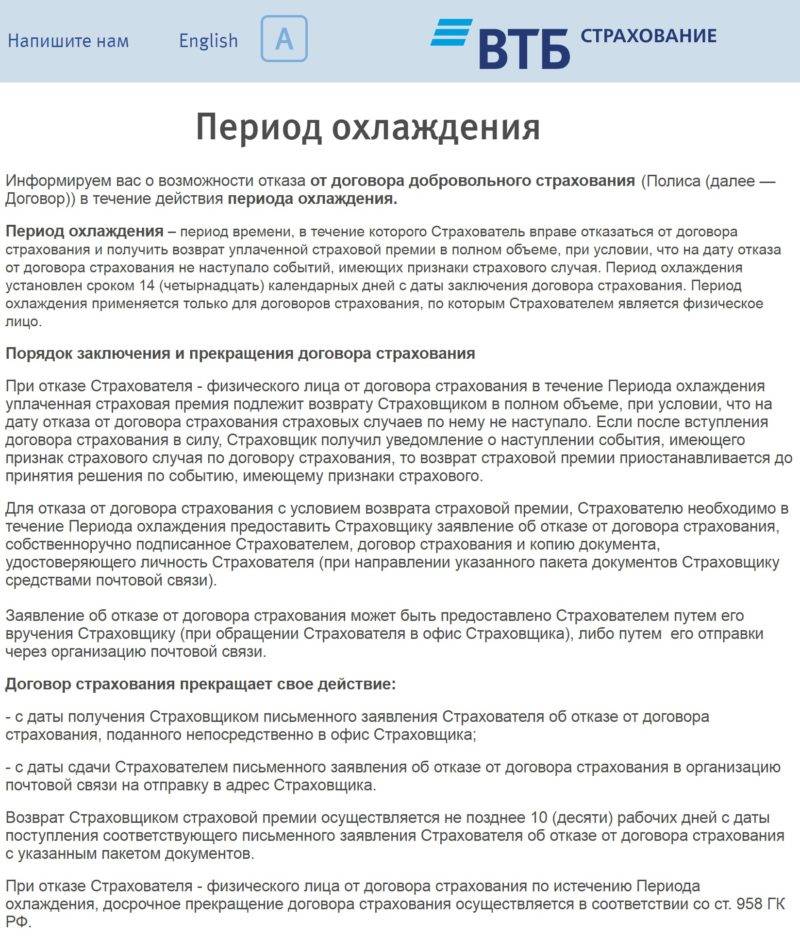

Порядок действий в целом схож с предыдущим, за исключением некоторых особенностей: страховка должна быть оформлена персональная, а не коллективная. Кроме того, отказ от полиса возможен лишь в течение 14-ти календарных дней с момента ее оформления. Эти временные рамки называются «периодом охлаждения», если выйти за его пределы, страхователь будет иметь полное право отказать в возмещении страховых выплат.

- Необходимо отправить в страховую контору пакет документов: страховой полис; кредитный договор; копия внутреннего паспорта РФ; бумаги, свидетельствующие об оплате страховых премий. Предъявить документы можно лично или выслав по почте;

- В течение 10-ти рабочих дней (14-ти календарных) страховая компания должна дать ответ в письменной форме — по адресу из заявления;

- Если ответ положительный, деньги в наличной форме можно забрать в офисе компании. Получить сумму «безнала» на счет, указанный в заявлении, можно, если эта просьба сформулирована в документе.

Как избежать повышения % ставки по кредиту ВТБ за отказ от страховки после получения кредита?

В видеоролике представлена информация актуальная на февраль 2020г. ознакомьтесь.

Что касается повышения процентной ставки, то этот аспект оговорен в кредитном соглашении. Но вы имеете право выполнить свои обязательства по страхованию, что предусмотрено кредитным договором, в другой компании. Этот шаг позволяет сэкономить денежные средства. Например: Стоимость страховки при оформлении кредита в размере 500 000 в ВТБ вполне может превышать 50 000 руб. Можно застраховать свою жизнь на ту же сумму, например, в АО «Тинькофф Страхование» стоить примерно составит 2 000 рублей в год.

В этом случае у клиентов возникает вопрос: подойдет ли новый страховой полис для ВТБ?Ответ вы должны искать в кредитном договоре и в правилах кредитования (находятся на официальном сайте ВТБ по адресу: https://www.vtb.ru/personal/kredit-nalichnymi/informacija-dlja-zaemshhikov/, так как только в кредитном соглашении могут быть установлены какие-либо критерии, которым должен соответствовать договор страхования (на какой срок он должен быть оформлен, на какую сумму, кто должен выступать в качестве выгодоприобретателя по определенным рискам и т.д.).

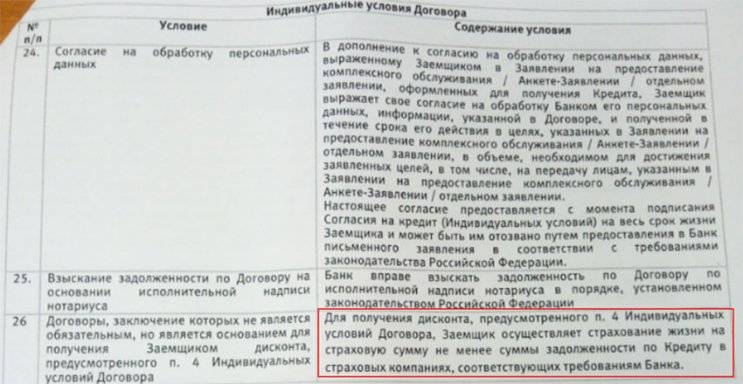

На текущий момент нет четких установленных критериев, которым должен соответствовать договор страхования, однако сказано:

- вы должны застраховать жизнь на сумму не меньшую чем остаток задолженности по кредиту;

- оформлять страховку необходимо в страховых компаниях соответствующих требованиям банка;

- договор страхования заключается на один год или более (если срок кредита менее года – на срок кредита).

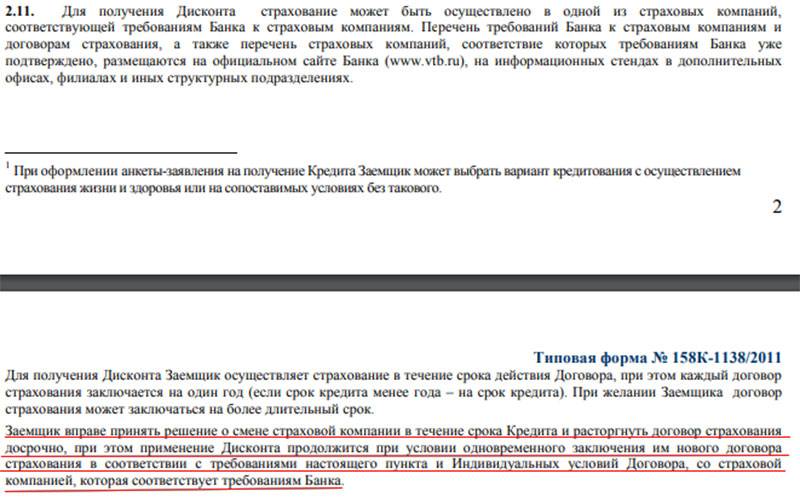

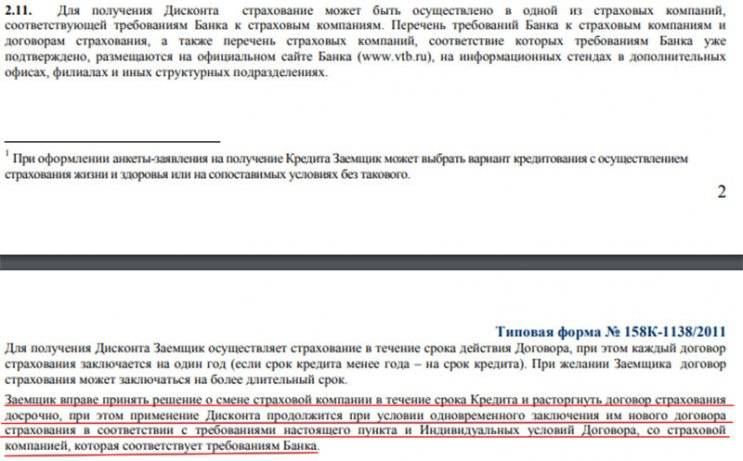

Хотим отметить, что в пункте 2.11. “правил кредитования” говориться о том, что банком установлен перечень требований как к страховым компаниям, так и к договорам страхования. И то что вся эта информация размещена на официальном сайте Банка (www.vtb.ru), на информационных стендах в дополнительных офисах, филиалах и иных структурных подразделениях.

В этом же пункте “правил кредитования” дальше говориться о том, что заемщик вправе принять решение о смене страховой компании в течение срока Кредита и расторгнуть договор страхования досрочно, при этом применение Дисконта продолжится при условии одновременного заключения им нового договора страхования в соответствии с требованиями настоящего пункта и Индивидуальных условий Договора, со страховой компанией, которая соответствует требованиям Банка.

В этом же пункте “правил кредитования” дальше говориться о том, что заемщик вправе принять решение о смене страховой компании в течение срока Кредита и расторгнуть договор страхования досрочно, при этом применение Дисконта продолжится при условии одновременного заключения им нового договора страхования в соответствии с требованиями настоящего пункта и Индивидуальных условий Договора, со страховой компанией, которая соответствует требованиям Банка.

Скачать правила кредитования, в используемой нами в статье редакции (Типовая форма № 158К-1138/2011 Приложение № 1 к Приказу от 23.11.2011 № 1138) можно тут: m01945-d_rules_credit_rules_6.pdf (cкачиваний: 182)

Утверждение о том что клиент должен “одновременно заключать” новый договор страхования… слабо согласуется с разъяснениями ЦБРФ о возможности для банков в одностороннем порядке принимать решение о повышении % ставки клиентам – физическим лицам.

По вопросам повышения процентной ставки вы можете прочитать подробное разъяснение со стороны ЦБ РФ. Также на нашем сайте представлен подробный ответ на этот вопрос.

Страховка при ипотеке

Когда отказаться от заключения страхового договора не удается, то возникает необходимость получения страховки, что прописана законодательством. Более того, страховаться придется по нескольким пунктам:

1. Титульное страхование (защита имущественного права).

Пример:

Иванов приобретает квартиру у Петрова. После оформления сделки, пока Иванов выплачивает ипотеку, Петров скоропостижно умирает, а его дочь оспаривает права на проданную квартиру, предположим, на основании невменяемости или недееспособности отца в момент заключения сделки. Иванов лишается квартиры, но страховая компания выплачивает ему компенсацию.

2. Страхование квартиры. Сюда включается повреждение имущества из-за пожара, потопа и иных форс-мажорных происшествий вплоть до полной утраты квартиры, например, при обрушении здания.

3. Страхование жизни заемщика при ипотеке на случай гибели, приобретения инвалидности, длительной болезни, утраты трудоспособности.

Банк страхует риск утраты объекта сделки даже в том случае, если квартира становится непригодной для проживания, тогда заемщик перестает вносить платежи.

Страховка по ипотеке имеет разную стоимость. На её размер влияют следующие факторы:

- Сумма собственных денег, вносимых заемщиком как первоначальный взнос;

- Сумма кредита;

- Площадь, этаж страхуемого помещения;

- Материал дома, его общее состояние;

- Дополнительные страховые случаи, включенные в полис.

Страховка по ипотеке базируется на этих пункты, перечисленные выше, однако по желанию заемщика в полис включают дополнительные страховые случаи – потеря рабочего места, смерть созаемщика, временная нетрудоспособность, ограбление, кража собственности.

Когда дело касается страхования жизни заемщика, стоимость полиса в «ВТБ Страхование» определяется следующими факторами:

- Возраст заемщика;

- Образ жизни (опасная работа, экстремальное хобби повышают риск наступления страхового случая);

- Срок выданного кредита;

- Сумма покрытия страховки (обычно равняется сумме выданного кредита).

Как отказаться от страховки

Гражданский Кодекс РФ содержит статьи, согласно которым услуга страхования оформляется клиентом на добровольной основе. Банк ВТБ 24 предполагает отказ от нее по истечении 6 месяцев погашения кредита. Достаточно будет написать соответствующее заявление по образцу банка. В этом случае клиент получит обратно сумму, уплаченную за услугу страхования.

Заявление на отказ

Если клиент принимает решение больше не пользоваться услугой страхования, то ему достаточно будет обратиться в любое отделение банка ВТБ 24 и написать соответствующее заявление. Посещать страховую компанию лично нет необходимости. Отказаться от данной услуги можно только через 6 месяцев после оформления кредитного договора и при условии, что платежи по кредиту вносились ежемесячно и без просрочек. Если написать отказ раньше, то ставка по кредиту резко возрастет.

Если по каким-либо причинам ВТБ 24 отказывается расторгнуть договор со страховой компанией, то восстановить справедливость можно в суде. Для этого потребуется собрать пакет документов, в том числе сам кредитный договор и официальный письменный отказ банка о расторжении страхового договора.

Скачать бланк заявления можете здесь, нажмите правую кнопку мышки на изображении и нажмите “Сохранить изображение как…” и распечатайте на своем компьютере.

Заявление на отказ страховки ВТБ Страхование

В заявлении на отказ от страховой услуги в обязательном порядке должны содержаться следующие сведения о заемщике:

- ФИО клиента;

- контактный номер телефона;

- паспортные данные заемщика;

- веские причины, по которым заемщик желает расторгнуть договор страхования (к примеру, услуга была оформлена по умолчанию или была навязана);

- текущая дата и подпись.

Попробуйте написать заявление на отмену страховки по кредиту в ВТБ и согласовать данный вопрос с финансовой организацией. Если ничего не получится, тогда обращайтесь в суд для решения этой ситуации.

Для написания заявления и принятия его к рассмотрению при заемщике должен быть страховой полис. Заявление также должно содержать отметку о том, инициатором расторжения страхового договора является именно заемщик. Как только банк принимает заявление, договор с этого момента автоматически считается расторгнутым. В течение 14 дней на счет клиента поступают денежные средства за услугу.

Бывает и так, что заявление клиента принято, но страховой договор остается действующим, то есть страховая компания или банк игнорируют документ и желание заемщика. В этом случае клиентом должна быть написана претензия, а пункт договора о заключении страхования признают недействительным в судебном порядке.

Как происходит отмена страховки

Перед подписанием любого пакета документов важно ознакомиться с его содержимым, четко осознавать, под чем ставится подпись. Если какие-либо документы или конкретные пункты их непонятны, за разъяснением необходимо обратиться к сотруднику банка

Помните, что эта услуга резко меняет фактическую сумму переплаты по кредиты в большую сторону, поэтому до подписания кредитного договора убедитесь в том, что страховой полис не навязан и не оформлен по умолчанию.

Перед написанием заявления на отмену страховки, обязательно проанализируйте свои действия и их последовательность. Это поможет не запутаться и добиться положительного результата в данной процедуре.

По договору автокредитования услуга страхования будет являться обязательным пунктом договора. При оформлении потребительского кредита страховка добровольна, но без нее может прийти отказ по заявке или же кредит будет одобрен, но с более высоким процентом годовых.

При написании отказа по страхованию оперировать необходимо положениями 935 ст. ГК РФ. Страховая компания может как самостоятельно принять заявление об отказе от услуги, так и банк часто принимает на себя эту обязанность и передает данные страховщику.