Как отказаться от еще неполученного после подписания договора кредита

Согласно ст.821 ГК РФ, если другое не предусмотрено кредитным договором, заемщик может полностью или частично отказаться от получения кредита, уведомив об этом банк. На уведомление отводится срок до момента предоставления кредита, а срок предоставления кредита устанавливается, опять же, кредитным договором.

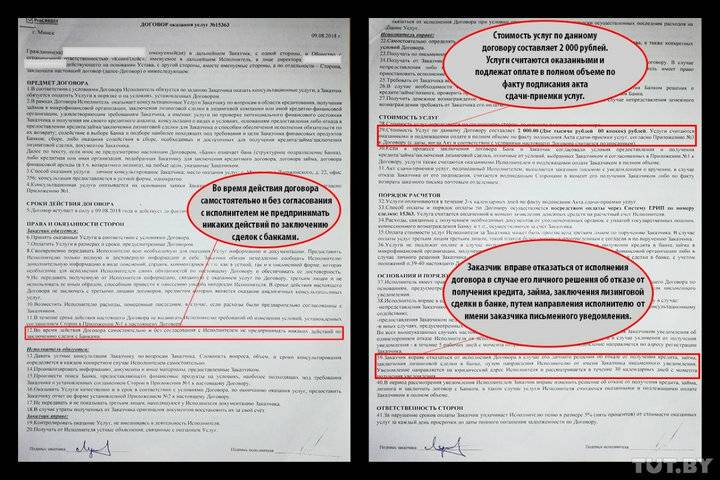

Таким образом, закон говорит, что условия того, как отменить кредит, стороны должны определять в договоре. Понятно, что обычно эти условия диктуются банком, и, подписывая договор, клиент просто с ними соглашается.

К сожалению, ГК РФ не определяет и не раскрывает понятия «получение кредита» и «предоставление кредита», поэтому многие заемщики склонны полагать, что и получение, и предоставление кредита – одно и то же, и означает тот момент, когда деньги поступили в их распоряжение: на счет, наличными, торговой организации, у которой товар приобретен в кредит и т.д. Такой подход, а также часто смешение понятий «кредит» и «заем» заставляют думать, что отказаться от кредита без финансовых последствий можно в любой момент, пока деньги не поступят в распоряжение. Это не так:

- положения законов, применимые к займам, в частности ст.807 ГК РФ, согласно которой заключение договора – это момент передачи денег, к кредитам не применяются;

- отталкиваться нужно от того, что прописано в кредитном договоре, а порядок предоставления-получения кредита у разных банков и по разным кредитным продуктам отличаются.

Иначе обстоят дела с потребительскими кредитами. Здесь Закон четко формулирует, что договор расценивается как заключенный, когда между банком и заемщиком достигнуто соглашение по всем индивидуальным кредитным условиям, что по факту означает подписание сторонами договора.

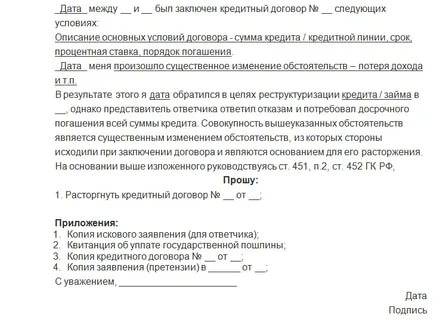

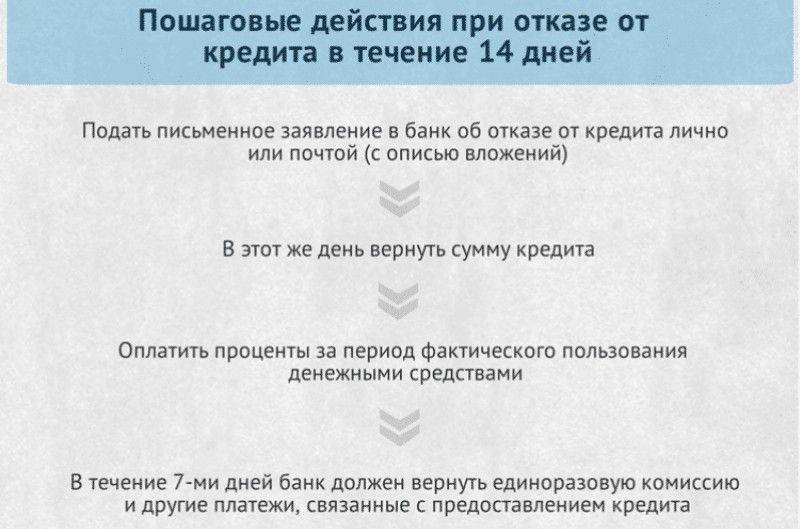

В целом же порядок действий заемщика при отказе от кредита будет таким:

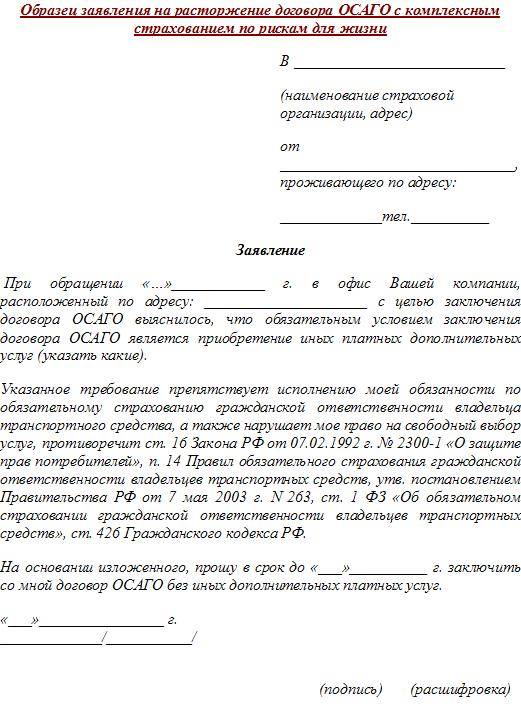

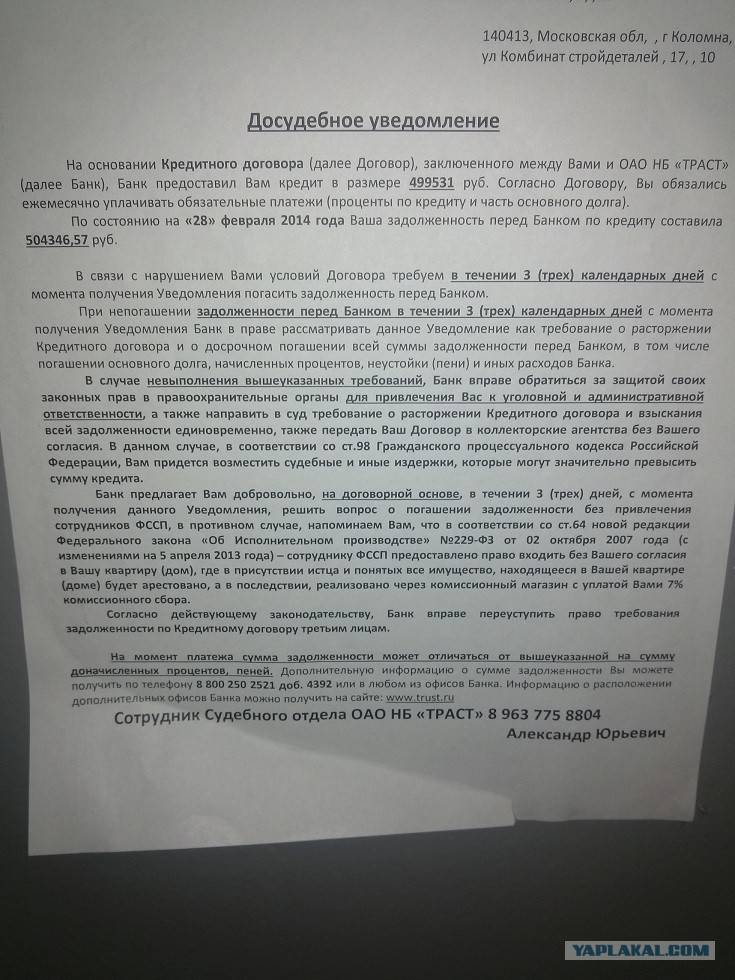

- Необходимо оперативно подготовить и представить в банк заявление об отказе от кредита. Чем раньше это будет сделано, тем лучше.

- После того, как банк даст ответ, согласиться с ним или оспорить в судебном порядке.

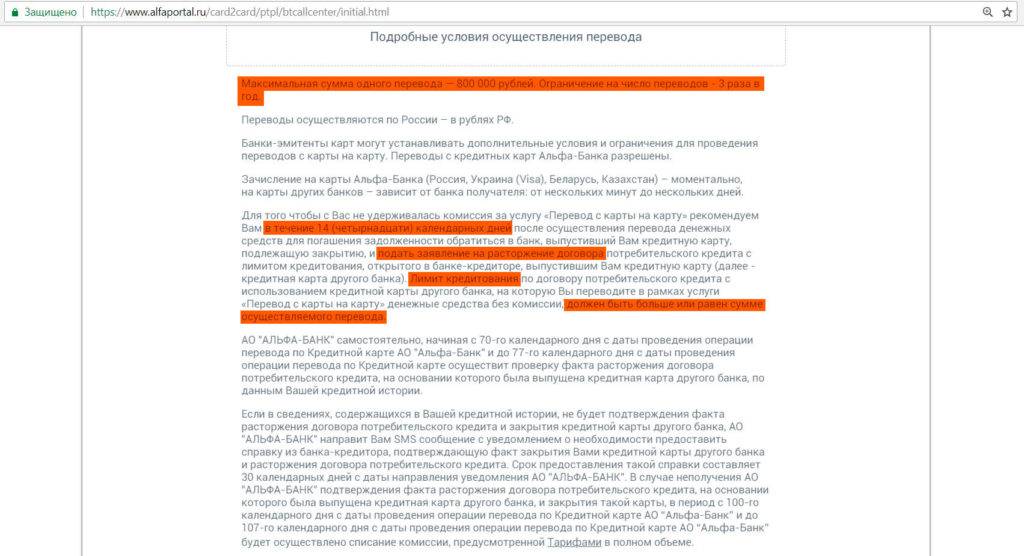

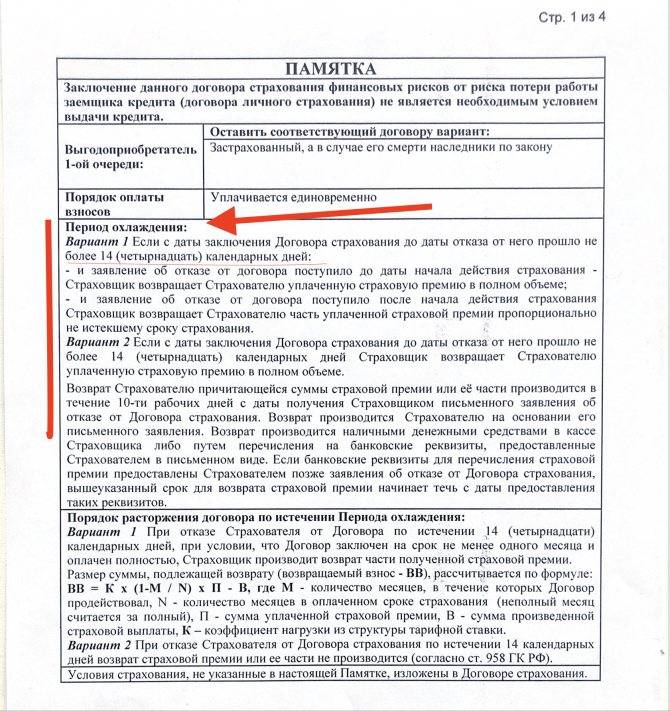

- Если вы соглашаетесь на досрочное погашение, необходимо написать в банк-кредитор соответствующее заявление. Оно не требуется при потребительском кредитовании, если заемщик возвращает всю сумму и проценты в течение 14-ти дней с даты получения обычного кредита и в течение 30-ти дней с даты получение целевого кредита.

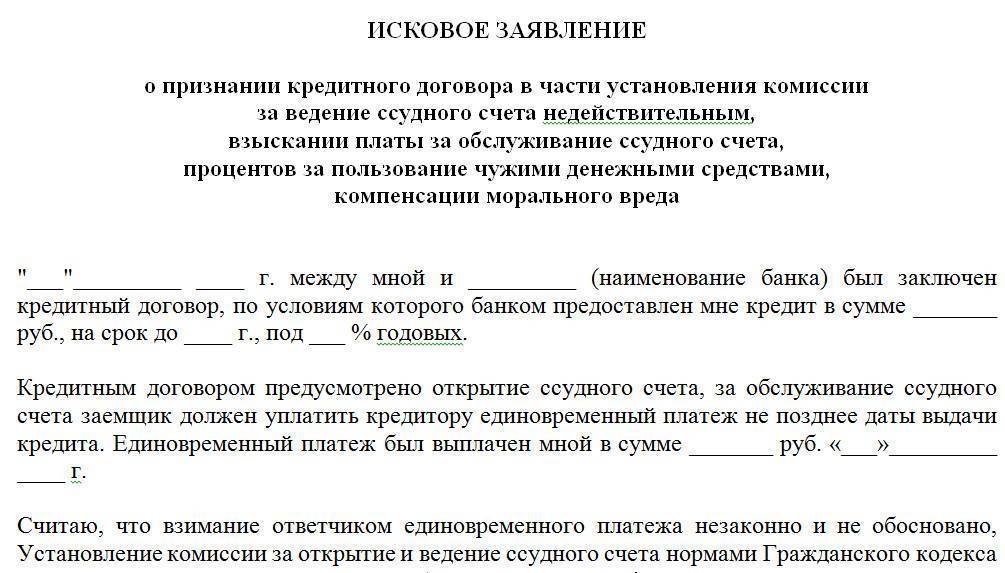

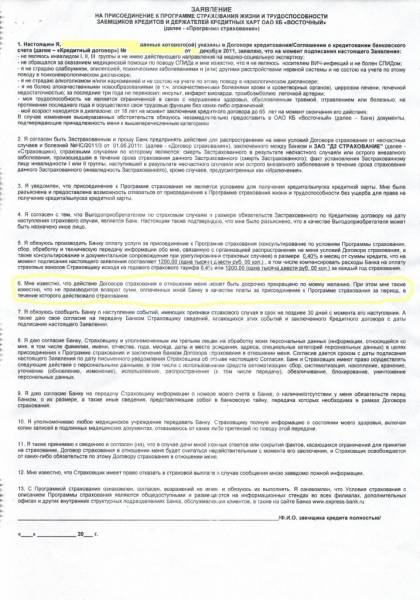

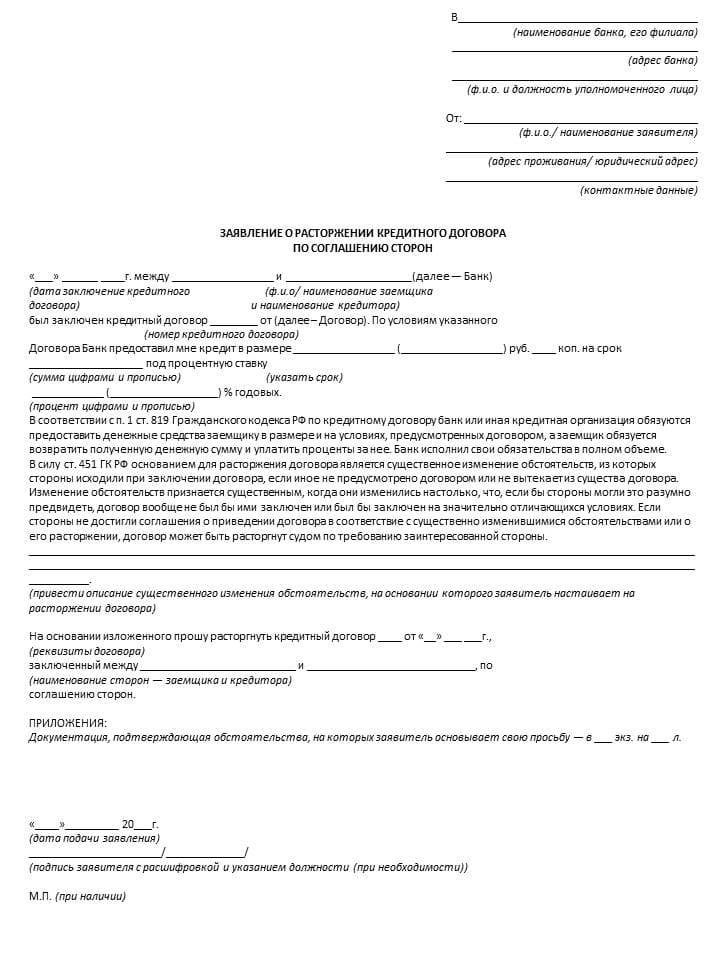

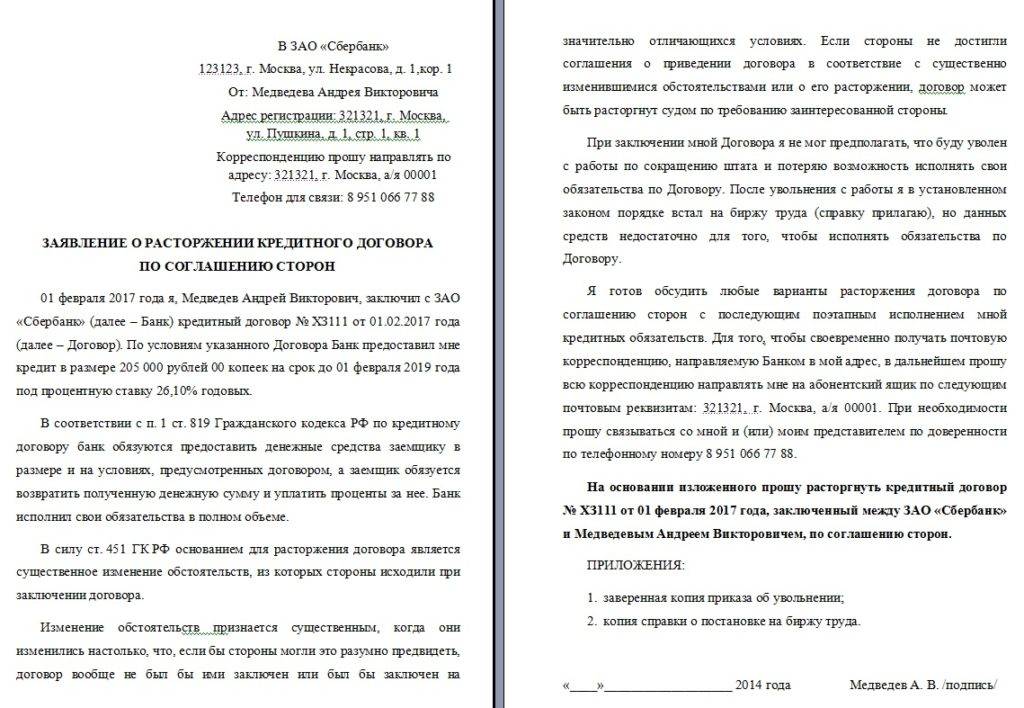

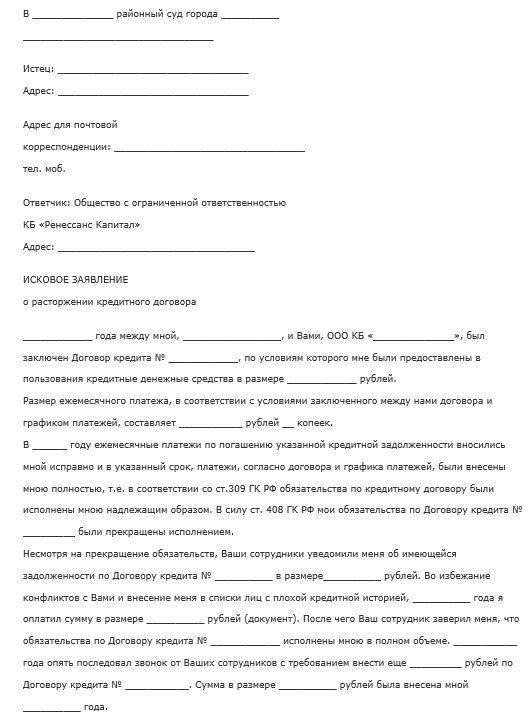

Скачать образец заявления в банк об отказе от потребительского кредита.

В ряде случаев банк может согласиться пойти на уступки и не начислять проценты, если клиент только что получил кредит и сразу от него отказался. Но такие вопросы решаются в индивидуальном порядке, и это право, но не обязанность кредитора, за исключением случаев, когда это прямо прописано в договоре.

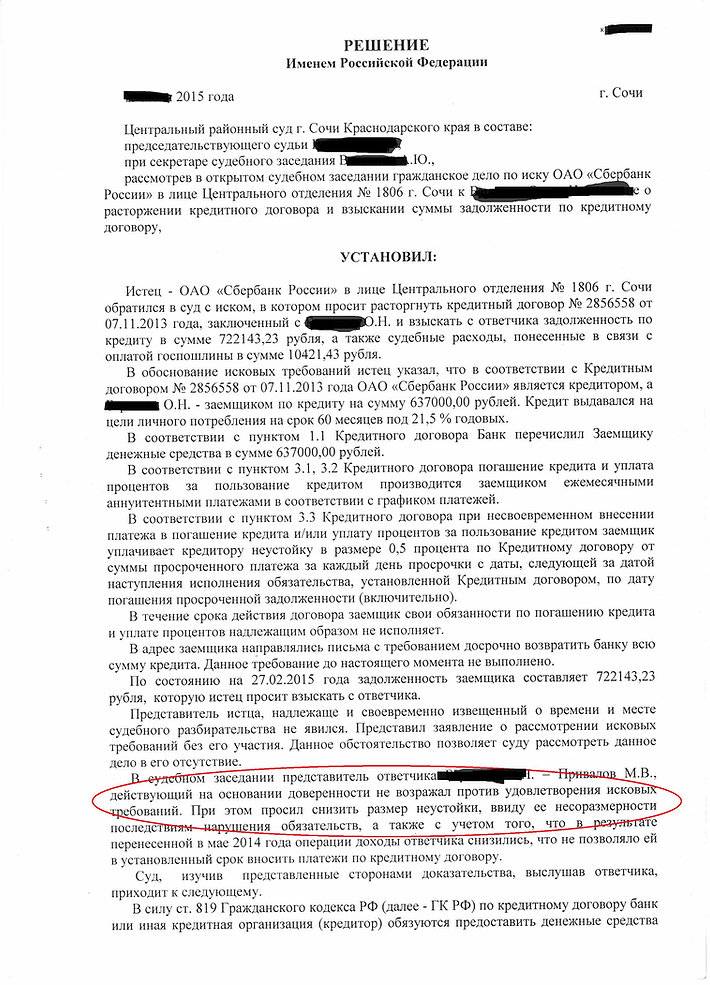

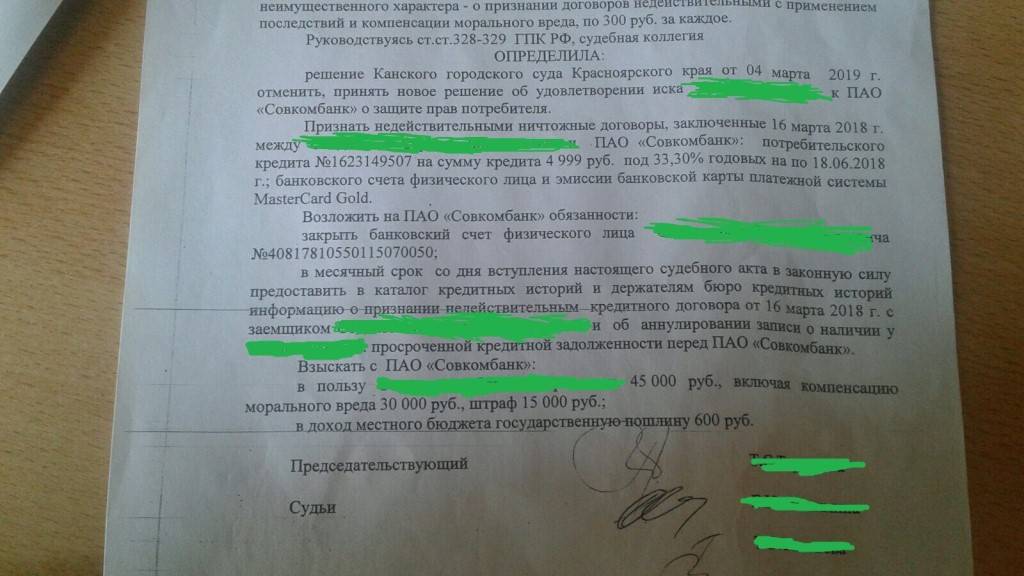

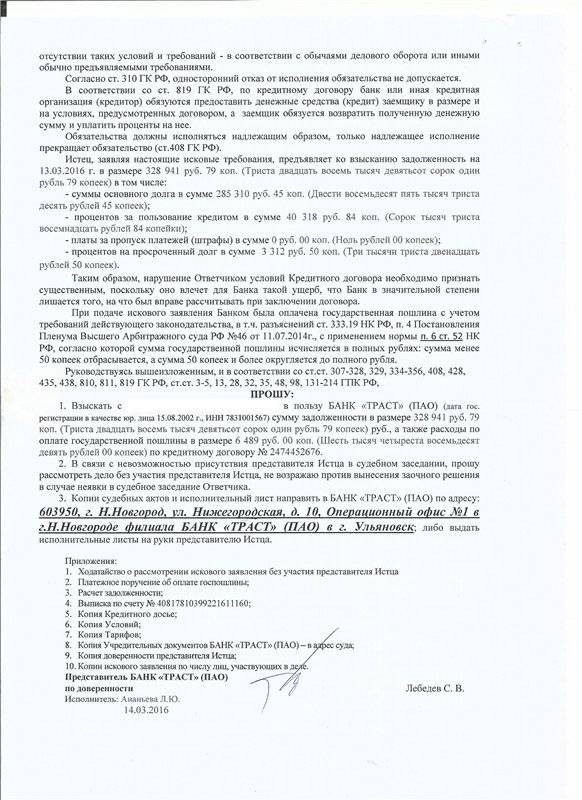

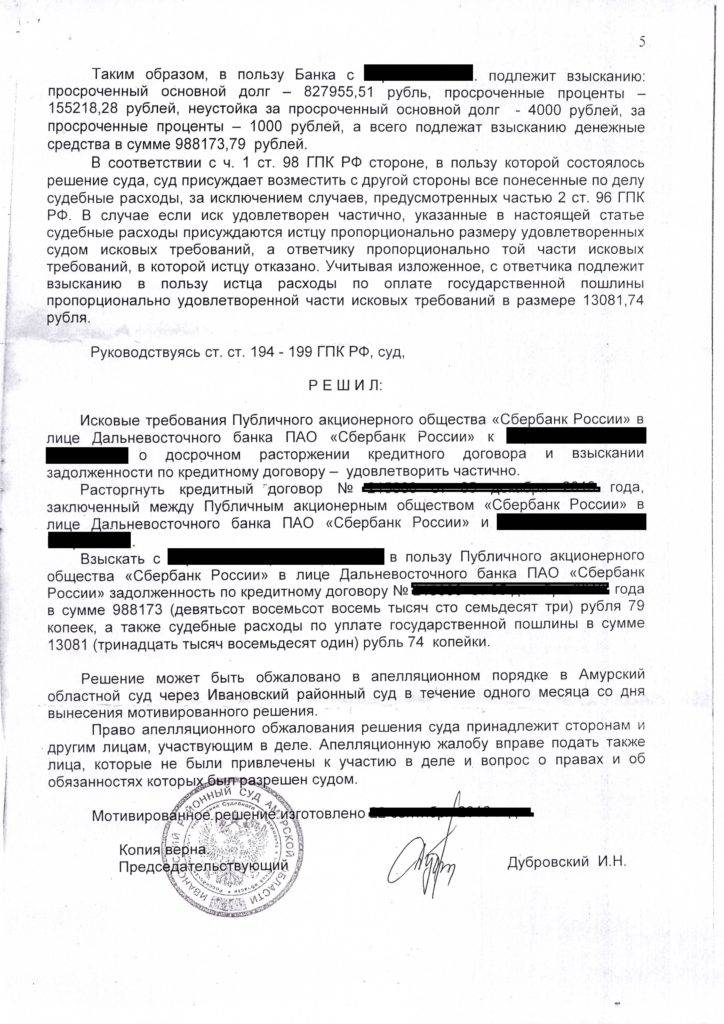

Судиться с банком есть смысл, только когда расторгнуть кредит обходится действительно очень дорого, то есть требуемая сумма процентов велика. Но не стоит забывать, что за время разрешения спора могут набежать куда большие проценты, чем было изначально.

Если у вас остались вопросы по поводу расторжения кредитного договора с банком по инициативе заемщика, то наш дежурный юрист онлайн готов оперативно на них ответить.

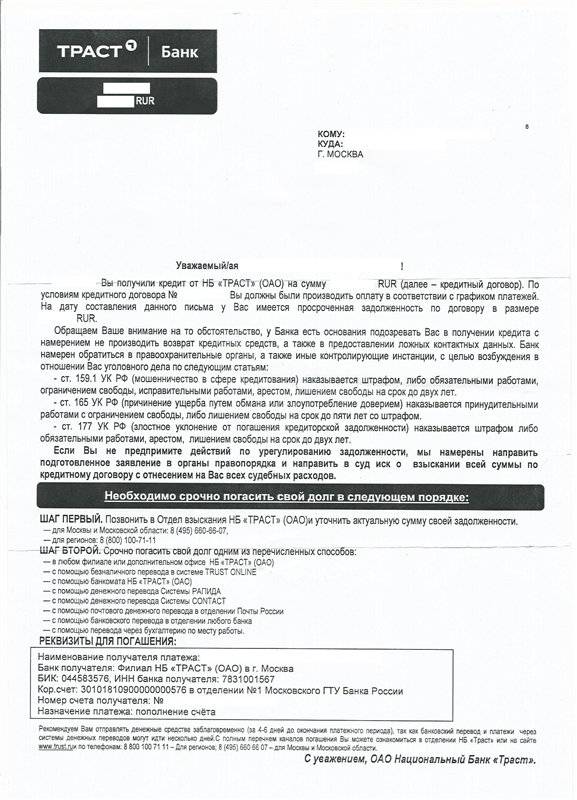

Причины для расторжения договора с банком

Практика кредитования чрезвычайно распространена в России: россияне берут кредиты на покупку жилья, ремонты, приобретение бытовой техники, автомобилей, отдых и другие цели. Большинство граждан предпочитают банковское кредитование — только небольшое количество заемщиков, около процента, пользуются услугами микрофинансовых организаций.

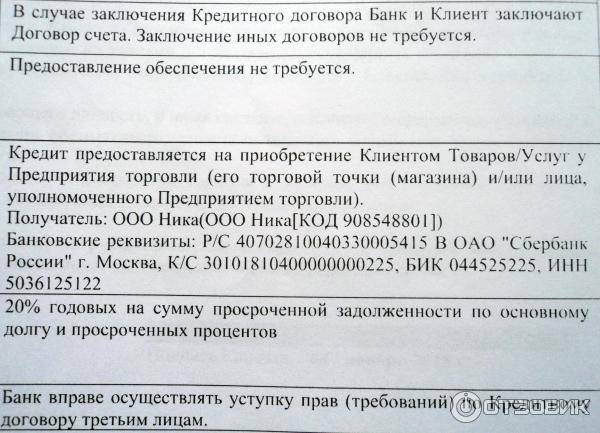

Выдача кредита сопровождается оформлением кредитного соглашения, в тексте которого кредитор, банк, и заемщик, гражданин, согласуют, в том числе:

- размер выдаваемой суммы;

- процентную ставку;

- срок возврата.

Кредиты оформляются на продолжительный срок — от нескольких месяцев до десятков лет, жизненные обстоятельства заемщика за этот период неоднократно меняются, что нередко приводит к невозможности возврата кредита, в связи с чем заемщик стремится расторгнуть соглашение.

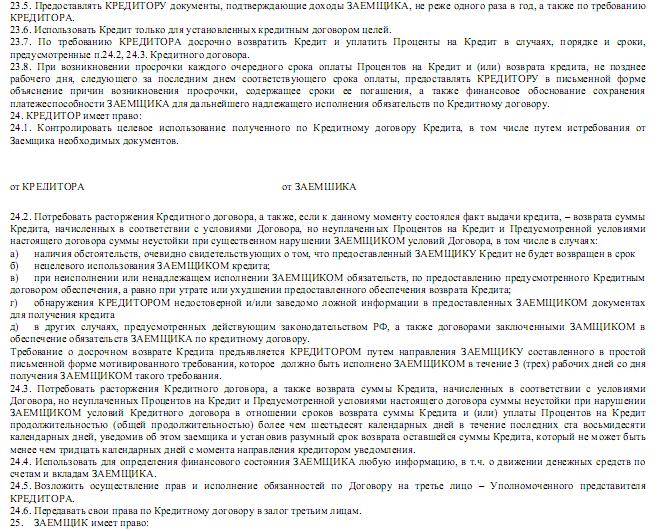

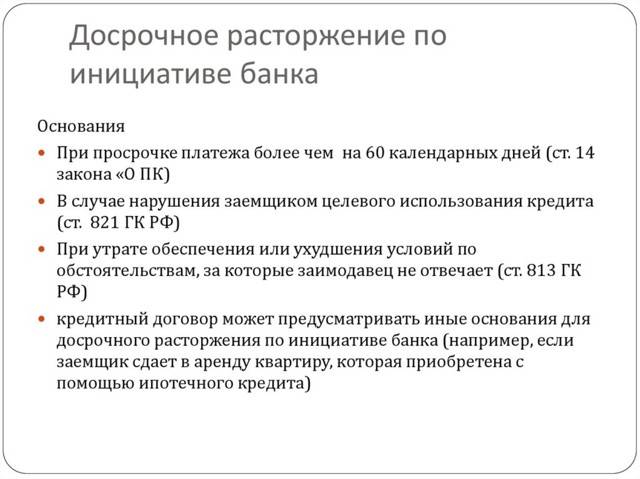

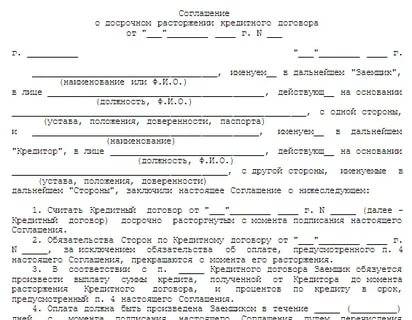

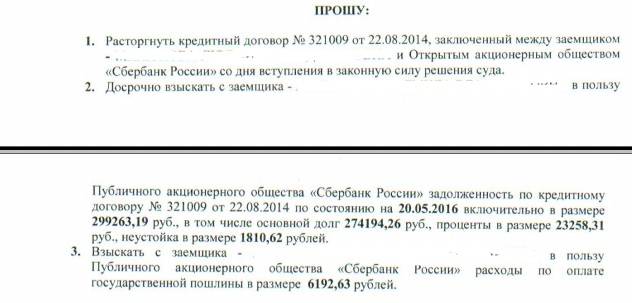

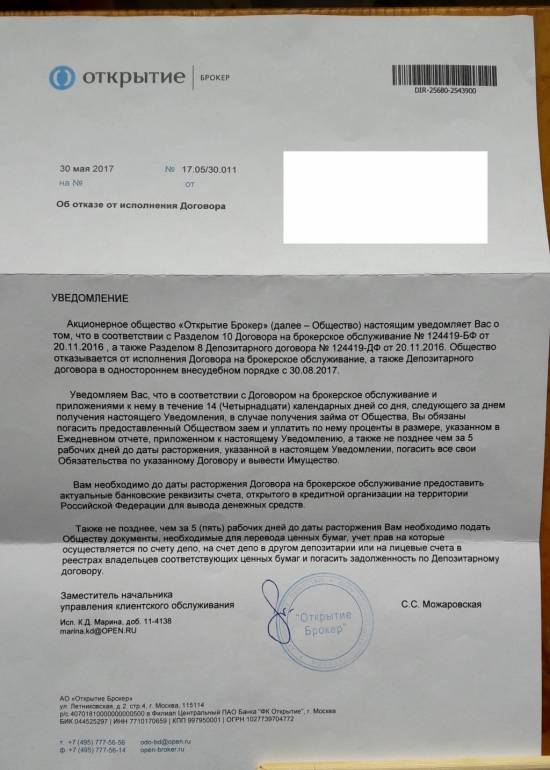

Инициировать расторжение кредитного договора вправе как сам заемщик, так и банк. Банк расторгает его, как правило, если заемщик не исполняет обязанности по возврату займа, уплате пени или штрафов.

Заемщик инициирует расторжение, потому что:

- передумал. Это самый простой вариант. Если соглашение уже подписано, но деньги еще не потрачены, оформить отказ от кредита после подписания договора проще всего, достаточно заявления в банк. Скорее всего, кредитор согласится на расторжение, правда, в кредитной истории заемщика появится отметка о его неблагонадежности: никаких материальных потерь он не претерпит, но взять новый кредит станет сложнее;

- отсутствует возможность погасить займ. В жизни случается всякое: проблемы со здоровьем, потеря работы — такие события влекут финансовые трудности, из-за которых гражданин теряет возможность выплачивать кредит;

- банк нарушает условия займа, например, самовольно в одностороннем порядке меняет процентную ставку.

Особенности отказа в зависимости от вида кредитования

На вопрос: «Можно ли отказаться от ссуды?», ответ однозначный — да, это возможно, но придется учесть особенности кредитования. Есть несколько видов: целевой и нецелевой, с обеспечением и без него, потребительский займ и автокредит

Можно отказаться от кредита, оформленного по любому из видов кредитования, но чтобы заключение договора с банком было отменено, следует обратить внимание на то, что каждый из видов имеет свои особенности

Некоторые банки запрещают аннулировать автокредит в первые шесть месяцев после заключения договора, а выйти из ипотеки вообще очень сложно. Разрыв целевых и потребительских ссуд имеет несколько отличий. Целевой займ имеет строго оговоренное в договоре предназначение. Чтобы все было законно, для аннулирования предусмотрено 30 дней со дня его подписания.

На разрыв потребительского займа предусмотрено 14 дней. Чтобы аннулировать заем на предметы потребления, клиент должен обратиться в банк с документом о том, что товар, для приобретения которого брали займ, не был получен клиентом.

Потребительский

Ссуды на товары потребления на сегодняшний день являются самым популярным видом кредитования. Покупать товары, пользуясь кредитными средствами, очень удобно, и люди быстро к этому привыкли. Но если купили товар ошибочно или он был буквально навязан консультантом в магазине, то клиент нередко отказывается от такого займа. Как отказаться от потребительского кредита правильно?

Прежде всего нужно отправиться в банк и в письменном виде заявить об отзыве ссуды. Обычно срок рассмотрения — 1 день, после чего выносится решение об упразднении договора, но при условии, что потребитель или вообще не получил заказанный товар, или же была выявлена какая-то неисправность.

Автокредит

Отказ от кредита, взятого для покупки автомобиля, является одним из самых сложных решений в банковской практике. Если на договоре о кредитовании поставлены подписи, и автосалоном получены деньги, то отозвать займ не представляется возможным. Но если все-таки хочется отказаться от автокредита, то порядок действий при отказе такой:

- Нужно оформить в банковском учреждении заявку об отказе от автокредита.

- Если авто еще не приобретено, а получателю выдали деньги наличными, в 30-дневный срок провести досрочное погашение автокредита в полном объеме с учетом процентов за пользование средствами.

- Если машина уже куплена, и оплата за нее поступила в автосалон, то ее снова перепродают и возвращают полученные деньги банку. Но в этом случае заемщик рискует понести финансовые потери, так как авто может долго перепродаваться, и за это время придется оплачивать проценты.

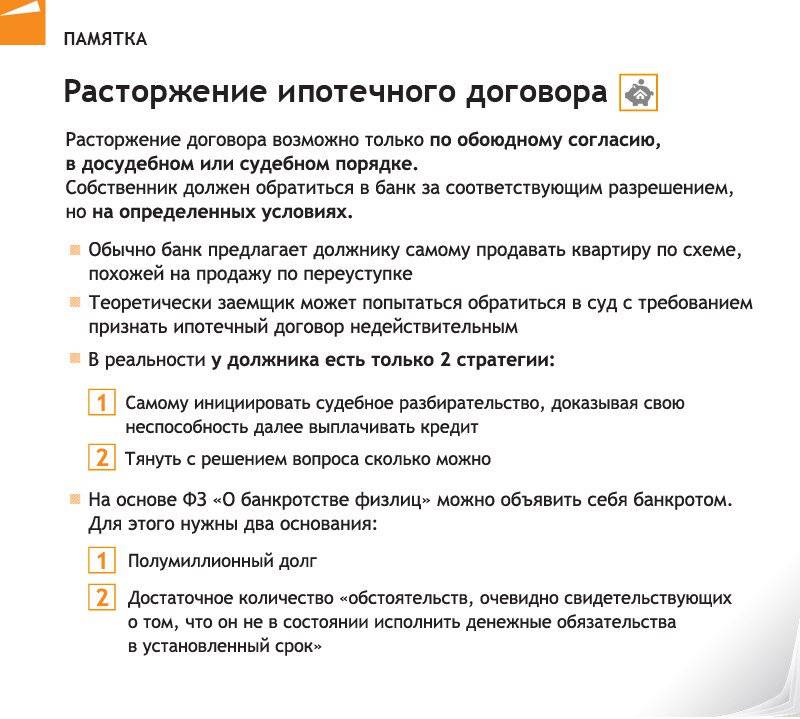

Ипотека

Когда получатель хочет отказаться от уже получившего одобрение и оформленного ипотечного кредита, возможно три варианта отказа от займа. Если решено отказаться от ипотеки после подписания договора, а средства еще не перечислялись клиенту, то в течение трех дней заемщик и банковская организация должны подать заявления в Росреестр и удалить в нем записи о регистрации данной сделки. Согласно ст. 102 ФЗ, только после государственной регистрации взятый ипотечный займ вступает в силу.

Когда договор ипотеки подписан, и заемщик получил деньги, но еще не успел потратить, то отказ возможен только с помощью досрочной выплаты займа. В случае когда оплаты по ипотеке уже производились, можно прибегнуть к реструктуризации займа или провести рефинансирование в другом банке или же досрочно погасить ссуду в максимально короткие сроки, чтобы уменьшить свои материальные затраты.

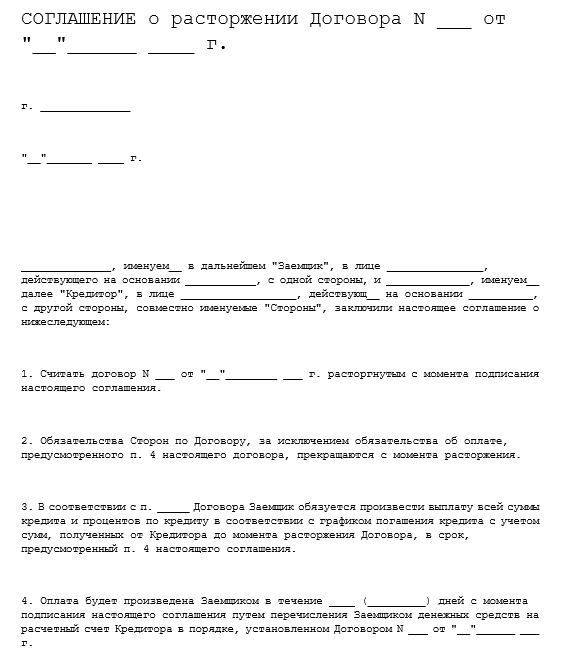

Сущность кредитного договора

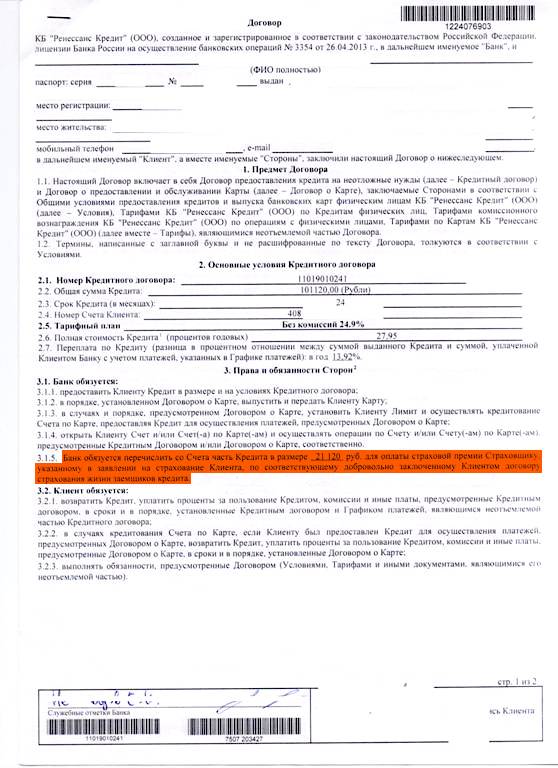

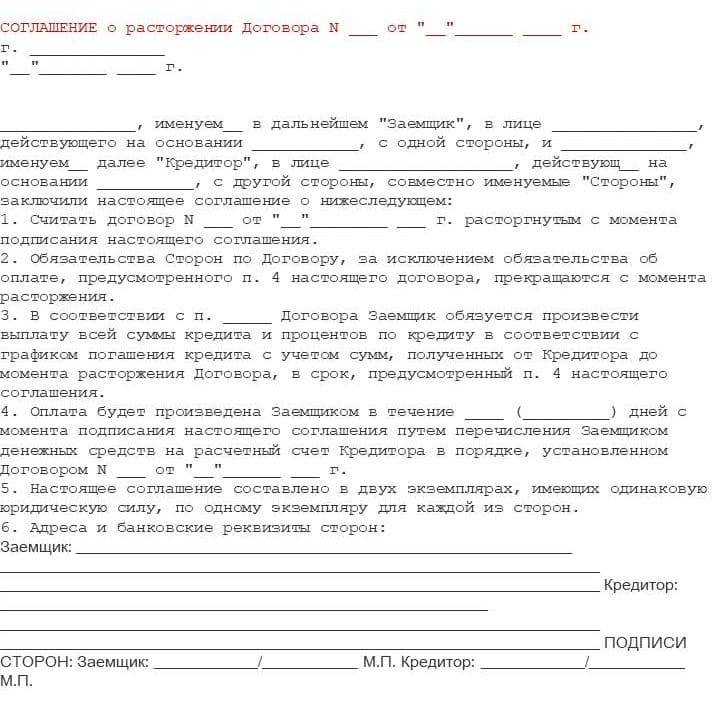

Кредитное соглашение заключается между финансовой организацией и заемщиком. Данный документ закрепляет факт передачи определенной суммы денег одной другому. При этом подробно описываются условия пользования ссудой и возврата долга, а именно сроки и банковские проценты.

Законом предусмотрена обязательная письменная форма для заключения кредитного договора. В противном случае он не имеет юридической силы. Законодательные акты не предъявляют жестких требований к содержанию и форме кредитного соглашения. Обычно документ содержит все существенные условия, присущие такого рода сделкам.

- Вводная часть. Указывается, кто именно заключает договор — имена и фамилии, юридическое название сторон.

- Предмет договора. Эта часть содержит описание типа ссуды, указывается цель, на которую выдаются деньги, прописывается конкретная сумма, даты передачи денег заемщику и возврата долга.

- Условия, на которых выдается кредит. Тут описывается, в какой форме, в каком порядке и в какие сроки заемщику передаются деньги. Здесь же приводится перечень документов, предоставленных заемщиком.

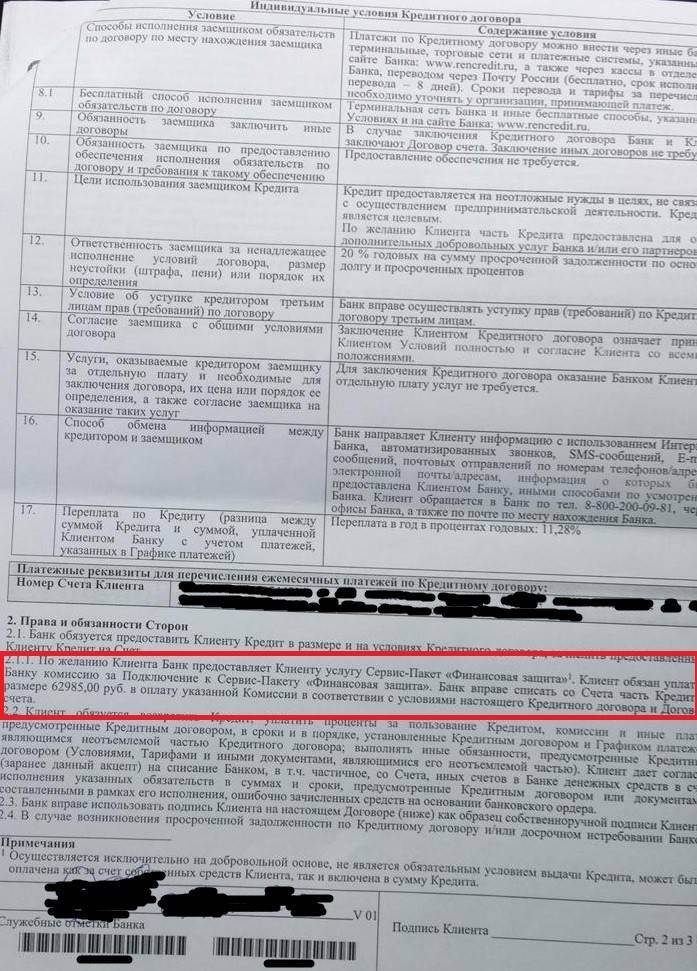

- Условия возврата кредита и выплаты процентов и комиссий банку. В этом разделе зафиксирована годовая ставка по ссуде, расписан регламент начисления (аннуитетный или дифференцированный) и выплаты процентов. Здесь также изложен порядок, в соответствии с которым кредит может быть погашен досрочно. Указываются все суммы комиссий, которые взимает банк за конкретные операции. В этом же разделе описываются возможные санкции за несоблюдение условий соглашения – размер штрафов и сопутствующие нарушения.

- Гарантии и обеспечение кредита. Тут описываются способы, которыми достигается страховка от невозврата ссуды. Это может быть, например, залог (дается ссылка на соответствующий договор залога) или поручительство третьих лиц и пр.

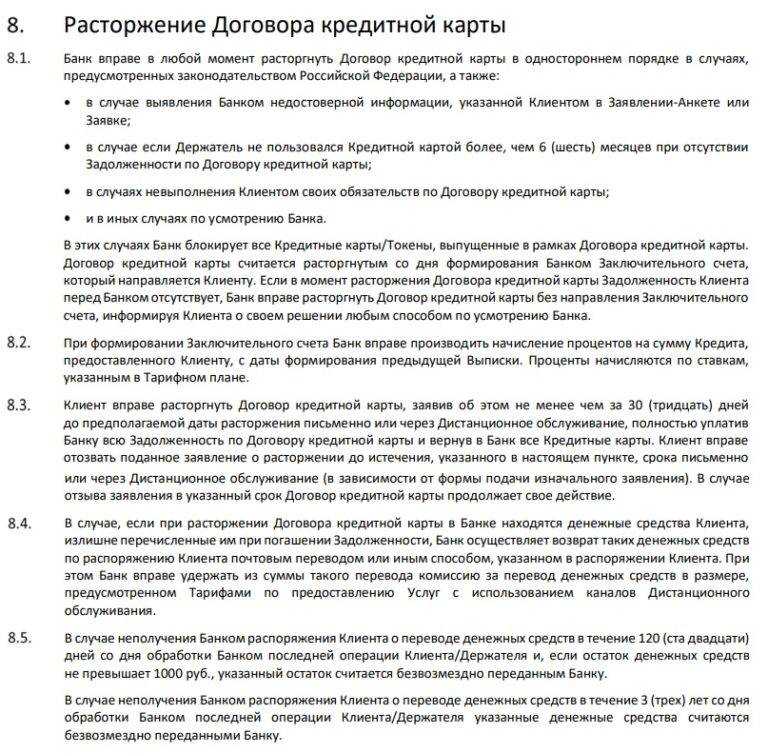

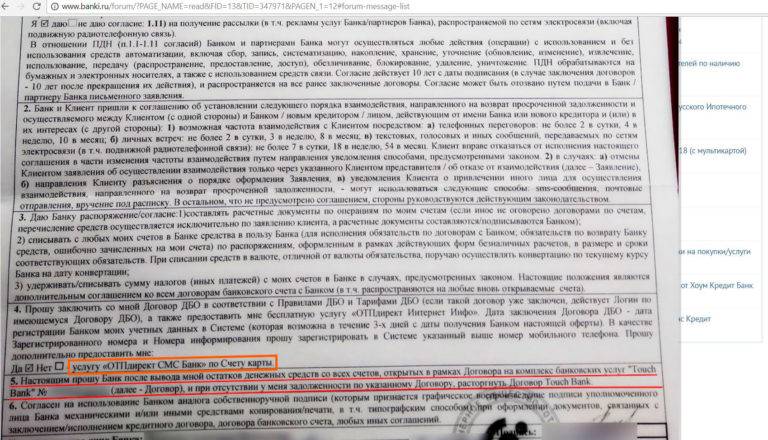

- Права и обязанности сторон. В этом разделе описаны условия, касающиеся как непосредственных действий сторон по сделке, так и возможных при наступлении определенных обстоятельств. К первым относятся регламент передачи денег кредитором, соблюдение порядка возврата долга заемщиком. Вторая группа условий касается таких прав, как возможность досрочно расторгнуть кредитный договор по желанию одной из сторон, передача третьей стороне права истребования долга без согласия заемщика и пр. В числе обязанностей клиента в обязательном порядке присутствует информирование кредитора обо всех обстоятельствах, которые могут привести к неисполнению любых пунктов соглашения. В частности, если заемщик не может вовремя погасить очередной платеж, то он должен поставить в известность об этом сотрудников банка.

- Ответственность сторон. В этом разделе содержится описание всех санкций, которые применяются к сторонам за неисполнение условий соглашения.

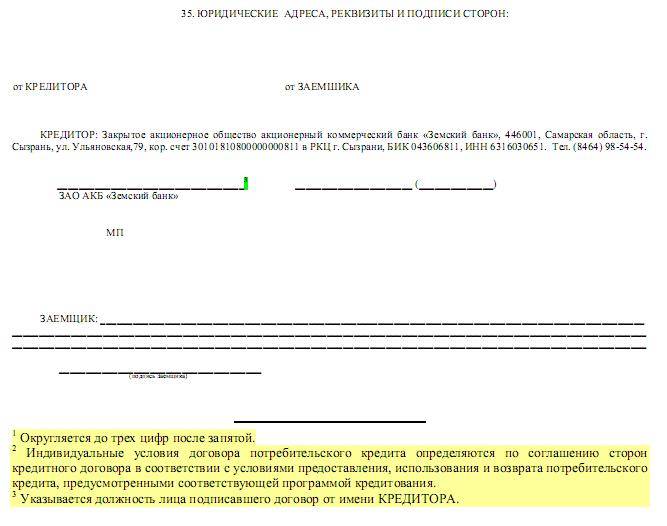

- Юридические адреса, реквизиты и подписи сторон.

Кредитный договор, как и любой документ аналогичного уровня, содержит обязательную информацию общего характера: название, номер, дата и место подписания. При оформлении кредитного соглашения надо иметь в виду, что проценты на ссуду начинают начисляться с той даты, когда деньги фактически переданы заемщику, а не с момента подписания документа.

Как уже говорилось выше, письменная форма обязательна для заключения кредитного договора. Следовательно, в соответствии с законом любое соглашение по выдаче займа, заключенное в устной форме, является недействительным.

Когда отсутствует задолженность

После того как гражданин внес последний платеж по договору, считается, что он выполнил свои обязательства. Поэтому в силу ст. 408 Гражданского кодекса РФ, отношения сторон в рамках договора кредитования прекращаются автоматически. Никаких дополнительных соглашений составлять не нужно. Банк выдает справку об отсутствии задолженности (по заявлению клиента), что и будет являться подтверждением надлежащего выполнения.

После того как гражданин внес последний платеж по договору, считается, что он выполнил свои обязательства. Поэтому в силу ст. 408 Гражданского кодекса РФ, отношения сторон в рамках договора кредитования прекращаются автоматически. Никаких дополнительных соглашений составлять не нужно. Банк выдает справку об отсутствии задолженности (по заявлению клиента), что и будет являться подтверждением надлежащего выполнения.

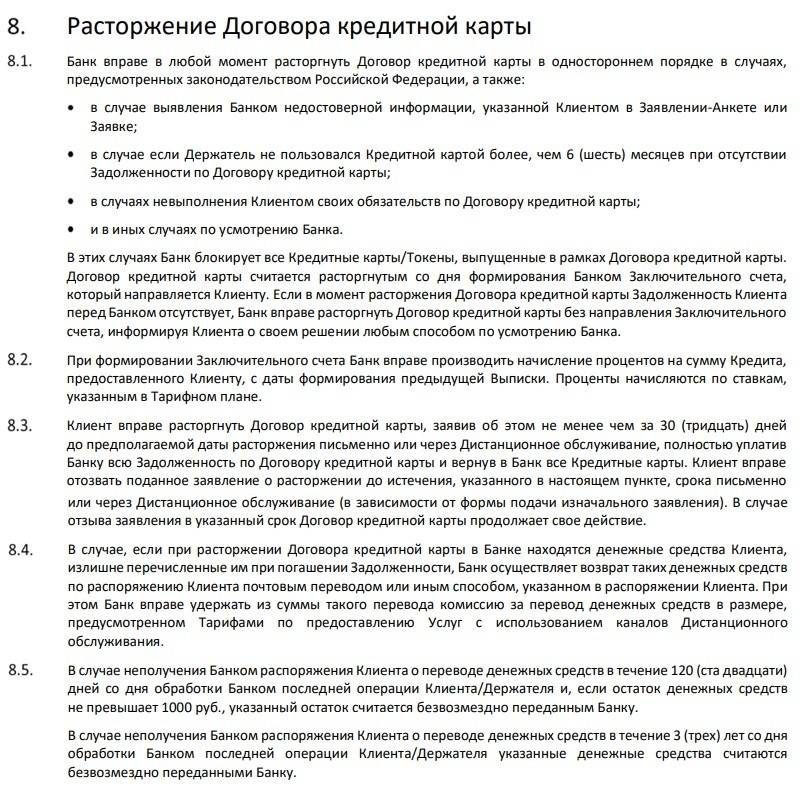

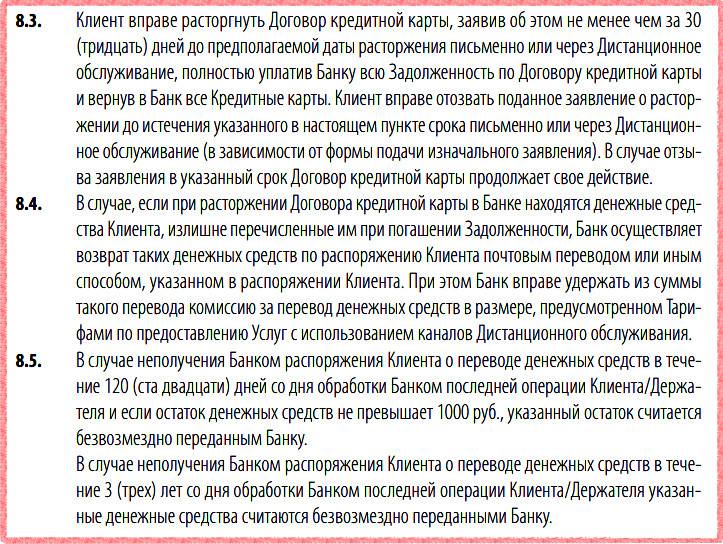

Если открыта кредитная линия. Клиент после получения первого займа понял, что остальные ему не понадобятся. Но даже после погашения первого долга, договор продолжит свое действие. Поэтому необходимо написать заявление о его расторжении.

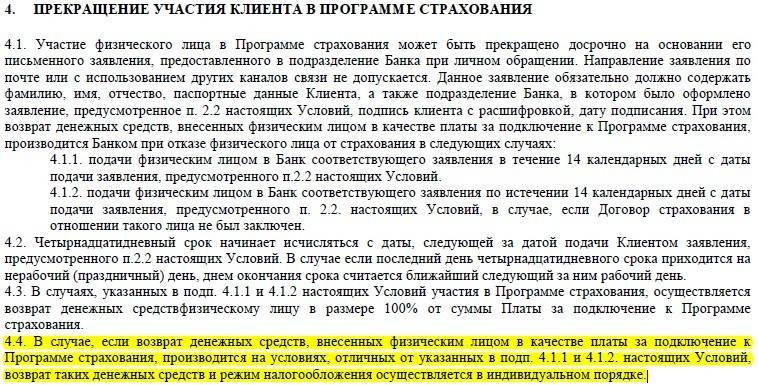

Зачастую с договором кредита заемщик подписывается и на некоторые другие обязательства, которые не прекращаются после того, как долг банку выплачен. Речь идет, например, об открытых счетах или картах, использующихся для внесения платежа. За их обслуживание может взиматься плата. И до тех пор, пока соответствующий договор не будет расторгнут, задолженность по обслуживанию накопится. Поэтому нужно обратиться в банк и узнать о наличии всех долгов, не связанных с кредитом.