Подаем запрос в НБКИ

Разберем, как получить свое кредитное досье в БКИ, постоянно сотрудничающих с Росбанком. Начнем с НБКИ, головной офис которого находится в Москве. Личное обращение в данное бюро не практикуется по причине отсутствия представительств в регионах. Хотя москвичи вполне могут воспользоваться этой возможностью. Посмотрим, как еще можно получить банковское досье.

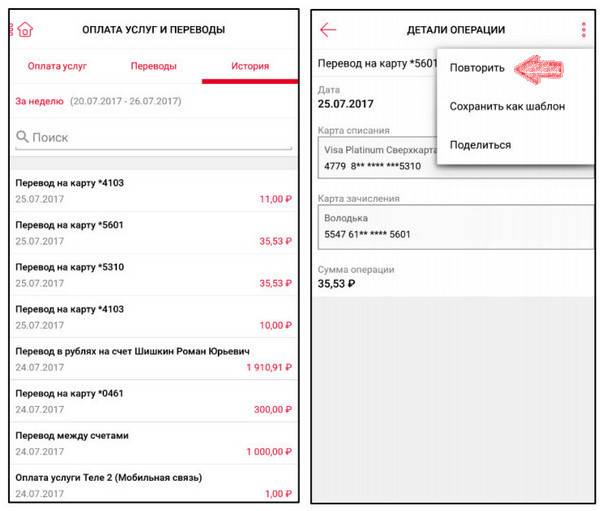

- Заказным письмом, распечатав специальный бланк с сайта компании. Но в этом случае вам придется посетить нотариуса, чтобы тот удостоверил подпись на заявлении. Если в этом году вы уже дважды заказывали кредитную историю, следует приложить квитанцию об оплате данной услуги. Затем письмо высылается на адрес НБКИ. Формирование кредитного отчета происходит в течение 3 дней после приема заявления работу, после чего отправляется заявителю по почте.

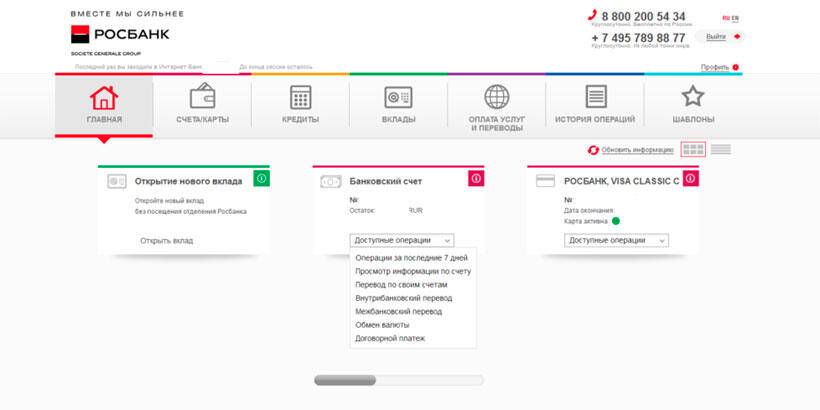

- Самый простой и быстрый вариант получения банковской истории – в личном кабинете на сайте НБКИ. Для этого необходимо иметь подтвержденный аккаунт на портале Госуслуг. Авторизация и подтверждение личности клиента происходит именно через эту учетную запись. Чтобы отправить запрос, следуйте инструкции на сайте БКИ. Ответ придет в течение получаса.

- Если у вас оформлена электронно-цифровая подпись (ЭЦП), можно воспользоваться ею для отправки запроса по адресу электронки кредитного бюро. Вам нужно также заполнить заявление на предоставление информации, но подтверждения подписи не потребуется. Заверение происходит путем подписания файла электронным ключом. После приема заявки в работу БКИ формирует ответ и в течение 3 дней высылает его на почтовый ящик клиента. Если ЭЦП у вас нет, оформлять его специально для запроса кредитной истории не стоит, потому как услуга достаточно дорогая.

- Отправление заявки телеграммой. Необходимо подойти в почтовое отделение и составить короткое заявление в адрес НБКИ. Личность заявителя подтверждает сотрудник Почты России. В тексте запроса указывается фамилия, имя, отчество клиента, его паспортные данные, суть обращения и адрес для ответного письма.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Стоимость платного запроса кредитной истории в НБКИ составляет 450 рублей.

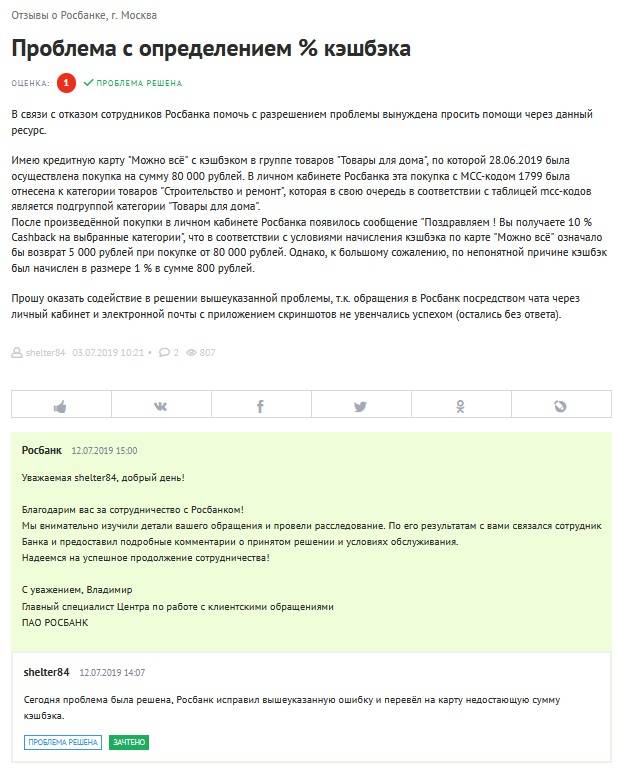

Чтобы понять, как Росбанк проверяет кредитную историю при рассмотрении заявки, следует внимательно взглянуть на отчет. В нем не должно быть длительных задержек выплаты и тем более активных просрочек. В самом начале документа находится сводный показатель рейтинга заемщика. Чем он выше, тем больше шансов на одобрение кредита. Правда, иногда банки отказывают клиентам даже с идеальной историей, это связано с внутренней политикой компании, в которую они никого не посвящают.

Можно ли узнать кредитную историю через «Госуслуги»?

Этот портал является

одним из самых универсальных. На нем можно, например, записаться на прием в

поликлинику или, скажем, зарегистрировать ИП. Однако узнать кредитную историю

через «Госуслуги» нельзя. Дело в том, что в том же федеральном законе «О

кредитных историях» говорится о конфиденциальности КИ и без согласия (напомним,

в письменном виде) субъекта КИ ни одна организация не может предоставить эти сведения.

На что влияет КИ?

Первым, на

что влияет КИ является вероятность одобрения заявки на кредит в банке. Если она

плохая, то с большой долей вероятности сотрудник скажет «нет». Все, что

остается в этой ситуации – это обращаться за помощью в МФО. Хотя хотим напомнить, что взять займы с плохой кредитной историей, тоже возможно.

Но одно

дело, когда вы готовы к такому сценарию, и другое, когда не допускали просрочек

и исправно оплачивали услуги, но, тем не менее, все равно столкнулись с

отказом. Причиной может быть банальный человеческий фактор или технический сбой

в работе системы.

Поэтому

перед тем, как подавать заявление на кредит в банк, особенно, если он очень

важен, узнайте свою кредитную историю и, если потребуется, исправьте ошибки.

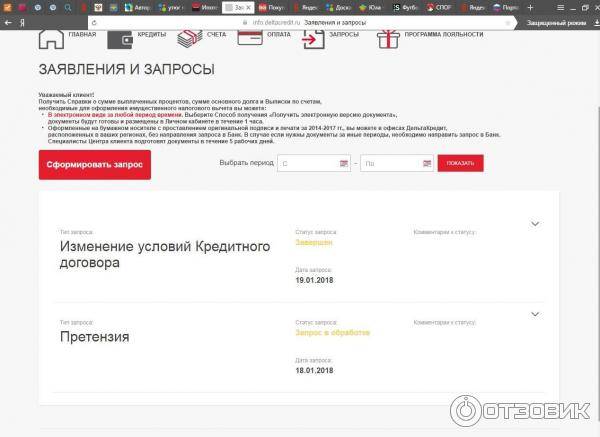

В случае несогласия или обнаружения ошибок, всегда можно оспорить кредитную историю.

Также

кредитная история может быть интересна:

- Потенциальному работодателю. Если вы

платите по нескольким кредитам, и это – более половины ежемесячного дохода, то

вероятность быть принятым на работу крайне низкая. А все потому, что постоянные

мысли о долгах будут мешать производственному процессу. - Страховой компании. Если вы

исполняете обязательства перед банком так, как прописано в кредитном договоре, то

можете попасть в число VIP-клиентов, которым предложат особые условия

сотрудничества. - Арендодателю. Если вы – злостный неплательщик

кредита, коммунальных услуг, алиментов, то официально снять квартиру, жилой дом

или коммерческий объект будет проблематично. И не стоит думать, что это является

слухами. Все больше арендодателей стали проверять кредитную историю. Подобная

практика пришла в нашу страну из Европы и США. - Деловому партнеру. Если вы –

руководитель небольшой компании или индивидуальный предприниматель, то ничего

удивительного в проверке кредитной истории, нет.

Теперь вы

знаете, как узнать свою кредитную

историю несколькими способами и что один раз в года эта услуга оказывается

бесплатно. Помните, что одной фамилии недостаточно. Потребуется документ,

удостоверяющий личность гражданина Российской Федерации – паспорт.

Автор статьи:

Зачем необходимо знать свою КИ?

Любой гражданин РФ имеет право один раз в год бесплатно проверить свою КИ в бюро кредитных историй. И неограниченное количество раз — платно, обратившись также напрямую в бюро КИ или в специальные онлайн-сервисы.

Причины проверить свою КИ:

- планируете оформление кредита и хотите понять, на что можете рассчитывать, каков индекс кредитоспособности

- обращались в банк(и) за кредитом и получили отказ(ы) и хотите понять причину, одной из которых может быть ошибка банка, передавшего неверную информацию в бюро КИ

- мошенники не дремлют, и было бы неплохо узнать о том, что на вас окормили кредит до того, как начнут названивать коллекторы. В этом случае необходимо незамедлительно обратиться в банк, где якобы оформили кредит

Эксперты рекомендуют проверять свою КИ раз в 3 месяца. Согласно законодательству РФ, КИ хранится в бюро КИ в течение 10 лет с даты последнего изменения.

Вся кредитная история хранится в одном месте

В России зарегистрировано несколько десятков Бюро Кредитных Историй, которые сотрудничают с коммерческими банками. Если вы брали кредит несколько раз и в разных банках, вероятнее всего, что ваша кредитная история разбита на части и хранится в разных БКИ. Как мы уже выяснили выше, вы можете узнать, в каких именно БКИ хранятся сведения о вашей кредитной истории, через сервис на сайте ЦБ РФ.

Крупнейшие БКИ в России – Национальное Бюро Кредитных Историй (НБКИ), Equifax и Объединенное Кредитное Бюро (ОКБ). Обратившись в любое из них вы с большой долей вероятности получите полную кредитную историю. Однако ряд банков сотрудничает с тем или иным БКИ на условиях эксклюзивности, поэтому сведения о некоторых ваших кредитах могут быть доступны в отчетах одних БКИ и отсутствовать в отчетах других.

Узнать свою кредитную историю онлайн. Бесплатно

«Ренессанс» — кредит с плохой кредитной историей до 700 000 рублей

Вторым интересным предложением, с точки зрения выгоды клиента, является кредит банка Ренессанс с процентной ставкой от 7,5% годовых. В отличие от Совкомбанка, данный вариант подкупает допустимой суммой. Здесь она достигает 1000000 рублей, которые кредитор может выдать даже обладателям испорченной кредитной истории максимум на 5 лет, а минимум на 2 года.

Что нужно знать, прежде чем подавать заявку в Ренессанс Кредит Банк:

- при оформлении принимаются 2 документа, одним из которых является паспорт, подтверждающий российское гражданство. Второй — демонстрируется на выбор: водительское удостоверение, загранпаспорт, именная банковская карта, диплом о средне-специальном или высшем образовании, военный билет, свидетельство о постановке на налоговый учет (ИНН), пенсионное удостоверение;

- в случае просрочки платежей начисляется неустойка в размере 20% годовых от суммы задолженности;

- кредит можно оформить онлайн за несколько минут, а получить в день обращения. Подписание кредитного договора будет выгодным, если предъявить наиболее полный пакет документов.

Это, во-первых, увеличит шансы на выдачу кредита, во-вторых, ускорит процесс рассмотрения заявки. В-третьих, позволит снизить ставку. Как правило, решение принимается в течение 10 минут. Деньги можно получить двумя наиболее востребованными способами: наличными или на банковскую карту.

Кредитка Ренессанс Кредит Банка для лиц с плохим финансовым досье

Ренессанс Кредит Банк, как уже стало понятно, весьма лояльно относится к клиентам. В результате этого многие россияне, в прошлом испортившие свою кредитную историю, обращаются за финансовой помощью именно сюда. Здесь предельно простые условия оформления. Лимит кредитки составляет 300000 руб. и менее. Все зависит от уровня ваших доходов. Но минимальная сумма начинается с 3 тыс. руб.

Выпускается продукт бесплатно, за обслуживание также ничего не взимается. Получить ее предлагается моментально, в день одобрения. Годовая плата за владение кредиткой варьируется в пределах 23,9—45,9%. Если владелец плохой кредитной истории решит снимать наличные, будет действовать ставка 45,9%. В этом, конечно, минус карты. Еще банковская структура на обналичивание установила комиссию 290 руб. + 2,90% от снимаемой суммы.

Льготный период длится до 55 дней. В рамках программы «Простые радости» начисляется кэшбэк 1-10%. Забрать карточку можно в любом из отделений. Основные условия выпуска:

- нужно быть гражданином/гражданкой России с паспортом;

- достигнуть 24 лет, но не старше 65;

- получать доход от 8-12 тыс. руб.;

- отработать на одном рабочем месте не менее 3 мес.;

- иметь постоянную прописку или работу в субъекте, где будете заключать сделку с банком;

- наличие мобильного и дополнительного документа для подтверждения личности, которым может послужить: загран, права, диплом и др.

Кредитование с плохой кредитной историей – положительные и отрицательные стороны.

Если вам удалось найти учреждение, которое согласилось выдать вам ссуду даже с плохой кредитной историей, стоит видеть в этом сотрудничестве как плюсы, так и минусы.

Положительная сторона – это, конечно, то, что вы все-таки получили кредит, у вас появилась возможность исправить «подмоченную репутацию», соблюдая финансовую дисциплину.

Отрицательная сторона:

- вы можете долго ожидать решения банка по вашему вопросу;

- некоторые учреждения могут потребовать залог;

- возможно, придется искать поручителя, который в случае потери вами платежеспособности, готов будет взять на себя кредитные обязательства;

- необходим немалый пакет документов, а это тоже дополнительное время;

- банк на свое усмотрение может пересмотреть сумму и срок кредита;

- повышенная ставка по кредиту, может еще заставят дополнительно оплачивать страховку.

Черный способ очистить кредитную историю

Можно ли почистить кредитную историю «черными», то есть незаконными способами? В интернете немало самых разных предложений, среди них встречаются и услуги, предполагающие чистку и удаление кредитной истории. За аннулирование якобы берутся сотрудники БКИ, имеющие доступ к конфиденциальной информации.

Сколько стоит очистить кредитную историю, воспользовавшись услугами работников бюро? Стоимость варьируется от 3-5 до 10-15 тысяч рублей. Это немало, но чистая кредитная история стоит того, ведь зачастую именно испорченная репутация мешает оформлять новые кредиты.

Доверчивый клиент предоставляет оказывающему услуги по удалению кредитной истории лицу свои персональные сведения для доступа к истории, а также переводит обговоренную сумму (или даже большую, если репутация испорчена сильно). Спустя день-два, получив отчет с отсутствующими негативными записями, заемщик успокаивается. Но когда он обращается в банк за кредитом и получает отказ, решает перепроверить кредитную историю и обнаруживает, что в ней ничего не изменилось: информация о прежних просрочках никуда не делась.

Далее гражданин пытается связаться с тем, кто осуществлял чистку. Но оказывавшее услугу лицо наверняка не выйдет на контакт. Связаться с ним невозможно, ведь это мошенник, который не оставил своих данных: общение осуществлялось дистанционно через интернет, деньги также переводились онлайн-способом.

Нужно понимать, что реальный сотрудник БКИ может иметь доступ к базе данных. Но любые несанкционированные попытки изъятия или необоснованных и незаконных корректировок сведений расцениваются как превышение должностных полномочий и как раскрытие коммерческой тайны, конфиденциальной информации. За это работника могут привлечь к ответственности, и на такой риск вряд ли кто-то решится пойти.

Как часто одобряют?

На самом деле, финансово-кредитное учреждение достаточно лояльно относится к потенциальным заемщикам. Вероятность одобрения кредитов в Росбанке составляет около 58%. Такой показатель неплох, если учесть огромное количество «пустых» заявок от физических лиц. Что понимается под «пустой» заявкой? Это анкеты заемщиков, которые абсолютно не способны выплачивать запрашиваемый кредит. Такие заявители:

- фигурируют в «черном» списке финансово-кредитных учреждений;

- безработные;

- не имеют стабильного заработка.

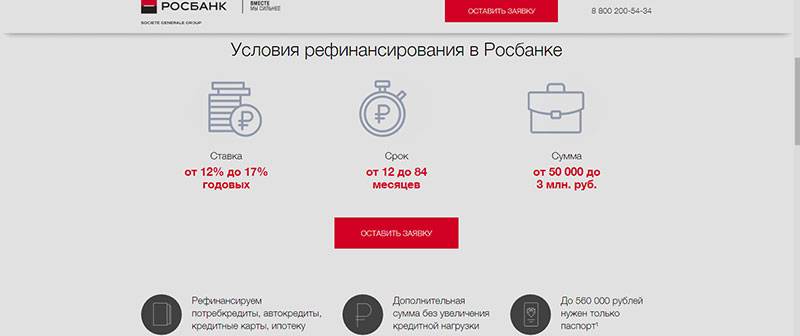

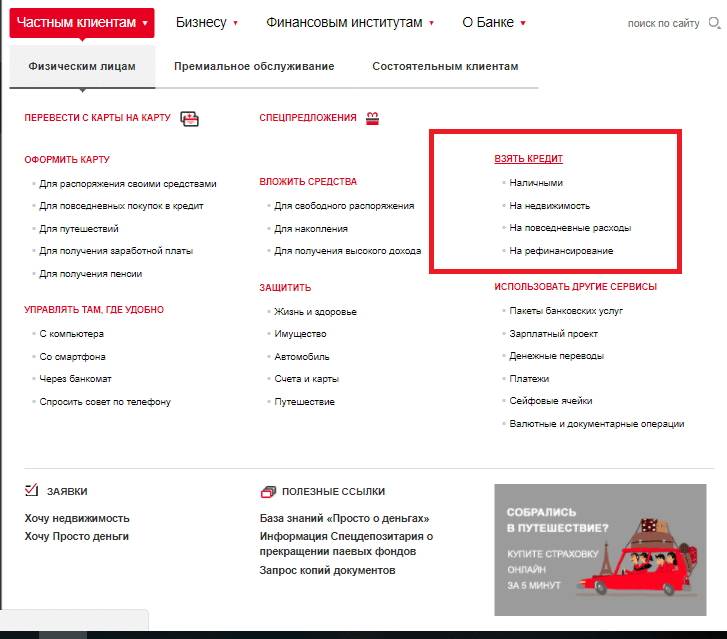

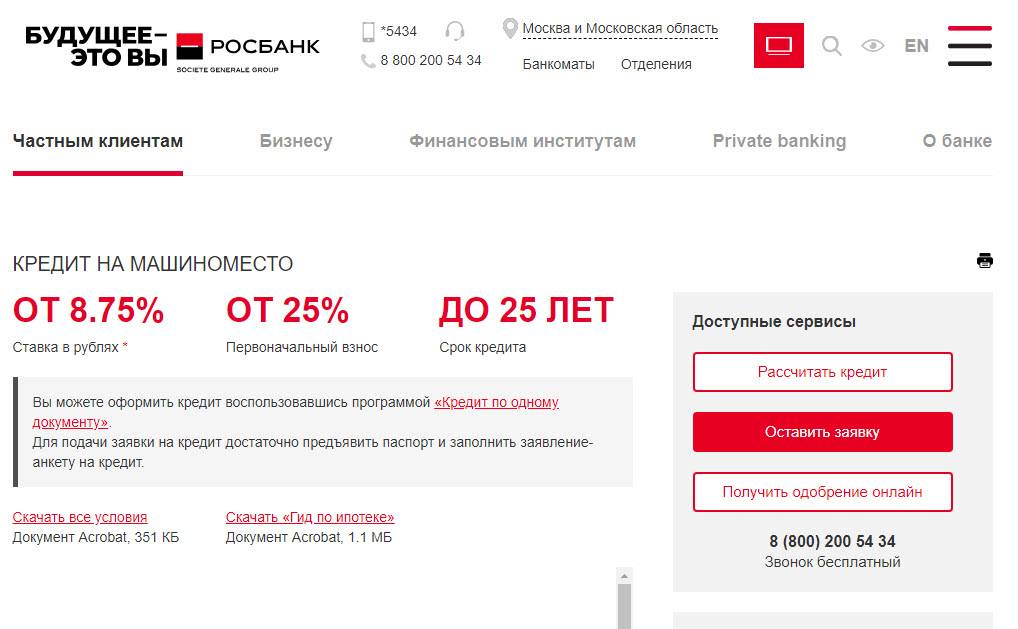

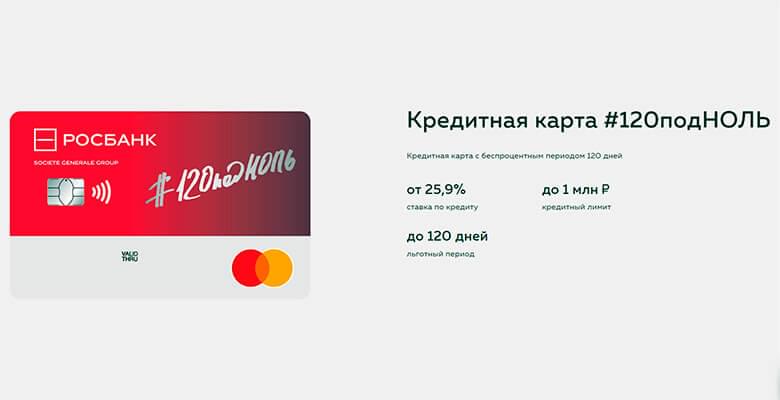

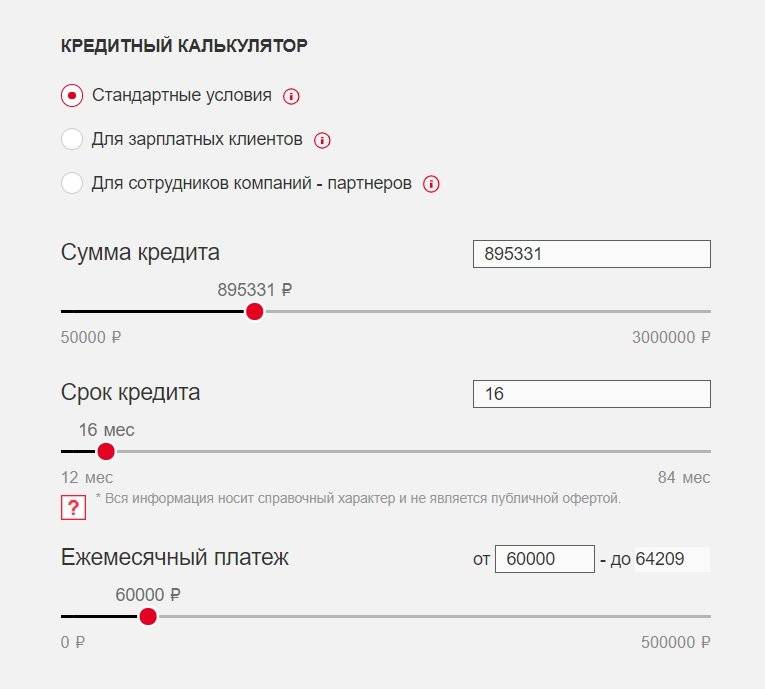

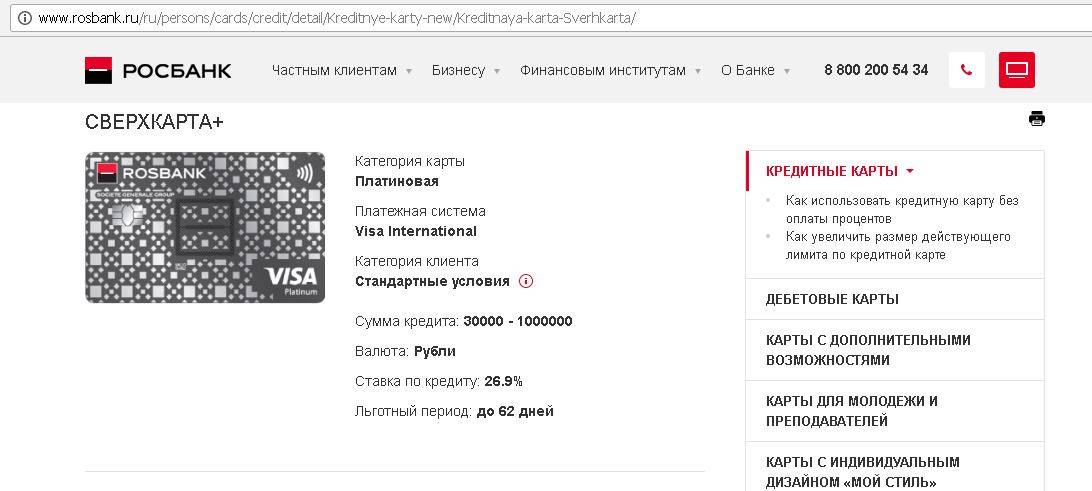

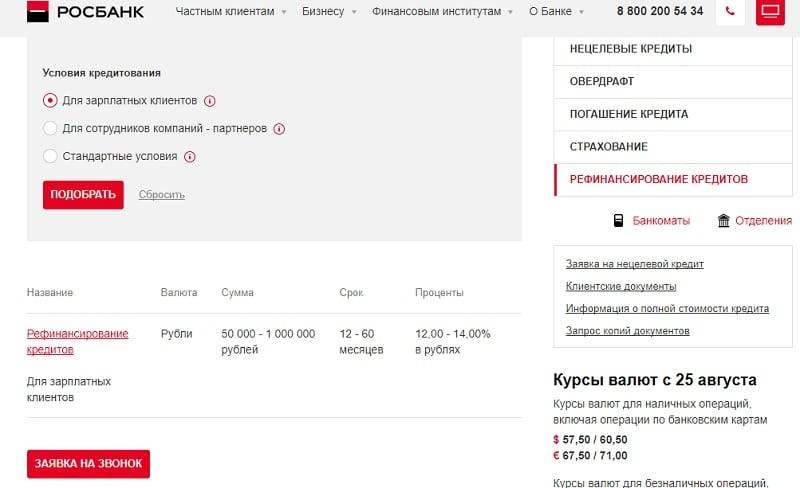

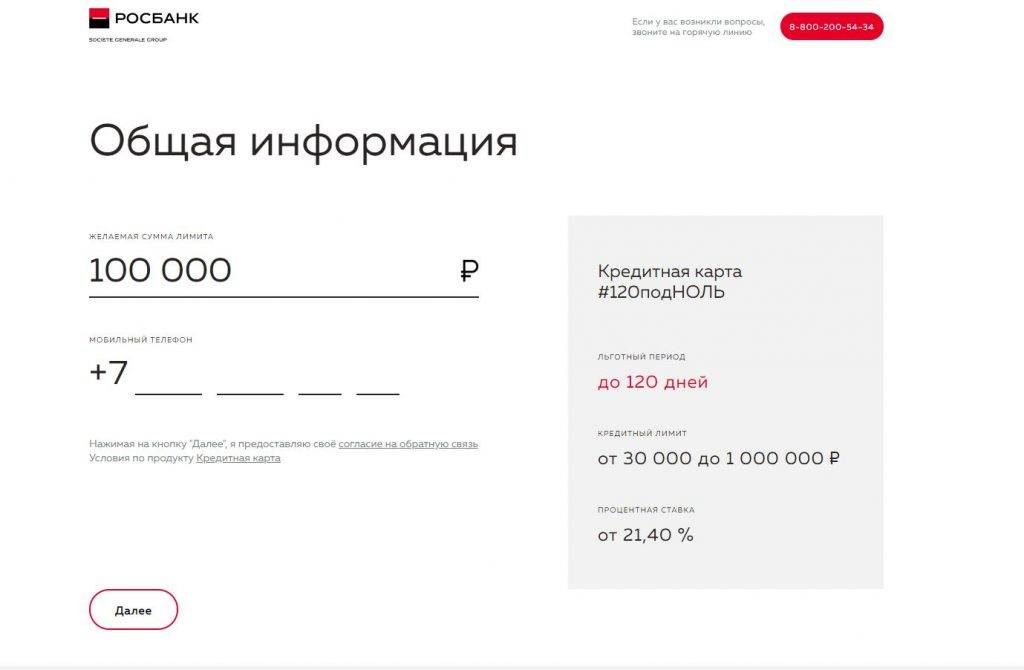

Сегодня Росбанк предлагает очень выгодные условия кредитования физических лиц. Так, можно рассчитывать на максимальный лимит 3 миллиона рублей и годовую ставку от 6,5%. Заем допускается оформить на срок от 13 до 84 месяцев. Однако стоит понимать, что указываемый в официальных источниках процент «положительных решений» завышается. Это делается для поднятия рейтинга кредитной организации. Иногда банки искусственно увеличивают число одобрений, которые не приводят к подписанию договоров. Разберемся на конкретном примере, как это работает.

Допустим, гражданин К, направил заявку в Росбанк, где указал, что хочет взять 300 тысяч рублей на 3 года, под 6,5%. Финансовая организация одобрила его заявление, но предложила только 140000 руб. и ставку 13,9%. Вряд ли заемщик согласится брать ссуду на данных условиях.

Однако для статистики, при расчете вероятности одобрения кредитных заявок, этот случай будет учтен. Так банк вроде бы и вынес положительное решение, но на условиях, непривлекательных для заемщика. Поэтому не стоит сильно ориентироваться на статистические данные. Конечно, банк может одобрять 58 заявок из ста, но не на тех условиях, которые интересны заемщику. Расскажем, как оформить ссуду в Росбанке, какие требования предъявляются к потенциальному получателю кредита.

Что такое кредитная история и где она хранится?

- персональные данные о заемщике;

- название организации;

- сумму, срок кредитования;

- историю платежей по кредиту;

- состояние кредита: открыт, закрыт, просрочен, продан;

- запросы от организаций на ознакомление с кредитной историей;

- инициации и завершения процедуры банкротства.

В то же время часть кредитной истории, называемая «Информационной частью», запросить можно и без согласия человека.

- Титульная часть. Здесь указаны персональные данные субъекта истории и реквизиты его документов.

- Основная часть. Содержит описание всех кредитов, займов заемщика, в том числе погашенных, активных, просроченных и проданных. Здесь же указаны и другие данные о задолженностях. В основной части может быть указан индивидуальный кредитный рейтинг заемщика.

- Закрытая часть. Включает данные о тех организациях, которые выдали кредит или заем, кому были переуступлены права требования, а также какие структуры запрашивали КИ.

- Информационная часть. Включает данные о заявках на кредиты и займы, об отказах по заявкам. Также здесь можно найти информацию о наличии просрочек, при условии, что их было 2 и более подряд в течение 120 дней.

Получить кредит за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредит. Выберите банк, подайте онлайн заявку и получите кредит уже сегодня.

Подаем запрос в НБКИ

Разберем, как получить свое кредитное досье в БКИ, постоянно сотрудничающих с Росбанком. Начнем с НБКИ, головной офис которого находится в Москве. Личное обращение в данное бюро не практикуется по причине отсутствия представительств в регионах. Хотя москвичи вполне могут воспользоваться этой возможностью. Посмотрим, как еще можно получить банковское досье.

- Заказным письмом, распечатав специальный бланк с сайта компании. Но в этом случае вам придется посетить нотариуса, чтобы тот удостоверил подпись на заявлении. Если в этом году вы уже дважды заказывали кредитную историю, следует приложить квитанцию об оплате данной услуги. Затем письмо высылается на адрес НБКИ. Формирование кредитного отчета происходит в течение 3 дней после приема заявления работу, после чего отправляется заявителю по почте.

- Самый простой и быстрый вариант получения банковской истории – в личном кабинете на сайте НБКИ. Для этого необходимо иметь подтвержденный аккаунт на портале Госуслуг. Авторизация и подтверждение личности клиента происходит именно через эту учетную запись. Чтобы отправить запрос, следуйте инструкции на сайте БКИ. Ответ придет в течение получаса.

- Если у вас оформлена электронно-цифровая подпись (ЭЦП), можно воспользоваться ею для отправки запроса по адресу электронки кредитного бюро. Вам нужно также заполнить заявление на предоставление информации, но подтверждения подписи не потребуется. Заверение происходит путем подписания файла электронным ключом. После приема заявки в работу БКИ формирует ответ и в течение 3 дней высылает его на почтовый ящик клиента. Если ЭЦП у вас нет, оформлять его специально для запроса кредитной истории не стоит, потому как услуга достаточно дорогая.

- Отправление заявки телеграммой. Необходимо подойти в почтовое отделение и составить короткое заявление в адрес НБКИ. Личность заявителя подтверждает сотрудник Почты России. В тексте запроса указывается фамилия, имя, отчество клиента, его паспортные данные, суть обращения и адрес для ответного письма.

Чтобы понять, как Росбанк проверяет кредитную историю при рассмотрении заявки, следует внимательно взглянуть на отчет. В нем не должно быть длительных задержек выплаты и тем более активных просрочек. В самом начале документа находится сводный показатель рейтинга заемщика. Чем он выше, тем больше шансов на одобрение кредита. Правда, иногда банки отказывают клиентам даже с идеальной историей, это связано с внутренней политикой компании, в которую они никого не посвящают.

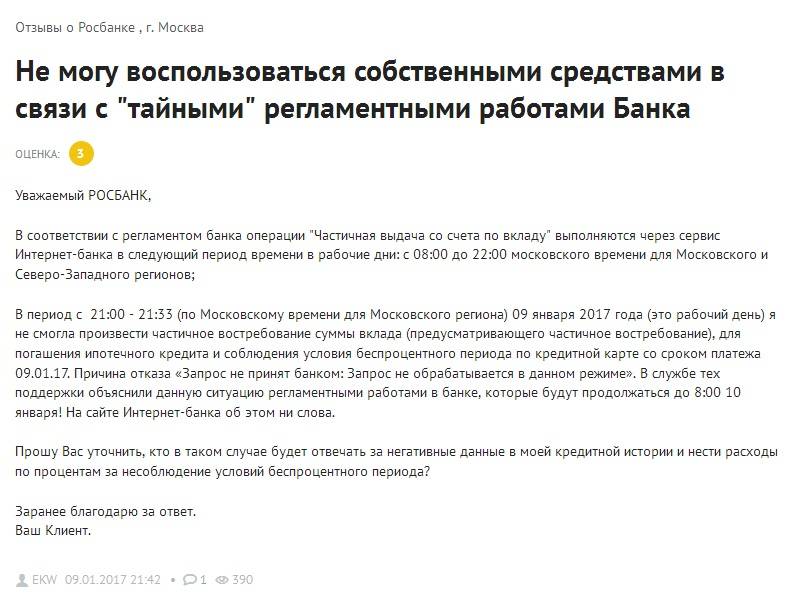

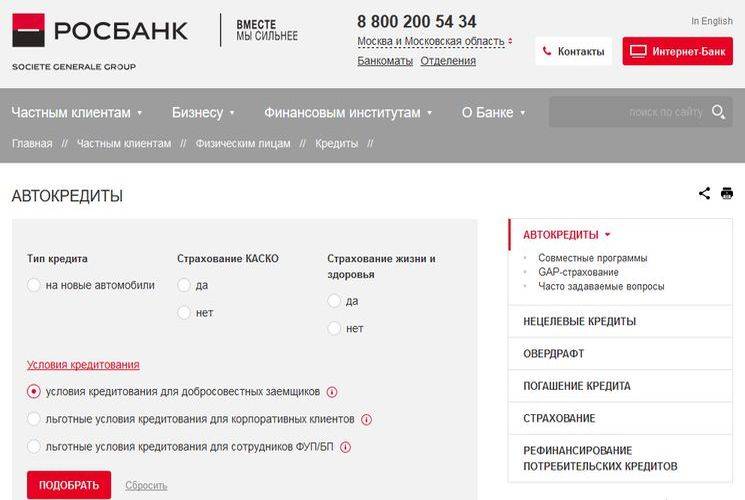

5 причин, по которым Росбанк отказывает

- Кредитная историяОбщие нарушения по ранее оформленным договорам с другими банками-кредиторами, как правило, фиксируются в регистре банков России и БКИ. Если заёмщик уже имел просрочки при погашении кредитных обязательств, то его вносят в условный «черный список заёмщиков». Так шансы на одобрение будущих заявок будут существенно снижены – Росбанк попросту не захочет допускать потенциальных рисков с новым кредитным договором и выдаст отказ.

- ПлатежеспособностьПри условии недостаточного размера дохода у заёмщика финансовое учреждение отзовет заявку и откажет в ссуде. Главный принцип, по которому Росбанк оценивает платежеспособность, – соотношение ежемесячного дохода заёмщика к сумме ежемесячных выплат по кредиту. Минимальный показатель дохода для получения кредита от Росбанка варьируется от 15-20 тыс.руб.

- Место работыЧтобы Росбанк одобрил заявку заёмщика, последний обязан иметь официальное место работы. Если у него нет постоянного заработка, ни один банк (кроме, пожалуй, МФО) не станет даже рассматривать подобную заявку. Этого принципа придерживаются все банки: вне зависимости от категории кредита, будь то целевой кредит или потребительский. Проще говоря, безработные граждане почти не имеют шанса на одобрение заявок, зато имеют высокий шанс отказа.

- Требования к заемщикамПод этот пункт подпадают формальные признаки платежеспособного заёмщика: к ним относится как внешность и возраст клиента, так и его закредитованность или отказ в оформлении страховки. Первые два пункта определяют внешний вид клиента: если заёмщик выглядит, как человек с алкогольной зависимостью или как нетрудоспособный гражданин, заявка и вовсе может не попасть в системную базу Росбанка.Скорее всего, она будет отозвана ещё на стадии оформления сотрудницей отделения. Возрастные рамки также играют роль: наибольший шанс одобрения имеют граждане РФ в возрасте от 21 до 65 лет. Проще говоря, Росбанк выдаёт кредиты только трудоспособному слою населения.Что касается закредитованности: некоторые заёмщики обращаются в Росбанк, будучи должниками у других финансовых организаций. Если размер выплат по задолженности перед банками-кредиторами составляет более половины от ежемесячного дохода, Росбанк, скорее всего, не одобрит кредит и откажет в запросе.

- ДокументыБез предоставления паспортных данных и других документов, по которым служба безопасности Росбанка будет оценивать платежеспособность клиента, заёмщик не сможет получить кредит. В этот перечень включаются: справка с места работы, паспортные данные, выписки с личного счета о размере ежемесячных отчислений и т.д. Конечно, некоторые финансовые организации могут закрыть глаза на отсутствие некоторых бумаг (например, выписок или справок с места работы), однако Росбанк всё же не входит в их число – для подтверждения платежеспособности заёмщику придется вложить в заявку все бумаги, иначе риски отказа по-прежнему будут очень высоки.

Как узнать причину отказа

Важно! Ни в коем случае не стоит надеяться на ответ со стороны менеджера банка: он может как минимум указать неверную причину, а как максимум отказать в пояснениях, ссылаясь на регламенты рабочего договора о неразглашении.

Крупные банки которые дают кредиты с плохой КИ

Даже топовые российские банки могут пойти навстречу клиентам, некогда испортившим свою репутацию. Но на выгодные условия и простое одобрение рассчитывать не стоит. Даже самые лояльные банки для получения кредита позаботятся о том, чтобы максимально себя защитить от недобросовестных заемщиков.

Совет! Самым лояльным банком будет тот, зарплатным клиентом которого вы являетесь.

Таблица известных, крупных и лояльных кредиторов, которые не проверяют КИ и могут одобрить заявку даже при наличии негативных факторов в кредитной истории:

| Банк | Особенности |

| Тинькофф Банк | Рассмотрение заявки происходит полностью онлайн, проверка происходит автоматически. При отсутствии серьезных нарушений, можно рассчитывать на одобрение. |

| Совкомбанк | Есть специальная программа кредитования «Кредитный Доктор», позволяющая исправить кредитную историю путем получения заемных средств. |

| Ренессанс Кредит | Готовы сотрудничать с разными клиентами, предъявляя минимальные требования. Быстрая скорость принятия решения и перевод денег. |

После рассмотрения заявки от клиента с испорченной кредитной историей банк предложит ему посетить офис. Там он выдвигает дополнительные условия. среди которых может быть:

меньшая сумма, чем изначально запрашивал клиент (например, если вы хотели занять 1 млн, но банк не согласен выдать вам более 500 тысяч рублей);

предоставление залогового имущества – автомобиля или недвижимости (необходимо, чтобы именно вы юридически были его владельцем);

повышенная процентная ставка;

меньший срок использования средств (что означает увеличенный ежемесячный платеж);

поручительство (другой человек, с хорошей кредитной историей, должен взять на себя ответственность за ваш займ в том случае, если не перестанете его платить);

страховые продукты;

дополнительные документы, подтверждающие ваш доход;

в некоторых случаях – использование зарплатного проекта (иногда банки, которые не проверяют КИ, или не обращают на нее внимание – это те, на карту которых вы регулярно получаете зарплату в течение длительного времени).

Если клиент не согласится купить страховку, переплатить повышенные проценты или выполнить другие условия – скорее всего, ему откажут. Необходимо понимать, что любые банк (даже те, какие не проверяют якобы кредитную историю не заинтересованы в выдаче займов с большими для себя рисками.

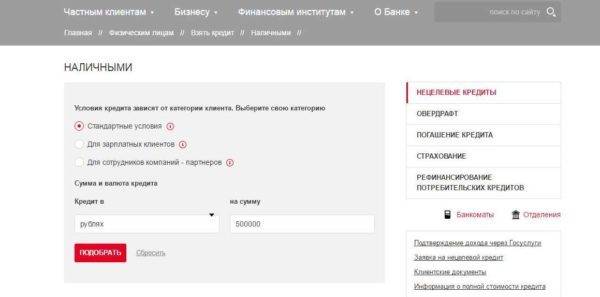

Требования к заемщикам

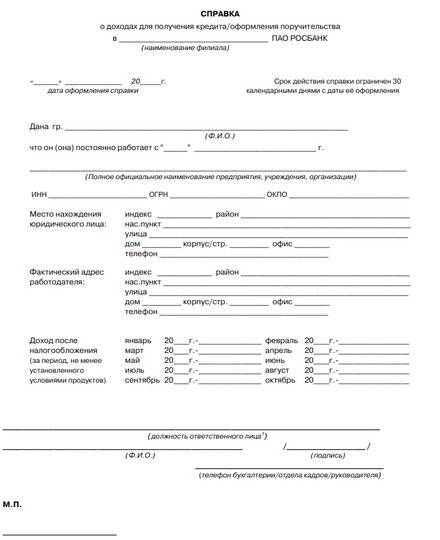

Любое финансовое учреждение устанавливает определенные требования, которым должен соответствовать получатель займа. Потребительская ссуда может быть выдана гражданам Российской Федерации с постоянной пропиской в регионе нахождения Росбанка и хорошей кредитной историей. Также обязательным условием является стабильный доход от 15000 рублей в месяц, который придется подтвердить справкой. Потенциальный заемщик должен предоставить в банк:

- российский паспорт;

- справку о зарплате за последний год (2-НДФЛ или о доходах по форме банка или компании-работодателя);

- или иной документ, подтверждающий доход (выписку по зарплатному счету, справку о размере назначенной пенсии, налоговую декларацию).

Если взаймы требуется сумма более 400 тысяч рублей, и доход подтверждается не справкой 2-НДФЛ, дополнительно предоставляется заверенная ксерокопия трудовой книжки.

Если нужна внушительная сумма, можно привлечь поручителей или предложить банку залог. Тогда вероятность одобрения будет выше.

Можно исправить плохую кредитную историю

Этот миф подразумевает, что вы обращаетесь в один из сервисов, который предлагает вам за небольшие деньги исправить вашу кредитную историю. Все подобные способы являются в лучшем случае неправдой, а в худшем – мошенничеством!

Кредитную историю можно исправить только в одном случае – если в ней допущена ошибка. По статистике ошибки в кредитных историях случаются в одном случае из тысячи. Если вам не повезло, и банк или БКИ по какой-то причине внес ошибочную информацию в вашу кредитную историю, вы можете обратиться в БКИ с требованием исправить или удалить недостоверную информацию.

В остальных случаях исправить кредитную историю можно, своевременно выполняя обязательства по оформленным кредитам и кредитным картам. Каждый новый кредит без задолженностей и просрочек будет улучшать ваш кредитный рейтинг и положительно влиять на кредитную историю.

Как повысить в Росбанке вероятность одобрения кредита

В Росбанке процент одобрения по кредиту составляет порядка 70%. Основной упор при вынесении вердикта Росбанк делает на оценку официальных доходов заемщика. Поэтому главная цель претендента на ссуду – убедить банк в платежеспособности.

Помимо формы 2-НДФЛ банк готов учесть данные из справки – ее форма подачи утверждена управлением Росбанка.

В бланке указывается ФИО заемщика, наименование и адрес работодателя, ежемесячный доход за год. Документ датируется и визируется главным бухгалтером или руководителем компании.

Для повышения шансов на одобрение и минимизации рисков невозврата, большие суммы кредитов Росбанк оформляет под поручительство или материальный залог, чаще – автомобиль. Привлечение платежеспособного созаемщика увеличит вероятность одобрения.

Как повысить шансы на получение кредита при плохой кредитной истории

Чтобы повысить свои шансы на сделку с кредитором, давайте сделаем так, чтобы все пункты были идеально соблюдены. Тогда займ точно будет ваш. Необходимо сделать следующее:

- Убедить работников в своей платежеспособности.

- Показать законный источник постоянного дохода, лучше, если их несколько.

- Сделать обеспечение займа в качестве нескольких поручителей или ликвидного залога.

Хорошо, если клиент будет в браке и с собственной недвижимостью

Следует заранее все же узнать, каким нюансам выбранная компания уделяет внимание в первую очередь, чтобы быть во всеоружии

И у банка, и у микрофинансовой организации есть свои плюсы и минусы в займах, для которых не требуется проверка кредитной истории. А если знать все нюансы и соблюдать рекомендации, можно без проблем добыть необходимую сумму даже с самой неприятной КИ.