Находящееся под запретом для взыскания имущество

ФССП во исполнение норм закона, регулирующего исполнительное производство, вправе направлять взыскание на принадлежащие дебитору имущественные ценности. Могут ли приставы забрать за долги квартиру, определяется составом имущества, запрещённого для взыскания по исполнительным документам (ст.446 ГПК РФ).

Первым пунктом, запрещающим процедуру взыскания, указано жилое помещение или его часть при условии, что данное жильё:

- принадлежит дебитору на правах собственности; признано единственно пригодным для постоянного проживания должника и его семьи; не принадлежит залогодержателю и не находится в ипотеке.

Законодательные прения относительно изъятия единственного жилья начались в 2012 году, когда Конституционный суд страны указал на необходимость и целесообразность о для объектов недвижимости, отнесенным к категории шикарных, невзирая на единственность. В последней редакции законодательного проекта от ноября 2020 года, на вопрос — могут ли конфисковать единственное жильё, содержится утвердительный ответ при выполнении условий:

- оценочная стоимость объекта недвижимого имущества превышает 30-ти миллионную отметку в рублях; каждому зарегистрированному на жилплощади гражданину принадлежит свыше 30-ти квадратных метров; заинтересованными лицами предоставлен альтернативный вариант, расположенный на территории того же района населённого пункта, до выселения из единственного жилья за долги.

Кредиторы не могут самостоятельно отобрать квартиру за долги, они вправе обратиться в судебную инстанцию, при положительном решении исполнительное производство открывается службой судебных приставов.

Как закладная может использоваться банком

Если банку понадобятся деньги до окончания срока ипотеки, он может:

- Продать закладную полностью. Для этого ему не нужно разрешение заемщика. После продажи получать платежи по ипотеке будет новый владелец закладной, однако он не сможет менять условия кредитования.

- Продать закладную частично. Такую сделку также проводят без участия заемщика. Обычно после продажи получатель платежей не изменяется: банк самостоятельно переводит часть вашего платежа другому лицу.

- Обменяться закладными. Если суммы кредитования отличаются, банк получит доплату или сам должен будет возместить эту разницу.

- Оформить эмиссионные бумаги. Банк может разделить сумму ипотеки на части и выпустить на них свои ценные бумаги. Такие бумаги можно продавать или обменивать, а купить их может даже физическое лицо.

Как оспорить действия банка

Если суд принял решение, что квартира подлежит конфискации, то у гражданина есть ровно 5 суток на погашение задолженности. Если за это время не удается найти необходимую сумму, то квартира переходит в собственность кредитору и будет реализована.

Для подачи искового заявления достаточно малейшего основания полагать, что кредитное учреждение действовало неправомерно. Многое зависит не только от действующего законодательства, но и от условий конкретного ипотечного договора. Прежде чем подавать судебный иск на банк, нужно изучить все нюансы кредитного соглашения и оценить вероятность успеха.

В любом случае, встречное ходатайство позволит оттянуть принятие решения и выиграть дополнительное время, за которое можно попытаться найти деньги на погашение задолженности.

- Ищете зацепку в договоре, законодательстве и действиях банка, чтобы на основании этого составить исковое заявление.

- Заполняете документ вместе с юристом, чтобы были учтены все моменты.

- Подаете ходатайство в судебный орган, ведущий ваше дело по ипотечному вопросу.

Если все сделать правильно, то можно либо выиграть дело, тогда можно оставаться в своем жилье, либо оттянуть выселение.

Чтобы купить квартиру в ипотеку нужно не только иметь материальные возможности, но и выбрать наиболее выгодный для вас вариант. Тщательно изучить договор, просчитать все за и против.

При возникновении каких-либо проблем или вопросов сразу обращаться в банк. Как правило, кредитная организация идет навстречу клиенту и предлагает пути решения.

Заемщик имеет право предлагать собственные варианты разрешения ситуации, которые банк рассмотрит и либо примет, либо откажет.

В любом случае, лучше не доводить дело до иска, а стараться урегулировать проблему на досудебном этапе.

Об ипотеке с банкротством можно узнать из видео:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Ответственность за возникшую задолженность имущественными ценностями позволяет судебным приставам накладывать арест на недвижимость. Могут ли забрать единственное жильё за долги, зависит от статуса кредитора, размера задолженности, права собственности и квадратуры жилого помещения.

К особой правовой категории принадлежит единственность жилья в силу конституционной гарантии.

Документы о выплате ипотеки

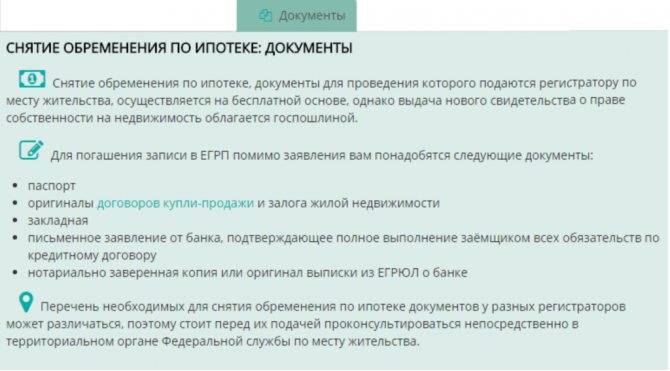

Чтобы снять обременение, надо предоставить следующие документы:

- Свидетельство о праве на квартиру

- Заявление от залогодателя и залогодержателя

- Закладная

- Письменное уведомление о полном погашении долга, выданное банковским учреждением.

- Нотариально заверенные ксерокопии учредительных бумаг банка-кредитора.

Эксперты советуют обратиться за подробной консультацией к независимым специалистам. Обязательно поинтересуйтесь у них о том, законны ли требования банка по оплате документов, заверенных у нотариуса. Вы не должны дополнительно платить за «навязанные» вам услуги. При возникновении подобных ситуаций сразу же пишите на имя управляющего банка письмо с просьбой разъяснить действие его сотрудников.

Вы как полноправный владелец квартиры, должны заплатить всего лишь 100 рублей. Речь идет о госпошлине за получение нового свидетельства. При этом запись в документах, подтверждающих окончание ипотеки, госпошлиной не облагается.

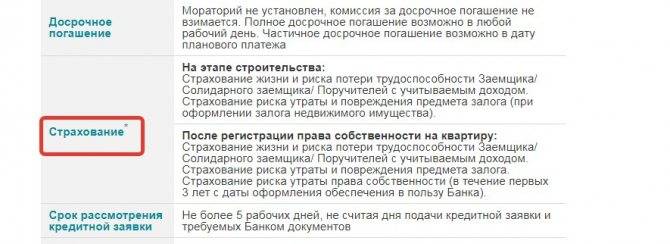

Жилищный кредит вносит серьезные изменения в жизненный уклад заемщика. Обслуживание такого займа длится многие годы и требует вложения серьезных ресурсов

В то же время после того, как долг будет полностью погашен, важно довести все процедуры, связанные с кредитом до конца. Не секрет, что во время оформления договора ипотеки на жилье накладывается обременение, предусматривающее запрет на , передачу, сдачу внаем и другие действия без согласования с кредитором

Обременение отображается в государственном реестре, для этого в процессе оформления займа предпринимаются определенные шаги. После погашения ипотеки не снимается автоматически. Для того чтобы снять с жилья все ограничения заемщику необходимо будет самостоятельно согласовать все вопросы с банком, а затем государственным регистратором.

Что это такое

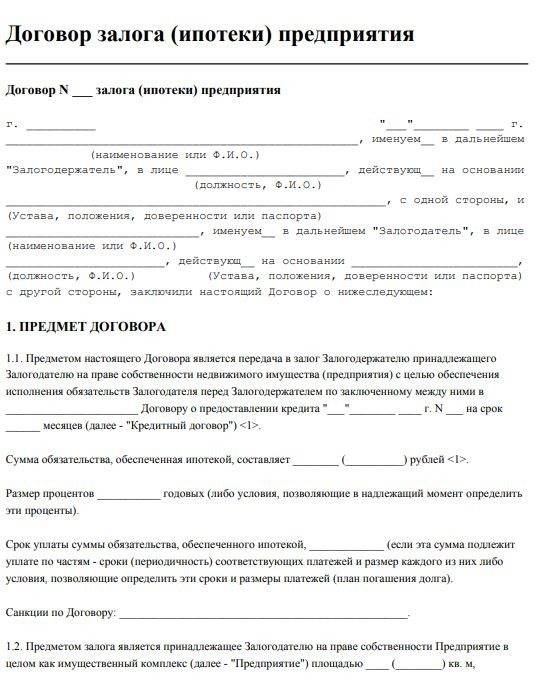

При выдаче жилищных кредитов на имущество оформляется залог. Это означает, что в период выплаты долга банк имеет право на квартиру. Естественно, оно должно возникнуть по каким-то веским основаниям. Например, заемщик перестал платить или ушел из жизни, а его родственники не могут возвратить ссуду. В этом случае по решению суда жилье реализуется, и долг перед банком гасится за счет этих денег.

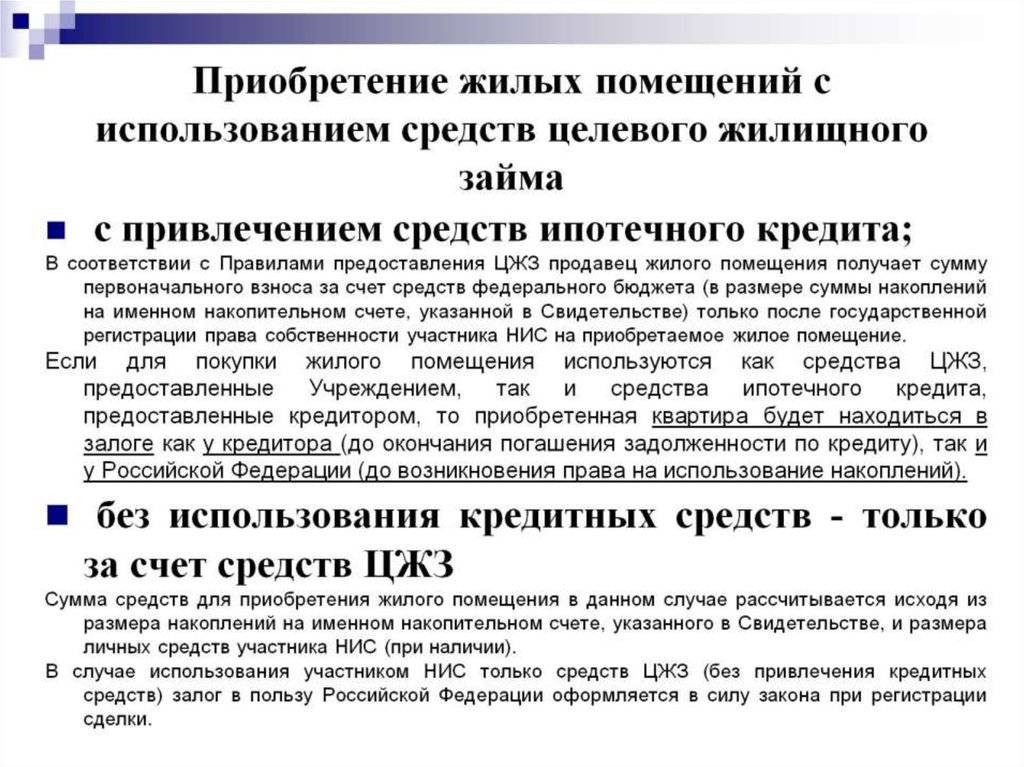

Необходимость предоставления залога связана с тем, что суммы ипотечных займов достаточно крупные, и выдаются они на длительный срок (до 30 лет). Даже если заемщик обладает высокой зарплатой и надежным местом работы, он не может гарантировать своей финансовой стабильности так долго. Кредитору нужна уверенность, что даже спустя долгое время ссуда будет погашена.

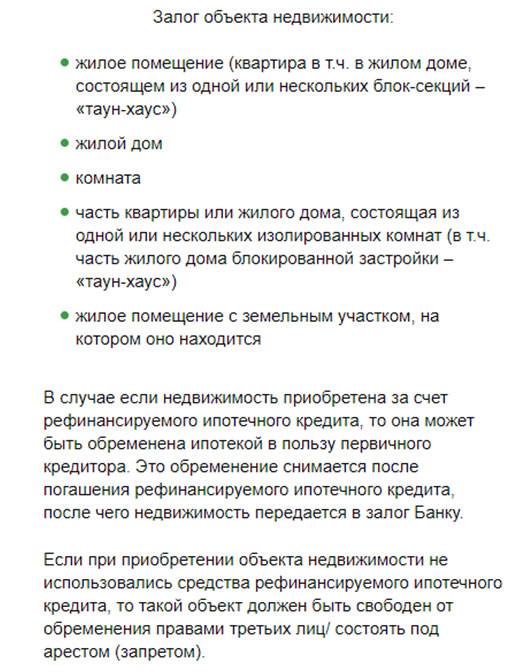

Заложить можно не только ту квартиру, на покупку которой берется кредит, но и свое (или близких) собственное имущество. В этом случае кредитор составит договор ипотеки, и ограничения будут наложены аналогично закладной. Запись об этом отражается в ЕГРН, базе данных Росреестра.

Ограничения на недвижимость

Пока квартира находится в залоге, клиент не имеет права совершать с ней никакие действия, влекущие смену собственника. То есть без согласия банка владелец не сможет реализовать, передать в дар, поменять или отдать ее часть.

Запрещено регистрировать в жилом помещении лиц, которые не принадлежат к семье клиента. Сдавать жилое помещение арендаторам также не разрешается без письменного согласия залогодержателя.

Когда заемщик прекращает выплачивать ипотеку, его квартира может быть продана в счет погашения долга. Решение принимается индивидуально исходя из сложившейся ситуации. При такой сделке обязательно присутствие представителя кредитора.

В Сбербанке ограничения на продажу заложенных квартир практически отсутствуют. Банк старается пойти навстречу своим клиентам и проводит такую процедуру, когда остаток долга оплачивает покупатель квартиры. Он может тоже взять жилищную ссуду на этот объект недвижимости, тогда меняется только залогодатель и кредитный договор.

Какие документы нужны для закладной

Для оформления закладной заемщику потребуются:

- Паспорт. Не забудьте и паспорт созаемщика, если планируете выплачивать ипотеку совместно с кем-то.

- Документы, которые подтверждают платежеспособность. Например, справку 2-НДФЛ или выписку с зарплатного счета.

- Документы, которые подтверждают право на квартиру. Это может быть выписка из ЕГРН, договор купли-продажи или свидетельство о собственности.

- Акт приема-передачи. Понадобится, только если вы приобрели квартиру в новостройке.

- Техпаспорт и поэтажный план дома.

- Оценку залога. Банки учитывают оценку только аккредитованных ими организаций. Уточните, с какими оценщиками сотрудничает банк, перед тем, как заказать отчёт.

Некоторые банки могут запрашивать и другие документы. Уточните полный список у своего менеджера или на сайте банка.

Что делать нельзя, если получить закладную

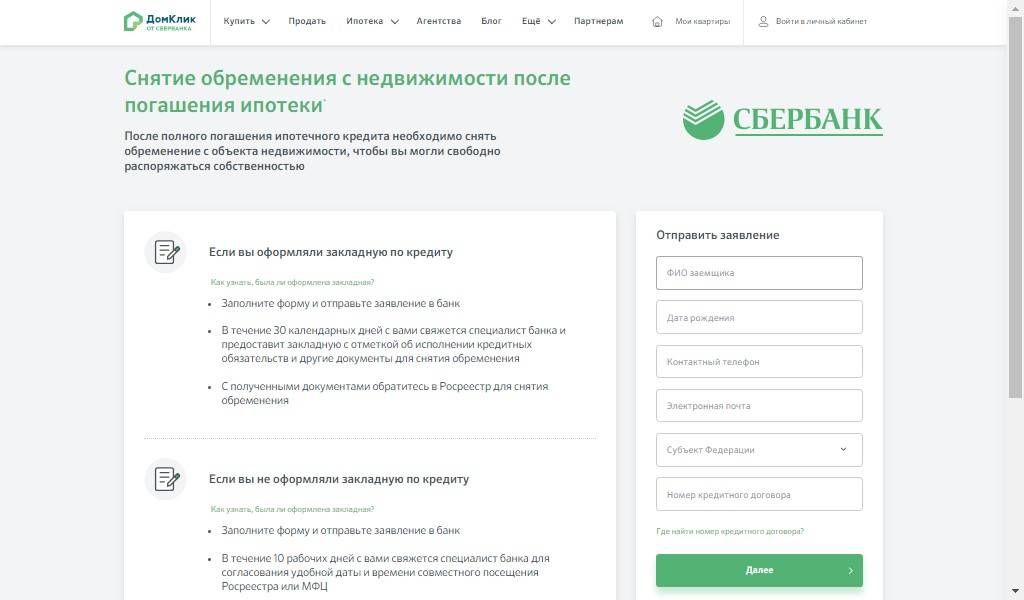

В том случае, если банк не предоставляет документ о залоге на квартиру (такое редко, но встречается), потребуется дополнительная процедура. В этом случае необходимо будет посетить МФЦ совместно с сотрудником финансового учреждения и подать двустороннее заявление о снятии обременения с недвижимого имущества. Процедура не предполагает оплаты услуги, которую в этом случае оказывает сотрудник банка.

Если вы не помните, была ли оформлена закладная в момент оформления ипотеки, уточните этот вопрос по телефону горячей линии банка, по электронной почте, в онлайн-чате на сайте финучреждения или в его офисе. Если такой документ подписывался, следует обратиться в банк, чтобы его забрать. Если обнаружится, что закладной нет, нужно согласовать с сотрудником банка время и адрес МФЦ, который вы планируете посетить.

После того, как вы собрали необходимый пакет документов, следует предоставить их в МФЦ. Сделать это в офисе вы можете двумя способами:

- в порядке очереди. Скорость обслуживания будет зависеть от загруженности оператором многофункционального центра;

- по предварительной записи. В этом случае вы сможете посетить МФЦ в назначенное время. В этом случае лучше не опаздывать ко времени, т. к. в случае просрочки получать талон и записываться придется заново.

Предварительную запись вы можете осуществить через интернет, по телефону или придя в офис многофункционального центра заранее.

Решение вопросов в банке

Независимо от того, какое именно имущество состоит в залоге, главным документом, позволяющим снять обременение, является официальная справка банка о том, что обязательства по кредиту погашены полностью и претензий кредитное учреждение к заемщику не имеет.

Для урегулирования вопроса необходимо обратиться в ваш банк и попросить предоставления соответствующего документа. Обычно для этого требуется написать заявление, но при личном визите с паспортом бывает достаточно и устной просьбы. В некоторых банках даже готовы сами подготовить отдельное или совместное с заемщиком заявление с просьбой перед регистрационным органом снять обременение с залогового имущества.

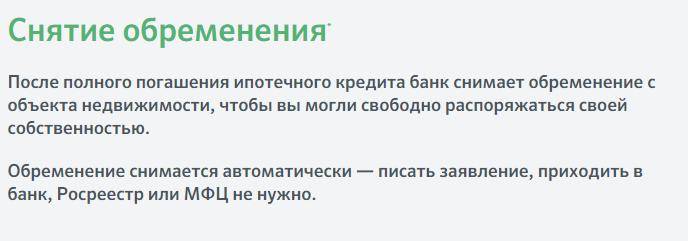

Снятие обременения

На этапе регистрации права собственности проблема не заканчивается. Банк накладывает обременение на жилье, что не позволяет владельцу продавать его или совершать любые другие операции. Фактически, он имеет право только жить в квартире, пока не выплатит кредит в полном объеме. В некоторых банках нужно даже согласовывать факт проведения ремонта и перепланировки. Снять обременение можно будет только тогда, когда клиент погасит долг в полном объеме.

Порядок действий

- Погасить задолженность.

- Получить от банка справку о полном возврате выданных в кредит средств.

- Обратиться в регистрирующую организацию с документами (см.ниже).

- Забрать документ, подтверждающий факт снятия обременения.

После этого можно запросить еще одну выписку в ЕГРН, в которой уже не будет стоять отметки об обременении.

Это важно знать: Покупка квартиры: документы и порядок сделки в 2021 год

Необходимые документы

Для снятия обременения нужны такие бумаги:

- Паспорт владельца/владельцев квартиры.

- Справка из банка о том, что задолженность погашена.

- Договора кредита и залога.

- Документы на квартиру.

- Заявление на снятие обременения. Как и заявление на регистрацию права собственности, оно составляется на месте.

Расходы и сроки

Данная процедура абсолютно бесплатная. После подачи заявления выдается справка о том, что обременения больше нет. Иногда это происходит практически сразу, но чаще всего этот документ выдается в срок до трех рабочих дней.

Для вас работают БЕСПЛАТНЫЕ КОНСУЛЬТАЦИИ! Если вы хотите решить именно вашу проблему, тогда

- опишите вашу ситуацию юристу в онлайн чат;

- напишите вопрос в форме ниже;

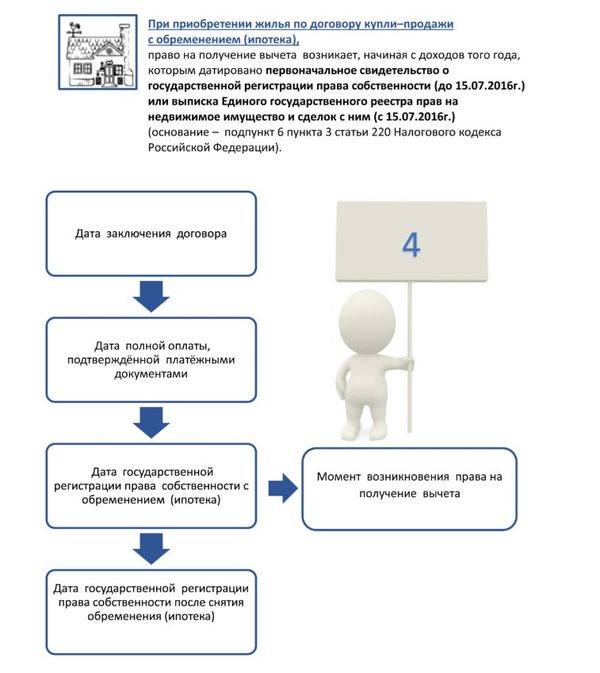

Когда возникает право снять обременение?

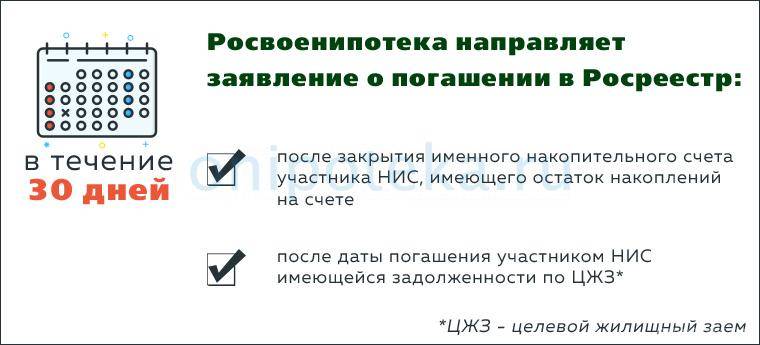

Когда заемщику необходимо задуматься о снятии обременения с недвижимого имущества? Конечно, в момент полного погашения ипотечного кредита

Причем не важно, закрывается заем в соответствии с графиком или досрочно. Когда все обязательства перед банком будут выполнены, необходимо сразу выводить квартиру из залога

Не важно, закрывается ипотека за счет собственных сбережений или средств, полученных в рамках программы рефинансирования в другом банке. В любом случае, после погашения долга перед текущим кредитором, обременение с квартиры нужно снять

Возможно, имущество придется предоставить в качестве обеспечения в новом финансовом учреждении, где оформляется перекредитование, но это уже другой вопрос.

Однако в большинстве случаев позаботиться о выводе квартиры из залога заемщику придется самому. Разберемся, как действовать в такой ситуации.

Как снять обременение?

Необходимость снятия обременения после выплаты долга банку очевидна – это требуется для того, чтобы владелец получил возможность использовать купленную в кредит недвижимость по собственному усмотрению. Сегодня существует несколько вариантов осуществления рассматриваемого мероприятия.

Что потребуется?

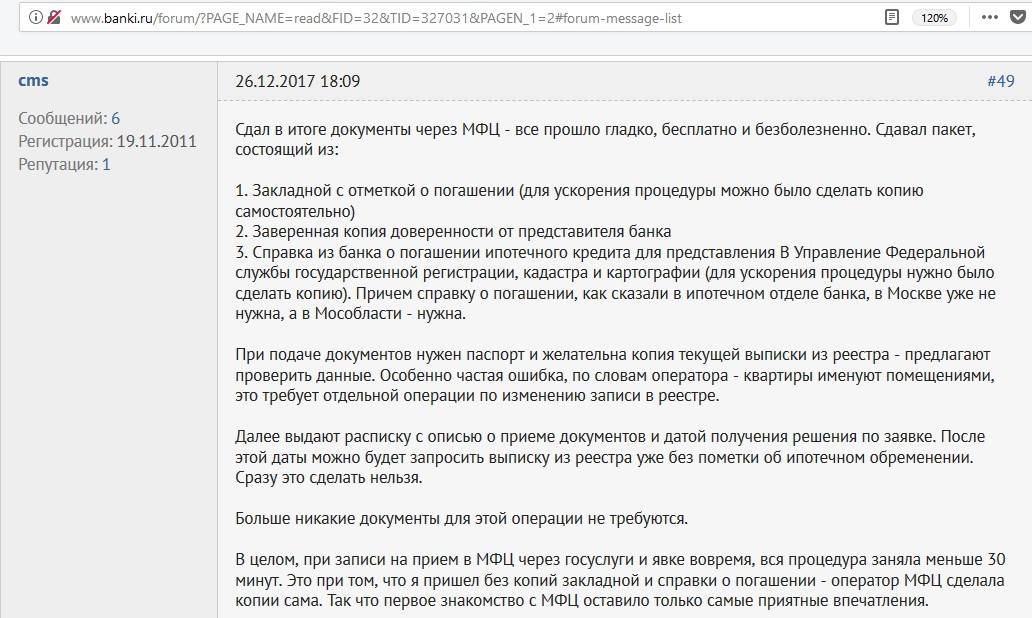

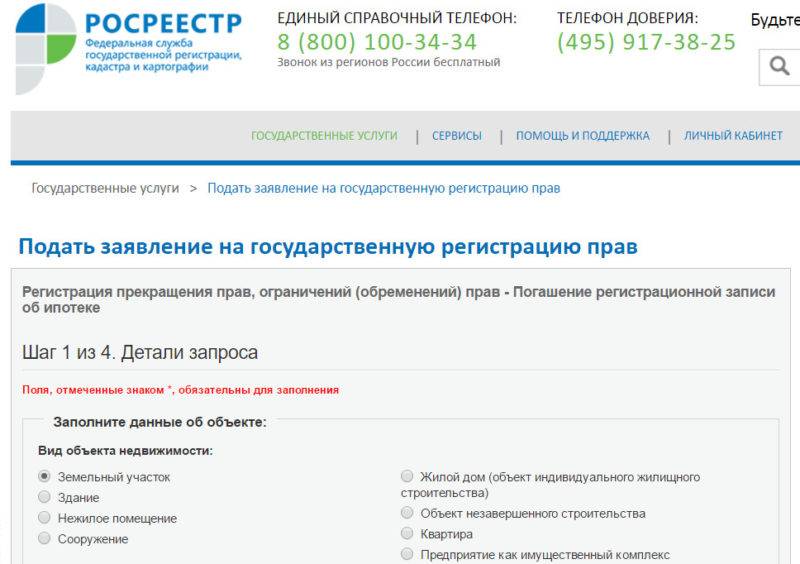

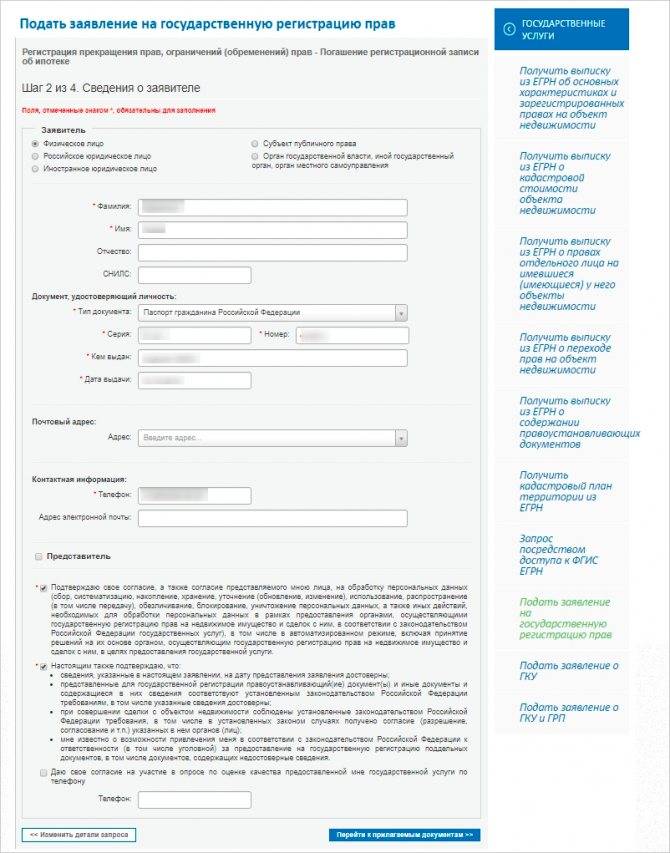

Первым и обязательным условием снятия обременения или вывода жилья из залога является полное исполнение обязательств заемщика перед банком. Только после погашения задолженности по ипотеке имеет смысл приступать к сбору документов для подачи в какой-либо регистрационный орган из двух возможных – Росреестр или МФЦ. Первый вариант является традиционным, а второй стал доступным, начиная с 2017 года.

Необходимые документы

Для вывода недвижимости из залога от ее владельца требуется предоставить один из следующих документов:

заявление установленной формы о необходимости снятия обременения. Обычно документ подписывается и уполномоченным представителем банка, и непосредственно заемщиком;

заявление кредитной организации, которая является собственником закладной на имущество, приобретенное в ипотеку. Этот документ оформляется в том случае, если инициатором снятия обременения выступает банковское учреждение;

заявление заемщика, которое дополняется закладной с отметкой банка о полной выплате задолженности по ипотечному кредиту. Такая форма заявления подается в том случае, если процедурой вывода жилья из залога занимается его нынешний владелец;

решение суда о прекращении обязательств заемщика по ипотечному займу

Принимается во внимание в том случае, если по каким-либо причинам было инициировано судебное разбирательство по вопросам, касающимся кредитной ипотеки.

Помимо заявления, составленного по одному из 4-х описанных выше вариантов, для снятия обременения с квартиры или дома необходимо предоставить:

- удостоверяющий личность заемщика документ, а именно российский паспорт;

- копию договора по ипотечному кредитованию;

- документы, подтверждающие законность прав собственности на объект недвижимости, находящийся в залоге;

- справку из кредитной организации о погашении обязательств по взятой ранее ипотечной ссуде.

В некоторых случаях требуется предоставление каких-либо дополнительных документов, так как это может быть связано с требованиями местного подразделения Росреестра. Самый простой способ узнать точный перечень необходимой документации – проконсультироваться со специалистами кредитного или юридического отделка банка, выдававшего ипотечный займ.

Как инициировать процедуру самостоятельно?

Мероприятие по снятию ипотечного обременения, наложенного на квартиру или другой вид недвижимости, инициируется либо банком, либо самим заемщиком. Наиболее часто на практике встречается второй вариант, так как именно владелец жилья больше всего заинтересован в выводе квартиры или дома из-под залога.

Для запуска процедуры достаточно собрать указанный выше перечень документации. Причем главным документом является справка из банка о полном погашении долгов по ипотеке или отметка, сделанная ответственным сотрудником финансового учреждения на залоговых документах, об отсутствии у заемщика неисполненных обязательств по ипотеке. После этого составляется заявление установленной формы, а затем документы подаются в МФЦ или территориальное подразделение Регистрационной палаты, как часто называют Росреестр.

Пошаговая инструкция

Процедура, позволяющая вывести из-под залога квартиру или другой жилой объект, предусматривает следующие действия, производимые заемщиков:

- Обращение в финансовое учреждение за документом о полном выполнении обязательств по кредиту. Это может быть как справка об отсутствии задолженности, так и отметка на закладной.

- Подготовка пакета документации, нужной для предъявления в Росреестр или МФЦ.

- Оформление заявления о необходимости снятия обременения и подача его вместе с остальной документацией в Росреестр или МФЦ.

- Подача заявления на получение «чистой» выписки из ЕГРН. Наличие этого документа подтверждает права нового владельца распоряжаться жильем по своему усмотрению.

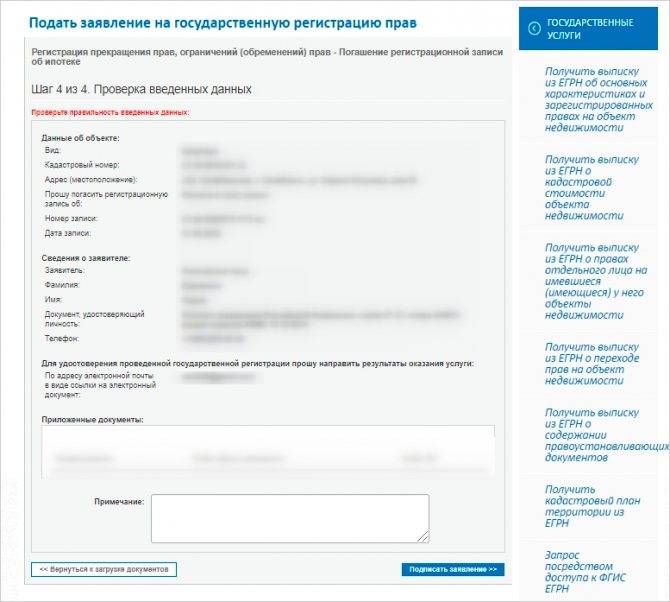

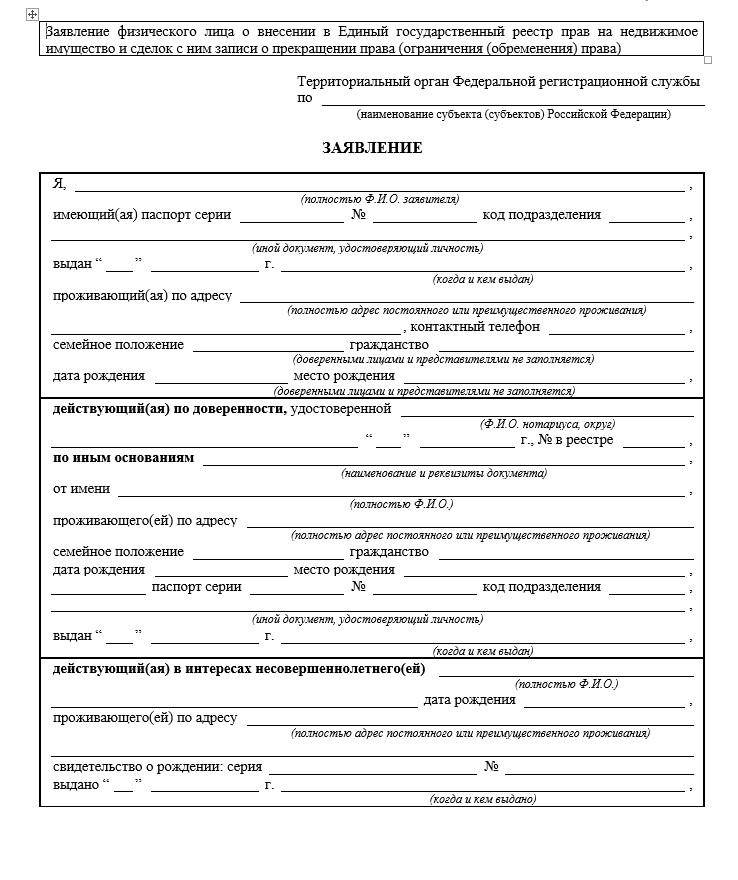

Заявление

Что потребуется указать:

- ФИО.

- Паспортные данные.

- Место проживания и контактные данные (номер телефона, электронная почта).

- Причину для прекращения обременения (выполнение обязательств по договору).

- Реквизиты документа, на основании которого снимаются ограничения (дата и номер).

- Выбор объекта, с которого нужно снять ограничения: участок, дом, квартира и пр.

- Характеристики объекта: площадь, номер по кадастру, точный адрес.

- Подпись и число.

Образец:

Образец заявления в Росеестр на снятие обременения

Бланк заявления можно запросить в банке или в регистрирующем органе. Документ должен быть заверен финансовым учреждением. Если у квартиры несколько собственников, то заявление должен написать каждый из них.

Заявление может не потребоваться, если банком была оформлена закладная. В этом случае в качестве документа-основания в Росеестр можно подать закладную с печатью банка и отметкой о том, что кредит погашен и финансовое учреждение не имеет финансовых претензий к заемщику.

Причины отказов

Начиная с года права на недвижимое имущество регистрируются по закону «О государственной регистрации недвижимости» №218-ФЗ. Согласно этому закону при подаче документов в их принятии может быть отказано, если не будет установлена личность заявителя.

Соответственно, в снятии ограничений вам могут отказать, если ваш паспорт утерян либо недействителен. Остальные документы, подтверждающие личность, такие как СНИЛС или водительское удостоверение, в данном случае не подходят.

Самыми частыми причинами отказа являются:

- Наличие ошибок в документах;

- Предоставлен не полный пакет документов;

- Ипотека закрыта не полностью.

При погашении долга перед банком обязательно закрывайте его «до последней копеечки». На любую, даже незначительную сумму, начисляются пени. В итоге, это может стать причиной отказа, когда вы будете осуществлять процесс снятия ипотечного обременения. Даже не смотря на то, что документ, подтверждающий полное закрытие кредита не всегда требуют при сдаче документов, лучше подстраховаться и заказать справку в банке после закрытия кредитного договора.

И помните, что при наличии доверенности отказ в снятии обременения с недвижимости на основании отсутствия при этом собственника (собственников), является незаконным. Если доверенность оформлена юридически верно, то в ваших интересах могут действовать представители юридических компаний, агентств недвижимости, либо ваши родственники или знакомые.

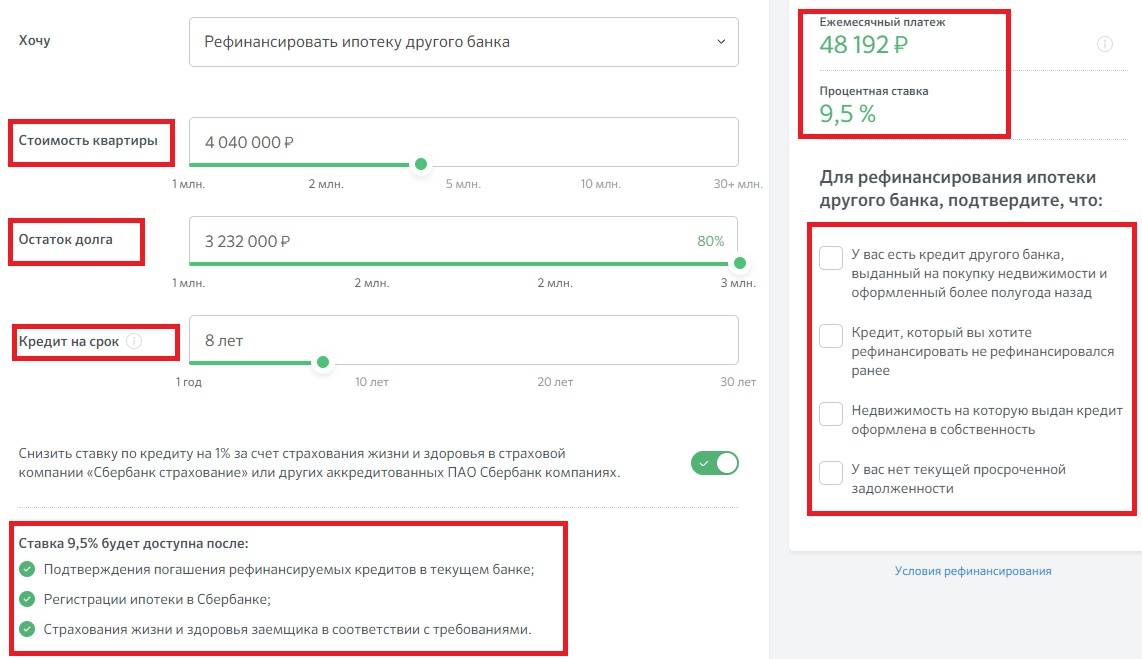

С чего начать снятие обременения по ипотеке

Чтобы знать, как снять обременение с квартиры после полной оплаты ипотеки в Сбербанке, следует провести определённые подготовительные действия.

Для этого, следует подойти в то отделение банка, где оформлялся займ, и уведомить о своём намерении завершить погашение долга.

Обычно это делается за двадцать дней или месяц до того, как будет совершён завершающий платёж. В этом случае полезно будет получить информацию о платежах и о той точной сумме, которую осталось внести.

Если за период существования ипотеки у заёмщика поменялись контактные данные, то следует их донести до сведения менеджера банка. Что позволит избежать путаницы.

После того, как ипотечный кредит будет погашен, следует получить в банке документальное подтверждение закрытия ипотеки.

Это может быть как банковская справка, так и закладная (если она оформлялась) с соответствующими отметками финансового учреждения. При этом в случае с закладной стороны ипотечного соглашения составляют два акта приёма-передачи.

Также заёмщику имеет смысл обратиться в банк с заявлением на снятие ипотечного обременения.

Указанное обращение будет для финансового учреждения основанием для начала подготовки материалов о прекращении ипотеки. Кроме того, после поступления заявления от клиента банк проводит необходимые действия для снятия залога у себя в учёте.

Процедура снятия обременения по ипотеке

Снятие обременения с объекта недвижимости возможно после погашения заемных обязательств в отношении банка, который предоставил кредит.

Дальнейшим действием заемщика является обращение в кредитное учреждение, чтобы оно осуществило выдачу закладной.

В случае оформления ипотеки без закладной, в службу Росреестра вместе с заемщиком должен обратиться работник банка.

Затем необходимо собрать пакет документов для подачи их в регистрационные органы.

Последующим этапом является подача заявления о снятии ограничений, к которому прикладывается комплект документов. Как уже говорилось, заявление может быть несколькими способами, установленными в закон (на личном приеме, почтой, через портал госуслуг).

Если клиент банка не может лично заниматься снятием обременения, он может поручить выполнение этой процедуры своему представителю.

Для подачи заявления третьим лицом от имени клиента банка в регистрационную службу, он должен иметь нотариально оформленную доверенность.

Ранее органы Росреестра выдавали свидетельства о государственной регистрации права собственности, в настоящее время достаточно иметь выписку ЕГРН.

После подготовки и подачи в службу Росреестра всех нужных документов, потребуется дождаться завершения регистрационной процедуры.

Оплата госпошлины

Во время снятия обременения по ипотеке некоторые заемщики не знают, сколько составляет государственная пошлина за совершение данного действия.

В действительности снятие ограничений с квартиры выполняется бесплатно.

В Росреестре

Регистрация ипотечных договоров, залога и снятие обременений выполняется согласно нормам законодательства, а именно регулируется Федеральным законом «О государственной регистрации прав на недвижимоеимущество и сделок с ним» от 21.07.1997

В регистрационный орган подаются:

- Заявления клиента и банка-кредитора.

- Судебные решения, на основании которых снимается обременение.

- Отдельные обращения залогодателей и залогодержателей.

Снятие обременения с залоговой недвижимости являются совершенно бесплатными.

То есть, чтобы снять обременение платить не нужно, все абсолютно бесплатно оформляется в органах Росреестра.

Сроки

Непосредственно процедура снятия обременения с жилья потребует немного времени и усилий клиента банка.

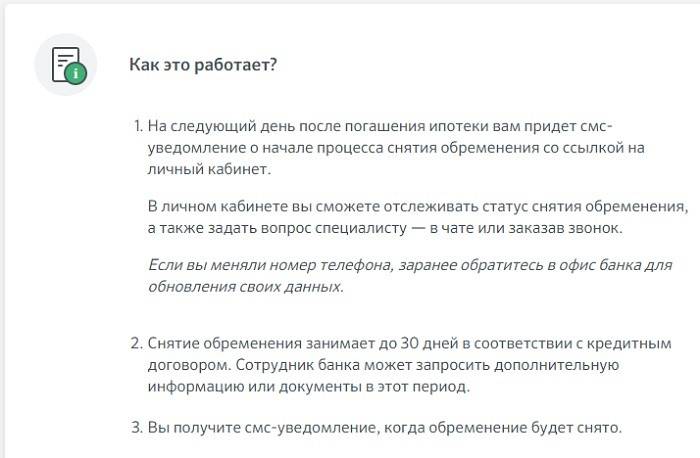

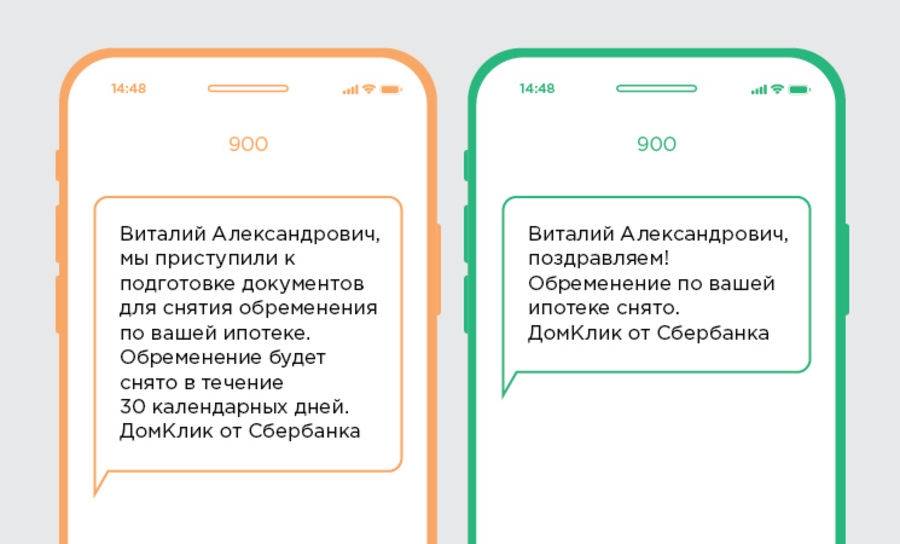

Как правило, банк готовит документы на протяжении 10 дней, однако не дольше одного месяца.

В службе регистрации все действия регламентированы законом. При предъявлении в службу Росреестра погашенной закладной, на процедуру уйдет три дня.

Если не производилось оформление закладной, для обращения в регистрационную службу должен явиться также сотрудник банка.

Также допускается оформление доверенности на клиента банка, который сможет подписать заявление от банка.

В этом случае процедура потребует пяти рабочих дней.

Важно знать, что если заемщик будет обращаться самостоятельно, банк обязан в 30-дневный срок подать в службу регистрации документы, которые свидетельствуют о погашении долга и необходимые для снятия обременения с ипотечной недвижимости

Через суд

Случаются ситуации, при которых снятие ограничений на жилплощадь не допускается совершить без согласия кредитной организации и нужно обращаться в суд, чтобы завершить данную процедуру.

К примеру, в случаях:

- Если банк лишили лицензии или он самостоятельно прекратил свою деятельность;

- Если пропал заемщик;

- смерть заемщика;

- при отказе должника на снятие обременение с жилья;

ЕВ указанных случаях в суд нужно предоставить следующие документы:

| Договор ипотечного кредитования | и документ, который подтверждает отказ в снятии ограничения |

| Квитанции | об оплате государственной пошлины |

| Документы | на наследство, если произошла гибель заемщика |

Процедура снятия обременения через суд займет намного большее количество времени.

Продолжительное время потребуется на назначение судебного заседания в суде, и на рассмотрение дела.

После принятия судом решения о снятии ограничений, потребуется подождать пока постановление суда вступит в юридическую силу.

В регистрационную службу наряду с прочими документами подается принятое решение суда.

Оформление в собственность помещения, купленного по ДДУС

Договор долевого участия в строительстве (ДДУС) — это распространённая форма покупки жилья по ипотеке в Сбербанке, получившая большую популярность в России. Каждый договор обязательно заверяется госорганами и сохраняется в ведомственной базе данных. Регистрация прав на помещения, расположенные в новых домах — это сложный процесс, требующий больших временных затрат.

Для завершения этой процедуры потребуются:

- Заявки застройщика и физического лица, являющегося участником долевого строительства;

- ДДУС и приложения, считающиеся неотъемлемой частью соглашения;

- Бумага от компании, описывающая объект (указывается метраж и фактический адрес помещения)

- Справка об оплате государственного сбора;

- Письменное согласие мужа или жены на совершение операции с недвижимым имуществом (требует подписи нотариуса);

- Разрешение на возведение здания;

- Технический план дома, в котором указано количество и метраж комнат;

- Строительный проект;

- Полис страхования ответственности строительной организации и квитанция, подтверждающая погашение страховой премии;

- Договор поручительства, удостоверяющий намерение строительной компании сдать дом в установленные сроки;

- Справка, удостоверяющая оплату комиссии по соглашению о поручительстве;

- Перечень людей, собирающихся приобретать жилплощадь.

Сроки регистрации соглашения, заключённого строительной организацией с первым участником ДДУС, составляют десять суток. Регистрация последующих соглашений происходит в пятидневный срок. Порядок оформления квартиры в собственность при ипотеке в Сбербанке предполагает постановку возведённого жилья на специальный учёт (на все комнаты в здании оформляются кадастровые бумаги согласно ФЗ-221).

Это важно знать: Налоговый вычет с покупки квартиры в 2021 году для физических лиц: кто имеет право, размер, как получить

Регистрация права владения по договору происходит после визирования акта приёма жилья. Порядок оформления права собственности требует предъявить:

- Заявку участника ДДУС;

- Справку об оплате госпошлины;

- ДДУС, зафиксированный в ЕГРП;

- Передаточное соглашение;

- Разрешение на эксплуатацию здания (выдаётся местными властями).

Порядок оформления квартиры в собственность при ипотеке в Сбербанке предполагает отправку собранного пакета бумаг в Росреестр. Бумаги можно направить заказным письмом или принести в МФЦ. Если документация пересылается в цифровом виде, то она заверяется шифрованной электронной подписью.

Сроки снятия обременения

Общая продолжительность процедуры складывается из двух частей. Первая представляет собой подготовку документов, которой занимается банк и заемщик. Обычно она занимает 1-2 недели.

Сроки Росреестра и МФЦ

Вторая часть предусматривает время, необходимое для проверки и выдачи конечного результата специалистами МФЦ или Росреестра. Это происходит, как правило, в течение 3 рабочих дней. В некоторых случаях при сильной загрузке процедура может незначительно затянуться до 5 дней, о чем клиенты предупреждаются заранее. При необходимости получения свидетельства о собственности или выписки из ЕГРН продолжительность мероприятия увеличивается на сроки, установленные в региональных подразделениях МФЦ и Регистрационной палаты.

Обращение в Росреестр

Сегодня снять ипотеку можно в любом удобном для себя отделении данной инстанции. Если не было закладной, то заёмщик и представитель банка должны прийти туда вместе с требуемым пакетом материалов.

Вместо Росреестра допускается обращение и в ближайший МФЦ. Это намного удобнее, ведь можно заранее записаться или взять талончик на нужную вам дату и время, которое вас устроит.

При отсутствии закладной банк и бывший заёмщик пишут совместное заявление о погашении записи об ипотеке, которая содержится в реестре прав. После этого владельцу квартиры следует получить новую выписку из ЕГРП, в которой сведения об ипотеке уже будут отсутствовать.

Если на ипотечную квартиру оформлялась закладная, то снятие обременения возможно без дальнейшего участия банка.

Собственник недвижимости идёт вместе с погашенной закладной в Росреестр (МФЦ), пишет заявление, предоставляет паспорт и копию правоустанавливающих документов на квартиру.

Как и в предыдущем случае, нужно получить свежую выписку из ЕГРП. Напомним, что на данный момент свидетельства о праве собственности на жилье уже не выдаются.

У владельца недвижимости может возникнуть вполне резонный вопрос: платится ли госпошлина за отмену отношений по ипотеке?

Если снимается ипотека с обременением в Сбербанке, то придётся заплатить 350 рублей за получение обновлённой выписки из ЕГРП. Само финансовое учреждение за свои услуги по снятию залога платы не взимает.

Как банк забирает ипотечную квартиру

Многие заемщику могут представить себе 90-е годы и подумать, что грозный сотрудник банка может прийти домой и выселить. На самом деле все немного иначе.

- Если переговоры с клиентом не дали результата, уполномоченный сотрудник банка направляет иск, с требованием взыскания долга в банк. В качестве просьбы банк просит разрешить изъять залоговое жилье для продажи и закрытия долга.

- Пристав, получив иск, первым делом оценивает финансовое положение заемщика и поручителей по договору. Все счета дожника, поручителей и созаемщиков в банке арестовываются. В рамках закона судебный пристав имеет право списать деньги с банковского счета заемщика в случае возникновения долга.

- В случае, когда нет возможности взыскать сумму долга с клиента, то банк дает разрешение на выставление ипотечной квартиры на продажу с лишением право собственности заемщика.

- Уполномоченный сотрудник банка выставляет имущество на продажу. Полученной суммой от продажи погашается долг, а остаток выплачивается заемщику по договору.