Пробуем урегулировать долг до суда

Определенный процент заемщиков сталкиваются с проблемами и начинают задерживать платежи – сначала на несколько дней, потом уже месяц и так далее. Законодательно не установлено, когда банк вправе обратиться в суд для взыскания просроченной задолженности. Поэтому кредитные организации имеют полное право тянуть время до последнего и пытаться своими силами взыскать долг.

Но если это не получается, то банк начисляет пени и штрафы – причем на весь период неоплаты. Но еще банк при непосредственном обращении должника может согласиться уменьшить сумму штрафа или пени, если заемщик гарантирует оплату в ближайшее время.

Для того, чтобы уменьшить сумму штрафа и пени, следует обратиться в банк или МФО и согласовать срок оплаты долга взамен на отмену или уменьшение размеров штрафов и пени. Это можно сделать и по заявлению, по устной договоренности, все зависит от суммы долга и срока просрочки

На возможность уменьшения размера санкций по согласованию с кредитором обратил внимание эксперт Сергей Шиловских:

Однако не все кредиторы согласны пойти навстречу заемщику. Если банк отказывается списывать пени и штрафы, то стоит обращаться в суд. Однако по факту в суд должна будет обратиться именно кредитная организация. Как ускорить этот процесс? Здесь есть два варианта.

Первый – при разговоре со специалистом по взысканию должник должен сказать, что он отказывается от оплаты долга и начисленных штрафов, и попросить обратиться в суд для урегулирования вопроса. Как только сотрудник банка или МФО зафиксирует отказ от оплаты, то кредитор примет решение о перепродаже долга или обращения в суд.

Обратите внимание, что если заемщик официально не трудоустроен (по тем данным, которые есть у банка), то банк может принять решение о перепродаже кредитного обязательства коллекторам. Это связано с тем, что суд принимает решение об удержании определенной суммы с официальных доходов должника

Если заемщик получает «черную» зарплату, то долг он будет возвращать слишком долго.

Самостоятельно заемщик не может обратиться в суд для расторжения кредитного договора – невозможность выплаты кредита или завышенные размеры процентов по нему не могут быть причиной для его расторжения. Единственная причина, по которой заемщик имеет право потребовать расторжения кредитного договора – значительное повышение кредитной ставки после заключения договора.

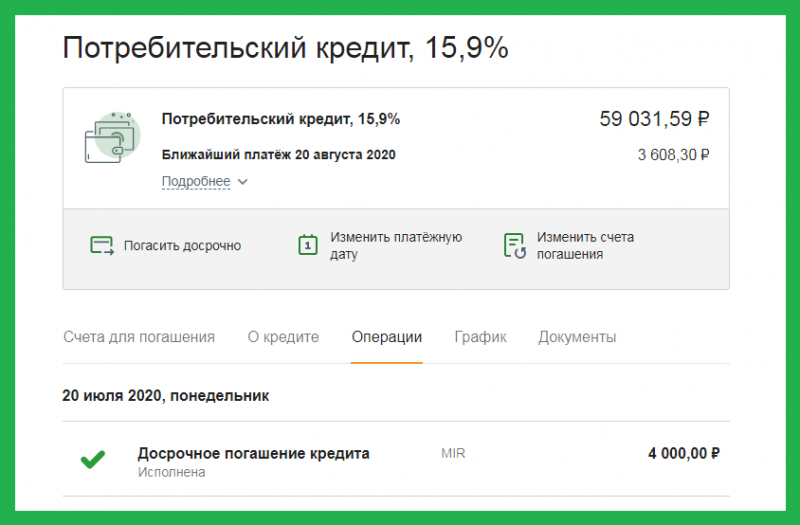

Второй вариант – договориться с банком о досрочном погашении кредита. В этом случае кредитор выставляет требование на погашение кредитного обязательства, заемщик подъезжает в офис и подписывает документ. В требовании установлена дата досрочного погашения – чаще всего в течение 1 месяца.

Но все эти способы не помогут уменьшить сумму основного долга, то есть «тело» кредита, да и проценты по нему тоже не спишутся. Банк или МФО могут только отменить или уменьшить размер неустойки и штрафных санкций.

Есть еще одна распространенная ошибка заемщиков. Как только они узнает, что Центробанк назначил временную администрацию в кредитной организации, то перестают платить по кредиту и ждут отзыва лицензии. Такое решение ошибочное. Отзыв лицензии или ликвидация банка никак не влияет на кредитное обязательство. Заемщик все равно должен будет оплатить всю сумму кредита и процентов по нему. Кроме этого, за срок просрочки будут рассчитаны пеня или штраф.

Рефинансирование кредита

Рефинансирование — один из вариантов изменения условий кредитного договора в сторону их улучшения. Если сравнивать сложность реализации всех перечисленных вариантов, то рефинансировать кредит намного проще, чем, к примеру, добиться от банка права на реструктуризацию.

По основным условиям рефинансирование следует рассматривать в одной плоскости с реструктуризацией. Разница заключается в том, что первый способ — соглашение заключается с нынешним кредитором, а второй — со сторонней кредитной организацией.

Плюс, по рефинансированию банки предлагают конкретные условия — суммы, сроки, процентные ставки. В случае с реструктуризацией все решается на сугубо индивидуальном уровне.

Рефинансирование кредитов МТС Банк

| Кред. лимит | 5 000 000Р |

| Проц. ставка | От 9.9% |

| Без процентов | До 5 лет |

| Стоимость | 50 000 руб. |

| Кэшбек | От 20 лет |

| Решение | От 1 мин. |

Как рефинансировать кредит в банке

Если банк отказывает в снижении процентной ставки и реструктуризации, кредит можно рефинансировать. Практически у каждой крупной кредитной организации в линейке имеется соответствующий продукт. Для реализации механизма необходимо придерживаться следующей последовательности действий:

- Найти предложение банка о рефинансировании кредитов.

- Подать заявку.

- Предоставить банку документы — к стандартному списку документации может быть добавлена и копия кредитного договора.

- Дождаться решения кредитной организации.

Лучшие предложения банков по рефинансированию онлайн →

Решение в большинстве случаев принимается в течение 1-3 дней. Если оно будет положительным, новый кредитор полностью погасит задолженность заемщика по текущему договору. Временная вторым банком сумма станет предметом кредитного договора.

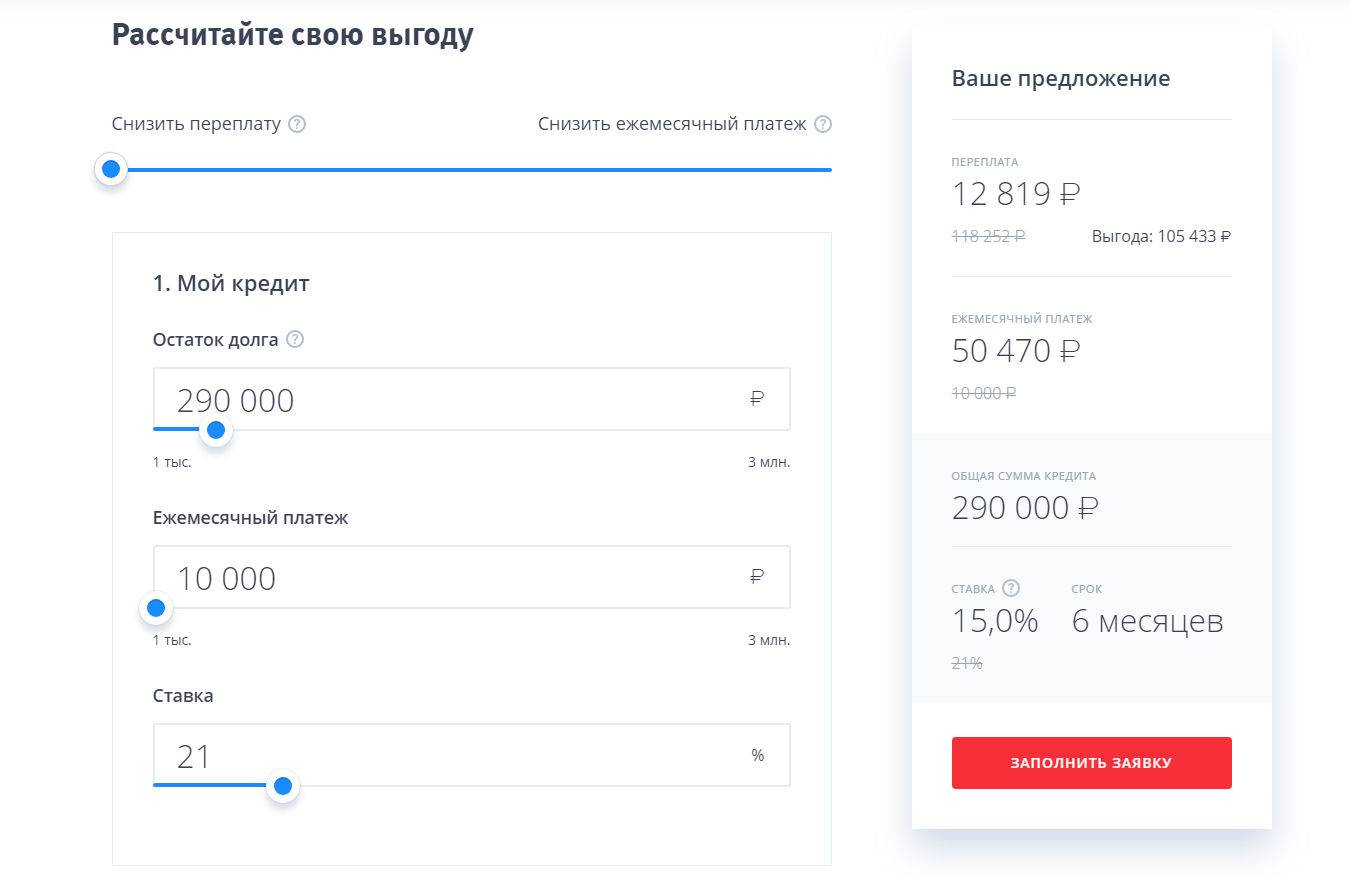

К рефинансированию целесообразно обращаться, если предложенные вторым банком условия в лучшую сторону отличаются от первоначальных. В идеале: уменьшенная ставка, комфортный ежемесячный платеж, подходящие сроки кредитования. По структуре подобные соглашения практически ничем не отличаются от стандартных кредитных договоров.

Официальные источники информации:

Способ 1. Рефинансирование

Процедура рефинансирования представляет собой заключения

нового кредитного договора на более выгодных для заемщика условиях.

Для уменьшения платежа по кредиту быть произведены следующие изменения:

объединение нескольких кредитов;

увеличение периода возврата;

уменьшение процента по кредиту;

прочие улучшения условий кредитования.

Преимущества рефинансирования

Объединение нескольких кредитов в один – задолженность погашается одним платежом один раз в месяц.

Возможность уменьшения ежемесячного платежа, поскольку при рефинансировании будет действовать более низкая процентная ставка, либо срок кредитного договора продлевается, что ведет к уменьшению ежемесячной выплаты.

Факторы,

влияющие на положительное решение по рефинансированию

Необходимо знать, что рефинансирование осуществляется

на условиях, зависящих от конкретного банка.

При вынесении положительного решения кредитно-финансовое учреждение учитывают следующие факторы:

Кредитная история заемщика – просроченные платежи в прошлом могут быть веской причиной отказа в настоящем. О том как улучшить кредитный рейтинг, читайте здесь.

Общая сумма задолженности. Банки не заинтересованы рефинансировать маленькие кредиты.

Степень закредитованности заемщика. О сильной степени закредитованности говорит тот факт, если человек тратит на погашение кредитов 50% своего дохода.

Обязательное страхование – банк вправе потребовать перестраховать объект недвижимости, если речь идет об ипотеке, или автомобиль, если речь идет об автокредите.

Предоставление полного пакета документов – точный перечень предоставляется конкретной кредитной организацией.

Фактически, заемщик заключает, как правило, новый

кредитный договор и заново проходит всю процедуру.

Снижение

ставки по действующему кредиту

Рефинансирование становится наиболее актуальным в период сокращения ключевой ставки. Так как процент по вновь выдаваемым кредитам напрямую зависит от ее размера. А следовательно, кредитные деньги становятся дешевле.

Это значит, что установленные ставки по кредитным договорам могут изменяться в меньшую сторону в зависимости от ключевой ставки.

За последние два года ставка сократилась на 1,75 пункта. В начале 2018 года она составляла 7,75%, в начале 2020 года – 6,0%.

Следует заметить, что в ряде развитых стран ключевая

ставка вообще является отрицательной. Например, Европейский центральный банк

установил такие ставки еще 5 лет назад. Тому же примеру последовала Япония.

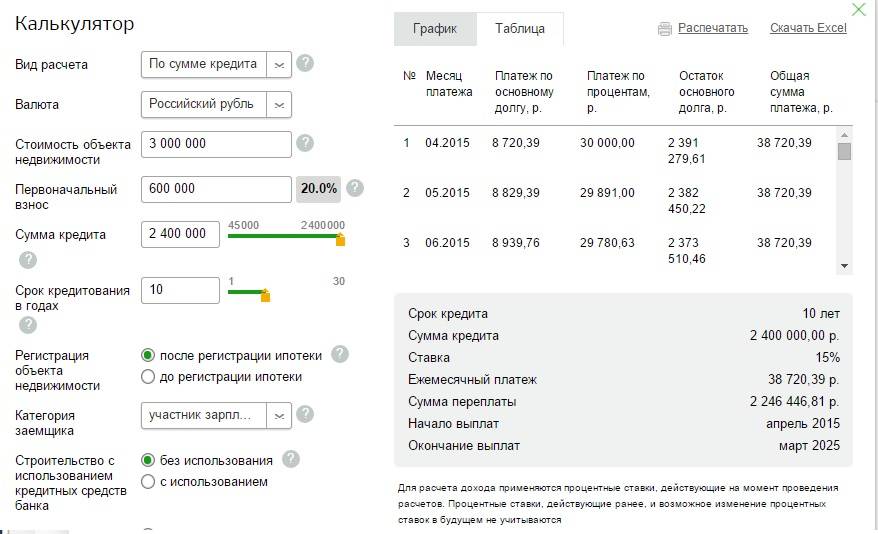

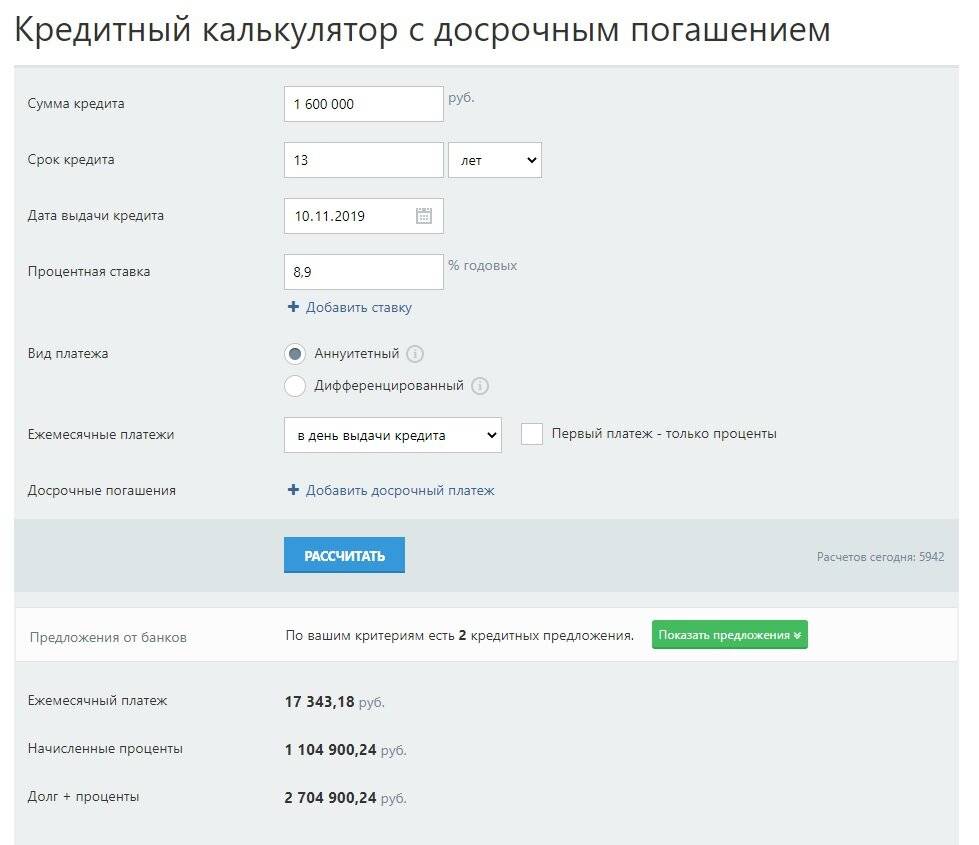

Пример влияния процентной ставки на размер платежа

В России наблюдается аналогичная тенденция. Например, кредиты физическим лицам в январе 2014 года Сбербанк выдавал в среднем под 26,21%, а в декабре 2019 года – уже под 14,62% (данные сайта ЦБ РФ). Таким образом, стоимость кредитных денег сократилась практически в 2 раза.

Таким образом, для снижения кредитной нагрузки

необходимо использовать все возможности рефинансирования. При этом даже если

процентное снижение ставки будет не значительным, оно даст хорошую экономию за

счет размера кредита.

Если банк предлагает кредитные продукты потенциальным клиентам со сниженной ставкой, то, как правило, у заемщика есть право, обратиться с просьбой, понизить ставку по действующему договору.

Банк не заинтересован в погашении кредита досрочно с помощью заключения договора с другим кредитором. В этой связи он может пойти навстречу и удовлетворить просьбу.

На практике решение снизить процентную ставку чаще всего принимается по ипотечным кредитам, ведь это наиболее востребованный кредитный продукт.

Положительное решение банка зависит от приводимых заемщиком аргументов в пользу понижения ставки, поэтому в заявлении необходимо подробно изложить причину просьбы, например, отметить изменения на рынке финансовых услуг, приложить коммерческие предложения конкурентов с более низкой процентной ставкой.

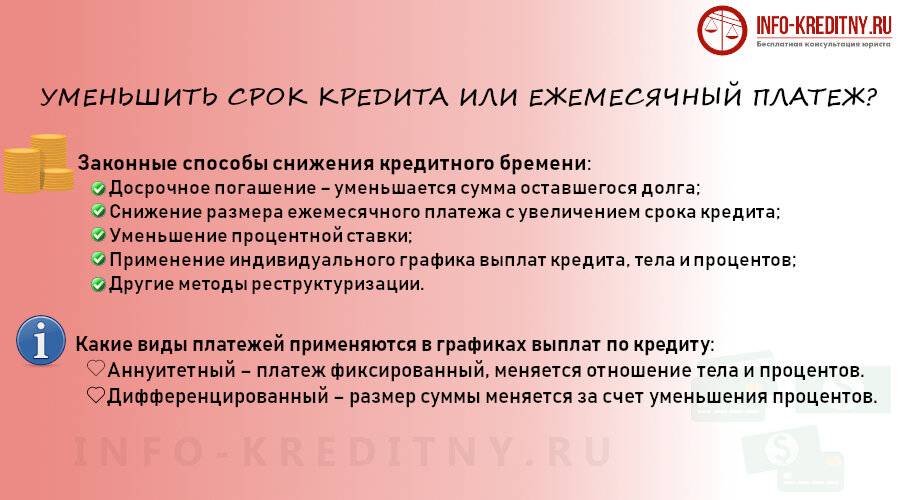

Возможные варианты уменьшения переплаты

Большая кредитная нагрузка является одной из самых популярных денежных проблем россиян. Люди набрали кредитов и платят по ним большие проценты. В настоящий момент существует 3 основных способа уменьшения переплаты по кредиту

- Досрочное погашение

- Рефинансирование

- Экономия на различных комиссиях, страховке, налоговых вычетах от государства, материнский капитал, вклады, изменение процентной ставки, возврат страховки при досрочном погашении.

Других вариантов просто напросто нет! Всякую там реструктуризацию, изменение процентной ставки, кредитные каникулы… конечно стоит рассматривать, но практически эти варианты не реальны или же эти продукты одобряют не всем. Банки не сильно хотят уменьшать ставки по существующим кредитам, т.к. это лишает их дохода.

Каждый из этих способов рассматривает отдельного рассмотрения, имеет свои нюансы. Для конкретного человека нужно подбирать вариант погашения. У нас есть параметры кредита и чтоб уменьшить переплату — их нужно поменять следующим образом:

- Сумма долга — снизить как можно скорее

- Ставка — снизить как можно скорее

- Срок кредитования — уменьшить

- Тип платежей — по возможности дифференцированные

Как уменьшить платеж по кредиту в Сбербанке?

Есть несколько способов, с помощью которых потенциальный заёмщик может уменьшить первоначально заданную сумму ежемесячного платежа. Это:

- реструктуризация задолженности;

- перекредитование;

- оформление страховки;

- предоставление пакета документов в расширенном формате.

Рассмотрим каждый из перечисленных вариантов.

Риски банка выше, но и выгод больше. Клиент будет дольше являться заёмщиком СБ, но получит больше средств на решение иных жизненных задач.

Сбербанк неохотно идёт на реструктуризацию. Чтобы убедить его администрацию изменить условия, нужно предоставить веские документальные основания. Они должны доказывать, что внесение ежемесячных платежей по кредиту в имеющемся объёме в силу изменившихся условий стало невозможным.

Важно: если надеетесь на реструктуризацию, постарайтесь не допустить просрочку. Она может негативно повлиять на решение банковской администрации

Рефинансирование

Если условия кредита стали обременительны, можно обратиться в банк по поводу рефинансирования. Это также поможет сделать ежемесячный платеж меньше. Данный тип изменения условий также называют перекредитованием. Оно имеет смысл в следующих случаях:

- гражданин имеет сразу несколько различных кредитов в разных финансовых организациях;

- для погашения ранее взятого займа берётся новый кредит, что постепенно превращается в традицию, неимеющую конца.

Рефинансирование – это перевод кредита из одного финучреждения в другое на условиях более выгодных, нежели первоначальные.

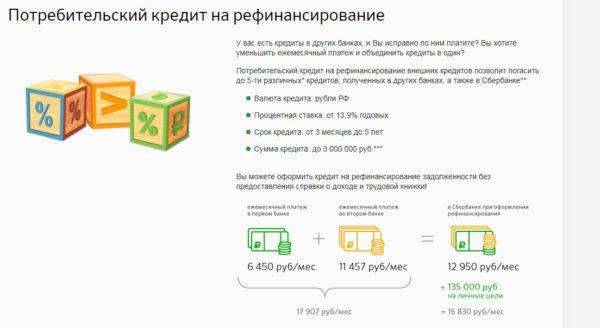

В СБ возможности перекредитования такие:

- объединение в один сразу 5 заёмов (по кредитке, потребительский, автокредит и ипотека);

- минимальный размер объединяемой суммы – 15 000.00 рублей;

- максимальный размер объединяемой единым кредитом суммы – 1 000 000.00 рублей;

- ссудный процент варьируется в пределах: от 13,25% до 25,5%.

Пакет документов идентичен пакету, который требуют при первоначальном оформлении кредита.

Снизить платеж можно и с помощью предоставления более обширного пакета документов, чем требуется. В этом случае задача состоит в том, чтобы убедить администрацию СБ в своей благонадёжности и платежеспособности, то есть указать, что риски сотрудничества минимальны.

В число документов, способных повлиять на лояльность финучреждения, могут входить:

- справки о существовании дополнительных заработков;

- свидетельства о правах на недвижимое имущество;

- диплом о высшем образовании;

- документы на транспортное средство и т. п.

Предоставленные бумаги должны показывать, что заёмщик обладает достаточным количеством средств для своевременного внесения платежей по кредиту.

Страхование

Ещё один путь, способный повлиять на лояльность банка, – приобретение страховки. Нужно застраховать своё здоровье, жизнь и трудоспособность. Страховой полис снизит банковские риски и сделает возможным уменьшение ссудного процента.

Клиент не обязан приобретать страховку при оформлении займа. Однако, пойдя на такой шаг, он в итоге может сделать условия кредитования более выгодными и перекрыть сумму, потраченную на покупку полиса.

Разберем пример

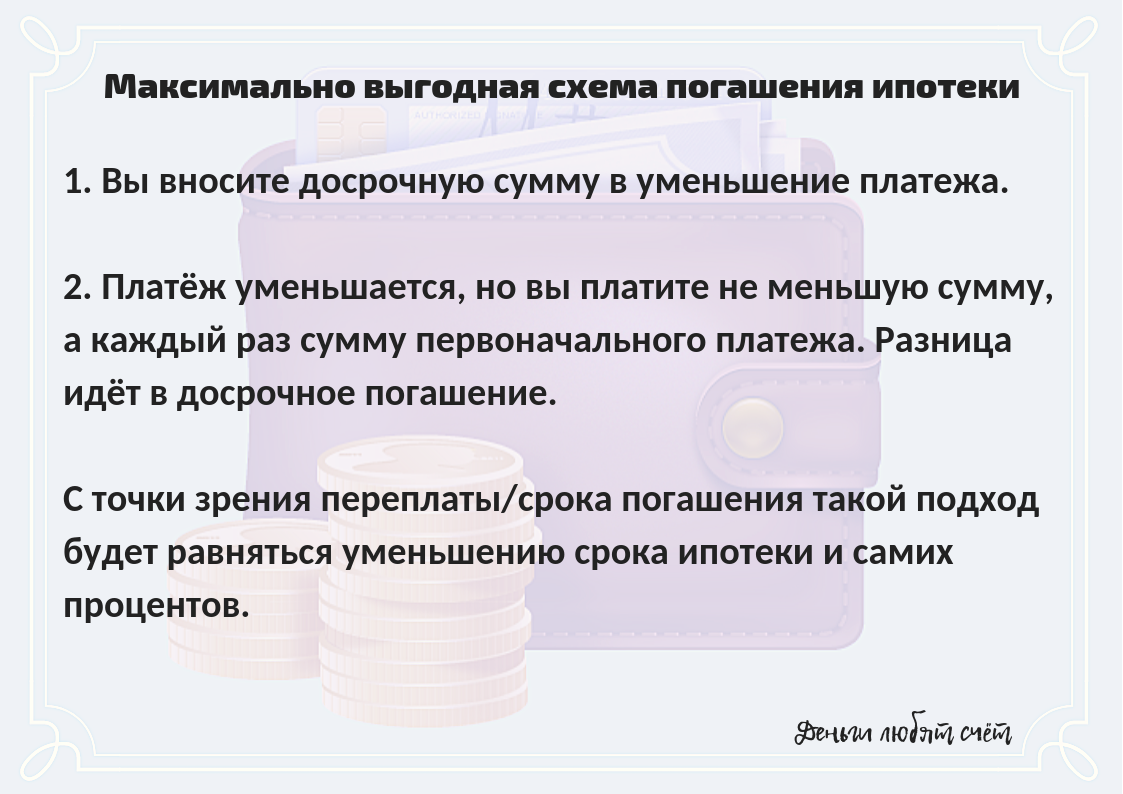

Чтобы понять, что будет выгоднее, уменьшение срока кредитования или суммы платежей, нужно подсчитать, сколько составит общая переплата по кредитному договору.

Во всяком случае нужно обратиться за помощью к опытному кредитному эксперту, который поможет решить вопрос, как уменьшить срок кредита или ежемесячный платеж.

Для этого воспользуемся примером. Клиент взял долгосрочный кредит на 1.5 млн. рублей под 14% годовых. Срок кредитования – 10 лет (120 месяцев).

Без внесения дополнительных платежей общая сумма переплаты по кредитному договору составит 1 293 000 рублей. При этом заемщик планирует внести досрочный платеж размером в 200 тысяч рублей на 10 месяц кредитования.

Рассмотрим два случая:

- уменьшение ежемесячных платежей. Воспользовавшись услугами кредитного калькулятора подсчитали, что каждый месяц придется вносить не 23 300 рублей, а 20 тысяч на 11 месяц кредитования. Такая сумма сохранится на весь дальнейший период. Общая переплата составит 1 140 638 тысяч рублей. Это позволит сэкономить почти 150 тысяч рублей;

- сокращение общего срока кредитования. Воспользовавшись формулой расчёта получаем, что общая переплата составит 890 тысяч рублей. Это почти на 400 тысяч меньше, чем при изначальных данных.

Ясно, что такой метод не выгодный для банка, поэтому большинство финансовых организаций заранее исключают этот метод досрочного погашения и отдельно вписывают в условия договора.

Практические советы

Поскольку большинство схем погашения предусматривают начисление процентной ставки по кредиту только на остаток долга, то разумно будет уменьшить его настолько, насколько будет возможным. Существует несколько методов уменьшения общей переплаты, которые используются в зависимости от ситуации.

Их можно разделить на две подгруппы:

- зависящие от клиента – частичное досрочное погашение с дальнейшим уменьшением кредитного периода либо размера ежемесячных платежей;

- другие. Это может быть не соблюдение условий договора со стороны банка либо наличие факторов, которые могут повлиять на уменьшение процентной ставки либо общего срока кредитования.

Первый метод, который поможет сохранить деньги заемщика – сократить срок кредитования.

Бывают различные ситуации, когда у клиента улучшается финансовое положение и он может позволить себе вносить платежи большего размера. Благодаря такому подходу уменьшается общий срок кредитования и сумма переплаты по процентной ставке.

Если финансовое положение клиента ухудшилось, он может обратиться к кредитному эксперту с просьбой понизить процентной ставки по кредитным платежам. Это спорный вопрос и если банк увидит действительно уважительную причину, то он может пойти вам навстречу.

Если по каким-то причинам банк отказал в помощи клиенту, то можно обратиться в другой, который предлагает более выгодные условия кредитования.

В таком случае будет проведена процедура рефинансирования. В таком случае кредит будет оформлен с более лояльными условиями, что также поможет сэкономить деньги на переплате процентной ставки.

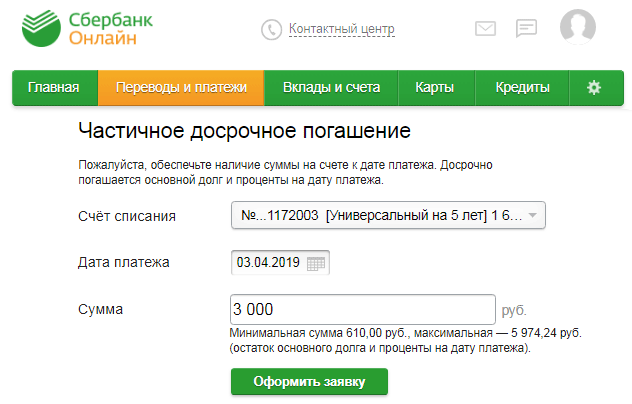

Как посмотреть график платежей по кредиту?

Заемщик должен всегда помнить о своих кредитных обязательствах, а чтобы не допустить долгов и просрочек по оформленной ссуде, он обязан знать график платежей. Получить нужную информацию клиент Сбербанка может несколькими способами:

- В личном офисе Сбербанк Онлайн в разделе «Кредиты». Здесь нужно выбрать кредит, затем нажать «График платежей».

- В ближайшем отделении Сбербанка, обратившись к сотруднику банка (с собой следует иметь паспорт РФ);

- Позвонив в службу поддержки клиентов по бесплатным сервисным номерам 800 5555550 и 900.

Также для наглядности можно распечатать график, выбрав соответствующую команду в меню личного кабинета Сбербанка Онлайн.

Способ 2. Рефинансирование

Если у вас высокая ставка по договору, вы можете перекредитоваться в другом банке под более выгодный процент. Любое банковское учреждение с готовностью пойдет вам навстречу, если у вас стабильное финансовое положение и хорошая кредитная история. Но вы должны донести до работников банка, что ваше стремление перекредитоваться связано исключительно с желанием сэкономить. Ни в коем случае не упоминайте о своих материальных проблемах.

Чтобы действительно получить выгоду на рефинансировании, нужно учитывать несколько моментов:

Откажитесь от дополнительных услуг. Как бы сотрудник банка не навязывал вам страховку, ни в коем случае не берите ее. Это добровольная услуна и вы имеете право отказаться

В противном случае экономия на рефинансировании сойдет на нет.

При выборе новой кредитной программы обращайте внимание на общую расчетную сумму процентов. Эту цифру вы найдете в графике платежей

Может оказаться, что несмотря на кажущиеся на первый взгляд выгодные процентые ставки и небольшой ежемесячный платеж, переплата получиться больше в новом банке, чем в старом. Такое происходит при аннуитетной системе платежей. Особенно будьте внимательны, если вы уже выплатили значительную часть займа старому банку, а второй кредитор предоставляет ссуду на больший срок.

Рефинансировать кредит можно и в том случае, если ежемесячный платеж слишком высок для вас. Также часто заемщики проводят перекредитование на другую валюту. Например, вы брали кредит в долларах, но хотите перейти на рубли. Это разумно, учитывая склонность рубля к постоянной девальвации.

Рефинансировать кредит можно практически в любом банке, например, в «Сбербанке».

Банки редко идут на рефинансирование небольших кредитов. Поэтому, если у вас заем не превышает 30 тыс. рублей, обращаться к кредитору не имеет смысла.

Как узнать график платежей по займу в Сбербанке

График платежей выдается клиенту в распечатанном виде при подписании остальной обязательной документации, в том числе и кредитного договора. В любом случае его электронная версия отображается в личном кабинете зарегистрированного в Сбербанк Онлайн клиента. Этот же способ просмотра актуален для тех, кто отправлял заявку через сервис и получал деньги без визита в Сбербанк.

По мере погашения кредита график может незначительно или существенно меняться. Если в электронную версию система вносит автоматические поправки, то бумажный экземпляр будет считаться устаревшим и требовать замены. В этом случае плательщику придется обратиться к специалисту Сбербанка для выдачи обновленной версии.

Как узнать график платежей по займу в СБ?

При оформлении заёма банковский служащий вместе с контрактом выдаёт клиенту на руки график внесения платежей. Это развёрнутая таблица, в которой видно:

- когда нужно вносить очередную сумму;

- сколько следует внести;

- сколько гражданин платит непосредственно за займ;

- сумму, списанную по процентной ставке;

- комиссионные;

- сколько долга осталось после совершения платежа.

Сотрудник банка обязан разъяснить клиенту суть таблицы, чтобы у него не возникало вопросов в процессе расчётов с кредитным учреждением.

Если по каким-то причинам нет возможности заглянуть в график, посмотреть информацию о платежах можно в интернет-банкинге «Сбербанк Онлайн». Для этого надо:

- Войти в личный кабинет.

- Перейти во вкладку «Кредиты».

- Войти в раздел «Детальная информация».

- Кликнуть на «Способ погашения».

На открывшейся странице будет предоставлена вся информация по займу.

Кому могут уменьшить ежемесячный платеж?

Для того, чтоб уменьшить свой платеж по кредиту, заемщик, при возникновении финансовых трудностей (желательно до срока очередного погашения) должен отправиться в банк с соответствующим заявлением.

При этом, стоит отметить, что комиссия финансового учреждения чаще всего одобряет подобные требования только при обращении клиентов с безупречной кредитной историей, которые утратили возможность выплачивать полную сумму кредита по объективным причинам, например, из-за уменьшения заработной платы или увольнения.

Подтверждением уважительности оснований ухудшения финансового положения являются справки установленной формы с места работы, которые нужно предоставить банку.

Подобные заявления от граждан, которые не однократно допускали просрочки по погашению ежемесячных платежей, как правило, не находят положительного отклика финансового учреждения.

Как уменьшить размер регулярных платежей?

При добросовестном выполнении кредитных обязательств, заемщик, столкнувшийся с финансовыми трудностями по независящим от него причинам, может обратиться в одно из отделений банка-кредитора с заявлением об уменьшении ежемесячного платежа. Реализовать это право можно несколькими способами:

1) Реструктуризация кредита – это распространенный финансовый ход, позволяющий уменьшить ежемесячный платеж путем изменения условий займа. Он может выражаться в пересмотре графика погашения кредита, в предоставлении кредитных каникул и т.п. Однако подобная процедура может проводиться банком только в экстренных ситуациях и влечет увеличение переплаты по кредиту.

Так, например, при увольнении с работы вы обратились к банку с заявлением о реструктуризации. При положительном рассмотрении этого вопроса, вам могут продлить срок кредитования, что станет основанием для уменьшения ежемесячной платы, но вызовет переплату по процентам.

2) Рефинансирование кредита – это возможность погасить долг путем получения нового кредита в ином финансовом учреждении на более выгодных для заемщика условиях.

Данный прием сможет дать ожидаемый результат в случае первоначального кредита на длительный срок, при скачках курса валют в более выгодную для вас сторону и других существенных изменениях ситуации на рынке.

- Как взять кредит на рефинансирование

- Рефинансирование кредита в Московских банках

3) Снижение процентной ставки – достаточно редко используемый способ уменьшения кредитных платежей, состоящий в обращении к банку с ходатайством об уменьшении процентов.

Положительные решения по подобным обращениям бывают нечасто и, как правило, возможны только при значительном снижении процентных ставок на финансовом рынке в целом и при подробном обосновании своих требований клиентом.

4) Погашение кредита с опережением графика – возможность уменьшить платеж за кредит, при оформлении займа со стандартной схемой погашения. Этот способ состоит в преждевременной оплате части основного долга, в результате чего соответственно уменьшается сумма процентов по нему.

Так, не потерять на уменьшении ежемесячной платы по кредитному обязательству можно при обращении с просьбой рефинансировать долг и при преждевременной оплате его основной части.

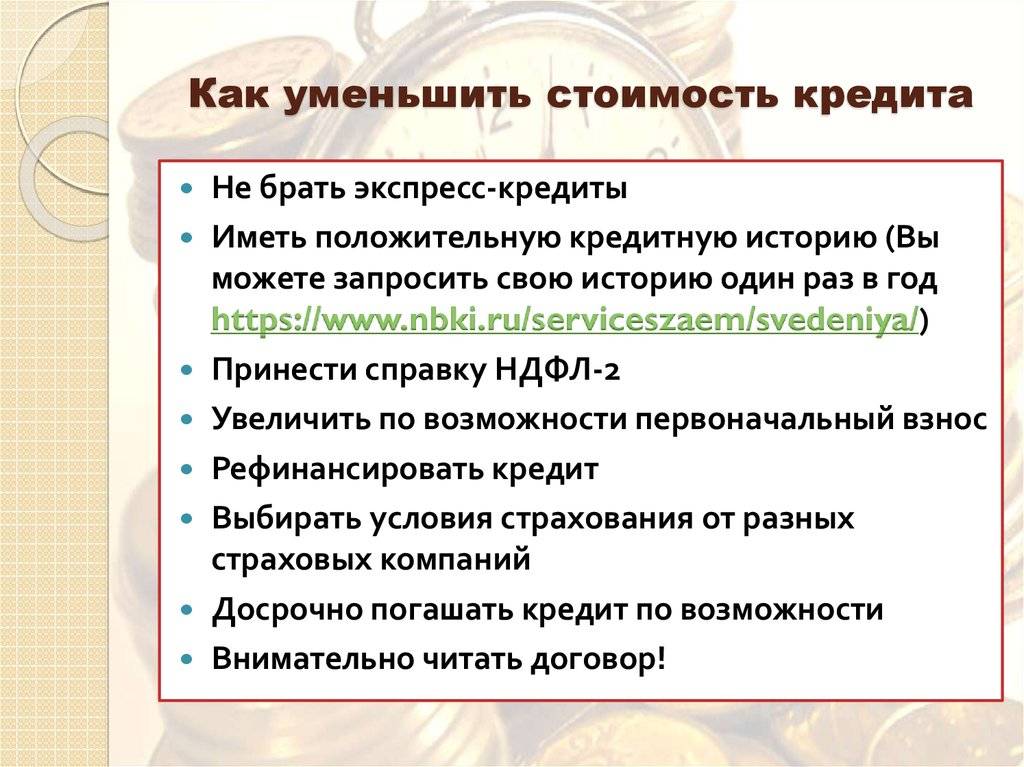

Методы снижения ставки на этапе получения кредита

Снижение ставок по кредитам Сбербанка возможно, если заемщик прибегает к помощи поручителей: так, по потребительскому предложению условия меняются с 14,9% на 13,9%, к тому же банк повышает кредитный лимит. Поручитель должен соответствовать базовым требованиям компании, ознакомиться с ними можно на официальном сайте банка.

Таким образом, если не брать в расчет два последних критерия, клиент вполне может добиться пересмотра условий кредитного договора.

Оформление по сезонному предложению или акции: они регулярно проводятся банком. К таким относятся, например, предложения ипотеки с использованием материнского капитала, военной ипотеки, а также кредиты для пенсионеров: ставки варьируются от 11 до 14% в зависимости от конкретного предложения.

Также можно искусственно заставить банк урезать лимиты. Для этого следует нарушать все правила, которые прописаны для стимулирования банка эти лимиты увеличивать. В определенный момент скоринговая система оценит вас как недостаточно надежного и снизить размер заемных средств. Этот способ крайне плох тем, что от клиента не исходит никакого контроля процесса оценки его платежеспособности скоринговой системой. Ошибиться крайне просто, а потому способ рискованный и не рекомендуется к использованию.

Увеличение лимита – это мечта многих клиентов Сбербанка. Так как чем больше доступно денег, тем выше в конечном итоге выгода от приобретения кредитной карты, многие хотели бы его расширить. Однако банки выдают больше денег только в случае, если точно уверены в платежеспособности своего клиента.

Но каким образом понизить лимит целенаправленно, если это необходимо? Для Сбербанка на данный момент имеется только один способ.

Уменьшение процента

Когда банки выставляют определённый процент по займу, то они руководствуются несколькими принципами: возможностью появления риска невозврата средств, сроком кредитования и ставкой Банка России.

Компания разделяет своих клиентов на определённые категории, на каждую приходится свой уровень риска.

Чем больше срок кредитования, тем опаснее организации выдавать крупную сумму. Ведь за долгое время заёмщик может серьёзно заболеть, потерять трудоспособность или даже умереть. А также процент зависит от ставки Центрального Банка, которая может довольно быстро меняться.

Заёмщики выбирают кредиты так, чтобы платить минимальный платёж каждый месяц. Есть несколько способов понижения процентной ставки:

- дополнительный комплект документов;

- оформление страховки;

- контактные данные поручителя;

- хорошая кредитная история;

- активное пользование банковскими продуктами;

- участие в акциях и специальных программах;

- рефинансирование.

- дополнительный комплект документов;

- оформление страховки;

- контактные данные поручителя;

- хорошая кредитная история;

- активное пользование банковскими продуктами;

- участие в акциях и специальных программах;

- рефинансирование.

Если предоставить банку справки о трудоустройстве и доходах, дипломы о высшем образовании, документы на владение недвижимостью или автомобилем, то у него будет меньше шансов на отказ в кредитовании и появится больше возможностей на снижение ставки. Избежать рисков, связанных с потерей работы или трудоспособности, можно с помощью страхового полиса. Банк больше доверяет клиентам, которые страхуют у них свою жизнь и здоровье, предлагает им выгодные условия.

Желательно привлечь поручителей, которые возьмут на себя ответственность в случае, если заёмщик откажется выплатить кредит. Некоторые банки строго ограничивают круг возможных плательщиков и выдвигают к ним такие же требования, как и к самому клиенту. Больше доверия заслуживают заёмщики с положительной кредитной историей, что свидетельствует о хорошей платёжеспособности и благоприятном финансовом положении. Заёмщикам с плохим кредитным прошлым не только не снизят ставку, но и могут отказать в оформлении ссуды.

Общие рекомендации

Чтобы не попасть в долговую яму и не переплачивать проценты по займам, следует всегда придерживаться простых правил. Они заключаются в следующем:

- Чтобы получить выгодную ссуду, необходимо иметь безупречную кредитную историю. Если в истории заёмщика будут отрицательные записи, получить выгодный кредит по хорошей ставке никогда не получится.

- Намного охотнее банки работают с постоянными клиентами. То есть для получения выгодного займа нужно обращаться в банк, где заёмщик получает зарплату, имеет депозитный счёт, уже ранее брал кредит и своевременно его погашал и т. д. Надёжные и проверенные клиенты всегда в приоритете у любого кредитора.

- Для того чтобы получить ссуду по сниженной ставке, заёмщику следует представить банку гарантии своей платёжеспособности. Поэтому помимо справки о доходах, лучше привести с собой платёжеспособного поручителя или представить банку залог.

- Всегда следует помнить о том, что по процентной ставке целевые займы намного выгоднее, чем обычные потребительские ссуды.

- Лучше всегда выбирать дифференцированный график погашения задолженности и ссуды с фиксированной процентной ставкой.

- Никогда не стоит подписывать кредитный договор, не прочтя его. Именно в пунктах соглашения скрываются все подводные камни, в том числе скрытые комиссии, ненужные услуги, штрафные санкции и т. д.

- Чем меньше период оформления кредита, тем меньше окажутся переплаты по процентам. И наоборот, чем дольше срок погашения задолженности, тем больше окажутся итоговые переплаты.

Кредит с обеспечением

Более выгодные процентные ставки предусмотрены по кредитам под залог с обеспечением:

- под залог недвижимости или под ПТС;

- с поручительством третьих лиц.

По таким продуктам самая высокая вероятность одобрения даже при отсутствии официальной работы. Переплата по ним минимальна за счет того, что банку получает гарантию оплаты и риски по займу сводятся к нулю.

- Под ПТС в Восточный — от 9,9% для наших авто и иномарок;

- Под залог квартиры в Совкомбанк — от 11,9% даже без подтверждения дохода.

- С поручительством в Сбербанке — от 11,4% абсолютно на любые цели.

Основной недостаток — длительная процедура оформления. Клиент должен привести поручителя или предъявить бумаги, подтверждающие право собственности на имущество. Рассмотрение заявки может продлиться до нескольких дней. Это не самый лучший вариант для тех, кому деньги нужны срочно.

Воспользоваться материнским капиталом

Современное российское правительство поддерживает семьи, в которых рождаются дети. Если в 2021 году в семье молодых людей родится первый ребенок, то они получат от государства материнский капитал в размере 483 881,83 рублей. Далее при рождении второго ребенка молодые люди получат от правительства еще 155 550 рублей (сумма актуальна на 2021 год и ежегодно индексируется).

Если после появления первого ребенка родители маткапитал не получали, то после рождения второго на их счет будет перечислено сразу 639 431 рубль. По закону, эти деньги можно направить на погашение ипотечного кредита.

Допустим, у семейной пары из нашего примера в 2021 году родился 2-й ребенок, и они получили в качестве маткапитала почти 640 тысяч рублей. Эти средства они решили направить на погашение ипотечного кредита. Как изменится их ежемесячный платеж?

За 2 года выплат по займу задолженность перед банком у молодых людей сократилась с 2 миллионов до 1 866 500 рублей. Если эту сумму еще уменьшить на размер маткапитала, то задолженность станет равна 1 227 тысяч рублей. Ежемесячный платеж в этом случае сократится с 21 492 до 14 080 рублей (станет на 7 400 рублей меньше).