Рублевый или валютный — что выгоднее и какой надежнее?

Подбор вклада осуществляется исходя из предпочтений клиента финансовой организации. Многие граждане Российской Федерации предпочитают хранить сбережения в рублях. Условия предлагает банк, вклады и расчеты по ним удобнее проводить в отечественной валюте

Если вкладчик руководствуется основными принципами получения выгоды (диверсификации), то ему необходимо обратить внимание на текущий курс валют

В рублях

Рублевые вклады, ставки по которым наиболее высокие, имеют ряд преимуществ и недостатков.

К плюсам относят:

- отсутствие необходимости выплачивать налоги;

- фиксированные выплаты;

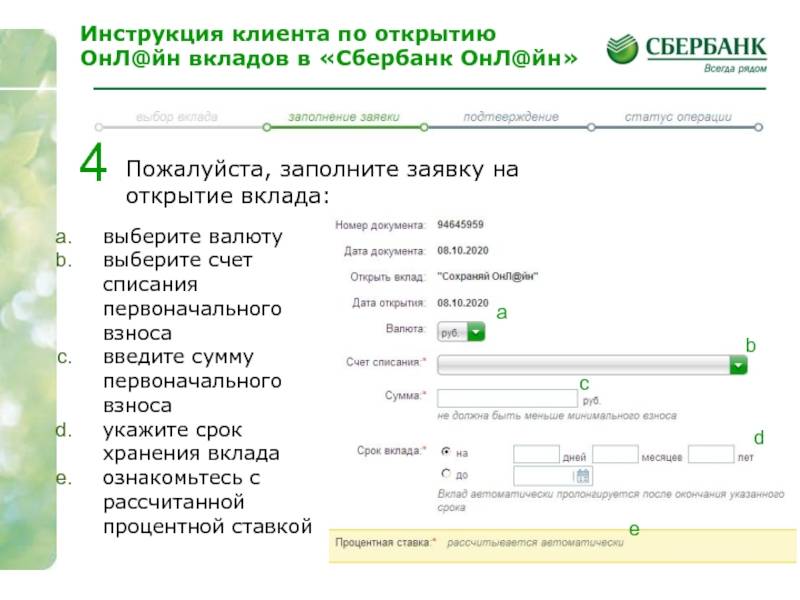

- дистанционное открытие вклада (посредством онлайн банка);

- возможность самостоятельно проводить операции;

- обязательное страхование больших сумм;

- вложение минимальной суммы (от 1000 руб.).

Подобрать вклад можно в любом банке.

Рубль может обесцениться, и все накопления «сгорят». Это считают наиболее существенным минусом. Если вкладчик решит доверить банку более 1 500 000 руб., то капитал подлежит обязательному страхованию. Меньшие суммы можно потерять, если у банка отзовут лицензию.

В евро

Согласно отзывам, вклады в евро считают одним из надежных способов хранения и приумножения капитала. Стабильность валюты обеспечивают страны, входящие в Европейский союз. Курс резервной валюты постоянно растет, увеличивая прибыль вкладчика.

Некоторые финансовые организации предлагают своим клиентам бесплатно открыть карту, при помощи которой можно совершать покупки за рубежом (при условии, что размер депозита превышает 1000 евро).

Ставки по евровкладам, сравнить которые можно на специальных платформах, не позволяют открыть долгосрочный депозит. Если курс валюты будет постоянно расти, финансовая организация понесет убытки, поэтому денежные средства вкладывают на 6-12 месяцев.

В долларах

Проценты по вкладам в долларах достаточно высоки, на разнице курсов можно заработать. Если клиент банка решает открыть валютный депозит, то у него появляется возможность диверсифицировать несколько портфелей одновременно. Процедура позволяет сохранить капитал, вложенный в резервной валюте, и приумножить деньги, хранящиеся в отечественной.

Долларовые депозиты имеют ряд недостатков. Такие вклады страхуют в рублях, поэтому клиент после разорения организации может вернуть финансы только в отечественной валюте. Из-за регулярных скачков курса вкладчик может понести убытки. Предотвратить потери поможет создание мультивалютных портфелей.

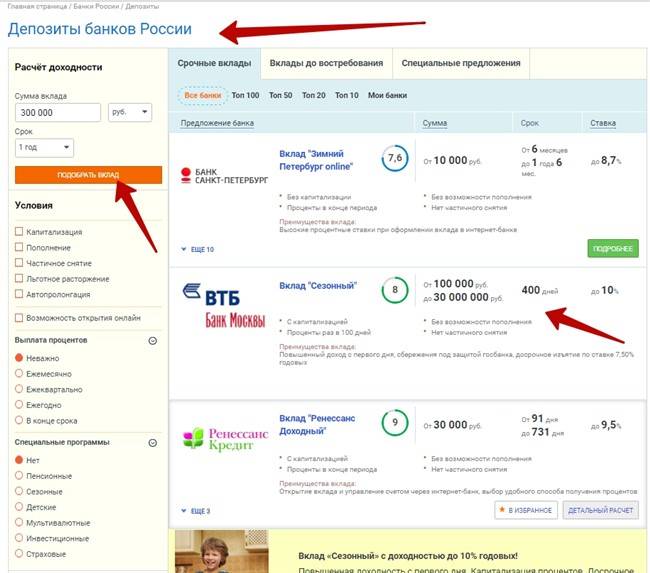

Банки России – процентные ставки по вкладам

Как показывает анализ депозитов, самые выгодные процентные ставки по вкладам в банках России – у непополняемых депозитов сроком от полугода и выше. Интересными могут оказаться предложения небольших банков, которые активно пытаются привлечь новых клиентов:

- «Солидный» – 10,5% на 550 дней от ГазТрансБанка;

- «Максимальный» – 10,5% от 9 до 36 месяцев, банк «Долинск»;

- «Верность традициям Премиум» – 10,25% (сумма от 2 000 000 руб. на 1 год от «Алеф-Банка»;

- «По европлану» – 10% на год от БинБанк Столица;

- «Сейф» – 10% на год от банка «Взаимодействие».

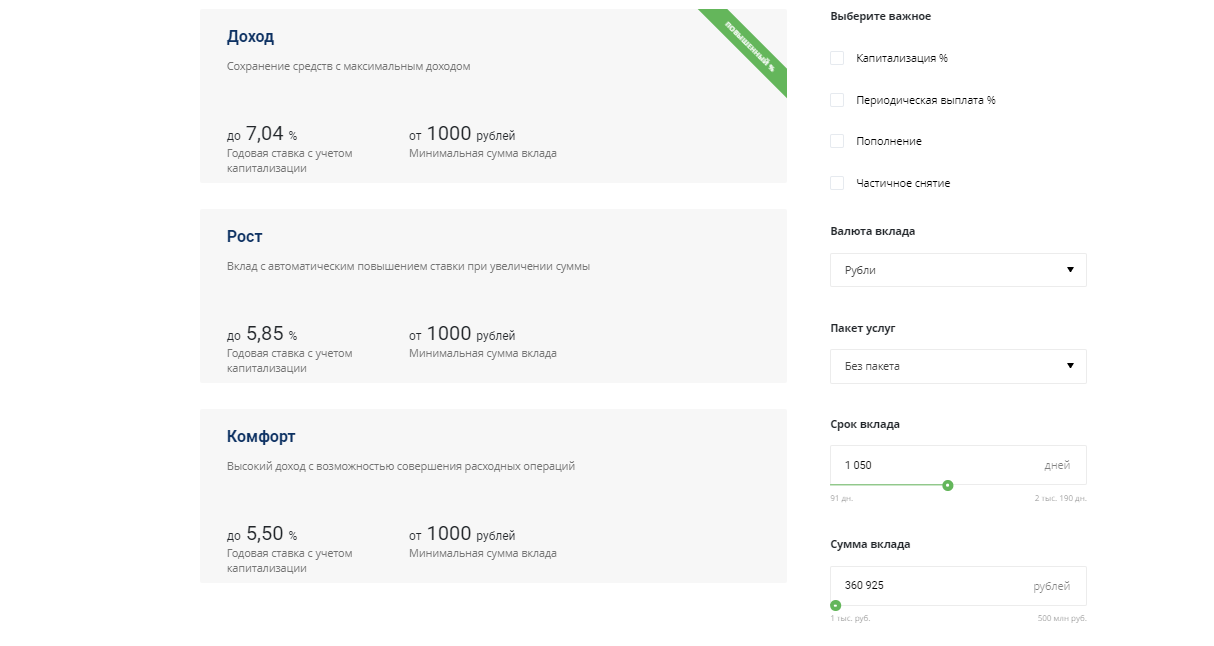

Ставки по вкладам в Сбербанке на сегодня

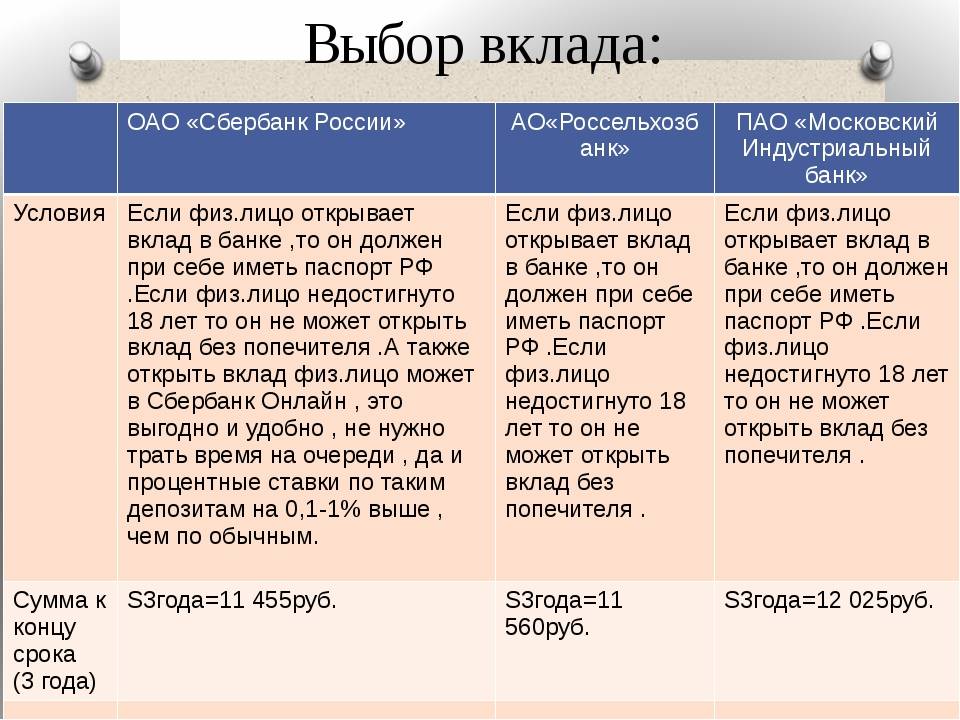

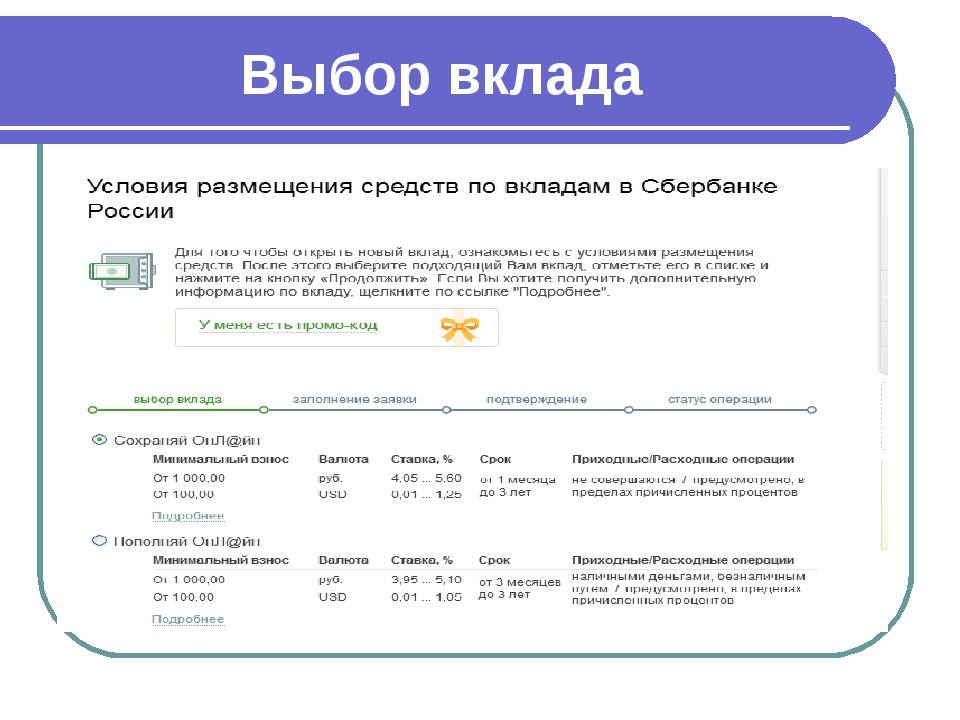

Средние процентные ставки по вкладам в Сбербанке редко превышают 8%, что компенсируется надежностью, широким распространением по РФ и качеством обслуживания.

- «Память поколений» – минимальный депозит составляет 10000 руб. размер ставки – 6,4-7%, причем часть прибыли перечисляется в Фонд Помощи Ветеранам военных действий.

- «Сохраняй Онлайн» – можно сделать в любой валюте. Небольшая минимальная сумма – всего 1000 р. – делает его доступным любым слоям населения. Максимальный процент дохода – 6,13 в рублях и 1,06 в долларах.

Еще популярные предложения:

- «Управляй!» – пополняемый, есть возможность оформить его онлайн. Проценты составляют от 3 до 5,85.

- «Подари жизнь» – частично доход жертвуется одноименному Фонду. Срок – 1 год, ставка – 5,3%, без пополнения.

- «Сберегательный» – обычный счет с минимальным процентом 2,3 годовых. Есть пополнения и досрочное снятие.

- «Сберегательный сертификат» – выгодное предложение с доходом в 8,45% годовых. Особенность – не подлежит системе страхования вкладов.

Банк ВТБ 24

В этом банке присутствует доля государственных денег, так что надежность его вполне оправдана. Процент по вкладу сегодня банк ВТБ 24 предлагает невысокий, что компенсируется выгодными условиями:

- «Выгодный – Телебанк» с ежемесячной выплатой прибыли – 7,4% (онлайн 7,55%) годовых от 1,5 млн руб. на 3 месяца;

- «Накопительный» – от 200000 руб. на 3 месяца и выше, процент – до 6,95, есть капитализация дохода;

- «Комфортный» – 5,35% (при заказе на сайте 5,5%) – срок от полугода, минимальная сумма – от 200000 руб., есть возможность частичного снятия.

Россельхозбанк России

Позиционирует себя Россельхозбанк как «народный банк» с выгодными предложениями для всех слоев населения. Проценты по вкладам физических лиц Россельхозбанка колеблются от 6 до 9% в зависимости от длительности и размера:

- «Инвестиционный» – от 50000 р., 8,75%, выплата прибыли – в конце срока (полгода, год);

- «Золотой премиум» – до 8,1% на срок от 3 мес. до 3 лет, минимальная сумма – 15000000 р.;

- «Классический» – прибыль 7,95% годовых, выплата процентов – на выбор, минимальная сумма – 3000 р.

Вклад в Альфа-банке

Процентная ставка вклада в Альфа-банке сравнима с конкурентами, но популярность финансового учреждения велика. Сейчас клиентам предлагаются:

- «Линия жизни+» – депозит на год со сложными процентами (до 7,1) и минимальной суммой 50000 р.;

- «Победа+» – вклад на полгода, до 7,3% и суммой депозита от 50000 р.;

- «Потенциал+» – с высокой минимальной суммой от 5000000 и прибылью 6,4%, срок – 245 дней;

- «Премьер+» – на полгода, 6,8% с суммой от 5 млн рублей (выплата прибыли – по завершению договора).

Почта банк

Появился «Почта банк» на российском финансовом рынке совсем недавно, причем до 2016 года он именовался «Лето-банк» и являлся дочерней компанией крупного кредитного игрока ВТБ24. В прошлом году все отделения «Лето-банка» закрылись, а клиенты с удивлением обнаружили, что обслуживаются в «Почта-банке». Агрессивная рекламная компания с привлечением известных актеров делает свое дело, банк постоянно призывает воспользоваться его услугами для инвестиций накопленных средств.

Предлагаются выбрать следующие ставки по депозитам в Почта банке, причем все депозиты подлежат страхованию:

- «Сезонный» – на год с суммой размещения от 50 000 руб. Ставка 8,25% с выплатой прибыли по истечению срока, пенсионеры получают 8,5% годовых.

- «Капитальный» – на полгода или год до 8,25% плюс карта в подарок.

- «Накопительный» – пополняемый депозит до 7,5% и минимальной суммой 5000 руб. возможно досрочное закрытие и капитализация процентов раз в квартал.

- «Доходный» – годовой депозит с 7,75% годовых и суммой от 500000 руб., карта или личный счет идут в подарок.

Сравнение условий лучших банковских депозитов

После рассмотрения основных критериев выбора и составленной ранее сравнительной таблицы рассмотрим подробнее предложения финансовых организаций.

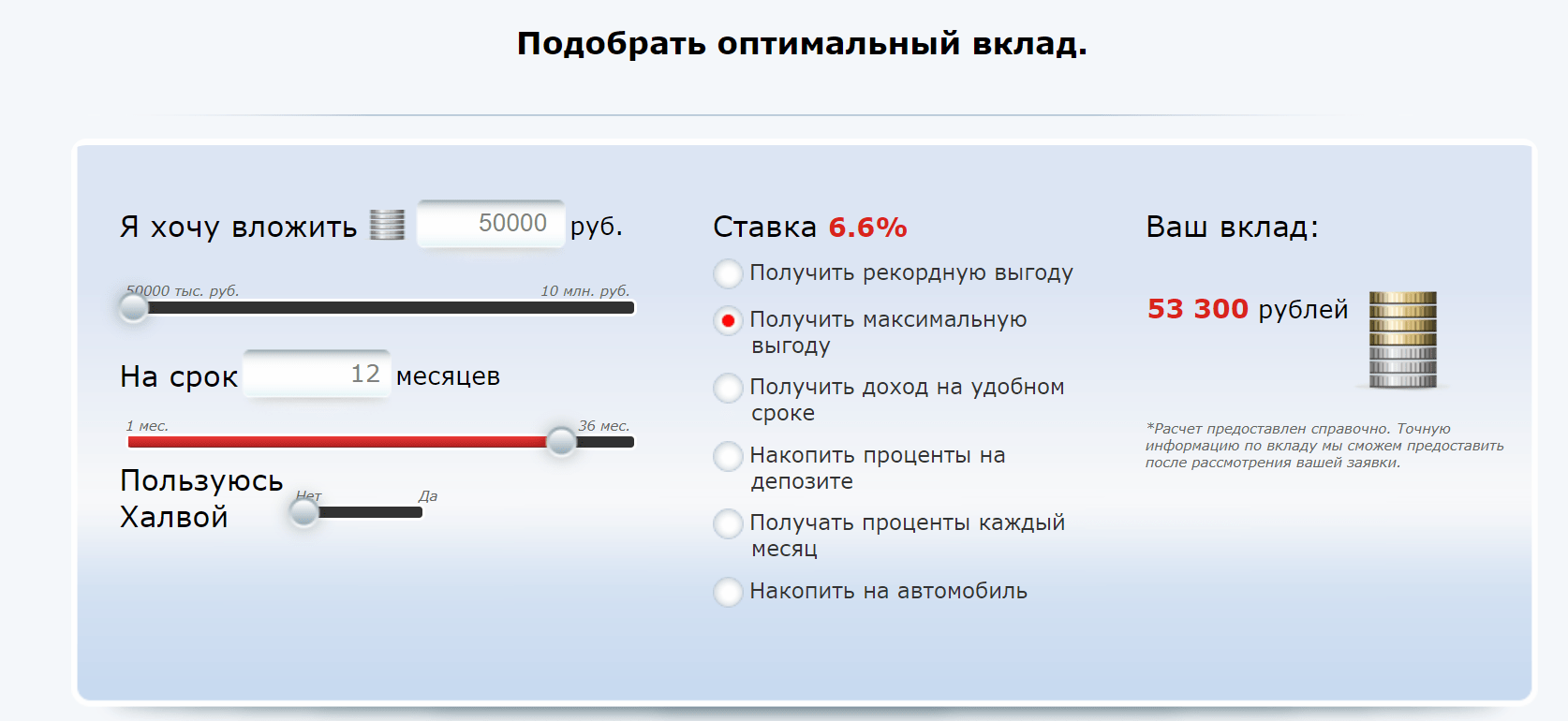

Совкомбанк / Весенний процент с Халвой

Совкомбанк по вкладу “Весенний процент с Халвой” предлагает следующие условия:

- Без частичного снятия, но с возможностью пополнения. Минимальная сумма довнесения – 1 000 ₽. Общий объем пополнения не может превысить размера первоначального вклада.

- Капитализации нет. Проценты выплачиваются в конце срока.

- Минимальная сумма – 50 000 ₽.

- Срок – от 2 до 12 месяцев.

- Процентная ставка зависит от срока вложений и выполнения вкладчиком условия использования карты “Халва”.

| Срок, дни | % ставка без карты “Халва” | % ставка с картой “Халва” |

| 60 | 6,1 | 6,1 |

| 181 | 6,6 | 7,6 |

| 365 | 6,6 | 7,6 |

Условия увеличения ставки на 1 %:

- иметь карту “Халва”;

- не менее 5 покупок по карте за отчетный период;

- сумма покупок – от 10 000 ₽ за отчетный месяц;

- срок вклада – свыше 3 месяцев;

- сумма вклада – до 1,5 млн ₽.

Локо-Банк / Получай проценты

Локо-Банк по вкладу “Получай проценты” предлагает:

- Без частичного снятия. Возможно пополнение в первые 100 дней от 1 000 ₽ для вкладов, открытых на 400 дней.

- Капитализации нет. Проценты выплачиваются ежемесячно.

- При досрочном расторжении договора проценты не теряются, потому что выплачиваются в конце каждого процентного периода.

- Минимальная сумма – 50 000 ₽.

- Срок – от 100 до 400 дней.

- Процентная ставка зависит от срока вложений и суммы, места открытия вклада. Для срока в 400 дней в первые 300 дней действует одна ставка, в оставшиеся 100 дней – другая. В результате минимальная эффективная ставка равна 6,35 %, максимальная – 7,05 %. Для сроков 100 и 200 дней ставка меняется только в зависимости от суммы и места открытия вклада: минимальная – 4,8 %, максимальная – 6,15 %.

Восточный Банк / Весенний

Восточный Банк по вкладу “Весенний” готов предложить следующие условия:

- Без пополнения и частичного снятия.

- Капитализации нет. Проценты выплачиваются в конце срока на пластиковую карту.

- Минимальная сумма – 30 000 ₽.

- Срок – от 1 до 12 месяцев.

- Процентная ставка зависит от срока вложений и суммы. Минимальная – 5,7 % на 31 день для суммы от 30 000 до 650 000 ₽. Максимальная – 7 % на 1 год для суммы от 10 млн ₽.

Инвестторгбанк/Максимальный

Инвестторгбанк по вкладу “Максимальный” предлагает:

- Без пополнения и частичного снятия.

- Капитализации нет. Проценты выплачиваются в конце срока.

- Минимальная сумма – 50 000 ₽.

- Срок – 181 день или 370 дней.

- Процентная ставка на 181 день равна 6,5 %, на 370 дней – 6,6 %.

Банк Зенит / Праздничный 700+

Банк Зенит и его вклад “Праздничный 700+”:

- Без пополнения и частичного снятия.

- Капитализации нет. Проценты выплачиваются в конце срока.

- Минимальная сумма – 30 000 ₽.

- Срок – 730 дней.

- Процентная ставка – 6,55 %.

При досрочном расторжении договора с 501-го до 729-го дня выплачивается 5 % годовых, если раньше этого срока, то по ставке “до востребования”.

МКБ / Все включено Максимальный доход

Московский кредитный банк предлагает разместить средства во вкладе “Все включено Максимальный доход” на следующих условиях:

- Без пополнения и частичного снятия.

- Капитализации нет. Проценты выплачиваются в конце срока.

- Минимальная сумма – 1 000 ₽.

- Срок – от 95 до 730 дней.

- Процентная ставка зависит от срока вклада.

| 95 дней | 185 дней | 370 дней | 540 дней | 730 дней |

| 6,15 % | 6,3 % | 5,5 % | 5,6 % | 5,6 % |

Хоум Кредит Банк / 36 месяцев Плюс

Хоум Кредит Банк и его вклад “36 месяцев Плюс”:

- Без частичного снятия. Возможно пополнение от 1 000 ₽ в течение первых 30 дней после открытия депозита.

- Капитализации нет. Проценты выплачиваются в конце срока.

- Минимальная сумма – 1 000 ₽.

- Срок – 3 года.

- Процентная ставка единая для всего срока – 6,3 %.

Банк Русский Стандарт / Весенний доход

Банк Русский Стандарт и его вклад “Весенний доход”:

- Без частичного снятия. Возможно пополнение в течение первых 30 дней после открытия депозита.

- Капитализации нет. Проценты выплачиваются в конце срока.

- Минимальная сумма – 10 000 ₽.

- Срок – 181 день.

- Процентная ставка единая для всего срока – 6,25 %.

Тинькофф Банк / СмартВклад

Тинькофф Банк и его “СмартВклад”:

- Возможно пополнение в течение первых 30 дней после открытия депозита от 10 ₽. Частичное снятие тоже доступно от 15 000 ₽ через 60 дней после открытия.

- Ежемесячная капитализация с ежемесячной выплатой процентов.

- Минимальная сумма – 50 000 ₽.

- Срок – от 91 до 730 дней.

- Процентная ставка зависит от срока.

| 3–5 месяцев | 6–11 месяцев | 12–17 месяцев | 18–24 месяца |

| 6,06 % | 5,63 % | 5,71 % | 5,8 % |

Банк Уралсиб / Высота

Банк Уралсиб и вклад “Высота”:

- Без пополнения и частичного снятия.

- Капитализации нет. Проценты выплачиваются в конце срока.

- Минимальная сумма – 30 000 ₽.

- Срок – от 91 до 732 дней.

- Процентная ставка зависит от срока вклада: на 181 день – 5,5 %, на 91, 367 и 732 дня – 6 %.

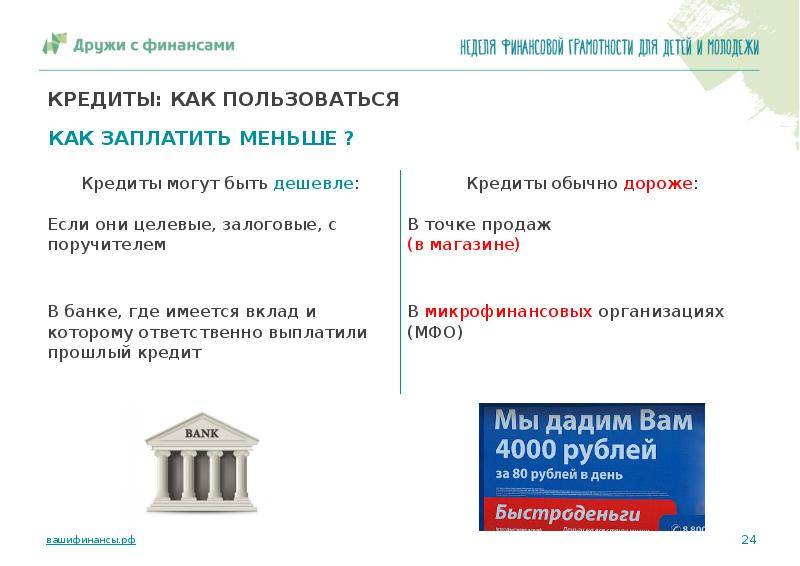

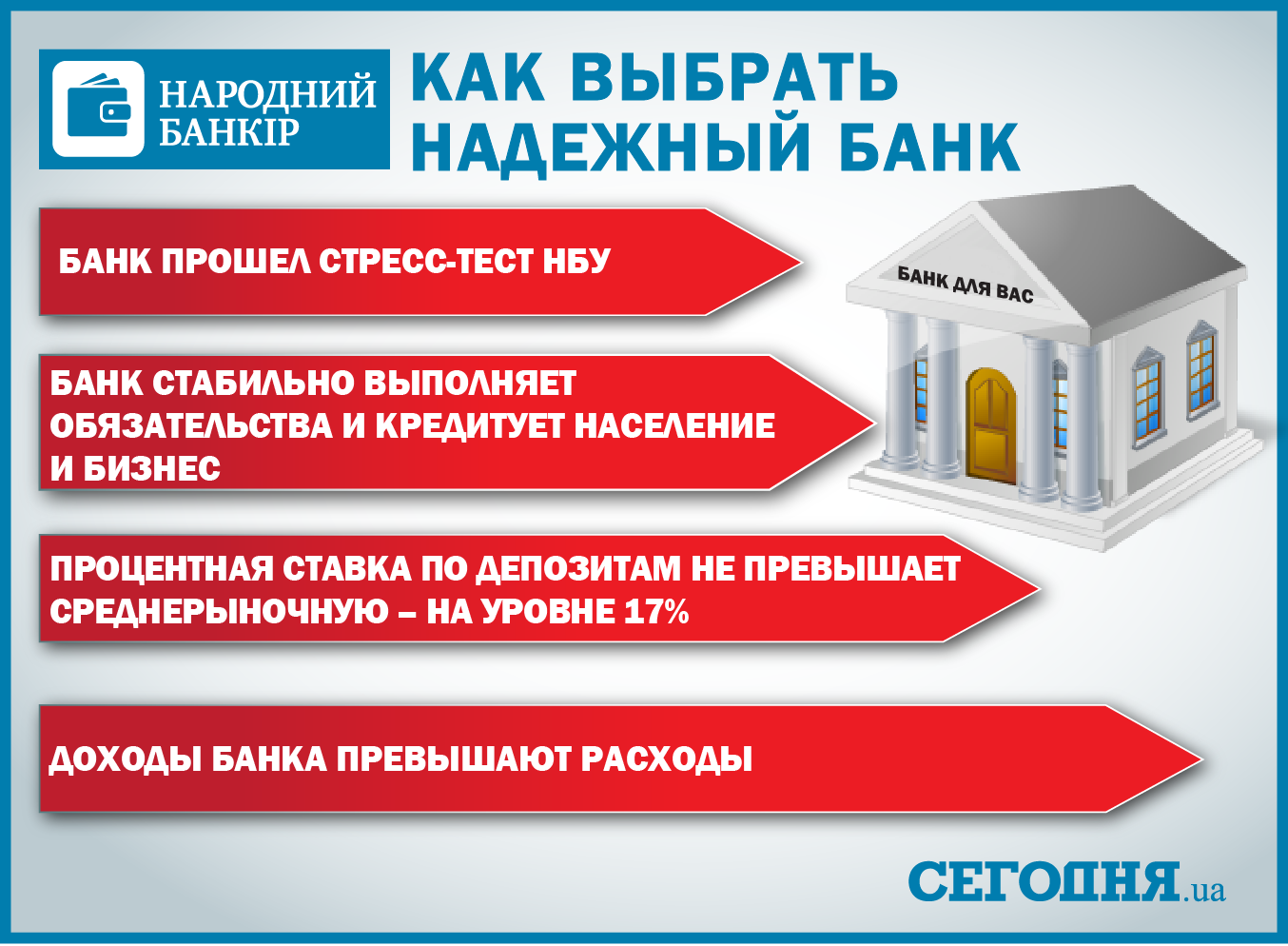

Какая процентная ставка является разумной?

Процентная ставка – величина изменчивая. Она зависит не от желания конкретного банка, а от очень многих факторов. Прежде всего – от ключевой ставки ЦБ и ситуации на рынке банковских услуг. Естественно вам необходимо понимать, какова ключевая ставка и также какова средняя ставка по рынку

Если ставка по вкладу заметно превышает среднерыночные показатели – это сигнал к более осторожному отношению, поскольку банк может испытывать определенные сложности

При этом, часто бывает так, что банки предлагают довольно высокую ставку для действующих клиентов или для тех, у кого вот-вот заканчивается вклад. Это нормальная ситуация: таким образом он удерживает вкладчиков, что гораздо выгоднее, чем привлекать новых. Поэтому есть смысл сравнить условия по вкладам для тех, кто впервые открывает вклад в банке и для тех, кто уже является клиентом. Подозрение должны вызывать как раз высокие ставки для новых клиентов, а не для действующих.

В завершение отмечу, что банковская система в РФ в данный момент меняется. Сокращается количество банков (с более 800 до менее 500 за 5 лет), ужесточаются требования ЦБ к действующим банкам. Это приводит к формированию более качественного банковского сектора. При этом, прежде чем сделать банковский вклад, стоит понимать, что банк – лишь один из инструментов для сохранения средств. И не стоит думать, что средства, инвестированные в несколько банков, имеющих страховку АСВ, полностью защищены. АСВ уже не раз занимало деньги у Центробанка, поскольку объемы выплат вкладчикам закрывшихся банков очень большие. Не получится ли так, что при закрытии очередной банковской организации, у АСВ попросту не хватит денег, чтобы возместить потери всем физлицам?

Банкам можно доверять, если разобраться в нюансах, но доверять все деньги не стоит. Повышайте финансовую грамотность, узнавайте об альтернативных инвестиционных инструментах и распределяйте активы среди них, включая банк.

Выгодные условия и проценты топ российских банков — сравнить и выбрать

Чтобы не ошибиться в выборе организации, необходимо заранее ознакомиться с условиями, которые предлагают клиентам российские банки.

Рейтинг депозитов:

| Название банка | Сумма вклада | Ставка (в %) | Срок (дни) | Доход (макс.) |

| «Смарт-вклад» от Тинькофф-банка | 200 000 | 6,50 | 365 | 13 367 |

| «Максимальный доход Онлайн» от СБИ-банка | 200 000 | 7,60 | 365 | 15 253 |

| «Максимальный стандарт» от банка Национальный стандарт | 200 000 | 7,50 | 365 | 15 494 |

| «Оптимальный на 365 дней» от Кредит Европа банк | 200 000 | 7,20 | 365 | 14 488 |

| «Мега онлайн» от МКБ | 200 000 | 7,00 | 365 | 13 971 |

| «Праздничный» от ВБРР | 200 000 | 7,00 | 360 | 16 354 |

| «Ваш успех» от банка Газпром | 200 000 | 6,60 | 365 | 11 037 |

| «Максимум» от Сити-банка | 200 000 | 5,50 | 365 | 18 721 |

| «Накопительный счет» от банка Открытие | 200 000 | 9,00 | 180-365 | 18 209 |

| «Уверенное будущее» от Ак Барс банка | 200 000 | 9,00 | 367 | 17 560 |

| «Моя стратегия» от Связь-банка | 200 000 | 8,75 | 369 | 17 602 |

| «Инвестиционный» от Байкалинвестбанк | 200 000 | 8,70 | 365 | 17 640 |

| «Инвестиционный Рост+» от банка Ростфинанс | 200 000 | 8,70 | 365 | 17 640 |

| «Надежная защита» от банка Возрождения | 200 000 | 8,65 | 180-365 | 18 00 |

| « со сберегательной опцией» от ВТБ | 200 000 | 8,50 | 365 | 17 030 |

| «Инвестиционный» от банка Солидарность | 200 000 | 8,50 | 365 | 17 030 |

| «Финансист» от Энергобанка | 200 000 | 8,50 | 365 | 17 030 |

| «Вклад в будущее» от Московского индустриального банка | 200 000 | 8,50 | 365 | 17 030 |

| «Двойная выгода» от Росгосстрах банка | 200 000 | 8,50 | 365 | 17 030 |

| «МТС Инвестиционный» от МТС банка | 200 000 | 8,50 | 180-365 | 17 030 |

На территории России более 50 банков предлагают своим клиентам выгодные условия по депозитам. Точный расчет прибыли осуществляется при помощи калькулятора по вкладам.

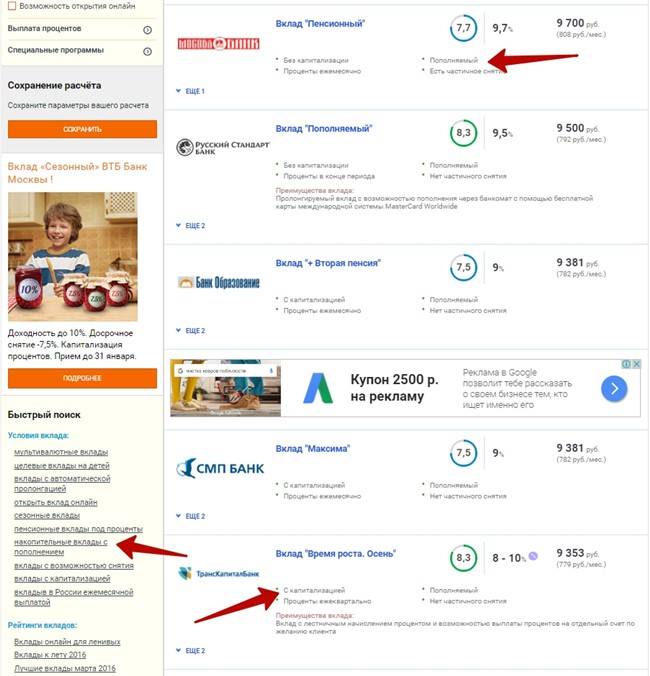

Вклады с возможность пополнения

Депозиты с возможностью пополнения предусматривают эту самую возможность пополнения. Причем, как правило, действуют ограничения по суммам (максимальная и минимальная) и срокам пополнения. К примеру, в договоре указывается, что сумма пополнения может быть не менее и/или не более определенной суммы, при этом сумма общего вклада не должна превысить установленный предел. Также указываются граничные сроки пополнения (например, не позднее половины срока действия договора, или определенного числа месяцев). Снятие или частичное снятие суммы депозита при этом не допускается, а проценты, как правило, выплачиваются ежемесячно.

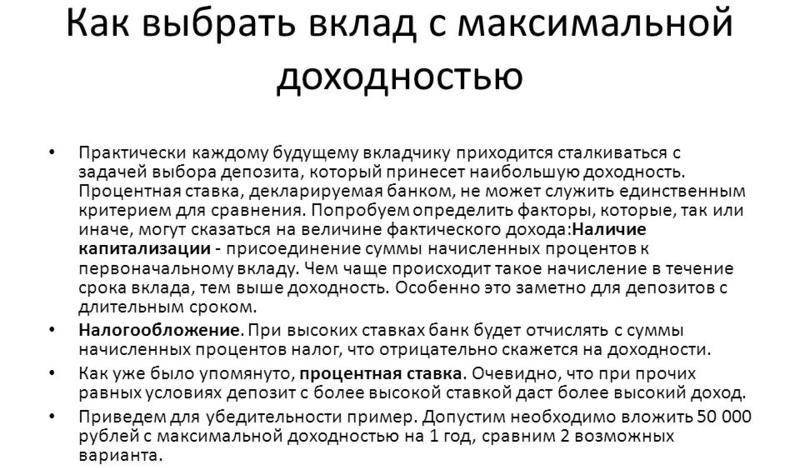

Выгодна ли капитализация

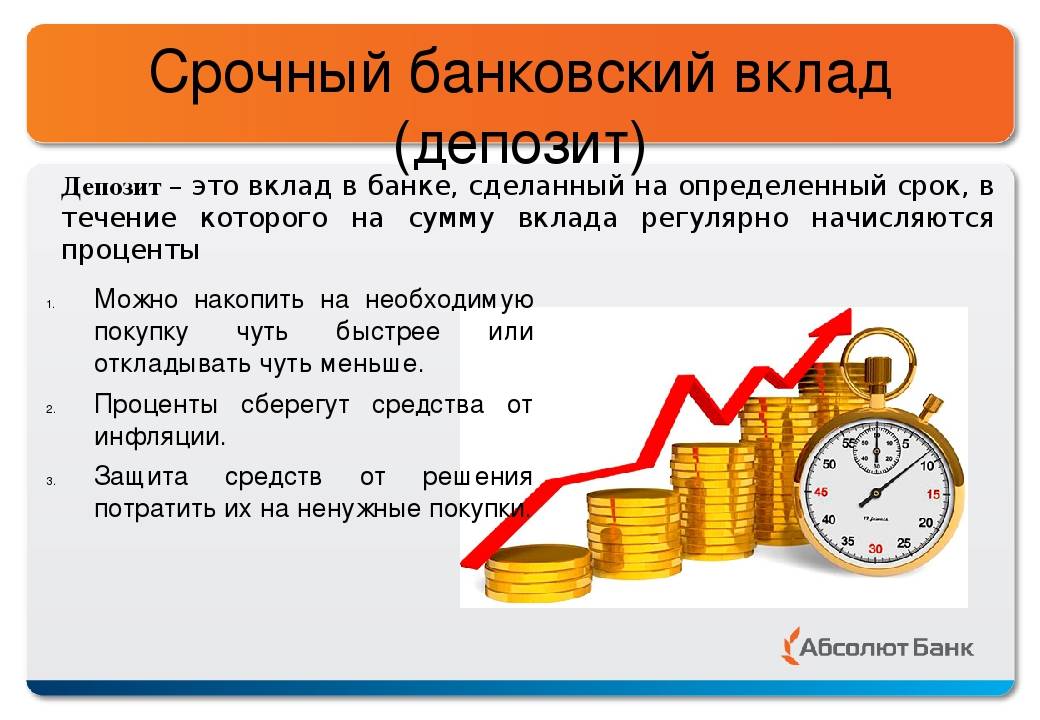

Капитализация – увеличение первоначального взноса на сумму процентов по депозиту. То есть в следующем периоде начисления будут происходить на больший за счет процентов объем средств. Банки предлагают программы с разными условиями начисления:

- капитализацией процентов;

- выплатой процентов на карту клиента;

- зачислением процентов на отдельный счет, например, до востребования, с минимальной ставкой.

Выгоднее выбирать программы с капитализацией, так как совокупная ставка по ним выше. Однако такой вклад не подойдет для получения ежемесячного дохода, потому что при частичном снятии проценты не капитализируются.

Как выбрать самый выгодный вклад?

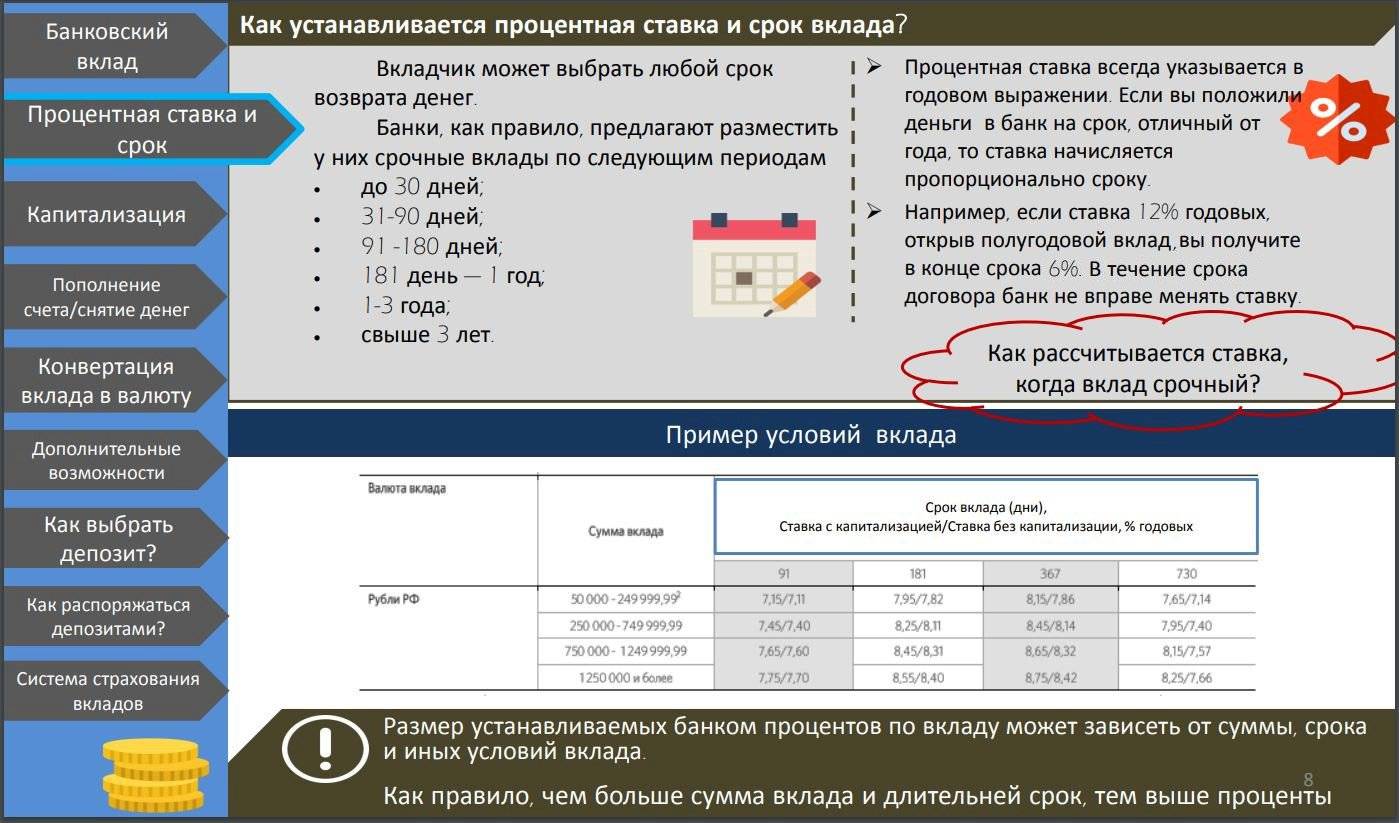

На что обычно обращают внимание при выборе депозита? Конечно же, на процентные ставки (эквивалент денежного вознаграждения, который получает клиент за то, что предоставил банку свои средства в пользование)

В первую очередь нас привлекают высокие процентные ставки (в банках всегда указывается годовая процентная ставка), которые могут зависеть от суммы вклада, от срока размещения вклада, от того, является ли вклад пополняемым или нет, от его вида (срочный или «до востребования»), от капитализации и некоторых других факторов, о которых мы поговорим позже.

Оговоримся сразу, что очень высокие проценты по депозитам – не всегда признак хорошего банка.

Обычно после заключения договора банк не может в одностороннем порядке менять величину процентной ставки, но есть исключения (это касается вкладов с капитализацией процентов и пролонгацией).

Как начисляются проценты по вкладам?

Первый вариант: по окончании срока вклада, проценты начисляются на первоначальную сумму.

Второй вариант: выплата процентов производится с определенной периодичностью (регулярные выплаты), например, раз в месяц или квартал. В этом случае проценты перечисляются на пластиковую карточку или другой счет.

Третий вариант: капитализация процентов по вкладу.

Это означает следующее: к сумме вклада прибавляются проценты за определенный период, и в следующем периоде проценты будут начисляться уже на большую сумму. Такой способ выплаты процентов называется иногда «сложным процентом» и может производиться раз в месяц, раз в квартал, раз в год или в связи с окончанием срока договора.

Как уже отмечалось, вклады с капитализацией обычно имеют более низкий процент, но доход при этом может быть выше.

И еще несколько понятий, которые нужно понимать, обращаясь к банковским вкладам.

Пролонгация вклада – это автоматическое продление депозитного договора после истечения его срока действия и размещение вклада на новый срок без участия клиента.

Если пролонгация не предусмотрена, средства (основная сумма плюс начисленные проценты) будут переведены на счет клиента, и проценты с этого момента начисляться не будут. Для того чтобы возобновить их начисление, нужно прийти в банк и открыть новый счет. Правда, нужно учитывать, что пролонгация распространяется не на все виды депозитов, и, чтобы воспользоваться этой услугой, нужно ее оговаривать заранее в договоре.

Для открытия счета в банке потребуется только паспорт гражданина РФ (иногда могут попросить представить какой-нибудь второй документ, например, загранпаспорт). Если хотите открыть вклад на близкого родственника, достаточно предоставить его документы или нотариально заверенные копии документов.

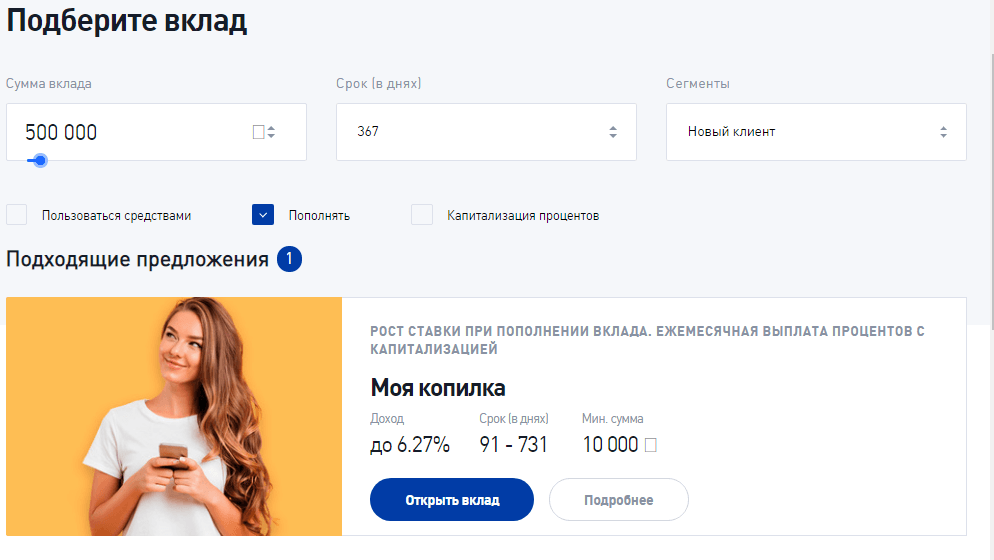

Определяемся с целью вклада и его размером

Разнообразие банковских вкладов позволяет максимально эффективно решать конкретно стоящую задачу. Для этого необходимо понимать цель, сроки ее достижения, какой суммой и в какой валюте располагает вкладчик. От этих параметров будут зависеть возможные варианты программ:

- сохранение денег от инфляции – подойдут депозиты с максимальной процентной ставкой на длительные сроки (от 2 лет) и достаточно крупной суммой вложения (от 100 000 руб.);

- накопление на крупную покупку (жилье, автомобиль, отдых и т. п.) – можно выбрать вклады с возможностью ежемесячного пополнения;

- получение постоянного дохода – депозит с возможностью снятия начисленных процентов. Для получения существенного ежемесячного дохода потребуется крупная сумма вложения (от 1 млн. руб.);

- создание финансовой подушки – долгосрочные программы с максимальным сроком, капитализацией процентов и возможностью регулярного пополнения;

- накопление и передача – подойдут сберегательные сертификаты. Основное отличие от обычного депозита состоит в том, что они могут быть именными и обезличенными. Поэтому сертификат можно подарить или передать (не подлежит страхованию).

Перед открытием вклада необходимо четко сформулировать цель, так как она будет определять дальнейшие параметры.

Обратите внимание! Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читать статью с отзывами о заработке на играх.

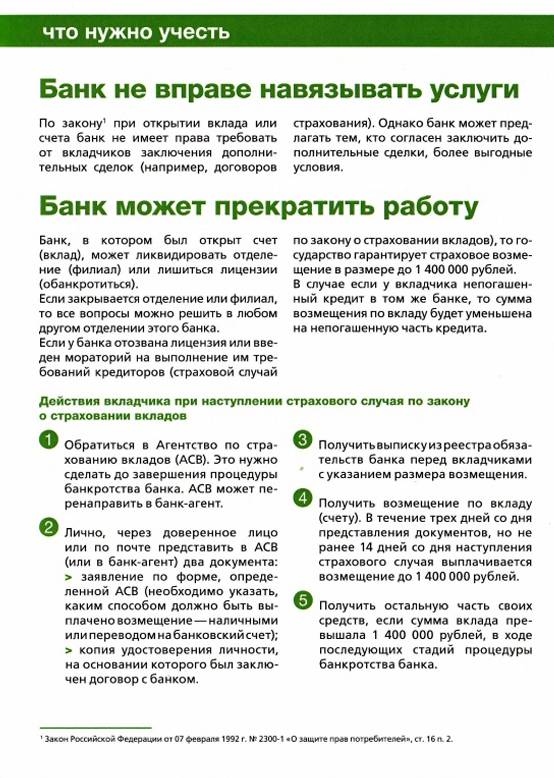

Страхование вкладов

Абсолютно всех потенциальных клиентов интересует, подпадает ли под защиту сбережений накопительный счет, страхование вкладов которых осуществляет АСВ. Агентство гарантирует, что в случае признания банка неплатежеспособным каждому клиенту выплатят его вклад, но не более 1,4 млн. рублей.

Другими словами, вкладчику не рекомендуется размещать в одном банке, даже на разных счетах, деньги в сумме превышающей 1,4 млн. рублей.

Поэтому, перед тем как сделать выбор в пользу того или иного финансового учреждение рекомендуется сначала провести мониторинг и выяснить, имеют ли банки накопительные вклады в своей продуктовой линейке, а также узнать их актуальные условия, на какую категорию клиентов они рассчитаны и самое главное является ли банк участником системы страхования вкладов.

Информация об участии финансового учреждения в системе страхования вкладов обязана находиться в доступном для общего обозрения месте, чтобы каждый желающий мог с ней ознакомиться.

Топ-6. Тинькофф Банк

Рейтинг (2021): 4.62

Удобный личный кабинет

Вклад для тех, кто хочет максимально управлять своими средствами, даже положив их на счет. Удобный личный кабинет позволяет делать это.

Клиенты в своих отзывах называют Тинькофф одним из лучших банков. В отличие от других финансовых учреждений, программа у него только одна. Она сделана так, что вы сами настраиваете условия своего депозита. Минимальная сумма – 50 тысяч рублей, максимальная – 30 миллионов рублей. Срок вклада варьируется от 3 до 24 месяцев. Чем больше сумма и срок вклада, тем выше процент. Поэтому ставка колеблется от 3.55% до 5.24%. Но чтобы получить максимальный показатель, необходимо отметить в калькуляторе вклада значок «Повысить ставку по вкладу». Учтите, что при этом пополнить депозит при работе этой опции можно только в течение 30 дней после его открытия. В ваших силах продлить сроки, отказаться от депозита или перевести проценты на карту. Всем клиентам доступна услуга «Мультивалютный вклад». Так можно хранить деньги не только в рублях, но и в долларах или евро. И менять валюты по мере необходимости. Эта функция обеспечит сохранность деньгам, несмотря на колебания на валютном рынке.

Плюсы и минусы

- Гибкие условия открытия вклада, возможность управления

- Мультивалютный вклад

- Дебетовая карта банка в подарок

- Удобный личный кабинет, полный контроль за финансами

Пополнять можно только в течение месяца со дня открытия

Кладем деньги в банк под проценты выгодно

Итак, если вы хотите уберечь свои сбережения от инфляции, то нет ничего лучшего, чем открытие банковского депозита. Помещая деньги в банк, вы обеспечиваете своим деньгам регулярное приумножение на сумму процентов, начисляемых по открытому вами вкладу. Для того, чтобы отправить свои сбережения на депозитный счет и заставить их немножечко поработать на вас, необходимо:

Решить, в какой валюте вам выгоднее хранить деньги. Как известно, откладывать деньги и брать кредиты предпочтительнее в той валюте, в которой вы получаете заработную плату. Однако, учитывая нестабильность курса рубля, имеет смысл разделить имеющуюся у вас сумму денег на несколько равных частей и положить на депозиты в разных валютах. Имея мультивалютный вклад, вы страхуете себя от убытков, связанных со снижением курса одной валюты, за счет прибыли от роста другой.

Подбирайте вклад, который подходит именно вам. Не бегите в ближайшее отделение Сбербанка или ВТБ только потому, что это одни из крупнейших банков Российской Федерации. Помните, что в таких организациях, как правило, процентные ставки несколько ниже среднерыночных. Чтобы получить максимальную выгоду от своих инвестиций, подыщите для своих денежек банк на портале banki.ru. На сайте вы сможете ввести ту сумму, которая имеется у вас в данный момент времени на руках, указать параметры, которые вас интересуют, а после этого изучить действующие банковские предложения и выбрать наиболее подходящее.

После выбора вклада, отправляйтесь на сайт банка и детально изучите условия по приглянувшемуся вам депозиту

Особое внимание обратите на то, как будут начисляться проценты по депозиту, возможна ли капитализация процентов, реально ли будет снять всю сумму вклада или какую-то часть без потери процентов, которые уже были начислены. Посмотрите, вполне возможно, что некоторые банки предложат вам какие-то бонусы за открытие у них депозитного счета

Не будьте лентяем, просчитывайте все варианты. Даже самые незначительные отличия могут существенно сказать на итоговой сумме вашего депозита. Кстати, те, кто не знает, как посчитать проценты по вкладу, могут смело воспользоваться готовым депозитным калькулятором онлайн в правой части моего блога.

Когда выбор сделан, вооружайтесь деньгами, паспортом и отправляйтесь в ближайшее отделение приглянувшегося вам банка. Заключите с организацией договор и положите на свой свежеиспеченный депозитный счет деньги, внеся их в кассу отделения. Не забывайте, что банковские вклады – это, конечно, гораздо более доходный вариант хранения денег, нежели простое их складирование «под подушкой». Однако, если вы надеетесь заработать таким образом, не слишком обольщайтесь, для значительного приумножения средств лучше воспользоваться менее консервативными финансовыми инструментами.