Подводные камни при беспроцентном кредитовании

При оформлении беспроцентных займов стоит обращать внимание на различные скрытые в договоре комиссии, сборы, платежи, рассчитываемый по сложной схеме льготный период. Обязательно следует внимательно изучить текст соглашения, а впоследствии заранее планировать своевременные выплаты

Не стоит соглашаться на подключение разнообразных автоматических платежей либо дополнительных услуг, не обязательных по договору.

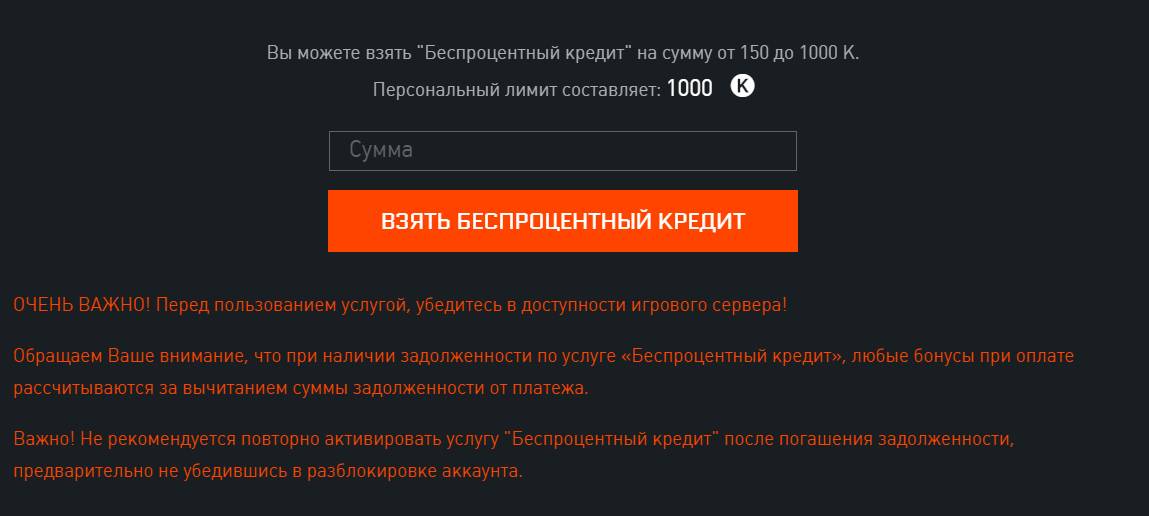

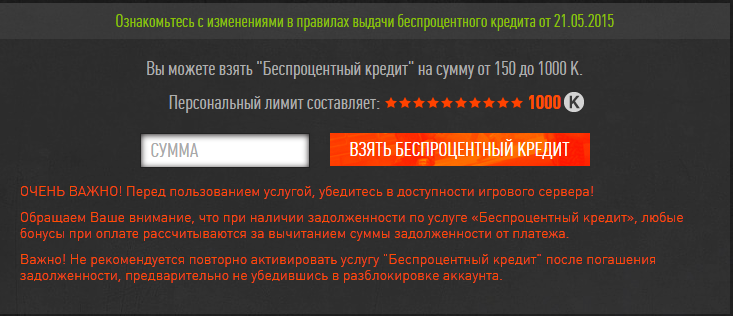

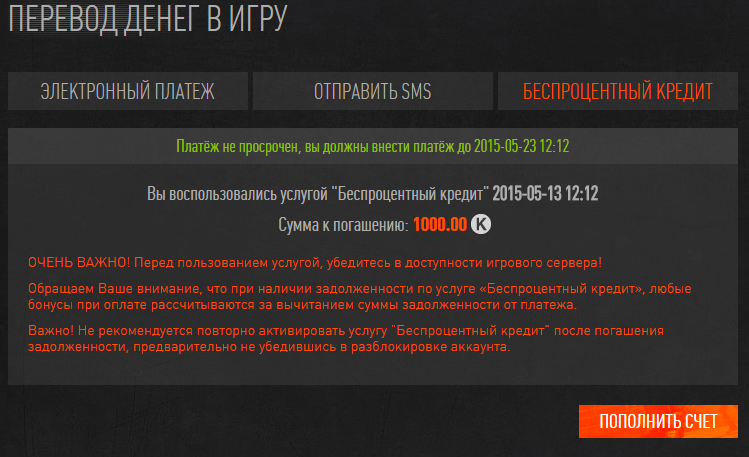

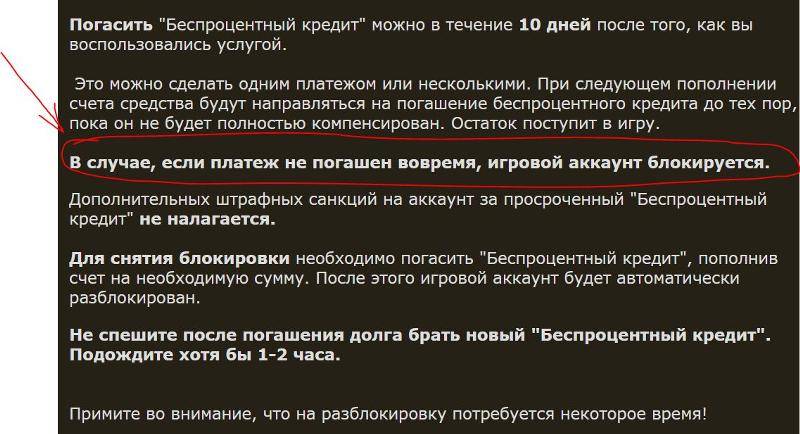

Иногда есть опасения, что кредитная организация может не пустить пользователя для погашения задолженности в личный кабинет. Обычно подобные опасности преувеличены. Однако следует учитывать возможность задержек при транзакций при перечислении средств, а также вероятность различных технических сбоев. Поэтому желательно оставлять запас времени для осуществления платежа. Совершайте все платежи хотя бы за пару дней до истечения срока.

Где можно получить беспроцентный кредит – возможные варианты

Беспроцентное кредитование осуществляется в нескольких вариантах:

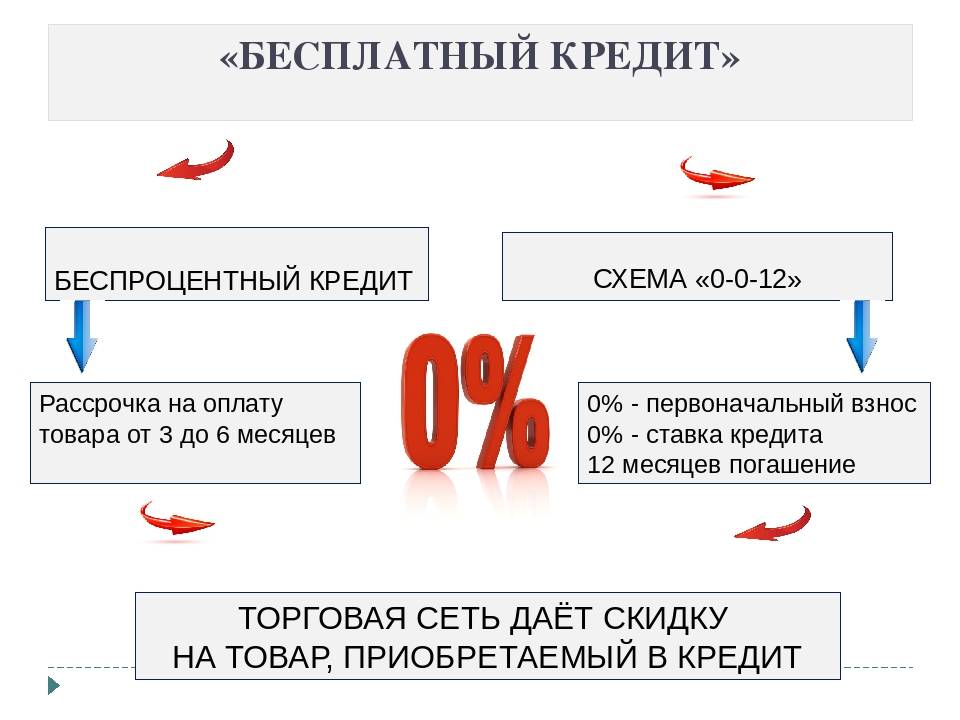

- Непосредственно в торговых точках можно получить кредит под 0% при покупке, предположим, техники либо иного товара. Консультант для убедительности рассчитывает покупателю предварительный график выплат, где наглядно показано отсутствие подвоха. Обычно этого достаточно, чтоб заемщик соблазнился возможностью такого кредитования. В этом варианте действует следующая схема: банк действительно дает кредит, но в нем присутствуют все необходимые процентные начисления, однако магазин за счет скидки на продукцию покрывает расходы клиента на кредитные проценты.

- В отделениях банков оформляют нецелевые беспроцентные кредиты. Особенность такого займа состоит в ограниченном льготном периоде выплат. Это значит, что нужно успеть в срок указанный в договоре погасить долг и таким образом избежать начисления процентов. Если заемщик не укладывается в этот период, проценты будут начислены за весь отрезок времени, учитывая 1-ый день. Наиболее применяемой разновидностью данного кредитования является выдача кредитной карты с наличием грейс-периода, льготного времени, в течение которого не начисляются проценты за использование денежных средств.

- И последняя форма это беспроцентное кредитование при покупке квартиры, называемое рассрочкой от застройщика, то есть фирмы, строящей дом. Этот вариант получил спрос в то время, когда объекты в стадии строительства кредитовались слабо. Такой вариант действительно не включает оплату процентов, но его оформление предусматривает иные условия, нежели банковская ипотека.

Оформление карты с рассрочкой

Карта с рассрочкой выплаты – это банковская услуга, она позволяет не только приобретать товар, но и расплачиваться за услуги и работы. Некоторые учреждения предлагают снимать деньги с банкомата, но за это нужно будет платить внушительный процент.

#ВМЕСТО ДЕНЕГ от Альфа-банка

Оформить карту можно при личном посещении филиала или онлайн. К выгодным особенностям кредитования посредством программы #ВМЕСТО ДЕНЕГ относят такие условия:

- Оперативное оформление онлайн.

- Льготный период до 24 месяцев, но только при покупке товаров у магазинов-партнеров.

- Обслуживание и выпуск бесплатные.

- Принимается для покупки во всех магазинах мира.

- Удобный график погашения – суммы делятся пропорционально льготному сроку кредитования.

- Фиксированная дата внесения очередного платежа – соответствует дню выдачи карты.

К недостаткам карты можно отнести:

- Возможность списать первый платеж не ранее 30-го дня после получения карты.

- В стандартных магазинах, которые не стали партнерами банка, срок льготного кредитования стандартный – 60 дней.

- Каждый магазин-партнер устанавливает свой собственный льготный период, который не обязательно будет соответствовать заявленным 24 месяцам. Часто он не превышает 6–10 месяцев.

Следует понимать, что стоимость товаров в магазинах-партнерах может быть выше той, что указана на аналогичную продукцию в других маркетах.

Халва от Совкомбанка

Финансовая организация предлагает свой кредитный продукт, который имеет особенности. Среди выгодных преимуществ:

- Возможность приобретать товар на условиях длительного периода кредитования – до 12 месяцев.

- Некоторые карты позволяют пользоваться приличным кредитным лимитов – до 350 тысяч рублей (сумма будет зависеть от карты, выданной клиенту).

- Огромное количество магазинов-партнеров – до 60 тысяч по всей территории страны.

- Возможность получать кэш-беки при приобретении товаров у магазинов-партнеров – до 1,5%.

- Возможность дополнять кредитные средства личными для оформления крупной покупки.

Есть у программы и ряд недостатков. Пользователи к таковым относят:

- Сложность оформления карты.

- Невозможность восстановления кредитки при ее потере. Нужно будет оформлять новую карту, за это придется заплатить.

- Невозможность снятия наличных в банкомате. Можно снимать только личные средства – не кредитные.

«Совесть» от QIWI Bank

В качестве своего дебюта в кредитной сфере АО «Киви Банк» выпустил интересную карту, которая позволяет приобретать товары в кредит. Среди выгодных особенностей программы:

- Кредитный лимит – до 300000 руб. Будет рассчитываться для каждого заявителя отдельно.

- Лимит – до 12 месяцев при 0% годовых.

- Сумма лимита возобновляемая, потому уже через определённое время можно будет снова пользоваться кредитными средствами, но только при условии своевременного погашения займа.

- Удобная система расчета ежемесячного платежа – 5–8% от остатка. Чем больше выплатил клиент, тем меньше задолженность, а потому и суммак оплате.

- Возможность делать онлайн-заказы.

- Бесплатное смс-информирование.

- Поддержка протоколов безопасности.

- Нет необходимости в страховании рисков или жизни.

- Бесплатный выпуск и длительный срок использования – до 5 лет.

Как и любой другой банковский продукт, программа «Совесть» от QIWI Bank имеет и ряд недостатков:

- Ежегодный платеж за обслуживание счета – 290 руб. – первый год, 590 руб. – последующие. Перевыпуск – 590 руб.

- Небольшое количество магазинов-партнеров, которые работают с банком. Их всего 9000.

- Невозможность снятия наличных средств в банкоматах – можно только приобрести товар.

- Невысокая доля одобрения на выдачу пластика – не более 40–45% от всех поданных заявок.

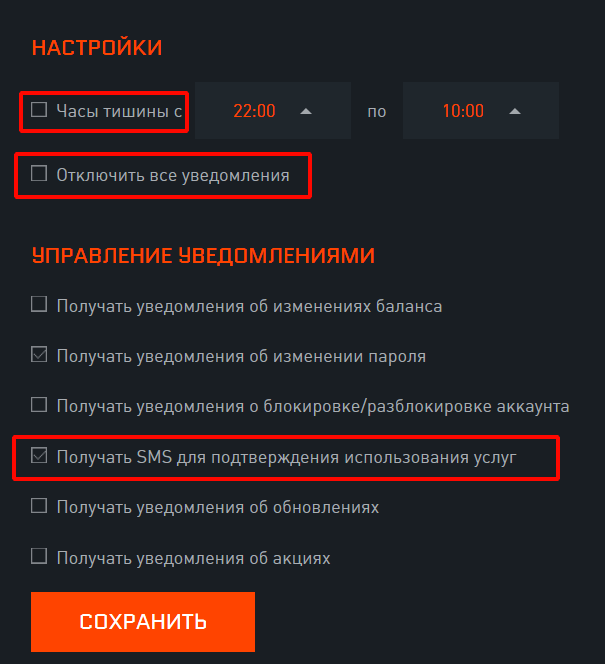

- После оформления карты на телефонный номер начинает поступать реклама, поскольку самим фактов запроса карты и ее получения клиент даёт согласие на такую рассылку.

- Трудности закрытия пластика. Если клиент живёт не в Москве, он должен будет отправлять письменный запрос с нотариальным подтверждением подписи.

Банк в одностороннем порядке и в любое время может менять условия кредитования и срок предоставления лимита. А при несвоевременном внесении платежа на остаток суммы и задолженность будут начисляться штрафные проценты – 10%.

Беспроцентный кредит, схема 2

Если вы размышляете, как получить беспроцентный кредит в сумме, превышающей ваш ежемесячный заработок, можно воспользоваться следующей схемой. Открываете две кредитные карты в двух разных банках, либо же в одном, но на разных членов семьи (так даже будет лучше) с одинаковым кредитным лимитом в том размере, который вам нужен, и который банк может вам предоставить. Далее действуете по следующему принципу:

Сразу полностью тратите лимит овердрафта на одной из карт (не снимая наличные, расплатившись за нужную покупку или услугу), оставляя вторую нетронутой;

— В начале следующего месяца перечислением со второй карты погашаете кредит на первой. Если эти карты открыты в пределах одного банка, такое перечисление будет стоить очень дешево, да и безналичное перечисление в другой банк вряд ли будет дорогим. Перечисление можно сделать через систему интернет-банкинг, а иногда даже прямо через банкомат или платежный терминал банка

Важно: не снимайте наличные, чтобы погасить кредит на другой карте — это очень дорого, только перечисление!

Теперь каждый месяц просто повторяете ту же самую процедуру, погашая с одной карты другую. Все это время вы имеете беспроцентный кредит — пользуетесь деньгами банка абсолютно бесплатно, не считая несущественной комиссии за перечисление с карты на карту;

Когда захотите погасить кредит — начинайте ежемесячно снижать уровень задолженности до тех пор, пока кредитный лимит не будет полностью погашен.

Ну вот и все. Если раньше вы не знали, как взять беспроцентный кредит, или думали, что такого не бывает, вуаля! Очередное подтверждение девиза сайта Финансовый гений — все гениальное просто!

Конечно же, использование этих схем предполагает, во-первых, грамотный выбор банка и кредитных карт, включая изучение всех тарифов и выбора именно такого варианта, при котором вы, действительно, ни за что не будете платить на протяжении льготного периода. Во-вторых, жесткой платежной дисциплины: если вы просто забудете в какой-то месяц произвести необходимые операции, вам начнут начисляться проценты. Причем, как это часто бывает, они могут начислиться с самого начала использования кредитного лимита — банки любят так делать. Поэтому осуществляйте погашение своевременно, «с запасом», не менее, чем за неделю до окончания льготного периода.

Теперь вы знаете, как получить беспроцентный кредит, и можете, таким образом, бесплатно пользоваться деньгами банка. И это абсолютно легально. Кстати, пока вы используете беспроцентный кредит, на собственных средствах вы можете зарабатывать деньги, вкладывая их в различные финансовые инструменты (почитайте о том, куда вложить деньги). В результате, вы даже окажетесь в плюсе.

Оставайтесь на Финансовом гении, и вы узнаете еще много всего интересного. Мы заботимся о том, чтобы ваша финансовая грамотность всегда была на высоте.

Если долг прощается

Если организацией принято решение не взыскивать долг с сотрудника, а простить его, то налог, начисленный на размер выгоды от сэкономленных процентов по ссуде, должен удерживаться с заработка работника до полного его исчерпания.

Должна облагаться налогом (13%) и сама сумма долга со дня прощения, выраженного в виде уведомления о прощении долга или в виде соглашения о дарении денег (ст. 210, 224 НК РФ).

Итого в случае прощения долга из заработка работника удерживается налог:

- с суммы долга (прощенного);

- с выгоды от сэкономленных процентов на дату прощения;

- на доходы, выплачиваемые физическому лицу (НДФЛ).

В этом случае общая сумма удержанных налогов также не должна превышать 50% выплачиваемого дохода.

Займ денег онлайн на карту без процентов в МФО

Беспроцентное кредитование в микрофинансовых организациях – новое веяние на рынке кредитных услуг. Найти такие предложения не так-то и просто, ведь зачастую они предоставляются в рамках определенных акций, устраиваемых МФО. Однако есть ряд сервисов, где такие предложения предоставляется на постоянной основе:

Компания | Сумма | Срок, дней |

Ezaem | 15000 | 30 |

CrediPlus | 15000 | 30 |

Центр займов | 7000 | 7 |

Лаймзаем | 20400 | 5 |

Viva деньги | 80000 | 365 |

- Е-займ. Организация предлагает оформить займ впервые обратившимся за кредитом сроком до одного месяца при сумме от 2000 до 15000 рублей. Брать микрозайм могут граждане РФ, в возрасте 22–75 лет, зарегистрированные онлайн.

- Кредит плюс. Для получения беспроцентного займа онлайн необходимо иметь выход в интернет и паспорт. Нужно зарегистрироваться на сайте и заполнить заявку, где указать удобный способ получения денежных средств: на карту мгновенно, банковским переводом за сутки или через систему Contact в течение 10 минут. Запросить можно до 15 тыс. рублей, причем возраст клиента должен составлять 22–75 лет.

- Центр займов предлагает клиентам воспользоваться кредитом «ПростоНоль» на сумму до 7000 рублей без залога и справок о доходах. Вернуть займ необходимо в течение 7 дней. По условиям договора для оформления заявки понадобится паспорт и ИНН, причем ссудополучатель может проживать в любом регионе РФ.

- Viva деньги. Каждый новый клиент, зарегистрировавшийся в системе, может получить первый займ без процентов моментально в размере до 80000 рублей. Срок кредитования – до 1 года. Обращаться за ссудой без переплат могут все – от студентов до пенсионеров. Решение выносится уже через полминуты.

- Lime. Компания предоставляет беспроцентные микрокредиты только клиентам с vip-статусом. Воспользоваться деньгами они могут первые пять дней в количестве 20400 рублей. При желании необходимая сумма может быть большей, но для этого необходимо дополнительная заявка.

Список банков, предлагающих беспроцентный кредит

Беспроцентные кредиты можно взять во многих крупных банках, но в большинстве случаев суть такого займа заключается в том, что клиенту предлагают оформить карту с определённым денежным лимитом. Подобные карты действуют на разных условиях. Ниже представлена таблица некоторых банковских предложений.

| Банки | Условия | ||||

| Стоимость обслуживания в год | Процентная ставка | Кредитный лимит | Льготный период | Максимальный кэшбэк | |

| Сбербанк | 1 год – бесплатно, далее – 750 р. | 23,9% / 27,9% | До 600 тыс. р. | До 50 дней | 0,5% от покупки по безналичному расчёту |

| Хоум-Кредит | 490 р. | От 29,9% до 49,9% | 300 тыс. р. | 51 день | 10% |

| Альфа-Банк | 490 р. | 23,99% | От 300 тыс. р. до 1 млн. р. | От 60 до 100 дней в зависимости от вида карты | До 10 % |

| Совкомбанк | 0 – 1499 р. | 24,9% | От 40 тыс. р. до 200 тыс. р. | 56 дней | 10% |

| Тинькофф | От 590 р. до 1890 р. (в зависимости от тарифного плана) | От 12,9% до 49,9% | От 300 тыс. р. до 1,5 млн. р. | 55 дней | До 30% |

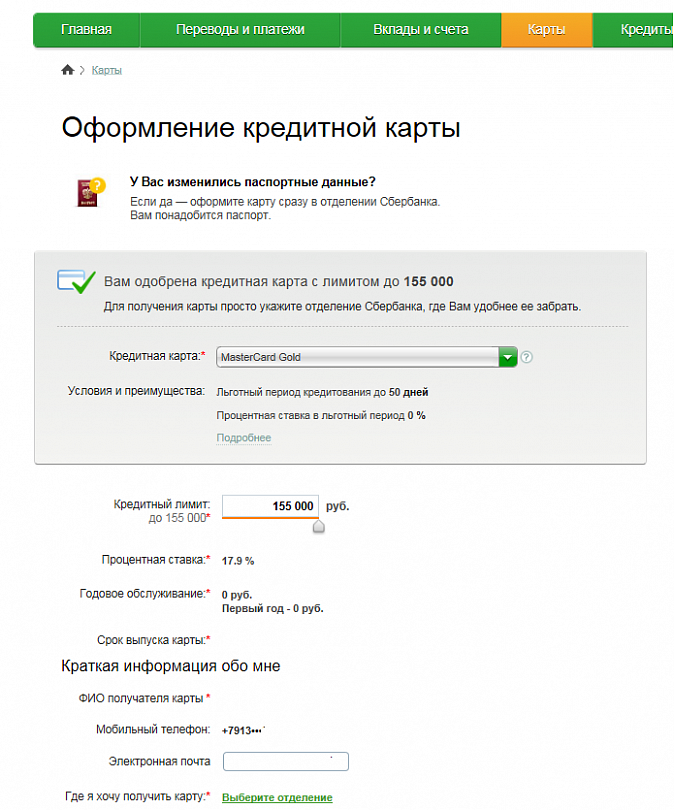

Как получить кредитную карту?

Оформление кредитки начинается с подачи заявки. Подать заявление на выпуск кредитной карты можно в отделении банка или на официальном сайте банковской организации в онлайн режиме.

Заявка представляет собою анкету, в которой физическому лицу необходимо указать персональные и контактные данные, сведения о доходах. Из документов понадобится паспорт, справка с места работы и документ, подтверждающий уровень ежемесячных доходов. Обычно это справка о размере заработной платы за 3-6 месяцев.

Полученное заявление рассматривается банком в течение 1-2 дней. Проверяются предоставленные данные, проводится оценка платежной состоятельности потенциального клиента, рассчитывается кредитный лимит.

После получения уведомления будущему владельцу кредитки необходимо подойти в банк с оригиналами документов, подписать договор и получить кредитную карту. Некоторые банки практикуют курьерскую доставку «пластика».

Акционные программы кредитования МФК

Микрофинансовые компании предоставляют гражданам РФ оформить кредит онлайн без процентов, не затрачивая при этом время на подготовку пакета документов. Стандартные условия кредитования МФК:

- кредитный лимит 30000-50000 рублей;

- срок кредитования — до 30 дней;

- процентная ставка — 0,5-2% ежедневно.

С целью привлечения новых клиентов МФК проводят акции, предлагая взять первый кредит без процентов. В этом случае максимальный размер заема не превышает 5000 рублей, а вернуть долг придется в течение 5-7 дней.

Участником акции может стать гражданин РФ, старше 18 лет. Обязательным условием является полная дееспособность заемщика и постоянная прописка на территории РФ.

Процент в день: от 0 до 1%

Сумма (в рублях): 30 000

Срок займа: 35 дней

Решение: 15 минут

Подробнее

Лицензии, контакты и реквизиты

Процент в день:

Сумма (в рублях): 15 000

Срок займа: 30 дней

Решение: 15 минут

Подробнее

Лицензии, контакты и реквизиты

Как рассчитать стоимость займа?

На сайтах МФК, банков имеется калькулятор, который автоматически рассчитывает полную стоимость заёма. Клиент может без труда оценить свои финансовые возможности и определиться с размером займа.

Чтобы рассчитать переплату необходимо внести желаемый размер кредита, предполагаемую дату погашения в специальную форму. Система автоматически произведет расчет по заданным параметрам. Примечательно то, что процент переплаты становится тем больше, чем меньше сумма займа, и уменьшается по мере её увеличения

Важно не только знать, как взять кредит без процентов, но и помнить о своевременном возвращении долгов

Кредит без процентов: подводные камни договора кредитования

Бесплатных кредитов не бывает. Приобретая в магазине товар, прибегнув к беспроцентному кредиту, можете быть уверены в том, что в его стоимость входят:

- Вознаграждение банку.

- Единоразовая комиссия от 0,5 до 10 % от стоимости товара.

- Ежемесячная комиссия в размере от 1,4 до 3,9 % от заёмной суммы.

- Ежемесячная процентная ставка, начисляемая на долг, в размере 0,01 %.

- Платёж за страховку от 0,4 до 1,5 % от стоимости товара.

Каждый сам принимает решение: брать беспроцентный кредит или нет. И многие люди склоняются к решению — брать. Не все умеют копить требуемые суммы, и время тоже стоит денег.

4

Что представляет собой данный продукт

Беспроцентный кредит – это рассрочка на приобретение товара или льготный период на использование денег с кредитной карты.

В первую очередь используется столь хитрый маркетинговый ход для привлечения заемщиков, это как бы основное призвание продукта. Еще чтобы дать возможность клиенту решить нежданные финансовые проблемы за короткий промежуток времени, обычно он составляет 50 дней.

И конечно приобретение бытовой продукции в рассрочку – процент от банка здесь обычно есть, но его может покрыть скидка на технику или магазин самостоятельно оплачивает процент, чтобы снять с клиента финансовую нагрузку.

Схема погашения беспроцентного кредита.

Схема погашения беспроцентного кредита.

Важно: у такого кредитования очень маленький период к возврату и может быть большая сумма первого взноса, так что его не каждый сможет себе позволить

Преимущества и недостатки кредита под 0%

Беспроцентный кредит имеет множество плюсов:

- Получение денег в тот момент, когда они особо нужны, да еще с возможностью вернуть только то, что взял;

- Отсутствие больших растрат семейного бюджета на приобретение товара, а тут еще и без переплат – рассрочка;

- Возможность заработать на таком кредите, необходимо только все продумать до мелочей.

Интересно: социологи установили, что люди, зависимые от кредитов, стимулируют себя на большее зарабатывание денег, тем самым повышая свою работоспособность и обеспеченность.

Минусы беспроцентных займов заключаются:

- В скрытых платежах – обычно это страхование жизни и здоровья, некоторые банки требуют оформление подобных бумаг в обязательном порядке, а платеж при подсчете часто соответствует размеру кредита;

- Высокие штрафы за просрочку, задержка хоть на день влечет за собой списание трети месячного платежа. Так что платить необходимо с учетом выходных и дней для зачета средств, а это 3 рабочих дня;

- Товар по беспроцентному кредиту может иметь непомерно высокую начальную цену;

- Чтобы действительно не переплатить следует делать ежемесячные взносы крупными суммами.

Вы выплатили кредит, а вот страховую премию назад не получили, как же ее вернуть? Ответ находится тут.

Беспроцентный кредит – как взять и где получить

Кредит под 0% можно получить при следующих обстоятельствах:

Как получить беспроцентный кредит онлайн — узнайте из этого видео:

https://youtube.com/watch?v=jIspYB0HeH0

Условия данного кредитования в банках РФ

Чтобы получить одобрение любого российского банка по заявке получения потребительского кредита на выгодных условиях важно соответствовать некоторым критериям:

- Быть в возрасте от 21 года;

- Быть гражданином России;

- Иметь постоянный источник дохода, желательно официальный;

- Иметь постоянную регистрацию.

При этом необходимо подготовить:

- Паспорт гражданина РФ;

- Иногда нужно дополнительное удостоверение на выбор;

- Идентификационный код;

- Страховое свидетельство государственного пенсионного фонда;

- Справка НДФЛ.

У вас нет работы, но вы хотите получить кредит, а возможно ли это? Да, возможно, а как — читайте тут.

Беспроцентная кредитка

Хорошей альтернативой потребительскому кредиту является кредитка со льготным периодом. В чем ее преимущества? Если в течение льготного периода пользователь внесет всю сумму долга на карту, то проценты за пользование заемными средствами не начисляются.

Сегодня большинство банков предлагают кредитные карты со льготным периодом 50 дней, но на рынке представлены и кредитки с грейс-периодом до 100 дней (например, в Альфа-Банке или Почта Банке). Фактически держатели карты могут получить кредит на 3 месяца без переплаты, главное — вернуть задолженность до окончания льготного периода.

Кредитка имеет одно значимое преимущество перед кредитами: после погашения задолженности средства вновь становятся доступны для использования, т.е. кредитный лимит является возобновляемым (не как в случае с обычными кредитами).

Кредитка позволяет взять деньги у банка с предела установленного лимита неограниченное число раз

Но важно учитывать, что кредиткой стоит пользоваться только для оплаты товаров и услуг в магазинах, за снятие наличных обычно предусмотрены немалые комиссии

Перед оформлением кредитки стоит обратить внимание на следующие параметры:

- Стоимость годового обслуживания и выпуска карты. Нельзя назвать кредитную карту абсолютно беспроцентным займом. Обычно от держателей карточки требуется оплатить стоимость выпуска карты и годового обслуживания. Плата, которая ежегодно взимается с держателей кредитки, зависит от категории карты. Самыми дешевыми являются стандартные карты Visa Classic и MasterCard Standart, они обходятся держателям примерно в 590-890 руб. в год. Тогда как стоимость годового обслуживания премиальных карт обычно составляет более 1000 руб. Но есть и бесплатные карточки, когда все расходы берут на себя банки.

- Кредитный лимит по карте. Обычно первоначально на карте установлен маленький кредитный лимит, но у пользователя есть шансы его увеличить. Для этого нужно активно расплачиваться кредиткой в магазинах и желательно погашать задолженность в грейс период. Так, решение об увеличении лимита Сбербанк, Тинькофф и Альфа-Банк принимают самостоятельно. Самому держателю карточки не требуется писать никаких заявлений.

- Наличие льготного периода и на какие операции он распространяется. Например, Сбербанк распространяет льготный период 50 дней только на безналичную оплату товаров и услуг, тогда как за снятие наличных сразу начисляются проценты. В Альфа-Банке за снятие наличных взимается крупная комиссия (6,9%, но не менее 500 руб.), но операция входит в грейс-период.

- Наличие дополнительных комиссий. Неприятным сюрпризом для держателя карты может стать включение его в специальную страховую программу или необходимость платы за смс-банк. Например, в банке Тинькофф, если заемщик не откажется от страховки, ежемесячно на задолженность будет начисляться комиссия в 0,89%.

- Где оплатить кредит? При отсутствии рядом банкоматов и других пунктов для бесплатного внесения средств в счет оплаты кредита придется переплачивать комиссии за внесение минимальных платежей.

Многие карточки позволяют накапливать бонусы за их использование: при оплате покупок на счет держателя возвращается определенная сумма в виде бонусов. Их в дальнейшем можно обменять на подарки, авиабилеты или списать их в счет покупок.

Зачастую кредитки предлагаются добросовестным заемщикам или корпоративным клиентам в рамках индивидуальных предложений. Например, Сбербанк часто предлагает своим зарплатным клиентам, пенсионерам или ипотечным заемщикам оформить бесплатную кредитную премиальную карту Visa Gold. По карточке установлен льготный период 50 дней.

В чём главный плюс микрозаймов без процентов

Микрофинансовые организации в России идут навстречу своим клиентам, когда дают первый займ, в котором абсолютно нет переплаты. Самим компаниям это невыгодно, зато у вас, как у клиентов, появляются очевидные «плюшки» в виде наличности на руках или средств на счету плюс, таким образом контактируя с финансовой организацией, население страны повышает свою финансовую грамотность.

№ | Фирма | Макс. срок, дней | % в день | Сумма, руб | Возраст клиента, лет | Принятие решения, мин. | Одобрение с плохой кредитной историей | Возможность пролонгации, дней | Необходимые документы | Способы получения средств |

1 | 5 | 0,00 | 17 тыс. | 22-75 | 6 | Да | – | Паспорт россиянина, постоянная регистрация на территории РФ, платёжная карта | Платёжная карта | |

2 | 10 | 0,00 | 10 тыс. | 20-75 | мгновенно | Нет | 21 | Паспорт россиянина, постоянная регистрация на территории РФ, платёжная карта | Наличные, платёжная карта | |

3 | 168 | 0,95 | 25 тыс. | 18-65 | 5 | Да | – | Паспорт россиянина, регистрация в РФ, моб. тел, платёжная карта | Платёжная карта | |

4 | 30 | 0,00 | 15 тыс. | 20-65 | 60 | Да | 30 | Паспорт россиянина, стабильный доход, постоянная регистрация на территории РФ | Наличные, платёжная карта, QIWI | |

5 | 21 | 1,00 | 30 тыс. | 18-80 | 5 | Нет | 30 | Паспорт россиянина, постоянный моб. тел (не менее года пользования), стабильный доход, электронная почта | Наличные, платёжная карта, QIWI | |

6 | 5 | 0,00 | 10 тыс. | 18-80 | мгновенно | Да | 25 | Паспорт россиянина, постоянная регистрация на территории РФ, платёжная карта, действующий моб. тел. | Наличные, платёжная карта, Яндекс.Деньги | |

7 | 5 | 0,80 | 1 тыс. | 18-70 | мгновенно | Да | – | Паспорт россиянина, постоянная регистрация на территории РФ | Платёжная карта, QIWI, Яндекс.Деньги | |

8 | 15 | 1,90 | 21 тыс. | 18-75 | 5 | Да | – | Паспорт россиянина, стабильный доход, постоянная регистрация на территории РФ, моб. тел., эл. почта | Наличные, платёжная карта, QIWI, Яндекс.Деньги | |

9 | 30 | 0,75 | 15 тыс. | 19-70 | 5 | Да | 30 | Паспорт россиянина, постоянная регистрация на территории РФ, платёжная карта, действующий моб. тел. | Наличные, платёжная карта, Яндекс.Деньги | |

10 | 30 | 0,00 | 15 тыс. | 20-65 | мгновенно | Да | – | Паспорт россиянина, постоянная регистрация на территории РФ, действующий моб. тел. | Платёжная карта | |

11 | 30 | 1,40 | 30 тыс. | 18-90 | 10 | Да | 30 | Паспорт россиянина, постоянная регистрация на территории РФ | Наличные, платёжная карта, QIWI | |

12 | 30 | 0,63 | 30 тыс. | 18-75 | мгновенно | Да | – | Паспорт россиянина, стабильный доход, постоянная регистрация на территории РФ | Наличные, платёжная карта, QIWI, Яндекс.Деньги | |

13 | 15 | 0,00 | 10 тыс. | 18-65 | мгновенно | Да | 30 | Паспорт россиянина, платёжная карта | Наличные, платёжная карта | |

14 | 30 | 0,00 | 15 тыс. | 21 | 5 | Нет | 30 | Паспорт россиянина, стабильный доход, постоянная регистрация на территории РФ | Платёжная карта | |

15 | 14 | 0,27 | 3 тыс. | 21 | 15 | Нет | – | Паспорт россиянина, стабильный доход, постоянная регистрация на территории РФ | Наличные, платёжная карта | |

16 | 7 | 0,00 | 3 тыс. | 21-65 | мгновенно | Да | – | Паспорт россиянина, моб. тел, стабильный доход, платёжная карта | Платёжная карта, Яндекс.Деньги |

Требования к заемщику

Условия по кредитным продуктам могут иметь отличия, но все же есть и стандартные требования к потенциальным клиентам. Все будет зависеть от запрашиваемой суммы, сроков, КИ и политики кредитора.

К стандартным требованиям, которые выдвигают кредиторы, включают в себя следующее:

- Заемщик является гражданином РФ. Если заемщик иностранец, то им предоставляют кредиты, но для них совершенно другие условия и требования.

- Возрастная категория от 21 года. Возможно получение кредита и в 18 лет, и даже в 14 лет, но это при условии того, что оформляется ссуда на образование.

- Подтверждение платежеспособности. Кредитор должен быть уверен в своем заемщике, что он сможет выплачивать по кредитному соглашению. В основном кредитные организации просят предъявить справку по форме 2-ндфл, либо письменное подтверждение о месте работы (редко). Если вы являетесь клиентом банка, то у вас могут попросить предъявить выписку по счету, если кредитор видит постоянный финансовый оборот.

- Хорошие отметки в КИ. Этот пункт не является обязательным, но все же он будет проверен СБ, и если вы добросовестный заемщик, то на получение новой ссуды вам могут дать положительный ответ.

- Залоговое имущество – это на случай, когда доход не проходит по критериям банка. Если нет имущества, ищите созаемщика или поручителя. Но чтобы получить беспроцентный кредит, то залоговая часть не требуется.

Каждый банк выдвигает свои условия по кредитованию и определенный перечень документов. Если вы являетесь действующим клиентом банка, при себе иметь паспорт, а если вы обращаетесь в сторонний банк, то будьте готовы предъявить соответствующий пакет справок.