Лучшие предложения по потребительским кредитам (наличными) на любые нужды в банках на сегодня

| Наименование банка | Процентная ставка | Сумма | Срок | Возраст |

| Банк Открытие | от 5,5% | до 5 млн. ₽ | до 5 лет | 21-68 лет |

| УБРиР | от 6,3% | до 5 млн. ₽ | до 10 лет | 19-75 лет |

| Райффайзен Банк | от 7,99% | до 2 млн. ₽ | от 13 мес. до 5 лет | 23-67 лет |

| Газпромбанк | от 5% | до 5 млн. ₽ | от 13 мес. до 7 лет | 20-70 лет |

| ВТБ | от 6% | до 5 млн. ₽ | от 6 мес. – до 7 лет | – |

| АльфаБанк | от 5,5% | до 5 млн. ₽ | от 12 мес. – до 5 лет | от 21 года |

| Почта Банк | 13,9-15,9% с ежегодным снижением до 3,9% | до 5 млн. ₽ | до 5 лет | – |

| Тинькофф Банк | от 8,9% | до 15 млн. ₽ | от 3 мес. до 5 лет | 18-70 лет |

| Home Credit | 7,9% | до 3 млн. ₽ | до 7 лет | 18-70 лет |

| Восточный Банк | от 9% | до 3 млн. ₽ | до 5 лет | 21-76 лет |

| от 10,9% | до 5 млн. ₽ | до 5 лет | 18-70 лет |

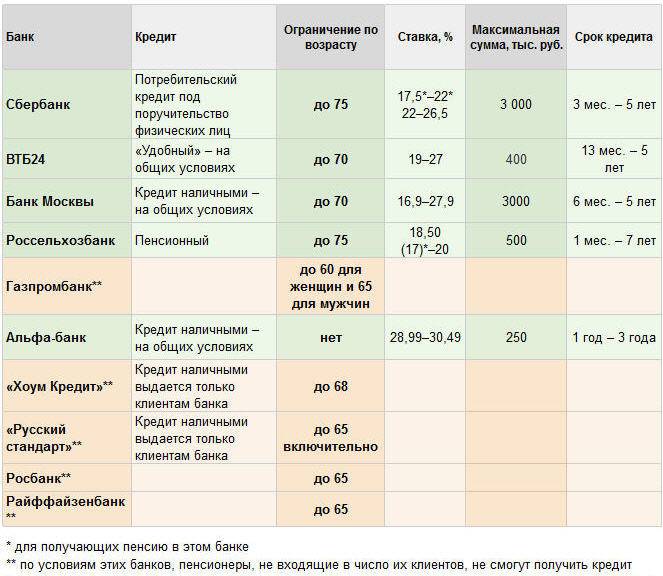

Возраст заемщика

При рассмотрении заявки, банки тщательно оценивают потенциального клиента

Они обращают внимание не только на платежеспособность, но также и на возраст

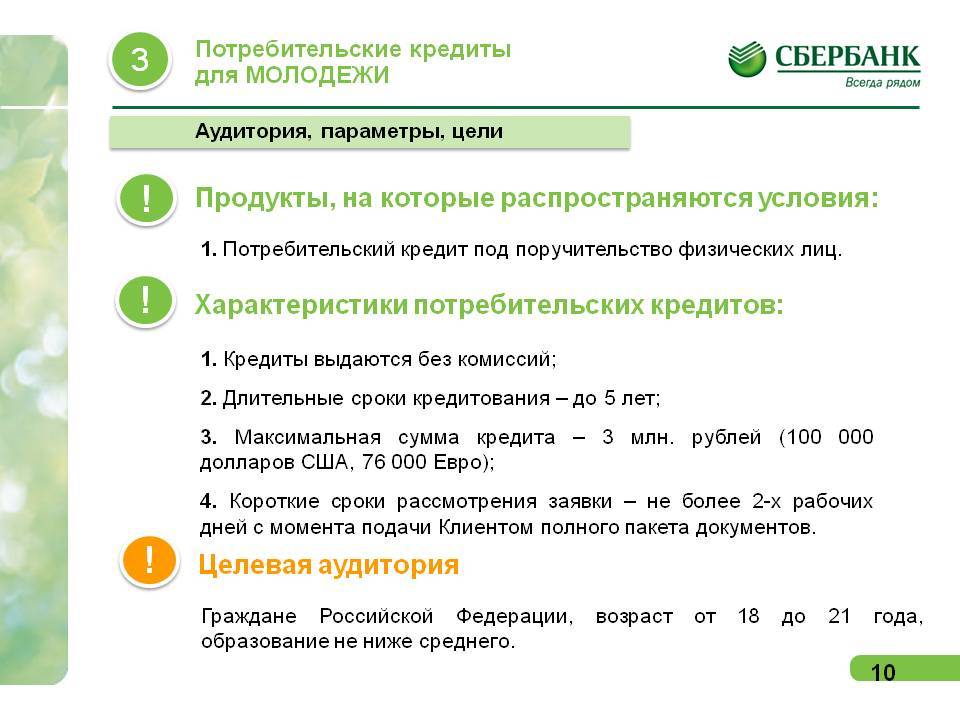

Нередко возникает вопрос, со скольки лет можно взять кредит? Большинство кредитных учреждений выдает займы тем, кто старше 21 года, но некоторые одобряют заявки молодых людей от 18 лет.

Например, получение кредита наличными доступно в Сбербанке с 18 лет, но при условии, если один из родителей или законный представитель выступят в качестве поручителя.

Средняя верхняя возрастная граница держится на уровне 55 – 70 лет. Если указана граница в 65 лет, к примеру, то такой возраст заемщика должен быть на момент погашения долга.

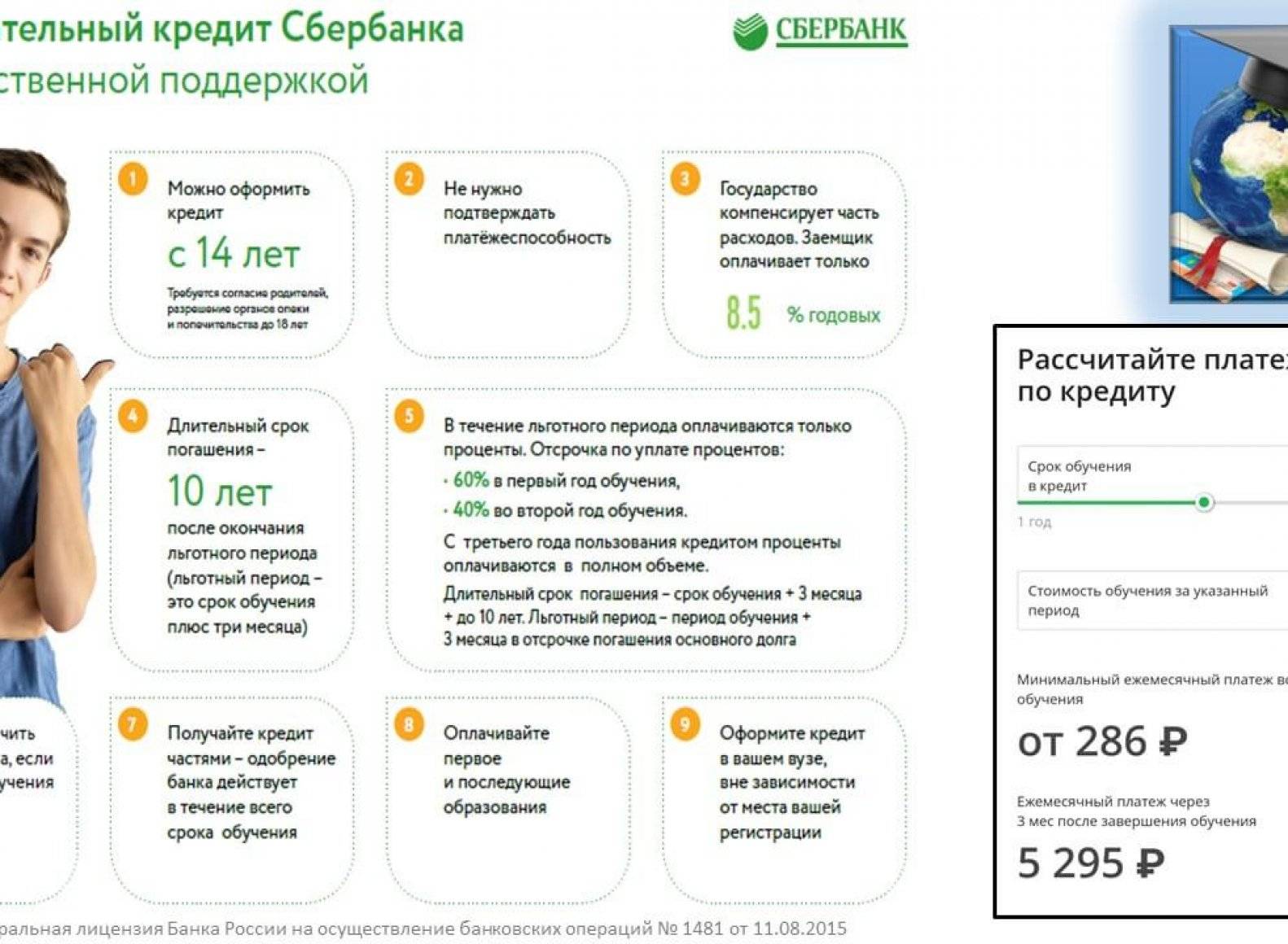

В некоторых банках имеются специальные условия, в Сбербанке можно получить заем на обучение в 14 лет, поручителем выступает один из родителей.

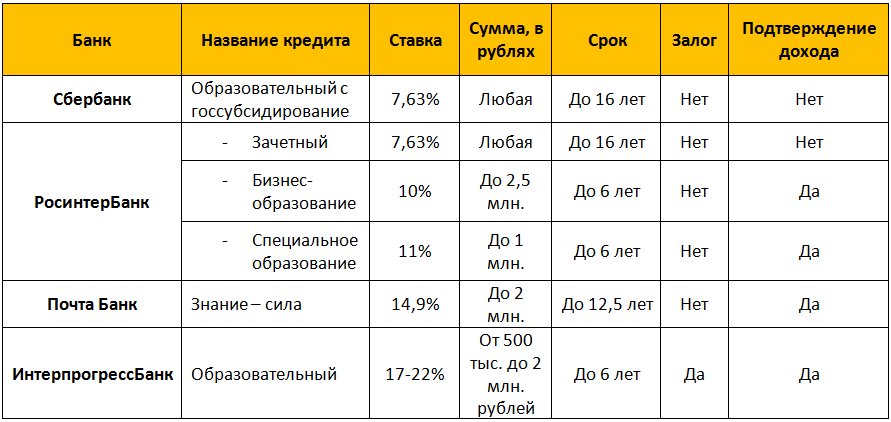

Сравнение банков, дающих кредит на образование

Программы предлагаются не всеми кредитными организациями. Это вызвано высокими рисками сделки, а также тем, что постановление по субсидированию процентной ставки еще не вступило в силу.

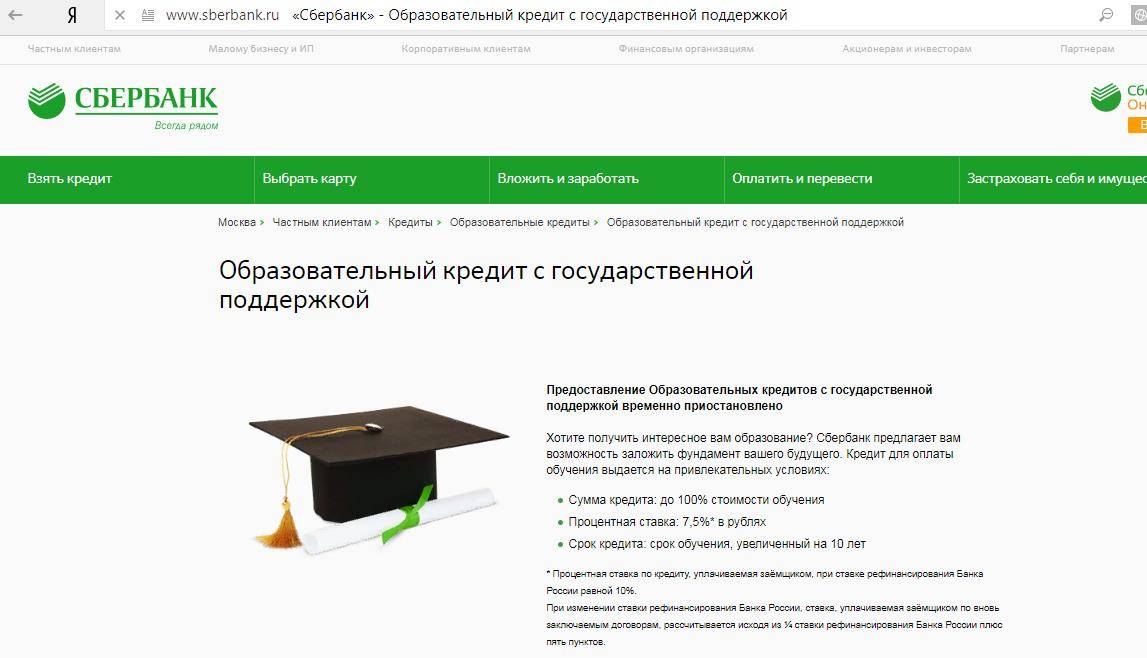

1 Сбербанк

До 2017 года в банке работала программа «Образовательный кредит с государственной поддержкой».

На сегодняшний день работа программы приостановлена, до вступления в силу постановления №197 от 26.02.2018г.

По программе оплачивалось до 100% стоимости обучения, процентная ставка составляла 7,5% годовых, срок кредитования определялся как время обучения + 10 лет, предоставлялся льготный период пользования заемными средствами.

Для оформления кредита не требовался залог или поручительство, оформить сделку можно было с 14 лет без учета платежеспособности.

2 Почта банк

Компания предлагает кредитный продукт «Знание-сила»:

Условия оформления:

- Получить кредит можно на обучение в тех ВУЗах, перечень которых имеется на сайте банка. При отсутствии учебного заведения в списке, следует оставить заявку на его внесение;

- Максимальная сумма предоставления 2 млн. р.;

- Срок до 150 месяцев, во время обучения выплачиваются только проценты, основной долг начинает гаситься после окончания учебы;

- Процентная ставка 14,9–27,9% годовых;

- Для рассмотрения заявки требуется предоставить: паспорт, СНЛИС, справку о доходах;

- Кредит предоставляется гражданам РФ с 18 лет, которые имеют постоянную регистрацию, минимальный стаж 3 месяца, постоянную работу;

- У заемщика не должно быть открытых просрочек;

- Если кредит оформляет не сам учащийся, то он должен выступать созаемщиком по договору.

Заявка рассматривается в течение 3 дней.

3 Альфа Банк

Кредитная организация реализует программу «Кредит на обучение»:

Условия предоставления:

- Максимальная сумма кредита составляет от 1,5 до 3 млн. р. На максимальную сумму могут рассчитывать владельцы зарплатных карт;

- Срок кредита до 7 лет;

- Ставка от 11,99%, независимо от наличия/отсутствия страховки;

- Залог и/или поручительство не требуются;

- Заемщик должен быть гражданином РФ, иметь постоянную регистрацию в регионе нахождения представительства банка, быть старше 21 года, иметь постоянный чистый доход не менее 10 тыс. р. в месяц, стаж от 6 месяцев;

- Для рассмотрения заявки необходимо собрать пакет документов: паспорт, СНИЛС (ИНН, права), ПТС на автомобиль (на недвижимость, имеющуюся в собственности, полис добровольного страхования, копию трудовой книжки), справку 2 НДФЛ.

4 Запсибкомбанк

Кредитная организация имеет более 80 отделений и представительств во многих регионах РФ, в т. ч. Москве, Екатеринбурге, Нижнем Новгороде, Челябинске и т. д. В банке предлагается программа «Кредит на образование»:

Условия выдачи:

- Заемщик получает возможность оплатить учебу в ВУЗах России до 80% стоимости заемными средствами, 20% вносит самостоятельно;

- Максимальный срок 5 лет;

- Ставка от 12,9 до 18,9% годовых, в зависимости от статуса заемщика, суммы кредита, подключения к программе «Финансовая защита»;

- Предоставляется в виде открытия кредитной линии, проценты начисляются только на фактическую задолженность;

- Обеспечением может являться залог недвижимости, автотранспорта, депозита, поручительство физического лица. При хорошей платежеспособности рассматривается вариант оформления сделки без обеспечения;

- Заявку могут подать граждане РФ, проживающие в регионе, который обслуживается банком, с минимальным стажем 6 месяцев, имеющие постоянный достаточный доход.

Заявку на кредит можно оформить онлайн, срок рассмотрения до 4 дней.

Почему люди берут кредиты. Психология

Жить по собственным доходам могут не многие люди. Современный мир предлагает довольно много соблазнов, создавая зачастую искусственную потребность в вещах. Казалось бы, есть хороший теплый дом, но производители предлагают сделать современный ремонт, есть мобильный телефон, но вышла новинка с большим набором, иногда ненужных, функций.

Общество требует постоянного обновления и соответствия, поэтому люди начинают скупать вещи, модную одежду, технику и проч. Многие делают это на собственные деньги, но уровень доходов часто не позволяет больших трат. В этом случае люди начинают думать о кредитовании — где и какой кредит брать?

Кредитка Альфабанка с 100 дневным грейс периодом

- Грейс период 100 дней

- Хорошая альтернатива микрозаймам

- Кредитный лимит до 500 000 RUB

- Годовое обслуживание от 1 190 руб. в год

Карта Рассрочки Халва от Совкомбанка

- До 12 месяцев Рассрочки

- Более 30 тыс магазинов партнеров по всей России

- 0% до пользования рассрочкой

- Бесплатное годовое обслуживание

- Кредитный лимит до 350 000 RUB

Рекомендации по получению выгодного кредита

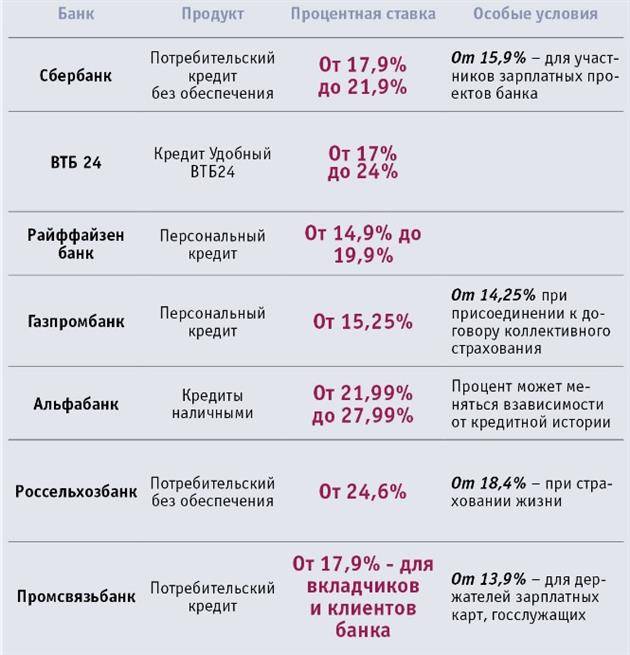

Не каждый человек, обращающийся в кредитную организацию, знает о возможности снизить предлагаемую ставку. Многие банки идут на уступки своим клиентам и понижают процент по кредиту при определенных условиях:

- Нуждающийся уже числится клиентом данного банковского учреждения с действующим личным счетом. Это выступает гарантией платежеспособности заемщика. Тогда банк идет на уступки, и предоставляет льготу. Практикуют подобную практику Сбербанк и ВТБ 24. Обладатели зарплатных карт могут рассчитывать на уменьшение базовой ставки на 1,5-2%.

- Ранее человек уже неоднократно пользовался услугами данной финансово-кредитной организации и добросовестно исполнил свои долговые обязательства.

- Наличие безукоризненной кредитной истории. Это важный критерий для любого банка, по которому оценивается уровень благонадежности обращающегося.

- Предоставление в залог ликвидного имущества либо надежного поручительства сторонних лиц. Во втором случае вероятно понижение ставки на 1%.

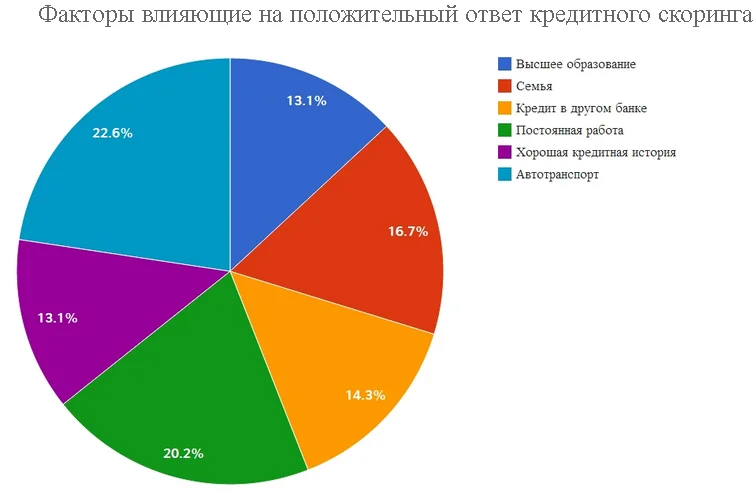

С ключевыми факторами, оказывающими непосредственное влияние на уменьшение процента по кредиту, можно ознакомиться из ниже представленной схемы.

Помимо этого надо самостоятельно провести мониторинг финансовых учреждений и выделить наиболее приемлемые варианты по условиям.

Как повысить шансы на одобрение

При рассмотрении заявки банки уделяют особое внимание платежеспособности будущего заемщика. Чем больше гражданин предоставит документов, подтверждающих финансовую состоятельность, тем выше вероятность положительного решения

Скоринговая проверка является первичной, именно от неё зависит предварительное решение

Скоринговая проверка является первичной, именно от неё зависит предварительное решение

Следующие меры помогут повысить вероятность одобрения:

- Подтверждение любого дохода. Если заемщик получает прибыль из дополнительных источников, то это может повлиять на решение кредитора. К иным доходам относятся: пособия, сдача недвижимости в аренду, дивиденды от ценных бумаг и пр. Любая прибыль должна быть задекларирована, о чем предоставляются соответствующие документы из налоговой.

- Перевести зарплату в банк, где планируется взять кредит. Помимо увеличения шансов на выдачу займа, клиенты могут рассчитывать на снижение процентной ставки, ряд бонусов. Владельцам зарплатных карт не требуется собирать бумаги, подтверждающие трудовую занятость и финансовое состояние.

- Предоставление залога значительно увеличивает вероятность получения денег в долг. Для финансовой организации обеспечение кредита – дополнительная гарантия исполнения обязательств заемщиком. В качестве залога рассматривается находящаяся в собственности недвижимость, в том числе и коммерческая, а также автомобили. Имущество должно быть без каких-либо обременений.

- Поручительство. Банки приветствуют любые виды гарантий выполнения обязательств по договору займа. Для финансовых организаций поручитель — это не только человек, который сможет выплатить кредит за заемщика в случае его неплатежеспособности, но и потенциальный клиент.

Первый заем отличается отсутствием опыта по общению с кредиторами и сбору документов. Определение цели, суммы, оценка собственных сил и соблюдении всех требований даже при отсутствии кредитной истории поможет получить кредит.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читайте материал с отзывами людей о лучших играх для выигрыша денег.

Популярные материалы

Взять кредит без процентов на 100 дней быстро

Кредит на 15 лет на выгодных условиях

Взять кредит в 19 лет под лучшие проценты

Как взять кредит, если уже есть кредит?

Чтобы оформить новый кредит наличными, необходимо подать стандартную заявку онлайн или в офисе, указав сумму и срок, предоставить документы, заключить договор и получить деньги на счёт. Перед этим надо рассчитать свою финансовую нагрузку. Часто банки сами присылают индивидуальные предложения с требованием получить второй кредит, хотя первый ещё не закрыт. Обычно условия по ним выгоднее.

Через сколько времени можно взять новый кредит?

С момента получения первого кредита должно пройти не менее 6 месяцев. Это условие действует у многих банков. Разрешается подавать заявку на несколько кредитов одновременно, но их программы должны быть разными, например, денежный кредит и 2 автокредита. Оформить 2 потребительских кредита не всегда возможно, такое ограничение, есть, к примеру, в Совкомбанке.

Можно ли взять кредит и стать банкротом

Новый кредит — это новые обязательства. Но это одновременно и означает, что сразу после получения кредита у заемщика могут возникнуть основания для подачи на банкротство. К ним закон относит сумму задолженности от 500 000 рублей, либо один или несколько признаков неплатежеспособности. Соответственно, получение кредита тоже может повлечь возникновение указанных признаков. Например, это может быть превышение размера кредитов над стоимостью имущества (либо его отсутствие), просрочка по более чем 10% обязательств.

Если закон позволяет банкротиться сразу после получения кредита, то почему не сделать это и не оставить себе деньги после списания долга? Дело в том, что банкротство не влечет автоматическое списание задолженностей и освобождение от обязательств.

Такое решение суд может принять после проверки:

- что банкрот действовал добросовестно при возникновении и исполнении обязательств — если взять кредит при наличии больших долгов, это на 99% будет признано недобросовестными действиями;

- что должник не нарушал обязательные нормы закона после возбуждения банкротства — это касается раскрытия информации о доходах и активах, своевременного ответа на запросы суда и управляющего;

- что банкрот не создал умышленно основания для подачи на банкротство — за такие нарушения суд не только откажет в списании долгов, но и может привлечь к ответственности за преднамеренность или фиктивность банкротства.

Какое поведение заемщика при получении кредитов суд посчитает недобросовестным? Спросите юриста

Приведем простой пример, который показывает, что подача на банкротство сразу после получения кредита только ухудшит положение должника. Если на момент заключения договора с банком у вас уже есть несколько кредитов и/или микрозаймов, по которым вы не платите, то вы обязаны искать любую возможность для расчета с кредиторами. Находясь в заведомо сложной финансовой ситуации и получив новый кредит, вы только усугубите свое положение, увеличите сумму обязательств.

Это напрямую нарушает интересы всех кредиторов, у которых снижается шанс вернуть деньги. Если вновь полученный кредит потрачен на свои нужды, а не на выплату долгов кредиторам, такие действия наверняка признают .

В какой срок после получения кредита можно подать на банкротство

Вот несколько важных моментов, которые нужно учитывать:

- на момент получения кредита желательно не иметь просроченных долгов перед банками и МФО (в этом случае доказать недобросовестность действия должника намного сложнее);

- нужно брать кредит на тех условиях, которые позволят его выплачивать (например, дохода заемщика должно быть достаточно для выплаты по всем обязательствам);

- недопустимо обманывать банк, предоставлять недостоверные сведения и документы о своих доходах, обязательствах (такие действия могут рассматриваться как мошенничество с кредитами).

Если взять кредит и объявить себя банкротом, то возникает риск отказа в списании долгов и привлечения к ответственности

Получение кредита непосредственно перед банкротством обычно рассматривается как недобросовестные действия должника. Избежать негативных последствий при банкротстве можно только в исключительных случаях и при поддержке юриста.

Естественно, после получения кредита нельзя не учитывать, что заемщик окажется в сложной жизненной ситуации. Уже через 1-2 месяца после получения денег в банке заемщик может потерять работу, стать инвалидом, утратить трудоспособность. При невозможности платить по обязательствам возникнет право на прохождение банкротства. Но еще раз повторим, что на момент оформления кредита у заемщика не должно быть умысла на обман банка .

Таким образом, теоретически можно сразу взять кредит и потом обанкротиться. Но решение о списании долгов будет связано не с периодом времени между получением кредита и подачей заявления на банкротство. А с ухудшением обстоятельств жизни заемщика.

Допустимая нагрузка: сколько кредитов может взять один человек?

Законом не установлено ограничение по количеству кредитных договоров на одно лицо. Считается, что сумма ежемесячных выплат не должна превышать 30 – 50 % доходов клиента.

Предполагается, что в случае, когда ежемесячная плата превышает половину зарплаты, клиент столкнется со сложностями, будет нестабильно выплачивать долг или просрочит платеж.

По этой причине важно не количество займов, а то, сколько денег получено в кредит. Сколько кредитов может взять один человек? Можно взять 3 и более, если сумма выплат по ним составит не более половины доходов

Напротив, бывает, что и один займ не одобрен из-за высокой суммы

Сколько кредитов может взять один человек? Можно взять 3 и более, если сумма выплат по ним составит не более половины доходов. Напротив, бывает, что и один займ не одобрен из-за высокой суммы.

От состояния платежеспособности зависит вероятность того, что долг и проценты по нему будут вовремя выплачены.

Сколько можно взять потребительских кредитов? Ситуация аналогична. Всё также высокую роль играют размер дохода, кредитная история. Несколько потребительских займов можно взять в одном банке, при условии, что вы регулярно вносите ежемесячные платежи.

Сколько кредитов можно взять в одном банке, если имеется задержка платежа? В этом случае, с большой долей вероятности, заемщик получит отказ. Сотрудники банков не соглашаются, если заметили, что клиент периодически берет займы на большую сумму. В таком случае возникает подозрение, что ему нужны дополнительные денежные средства, чтобы погасить предыдущий долг, что говорит о его неплатежеспособности.

Норма, через сколько можно взять новый кредит, отсутствует. Если заемщик исправно вносил ежемесячные платежи, то можно не дожидаться полного погашения и подать заявку на новую заемную сумму.

В случае, если кредитная история сначала была испорчена просрочкой, но после восстановлена (например, получен кредит на небольшую сумму и вовремя погашен), то с обращением в банк нужно подождать.

Если не выдержать паузу, то есть вероятность, что сотрудники кредитного учреждения увидят в истории только нарушение договора и откажут.

Итак, сколько кредитов можно взять одновременно и как лучше это сделать? Если есть необходимость получить несколько займов, то лучше обращаться в одно место. Нет ограничения на количество взятых кредитов в одном банке.

Кроме этого, если клиент стабильно выплачивает долг по кредиту, увеличивается шанс на то, что ему одобрят и второй.

Банки предлагают таким заемщикам более выгодные условия, в числе которых пониженная процентная ставка. Также, пониженная ставка нередко предусмотрена для тех, кто застраховал свою жизнь.

Требования к заемщикам

Помимо параметров займа и условий оформления, первоочередное значение имеет, какие шансы имеет гражданин, подавая заявку в банк. Как правило, каждый банк имеет свою специфику работы, особую направленность, исходя из которой определяется клиентская база организации.

Стандартные условия, предъявляемые заемщикам в большинстве случаев, выглядят следующим образом:

- российское гражданство. Подавляющее большинство кредиторов предпочитают иметь дело с россиянами, однако есть и такие организации, которые предоставляют займы подданным иностранных государств;

- наличие постоянной прописки. Многие кредиторы выдают ссуды только, если клиент имеет постоянную прописку;

- требования к возрасту. Заемщиком чаще всего может стать человек старше 21 года, однако некоторые банки оформляют кредиты и для лиц, едва достигших совершеннолетия. Диапазон возрастных требований – от 18 до 65 лет;

- максимальный возраст заемщика в большинстве случаев ограничивается наступлением пенсионного возраста, однако существует масса предложений для пенсионеров в возрасте 70-85 лет;

- постоянная работа. Основным показателем платежеспособности клиента служит наличие стабильного трудового дохода. Банк будет рассматривать критерии общего трудового стажа и продолжительности работы на последнем месте.

Почему могут отказать в кредите

Небольшая зарплата

Банки принимают во внимание доходы и расходы претендента. Причем подтвержденные доходы

Если вашей официальной зарплаты едва хватает на выплату действующего займа, то в новом вам, скорее всего, откажут.

Испорченная кредитная история. Из-за просрочек в глазах кредитора вы — безответственный и неспособный распоряжаться своими временем и деньгами человек. Сотрудничать с таким заемщиком слишком рискованно, банк справедливо опасается просрочек.

Трудовой стаж на последнем месте работы. Для одних банков минимальный порог составляет 3 месяца, а для других — 6. Если вы устроились на работу лишь месяц тому назад, то вам с высокой вероятностью откажут.

Документы. Чем меньшее количество документов вы предоставите, тем меньше доверия к вам будет со стороны кредитора и тем меньше шансов на получение второго займа. Подделанные справки приведут не только к отказу, но и к подаче банком заявления в полицию.

Существуют и менее очевидные для отказа причины: ошибки при заполнении анкеты, внешность, которая не вызывает доверия, работа, связанная с риском, отсутствие кредитной истории.

Как повысить шансы на одобрение

- Возьмите поручителя. Главное — чтобы он имел официальный стабильный доход и хорошую кредитную историю.

- Предоставьте залог. Вариантов много – это может быть как движимое, так и недвижимое имущество: автомобиль, дача, дом, квартира, земельный участок и т. д. Оно должно быть ликвидным.

- Возьмите созаемщика. Им может быть супруг (а), родитель, родственник. В этом случае банк будет учитывать ваш совокупный доход.

- Подтвердите все источники дохода. Вы имеете дополнительный доход от депозита, сдачи квартиры в аренду или написания статей под заказ? Тогда подтвердите это документально.

Узнайте, какой банк одобрит кредит

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам кредит. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Список банков, готовых кредитовать студентов

| Банк | Сумма | Срок | Процент | Возраст |

| Совкомбанк с 18 лет | до 40 000 | 6-12 мес | 33,3% | с 18 |

| ВТБ Банк Москвы | до 3 млн. | до 5 лет | 10,9%-22,9% | с 21 |

| Альфабанк | до 5 млн. | 1-7 лет | от 6,5% | с 21 |

| Тачбанк лучший банк | до 1 млн. | до 5 лет | от 9,9% | с 21 |

| Кредит 911 | до 100 000 | 1-24 недели | 1% в день | с 18 |

| Kredito24 | 2000-30000 | 7-30 дней | 1% в день | с 18 |

| MoneyMan лучший МФО | 1500-70000 | 5-18 недель | от 0,76% в день | с 18 |

Наилучшие условия в Альфабанке — самый лояльный процент. Также вы можете обратиться в Тинькофф и МКБ — они выдают кредиты всем, кому исполнилось 18 лет, в том числе и студентам. Если вы пока не работаете, и нужна небольшая сумма денег — можно взять микрозайм в Монейман или получить первый займ бесплатно в любом из МФО с такой опцией.

Совкомбанк — студенту без кредитной истории

- Сумма: От 4999 до 40 000;

- Срок: От 6 до 12 месяцев;

- Процентная ставка 33,3%.

Программа «Кредитный фитнесс» от Совкомбанк как раз и рассчитана на студентов и молодежь от 21 до 24 лет, у которых еще нет кредитной истории, но которые хотели бы получить наличные и сформировать положительный кредитный рейтинг для будущих займов. Оформляется за час только по паспорту без всяких справок и поручителей.

Где еще выдает кредиты только по паспорту ⇒

ВТБ Банк Москвы — кредит от 10,99

- Сумма: От 100 тыс. руб до 3 млн.;

- Срок: До 5 лет;

- Процентная ставка От 10,9% до 22,9%.

Банк Москвы готовы выдавать кредиты только официально работающим студентам с 21 года. Стажа достаточно всего 3 месяца, требований по зарплате нет, но нужно будет представить не только справку о доходе, но и какой-то второй документ, например, водительское удостоверение или заграничный паспорт.

В каких банках оформляют кредиты без справок о доходах ⇒

Альфабанк — с 21 года до 5 000 000

- Сумма: От 50 000 до 5 миллионов;

- Срок: От 1 до 7 лет;

- Процентная ставка От 6,5%.

Альфабанк также готов работать со студентами без кредитной истории, но только с работающими не менее полугода и получающими от 10 00 рублей. Подтверждение дохода и еще 2 документа на выбор кроме паспорта — обязательны. Зато принимает решение всего за 15 минут и деньги можно получить в тот же день.

В каких еще банках можно взять кредит в день обращения ⇒

Тачбанк — кредит по паспорту от 9,9%

- Сумма: От 10 000 до 1 миллиона;

- Срок: От полугода до 5 лет;

- Процентная ставка От 9,9%.

Touch Bank выдает кредиты студентам только по паспорту с 21 года онлайн без визита в банк. Все, что нужно — это заполнить заявку на официальном сайте и получить через 15 минут решение, а потом договориться о приезде курьера, который привезет вам карту с деньгами через 1-2 дня. Его конкурент Тинькофф выдает аналогичные кредиты с 18 лет.

Кредит 911 — с 18 лет без справок

- Сумма: От 5000 до 100 000 руб.;

- Срок: От 1 до 24 недель;

- Процентная ставка: 1% в день.

Простой и понятный сервис экспресс-займов, выдающий кредиты всем, кому исполнилось 18 лет, по одному лишь паспорту. Одобряют моментально за 5 минут, деньги переводят на карту (до 15 000). Большие суммы до 100 000 рублей выдают только наличными в своих офисах — есть в Братске, Санкт-Петербурге и Москве.

Возможные причины отказа и что делать

Банки не всегда одобряют заявки потенциальных заемщиков. Есть множество причин отказа. Вот наиболее популярные причины отказа в кредите в Сбербанке при хорошей кредитной истории:

- предоставление недостоверных данных;

- судимость заемщика, ближайших родственников или поручителей;

- отсутствие необходимых справок;

- наличие нескольких задолженностей, сумма ежемесячных выплат по которым превышает допустимую долю.

Что делать, если отказали в кредите? Если считаете, что отказ получен необоснованно, то стоит оформить заявку сразу же в другом банке. Известно, что крупные, пусть и розничные организации, такие как Сбербанк, Газпромбанк, ВТБ 24 отказывают чаще, чем менее известные банки.

Если у вас в прошлом имелись просрочки в платежах, кредитная история испортилась, то ее можно улучшить следующим путем: оформить кредитную карту или получить заем на небольшую сумму и исправно выплачивать проценты. В таком случае она будет улучшена, а доверие банков возрастет.

В завершении заметим, что жизнь в кредит имеет свои большие минусы, в том числе психологического характера. Поэтому есть смысл брать в долг правильно, следить за чистотой своей кредитной истории.

Дополнительно ознакомьтесь с кратким видео о том, сколько кредитов можно взять:

Определение целесообразности кредита

Однозначно определить целесообразность кредита невозможно, так как данная тема чрезвычайно сложна. Люди имеют различное мнение на это счёт, при этом находясь в похожей ситуации. Позиция каждого из них вполне логична и оправданна. Поэтому нужно внимательно ознакомиться с плюсами и минусами кредитования.

Для начала необходимо определиться с сутью кредита. Этот термин обычно подразумевает заёмные средства, которые заёмщику выдаёт банк с обязательством возвратить в оговоренный срок и с процентами. Выплаты сверх основной суммы займа называются переплатой и зависят от размера процентной ставки. Именно размер процентов является основным параметром, который определяет целесообразность кредита. Существуют и другие важные факторы, которые заключаются в размере инфляции, уровне развития рынка кредитования и состояния экономики.

Перед оформлением кредита следует учитывать некоторые факторы:

| Фактор | Комментарий |

| Определить необходимость денежных средств | Если внезапно сломался холодильник, плита, возникли внезапные проблемы со здоровьем, при этом отсутствуют собственные накопления, в этих случаях можно задуматься о кредите. Крупная сумма, предназначенная на обновление гардероба, не является необходимостью брать кредит. Лучше постепенно покупать всё необходимое или использовать карту рассрочки |

| Оценить заработную плату | Стабильная заработная плата в сумме с постоянной возможностью откладывать денежные средства, немного превышающие ежемесячную выплату, дают возможность взять потребительский кредит. При достаточно высоком доходе, но с эпизодическими задержками зарплаты, следует выбрать кредитную карту. Льготный период до 120 дней позволит пользоваться кредиткой без переплат и штрафных санкций. Если срочно требуется незначительная сумма до зарплаты, можно взять микрозайм (особенно первый займ без процентов). Когда необходимы большие деньги, а заработная плата небольшая и нестабильная, кредит брать нельзя. Следует искать любые другие варианты, которые не вызовут попадание в долговую яму |

| Оценить вероятность рисков | Даже имея крепкое здоровье и длительный стаж работы, человек не ограждён от существующих рисков. В любой момент можно серьёзно заболеть, внезапно уволят с работы, появятся непредвиденные расходы. Необходимо продумать запасной план. В противном случае погашение кредита может превратиться в стрессовую гонку |

| Оценить возможность сокращения расходов | Подобные действия являются первоочередной мерой, которая используется заёмщиком для предотвращения задержки ежемесячного платежа, если неожиданно сокращается доход. Главной ошибкой большинства людей, решивших взять кредит, является расчет суммы впритык, когда учитывается нормальный уровень жизни в сумме с платежами. В итоге, если снижается доход, может выясниться, что экономить нечего |

Оформить кредит наличными под низкие проценты легко.

Достаточно исправить:

- Если нет прописки – оформите её. И помните: чем больший срок её действия, тем больше сумма займа, и, соответственно, больше организаций, где выгоднее взять кредит.

- Если заработная плата низкая, можно либо найти поручителей (жена-муж, брат-сестра, сожитель-сожительница, и так далее), либо предоставить залог (квартира, машина).

- Если вы уже сделали выбор, в каком банке взять в кредит наличные, но у вас есть действующие займы, рефинансируйте их. Некоторые организации по предоставленным документам погашают долги, и человек получает остаток от одобренной суммы. Другие предоставляют самостоятельно закрыть договоры в других банковских учреждениях. А в случае предоставления документов в течение одного либо трёх месяцев, ставки по кредитам могут понизиться.

Заключение

Читала комментарии к своим предыдущим статьям, что при зарплате в 20 000 рублей жить можно только в кредит. Я считаю, что в кредит жить могут позволить себе только очень состоятельные люди.

И сразу к таким комментаторам возникает вопрос, что вы сделали, чтобы повысить свой доход? Ответ, как правило, сводится к недовольству правительством, работодателем и общей жизненной несправедливостью.

Я очень хочу, чтобы своими статьями я вам помогла. Кому-то осознанно подойти к решению взять займ на условиях, которые не станут тяжким бременем для всей семьи, а кому-то отказаться от заемных денег и научиться копить и экономить.

Заключение

Мы рассмотрели, где взять кредит выгодно под маленький процент, а также то, что необходимо учитывать перед оформлением самого низкого кредита. Претендовать на кредит с минимальной процентной ставкой могут зарплатные клиенты с идеальной КИ и высоким официальным доходом, которые произвели на очной встрече с сотрудником банка благоприятное впечатление.

При этом разрекламированный минимальный процент по кредиту на деле может привести к существенной переплате – если, например, банк требует оформить страховку или установил дополнительные комиссии за обслуживание кредита. В нашем обзоре представлены банки, где можно не только взять кредит под маленький процент, но и обезопасить себя от сборов и незаконных комиссий.

Самый низкий процент кредита в каком банке? Мы предлагаем взять потребительский кредит с самым низким процентом в банке Открытие, так как в нем действуют самые низкие проценты по кредиту – всего от 5,5%. Далее идут другие банки, где можно взять кредит под маленькие проценты: Ренессанс Кредит (от 6%), УБРиР (от 6,3%), Хоум Кредит (от 7,9%). А в Тинькофф Банке представлена самая низкая ставка по кредиту наличными – от 8,9%.