В каких случаях МФО чаще всего подает в суд

Подают ли МФО в суд на должников? Такие ситуации часто встречаются. Чаще всего процесс взыскания долгов с микрофинансовой компанией возможен в таких случаях:

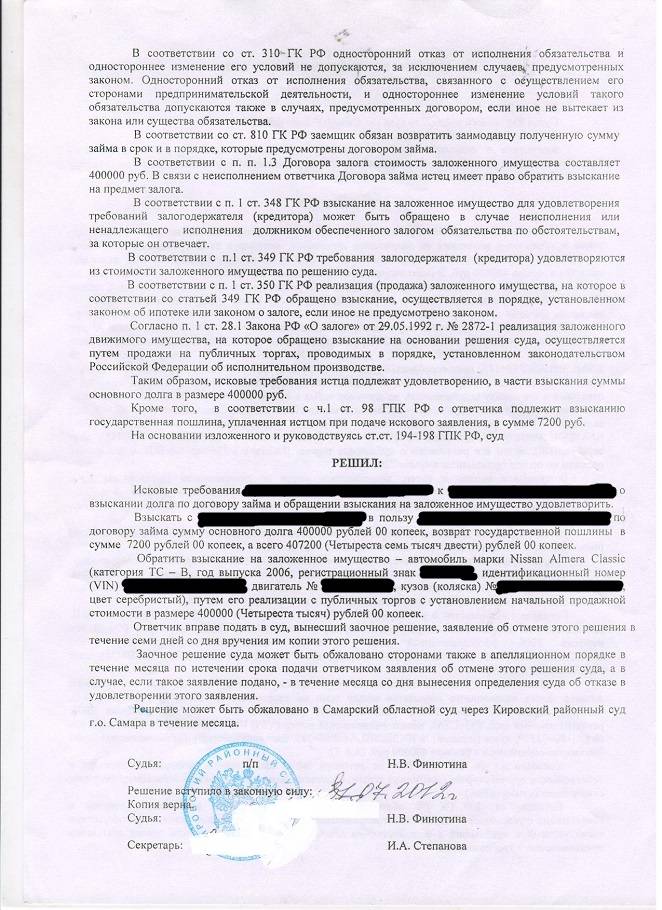

- При заключении с физическим лицом залогового соглашения, в котором имущество заемщика является залогом для гарантии возвращения задолженности с процентами. В таких ситуациях судебный процесс — это самый быстрый и законный вариант получения вместо кредита залога.

- Может подаваться иск при заключении сделки на большую сумму средств, которая превосходит 500 тыс. руб.

- При отказе выплачивать возникший займ могут взыскивать его принудительно.

- При отсутствии сотрудничества с коллекторами из-за действительного регламента микрофинансовых организаций.

- При продаже кредитов заемщика коллекторам, которые часто взимают займы в принудительном порядке.

- При присутствии у должника в собственности ценного имущества, которое может возместить его финансовый кредит.

Подача МФО в суд на должника

Популярные заблуждения заемщиков:

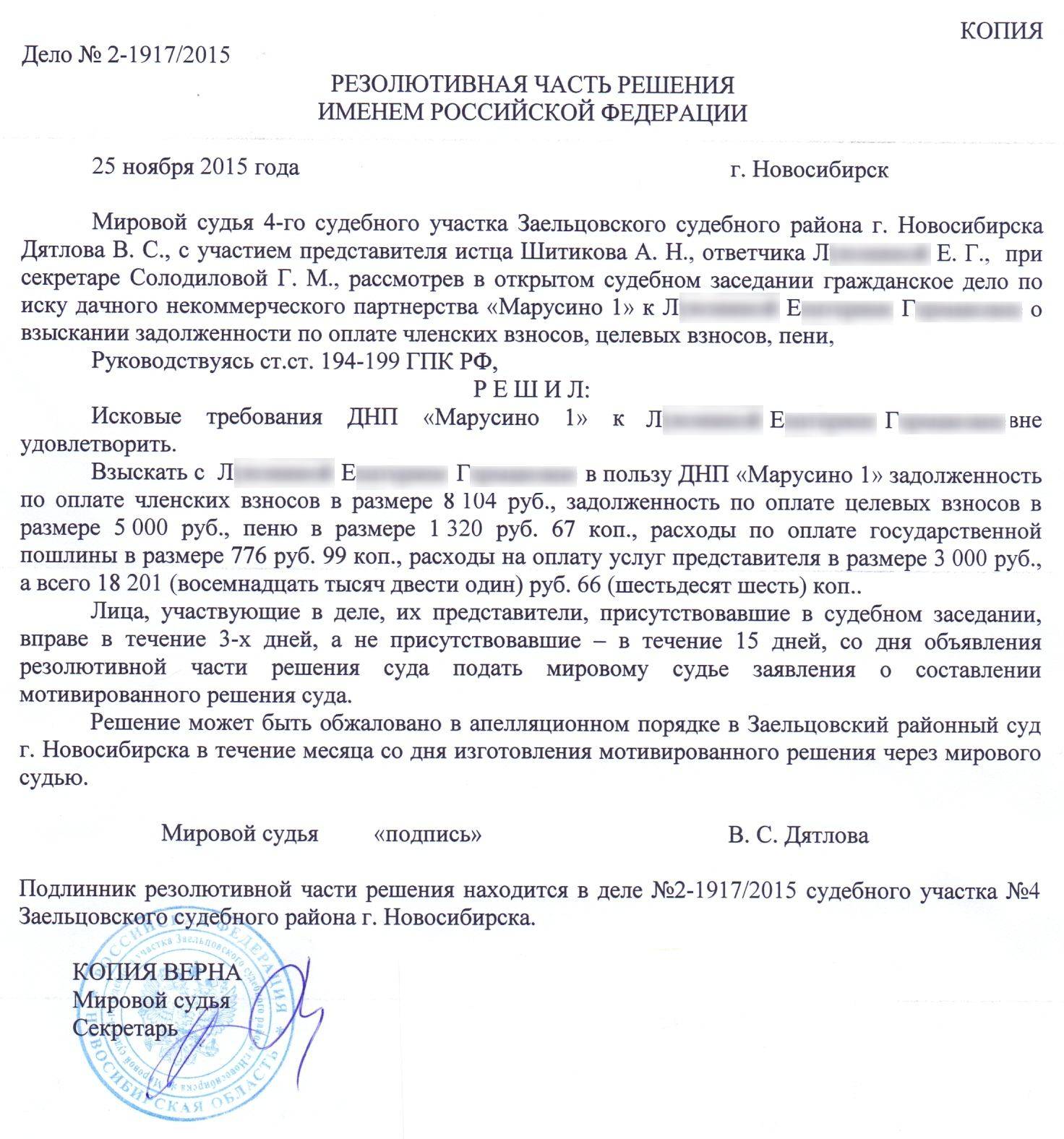

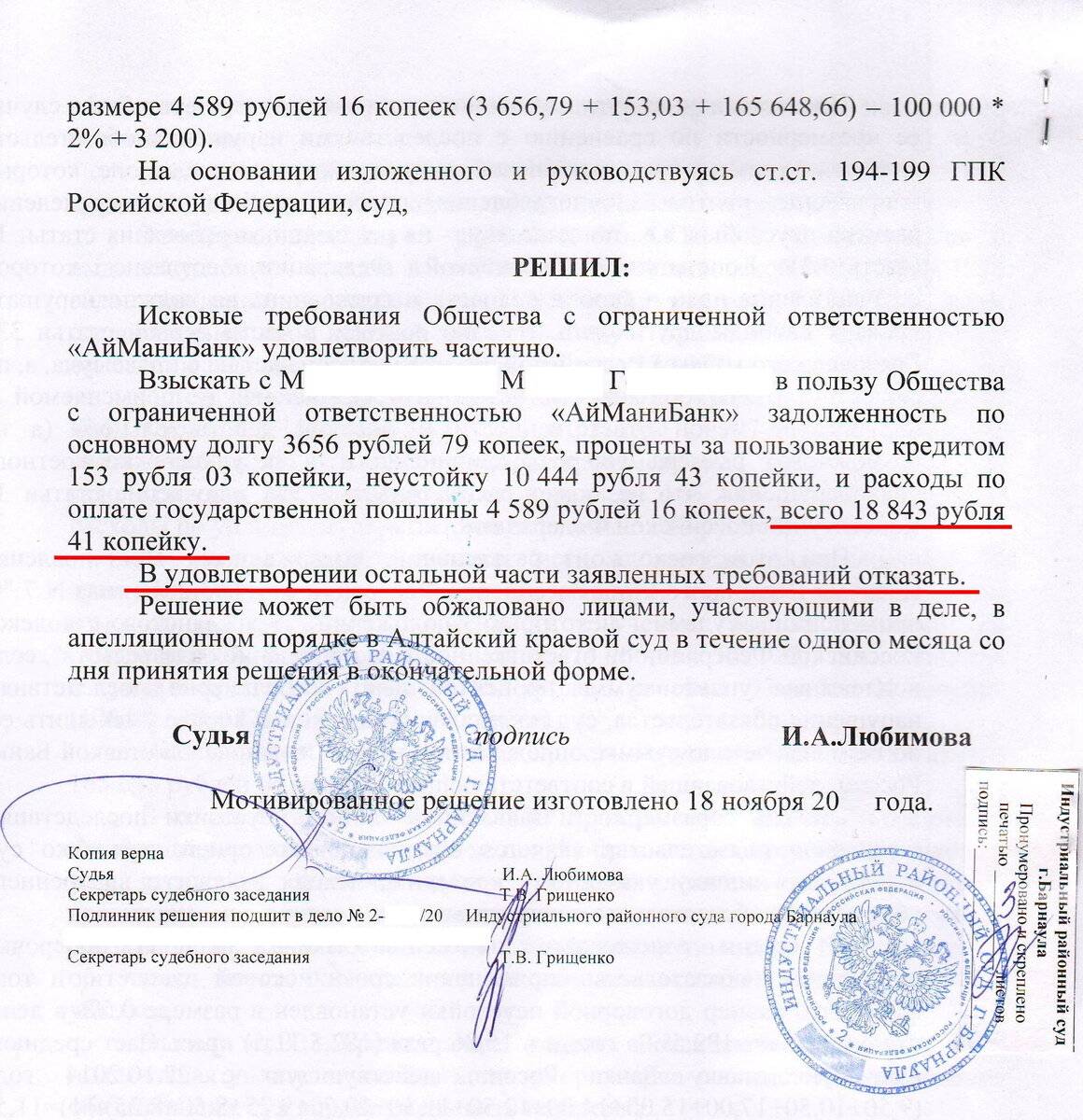

- МФО не открывают дело на незначительные суммы. Это не так, ведь государственная пошлина за подачу иска на сумму до 20 тыс. руб. составит всего 4 % от размера иска.

- Многие думают, что МФК преднамеренно затягивают время и ожидают, пока за счет пени вырастет размер кредита. По закону кредитор может взыскать долг с заемщика на протяжении периода давности — на протяжении трех лет с момента нарушения кредитных обязательств. Поэтому лучше не заявлять о том, что кредитор специально тянет время.

Расторжение договора микрозайма

Обратиться в суд по поводу расторжения договора микрозайма можно только в случае, если вопрос не урегулирован сторонами в досудебном порядке.

К сожалению, одного желания заемщика расторгнуть договор мало. Нужны весомые основания для этого, а найти их сложно. Обычно требование о расторжении выдвигается клиентом в случае изменения обстоятельств, которые он не мог предвидеть на момент заключения договора и которые при продолжении исполнения условий микрозайма причинили бы ему серьезный ущерб.

Обратиться в суд за расторжением договора можно и в случае одностороннего изменения МФО условий договора, ухудшающих положение заемщика. На практике такое встречается сегодня редко, и, скорее всего, суд лишь обяжет МФО сохранить ранее действующие условий и возместить заемщику убытки.

Как признать договор с МФО недействительным? Потребовать в суде признать договор микрозайма недействительным можно по разным основаниям. Главное – чтобы эти основания действительно были.

Среди наиболее частых случаев оспаривания договора:

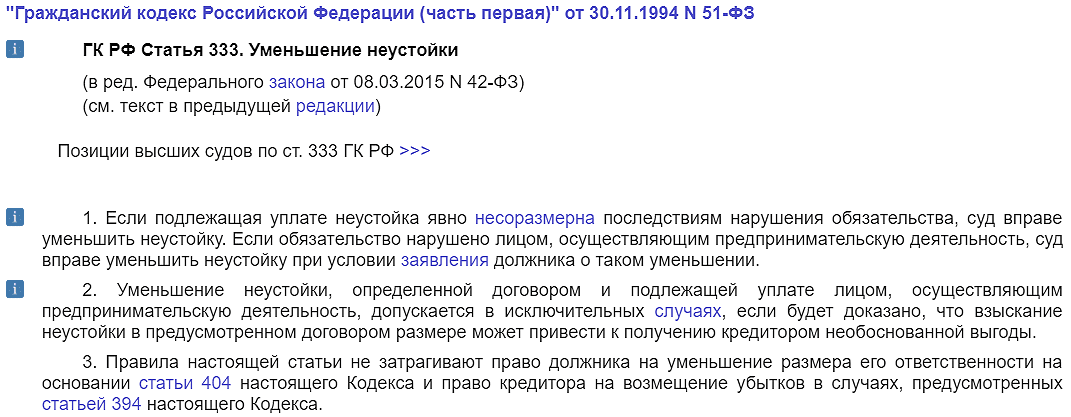

Кабальность условий. Использование этого основания было очень популярным в период зарождения и становления системы микрофинансирования в России, бесконтрольного применения огромных процентных ставок и штрафов, включения в условия такого залогового обеспечения, которое абсолютно несоразмерно с размером микрозайма, а лишиться его можно за малейшее нарушение. Сегодня число таких исков значительно снизилось. Но они есть и, прежде всего, в отношении нечистых на руку МФО, мошеннических фирм, фирм-однодневок

Важно, что под кабальные условия подпадают любые крайне невыгодные, на которые заемщик согласился вынужденно, из-за тяжелых обстоятельств, чем МФО воспользовалась.

Заключение договора лицом, не имеющим на это право в силу своей недееспособности, ограниченной дееспособности, без наличия согласия другого лица, когда оно обязательно. Подобного рода основания часто используются родителями (опекунами, попечителями), которые узнали о том, что их малолетние/несовершеннолетние дети или подопечные оформили микрозайм без согласия.

Незаконность условий или договора микрозайма в целом

Здесь нужно смотреть по ситуации. Под это основание могут подпадать самые различные нарушения. Их выявляют после изучения договора микрозайма.

Признание договора недействительным не влечет освобождения заемщика от обязанности погасить заем, но размер может быть сведен только к сумме, которая фактически бралась в долг.

В каких случаях МФО чаще всего подает в суд?

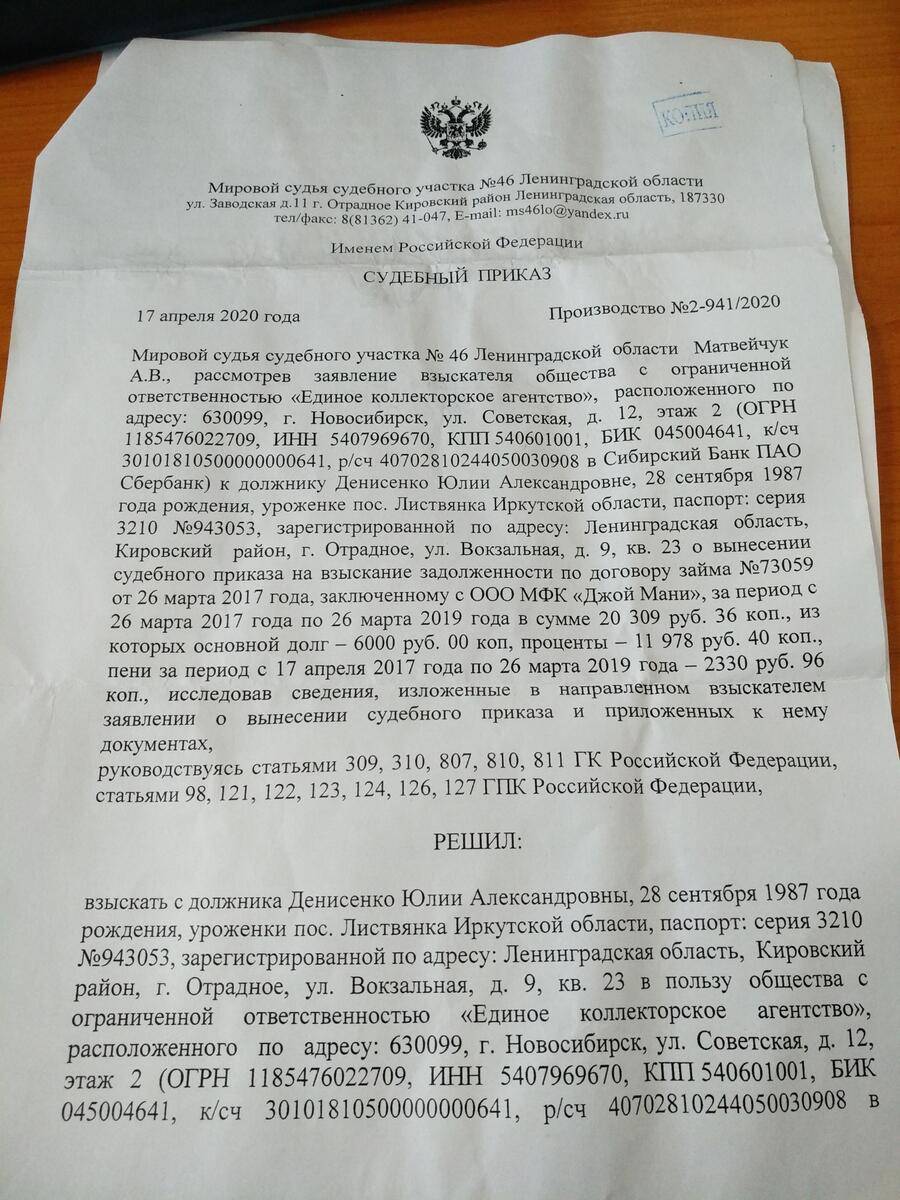

Подача иска в суд для микрофинансовой организации — крайняя мера принудительного взыскания, которая используется лишь в случае, когда все остальные способы вернуть деньги не увенчались успехом. Перед тем как подать в суд, кредитор отчаянно пытается «сплавить» долг заемщика в различные коллекторские агентства. Если это удается сделать, МФО, конечно же, ни в какой суд не идет. С момента уступки прав требования новым кредитором становиться коллектор, а МФО теряет к заемщику всякий интерес. Она уже продала долг и получила свои деньги. Все.

Если продать долг проблемного заемщика не удалось, у микрофинансовой компании 2 пути: идти в суд или «забыть» про заемщика на неопределенное время. Обычно в суд организации идут в нескольких случаях:

- Если долг продать не удалось, а сумма займа и общая задолженность с начисленными процентами и штрафами больше 150-200 тыс. руб. В таком случае кредитору будет выгодно обращаться в суд, ведь на кону довольно большие деньги.

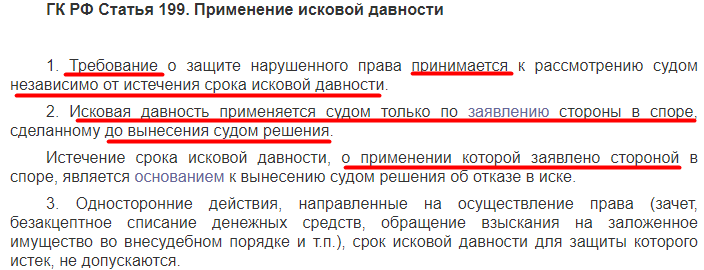

- Если заемщик не платит несколько лет и подходит срок исковой давности. Дело в том, что микрофинансовая организация может подать иск в суд о взыскании долга в течение 3-х лет со дня, когда клиент должен был полностью вернуть долг. Фактически она может подать в суд и по истечению установленного срока, но в этом случае суд отклонит иск по заявлению клиента об упущенном сроке исковой давности. Каждый должник буквально отсчитывает дни до наступления СИД (срока исковой давности) по самым крупным и ненавистным займам, чтобы на законных основаниях не платить.

- Если заемщик является злостным неплательщиком и укрывается от любого контакта с представителями организации-кредитора по телефону, при личных встречах и т.д. Есть должники, которые идут на контакт с кредитором или коллектором, который по агентскому договору взыскивает долг, платят чуть-чуть или хотя бы обещают заплатить. А есть такие должники, которые полностью игнорируют все попытки кредитора связаться с ними. Они блокируют звонки, не отвечают на них, не открывают дверь и т.д. На таких должников микрофинансовые организации чаще подают в суд, чем на тех, кто идет на контакт.

Почему не все ходят в судебные органы, особенно, если выдали займы под проценты онлайн?

Чаще всего микрофинансовые организации всё же обращаются в судебные инстанции для того, чтобы взыскать денежные средства с должника. Однако, в ряде ситуаций граждане удивляются, что представители МФО никак не реагируют на наличие долга. Чаще всего такое решение обусловлено экономически невыгодными факторами.

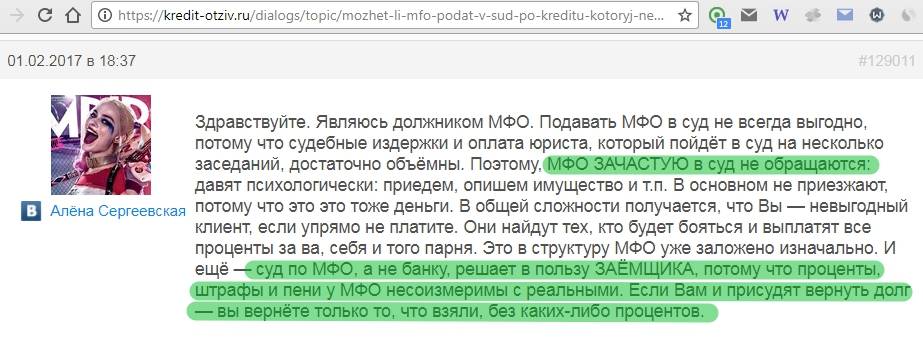

- Первый фактор – это предвзятость судов. Как показывает практика, сколько раз не обращались микрофинансовые организации в суд, в большинстве своём судьи считают их мошенническими организациями, поэтому, если личность конкретного заемщика покажется им положительной, то скорее всего, им выиграть не удастся, и будет принято решение по микрозайму в пользу заемщика.

- Вторая причина – это издержки, которые потребует судебное разбирательство. Судиться юридическому лицу с должником достаточно дорого, особенно, если придётся нанимать законного представителя со стороны. Все расходы лягут на плечи микрофинансовой организации и далеко не факт, что должник может покрыть их в случае, если он будет признан виновным.

- Третья причина – это отсутствие возможности реализовать решение суда. Часто займы в микрофинансовых организациях могут выдаваться без документов онлайн или с использованием минимального количества бумаг. Эти бумаги никак не подтверждают доход, поручительство или наличие какого-либо имущества у заемщика.

Это значит, что приставам-исполнителям просто будет нечего взыскать с должника, но при этом, микрофинансовая организация истратит весомые денежные средства на судебное представительство.

Именно по этим причинам многие микрофинансовые организации считают, что обращаться в судебную инстанцию в случае, если сумма долга ниже 50000 руб. не имеет смысла. Однако, если речь идет не о крупных, а о местных небольших микрофинансовых организациях, то они могут обратиться в суд из-за любой суммы долга.

Прежде, чем стать клиентом МФО, обязательно объективно посмотрите на свое финансовое положение. Можете ли вы погасить долг и через сколько времени? Не велика ли сумма займа и процентов по нему? Вытяните ли вы такой платеж? Внушает ли вам доверие микрофинансовая организация? Может можно снизить огромные кабальные проценты, которые насчитал микрозайм и как это сделать? И что будет, если вы не сможете вернуть сразу деньги? Получив ответы на эти вопросы, вы сможете понять, на какое развитие событий можно рассчитывать.

Помните о том, что, как видно из практики, микрофинансовые организации, не зависимо от того, ходят они в суд или нет и какие кредиты вы берете, тоже оставляют отзывы в вашей кредитной истории, и, к сожалению, если вы окажетесь должником, это негативно скажется на решении взять в долг в следующий раз.

Методы работы МФО с должниками

Порядок взыскания дебиторской задолженности определяется законами РФ и локальными актами предприятия. Типового порядка работы с должниками нет, поэтому МФО обязаны выстраивать свои взаимоотношения с заемщиками в соответствии с общими нормами гражданского, финансового и хозяйственного права.

Законные методы влияния на заемщиков, которые не исполняют или не вовремя исполняют свои долговые обязательства (недобросоветстные заемщики):

- письменные уведомления о просрочке;

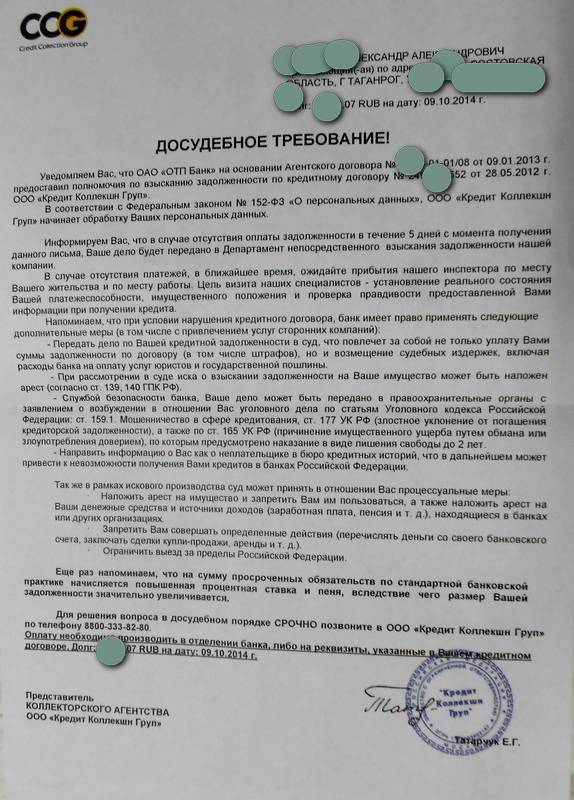

- официальное письменное требование о погашении кредитной задолженности;

- претензии;

- обращение в суд с иском о взыскании задолженности;

- предъявление в службу судебных приставов исполнительного листа, выданного судом.

И это всё. Однако часто МФО не ограничиваются перечисленными методами. В ход также идут:

- звонки на работу;

- угрозы родственникам;

- посещение на дому и т.д.

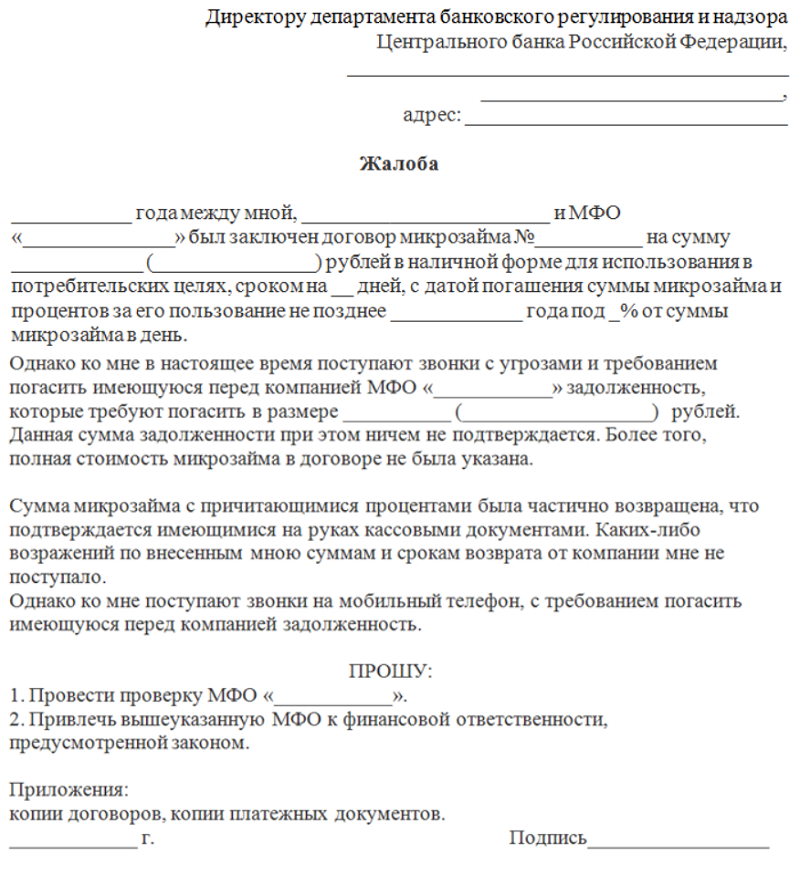

При оценке этих действий кредитора следует руководствоваться, в первую очередь, правилами соблюдения конфиденциальности кредитных отношений, которые распространяются и на МФО. Статьей 9 ФЗ-151 «О микрофинансовой деятельности и микрофинансовых организациях» определено, что МФО не имеют права распространять информацию о своих заемщиках и об условиях кредитования.

Соответственно, любые звонки родственникам, посещение работодателей или другие действия, в результате которых о займе становится известно третьим лицам, являются противоправными. Если в результате незаконного распространения информации о заемщике последнему будет причинен материальный и/или моральный ущерб, должник имеет право обратиться в суд с иском о компенсации причиненного вреда.

Некоторые МФО издают локальные Положения о порядке взыскания задолженности. Нормы этого документа не могут нарушать требования закона. Например, если в Положении МФО указано, что в случае просрочки платежей сотрудник кредитора имеет право посетить должника по месту проживания последнего с целью описи имущества, то эта норма не может считаться законной, поскольку она нарушает ст. 25 Конституции РФ, в соответствии с которой жилище является неприкосновенным.

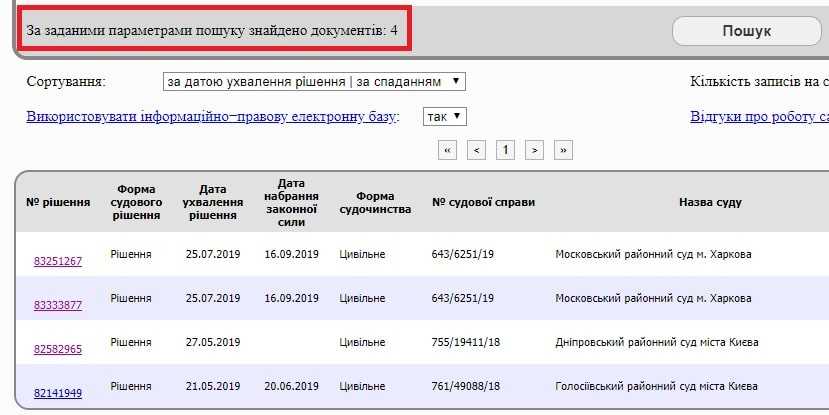

Судебная перспектива

В судебной практике сегодня имеется большое количество судебных решений, принятых в пользу заемщиков. Показательным считается решение Кировского районного суда г. Самары http://sudact.ru/regular/doc/0PnzvXMrSLQV/.

Но есть и огромное количество решений не в пользу должников. Пример аргументации в решении Братского городского суда Иркутской области http://sudact.ru/regular/doc/cd7CsuoEVglr/.

Поэтому не стоит рассчитывать на легкую победу.

Если должник не согласен с решением суда первой инстанции, то он имеет право обжаловать это решение в апелляционном суде. Апелляционная жалоба должна быть подана в течение одного календарного месяца с момента принятия решения судом первой инстанции.

Если сторона по делу не была надлежащим образом уведомлена о судебном разбирательстве и о принятом решении, то она имеет право просить апелляционную инстанцию восстановить сроки на обжалование. В этом случае жалоба должна быть направлена в течение месяца с момента, когда заемщику стало известно о том, что есть решение суда не в его пользу.

Отношения между заемщиком и кредитором находятся в ведении гражданского права, и поэтому даже если так случилось, что возникла просрочка по кредитным обязательствам, то не нужно бояться, что этот долг может стать поводом для уголовного преследования. За долги перед МФО в тюрьму не сажают и ни к какой другой ответственности, кроме гражданско-правовой (т.е. штрафа), привлечь не могут.

Чаще всего после завершения судебных разбирательств в пользу должника МФО теряют к нему интерес и прекращают всякое преследование. Если же суд был проигран, то МФО работает со службой судебных приставов и настаивает на скорейшем исполнении судебных решений. Но даже в этом случае исключаются такие незаконные методы влияния со стороны МФО, как звонки родственникам или посещение работодателей. Все общение между должником и кредитором происходит через судебного пристава, который занимается конкретным исполнительным производством.

Аркадий Сегодня

Моя жена взяла кредит в МФО осенью 2013 года. Мне она не сообщила о своих долгах и сама их не платила. В феврале 2017 года к нам домой пришел судебный пристав и вручил постановление о возбуждении исполнительного производства на сумму 150 тысяч рублей. Для меня это был шок, и никто в семье не знал, откуда взялся такой долг. Мы с женой пошли в службу судебных приставов и ознакомились с документами на взыскание. Оказалось, что осенью 2016 года МФО обратилась в суд с исковым заявлением по долгу жены 2013 года и насчитала процентов около 130 000 рублей. Нам повестки из суда не приходили (наша семья переехала в другую квартиру), и суд принял заочное решение без нас. Юрист сказал, что у нас мало шансов обжаловать решение суда, и посоветовал попросить суд о рассрочке исполнения судебного решения. Я подал такое заявление в районный суд, и нам дали рассрочку на год. За год я смог выплатить долг МФО

Станислав Вчера

В 2014 году брал кредит в МФО (г. Екатеринбург). В долг оформлял 10 000 рублей на 15 дней. По окончании договора должен был вернуть 13 тысяч рублей. Деньги нужны были до зарплаты на срочный ремонт машины. Но через неделю сильно заболела жена, и вся зарплата ушла на лечение. Потом я закрутился и забыл о своём долге. Через несколько месяцев мне пришло письмо из МФО о том, что я должен 28 000 рублей. Я показал письмо своему знакомому адвокату. Он изучил договор, который я подписал в МФО, и сказал, что есть шанс признать его незаключенным. Мы обратились в суд с иском и выиграли. Суд обязал меня вернуть МФО тело кредита без уплаты процентов. Адвокату я заплатил около 10 000 рублей

Советы должникам

Мы уже говорили, что компании не желают вести войну с клиентами и всегда проще договориться, чем заниматься взысканием и выбиванием долгов. Поэтому в любой сложной ситуации клиентам нужно:

- Всячески взаимодействовать с МФО: отвечать на звонки, пытаться договариваться, заключать дополнительные соглашения. Это поможет получить отсрочку и отметить штрафы.

- Пробуйте прийти к мировому соглашению, к примеру, реструктуризировать долг без последующего начисления процентов. В большинстве случаев это более выгодно, чем подавать в суд, нанимать юриста и оплачивать госпошлину.

- Если ваша задолженность по процентам достигла полуторного размера от изначально взятого кредита, значит начислять новые проценты вам не смогут. Погашение части задолженности позволяет МФО вновь начислять проценты.

- Лучше перезанять и полностью погасить старый долг, чем ждать пока накопятся слишком большие проценты и пени за просрочку.

- Откажитесь от крупных займов в МФО, эта кредитная кабала только затянет вас еще больше в долги. МФО хороши только для краткосрочных займов на небольшие суммы.

Чем грозит заемщику просроченный долг в МФО

Просрочки бывают у всех, даже у самых добросовестных заемщиков. У кого-то здоровье подвело и пришлось долго находиться на больничном, у кого-то зарплату задержали, кто-то вовсе потерял работу или не смог адекватно оценить свои финансовые возможности и набрал долгов, с которыми не может справиться.

В любом случае, люди, оформившие займы, часто даже не понимают своей ответственности и обязанностей по возврату долга. Вот в банке все понятно – приходишь в солидное учреждение, общаешься с кредитным специалистом, приносишь документы, подписываешь договор, получаешь банковский счет с деньгами, тут точно надо платить.

А вот микрозайм многие оформляют через Интернет буквально за пару кликов, но эта простота получения денег со многими играет злую шутку. Люди ошибочно думают, что раз они никаких бумаг не подписывали, то и требовать с них ничего не будут, но это не так.

При получении займа вы тоже подписываете кредитный договор, только представлен он в электронном виде, и подписываете вы его при помощи кода. Читают условия далеко не все, а потом с удивлением узнают, что займ возвращать все-таки надо, и сталкиваются с неприятными последствиями:

- Им назначают штраф за просрочку платежа, обычно он составляет около 1-2 тысяч рублей;

- Им назначают повышенную процентную ставку;

- Им отменяют льготы под нулевой процент как новому клиенту;

- Им ежедневно начисляют пени, которые значительно увеличивают задолженность.

Мало того, что займ увеличивается день ото дня в своем размере, так и из микрофинансовой компании начинают постоянно звонить и писать, причем не только вам, но и всем, кто указан как контактные лица в договоре. Грозятся судом, коллекторами, вправе ли они это делать? Рассказываем далее.

Могут ли микрофинансовые организации обратиться в суд

Теперь разберёмся, подают ли микрофинансовые организации в суд. Есть стереотип, что микрофинансовые организации этого не делают. В этом есть небольшая доля правды — это происходит не так часто, как, например, в случае с банками, но всё же иногда и такие обращения происходят. Обычно такие обращения происходят только если задолженность превышает некий порог, который для каждой организации устанавливается индивидуально. Так как МФО оперируют обычно небольшими суммами, в некоторых случаях судебные издержки могут превысить выгоду, которая будет получена в итоге. Потому борьба с микрофинансовыми организациямив суде — не такое частое явление.

Почему некоторые МФО в принципе не пишут исковые заявления

Но есть и другие причины, по которым некоторые МФО не обращаются в суд:

- Суды обычно в таких случаях редко встают на сторону МФО, судебные решения по микрозаймам выносятся не в пользу последних. Если тело займа организация ещё может вернуть, то о возврате штрафных начислений и аналогичных сумм обычно и речи идти не может.

- Часто в средней такой компании не имеется собственного юриста или, как минимум, не имеется по юристу в каждом регионе, где может потенциально проживать должник.

- Бывает, что у должников не оказывается ценного имущества, которое потенциально может быть востребовано в качестве компенсации.

Потому ответ на вопрос, какие МФО подают в суд, обычно такой — это крупные МФО с серьёзным региональным представительством.

Что последует дальше, если МФО обратилась в суд

Если микрозаймовая компания обратилась в суд, это не повод для беспокойства, потому что лишь в редких ситуациях закон оказывается полностью на стороне таких компаний. Скорее всего, суд с МФО будет в вашу пользу. Через некоторое время должник получит повестку в суд. Через 1-2 месяца после подачи иска состоится судебное заседание. Оно пройдёт даже в случае если должник на нём не появился. По результатам заседания будут вынесены сроки, в рамках которых нужно будет вернуть сумму. Если их не соблюсти, могут быть наложены дополнительные ограничения, например, заблокированы счета или ограничен выезд за границу.

Какие документы МФО должны предоставить должнику перед обращением в суд

Должнику будут предоставлены копии всех документов, которые будет прилагаться к исковому заявлению, их набор может варьироваться в зависимости от ситуации. Также, если МФО уже обратилась в суд, то должник обязательно также получит копию искового заявления и повестку в суд.

Что делать, если нечем расплатиться по микрозайму

Если нечем платить задолженность по микрозайму, не стоит переживать — есть несколько выходов, к которым можно прибегнуть, чтобы разобраться с ситуацией.

Как можно решить проблему

Вот несколько ключевых вариантов, которые с наибольшей эффективностью помогут расплатиться по долгам:

- Кредит без процентов. Если вы оформите карту со льготным периодом и успеете за этот период расплатиться со своим микрокредитом, а потом ещё и вернуть средства на карту, то вы сможете обойтись без дополнительных переплат.

- Рефинансирование. МФО редко идут на реструктуризацию задолженности или рефинансирование, но, при определённом везении, и это может быть осуществлено. Неофициальное рефинансирование также возможно, но обычно банки и МФО предпочитают не работать с должниками.

- Пролонгация займа. Узнайте у МФО, нет ли у них возможности на несколько недель перенести срок возврата долга без наложения санкций на просрочку. Пролонгация может означать начисление дополнительных процентов.

- Погашение долга на других условиях. Поговорите с представителем компании и узнайте, возможно, вам разрешат погасить долг другим способом, например, за счёт предоставления имущества или других методов.

Правовые основания

На основании профильного Федерального закона № 151-Ф3 деятельность микрофинансовых организаций на территории России считается законной.

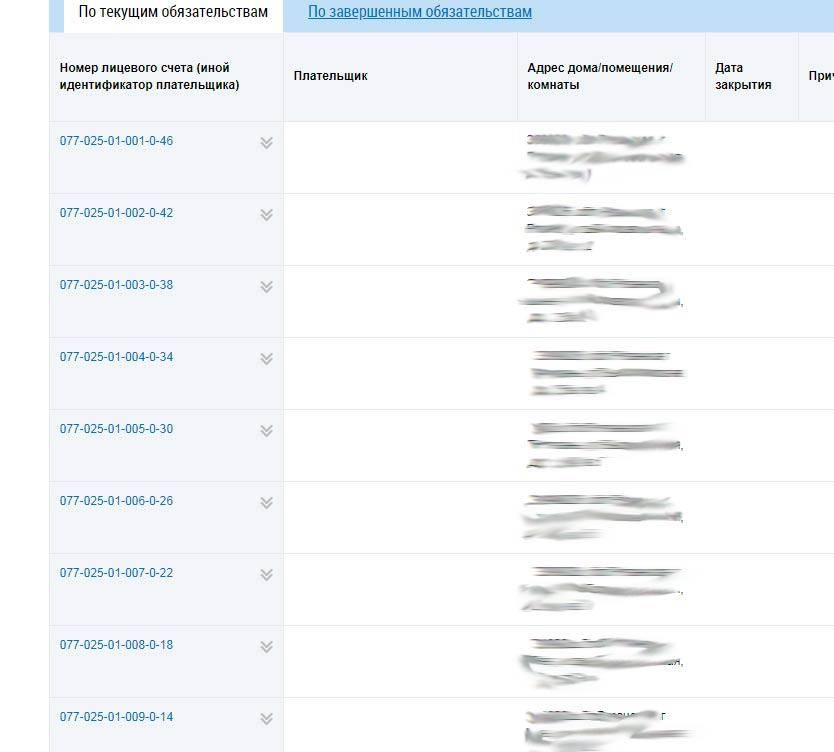

Существует два варианта договоров между МФО и его клиентами.

- Классический. Подпись устанавливается клиентом лично на бумажном носителе;

- Цифровой. Специальный пароль, предоставляется заемщику посредством отдельного канала связи (зачастую в виде смс).

Соглашение считается заключенным только после предоставления заемных средств. Независимо от способа передачи денег данный факт можно всегда подтвердить.

В офисе, когда деньги передаются наличными из рук в руки, оформляется кассовой орден или расписка. Если деньги приходят на карту клиента или по системе переводов, в МФО остается платежное поручение о выполнении транзакции.

Поэтому у МФО есть право и доказательства для обращения в суд для взыскания долга принудительно. И это не зависит от того, была ли это классическая форма договора или онлайн заем.

Единственное отличие микрофинансовых организаций от банков с лицензией ЦБ РФ – это невозможность получения исполнительной надписи нотариуса.

Когда МФО подают в суд? В практике специалистов сервиса Imoneys были случаи, когда этого может вовсе и не произойти. При небольших суммах (1000-5000 рублей), когда затраты на возврат денег соразмерны или больше, чем выгода от получения их обратно, долг продается третьему лицу – коллекторскому агентству. Когда сумма долга больше 10000 рублей, как правило, МФО производит взыскания своими силами, через суд. Регламентируемые законом сроки применения взыскания будут зависеть от периода действия договора займа. Иск направляется после возникновения права требования всей суммы долга, а также неисполнения данного запроса кредитора заемщиком. Возможны два типа ситуаций.

- Займы до зарплаты. Это долговые обязательства, период которых не более 60 суток. По истечению 10 дней после нарушения графика МФО может потребовать полного досрочного погашения микрозайма. На это заемщику дается не менее 10 суток. Следовательно, микрофинансовая организация вправе спустя 20 дней после просрочки уже подать в суд на должника.

- Долгосрочные займы. Если просрочка длится 180 суток, компания вправе потребовать полного погашения. И на выполнение такого требования заемщику отпускается не менее 30 дней. Соответственно, через 7 месяцев МФО может направить иск в суд. Но на практике не все так быстро. Очень часто от момента возникновения просрочки до даты подачи иска проходит год или полтора. Это связано с выделяемым сроком на досудебное взыскание, подготовку документов, зависит от региона подсудности. У каждой МФО свои внутренние стандарты. Как заставить МФО подать в суд?

Такое желание должника имеет под собой ряд преимуществ

- Исключается общение с отделом взысканий самой МФО.

- Фиксируется сумма долга.

- Работа по возврату займа выполняется полностью законно, через Федеральную службу судебных приставов (ФССП).

Раньше заставить подать МФО в суд было непросто, особенно если имелся собственный отдел взыскания. Сейчас Федеральным законом № 230-ФЗ от 03.07.2016 года предусмотрено право отказа от общения с кредитором. Вы направляете в организацию соответствующее заявление, и, чтобы вернуть свои деньги, кредитор вынужден обратиться в суд. Но это право клиента не влияет на продажу займа (уступку права требования). Продажа займа может возникнуть сразу же при нарушении графика выплат, предупреждают специалисты сервиса Imoneys.

И еще. Можно направить отказ на общение с кредитором только после истечения четырех месяцев после возникновения просрочки. Все это время контакта с кредитором не избежать.

Меры досудебного разбирательства

Во многих ситуациях, когда гражданина ждет суд с МФО, возможно рассчитывать на мирное урегулирование проблемы. Если заемщик допустил просрочку по платежам, для начала сотрудники фирмы самостоятельно пытаются вернуть долг:

- накладывают штраф на сумму долга – из расчета 20% годовых (0,05% за каждый день просрочки);

- передают данные о просрочке в БКИ;

- неоднократно напоминают о долге по телефону и требуют внести оплату;

- ставят в известность контактных лиц и просят повлиять на заемщика;

- посещают пользователя на дому и требуют вернуть долг;

- предлагают решения проблемы, если просрочка возникла по уважительной причине;

- используют меры воздействия, разрешенные законом.

Каждый факт просрочки отображается в кредитной истории и негативно влияет на кредитный рейтинг пользователя. Информация в досье хранится в течение 10 лет и доступна участникам кредитного сообщества.

Если заемщик не отвечает на телефонные звонки и не идет на контакт, компания вправе передать данные по задолженности партнерскому коллекторскому агентству. Продав долг коллекторам, микрофинансовые компании быстро возмещают убытки, экономя на судебных издержках.

Для клиента общение с коллекторами приводит к дополнительным проблемам, связанным со спецификой деятельности этих структур

Жесткие и не всегда законные методы «выбивания» долгов, используемые коллекторами, нередко привлекают внимание правоохранительных органов

К таким мерам воздействия относятся:

- непрерывные звонки на телефон заемщика, работодателя, родственников;

- распространение сведений о долге среди знакомых и друзей заемщика;

- серьезное психологическое воздействие на клиента и на его семью.

Подобные действия коллекторов — незаконны. Если оказались в подобной ситуации, смело подавайте заявление в полицию. В связи с принятием закона о коллекторской деятельности таких случаев стало меньше, нарушители подвергаются серьезным санкциям.

Организации передает дело в судебные инстанции, когда:

- продать долговые обязательства коллекторским компаниям не удалось;

- политика микрофинансовой фирмы не предусматривает сотрудничество с коллекторами;

- скоро закончится период исковой давности (3 года с даты полной оплаты долга по договору).

Кредиторы используют два варианта: подают иск сразу или ожидают, пока сумма долга достигнет максимально разрешенного размера (300% от тела займа).

Судебный метод взыскания долгов более сложен и финансово затратен для организаций. Чтобы подать иск, кредитор должен иметь веские основания. Компании потребуется:

Компании потребуется:

- грамотно составить исковое заявление;

- оплатить госпошлину;

- привлечь специалиста для защиты своих интересов;

- представить судье доказательную базу, свидетельствующую о нарушении клиентом обязательств.

Учитывая эти факторы, фирма вправе прекратить преследование должника, если:

- клиент частично погасил долг, осталась небольшая сумма, не покрывающая судебные издержки;

- у организации нет представительств и юридической поддержки на территории проживания клиента;

- у ответчика нет официального дохода, поэтому даже положительное решение не даст гарантии возврата денег.

Однако, не стоит надеяться на списание долга до момента истечения срока исковой давности по займу. Если пользователь действительно нарушил условия договора, судья обяжет его вернуть долг и оплатить издержки.