Документы

Заявление, паспорт. Если вкладчик действует через представителя, то потребуется нотариально удостоверенная доверенность . Бланк заявления можно заполнить в офисе банка-агента или распечатать с сайта Агентства.

Выплаты начинаются через 2 недели со дня наступления страхового случая. Документы можно отнести лично. Можно отправить по почте. Выплата страхового возмещения будет произведена в течение 3 дней со дня представления вкладчиком документов. Взамен сданных документов вкладчик получает выписку из реестра обязательств банка перед вкладчиками с указанием размера возмещения по его вкладам. Выплату по заявлению производят либо наличными, либо на счет вкладчика в банке.

Банки со страховкой государством

Сейчас на территории нашей страны расположено свыше пятисот банков, которые участвуют в государственной системе страхования. Чтобы проверить, застрахованы ли средства на вашем счете, для начала нужно выяснить, куда именно они были внесены: в МФО, сам банк, кооперативную организацию и так далее.

Как проверить

Если вы вложили средства в сам банк – то с огромной вероятностью они застрахованы, но проверить ничто не мешает. Данные об этом могут быть представлены на стенде в самом финансовом учреждении. В противном случае нужно просто обратиться к компетентным его сотрудникам – лично, по телефону или онлайн.

Порядок получения выплаты по страховке

Многие граждане, услышав о том, что их кредитное учреждение уходит с финансового рынка, бросаются в отделение с требованием возвратить вложенные средства. Ажиотаж не приводит ни к чему хорошему, так как в это время банк пытается провести восстановительную политику.

Минимальное время для ожидания- неделя. Именно это время требуется АСВ для публикации в прессе о наименовании банка, который выплатит страховку. Выплата происходит в отделении стороннего финансового учреждения- агента. Это резервный банк, в который производится перечисление средств страховки.

Банк обязан иметь много филиалов, что позволит ему справиться с наплывом народа. Не стоит обращаться сразу же после получения информации.

Нужно дождаться времени, когда спадет наплыв народа. Физическое лицо вправе запросить сумму в течение двух лет со дня отзыва лицензии у банка.

С паспортом физическое лицо отправляется в кредитную организацию и пишет соответствующее заявление. Деньги можно получить в день обращения. Если выданная сумма не удовлетворяет требования клиента, то он должен предоставить подтверждающие документы в АСВ.

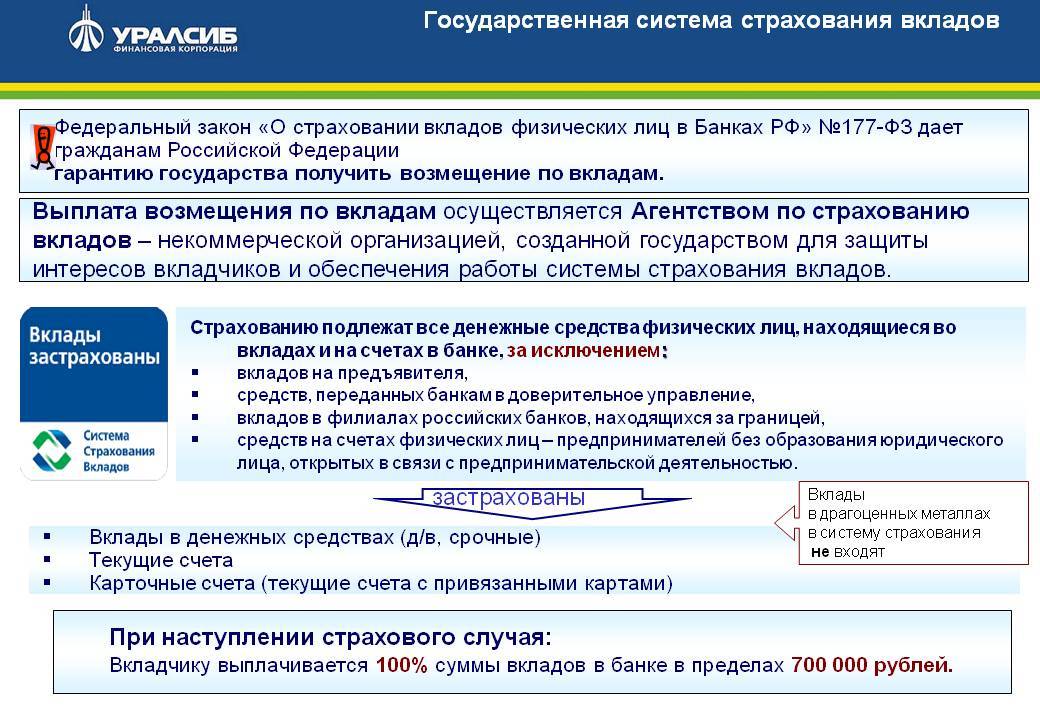

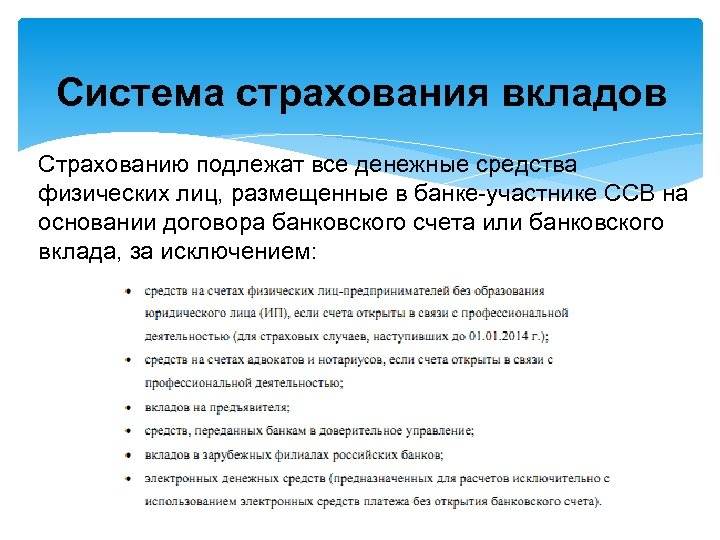

Какие вклады страхуются государством

Далеко не во всех случаях клиент может претендовать на упомянутую страховочную сумму до 1,4 миллионов рублей.

Согласно действующему законодательству, обязательно страхуются только такие вклады, как:

- срочные накоплений и суммы до востребования (в том числе и те, что были произведены в валюте);

- текущие накоплений, которые используют для выплаты заработных плат, социальных пособий;

- накопления на счетах у ИП (кроме тех, в которых страховой случай наступил до 2014 года);

- деньги на счетах опекунов, предназначенные для их подопечных.

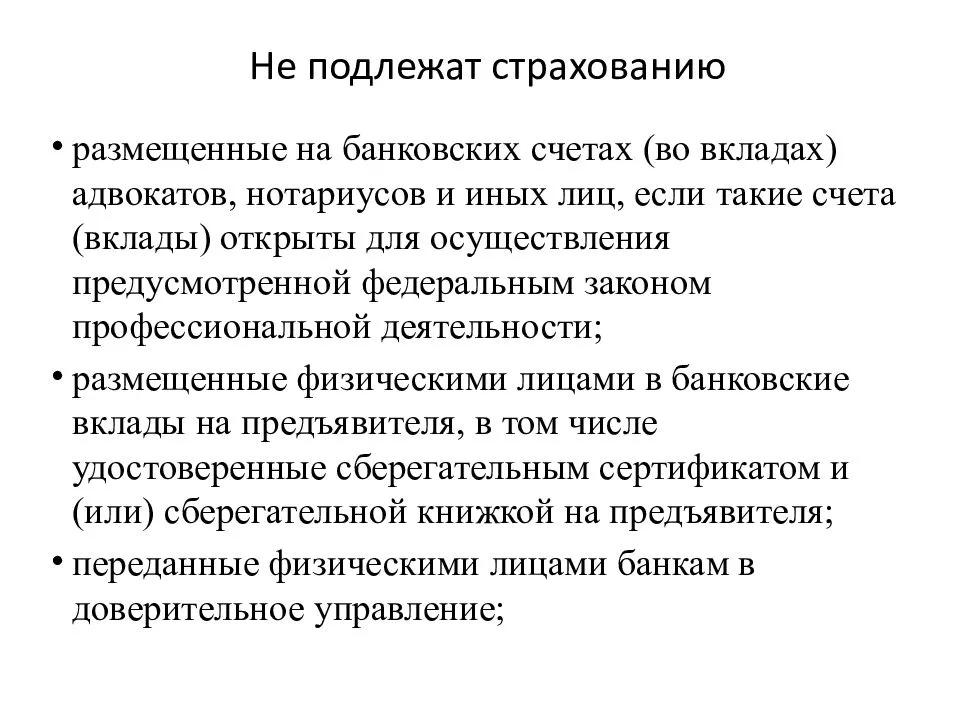

Не подлежат страхованию

Согласно закону, не будут обязательно страховаться следующие типы вкладов:

- накопления адвокатов и нотариальных контор;

- средства, которые гражданин размещали на предъявителя;

- деньги, которые были переданы финансовому учреждению на доверительное управление;

- те, что были размещены в филиалах российских банков за пределами России;

- накопления на электронных платежных системах;

- деньги из номинальных счетов;

- перечисления денег, совершенные без открытия счета;

Также не подлежат страхованию те деньги, которые находятся на металлических обезличенных ранее счетах.

Вклады в валюте

Накопления на валютных счетах защищены в том же режиме, что и вклады в рублях. Размер компенсации рассчитывается, исходя из курса, который был на момент наступления особых обстоятельств. При этом сама компенсация будет осуществляться не в той валюте, которая была на счету, а в рублях.

Удостоверенные сберегательными сертификатами

Накопления, легитимные государственным сертификатом, может быть застрахован только в том случае, если он является именным. Если же он был зарегистрирован на предъявителя, то компенсация не полагается.

Деньги на обезличенных металлических счетах

В соответствии с законом, материальные средства на обезличенных металлических счетах не подлежат страхованию. Все дело в том, что согласно закону страховаться могут лишь средства, находящиеся в банке на основе соответствующего материального соглашения. А на оговариваемом счете учет ведется в граммах (того или иного металла).

ИП

В течение длительного времени государство отказывалось страховать вклады, произведенные индивидуальными предпринимателями. Тем не менее, н так давно этот казус был успешно устранен, и, начиная с 2014 года, бизнесмены могут получать компенсацию наравне со всеми, если страховой случай случился позже вступления в силу закона.

Как проверить застрахован ли вклад

Страхование вклада Сбербанка или других кредитных учреждений можно проверить самостоятельно, обратившись к сотрудникам и запросив у них полное наименование своего счета. Также следует учесть тот факт, что некоторые банки сегодня открывает двойную бухгалтерию, в результате чего становится непонятным – какая сумма вклада, застрахованная государством, а какая нет. Это связано с постоянным движением денежных средств, и рассмотреть ситуацию следует детально.

Двойная бухгалтерия в банках приводит к тому, что часть денег вкладчика «исчезает» со счета. Кредитное учреждение использует ее для других целей, но в то же время оно остается обязанным перед вкладчиком в процедуре начисления процентов и выплаты всей суммы. Но фактически на балансе вкладчика сумма отличается. В результате, как только происходит наступление страхового случая, владелец денежных средств не может рассчитывать на полный возврат. Это объясняется тем, что государство проверяет не заключенные договора, а именно баланс банковского учреждения.

Поэтому, чтобы быть в курсе баланса своего счета, необходимо производить следующие действия:

- хранить заключенный договор с банком, а также все квитанции по факту списания денежных средств и внесения новых сумм;

- проверять с определенной периодичностью движение денежных средств с помощью официального сайта банка;

- регулярно брать официальные выписки из банка по состоянию своего счета.

Здесь неважен вопрос, в каких банках вклады застрахованы государством – вышеприведенный законодательный акт действует во всех коммерческих учреждениях. Поэтому делать запросы можно и нужно, чтобы быть уверенным в своем счете и сумме. Если сотрудники банка отказывают в предоставлении выписки, рекомендуется обратиться в Центральный банк с просьбой произвести проверку деятельности финансово-кредитной организации.

Что не попадает под действие этой нормы законодательства

Мы рассмотрели список банков, застрахованных государством. Осталось только ознакомиться с организациями и прочими объектами, которые не попадают под действие данной нормы:

- средства, переданные финансовому институту, на доверительное управление;

- электронные ресурсы, нацеленные на расчетные операции на просторах сети без необходимости открытия банковского баланса (с применением специальных виртуальных каналов);

- обезличенные депозиты на предъявителя;

- средства, которые хранятся за рубежом;

- счета, принадлежащие специалистам адвокатской, нотариальной сферы, если их открытие произошло без формирования юридического лица для осуществления посредством их профессиональной работы.

Как работают те или иные программы

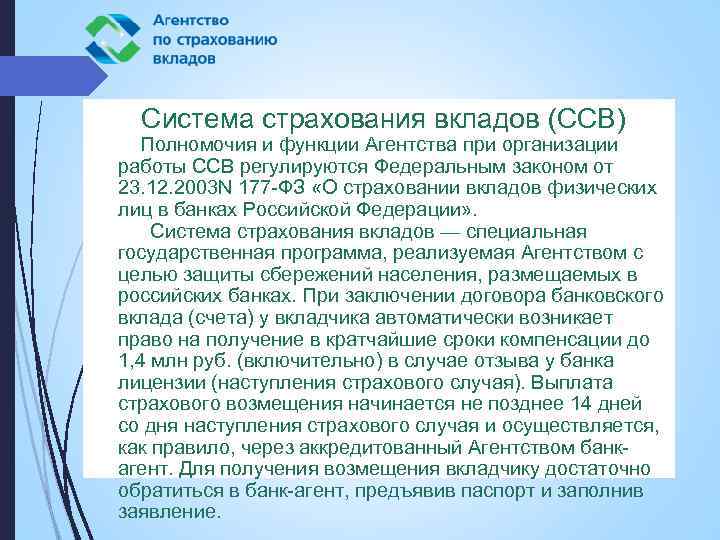

Когда финансово-кредитный институт оказывается на стадии банкротства, формируется страховой случай, при котором государственная сторона в установленный временной период осуществляет выплаты финансовой компенсации по существующим договорам вкладчиков. Агентство страхования вкладов определяет наступление СС посредством двух направлений:

- отзыв у финансовой организации лицензионного разрешения на осуществление деятельности;

- введение финансово-кредитным институтом специального моратория на то, чтобы требования кредиторов банка были удовлетворены.

Куда вложить деньги

Куда вложить деньги

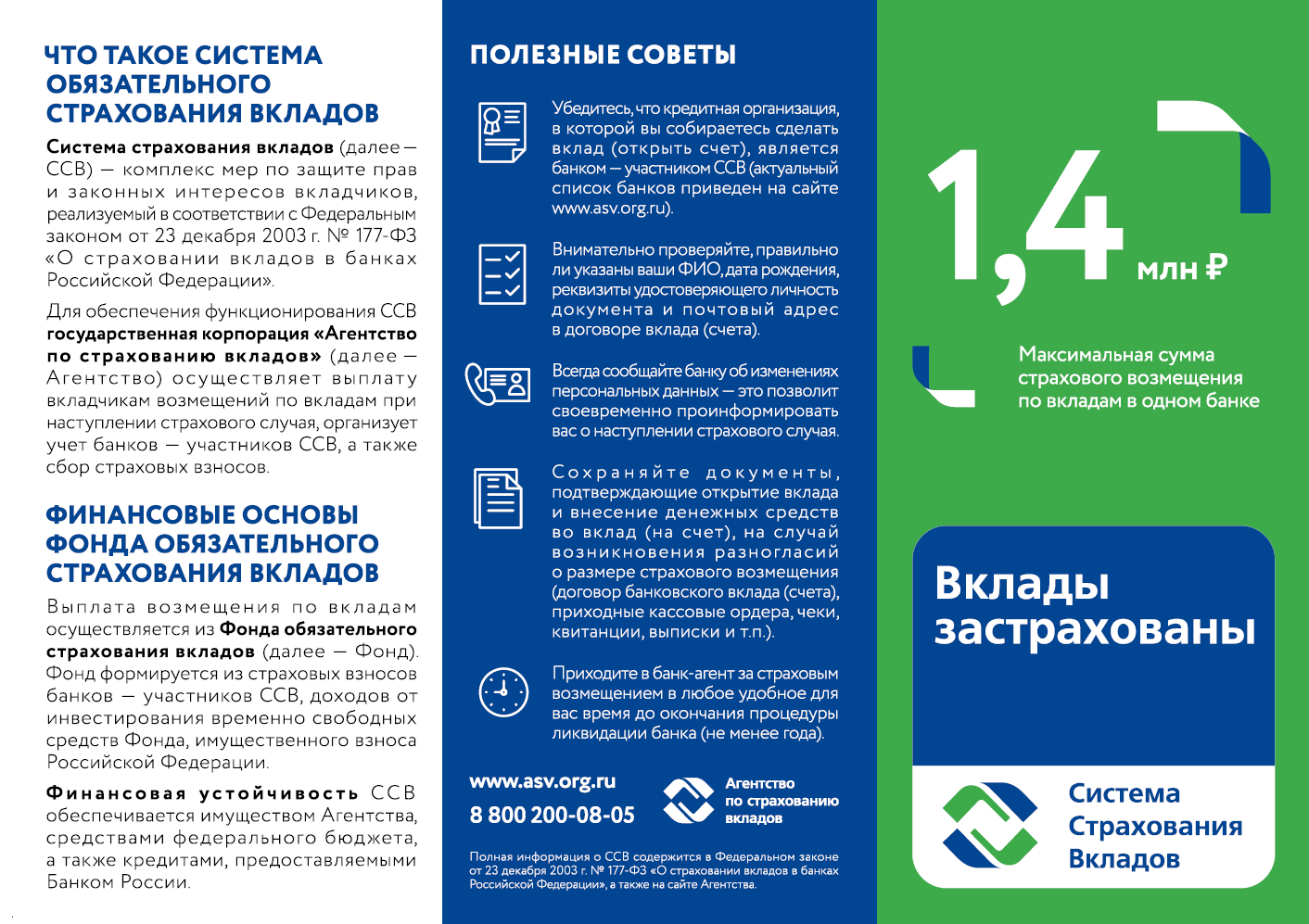

Чтобы оформить страхование депозита, необходимость в подписании специальных соглашений или приложений отсутствуют. Условия по страховке определяются соответствующим ФЗ. В ходе возникновения страховой ситуации вкладчик вправе рассчитывать на то, что ему будет возмещено 100% от величины депозита, но не больше 1,4 млн. р. Если открыто несколько депозитов, выплата страховки осуществляется по каждому из контрактов в пределах лимитной величины.

Основные принципы и гарантии

Застраховывать ИИС самостоятельно пока не получается, поскольку соответствующего законодательства еще не существует. Однако у каждого вкладчика есть возможность перейти к другому брокеру в любой момент (в соответствии с порядком, предусмотренным договором). Причем депозитарий сохраняет все свои активы и может продолжать вкладывать деньги в новые акции, облигации и другие ценные бумаги.

Поэтому основная гарантия сохранности средств – это возможность перейти в другую компанию либо вовсе закрыть счет и вывести все свои деньги. При этом ранее полученные вычеты от государства придется вернуть, если депозит просуществовал менее 3 лет.

Незастрахованные виды вкладов

Согласно закону отказ в страховании получит вклад, который:

- открыт для использования в рамках юридической, адвокатской и любой другой профессиональной деятельности;

- размещен на предъявителя, включая удостоверенный сберегательным сертификатом и (либо) сберкнижкой на предъявителя;

- создан, чтобы положить деньги в банк под доверительное управление;

- размещен в банке, чьи финансы хранились в зарубежных филиалах;

- состоит из электронных денег;

- размещен на номинальном счету (исключением являются случаи, когда номинальный счет открывался отдельно опекуном либо попечителем, где бенефициар — подопечный);

- представляет собой обезличенный металлический счет.

- Страхование не распространяется на денежные переводы, созданные по поручению в тех случаях, когда банк не открывал новый счет

Надежна ли Система страхования вкладов?

И в заключение, немного о том, насколько надежна Система страхования вкладов в России, можно ли ей доверять. До настоящего момента, в общем и целом, АСВ выполняло свои функции и выплачивало полагающиеся компенсации вкладчикам банков, у которых отзывались лицензии.

Однако, нужно понимать, что преимущественно лицензии отзывались у банков с относительно небольшим депозитным портфелем и остатками на счетах. Но и даже в этом случае средств фонда Агентства уже не хватало, и оно привлекало заемные средства ЦБ для осуществления компенсационных выплат.

А что будет, если начнется очередной сильный виток финансового кризиса и закроется какой-то крупный, системный банк? Или одновременно, допустим, хотя бы 10-20% банковской системы страны? В этом случае уже не совсем понятно, откуда АСВ взять средства для проведения компенсационных выплат всем вкладчикам. И уж точно средств не хватит, если придется компенсировать, допустим, 30% или 50% вкладов банковской системы страны. Так что, наличие Системы страхования вкладов, безусловно, снижает риски вкладчиков, но об абсолютной надежности говорить нельзя.

Кроме того, следует знать, что иногда банки нарушают закон и открывают так называемые забалансовые вклады, которые, естественно, не страхуются, и получить по ним выплату достаточно проблематично.

Теперь вы имеете представление о том, как работает Система страхования вкладов в России, что представляет собой Агентство по страхованию вкладов, как производятся выплаты компенсаций. Более подробную информацию можно узнать на официальном сайте АСВ asv.org.ru.

У меня на сегодня все. Сайт Финансовый гений — ваш проводник в мир финансовой грамотности. Оставайтесь с нами и учитесь грамотно и эффективно зарабатывать, тратить, сохранять и приумножать личные финансы. До новых встреч на страницах сайта!

Кто заинтересован в страховании ИИС

В первую очередь именно вкладчики интересуются тем, застрахованы ли деньги на ИИС. Уровень доверия к различным способам инвестирования капитала пока остается крайне невысоким. Об этом говорит хотя бы тот факт, что сумма средств на банковских вкладах на несколько порядков превышает сумму на инвестиционных счетах.

Однако наряду с вкладчиками в страховании заинтересованы и другие участники рынка:

- Компании – чем больше держателей приобретет акции, тем больше капитала для развития у них появится.

- Брокеры – у них всегда есть желание увеличивать поток клиентов, как и у любой другой компании.

- Наконец, заинтересовано в страховании и само государство. Если все больше россиян предпочтут инвестировать в финансовые активы, это приведет к росту их доходов и прибыли компаний, что положительно скажется на всей экономике.

Именно поэтому еще в 2015 г. эксперты начали обсуждать возможность страхования ИИС на аналогичных условиях, что и по банковским вкладам: сумма до 1,4 млн. руб. должна возмещаться государством в лице АСВ. В июне 2017 г. был внесен соответствующий законопроект. Пока известно, что он прошел только первое чтение, но намерены ли депутаты вернуться к нему в ближайшем будущем – непонятно.

Какие вклады застрахованы государством

Прежде чем требовать от руководства банковского учреждения возврата денежных средств, необходимо разобраться, какие вклады застрахованы. В список входят следующие виды счетов:

- все срочные вклады или суммы до востребования – здесь говорится как о средствах в российской валюте, так и иностранной;

- любые счета, которые использовались на момент наступления страхового случая, для расчетов по банковским картам или получения социальных выплат;

- счета индивидуальных предпринимателей – здесь действует условие наступления страхового случая только после января 2014 года;

- вклады или счета опекунов, попечителей.

В случае банкротства банка или отзыва у него лицензии, обращаться за своими деньгами можно всем гражданам без исключения, если они потеряли деньги, лежащие на представленных видах счета.

Большинство вкладчиков считают, что не могут вернуть денежные средства, поскольку ранее не застраховали вклад. В данном случае речь идет именно о государственном страховании, что происходит без предварительных действий со стороны вкладчика. Если счет был заранее застрахован, при возникновении страхового случая вкладчику необходимо обращаться в страховую компанию.

Как узнать, кто самый надежный?

Когда в голову приходит идея разместить наследство, крупный гонорар или другие накопления в банке во вклады, нужно проанализировать максимальное число предложений банков

Обращать особое внимание следует на главные признаки надежности:

- наличие лицензии по привлечению денег граждан;

- участие в системе страхования вкладов (ССВ).

Перед подписанием договора с банком следует убедиться, что вклад застрахован

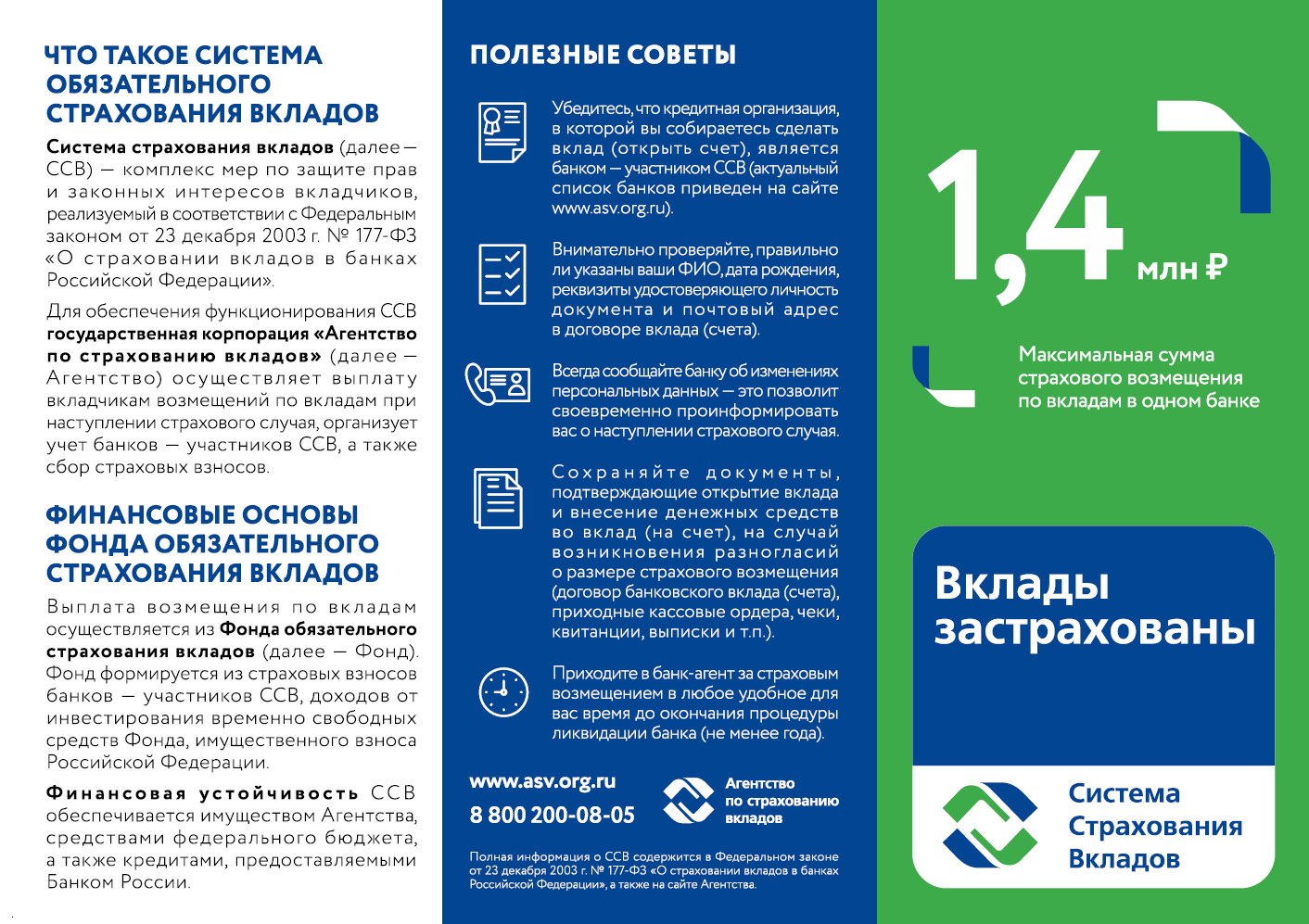

Доверять, но проверять

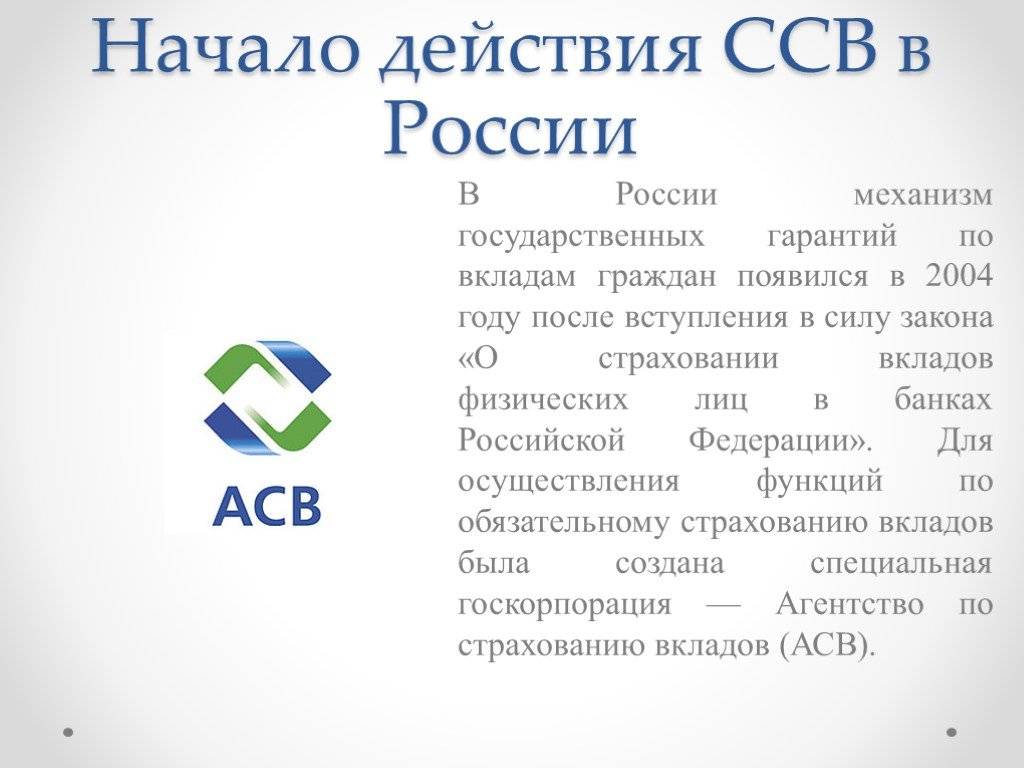

В интересах государства сделать действующие банки страны надежными, чтобы граждане охотнее размещали в них «нажитое непосильным трудом». Именно для этого был принят ряд мер: в 2003 г. вступил в силу закон № 177-ФЗ, цель которого — обеспечить населению все условия, чтобы вклад, находящийся под защитой государства, можно было вернуть без проблем.

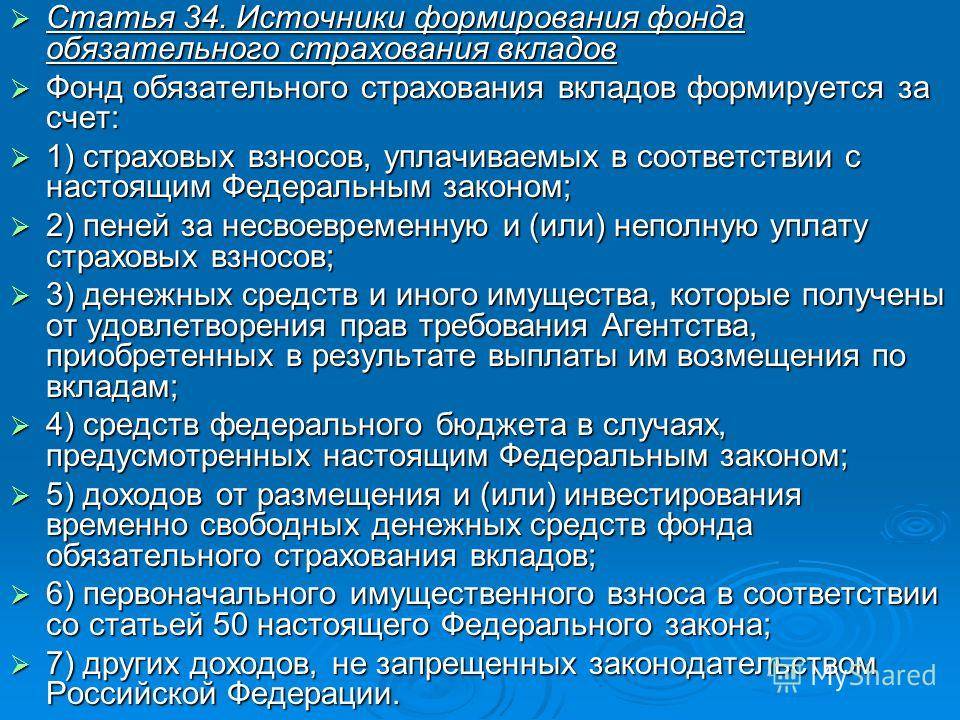

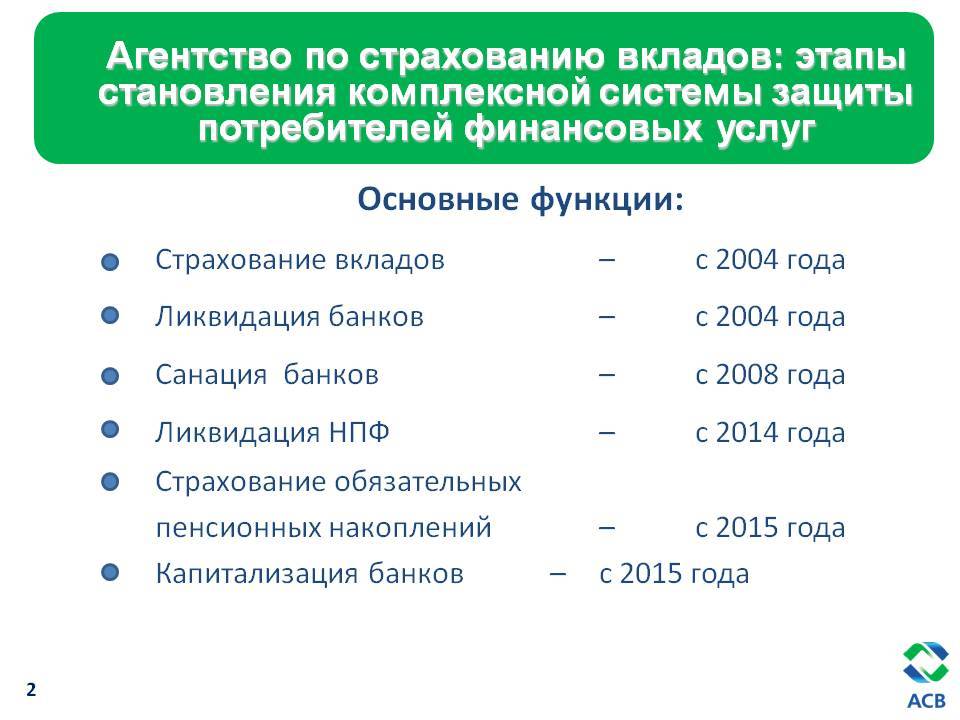

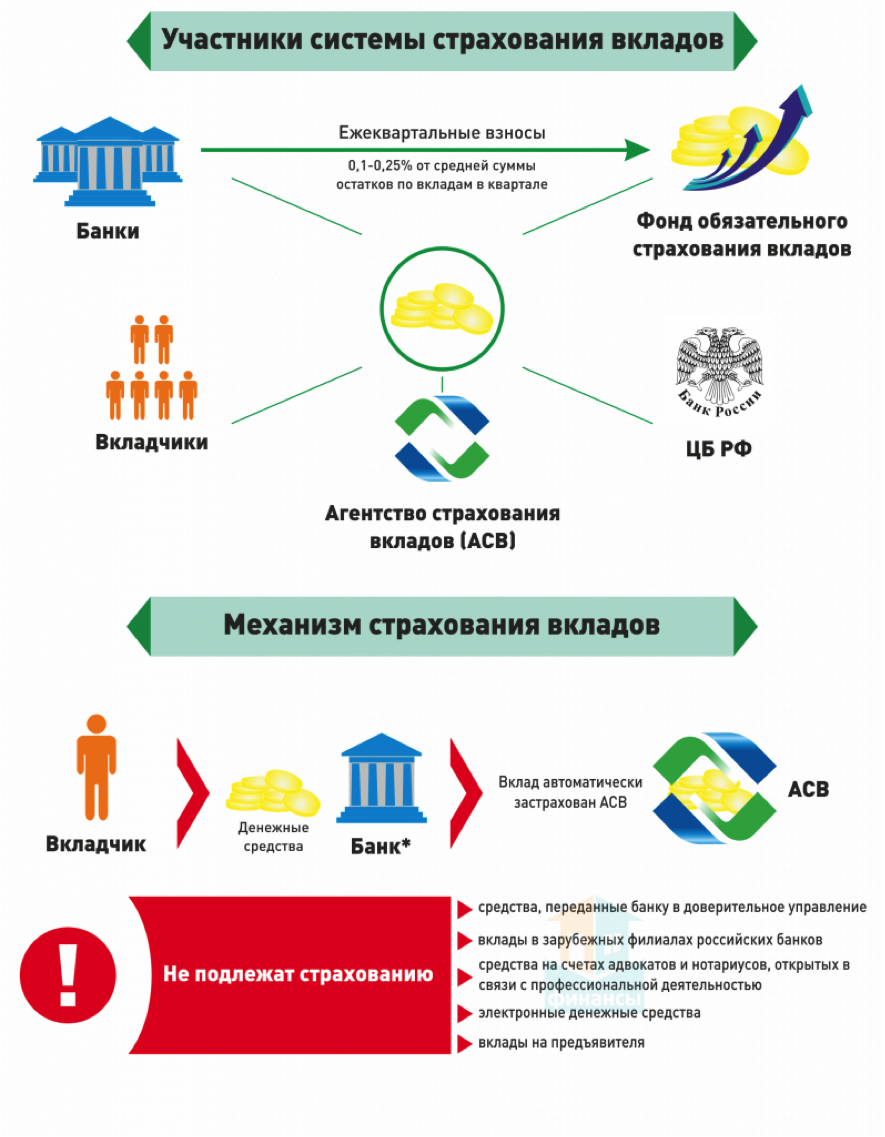

В 2004 г. государство было вынуждено принять дальнейшие меры. Систему страхования вкладов возглавила новая структура — Агентство по страхованию вкладов (АСВ), с так называемой «общей копилкой» — заветным фондом, куда банки отчисляют взносы. «Копилка» необходима, чтобы Агентство перечисляло из нее страховку всем пострадавшим.

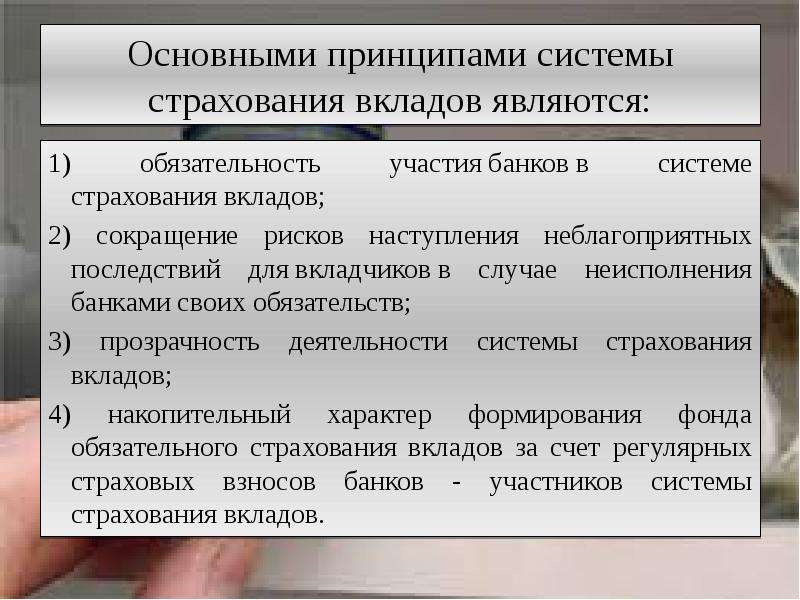

Государство также предусмотрело, чтобы участие в ССВ носило обязательный характер. Поэтому Центральный Банк Российской Федерации на стадии оформления лицензии банка уведомляет АСВ о каждом новом участнике, которого сразу регистрируют. Как только банк прекращает деятельность, он выбывает из системы страхования.

Схема работы государственного страхования вкладов

Взносы, перечисляемые раз в квартал, одинаковы для банков — участников ССВ. Их размер рассчитывает Совет директоров Агентства, исходя из того, что базовая ставка не должна превышать 0,15 % от среднего размера вкладов в банке за истекшие три месяца. Для бесперебойной работы Агентства каждый участник ССВ обязан ежедневно отражать на счетах суммы обязательств перед населением и сведения по кредитам.

Простая арифметика: отдадут ли деньги?

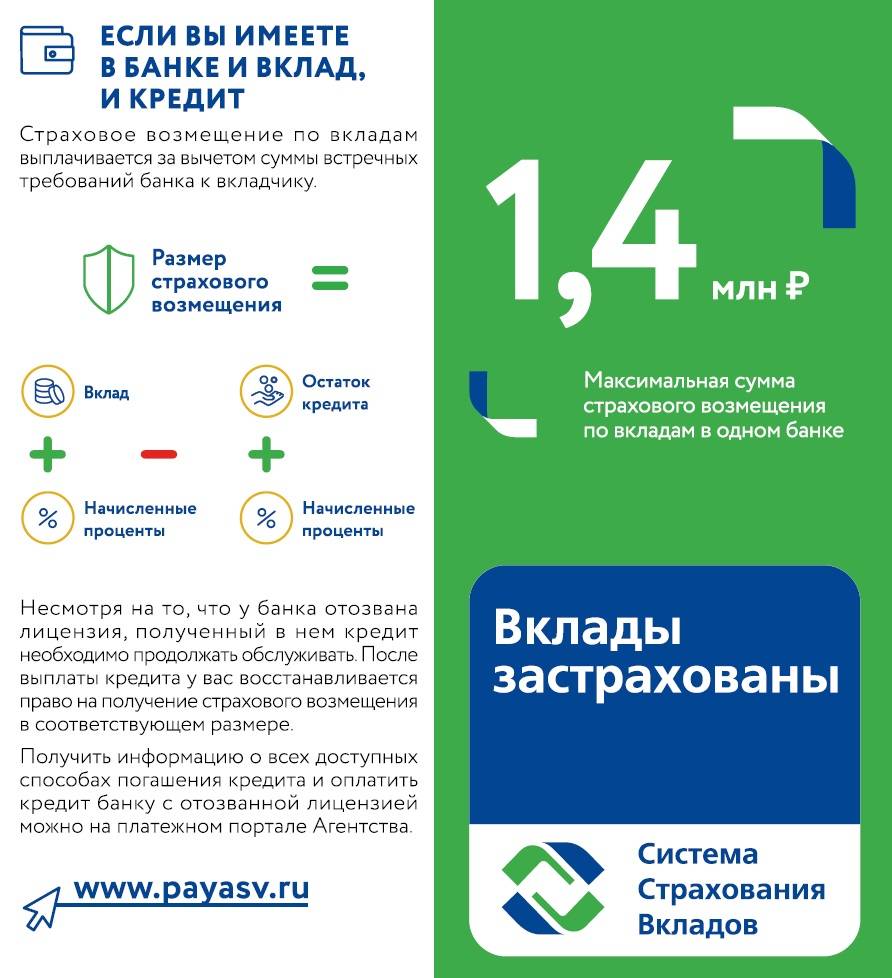

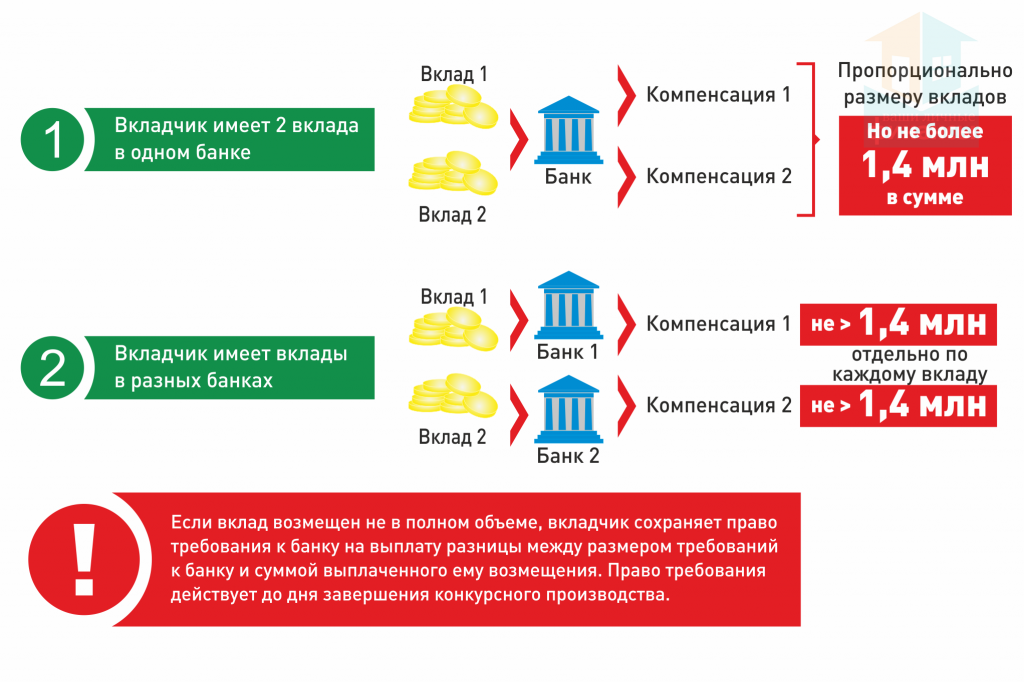

Здесь надо разобраться подробнее: согласно статье 11 ФЗ, вкладчик получит 100-процентное возмещение, но сумма ограничена и должна быть не больше 1,4 млн рублей. Это относится к одному или нескольким вкладам, которые клиент разместил в банке. Каждый потенциальный клиент должен учитывать эту данность, чтобы не было потом «мучительно больно».

Каждому клиенту следует побольше узнать о вкладах и их страховании перед заключением договора

Вклады, размещенные в разных банковских организациях, можно вернуть по максимуму. Приведем несколько примеров. Допустим, гражданин Дорохов В. Н. оформил в выбранном банке четыре вклада на сумму 4 млн рублей. Если банк лишится лицензии, вкладчик, увы, получит вместо 4 млн рублей максимально возможную компенсацию 1,4 млн рублей. Тем временем его друг гражданин Полухин В. А., у которого изначально денег было меньше, решил поступить иначе: он разместил в разных банках три вклада, каждый по 1,1 млн рублей. И что интересно: он получит 3,3 млн рублей! Так что арифметика арифметикой, а быть финансово подкованным и трепетно относиться к размещению своих средств не помешает никому.

Вклады в долларах и евро возмещают только в рублях (пересчитывают остаток средств по официальному курсу на день банкротства).

Не дождётесь!

Бывают такие случаи, когда клиент ни при каких обстоятельствах не получит 100-процентного возмещения. Если в одном банке он открыл вклад и взял кредит, он получит компенсацию минус долг по кредиту. Пример: на момент аннулирования лицензии у выбранного гражданка Петрова-Денисова М. О. не погасила по кредиту 500 тыс. рублей, а сумма ее вклада — 2,5 млн рублей. В итоге сумма страховки составит 1,4 млн рублей, что вполне вписывается в максимально возможную сумму. Но есть и хорошие новости: кредитная история гражданки Петровой-Денисовой будет кристально чистой, долг за ней больше не числится.

Каждый клиент желает знать

Гражданин облюбовал банк, а вот как выяснить, включен ли он в ССВ? Это, безусловно, один из главных вопросов для каждого потенциального вкладчика. Узнать об этом просто: нужно зайти на сайт банка или в отделение. Список банков-участников постоянно обновляется и доступен в Интернете на сайте Агентства по страхованию вкладов. Статистика по состоянию на апрель 2019 г. следующая: ССВ объединяет 749 банков, из них 388 — действующие банки с лицензией на привлечение средств физических лиц.

Действия при наступлении страхового случая

В соответствии с законом о ССВ страховым случаем, когда отзывается лицензия, является:

- уровень капитала меньше 2 %;

- размер фондов снизился ниже уровня уставного капитала;

- не принимаются меры к балансировке активов;

- подлог документов при получении лицензии;

- недостоверные данные в отчетах;

- задержка в подаче документации более, чем на 15 дней;

- выполнение действий, не предусмотренных лицензией;

- невыполнение решений судов относительно кредиторской задолженности.

При получении информации о прекращении деятельности банка нужно выполнить следующие действия:

- Связаться по горячей линии с АСВ и уточнить, какой банк будет агентом по выплате компенсаций.

- Прибыть в офис указанной компании и написать заявление установленной формы. При себе нужно иметь паспорт и договор.

После этого организация агент открывает новый счет. Если клиент не может сам посетить офис, то он имеет право действовать через поверенного. Для этого в нотариальной конторе покупается доверенность, где указывается объем его полномочий.

Что касается юридических лиц, то им нужно незамедлительно подавать в суд. Распределением средств среди данной категории клиентов будет заниматься специальная комиссия. Выплаты производятся по очереди, в порядке регистрации судебных решений.

Вклады застрахованы на какую сумму?

Любого вкладчика волнует вопрос: а сколько денег можно положить в банк, чтобы быть абсолютно уверенным в их сохранности?

Вопрос вполне логичный. Мы уже отвечали на него в статье: Максимальная сумма возмещения по вкладам в 2020 году.

Кратко повторимся. Все вклады физических лиц попадают под действие программы страхования вкладов и застрахованы на сумму в 1,4 млн рублей.

Один человек может иметь неограниченное количество вкладов в одном и том же банке. Но все его денежные средства будут застрахованы на одну и ту же сумму: 1,4 млн рублей. То есть, нет смысла класть в банк сумму, превышающую этот лимит.

Если у вас есть необходимость открыть крупный вклад, например на три миллиона рублей, то имеет смысл разбить эту сумму на три вклада в разных банках, например, открыть депозит на 1 миллион в Почта банке, второй вклад на 1 миллион в Тинькофф банке и третий счет на 1 миллион в Хоум Кредит банке. В таком случае, вы будете абсолютно уверены, что все три миллиона надежно застрахованы и подлежат страховому возмещению в случае форс-мажора.

Теневые вклады

Также не забывайте про так называемые теневые вклады. Это такие теневые депозиты, которые, хоть и существуют, но не учтены Банком России. Феномен «призрачных» вкладов вскрывается уже после того, как лицензии у кредитных организаций отозваны. Суть проблемы состоит в том, что некоторые банки могут вести двойную бухгалтерию и не оформлять должным образом депозиты, то есть не ставить их на баланс банка и не оформлять кассовые документы. В этом случае вы можете обезопасить себя тем, что будете сохранять все выданные вам документы при оформлении депозита.

Берегите ваши деньги, и да прибудет с вами АСВ.

Застрахованы ли средства на ИИС?

Можно однозначно сказать, застрахован ли ИИС государством: нет, при наступлении страхового случая государство не будет возмещать возникший ущерб. В этом смысле счет уступает вкладу, потому что даже если банк обанкротится, его вкладчики получат компенсацию суммарно до 1,4 млн. руб. по всем счетам в одной кредитной организации. Выплаты начисляет Агентство по страхованию вкладов.

Вместе с тем за последние десятилетия еще не было ни одного случая закрытия крупного брокера (Сбербанк, Тинькофф, Альфа-Банк и другие). Это достаточно надежные компании, и большинство вкладчиков предпочитают открывать ИИС именно у них.

Здесь можно привести аналогию с негосударственным пенсионным фондом. Будущий пенсионер регулярно отчисляет часть зарплаты на пенсию. Но даже если компания закроется, все средства будут переведены (по умолчанию) в государственный фонд, а затем держатель может снова отправить их уже в другой (коммерческий) фонд.

Куда вложить крупную сумму?

Что делать в том случае, если у вас на руках имеется сумма больше, нежели то гарантировано государством для возврата? В данном случае мы рекомендуем вам разделить ваши накопления на несколько частей и вложить их в надежные организации, такие как: Выбирайте компании, которые уже давно действуют на рынке, и обладают большим опытом работы, внушительным стажем и высоким рейтингом. Посмотреть ТОП-100 банков в РФ можно в этой статье.

Мы не рекомендуем вкладываться в МФО или кооперативы. К сожалению, большинство из них открываются бизнесменами для получения прибыли в короткие сроки, а как только вкладчики вложили достаточно, такие фирмы стремительно закрываются, ссылаясь на банкротство. И страхование в данном случае не действует.

Помните, что если в одном банке у вас открыто несколько счетов, и их общая сумма превышает 1 миллион 400 тысяч, то получить гарантированно вы сможете только эту сумму. Все, что свыше этого – выплачивается в порядке очередности вкладчиков уже после реализации имущества кредитора, а это дело не быстрое.

Детали можно уточнить у представителей компании лично в отделении банка или же по телефону 8-800-555-55-50. Теперь вам известно, какие вклады застрахованы в текущем 2019 году в Сбербанке.

Если вы хотите узнать, куда лучше вложить деньги, чтобы заработать в этом году, тогда пройдите по этой ссылке.Если вас интересуют вклады, то ознакомиться с лучшими предложениями банков вы можете здесь.

Какая сумма вклада застрахована в 2019 году

Максимальная сумма установлена статьей 11 соответствующего федерального закона. В 2019 году это сто процентов вклада, но не более 1, 4 миллиона рублей.

Эта максимальная сумма действует с 29 декабря 2014 года. До этой даты максимальная сумма страхования была вдвое ниже – 700 тысяч рублей. А когда-то все начиналось со скромной суммы в 100 тысяч рублей.

При этом закон оговаривается – если у одного и того же человека в одном и том же банке открыто сразу несколько вкладов, возмещение по всем из них в сумме не может быть больше лимита в 1, 4 миллиона рублей.

Начисление процентов при этом происходит вплоть до дня, который предшествовал дню отзыва лицензии у банка. Например, если банк был лишен лицензии ЦБ 1 марта 2019 года, то вкладчики получают возмещение по страховке с учетом процентов, которые были начислены вплоть до 28 февраля.

Порядок действий при наступлении страхового случая

Владелец депозита получает право на возмещение при наступлении страховой ситуации: аннулирования лицензии или введения запрета на выплаты кредиторам.

Возмещение может быть выплачено наличными или путем перевода средств на счет в другом банке.

При наступлении страхового случая банк в течение недели обязан передать в АСВ реестр вкладчиков с указанием сумм долга. АСВ путем публикации в прессе и информационного сообщения в банке информирует вкладчиков о том, в какой банк-агент можно обратиться с заявлением о получении страховки. Кроме того, Агентство письменно информирует каждого вкладчика о страховом случае с указанием причитающихся ему выплат.

Если по месту пребывания вкладчика филиал банка-агента отсутствует, заявление и выплата по нему могут быть отправлены почтой.

Обратиться за возмещением вкладчик может в следующие сроки:

- При введении моратория на выплаты кредиторам – только в период действия моратория.

- При отзыве лицензии – до дня завершения процедуры банкротства. Как показывает практика, процедура занимает порядка 2 лет.

Если вкладчик просрочил подачу заявления на возмещение по уважительной причине (болезнь, военная служба, непреодолимая сила), его можно будет подать по решению руководства АСВ. Если Правление АСВ отказало в восстановлении срока подачи заявления, это решение можно обжаловать в суде.

Компенсацию можно получить только в двух случая

Список документов для получения страховки включает документ, удостоверяющий личность, и заполненное заявление на выплату. Представитель вкладчика должен иметь соответствующую доверенность.

Стандартный срок выплаты составляет 3 рабочих дня. Обычно выплату в банке-агенте можно получить уже в день обращения. При задержке выплаты вкладчик вправе потребовать начисления процентов на сумму долга по ставке рефинансирования.

Если вкладчик не согласен с суммой возмещения, разрешается оформить заявление, приложив подтверждающие документы. Банк рассмотрит жалобу в течение 10 дней после получения документов.

Какая сумма застрахована государством по вкладам

Размер страхового вклада, который компенсируется государством, достигает одного миллиона четырехсот тысяч. Независимо от количества вкладов в одном банке, берется общая сумма. К примеру, всего в банке пять вкладов на общую сумму 1.400.000, соответственно и к получению полностью вся сумма вложенных денег. Однако если сумма вкладов превышает указанный максимум, получите все равно миллион четыреста тысяч.

Это условие распространяется и на тот случай, если вклады имеются в различных филиалах одного банка – берется максимум со счетов всех филиалов. И даже если общая сумма превысит миллион четыреста тысяч, к получению будет сумма не больше этого количества. Ведь все филиалы считаются одним банком.

Застрахованные деньги согласно закону выдаются только в рублях. В ситуации, когда вклад был произведен в иностранной валюте, делается перерасчет и возвращается эквивалент в рублях по курсу иностранной валюты к рублю, который был в день отзыва у банка лицензии.

Зачем нужна система страхования вкладов?

Инициатором создания такой системы всегда выступает государство. Страхование депозитов работает как на просторах российских регионов, так и в других государствах.

Страхование преследует несколько важных целей:

- поддерживает стабильность финансовой системы;

- уменьшает риски, связанные с денежными операциями;

- минимизирует вероятность углубления экономических кризисов;

- уменьшает панические настроения среди клиентов банковских учреждений;

- сохраняет конфиденцию населения к банковским институтам.

Законодательные аспекты

Российская система вкладов физических лиц страхования основана на нормах закона одноименного закона. Фундаментом для членства в системе является открытие депозита.

Законом не предусмотрено оформление дополнительной документации для страхователя. Менеджмент системы страхования осуществляет Агентство по страхованию вкладов, которое организует деятельность финансовых учреждений в сфере защиты интересов вкладчиков. Агентство является крупной корпорацией, контроль над деятельностью которой осуществляет государство.

Страхование банковских вкладов физических лиц является частью государственной политики, направленной на синхронизацию механизма оказания банковских услуг и протекции граждан от финансовых убытков, появляющихся в результате использования пассивных банковских инструментов.

Объекты страхования

Основным объектом страхования являются персональные вклады граждан, включая зарплатные карты и именные сберегательные сертификаты.

Финансовая компенсация не выплачивается в отношении :

- финансовых активов, участвующих в банковской программе доверительного управления;

- вкладов, которые открыты в филиалах финансовых организаций, расположенных в других государствах

- денежных ресурсов, размещаемых на металлических счетах;

- денежных переводов, реализуемых без открытия специального счета;

- счетов ИП, используемых в ходе хозяйственной деятельности;

- электронной наличности.

Страховые случаи

Страховое возмещение возникает в нескольких случаях, установленных законодательными нормами:

- отзыв лицензирующих документов у банка, инициированный регулятором в связи с сложным финансовым положением или наличием проблемных направлений деятельности;

- введение процедуры приостановления погашения обязательств перед кредиторами финансовой организации.

Порядок совершения выплат

Денежные выплаты по банковским вкладам физических лиц, страхование которых осуществлялось по стандартному принципу, происходят в течение 2 недель. Отчетной точкой является дата наступления события, которое расценивается как страховой случай. При этом вкладчику необходимо посетить Агентство с заявлением о совершении страховых выплат в отношении вкладов. Срок рассмотрения документации в агентстве составляет не более 3 суток.

Получить деньги можно в офисах Агентства или в уполномоченных финансовых учреждения, перечень которых можно узнать в АСВ. Сумма и схема предоставления финансовых средств определяется в персональном порядке с учетом количества вкладчиков банка и суммы депозитов.

Претендовать на выплаты может вкладчик, а также его наследники. Единственным условием является вступление в наследство на момент лишения финансовой организацией разрешительной документации или наступления иного страхового случая.

Максимальная сумма возмещения

Обязательное страхование вкладов физических лиц предусматривает 100 процентное денежное возмещение, в ситуации, когда размер депозита составляет менее 700 тысяч рублей. Если сумма открытого счета, превышает установленное значение, вопросы выплаты денежного возмещения решаются в индивидуальном порядке.

Система страхования не предполагает интеграции вкладов, открытых в различных финансовых учреждениях. Они рассматриваются, как автономные единицы. Если у вкладчика имеются пассивы перед банком (кредит), то сумма страхового возмещения в обязательном порядке уменьшается на остаток ссудной задолженности, зафиксированный на момент лишения банка разрешительных документов.

Список вкладчиков составляется Агентством самостоятельно. Организацией также производится расчет компенсации, положенной каждому вкладчику. О начале совершения выплат официально сообщается на интернет ресурсе агентства.