Какая карта лучше: валютная или рублёвая?

Если вы редкий гость за границей, и не хотите связываться с обменом иностранной валюты, то потрудитесь оформить бесплатные карты с конвертацией по курсу ЦБ РФ. По крайней мере, вы не потеряете в среднем 1-3%, которые «накидывают» большинство банков за конвертацию валют. Общепризнанная карта путешественника – это карточка Кукуруза (или её близкая родственница Билайн).

На «худой конец» можно остаться при своих, взяв с собой за рубеж существующую карточку Visa или MasterCard – по ним вы сможете расплатиться практически в любой стране мира, но потерять часть средств на конверсии.

Ещё один плюс валютной карты – возможность хранения своих сбережений в иностранной валюте, менее подверженной курсовым колебаниям, и возможность дополнительного заработка на покупке/продажи валюты на падении/взлёте её курса.

Смарт Карта от «ФК Открытие»

«Умная» карта является достойным конкурентом черной карте банка Тинькофф.

Особенности

Параметры Смарт Карты таковы:

- бесплатное обслуживание, если сумма покупок превысит 30 000 рублей в месяц; в противном случае ежемесячная оплата составляет 299 рублей,

- снятие наличных без комиссии в пределах 50 000 рублей – в любых банкоматах мира,

- межбанковские переводы без комиссии,

- наличие бонусной программы: 1,5% возвращается с каждой покупки, плюс размер кэшбека в промокатегориях достигает 10% (максимум 2 000 рублей в месяц),

- начисление процентов на остаток.

Конвертация долларов США в рубли осуществляется по курсу Центробанка РФ плюс 0,3%.

Преимущества и недостатки

Среди преимуществ Смарт Карты отметим бонусную программу, выгодные условия конвертации и снятие наличных без комиссии, а также начисление процентов на остаток.

Из минусов: высокая ежемесячная плата при несоблюдении минимальных требований.

Ключевые условия

В «ФК Открытие» можно открыть долларовую карту, просто заполнив форму заявки на сайте или подойдя в ближайшее отделение.

Зачем нужна карта-иностранка

Россия переживает не первый в своей истории экономический кризис. Действия государства иногда заставляют беспокоиться за свои сбережения и возможность расплачиваться в заграничных магазинах. Российские банки нередко становятся банкротами, чего не скажешь, например, о швейцарских или немецких. Вот некоторые россияне и задумываются: а не завести ли на всякий случай зарубежный счет или банковскую карту?Иностранную карточку выгодно иметь тем, кто часто ездит за границу, например, по работе, учебе или просто отдыхать. Кроме того, российские обыватели, бывает, жалуются, что в США или Великобритании в магазинах бывает невозможно расплатиться российской картой, даже кобейджинговой.

Иностранной картой на самом деле выгодно оплачивать товары в зарубежных магазинах, получая реальные ощутимые скидки и кешбэк.Вам будет удобно получать зарплату ка карту банка той страны, где получаете зарплату, например, работая удаленно. Иностранная карта может принести выгоду российскому предпринимателю, у которого за границей есть свой бизнес.

Важно! Не стоит идти за картой в представительства иностранных банков, которые работают в России (Райффайзенбанк, Ситибанк и прочие). По сути, это тоже российские банки, которые работают по законодательству РФ и, по большому счету, ничем не отличаются от местных конкурентов

Какую банковскую карту лучше (выгоднее) иметь при поездке за границу

То, что вы будете платить за использование банковской карты за границей в любом случае, не вызывает даже вопросов. Платить процент банкам и платежным системам придется однозначно.

Платить будете за посредничество, за выполнение операций, за конвертацию валюты, за выполнение трансграничных транзакций (платежей), за использование чужих банкоматов, и т.п.

Здесь возникает другой вопрос: как уменьшить эти расходы?

Для этого нужно понимать из чего состоят платежи при использовании банковской карты. А состоят они из комиссии платежной системы за конвертацию валют, а также из комиссии банков (эквайрера и эмитента).

Подробно данный вопрос рассмотрен в заметке о том, какие банковские операции происходят при расчете банковской картой — там подробно расписан весь процесс (ничего сложного, все изложено простым языком).

На комиссию банка-эквайрера повлиять невозможно (там как повезет), комиссия вашего банка (эмитента) — определяется вами при выборе банка, в котором вы заказываете карту.

А вот о том, как уменьшить комиссии платежных систем при использовании банковской карты, рассказано в этой части заметки.

Ниже даются только выводы о том, в каком случае комиссионные платежной системе при использовании банковской карты будут минимальны.

Все рассуждения на эту тему вынесены в заметки по ссылкам выше, если интересно, читайте — разбирайтесь, там все изложено доступным языком.

При поездке по всему миру (кроме Европы)

Выгоднее всего иметь карту с банковским счетом в долларах США. Платежная система («Виза» или «Мастеркард») в данном случае значения не имеет, валютой биллинга будет все равно являться американский доллар, количество конвертаций валюты (за которые нужно платить), в этом случае будет минимальным.

При поездке по странам зоны евро (по Европе, включая Балканы)

При поездке по Европе, выгоднее всего иметь карту «Мастеркард», со счетом в евро. При использовании такой карты в странах, где валютой является евро, комиссии платежной системе платить не придется.

При использовании такой карты в странах Европы где есть собственная валюта (Чехия, Польша, Венгрия), а также в Балканских странах, конвертация валюты (за которую придется платить) будет произведена только одна.

Если счет карты открыт в рублях (т.е. если ваши средства на поездку находятся на карте в рублях), то все равно однозначно выгоднее ехать в Европу с картой платежной системы «Мастеркард», нежели с картой платежной системы «Виза».

Тем, кому лень читать, напишу коротко: если счет карты в рублях, то при использовании карты платежной системы «Виза» в Европе, вы переплатите комиссию платежной системе в пять раз больше, по сравнению с системой «Мастеркард».

Но в конечном итоге, 1,55% от 1000 потраченных в Европе евро это 15,5 евро, а 0,33% — это 3,3 евро. Имеет ли для вас значение 12,2 переплаченных евро на каждую тысячу потраченных при использовании «Визы», решайте сами.

При выборе валюты счета карты используемой для поездки в Европу, учтите следующие моменты:

- если у вас в банке уже есть рублевый счет, то стоит посчитать целесообразность перевода его в евро;

- курс, по которому будете переводить рубли в евро будет не самым выгодным — вы можете потерять на обмене валюты больше, чем сэкономите на оплате процентов платежной системе;

- проценты по остатку на карте по счету в евро, гораздо меньше процентов по счету в рублях.

Поэтому, при поездке, конкретно в Европу (в страны зоны евро), не нужно кидаться и срочно переводить рубли в евро перед поездкой.

Может оказаться выгоднее в конечном итоге, оставить счет в рублях, и просто сделать себе «Мастеркард», выбрав банк с минимальной комиссией за выполнение платежей по ней (или вообще без комиссии) и с кэшбэком.

Карта путешествий Сбербанк Аэрофлот Бонус: условия

Сбербанк Аэрофлот Бонус

Сбербанк всегда старается выделяться на фоне конкурентов и было бы странно, если бы в продуктовой линейке отсутствовала банковская карта для путешествий. Выделяется такая карта, как Аэрофлот Бонус, потому что она позволяет копить мили для путешествий. Ведь их можно менять на авиабилеты, а также другие полезные для туристов услуги.

У карты есть один нюанс — если за 2 года не использовать мили, то они сгорят. Кстати, помимо милей будут копиться и баллы «Спасибо». Последние тоже могут быть полезными для оплаты гостиницы ли аренды авто.

Выпускаются карты как дебетовые, так и кредитные. В каждом случае представлено 3 варианта — Классик, Голд и Платинум. Они отличаются доступными лимитами, а также начисляемыми бонусами. Максимальный лимит по кредитке может составить 600 тысяч рублей, но это в случае с Платиной, а две остальные могут иметь максимум 300 тысяч рублей.

Карта МИР за границей обслуживается или нет?

По отзывам держателей основным минусом карточек МИР является невозможность их использования в зарубежных поездках. В настоящее время ведется активная работа по устранению данного недостатка. В некоторых странах российский платежный инструмент уже можно использовать для снятия наличных и оплаты покупок.

Подробно программа лояльности национальной платежной системы рассмотрена в статье о том, как зарегистрировать карту МИР и получить кэшбэк. Также мы выяснили, какие скидки и бонусы доступны пользователям данного банковского продукта.

Можно ли пользоваться картой МИР за границей

Российские платежные инструменты на сегодняшний день обслуживаются в 12 странах:

- Турция;

- Вьетнам;

- Армения;

- Беларусь;

- Узбекистан;

- Кыргызстан;

- Таджикистан;

- Казахстан;

- Южная Осетия;

- Абхазия;

- Кипр;

- ОАЭ.

Тестовые операции успешно проведены в Южной Корее и Великобритании. В настоящее время в этих странах ведется активная работа по подготовке сети к приему российских платежных инструментов.

Какую же банковскую карту выбрать для путешествий

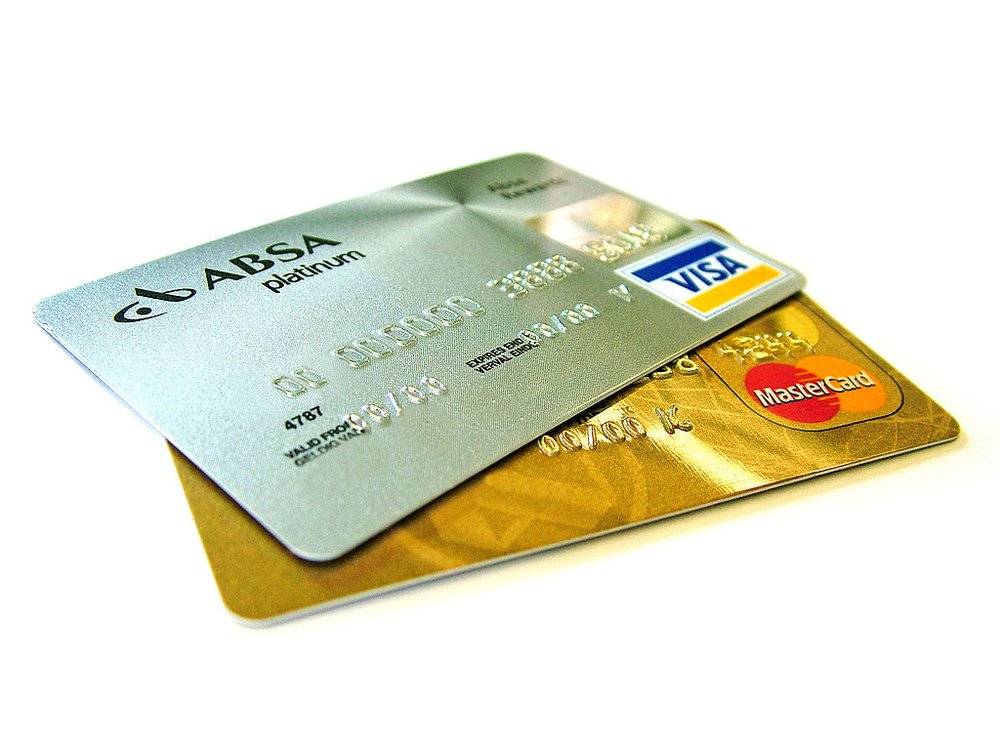

Во-первых, карта должна быть Visa или MasterCard, классом не ниже Classic. Забудьте о Мир, Electron и пр. – где-то их примут, но таких мест в мире крайне мало. Во-вторых, выбирайте карту под страну и свои потребности. Не существует универсальной карты, которая одинаково подходит всем. Это зависит от:

- ежемесячного дохода;

- откуда в ваш банк поступают деньги и в какой валюте;

- на что и сколько вы тратите ежемесячно;

- какой авиакомпанией чаще летаете;

- какие страны чаще всего посещаете.

Если возможно, то дебетовую карту для путешествий выбирайте в валюте той страны, куда собираетесь. Сейчас некоторые банки предлагают мультивалютные счета, к которым можно привязать разные карты. Если не знаете, как это сделать, то подойдет любая карта Visa Classic или MasterCard в той валюте, в которой получаете доход. По кредитной карте смотрите условия и отзывы реального использования.

Какая именно банковская карта лучше для путешествий? Какой банк выбрать?

Давайте разбираться в . Поделитесь своим опытом, какие плюсы и минусы по Вашей карте.

VkontakteИнстаграмTelegram

Как выбрать банковскую карту для поездки за границу

Самое главное при выборе карты для путешествий за границу — это обратить внимание на валюту карты, возможные операции по карте (какие ограничения банка по платежам) и обязательно на гарантии безопасности. Платежная система должна быть международной, например Visa, MasterCard

При выборе банковской платежной карты еще в банке обратите внимание на ее «статус», который должен быть не ниже Visa Classic или MasterCard Standart, можно выбрать статус Gold, который даст дополнительные бонусы при оплате, но и его обслуживание стоит значительно дороже. Ежегодное обслуживание карты статуса Classic или Standart обойдется бюджету семьи в среднем от 450 до 850 руб

Платежная система должна быть международной, например Visa, MasterCard

При выборе банковской платежной карты еще в банке обратите внимание на ее «статус», который должен быть не ниже Visa Classic или MasterCard Standart, можно выбрать статус Gold, который даст дополнительные бонусы при оплате, но и его обслуживание стоит значительно дороже. Ежегодное обслуживание карты статуса Classic или Standart обойдется бюджету семьи в среднем от 450 до 850 руб

При оплате рублевой карточкой валютного счета банк будет списывать с вашего счета также и расходы на конвертацию валюты. Размер конвертации зависит от количества транзакций (платежей), которые вы совершите, а также от того, в каких валютах ваш банк ведет расчеты. Все расчеты и переводы из одной валюты в другую будут проходить по внутреннему курсу банка на день подтверждения платежа.

Если вы часто путешествуете, удобно будет оформить «мультивалютную карту», к которой сразу будут привязаны три счета: в рублях, в долларах и в евро.

Дополнительную информацию о картах вы узнаете из этого видео:

https://youtube.com/watch?v=jh68gWAYDto%3F

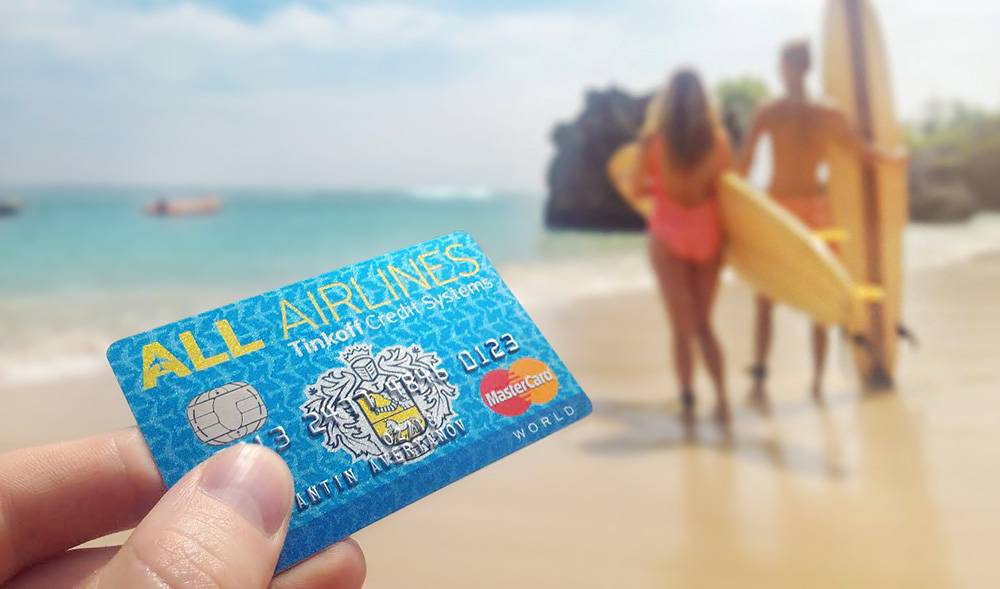

Карта Тинькофф для путешествий за границу: условия

Тинькофф Air Lines

Последняя банковская карта для путешествий, о которой хотелось бы рассказать отдельно — это Тинькофф Air Lines. Она также позволяет копить мили и может быть дебетовой или кредитной. Она позволяет получать повышенный кэшбэк за приобретение авиабилетов, а также автоматически оформляется страховка, так что ее не придется оформлять отдельно.

Несмотря на то, что кредитная карта выгоднее, больше клиентов выбирают именно дебетовую. Это обусловлено тем, что никому не хочется получить большие долги.

На дебетовую карту возвращаются мили в размере 1,5-8% от покупок. Это во многом зависит от суммы на счете. Конечно, если у вас больше 100 тысяч рублей, то и кэшбэк будет максимальный. Доставка у нее быстрая, а обслуживание будет бесплатным при условии наличия на счете 100 тысяч рублей. В противном случае оплата составит 299 рублей.

По кредитной карте начисляется повышенный кэшбэк и максимальная его сумма составляет 10% от покупки. Без процентов долг можно погасить в течение 55 дней после покупки. Кредитный лимит по карте составит до 700 тысяч рублей. Мили начисляют за разные покупки, но максимальные 10% обычно возвращается за бронирование отелей и аренду авто, а в остальных ситуациях сумма будет ниже.

Какой именно вариант выбрать — решайте сами. Если вам проще оформить путешествие в кредит, то тогда лучше использовать кредитную карту, а если вы путешествуете за наличные, то и кредитный лимит вам ни к чему.

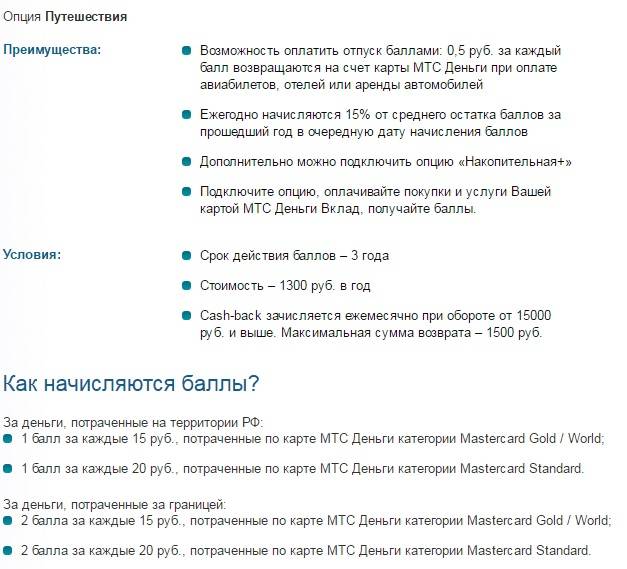

Карта МТС Деньги-Вклад МТС-Банка с опцией «Путешествия»

С картой МТС Деньги-вклад МТС-Банка при подключенной опции «Путешествия» можно получать много бонусов за пристрастие к путешествиям и сравнительно выгодно отовариваться за границей:

Получить карту можно в любом салоне МТС, пополнять на любую сумму с карты другого Банка при помощи кошелька МТС-Деньги, а снимать наличные бесплатно в любом банкомате МТС Банка, Сбербанка и ВТБ24.

Из минусов карты стоит отметить разве что достаточно высокую стоимость обслуживания (590 рублей в год обслуживание самой карты и 1300 рублей в год обслуживание опции «Путешествие») и невозможность сделать карту неименной – на карте МТС Деньги-Вклад не наносится имя держателя, потому что является картой мгновенной выдачи и нет вариантов поменять её на именную, даже при перевыпуске.

Зато у карты один из самый выгодных банковских курсов конвертации за покупки, совершенные за рубежом:

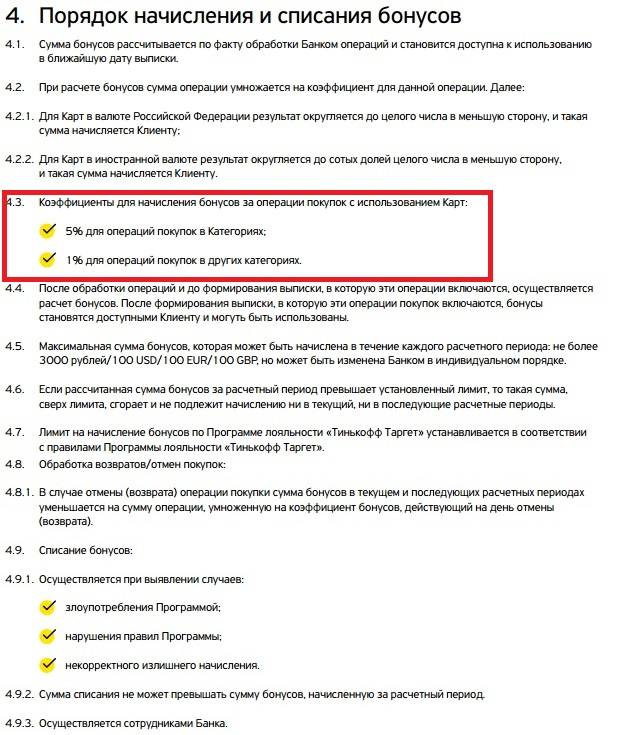

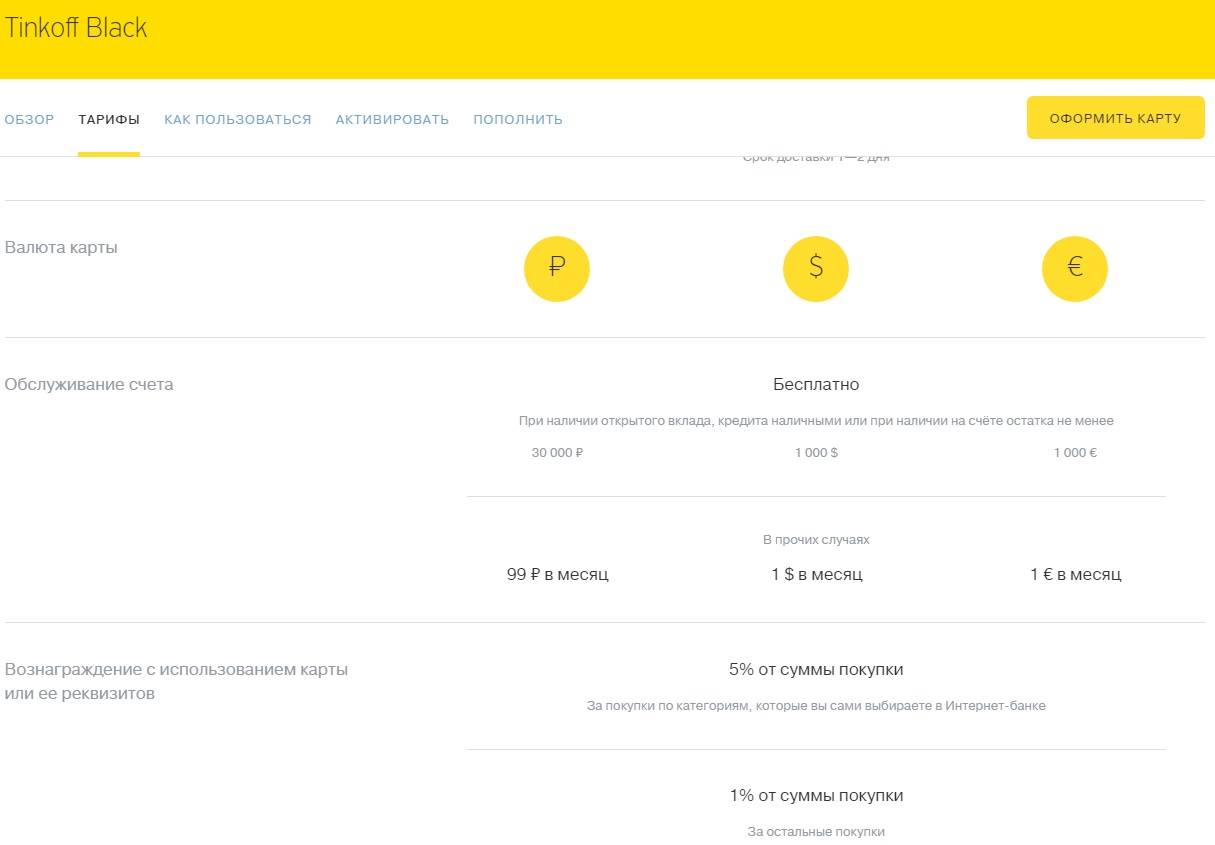

Карта Tinkoff Black

У карт Tinkoff Black курс конвертации хоть и не по курсу ЦБ, а по внутреннему курсу Банка, но этот курс хорош тем, что в часы работы биржи он почти совпадает с биржевым. Таким образом, если подтверждение Вашей покупки, совершенной за границей при помощи рублевой карты Tinkoff Black, в конечном итоге с Вашей карты спишутся средства по «справедливому» курсу.

Ещё у карты действует кэшбэк на всё – 1%, и даже «любимые» категории с 5% кэшбэком, которые действуют, в том числе и за границей:

Таким образом, благодаря кэшбэк-программе по дебетовым картам Tinkoff Black разница курсов может быть «подбита» за счет кэшбэка.

Но это не избавляет от факта необходимости соблюдения условий, чтобы карта была бесплатной:

Также можно оформить долларовую карту – в этом случае, если покупка будет совершаться в долларах США, то вы избежите всех конвертаций и комиссий, но как и рублевая, она будет условно-бесплатной.

Подробно с картой Тинькофф Банка можно ознакомиться в нашем большом обзоре «Tinkoff Black: самая удобная дебетовая карта на каждый день»

Если Вас не устраивает необходимость соблюдения условий ради бесплатности карты Tinkoff Black, возможно, Вам подойдёт следующий вариант.

ВОПРОС КОНВЕРТАЦИИ НА РУБЛЕВОЙ КАРТЕ

Банковскую карту можно использовать по всему миру и для операций в любой валюте. Но если валюта счета отличается от валюты операции (как в случае рублевой карты за границей), происходит конвертация – из одной валюты в другую. Причем конвертация происходит при любой операции – онлайн или офлайн покупке, а также при снятии наличных в банкомате. За конвертацию банк берет свой процент с транзакции.

Чтобы не терять деньги на конвертации, заранее оформите для поездок за границу валютную карту: со счетом в евро – при поездке в еврозону; со счетом в долларах – при поездке в любые другие страны.

Важно помнить, что списание денег в рублях обычно происходит с задержкой в 2-3 дня от даты покупки. За это время курс валюты может резко измениться. Поэтому старайтесь не расплачиваться картой «в ноль», всегда оставляйте определенную сумму на счете, чтобы не уйти «в минус»

Иначе в случае возникновения такого «неразрешенного овердрафта» придется заплатить банку не только сумму задолженности, но и начисленные проценты

Поэтому старайтесь не расплачиваться картой «в ноль», всегда оставляйте определенную сумму на счете, чтобы не уйти «в минус». Иначе в случае возникновения такого «неразрешенного овердрафта» придется заплатить банку не только сумму задолженности, но и начисленные проценты.

В случае валютной карты помните, что операции всегда нужно совершать в валюте той страны, где вы находитесь (с долларовой – в долларовой зоне, с еврокарты – в зоне евро, и т.п.) – тогда конвертация будет проходить один раз – из валюты страны в валюту вашего счета.

Как избежать конвертаций, приводящих к удорожанию покупки?

Есть несколько способов избежать дополнительных потерь денежных средств при оплате картой за границей:

Выбирайте карты БЕЗ КОМИССИЙ ЗА КОНВЕРСИОННЫЕ ОПЕРАЦИИ (у мастеркардовских карточек такие комиссии встречаются реже).

Оформляйте рублёвые карточки с конвертацией по курсу ЦБ РФ (Кукуруза, Билайн, карта Эксперт Банка). В этом случае вы можете быть уверены, что средства будут сконвертированы по официальному курсу без дополнительных наценок. Хотя это не убережёт от возможного роста курсовой разницы на дату списания.

Оформляйте карты с выгодной программой лояльности (с большим кэшбэком). В этом случае кэшбэк за покупки в виде бонусов или рублей (или другой валюты) может «покрыть» потери из-за конвертации. При этом надо четко представлять, как работает программа лояльности, её ограничения и прочие нюансы. Искать такую информацию лучше на тематических форумах, в обзорах банковских карт и документах (тарифах, условиях обслуживания и т.д.) – на официальном сайте продукта вы найдёте только рекламу основных достоинств карты.

Необходимо свести к минимуму число конвертаций (лучше – их убрать). Для этого оформляем карту с валютой счета, соответствующей валюте биллинга. При совпадении валют биллинга, операции и карточного счёта мы полностью избавляемся от всех конвертаций (к чему и надо стремиться), но такие случаи возможны далеко не во всех странах. Рассмотрим такие 2 случая.

Так, при поездке в США или ряд других стран, где доллар США является официальной валютой (Панама, Эквадор, Зимбабве, Виргинские Острова, Сальвадор и др.) оформляем в российском банке долларовую карту.

При поездке в страны Евросоюза (в настоящее время 19 стран, официальной валютой которых является евро) оформляем в российском банке евровую карту.

Обратите внимание! Чтобы в вышеописанных случаях не попасть на конвертацию, вы должны быть твёрдо уверены, что в США или «долларовых» странах вы расплачивайтесь карточкой с валютой расчёта между МПС и банком-эмитентом – долларом. Та же ситуация с евросоюзом

Валюта биллинга обязательно должна быть – евро, иначе вы попадёте на двойную конвертацию «евро->доллар» на стороне МПС и «доллар->евро» на стороне вашего банка. Согласитесь, что будет обидно, если вы взяли евровую карту с валютой биллинга доллар (или даже рубль – судя по форумам, встречаются банки и с нашей национальной валютой расчёта) – такое, конечно, встречается редко, но всё-таки встречается.

При поездке в страны с собственной национальной валютой расчёта («тугрики») лучше отдать предпочтение долларовой карточке. А если быть точнее, то валюта карты должна совпадать с валютой биллинга по карточке конкретного банка (подавляющее большинство банков ведут расчёты в долларах США, но есть и исключения). Таким образом, в схеме расчёта останется только одна конвертация «тугрик – доллар США» по курсу МПС, и в дату списания со счета карты будет списана сумма в долларах без каких-либо конвертаций.

Что в итоге?

При выборе карты для путешествий обязательно учитывайте, в какой валюте принимают платежи в той стране, куда вы едете. А также в какой валюте ваш банк рассчитывается с платежной системой вашей карты. Если будут несовпадения, лишних затрат избежать не получится. К слову, для путешествий лучше всего завести отдельную карту, а не использовать зарплатную – так безопаснее.

И помните, что даже если вы уже отвыкли пользоваться наличными деньгами дома, то в поездку их лучше все же взять с собой. В идеале, это должна быть сумма, которой хватит на несколько дней жизни. Любые технологии иногда могут дать сбой – платежные системы и карточки не исключение. С выгодной картой, некоторым запасов наличных и хорошим настроением ваше путешествие точно принесет только положительные эмоции!

Читайте нас в Telegram и

первыми узнавайте о новых статьях!

Выбор банковской карты для поездки: итоги и выводы

Здесь приведу общие рекомендации исходя из того, что было сказано выше. Выводы приведу исходя из основной темы этого блога, т.е. касательно выполнения поездок в Европу.

Если вы собираетесь ехать отдыхать в другое место (не в Европу), то выводы можете сделать самостоятельно, благо, материала и выше, и в других заметках на эту тему (по ссылкам выше), более чем предостаточно для этого.

Использование рекомендаций приведенных ниже, позволит избежать ненужных проблем, и минимизировать расходы при выполнении поездки за границу.

- При выполнении поездки в Европу, необходимо иметь дебетовую банковскую карту стандартного уровня, платежной системы «Виза» или «Мастеркард».

- Банк выпустивший карту не имеет значения, имеют значения условия обслуживания этой карты и условия проведения операций по этой карте установленные банком.

- Валюта счета карты при заграничной поездке — не имеет значения. Вы всегда сможете расплатиться этой картой или снять наличные деньги в банкомате, независимо от того, в какой валюте открыт счет карты.

- При выполнении поездки в Европу, предпочтительнее иметь карту со счетом открытым в евро. Если счет карты в евро, не имеет значения платежная система этой карты «Виза» или «Мастеркард». Затраты при расчетах такой картой будут минимальные.

- Если счет карты в рублях, то при поездке в Европу выгоднее иметь карту платежной системы «Мастеркард».

- Покупки и оплату услуг за границей лучше всего проводить по карте, причем, желательно (дешевле всего), в валюте именно той страны, на территории которой вы находитесь.

- Наличные снимать с карты только при необходимости (невозможности расплатиться картой), и тоже только в валюте той страны, где вы в данный момент находитесь.

- Перед открытием счета в банке (и заказом выпуска карты), целесообразно поинтересоваться условиями оплаты (обслуживания) карты, размером платы за трансграничные платежи (если она присутствует), размером платы за снятие денег в банкомате другого банка и другими подобными вопросами.

* * * * *

На этом, заметку посвященную теме выбора банковской карты с которой можно выполнять поездки за границу: какого уровня должна быть банковская карта, какой платежной системы, в какой валюте должны быть средства на счете карты, а также, с описанием моментов на которые нужно обращать внимание при выборе банковской карты для поездок за рубеж, я закончу. СВЯЗАННЫЕ ЗАМЕТКИ

СВЯЗАННЫЕ ЗАМЕТКИ

- Как работают банковские карты при расчетах за границей

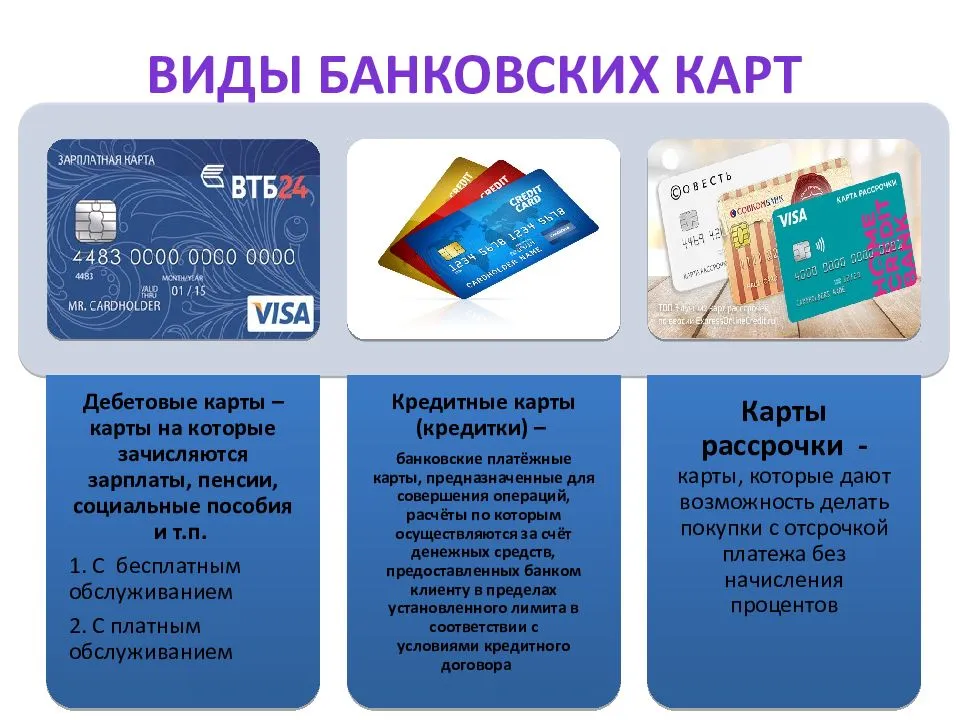

- Какие банковские карты бывают, и чем они отличаются

- Банковские операции при расчете банковской картой

Подводим итоги

Не стоит забывать также, что карты (кроме Кукурузы) имеют годовое обслуживание, а большинство банков в мире берут дополнительную комиссию за услуги (в этом случае высвечивается предупреждение на дисплее банкомата о сумме, которая будет удержана за операцию, и потребует вашего согласия или отказа). В среднем сумма составит от 100 до 150 руб. Отсюда же вытекает еще одно логическое заключение, что маленькие суммы снимать не выгодно вообще, так как минимальная комиссия фиксирована.

Предложенные варианты – не аксиома, напротив, если у вас есть, что добавить к списку, я буду несказанно рада.