Общий принцип кредитования, принятый в банке Тинькофф

Конкуренция на рынке финансово-кредитных услуг столь же остра, как и в других областях деловой жизни. Выделиться и доказать, что работать с конкретным банком выгоднее и удобнее, чем с другими, весьма непросто. Каковы же особые условия, которыми Тинькофф привлекает клиентуру? В том, что менеджменту банка это успешно удаётся, сомнений нет: за очень короткий срок это финучреждение вышло на 33 место в России (данные 2017 г.) по размеру активов, и, судя по всему, будет двигаться дальше вверх по ступеням рейтингов.

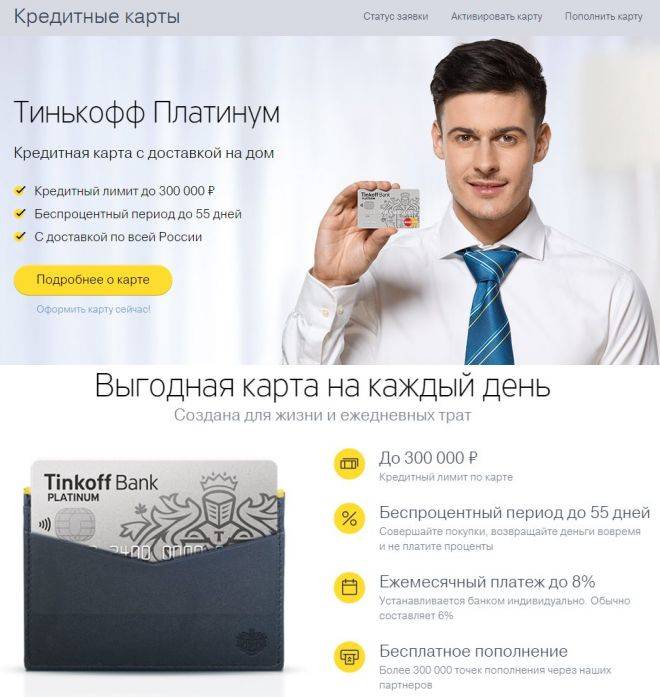

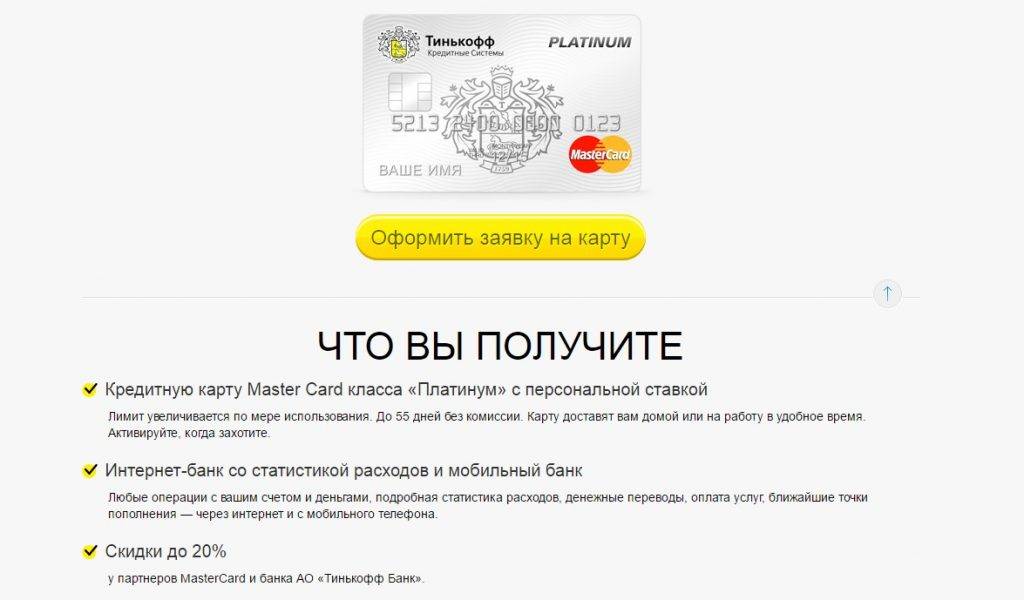

Получить кредит в банке Тинькофф

Для начала – об общей концепции банка. Во главу угла ставятся выгоды и удобства обслуживаемых лиц. Разумеется, о собственных интересах банк не забывает, но одно другому не противоречит. В первую очередь менеджмент создаёт благоприятные условия, выгодные частным лицам, а также крупному, и малому бизнесу. В Тинькофф может обратиться за кредитом как предприниматель, задумавший начать дело с нуля, так и владелец большой фирмы.

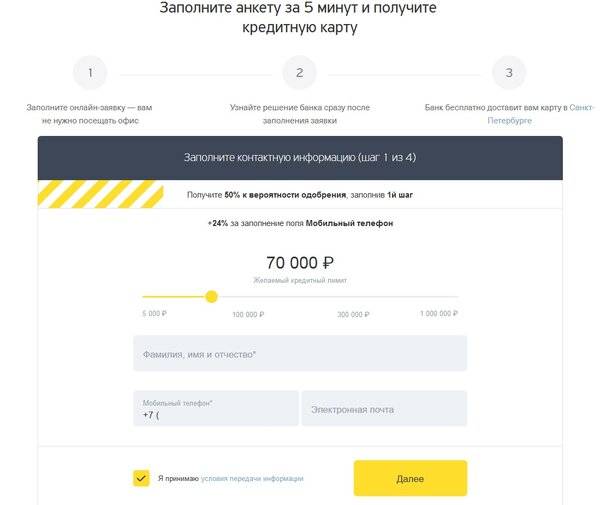

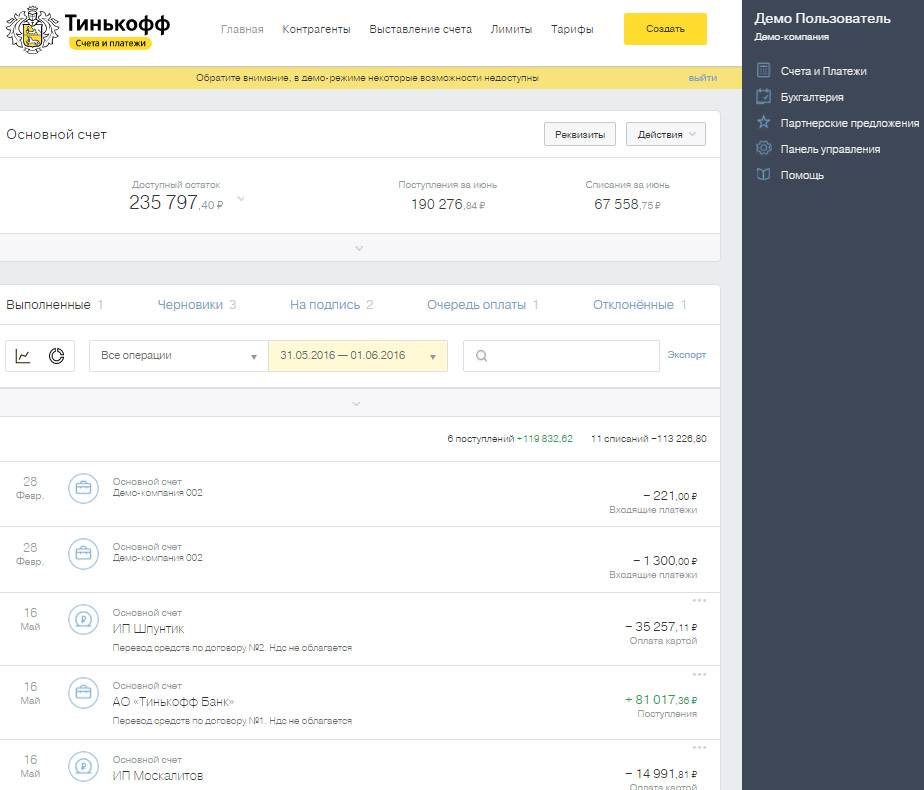

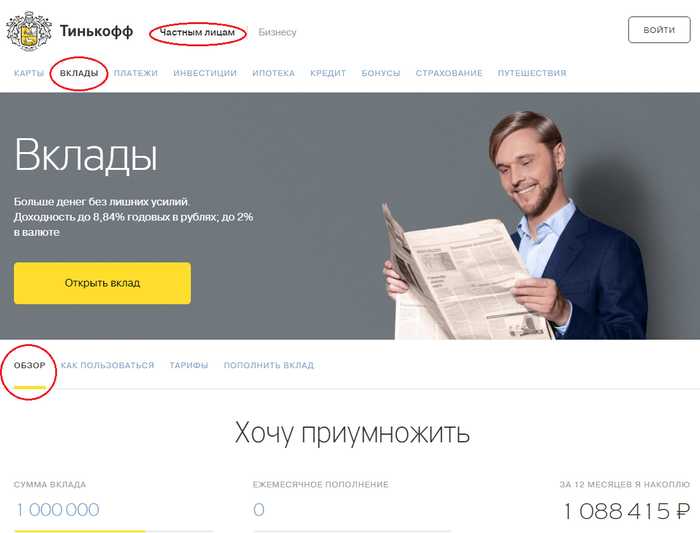

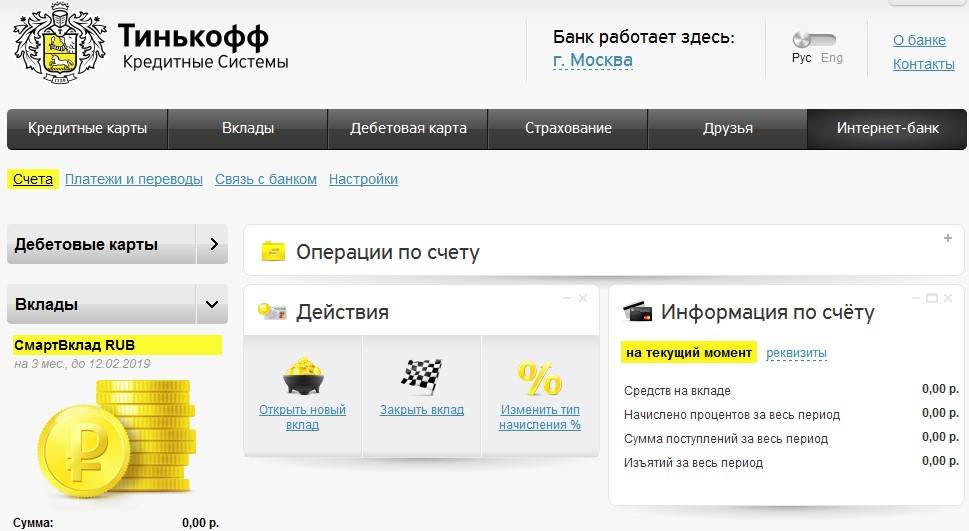

Все операции производятся дистанционно. Будущий клиент решает свои вопросы, не тратя времени на посещение офиса банка, не говоря уже об утомительном ожидании в очередях. Он получает удобные инструменты осуществления всех расчётов, доступные в личном электронном кабинете (интернет-банкинг и мобильные приложения).

В распоряжении каждого заёмщика разнообразные консультационные услуги и помощь в документальном оформлении, предоставляемые персональным менеджером. Решение о выдаче кредита принимается на основе объективных экономических показателей клиента, минуя столь стрессовый момент, как личная встреча с представителем банка. Если к этому добавить гибкую тарифную политику и скорость оформления, становятся понятными причины успеха Тинькоффа.

Возможности кредитования

Банк предоставляет услуги:

- овердрафт;

- ссуды на участие в электронных торгах по госзакупкам;

- банковские гарантии.

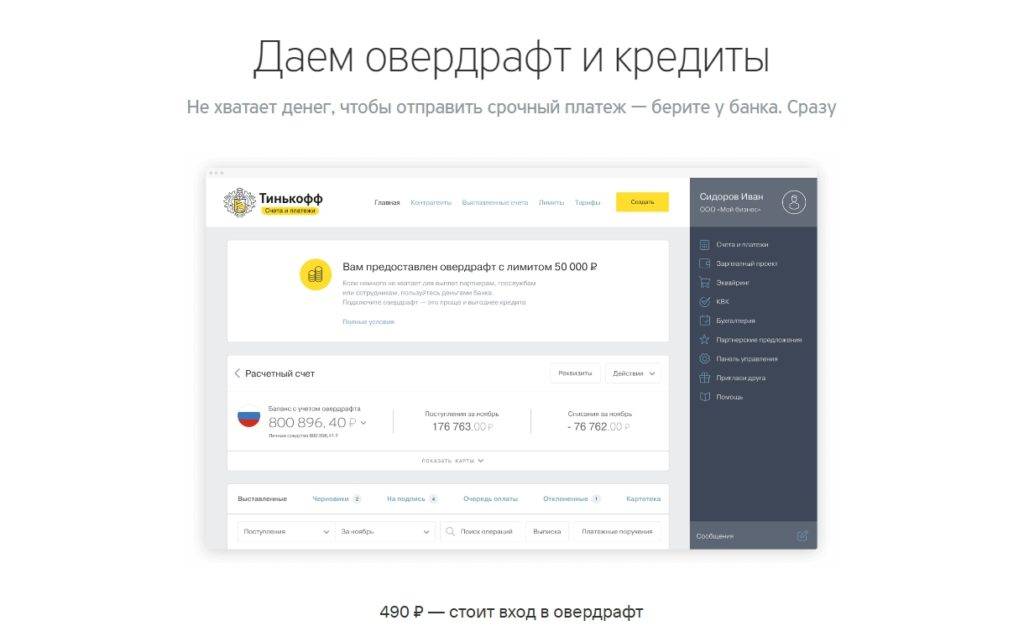

Овердрафт – это сумма денежных средств, в рамках которой клиент банка может уйти в «минус» на счете. Он позволяет легко получить средства на неотложные нужды. Погашение овердрафта клиент осуществляет согласно установленному графику платежей. За несвоевременное погашение «Тинькофф» предусматривает штрафные санкции, определяемые выбранным тарифом.

Кредитование на электронные торги также окажется полезным юридическому лицу, желающему поучаствовать в таковых. Это хороший шанс, не имея собственных достаточных средств, получить выгодный контракт и многократно компенсировать сумму кредита.

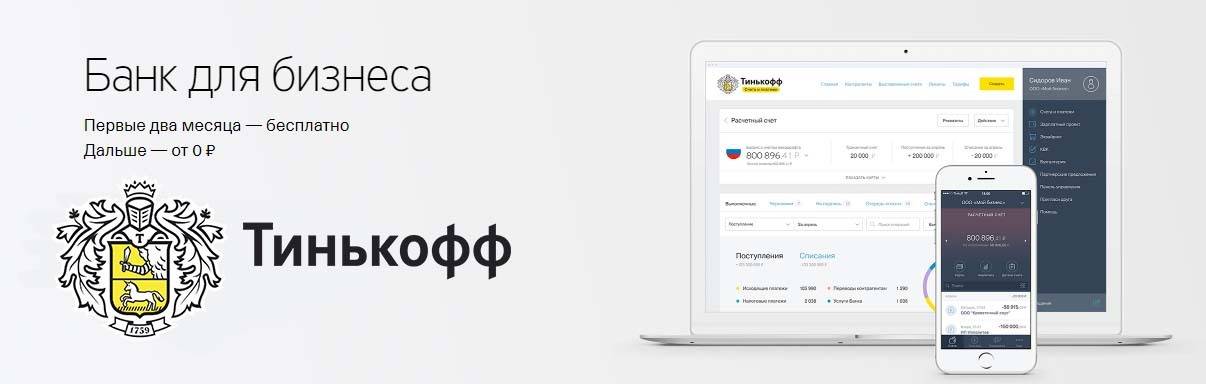

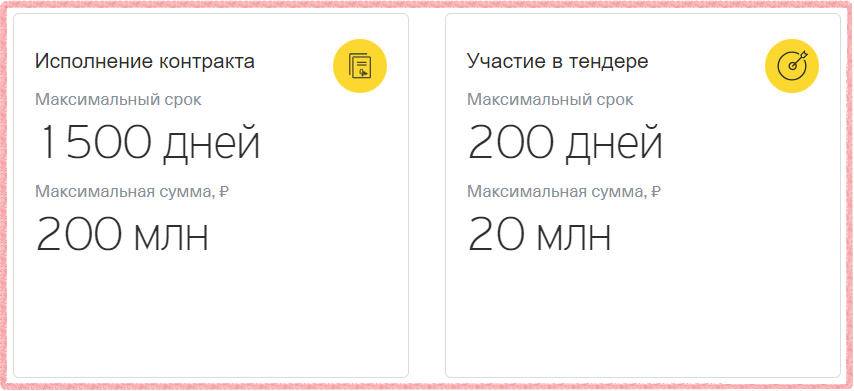

Заявленные суммы по банковским гарантиям до 200 млн. р., по контрактам, и до 20 млн. р. по тендерам. В первом случае срок до 1500 дней, во втором – 200 дней. По факту при открытии калькулятора данные другие. Максимальная сумма по коммерческим закупкам 1 млн. рублей, а по государственным до 500 тыс. Сроки 30-45 дней. Можно предположить, что большие возможности оговариваются индивидуально.

С помощью услуги банковской гарантии можно обеспечить заявку на закупку и исполнение контракта, что позволит участвовать в тендере и получить выгодный государственный либо частный заказ.

Подробнее ознакомиться с услугами банка «Тинькофф» для бизнеса можно на официальном сайте.

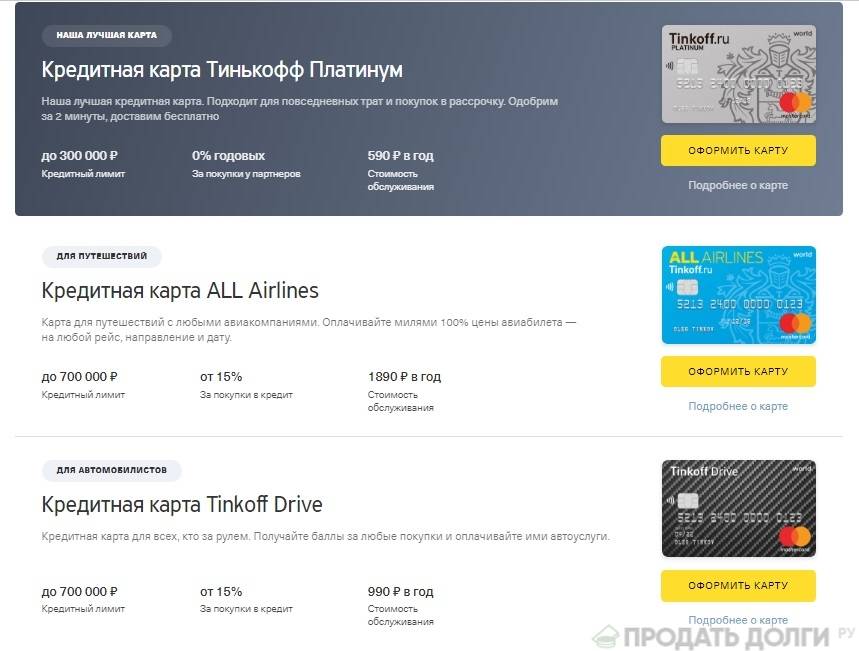

Виды кредитов для ИП в Тинькофф Банке

Банк предлагает клиентам – ИП несколько видов кредитов: овердрафт, оборотный, потребительское кредитование.

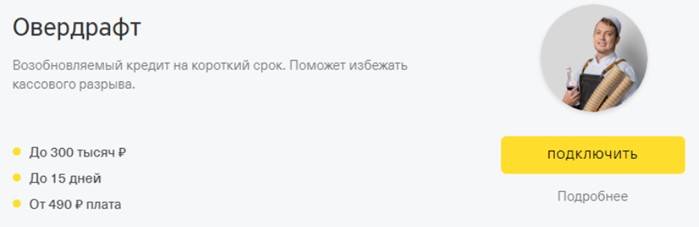

Овердрафт

Для предпринимателей, держателей карт Тинькофф Банка, предлагается открыть овердрафт к картсчету.

Что такое овердрафт

Овердрафт представляет собой кредит, выдаваемый клиенту при временном отсутствии денежных средств на счете. После подключения, овердрафт можно использовать в любой момент, срок пользования заемными средствами устанавливается до 15 дней. После полного погашения задолженности лимит будет восстановлен, и клиент сможет вновь при необходимости брать заемные средства.

Условия овердрафта

Оформить овердрафт могут ИП, которые открыли счет в банке не менее 3-х месяцев назад. Если расчетный счет ИП открыт в другом банке, он сможет предоставить справку об оборотах из обслуживающей кредитной компании, но открыть счет в банке Тинькофф будет необходимо.

Параметры кредитования:

- Максимальный лимит 400 тыс. руб.;

- Плата от 490 руб., в зависимости от подключенного тарифа;

- Комиссия за обслуживание задолженности зависит от лимита: до 10 тыс. руб. бесплатно, 10–50 тыс. руб. – 90 руб., 50–100 тыс. руб. – 190 руб., 100–200 тыс. руб. – 290 руб., более 200 тыс. руб. – 590 руб.;

- Проценты за пользование заемными средствами не начисляются, только взыскивается ставка в размере 2%+990 руб. при образовании просроченной задолженности;

- Не требуется дополнительных документов для открытия;

- Кредит предоставляется без обеспечения.

Допускается «уходить в минус» по расчетному счету в течение рабочего дня, в пределах лимита. Если кредит погашен до 21.00 по МСК., то проценты за пользование заемными средствами не начисляются.

Оборотный кредит

Для бизнеса предпринимателям предлагается в банке воспользоваться кредитом для увеличения оборота предприятия.

Что такое оборотный кредит

Оборотный кредит представляет собой коммерческую ссуду, выдаваемую ИП для развития бизнеса. Кредит предоставляется в определенной сумме денежных средств разово или открывается кредитная линия. Использовать средства можно для расчетов с поставщиками, уплаты налогов, закупки оборудования, снятия наличных и т. д.

Условия оборотный кредит

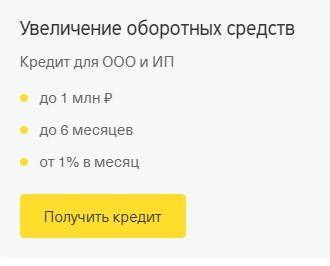

Банк предоставляет кредит на пополнение оборотных средств на следующих условиях:

- Сумма до 1 млн. руб.;

- Срок до 6 месяцев;

- Ставка от 1% в месяц;

- Обеспечение не требуется.

Точные параметры кредитования зависят от величины оборотов по расчетному счету, репутации компании, кредитной истории.

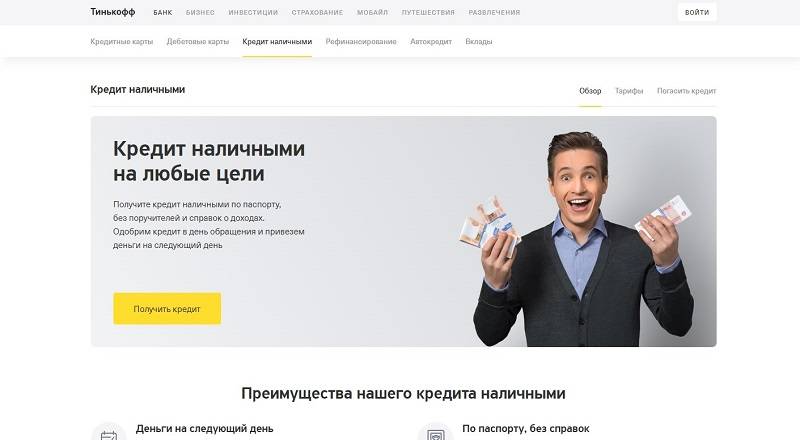

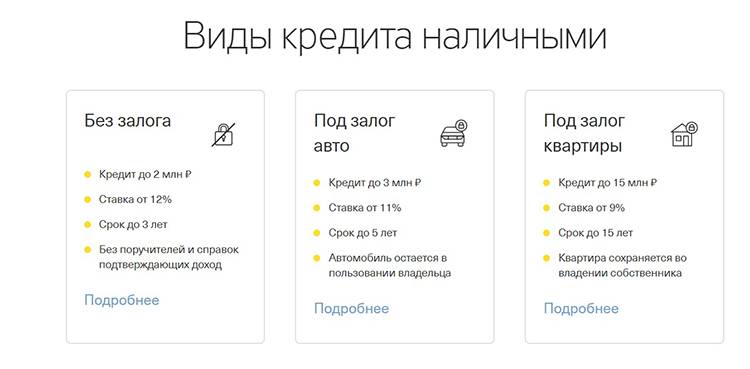

На любые цели

Кредиты на любые цели предоставляются предпринимателям для личных нужд или бизнеса.

Условия кредита

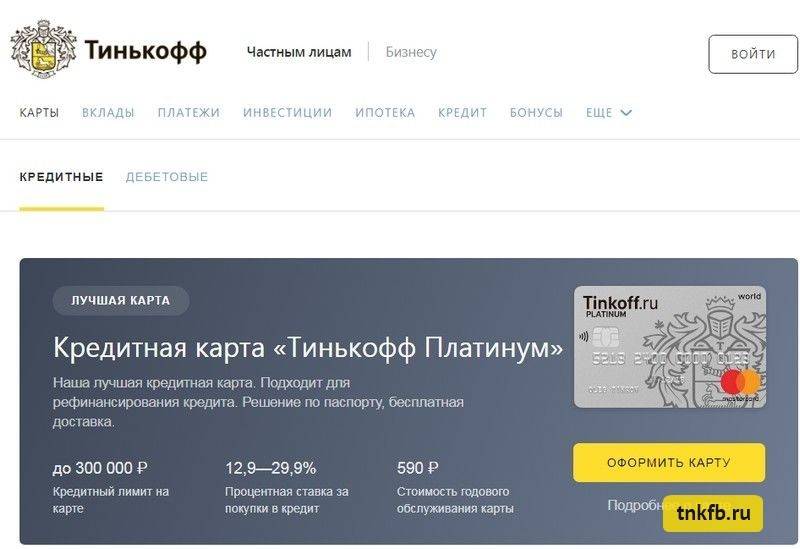

Программа | Без обеспечения | Под залог недвижимости |

Максимальная сумма, тыс. руб. | 2000 | 15000 |

Максимальный срок, лет | 3 | 15 |

Процентная ставка, % годовых | От 12% | От 9% |

Срок рассмотрения заявки | От 1 дня | От 1 дня |

*деньги предоставляются на расчетный счет, их можно перечислить или перевести на карту, для снятия наличными или другого использования.

Условия кредитования в Тинькофф

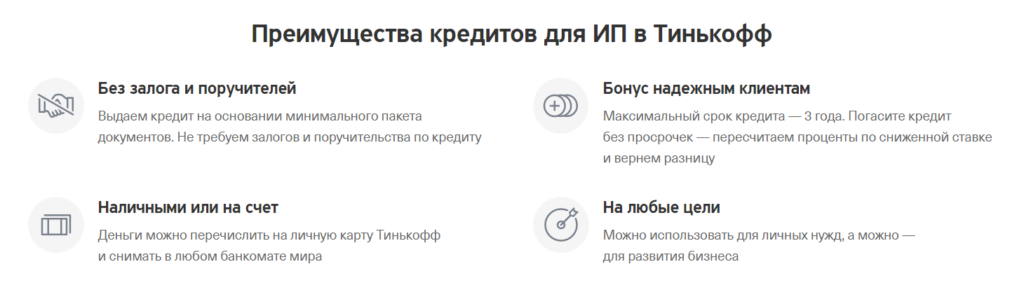

Отправляясь за кредитом в Тинькофф, ИП и ООО должны быть осведомлены об особенностях кредитования в этом банке.

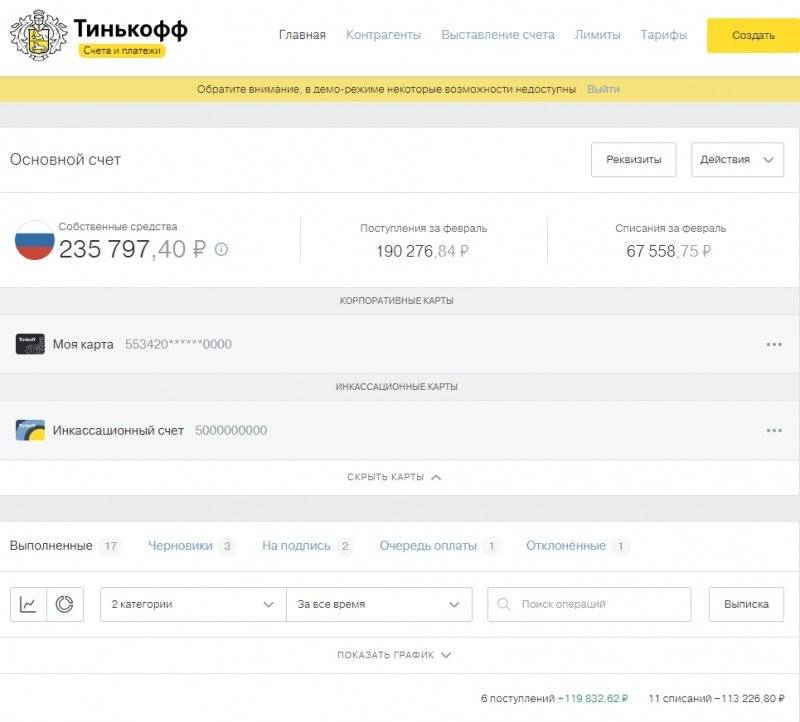

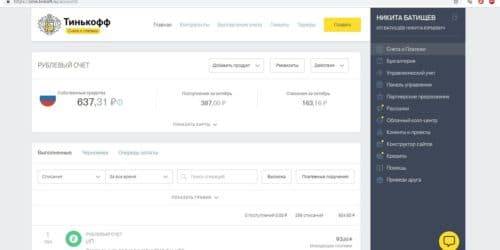

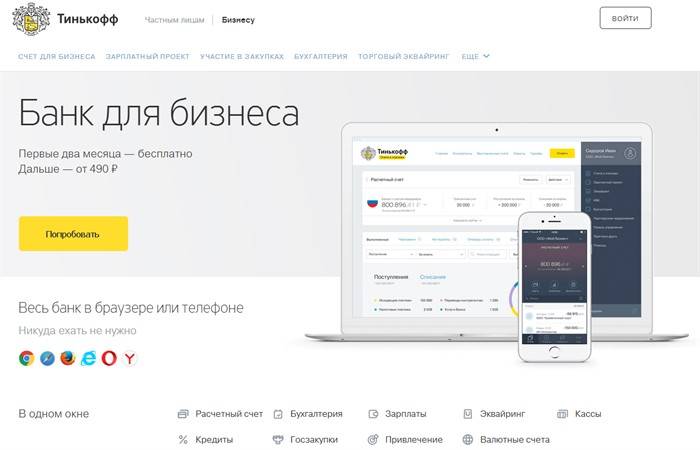

- Полное отсутствие очных переговоров. Удаленное обслуживание, но постоянная поддержка со стороны персонального онлайн-менеджера. Для бизнес клиентов доступен личный кабинет, в котором можно провести финансовые операции без посещения банка в любое удобное время, даже со смартфона.

- Отдельный сервис для юридических лиц – www.tinkoff.ru/business. После регистрации в нем ИП или ООО получает доступ к нужным операциям. Также доступна подача заявки на подключение овердрафта или получение кредита онлайн.

- Собственная курьерская служба. Благодаря курьеру документы на подпись предпринимателю будут доставлены по заранее оговоренному адресу.

Кредит для малого бизнеса

Кредит для малого бизнеса в Тинькофф предоставляется на индивидуальных условиях, которые зависят от:

- способа кредитования – напрямую в Тинькофф или через партнеров;

- цели – развитие бизнеса, покупка недвижимости, транспорта, оборудования;

- залога;

- суммы;

- срока и т.д.

Если кредит необходим на развитие бизнеса, послушайте специалистов, оправдан ли подобный финансовый риск

Общие условия кредита для малого бизнеса:

- сумма – от 3 миллионов;

- срок – до 12 месяцев;

- минимальная ставка – 14% годовых.

Точные условия кредитования можно узнать по телефону 8 800 755-11-10 или через чат Тинькофф. Действующим бизнес клиентам Тинькофф Банка информация доступна напрямую от персонального менеджера.

Обеспечением может выступать:

- недвижимое имущество;

- автотранспорт;

- оборудование;

- спецтехника;

- поручительство гарантийного фонда.

Чем надежней залог, тем выгоднее могут быть условия кредита для бизнеса в Тинькофф. Список запрашиваемых документов тоже утверждается индивидуально.

Тендерные займы для ООО

Кредит для ООО предоставляется также в виде банковских гарантий, тендерных кредитов для государственных и коммерческих закупок. При этом все оформляется онлайн при поддержке специалиста.

Такая форма кредита для юридических лиц в Тинькофф банке позволяет продолжать использовать свои деньги для бизнеса, а не замораживать их на счету для заказчика.

Условия предоставления банковских гарантий для бизнеса в Тинькофф

Условия предоставления банковских гарантий для бизнеса в Тинькофф

Реальнее получить бизнес кредит от Тинькофф для участия в торгах на срок до 45 дней. Комиссия за кредит будет зависеть от его размера, минимальная – 1 тыс. рублей.

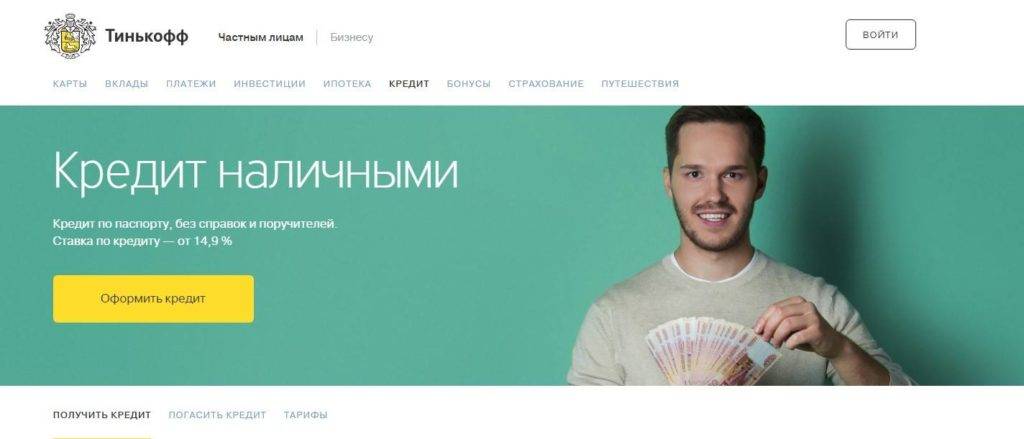

На что можно получить кредит

Тинькофф Банк выдает кредиты и обычным заемщикам (частным лицам), и корпоративным клиентам (ИП и ООО) на развитие бизнеса, в том числе начинающим предпринимателям. Что интересно, банк выдает кредиты предпринимателям без указания цели – то есть, потратить их можно на что угодно.

Поэтому большая часть кредитных предложений от Тинькофф Банка подойдут одновременно и для ИП, юридическому лицу. Банк не ведет контроль за тем, на что тратятся заемные средства (если кредит выдается как нецелевой).

Наряду с нецелевыми кредитами, есть и целевые. Они выдаются ИП и ООО на что-то конкретное и должны быть израсходованы только на ту цель, которая оговаривается при оформлении (то есть, заемщик должен будет отчитаться об использовании денег).

Нужно потратить деньги из целевого кредита на что-то другие – придется отдельно договариваться об этом с банком.

Памятка

Среди большого количества финансовых организаций банк «Тинькофф» выгодно отличается большим количеством видов кредитования, подходящих для любого бизнеса независимо от оборотов фирмы.

Если вы решили оформить кредит в «Тинькофф Банке», ознакомьтесь со следующими сведениями:

- Банк выдает займы ИП и юридическим лицам. Предприниматели при желании могут получить деньги наличными.

- Средства выдаются под конкретные цели или на общие нужды.

- Наличие залогового имущества, открытый в «Тинькофф Банке» счет, хорошая кредитная история и отсутствие задолженности перед налоговой повышают вероятность одобрения вашей заявки.

- Все переговоры и консультации ведутся в удаленном режиме. Документы на подпись вам доставит курьер в удобное время.

- Если вы активно пользуетесь счетом и услугами «Тинькофф банка», можете рассчитывать на получение большой суммы на долгий срок.

- При оформлении кредита предоставляйте только достоверную информацию. Любые неверные сведения послужат поводом для отказа в кредите.

Проблемы сотрудничества с Тинькофф

Стремясь победить в конкурентной борьбе и проводя агрессивную маркетинговую политику, банк акцентирует внимание на своих плюсах. Следует знать, что сотрудничество с Тинькофф Банк имеет и определенные минусы

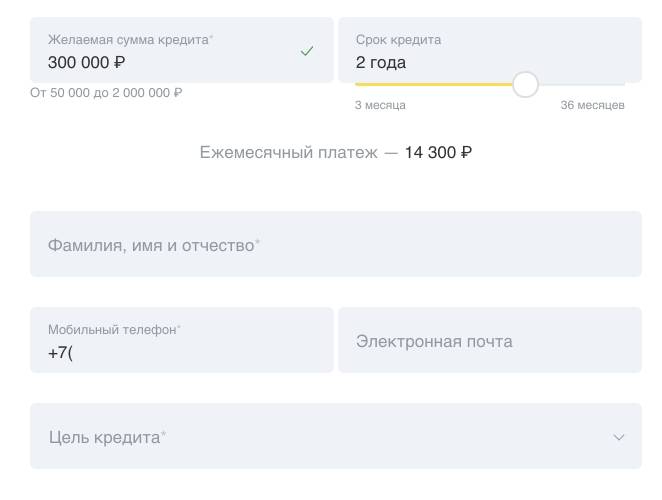

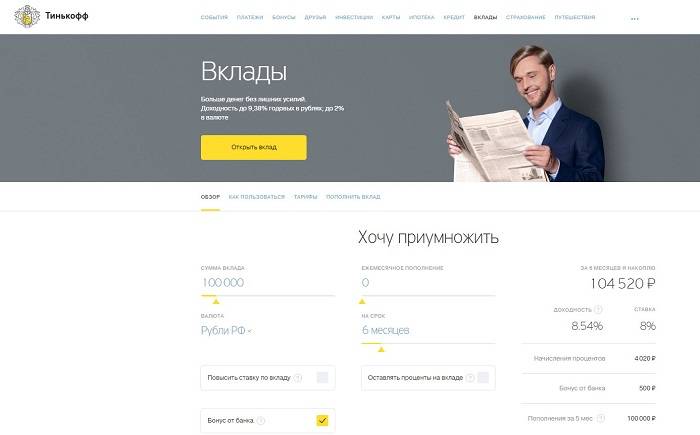

Как и многие другие банки, Тинькофф не называет заранее конкретных процентных ставок по кредитам, указывая везде (на сайте, в рекламных проспектах) лишь базовые. Есть возможность рассчитать платежи и переплату на кредитном калькуляторе, зарегистрировавшись на сайте банка, но результаты этих расчетов тоже будут, скорее всего, отличаться от действительности. Точные данные клиент получит только при оформлении договора кредитования.

Кредитным договором предусмотрено страхование кредита, платежи составляют более 10% годовых. Заемщика могут не предупредить об этих платежах заранее, поэтому возможны накладки, когда запланированные расходы окажутся выше. Банк может в одностороннем порядке увеличить кредитный лимит, при этом, даже не уведомив клиента. Для кого-то это может стать и плюсом, однако если вовремя не получить информацию о повышении лимита кредитования, можно задолжать банку гораздо больше, чем предполагалось.

Многие клиенты жалуются на то, что менеджеры банка не всегда предоставляют полную информацию об условиях обслуживания. Так, банк обещает освободить клиента от абонентской платы, если в течение 2 месяцев не было движения по счету. Однако консультанты забывают предупредить, что даже единственный платеж, проведенный в конце второго месяца, станет причиной списания абон. платы сразу за два месяца.

Особенности банка Тинькофф

Особенности кредитования:

- Рефинансирование. Вы можете взять кредитный продукт банка ВТБ, если у вас уже есть несколько долгов перед банками, и платить меньшую сумму в месяц. Это возможно благодаря программе рефинансирования. Подробную информацию по этой программе вы найдете на сайте банка.

- Страхование. Вы можете застраховать свой кредит и быть уверенным в завтрашнем дне. Для клиентов разработано два продукта страхования: «Профи» и «Лайф » — специалист подберет наиболее актуальный для вас.

- Досрочное погашение. Досрочное погашение осуществляется без комиссии частично или полностью наличными в отделении или через банкомат.

Подавая заявку онлайн, вы экономите время, поскольку исключаете первые походы в банки. На сайте вы найдете всю необходимую информацию по условиям взятия займа в городе Москва и регионах.

Тинькофф начал свою работу в 1994 году. В основном оформляя кредиты для физических лиц.

Переломным моментом был 2006 год, когда помимо ребрендинга компания решила положиться на развитие виртуальной схемы продаж. Это инновационный банк, который сотрудничает с клиентами посредством удаленных каналов связи.

Такая схема работы характерна для европейских или американских банков, и Тинькофф в России являлся практически инноватором. Это позволяет экономить на аренде офисов и штате.

Но изначально банк сотрудничал лишь с физическими лицами, оформляя кредиты, и с недавних пор появились программы по кредитованию на открытие малого бизнеса РКО для ИП.

Кто может обратиться за кредитом в Тинькофф банк

Тинькофф Банк предъявляет минимальные требования к клиентам, которые хотят получить кредит. Овердрафт и оборотный займ могут получить как физические, без образования юридического лица, такие и крупные компании. Кредитование на любые цели доступно только индивидуальным предпринимателям.

Особенности предоставления кредитных средств потенциальным заемщикам:

- При оформлении кредита предпринимателю потребуется только открыть расчетный счет и приобрести пластиковую карту Тинькофф Банка.

- Если бизнесмен захочет взять оборотный кредит, никаких дополнительных документов предъявлять не нужно.

- При оформлении овердрафта также не требуется ничего, кроме подключения расчетного счета.

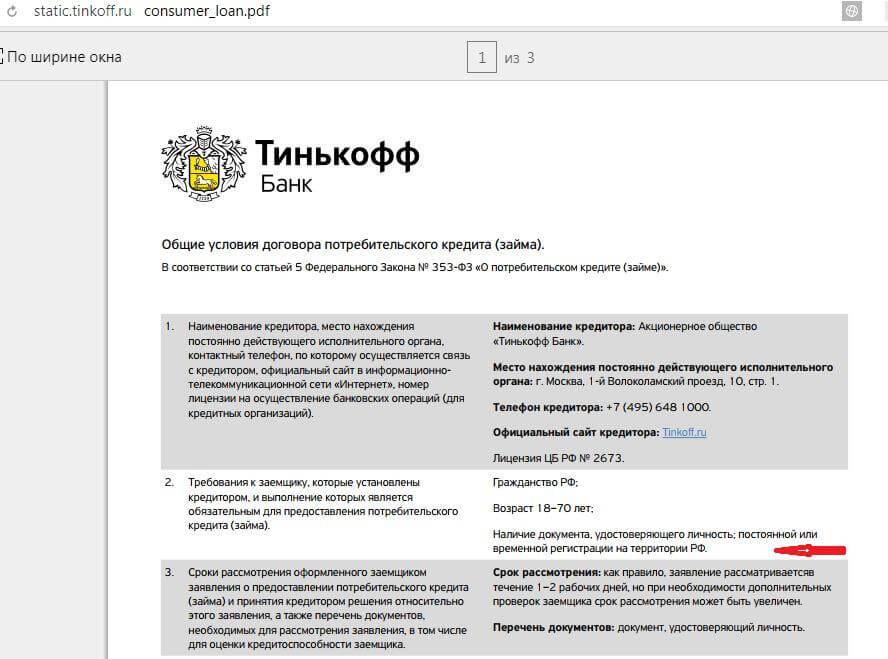

Единственные условия, предъявляемые к заемщику: возраст от 18 до 70 лет и наличие гражданства РФ с временной или постоянной регистрацией.

К крупному и среднему бизнесу Тинькофф тоже предъявляет минимальные требования. Он должен быть зарегистрирован на территории Российской Федерации. Для овердрафта и оборотного кредита компания должна оформить РС и пользоваться им в течение квартала. Кредит на развитие бизнеса клиент может получить сразу же после подключения расчетного счета. При этом максимальную сумму в размере 2 млн. рублей заемщику не выдадут. Но, если он будет соблюдать все условия, то в дальнейшем возможно увеличение лимита до максимально установленного.

При оформлении займа не нужны документы о подтверждении дохода, поручители или залог. Для получения средств требуется только заполнить онлайн-заявку на официальном сайте Тинькова.

Чтобы получить кредит для бизнеса в Тинькофф банке, заемщику нужно пройти несколько этапов:

- Открыть расчетный счет, заполнив анкету на сайте организации. Можно рассчитать сумму кредита, комиссию и срок с помощью онлайн калькулятора.

- Подготовить документы для подключения счета.

- Дождаться решения сотрудников банка.

- Встретиться с курьером, подписать договор и получить заемные средства.

Заявки рассматриваются в течение нескольких дней. Возможны задержки, если поступает большое количество запросов. Чтобы повысить вероятность одобрения кредита, предпринимателю нужно быть активным пользователем услуг Тинькофф Банка. Такие клиенты наиболее выгодны организации, поэтому их заявки удовлетворяют гораздо чаще.

Среди наиболее распространенных причин отказа можно выделить:

- Негативный кредитный рейтинг. Если до этого у предпринимателя были проблемы с выплатами по займам, то Тинькофф Банк скорее всего откажет в сотрудничестве.

- Клиент предоставляет на проверку неверные данные о себе при открытии расчетного счета.

- Потенциальный заемщик не соответствует требованиям Тинькоффа о возрасте и гражданстве.

- Наличие текущих судебных разбирательств, проблем с налоговой, контрагентами.

Если Тинькофф Банк обнаружит хотя бы одну из этих причин, кредит клиенту не одобрят.

Кредитование юридических лиц в Tinkoff

В Тинькофф Банке для крупного и среднего бизнеса нет специальной программы кредитования. Но это не означает, что бизнесмены не смогут взять заем на развитие собственного дела. Просто юр лицам придется действовать на тех же условиях, что и физическим лица: оформлять расчетный счет, выбирать тарифный план и пользоваться его возможностями. Иногда предложения Тинькофф Банка оказываются более выгодными, чем услуги банков со специально разработанными для бизнесменов программами.

Основные отличия ООО от ИП:

- Срок кредитования дольше для ИП, он составляет 3 года. Овердрафт же оформляется на 1 год, а оборотный кредит выдают на срок до 6 месяцев.

- Более выгодная для ИП процентная ставка – 12 %. По оборотному кредитованию минимальная ставка – 1 % в месяц. При овердрафте назначают фиксированную плату за использование заемных средств.

- Для ИП установлен больший кредитный лимит – 2 млн. рублей. Лимит при овердрафте – 300 тыс. рублей, а при оборотном кредите – 1 млн. рублей.

Исходя из всего этого юридические лица могут воспользоваться более выгодными предложениями в Тинькофф Банке, чем во многих других финансовых организациях.