Преимущества ипотеки от Сбербанка

Ипотека на строительство дома от Сбербанка имеет такие преимущества:

- Сбербанк — это социально-ориентированная финансово-кредитная организация, в которой широко используются различные программы в поддержку льготных категорий населения. Поэтому даже ипотека по строительству частных домов зачастую удачно сочетается в Сбербанке с другими государственными программами. Например, к программе по постройке дома может подключаться программа «Молодая семья» или ипотека с господдержкой. Также активно практикуется перечисление материнского капитала в счет первоначального взноса. Сбербанк готов сотрудничать с инвалидами и пенсионерами.

- Зарплатные клиенты Сбербанка имеют право на сниженную процентную ставку.

- Отсутствие ограничений по денежным суммам. Если клиент приводит платежеспособного созаемщика, он может получить еще большую сумму на строительство.

- Каждый случай индивидуален. После рассмотрения заявки банк предоставляет заемщику кредитную карту с личным лимитом денег.

- Предусмотрено досрочное и частично досрочное погашение ипотеки на строительство дома.

- При возникновении непредвиденных жизненных ситуаций у клиента есть возможность запросить отсрочку платежей на срок до 2 лет. В период этих «кредитных каникул» клиент должен оплачивать только начисляемые проценты по кредиту.

- Для строительства можно привлечь любую специализированную компанию, не обязательно выбирать из списка компаний-партнеров Сбербанка.

- Для снижения затрат допускается часть работ выполнять самостоятельно.

- Обслуживание займа производится бесплатно, без дополнительных комиссий для клиентов. Рассмотрение заявок тоже бесплатное.

- Допускается получение ипотечного кредита на строительство на небольшие суммы — до 600 000 рублей.

Кто может принять участие в программе?

Кто имеет право принять участие в программе с господдержкой? Льготная сельская ипотека особенно хороша тем, что она доступна не только тем, кто уже проживает в селе и хочет улучшить свои жилищные условия. Стать участником программы могут все, кто хочет переехать из города в сельскую местность. Государство не вводит жестких ограничений по возрасту (оформить ипотеку не получится разве что у совсем престарелых заемщиков), семейному положению, наличию и количеству детей. Поэтому обратиться в кредитное учреждение может каждый. Впрочем, для начала придется подтвердить свою платежеспособность, а в некоторых случаях – предоставить поручителя.

Максимальная сумма кредита составляет 5 млн для жителей Ленинградской области и Дальнего Востока, для остальных – до 3 млн.

Тем, кто планирует оформить ипотечный кредит по этой программе, стоит сначала понять, что именно относится к сельским местностям. Прежде всего, это сами сельские поселения и межсёльные территории, которые располагаются в пределах одного муниципального района, сельские населенные пункты и рабочие поселки, которые входят в состав городских округов (кроме центров субъектов РФ), городских поселений и внутригородских муниципальных образований Севастополя. Также в этот список можно отнести поселки городского типа, которые входят в состав городских округов, а также города с численностью до 30 тыс. человек, которые связаны с сельскими территориями совместным использование инфраструктуры и тесно с ними взаимосвязаны.

Исключениями из этого правила являются муниципальные образования Москвы, Московской области и Санкт-Петербурга.

Требования к заемщику

Как уже было сказано выше, сама программа не имеет строгих ограничений по возрасту заемщиков или их социальному статусу. Сельская ипотека подойдет как молодым семьям, так и работникам сельской местности или бюджетных сфер. Однако заемщик все еще должен соответствовать требованиям конкретного банка.

Как правило, сами финансовые организации имеют достаточно похожий список параметров, которым должен соответствовать их потенциальный клиент. К ним относятся:

- Наличие гражданства РФ и прописка в регионе действия банка.

- Официальный доход, размер которого позволяет заемщику без проблем выплачивать долг, не ощущая чрезмерной нагрузки на бюджет.

- Наличие хорошей кредитной истории – то есть отсутствие серьезных просрочек в прошлом.

Эти требования стандартны для любого кредита и могут дополняться от банка к банку.

Требования к недвижимости

Ипотека в сельской местности по определению должна быть менее требовательной как к заемщику, так и к приобретаемому им помещению

Однако банку все еще важно знать реальную рыночную стоимость объекта, ведь главная гарантия возвращения денег банку – это ликвидность жилья. Если же оно будет не совсем ликвидным, придется оформить залог – в качестве него можно использовать любую другую недвижимость, оформленную на ваше имя

В целом, кроме ликвидности, выдвигаются следующие стандартные требования:

- постройка должна быть капитальной, с фундаментом и крышей;

- наличие проведенных коммуникаций;

- достаточная жилплощадь, как на каждого члена семьи, так и по СНиПам);

- жилье находится в хорошем состоянии – не ветхое и не аварийное;

- в доме можно проживать круглый год.

Соответствие этим параметрам гарантирует, что жилье будет одобрено банком.

Отдельно стоит сказать о требованиях к участку под строительство. Так, надел должен входить в список земель населенного пункта под индивидуальное жилищное строительство, но не находиться в резервной, природоохранной зоне. Огромным плюсом будет, если на территории уже проведены основные инженерные коммуникации – канализация, газ, вода и электричество. Площадь же участка должна составлять не менее 6 соток, а к нему должна подходить дорога, по которой можно добраться к участку в любое время года.

На максимальный размер участка тоже стоит ограничение. Ссуду не дадут, если вы рассчитываете на землю более 50 соток. А вот хорошая транспортная развязка рядом с ней станет дополнительным преимуществом при подаче заявки.

Залог при строительстве дома

Сейчас на рынке очень много разных предложений жилищного заимствования. Все они отличаются условиями предоставления и размером процентов. Объединяет их необходимость оформления залога на возводимый дом. Как вариант, можно оформить в залог другую собственность.

Часто возникает вопрос о том, как оформить в залог дом, которого еще нет. Здесь есть несколько решений. Одним из них будет оформление в залог земельного участка. Однако, этот вариант подойдет не всем. Все дело в стоимости земли. Если она меньше суммы предоставляемого кредита, то банк откажется от такого обеспечения. Выходом из ситуации будет предоставление в залог другого недвижимого имущества. Это может быть квартира. Для того чтобы оформить такой залог, необходимо провести оценку недвижимости. Рекомендованная банком компания подготовит оценочный отчет, и после этого будет оформлено обременение.

После завершения строительства дома необходимо оформить залог на него. Для этого будет снято обременение с иного имущества заемщика и переоформлено на построенный объект. До полного закрытия жилищного займа будет находиться в залоге у банка.

Ипотека на строительство частного дома: условия

Условия практически не отличаются от условий при получении других кредитов.

- Возраст не моложе 21 и не старше 75 (в разных банках верхняя граница различная).

- Заемщик должен иметь регулярный доход, о чем предоставляется справка с места работы.

- Конечно, работа должна быть официальной, вы на ней должны проработать не менее полугода, Общий стаж не менее года, учитываются только последние пять лет.

- Наличие определенной суммы для первоначального взноса. В данном случае взнос обычно выше, чем при покупке готового жилья. Это можно объяснить тем, что банк идет на определенный риск, вкладывая деньги в пока еще несуществующий дом.

- Наличие залога. Поскольку дома пока еще нет, он не зарегистрирован, должно быть иное недвижимое имущество, которое банк примет в качестве залога на то время, что дом строится. Это может быть земля, на которой идет строительство, другое готовое жилье или же сам дом, если он уже почти достроен, а кредит берется на окончание работ.

Прежде, чем взять ипотеку на строительство частного дома, внимательно оцените свои возможности и рассчитайте необходимую сумму. Брать больше, чем вам потребуется, нецелесообразно из-за достаточно больших процентов.

Как только дом достроен, вы можете прийти в банк и перезаключить договор, сделав залогом этот самый дом. Тогда банк перерасчитает процент и предложит вам более выгодные условия.

Несмотря на то, что предприниматели обычно зарабатывают гораздо больше наемных работников, взять ипотечный кредит для них самая настоящая проблема. Ипотека на строительство частного дома для ИП имеет ряд особенностей. Во-первых, у ИП нет зарплаты и справки о доходах тоже нет. Такой уж странный факт: предприниматели по сути беззарплатные, их доход зависит от развития бизнеса, вычета налогов и т.д. Банки считают, что их платежеспособность куда более сомнительна, чем у бюджетников, например.

Финансовые организации стремятся защитить себя от рисков, поэтому повышают процентную ставку для таких заемщиков. Однако Сбербанк и ВТБ24 не склонны предъявлять к предпринимателям какие-то иные требования, чем к любым другим заемщикам. Хотя в особую категорию попадают ИП, использующие упрощенную систему налогообложения, так как она не позволяет рассчитать доход. Им кредиты выдают с особой неохотой.

Банк может потребовать огромное количество дополнительных документов: выписки, справки, отчеты о состоянии бизнеса, декларации и т.д.

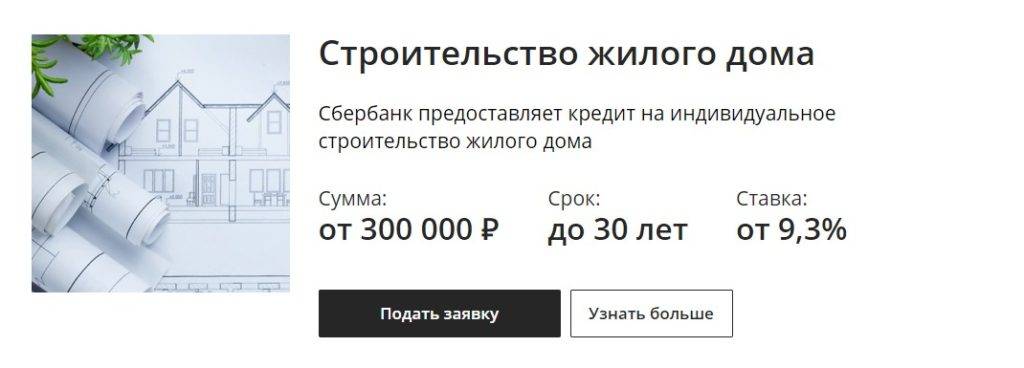

Условия банков и особенности

Для того чтоб вам удобнее было сравнить ипотечные программы на строительство частного дома, ниже представлена таблица с условиями кредитования двух рассматриваемых нами банков.

| Сбербанк | АТБ | |

| Процентные ставки | 10,5% — 0,5% — если у вас есть зарплатной карты; +1% — на период, пока вы не зарегистрировали ипотеку; +1% — если вы отказываетесь от страхования жизни и здоровья, как требует это Банк | 12,25 -12,5% · +1% при подтверждении части дохода по форме банка; · +1,5% для собственников бизнеса и индивидуальных предпринимателей; · +1,5% если вы будете строить загородный дом · размер процентной ставки увеличен на 2% будет до тех пор, пока не предоставите документы, которые подтверждают целевое использование кредитных средств |

| Срок кредита | до 30 лет | от 3 до 25 лет |

| Минимальная сумма | 300 000 рублей | 600 000 рублей в Москве и Московской; 350 000 — в других регионах |

| Максимальная сумма, руб. | Не выше 75% от оценки залога | Не ограничена, но не более 70% залога |

| Первоначальный взнос | от 25% | от 30% |

| Страхование | Обязательное страхование залогового имущества (кроме земельного участка) | Страхование жизни, здоровья Заемщика и залога Причем, при отказе от одной из страховки, процентная ставка увеличивается от 1 до 1,5% |

Программа «Молодая семья»

Государство запустило ряд программ поддержки ипотечных заемщиков, чтобы помочь максимально выгодно решить жилищную проблему жителей страны. Более подробно о них мы говорили ранее в посте ипотека с господдержкой. А сейчас вкратце обсудим ряд из них относительно стройки.

Воспользоваться программой ипотека «Молодая семья» в Сбербанке может семья, в которой хотя бы один из супругов не достиг 35-летнего возраста на момент подачи заявки на кредит или неполная семья, в которой родитель не достиг 35-летнего возраста на момент подачи заявки на кредит. Кредит по данной программе выдается под 11,25%, первоначальный взнос от 20%.

В АТБ существует подобная программа под названием «Ипотека молодым», но ее условия отличаются от Сбербанковской. Если в Сбербанке льготными условиями «молодая семья» вы можете воспользоваться при получении кредита, то в АТБ льготная программа для молодых семей предназначена для поддержки заемщиков, с которыми уже заключен ипотечный договор после рождения или усыновления ребенка, позволяя в течение льготного периода (один календарный год) оплачивать установленные кредитным договором ежемесячные платежи в уменьшенном размере.

Материнский капитал

Ну и, конечно же, никто не отменял право использование материнского капитала. Ипотека с материнским капиталом подразумевает полное или частичное использование вами данных денежных средств для погашения части жилищной ипотеки. Условия использования капитала также различаются в рассматриваемых нами банках, итак:

– в Сбербанке вы можете использовать материнский капитал для первоначального взноса или его части, а также для частичного досрочного погашения;

-а в АТБ – только на частичное досрочное погашение кредита.

И не забывайте, что решение о переводе средств по мат капиталу принимается в течение двух месяцев, поэтому заранее об этом побеспокойтесь.

Прежде, чем закончить наш ликбез по ипотеке на строительство дома, хочется сказать о дополнительных льготных условиях, которые имеются в рассматриваемых нами финансовых организациях, они конечно разные, но их наличие приятно, в принципе.

В Сбербанке вы можете в течение двух лет воспользоваться отсрочкой по уплате основного долга или увеличить срок кредитования. Для этого вам нужно представить документы о том, что стоимость вашего строящегося жилого дома увеличилась на период стройки.

В свою очередь, в АТБ вы можете снизить ежемесячные платежи по программе «Назначь свою ставку». Смысл заключается в том, что вы вносите единовременный платеж, соответствующий требованиям, соответственно ваша процентная ставка уменьшается. Варианта три:

«Лайт» – единовременный платеж составляет 1% от суммы кредита, ставка снижается на 0,5%;

«Классик»: единовременный платеж – 2,5% от суммы кредита, ставка снижается на 1,0%;

«Премиум»: единовременный платеж – 4% от суммы кредита, ставка снижается на 1,5%.

Налоговые вычеты

Ну, и нельзя не упомянуть о налоговых вычетах. Налоговые вычеты распространяются на сумму процентов, уплаченных по целевому ипотечному кредиту. Величина вычета — 13%, максимум – 260 000 рублей. Вычет предоставляется после получения на руки Свидетельства о праве собственности на жилой дом.

Подробнее читайте наш пост: «Налоговый вычет проценты по ипотеке»

Сумма ипотеки и срок кредитования: на что рассчитывать?

Безусловно, каждый банк вправе устанавливать свои условия кредитования, разрабатывая ипотечные продукты. Но в этой статье мы собрали стандартные условия по ипотеке на строительство дома, которые сегодня можно встретить на банковском отечественном рынке.

Стандартно, банк выдает займ в размере 20-85% от общей суммы ипотеки. В случае с кредитованием на строительство, необходимо будет предоставить смету, в которой будет указана общая сумму.

Ипотека может быть оформлена на срок от 5 до 30 лет, в зависимости от требуемой суммы и уровня дохода заемщика. Ипотека предусматривает индивидуальный подход, ведь речь идет о длительном периоде и банк, в первую очередь, заинтересован в полном возврате долга. Поэтому банк не станет намеренно уменьшать сумму кредитования, повышая финансовую ежемесячную нагрузку, которую клиенту заведомо будет сложно выплачивать.

Земельный участок в качестве залога

Кроме того, всем известно, что банки получают основную прибыль именно с кредитных продуктов, поэтому они заинтересованы в длительном периоде действия договора. Поэтому если заемщик чувствует, что, рассчитанный по стандартной схеме график платежей сложен для него, лучше сразу сказать об этом кредитному инспектору и попросить другой расчет. В некоторых случаях, банки могут пойти навстречу и предоставить клиенту право выбора по способу платежа: аннуитетный или дифференцированный.

Размер ставки зависит от выбранного банка и может варьироваться в зависимости от пакета предоставленных документов. Чем ниже финансовый риск для учреждения, тем выгоднее ставку может оно предложить заемщику.

Также на размер процентной ставки могут влиять такие факторы, как срок кредитования, условия, размер первоначального взноса.

Размер процентной ставки – это первое на что обращает внимание клиент, подбирая банк для оформления ипотеки. Вместе с тем, на конечную сумму переплаты влияет не только данный фактор

Важно обращать внимание на комиссии, дополнительные сервисы, страхование и штрафные санкции, которые выставляет банк. Порой заниженная процентная ставка с лихвой перекрывается размером комиссий и дополнительным видом услуг, который автоматически включается банком в ипотечный портфель

Подводные камни

С основными условиями разобрались – там всё довольно просто и понятно. Теперь давай рассмотрим, так называемые, «подводные камни» — те условия ипотечного договора, которые не бросаются в глаза, но которые нужно обязательно учитывать, так как они могут сыграть ключевую роль при решении взять эту ипотеку.

Повышение ставки в случае отмены субсидий

В постановлении Правительства РФ от 30 ноября 2019 г. №1567 «Об утверждении Правил предоставления субсидий из федерального бюджета российским кредитным организациям и акционерному обществу «ДОМ.РФ», на основании которого банки выдают сельскую ипотеку, сказано, что в случае отмены субсидирования из бюджета, ставка по кредитному договору может быть повышена на размер, не превышающий размер ставки ЦБ на момент внесения изменений в договор.

То есть, если деньги в бюджете на осуществление данной программы кончатся, твоя ипотека вырастет на размер ключевой ставки ЦБ (+5.5% на момент публикации статьи). То есть, ты будешь платить не 2.7-3%, а 8.2-8.5% (если ключевая ставка не изменится).

Это самый главный подводный камень, о котором тебе нужно знать, если тебя заинтересовала данная ипотека. Но, если даже ставку повысят, ты всегда можешь попросить рефинансирования у банка по другой, более выгодной программе.

Повышение ставки в случае просрочки платежа

В случае нарушения тобой условий договора, банк может повысить процентную ставку. Если ты хоть раз допустишь просрочку платежа (или же используешь кредит не по целевому назначению), ставка по кредиту вырастет до 11.5%. Это прописано в ипотечном договоре с Россельхозбанком. Какие условия договора будут в других банках – пока неизвестно.

Опять же, в случае повышения ставки, помни о том, что можно попросить банк рефинансировать кредит по более выгодной программе, тем самым снизив ставку.

Приобретённое жильё нельзя продать или подарить в течение 5 лет

Для того, чтобы исключить махинации с жилплощадью для извлечения выгоды, введено ограничение на продажу и дарение жилья в течение 5 лет после получения кредита (даже если ипотека уже погашена).

Уменьшение ассигнований

Следующий факт не является «подводным камнем», он скорее является тревожным знаком.

Дело в том, что в феврале на сайте regulation.gov.ru опубликован Проект Постановления Правительства РФ, который на момент публикации статьи находится на этапе принятия, который предполагает значительное сокращение ассигнований на Программу развития сельских территорий – с 2.3 трлн. рублей до 1.5 трлн рублей. Так, если изначально предполагалось обеспечить льготными кредитами 201 000 семей, то в обновлённом варианте эту цифру урежут до 122 000 семей.

Следует также учитывать, что эти поправки были внесены ещё в первой половине февраля, когда в стране ещё не было эпидемии коронавируса

В нынешних реалиях вполне можно ожидать и дальнейшего сокращения субсидирования, что важно предусмотреть

С другой стороны, Минсельхоз в апреле попросил Кабмин об увеличении суммы выделенной на Сельскую ипотеку в 2020 году с 1 млрд. рублей до 6.4 млрд. рублей, в связи с большим количеством заявок.

Основные виды

Льготные кредиты предназначены для улучшения жилищных условий молодых и многодетных семей, помогают приобрести автомобиль на выгодных условиях и открыть свой бизнес.

Льготный автокредит

Льготные категории граждан могут приобрести автомобиль на удобных условиях. Автокредит могут получить граждане, имеющие какие-либо доходы и соответствующие требованиям, которые предъявляют банки. При государственной поддержке имеется возможность сэкономить на %. Благодаря государственному субсидированию итоговая ставка по в среднем снижается на 6,7%, что в результате составляет несколько десятков тысяч рублей в год.

Льготная программа для многодетных семей

Многодетные семьи имеют право на поддержку от государства при оформлении кредита. Эта поддержка выражается в виде:

- компенсации некоторой суммы кредита;

- снижения процентной ставки;

- увеличенного срока на возврат займа;

- отсрочки платежа по уважительным причинам;

- снижения первоначального взноса по ипотеке.

Сбербанк предлагает следующие условия по ипотеке:

- возможность погашения долга сроком до 30 лет;

- первый взнос — от 10%;

- возможность внести первоначальную сумму при помощи материнского капитала;

- привлечение до 3 созаемщиков, если у семьи недостаточный уровень дохода;

- отсрочка платежей до достижения ребенком 3 лет.

Существует государственная льготная программа для многодетных, которая дает возможность получить жилье по социальному найму. Чтобы воспользоваться ей, потребуется встать на жилищный учет в своем регионе. Ее возможно получить при условии, что в семье 3 и более детей в возрасте до 18 лет.

Кредитование пенсионеров

Некоторые банковские учреждения указывают возрастную границу на получение кредита в 75 лет. Однако, некоторые банки увеличили возраст до 85 лет, а Почта Банк совсем не имеет возрастных ограничений. Пенсионерам на весь период кредитования в Сбербанке не должно быть больше 75 лет.

Главным требованием при кредитовании пенсионеров является наличие поручителей. Последние должны иметь постоянный доход. Исходя из доходов поручителей банк будет решать возможность предоставления кредита для людей пенсионного возраста. Пенсионерам следующая статья «Кредит» расскажет, как получить его на специальных условиях.

Заем на открытие или развитие собственного бизнеса

В России действует специальная программа для малого и среднего бизнеса, которая помогает развиваться на льготных условиях. В нее включена следующая помощь:

- предоставление беспроцентного кредита;

- компенсация некоторой суммы государством;

- лизинг;

- компенсация потраченной суммы на оборудование.

Условия кредитования следующие:

- Главное условие — соответствие бизнес-плану; кредит смогут дать только на условиях, что он составлен грамотно и полностью отражает финансовые и экономические стратегии развития будущего бизнеса. Он покажет, каким образом будут использованы полученные средства.

- Наличие залогового имущества и поручителя. Залоговое имущество гарантирует банкам, что выданные средства будут вовремя возвращены. При соответствии этому пункту условия по кредиту привлекательны и лояльны.

- Незапятнанная кредитная история. Банки проверяют ее в первую очередь у каждого заемщика. Чтобы она была чистая, гражданин должен своевременно выплачивать кредит и не допускать просрочки.

- Предоставление полного пакета документации. От количества предоставленных документов напрямую зависит положительный ответ от кредитной организации.

Кредитование строительства

Существует специальная государственная программа, которая помогает молодым семьям в строительстве своего жилья. Она выражается в субсидировании 40% средств, потраченных на его строительство. Чтобы воспользоваться этой программой нужно подтвердить свою платежеспособность обоим членам семьи.

Общие требования к клиенту

Банки устанавливают определенные критерии к клиентам. Это касается возраста, рабочего стажа и уровня дохода. Стандартно минимальный возраст заемщика не может быть менее 21 года. А также банк будет считать максимальный возраст на момент окончания ссуды. Если заем оформляется на 30 лет, а заемщику уже 50, то шансы на получение одобрения крайне малы. Выйти из ситуации можно сократив срок погашения ссуды.

Уровень дохода считается из расчета обеспечения всей семьи заемщика. Ситуация, когда в семье есть иждивенцы, может неблагоприятно сказаться на решении банка. Здесь решающую роль будет иметь уровень зарплаты, стаж, а также другие источники дохода членов семьи. В некоторых случаях можно привлечь созаемщиков. Это могут быть родственники, знакомые или коллеги по работе. Они должны оформить соответствующее поручение и будут нести материальную ответственность при неисполнении заемщиком обязательств.

Краудфандинг с сайтом «Сбор денег»

Если найти требуемую сумму нет возможности, а кредитные организации не дают деньги, обратитесь к другим людям за помощью. Для этого регистрируйтесь на сервисе Sbordeneg.com и создайте страницу для краудфандинга.

При заполнении главного поля с объявлением напишите, для чего требуются средства, какаю сумма, когда планируется завершить проект и прочие условия. Расскажите, как вы пытались собрать деньги на строительство дома, и почему попытки увенчались провалом. Вероятность материальной помощи выше для многодетных семей, которым тесно в городских квартирах, для малообеспеченных граждан или инвалидов.

Принципы регистрации и заполнения площадки для сбора денег описаны в разделе «Как это работает?». После строительства дома отблагодарите людей, которые участвовали в проекте и перечислили даже незначительную сумму. Кроме того, стоит разместить фото готового здания.

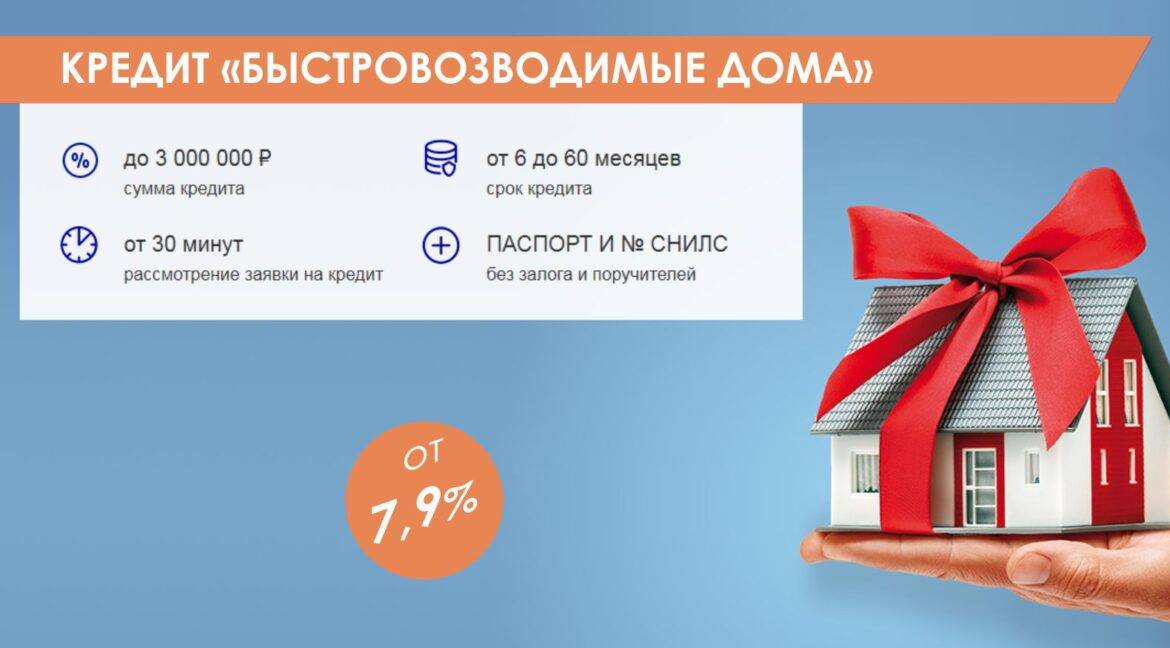

Особенности кредита на строительство дома

Прежде чем обращаться в банк нужно знать как получить ипотеку на строительство дома. Кредит может выдаваться целевым назначением как в полном объеме, так и траншами. Это наблюдается не только в частном строительстве, но и когда человек приобретает имущество в новостройке (учтите, что аналитики ждут кризиса на рынке новостроек с 2021 года). То есть изначально он платит за ту сумму, которая ему необходима на первоначальном этапе, а когда потребуется еще сумма, он получает новый платеж.

Это позволит значительно снизить финансовую нагрузку и меньше переплатить за взятые обязательства. При этом договор на оплату займа остается прежним. Просто рассчитывается новый платеж и заключается дополнительное соглашение к договору.

Плюсы и минусы ипотеки на строительство

В основных достоинствах ипотечного кредитования для возведения дома – получение средств несколькими траншами в зависимости от сложности выполняемых работ и этапов. В плюсах также отсутствие обязательного первоначального взноса за исключением некоторых кредитных учреждений.

Для потребителей такой вид кредитования подразумевает получение недвижимости, удовлетворяющей по всем критериям – от размеров комнат до этажности и планировки. Заявитель самостоятельно решает, как будет выглядеть завершенный дом.

Основными недостатками такой ипотеки являются:

- повышенный годовой процент;

- большой срок рассмотрения сметы;

- обязательный залог дома после завершения строительства до момента полного погашения долга.

Важно! При высоком годовом % ипотека в несколько частей не создает большой ежемесячный взнос. Заемщик получает небольшие суммы на текущие расходы и вправе погасить их до взятия второй, третьей части

Подготовительные мероприятия

Прежде чем посетить банк с целью получения заемных средств, следует:

- Подготовить бизнес-план. От правильности его составления зависит, захотят ли кредиторы вкладывать средства в проект. В документ желательно включить все бухгалтерские расчеты, план работ, обзор рыночной ситуации, а также график погашения займа.

- Выбрать тип залогового имущества. Банковские организации крайне настороженно относятся к заявителям, у которых не имеется автомобиля, ликвидной недвижимости и прочего ценного имущества.

- Зарегистрировать ООО или ИП. Свидетельство о регистрации малого предприятия понадобится при получении справки из налоговой инспекции.

- Определить банк. Рекомендуется сначала изучить условия, предлагаемые различными финансово-кредитными организациями, а также пересмотреть отзывы об их работе. Именно клиенты того или иного кредитного учреждения могут рассказать о всех «подводных камнях», которые могут появиться в процессе обслуживания кредита.

На заметку! Ипотека в Промсвязьбанке в 2021 году

Условия ипотеки под строительство

Ипотека выдается заемщику на таких условиях:

- Займ выдается только в российской национальной валюте — рублях.

- Минимальная сумма кредитования — 300 000 рублей. Ограничений по сумме нет, но банк готов покрыть до 75% общей стоимости участка и строительства.

- Срок кредитования — 1-30 лет (зависит от выбранной программы).

- Первоначальный взнос — от 25%.

- Приветствуется наличие обеспечения по ипотеке. Это может быть поручитель или залоговое имущество. В качестве залога используется сам земельный участок с возводимым на нем домом либо другая недвижимость.

- Обязательно требуется оформление страхование залогового имущества на протяжении всего срока кредитования.

- Досрочное погашение возможно не ранее, чем через 1 год после подписания кредитного договора.

- Банк предусмотрел бесплатное обслуживание таких кредитов, отсутствие комиссии за рассмотрение, возможность бесплатно вносить ежемесячные платежи. За досрочное и частично-досрочное погашение не взимается ни комиссий, ни штрафов.

ТОП предложений по ипотеке 2021 года

- Юником24 >>> — сравнение, выбор и оформление ипотеки на все виды недвижимости в банках России (17 предложений с одобрением до 59% заявок). Сумма кредита: от 0,3 до 60 миллионов рублей. Срок кредита: от 1 года. Процентная ставка: от 0,1% до 18,89% годовых.

- Совкомбанк >>> — ипотека на все виды недвижимости. Сумма кредита: от 0,3 до 50 миллионов рублей. Первоначальный взнос: 10% — 30% от стоимости. Срок кредита: от 2 до 30 лет. Процентная ставка: от 0,01% годовых.

- БЖФ Банк >>> — ипотека на готовое и строящееся жильё. Сумма кредита: от 0,75 до 37,5 миллионов рублей. Первоначальный взнос: 20% — 30% от стоимости. Срок кредита: от 1 до 30 лет. Процентная ставка: от 9,9% годовых.

- Банк Открытие >>> — ипотека на вторичное жильё. Сумма кредита: от 0,5 до 50 миллионов рублей. Первоначальный взнос: 10% — 80% от стоимости. Срок кредита: от 3 до 30 лет. Процентная ставка: от 7,6% годовых.

- Росбанк >>> — ипотека на все виды недвижимости. Сумма кредита: от 0,3 до 12 миллионов рублей. Первоначальный взнос: от 0 до 50% от стоимости. Срок кредита: 3 — 25 лет. Процентная ставка: от 0,2% годовых.