Кредиты под залог в ВТБ 24

Требования

К жилью, заемщикам и документам банк выдвигает определенные требования. Они стандартные для всех финансовых учреждений и большинство клиентов им соответствует. В данном случае привилегии будут иметь только клиенты, получающие зарплату на банковскую карточку от ВТБ.

Требования к заемщику

Клиент, желающий получить кредитные средства, должен соответствовать таким требованиям:

- Быть гражданином РФ и иметь постоянную регистрацию в городе/районе, где располагается финансовое учреждение.

- Соискатель должен быть не младше 21 года и не старше 60 лет. Если заем берется на максимальный срок (20 лет), то следует учесть, что на момент окончания срока заемщику не должно исполниться более 75 лет.

- Трудовой стаж, обозначенный в трудовой книжке, не меньше 12 месяцев.

- Отсутствие психических расстройств, т. е. полная дееспособность.

- Уровень доходов, соответствующий требованиям банковского учреждения. Обычно он составляет от 30 тыс. руб. чистой прибыли для жителей столицы, от 15 тыс. руб. – для регионов.

- Кредитная история должна быть безупречной.

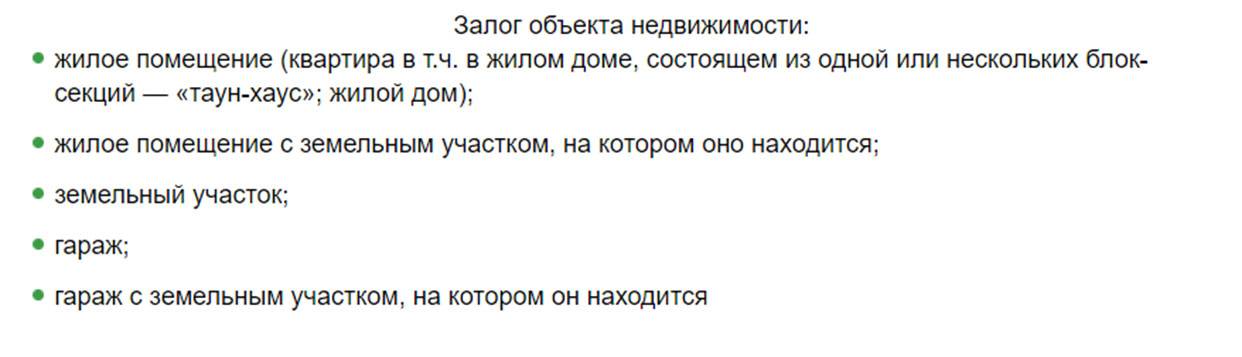

Требования к залогу

Недвижимость должна находиться в районе, который обслуживается финансовым учреждением. Это может быть квартира, дом, офис. Объект недвижимости не должен быть в залоге, под арестом или на переоформлении, в связи со смертью бывшего владельца. Имущество может находиться в собственности как одного, так и нескольких человек.

Необходимые документы

Заемщик должен предоставить паспорт, подтверждающий его гражданство РФ, свидетельство пенсионного страхования (СНИЛС), заверенную отделом кадров копию трудовой книжки, справку о полученной зарплате за последний год (налоговую декларацию за тот же период для ИП).

Если зарплата выплачивается на пластиковую карточку от ВТБ, то последнюю справку предоставлять не нужно, сотрудники сами могут посмотреть начисления. Для лиц, не достигших 27 лет обязательно наличие военного билета.

Подобный перечень документов должен собрать и поручитель по нецелевому кредиту, если таковой имеется. Залогодателем заполняется специальная анкета, которую он должен приложить к пакету документов. Также могут понадобиться документы об отсутствии других кредитных обязательств и ареста, наложенного на имущество.

По недвижимости тоже следует собрать такие документы:

- Документы на право собственности (договор дарение, купли-продажи и др.).

- Домовая книга (выписка), единый жилищный документ.

- Экспертная оценка объекта недвижимости.

- Выписка из госреестра.

- Для частных домов выписка из земельного кадастра.

Полный перечень документов для конкретного заемщика можно выяснить у специалиста по кредитованию, поскольку для частного дома, офиса и квартиры он разный.

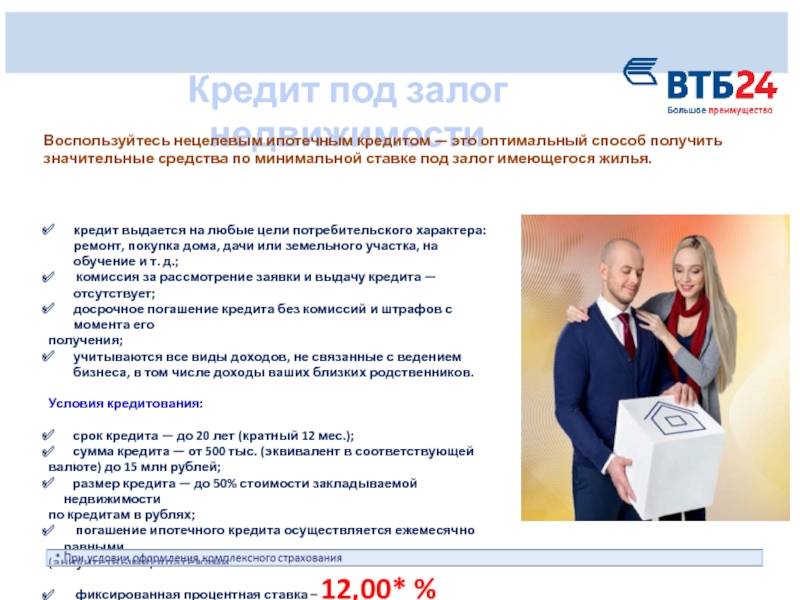

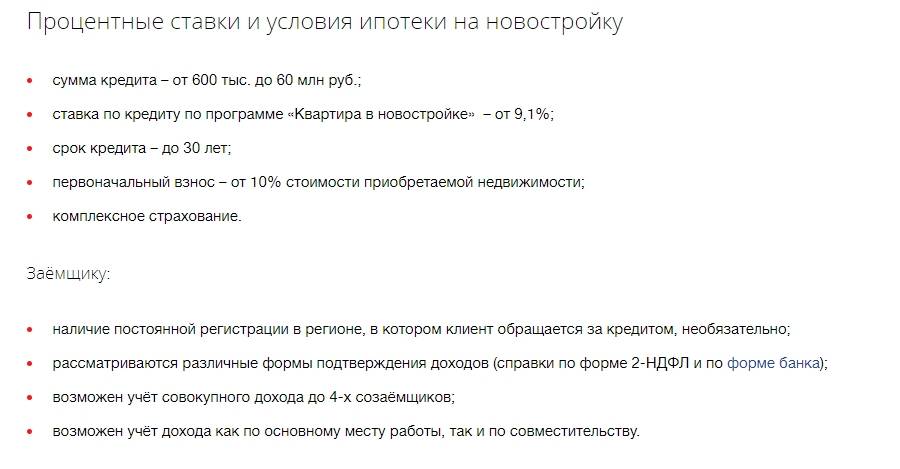

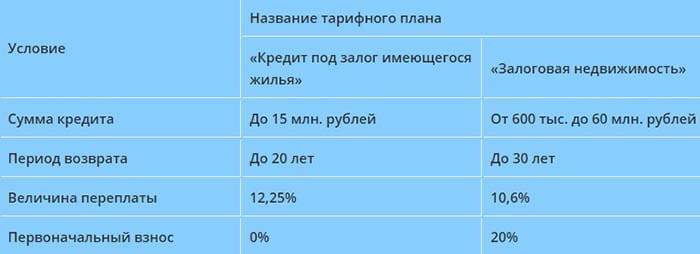

На каких условиях можно взять?

Сегодня ВТБ 24 предлагает взять кредит под залог имеющегося жилья на довольно выгодных условиях. При определенных обстоятельствах кредит можно оформить под 9,1% годовых. Конечно, эта ставка льготная и не все могут на нее претендовать, но все же. Обычная ставка по данному кредитному продукту 11,1% годовых. Срок кредитования может быть очень длительным и доходить до 20 лет. При определенных условиях банк может выдать заем на сумму до 15 000 000 рублей, все будет зависеть от стоимости залогового имущества.

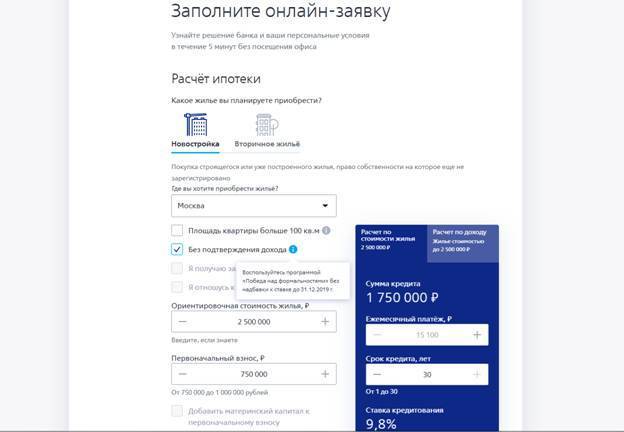

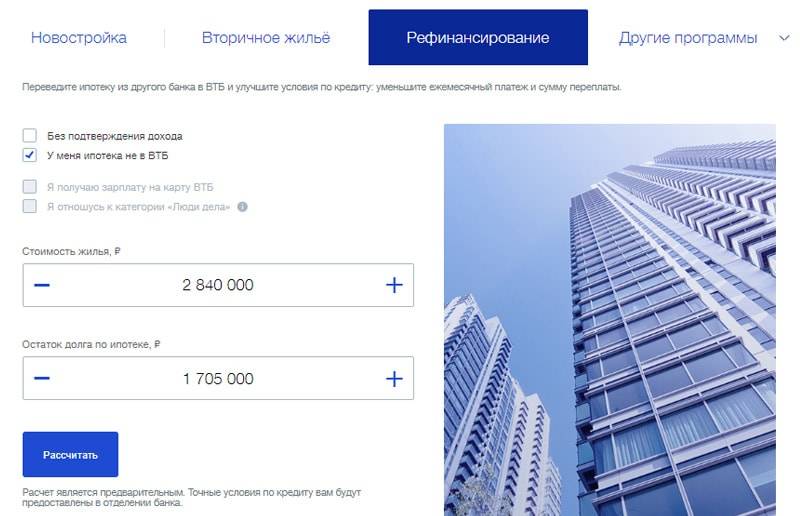

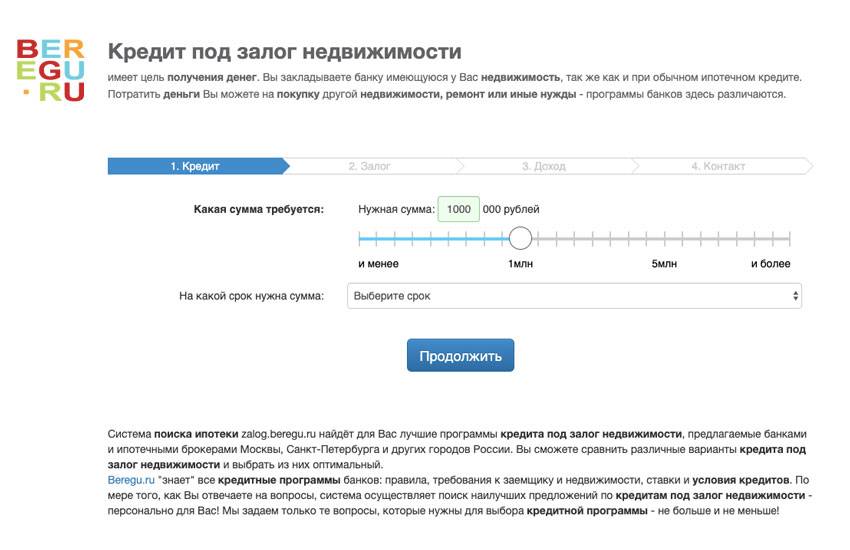

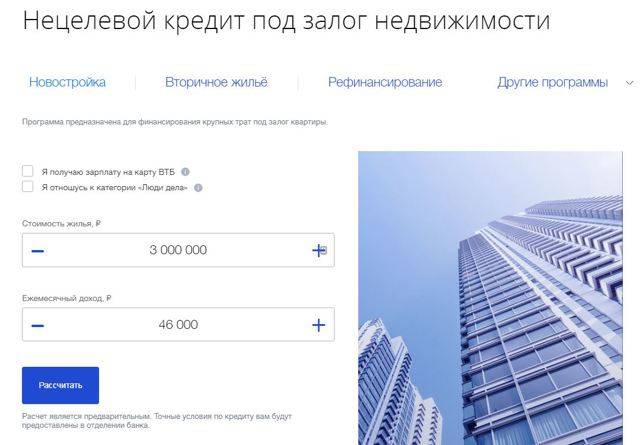

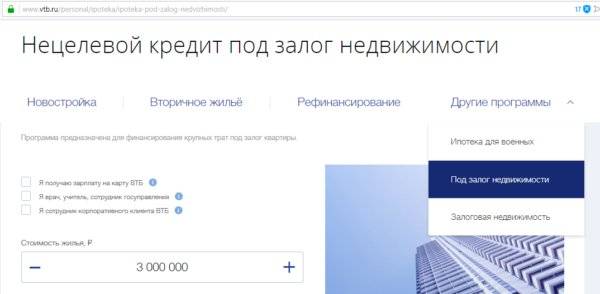

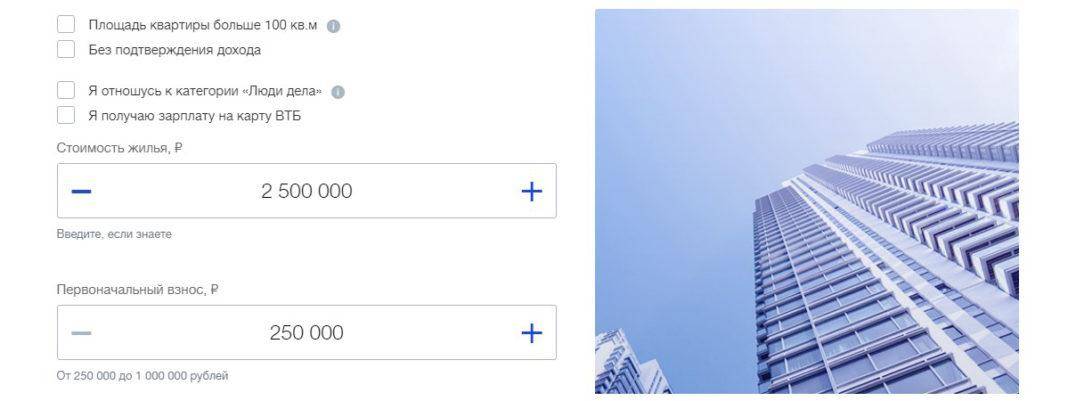

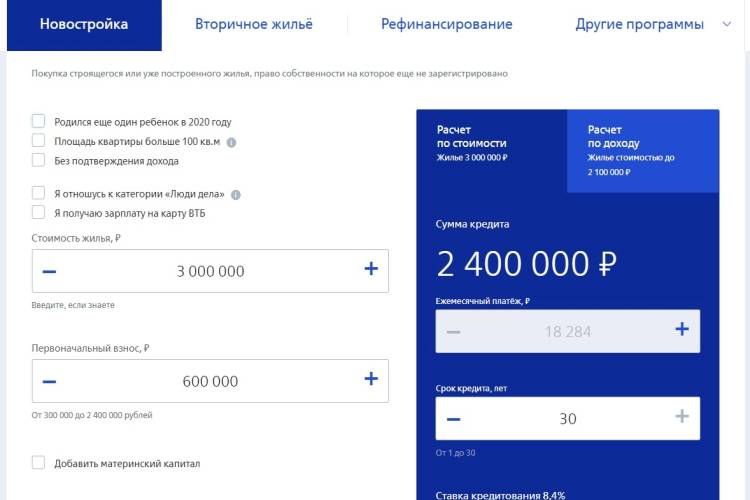

На сайте банка ВТБ 24, есть очень хороший кредитный калькулятор, который позволяет рассчитать кредитное обязательство заранее, до его оформления. Вы сможете даже получить на руки график платежей и достоверно оценить будущую финансовую нагрузку.

Большая сумма кредита, которая выдается банком без привязки к цели, открывает для заемщика большие возможности. Он может вложить деньги в собственное дело или совершить крупную покупку, а в дальнейшем, постепенно рассчитываться с банком в течение многих лет. Потребительский кредит, например, выдается в ВТБ 24 максимум на 5-7 лет, поэтому выплачивать его становится довольно тяжело. Главный минус такого кредита – шанс потерять предмет залога в случае невозможности погасить обязательство и этот важнейший нюанс многих останавливает.

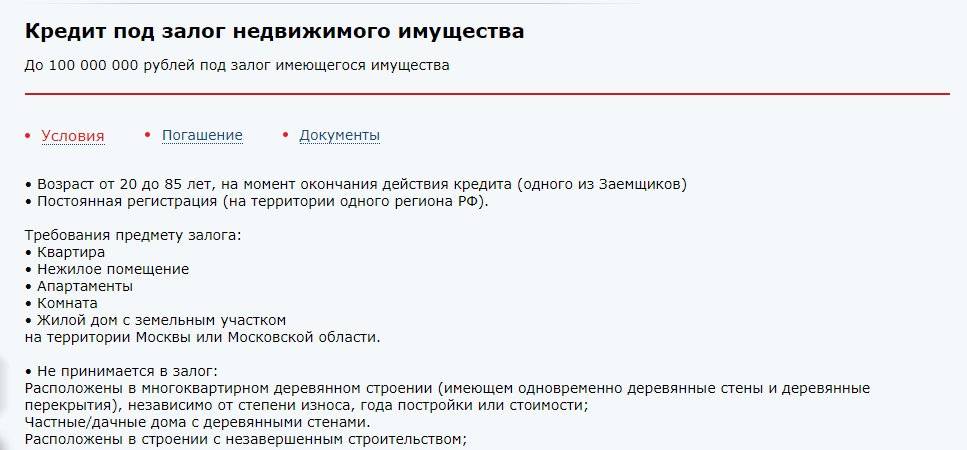

Требования к залоговой недвижимости

ВТБ 24 предъявляет довольно строгие требования к объекту недвижимости, который будет передаваться в залог. Данный банк, в отличие например, от Сбербанка не берет в залог земельные участки, гаражи, частные дома, дачи или производственные объекты, ВТБ 24 имеют дело только с квартирами. Скажем более, квартира должна находиться в жилом фонде, коммерческая недвижимость их категорически не интересует. Также банк предъявляет еще ряд важнейших требований к квартире как предмету залога.

- Квартира должна находиться в черте города, где находится отделение ВТБ 24, уполномоченное выдавать ипотеку.

- Закладываемая квартира не обязательно должна находиться в собственности заемщика. Она может находиться в собственности родственника, при этом собственник обязательно должен пойти поручителем по кредитному договору.

- Максимальная сумма кредита будет равняться 50% оценочной стоимости квартиры. Чем дороже квартира, тем больше кредит.

Требования к заемщику

Залоговое кредитование только в рекламе кажется наиболее лояльным. Заемщик думает, что если он закладывает свою собственную квартиру, банк на все на свете закроет глаза и выложит ему всю сумму кредита чуть ли не в день обращения. На самом деле все значительно сложнее. ВТБ 24 не выдает кредиты под залог квартиры, кому попало. К заемщику предъявляются определенные требования, которыми нельзя пренебречь.

- Такого рода кредиты крайне редко выдаются пенсионерам, даже работающим пенсионерам. Сумма большая и срок кредитования долгий, пенсионер сегодня может платить, а завтра его подвело здоровье.

- Заемщик в обязательном порядке должен быть гражданином РФ.

- Заемщик должен работать по трудовому договору/контракту, либо иметь другие подтвержденные источники дохода. Данный кредитный продукт не выдается индивидуальным предпринимателям.

- Потенциальный заемщик не должен иметь проблем с кредитной историей. Желательно чтобы его кредитный рейтинг был не ниже среднего.

- Потенциальный заемщик не должен быть закредитован, он должен пройти скорринг.

Условия получения кредита на первый взгляд не кажутся такими уж жесткими, поэтому многие думают, что взять нецелевой кредит можно даже без подтверждения доходов и этим решить свои финансовые проблемы. Как мы видим, это далеко не так. Скорринговый анализ финансового состояния заемщика, который собирается отдавать свою квартиру в залог, делается на самых жестких условиях. Без уверенности в том, что клиент сможет рассчитаться по обязательству, банк ВТБ 24 кредит не выдаст!

Пошаговый процесс получения запрашиваемых заёмных средств

Вне зависимости от конкретных программ, выбранных соискателями в «ВТБ 24», оформление залоговых кредитов происходит таким образом:

- Если заёмщики относятся к числу «зарплатных клиентов» данной фин. организации, они могут попросту подать свои анкеты в онлайн-режиме. А вот если люди входят в какие-то другие категории, им следует оставить соответствующие заявки на «первичные консультации» (чтобы работники учреждения могли сообщить о документации, которую потребуется предоставить для получения инновационных ссуд).

- Затем клиенты вынуждены будут дождаться итоговых решений сотрудников. Обычно все заявки рассматриваются на протяжении 5 рабочих дней.

- Третий этап — это подбор объектов недвижимости, подходящих для залогов, а также сбор всех необходимых бумаг.

- После того как документация будет предоставлена, соискателей попросят лично подписать договоры.

Каким требованиям должен отвечать заявитель?

Для получения денег под залог недвижимости в ВТБ 24 заявителю необходимо соответствовать определенным критериям:

Для получения денег под залог недвижимости в ВТБ 24 заявителю необходимо соответствовать определенным критериям:

- Российское гражданство.

- Ежемесячный доход в достаточном размере.

- Официальное трудоустройство и стаж не менее 6 месяцев на последнем месте работы. Общий – не менее 1 года.

- Постоянная регистрация и проживание на территории расположения банковской организации, в которую обратился клиент.

ВТБ24 в отличия от иных банков, идет навстречу своим клиентам и может предоставить ипотеку даже тем лицам, которые имеют российскую регистрацию, независимо от субъекта расположения

Обратите внимание, что все требования, выдвинутые финансовой организацией, должны выполняться достаточно строго

Следует отметить, что кредиты выдаются только под залог квартир. Земельные участки в данном случае не могут выступать в качестве обеспечения.

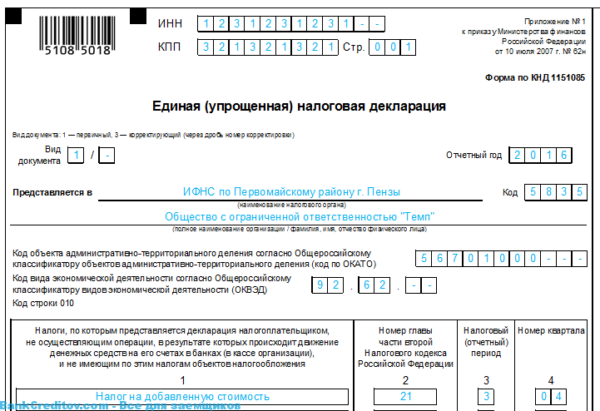

Для подтверждения своего дохода заявитель должен предъявить справку образца 2-НДФЛ, которая будет составлена по форме финансовой структуры. Банк рассматривает и размер дополнительного заработка, но не более чем с двух мест подработки.

Как погашать кредит?

Погашать кредит ВТБ 24 необходимо своевременно согласно срокам и суммам, указанным в договоре о займе. Для клиентов банка имеется множество способов, которые позволяют регулярно вносить платежи:

- При помощи интернет-банка;

- Переводом денег с карты на карту;

- Внесением наличных средств через кассу ВТБ 24 лично или третьим лицом;

- Через Почту России;

- Переводом из других банковских организаций.

Право выбора заемщик всегда оставляет за собой, банк не требует от него выполнения тех или иных правил по способу внесения платежей, но важно, чтобы они были регулярными. ВТБ 24 выдает кредит под залог недвижимости большей части из тех, кто подает заявление

Для банка выгодно получение процентов с выплат, а залог предоставляет гарантию возврата денег. Клиенты банка взамен получают выгодные условия по оформлению кредита – низкая процентная ставка, возможность страхования имущества, длительный срок выплат

ВТБ 24 выдает кредит под залог недвижимости большей части из тех, кто подает заявление. Для банка выгодно получение процентов с выплат, а залог предоставляет гарантию возврата денег. Клиенты банка взамен получают выгодные условия по оформлению кредита – низкая процентная ставка, возможность страхования имущества, длительный срок выплат.

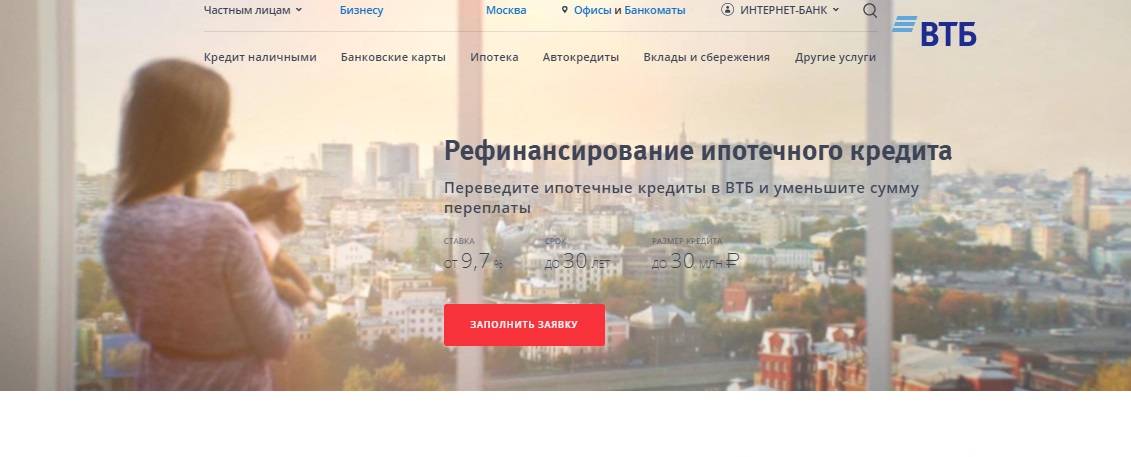

Особенности рефинансирования в ВТБ 24

Условия рефинансирования в ВТБ 24 в 2021 году будут зависеть от разных факторов. Клиенты могут предварительно рассчитать такую услугу на онлайн-калькуляторе на официальном сайте банка. Максимальная сумма перекредитования ипотеки, оформленной в ВТБ-24, зависит от региона, в котором работает отделение банка:

- В Санкт-Петербурге она составляет 30 млн руб.

- Во Владивостоке, Екатеринбурге, Казани, Красноярске, Новосибирске, Ростове-на-Дону, Сочи и Тюмени максимальный размер ипотеки, которую можно рефинансировать, составит 15 млн руб. При этом воспользоваться такой услугой смогут только жители этих городов. На жителей области она не распространяется.

- В других российских регионах, где работают отделения ВТБ, максимальный размер ипотечного займа может составлять не более 10 млн руб.

При этом общий размер кредита не должен превышать 80 % цены недвижимости, находящейся в залоге у банка, а срок выдачи не должен превышать 30 лет. Заемщики, которым ВТБ-24 одобрил рефинансирование, не платят комиссию за оформление нового документа из-за изменения условий выдачи займа.

Клиент имеет право досрочно погасить переоформленную ипотеку, если его финансовое положение изменится в лучшую сторону. За это с него не будут взимать штраф.

Прежде чем подавать заявку на рефинансирование, следует внимательно изучить все условия банка, обязанности заемщика и требования к нему. Заявку можно подать при личном посещении офиса или на сайте организации.

Обращение рассматривается в течение 48 часов, после чего банк извещает заемщика о своем решении, отправив СМС на указанный номер телефона. При рассмотрении заявки банк учитывает такие критерии:

- платежеспособность заемщика и размер его ежемесячного официального дохода;

- наличие просрочек по имеющимся кредитам, длительность которых превышает 30 дней;

- кредитную историю клиента;

- корректность предоставленной им информации.

Если банк одобряет заявку на рефинансирование, на основании обновленных условий ВТБ-24 оплачивает задолженность заемщика по ипотеке и выдает ему новый договор, в котором указаны условия обслуживания займа в 2021 году, обязанности сторон, размер процентной ставки и минимальной ежемесячной выплаты по ипотеке, а также новые сроки кредитования.

На заметку! Рефинансирование ипотеки Альфа Банк в 2020 году

Требования к потенциальным заемщикам

Для тех, кто активно интересуется сферой кредитования РФ или является заемщиком хотя бы по одному кредиту, не будет новостью то, какие требования предъявляются к заемщикам. Потому что тут все стандартно:

- возраст не младше 21-года и не старше 65-75 лет;

- российское гражданство и постоянная регистрация (желательно в области получения ссуды);

- стаж (минимальный: 3-6 месяцев);

- подтверждение доходов.

Наблюдение! К заемщикам, желающим оформить рефинансирование, предъявляются жесткие требования: не допускается несоответствие хотя бы одному критерию, проверяется кредитная история.

Также кредитор проверяет объект залога, недвижимость должна отвечать всем требованиям, никаких несоответствий не допускается. Неподходящий залог – одна из основных причин отказа. Проследите, чтобы недвижимость:

- не была аварийной, не находилась в списках на ремонт с отселением или снос;

- физический износ не превышал 50%;

- инженерные коммуникации не требовали ремонта или замены;

- не требовался внутренний и внешний ремонт;

- не было обременений, кроме залога у первичного кредитора.

Уточните заранее, под залог какой недвижимости рефинансирует кредитор и готов ли он поменять первоначальный объект залога.

Что понадобится для получения кредита под залог недвижимости

Для получения любого кредита, банк очерчивает перечень условий и требований. Залог в кредите позволяет получить некоторые привилегии, но не является 100% гарантом, что его обязательство одобрят. Залоговый кредит предусматривает дополнительные требования, возникающие с оформлением недвижимости. Объект должен отвечать определенным критериям, с оформленным пакетом документов.

Какие нужны документы

ВТБ оформляет кредит под залог недвижимости по паспорту, в качестве дополнительного документа требуется свидетельство пенсионного страхования.

Важно! Заемщикам-мужчинам призывного возраста (до 27-ти лет) необходимо представить военный билет. Для получения кредита и назначения тарифов нужно:

Для получения кредита и назначения тарифов нужно:

- Подтверждение заработка (справка 2-НДФЛ, по форме банка или налоговая декларация).

- Копия/выписка из трудовой книги или рабочего договора.

Факт! Если заемщик является зарплатным клиентом – денежные поступления банк просмотрит самостоятельно, справки не понадобятся.

Для регистрации сделки нужны:

- свидетельство о наличии права собственности (для недвижимости, зарегистрированной до июля 2016 г.), выписка из Росреестра (для собственности, зарегистрированной после 2016 г.);

- документы, на основании которых зарегистрировано право собственности, а также полный перечень бумаг, указанный в свидетельстве/выписке из ЕГРН;

- акт об оценке стоимости имущества, ЕЖД или выписка из домовой (для кредита под залог имеющейся собственности).

К сведению! Через МойЗалог (в отличие от ВТБ) кредит под залог недвижимости оформляется по 2-м документам.

Требования к заемщикам

В кредите под залог имеющейся недвижимости поручителем может выступать непосредственный собственник залога, в целевых ипотеках созаемщики привлекаются для получения привилегий (снижение суммы первоначального взноса, снижения ставки или увеличения выдаваемой суммы).

Внимание! К поручителям предъявляются требования аналогичные заемщикам

- Возраст: 21-60 лет.

- Гражданство: РФ с любым регионом прописки, где действует ВТБ.

- Официальное трудоустройство или другой подтвержденный источник дохода.

- Стабильный заработок в течение продолжительного времени, закрепленный копией трудовой или контракта.

- Положительное кредитное прошлое.

Для получения в ВТБ кредита под залог недвижимости важно показать себя ответственным заемщиком, с положительной кредитной историей и стабильным заработком, получаемым хотя бы 1 раз в месяц. Это позволит банку проанализировать свои риски, а в случае сотрудничества с благонадежным клиентом они минимизированы

Компания МойЗалог не требует предоставления справок и привлечения поручителей, рассматривается любой гражданин РФ с 18-ти лет, полноправно или частично владеющий собственностью. Кредитная история не проверяется и не влияет на решение о выдаче денег.

Оценка имущества

Оценка по рыночной стоимости проводится специализированной компанией в программе нецелевого займа под залог имеющейся недвижимости. К акту прилагается полный перечень бумаг, описывающих количественное содержание и качественную составляющую, которые повлияли на конечный результат цены.

Оценка осуществляется только аккредитованными фирмами в соответствии с законодательством РФ.

МойЗалог помогает реально оценить стоимость и не занизить ее в убыток заемщику, выдается до 90% от цены имущества.

Договор страхования

Комплексная страховка предусматривает множество пунктов, от некоторых из них можно отказаться.

Важно! Страхование объекта недвижимости от форс-мажора и порчи осуществляется обязательно

Заемщику предоставляется возможность не оформлять страховку жизни и здоровья, но тогда ВТБ выдает кредит под залог недвижимости с повышением ставки на 1% годовых.

МойЗалог не требует личного страхования, ставка из-за отказа не увеличивается.

Это интересно: ВТБ — паевые инвестиционные фонды

Условия ВТБ по ипотечному перекредитованию

Начать стоит с главного. Процентная ставка по ипотечному рефинансированию в ВТБ начинается от 8,8%. Она действует, разумеется, не во всех случаях, а только при максимальных гарантиях возвратности.

Условия в 2021 году позволяют оформить перекредитование под меньший процент по упрощенной схеме, при которой заемщик предоставляет банку всего два документа – паспорт и другое подтверждение идентификации личности (военный билет, удостоверение военнослужащего или водителя, ИНН, СНИЛС, загранпаспорт – на выбор клиента). Легко заметить, что среди перечисленных вариантов нет справки о доходах.

Так, в банке ВТБ сегодня работает программа перекредитования ипотеки «Победа над формальностями». В ее рамках заемщикам доступно рефинансирование кредитов под залог недвижимости в сумме до 30 млн руб. под 11% годовых на 20 лет.

Ставки по рефинансированию прозрачны, и зависят от категории клиента.

| Категория перезаемщика | Минимальная ставка ипотечного кредитования, % |

| Учители, врачи, государственные служащие, заработная плата которых перечисляется на карту своего банка, в данном случае ВТБ | 8,8 |

| Учители, врачи, государственные служащие, заработная плата которых перечисляется на карты других банков. Те же условия действуют для своих клиентов по зарплате независимо от рода занятий | 9,0 |

| Все заемщики, не относящиеся к вышеперечисленным двум категориям | 9,3 |

Максимальная сумма рефинансирования ограничена тридцатью миллионами рублей. При этом она не может превышать 80% цены залога. При оформлении по двум документам, то есть без подтверждения размера дохода, установлен предел в половину рыночной стоимости квартиры или дома, согласно экспертной оценке.

Нормативная продолжительность платежного периода при рефинансировании ипотеки в ВТБ составляет тридцать лет, а если взята в рамках программы «Победа над формальностью», установлен меньший предельный срок погашения – 20 лет.

При обязательном страховании залога, приобретение личного страхового полиса – дело добровольное. Но следует учитывать, что согласно общепринятой банковской практике, его наличие влияет на величину годовой ставки. Страхование рисков здоровья и жизни обойдется ежегодно в дополнительные 0,5–1% от суммы рефинансирования. Ровно один процент ВТБ добавит к ставке, если клиент откажется от оформления полиса. Есть прямой смысл согласиться.

Правилами банка предусмотрены другие дополнения к годовой ставке рефинансирования. К ней плюсуются 2% до тех пор, пока идет регистрация залога в пользу кредитора. Клиент заинтересован сделать это как можно быстрее, чтобы повышенный процент был исключен из расчетов.

Если заемщик по каким-то причинам не может или не хочет подтверждать величину своего дохода, ему в ВТБ могут поверить на слово, но непременно добавят 0,7% к годовой ставке рефинансирования.

Зачисления на банковский счет облагаются комиссией до 1,5%, но больше трех тысяч рублей с клиента не взимают.

Рефинансирование военной ипотеки в ВТБ производится под 9,7%. Это не самая низкая цифра (например, в Сбербанке России ставка меньше – 9,5%). Главное преимущество для военнослужащих – относительно короткий срок выдачи нового кредита.

Многим интересно, есть ли возможность использования материнского капитала в ВТБ при перекредитовании ипотек других банков. Физическим лицам следует учитывать, что программой «Победа над формальностями» это не предусмотрено. При обычном рефинансировании заемщику следует обратиться в Пенсионный фонд РФ. Обоснованное решение будет принято в зависимости от того, сколько стоит приобретаемое жилье.

Например, принята норма, согласно которой доля материнского капитала в первоначальном ипотечном взносе не может превышать 15% цены объекта. В каждом конкретном случае требуется индивидуальный подход. Погашение ипотеки после перекредитования в ВТБ также допускает использование маткапитала.

В отличие от многих других банков, в ВТБ нет дифференциации клиентов по региону проживания Условия, предлагаемые для ипотечного рефинансирования, будут одинаковыми в Санкт-Петербурге, Москве, Пензе, Саратове или Владивостоке.

Правом на налоговый вычет перезаемщики банка ВТБ пользуются точно так же, как и всякие другие граждане РФ, приобретающие недвижимость по ипотеке. Оно дает возможность сберечь значительную сумму, так как облегчает фискальную нагрузку.

Для сравнения – небольшая таблица с предложениями по рефинансированию от других российских банков:

Сравнить | ГПС(%)* | Максимальная сумма | Минимальная сумма | Возрастное ограничение | Возможные сроки |

|---|---|---|---|---|---|

| 7.99 % | 12 000 000 ₽Заявка | 300 000 ₽ | 20–75 | 1–25 г. | |

| 9.1 % | 30 000 000 ₽Заявка | 500 000 ₽ | 18–65 | 3–30 г. |

* ГПС – годовая процентная ставка (минимальная).

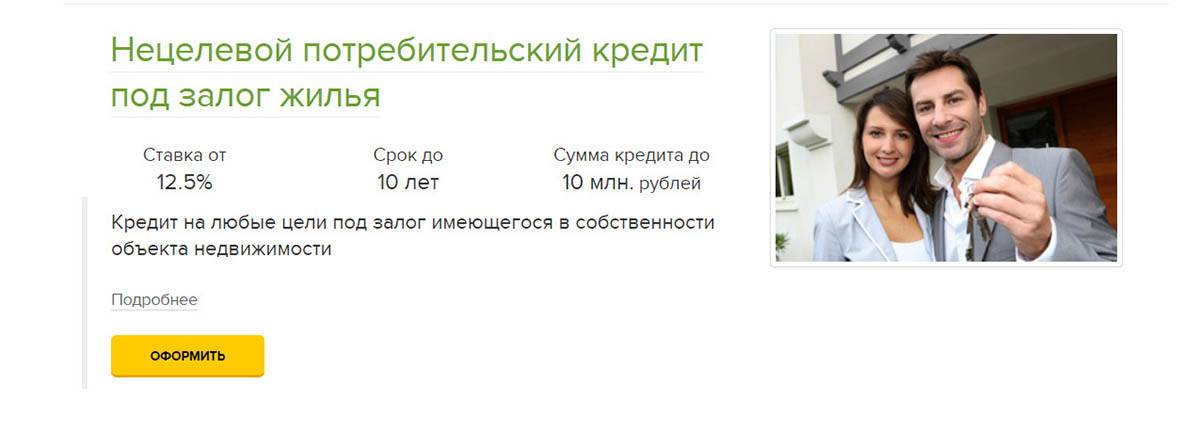

Кредит под залог недвижимости в ВТБ 24

Кредит под залог недвижимого имущества в ВТБ может быть предоставлен по одной из программ: нецелевой потребительский или ипотека. В зависимости от вида кредита меняются и условия его обслуживания.

Займ под залог имеющейся недвижимости

Если у человека в собственности имеется жилье, он может оформить потребительский кредит в ВТБ на максимально выгодных условиях. Это высокая сумма займа, длительный срок, минимальный годовой процент.

При этом собственником может выступать не только заемщик, но и его поручитель. Деньги выдаются на любые цели

Договор оформляется без подтверждения дохода.Но важно учитывать, что в качестве залога может выступать только жилье, расположенное в одном из городов нахождения филиала ВТБ

Ипотечный кредит

Согласно правилам предоставления ипотеки, заемщику выдается определенная сумма денежных средств на приобретение жилья. При этом, приобретаемая недвижимость передается в залог банку до того момента, пока не будет выплачен долг.

Собственность подлежит обязательной процедуре страхования. И в случае невыплаты займа клиентом, будет переписана в пользу ВТБ. Кредит наличными или на покупку жилья, оформленный с предоставлением залога, – это уникальная возможность получить деньги на выгодных условиях.

Как рассчитать свои возможности?

Можно ли оформить кредит под залог недвижимости в ВТБ 24 без справки о доходах? В данном случае процентная ставка будет значительно выше. Такой вариант ипотечного кредитования в корне невыгоден. Для того чтобы самостоятельно рассчитать свои возможности, следует использовать специальный калькулятор, которые расположен на официальном сайте финансовой компании.

Можно ли оформить кредит под залог недвижимости в ВТБ 24 без справки о доходах? В данном случае процентная ставка будет значительно выше. Такой вариант ипотечного кредитования в корне невыгоден. Для того чтобы самостоятельно рассчитать свои возможности, следует использовать специальный калькулятор, которые расположен на официальном сайте финансовой компании.

Обратите внимание, что данная услуга предусмотрена для того чтобы клиент банка получил ознакомительную информацию. Следует отметить, что размеры первоначального и ежемесячных платежей могут существенно отличаться от полученных данных в начале

Это зависит от того, будет ли клиент соответствовать определенным требованиям и от количества предоставленных документов.

Если у Вас остались вопросы или есть жалобы – сообщите нам

Как получить кредит?

Если клиент соответствует всем вышеуказанным требованиям, и его устраивают условия, то он может смело подавать заявку на получение денег взаймы. Предварительную консультацию можно получить у сотрудников банковского учреждения, позвонив на горячую линию. Предварительная заявка на консультацию может быть отправлена с официального портала ВТБ, но этот сервис не всегда бывает доступен.

Заявка

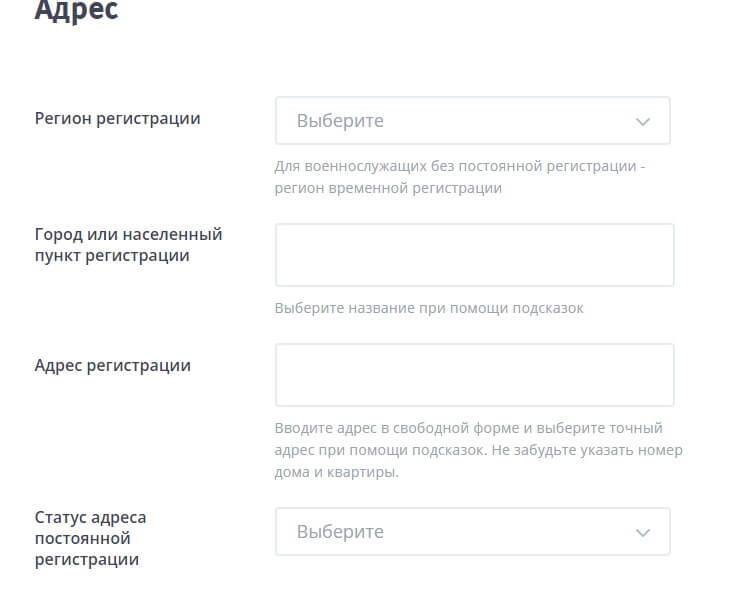

Заявление-анкета на ипотечный кредит состоит из нескольких листов. Получить ее можно у сотрудников отделения. Документ содержит следующие пункты, которые необходимо заполнить:

- ФИО заемщика/поручителя.

- Откуда потенциальный клиент узнал о банковском продукте.

- Личная информация: регистрации, номера дополнительны документов, контактные данные, семейное положение и др.

- Образование.

- Сведения о трудоустройстве.

- Имущество, находящееся в собственности.

- Дополнительные сведения (алименты, банкротство предприятия и др.).

Далее идут приложения, куда вносятся данные о кредитном продукте и дополнительных местах работы.

Первая страница Приложения №1

Рекомендуется вписывать только достоверные сведения, поскольку все тщательно проверяется сотрудниками финансового учреждения по специальным базам данных.

Анкета заполняется только ручкой с синей или черной пастой. Ее можно скачать на официальном сайте ВТБ и распечатать. Если данные вносились через компьютер, то распечатанный экземпляр подписывается клиентом. Заявка совместно с пакетом вышеуказанных документов подается в офис финансового учреждения.

Одобрение

Рассматривается заявка в течение 4-5 дней (выходные не учитываются). В некоторых случаях процесс может затянуться до 14 дней. Во время рассмотрения заявления финансовое учреждение может потребовать дополнительные справки или документы. Если клиент получит одобрение, то ему позвонит менеджер и пригласит в отделение для составления и подписания договора.

Получение средств

После согласования всех моментов и подписания договора деньги выдаются клиенту наличными. Возможно, он пожелает получить их на карту или счет. Эти моменты необходимо заранее обсудить с ипотечным менеджером.