Как оформить кредитную карту Сбербанка

Кредитная карточка со льготным сроком кредитования уже давно по достоинству оценена россиянами. Не хватило своих денег, расплатился кредиткой, положил деньги обратно потом с получки, — все просто и, самое главное, без процентов, если сумел уложиться по срокам отдачи долга банку в льготный период.

Сбербанк, о котором сегодня пойдет речь, предлагает кредитную карту прежде всего тем, кто уже является клиентом банка. Тем, кто получает через банк зарплату/пенсию, кто брал кредит и вовремя с ним рассчитался. Им рассылаются СМС с персональным предложением по выдаче кредитки. Остается только воспользоваться предложением и явиться лично в отделение банка с документами.

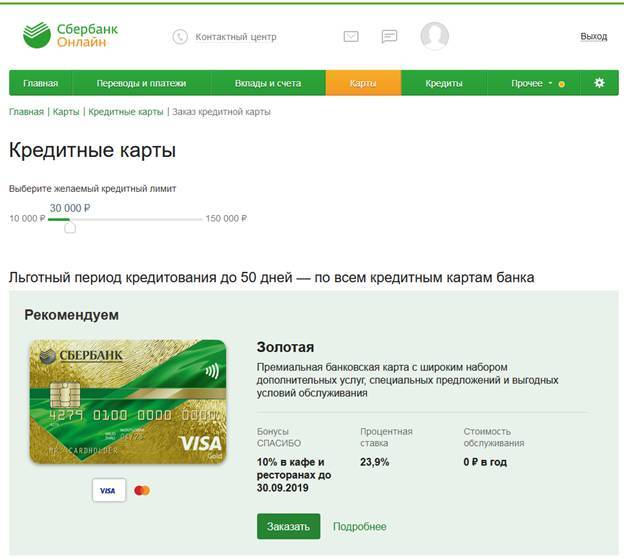

Клиенты — пользователи личного кабинета Сбербанк онлайн могут заказать карту и через интернет. Как правило, если у человека еще нет кредитки, но есть активные счета, то в личном кабинете в разделе «Карты» он найдет уже подготовленное для него предложение. Условия по индивидуальному предложению выгоднее стандартных.

Получить кредитку от главного банка страны могут и те, кто еще никогда не пользовался его услугами. Заявку подать можно теми же самыми двумя способами:

Каждый из желающих стать владельцем кредитки должен заполнить специальную анкету по форме банка, где нужно будет указать размер доходов, стаж работы, возраст, желаемую сумму денежного лимита.

После этого надо явиться в ближайшее отделение с документами:

- Паспорт гражданина РФ с постоянной или временной пропиской.

- Трудовая книжка.

- Справка о доходах.

Последние два документа не являются обязательными, но их наличие существенно влияет и на положительное решение, и на размер предоставляемого денежного лимита, и на процент в случае просрочки. Процент в дальнейшем изменить нельзя. Стоит потрудиться над тем, чтобы он изначально был приемлем.

От чего будет зависеть сумма на карте?

Конечно, при оформлении заявки на выдачу кредитной карты, потенциальный заемщик указывает желаемую сумму лимита

Мнение заявителя может быть принято во внимание, однако на финальное решение Сбербанка повлияют объективные факторы, выявленные в ходе скорринговой оценки. На чем заостряет внимание ФКУ?

- Размер месячного дохода. Самый главный фактор, который влияет на величину кредитного лимита. Условия просты: чем больше официальная заработная плата, тем выше будет одобренная сумма.

- Кредитная история заявителя. Физическим лицам, допускающим просрочки по ранее оформленным займам, надеяться на большой лимит не стоит. В то же время клиенты, которые своевременно погашали свои кредитные обязательства, могут рассчитывать на более щедрое предложение.

- Пакет представленных документов. Многие хотят оформить кредитку, показав только паспорт. Однако в таком случае стоит понимать, что одобренная сумма будет минимальной. Другое дело, когда заявитель дополнительно представляет справку о доходах, ксерокопию трудовой книжки, готов предъявить любые бумаги, запрашиваемые банком. Тогда и шансы получить требуемые 100 тысяч рублей будут выше.

- Место работы. Если потенциальный заемщик является работником организации-партнера Сбербанка, да еще входит в категорию «зарплатников», размер кредита будет больше, чем, например, для лиц, трудящихся на «частников».

- Возраст заявителя. В большинстве случаев, небольшой карточный лимит одобряют гражданам моложе 22 лет и старше 50 лет.

- Запрашиваемая категория кредитки. Чем выше статус карты, тем больший максимальный лимит по ней предусмотрен. Так, оформляя классическую кредитку в Сбербанке, можно рассчитывать на сумму не более 300000 руб. Если оставлять заявку премиальную карточку, то предельный лимит составит уже 600000 рублей.

Стоит помнить, что даже если изначально кредитную карту на 100000 рублей взять не получилось, так как банк одобрил только 60000 руб., со временем можно поднять лимит до нужной суммы. Если пользоваться кредиткой в течение года, не допуская просрочек, Сбербанк пересмотрит тарифы карточки в лучшую сторону. Если сто тысяч нужны «здесь и сейчас», и надеяться на будущее повышение кредита времени нет, лучше рассмотреть карточные предложения от других банков.

Виды кредитных карт

Руководство Сбербанка предоставляет выбор каждому клиенту. Люди могут подобрать карточку под собственные интересы, возможности и нужды.

Visa и MasterCard

Карты Виза существуют двух видов: классическая и золотая. Основные отличия заключаются в лимитах, тарифах и процентах.

Кредитные суммы начисляют на счет российскими рублями. Классическая Виза дает возможность воспользоваться человеку от 10 000 до 200 000 рублей, а золотая – от 200 000 до 500 000 рублей.

Процент по классической Визе – 24%, по золотой – 23%.

Классическая карточка оплачивается ежегодно – 750 рублей, годовое обслуживание золотой равняется 3000 руб.

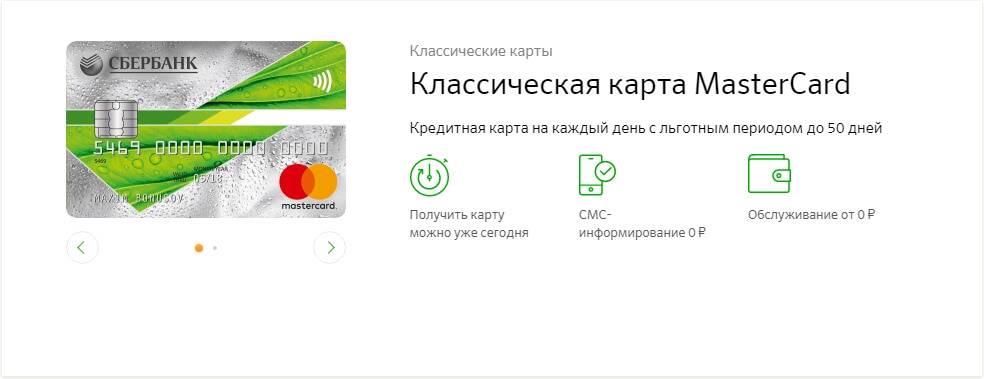

МастерКард предъявляет аналогичные условия пользования.

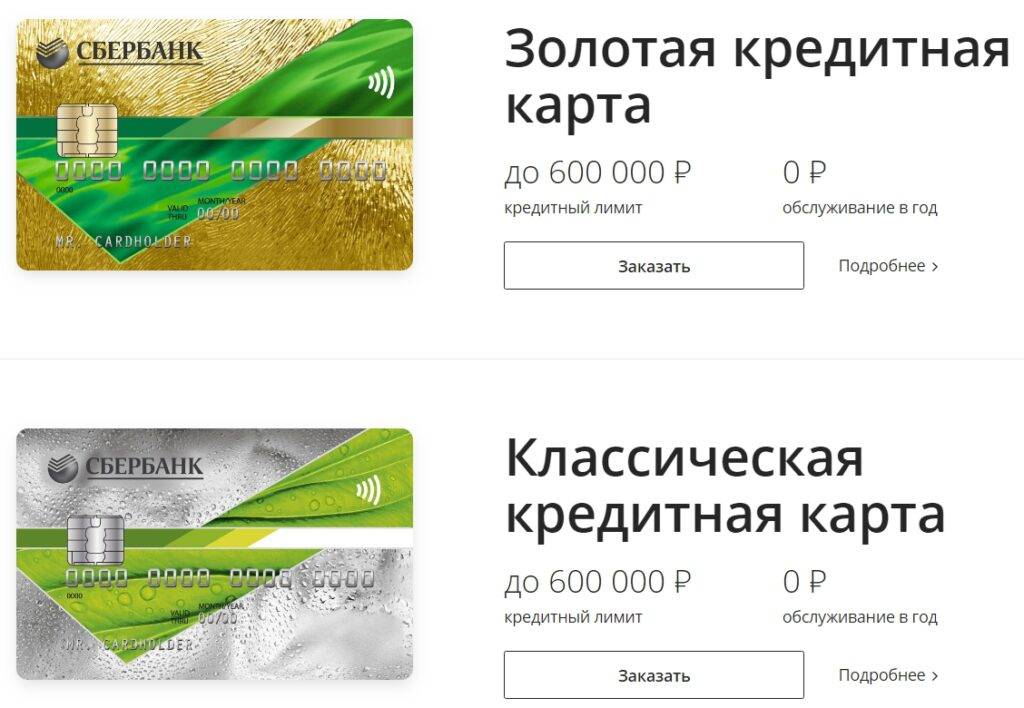

Классические

Классические МастерКард и Виза дают возможность пользоваться исключительно российскими рублями.

Срок использования достигает трех лет.

Стоимость годового обслуживания зависит от специального предложения, по которому оформили карточку. Стоимость может варьироваться от 0 до 750 рублей.

Невозможно оформить дополнительную карту к основной.

Получив персональное предложение, пользователь может оформить лимит до 600 000 рублей.

Массовое предложение предлагает лимит до 300 000 рублей.

Льготный период кредитования составляет 50 дней.

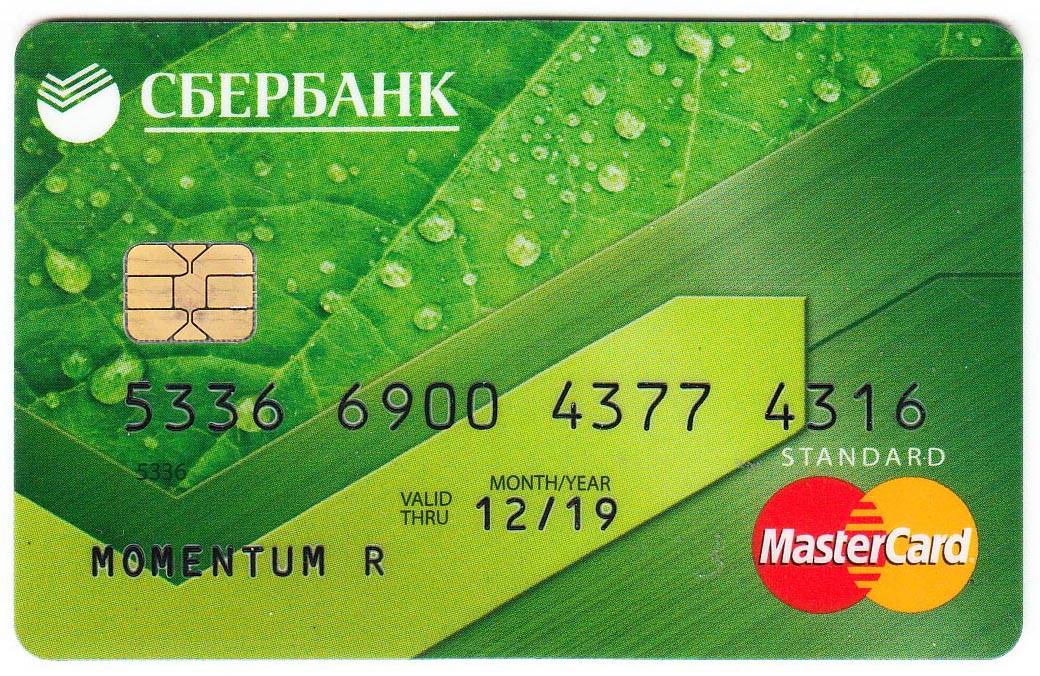

Моментальные

Данный вид предполагает моментальную выдачу. Процесс оформления занимает не больше 15 минут.

Особенности использования:

- Персональные предложения предлагают лимит до 600 000 рублей;

- Срок использования до трех лет;

- Льготный период равен 50 суткам;

- Нет возможности оформить дополнительные пластики;

Золотые

Золотой пластик помогает клиентам подчеркнуть особый статус. Обладатели персональных предложений могут использовать выгодные условия. Для получения специального предложения необходимо быть держателем заработной платы, пенсионных отчислений или владельцем счета.

Использовать можно только рубли. Сроки использования не превышают трех лет. Стоимость обслуживания составляет до 3000 рублей ежегодно. Пользователи могут принимать участие в акциях и бонусных программах.

Премиальные

Совсем недавно банковская организация поработала над созданием новых, уникальных пластиков – премиальных карт.

Пластик премиум-класса:

- Visa Signature;

- World MasterCard Black Edition;

- World MasterCard Black Edition;

Выгодные условия:

- Нет необходимости хранить определенное количество денежных средств;

- Лимит достигает 3 000 000 рублей;

- Отсутствует необходимость подключение дополнительного пакета услуг.

Кобрендинговые

Кобрединиговый пластик взаимодействует с бонусными программами. Чаще всего это программы авиакомпаний, торговых центров. Приобретаю продукцию или пользуясь услугами, клиент получает бонусы на счет. Накопленные бонусы можно тратить по собственному усмотрению.

На сегодняшний момент Сбербанк предлагает клиентам два основных вида кобрендинговых пластиков: Виза Аэрофлот и Виза Фифа.

Подари жизнь

Кредитка позволяет пользователям участвовать в благотворительных акциях в помощь больным детям.

Разработана высокая комиссия за использование. Взимаемые проценты поступают на счет благотворительных фондов.

Привилегии, бонусы, программа лояльности в СберБанке

Кэшбэк и бонусы – не самая сильная сторона продуктов Сбера, но уже само наличие программы лояльности с прозрачными и честными условиями является плюсом. Держатели кредитных карт получают:

- бонусы за все покупки – процент зависит от уровня участия в программе лояльности;

- повышенный кэшбэк в отдельных категориях на выбор (доступно при выполнении минимальных требований);

- до 30% бонусами за операции у партнеров – сотни магазинов (в т.ч. в интернете);

- мили, которые можно потратить в категории «Отдых и туризм»;

- 10% баллами на АЗС, 5% в ресторанах и кафе, 1,5% в супермаркетах (только по премиальной карточке).

Процентов на остаток собственных средств, увы, не предусмотрено – кредитка не подходит для накоплений, для этой цели рекомендуется оформить онлайн заявку на дебетовую карточку либо классический срочный депозит!

Заполняем анкету

Подать заявление на выпуск пластика можно лично через отделение банка или дистанционно через интернет. Второй способ в разы удобнее и потребует гораздо меньше времени. Поэтому предлагаем не медлить, открыть фирменный сайт Сбербанка и приступить к заполнению анкеты. Действуем так.

- В верхнем меню выбираем «Карты», а после нажимаем на ссылку «Кредитные карты».

- Листаем список доступных к открытию продуктов и выбираем понравившийся.

- Изучаем условия по картам.

- Определившись с подходящей кредиткой, нажимаем на кнопку «Заказать».

- Ждем, пока система перебросит на портал «Сбербанк Онлайн».

- Входим в сервис, указав логин и пароль.

- Заполняем предложенные графы и отправляем заявку.

Не забываем, что повлияет на решение банка и кредитная история кандидата. Если ранее допускались просрочки, то лучше повременить с заявкой и попытаться скорректировать записи в БКИ.

Забирается карта в отделении после окончательного одобрения. Из документов обязательно потребуется паспорт, а незарплатным клиентам стоит позаботиться и о 2-НДФЛ. Как правило, если запрашивается минимальная сумма, то ФКУ не просит трудовую книжку и СНИЛС, но лучше иметь под рукой все подтверждающие личность бумаги и корочки.

Предложения от других банков

В начале этой статьи мы уже сказали, что Сбербанк пока не ввел в линейку своих продуктов карточку с повышенным беспроцентным периодом – до 100 дней. Однако некоторые банки предлагают свои продукты с похожими условиями. Расскажем о них далее.

«100+» от Промсвязьбанка

Предложение включает лимит от 10 тыс. до 600 тыс. рублей с обслуживанием – 1190 рублей в год. Годовая процентная ставка – 26,5%. Заемный лимит составляет не 100, а 101 день. Для оформления пластика заемщик должен быть в возрасте от 21 до 63 лет. Стаж на последнем месте работы – от 12 месяцев. Получить кредитку могут граждане с плохой кредитной историей. Особенность продукта так же в том, что заемщики, претендующие на пластик с лимитом до 100 тыс. рублей, могут оформить карточку по одному документу – паспорту.

«100 дней без %» от Альфа-Банка

Еще один пластик с длинным беспроцентным периодом. Может быть оформлена в трех разных классах – Classic/Standard, Gold и Platinum. От его класса зависит и максимальный кредитный лимит: 500 тыс., 700 тыс. 1 млн рублей соответственно. Выпускается бесплатно, обслуживание – от 590 рублей в год для стандартной и до 5490 рублей для платиновой. Ставка определяется индивидуально для каждого заемщика, а начинается от 11,99% в год. Кроме того, в банкоматах Альфа-Банка снятие наличных до 50 тыс. рублей не облагается комиссией.

«Элемент 120» Почта Банка

Кредитный лимит до 1,5 млн рублей, а возобновляемый грейс-период – до 120 дней, а по его окончанию процентная ставка составляет 22,9%. Ежемесячный платеж по карте составляет 5% от текущей задолженности. Программа лояльности «Шанс» позволяет заемщикам получить кэшбэк с покупок до 12%. Кроме того, держатель пластика может воспользоваться расширенной гарантией на покупки и страховкой от утери и кражи с программой лояльности Visa Platinum.

Условия обслуживания по кредиткам Сбера – лимиты и комиссии

Банк динамично развивается – для работы доступно мобильное приложение, личный кабинет на сайте, круглосуточный контакт-центр (с минимальным ожиданием ответа оператора). Кредитка СберБанка с моментальным решением или классический именной пластик отличаются привлекательными условиями обслуживания – тарифы установлены для каждой программы отдельно:

- комиссия за получение наличных и переводы – от 3 до 4% в зависимости от способа, минимум 390 руб.;

- суточный лимит расходных операций – до 500 000 руб. (по классическим карточкам – до 150 тыс. руб.);

- максимальная сумма пополнения в день – 10 млн. руб.;

- льготный период кредитной карты СберБанка восстанавливается – достаточно полностью погасить задолженность;

- отдельный лимит по видам расходных операций не установлен – снять с пластика деньги можно в пределах одобренной банком суммы.

Лимит кредитной карты СберБанка регулярно повышается при активном использовании пластика – клиента предварительно уведомляют, если он не согласен, может отправить в ответ СМС «Лимит нет», тогда условия изменены не будут!

Характеристика кредиток Сбербанка

При рассмотрении вопроса об открытии кредитной карты Сбербанка мы в первую очередь обращаем внимание на условия ее использования, основными из которых являются возможный лимит средств, длительность беспроцентного периода, размер платежа после превышения льготного периода. , оплата за снятие наличных и наличие бонусных программ, позволяющих сэкономить.. По таким условиям различают кредитные карты, выпущенные Сбербанком:

По таким условиям различают кредитные карты, выпущенные Сбербанком:

- Кредитная карта Момент. Основное отличие этой кредитной карты от других кредитных карт заключается в том, что она может быть выпущена без подтверждения дохода. Поэтому лимит средств, доступных для вывода или использования, относительно невелик и его максимальная сумма не может превышать 120 000 рублей. Беспроцентный период, как и у всех кредитных карт Сбербанка, составляет 50 дней, а процентная ставка при его превышении составит 25,9%. Обслуживание карты полностью бесплатное;

- Карточка «Молодежь». Он отличается от других возможностью регистрации, когда заявителю исполнилось 18 лет, в то время как другие кредитные карты становятся доступными в возрасте от 21 до 23 лет. Максимальная сумма в качестве лимита составляет 200 тысяч рублей, проценты начисляются после льготного периода в размере 24%;

- ЗОЛОТАЯ кредитная карта. Его можно получить только после подачи справки о доходах, и исходя из размера заработка клиента он уже определяет значение лимита, которое может составлять до 600000. руб. Плата за использование составит 3000 рублей в год;

- КЛАССИЧЕСКИЙ СТАНДАРТ. Обслуживание такой кредитной карты составляет 750 рублей в год, процентная ставка по окончании льготного периода может варьироваться от 27,9% до 33,9%.

- Кредитная карта «Gift of Life». Максимальный лимит — 300 тысяч рублей, при этом за использование карты выплачивается 900 рублей в год. Определенный процент использованных средств идет на благотворительность (за счет банка).

- «Дар жизни ЗОЛОТО». Его лимит — 300 000 рублей, а годовая плата за его существование уже будет стоить 3 500 рублей.

- Аэрофлот Классик. Отдельным условием использования является бонусная программа, которая конвертирует каждые 60 рублей выплаты в бонусы, равные определенному расстоянию бесплатного перелета. Средний процент использования кредитной карты Aeroflot GOLD вне льготного периода составляет 31%.

- Кредитная карта Аэрофлот GOLD. Стоимость обслуживания карты 3500 в год, возможный лимит средств 300 тысяч рублей.

- ВИЗОВАЯ ПОДПИСЬ Аэрофлота. В нем указан максимальный лимит использования средств — 3 миллиона рублей, но эта сумма доступна только после подтверждения определенного уровня доходов получателя. Использование банковского продукта обойдется вам в 12 тысяч рублей на год.

Оптимальный пластик для такого лимита

Первым делом нужно определиться с тарифным планом кредитной карты

Обратите внимание не только на процент и льготный период, но и на минимальную сумму по выбранной кредитке. К примеру, условия банка позволяют оформить карточку только от 50 тысяч рублей, а вы запросили 25 тысяч рублей

По вашей заявке сразу же поступит формальный отказ, ведь правила пользования кредиткой не учитывают столь маленького лимита. Кредитная карта на 25000 рублей в Сбербанке может быть выдана по следующим тарифам:

- Золотая кредитка на обычных условиях до 300 тысяч рублей;

- Классическая карточка с лимитом также до 300 тысяч рублей;

- Классическая и Золотая кобрендинговые карты «Подари жизнь».

Стоит обратить внимание, что беспроцентный период начинается не с момента покупки, а начала расчетного периода. Если потратить деньги к концу этого срока, грейс будет куда короче

В общем же он может составлять от 20 до 50 дней в зависимости от даты совершения операции.

Если клиент не успевает погасить задолженность полностью в течение льготного периода, банк применит предусмотренную тарифом ставку. По базовым условиям процент составляет 25,9%. Если банк сам сделал предложение забрать кредитную карту, условия будут лучше – 23,9% годовых.

По обычным кредиткам Сбербанка действует программа лояльности. Согласно ее условиям клиенту начисляется небольшой кэшбэк от всех совершенных им покупок. При оплате товара или услуги у партнера банка процент возврата может быть значительным, до 30% от потраченной суммы.

Снятие наличных денег и перевод на другие карты всегда сопровождается комиссией. Обналичивание в собственном банкомате Сбербанка стоит 3%, но не менее 390 рублей, столько же придется заплатить за безналичное перечисление. Пользование сторонним устройством обойдется дороже – 4%, минимум 390 рублей.

Как обналичить деньги с кредитной карты Сбербанка без комиссии

По правилам банка, снятие наличных с кредитки без комиссии не предусмотрено. Если хотите обналичить, комиссия спишется с кредитного счета. Перевод денег с кредитной карты на другую через Сбербанк Онлайн, терминал или телефон будет расцениваться, как снятие наличных, поэтому бесплатно провести такую операцию невозможно. Так как комиссия в 3% оборачивается не маленькой суммой при обналичивании больших сумм денег, люди задаются вопросом, как снять деньги с кредитки без процентов. Такая операция недоступна, но можно сократить потери. Есть один способ, для которого понадобится кошелек Киви.

- Перевести деньги с кредитки на электронный кошелек с комиссией 0,75% (Сбербанк считает эту операцию покупкой услуги через интернет и сохраняет ваш льготный период).

- С киви кошелька пополнить счет дебетовой карты.

- Снять наличные.

Еще одна хитрость, чтобы обналичить кредитку без комиссии. Если в окружении кто-то собирается совершить покупку, договоритесь, что оплатите кредитной картой, а он вернет стоимость наличными деньгами.

Условия цифровой кредитной карты Сбербанка

Условия использования

| Характеристика | Показатель |

|---|---|

| Валюта | Рубли |

| Кредитный лимит | до 600 000 рублей |

| Льготный период | до 50 дней |

| Годовая ставка | до 23,9% |

| Обслуживание | Бесплатно |

| СМС информирование | Бесплатно |

| Обналичивание | 3% в банкоматах Сбербанка и 4% в устройствах самообслуживания других финансовых учреждений, но не менее 390 ₽ |

| Перевод денежных средств на банковскую карту или расчетный счет | 3%, но не менее 390 ₽ |

За получение выписки о балансе карты в банкоматах Сбербанка и других банков списывается 15 ₽.

Получить кредитную карту за 1 час

Заполните анкету и узнайте, какие банки готовы одобрить вам кредитную карту. Выберите банк, подайте онлайн заявку и получите кредитную карту уже сегодня.

Если не успеть оплатить в 50-дневный срок, какие последствия могут возникнуть

Погашение существующей задолженности в конце грейс-периода не всегда выступает наиболее вероятным исходом. При отсутствии возможности погашения задолженности по окончании 50 дней, потребуется позаботиться об оплате обязательного минимального долга. В досрочном порядке человек получит смс-уведомление с суммой, обязательной для внесения. Следует быть готовым к начислению процентов на оставшуюся задолженность после 50-дневного промежутка времени. Пропуск обязательного минимального платежа повлечет за собой начисление процентов или штрафов. Дополнительной мерой наказания выступает попадание в список должников Бюро Кредитных Историй.

Преимущества и недостатки льготного пластика на 50 дней от Сбербанка

Для наиболее четкого представления о действующей системе данного финансового продукта, потребуется рассмотреть существующие положительные и отрицательные моменты использования.

Преимущества пластика 50 дней без процентов от Сбербанка следующие:

- Появление шанса получения максимально допустимых 600 000 рублей. Для особенных клиентов лимит может составлять 3 000 000 рублей.

- Бесплатное подключение Мобильного банка, использование смс-уведомлений.

- Участие в бонусной системе Спасибо.

- Наличие повышенного уровня безопасности.

- Достаточно усредненные годовые проценты от 21,9%.

- Использование платежного инструмента возможно на территории других государств благодаря наличию международной платежной системы.

- Продолжительность беспроцентного использования составляет 50 дней.

Помимо преимуществ имеет смысл упомянуть существующие недостатки:

- Достаточно невыгодным представляется использовать наличные денежные средства со счета пластика. Последует оплата комиссионного сбора 3%.

- Отсутствие конкретных знаний относительно начисления процентов, о начале и окончании беспроцентного периода.

- Новым клиентам Сбербанка придется предоставлять информацию о постоянном доходе. Без подтверждения статуса платежеспособности получить финансовый продукт не представляется возможным.

- Максимально допустимый денежный лимит значительно ниже, чем у конкурентов.

- Внесение обязательного платежа обязательно производить после получения смс-уведомления. Есть опасность для вносящих деньги досрочно. Сумма может быть списана в счета основной задолженности.

- Наличие высокой стоимости обслуживания клиентов.

В целом можно отметить, что Сбербанк предлагает достаточно различные условия кредитования. Здесь не стоит говорить о наличии подводных камней. Скорее следует упомянуть низкий уровень финансовой грамотности жителей страны. Зачастую потенциальные клиенты не особенно внимательно вникают в действующие условия обслуживания у коммерческих компаний. Незнание правил не спасет клиента банка от возможных последствий. Поэтому следует достаточно внимательно относиться к условиям обслуживания у современных финансовых организаций.