FAQ по кредитным картам

4.1. Как получить кредитку

Чтобы получить кредитную карту нужно обратиться непосредственно в банк. Если вы уже является клиентом этого банка, то можно подать онлайн заявления на кредитку.

В большинстве случаев банк с радостью одобряет кредитки. Однако, за кажущуюся простотой стоят проверки, о которых клиент даже не догадывается. Человеку с мизерным доходом банк либо не одобрит кредитку или одобрит с очень маленьким лимитом.

4.2. Стоит ли пользоваться кредитной картой

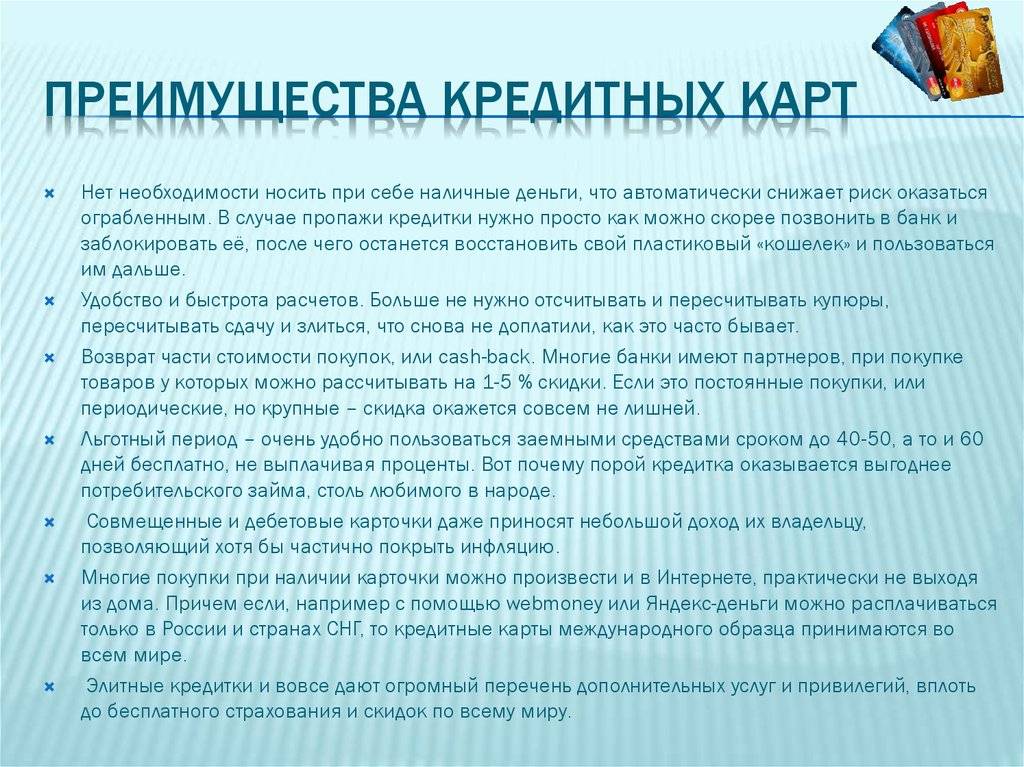

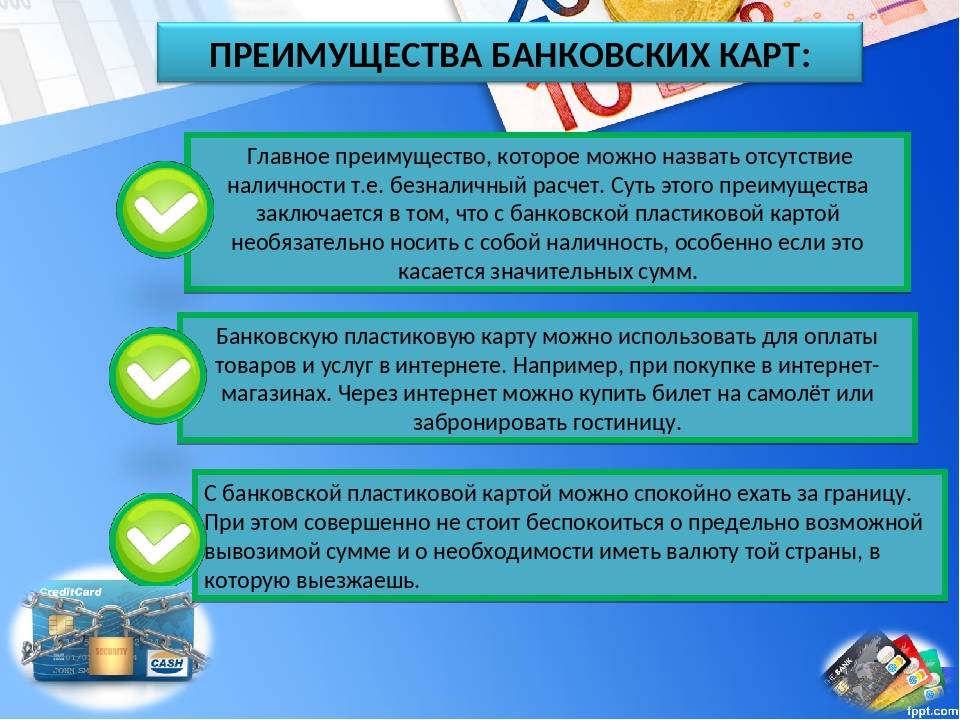

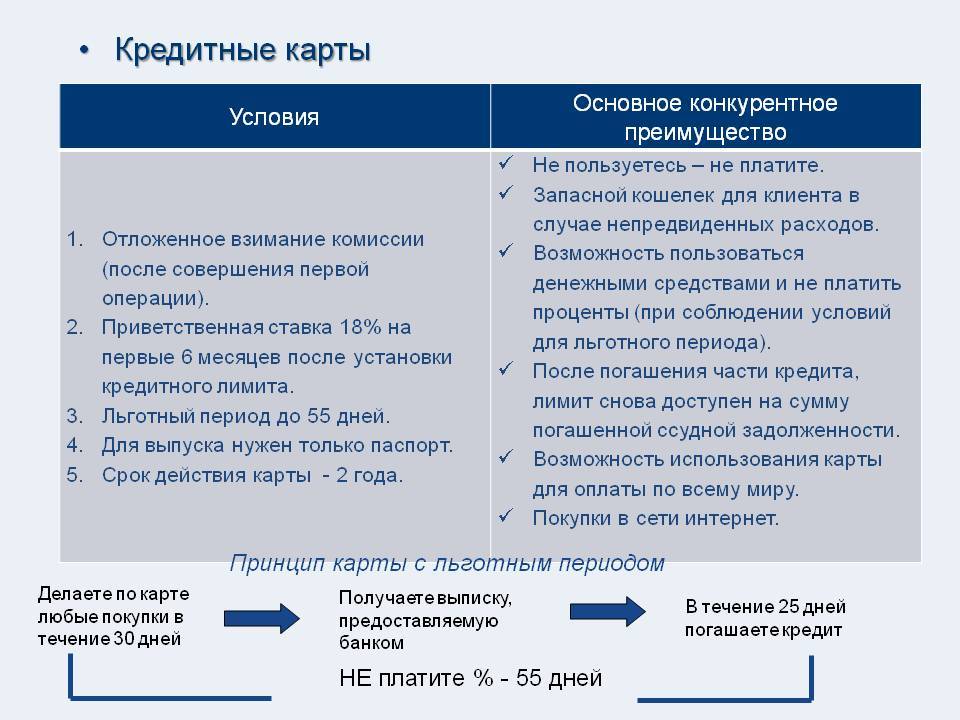

Кредитная карта может стать выгодным инструментом в любой семье или для отдельного ее члена. Льготный период может позволить и вовсе не платить никаких переплат.

Для тех, кто живет от зарплаты до зарплаты, кредитная карта может стать удобным инструментом для оплаты покупок, на которые не хватает средств.

Также она очень удобна при поездках за границу, как резерв на непредвиденные расходы. Всё же ситуации разные бывают и порой деньги необходимы срочно.

4.3. Отличия кредитной и дебетовой карты

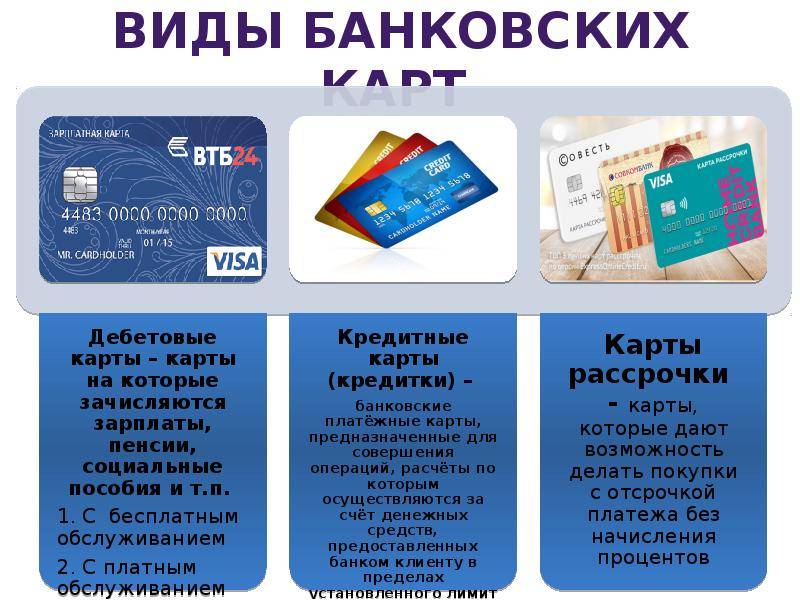

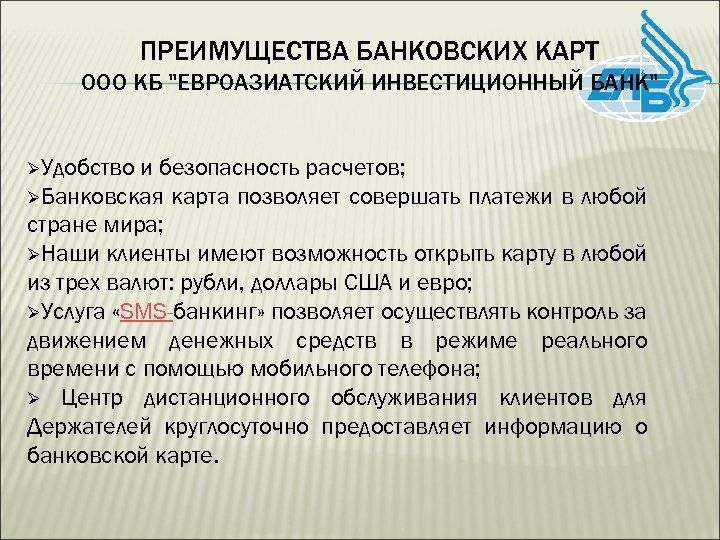

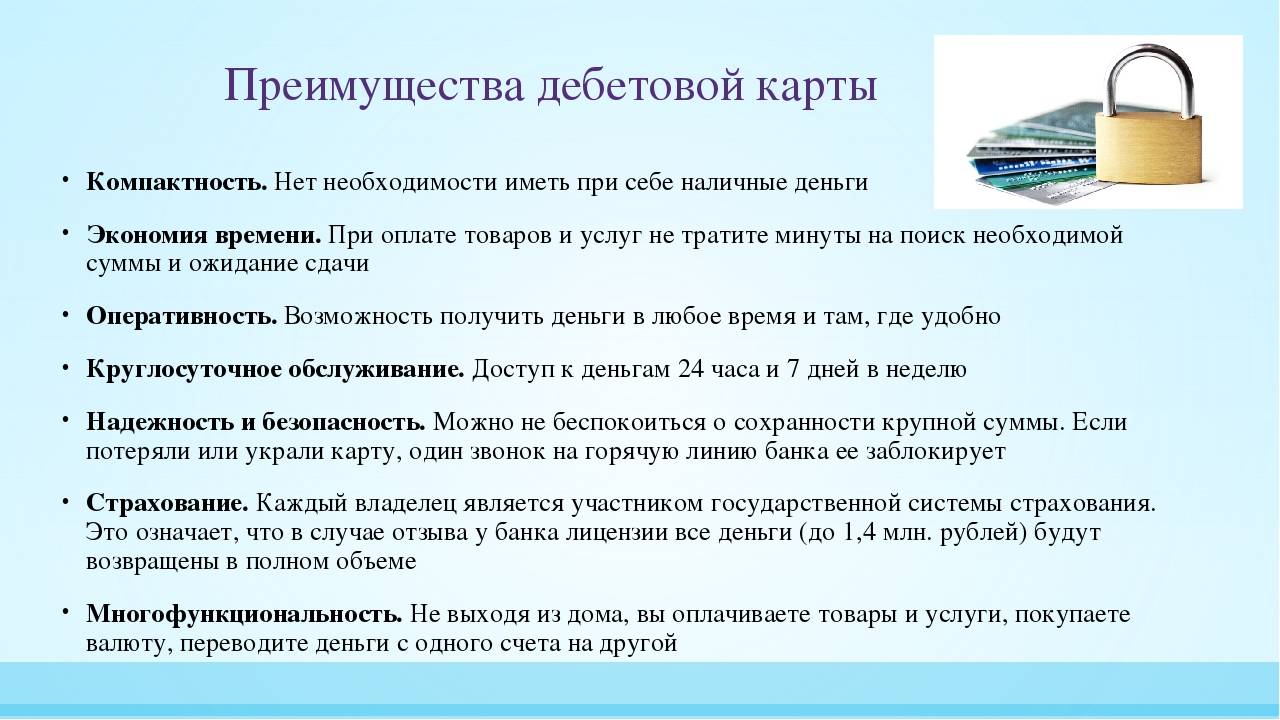

Дебетовые и кредитные карты являются самыми популярными банковскими продуктами. Механизм работы и идеология этих продуктов разные.

- В дебетовой вы пользуетесь исключительно своими средствами, в кредитной — заемными. Это самое главное различие.

- Дебетовая карта — это удобный вариант хранения денег на своем банковском счете с быстрым вариантом снятия через банкомат.

- Кредитная карта — это удобный способ оплатить картой покупку, на которую не хватает денег на данный момент.

Некоторые банки по дебетовым банковским картам могут также давать лимит для трат. Такая услуга называется овердрафт.

Основные отличия дебетовой карты от кредитной;

4.5. Отличия кредитной карты и потребительского кредита

Что лучше: кредитная карта или потребительский кредит? На этот ответ нет однозначного ответа. В зависимости от ситуации может быть лучше как первый, так и второй вариант.

Перечислим основные отличия кредитки от кредита:

- Брать займы можно регулярно без обращения в банк.

- Можно взять любую сумму не превышающую установленный лимит.

- Есть льготный период, по которому не надо платить проценты. У потребительского кредита сразу начинают работать проценты против вас.

- Возможность быстрого погашения без походов в банк. При погашении обычного кредита необходимы походы в банк, что создает неудобства.

4.6. Можно ли снять деньги с кредитной карты

Деньги с кредитной карты можно снимать через банкомат. Но за это берётся комиссия. На рынке можно найти карты, которые позволяют это делать без переплат. Для этого надо искать конкретно такие предложения, поскольку их мало.

Выводы

Кредитные карты представляют уникальный инструмент, который помогает многим людям в разных ситуациях. При этом можно пользоваться кредитными средствами бесплатно во время грейс-периода, что позволяет даже зарабатывать. В целом это продукт удобный и нужный.

Пример расчета платежей с формулами и пояснениями

Рассмотрим пример: клиент потратил 10 т.р. в период с 1 по 31 июня(допустим 1 июня). До 25 июля ему нужно внести 10 тыс. рублей. Но обстоятельства сложились так, что он не может этого сделать. По условиям карты, минимальный платеж составляет 5% от суммы мин.300 р., процентная ставка 36% годовых.

1 июля придет выписка и там будет итого к оплате 500 р.

Поскольку клиент полностью не гасит полностью долг в льготный период, то на 25 число ему нужно внести минимальный платеж. Иначе будет просрочка. При первой трате банк не знает, нужно ли начислять проценты или вы закроете задолженность полностью и начислять проценты не нужно. Проценты за пользование деньгами банка составят за период 1-31 июня составят

Эти проценты добавятся к процентам, которые нужно оплатить за июль(1-31 июля).

После оплаты минимального платежа долг по карте уменьшится и будет равен

Проценты за июль уже будут начисляться на сумму 9500 рублей

1 августа к вам придет выписка, в которой вы должны будете оплатить минимальный платеж + проценты за 2 месяца.

Это примерный расчет процентов, необходимый для понимания, как работает кредитная карта. Точный расчет может предоставить только банк.

Правило №4

Своевременно вносите ежемесячные платежи.Как и в случае с кредитованием наличными, задолженность на кредитной карте тоже приводит к начислению пени, различных штрафов и, если заемщик совсем откажется выполнять свои обязательства перед банком, к судебным разбирательствам.Не стоит забывать и об испорченной кредитной истории, которая потом послужит веским аргументом для банка в пользу отклонения ваших последующих заявок на получение каких–либо займов.

Имеет значение и способ внесения платежей.Наиболее выгодно пополняться переводами с других карт или в терминалах/кассе вашего банка.Тогда комиссия будет нулевой.Сторонние сети терминалов, банки, сервисы переводов могут взимать большую плату за свое посредничество. Обычно на сайтах банков размещается список возможных способов пополнения карты, а также партнерских организаций, которые сотрудничают с банком по финансовым вопросам.

Как не платить проценты по кредиту

Кредитный лимит — это максимальная сумма кредитных средств, которые можно потратить по карте. К основному преимуществу кредитных карт перед кредитами относится возможность использовать деньги безвозмездно в период льготного периода. Узнать остаток лимита можно способами, описанными выше.

Основные правила пополнения баланса кредитной карты:

- Кредитный лимит возобновляется, когда вы пополняете карту;

- С кредитной карты можно тратить не только деньги банка, но и свои собственные. Для этого нужно просто зачислить их на карту сверх кредитного лимита;

- Как не платить проценты и не допустить просрочку? Пользоваться кредитом без процентов можно во время льготного периода. Если льготный период закончился, то процентов не избежать.

Ежемесячно на телефон клиента отправляется сообщение с информацией:

- о необходимой сумме для внесения, чтобы не платить проценты,

- об обязательной сумме для внесения, чтобы не допустить просрочку,

- о крайней дате внесения обязательной суммы платежа.

Клиенту стоит помнить два основных правила пользования кредитной картой:

- Льготный период действует только на покупки. Оплачивать все покупки кредитной картой — это выгодно.

- Внесение платежей своевременно — залог хорошей кредитной истории. При добросовестном выполнении своих обязательств при пользовании заемными средствами, банк может увеличить лимит или снизить процентную ставку. Это все проводится индивидуально для каждого клиента.

Как правильно пользоваться кредитной картой?

На самом деле это неправильный вопрос. Это как спросить: как правильно работать с компьютером. В целом то.

Но я сегодня постараюсь рассказать вам о нескольких стратегиях и может быть они вам помогут. Потому что это статья будет в категории “Финансовая грамотность”.

Существует несколько вариантов использования кредитной карты. И тут очень не уместно добавлять слово “правильно”. Почему? Потому что правильно то, что позволит сохранить вам деньги в совокупности, а не в частном.

Итак. Есть несколько вариантов, как вы можете пользоваться кредитной картой и все они будут правильными=).

Вариант 1. До зарплаты.

Это самый распростраенный вариант. То есть вы допустим не рассчитали свои расходы и у вас закончился бюджет раньше на пару дней, к примеру. Но кушать надо всем, ездить заправляться соответственно тоже. И как полагается вы берете в руки кредитную карту и спокойно ей расплачиваетесь в магазинах, АЗС и так далее. Если у вас современная кредитная карта, то вам дополнительно еще и бонусы упадут.

Кредитные карты…Инструкция к применению

Кредитные карты…Инструкция к применению

Но тут есть главная проблема. Во-первых люди не умеющие контролировать свои расходы, не смогут это делать и в случае с кредитной картой. И это большая проблема. Ведь как должно быть в идеале? Вот закончились у вас деньги и вы пошли купили продуктов в магазине, допустим на 2 000 рублей. Через 3 у вас зарплата, но эти 3 дня еще обедать нужно и заправлять машину. К примеру за все это время вы потратили с кредитной карты еще на 1500 рублей итого ваш долг теперь 3500. Но вот пришла зарплата и что делает основная масса людей? Правильно, х#й забивают на оплату долга по карте в льготный период. Потому что у меня есть еще 3 недели или 50 дней. И вот так оно копится. К концу 2го месяца там долг уже не 3500, а все 7 или 8 000 рублей. Умный человек вовремя опомнится и постарается оплатить всю сумму сразу, не очень умный будет ждать, когда льготный период закончится и банк выставит вам минимальный платеж. Почитайте мою статью про минимальный платеж и вам станет сразу все ясно. Если вы думаете, что проблемы на этом закончились, то вы сильно ошибаетесь. Ведь к концу следующего месяца у человека опять появится потребность в еде, заправке или так далее.

Понимаете о чем я? А потом они говорят, что банк их ебет и выставляет огромные проценты. Только вот никто ему и не скажет, что проебался он и вовремя не закрыл маленький долг, тогда еще маленький, понятное дело теперь он сука большой. Вот она долговая яма. И люди в нее сами себя зарывают.

А как правильно?

Правильно вот как: взял 1000, положи обратно 1000, как зарплата пришла. Не усложняйте себе жизнь. Зачем вам это? У вас проблем мало? И ведь сейчас в век современных технологий, в мобильном приложении можно отследить все что вы хотите.

Вариант 2. Покупка в рассрочка.

Вот мы и подошли к более сложному сложному. Да есть такая категория кредитных карт, которые позволяют купить товары в рассрочку. Обычно это происходит так: вы приходите в магазин, выбираете товар, оплачиваете его кредитной картой, оформляете на покупку – рассрочку(в мобильном приложении).

Инструкция к кредитной карте №2

Инструкция к кредитной карте №2

Зачем нужен этот вариант?

Обычно это подходит людям, кто не любит возиться с заявками и бумагами. Потому что купить в рассрочку(обычную), значит пройти процедуру оформления кредита. В целом я сам таким способом часто пользуюсь. Подходит я бы сказал, для тех кто в целом неплохо контролирует свои расходы и умет рассчитывать минимальный платеж(общий) по кредитам и рассрочкам.

Это хороший способ. Но если сомневатесь, лучше не испытывайте судьбу.

Вариант 3. Кредит наличными, здесь и сейчас

Есть некая категория людей, которые любят снимать наличные с кредитных карт и потом удивляются, что банк выставил счет огромный с процентами.

Проблема заключается в том, что мы привыкли не просчитывать риски и математику. Это огромная проблема. Если сесть и сделать небольшой ресерч, вы увидите что можно грамотно пользоваться средствами банка, в разумных пределах.

Вариант 4. Проебался, снял и забыл

Не забыл, конечно, просто не захотел. Тут работает чистой воды психология. Мы привыкли думать, что если получилось что-то взять, одолжить то это уже наше и отдавать не нужно. Сколько историй уже было.

А теперь давайте немного экономики. В РФ почти треть людей в кредитах. Больше 60% имеет не один кредит. Это страшно. Потому что по факту людях закредитованы в 3-4 банках. Зачастую это ужасный показатель. Я сам таким был и прекрасно понимаю и знаю, что такое долговая яма. Это ужасно и приводит она только к одному.

Выгодно ли пользоваться кредитной картой?

Кредитный продукт, несомненно, выгоден, если им пользоваться следующим образом:

- всегда возвращайте взятые средства на этапе актуальности льготного периода;

- погашайте всю сумму долга единоразово и в полном объёме — если такая возможность отсутствует, вовремя платите текущие взносы и не допускайте просрочки хотя бы в одни сутки;

- совершайте транзакции регулярно — помните об опции «неактивности» (если пластик уже не актуален, оформите официальный отказ от него);

- удобство использования карты при снятии наличных влечёт за собой обратную сторону медали — за такие операции предусмотрены дополнительные комиссионные сборы, отсутствующие при совершении покупок;

- если закрываете кредитный счёт, требуйте справку об отсутствии долговых обязательств перед компанией.

Как погашать кредит на карте

Для возврата долга по кредитной карте существует несколько способов. Погасить заем можно, используя интернет-банкинг. Перевод с другой карты или лицевого счета займет минимум времени и позволит быстро вернуть потраченные деньги.

Также можно обратиться в кассу в ближайшем банке. Лучше всего найти отделение того банка, который выдал кредитную карточку. Таким образом, стоимость услуг кассира будет минимальной. Многие компании за пополнение кредитки вовсе не взимают плату. Пополнение кредитки также доступно через платежные терминалы. Выбрав такой способ, придется заплатить небольшой процент.

Что это?

Бизнес-карта «работает» точно так же, как привычная всем карта, которую открывает физическое лицо, но принадлежит она фирме.

Есть несколько видов бизнес-карт:

- дебетовые;

- кредитные;

- рублевые;

- валютные;

- именные;

- неименные.

Дебетовые карты позволяют использовать средства, принадлежащие фирме для обычных хозяйственных операций, расчетов, а кредитные карты задействуют заемные средства банка. Валютные карты, в отличие от рублевых, используются чаще всего в зарубежных поездках сотрудников.

Неименные бизнес-карты используются несколькими сотрудниками по мере необходимости, например, при покупке ТМЦ, отправке в командировку. Именная карта может использоваться одним конкретным работником, никому не передается. Как правило, это руководитель или один из его заместителей. При увольнении карту блокируют.

Карта может привязываться к расчетному счету компании, либо открывается отдельный счет для карты, с которым она будет связана. К карточному счету может привязываются несколько карт. Вариант, при котором расчетный счет используется через карту напрямую, – для директора фирмы. Через отдельный карточный счет можно предоставить такую возможность любым сотрудникам, одновременно контролируя расходы, устанавливать расходные лимиты.

Необходимый для открытия бизнес-карты пакет документов банк устанавливает самостоятельно.

Правила работы с бизнес-картой установлены Положением ЦБ РФ № 266-П от 24/12/04 г.

Кстати говоря! Бизнес-карту еще называют корпоративной картой.

Пользоваться бизнес-картой могут организации и ИП.

Как работают кредитные карты популярных банков

Что представляет из себя кредитная карта, и как она работает, вы уже знаете. Поэтому напоследок расскажем об условиях использования кредиток самых популярных российских банков.

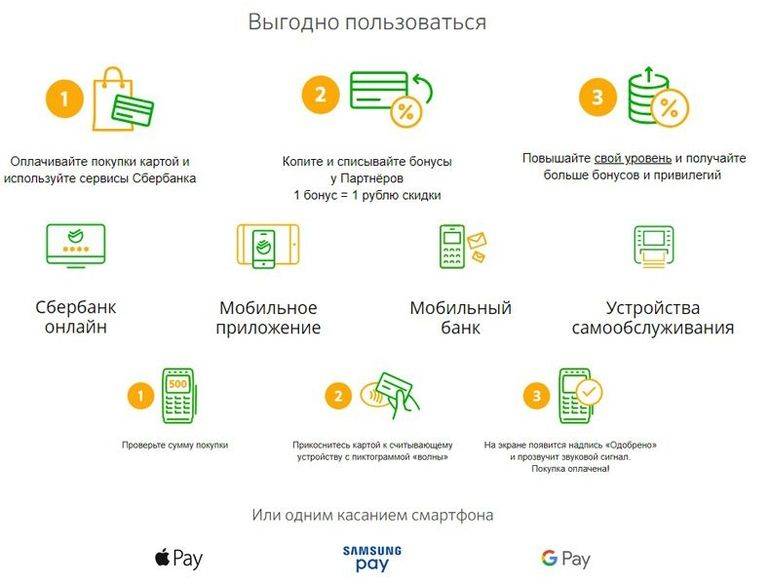

Сбербанк

Кредитная карта Сбербанка на 50 дней имеет следующие условия пользования:

- максимальный кредитный лимит составляет 600 тысяч рублей;

- процентная ставка вне льготного периода варьируется от 23,9 до 36% годовых;

- льготный период составляет 50 дней и рассчитывается по схеме на основе расчетного месяца;

- минимальный платеж по кредитке составляет 5% от общей суммы долга;

- за снятие наличных и переводы взимается комиссия.

ВТБ

Условия кредитования карты от банка ВТБ на 100 дней:

- максимально возможный кредитный лимит по карте составляет 1 миллион рублей;

- льготный период составляет 101 день, но каждые 20 дней требуется вносить минимальный платеж для того, чтобы пользоваться деньгами без оплаты процентов;

- процентная ставка вне грейс-периода составляет 26% годовых;

- минимальная сумма платежа — 3% от основной задолженности;

- за снятие наличных взимается комиссия, но льготный период сохраняется.

Тинькофф

Условия пользования картой Тинькофф Платинум с льготным периодом 55 дней:

- максимально возможный кредитный лимит по кредитке составляет 300 тысяч рублей;

- грейс-период предоставляется на 55 дней. Здесь способ расчета будет такой же, что и у банковского продукта Сбербанка;

- процентная ставка вне льготного периода варьируется от 12 до 29,9% годовых;

- минимальная сумма платежа — 8% от основной задолженности;

- за снятие наличных и перевод взимают комиссию и начисляют повышенную годовую ставку.

Подробнее о карте →

Альфа-банк

Условия кредитования карты Альфа-банка “100 дней без процентов”:

- максимально возможный кредитный лимит по карте составляет 500 тысяч рублей;

- льготный период составляет 100 день, но каждые 20 дней потребуется вносить минимальный платеж;

- процентная ставка вне грейс-периода составляет от 11,99% годовых и выше;

- минимальная сумма платежа — 5% от основной задолженности;

- если сумма снятия не превышает 50 тысяч рублей, дополнительные сборы и потеря грейс-периода не предусмотрены.

Подробнее о карте →

Основные предложения

Все кредитные учреждения предлагают карты с льготным периодом использования заемных средств. Опишем одно из самых интересных предложений. Например, кредитные карты мгновенной выдачи в Сбербанке:

| Критерий | Значение |

| Льготный период кредитования | Пятьдесят дней. |

| Лимит кредитования | 600 тысяч рублей. |

| Срок обслуживания | Три года. |

| Программа лояльности | Спасибо от “Сбербанка”. |

| Обслуживание в год | Без комиссионного сбора. |

| Возможность получения дополнительных карт | Нет. |

| Очередной или срочный повторный выпуск | Без комиссионного сбора. |

| Внесение наличных денег в устройствах и офисах банка | Без комиссионного сбора. |

| Ставка за пользование кредитом в льготный период | 0%. |

| Ставка за пользование кредитом | 23,9% годовых. |

| Неустойка | 36% годовых. |

| Выдача денег наличными в банкоматах и кассах | 3%, не менее 390 рублей в пределах банка и дочерних учреждений; 4%, не менее 390 рублей в устройствах иных учреждений. |

| Размер снятия наличных в сутки | 50 тысяч рублей в банкоматах банка; 150 тысяч рублей в кассах банка, в банковских устройствах и кассах других учреждений. |

| Объем на осуществление транзакций в день | 150 тысяч рублей. |

| Проверка средств на счете, получение информации в банкоматах прочих учреждений | 15 рублей. |

| Получение выписки по счету карты | 15 рублей. |

| Услуга “Мобильный банк” | Без комиссионного сбора. |

Кредитная карта Московского Кредитного Банка представлена в восьми вариантах. Клиентские отзывы свидетельствую, что каждый гражданин может подобрать продукт, подходящий под заявленные им критерии. И сделать это можно прямо из дома, зайдя на официальную страницу учреждения.

Как не платить проценты по кредиту

Кредитный лимит – это предельный объём кредитных средств.

Основные правила пополнения баланса кредитной карты МКБ:

- Лимит кредитования возобновляется, когда заёмщик пополняете карточку.

- С кредитной карты можно использовать не только деньги финансовой организации, но и свои персональные средства. Для этого нужно просто зачислить деньги на карточку сверх лимита заимствования.

Как не платить проценты?

Клиенту стоит помнить два основных правила пользования кредитной картой:

- Льготный период распространяется только на покупки. Оплачивать все покупки картой удобно.

- Внесение платежей своевременно – залог хорошей кредитной истории.

Увеличение лимита кредитной карты

Лимит кредитки — это максимальная сумма денег, которую банк выдает заемщику в пользование. Он зависит от многих факторов: дохода, места работы, возраста, семейного положения, наличия машины или недвижимости. Важную роль также играет кредитная история, наличие просрочек или судебных разбирательств с финансовыми организациями.

Кредитный лимит устанавливается при выдаче карточки клиенту банка. Однако первоначальная сумма может быть изменена. В случае просрочек или отсутствия выплат компания-кредитор может уменьшить этот показатель. Если долги погашаются вовремя, стоит рассчитывать на лояльность банка и увеличение доступных средств. При этом льготный период без процентов и сроки погашения займа остаются, как правило, неизменны.

Повышение лимита может осуществляться двумя способами: по заявлению клиента или согласно решению банка. В первом случае необходимо обратиться в офис и сообщить представителям банка о своем желании. Во втором — финансовая компания на свое усмотрение повышает сумму кредита, уведомив заемщика по телефону или с помощью электронной почты.

Сообщить банку о своем желании

Чтобы изменить максимальную сумму денег на кредитной карте, необходимо прийти в офис банка и сообщить о своем желании менеджеру. Представитель банковской организации должен уточнить все данные о доходах, наличии движимого и недвижимого имущества, семейном положении, после чего отправить запрос в обработку. В случае положительного ответа деньги на счет поступят в течение нескольких дней. Доступ к ним будет обеспечен сразу после перевода одобренной суммы.

Предоставить необходимые документы

Большинство обращений в банк по вопросу увеличения кредитного лимита требуют наличия дополнительных документов. Это может быть справка о доходах, копия трудового договора, список приобретенной недвижимости — бумаги, подтверждающие платежеспособность клиента. Предоставление таких документов является весомым аргументом для одобрения заявки.

Увеличение лимита — еще одна причина, чтобы помнить, как грамотно пользоваться кредиткой. Большая сумма денег не является поводом для необдуманных и ненужных покупок. Ведь отдавать придется свои кровно заработанные деньги.

Получить ответ из банка

Обычно ответ из банка приходит в максимально сжатые сроки. Иногда кредитору необходимо больше времени, чтобы убедиться в платежеспособности и дисциплинированности клиента, проверить его кредитное досье. Банк может увеличить сумму сразу или отсрочить такое решение. В случае отказа можно повторить попытку через несколько месяцев. История знает не один пример, когда решение об увеличении кредитных средств принималось после двух-трех обращений.

Преимущества и недостатки

Карта с кредитным лимитом и любая другая карта особо не отличаются друг от друга. Ее счет можно пополнять наличными деньгами, снимать их в банкоматах, рассчитываться ими по карте. К плюсам кредитной карты относят льготный период использования заемных средств.

К минусам кредитной карты относят часто высокие проценты по кредиту (до 25%, все зависит от условий банка) и комиссионные сборы за обналичивание средств.

Кредитная карта обладает такими же функциями и возможностями, как и другие пластиковые карты. Неположительные отзывы владельцев кредитных карточек в виртуальном пространстве встречаются, но они, как правило, относятся не к условиям договора о выпуске и обслуживании, а к действиям сотрудников кредитного учреждения, ошибочно списывающим деньги с карточных счетов без должного предупреждения, взимающим один платеж дважды, навязывать карточки людям преклонного возраста и зарплатным клиентам. Статистика свидетельствует о том, что держатели пластика, эмитированного “Сбербанком”, чаще других становятся жертвами мошенников, похищающих средства с карточек. Многие клиенты теряют деньги не только с карточного счета, но и других депозитов.

Как пользоваться

Порядок использования бизнес-карт обычно прописывают в ЛНА, особенно если речь идет о неименном варианте.

Использование бизнес-карты, по сути, означает выдачу под отчет, следовательно, расходы, как и при других способах оплаты, должны подтверждаться документально. Если совершена интернет-покупка, документ все равно нужен. Это может быть банковская выписка и докладная записка (объяснительная) сотрудника.

Если с карты снималась «наличка», тоже необходимо документальное подтверждение, куда потрачены деньги. Остаток неиспользованной суммы сдается в кассу. Это общие правила использования, вместе с тем есть различия между организациями и ИП.

Организации могут тратить средства с бизнес-карты строго на нужды фирмы, а индивидуальный предприниматель может расходовать их и на личные нужды – на расчетном счете находятся его собственные деньги.

ИП не обязан вести бухгалтерский учет, кроме данных, относящихся к расчету налогов. Из сказанного ясно: если предприниматель находится на спецрежиме и налог рассчитывается только по доходом (например, УСНО-доходы), необходимость учета отпадает. Если в расчете налогов участвуют расходы предпринимателя, раздельный учет по бизнес-карте нужен, поскольку личные расходы нельзя учитывать в целях НО. Необходимы документы, подтверждающие затраты на бизнес, а не на личные цели.

Увеличение кредитных лимитов

Каким будет лимитное ограничение в каждом конкретном случае определяет банк. Лимиты устанавливаются исходя из надёжности и материального достатка клиента. Данное понятие относится к категории долгосрочных, и по факту возврата потраченных денег лимитная сумма опять становится доступной. Чтобы её увеличить, можно воспользоваться следующей пошаговой инструкцией:

- Информируем сотрудника компании о своём намерении. Если за всё время пользования её услугами пользователь не был замечен в несоблюдении своих договорных обязательств, то, скорее всего, банк пойдёт навстречу такой просьбе.

- Готовим необходимые документы — если на предварительном этапе банк согласился увеличить лимитный порог, свою платёжеспособность нужно будет доказать документально. В большинстве случаев лучшим подтверждением считается выписка о заработной плате, где величина доходов превышает прошлый период времени.

- Ждём официальное решение. Ответ дадут не сразу, так как информация будет повторно проверяться сотрудниками службы безопасности. В итоге порог ограничения будет либо увеличен, либо его оставят прежним.

![Кредитная карта – что это такое [????перед оформлением прочитать????]](https://kredit-on.ru/wp-content/uploads/e/6/1/e61eeee8a464008e535e45918eb5ebc5.jpeg)