Как выбрать инструмент

Выбор сервиса зависит от индивидуальных потребностей фрилансера: количества источников и сумм поступлений, необходимости учета и контроля, поставленных целей и средств их достижения. Но есть несколько общих рекомендаций, которые стоит учесть.

Дашборды и отчеты. При выборе приложения обратите внимание на эти элементы: их функциональность, наглядность и соответствие вашим потребностям.

Юзабилити и интерфейс. Внесение данных в систему не должно занимать много времени. Желательно, чтобы процесс был автоматизирован частично или полностью. Иначе высок риск того, что вам быстро надоест вести финансовый учет. Некоторые люди спокойно вносят руками каждую операцию или собирают данные в конце месяца. Но далеко не факт, что это ваш случай.

Напоминания. Наличие этой опции поможет не забыть о том, что пора оплатить кредит, налоги или подписку на Photoshop.

Кастомизация. Добавление своих категорий расходов поможет любому человеку, который хочет контролировать финансы. Фрилансеру будет полезна еще и кастомизация источников доходов. Особенно хорошо, если можно добавлять метки, теги и строить аналитику. Это даст возможность определить прибыльность проектов и вовремя отсечь невыгодные заказы.

Кроссплатформенность. Конечно, вы можете контролировать финансы и с компьютера. Но, согласитесь, вероятность того, что вы забудете записать в расходы пакет молока, который купили за наличные, будет выше.

Большие данные для поиска мошенников и прибыльных активов

Аудитория разработчиков финтеха не исчерпывается частными инвесторами: на рынке появляется все больше решений для профессиональных участников финансовой отрасли. В этом году в The Forbes Fintech 50 вошли сразу десять таких стартапов.

Как правило, это сервисы для анализа больших данных и массированной интернет-торговли. Работа с Big Data необходима банкам, чтобы оперативно изучить большой массив информации и выявить мошенничество либо просчитать операционные риски. Хедж-фондам эта технология нужна для определения точек входа в рынок и управления позициями.

Яркий пример — платформа искусственного интеллекта Ayasdi, разработанная командой ученых из Стэндфордского университета. Именно этот сервис помог банку Citigroup после серии неудач пройти стресс-тесты ФРС США.

Feedzai, разработанный бывшим специалистом по ракетостроению, задействует возможности больших данных для обнаружения мошенничества. Платформы Enigma и Quandl применяются крупнейшими в мире хедж-фондами для анализа сотен тысяч источников информации. Еще один сервис из рейтинга — Digital Reasoning — оказался востребован в инвестбанке Goldman Sachs и на бирже Nasdaq, которые используют его для выявления попыток манипулирования на фондовом рынке.

Приложения: Addepar, Ayasdi, Digital Reasoning, Enigma, Feedzai, IEX, Kensho, Quandl, Symphony,Trumid

Домашняя бухгалтерия

Developer:

Price: Free

Это одно из лучших бесплатных приложений для контроля над финансами. Есть версии для всех наиболее распространенных ОС, включая Windows.

Вносить данные нужно вручную. Но есть набор удобных виджетов для добавления новых записей и просмотра доходов, расходов и остатка на счетах, причем в любой валюте. Учитываются инвестиции в криптовалюту и драгоценные металлы (золото, серебро, платину).

Можно настроить автоматическое распознавание необходимых операций из смс банков. Есть возможность синхронизации данных между мобильными устройствами и данными на персональном компьютере.

Домашнюю бухгалтерию можно использовать не только для управления личными финансами, но и ведения финансового учета индивидуальным предпринимателям и представителям малого бизнеса.

Прогнозы и аналитика

К 2025 году в мире 75 миллиардов подключенных к интернету устройств — примерно по пять на человека, и все они будут собирать данные. Интернет вещей и Big Data уже используются финансовыми организациями для сбора информации о клиенте. Понятно, зачем данные банкам и корпорациям – больше информации, эффективнее предложение, ниже издержки.

Банки, например, уже несколько лет вполне успешно определяют по поведению клиента в соцсетях вероятность того, что он не вернет кредит. Но есть и сервисы, которые начинают пробовать, как поставить Big Data и интернет вещей на службу простому пользователю.

- Например, Credit Karma с помощью больших данных пытается предсказать, в каком банке клиенту не откажут в кредите.

- Metromile использует интернет вещей в частном автостраховании. Компания сначала продает клиенту дешевую страховку за фиксированную абонентскую плату. А затем начисляет проценты за пробег, фиксирующий подключения к диагностической системе автомобиля датчиком. Он же позволяет в случае аварии быстро установить важные для выплаты страховки детали.

На мой взгляд, еще предстоит понять, как эффективно использовать этот огромный массив данных на пользу потребителю. В лучшем случае удастся интегрировать данные от «умных» устройств и датчиков в упомянутый выше PFM-помощник. Иначе останется радоваться экономии времени, переложив заказ пиццы на холодильник.

Mobills

Developer:

Price: Free

Это единственное разработанное в Бразилии приложение, которое приобрело популярность у пользователей других стран.

- контроль расходов и доходов;

- консолидация информации по кредитным картам;

- построение наглядных графиков и отчетов;

- предупреждения о том, что пора платить по счетам.

Можно использовать категории, в том числе для распределения финансов и постановки целей по отдельным категориям. Есть версия для устройств с операционной системой iOS.

Приложение является (и, как утверждают разработчики, всегда будет) бесплатным. Однако нужно иметь в виду, что техподдержка пользователей бесплатная, но осуществляется только на английском или испанском языке. Чат поддержки интегрирован непосредственно в приложении. Пользователи также хотели бы видеть русифицированный сайт.

Есть платная Pro-версия с дополнительными удобными функциями. Оплачивать подписку профессиональной версии можно ежегодно либо поквартально. Отключить платную версию можно за 24 часа до продления и ранее.

- Приложения для инвестиций: 6-ка ЛУЧШИХ

- Приложения для заработка денег на андроид

Stepik

Курс будет состоять из пяти блоков, которые будут одновременно являться шагами в построении своего личного бюджета. В первую очередь вы обсудите и оцените свои доходы, затем оцените расходы и вместе с преподавателем постараетесь проанализировать «необязательные» затраты. После этого вы определите, как будет наиболее удобно регулярно следить за своими расходами, а потом узнаете, как лучше отмечать достижения и обсуждать проблемы, которые возникают при ведении бюджета.

Курс даст вам возможность:

- Правильно планировать и управлять семейным бюджетом

- Получить дополнительный доход в свой бюджет

- Проанализировать текущие расходы и оптимизировать траты

- Создать резервный фонд семьи

- Эффективно управлять бюджетом с помощью банковских услуг

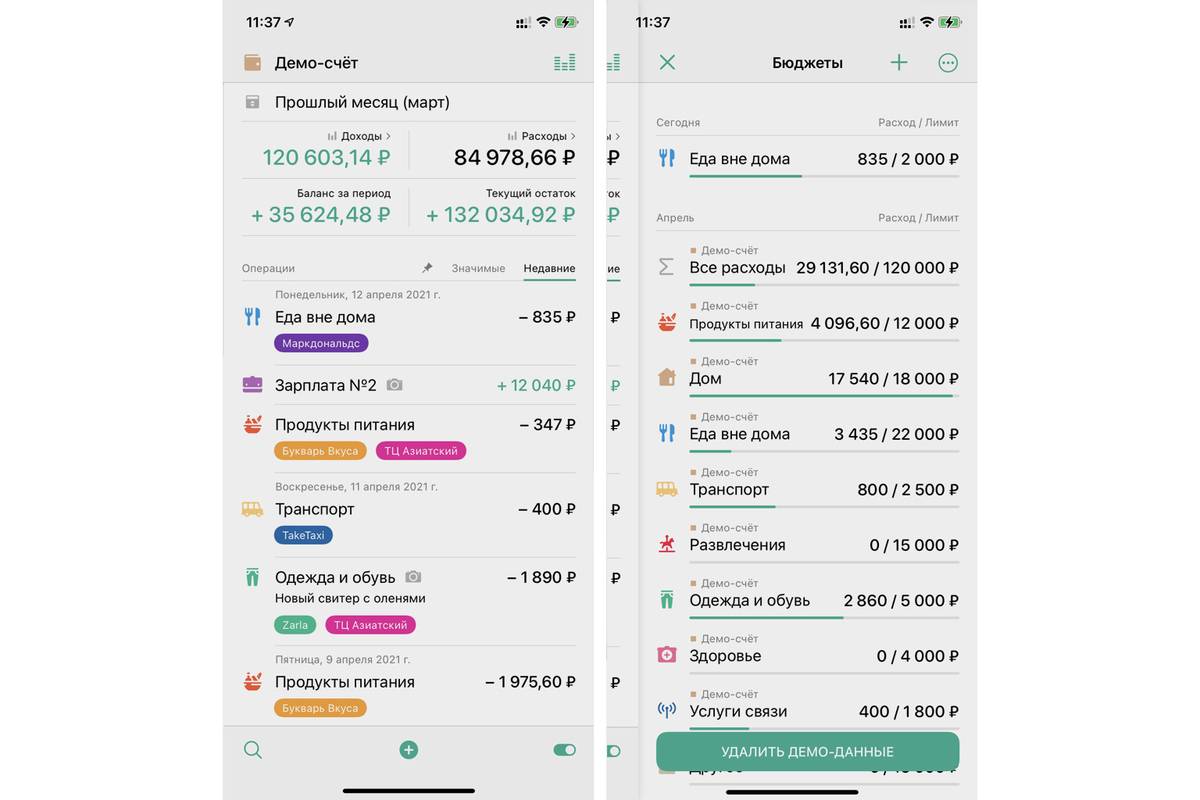

Money Flow

Доступно только в AppStore

Подписка: 199 рублей в месяц, 699 рублей в год и 2400 рублей навсегда.

Плюсы:

- обучение на примере готового демосчёта с расходами и бюджетом;

- распределение расходов по категориям;

- возможность настроить подкатегории трат;

- интерактивные диаграммы для аналитики по периодам, категориям или местам покупок.

Минусы:

- не синхронизируется с банками;

- нет бесплатной версии;

- только для iOS.

Money Flow чем-то похож на приложение онлайн-банка: цветные ярлыки расходов, лента с историей операций на главной странице. Но, в отличие от банка, здесь можно подробно распланировать бюджет на каждую категорию расходов и установить лимиты трат на месяц.

Например, вы получаете 80 000 рублей в месяц и делите их:

- 10 000 — в копилку;

- 30 000 — на обязательные платежи (аренду квартиры, коммуналку, интернет);

- 25 000 — на еду;

- 15 000 — на развлечения и одежду.

Приложение подскажет, как перераспределить деньги, когда приближается граница лимита: например, может посоветовать урезать траты на развлечения, если не хватает на еду. В настройках можно выбрать, какие расходы считать приоритетными, а какие второстепенными.

Разделение трат по подкатегориям поможет лучше понять, на какие именно товары вы тратите больше всего денег. Например, «Еда» включает в себя «Мясо», «Сладости», «Фрукты и овощи». Если, скажем, выяснится, что из 25 000 в месяц на еду половина суммы уходит на «Сладости», есть основания пересмотреть рацион питания.

У приложения очень подробная аналитика. Диаграмму можно настроить с учётом десятка фильтров: по периодам трат, местам покупок или суммам. Money Flow особенно понравится тем, кто готов разобрать свой бюджет буквально по копеечке и детально углубиться в его планирование.

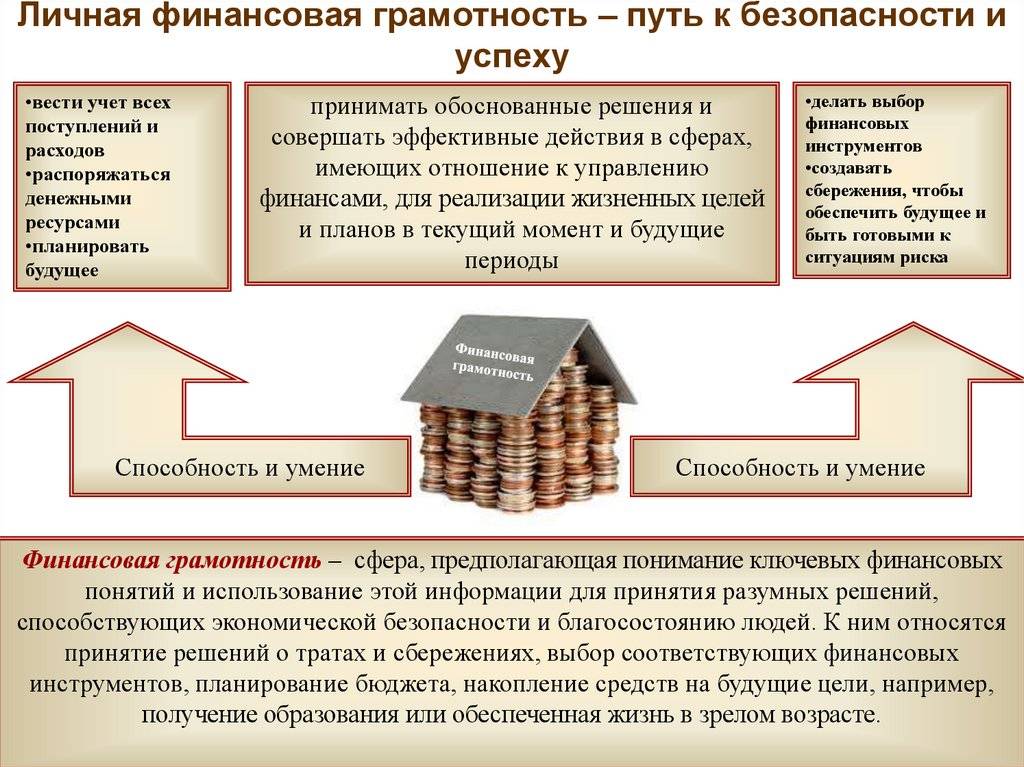

Повышение финансовой грамотности

Правильному распоряжению личными средствами способствует . К сожалению, этому не учат в школе. Поэтому каждый человек должен решить этот вопрос самостоятельно и непременно передавать полученные знания своим детям. Таким образом в современном мире удастся вырастить хотя бы часть поколения, умеющего решать материальные проблемы своими силами.

Банки и правительство видят в населении лишь послушных потребителей, они никогда не будут заинтересованы в самостоятельности граждан. Максимум того, на что способны эти институты — это обучить вас «правильно» брать кредиты и заносить свободные средства в пенсионный фонд, не давая при этом никаких гарантий на вашу безбедную старость.

Самообразование

Это первый и самый дешёвый способ повышения финансовой грамотности. Вами уже оплачен интернет, а там есть много полезной информации в свободном доступе. Потребуется инвестировать только ваше время, чтобы достичь первых успехов. Взяв на вооружение несколько простых советов, вы сможете освободить часть средств на дальнейшее инвестирование в саморазвитие.

Возможно, у вас катастрофически не хватает как раз свободного времени, что является прямым следствием попадания в финансовую западню. В такой ситуации начните с управления личным временем, прочитав нашу статью о тайм-менеджменте.

Специализированная литература

Желательно формировать свою библиотеку на бумажном носителе. Знания без материального подкрепления быстро улетучиваются, если вы не успеете превратить их в навык. Полезно перечитывать книги после достижения определённых успехов, так как в этом случае вам откроются новые грани смысла в «старых» предложениях. Полностью понять глубину содержания, можно лишь достигнув уровня развития автора книги.

Обучающие курсы

Традиционное образование, включая высшее, призвано сделать из вас хорошего исполнителя чужой воли. В практическом смысле, оно полезно лишь для того, чтобы научиться самостоятельно получать новые знания. А процесс самообразования необходимо продолжать всю оставшуюся жизнь.

Именно семинары призваны в короткий срок дать максимум полезной информации по узкой теме. На таком семинаре человек с практическим опытом концентрированно передаёт вам сведения, как достичь того же результата, минуя ошибки первопроходца. Если вы уже умеете зарабатывать больше, чем тратить, обязательно попробуйте посетить платные курсы повышения финансовой грамотности.

Бесплатный сыр

Сейчас существует масса разных предложений на рынке инфобизнеса. Также широко распространены бесплатные семинары, организаторами которых являются компании сетевого маркетинга. Если вам предлагают получить какие-то знания безвозмездно, причём семинар проходит в шикарной обстановке, то скорей всего вам красиво продадут что угодно, кроме полезных навыков. Но даже такой опыт будет полезен, чтобы впоследствии уметь отделять зёрна от плевел.

При правильном подходе, вложения в собственное обучение окупаются многократно. Этот путь невозможно пройти без ошибок, но именно они дадут наиболее ценный опыт, который вы не почерпнёте, перечитывая умные книги хоть сто раз. Только действия приближают к результату.

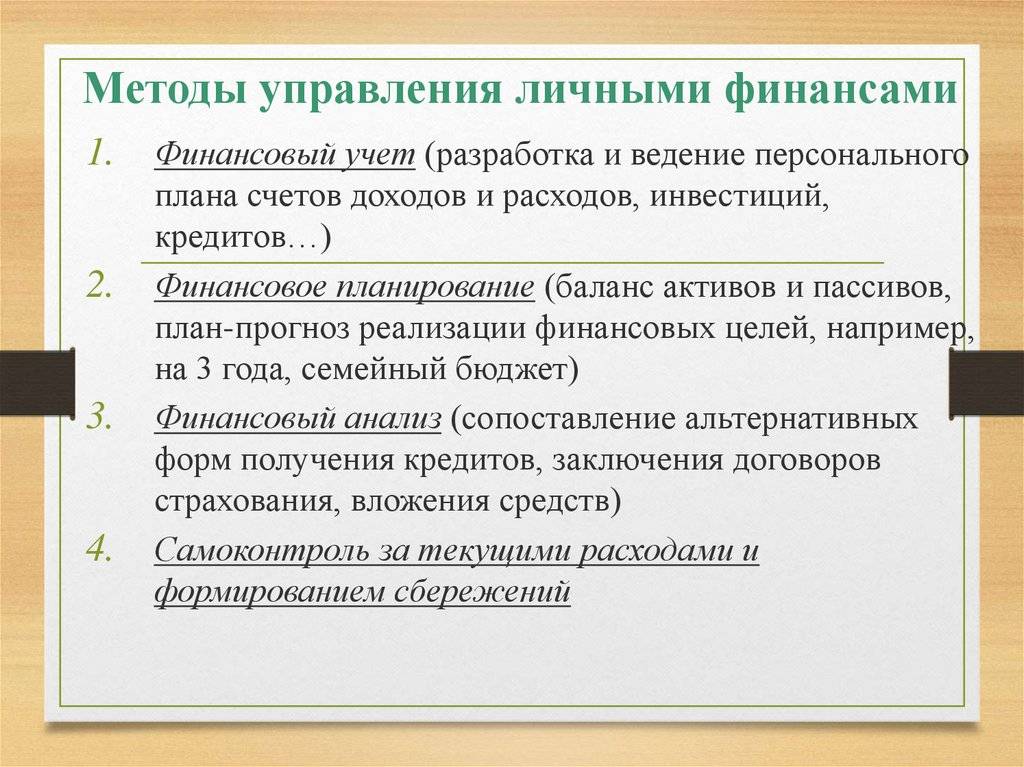

Эффективное использование денег

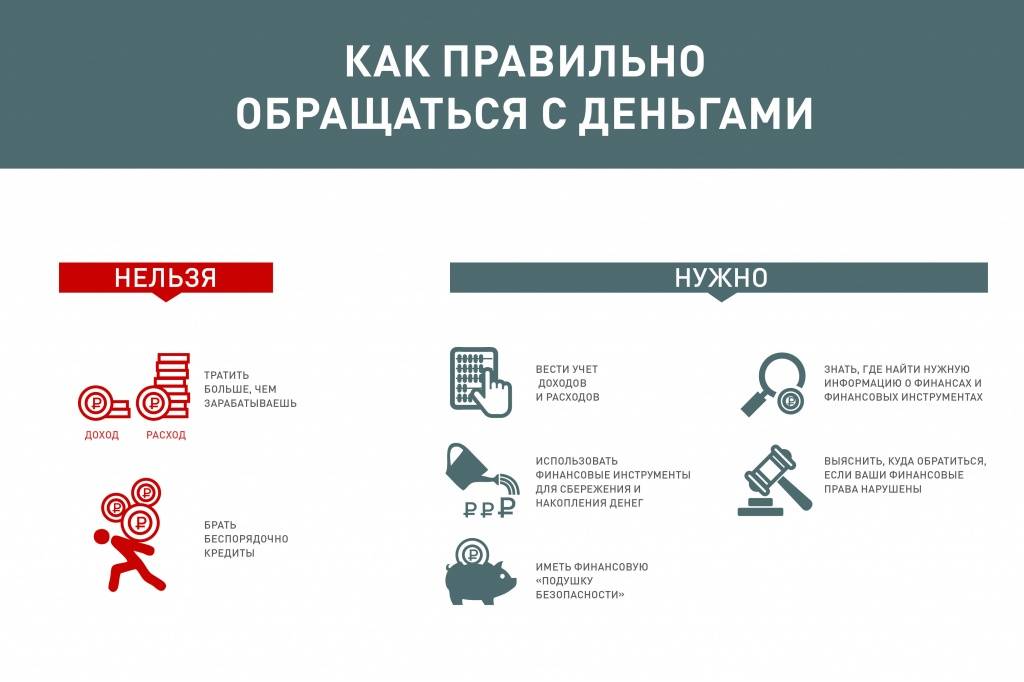

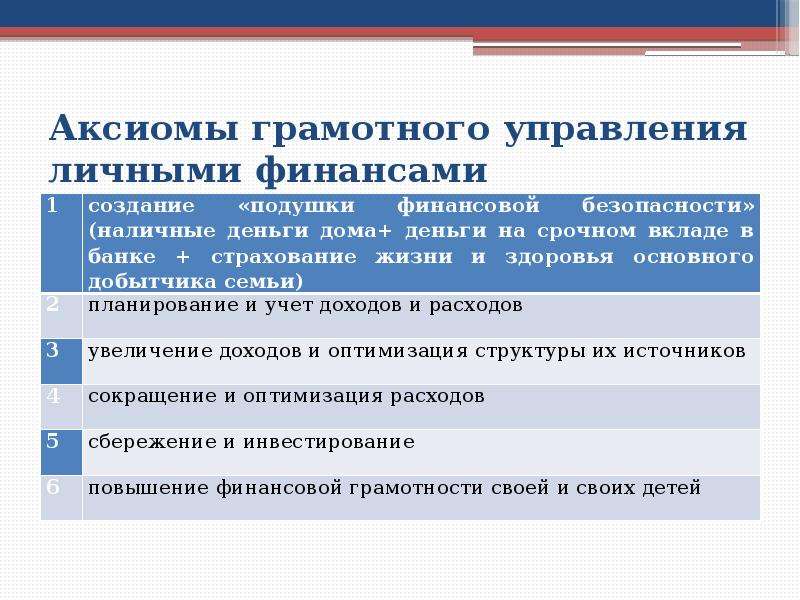

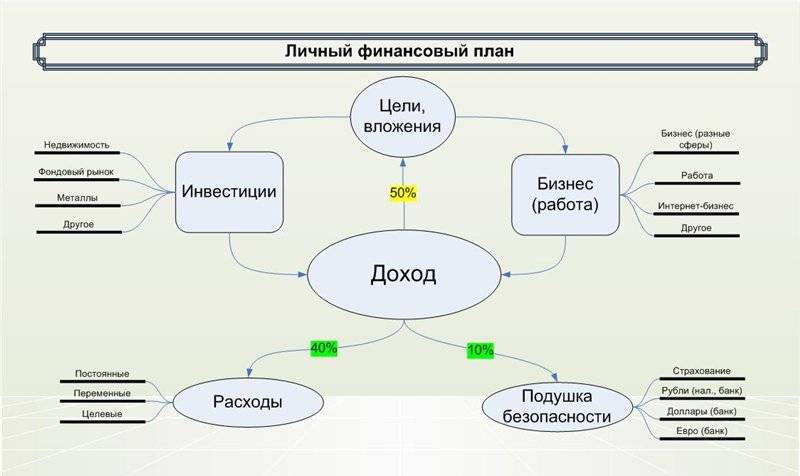

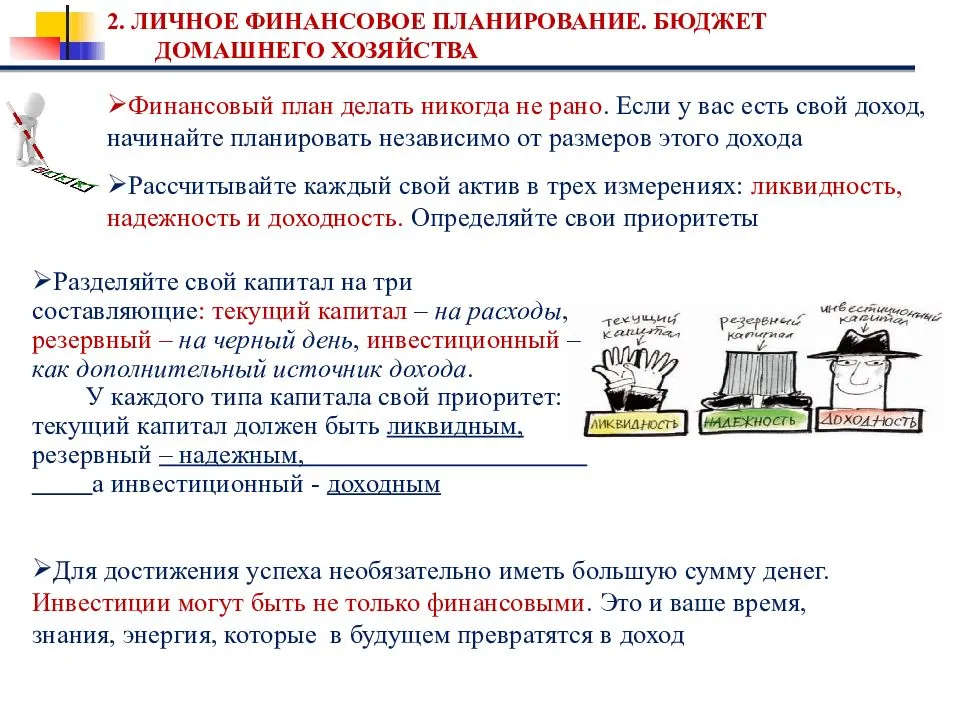

Приведём несколько советов, которые помогут вам грамотно использовать личные средства. Все состоятельные люди имеют подобные пункты, как часть своего финансового плана

Неважно, сколько вы зарабатываете, если у вас нет хороших финансовых привычек. Мышление бедного человека будет приводить к отсутствию денег при любом уровне дохода

заведите себе хорошие финансовые привычки

Отслеживайте свои расходы

Выделите один пробный месяц, когда вы будете записывать все свои траты. Вы удивитесь, какое количество денег уходит у вас на всевозможные мелочи, без которых можно было обойтись. Личные финансы не прощают невнимания к себе. Представление о собственных статьях расходов подвигнет вас быть экономнее и эффективней распоряжаться средствами.

Исключайте спонтанные покупки

Современные системы маркетинга направлены на постоянное стимулирование покупок. Чем быстрей вы принимаете решение, тем легче расстаться с деньгами. Даже если их не хватает, к вашим услугам выгодные кредиты и даже беспроцентные рассрочки. Имея личный финансовый план, вам будет проще устоять перед эмоциональными приобретениями.

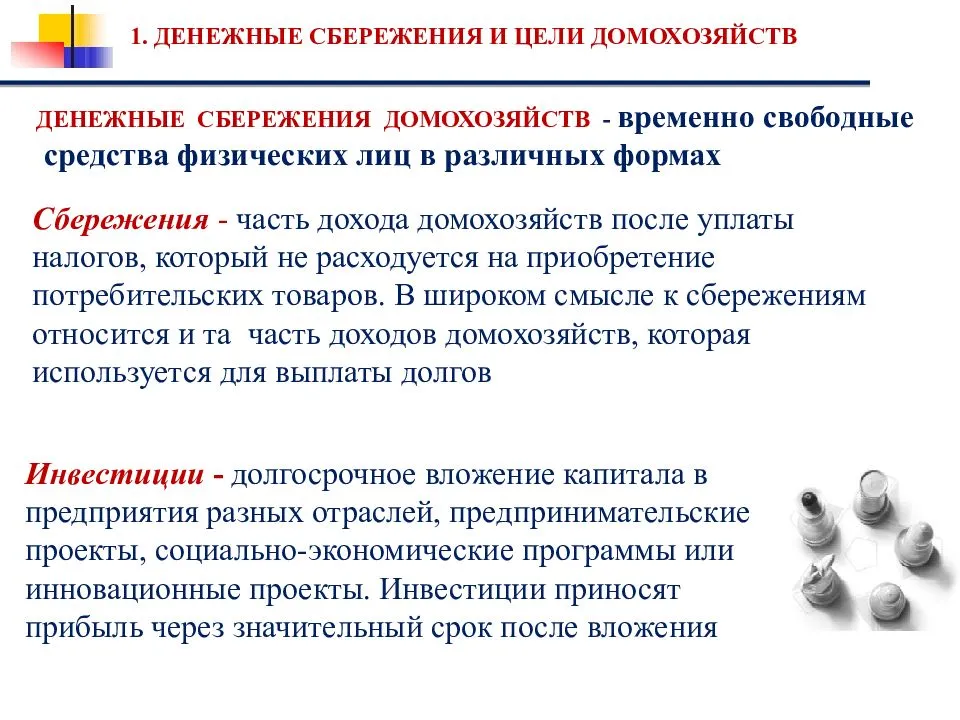

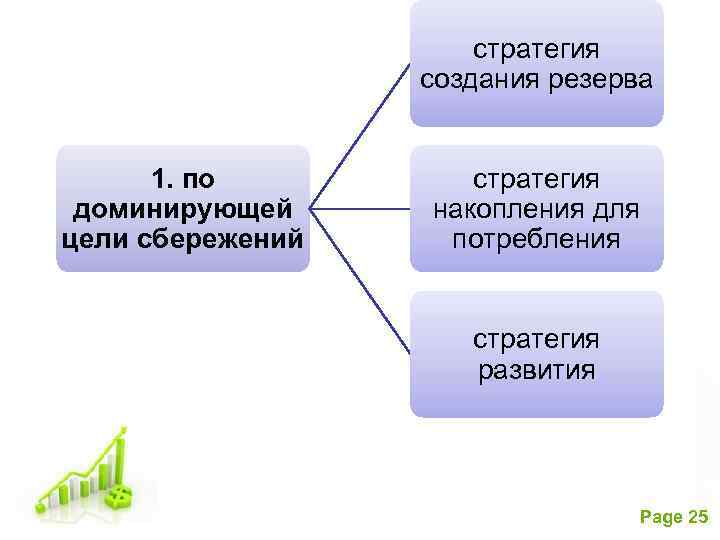

Всегда откладывайте часть дохода

Важно откладывать какую-то часть своего дохода каждый месяц. Пусть это будет хотя бы 10%, но станет вашей привычкой

Из этих денег формируется фонд финансовой безопасности, а впоследствии делаются первые инвестиции. Все богатые люди сохраняют и приумножают дельту, некоторые из них откладывают вплоть до 80% заработанного дохода.

Отложите деньги на чёрный день

Даже если такой день не наступит, всегда необходимо иметь личный фонд безопасности. Он поможет в случае возникновения проблем с финансами или просто убережёт вас от долговой ямы. Стандартный размер такого фонда — 6 среднемесячных расходов, а лучше 12.

финансовая безопасность = резерв (6-12 месячных расходов)

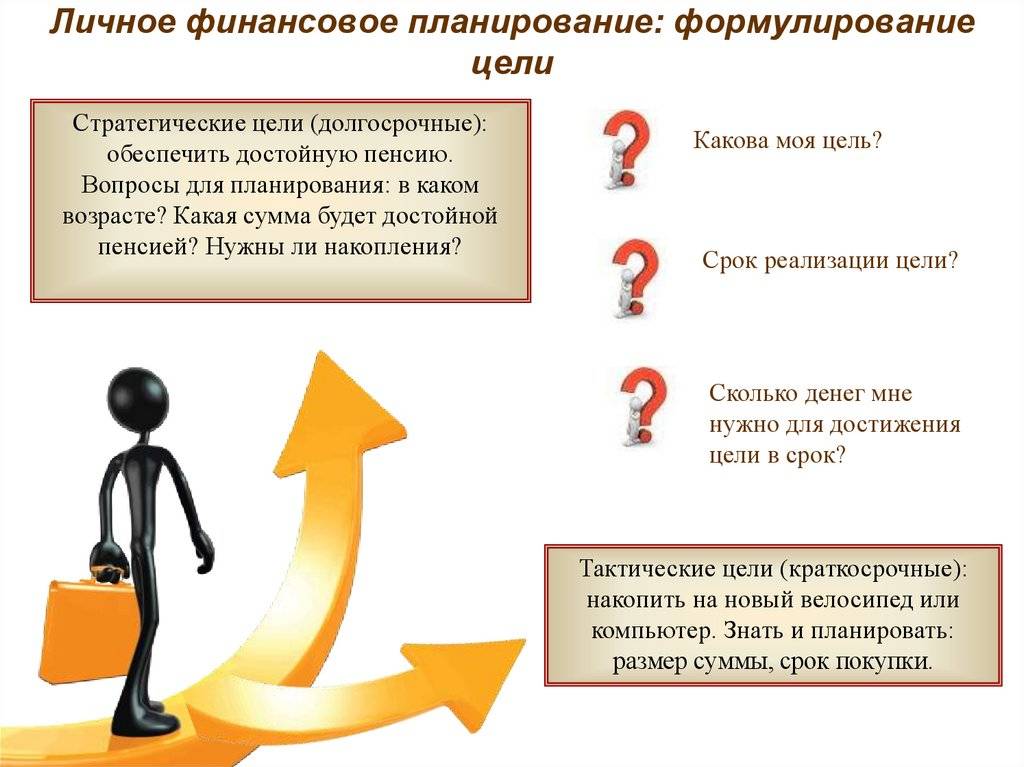

Всегда имейте стратегию

Решите, каких материальных целей вы хотите достичь в кратковременной и долгосрочной перспективе. Исходя из того, какое количество денег вам необходимо для этого, формируйте свои траты. Описанный выше метод 50-30-20 может стать очень неплохим решением.

Личный финансовый план

Все описанные выше советы — составляющие личного финансового плана. Если у вас нет плана богатства, то у вас есть план бедности. Если у вас нет плана по расходам, то все ваши покупки спонтанные. Если вы не имеете своего плана по распоряжению собственными средствами и имуществом, то у банков и правительства он есть. И тогда личные финансы уже не являются вашими.

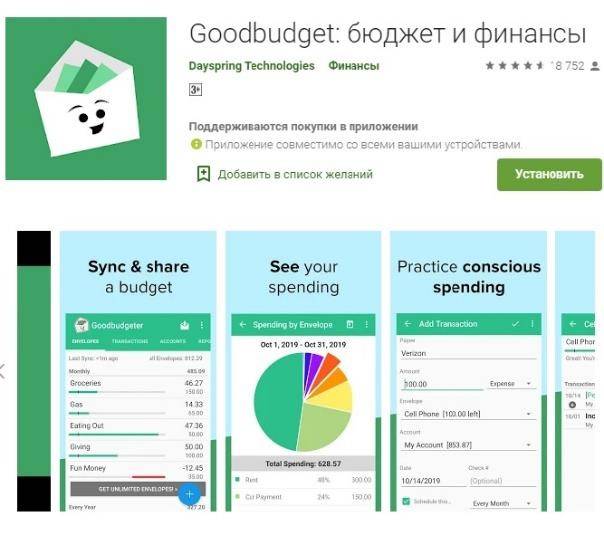

Используйте современные технологии

В наше время разработаны программы и приложения, позволяющие значительно упростить учёт столь важного фактора благосостояния, как личные финансы. Скачайте одно или несколько приложений на свой смартфон для пробы

Остановите выбор на самом подходящем и заведите привычку регулярно им пользоваться — эффект не заставит долго ждать.

Почему важно держать личные финансы под контролем?

Для того чтобы перестать жить от зарплаты до зарплаты и наконец-то начать откладывать, нужно заняться учетом доходов и расходов. Анализ личных финансов это первый и главный шаг на пути к финансовому благополучию и повышению финансовой грамотности.

Давайте более подробно рассмотрим этот пункт.

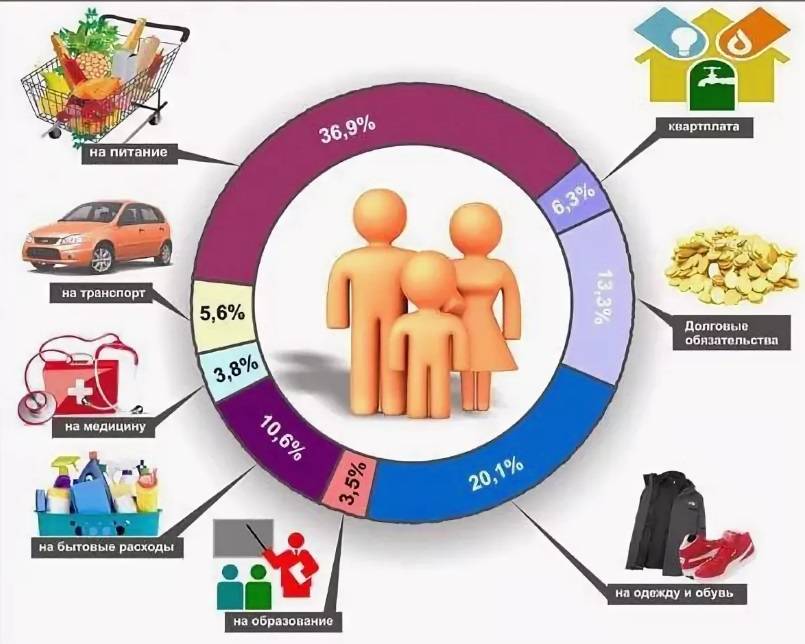

Контроль расходов

Ведя статистику своих ежедневных трат, вы точно будете знать куда и сколько потратили. А через некоторое время вы будете удивлены, что до 30% бюджета ежемесячно уходит на спонтанные покупки или как я их называю “хотюнчики”. Перекусы по дороге, мелкие радости, заходы в кафе и тому подобное.

Понимая, какие из статей съедают большую часть бюджета, вы сможете произвести оптимизацию расходов. Тем самым высвободив свободные средства.

Увеличение доходов

Проанализировав расходы, исключив ненужный слив денег, перенаправляем средства в другие статьи или сбережения. На этом наша миссия не заканчивается, невозможно все время идти по пути уменьшения трат и ограничивая себя во всем. Вскоре вы просто забросите это занятие.

Оптимизировать доходы сложнее, нежели урезать категории трат. Но, если вы занялись личным бюджетом, значит, в вас есть потенциал на дальнейшие действия. Что мы можем предпринять, чтобы повысить свой доход?

Заняться самообразованием.

Пройти профильные курсы, повысить квалификацию, получить второе высшее. Есть любимое хобби, почему бы его не превратить в дополнительный источник дохода.

Собственный бизнес.

Вариант не для всех, здесь нужно сначала взвесить все за и против, просчитать риск, определиться с нишей и т.д.

Продажа имущества.

На этом виде можно неплохо пополнить свой кошелек. Продать на Авито или Юле ненужные вещи. Посмотрите у себя, какие ненужные вещи занимают место.

Заработок через интернет.

Оптимальный вариант в наше время. Весь бизнес переходит на онлайн, многие предприятия переводят сотрудников на удаленку, так как это выгоднее. Появляются все новые интернет-профессии и способы заработка.

Многие любят хаять государство, но с помощью него можно неплохо пополнить свой бюджет.

Есть различные пособия, льготы, налоговые вычеты, поддержка малоимущих и многодетных семей, очередь на получения жилья. Единственное, не нужно рассчитывать на все это как на источник дохода. Воспринимайте это как подарок.

Немного о сетевом маркетинге

В странах бывшего СССР компании сетевого маркетинга снискали в большей степени недобрую славу. Между тем, это очень демократичный способ перейти в мир бизнеса, не бросая сразу основную работу и не делая огромных вложений, в отличие от покупки готовой системы (франчайзинг)

Чтобы добиться реальных результатов в сетевом маркетинге, следует при выборе компании обращать внимание на её составляющие в следующем порядке:

- Хорошая репутация

- Программы личностного развития

- Сильная команда наставников

- Люди в штате, с которыми приятно общаться

- Качественный продукт

Обратите внимание, сам продукт имеет значение в последнюю очередь. Там, где его ставят на первое место, будет сложно вырасти в хорошего лидера

Скорей, вы станете хорошим покупателем. Мы не ставим целью очернить сетевой маркетинг, для определённого типа людей это действительно может стать хорошей дорогой к благополучию.

С точки зрения личных финансов, общение в кругу МЛМ может помочь найти единомышленников, которые готовы говорить о деньгах с интересом. А это уже полдела, так как большинство людей при упоминании денег лишь брезгливо морщатся и стараются сменить тему. Это во многом объясняет, почему деньги также брезгливо избегают таких людей.

уважайте деньги, чтобы они отвечали вам взаимностью

Вы также можете попытаться создать собственную систему бизнеса. Имея при этом опыт в сетевом маркетинге, вы удивитесь, насколько правильные вещи говорят его представители. Проблема перехода из наёмных работников в бизнесмены состоит в том, что одни и те же слова люди из разных реальностей воспринимают совершенно по-разному. Расширив однажды свою реальность в области бизнеса, вам откроются новые смыслы, которые недоступны работникам по найму.

Основные способы ведения учета личных финансов?

- Держать в уме все доходы и расходы. Хорошо, если у вас отличная память, но все же со временем, когда объем информации вырастет в разы, вы просто запутаетесь.

- Учет на листке бумаги, в тетрадке или блокноте. Дабы не заморачиваться записями после каждой покупки, рекомендую собирать все чеки или делать заметки на телефоне, а в конце дня производить запись.

- Таблицы Google, Excel. Очень удобный вариант, так как с помощью различных формул все подсчеты ведутся автоматически. Вам нужно только внести данные в нужную ячейку.

- Существует большое количество приложений и сервисов для учета и управления персональными и семейными финансами. Вот 3-ка популярных:

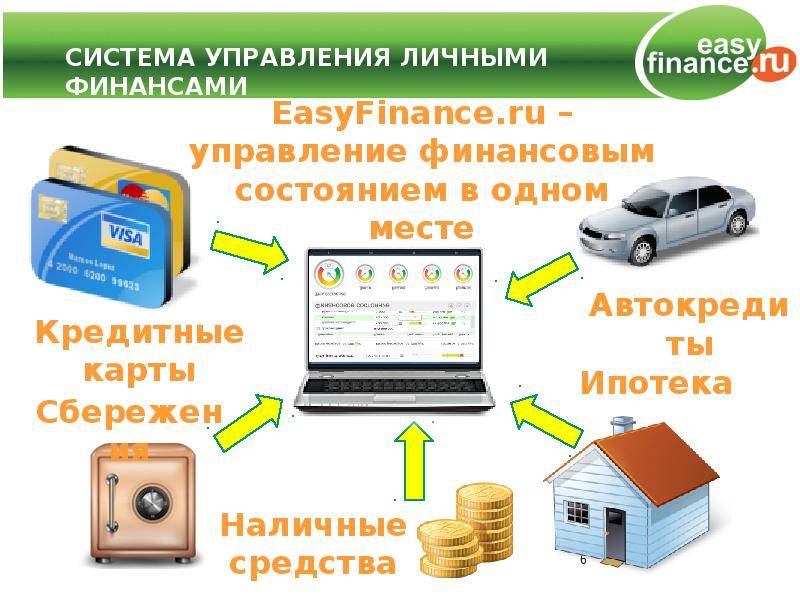

EasyFinance — это целая система управления финансами.

CoinKeeper — приложение для учета и планирования. Я пользуюсь Коинкипер 3 в связке с ексель таблицей.

Дзен Мани — управление, учет и планирование личных финансов.

Не важно где и как вести учет, главное начать это делать. Со временем вы подберете оптимальный вариант

Финансы — просто и удобно

Приложение привлекает в перую очередь красотой оформления и удобством. Больше не возникнет необходимости тонуть в дебрях банковских приложений. Программа возьмет все на себя. Удобно, что приложение умеет автоматически расчитывать баланс по каждой карте и затем переводит все расходы в наглядную форму диаграммы. Важный момент любого приложения для финансов — сортировка по различным категориям, дате и суммам. Если стандартных категорий будет мало — всегда можно создать свои. Я думаю, что сейчас каждый россиянин мечтает иметь заработную плату, не привязанную к отечественной валюте. Для тех, у кого это получилось, приложение позволяет учитывать финансы в разных валютах. И в отпуске тоже будет удобно.

Приложение Финансы — легкий способ контроля денежных средств.

Осваивайте программы для планирования и финансового воспитания

Доминика Бродвей признавалась, что её любимый программный инструмент для планирования и контроля денег – Personal Capital. Но это лишь один пример из множества полезных и удобных приложений. Все они в разной степени помогают увидеть общую картину финансового положения, доходы, расходы, а также прогнозируют ситуацию на ближайшее время. Причём во многих случаях за это даже не нужно платить.

Она также рекомендует ежедневно проверять банковские счета: «Это полезная привычка для тех, кто хочет контролировать расходы и распределение личных средств».

Если вы тоже хотите упростить планирование и управление деньгами, обратите внимание на приложения для финансов, о которых мы уже писали отдельно

Коммуникации и советы

На основе технологий искусственного интеллекта создаются цифровые помощники и консультанты. Самый простой пример — чат-бот, заменяющий в банках сотрудников колл-центров. Обычно он отвечает на несложные вопросы, например, об услугах. И хорош хотя бы тем, что работает круглые сутки 7 дней в неделю при минимальных затратах.

Существуют и автоматизированные помощники, которые умеют анализировать потребности клиента и давать советы по управлению финансами. Чаще всего такой сервис встроен в мобильное приложение банка, откуда получает информацию о пользователях. Главная задача — контролировать финансовое поведение.

Один из примеров — сервис KAI от Kasisto который способен общаться с пользователем не только в текстовом режиме, но и в голосовом. Или Moneystream: подключается к банковским аккаунтам и формирует графики финансовой активности пользователя. О возможных тратах и платежах он сообщает по электронке. И высылает смс в случае любой необычной активности.

И голосовые, и текстовые помощники пока что дают лишь стандартные ответы и ограничены инструментами той системы, к которой подключены. Но в будущем они смогут стать более вариативны и будут полностью выстраивать финансовый план для пользователя, учитывающий все его доходы, расходы и помогать инвестировать во все возможные активы.

Консультантам, уже уступившим на поле составления инвестиционных портфелей робоэдвайзерам, вновь придется подвинуться. PFM (personal financial management) будет технологией, которая серьезно упростит жизнь обычному человеку.

Сложность ведения личных финансов

Проблемой учёта личных финансов у многих людей является нежелание им заниматься. Необходимо записывать свои траты, анализировать их, составлять бюджет и придерживаться его. Всё это кажется рутиной и требует значительных усилий.

если вы не проявите внимание к своим деньгам, они утекут к «более внимательным» хозяевам

Состоятельные люди могут позволить себе нанять помощника или финансового консультанта, который будет выполнять рутинную работу за них. Если у вас средний или малый достаток, вам всё же придётся взять на себя эти функции. В противном случае, о вас «позаботятся» банки и государство таким образом, что к пенсии вы останетесь без копейки свободных денег.

Денежная игра для всех

Чтобы делать что-то без усилий, надо делать это с интересом. С момента появления первых денег, весь мир играет в игру «Кто кому должен?». Одни делают это осознанно и увлечённо, другие вынуждены играть в неё по чужим правилам и постоянно проигрывать. Сделайте ведение личных финансов увлекательной игрой, придумывайте свои комбинации (в рамках законодательства) и выигрывайте.

Expense Manager

Это приложение приятно выделяется на фоне остальных тем, что оно полностью бесплатно. В нём нет никаких премиум-функций, недоступных без подписки. Единственное, что раздражает в бесплатной версии, — реклама, но она ненавязчива, и её можно отключить, купив Pro-лицензию.

Отслеживание расходов и доходов, работа со счетами, организация платежей — всё это есть в Expense Manager. Кроме того, в приложении можно визуализировать все ваши доходы и расходы с помощью календаря или разноцветных диаграмм. Наконец, в специальном разделе приложения можно найти калькуляторы валют, вкладов, кредитов и чаевых.

Менеджер Pасходов

Разработчик:

Bishinews

Цена: Бесплатно

НОВОЕ в версии 1.5.0 от 24.01.2010

Перевод денег с комиссиейВ документ “Перевод денежных средств (обмен валют)” добавлена возможность указывать комиссию.

Комиссию можно указать как процент от переводимой суммы, либо фиксированной суммойРасширенное планирование:Полностью переработан документ “Расширенное планирование”. Теперь в одном документе можно составлять план сразу на весь месяц.

При этом документ может быть автоматически заполнен по фактическим затратам в прошлом месяце или за аналогичный месяц прошлого года.

Теперь прямо в документе планирования пользователь видит фактические затраты по выбранной статье в предыдущих месяцах (смотря на эти данные проще понять сколько запланировать на следующий месяц)

Новый отчет “Денежный поток (Cash Flow)”Добавлен новый отчет. Отчет “Денежный поток (Cash Flow)” – позволяет анализировать в одном отчете остатки денежных средств на начало и на конец дня (месяца, квартала, года) и движения денег по статьям движения Настройки рабочего столаВ настройках теперь можно отключать бегущую строку (для тех, кто не хочет чтобы их финансовое положение случайно кто-то подсмотрел).

Так же можно полностью отключить рабочий стол (по просьбам трудящихся)Статьи движения денежных средствПри выборе статей движения в документы – в правой части экрана выводится информация о затратах (доходах) по этой статье в предыдущих периодах.

Документ “Расход денег”В документе появилась кнопка “Сохранить и ввести новый”. Если нажать ее, то текущий документ будет проведен и закрыт и автоматически откроется новый – для ввода других расходов.

В журнале “Расход денег” появилась небольшая панелька слева. Можно посмотреть остатки на счетах текущие и быстро сформировать отчеты по расходам за сегодня, за эту неделю и за этот месяц. Мы будем ее развивать и внедрять во все документы.

Как изменяются отношения с деньгами после ухода в свободное плавание

Чтобы ощущать финансовую стабильность и не считать дни от зарплаты до зарплаты, необходимо контролировать и планировать доходы и расходы. Это нужно делать и наемным работникам, и фрилансерам. Но у первых все достаточно просто: аванс и зарплата, несколько обязательных платежей. У фрилансеров все несколько сложнее.

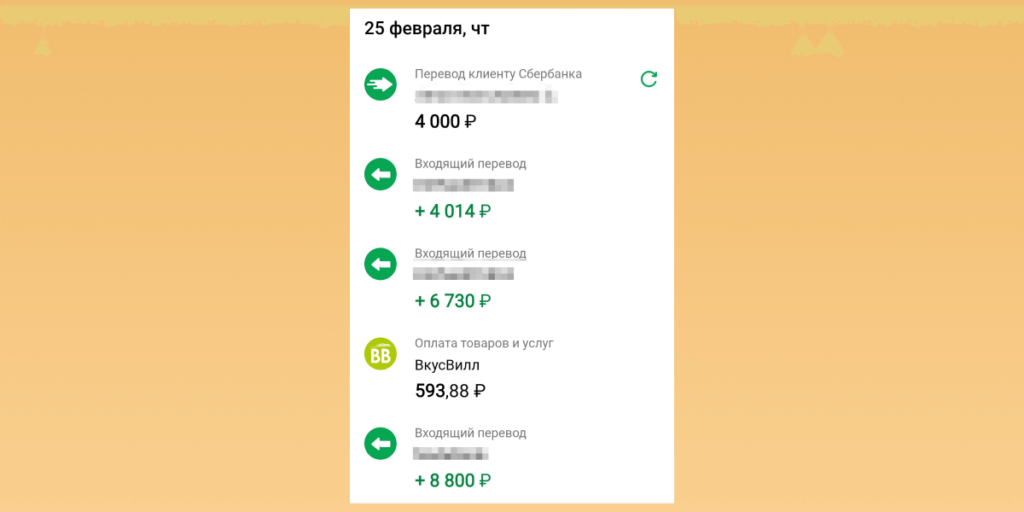

Больше переводов. Вместо предсказуемых доходов в одни и те же даты фрилансер может получать несколько платежей в неделю. И мелких, и не очень. Иногда они могут поступать хаотично.

Если не контролировать денежные потоки, будет то густо, то пусто

Несколько источников дохода. Вместо одного работодателя у фрилансера могут быть разовые заказы или 2–3 постоянных клиента. В первом случае деньги могут поступать из десятка различных источников.

Необходимость контролировать оплаты. Конечно, наемным работникам тоже могут задерживать зарплату. Но если вы ждете определенную сумму в конкретный день, то вряд ли упустите ее из виду. Когда деньги поступают хаотично от разных отправителей, можно запутаться, что оплатили заказчики, а что пока нет.

С такими особенностями финансовый учет занимает больше времени и требует повышенного внимания. Чтобы было проще справиться, можно использовать специальные инструменты.