Способы ведения учета финансов

Ну а сейчас я предлагаю вашему вниманию несколько наиболее действенных способов, которые сделают управление семейным бюджетом грамотным, простым и комфортным. Самыми распространенными формами учета можно считать:

- Ведение домашней бухгалтерии путем записи всех финансовых операций в ручном режиме. Записываются все доходы и траты в блокнот или тетрадку. Этот вариант учета хорош тем, что вам не придется ни в чем разбираться. Способ простой, понятный и доступный. Вам не нужно будет устанавливать на компьютер программы для учета и управления финансами: блокнот с записями можно всегда держать под рукой и фиксировать все расходы сразу после того, как вы их совершите. Единственным минусом такого способа можно считать ручные подсчеты, которые будут отнимать у вас довольно много времени.

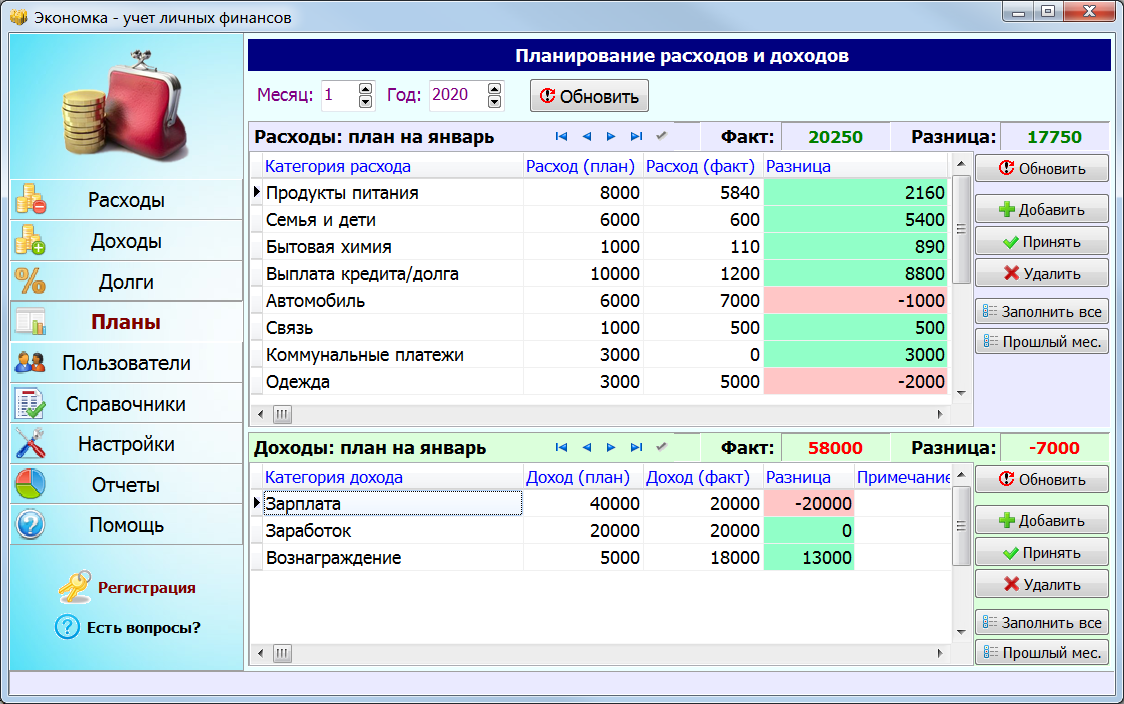

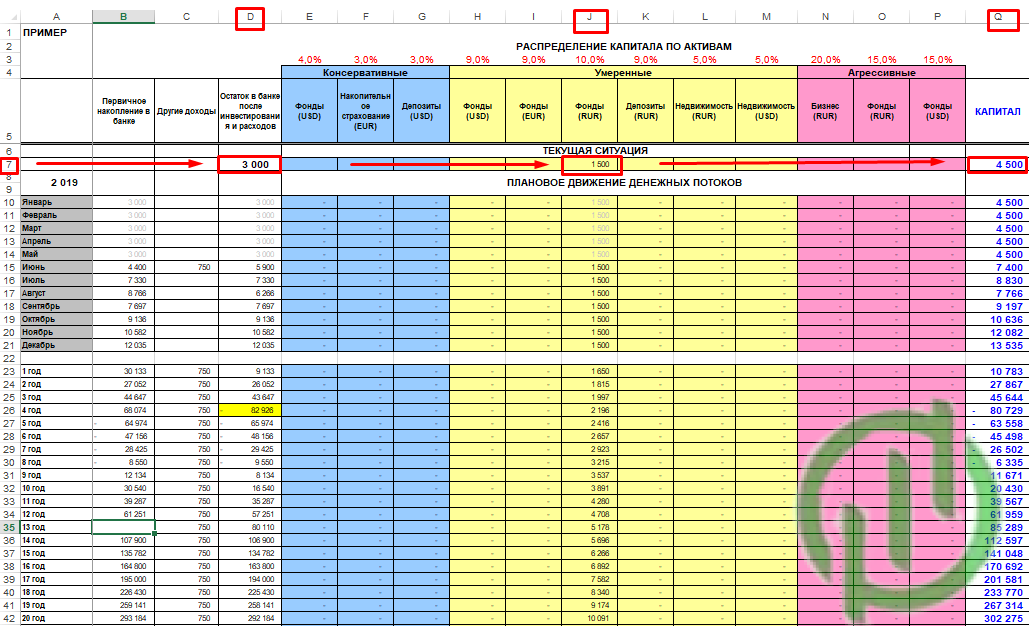

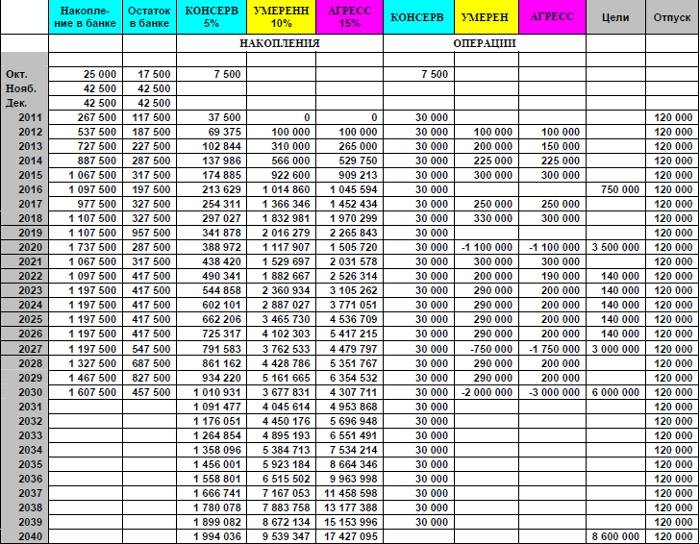

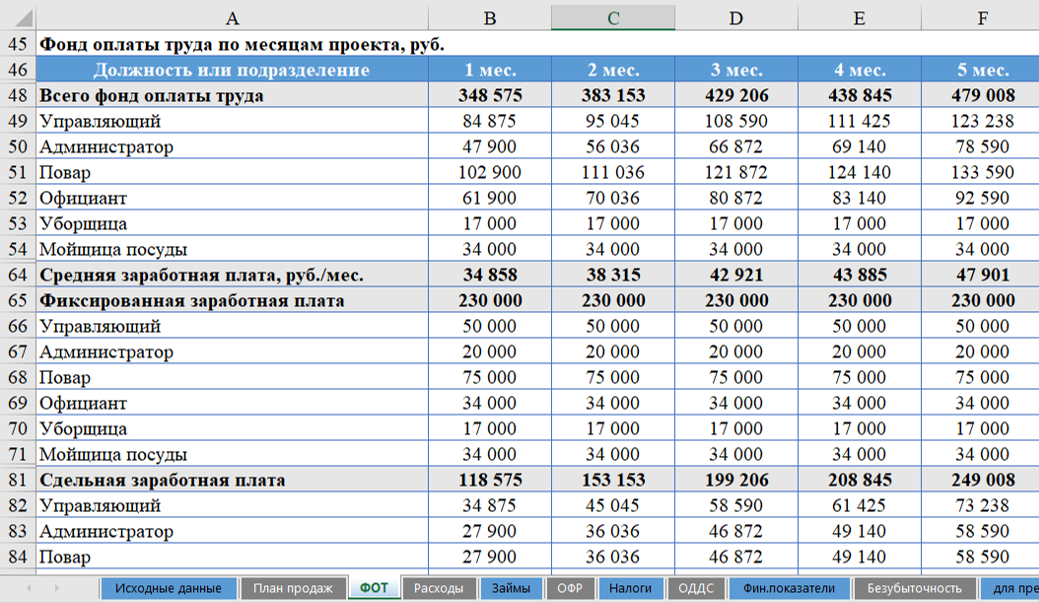

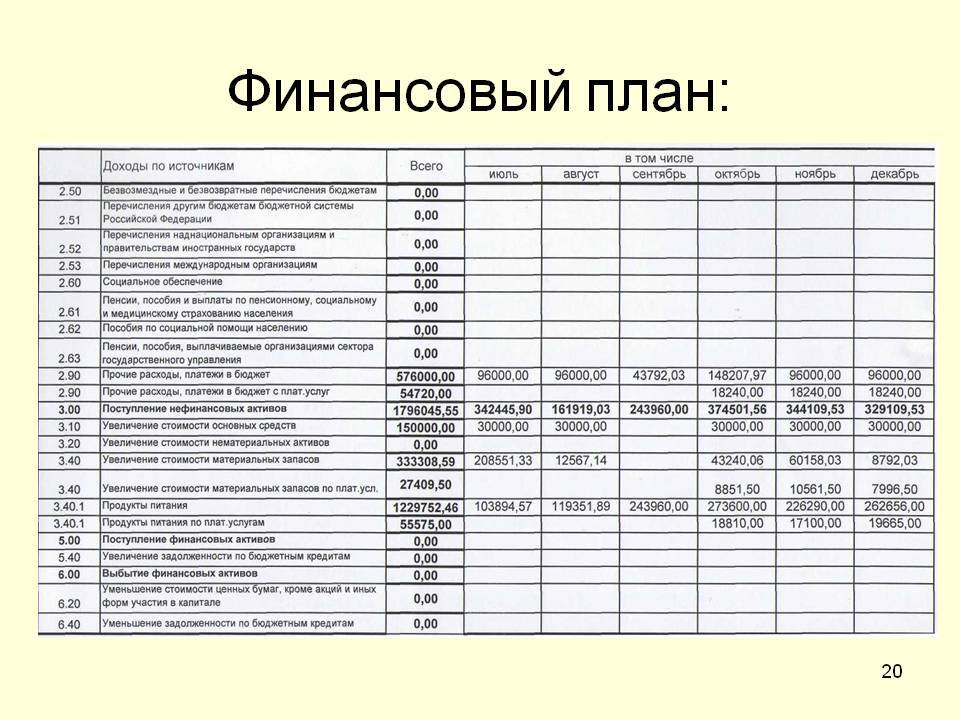

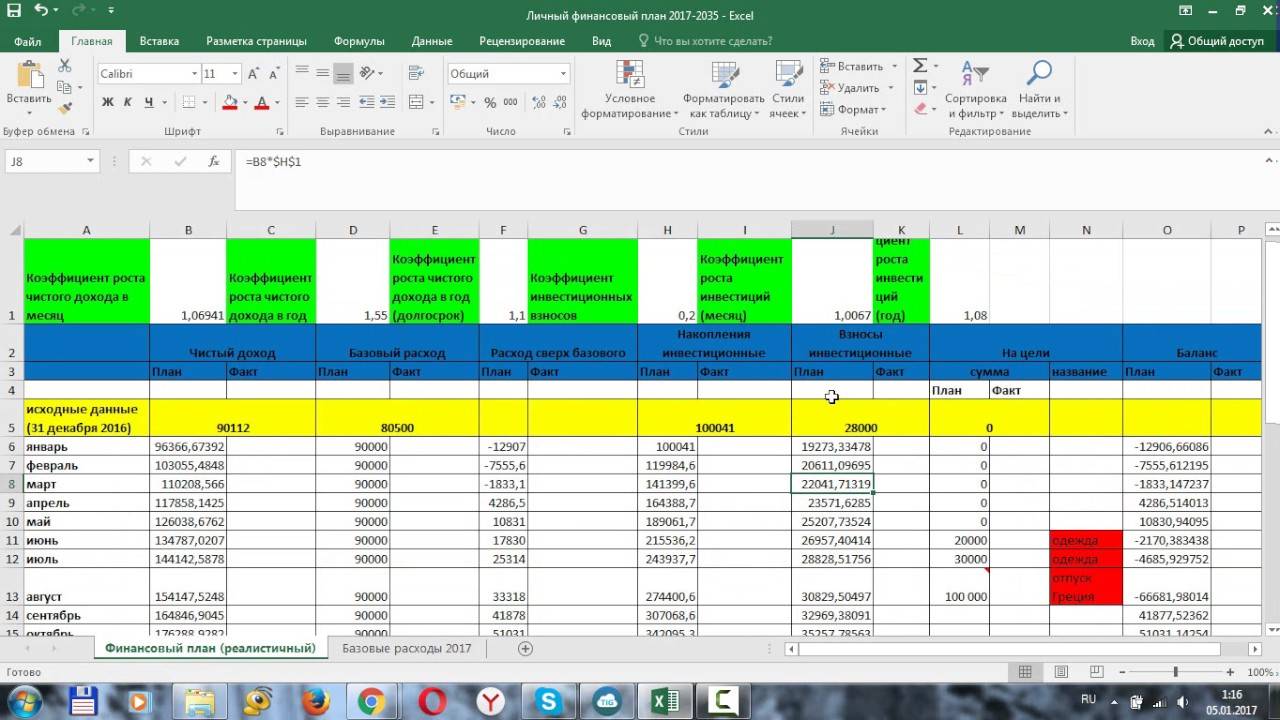

- Альтернативным блокноту «бухгалтером» может стать Excel или любые другие программы, умеющие вести домашнее счетоводство. Имея базовые навыки в работе с Эксель, 1С, домашний бюджет и тому подобными программами, вы сможете не только автоматизировать процесс подсчетов, но и разбить доходы и расходы по категориям. Для вас больше не будет проблемой ведение статистики и анализ операций. Что касается недостатков такого способа, то здесь нужно быть готовым к тому, что если программа даст сбой или вы потеряете (нечаянно удалите) файл, все ваши подсчеты пойдут прахом.

- Наиболее современным вариантом можно считать учет личных финансов в режиме онлайн. На мой взгляд, такой способ наиболее удобен, поскольку вы сможете заполнять личный финансовый отчет в любой точке мира, где есть доступ к интернету. Кроме того, сервис самостоятельно будет анализировать, считать и иллюстрировать статистику по вашему «дебету» и «кредиту». Думаю, недостаток такого средства учета очевиден: нет интернета — нет бухгалтерии.

Имущество в собственности

В этом разделе необходимо указать все активы личного бюджета, которые есть в наличии на момент составления финансового плана. Сюда относятся:

1. Денежные активы. Их можно и нужно разделить на несколько категорий:

- Текущие средства — денежные средства, имеющиеся в наличии для оплаты текущих расходов;

- Резервы — финансовая «подушка безопасности», предназначающаяся для использования в случае возникновения непредвиденных расходов;

- Сбережения, накопления — финансовые средства, предназначающиеся для оплаты каких-то конкретных расходов в будущем;

- Капитал — денежные активы, использующиеся для инвестирования с целью получения пассивного дохода.

2. Материальные активы. Сюда включаем ценное имущество в неденежной форме:

- Недвижимое имущество (квартиры, дома, дачи, гаражи, земельные участки, коммерческая недвижимость и т.д.);

- Транспортные средства;

- Ценные бумаги (акции, облигации, депозитные сертификаты и т.д.);

- Банковские металлы;

- Ценное оборудование;

- Прочее имущество, представляющее ценность.

Рассматривая активы человека или семьи, необходимо также разделить их на те, которые используются с целью получения дохода (например, недвижимость, сдаваемая в аренду, сбережения на банковских вкладах и т.п.) и те, которые приносят только расходы или ничего не приносят.

Понятие ЛФП

У всех людей есть определённые цели. Они могут быть простыми, бытовыми, к примеру, дотянуть до зарплаты не влезая в долги, отремонтировать квартиру через год или купить новый компьютер. Цели могут быть и глобальными: накопить денег на образование детей или приобретение машины, квартиры и пр.

Можно приблизительно рассчитать, сколько нужно денег, чтобы достичь своей цели, посчитать доходы и расходы за это время. Понять, что получая текущую зарплату невозможно ничего достигнуть, и пойти взять в банке кредит.

Однако, если записать на бумаге всё то, что пытались прикинуть в уме, картина может кардинально измениться. Это наглядно продемонстрирует, что расходы не соответствуют доходам. Как происходит утечка денег, способы остановки этого бесконтрольного процесса, что нужно предпринять для приумножения денежных средств – на все эти вопросы может ответить ЛФП.

Личный финансовый план является финансовым инструментом, помогающим анализу и оптимизации денежных потоков, в которых люди находятся в течение всей жизни. Это способствует разработке механизма, позволяющего достичь поставленных целей и увидеть полную финансовую картину на много лет вперёд.

4. Составляем план финансовой защиты

Прежде чем, переходить к инвестициям и достижению ваших финансовых целей, рекомендуется подумать о финансовой защите семьи, защите ваших текущих доходов и ваших текущих накоплений и сбережений.

Я сейчас говорю о финансовой подушке и страховании. Эти шаги вряд ли сделают вас богаче и даже вряд ли позволят приблизиться к достижению тех, целей, которые вы описали, но зато позволят сохранить то, что вы имеете.

К сожалению, отсутствие достаточной страховой защиты, может в один миг превратить финансово успешную семью в нищую.

Пример. Представьте семью, где муж бизнесмен, жена домохозяйка с тремя детьми. Деньги зарабатывает только муж и деньги хорошие. Если муж неожиданно умирает, семья останется, скорее всего, ни с чем. Бизнесом управлять она не сможет и вынуждена будет его закрыть или продать за бесценок. Зарабатывать столько же, сколько зарабатывал муж, она не сможет. А значит, вынуждена будет продать машину, к которой привыкла, квартиру, в которой живет. Дети вынуждены будут уйти из частной школы и т.д. и т.п. В общем, доходы и уровень жизни семьи резко снизятся.

Ладно, в этой статье не ставится цель, объяснить, зачем нужна страховка. Если вы не согласны, с этой философией, можете просто пропустить этот раздел и идти дальше. Если согласны, читаем и делаем.

Финансовая подушка

Рекомендуется иметь денежный резерв в размере 6-9 ваших среднемесячных расходов. Такой резерв называют финансовой подушкой. Его цель, чтобы у вас всегда были деньги в случае, если у вас возникнут перебои с доходом или появятся непредвиденные расходы. Другими словами, подушка «прикроет вас», когда вам срочно потребуются деньги. Храните такой резерв в банке на депозите, но лучше разделить на части. Эти деньги должны быть достаточно ликвидными, чтобы вы всегда могли быстро получить к ним доступ.

Если у вас нет финансовой подушки, наметьте план ее формирования. Выделите часть остающегося в конце месяца дохода на его формирование. Откройте депозит и каждый месяц вносите запланированную сумму.

Страховая защита

Рекомендуется застраховать:

1. Жизнь и здоровье кормильца семьи. С точки зрения финансов кормилец самый главный член семьи. Именно он зарабатывает деньги. И если он не сможет больше зарабатывать, потому что умрет, станет инвалидом или сильно заболеет, плохо будем всем. Если кормильцев несколько (муж и жена), страховать надо основного или обоих.

2. Здоровье остальных членов семьи (жена/муж, дети). Неожиданное заболевание или травма (не дай бог конечно) может стать неподъемной финансовой проблемой для всей семьи. Если потребуются деньги на лечение, а их негде взять, придется за бесценок продавать все, чем вы владеете. А если нужную сумму собрать не удастся, то это может стоить жизни близкому человеку.

3. Недвижимость и автомобили (страхование имущества, КАСКО). Здесь опять на ваш выбор. Если застраховать квартиру сегодня стоит достаточно дешево, то страховка автомобиля может стоить круглую сумму. С другой стороны, в случае, если автомобиль будет поврежден или украден, вы компенсируете эти расходы.

Чтобы наглядно проанализировать, достаточно ли ваша семья защищена, заполните следующую таблицу.

И похожую таблицу заполните для вашего имущества.

Таблица 8. Страховая защита имущества

Заполняя эти таблицы, в ячейках напишите сумму страхового покрытия, согласно страховому полису. Если страховки нет, впишите большими буквами «НЕТ».

После заполнения этих таблиц посмотрите, достаточно ли полная защита у вашей семьи и достаточная ли сумма страхового покрытия по каждому риску.

Если вы посчитаете, что текущая защита для вас недостаточна, запланируйте решение этой задачи. Здесь рекомендую обратиться к финансовому советнику, потому что на рынке существует великое множество продуктов и подобрать подходящий и приемлемый по карману страховой продукт обычно очень непросто.

Также хочу обратить внимание, что сегодня на рынке существуют продукты, которые позволяют решить сразу две задачи: инвестировать и формировать накопления на ваши цели и застраховаться. Стоит это обычно дешевле и позволяет «убить сразу двух зайцев»

Если разница между доходами и расходами не позволяет подобрать подходящую страховку или сформировать финансовую подушку, возвращайтесь к «Анализ доходов и расходов» и продолжайте дальше оптимизировать ваши расходы или работать над увеличением доходов. Бесплатного ничего не бывает. Страховка стоит денег. Хорошая страховка стоит хороших денег. Но позволит вам сэкономить намного больше в случае несчастья.

И так с планом финансовой защиты закончили, можно переходить к следующему «Составление инвестиционного плана».

Зачем нужен личный финансовый план

Итак, для чего нужен личный финансовый план? Предположим, вы не представляете, где взять средства на новый автомобиль. Вариантов может быть несколько:

- найти дополнительный источник дохода;

- копить деньги несколько лет;

- оформить кредит в банке;

- взять деньги в долг у родственников и др.

А можно использовать ваш личный финансовый план как путь к достижению цели вкупе с одним из любых вариантов. Планирование может включать в себя использование заемных средств, если это целесообразно.

Кому он необходим

Планирование необходимо всем. Независимо от вашего уровня дохода и запросов, учет и контроль финансов существенно облегчит вам жизнь в будущем. В первые месяцы самоконтроль – достаточно болезненный процесс, особенно для тех, кто любит себя побаловать. Не всегда жизнь пестрит яркими красками, и иногда просто необходимо приобрести что-то для поднятия настроения, улучшения самочувствия. Такие расходы тоже должны быть заложены в финансовый план. Просто нужно не выходить за пределы обозначенной суммы.

Цели личного финансового плана

Личный финансовый план служит ориентиром и стимулом к накоплению, закрытию кредитов и экономии, а в случае его перевыполнения, источником ресурсов для дополнительных трат и возможностей. Важным элементом финансового плана является постановка цели, достижение которой оправдывает работу над его составлением и контролем исполнения.

Цель личного финансового плана может заключаться в достижении определенного уровня потребления, покупке имущества или формировании источника пассивного дохода. Личный финансовый план может также выступать, как одна из составляющих частей семейного бюджета.

В процессе составления личного финансового плана происходит анализ текущего финансового состояния, структуры имущества и источников денежных средств, таких как накопления и кредиты. Этот этап позволяет понять текущие возможности, определить сильные и слабые стороны личного бюджета.

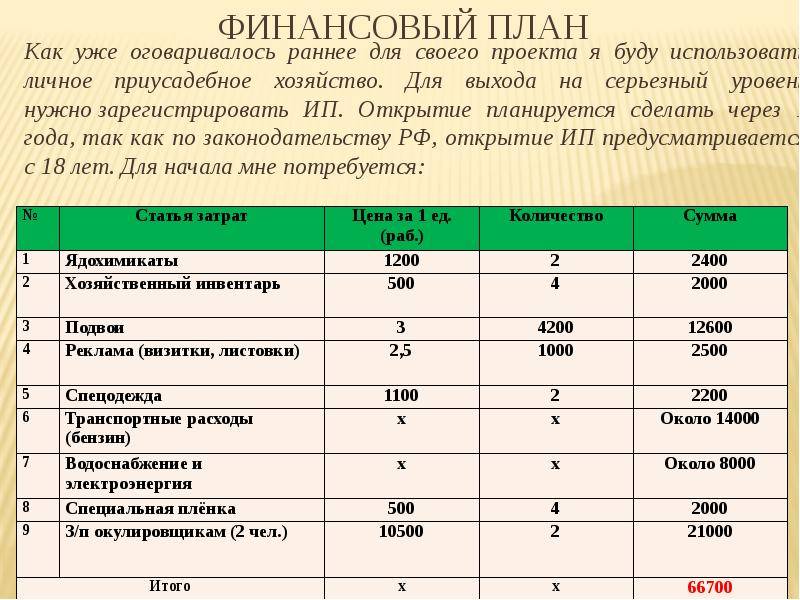

Как составить финансовый план?

Поскольку некоторые вещи требуют довольно внушительных трат, очень важно иметь чёткий алгоритм, следуя которому вы сможете достичь всех поставленных целей. Чтобы последовательность была максимально наглядной, я советую вам составить свой личный финансовый план

Вот представьте: вы мечтаете о собственной квартире. Стоимость вашей мечты составляет 3 500 000 рублей. Согласитесь, сумма весьма приличная. Чтобы цена цели не была неподъемной, нужно разложить её на части и указать срок, за который вы сможете достичь желаемого. Давайте считать вместе.

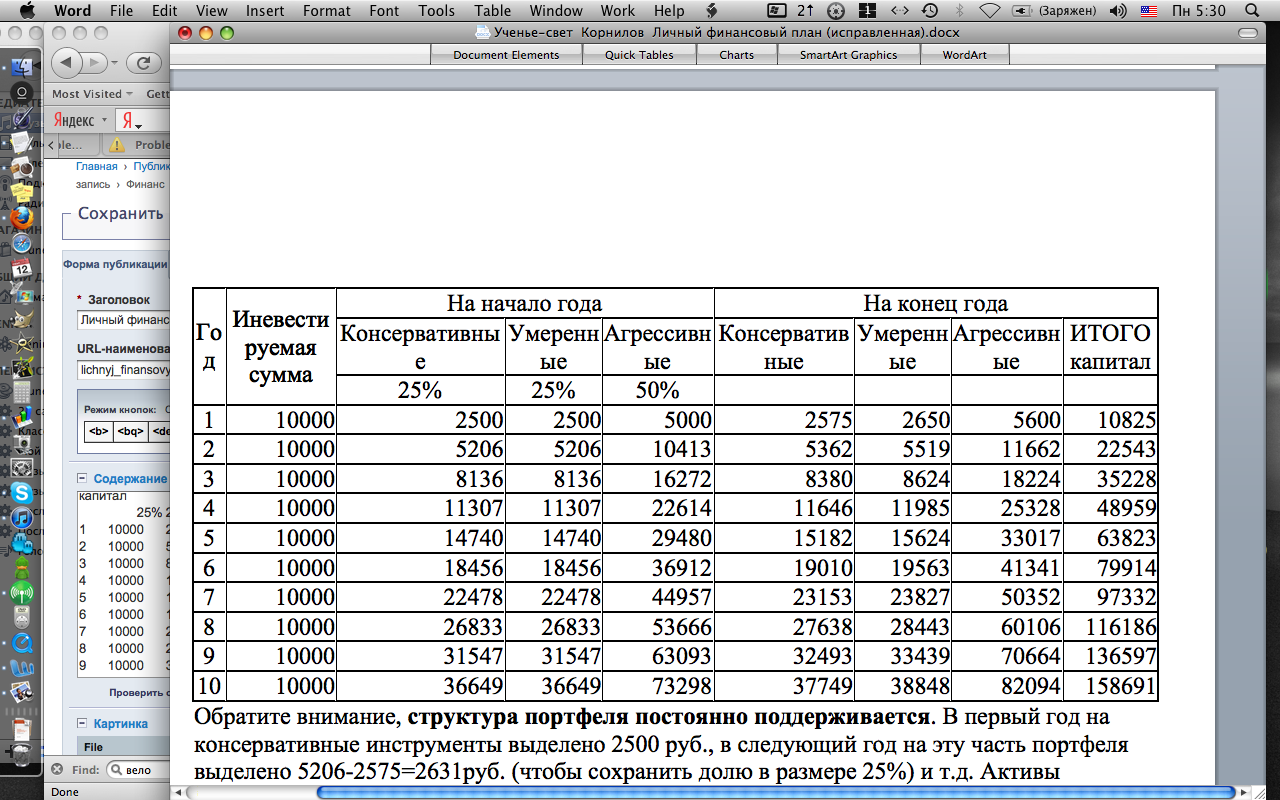

Сегодня вам 20 лет, и к 30 вы хотите переехать в собственное жилье, а не тратить свой заработок на оплату съемного. Для этого вы идете в банк и открываете в нем депозит с ежемесячной доходностью в 1%. Первоначальный взнос вы делаете в размере 15 000 рублей, указываете, что ежемесячно вклад будет пополняться на аналогичную сумму, а проценты, начисляемые вам банком, будут капитализироваться. Считаем:

- За год ваши вложения составят: 15000 рублей * 12 месяцев = 180 000 рублей;

- С учетом начисленных банком процентов вы получите 192 140 рублей;

- За 10 лет, на протяжении которых вы будете делать регулярные пополнения депозита вы получите 3 435 580 рублей.

Таким образом, цель в 3,5 миллиона, которые будут потрачены на покупку жилья, вами практически полностью достигнута. В данном примере я взял простейший вариант инвестирования. Если вы выберете более доходный и в тоже время консервативный финансовый инструмент, то по прошествии 10 лет вы вполне сможете получить на руки сумму, которой хватит на покупку двух квартир.

Для чего нужен финансовый план

Что такое личный финансовый план (ЛФП)? Это своеобразная карта, некий путеводитель, способствующий двигаться к намеченным целям по правильному пути, с наименьшими препятствиями и трудностями, учитывающий все нюансы. Если сравнить с другими областями в жизни, то можно провести аналогию. Допустим, поездка на Алтай своим ходом на машине. Для того чтобы благополучно добраться до места, нужно знать: карту дороги, расстояние и соответственно, сколько денег нужно на топливо, время в пути, сопутствующие расходы (питание, ночевки, прочие), вещи, которые нужны в дорогу. Обладая подобными знаниями можно без проблем достичь намеченной точки, с максимальным комфортом. Отсутствие в плане одного из этих пунктов, способно вызвать серьезные препятствия, вплоть до невозможности добраться до места (банально закончились деньги в дороге).

Составление плана займет у вам не более часа, ну может быть 2-3 часа, если он достаточно серьезный. Но потраченное время позволит вам четко сформулировать свою цель и самое главное понять как можно ее достичь.

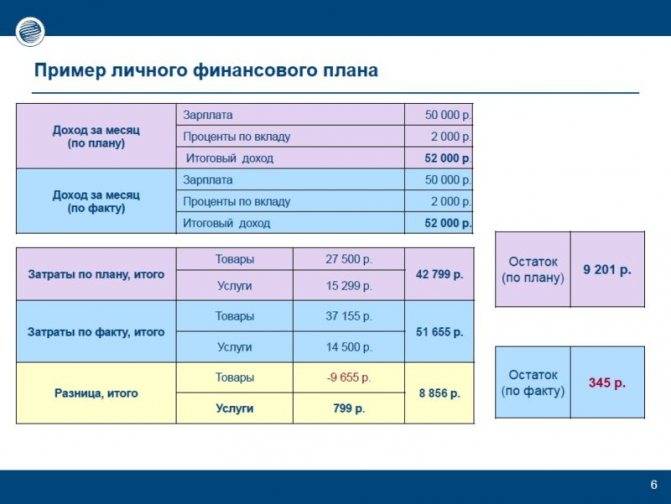

Как реализовать личный финансовый план?

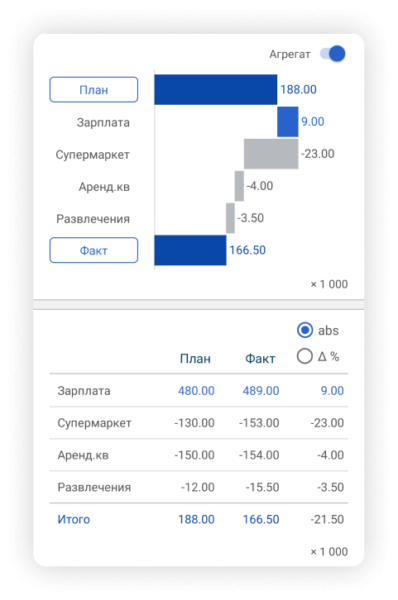

Для того чтобы реализовать личный финансовый план, нужно регулярно отслеживать основные показатели его выполнения. Для этого требуется вести учет личных финансов и сравнивать фактические показатели с плановыми. Анализ нужно проводить не только в рамках одной категории, но и смотреть соотношении экономии и перерасхода между ними.

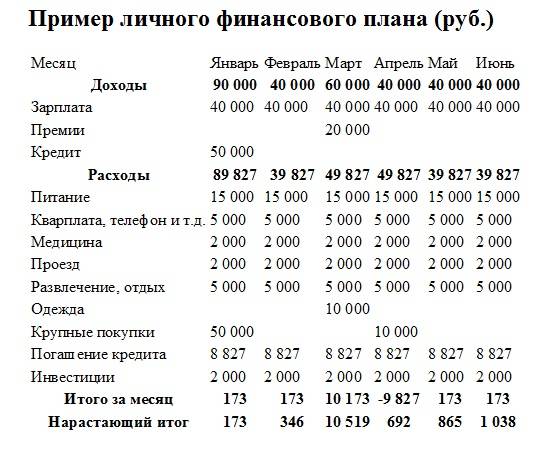

В нашем примере, подводя итог по реализации личного финансового плана за первое полугодие, мы видим, что на текущий момент имеется перерасход на 21 500 рублей. Мы получили зарплату на 9 000р. больше, но это не смогло перекрыть дополнительные расходы на супермаркеты, аренду и развлечения. Соответственно на данном этапе, с целью реализации поставленного плана имеет смысл задуматься об экономии в определенных категориях или о повышении уровня доходов.

Составить личный финансовый план достаточно просто, а его пользу трудно переоценить, ведь управлять деньгами намного легче, когда есть заранее заданный ориентир, который отражает долгосрочные финансовые цели. Возможно, итоговый результат будет отличаться от изначально спланированного, но понимание причин и факторов, оказавших влияние, существенно повышает эффективность финансового менеджмента. Составляя личный финансовый план, вы заранее планируете цель, понимаете насколько она вас устраивает, и принимаете более правильные и взвешенные решения по личным доходам и расходам.

Лучшее приложение для планирования и контроля личного бюджета.

Как составить личный финансовый план?

Для составления личного финансового плана можно использовать различные подходы. Один из них – это планирование на основе предыдущих значений. Если вы ведете учет личных финансов, то план можно составить, используя имеющиеся данные, взяв за основу средние значения в различных категориях. Если данных нет, то можно использовать базовый подход.

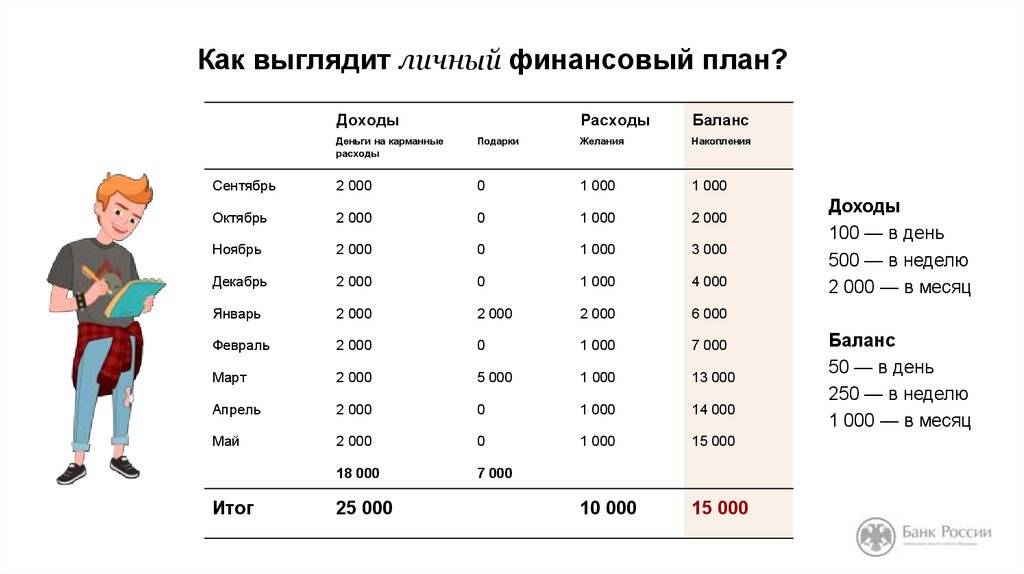

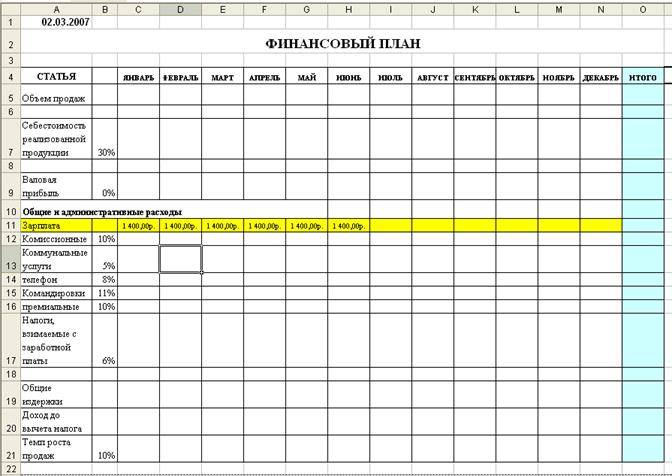

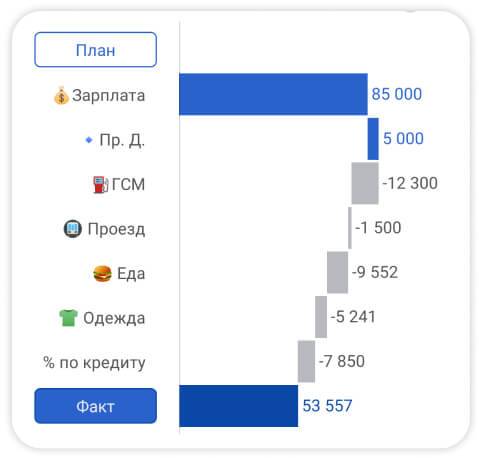

Личный финансовый план, как правило, начинается с планирования доходов, получение которых можно предугадать в будущем. Такие источники доходов, как заработная плата, бонусы, рентный доход можно прогнозировать на ежемесячной основе. Хорошей практикой будет спланировать такие категории до конца года, чтобы увидеть итоговый заработок.

Когда есть понимание общей цели по доходам можно перейти к планированию личных расходов. Ежедневные личные расходы на продукты, товары народного потребления, транспорт и развлечения можно планировать на еженедельной основе. Коммунальные платежи или аренда квартиры, как правило, оплачиваются ежемесячно. Ежедневные расходы, как и доходы, можно спланировать до конца года.

Посчитав разницу между доходами и расходами, мы получим личный финансовый план свободных денежных средств, которые можно направить на выплату кредитов, размещение депозитов, инвестиции или капитальные расходы на имущество.

Частые вопросы

Оптимальный срок составления финансового плана? Финансовый план можно составить на неделю, месяц, год и даже 100 лет. Все зависит только от вас. Стоит учитывать, что долгосрочность финансового плана дает более весомые результаты.

Можно ли иметь больше одного финансового плана? Вообще вы ничем не ограничены. Однако имеет смысл завести не несколько финансовых планов, а добавить несколько целей в один план. Так вы сможете определить, как цели влияют друг на друга и расписать их по уровню приоритетности.

Можно ли составлять план при наличии кредита? Вообще любой финансовый план помимо доходов включает в себя и расходы

Не важно, это кредит, плата за квартиру или учебу. Разница лишь в том, что оптимизация расходов предполагает как можно скорейшее избавление от долгов

Вы можете выделить закрытие кредита в качестве финансовой цели вашего плана.

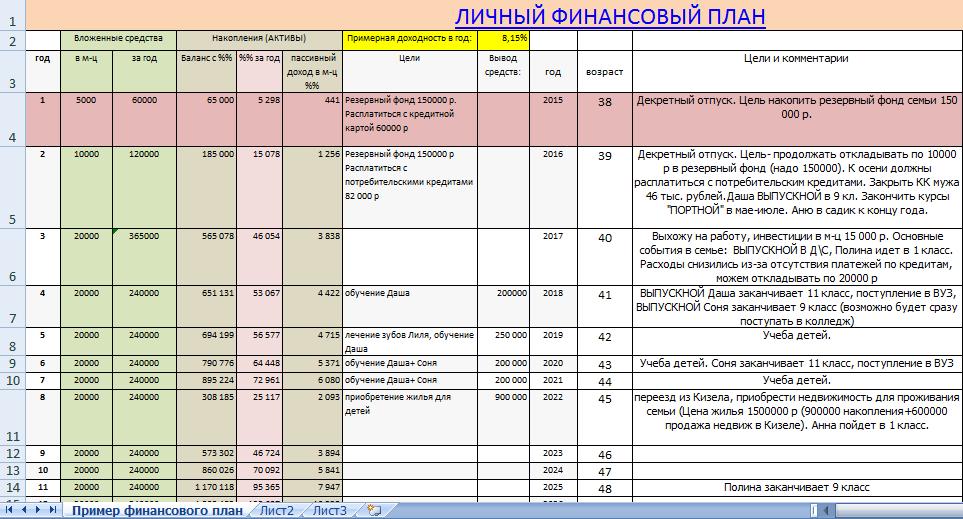

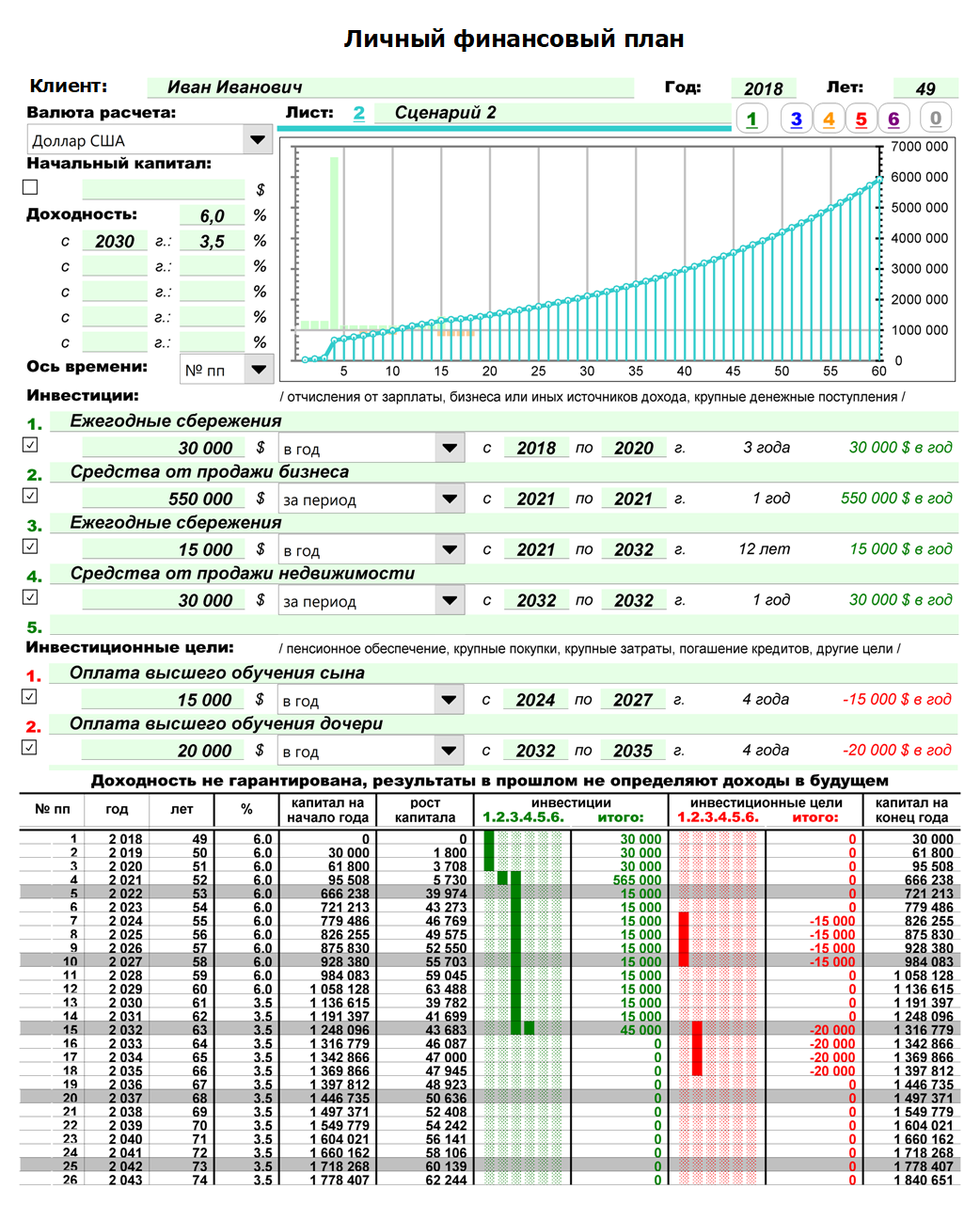

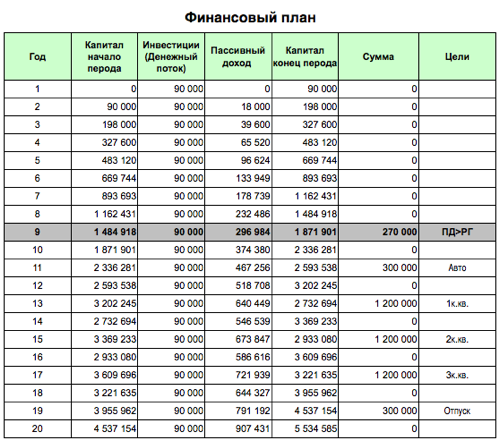

Пример личного финансового плана

Далее поговорим о том, как правильно составить личный финансовый план. Это можно делать и на бумаге, если удобно. Но со временем придется вносить корректировки, особенно если финансовый план долгосрочный. Оптимальный вариант – электронные таблицы. Также существуют различные мобильные приложения для планирования финансов. В качестве примера приведем личный финансовый план на год (образец, оформленный в excel или в ).

Цель: приобретение нового автомобиля марки Volkswagen Passat стоимостью 2 475 000 руб. (33 000 $ или 957 000 грн.). Имеется автомобиль Kia Rio 2013 года выпуска, рыночная стоимость – 615 000 руб. (8 200 $ или 237 800 грн.).

Образец заполненного ЛФП

| ЛИЧНЫЙ ФИНАНСОВЫЙ ПЛАН | |||

|---|---|---|---|

| I. ЦЕЛЬ: АВТОМОБИЛЬ VOLKSWAGEN PASSAT | 2 475 000 руб. (33 000 $ или 957 000 грн.) | ||

| II.ФИНАНСОВЫЙ АНАЛИЗ ЕЖЕМЕСЯЧНЫХ ДОХОДОВ И РАСХОДОВ | |||

| Активы | Пассивы | ||

| Зарплата | 112 500 руб. (1 500 $ или 43 500 грн.) | Коммунальные платежи | 11 250 руб. (150 $ или 4 350 грн.) |

| Доход от фриланса | 26 250 руб. (350 $ или 10 150 грн.) | Расходы на моб. связь и интернет | 1 875 руб. (25 $ или 725 грн.) |

| Премия | 11 250 руб. (150 $ или 4 350 грн.) | Бензин | 7 500 руб. (100 $ или 2 900 грн.) |

| Доход от сдачи квартиры в аренду | 37 500 руб. (500 $ или 14 500 грн.) | Питание | 18 750 руб. (250 $ или 7 250 грн.) |

| Развлечения | 9 750 руб. (130 $ или 3 770 грн.) | ||

| Бытовые расходы | 3 750 руб. (50 $ или 1 450 грн.) | ||

| Уход за собой | 7 500 руб. (100 $ или 2 900 грн.) | ||

| Одежда | 11 250 руб. (150 $ или 4 350 грн.) | ||

| ИТОГО: | 187 500 руб. (2 500 $ или 72 500 грн.) | ИТОГО: | 71 625 руб. (955 $ или 27 695 грн.) |

| СТАРТОВЫЙ ВЗНОС: | |||

| АВТОМОБИЛЬ KIA RIO | 615 000 руб. (8 200 $ или 237 800 грн.) | ||

| III. РАСЧЕТ НАКОПЛЕНИЙ ЗА ГОД | 1 390 500 руб. (18 540 $ или 537 660 грн.) | ||

| (187 500 руб. (2 500 $ или 72 500 грн.)-71 625 руб. (955 $ или 27 695 грн.))*12 мес.=1 390 500 руб. (18 540 $ или 537 660 грн.) в год | |||

| IV. РАСЧЕТ СРОКА ОСУЩЕСТВЛЕНИЯ ЦЕЛИ | 16,0517799 | ||

| (2 475 000 руб. (33 000 $ или 957 000 грн.)-615 000 руб. (8 200 $ или 237 800 грн.))/(187 500 руб. (2 500 $ или 72 500 грн.)-71 625 руб. (955 $ или 27 695 грн.))=16 месяцев |

Как вести личный бюджет

Что касается меня, то я занимаюсь ведением личного бюджета на протяжении нескольких лет. На это у меня уходит минут 5-10 ежедневно. Начинал я свою бухгалтерскую деятельность в обычном «экселевском» файле, а потом перешел на более удобные программы. Сегодня все моя расходная финансовая подноготная хранится в программе Family. Ее достоинство в том, что позволяет мне вести все расходы онлайн и после очередной покупки сразу внести в мобильное приложение сумму покупки. Но все же, что касается инвестирования, учет финансовых вложений и ценных бумаг я стараюсь вести в старом добром экселе. Все операции, связанные с этой статьей доходов, произвожу из дома, и компьютер в этот момент под рукой.

Если же вам необходим простой учет доходов и расходов, то установленного на вашем компьютере Excel вам будет вполне достаточно. Лучше всего разделять доходы на регулярные и нерегулярные. В моем случае доходная сторона имеет такие категории как прибыль от блога, инвестиции и другие доходы. Категорий расходов у меня больше, и они включают такие позиции: продукты, здоровье, коммуналка, телефон, транспорт, одежда, бытовые принадлежности, расходы, связанные с блогом.

Поскольку запланировать все расходы наперёд невозможно, я считаю, что очень удобно иметь в программке отдельную категорию для таких трат. Назовите ее «непредвиденное» и закладывайте в нее N-ую сумму ежемесячно.

Заключение

Личный финансовый план – это важнейший в вашей жизни документ. И чем быстрее вы это осознаете, тем легче вам будет его выполнять. Ведь в планировании важен учет всех видов ресурсов, в том числе и времени.

При желании вы можете составить даже не один, а несколько планов. Все зависит от выбранного вида планирования. Краткосрочный план поможет накопить на самые необходимые покупки за ближайшие месяцы. Среднесрочный – позволит осуществить цели, которые вы запланировали достичь через несколько лет. А долгосрочный – стоит составлять, если приоритетной целью является обеспечение достойной старости через пару десятков лет.

Но любой из них может так и остаться на бумаге, если вы прямо сейчас не возьмете в руки ручку и блокнот и не напишите свои цели. А с завтрашнего дня ежедневно не начнете записывать свои доходы и расходы. Я это сделала полгода назад. Догоняйте.

Заключение

Как вы заметили, финансовый план – довольно гибкий инструмент. Он должен обязательно включать в себя цели, доходы и расходы, однако, как он будет выглядеть в конечном виде, зависит только от его составителя.

Но, как обычно, даже в такой системе есть свои правила успеха. При грамотном составлении он может стать волшебной палочкой, которая высвободит деньги на давнюю мечту, не снижая уровень жизни.

Приобретать знания в финансовой сфере лучше всего у опытных специалистов. Например, приняв участие в онлайн-вебинаре «Личный финансовый план», который к тому же еще и бесплатный. А значит, нет необходимости включать его в свой финансовый план. Вебинар ведет Максим Темченко — инвестор, предприниматель и финансовый тренер. Это уникальная возможность получить советы от долларового миллионера.

Удачного дня!

Полезная статья?

Да4Нет

Итог

Составить собственный финансовый план – это лишь половина успеха. Намного важнее (и труднее) – следовать ему и не поддаваться соблазнам, которые каждый день подстерегают нас и отдаляют от реализации задуманного. Старайтесь укладываться в план по каждой статье расходов, придерживайтесь лимитов. Но не падайте духом, если что-то не будет получаться, особенно вначале, пока не выработалась стойкая привычка

Лучше обратите на это внимание и скорректируйте план, перераспределите траты и старайтесь ни в коем случае не «разбивать копилку» – это грозит тем, реализация вашего финансового плана будет откладываться бесконечно

Освоив годовой план можно переходить к долгосрочному планированию и ставить цели на пятилетку и далее. Главное – положить начало осознанному финансовому поведению.

Читайте нас в Telegram и

первыми узнавайте о новых статьях!