Законодательное регулирование

До недавних пор российское законодательство обходило стороной вопрос о возможности досрочной выплаты ипотечной задолженности или сокращения сроков кредитования. Решение этого вопроса полностью зависело от финансово-кредитной политики банка-кредитора. И поскольку сокращение периода погашения ипотеки противоречит интересам банка, то большинство учреждений запрещали досрочно погашать кредит или устанавливали жесткие ограничения на этот счет.

Нередко случалось, когда в кредитном соглашении были пункты, согласно которым при досрочном погашении ипотеки заемщики обязаны были выплатить немалый штраф или были вынуждены согласиться на крайне невыгодные для них условия. Ситуация кардинально поменялась с принятием закона №284 «О внесении изменений в статьи 809 и 810 ч.2 ГК РФ» в 2011 году.

Суть изменений, внесенных в Гражданский Кодекс РФ, заключалась в следующем:

- Кредитор имеет право начислять проценты за пользование займом вплоть до дня внесения заемщиком последнего платежа по ипотеке.

- Заемщик может выплатить досрочно полностью или частично ипотеку, но при условии, что он уведомит о своем желании кредитора письменно и не позже, чем за 30 календарных дней до внесения последнего платежа. Причем в кредитном договоре может быть установлен более короткий срок для уведомления банка о предстоящем досрочном погашении ипотеки.

Исходя из ФЗ № 284, банки просто не имеют права ограничивать заемщиков в их желании сократить срок выплаты ипотеки или погасить кредит досрочно. Если ипотечный договор будет содержать пункты, противоречащие данному нормативно-правовому акту, документ может быть признан недействительным (ничтожным) и не иметь юридической силы.

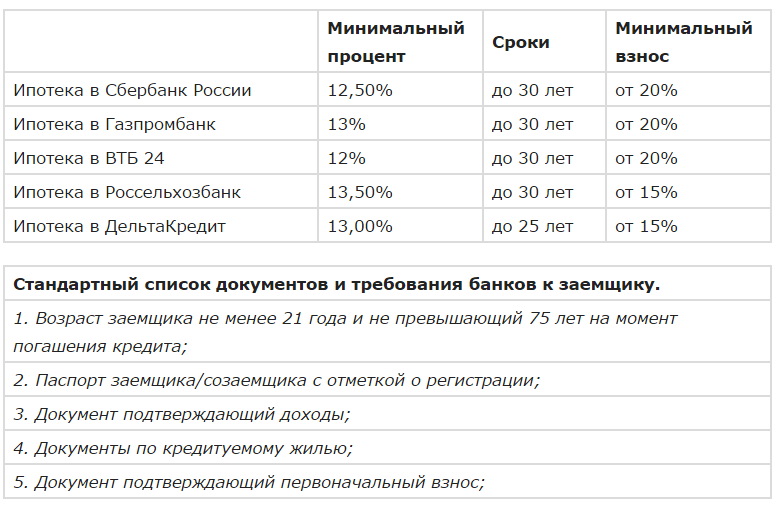

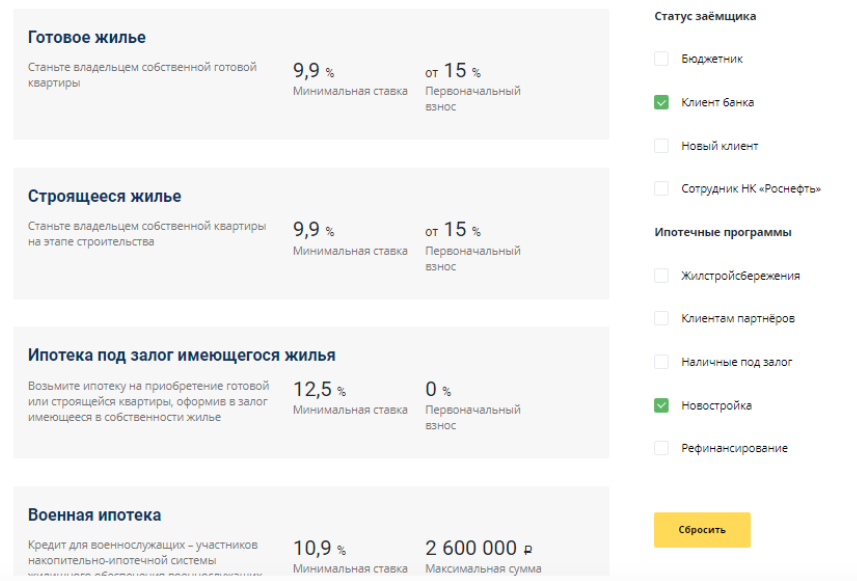

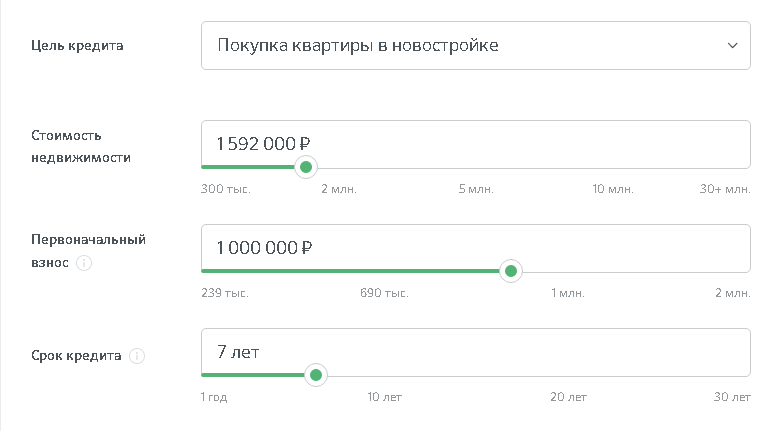

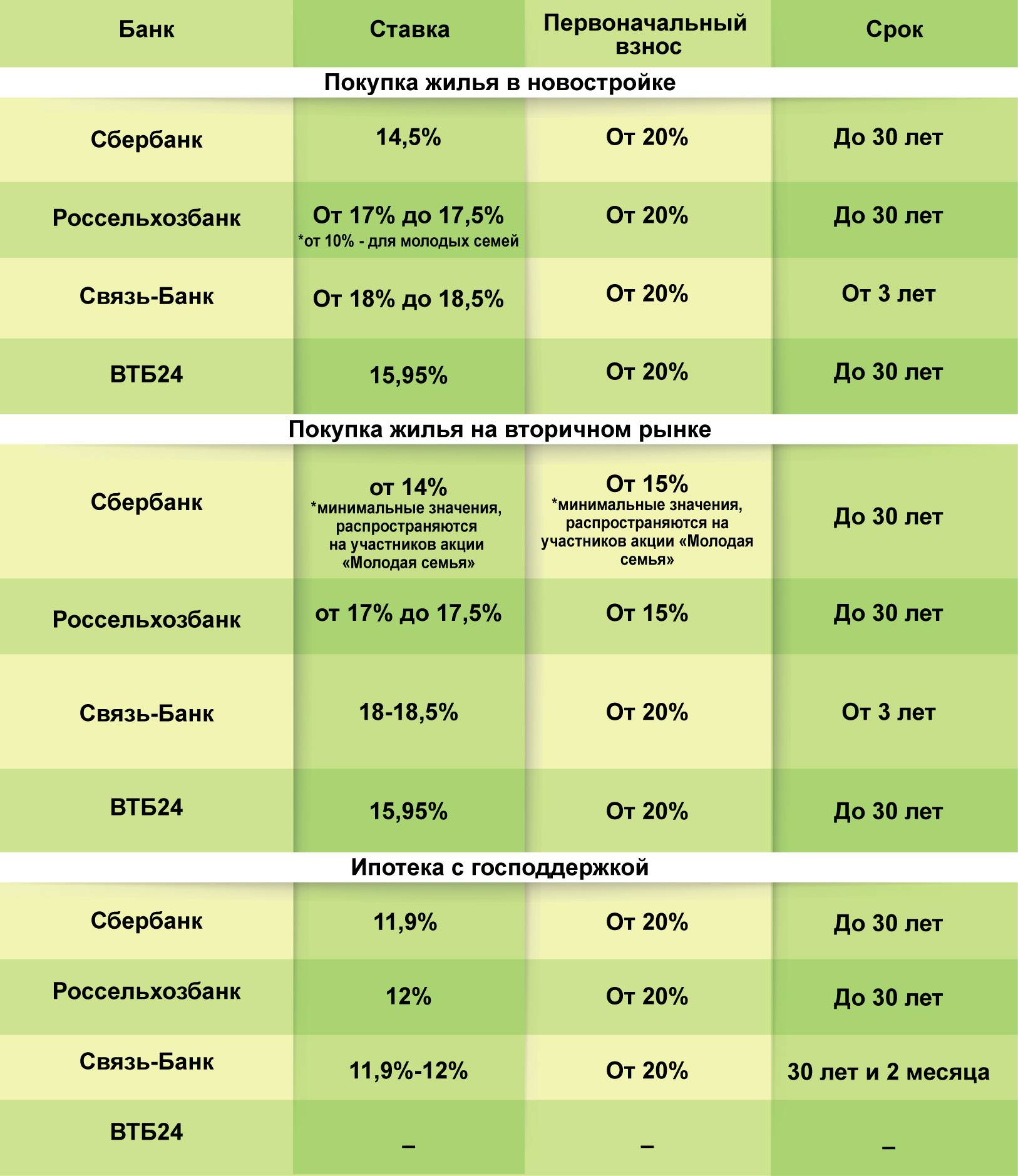

Предложения топ – 10 ипотечных банков

Рассматривая различные кредитные предложения, изначально лучше точно выяснить — сколько дают ипотеку в том или ином банке, достаточно ли будет этой суммы для займа и какие существуют подводные камни и нюансы. Рассмотрим, какие максимальные и минимальные суммы дадут ведущие российские банки гражданам, обратившимся за ипотечным займом.

| Банк | Минимальная сумма ипотеки, рублей | Максимальная сумма ипотеки, рублей | Нюансы |

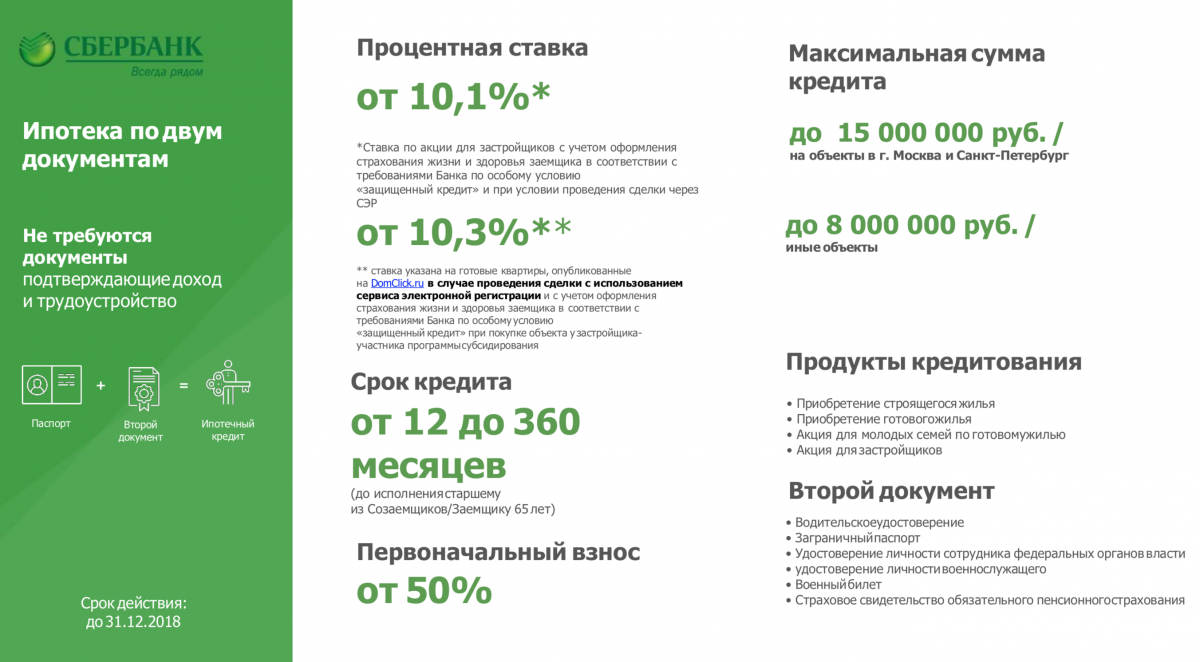

| Сбербанк | 300000 | 15000000 | Повышенную ипотечную сумму банк дает для покупки жилья в Москве, Санкт-Петербурге и соответствующих областях |

| ВТБ-24 | 600000 | 60000000 | Возможно приобретение строящегося, готового или уже заложенного в банке жилья |

| Райфайзенбанк | 500000 | 26000000 | Для Московской области минимум увеличен до 800000 рублей |

| ВТБ Банк Москвы | 600000 | 8000000 | Максимум един для всех программ кредитования |

| Газпромбанк | 500000 | 45000000 | Минимум – не менее 15% от общей стоимости кредитуемого объекта |

| Банк ДельтаКредит | 300000 | 20000000 | Для Москвы первый взнос равен 600000 |

| Россельхозбанк | 100000 | 20000000 | Сумма и ставка едины для первичного и вторичного рынка |

| Банк Санкт Петербург | 500000 | 30000000 | Для получения максимальных средств необходимо, чтобы ипотека оформлялась на уже готовое жилье (вторичку) на сокращенный срок не более 15 лет |

| Банк Возрождение | 300000 | 30000000 | Допускается первоначальный взнос до 80% |

| Абсолют Банк | 300000 | 20000000 | Единый размер для первичного и вторичного рынка |

Подсчет платежа по дифференцированной схеме

Как рассчитать ежемесячный платеж по ипотеке по дифференцированной системе выплат? Данный тип платежей включает две составляющие: основной долг, который уменьшается в течение всего срока кредитования, и проценты по займу, они также весь период кредитования идут на убывание.

Размер взноса складывается из основного ежемесячной оплаты и процентов на сумму остатка основной задолженности. Разберем формулы, как высчитать основную уплату и как рассчитать проценты по ипотеке по дифференцированной системе оплаты:

Формула расчета основной уплаты:

b = S /n, где:

- b– основной ежемесячный платеж;

- S– сумма ипотеки;

- n– длительность кредитования в месяцах.

Формула расчета начисленных процентов:

p = Sn * P, где:

- p – начисленные проценты;

- P– годовая % ставка / 12 / 100;

- Sn – остаток долга в периоде.

Расчета остатка долга в периоде, величина Sn:

Sn = S — (b *n), где:

- S – сумма ипотеки;

- b – основной ежемесячный платеж;

- n – число прошедших периодов.

Расчеты оплаты по этой системе производятся в каждом периоде, обычно каждый месяц.

Например: b = 2 040 000 / 120≈ 17 000 рублей;

Sn = 2 040 000 – (17 000 * 0)≈ 2 040 000 рублей;

p = 2 040 000 * 0,00875≈ 17 850 рублей

Дифференцированный платеж= 17 000 + 17 850 ≈ 34 850 рублей График платежей

| Период | Остаток осн-го долга | Осн-ой платеж | % | Сумма платежа |

| 2 040 000 | 17 000 | 17 850 | 34 850 | |

| 1 | 2 023 000 | 17 000 | 17 701,25 | 34 701,25 |

| 2 | 2 006 000 | 17 000 | 17 552,5 | 34 552,5 |

| 3 | 1 989 000 | 17 000 | 17 403,75 | 34 403,75 |

| 4 | 1 972 000 | 17 000 | 17 255 | 34 255 |

| 5 | 1 955 000 | 17 000 | 17 106,25 | 34 106,25 |

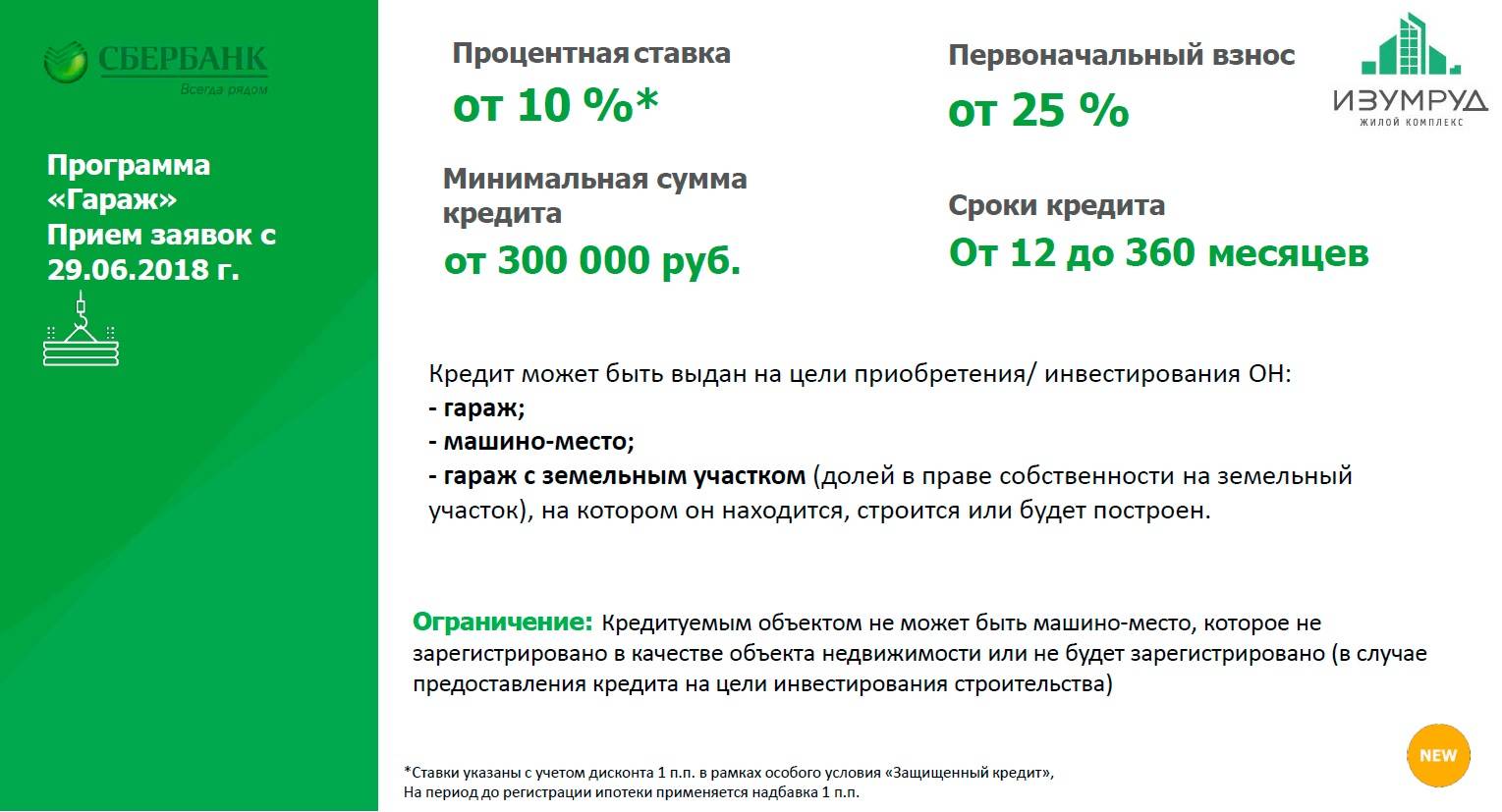

Минимальный размер кредита при нецелевом займе под залог недвижимости и как он рассчитывается

Кредитор предлагает получить нецелевой займ под залог недвижимости. Смысл ссуды заключается в том, что клиент предоставляет в залог квартиру, таунхаус или загородный дом, собственником которого он является. При этом заёмщик получает крупную сумму и на длительный срок – до 20 лет.

Минимальная величина установлена в 500 000 рублей. Как точно рассчитывается минимальная величина ссуды, сотрудниками Сбербанка не раскрывается. Но ключевую роль играют ежемесячный доход клиента и его кредитная история. Рекомендованный платеж по ссуде должен составлять не более 40% от дохода заявителя.

Также немаловажна стоимость недвижимости. Поэтому для ипотечного кредитования необходимым условием является оценка собственности специалистом. Сбербанк принимает решение, опираясь на оценку квартиры, сделанную специалистом аккредитованной компании, а не продавца. Учитывая, что цены, указанные оценщиком и продавцом, могут отличаться, то и предложение Сбербанка может отличаться от запросов заявителя.

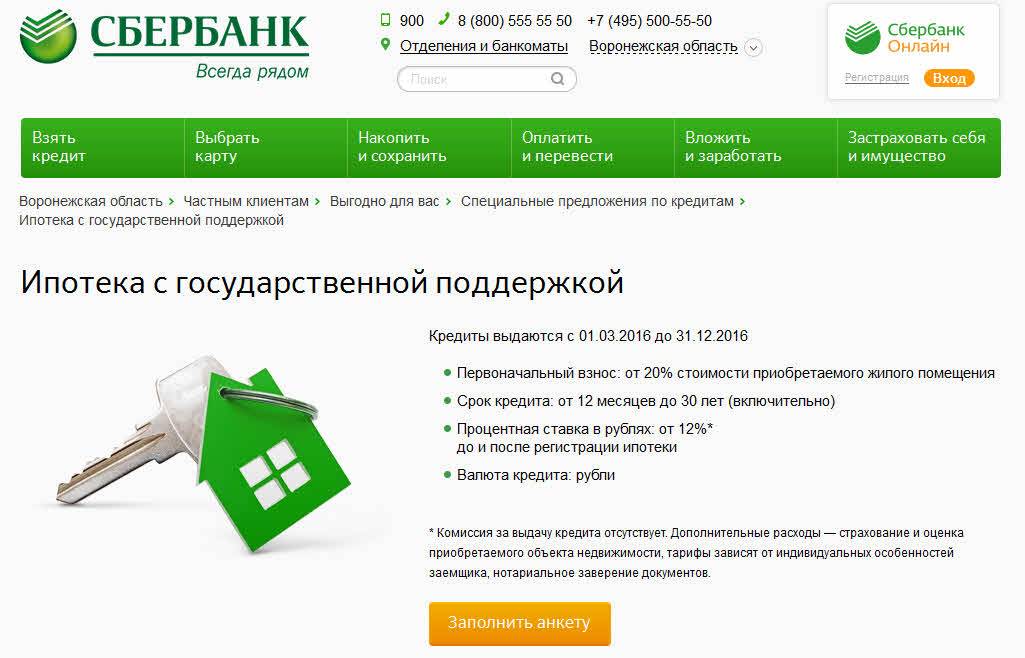

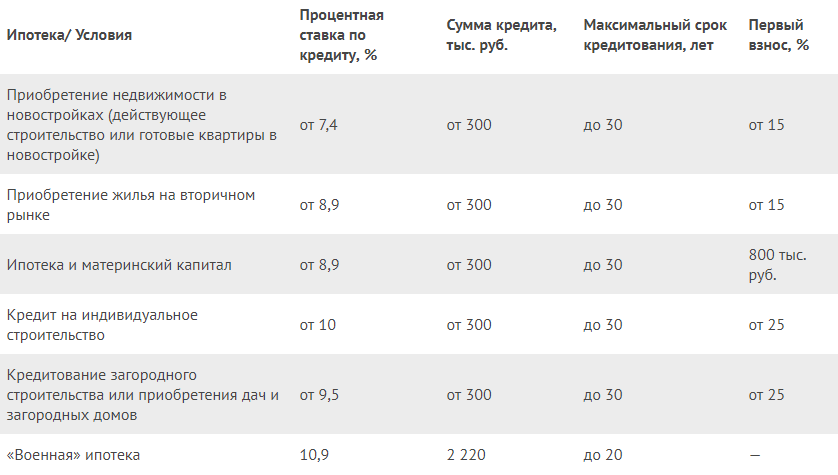

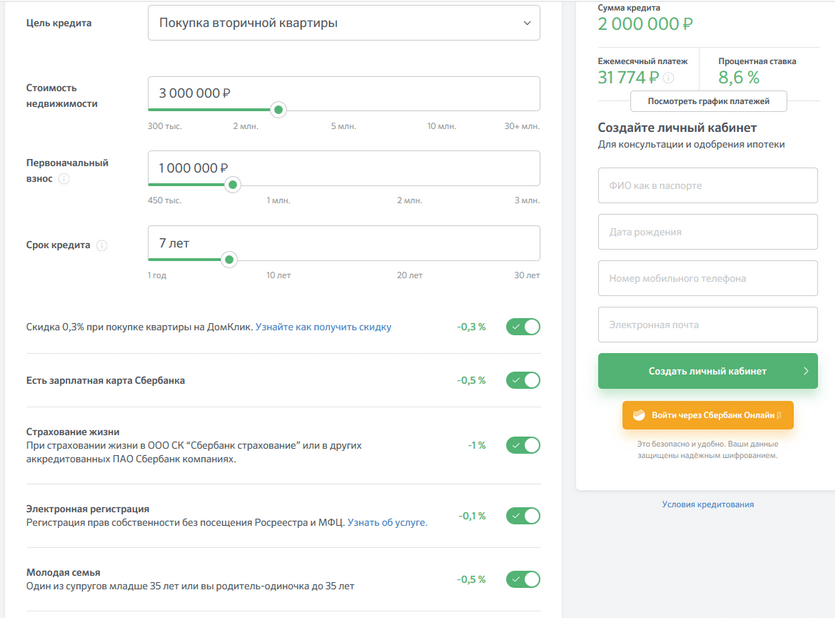

Особенности кредитования в 2019г и на какой срок

Сбербанк считается лидером российского ипотечного рынка, что во многом обусловлено большим количеством кредитных продуктов и выгодными условиями предоставления займов. При желании клиент может воспользоваться классическим вариантом или прибегнуть к упрощенной процедуре оформления.

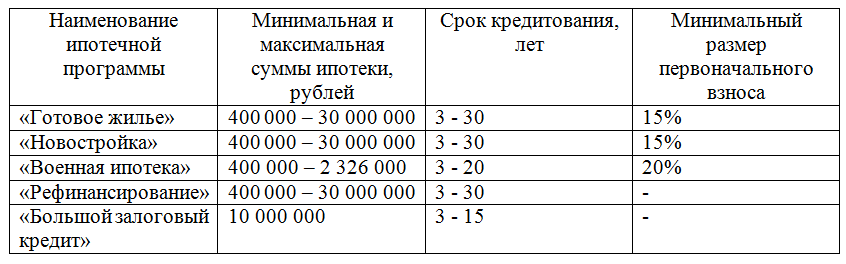

В линейке банка сегодня представлены следующие предложения:

- для первичного и вторичного рынка;

- на строительство жилой недвижимости;

- с участием материнского капитала;

- с привлечением жилищного сертификата;

- нецелевое финансирование;

- ипотека для военных и молодых семей;

- программа рефинансирования.

Заемщиком может стать гражданин в возрасте от 21 года до 75 лет. Приобретаемое на ипотечные средство жилье в большинстве случаев становится залогом, но в рамках процесса допустимо предоставлять дополнительное обеспечение. При недостаточности получаемого дохода и в качестве повышения гарантий возврата клиент вправе привлекать поручителей и созаемщиков. Максимальная сумма займа ограничена условиями программы.

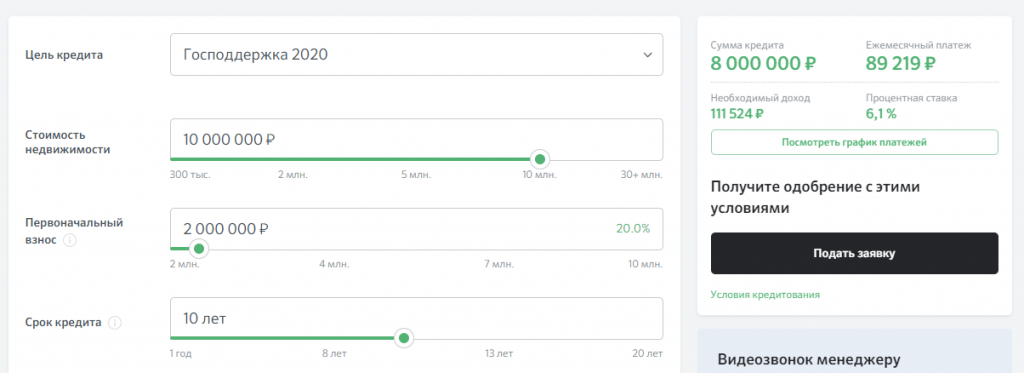

Клиент вправе рассчитывать на следующие суммы:

- Господдержка — до 12 млн. рублей;

- Военная — 2,502 млн. рублей;

- Классические предложения — до 85% от стоимости недвижимости для основной части клиентов и 90% для участников зарплатных проектов.

Большинство ипотечных предложений Сбербанка рассчитаны на срок заключения договорных отношений равный 30 годам. Исключение составляет заём нецелевого финансирования, для которого максимальная длительность равна 20 годам.

Возможно будет интересно!

Что такое нецелевая ипотека что это такое какие требования и условия

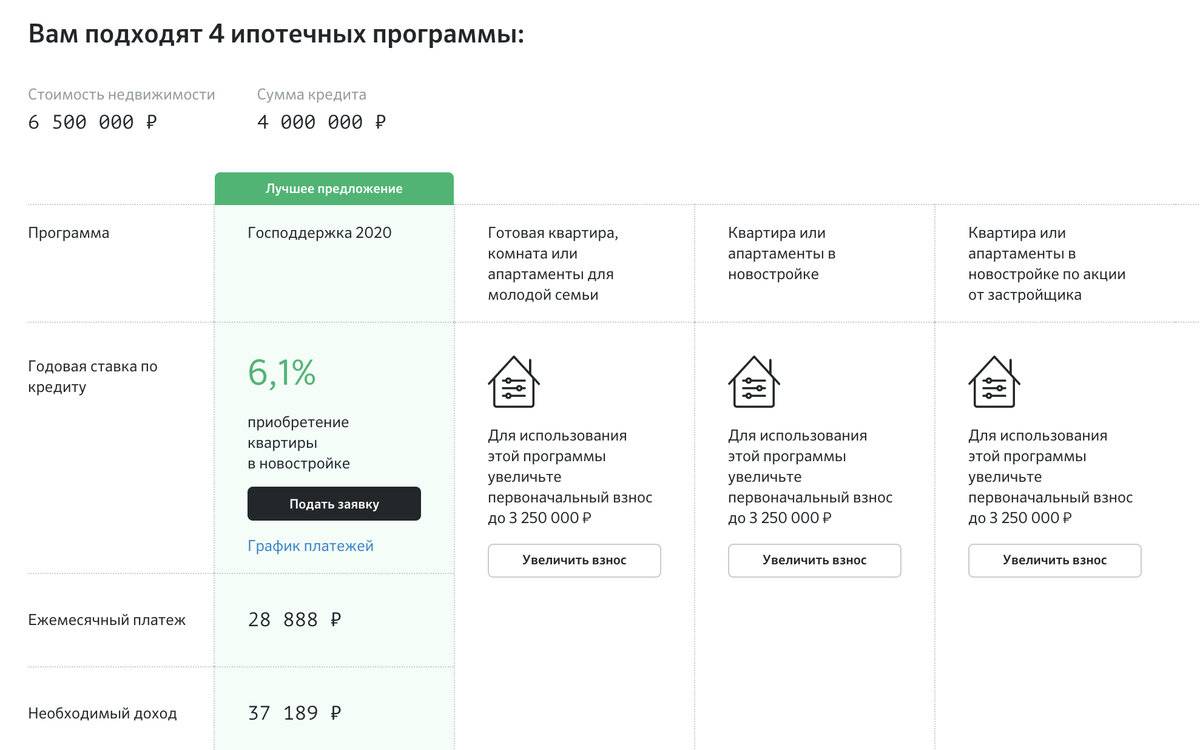

Увеличение первоначального взноса

Если у заемщика маленькая заработная плата, которая недостаточна для расчета ежемесячного взноса, нужно повысить первоначальный платёж (см. Ипотека без первоначального взноса). Обычно это делается при помощи личных накопленных денег. Можно оформить потребительский кредит в другом банке. Если не получается нужная сумма, то заем берется в двух разных учреждениях. Популярным способом является просьба в долг у друзей или родственников. Часто близкие люди дают в долг деньги с меньшим процентом, чем в банке. Если у супругов есть второй ребёнок, то материнский капитал может быть использован с целью улучшения жилищных условий.

Если есть возможность, то становятся участниками проекта военного кредитования или специальной программы для бюджетников. Есть специальные проекты для малоимущих или многодетных семей. Почти все банки дают кредит по двум документам. Возможно взять заем с небольшой официальной зарплатой, предоставив паспорт и документ, подтверждающий личность. В анкете пишется любая зарплата, но она должна быть подтверждена на текущем месте работы.

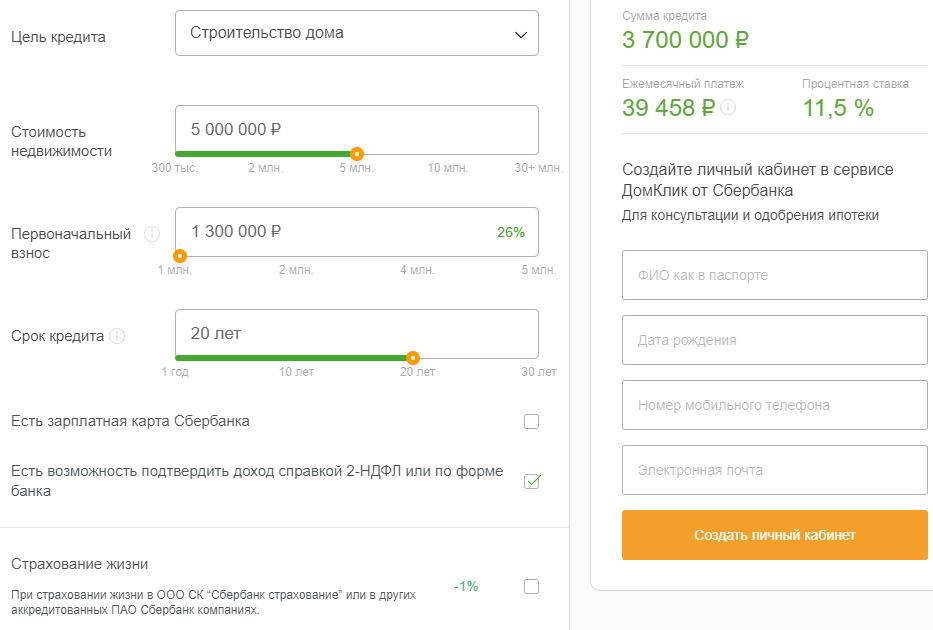

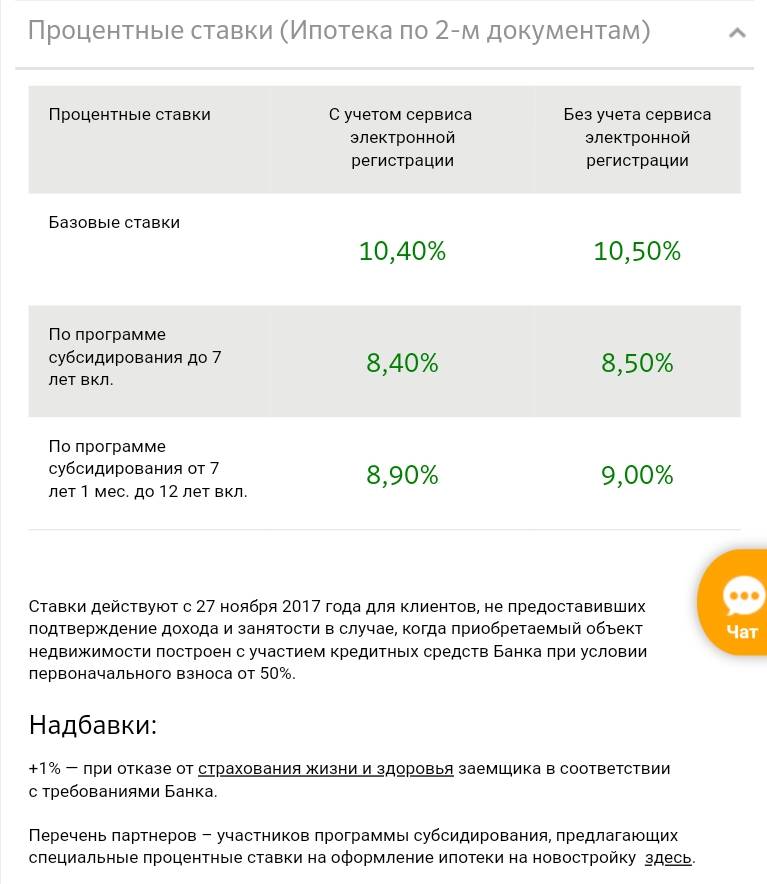

Как взять ипотеку с маленькой зарплатой по 2 документам по состоянию на 2020 год:

- Заём только по двум документам предоставляется под больший базовый процент.

- Если у заемщика зарплата меньше 40000 руб., то взнос по ипотеке увеличивается до 40% от необходимой суммы.

- В случае выдачи ипотеки банки придирчиво относятся к кредитной истории клиента.

- Если заемщик не имеет других возможностей подтверждения или повышения дохода, то к такой программе следует прибегать в крайнюю очередь.

- При увеличенном проценте увеличивается платеж, который нужно будет вносить каждый месяц.

Покупка документов

Если у заемщика маленькая зарплата, то можно купить документы, доказывающие трудовую деятельность и заработок. Сейчас на рынке есть много объявлений, которые за 10000 руб. могут предоставить все необходимые документы, необходимые для оформления ипотеки.

Такой вариант того, как взять кредит с маленькой официальной зарплатой, опасный, и имеет следующие подводные камни:

- Банком может быть проконтролирована выданная 2-НДФЛ справка.

- В организации могут легко определить подделку.

- Служба безопасности банка обычно созванивается с работодателем для доказательства занятости заемщика. Или делается запрос в Пенсионный фонд и налоговый орган. При выяснении подделки документов клиент заносится в черный список.

- Работодатель звонит несколько раз: в первый раз, когда проверяется заемщик, и второй раз — перед выдачей денег. Поэтому увеличивается риск отказа в выдачи ипотеки.

Отсутствие заработной платы

Нередкая проблема закрытия платежей — это невыплаченная зарплата. Задержка денег считается нарушением трудового договора и законодательства. Вины заемщика при просроченном денежном взносе нет. Чтобы не пострадать от штрафных санкций организации, нужно выполнить некоторые простые действия. Во-первых, необходимо получить из бухгалтерии акт о задержке зарплаты. Во-вторых, необходимо обратиться с документом в представительство организации.

В заявлении указывается, что выплаты задерживаются из-за не вовремя выплаченной зарплаты. К заявлению нужно приложить справку из бухгалтерии. После получения документа банк принимает решение в отсрочке выплаты. На такой шаг представители организации идут в случае, когда платежи поступают без просрочек.

Последней мерой при просрочке платежа считается обращение в суд. Такой шаг банки делают неохотно. По подобным делам суд обычно оказывается на стороне клиента. У банка будут убытки, потому что, пока длится судебный процесс, денежные операции с квартирой невозможны. Для организации выгоднее найти другое решение для заемщика, который попал в сложную финансовую ситуацию. Если у заемщика есть поручители, то ни на какие уступки банк не пойдёт. Вся невыплаченная сумма будет взыскана с поручителя.

При задержке зарплаты можно подать в суд на недобросовестного работодателя. По закону он обязан погасить долг по зарплате и оплатить неустойку. А также должны быть возмещены убытки, которые понесены работником от штрафных наказаний организации. Не нужно лениться обращаться в суд, потому что закон на стороне клиента.

Что нужно обязательно сделать после погашения ипотеки?

После досрочного погашения средства будут на счету, а значит, долгов перед Сбербанком нет. В любом случае запросите справку, в которой отображен данный факт. В случае расхождения данных документ послужит неоспоримым доказательством в суде. Чтобы снять обременение с объекта недвижимости, справку предъявляют в Росреестр. Тогда дом или квартиру можно продать, подарить, обменять, завещать, сдать в аренду. В противном случае отметка не снимается, и распоряжаться собственностью запрещено.

Если имеет место досрочное прекращение договора, обратитесь к страховому агенту со той же справкой, чтобы вернуть часть средств, потраченных на оформление полиса.

Факторы, влияющие на сумму займа

Наибольшая величина жилищного кредита складывается из системы разных параметров:

- первого взноса;

- заработка плательщика;

- установленной цены на жилье;

- участия в сделке созаемщиков.

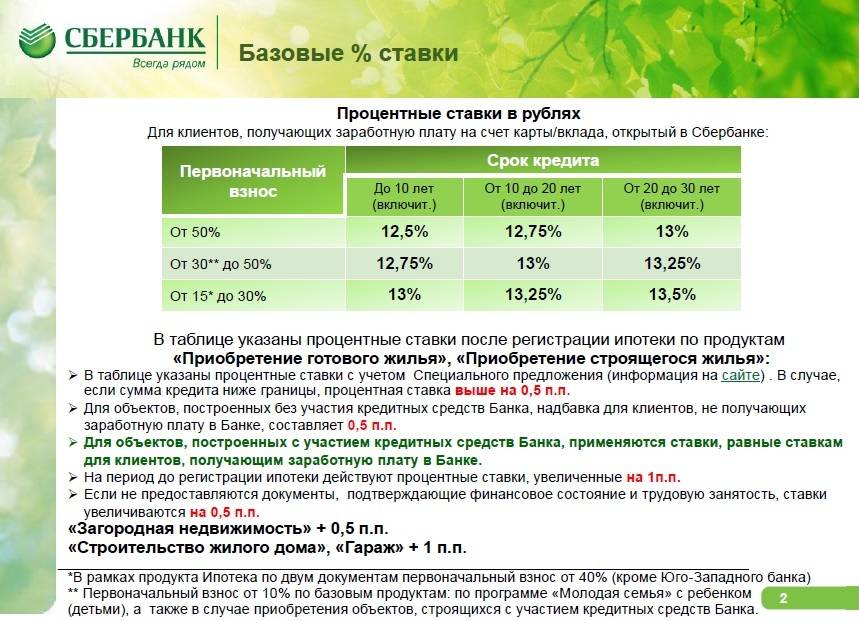

Первый взнос

Первоначальный платеж является обеспечением жилищного кредита и его внесение позволяет увеличить одобренную сумму денежных средств. При этом, чем выше первоначальные вложения клиента, тем меньше сумма кредитования.

Требования кредиторов к уровню заработка клиента различны. Принято считать оптимальным решением, если величина ежемесячных взносов не превышает 35% от совокупного заработка. В противном случае качество жизни должника, особенно семей с детьми, существенно упадет.

Оценка жилья

Результаты оценки рыночной стоимости жилья с учетом процента банка, также влияют на размер ипотеки

Особое внимание нужно уделить тому, чтобы оценочная стоимость, установленная независимым экспертом, и реальная стоимость покупки максимально соответствовали друг другу

Если продавец предложит приобрести квартиру за цену, превышающую оценку специалиста, то клиент может столкнуться с необходимостью самостоятельно оплатить разницу.

Банк скорее выдаст кредит, равный рыночной стоимости жилья. Если такое положение клиента не устроит, он может подобрать другое жилье.

Созаемщики

Участие в сделке созаемщика поможет значительно увеличить сумму жилищного кредита, особенно в случае, если официальная заработная плата клиента невысока. Таким участником сделки может стать:

- супруг/супруга, независимо от официальности отношений;

- член семьи;

- друг.

Количество созаемщиков может быть больше одного или двух: трое граждан могут быть и поручителями и созаемщиками в сделке, это позволит увеличить сумму кредита. Некоторые кредиторы допускают участие 5-6 человек, доход каждого учитывается при расчете суммы займа.

Альтернативные способы решения проблемы

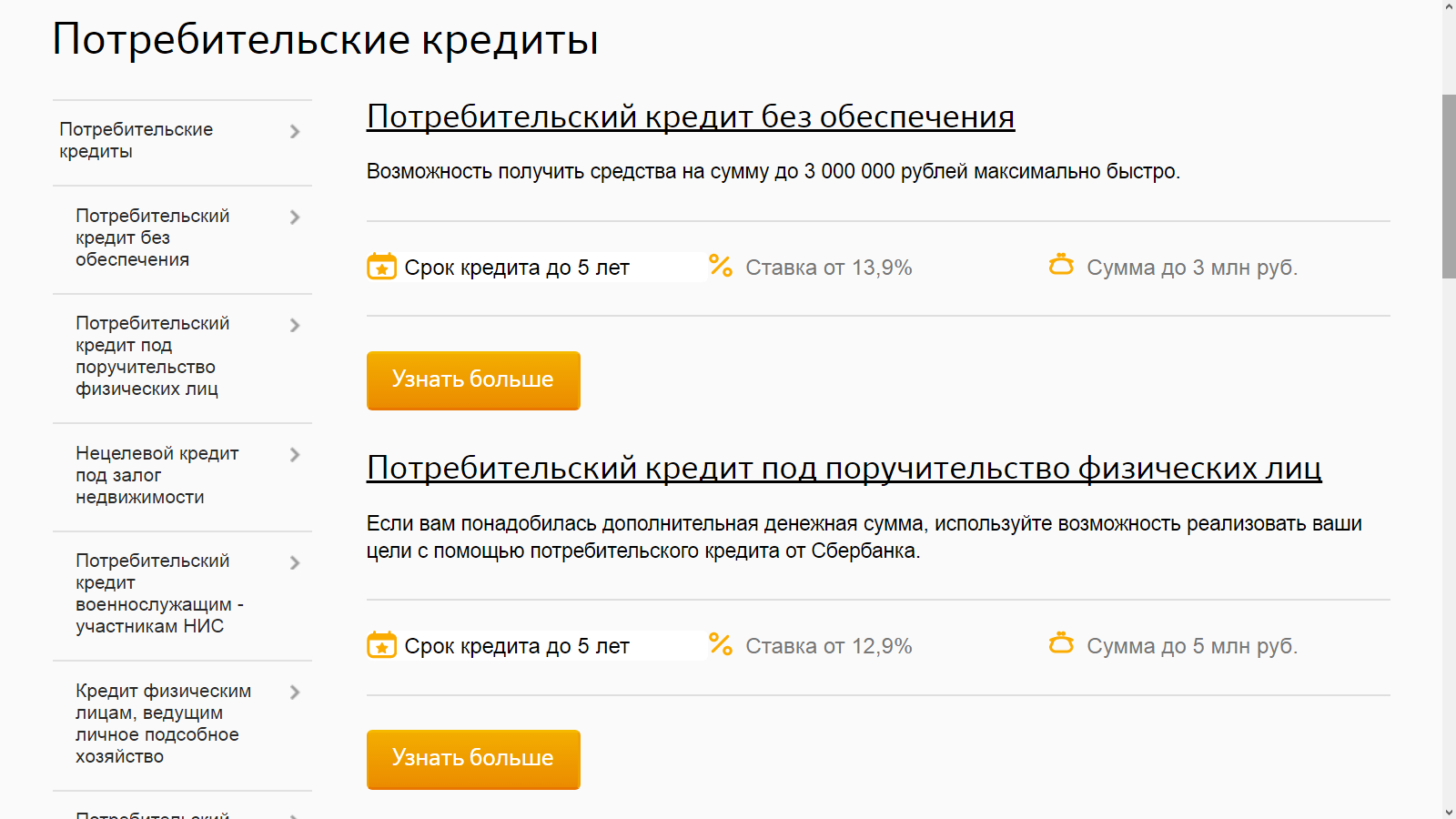

Потребительский кредит

Если ипотека не годится по тем или иным причинам, а доход позволяет взять краткосрочный кредит с повышенной суммой ежемесячного взноса, то лучше взять потребительский кредит. Особенно взятие кредита предпочтительно в случае улучшения жилищных условий, при покупке жилья большей площади вместо старого.

Жилищные кооперативы

В отличие от застройщиков жилищные кооперативы представляют собой некоммерческого типа организации, которые учреждаются заинтересованными в постройке жилья гражданами. По своему типу они напоминают ТСЖ (товарищество собственников жилья). Однако цель создания кооператива конкретная – постройка дома.

Долевое строительство

Многих привлекает участие в долевом строительстве нового дома, так как квартиры на этом этапе стоят значительно дешевле среднерыночной цены, иногда в 3—4 раза, а квартиру дольщик получает новенькую. К тому же платежи рассредоточены на период возведения дома. Однако надо внимательно проверять историю проектов конкретного застройщика.

С конца 90-х годов в РФ было зарегистрировано более 40 тысяч застройщиков. Но не все из них являются компетентными и добросовестными

Поэтому внимание нужно обратить не на стоимость жилья и этап строительства, а на самого застройщика

Дольщики зачастую оказываются без денег и без квартиры, а строительство останавливается на много лет из-за мошеннических схем, которые применяются при долевом строительстве.

Аренда с последующим выкупом

Такой способ мало известен и применяется очень редко. По договору аренды в этом случае арендатор совершает 2 платежа — арендную плату и сумму в счет покупки квартиры. Договор ренты с пожизненным содержанием можно считать разновидностью такой аренды.

Такой договор сопряжен с определенным риском для продавца и покупателя. Цена недвижимости со временем может изменятся, и на момент окончательной выплаты оказаться намного больше, нежели та, что закреплена в договоре.

Инструкция по уменьшению срока ипотеки

Если заемщик принял решение сократить срок ипотеки в Сбербанке и снять с себя это обременение досрочно, ему необходимо:

- Еще раз все тщательно обдумать, взвесить и проанализировать свои финансовые возможности и перспективы. Улучшение финансового состояния может быть кратковременным явлением, на работе все неоднозначно, могут сократить и т.д. Изменить срок кредитования можно, главное чтобы это не повлекло за собой существенное увеличение кредитной нагрузки на семейный бюджет заемщика. В противном случае, он может собственноручно загнать себя в безвыходную ситуацию, когда он просто не в состоянии будет выполнять свои долговые обязательства перед банком.

- После того как все уже обдуманно, просчитано и взвешено, нужно обратиться в отделение Сбербанка (лучше в то, где оформлялся кредит) и написать соответствующее заявление.

- В указанный день заемщик должен внести оговоренную сумму или перечислить со счета, номер которого также должен быть указан в заявлении.

- Если ипотека гасится не полностью, а частично, то есть вносится определенная сумма одним платежом, после чего изменяется график платежей, кредитный менеджер выдаст документ с новым графиком платежей. Изменение графика возможно одним из следующих способов: либо уменьшится размер обязательных платежей, либо сократится срок погашения долга, а платежи останутся прежними. Если кредит закрывается полностью, клиент получит справку о закрытии ипотечного договора.

Внимание! Заявление о сокращении сроков кредитования в банк должно быть подано не позже, чем за 30 дней до перечисления средств. Стоит понимать, что планируемое перечисление денег не освобождает от необходимости внесения обязательного регулярного платежа

Поэтому важно учитывать этот момент при подаче заявления.

Прежде чем подать заявление в банк, стоит учесть еще и такие моменты:

- Если выплата кредита осуществляется равными (аннуитетными) платежами, сокращение срока кредитования нецелесообразно. Это обусловлено тем, что в первое время после получения займа, погашаются начисленные проценты, а тело кредита практически остается неизменным.

- Если в стране достаточно высокий уровень инфляции, средства выгоднее вложить в высоколиквидные активы, а не погашать ими ипотеку. За время кредитования при таком раскладе задолженность обесценится, в результате чего кредитная нагрузка на заемщика автоматически снизится.

- Частичное досрочное погашение можно осуществить несколькими способами:

- снизить сумму ежемесячного платежа путем внесения определенной суммы и перерасчета процентов;

- уменьшить срок выплаты ипотеки в Сбербанке и внести соответствующие изменения в график платежей. По желанию и заявлению заемщика можно увеличить размер обязательного платежа.

Исходя из этого, второй вариант будет более выгоден и целесообразен, поскольку предполагает быстрое снижение остатка долга, в то время как в первом в разы увеличивается сумма переплаты. Но Сбербанк в большинстве случаев при частичном досрочном погашении задолженности предлагает только перерасчет процентов, и весьма неохотно изменяет срок ипотеки.

Сокращение срока ипотеки в Сбербанке однозначно имеет ряд преимуществ, но очень важно объективно оценить все возможные риски и свои финансовые возможности. Это убережет от возможных неприятностей и поможет сохранить репутацию добросовестного заемщика перед банком

Факторы, влияющие на сумму

Минимальная сумма, предоставляемая по ипотеке в Сбербанке, будет зависеть от многих факторов, и как в точности она рассчитывается, знают лишь в самом банке. Не последнюю роль, похоже, играет подход каждого конкретного офиса и настрой его сотрудников, ведь их оценочному мнению относительно платёжеспособности и благонадёжности клиента, а следовательно, и перспективности выдачи ему кредита, тоже уделяется место. Но можно выделить основные факторы, оказывающие влияние на то, каким будет минимальный размер ипотеки. И это:

Доход заёмщика

Ключевой фактор, хотя в первую очередь исходя из него определяется максимальный размер займа, который готов предоставить банк, да и будет ли он готов предоставить кредит вообще.

При расчётах в банке исходят из того, что клиент может потратить на погашение кредита примерно 30-60% своего регулярного ежемесячного дохода, при этом остаток дохода должен обеспечивать основные нужды всех членов семьи. А значит, доход рассчитывается общесемейный, как и расходы.

Стоимость недвижимости

Приглашение оценщика обязательно для взятия ипотеки – так банк сможет получить точные данные о стоимости объекта, для приобретения которого берётся ипотека. Если цена продажи выше, чем, по мнению оценщика, банк не предоставит ипотеку из расчёта в процентах от цены продажи, а сделает это, исходя из той цены, которая была указана оценщиком. Если недвижимость продаётся дешевле, чем стоит, по мнению оценщика, то же самое

Для нас это важно в первую очередь тем, что минимальный размер ипотеки будет напрямую зависеть от оценки стоимости недвижимости

Военная

За многие годы эта программа помогла решить жилищные проблемы тысячам защитников Родины

Оформить военную ипотеку может тот военнослужащий, который зачислен в реестр НИС и делает регулярные отчисления. Воспользоваться такой программой могут лица старше 21 года. Военнослужащие могут оформить ссуду на покупку жилья на период не более 20 лет. Это объясняется предельным сроком пребывания на военной службе. Для женщин возраст ограничивается 45 годами, для мужчин – 50 лет (их звание должно быть ниже полковника или капитана 1 ранга). Эти же ограничения необходимо учитывать, если такое лицо выступает в качестве созаемщика или поручителя.

Подводим итог – на сколько лет лучше брать ипотеку

Итак, в данной статье проведён подробный анализ временных периодов кредитования и погашения ипотеки. А также в приведённой выше таблице исчислена примерная переплата по ссуде на жильё.

Из чего следуют несколько советов и рекомендаций, которые стоит, как памятку принять на вооружение.

- Определиться в сроках займа, исходя из личных выгод и последующей переплаты.

- Судя по тому, для чего приобретается недвижимость – для продажи или в долгосрочное личное пользования, определить оптимальные сроки кредитования.

- Знать на каких условиях по возрастной категории, исходя из цены на жильё, платёжеспособности клиента, попадания под программы государственной поддержки и каких гарантий определяется временной период ипотеки.

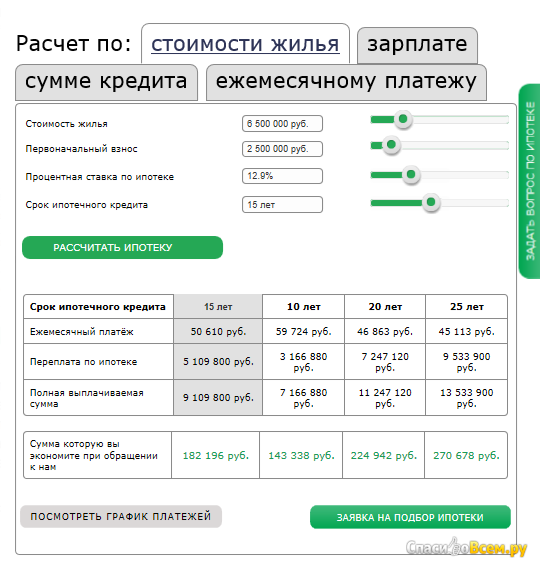

- Рекомендуется заранее пересчитать на калькуляторе, предоставленном на сайте банка, переплаты, ежемесячные платежи и сопоставить со своими финансовыми силами.

- Всегда следует выбирать золотую середину.

- Лишний раз спрашивать у банка условия кредитования и как производится операция досрочного погашения во избежание подводных камней.

- При досрочном закрытии ипотеки лучше всего рассчитаться с банком в первые пять лет кредитования. Следует также изучить условия частичного досрочного погашения.

К сожалению не все банки ведут добросовестную политику. Ничего не поделаешь, каждый ищет себе выгоду. Главное, чтобы эта выгода укладывалась в законные рамки. Поэтому будьте внимательны со своими деньгами. И помните: знание сила!

Автор. Олег Владимирович Росляков, источник realty-u.ru.