Как списать кредит

Процедура списания кредита учитывает множество факторов, включая правильное поведение недобросовестного должника. Прежде всего, если у заемщика возникли материальные трудности и он понимает, что не сможет погасить долг по кредиту, следует придерживаться двух правил:

- не скрываться от кредитора и поскорее начать с ним взаимодействовать, так как в силу ст. 330 ГК РФ уже с первого дня задолженности начисляется неустойка в виде штрафов и пени, что приводит к увеличению основной суммы долга;

- попытаться урегулировать ситуацию мирным путем и способами, которые предлагает кредитор (реструктуризация долга, рефинансирование и т. д.).

Следование этим правилам покажет, что должник не отказывается от своих обязательств и не доводит дело до судебного разбирательства, грозящего лишить заемщика имущества и денежных средств.

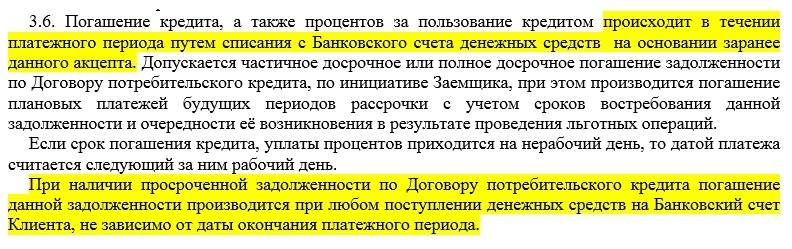

Если должник обратился с письменным заявлением в банк о списании кредитного долга, то такое решение принимается коллегиально руководителями финансовой организации, если сумма задолженности не превышает 100 тысяч рублей. Банк охотнее идет на списание кредиторской задолженности, если сумма небольшая, так как взыскание в принудительном порядке денежных средств через суд требует дополнительных вложений, что с финансовой стороны абсолютно не выгодно для кредитора.

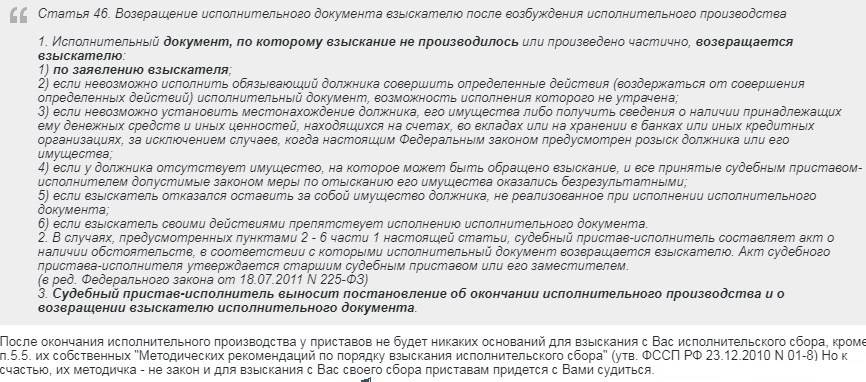

Если же дело дошло до суда и кредитор подал иск о принудительном взыскании долга по кредиту, то заемщик должен быть готов к удовлетворению исковых требований кредитора. После положительного решения в пользу истца исполнительный лист направляется в Федеральную службу судебных приставов (ФССП), где судебный пристав-исполнитель выносит постановление о возбуждении исполнительного производства и начинает процедуру розыска средств должника.

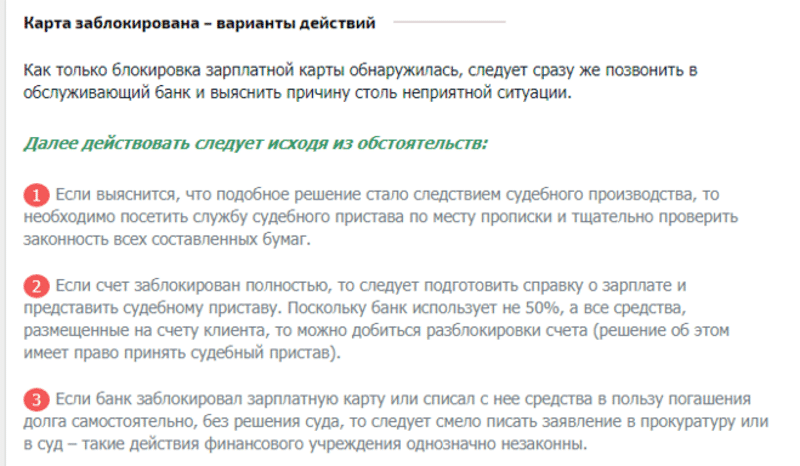

Постановление высылается должнику и, в соответствии с п. 12 ст. 30 Федерального закона «Об исполнительном производстве» № 229-ФЗ от 02.10.2007 г., должник в 5-дневный срок обязан произвести выплату по долгу. В противном случае судебным приставом принимаются меры, направленные на взыскание средств путем описи имущества должника, ареста счетов, направления на официальное место работы исполнительного листа для удержания до 50% заработной платы в силу ст. 138 ТК РФ.

Обратите внимание! Судебный пристав-исполнитель наделен широкими полномочиями в силу закона, поэтому он вправе не только лишить должника имущества в счет уплаты задолженности, но и запретить ему выезжать за пределы страны. Но в случае, когда у должника нет доходов, он не трудоустроен, а имущество для взыскания не имеется, судебным приставом-исполнителем выносится постановление о прекращении исполнительного производства, которое направляется кредитору с отметкой, что взыскание невозможно в силу отсутствия имущества и денежных средств

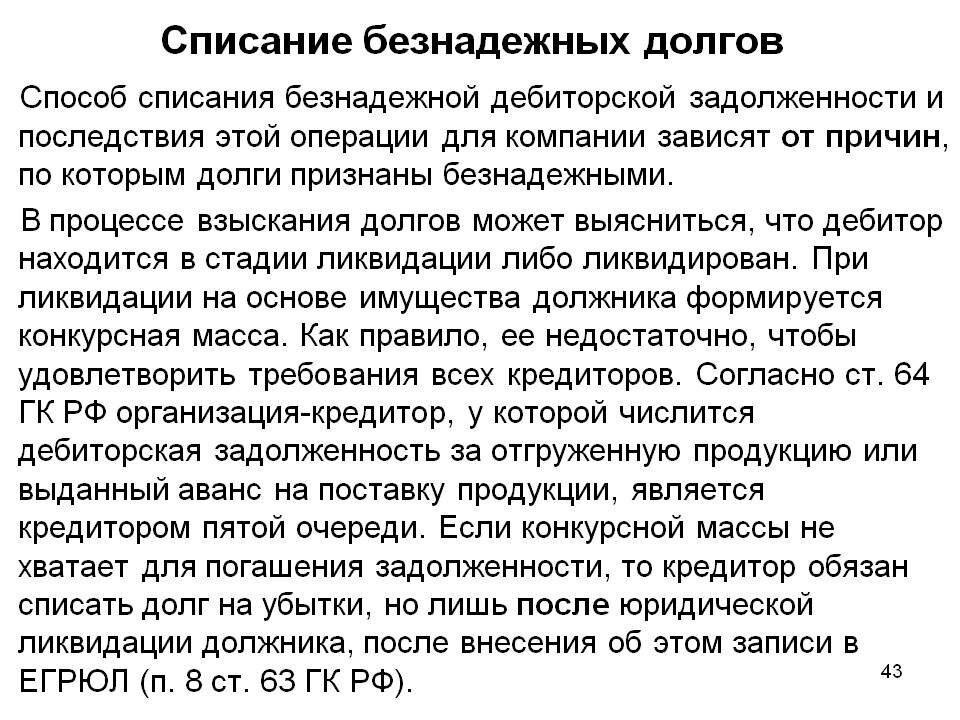

При таком варианте развития событий возможно списание задолженности с недобросовестного заемщика, так как такой долг считается безнадежным

Но в случае, когда у должника нет доходов, он не трудоустроен, а имущество для взыскания не имеется, судебным приставом-исполнителем выносится постановление о прекращении исполнительного производства, которое направляется кредитору с отметкой, что взыскание невозможно в силу отсутствия имущества и денежных средств. При таком варианте развития событий возможно списание задолженности с недобросовестного заемщика, так как такой долг считается безнадежным.

Типы списания

На сегодняшний день помимо смерти самого должника являются законными для списания только два порядка. К ним относятся:

- Списание по сроку давности;

- Списание при банкротстве.

Выше уже указывались основные заблуждения по каждому из этих типов ухода на законных основаниях от уплаты займа. Теперь стоит рассмотреть основные условия и ситуации по каждому пункту, когда такие действия могут действительно принести результат.

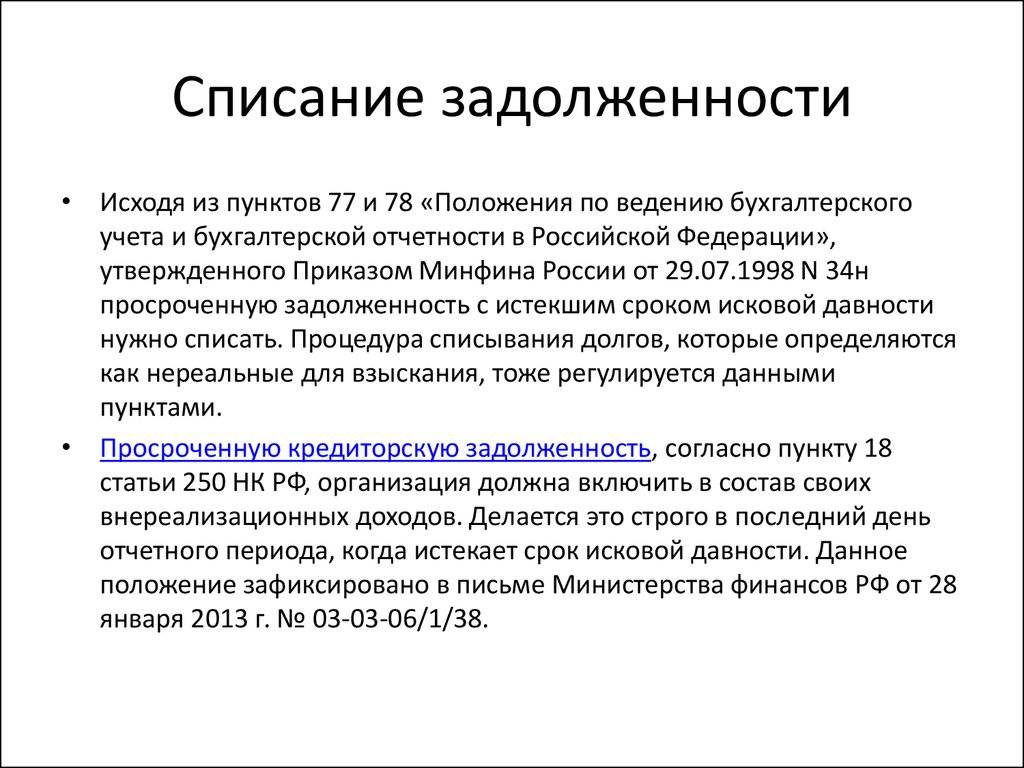

По сроку давности

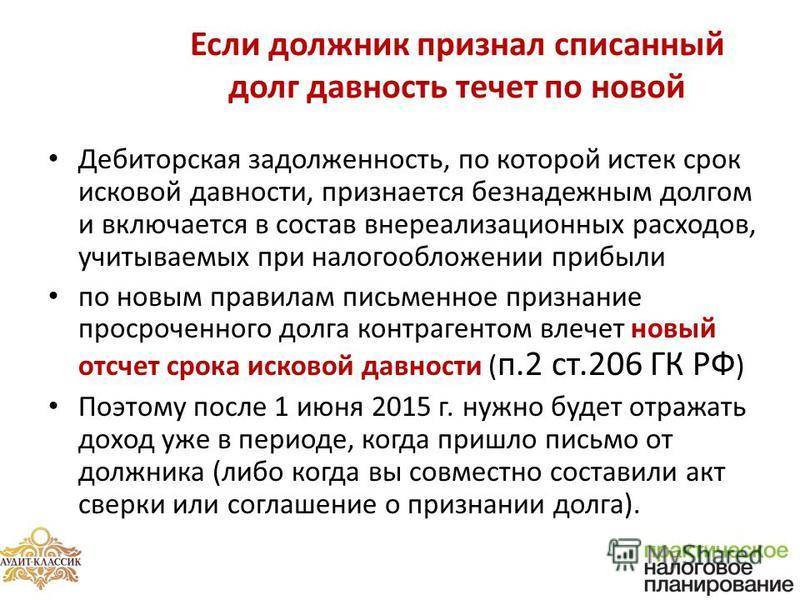

Через сколько лет списывается долг в банке? Этот срок меряется 3-мя годами

Однако важно учитывать основания для начала отсчёта этого срока. Многие банки пользуются различными правовыми уловками, чтобы срок увеличить или обойти

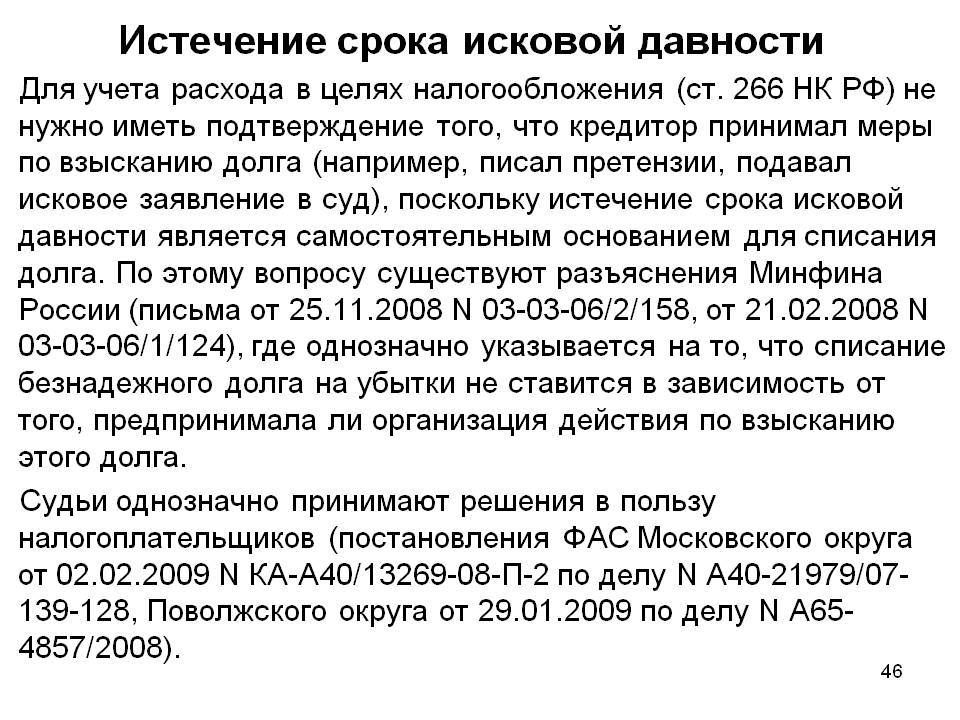

Списание кредитов за сроком давности может быть произведено в случае, если банк в течение 3-х лет не обратится в судебные инстанции. Что считать началом срока исковой давности? Это момент начала подписания кредитного договора. Следует ориентироваться на срок, который установлен в данном документе.

Однако он будет действителен только в том случае, если заёмщик после получения выданных средств не произвёл ни одного платежа. Поэтому по общему случаю срок начинается с момента пропуска ежемесячной суммы оплаты кредита.

Если в течение этих 3-х лет была внесена на счёт в банке хотя бы 1 копейка, то срок обновляется до следующего месяца, идущего за месяцем внесения оплаты. Дополнительно, если банк получит письменное подтверждение, что гражданин ознакомлен с просрочкой или аудиозапись, где будет голосом заёмщика подтверждение того что он осведомлён о накопившемся долге, то дата начала отсчёта срока давности будет считаться именно с этого дня.

Ещё один важный нюанс заключается в том, что банк имеет право подать иск в суд с требованием об уплате долга и после срока исковой давности. По сложившейся практике доказывание своей правоты лежит на ответчике. Поэтому при появлении разбирательства необходимо суду предоставить договор в оригинале, а также указать, что сроки исковой давности были пропущены. Если этого не сделать, то суд может продолжить процесс взыскания, не приняв к сведению сам срок, так как ответчик не выразил несогласия по этому факту.

При банкротстве

Когда списываются долги при банкротстве, должник попадает в специальный реестр. В результате появляются различные виды запретов на осуществление установленных по данному закону действий и ведению деятельности.

Дополнительно у лица возникает проблема с получением будущих займов на срок до 5 лет. Доказывать в различных случаях свою платёжеспособность также придётся по суду. И в этой ситуации может возникнуть следующая сторона, связанная с тем, что банк может возобновить свои требования.

Здесь следует учитывать важную грань. Она связанна с тем, что сам факт получения статуса банкрота автоматически не даёт возможности лицу получить списание его долга. После полученного статуса банкрот также остаётся должником, и только по решению в письменной форме банком и направления его в суд, долг может быть признан списанным.

Последствия банкротства

Последствия банкротства

Последствия

Списывают ли банки через три года долги, уже было рассмотрено. А вот основное последствие, которое все обычно упускают и забывают, нет. Это черный список во многих финансовых учреждениях. Что это даёт?

Это даёт такие проблемы, как отсутствие возможности получения кредитных средств в дальнейшем. Все выписки попадают в бюро кредитных историй. Именно на эту базу опираются все кредитные и финансовые учреждения при проверке своих клиентов.

Почему банк предлагает закрыть кредит, получив половину долга? Подводные камни сделки

Теоретически банк может предложить закрытие кредита после выплаты половины долга, если вероятность взыскания всей суммы отсутствует или планируется продажа договора коллекторам. В таких условиях банку выгоднее получить указанную сумму, списав часть пени и штрафов, чем продать долг за 10-15% стоимости или ожидать принудительного взыскания. На практике такую сделку обычно предлагают недобросовестные банки, используя следующие возможности, невыгодные для клиента.

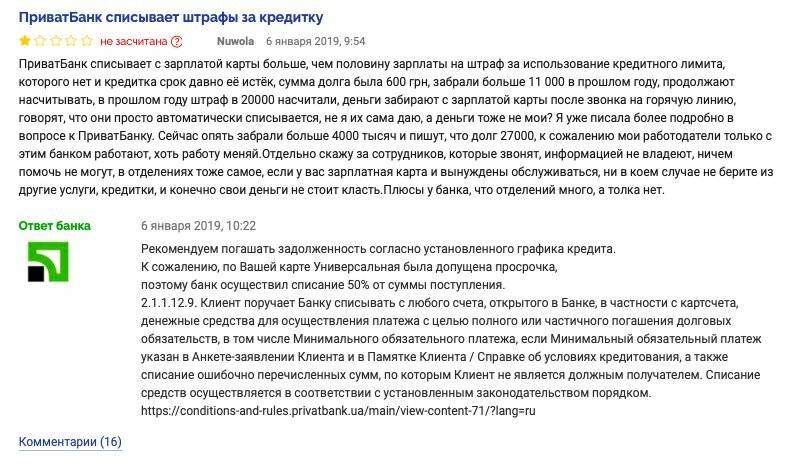

Основной долг списывается, однако клиенту продолжают начислять пени и штрафы. В этом случае клиент подписывает дополнительное соглашение о выплате половины основного долга. Внеся сумму, заёмщик обнаруживает, что банк продолжает начислять пени, штрафы, неустойки и другие санкции за просрочку платежей. В дальнейшем банк может подать в суд или продать оставшуюся задолженность коллекторам.

Часть долга списывается, однако кредитный договор продаётся коллекторам. В этом случае клиент официально закрывает задолженность перед банком, выплатив половину первоначальной суммы. Однако, личные данные и право требования задолженности передаются коллекторскому агентству, которое продолжает звонить неплательщику и напоминать о необходимости вернуть деньги. В дальнейшем коллекторы могут обратиться в суд или продолжать взыскивать задолженность на протяжении трёх лет.

После внесения оговоренной суммы должнику приходит повестка в суд. В этом случае факт погашения половины задолженности подтверждает платёжеспособность заёмщика. Получив деньги, банк подаёт исковое заявление на должника в суд, требуя принудительного взыскания оставшейся задолженности. Многие банки используют такую схему, чтобы уменьшить оставшийся долг до 500 тысяч рублей и получить судебный приказ (этот документ оформляется быстрее, чем исполнительный лист). В дальнейшем судебные приставы могут списывать часть дохода, арестовывать и продавать имущество для погашения задолженности.

Выплата половины задолженности возобновляет течение СИД. Некоторые банки намеренно не связываются с должником, дожидаясь начисления крупных штрафов и пени за просрочку. Затем юристы финансовой организации обращаются в суд с иском на всю сумму задолженности. Если срок исковой давности близок к истечению, банк может предложить «выгодную сделку», чтобы получить платёж от клиента. Факт внесения средств возобновляет течение СИД, и банк может обращаться в суд.

Кредитный договор клиента закрывается, однако ФНС начисляет налог (13%) на оставшуюся сумму. С точки зрения законодательства (статья 41 НК РФ), закрытие кредитного договора на выгодных для клиента условиях означает получение экономической выгоды. Получив платёж от заёмщика, банк сообщает налоговой инспекции о финансовой выгоде гражданина. Согласно НК (налоговый кодекс), гражданин обязан выплатить НДФЛ (налог на доходы физических лиц, 13% ). Например, задолженность клиента составляет 700 тысяч рублей, кредитный договор закрывается при выплате 350 тысяч рублей. В этом случае ФНС взыскивает с заёмщика НДФЛ в размере (700-350)*13% = 45 500 рублей.

Страховка и помощь государства

Еще о нескольких моментах, на которые стоит обратить внимание. Полностью или частично рассчитаться с банком поможет страховка, если вы оформили полис заранее

Обычно банки сами настаивают на страховании жизни и здоровья, либо ипотечного имущества

Полностью или частично рассчитаться с банком поможет страховка, если вы оформили полис заранее. Обычно банки сами настаивают на страховании жизни и здоровья, либо ипотечного имущества.

Однако такие полисы дают гарантию выплат только при наступлении страховых случаев (инвалидность и нетрудоспособность должника). В других ситуациях страховка не поможет. Есть вариант застраховаться от риска невыплаты по кредиту, однако страховая компания тщательно проверяет добросовестность и финансовое состояние клиента.

Можно ли рассчитывать на помощь государства в списании долгов?

Вы наверняка встречали громкие заявления политиков или сенсационные статьи журналистов, что скоро россиянам могут простить долги в рамках кредитной амнистии, что из-за ковида закрыли исполнительные производства в ФССП, и можно не платить.

На практике государство помогает заемщикам следующим образом:

- гарантирует предоставление ипотечных каникул на срок до 6 месяцев (на общую сумму кредита это не повлияет);

- позволяет гасить кредиты и проценты материнским капиталом (сумма приличная, поэтому можно закрыть часть долга);

- разрешает признать банкротство, чтобы признать долги безнадежными.

Однако тотальной кредитной амнистии речь не идет. Отношения банков и заемщиков должны выясняться в суде, государство не может разом освободить всех должников от ответственности. Рассчитывать при списании долгов стоит только на себя и своего юриста.

Однако о списании долгов или кредитной амнистии речь не идет. Отношения банков и заемщиков не входят в приоритетные направления государственной политики. Поэтому рассчитывать при списании долгов стоит только на себя и своего юриста.

Если вы попали в сложную финансовую ситуацию — не опускайте руки! Можно снизить размер обязательств, получить отсрочку или полностью закрыть долг через банкротство. Если банк не согласовал реструктуризацию и рефинансирование, обращайтесь, мы найдем выход!

, это бесплатно!

Команда

Виолетта Нечипоренко

Руководитель направления по банкротству физических лиц

Артем Пивоваров

Старший юрист по банкротству физических лиц

Дарья Галактионова

Старший юрист по банкротству физических лиц

Кристина Кирюхина

Ведущий юрист по банкротству физических лиц

Алексей Жумаев

арбитражный управляющий компании «2Лекс»

Лейла Махмудова

Юрист по банкротству физических лиц

Юлия Пивоварова

Руководитель службы клиентского сервиса

Александр Столяров

Юрист по банкротству физических лиц

Реально ли списать долг по кредитам через банкротство?

Процедура установления факта некредитоспособности физического лица осуществляется через суд или через МФЦ.

Банкротство физического лица через арбитражный суд позволяет избавиться от старых долгов практически в любом объеме, если:

- у должника нет достаточно ценного имущества, чтобы средств от его реализации хватило на проведение расчетов с кредиторами;

- у должника слишком маленький доход для полноценной оплаты ежемесячных платежей.

В 80% случаев банкротство проводится через реализацию имущества. Остальные 20% приходятся на судебную реструктуризацию долгов. Это реабилитационная процедура, которая помогает восстановить платежеспособность.

Через банкротство физ. лиц можно списать долги по кредитам, микрозаймам, ЖКХ, налогам, штрафам, распискам и т.д.

Сколько стоит банкротство?

Наши услуги и цены

Услуга

Стоимость

Внесудебное банкротство физ. лица «под ключ»

25 570 руб.

Списать долги

Подготовка документов к процедуре внесудебного банкротства

14 560 руб.

Списать долги

Судебное банкротство физических лиц «под ключ»

от 8 410 р./мес.

Списать долги

Дополнительные услуги

от 2 160 руб.

Списать долги

Чем же выгодно банкротство физ. лиц в 2022 году?

- с первого судебного заседания прекращаются любые претензии в адрес должника, выбивание долгов и другие меры, применяемые банками, МФО, коллекторами;

- приостанавливаются исполнительные производства у судебных приставов;

- сумма задолженности перестает расти;

- отпадает необходимость вносить ежемесячные платежи по кредитам.

Внесудебная процедура через МФЦ поможет только тем должникам, чей долг менее 500 000 руб.

В чем подвох? Обязательное условие — закрытое исполнительное производство по причине отсутствия имущества.

Наша команда

Владислав Квитченко

генеральный директорТатьяна Смирнова

Старший юрист по банкротству физ. лицГригорий Нечаев

Юрист по банкротству физ. лицОлег Мартин

Финансовый аналитикЯрослав Митьков

Младший юрист по банкротству физ. лиц

Частые вопросы

Можно ли подать заявление в суд на списание долга, если прошло более 3 лет с момента последнего платежа?

Все зависит от того, обращался ли банк за взысканием долга. Если в пределах трех лет после последнего платежа был подан иск и банк получил исполнительный лист, срок давности фактически уже не применяется. Для списания долга можно подавать только на банкротство по общим правилам.

Если за три года банк не обратился в суд, срок давности будет пропущен. В этом случае обращаться на банкротство не имеет смысла. Если банк решит подать в суд, достаточно заявить в суде о пропуске срока, потребовать прекращения дела. После этого принудительное взыскание будет невозможно.

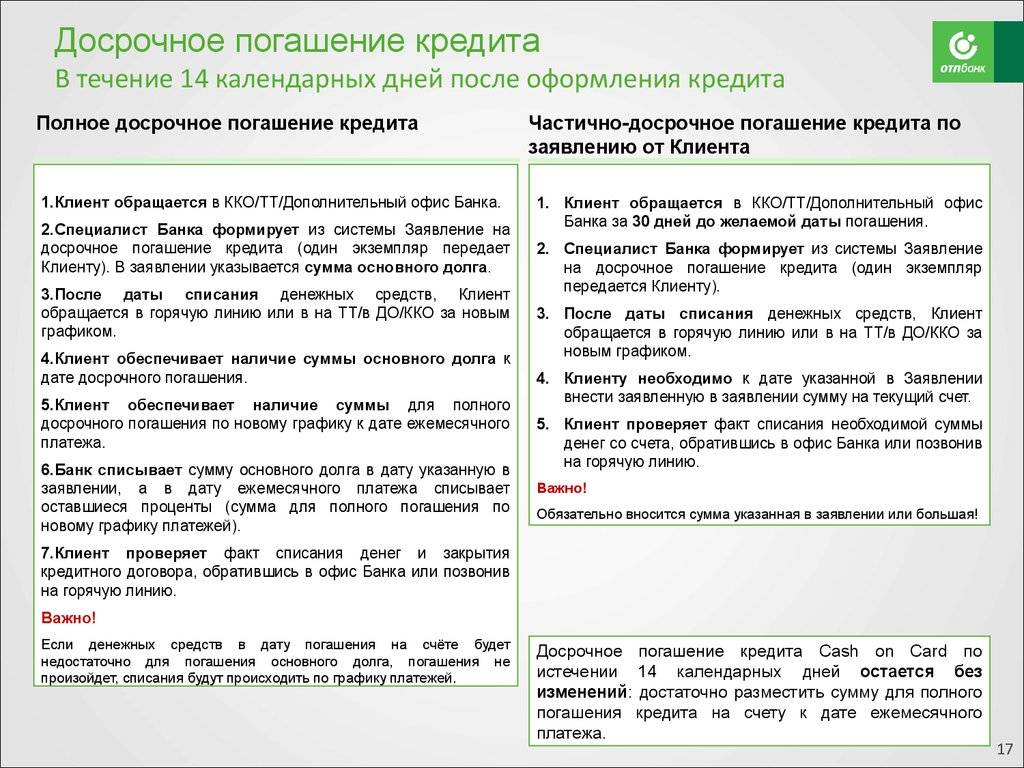

Может ли банк отказаться закрывать кредит, рефинансируемый другим банком?

Банк закроет кредит, как только получит возмещение по основной сумме задолженности и начисленным процентам. При этом банк не должно интересовать, кто будет платить по кредиту. Если заемщик нашел другой банк и получил одобрение на рефинансирование, деньги будут перечислены не закрытие первоначального кредита.

Как только средства поступят на кредитный счет, банк обязан закрыть кредит, а по запросу заемщика выдать подтверждающий документ (справку об отсутствии задолженности, выписку по счету).

Как пройти судебную реструктуризацию и погасить долг за 3 года?

Банкротство не обязательно завершается реализацией имущества и списанием долгов. Целью процедуры может быть восстановление платежеспособности должника. Для этого подается план реструктуризации задолженности, который будет рассматриваться в судебном заседании, с учетом мнения кредиторов.

План реструктуризации можно утвердить на 3 года, если с этим будут согласны все кредиторы. Так как кредиторы получают шанс вернуть деньги, они дадут согласие на реструктуризацию, если должник подтвердит готовность и возможность платить. На период реструктуризации будут приостановлено начисление неустоек, пени, других штрафных санкций.

Как списать долг за ипотеку многодетной семье?

1. Можно полностью или частично списать до 450 тыс. руб. по Федеральному закону № 157-ФЗ, если у семьи третий ребенок родился в период с 1 января 2019 года по 31 декабря 2022 года. Закон № 157-ФЗ был принят специально для поддержки многодетных семей с малолетними детьми. Выделение средств на погашение ипотеки осуществляется через систему и банк ДОМ.РФ. Максимальный размер субсидии составляет 450 тыс. руб. Если остаток по ипотеке меньше, субсидия будет выплачена по фактическому остатку.

2. В судебном процессе или в ходе банкротства можно добиться реструктуризации долга, подписать новый график платежей и получить временную отсрочку.

Должник прошел процедуру банкротства

Просто так банки не прощают долгов. Для аннулирования кредитного договора необходимы веские основания, одно из которых – банкротство. По закону стать финансово несостоятельным может любое физическое лицо, имеющее задолженность перед кредиторами в размере более 500 тыс. руб. Важен и срок просрочки, который должен превышать 3 месяца. Объявляется человек банкротом через суд.

Банкротство – это не просто обнуление взятых финансовых обязательств. При списании долга сначала оценивается материальное положение должника, то есть его накопленное имущество. Если в собственности у лица есть ликвидные ценности, транспорт, недвижимость, украшения, то их продают, закрывая «выручкой» кредиты. В итоге у человека остается необходимый для проживания минимум:

- одно жилое помещение;

- личные вещи (одежда, обувь);

- предметы быта (кухонная утварь, вещи личной гигиены);

- техника, используемая для обогрева и приготовления пищи (холодильник, плита);

- собственность, необходимая для профессиональной деятельности (машина для водителей, инструменты для мастеров);

- транспортные средства и приспособления, предназначенные для лиц с ограниченными физическими возможностями.

Остальная собственность признанного банкрота отправляется на аукцион и реализуется. Вырученные средства уходят в счет погашения кредитов. «Спасти» свое имущество, переписав на родственников, не получится – при вынесении решения проверяются все сделки за последние 12 месяцев. Если заключенные в этот срок соглашения вызывают сомнения, то или отменяется банкротство, или аннулируется передача ценностей. Обязательно и отсутствие у должника трудоустройства с доходом выше прожиточного минимума. Иначе не списывают долг.

Важно помнить и о последствиях банкротства. Факт финансовой несостоятельности обязательно отразится в кредитной истории бывшего должника, что подпортит «репутацию» физлица

Но в некоторых ситуациях такой вариант – единственный выход для избавления от неподъемных долгов.

Рефинансирование долгов

Однако следует заметить, что далеко не все организации идут навстречу должникам и реструктуризируют долг. Но не стоит отчаиваться, есть еще одни вариант решения проблемы. Можно обратиться в совершенно посторонний банк, который предлагает в перечне своих услуг рефинансирование долговых обязательств. Суть состоит в том, что вы можете получить абсолютно новый кредит в другом банке, направленный на погашение уже имеющегося долга. При этом вы оформляете новый договор, который, возможно, будет иметь более мягкие для вас условия.

Рефинансирование удобно тогда, когда человек имеет кредитные обязательства перед несколькими организациями. Это не совсем практично, поскольку приходится платить комиссию в нескольких местах.

Когда сгорают долги по кредиту

Бывают ситуации, когда заемщик получает от банка письмо с требованием погашения кредитной задолженности по соглашению с истекшим сроком давности. Правомерны ли такие действия? В соответствии со ст. 196 ГК РФ, срок предъявления искового заявления составляет 3 года. Это означает, что, если со стороны финансового учреждения в течение первых трех лет не было никаких претензий по поводу неоплаченных платежей по договору, то в дальнейшем появляются возможности для списания такой задолженности.

Обычно отсчет такого периода начинается с момента непогашения платежа по кредиту. В случае не поступления денежных средств от заемщика в течение 90 суток, банк может обратиться с требованием досрочного погашения всей стоимости кредита. Должнику нужно внимательно изучить соглашение, иногда уже там прописаны сроки и условия возвращения долга.

Следовательно, ответить на вопрос «По истечении какого срока сгорают долги по кредиту?», можно следующим образом: по прошествии трех лет с момента первого просроченного платежа.

Причем аннулирование задолженности происходит, если банковская организация так и не предъявила своих требований к должнику, а тот в свою очередь не контактировал с держателем кредитных средств. Если же есть доказательства обсуждения сторон проблемы выполнения обязательств по договору кредита, то срок давности отодвигается.

Игнорирование попыток банка связаться с вами в течение срока исковой давности может обернуться списанием задолженности. Однако стоит учитывать, что кредитор может обратиться в суд по поводу мошенничества. Кроме того, плохая кредитная история будет обеспечена, что снижает шансы для успешного взятия займа в будущем.

Поэтому должнику следует своевременно уведомить банк в случае тяжелого финансового положения и обсудить альтернативные варианты погашения задолженности: реструктуризация долга, предоставление отсрочки или рассрочки платежей, снижение процентной ставки, корректировка графика выплат.

Если срок исковой давности, равный три года, истек, то долги по кредитному договору аннулируются.

Долг оказался незаконным

Списать долг законным путем можно и через суд. Обычно инициирует судебное разбирательство ФКУ после того, как заемщик длительное время не выполнял обязательства по выплате кредита. Как правило, речь идет о 3-6 месяцах после возникновения первой просрочки. До обращения к судье банк пытается разрешить ситуацию мирно: через SMS-информирование, специальные отделы по взысканию и коллекторские агентства.

Суд встает на сторону должника только тогда, когда у последнего есть основания для пропуска платежей. Иногда удается указать судье на допущенные при заключении сделки нарушения, незаконные пункты в договоре или прочие махинации ФКУ. Также «поймать» банк можно на истечении срока исковой давности, который равняется 3 годам. Отсчитываются 36 месяцев с момента крайнего действия по кредиту: взноса или заявления об отсрочке. Но доказать такое удается редко, так как банковские юристы достаточно профессиональны и внимательны.

Полностью списать долг через суд проблематично, но уменьшить его размер – вполне возможно. Нужно аргументировано доказать свою временную неспособность выплатить кредит, указывая на уважительные причины:

- рождение ребенка;

- внезапная потеря работы (особенно, сокращение);

- длительная болезнь и другие.

В таких случаях суд часто встает на сторону должника и снижает сумму начисленных пени. Иногда штрафы списываются полностью. Но «тело» кредита с набежавшими процентами придется вернуть.

После вынесения судебного решения формируется исполнительный лист. По нему начинается взыскание, которым занимаются приставы. У ФССП в этом плане широкие полномочия: для погашения долга арестовывается имущество и счета, запрещается выезд за рубеж. Зато сумма «заморозится»: пени и штрафы прекратят начисляться.