Отказ от страховки после получения денег в банке

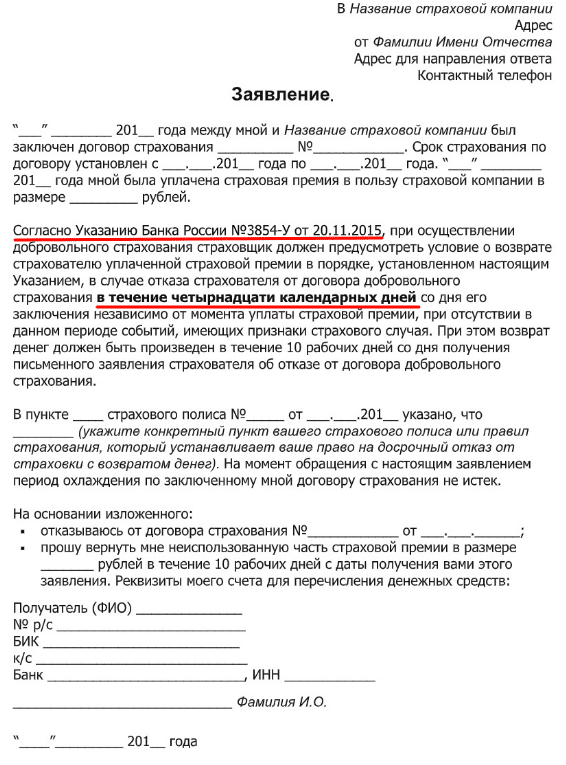

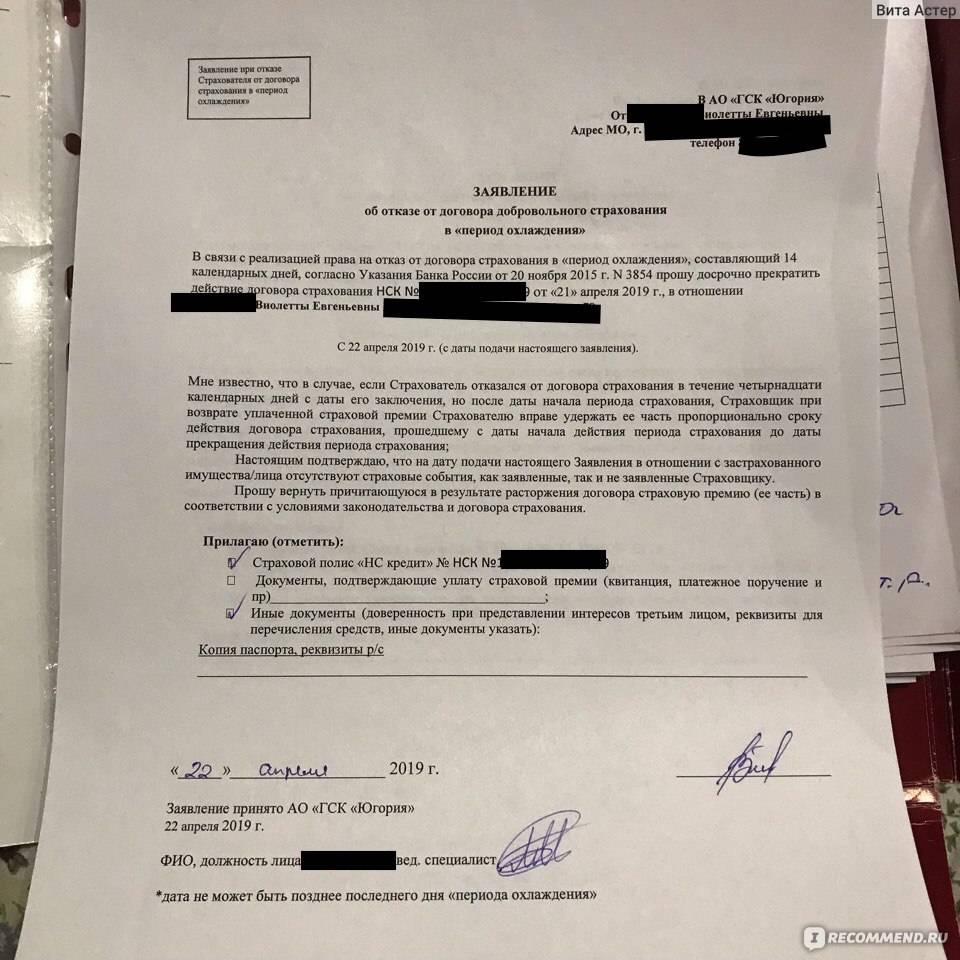

Законодательно оговорено, что у клиента есть 5 рабочих дней, в течение которых страховщику возможно отправить уведомление об отказе от оформленного полиса. Этот срок называется «периодом охлаждения».

Важно! 1 января 2018 года в силу вступят поправки, которые продлевают срок на возврат обратно суммы страховой премии до 14 календарных дней.

При отказе от страхового полиса до вступления договора в юридическую силу в период охлаждения клиенту компенсируется полная сумма уплаченной премии. Если соглашение уже стало действующим, то вернется взнос за вычетом оплаты фактического количества дней пользования услугой.

Вышеописанное правило распространяется на полиса индивидуальной защиты. Коллективные договора и сертификаты на услуги расторгаются по принципам, указанным в подписанных клиентом договорах. Если там будет оговорено, что при отказе от договора премия не возвращается, то деньги заемщику не вернутся.

Порядок взаиморасчетов при отказе от индивидуального страхования после периода охлаждения также регулируется подписанным соглашением.

Подробнее о возврате страховки в различных банках:

В каких случаях банк ВТБ может полностью вернуть страховку по потребительскому кредиту?

Можно ли вернуть сумму страховых взносов в банке Хоум Кредит

Как и когда можно отказаться от страховки в Сбербанке?

Отказ от страховки в Альфа — банке

В Альфа – банке клиенты вправе сразу отказаться от предлагаемой страховки. Здесь важен вид получаемого кредита. Если потребительский или авто – проблем никаких.

Если же займ нецелевой (получение денег наличными), тогда оформление страхования зависит от собственного желания клиента. Полисы оформляет ОАО «АльфаСтрахование» или иные компании – страхователи.

Оформлять КАСКО в момент приобретения автомобиля через автокредит также необязательно. Однако, менеджеры банка рекомендуют, ведь полис способен покрыть различные расходы, возникающие в момент возникновения описанных в соглашении страховых случаев.

Когда нельзя отказаться – согласно положениям ФЗ 102, заемщик, берущий ипотеку, должен автоматически оформить страховку, причем объектом выступит само приобретаемое жилое помещение.

Дополнительно заемщик вправе застраховать себя (жизнь, здоровье), также риск возможной утраты трудоспособности или неожиданной потери прав на приобретаемое жилье.

Процедура отказа от страховки

Проще всего – заранее уведомить менеджера о нежелании оформлять сейчас полис до фактического подписания кредита. При необходимости – предоставить письменный отказ.

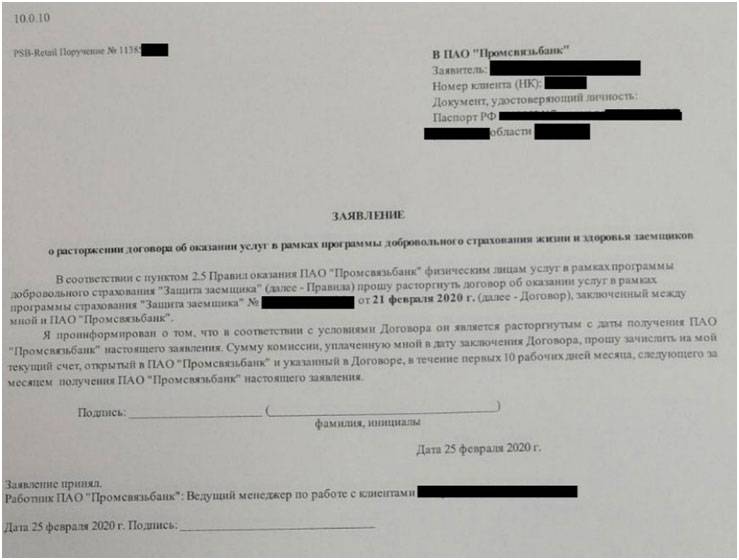

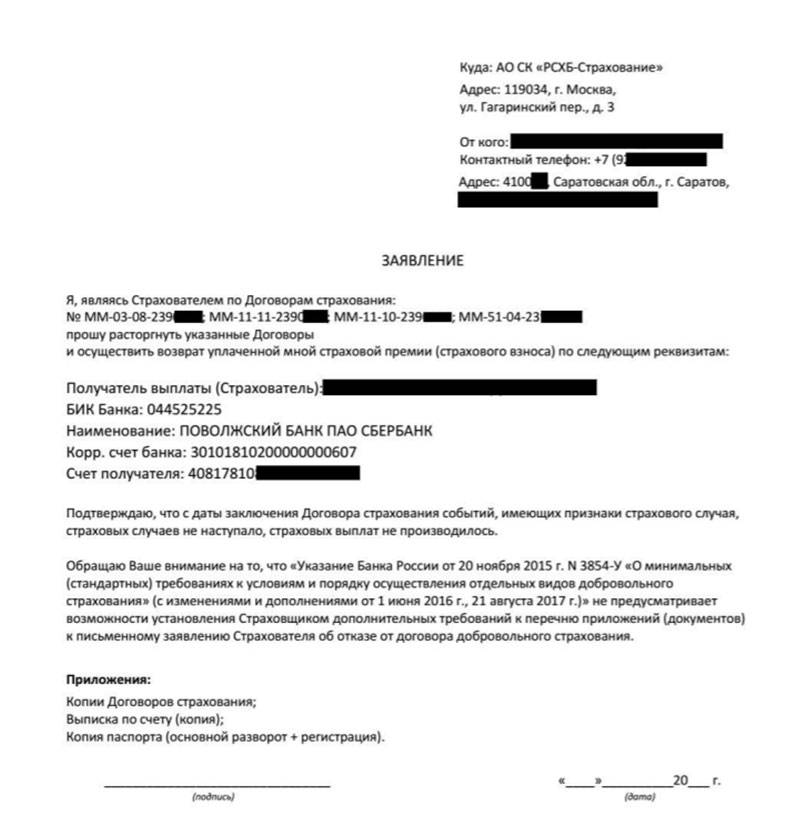

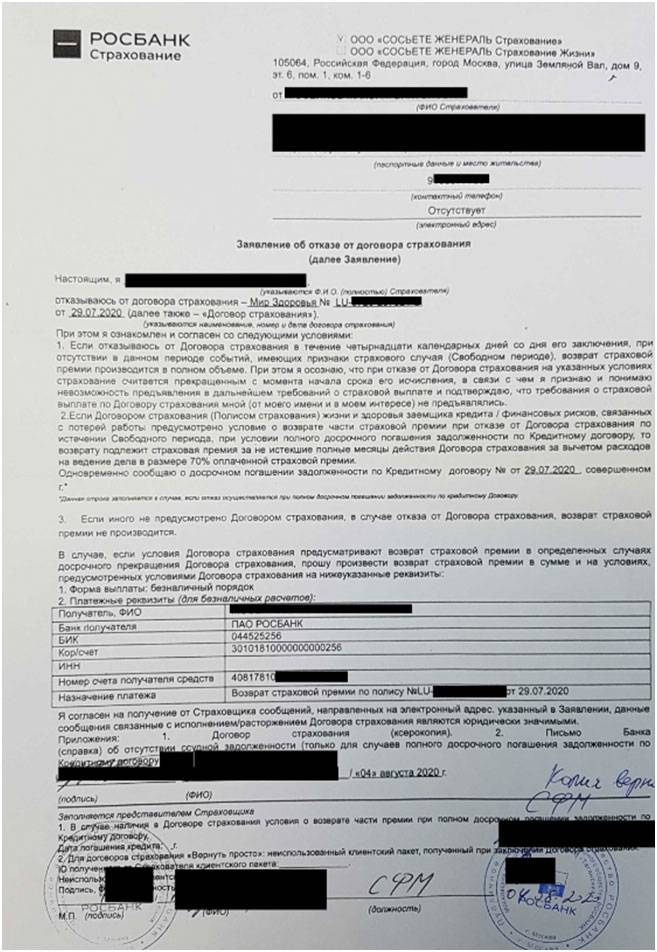

После оформления можно расторгнуть контракт, посетив офис компании – страхователя и предоставить сотрудникам письменное заявление (заполненный бланк, взятый ранее у сотрудника или скаченный через интернет с официального сайта указанной организации).

Уважаемые читатели!

Статья описывает типовые ситуации, но каждый случай уникальный.

Если вы хотите узнать, как решить именно Вашу проблему – задайте вопрос юристу через форму (внизу), либо через онлайн-чат или закажите обратный звонок через форму онлайн-консультанта и дежурный юрист сам перезвонит вам.

Это быстро и бесплатно!

Подача Заявления в «АльфаСтрахование» на Отказ от Страховки по Кредиту

Отправка документов осуществляется двумя способами:

- подача письменного заявления лично или через Почту России заказным письмом;

- отправка документации с заявлением по электронной почте.

Чтобы детально разобраться в особенностях всех способов, рекомендуется изучить пошаговые инструкции для каждого из них.

Письменное заявление в главный офис «АльфаСтрахование»

Подать документацию в письменном виде можно при личном посещении офиса СК «АльфаСтрахование». Адрес его расположения можно узнать на сайте компании, т.к. он зависит от региона проживания страхователя.

Как выглядит процесс:

- Застрахованное лицо самостоятельно заполняет заявление и собирает документы.

- Пакет документации предоставляется в офис.

- СК рассматривает заявление, направляет клиенту письменное решение в течение 10 дней от даты обращения.

Если нет возможности посетить СК лично, можно отправить документацию заказным письмом с уведомлением о вручении. При этом отсчет срока ответа начнется не со дня отправки письма, а от даты получения уведомления.

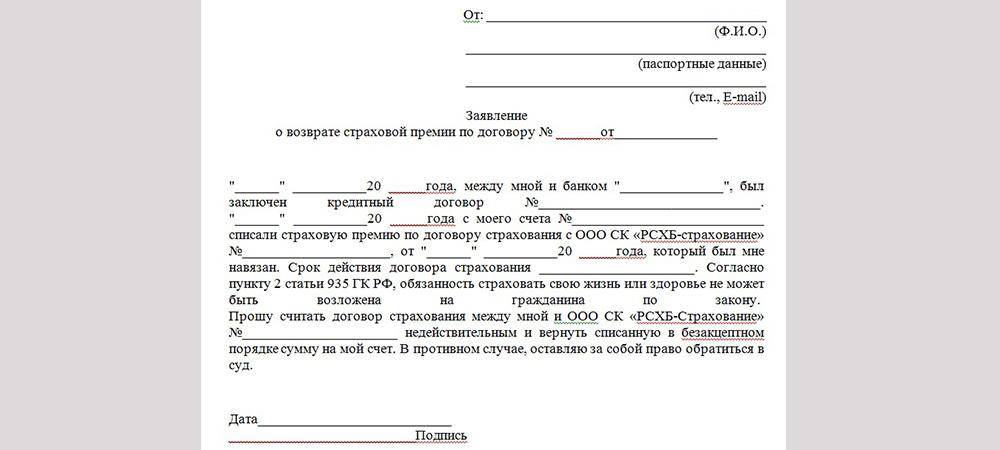

Для скачивания доступны следующие документы:

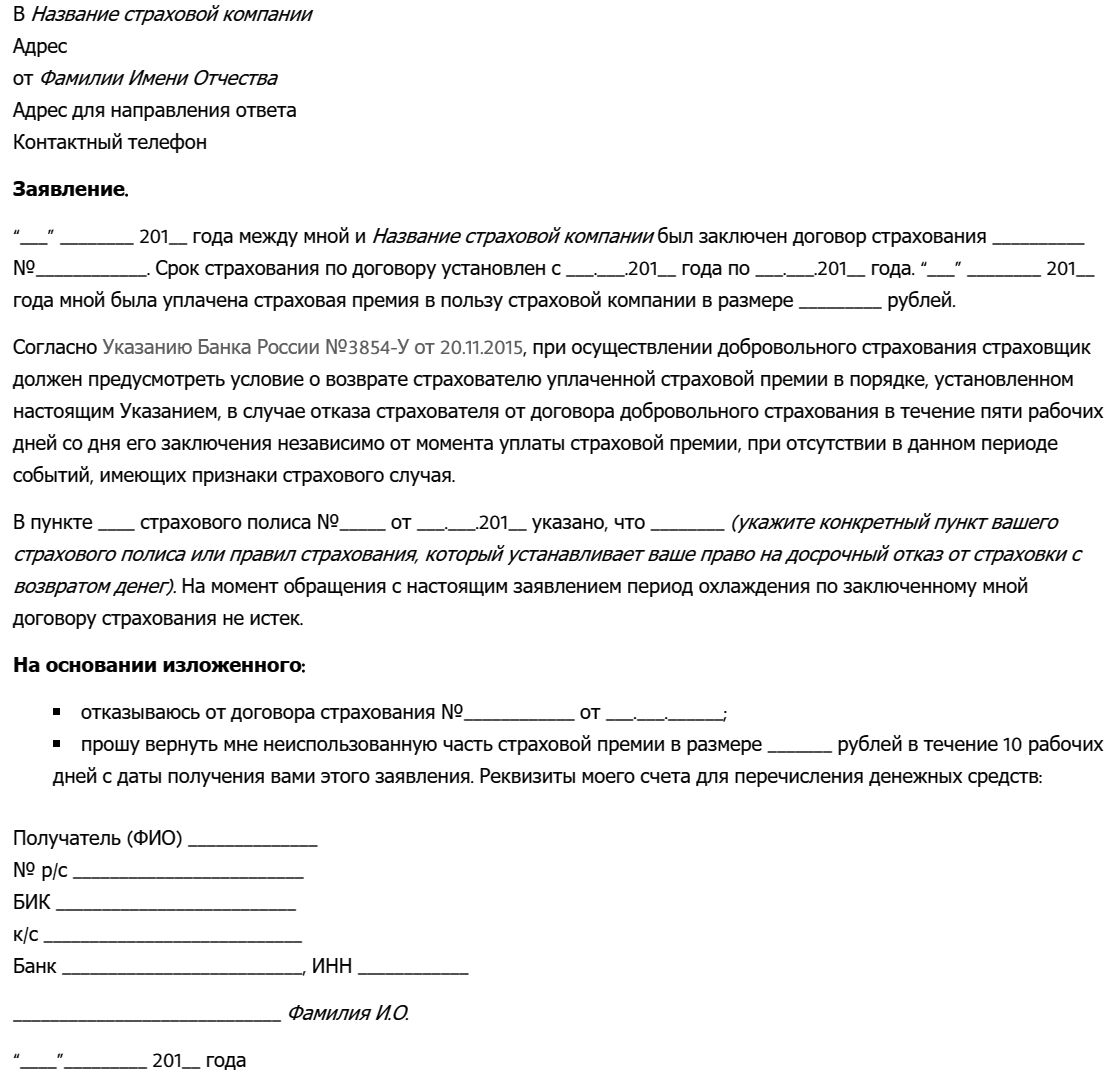

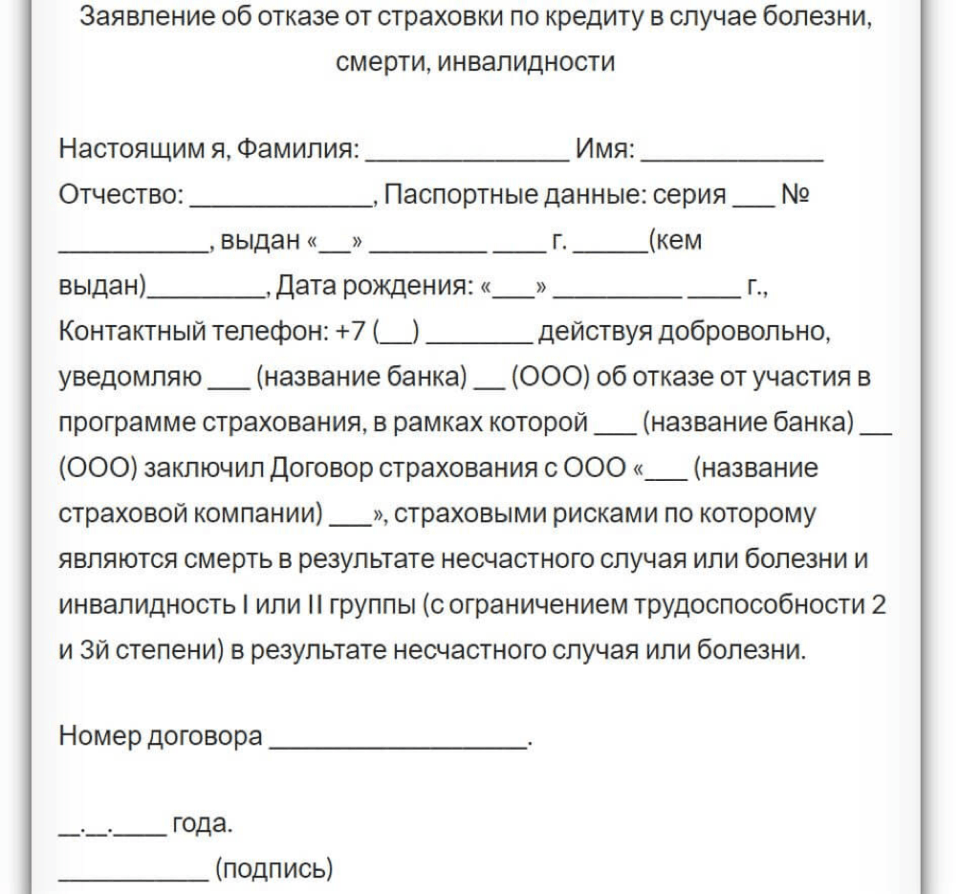

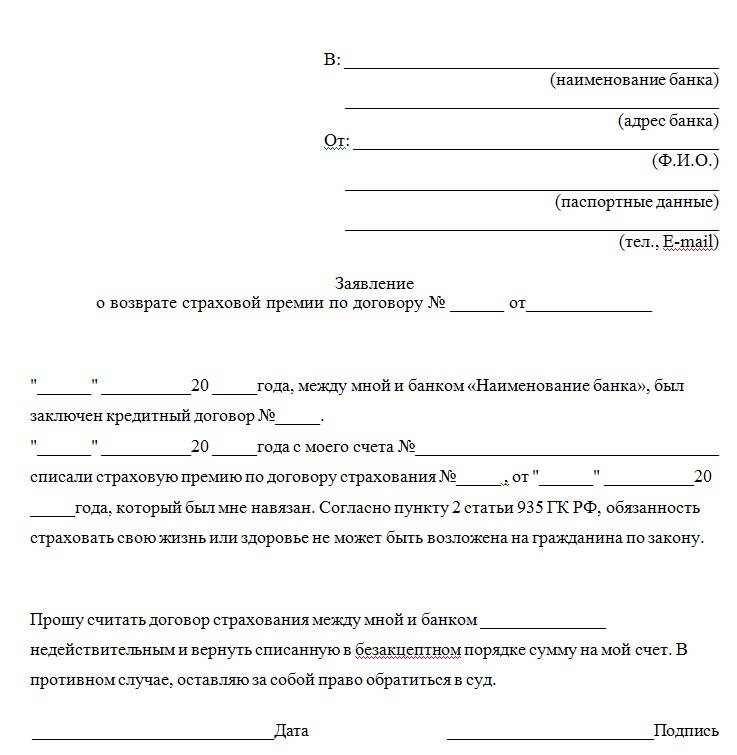

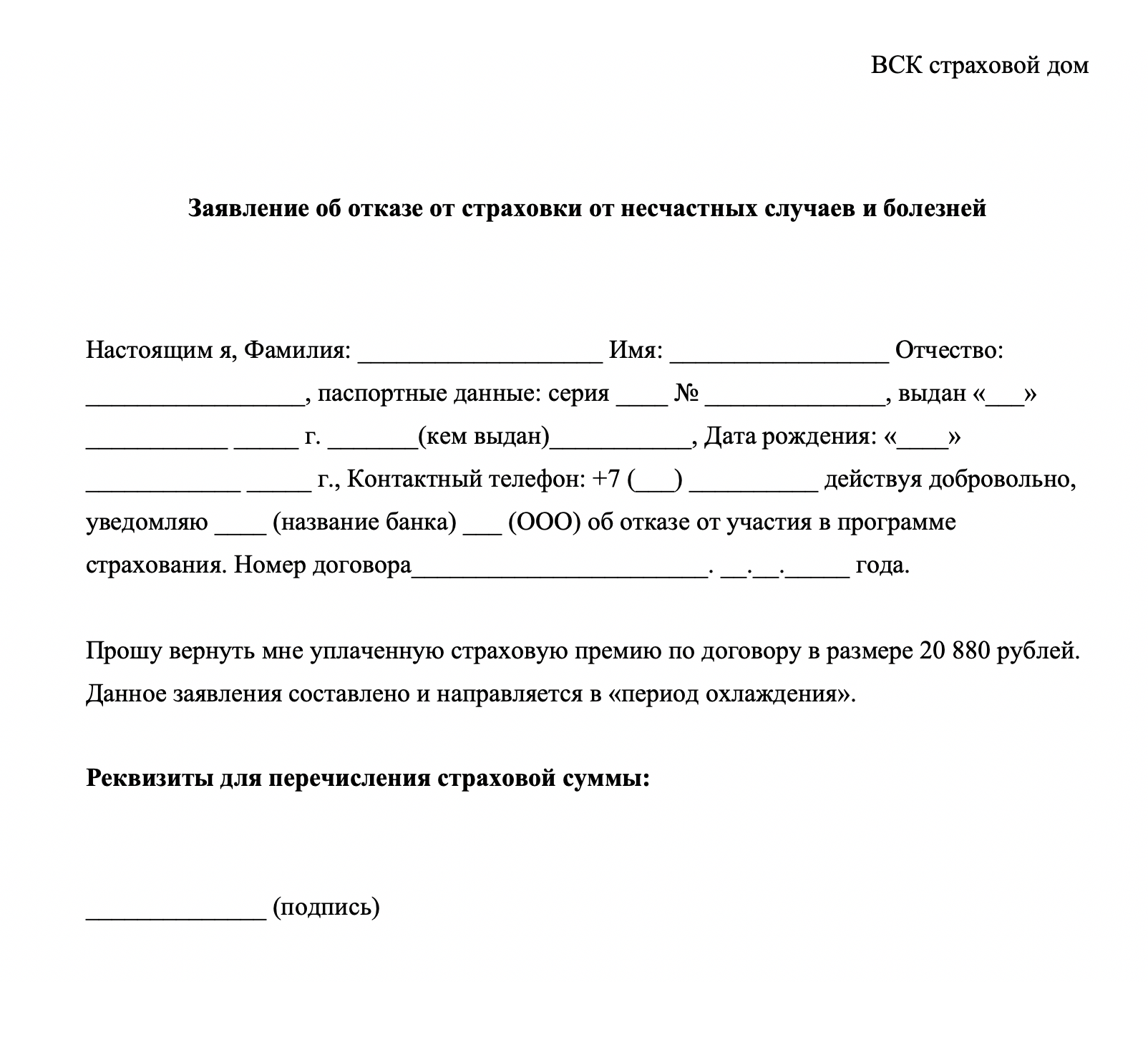

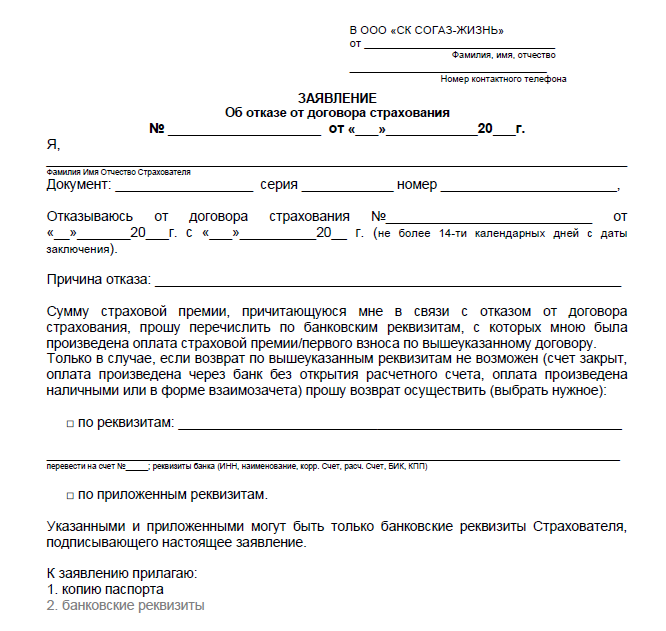

«Дополнительные бланки». Клиенты организации могут также воспользоваться заявлениями на отказ от страхования, а также запросом на получение выплат, связанных с инвалидностью, обнаружением опасного заболевания, смертью страхователя (в данных случаях используется стандартное заявление). Скачать заявления:

- бланк отказ от договора страхования;

- образец заполнения отказа от страхования.

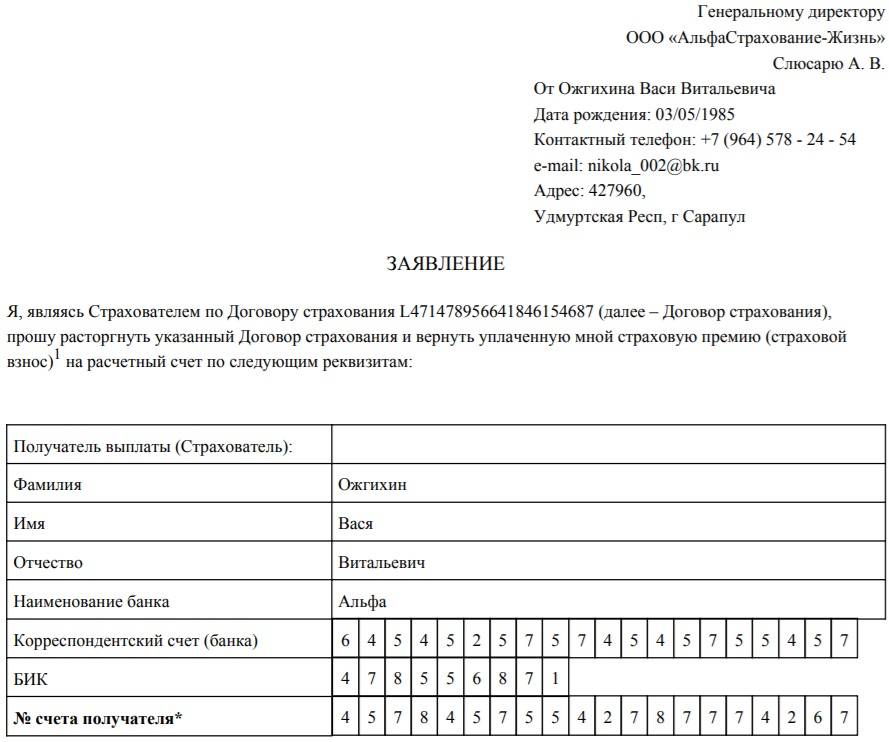

При его заполнении понадобятся следующие данные:

- кому адресуется заявление – генеральному директору СК «Альфастрахование» Слюсарю А.В.;

- Ф.И.О., номер телефона, адрес страхователя;

- номер страхового договора;

- банковские реквизиты для выплаты денег;

- дополнительная информация, заполняемая иностранными гражданами;

- дата составления и подпись.

При желании страхователь может представить документы лично в одном из офисов СК по месту проживания. К заявлению должна прилагаться копия договора с СК, чеки об уплате премии и копия паспорта – это ускорит процедуру рассмотрения.

Предоставление этих бумаг ускорит процедуру возврата утраченных сумм. Максимальный срок рассмотрения запроса клиента и перевода средств на его счет – не более 10 дней.

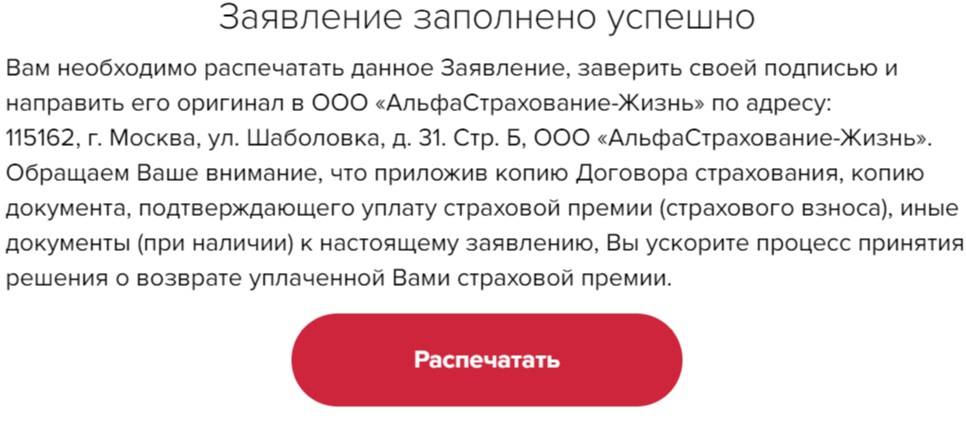

Заказное письмо направляется по адресу: 115162, г. Москва, ул. Шаболовка, д. 31. Стр. Б, ООО «АльфаСтрахование-Жизнь».

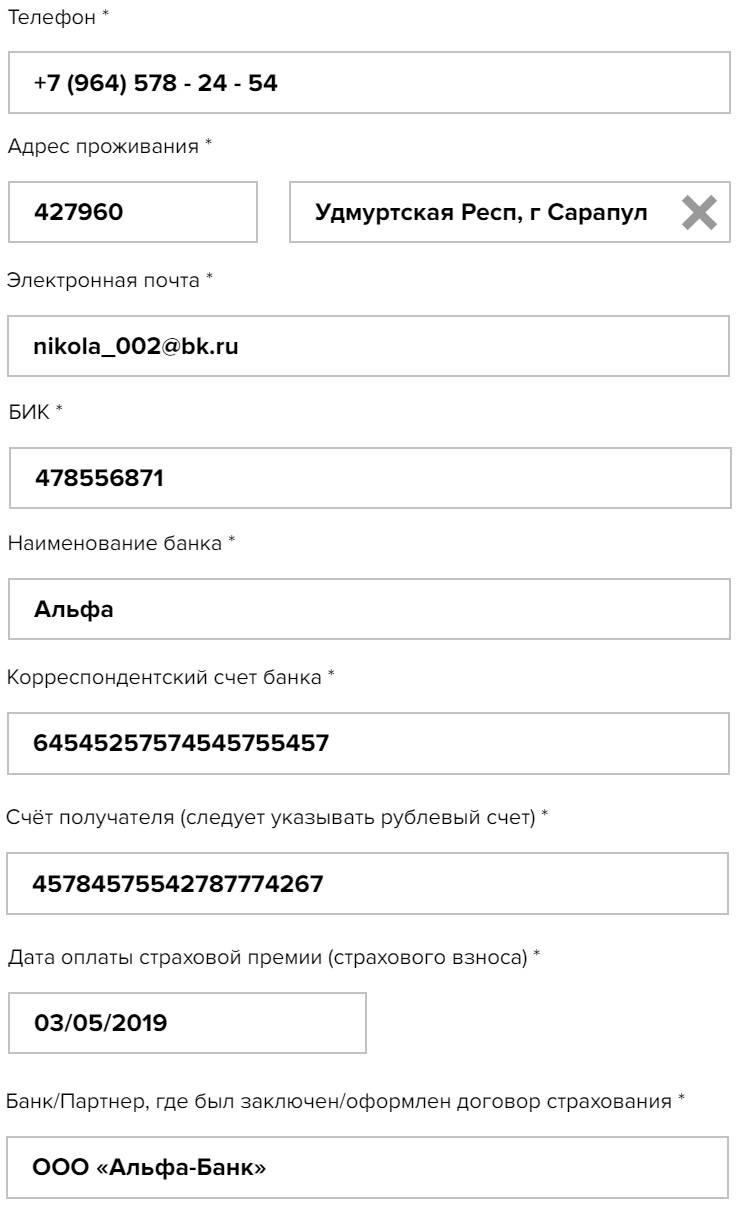

Заполнение онлайн-заявление на официальном сайте «АльфаСтрахование»

Отправка онлайн-заявления производится через форму сайта: aslife.ru/client/ask/otkaz-ot-dogovora-strakhovaniya.

Пошаговый алгоритм действий выглядит так:

Шаг 1: заполнение первой страницы заявления.

- указывается Ф.И.О.;

- дата рождения;

- номер договора.

Шаг 2: заполнение второй страницы с основными данными

- вносятся сведения о банковских реквизитах;

- номер телефона клиента;

- адрес проживания;

- электронная почта;

- указываются данные банка-партнера, где был оформлен договор.

Шаг 3: распечатка документа.

После ввода всех данных гражданин может распечатать заполненное заявление и представить его в офис лично, либо направить по электронной почте: alfastrah@alfastrah.ru.

Важно! К заявлению должны быть представлены отсканированные копии страхового договора, паспорта и чека о перечислении премии.

Кому выгодна страховка

Институт страхования (страховые организации, связанная деловыми отношениями с банком), обеспечивает финансовым учреждениям необходимую стабильность, минимизировав возможные риски из-за невыплаты взятых заемщиками кредитов, накопления задолженности. Страховые компании выплачивают банкам определенную компенсацию, если кредит остался непогашенным. Это в теории.

В жизни подобные компании являются активными партнерами банков, либо их аффилированными представителями. Получается, прибыль подобных организаций пополняет активы банка. Сколько договоров страхования будет заключено, какие сумма указаны.

Какую пользу страховка дает заемщикам – по статистике количество просроченных или невыплаченных кредитов растет. Причина в нестабильности финансового положения клиентов банка. Страховой договор способен выручить заемщика, если тот не сможет выполнить взятые финансовые обязательства: по болезни, потере работы, снижения доходов или иных обстоятельств. Тогда страховка покроет весь или некоторую часть долга, снижая ответственность заемщика.

Это один, но весомый плюс страховки для людей – клиентов банка. Однако, применяется она редко, вот почему страховые договора так выгодны банковским учреждениям и самим компаниям страхователям.

Поможет ли кредитный юрист?

При оформлении займов многие не задумываются о прочтении договоров и разъяснении непонятных пунктов, в них указанных. Заемщикам главное — получить займ и решить возникшие проблемы. После получения кредита и в состоянии спокойствия клиент начинает задумываться о нюансах начисленных процентов и входящих в договор услуг. Но часто бывает уже поздно.

Необходимость в кредитном юристе часто возникает при оформлении займов в МФО. Ведь быстрый микрокредит без поручителей с заведомо кабальными условиями и процентами часто выступает предметом судебных разбирательств.

Основная проблема — заемщик соглашается с условиями договора, которые являются избыточными как по количеству услуг, так и по сумме выплат. Но такие кредитные договоры не относятся к незаконно заключаемым.

Ведь заемщик пришел сам, прочитал договор и подписал его. Претензий к кредитору логически не может быть. Кто виноват, что страховая сумма оказалась чуть меньше тела кредита?

Именно поэтому юрист требуется на стадии заключения договора. Ведь банк обязан предоставить заемщику копию договора для изучения, причем сроков на изучение нет.

И помните, что при подаче заявления в кредитную организацию или СК вы должны получить ответ на заявление в течение 10 дней. В случае игнорирования вашей претензии или заведомо незаконного отказа нужно обратиться к юристу, а далее в суд.

Наша команда

Владислав Квитченко

генеральный директорТатьяна Смирнова

Старший юрист по банкротству физ. лицГригорий Нечаев

Юрист по банкротству физ. лицОлег Мартин

Финансовый аналитикЯрослав Митьков

Младший юрист по банкротству физ. лиц

Можно ли отказаться от страховки?

При взятии кредита заёмщик порой оформляет не очень нужный страховой полис, который привыкли навязывать в банке. Нововведения в законодательстве («период охлаждения») позволяют отказаться от навязанной страховки даже после выдачи займа.

Пошаговая инструкция

Порядок действий при возврате страховки:

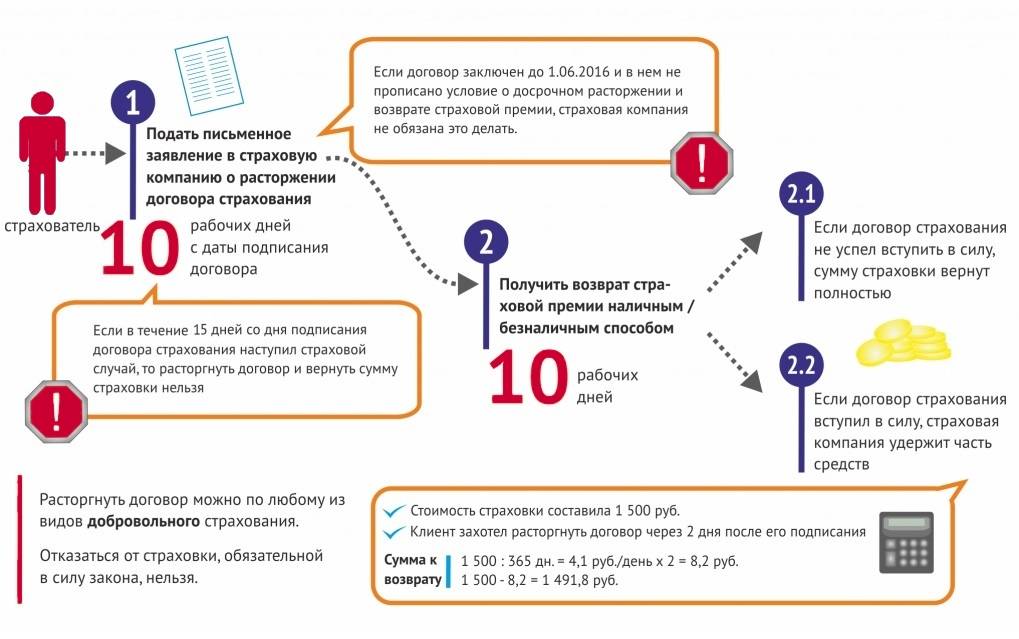

- Проверить, когда заканчивается «период охлаждения». Все детали должны быть указаны в страховом договоре. Некоторые банки и страховые предлагают и более длительные сроки на отказ от полиса.

- Проверить, была ли страховка добровольной и является ли страхователем физическое лицо.

- Подать в страховую компанию правильно заполненное письменное заявление об отказе. Сделать это можно как лично в отделении СК, так и отправить по почте (с описью приложенных документов) или заполнить онлайн-форму. К заявлению потребуется приложить кредитный и страховые договоры, чек об оплате полиса, копию паспорта.

- Указать способ получения средств. Заёмщик сам определяет, как ему удобнее получить возврат. Наличными в офисе компании, безналичным переводом по банковской карте.

Страховая компания при получении заявления на отказ будет обязана вернуть деньги в течение 10 рабочих дней.

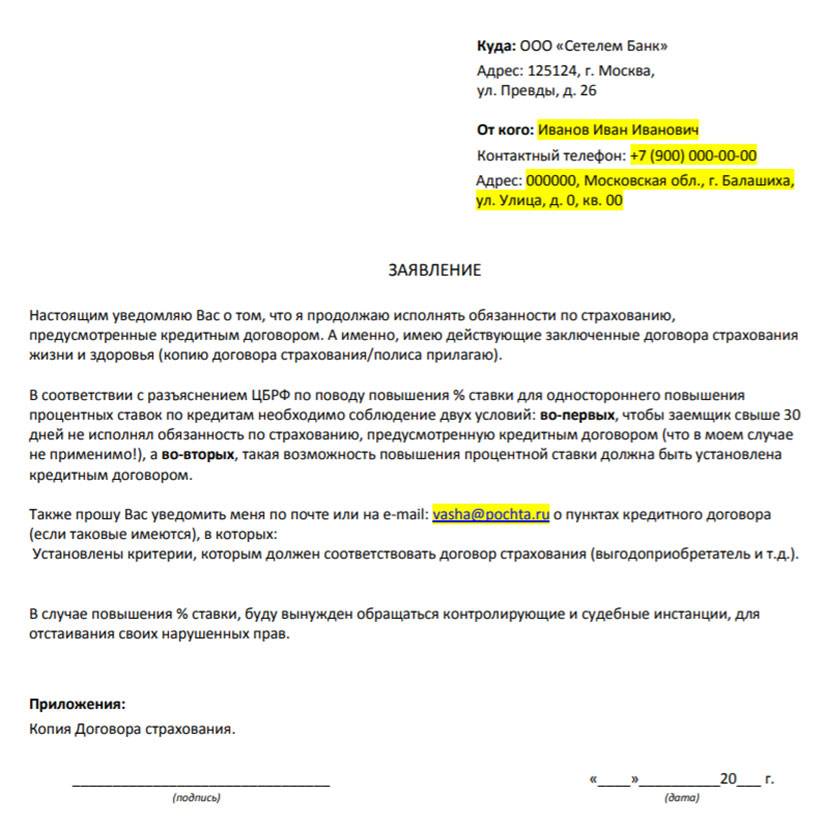

Санкции банка

Страховая компания сразу после возврата заёмщику средств за полис информирует об этом банк. Тот, в свою очередь, может применить к клиенту различные санкции. Банк предлагал заёмщику одни условия кредитования, когда тот был застрахован. А при отказе от страховки после получения кредита риски выросли, что не может не сказаться и на условиях займа. Варианты штрафных действий прописаны в договоре, клиент должен изучить их заранее.

Санкции банков по отношению к заёмщикам при возврате страховки:

- начисление штрафа;

- одностороннее изменение условий кредита (повышение ставки).

Применить к клиенту санкции за отказ от программы страхования банк может, но вообще расторгнуть кредитный договор — нет. Хотя большинство из них идут клиентам на уступки, упрощая процедуру возврата полиса.

Например, в ОТП Банке «период охлаждения» составляет 30 дней. А Сбербанк возвращает страховую премию при досрочно выплаченном кредите. Погашение раньше срока даёт пропорциональный возврат страховки.

Обращение в суд

Если заёмщику навязали страховку обманным путём, то добиться возврата средств можно и после 14-дневного «периода охлаждения», через суд. Срок исковой давности — 3 года. В статье 16 закона «О защите прав потребителей» сказано, что «запрещается обусловливать приобретение одних товаров (работ, услуг) обязательным приобретением иных товаров (работ, услуг)».

Также сотрудники банка зачастую вводят клиента в заблуждение, чтобы тот подписал договор страхования. Или заявителя обманным путём вынудят оформить страховку

Именно поэтому важно делать видео- и аудио-записи общения с работниками банка, чтобы потом использовать это в качестве доказательства в суде

Другой повод для подачи иска в суд — отказ банка возвращать страховую премию, если клиент досрочно погасил потребительский кредит. Но лишь у некоторых банков в таком случае предусмотрен пропорциональный возврат средств. В большинстве кредитных организаций такой опции нет. И добиваться возврата средств за страховой полис придётся в суде.

Однако такой сценарий предполагает траты времени и денег. Стоит попробовать для начала урегулировать разногласия с банком и страховщиком в досудебном порядке.

Необходимые документы

Для обращения в суд заёмщику необходимо оплатить госпошлину, написать заявление и собрать пакет документов. Можно самостоятельно защищать свои интересы в суде или нанят для этого адвоката.

Документы для обращения с претензией в суд:

- удостоверение личности истца;

- кредитный договор;

- страховой полис;

- чек об оплате страховки;

- письменный отказ банка на возврат страховки.

Это минимальный пакет документов, суд при рассмотрении дела может затребовать дополнительные бумаги и доказательства.

Загрузка …

Нет страховки – нет договора

Именно с подобной формулой потребитель чаще всего сталкивается при оформлении кредита. С системой можно и нужно бороться. Вот несколько шагов, которые придется делать, чтобы отказаться от навязанной страховки:

- Устно сообщить кредитному менеджеру о том, что страховка вам не нужна. Категоричность и уверенность с вашей стороны добавят вам очков, потому что менеджер, скорее всего, начнет говорить о необходимости страхования, о защите интересов вашей семьи и вас в случае форс-мажора. Потом он изменит тактику: будет давить на разные «кнопки» – эмоции, страх, потребность в стабильности и прочее. Если вы твердо решили отказаться – не поддавайтесь. Вам могут даже предложить “урезанную” страховку – только жизни, например.

- Если кредитный менеджер отказывает оформить с вами договор и говорит, что в их банке страховка обязательна, пишите письменное заявление в двух экземплярах. Попросите поставить отметку о приеме на вашей копии.

- В случае отказа от приема заявления его можно направить по почте с уведомлением о вручении и с описью вложения.

- После получения мотивированного отказа открыта дорога в суд. В заявлении укажите, что вам навязывают платную услугу, вводят в заблуждение, говоря об обязательном страховании.

Такая последовательность действий подойдёт разве что очень принципиальному и законопослушному гражданину. Понятно, что если вас чем-то не устраивают условия, вы просто развернётесь и уйдёте в другой банк, но, тем не менее «перед судом» стоит попробовать договориться на месте. У вас вполне может быть возможность отказаться от страховки после нескольких месяцев добросовестного погашения.

Возврат страховки: реален или нет

Как уже говорилось, вернуть страховую премию в настоящее время проблематично – это условие должно быть прописано в договоре добровольного страхования, в противном случае заемщик вынужден идти в суд, платить госпошлину (ответчик ее вернет, если заемщик выиграет дело) и доказывать свою правоту.

С новой редакцией закона страховая компания или банк будут обязаны вернуть часть уплаченной страховой премии, так как это будет напрямую прописано в законе.

В настоящее время говорить о действии нововведений пока сложно, так как новая редакция Закона пока не вступила в силу, считает заместитель председателя правления VestaBank Алексей Федоров:

То, что банки или страховые компании будут обязаны возвращать страховку при досрочном погашении кредита – это точно, ведь в противном случае заемщик гарантированно защитит свои интересы в суде.

Но возможна и другая ситуация. Не по любой страховке можно вернуть уплаченную премию, а только по добровольному страхованию жизни и здоровья, а также по страхованию от потери работы – они напрямую зависят от потребительского кредита, то есть обеспечивают его выплату. Возможно, банки «придумают» другие виды страхования, которые не будут прописаны в законе, как обязательные к возврату. Такой точки зрения придерживается партнер юридической компании Александр Павловский:

Если банки «придумают» новые виды страхования, то заемщикам будет проблематично возвращать части уплаченной страховой премии.

Многие заемщики, узнав об изменениях, решили, что любой банк теперь будет обязан вернуть часть уплаченной страховой премии. Это мнение ошибочное – теперь все будет зависеть от условий кредитного договора.

Есть в кредитном договоре именно банк выступает в качестве стороны страховых отношений (банк предложил и оформил с согласия заемщика страховку через партнера), то в этом случаем именно банк и вернет страховку, затем страховая компания перечислит указанную сумму на счет банка. А если в кредитном договоре прописано условие о сниженной процентной ставке при оформлении страховки, но заемщик самостоятельно подает документы в страховую компанию, то именно компания будет возвращать страховку.

Еще один вопрос, в котором ошибаются многие заемщики – что это нововведение внесет какие-либо изменения на практике. Здесь ответ однозначный – нет: по факту заемщики и сейчас могут вернуть часть страховки при досрочном погашении потребкредита, правда, чаще всего, им приходится обращаться для этого в суд.

Поправки просто облегчат процедуру возврата, то есть заемщикам не придется обращаться в суд. Им будет достаточно составить и подать в банк или страховую компанию соответствующее заявление, после чего сумма страховки будет возвращена в течение 7 рабочих дней, отметил партнёр юридической компании Андрей Шевченко:

С 1 сентября условие о невозможности возврата части страховой премии повлечет за собой признание кредитного договора недействительным.

Как отказаться от страховки?

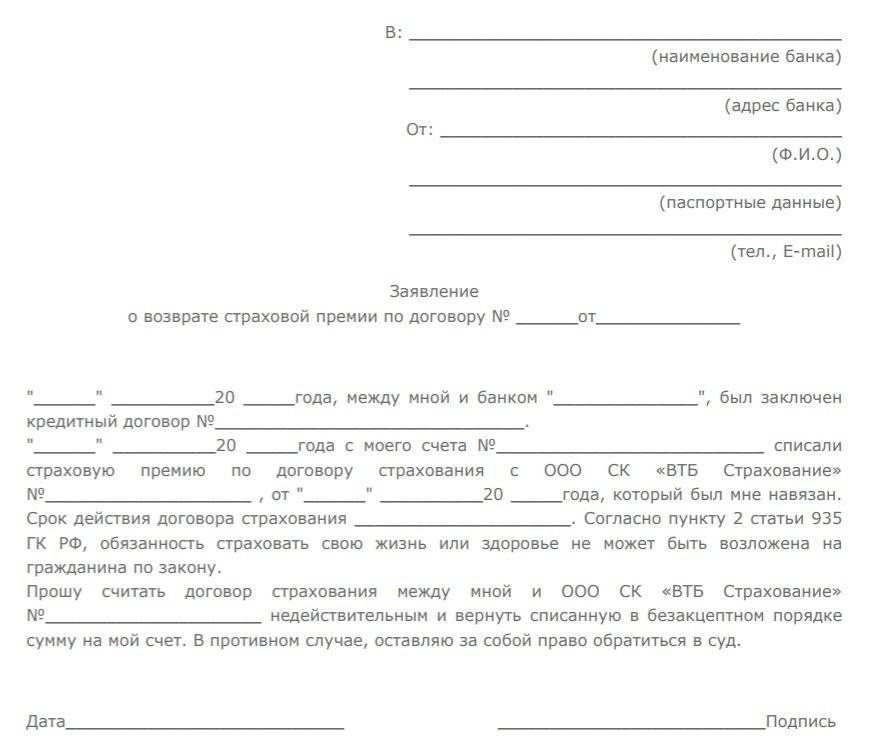

Рассмотрим прикладной пример. Вы обратились в банк ВТБ за кредитом на покупку автомобиля. Ставка – 7.9% годовых, но она действительна только в том случае, если вы заключите договор на страхование жизни. В случае отказа от заключения страхования, вам могут отказать в кредите или предложить куда более высокую годовую ставку. Изучив все условия договора, вы понимаете, что кредит вам необходим. Условия кредита следующие:

| Срок кредита | 3 года |

|---|---|

| Сумма кредита | 1 000 000 рублей |

| Годовая процентная ставка | 7,9% |

| Страхование жизни | 62 400 рублей |

| Дата заключения договора | 01.12.2016 |

Получается, что страховка увеличивает ваш кредит на 6,24%, то есть примерно на 2% в год. Это превращает реальную ставку по кредиту из 7,9% примерно в 9,9% годовых. Согласно кредитному договору, вашим страховщиком является ВТБ Страхование, аффилированная структура для банка ВТБ. Предположим, что банк одобрил вам кредит и вы подписали договор в четверг 1 декабря.

Начиная с этой даты у вас есть 14 дней, в течение которых вы можете отказаться от навязанного страхования жизни. Получается, что до 17 декабря (включительно) вы можете отправить заявление на отказ в банк. 14 рабочих дней начинают считаться с рабочего дня, следующего за днем подписания договора. Для отказа от страховки вам требуется предоставить в банк:

- Заявление об отказе от договора;

- Копию договора;

- Чек или другой документ, который подтверждает уплату страховой премии;

- Ксерокопию паспорта страхователя;

Вы можете вручить документы лично, но для этого вам придется посетить офис страховщика. Документы можно отправить почтой, но обязательно заказным письмом с описью вложения. Первый способ лучше, так как вы получите обратно большую часть страховой премии, за вычетом тех дней, когда страховка действовала. Срок действия страховки прекращается, когда страховщик получает ваше заявление. После того, как вы предоставите в страховую компанию все документы, в течение 10 рабочих дней на ваш счет поступит компенсация.

Действия при отказе от банковской страховки

Оформлять отказ от страховки после получения кредита следует только после ознакомления с условиями кредитования и страхования. Действовать по предложенной ниже инструкции следует только, если условия потребительского кредита не предусматривают повышение ставки при отказе от страховки, в противном случае действовать следует в порядке, предложенном в статье на нашем сайте (порядок действий на примере отказа от страховки ВТБ).

Порядок действий в соответствии с законом об отказе от страховки по кредиту предполагает:

- Заключение навязанной страховки, в том числе подписание заявления о том, что страхование добровольное, оформление договора и оплату страхового взноса.

- Направление заявления об отказе от страхования в течение 14 календарных дней с требованием вернуть денежные средства внесенные в качестве оплаты.

- В случае отказа страховщика, а равно невыплате в указанный срок денежных средств – обращение в суд.

Первый пункт не вызывает на практике вопросов

Обращаем внимание, что с условием о страховании в момент оформления заемщик согласен, поскольку если объявить об отказе от страхования до оформления займа, банк откажет в выдаче кредита или существенно увеличит ставку. Закон не запрещает сначала согласиться с условиями страхования, а впоследствии, воспользовавшись правом на отказ от страховки по кредиту, расторгнуть договор без указания причин

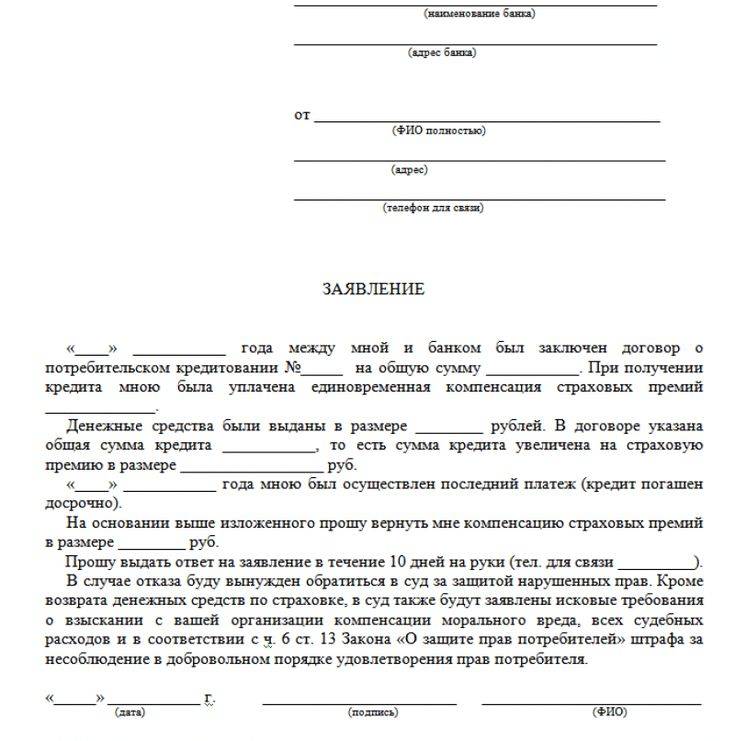

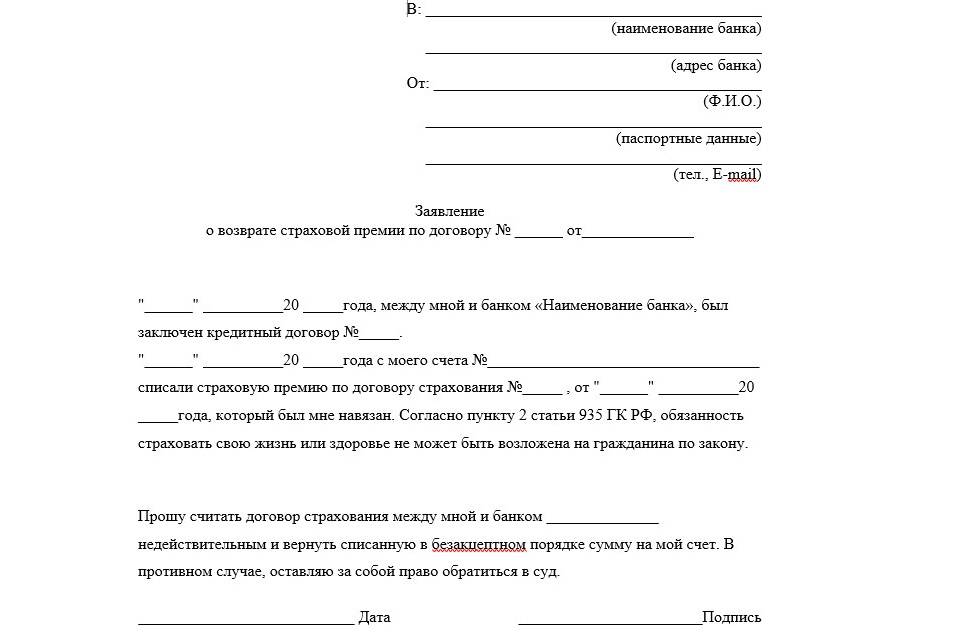

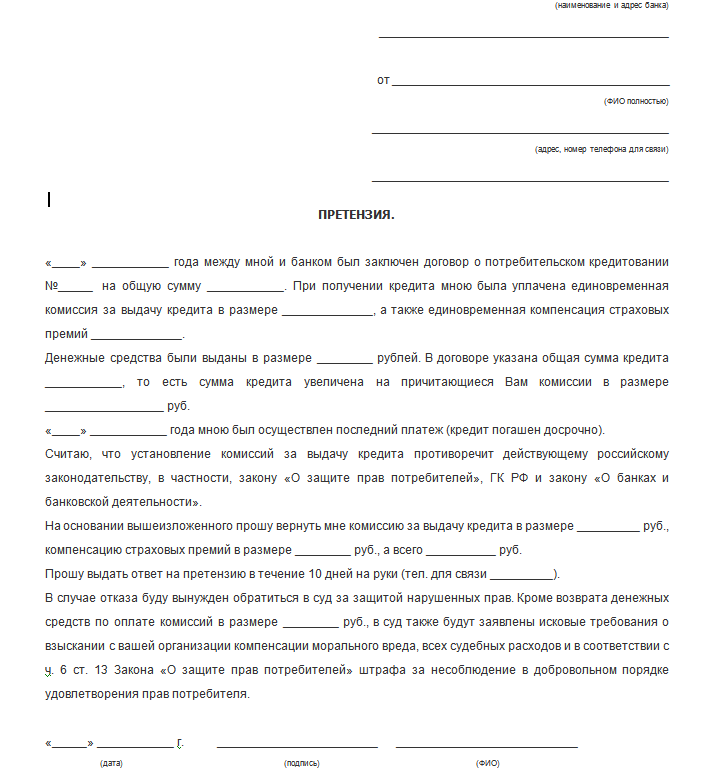

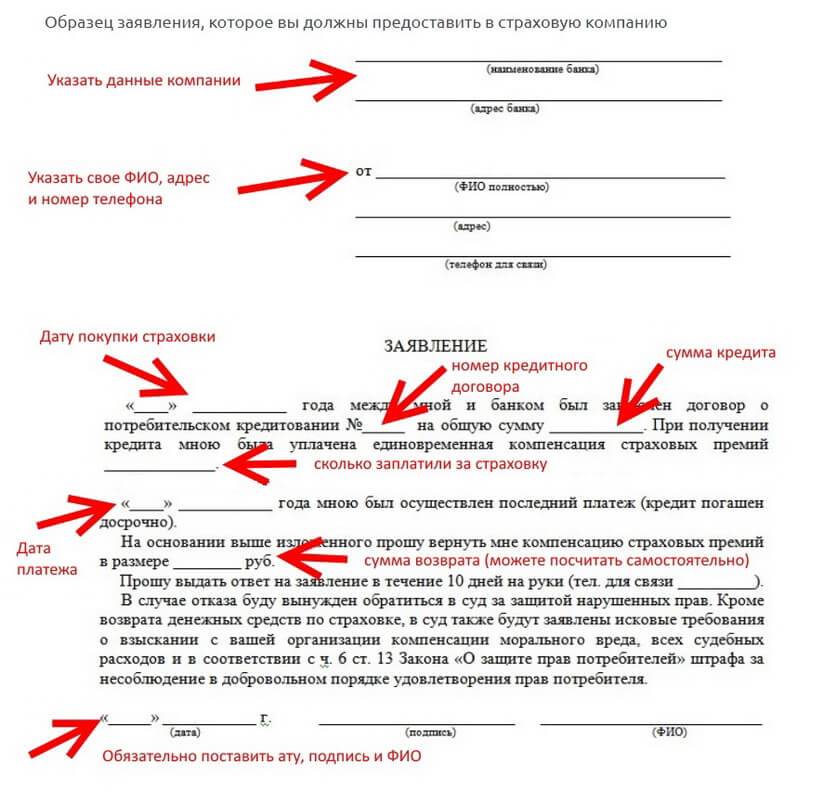

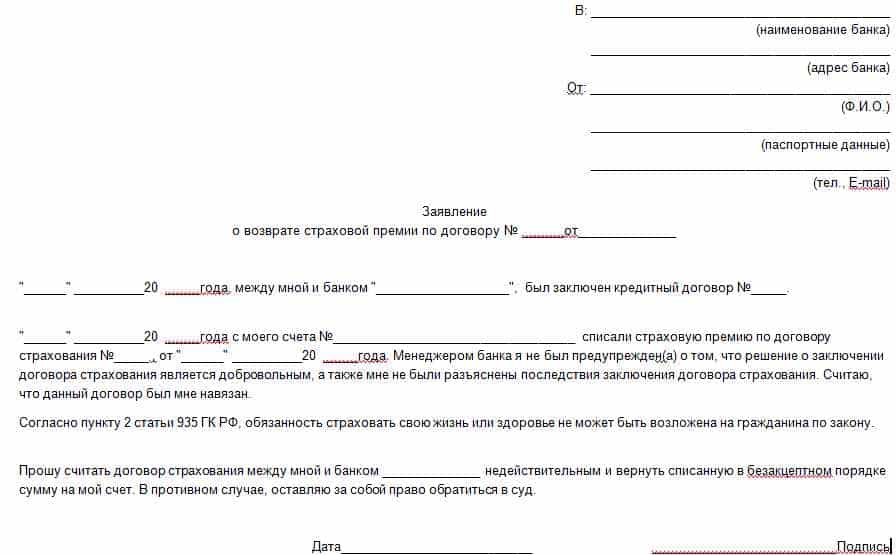

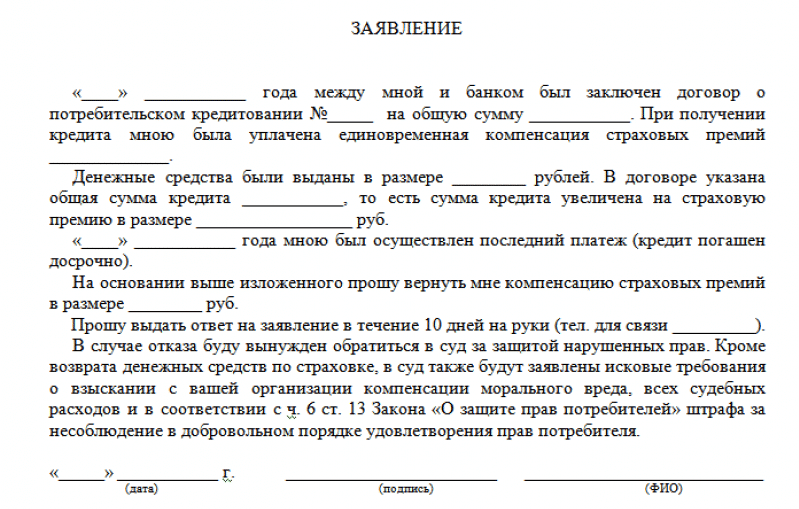

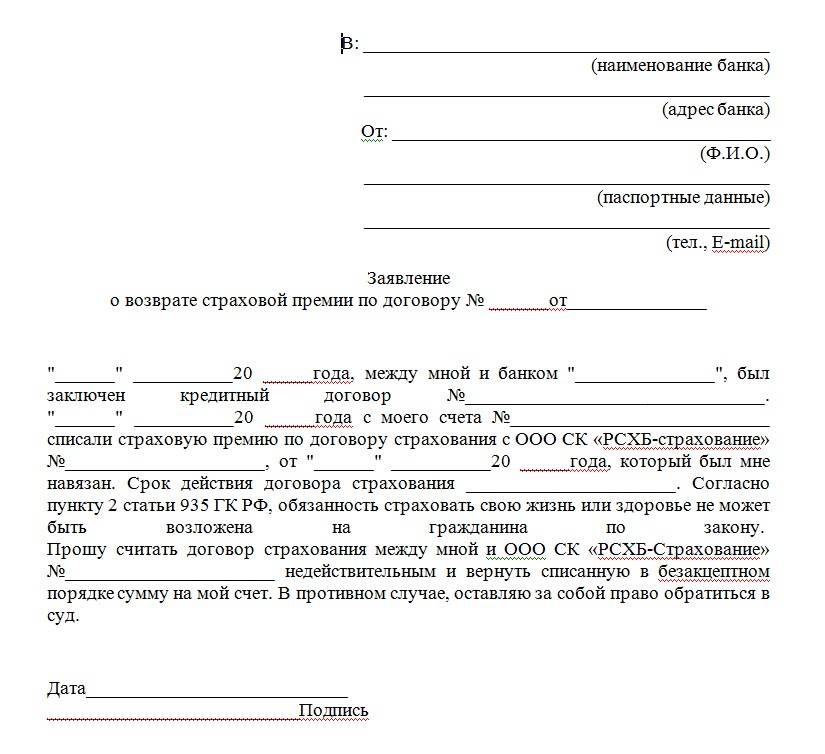

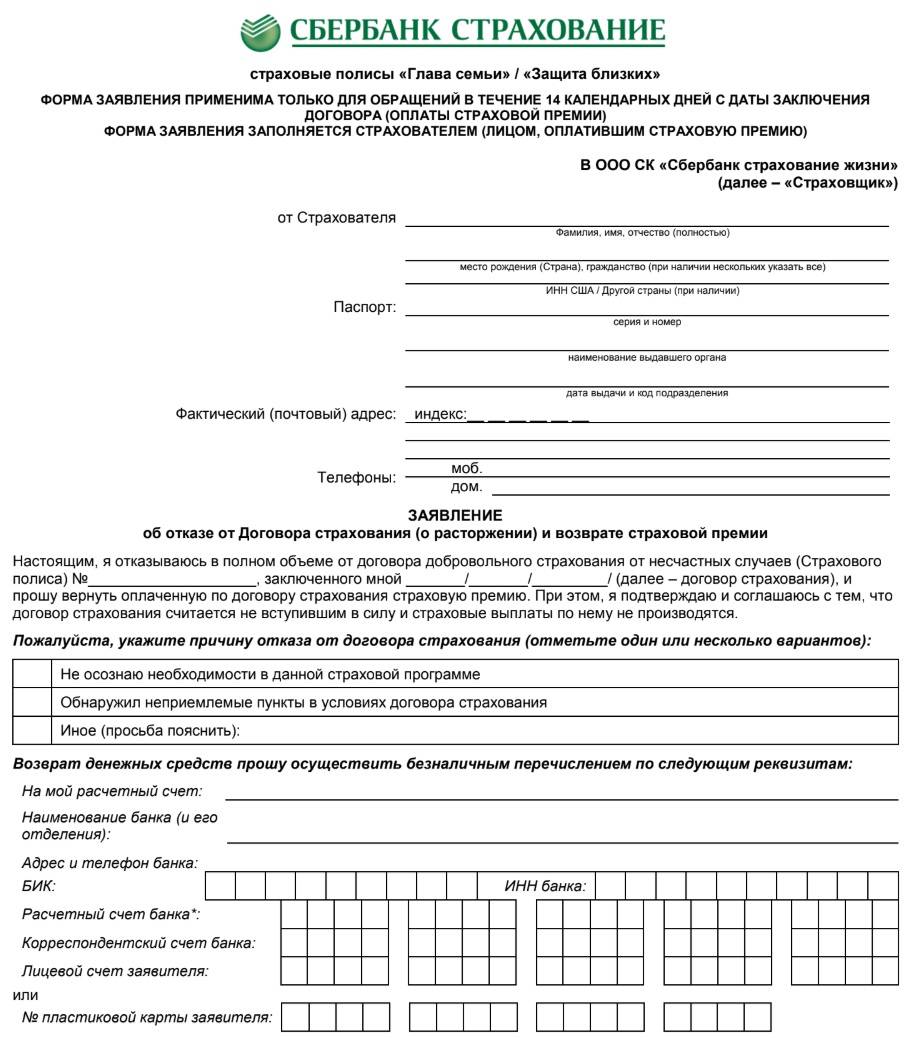

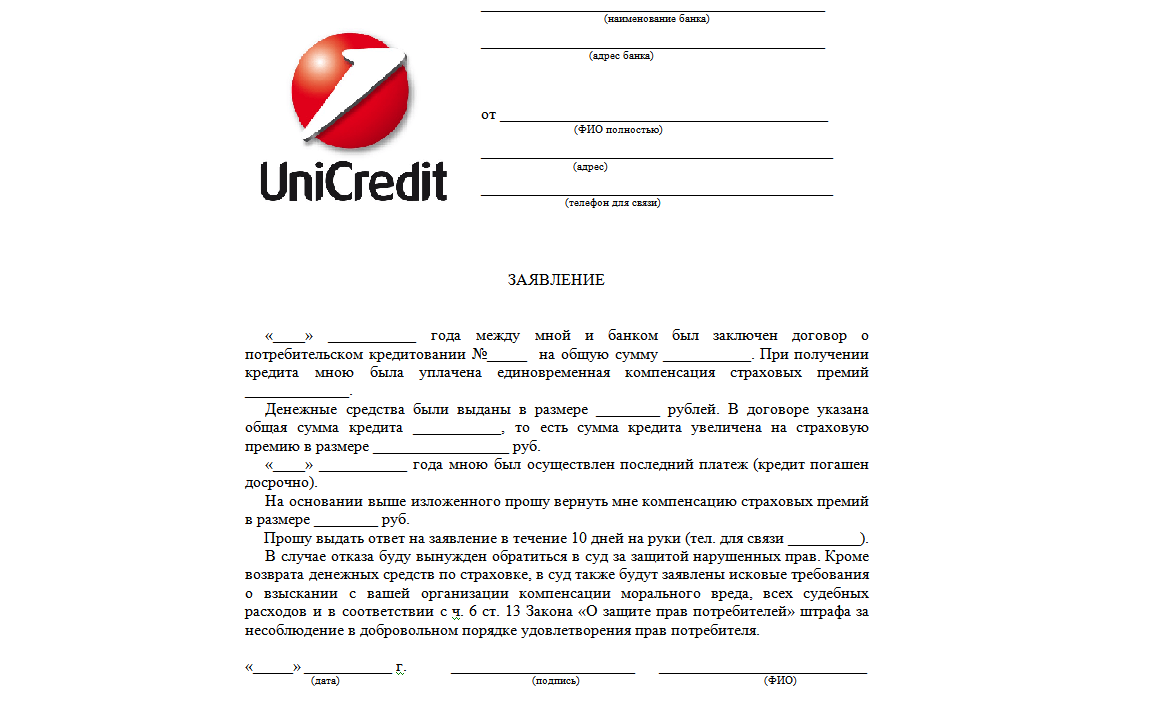

Форма заявления отказа от страховки: образец и инструкция по оформлению

Закон об отказе от страховки по кредиту не содержат дополнительных требований к оформлению заявления. Документ может быть как напечатан, так и написан от руки

На нашем сайте предоставлен, обратите внимание, что использовать его следует с внесением сведений в соответствии с условиями страхования

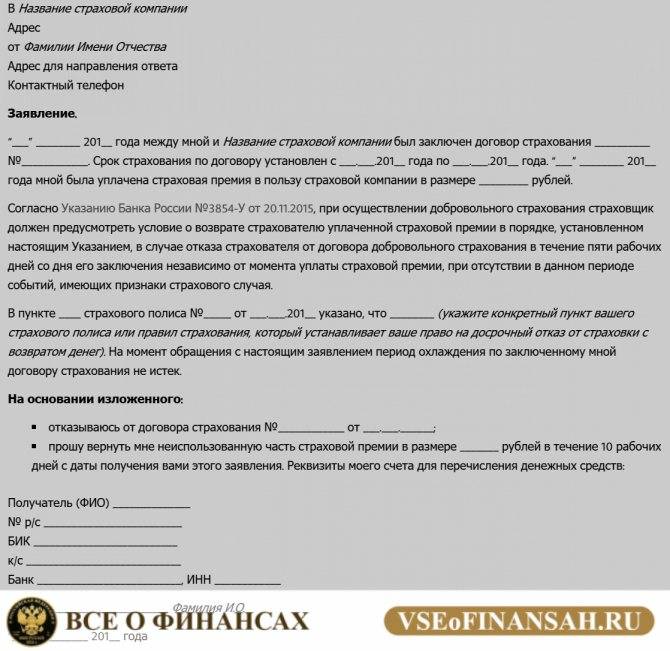

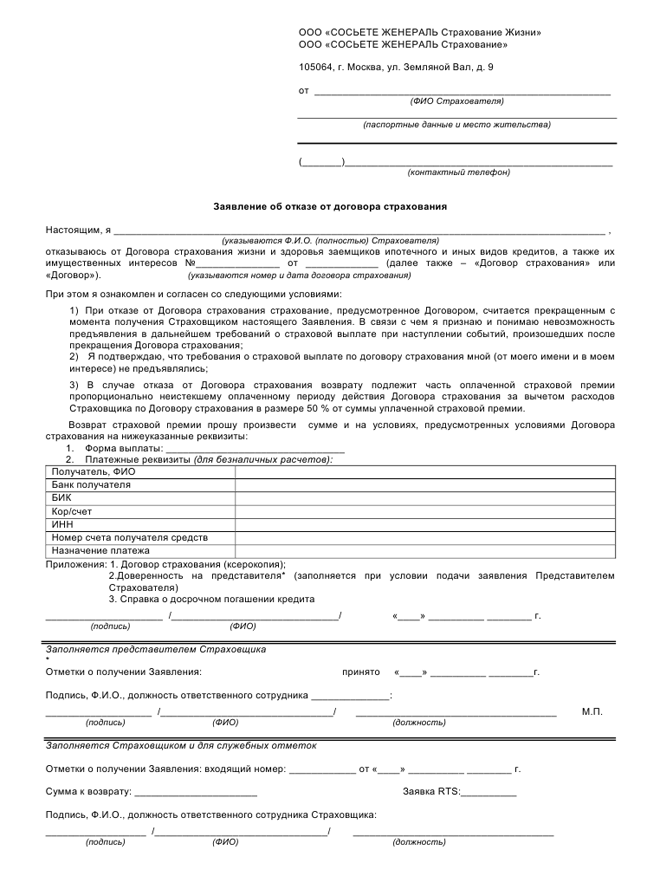

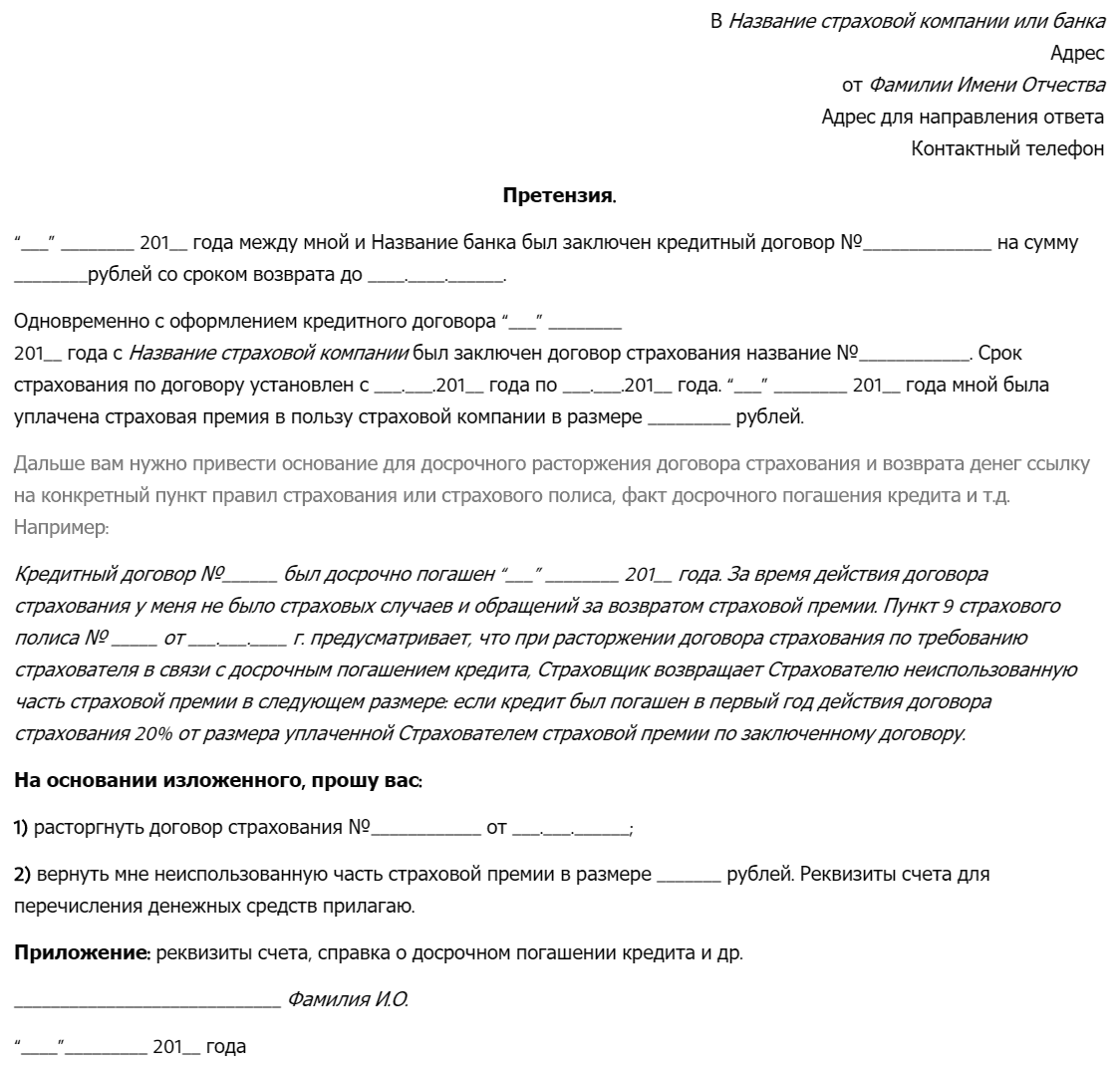

Отказ от страховки — заявление на возврат оформляется в простой письменной форме и должно содержать следующие сведения:

- наименование страховщика – компании, с которой заключен страховой полис;

- наименование и контакты заявителя – расторгнуть страховку вправе только страхователь, лицо заключившее договор;

- наименование документа (в рассматриваемом случае – заявление о расторжении);

- текст заявления – следует указать информацию о заключенном договоре страхования, в том числе номер, дата, размер оплаченной страховой премии. В основной текст следует включить требование о возврате денежных средств, в том числе указать способ, например, перечисление их на счет или выдача из кассы;

- перечислить приложения к заявлению (договор страхования, квитанция об оплате страховой премии и др.);

- подпись заявителя и дата.

При возникновении проблем с заполнением заявления рекомендуем скачать образец заполнения отказа от страховки.

Если к заявлению страховые документы не будут приложены, страховщик вправе запросить их. С момента получения указанного заявления страховой компании предоставляется 10 дней для возврата денежных средств.

Судебная практика при отказе от страховки

Получение от страховой компании отказа на возврат страховки, а равно игнорирование требования о выплате денежных средств при расторжении договора в период охлаждения – является основанием для защиты прав в судебном порядке. Судебная практика складывается таким образом, что денежные средства взыскиваются в полном объеме в пользу страхователя.

Если по истечении 10 дней с момента получения требования о возврате денежных средств не исполнено, следует подготовить иск в суд

Обратите внимание, что на данные правоотношения в полной мере распространяет действие Закон РФ «О защите прав потребителей» от 07.02.1992 № 2300-I. Составить исковое заявление можно самостоятельно, воспользовавшись ниже размещенным образцом

Исковое заявление следует составлять с учетом требований ст.ст. 131-132 ГПК РФ. В просительной части искового заявления укажите следующие требования:

- признать договор страхования расторгнут либо признать договор коллективного страхования, заключенный в отношении заявителя прекратившим свое действие;

- взыскать уплаченные в счет оплаты договора страхования денежные средства;

- компенсация морального вреда;

- штраф по Закону о защите прав потребителя;

- компенсация судебных расходов.

Обратите внимание, что по данной категории дел суды отказывают в удовлетворении требований о взыскании неустойки, предусмотренной ст. 28 Закона РФ от 07.02.1992 № 2300-I, справедливо отмечая, что неустойка взыскивается только при нарушении установленных сроков выполнения работ (оказания услуг)

Иск может быть направлен как по месту регистрации страхователя, так и по месту нахождения ответчика. Потребители в силу норм НК РФ освобождены от уплаты государственной пошлины за подачу заявления в суд.

Виды кредитного страхования

Прежде чем отказаться от страховки и получить более жесткие условия получения кредита, разберем виды таких договоров. Банковские структуры могут предлагать наиболее выгодные (с их точки зрения) условия по отдельным типам страховок с полным возмещением после закрытия кредита

Здесь важно понимать, какой тип полиса предполагает компенсацию

Следующая таблица наглядно представляет все виды страховок, предлагаемых банками при оформлении кредита:

| Тип страхования для заемщиков в банках и кредитных коммерческих организациях | Обязательные договоры без периода охлаждения (средства не возмещаются) | |

| Полис страхования жизни | Профессиональный договор для специфических профессий (спасателей, нотариусов и др.) | |

| КАСКО | Международный полис автогражданской ответственности | |

| Медицинская страховка | Страхование выезжающего за границу | |

| Имущественные риски | Страховка для мигрантов, получающих патент на трудоустройство или документы для работы на конкретной должности |

Важно! Обязательно уточняйте тип договора: при коллективном страховании вы не сможете отказаться от страховки после закрытия кредита, в случае отказа от займа и в прочих ситуациях. Возмещение принадлежит банку, это своеобразная схема взаимодействия финансового учреждения со страховщиком, исключающая тяжбы с простыми заемщиками.

Добровольное

Невозможен отказ от страховки после получения кредита, если существует пункт о добровольном соглашении. После подписи документа заемщик лишается права на возмещение по полису. Доказать, что страховка по кредиту навязана, юридически сложно – подпись подтверждает готовность клиента сотрудничать с компанией-страховщиком и выплачивать обязательные взносы.

Однако заключенный договор страхования кредита обеспечит более высокие суммы кредитов, сниженные годовые проценты, длительные сроки для погашения долга.

Интересно: даже в этом случае у заемщиков есть 14 дней для подачи письменной заявки на возмещение страховки по кредиту. После получения займа сразу же обращайтесь к страховщикам (или обслуживающий банк, если иное не предусмотрено договором кредита).

Обязательное страхование

Могут ли кредитующие учреждения навязать страховку по кредиту? В ипотечном и автомобильном кредитовании присутствуют обязательные виды страховых договоров, отказаться от которых невозможно по закону. Без страховки по кредиту клиенты не смогут приобрести первичную или вторичную недвижимость, любой вид транспортных средств. Здесь действительно имеет место обязательно страхование с внесением крупных сумм на счет компании без возможности компенсации.