Когда POS-кредитование нужно? И нужно ли?

Очевидная выгода для заемщика омрачается рядом негативных моментов, поэтому покупать в долг все и сразу вряд ли нужно.

Система быстрых займов подойдет тем, кому до желаемого не хватает совсем чуть-чуть денег. Тогда можно внести приличный первоначальный взнос, а недостающую сумму выплатить постепенно. Только не каждый банк на такое согласится – ему нужны доходы. Вот и устанавливают максимально возможный размер взноса, чтобы начисляемые проценты были ощутимы.

Кому еще нужен POS-кредит? Тем, кто неожиданно лишился любимой кофеварки или микроволновки. В такие моменты хочется сразу же заменить вышедшую из строя технику на новую. Копить можно долго, да и неудобно это. А вот оформить небольшой займ и вернуться в привычный уклад жизни – вполне достойный выход

Наконец, стоит обращать внимание на акции по продаже товаров в рассрочку без переплаты. При должном уровне опыта и знаний можно купить товар действительно без переплаты

Определение целесообразности кредита

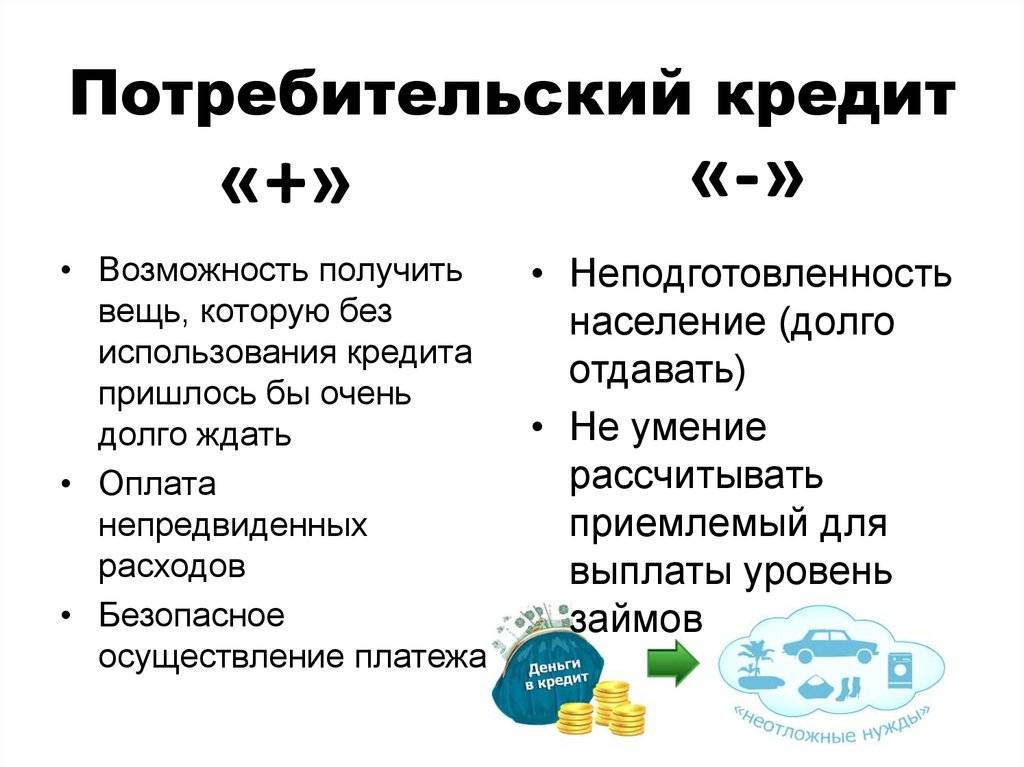

Однозначно определить целесообразность кредита невозможно, так как данная тема чрезвычайно сложна. Люди имеют различное мнение на это счёт, при этом находясь в похожей ситуации. Позиция каждого из них вполне логична и оправданна. Поэтому нужно внимательно ознакомиться с плюсами и минусами кредитования.

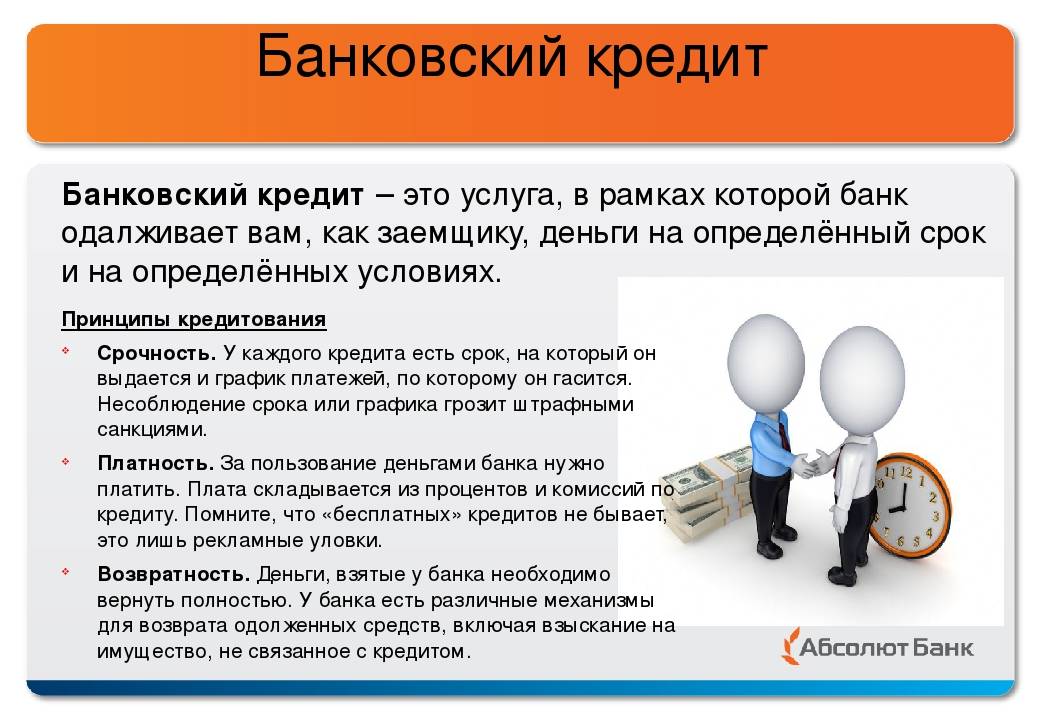

Для начала необходимо определиться с сутью кредита. Этот термин обычно подразумевает заёмные средства, которые заёмщику выдаёт банк с обязательством возвратить в оговоренный срок и с процентами. Выплаты сверх основной суммы займа называются переплатой и зависят от размера процентной ставки. Именно размер процентов является основным параметром, который определяет целесообразность кредита. Существуют и другие важные факторы, которые заключаются в размере инфляции, уровне развития рынка кредитования и состояния экономики.

Перед оформлением кредита следует учитывать некоторые факторы:

| Фактор | Комментарий |

| Определить необходимость денежных средств | Если внезапно сломался холодильник, плита, возникли внезапные проблемы со здоровьем, при этом отсутствуют собственные накопления, в этих случаях можно задуматься о кредите. Крупная сумма, предназначенная на обновление гардероба, не является необходимостью брать кредит. Лучше постепенно покупать всё необходимое или использовать карту рассрочки |

| Оценить заработную плату | Стабильная заработная плата в сумме с постоянной возможностью откладывать денежные средства, немного превышающие ежемесячную выплату, дают возможность взять потребительский кредит. При достаточно высоком доходе, но с эпизодическими задержками зарплаты, следует выбрать кредитную карту. Льготный период до 120 дней позволит пользоваться кредиткой без переплат и штрафных санкций. Если срочно требуется незначительная сумма до зарплаты, можно взять микрозайм (особенно первый займ без процентов). Когда необходимы большие деньги, а заработная плата небольшая и нестабильная, кредит брать нельзя. Следует искать любые другие варианты, которые не вызовут попадание в долговую яму |

| Оценить вероятность рисков | Даже имея крепкое здоровье и длительный стаж работы, человек не ограждён от существующих рисков. В любой момент можно серьёзно заболеть, внезапно уволят с работы, появятся непредвиденные расходы. Необходимо продумать запасной план. В противном случае погашение кредита может превратиться в стрессовую гонку |

| Оценить возможность сокращения расходов | Подобные действия являются первоочередной мерой, которая используется заёмщиком для предотвращения задержки ежемесячного платежа, если неожиданно сокращается доход. Главной ошибкой большинства людей, решивших взять кредит, является расчет суммы впритык, когда учитывается нормальный уровень жизни в сумме с платежами. В итоге, если снижается доход, может выясниться, что экономить нечего |

Какие риски у кредитора

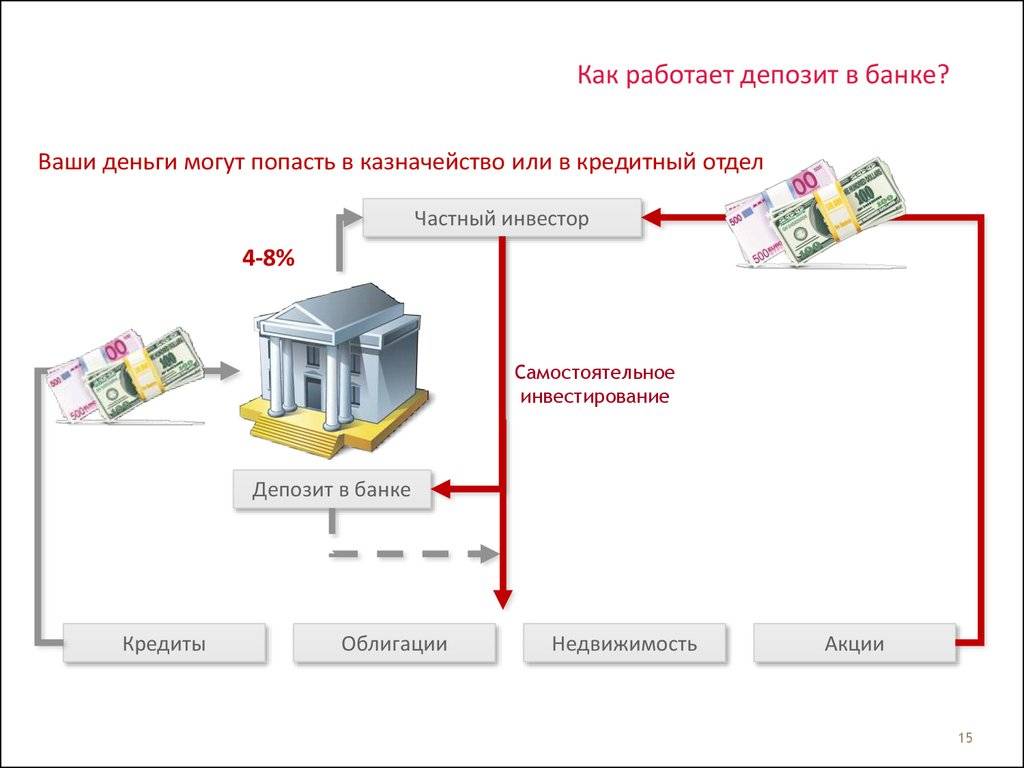

Фактически, все риски — именно на кредиторе. Площадка, через которую оформляется кредитный договор, не несёт ответственности. Заемщик же отвечает только перед законодательными нормативами. Но если он не будет выплачивать долг, а в рамках судебного разбирательства окажется, что у него и имущества никакого не имеется, то финансовые потери понесет только частный инвестор.

Ещё необходимо учесть, что с полученного дохода кредитор обязан платить подоходный налог, а также отражать эту информацию в декларации, подаваемой в ФНС. Это — его обязательство, за уклонение от которого предусмотрена административная ответственность (штраф). Давать выписку по доходам в ФНС можно 1 раз в год.

И даже если между кредитором и заемщиком будет проводиться судебное разбирательство, то все издержки также выплачивает тот, кто подал заявление в суд. То есть инвестор. А рассмотрение дела может занимать и 3, и 6 месяцев. И в этот период действие кредитного договора приостанавливается (до решения).

Почему P2P пользуется спросом

Заграницей P2P-кредитование также распространено, как и традиционные банковские кредиты. В России они ещё находятся на зачаточном этапе развития. Но преимущества у P2P есть как для инвесторов, так и заемщиков. Для первых:

- возможность выгодно вложить свои активы (прибыль по кредитованию в разы выше, чем по банковским депозитам);

- за исполнением финансовых обязательств заемщика следит администрация P2P-платформы (хоть и не являются гарантом в юридическом понимании).

Для заемщика же P2P — это возможность получить выгодный кредит независимо от его кредитной истории, имеющихся иных финансовых обязательств.

Как выдают pos-кредиты?

Итак, вы приняли решение купить товар в кредит. Рассмотрим, по какой схеме осуществляется процедура POS-кредитования:

- потребитель выбирает товар из тех, которые можно купить в кредит;

- не выходя из торговой точки, он оформляет на «кредитной стойке» заявление на получение займа, причём достаточно предъявить только паспорт, и по желанию один из документов на выбор: водительские права, заграничный паспорт, страховое свидетельство государственного пенсионного страхования РФ или свидетельство о выдаче ИНН;

- при одобрительном решении банка (это займет 15-30 минут) покупатель подписывает кредитную документацию;

- банком производится оплата покупки (без участия покупателя);

- покупателю-заёмщику выдают приобретенную вещь;

- погашение долга производится согласно графику платежей в самом магазине (при такой возможности), в кассах банка или другими доступными методами.

В некоторых случаях получение товарного кредита требует внесения первоначального взноса (10, 20, 30 и даже до 99%), но где-то можно обойтись и без него. Всё зависит от банка и условий, на которых тот готов предоставить займ. Ограничения также могут быть по количеству одновременных покупок, по минимальной и максимальной стоимости (в том же М.Видео можно купить так товары от 3000 до 250000 рублей), по возрасту, прописке и т.д. Об этом вам и расскажет кредитный менеджер.

Сами кредиты могут быть выданы на срок от нескольких месяцев до 3-х лет, с процентной ставкой от 30 до 50% годовых и с ограничениями по максимальной сумме кредитования.

Часто можно попасть на акции типа умной рассрочки без переплаты по схеме 0 0 12 (24, 36 и так далее). По идее, взяв товарный кредит по такой схеме, вы после погашения кредита в итоге не переплатите ни копейки, но это только по идее. В реальности у таких предложений много подводных камней, которые мы подробно описали в статье про такие «умные рассрочки». В двух словах – магазин делает скидку, а банк-партнёр «накидывает» на сумму этой скидки свой процент и в итоге вы должны заплатить столько же, сколько стоит товар изначально. Но надо быть везунчиком, чтобы всё сложилось так, как обещает реклама, а прочитав этот материал, ваши шансы увеличатся многократно. Да собственно и рассрочкой это назвать сложно – посмотрите, что такое рассрочка и поймёте всё сами (она, вообще-то, выдаётся под 0%).

Условия в 2020 году

В сегменте PDL, то есть по “займам до зарплаты”, нет жестких ограничений по сумме и срокам. Обычно такие сделки заключаются на сумму до 10 000 руб. и на срок до двух недель, но мы нашли на российском финансовом рынке много предложений с большими параметрами. Например, Moneyman, “Займер”, “МикроКлад”, “Веб-займ” выдают 30 000 руб. на 30 дней. В Ezaem можно получить 15 000 руб. на 35 дней, а в “Планета Кэш” – 30 000 руб. на 35 дней.

Более 100 крутых уроков, тестов и тренажеров для развития мозга

Начать развиваться

Государство строго регулирует размер ставки и переплаты по микрозаймам. Чтобы меньше россиян попадали в долговую яму, Банк России в 2019 году ввел на законодательном уровне ограничения:

- максимальная ставка по микрозаймам не может превышать 1 % в день (ограничение действует с 1 июля 2019 года);

- размер выплат с учетом всех процентов и штрафов не может превышать сумму первоначального займа более чем в 1,5 раза (ограничение действует с 1 января 2020 года).

Рассмотрим, как работают микрозаймы, на практике. Когда клиент обращается в микрокредитную организацию и берет в долг, например, 10 000 руб., то возвратить он должен будет не больше 25 000 руб.:

- 10 000 руб. – тело займа;

- 15 000 руб. – максимальные начисления по процентам, пеням, неустойкам и прочим платежам.

Рассчитать, какой процент переплаты будет начислен, также очень просто. Если ставка равна 1 % в день, а заем берется на 15 дней, то переплата составит 15 %. За 20 дней переплата возрастет до 20 %, за 30 дней – до 30 % и т. д.

Платформы контролирует Центробанк

Компания, которая владеет инвестиционной платформой, называется оператором, и в законе к ней есть требования, например:

Требования к операторам пи-ту-би-платформ — статья 10, ФЗ 259

- у оператора должно быть 5 млн рублей собственных денег;

- не должно быть лицензий на финансовую деятельность, которые отозвали или аннулировали за нарушения;

- у генерального директора или управляющего не должно быть судимостей за экономические преступления или преступления против государства;

- у генерального директора или управляющего должно быть высшее образование.

Еще у пи-ту-би-платформы должен быть сайт и правила — в них прописывают, как работает платформа. Например, какие требования к заемщикам, комиссия платформы и сроки передачи денег.

За тем, как компания соблюдает закон, следит Центробанк. Он же ведет реестр операторов инвестиционных платформ. Те платформы, которые появились до 2020 года, должны были попасть в реестр до 1 июля 2020 года, но из-за пандемии срок перенесли на год. А новые платформы могут работать только после того, как Центробанк включит их в реестр.

Как действует программа финансовой защиты?

Порядок финансовой защиты прописывается в договоре, поэтому подключить дополнительную услугу банк вправе только с согласия заемщика. В некоторых случаях активация подобной программы относится к перечню обязательных требований для получения кредита, но чаще всего опция предлагается на усмотрение клиента.

Ключевые аспекты финансовой защиты:

- Услуга носит добровольный и необязательный характер.

- Условия и стоимость финансовой защиты прописываются в договоре.

- Банк выступает посредником между потребителем и исполнителем услуг.

- В соглашении указываются данные организаций, которые предоставляют услуги.

- Финансовая защита не ограничивается страхованием и может охватывать разные сервисы.

Грамотно составленный договор финансовой защиты в случае возникновения форс-мажорных обстоятельств упростит погашение задолженности.

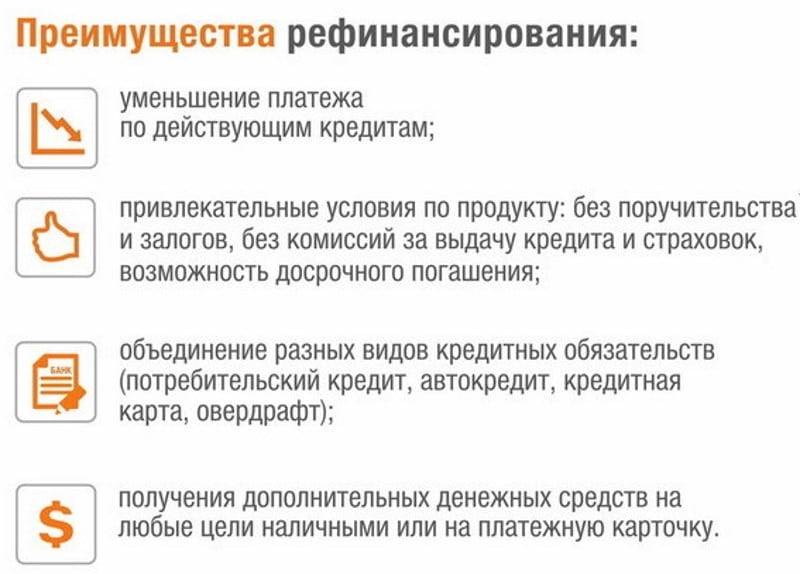

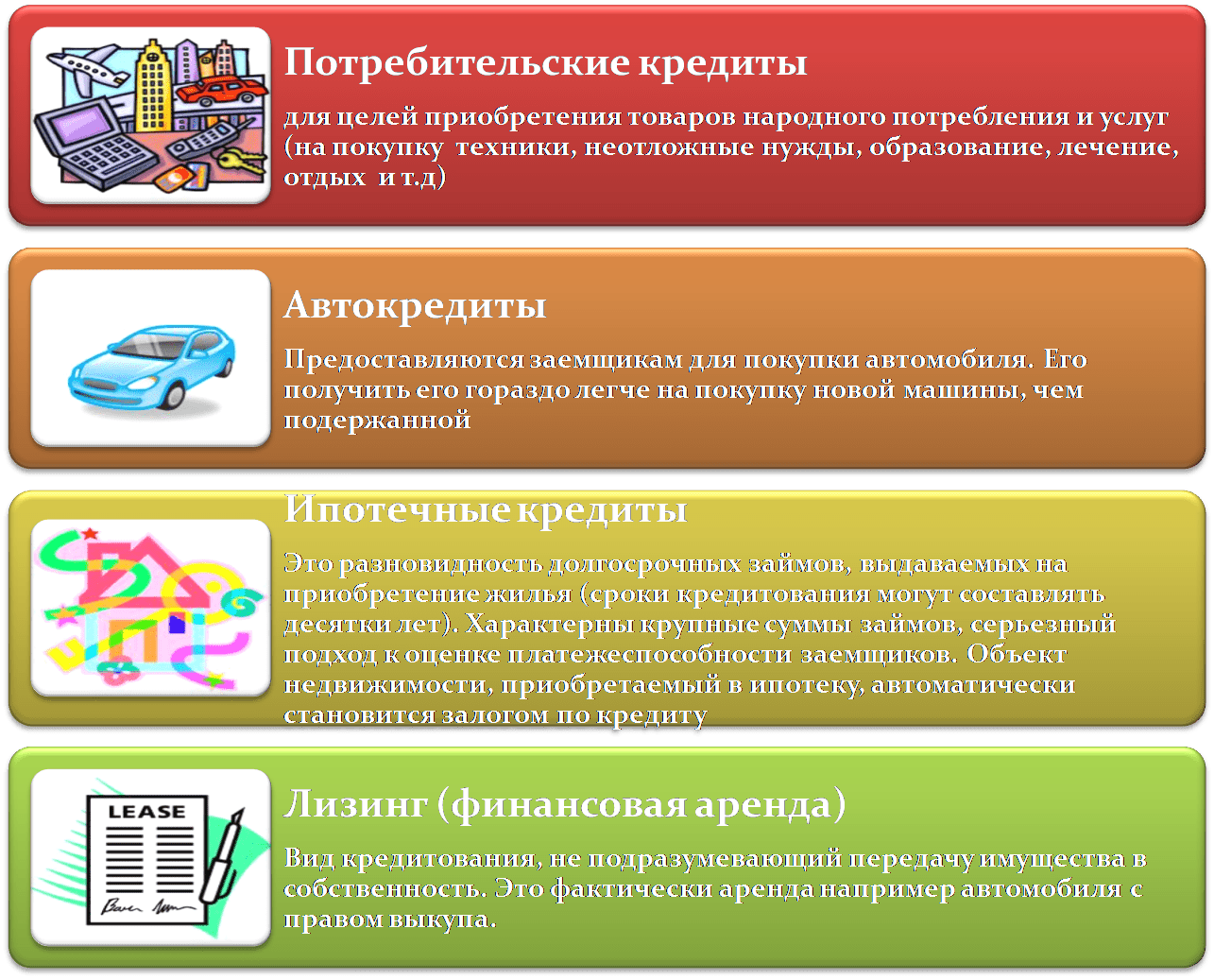

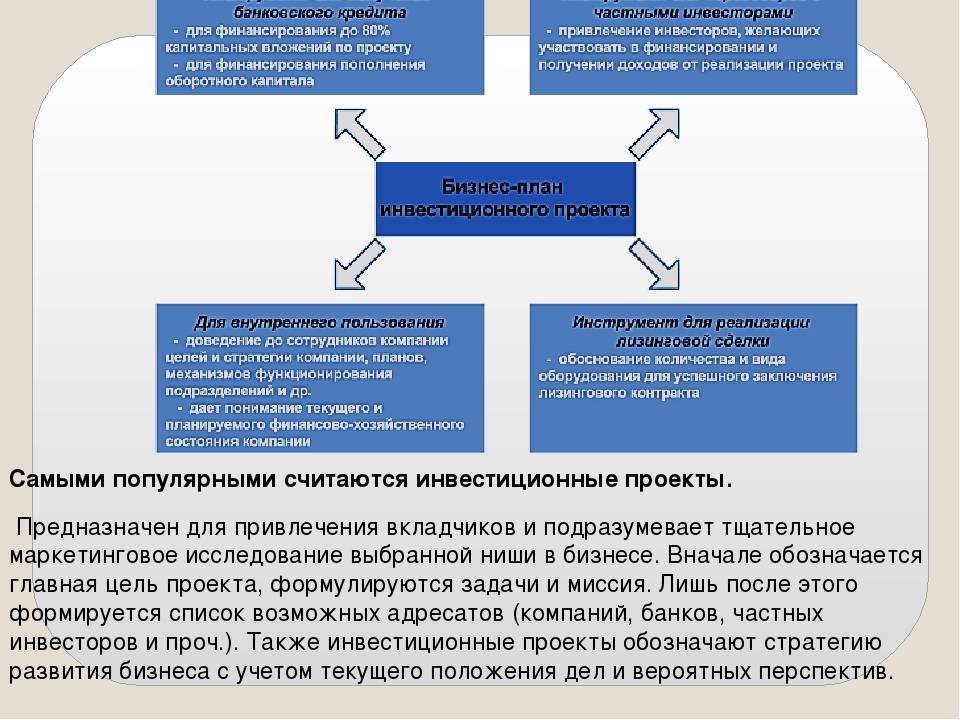

Виды финансирования и кредитования

Прежде чем рассмотреть различные виды финансирования и кредитования, необходимо понимать, что отличается финансирование от кредитования тем, что оно заключается в безвозмездном предоставлении денежных средств в заранее оговоренных с предпринимателем формах. А кредитование в свою очередь обязует не только 100% возврат запрашиваемых средств, но и процент на предоставление такой услуги.

Финансирование бывает:

- государственным;

- муниципальным;

- благотворительным;

- собственным – самофинансирование.

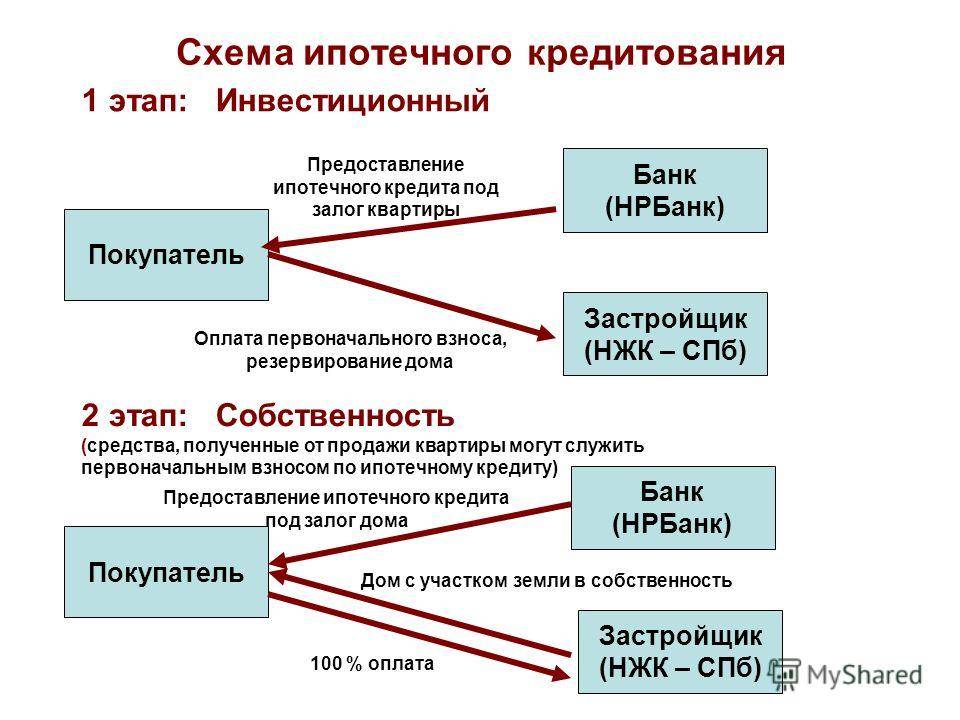

Наиболее распространенные способы кредитования:

- банковский;

- коммерческий;

- ростовщический;

- ипотечный и т.д.

При этом существует такой подтип банковского кредитования, как лизинг. Для того чтобы понять, чем лизинг отличается от кредита, давайте рассмотрим эту процедуру на примере покупки авто. Слово лизинг происходит от «to lease», что в переводе с английского означает «сдать в аренду». Можно понять, что только после осуществления последнего платежа, этот автомобиль переходит в абсолютную собственность плательщика.

Преимущества лизинга:

1. быстрые сроки оформления услуги;

2. более лояльная и упрощенная процедура оформления, по сравнению с обычным кредитом;

3. оптимальные требования к клиенту;

4. все заботы, включая техосмотр, регистрацию, постановку на учет ГАИ и т.д. лизинговая компания выполняет самостоятельно.

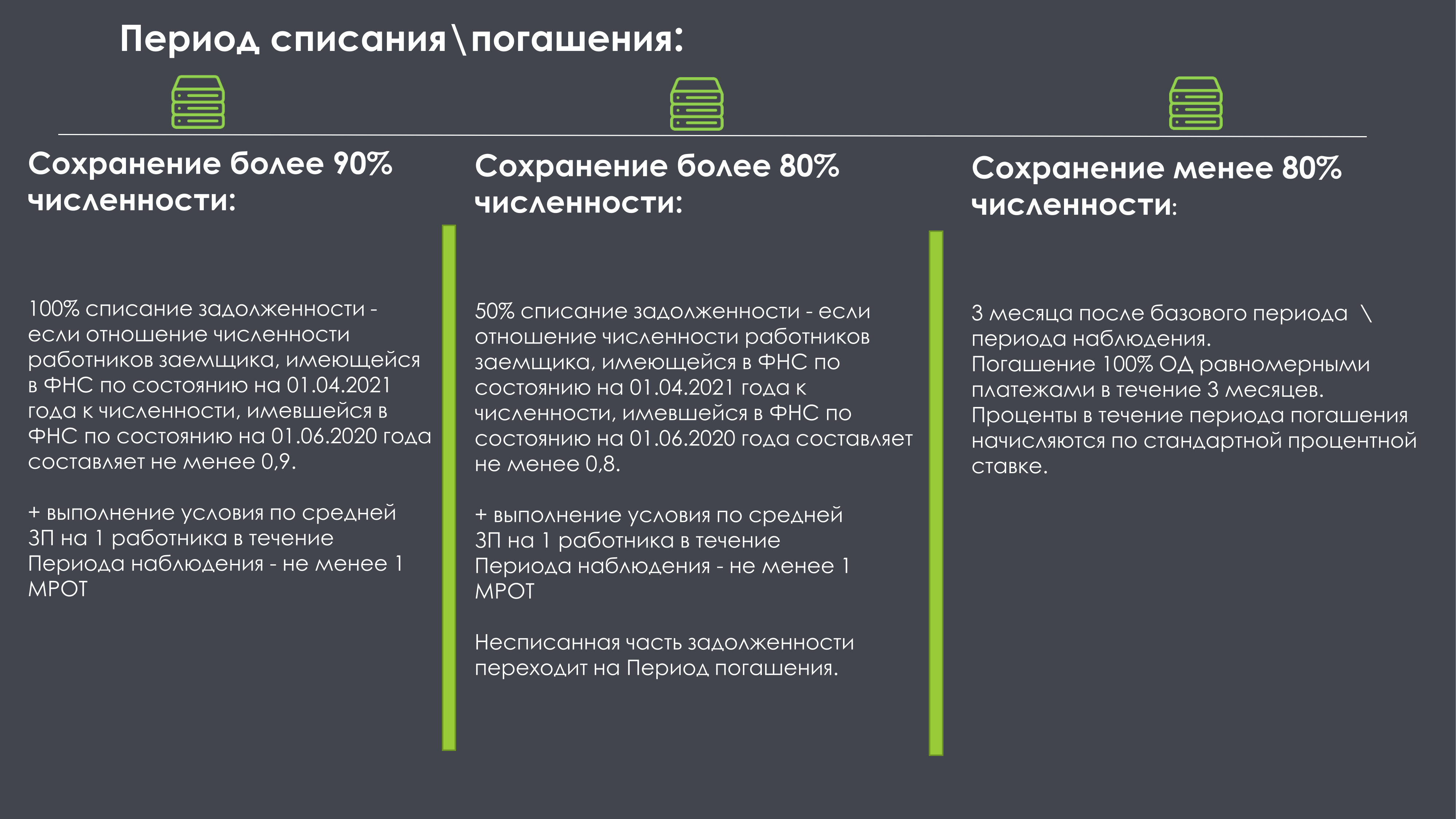

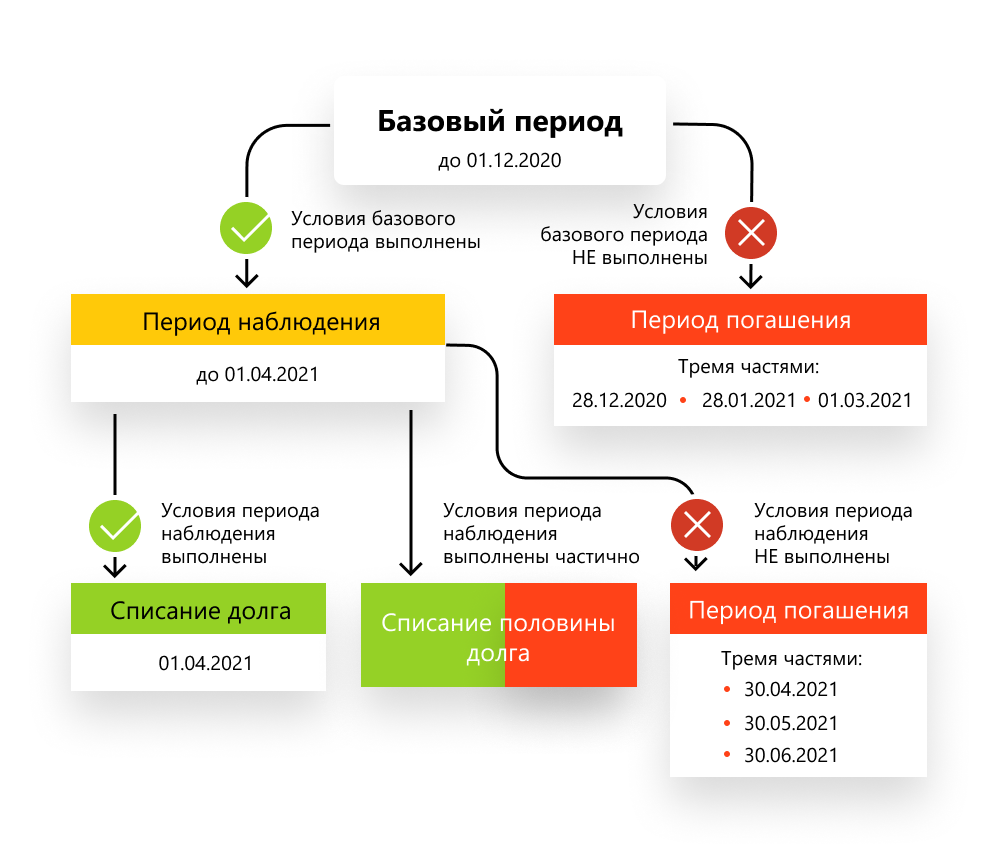

Условия программы ФОТ 3.0

Ставка: 3% годовых.

Она останется такой, если работодатель сохранит 90% штата. В противном случае ставка поднимется до обычной рыночной. Внимательно читайте условия кредитного соглашения с банком — лучше заранее знать, на сколько ставка может подскочить.

Важно. Заёмные деньги запрещено тратить на выплату дивидендов, выкуп собственных акций или долей в уставном капитале, благотворительность. . Срок погашения: 18 месяцев

Срок погашения: 18 месяцев.

Порядок погашения: с 1 по 6 месяц платить основной долг и проценты не нужно. Но 3% годовых всё равно начисляются и переходят в основной долг по истечении полугода. С 7 по 18 месяц заёмщик выплачивает основную сумму долга, в которую входят перенесённые проценты, плюс платит текущие проценты. Оплата разбивается на равные платежи.

Досрочное погашение: предусмотрено.

Условия для заёмщиков, которые брали деньги в первую волну с 9 марта по 1 июля, изменят. До 1 декабря банки должны были синхронизировать их с новым порядком. Срок возврата старого кредита теперь не один год, а полтора. За счёт продления срока ежемесячные платежи станут меньше.

Кто выдаёт микрозаймы?

Посуточные ссуды выдают микрофинансовые организации (МФО). Они должны иметь разрешение на деятельность, выданное Банком России, и состоять в специальном государственном реестре.

Есть два типа МФО:

- Микрофинансовые компании (МФК) — крупные организации, которые находятся под контролем Банка России и ежегодно проходят аудиторскую проверку.

- Микрокредитные компании (МКК) — мелкие фирмы, деятельность которых контролируют саморегулируемые организации (СРО). Это специальные профессиональные объединения, которые контролируют работу участников. Всего их в России три. На сайте каждой СРО обязательно есть список МФО, которые в неё входят. Если МФО, в которой вы собираетесь привлечь кредит, не оказалось ни в одном списке, это должно наводить на размышления.

Прежде чем взять кредит в МФО, убедитесь, что компания состоит в , иначе можно нарваться на мошенников. Проверьте, чтобы данные в кредитном договоре полностью совпадали с информацией, содержащейся в государственном реестре: ОГРН, ИНН, полное и сокращённое наименование, адрес местонахождения.

Недостатки

Касаются они, в большинстве своем, заемщика. Приведём основные недостатки:

1. Высокие процентные ставки POS-кредитования, иногда в разы превышающие средний банковский процент по потребительскому кредитованию. Так банк перекрывает возможные риски невозврата, которые закладываются в стоимость кредита по причине ускоренной проверки платёжеспособности клиента. Оценивают клиента по его кредитному рейтингу, который рассчитывается в автоматическом режиме на базе кредитной истории заявителя (эту процедуру ещё называют скорингом).

2. Кредитные комиссии и дополнительные услуги (страховка и пр.), которые могут прикрутить ушлые менеджеры.

3. Ограничения по сумме кредита (это касается товаров бытовой техники).

4. Залог приобретаемой вещи. Банк, желая минимизировать риски просрочек и невозврата ссуды, требует передачи приобретенной вещи в залог. Тогда при отказе должника оплачивать займ финансовое учреждение сможет хотя бы частично вернуть свои деньги, продав предмет залога. Обычно залог используется при взятии пос-кредита на автомобиль в автосалоне (банк забирает себе оригинал паспорта транспортного средства).

5. Вероятность приобрести устаревающий морально товар. При покупке за наличный расчет те же деньги могут быть потрачены на более новую модель или марку.

6. Импульсивность покупок. Иногда соблазн приобрести прямо сейчас «затмевает остатки разума» и человек берет то, что ему не совсем по средствам

При обычной покупке он наверняка обратил бы внимание на что-нибудь подешевле

Финансовое учреждение тоже рискует. И в первую очередь это связано именно с фактом быстрой проверки платёжеспособности клиента. В потребительском кредитовании банки не могут себе позволить такой «роскоши» и заявитель проверяется более досконально, например, запрашивая справку о доходах или другие доказательства кредитоспособности. Отсюда высокие риски невозврата кредита в срок. К слову, микрофинансовые организации выдают микрозаймы под сильно завышенную по сравнении с банковской процентную ставку, именно по причине практически моментальной проверки клиента (вычисляется лишь кредитный рейтинг и займы выдаются только по паспорту). МФО работают быстро, но сильно рискуют, что и заложено в их тарифах.

Еще один не совсем приятный момент – вероятность мошенничества. У банка нет никакой гарантии, что заявка на получение займа подана самим гражданином, а не аферистами с украденным паспортом. И совсем печально, что в таких мошеннических схемах могут участвовать сотрудники торговой сети.

Лучшие условия микрозайма — рейтинг компаний по оказанию услуг

Различные компании микрозаймов предлагают свои условия сотрудничества. При этом некоторые из них гарантируют своим клиентам более низкие процентные ставки.

Ниже представлен актуальный рейтинг микрозаймов, которые предлагают современные микрофинансовые организации.

1) MoneyMan

MoneyManhttps://hiterbober.ru/go/www.hiterbober.ru.moneyman.ru/ — срочный займ через интернет за 15 минут. Чтобы оформить кредит в этой организации, не нужно выходить из дома, собирать документы и долго ждать решения. Заполняете анкету, ждёте ответа несколько минут, получаете деньги на карту вашего банка.

Если вы пользуетесь услугами «МаниМэн» впервые, вам доступны кредиты до 10 000 рублей. В дальнейшем суммы увеличиваются до 70 000. Срок кредитования — до 18 недель. Ставка — 1,85% в день. Обязательное условие для получения займа — гражданство РФ и проживание на территории России.

Я лично брал здесь кредит на 10 тыс., когда срочно нужны были наличные. Могу подтвердить, что это было быстро и удобно. Деньги перевели на карту Альфа-Банка без вопросов, не запросив никаких документов, кроме паспорта.

3) Kredito24

Kredito24 —быстрые займы в 2 клика. Максимальный размер — 30 000 рублей на срок до 30 дней. Заполняете заявку, узнаёте решение через несколько минут, получаете деньги на банковскую карту. Клиенты имеют право досрочно погасить задолженность без всяких переплат или увеличить срок кредита.

Главные плюсы:

- нет скрытых платежей — условия кредитования полностью прозрачные;

- кредитная история не играет роли;

- нужен только скан паспорта;

- компания работает в режиме 24/7;

- никаких справок и поручителей.

При этом никто не спрашивает, на какие цели нужны деньги.

3) Lime-Zaim

Lime-Zaim —быстрые кредиты без дополнительных документов, проверок и залогов. Переводы на банковские карты, Qiwi-кошелёк, ЯндексДеньги, банковский счёт. Алгоритм работы предельно прост — вы регистрируетесь в системе, она автоматические определяет ваш тариф, вы вносите нужную сумму и получаете деньги.

Новые пользователи получают займ в течение 5 минут, те, кто уже зарегистрирован в системе, — за 1 минуту. Максимальный срок погашения долга — 30 дней. Сумма — до 20 400 руб. Каждый клиент имеет право на VIP-статус. Для этого активно пользуйтесь системой и аккуратно вносите платежи. Привилегированные клиенты имеют право на льготы. В течение 5 дней по льготному тарифу ставка — 0%

4) Займер

Займер — робот онлайн займов. Все процессы в системе выполняются в автоматическом режиме, что исключает возможность ошибок и необъективной оценки кредитного статуса клиента. Заявка проверяется за 2 минуты, после чего в течение 11 секунд деньги поступают на карту.

Робот не придаёт решающего значения кредитной истории клиента — после успешного погашения долга он автоматические улучшает её. Ставка — 2,17% в день. Доступные средства — 30 000 рублей. Срок — 30 дней.

5) Е-Капуста

Е-Капуста — быстрые займы до 30 тысяч рублей на срок до 3 недель. Ставка — 2,1% ежедневно. Регистрация в системе и оформление заявки занимают не более 10 минут. Одобрение займов — мгновенное, как и перевод средств. Доступны переводы на карту, на Киви-кошелёк, Яндекс-кошелёк, Золотая корона и по системе «Контанкт».

Более миллиона клиентов уже воспользовались сервисом мгновенного займа от «Е-Капуста» и остались довольны. Сайт доступен на любом устройстве в любом населённом пункте РФ. Постоянным клиентам доступны большие суммы кредитов.

Таблица сравнения условий в различных МФО:

Кто может обратиться за льготным кредитом

Согласно Постановлению Правительства от 28.10.2021 № 1850, заёмщик может получить льготный кредит, если он:

Является субъектом МСП, работает в пострадавшей отрасли и в 2020 году уже получал «невозвратный» кредит.

Создан и включён в реестр МСП после 1 июля 2020 года и работает в одной из пострадавших отраслей.

Входит в реестр СОНКО или в реестр пострадавших НКО и в 2020 году получал кредит по программе ФОТ 2.0.

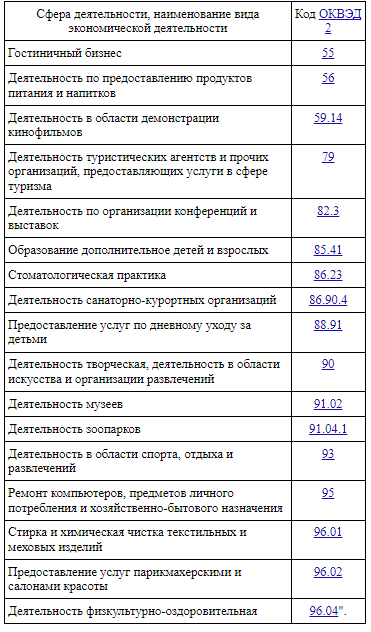

Не подходит под условия 1-3, но брал кредит в 2020 году и работает по одному или нескольким кодам из ОКВЭД: 56 — предоставление продуктов и напитков; 59.14 — кинотеатры; 90 — искусство и организация развлечений; 91.02 — музеи; 91.04.1 — зоопарки; 93 — спорт, отдых, развлечения.

Чтобы претендовать на госпомощь, нужно соответствовать одному из этих условий. При этом заёмщик не должен находиться в процессе банкротства или приостановления деятельности.

Многим предпринимателям в кредитовании в прошлый раз отказали, потому что их вид деятельности не был признан пострадавшим. Сейчас можно попробовать снова, потому что список кодов ОКВЭД расширили. По просьбе бизнеса в список добавили допобразование детей и взрослых, услуги по дневному уходу за детьми, бытовое обслуживание, услуги химчисток, стоматологий, салонов красоты и парикмахерских. Всего теперь 17 сфер деятельности:

Принадлежность к пострадавшей отрасли для «малых предприятий» и «микропредприятий» устанавливают по основному или дополнительному коду ОКВЭД, для других заёмщиков — только по основному.

Если вы уже брали льготный кредит в первую волну, сможете получить его и во вторую. Как рапортует Минэкономразвития, банками уже одобрено 14 тысяч заявок больше чем на 40 млрд. руб. Часто за поддержкой обращаются небольшие кафе и рестораны, и средняя сумма кредита для них составляет 2 млн. руб.

Однако вторая волна госпомощи в первую очередь адресована участникам программы ФОТ 2.0. Ещё на неё могут рассчитывать пострадавшие компании-новички, зарегистрированные после 1 июля 2020.

Кто использует

Первая категория — заёмщики: предприниматели и компании. Среди них могут быть те, кому по каким-то причинам отказали банки. Бывает, что когда-то в прошлом была подпорчена кредитная история, из-за чего крупную сумму не получить. Либо вполне «банковские клиенты», которые хотят рефинансировать кредиты или им срочно нужны деньги для развития. Инвесторами могут быть частные лица, у которых есть свободные деньги и желание заработать. Обычно они вкладывают небольшие суммы: от 10 до 200 тысяч рублей. Есть и профессиональные инвесторы, которые используют платформу как один из основных инструментов получения дохода. В третью категорию могут входить крупные финансовые институты — банки, МФО, КПК или другие юридические лица. Они используют платформы, чтобы выдавать собственными деньгами займы и получать прибыль. Для некоторых компаний такой способ кредитования может быть дешевле, чем выдача займов собственными силами. Им не нужно тратить свои ресурсы на скоринг, оформление сделки и контроль заёмщика. Иногда организации используют платформы как дополнительный фильтр для заёмщиков — скоринг, который снижает собственные риски.

Почему МФО отказывают клиентам в несколько раз реже, чем банки

Именно благодаря скоринг-механизмам микрофинансовые компании принимают решения быстрее, чем банки, а отказывают людям в несколько раз реже. По сведениям Национального рейтингового агентства, МФО отказывают в 10–15 % случаев. У банков эти цифры в несколько раз выше.

Часто клиентами микрофинансовых организаций как раз становятся люди, которым отказали банки по самым разным причинам. Кто-то не может предъявить справку о доходах, кто-то трудоустроен неофициально, кто-то уже выплачивает кредит, соответственно, банк не хочет рисковать, увеличивая долговую нагрузку на человека. А для МФО все эти проблемы становятся неважными.

Но за доступность и оперативность клиенты платят большие проценты. Высокая переплата призвана покрыть риски МФО при выдаче средств всем желающим. Вот почему условия по займам не такие выгодные, как по банковским кредитам.

Сколько стоит подключение финансовой защиты?

Стоимость услуг регулируется исключительно внутренней тарифной политикой конкретного банка. Однако существуют рыночные рычаги, которые влияют на расценки. Кредитные организации ориентируются на спрос среди потенциальных клиентов, не забывая при этом тарифы ближайших конкурентов.

На общую стоимость финансово-юридической защиты влияют следующие факторы:

- Тип кредитного продукта.

- Сумма кредита.

- Процентная ставка.

- Срок действия договора.

- Наличие кредитных рисков.

Страховые выплаты сопровождают регулярные платежи и могут составлять до 5% от суммы взноса. При этом чем дороже страховка, тем ниже процентная ставка по кредиту. Таким образом, участие в программе финансовой защиты может существенно повысить реальную стоимость кредита. Сбалансировать затраты удастся только при условии согласованного с банком снижения процентной ставки.

В некоторых случаях подключение финансовой защиты предполагает фиксированный платеж. Клиент оплачивает услугу после подписания договора в виде единовременного взноса либо регулярно перечисляет деньги вместе с выплатами по кредиту.

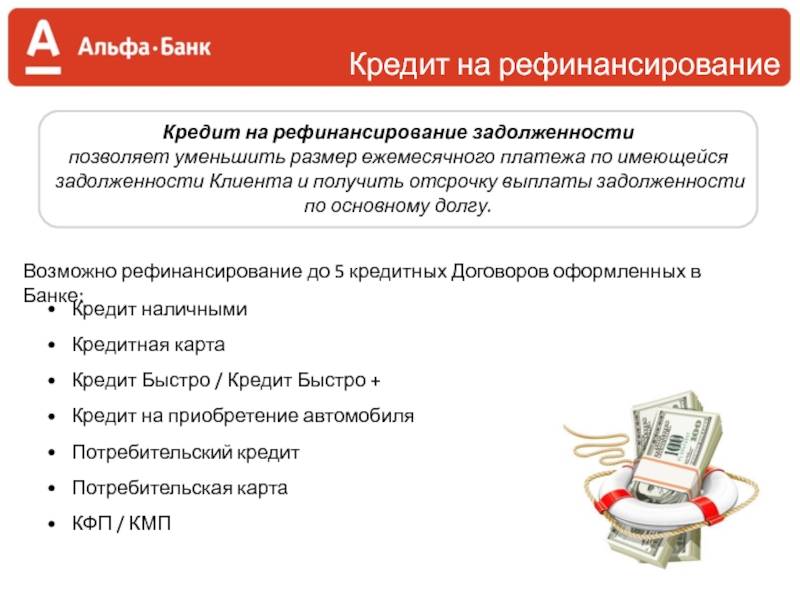

Крупные игроки на российском рынке P2P кредитования

Российский рынок р2р-кредитования постоянно меняется. Еще совсем недавно одним из лидеров считался сервис «Вдолг.ру». Однако по факту площадка полноценно не работает еще с апреля 2016-го года.

На начало 2018-го в России работают такие крупные площадки:

- «Город Денег»

- «Альфа-Поток»

- Loanberry

- Fundico

- SimplyFi

Хочу обратить ваше внимание еще на один проект: SOFIN – международную фиатную платформу P2P-кредитования на блокчейн. Теперь и в мире криптовалют появился свой кредитный проект. Главная «фишка» проекта: все действия на площадке (пополнение кредитором счета заемщика, уплата комиссии сервису, генерация всех документов) сохраняется на платформе в виде транзакции Blockchain и видны в личном кабинете заемщика

За активное участие оба участника сделки получают бонусы и награды внутренними электронными деньгами (токены SOFIN). В будущем эти токены можно будет переводить в другие криптовалюты

Главная «фишка» проекта: все действия на площадке (пополнение кредитором счета заемщика, уплата комиссии сервису, генерация всех документов) сохраняется на платформе в виде транзакции Blockchain и видны в личном кабинете заемщика. За активное участие оба участника сделки получают бонусы и награды внутренними электронными деньгами (токены SOFIN). В будущем эти токены можно будет переводить в другие криптовалюты.

К слову, потенциал рынка прямых займов в России эксперты оценивают в 4,3 млрд. рублей!

Определение

Сразу отметим, что МФО выдают три вида займов:

- PDL-займы (Payday Loans) – это микрозаймы или займы “до зарплаты”, о которых речь пойдет в нашей статье.

- POS – это кредиты, оформляемые в точках продаж: магазинах, офисах мобильной связи, строительных супермаркетах и т. д.

- Installments – долгосрочные долговые обязательства. Они выдаются на срок от нескольких месяцев до нескольких лет и погашаются, как правило, равными частями.

Речь в статье пойдет о микрозаймах. В названии уже заложена суть – это сделки на небольшие суммы и короткий срок. Два других сегмента (POS и Installments) имеют другую специфику, и о них мы расскажем в наших других материалах.

Сколько людей в России берут микрозаймы и на какие цели

Тема микрозаймов (Payday Loans) сейчас более чем актуальна в России. Это подтверждают цифры. Только по предварительным данным, за 2019 год 11 млн российских граждан взяли в долг больше 200 млрд руб. С каждым годом эти цифры увеличиваются примерно на четверть.

Если раньше было принято считать, что микрокредиты берут люди, попавшие в сложную жизненную ситуацию, то сегодня ситуация кардинально изменилась. Портрет среднестатистического заемщика за последние годы значительно “помолодел”. Около 40 % клиентов МФО в России – это люди в возрасте 25–36 лет, другими словами, трудоспособное население.

Что еще более занимательно, в крупных городах 60 % людей занимают деньги, чтобы купить престижный товар, например, мобильный телефон, одежду или украшения (по данным Национального агентства финансовых исследований). Очевидно, что такие заемщики не испытывают острых финансовых затруднений.

В нестоличных городах ситуация немного отличается – здесь превалируют другие цели, такие как погашение кредита, покупка продуктов питания и других товаров первой необходимости.

Средняя сумма займа в 2020 году по данным БКИ “Эквифакс” составляет 14 000 руб.

Исходя из вышесказанного, клиентами микрофинансовой компании становятся вполне благополучные люди со стабильной работой, часто без острой необходимости в деньгах.

Востребованность и популярность микрокредитных продуктов связана с их доступностью. Оформить заем в МФО гораздо проще и быстрее, чем кредит в банке, но об этом мы расскажем в нашей статье немного позже.

Овердрафт

Некоторые путают его с кредитной линией, но для предоставления овердрафта не всегда нужно собирать пакет документов или обращаться непосредственно в отделение. Иногда достаточно обозначить свое желание в онлайн-банке, и овердрафт будет подключен, просто как дополнительная услуга по счету.

Чем же он отличается от предыдущих видов кредитования?

- Предоставляется, когда на счете недостаточно денег для перевода (например, платежка на 100 тысяч, а на расчетном счете всего 95 тысяч рублей).

- Строго ограничивается видами расходов. Обычно – перечисление поставщикам, подрядчикам. Банк четко указывает, по каким видам выплат он не действует.

- Высокая ставка и размер санкций за несвоевременное погашение задолженности.

- Гасится автоматически при поступлении средств на расчетный счет, имеет небольшой лимит.

Полезно пользоваться овердрафтом, если нужно срочно оплатить счет, вам не успели поступить денежные средства от клиентов, но не сегодня-завтра будут. С другой стороны свобода ограничена: нельзя перевести деньги на спецсчет, например, или снять наличные.

Погашение задолженности третьим лицом

Погасить долг за организацию может иное физическое или юридическое лицо. Тут возможны несколько вариантов:

- Должник погашает дебиторку (к примеру, выплачивает задолженность за товар). Тогда составляется простой акт взаимозачета.

- Образуется новое обязательство (в результате договора цессии или займа).

- Действует поручитель для избежания просрочки или в результате ее возникновения (а также при требовании банка досрочно погасить кредит).

- Выкупается залоговое имущество, средства от покупателя зачисляются на погашение кредита.

Главное – банк должен принять оплату как надлежащее исполнение обязательства. Если договор содержит ограничения или даже запреты, то денежные средства могут быть возвращены плательщику. Поступления от поручителя обычно проблем не вызывают, как и оплата залога, в других случаях согласуйте с кредитором процедуру оплаты.