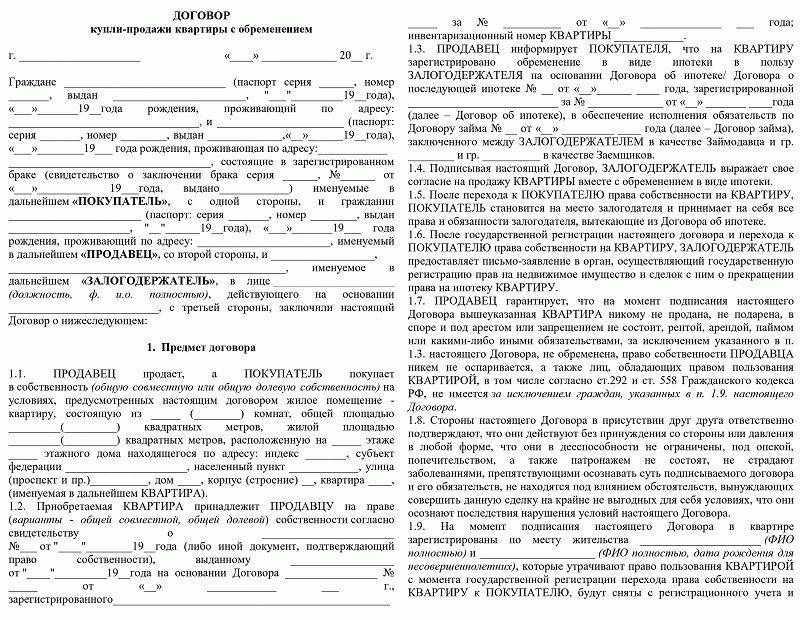

Содержание предварительного договора

Типовой договор такого типа обязан включать в себя следующие пункты:

- Данные сторон сделки. Рекомендуется дословно переписывать с паспорта. Банк в данном случае не указывается как сторона сделки так как, фактически, ею и не является. Он просто дает деньги покупателю для приобретения жилья и дальнейшие взаимоотношения с ним будут строиться на основании договоров залога и кредита.

- Информация о квартире. Чем подробнее, тем лучше. Рекомендуется указать площадь (жилую и нежилую), количество комнат, адрес, состояние, этажность и вообще все, что поможет идентифицировать именно это жилье.

- Стоимость жилья. Как было сказано выше, в данном пункте нужно указывать как общую цену, так и ту часть, которая выплачивается покупателем/банком. Суммы всегда и в обязательном порядке указываются как цифрами, так и прописью.

- Условия сделки. Тут стороны договариваются о том, как и когда будет производиться подписание основного договора, на каких условиях, как будет производиться оплата и многое другое.

- Форс-мажорные обстоятельства. Если упростить, то это пункт о том, при каких условиях та или иная сторона может расторгнуть соглашение или не выполнять свои обязательства.

- Дата и подпись. Дата обязательно настоящая, действующая на момент подписания. Помимо подписи стороны также должны ее расшифровать.

Способы продажи жилья, купленного на заемные средства

Прежде всего нужно отметить: продажа жилья с обременением по жилищному кредиту – это вполне законный шаг. Более того, иногда кредитные организации, на чьи деньги было куплено жильё, сами заставляют должника продавать квартиру, чтобы погасить накопившуюся задолженность по ипотечным платежам.

Однако легальных способов оформить продажу так, чтобы она не нарушала закона и не могла быть потом оспорена на основании ст. 29 и ст. 33 ФЗ «Об ипотеке (залоге недвижимости)», не так много. Рассмотрим порядок продажи жилья, если оно в кредите.

Досрочное погашение долга

Первым вариантом, соответствующим закону, является тот, когда должник быстро рассчитывается с банком, где он брал деньги и снимает обременение с квартиры. В этом случае её продажа ничем не будет отличаться от обычной сделки между продавцом-собственником и покупателем. Такие сделки часто используются в двух случаях:

- Если покупатель настолько заинтересован в покупке конкретного жилья, что заранее передаёт продавцу недостающую сумму для погашения ипотеки.

- Когда продаётся квартира в строящемся доме – «незавершёнка», даже обременённая ипотекой, обычно дешевле, чем уже введённое в эксплуатацию жильё.

Однако такой вариант требует следующих условий:

- Согласия банка либо условий договора, допускающих досрочное погашение. Кредитной организации не всегда выгодно, чтобы должник рассчитывался раньше времени и потому они могут вводить ограничения (например, досрочное погашение возможно лишь если уже ранее оплачено не менее половины регулярных платежей).

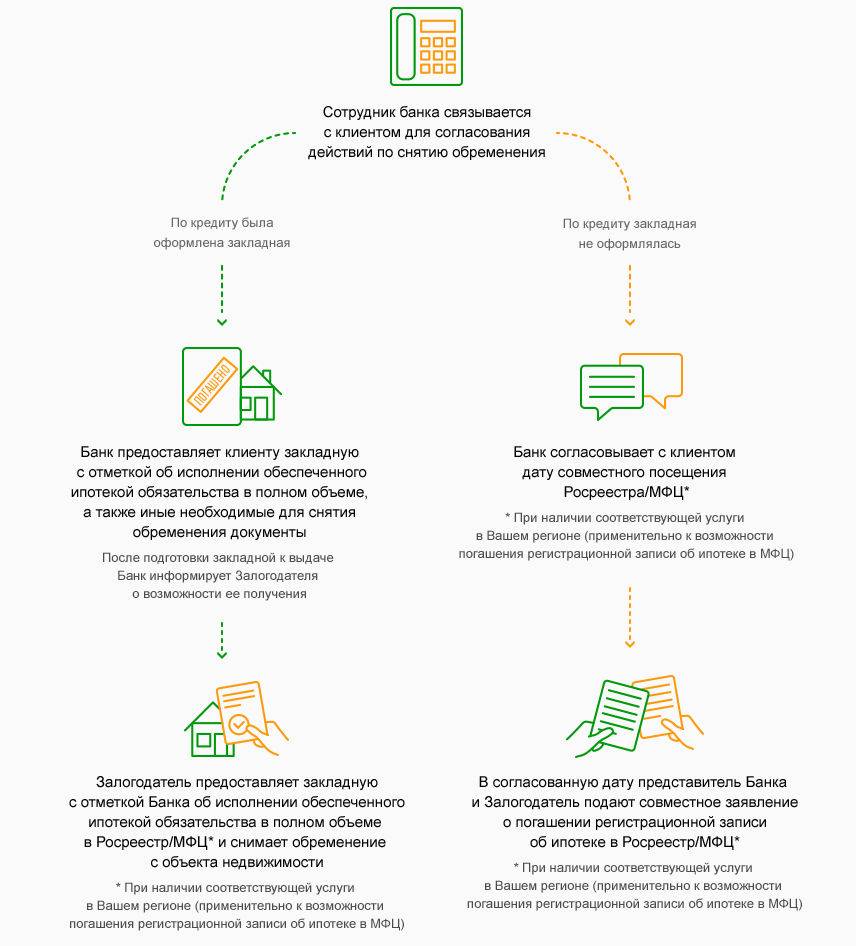

- Изменение записи в ЕГРН. Согласно ФЗ «О государственной регистрации недвижимости» обременения – в том числе и ипотека – подлежат государственной регистрации. Даже если кредитор дал согласие и долг погашен, то до момента когда Росреестр зафиксирует изменения статуса квартиры, ипотека всё равно будет указана во всех документах.

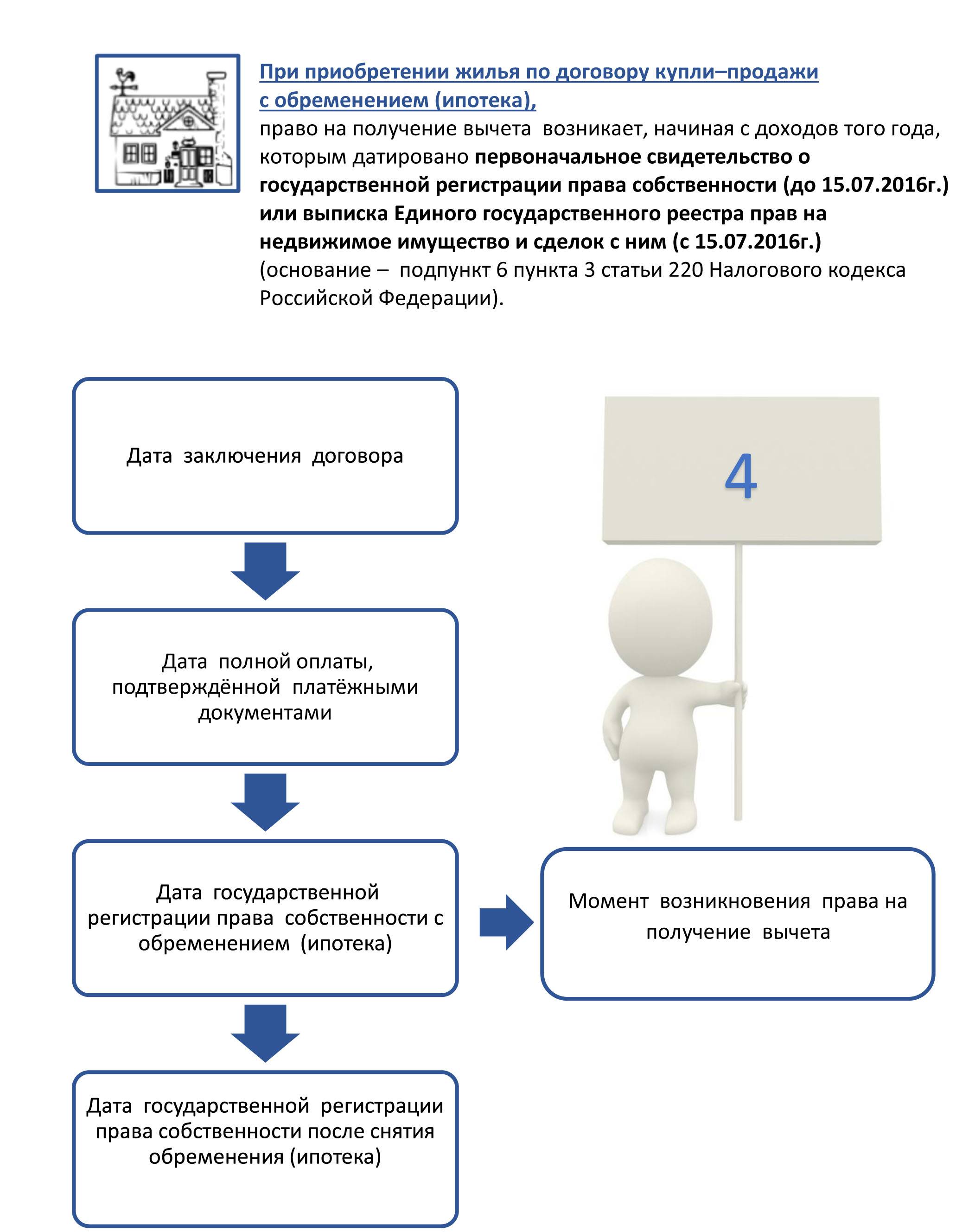

ВАЖНО! Если квартира была в собственности меньше трёх лет, то согласно НК РФ может потребоваться уплата 13% от её стоимости по НДФЛ. Но при этом надо учитывать, что, как разъясняла неоднократно ФНС РФ, ипотечные платежи должны вычитаться из стоимости квартиры.

Привлечение банка к сделке

Другим распространённым вариантом является тот, когда продавец предварительно согласовывает продажу с банком и представитель кредитной организации подписывает договор в качестве третьего лица. В этом случае квартира переходит к покупателю уже без обременений, а из вырученных сумм гасится долг перед банком по ипотеке.

Кроме того, в рамках этого варианта возможен и такой шаг, как продажа квартиры с помощью кредитора. В этом случае ищет покупателя и оформляет необходимые документы уже сама кредитная организация. Кредитор лишь получит деньги за минусом тех сумм, которые он должен банку.

Нужно помнить, что банк заинтересован лишь в получении суммы долга и процентов по нему. Поэтому при продаже квартиры через кредитора есть риск, что цена сделки будет минимальной.

Замена заемщика

Наконец, возможен и такой вариант, когда изменяется содержание ипотечного договора. В этом случае продавец перестаёт быть должником, а вместо него все обязанности, связанные с ипотекой, начинает нести покупатель.

Такой вариант часто предпочитают сами покупатели: ипотечные квартиры с выплаченной уже частью долга часто стоят дешевле, чем на обычном рынке «вторички».

Здесь тоже требуется согласие банка на то, чтобы обязательства по договору были переведены на новое лицо. В остальном же для покупателя процедура будет выглядеть так же, как при первом оформлении ипотеки – потребуется тот же комплект документов.

Возможна также ситуация, когда в качестве покупателя будет выступать другая кредитная организация. Это возможно, если гражданин с долгом по ипотеке смог найти банк, который даст ему новый кредит для погашения старого. В этом случае долг переводится на новый банк, а старому должник уже ни чем не обязан. Однако далеко не все кредиторы согласны на такую переуступку: многие либо отказываются заключать такие договоры, либо используют повышенный процент.

Внимание! Если квартира была куплена в рамках военной ипотеки, то согласно закону №117-ФЗ от 2004 года, обременение всё равно может остаться.

По такой форме ипотеки заёмщик несёт обязанности не только перед банками, но и перед Министерством обороны РФ. Обременение снимается лишь при условиях, предусмотренных законом (20 лет выслуги, увольнение по возрасту или по состоянию здоровья после заключения медкомиссии и т. д.).

Обременение по ипотеке в силу закона что это?

Обременение по ипотеке в силу закона — это форма залога недвижимости, при которой собственность заемщика выступает обязательством погашения долга перед банком (залогом в данном случае является то имущество, на которое берется ипотека, т.е. ипотечная квартира будет находится в залоге у банка). В большинстве случаев она возникает при получении жилищного кредита.

Объектом ипотеки в силу закона выступают жилые помещения (квартиры, комнаты, дома), земельные участки, коммерческая недвижимость, гаражи, долевая собственность в строящемся доме и прочие.

Выдавая кредит, банк оформляет закладную, которую клиент должен предоставить в Росреестр (служба регистрации прав на недвижимость), когда будет регистрировать сделку купли-продажи. На основании этого документа ставится отметка об обременении. Сейчас свидетельство о государственной регистрации права не выдается, все сведения о залоге хранятся в электронной базе. Узнать о нем можно, заказав выписку ЕГРН (единый реестр прав на недвижимость).

Если собственник долгое время не выполняет обязанности по погашению кредита, заложенная квартира может быть реализована залогодержателем (банком – обладателем залогового права на имущество). Вырученные средства пойдут в счет погашения тела ипотечного займа, процентов, штрафов и пеней. При этом заемщик на руки получит только то, что останется после оплаты долга перед банком. Получается, что реализация заложенного имущества – очень невыгодная для собственника ситуация, ведь он переплатит банку значительную сумму.

Следует отметить, что в случае ипотеки в силу закона банк не становится собственником квартиры. Для ее продажи в погашение займа нужно получить соответствующее решение суда.

Ипотека в силу закона в общественном сознании прочно связана с жилищным кредитованием, что не совсем верно. Этот вид обременения возникает и в том случае, когда заключается договор ренты (пожизненного содержания) или продажа квартиры в кредит.

Преимущества и недостатки покупки квартиры с обременением по ипотеке

Основное преимущество покупки ипотечной квартиры с обременением – возможность покупки по заниженной цене. Так, бывшему владельцу квартиры хочется быстрей продать такое жилье. А если банк выставляет такую квартиру на торги, то он ставит цену не выше рыночной.

Всеми знакомая поговорка «Скупой платит дважды» очень актуальна в ситуации с покупкой обременительной квартиры.

Минусы приобретения такого жилья:

- существует большая вероятность быть обманутым. Если инициатором продажи ипотечной квартиры выступает сам заемщик, то покупателю нужно тщательно проверить «чистоту» такой сделки и самой квартиры. Бывают ситуации, когда продавцы скрывают от покупателей дополнительные аресты на квартиру или на продаваемой жилплощади проживают жильцы, которых не так просто и выписать (дети, инвалиды);

- новый хозяин купленной с обременением квартиры может стать полноправным ее владельцем только после выплаты задолженностью банку. Пока долг не будет выплачен, права на квартиру будут находиться у банка;

- при оформлении сделки купли-продажи ипотечной квартиры с обременением банк потребует от покупателя, чтобы тот оформил титульное страхование (страховка риска потерь, которые могут быть понесены покупателем из-за утраты прав собственности на недвижимость). А страховка – приличная статья дополнительных расходов;

- чтобы сделка купли-продажи квартиры с обременением состоялась, стороны должны получить согласие банка на изменение условий ипотечного кредитования. Если банк увидит, что покупатель является неплатежеспособным, то он может отказать в осуществлении сделки.

Важно помнить, что до момента погашения долга перед банком, новый хозяин будет признан полноправным владельцем только после полного погашения задолженности

Основные риски покупателя

Основные риски при приобретении квартиры, находящейся в залоге, ложатся на покупателя. Сама сделка может оформляться различными путями, а потому и разновидности рисков в каждом случае свои.

Покупателю стоит избегать ситуаций, когда продавец предлагает внести аванс для погашения ипотечного займа.

В этом случае высока вероятность того, что деньги будут потрачены не по назначению или продающая сторона вообще откажется от заключения сделки. Конечно, задаток можно вернуть через суд, но процесс это длительный, а сам возврат может производиться частями, что невыгодно обманутой стороне.

При переоформлении ипотечного кредита покупатель защищен со всех сторон, но риски подстерегают его совсем в другом месте. Банк может просто не одобрить кандидатуру и не согласиться на заключение с ним кредитного договора. Деньги покупатель не потеряет, но потратит время.

Необходимо учитывать и иные риски:

- Квартира, приобретенная по договору долевого строительства, может находиться в двойном залоге – у кредитора и в банке, который финансировал возведение, при условии, что застройщик будет признан банкротом.

- Продавец может умолчать о том, что в очередь на арест его жилья стоят иные учреждения.

- Жилье было куплено с использованием материнского капитала. По закону дети имеют в нем свою долю, и продать его можно только при письменном согласии опеки.

Частые вопросы и ответы на них

Как проверить наличие обременения на квартиру? Самый простой способ — получение выписки из ЕГРН, в которой указываются обременение или ограничение на распоряжение недвижимым имуществом.

Является ли регистрация обременения обязательной процедурой? Даже если применяется рассрочка или отсрочка платежа, если в тексте договора не указать, что по условиям соглашения квартира находится в залоге у продавца, то обременение не возникнет. Однако нужно учитывать, что в таком случае шансы на признание сделки купли-продажи недействительной в случае не исполнения покупателем своих обязательства значительно уменьшаются.

Можно ли составить договор купли-продажи с обременением в пользу покупателя? Обременение предусматривает, что право собственности владельца недвижимости ограничено в пользу других лиц. Ограничение прав собственника по договору купли-продажи в его же пользу невозможно. Однако владелец недвижимости все же может наложить обременение в свою пользу. Например, при сдаче квартиры под жилой наем или передаче объекта недвижимости в доверительное управление собственник может наложить ограничение на распоряжение имуществом, чтобы избежать мошенничества со стороны квартиросъемщика или доверительного управляющего. Для этого владельцу необходимо обратиться в Росреестр и предоставить документы, подтверждающие его право собственности.

Можно ли сдать квартиру, на которую наложено обременение, в аренду или в жилой наем? В большинстве случае обременение накладывает запрет на совершение регистрационных действий, но не препятствует заключению договора жилого найма сроком менее 1 года. При большем сроке действия договора аренды (найма) подлежит государственной регистрации, что невозможно при наличии обременения. Из данного правила существуют исключения. Нельзя сдать жилье в аренду или в наем, если договором наложен прямой запрет или предусмотрено согласие залогодержателя на совершение подобного действия, а оно не было получено. Также нельзя сдать жилье в наем, если наложено обременение в виде судебного ареста, который ограничивает не только право распоряжения, но и право пользования имуществом.

Нужно ли заверять договор купли-продажи с обременением у нотариуса? По законодательству это не является обязательным, за исключением случаев, когда предметом залога является доля в праве общей собственности. Заверить договор у нотариуса можно для большей уверенности сторон. Однако необходимо помнить, что за это придется заплатить увеличенную госпошлину и вознаграждение нотариусу.

Снимается ли обременение по договору с рассрочкой платежа в случае смерти продавца? В таком случае обременение снять нельзя, оно остается до момента полного расчета по договору купли-продажи. Получателями платежей становятся наследники залогодержателя, которым делегируется такое право после вступления в наследство.

Юрист-эксперт сайта

Савостьянова Ксения Вадимовна Главный юрист – эксперт сайта Юрист. Общий трудовой стаж 10 лет. Член Ассоциации юристов России. Занимаюсь проверкой и редактурой публикаций на сайте. Оказываю квалифицированную юридическую помощь. Моя почта: savo992@bk.ru, профиль на ЯндексУслугах.

Способы покупки квартиры, которая находится в ипотеке

Купить ипотечное жилье можно несколькими способами:

- Приобрести жилье у продавца, который погасил всю задолженность по ипотеке перед банком, а тот снял с недвижимости обременение.

- Приобрести квартиру с долгом, погасить задолженность продавцу наличными средствами.

- Получить ипотечный заем от продавца недвижимости (заемщика) и начать выполнять взятые по ипотечному договору обязательства, связанные с погашением задолженности.

Как купить квартиру, которая находится в ипотеке за наличные? Порядок действий

Чтобы получить заветное жилье, обремененное ипотекой, потенциальному покупателю нужно сделать следующее:

Получить согласие банка на осуществление сделки купли-продажи ипотечной квартиры с обременением.

Определить размер невыплаченной суммы банку. На этом этапе банк может поставить условие: потребовать от прежнего владельца выплатить ипотеку в размере не меньше 50% от стоимости жилья. И только после того как заемщик выполнит требование банка, тот даст свое согласие на осуществление сделки.

Если стороны получили согласие банка, тогда следующий шаг – снятие обременения. Для этого продавец и покупатель должны оформить и подписать предварительное соглашение, где следует указать, что покупатель обязуется выплатить оставшуюся часть задолженности банку. Документ обязательно должен быть удостоверен нотариусом.

После полной выплаты задолженности стороны заключают сделку купли-продажи. Покупатель получает от банка письменное уведомление о том, что ипотека полностью погашена

Внимание! Стоимость жилплощади по новому договору должна быть выше, чем по ипотечному договору. А разница в сумме выплачивается продавцу после процедуры перерегистрации прав собственности в Росреестре.

Покупатель регистрирует право собственности на жилье в Росреестре, обязательно предоставив документ о том, что банк одобряет сделку.

После регистрации сделки покупатель погашает оставшуюся сумму по ипотеке.

Как купить квартиру, которая находится в ипотеке, в ипотеку в 2022 году?

Далеко не всегда у нового покупателя есть наличные, чтобы погасить задолженность банку, рассчитаться с продавцом и получить долгожданную квартиру.

Также согласие на оформление ипотеки получают те заемщики, которые могут подтвердить свою платежеспособность, официально трудоустроены (срок работы на текущем месте должен быть не меньше 6 месяцев).

Такой способ покупки квартиры, находящейся в ипотеке у банка, является самым безопасным, потому что сделку контролирует банк. К тому же новый владелец может получить дополнительные бонусы, например, банк может снизить для него размер первоначального взноса.

Если покупатель квартиры с обременением по ипотеке захочет взять ипотеку в другом банке, то, скорее всего, банк не одобрит ему такой ипотечный кредит.

Чтобы стать новым заемщиком при покупке квартиры, находящейся в ипотеке, новому владельцу нужно соответствовать таким критериям:

- он должен быть гражданином РФ или иметь вид на жительство;

- возраст заемщика должен быть в пределах 21-60 лет;

- заемщик должен иметь официальную работу;

- он должен получать достойную зарплату.

Если покупатель жилья хочет приобрести жилплощадь, находящуюся в залоге у банка, то он должен сделать следующее:

- Собрать необходимый пакет документов (взять в банке перечень необходимых бумаг).

- Дождаться одобрения банка о получении ипотеки.

- Заключить с банком ипотечного соглашение.

- Заплатить первоначальный платеж, который впоследствии распределяется между банком и бывшим заемщиком. Когда новый заемщик погасит задолженность, то с бывшего владельца снимутся обязательства перед банком. Они перейдут новому владельцу.

- Зарегистрировать права собственности на квартиру.

Особенности сделки по покупке ипотечной квартиры

Чтобы купить ипотечную

квартиру, нужно получить согласие банка, а также предъявить дополнительные

документы, кроме тех, которые входят в обязательный список при стандартной

процедуре.

Квартира по ипотеке — недвижимость с обременением. Это вынужденная мера, ограничивающая возможности собственника и обеспечивающая гарантии кредитору. При покупке недвижимости за наличные одним из этапов процедуры является снятие обременения. Если она берется снова в ипотеку, осуществляется переоформление документов с одного заемщика на другого. В таком случае обременение не снимается, просто происходит смена собственника.

При накладывании обременения на недвижимость данные о совершенной процедуре вносят в ЕГРН. Там же можно заказать выписку, чтобы узнать об обременении квартиры.

Преимущества и недостатки

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических

вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему —

обращайтесь в форму онлайн-консультанта справа →

Это быстро и бесплатно! Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону. Это быстро и бесплатно!

+7 (499) 938-87-35 Москва, Московская область

+7 (812) 467-34-81 Санкт-Петербург, Ленинградская область

+7 (800) 333-89-17 Регионы (звонок бесплатный для всех регионов России)

К преимуществу можно отнести то, что наличие обременения на квартиру в виде ипотеки имеет возможность быстро решить жилищную проблему, в чём заинтересованы все три стороны. Кроме того, обременения на квартиру значительно снижают её стоимость, что для потенциального покупателя весьма выгодно. Покупая квартиру с обременениями банка, можно быть уверенным, что это жильё ликвидное, иначе банковское учреждение не выдало бы на него кредит.

Переходя к недостаткам, можно выделить такие факторы, как:

- Риск мошеннических действий. Часто за ипотекой продавец может скрывать наличие прочих обременений, о которых упоминалось выше, в результате чего у покупателя возникнут большие проблемы;

- Возможные трудности с вступлением в права собственности. Оформление возможно только после полной выплаты ипотеки;

- Страховка – обязательное условие банка. Это не столь критичный минус, но требующий дополнительных финансовых затрат;

- Возможность отказа банка.

Основные способы

Существуют несколько вариантов реализации ипотечного жилья:

- Досрочное погашение ипотеки.

- Оплата ипотечного кредита в процессе сделки купли-продажи (за счет средств покупателя).

- Продажа жилья вместе с ипотечным долгом (по переуступке залоговых обязательств).

- Продажа ипотечного жилья банком (кредитор реализует заложенную квартиру с публичных торгов).

Досрочное погашение кредита

Суть этого метода: продавец получает задаток от покупателя, с помощью этих денег закрывает кредит, снимает обременение с жилья и свободно продает недвижимость.

Для проведения сделки, необходимо пройти следующие этапы:

- Заручиться согласием банка-кредитора. В заявлении заемщик должен указать причину досрочного погашения денежного обязательства.

- Определить сумму остатка выплат по ипотеке.

- Заключить нотариально заверенное соглашение между владельцем собственности и покупателем.

- Снять с регистрационного учета всех проживающих в продаваемой квартире.

- Закрыть задолженность по кредиту и снять обременение с недвижимости.

- Оформление права собственности нового владельца в регистрационной палате.

Плюсы данного способа: сделка проводится достаточно быстро, участие банка-кредитора в операциях минимально.

Минусы: высокий риск потери денег, выданных в качестве задатка, если продавец решил отказаться от сделки, сбежал, умер и т. д., возвращение средств возможно лишь в судебном порядке, что займет долгий срок.

Оплата займа

В случае большого остатка по кредитной задолженности, то к сделке привлекается банк, расчеты проводятся через две ячейки. Одна — для кредитной организации, другая для продавца.

Доступ к деньгам разрешается после подписания договора купли-продажи и регистрации права собственности.

Плюсы: безопасный вид сделки. Деньги находятся под охраной, операции контролируются банком.

Минусы: кредитная организация назначает сроки и даты встреч, что может быть неудобно продавцу или покупателю.

Отторжение жилья вместе с ипотечным долгом

Под данным способом понимают переуступку заёмщиком своих обязательств по ипотеке другому лицу. Банк снимает с должника залоговые обязательства, покупатель становится новым собственником жилья и ипотечного кредита.

Этапы процедуры:

- Покупатель получает согласие залогодержателя на реализацию собственности.

- Желающий приобрести квартиру подает документы в банк, в котором был ранее выдан кредит, для ипотечного займа.

- После получения одобрения для проведения сделки, оформляются необходимые документы.

- Банк перерегистрирует залог в Росреестре. Настоящий заемщик дает письменное согласие на переуступку долга по ипотеке.

- Подписывается договор купли-продажи и продавцу выплачиваются денежные средства за жилье.

- Регистрация права собственности.

Если покупатель желает взять кредит в другой организации, то ипотечный заём переводится на банк, который готов предоставить деньги в долг.

Плюсы: риски минимизированы, операция находится под защитой банка. Чаще всего стоимость жилья по переуступке ниже, чем цена на недвижимость без обременения.

Минусы: не всегда банк дает согласие на проведение подобных операций.

Реализация недвижимости банком

Данный способ применяется, если заемщик не может платить по кредиту и допускает просрочки по платежам. Банк проводит сделку от начала и до конца, оформляет документы и выдает ячейку.

- Прежде всего кредитная организация и заемщики должны дать согласие на проведение сделки.

- Банк оценивает стоимость жилья и страхует его, самостоятельно ищет покупателя. Чаще всего квартира на торгах продается долго и постепенно цена на недвижимость снижается.

- Когда желающий приобрести собственность найден, открываются две ячейки: в одной хранятся деньги, оставшиеся выплатить по кредиту, во второй — средства, оставшиеся после погашения ипотеки (может и не быть денег, если сумма задолженности была высокой).

- Заключается договор купли-продажи между покупателем и продавцом и предварительное соглашение между банком-кредитором и покупателем.

- Документы передаются в Росреестр, где с жилья снимается обременение.

- Регистрация права собственности.

Плюсы: продавец только ставит подписи, всем остальным занимается кредитная организация.

Минусы: Банк заинтересован в возврате своих средств, поэтому снижает стоимость жилья без учета интересов заемщика. Покупатель может оказаться без денежных средств после реализации квартиры.

- Скачать бланк предварительного договора купли-продажи квартиры с обременением ипотекой

- Скачать образец предварительного договора купли-продажи квартиры с обременением ипотекой

Рекомендации покупателям

На сегодняшний день ипотека является чуть ли не единственной возможностью

обрести собственное жилье. Но чтоб избежать рисков, придется учесть все

возможные нюансы:

- тщательно

проверить все документы на квартиру, собрать как можно больше информации о

приобретаемой недвижимости; - ознакомиться

с репутацией собственника, выяснить, участвовал ли он когда-либо в

мошеннических операциях (таким способом можно понять, стоит ли ему доверять); - проводить

все финансовые операции через банк; - заверять

важные документы у нотариуса; - потребовать

расписку при выдаче аванса; - учесть

все преимущества и недостатки сделки.

Важно внимательно ознакомиться с каждым пунктом договора купли-продажи.

Это поможет избежать непоправимых ошибок

Нюансы продажи

Рассмотрим порядок соблюдения формальностей, когда продается квартира «с приданным».

Способы продать квартиру в ипотеке

Если в реестре ЕГРН официально зарегистрировано обременение в виде ипотеки, возможность ее продажи практически исключена. Это связано с целевых характером выделения средств на приобретение жилья – ипотечный кредит.

Ипотечный залог устанавливается на весь период действия кредитного договора и подлежит снятию только при полном исполнении денежного обязательства заемщика. В подтверждение ипотеки после совершения сделки банк получает выписку из ЕГРН с соответствующими сведениями о залоге.

Как продать квартиру с обременением ипотекой? Такая возможность появится при соблюдении следующих условий:

- полное погашение кредитного обязательства перед банком;

- получение согласия банка на совершение сделки.

При полном погашении займа по кредиту можно обратиться в учреждение Росреестра и аннулировать зарегистрированное обременение. После этого договор купли-продажи будет заключаться на общих основаниях.

Как продать квартиру в ипотеке с согласия банка? Банк вправе выдавать разрешение на продажу заложенной недвижимости, однако требует для этого предоставление нового равнозначного объекта залога. Для этого потребуется провести оценку рыночной стоимости жилого помещение, на основании которой банк будет принимать решение.

Если согласие получено, его нужно представить в службу Росреестра при регистрации договора купли-продажи и переоформления права собственности. В этом случае для нового собственника обременение уже будет отсутствовать.

Приобретение жилых помещений с правами ребенка

Несовершеннолетние граждане могут на равных основаниях владеть недвижимостью на праве собственности, однако продажа такого имущества будет невозможна без получения предварительного согласия органов опеки.

Для оформления согласия органы опеки потребует подтвердить одновременное обеспечение ребенка новым жильем. Во время проверки документов будут сравниваться условия проживания семьи после изменения места жительства, а также характеристики вновь приобретаемого объекта и параметры собственности ребенка (размер доли или целое право).

После выдачи согласия сделка будет проходить по общим правилам через органы Росреестра.

Зарегистрированный ребенок при продаже квартиры также является проблемой для реализации сделки. Снятие с регистрационного учета будет осуществляться с согласия органов опеки, которым нужно подтвердить наличие жилья по новому адресу. Как правило, для этого достаточно представить документы о наличии другой квартиры в собственности родителей, так как прописка и выписка детей осуществляется одновременно с взрослыми членами семьи.

Watch this video on YouTube

Watch this video on YouTube

Нюансы покупки жилья с прописанными гражданами

Если помимо продавца в жилом помещении постоянно проживают и зарегистрированы иные граждане, они могут сохранять право пользования недвижимостью после перехода прав на нового собственника. В этом случае существует риск, что новый владелец не сможет выписать таких граждан даже по решению суда.

Что можно сделать в такой ситуации?

- включить в договор купли-продажи обязательство продавца снять с регистрационного учета всех граждан, проживающих в квартире;

- оценить возможность последующей принудительной выписки через суд.

После покупки жилого помещения, оставшиеся прописанными граждане обязаны соблюдать условия проживания. Если такие условия нарушаются, допускается принудительное выселение со снятием с регистрационного учета.

Особенности обременения маткапиталом и военной ипотекой

Если в процессе использования сертификата родители выдали нотариальное обязательство о переоформлении прав на своих детей, они обязаны согласовать сделку с органами опеки и учреждением ПФР. Разрешение указанных органов будет выдано при условии приобретения нового жилого помещения, равнозначного по характеристикам, и оформления прав на него на каждого ребенка в семье.

Для военной ипотеки характерно обременение, связанное с целевым характером выданного кредита. Если военнослужащий решит продать квартиру, ему необходимо получать согласование не только в банке, но и в департаменте Министерства Обороны РФ. Наиболее простым вариантом распоряжение квартирой с таким обременением будет являться полное погашение кредита.

Плюсы такого приобретения

Покупка квартиры под обременением обладает некоторыми преимуществами:

- возможность найти недвижимость по сниженной стоимости, так как ипотечные заемщики стараются как можно быстрей продать объект, чтобы воспользоваться этими средствами для погашения кредита;

- если осуществляется сделка по многочисленным правилам и с привлечением банка, то она будет законной и официальной, причем дополнительно в ипотечной квартире обычно не бывает прописанных посторонних граждан;

- возможность оформить ипотеку, так как, если у покупателя отсутствуют личные сбережения для этой покупки, то на него может быть оформлен кредит вместо прошлого заемщика.

В большинстве случаев такие квартиры продаются уже с качественной и привлекательной отделкой, причем она является новой, поэтому можно заезжать в жилье сразу после приобретения.

Риски покупателя при покупке квартиры с обременением

В юридически грамотной покупке залоговой квартиры заинтересован покупатель и банк. По этой причине кредитор участвует на каждом этапе сделки и контролирует весь процесс. Но все же это не избавляет покупателя от возможных рисков:

- На квартиру могут быть наложены и другие обременения. Такое происходит при большой задолженности перед банком или перед государственными учреждениями (так, продажа квартиры, купленной по военной ипотеке, имеет ряд особенностей).

- Доля от имущества выделяется детям при покупке квартиры с применением материнского капитала. И если не проконтролировать процесс отчуждения права собственности детей, то в последующем они будут иметь право на жилые метры.

- Квартира имеет существенные недостатки. Вообще всегда продажа недвижимости связана с какой-либо веской причиной (тараканы, неблагополучные соседи, тонкие стены).

- Деньги будут переданы, а кредит не погашен. С невыплаченной квартиры снять обременение невозможно, даже при смене собственника.

Чтобы снизить риски, нужно тщательно подходить к такой сделке.

В заключение

Таким образом, допускается приобретать квартиры, на которых находится обременение банков. Ипотечное жилье продается по низкой цене, а также имеется множество других преимуществ такой сделки. При этом покупателям приходится сталкиваться с разными рисками и сложностями

Для их предотвращения важно точно соблюдать правильную последовательность действий, а также учитывать тонкости и нюансы процедуры

Учитывается необходимость участия банковских работников. Если владелец объекта не предупреждает банк о принятом решении, то это является незаконной сделкой, которая может расторгаться судом. Каждый покупатель должен заботиться о том, чтобы сделка была юридически чистой, поэтому оптимальным считается пользоваться помощью профессиональных юристов.

Вывод

Прежде чем совершать сделку с какой-либо недвижимостью, необходимо внимательно изучить всю документацию. Во избежание проблем желательно запросить выписку из Единого государственного реестра об интересующем объекте. Этот документ наглядно покажет судьбу недвижимости, наличие / отсутствие обременения. Кроме того, есть указания на ограничения в праве собственности. Специалисты не рекомендуют приобретать обремененные предметы. Как показывает практика, такие транзакции создают массу проблем для всех ее участников. Владельцы обремененной недвижимости не должны скрывать ограничений для потенциальных покупателей. В противном случае может возникнуть спор, который разрешится в судебном порядке. Это, в свою очередь, чревато значительными расходами, как финансовыми, так и временными. Поэтому надо заглянуть в единый государственный реестр недвижимости за выяснением условий сделки.