Пирамиды, которые не скрывают своих намерений

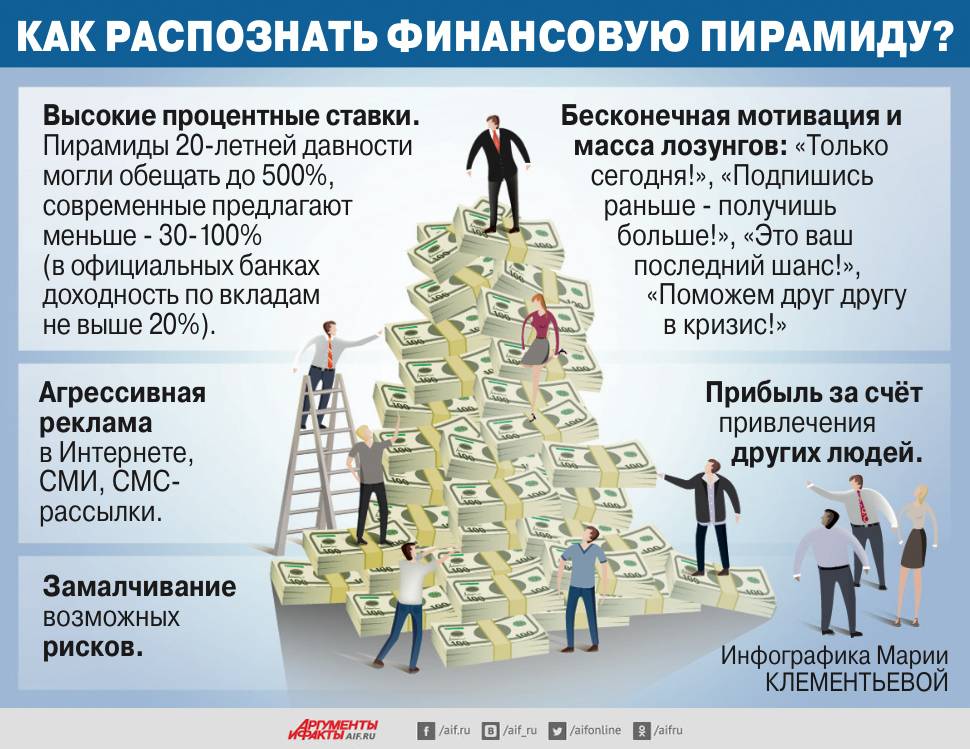

И, наконец, о самом, пожалуй, опасном типе финансовых пирамид, деятельность которых изначально направлена на обман вкладчиков. Их еще называют хайпами, и распознать их легко хотя бы по очень большим процентам на вклады. Настолько большим, что это вызывает подозрение и останавливает многих людей от участия в этих предприятиях, однако, не всех.

Все же всегда есть достаточно много пользователей, готовых рискнуть, в надежде отхватить большой куш. Но нельзя забывать, что деньги в хайпах платят только на первых порах, в рекламных целях. Организаторам ведь нужно собрать как можно больше участников и соответственно, денег. Потом работа такой программы внезапно прекращается, и вы остаетесь без денег и без надежды добиться справедливости.

Один из признаков того, что хайп вот-вот «прикажет долго жить» – повышение процентов на вклад или другие заманчивые предложения. Например, в той же МММ, перед ее крахом, были обещаны дополнительные выплаты в 50% от суммы вложений для новых инвестиций.

Чтобы привлечь вкладчиков, хайпы анонсируют бурную деятельность по увеличению ваших взносов. Как правило, вам будут говорить об участии в проектах с высокой доходностью или о торговле ценными бумагами. Не верьте. Попробуйте найти хоть какие-то подтверждения этих слов – уверяем, не получится. Добавьте сюда еще и не очень открытую схему принятия вкладов, и картина типичного развода перед вами.

Финансовая пирамида наказание

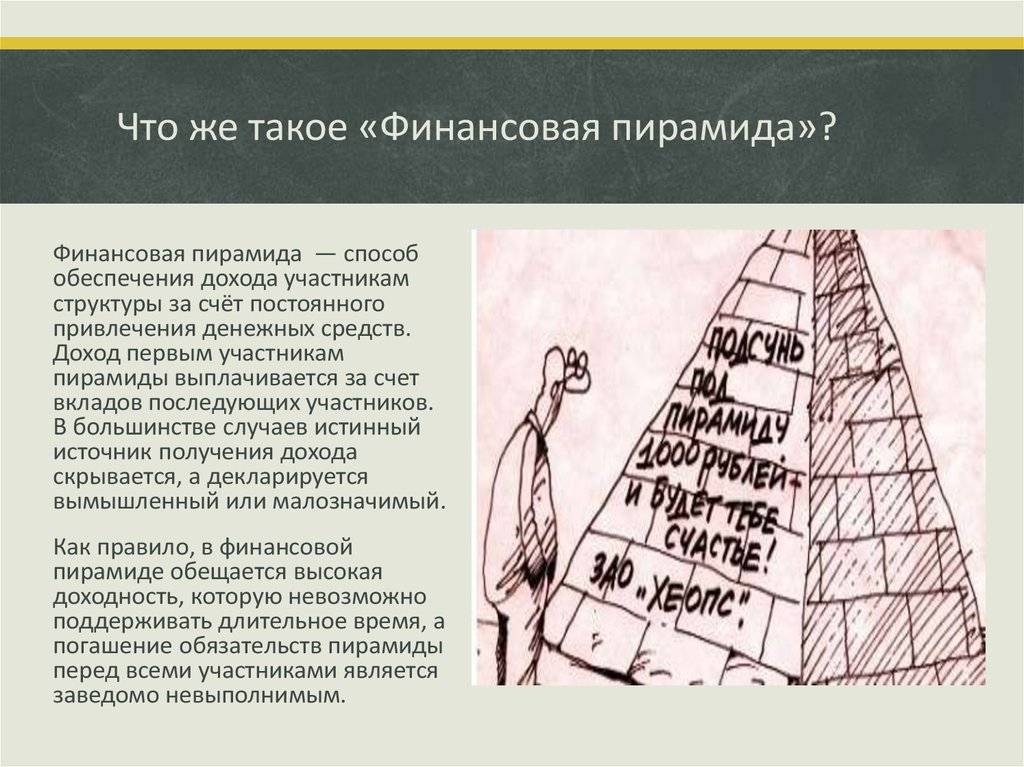

Для того, чтобы понять, почему закон так жесток с любым, кто занимается подобной деятельность, нужно понимать, как работает финансовая пирамида, и в чем ее смысл. Если объяснять совсем кратко, не вдаваясь в детали, то это явно мошеннический бизнес, направленный на обогащение его организатора. Как правило, через определенный промежуток времени, этот бизнес начинает рушиться, а ее создатель присваивает себе все деньги и скрывается.

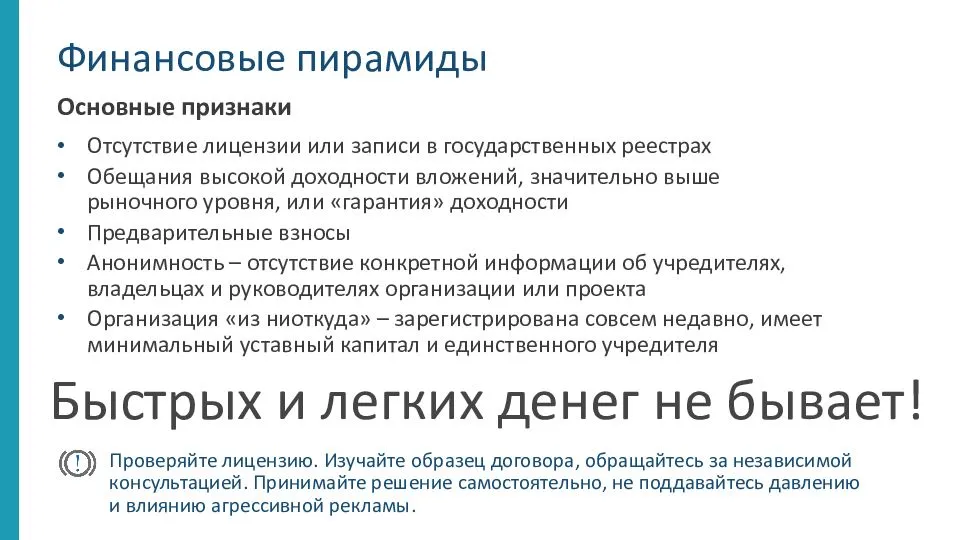

Также предусмотрено административное наказание для тех, кто был связан с подобного рода деятельностью, но не совершал ничего уголовно наказуемого. Ответственность в этом случае зависит от того, кем является человек, совершивший проступок:

- Физическое лицо. Штраф от 5 до 50 тысяч рублей.

- Должностное лицо. Штраф от 20 до 100 тысяч рублей.

- Юридическое лицо. Штраф от 500 тысяч до 1 миллиона рублей.

Важно отметить и то, что наказание за финансовую пирамиду не распространяется на ее участников, то есть на тех, кто являлся вкладчиком. За создание финансовой пирамиды предусмотрена уголовная ответственность лишь для ее организаторов. Причем не только за создание, но и за любую рекламу и убеждение людей в том, что это действительно выгодно

Причем не только за создание, но и за любую рекламу и убеждение людей в том, что это действительно выгодно.

Почему финансовая пирамида – это плохо?

Следует понимать, что законодательство классифицирует финансовую пирамиду не как особо тяжкое деяние, но, тем не менее, за нее возможно получить реальный тюремный срок. Почему так происходит?

Читайте о том, что такое внутридневная краткосрочная торговля.

А также о том, как попасть на госслужбу.

Во-первых, человек, который занимается данной деятельностью, изначально прекрасно понимает, что большинство людей, которых он привлечет, не получат ничего, только потеряют свои сбережения. Можно бесконечно долго говорить о том, что может быть выгодной даже финансовая пирамида, список вкладчиков пополняется постоянно, о том, что это более чем безопасно. Но статья о финансовых пирамидах появилась в законе не просто так.

Дело в том, что, привлекая деньги подобным образом, организатор осознает, что рано или поздно люди перестанут вступать, перестанут делать вклады. Тогда свои сбережения гарантированно потеряют остальные. Но, осознавая это, организатор никак не уведомляет об этом вкладчиков, напротив, как правило, он готовит заранее запасной вариант.

Во-вторых, если знать, что такое финансовая пирамида, ее признаки сразу бросаются в глаза. Мошенничество такого рода может процветать лишь благодаря абсолютной неграмотности населения в экономическом плане, а также желанию заработать, не делая ничего

Важно не только обеспечить людей законодательной защитой, но также способствовать проведению различных образовательных курсов, направленных на формирование знаний в области экономики и финансов. Только в таком случае перестанут появляться новые обманутые вкладчики

Безусловно, закрыв подобную дыру в законе, государство позаботилось о своих гражданах. Но ведь те люди, которые и раньше занимались мошенничеством, теперь будут просто маскировать его под какой-либо другой вид бизнеса.

Наиболее распространенные схемы укрытия финансовых пирамид подразумевают их переквалификацию в другого рода организации:

- инвестиционные фонды;

- кредитные учреждения;

- союзы вкладчиков;

- сетевой маркетинг.

Под всеми вышеперечисленными общественными институтами можно скрыть финансовую пирамиду. Поэтому, прежде чем делать какой-либо вклад, нужно убедиться в надежности финансового учреждения и как следует разобраться в том, чем именно оно занимается, ознакомиться с его отчетными документами.

Не стоит обращать внимание лишь на яркую рекламу, ведь во времена МММ также велась активная рекламная кампания по телевидению, и, как видно, это совершенно не является гарантом добросовестности организации

А как вы относитесь к финансовым пирамидам и считаете ли вы слишком мягким наказание за их создание? Делитесь своим мнением в ! А также смотрите видео об ответственности за финансовые пирамиды

А как вы относитесь к финансовым пирамидам и считаете ли вы слишком мягким наказание за их создание? Делитесь своим мнением в ! А также смотрите видео об ответственности за финансовые пирамиды.

Вы здесь

За организацию «финансовых пирамид» установлена уголовная ответственность

-A +A

опубликовано: 31.05.2016 – 13:56

последнее изменение: 31.05.2016 – 13:56

Федеральным законом от 30.03.2016 N 78-ФЗ «О внесении изменений в Уголовный кодекс Российской Федерации и статью 151 Уголовно-процессуального кодекса Российской Федерации» Уголовный кодекс РФ дополнен статьей 172.2. «Организация деятельности по привлечению денежных средств и (или) иного имущества».

Данная статья предусматривает ответственность за организацию деятельности по привлечению денежных средств и (или) иного имущества физических лиц и (или) юридических лиц в крупном размере, при которой выплата дохода и (или) предоставление иной выгоды лицам, чьи денежные средства и (или) иное имущество привлечены ранее, осуществляются за счет привлеченных денежных средств и (или) иного имущества иных физических лиц и (или) юридических лиц при отсутствии инвестиционной и (или) иной законной предпринимательской или иной деятельности, связанной с использованием привлеченных денежных средств и (или) иного имущества, в объеме, сопоставимом с объемом привлеченных денежных средств и (или) иного имущества. Санкция статьи 172.2 УК РФ предусматривает наказание в виде штрафа в размере до одного миллиона рублей или в размере заработной платы или иного дохода осужденного за период до двух лет, либо принудительных работ на срок до четырех лет, либо лишения свободы на тот же срок с ограничением свободы на срок до одного года или без такового.

Указанное деяние, сопряженное с привлечение денежных средств и (или) иного имущества в особо крупном размере, образует квалифицированный состав преступления и влечет более суровое наказание, в том числе лишение свободы на срок до шести лет.

Согласно примечанию к ст. 169 УК РФ крупным размером признаются стоимость, ущерб, доход в сумме, превышающей один миллион пятьсот тысяч рублей, особо крупным – шесть миллионов рублей.

В случаях, когда подобная деятельность не содержит признаков уголовно-наказуемого деяния (крупный или особо крупный размер), ответственность лиц за создание финансовых пирамид и рекламу их деятельности наступает по ст. 14.62. Кодекса об административных нарушения РФ «Деятельность по привлечению денежных средств и (или) иного имущества».

До введения в действие ст. 172.2. УК РФ создателей «финансовых пирамид» привлекали к уголовной ответственности по ст. 159 УК РФ (мошенничество).

В соответствии с изменениями, внесенными в ст. 151 Уголовно-процессуального кодекса РФ, предварительное расследование по делам о преступлении, запрещенном ст. 172.2. УК РФ, производится в форме предварительного следствия следователем органа, выявившего преступления, или следователем органов внутренних дел Российской Федерации.

Указанные изменения вступили в силу 10 апреля 2016 года.

А что с деньгами?

У пострадавших участников финансовых пирамид есть шанс на возврат части денег, но они невысоки. Вернуть все вложенные средства – задача сверхсложная, а порой невыполнимая. Связано это с тем, что оперативно-розыскные мероприятия длятся долго, а затем на судебные процедуры уходит от 3 до 8 лет. Все это время похищенное имущество перетекает с одних банковских счетов на другие, и в итоге отыскать его следы весьма трудно. Кроме того, схемы вывода активов основаны на многочисленных правовых актах разных государств, что также затрудняет деятельность правоохранительных органов.

Сложности связаны еще и с тем, что конечный выгодоприобретатель аферы обычно анонимен и осуществляет деятельность через руководителей и собственников компании. Однако их могут привлечь к ответственности, и если они пойдут на сделку со следствием, то шансы на поимку главы заметно увеличиваются. К ответственности могут привлечь также управленцев, которые не состояли в штате компании, но фактически участвовали в преступной деятельности – вели переговоры, перечисляли денежные средства конечному выгодоприобретателю и т.д.

Кто подлежит ответственности за создание «финансовых пирамид»?

Основным субъектом, который подлежит привлечению за совершение преступления предусмотренного статьей 172.2 УК РФ является руководитель (директор) организации. Учредители (участники) организации привлекаются к уголовной ответственности лишь в том случае, если в рамках уголовного разбирательства будет установлена их вина и причастность к совершенному преступлению. Так, например учредитель компании может быть привлечен к уголовной ответственности как организатор, соисполнитель, соучастник, подстрекатель. Если в ходе выяснения обстоятельств совершения преступления по статье 172.2 УК РФ выяснится, что участники ООО совершали противоправные действия вместе с руководителем (совершение преступления по сговору), то уголовной ответственности будут подлежать все учредители (участники) общества.

Максимальное наказание за организацию деятельности по привлечению денежных средств и (или) иного имущества предусмотренное статьей 172.2 УК РФ выражается в штрафе размером до 1 500 000 руб., принудительных работах сроком до 5ти лет, лишением свободы сроком до шести лет с ограничением свободы или без такового.

Федеральным законом №54 от 09.03.2016г. в Кодекс об административных правонарушениях РФ также было внесено новшество в виде дополнительной статьи 14.62 КоАП РФ (далее – КоАП РФ), которое предусматривает административное наказание в виде крупных штрафов для физических лиц – до 50 тыс. рублей, для юридических лиц – до 1 млн. рублей, для должностных лиц до 100 тыс. рублей за организацию, либо деятельность по привлечению денежных средств и (или) иного имущества, но лишь в том случае, если эти действия не содержат уголовно наказуемого деяния.

В отличие от УК РФ в КоАП РФ есть четкое определение понятия должностных лиц, которое указывает как на руководителя организации, так и на учредителей (участников) юридического лица. Так, согласно примечанию к статье 2.4 КоАП должностными лицами признаются привлекаются «физические лица, являющиеся учредителями (участниками) юридических лиц, руководители организаций, осуществляющих полномочия единоличных исполнительных органов организаций, являющихся учредителями юридических лиц». При этом, субъектами административных правонарушений они стали не так давно, а именно с 31 марта 2015 года в связи с вступлением в силу Федерального закона от 30.03.2015 №67-ФЗ.

Если у Вас возникнли дополнительные вопросы Вы можете обратится за консультацией к нашим специалистам по телефону 8(843)209-05-31 8(843)265-52-32 или на электронную почту info@law115.ru

Механизм пирамид

Схема работы аферистов не меняется на протяжении нескольких веков. При помощи рекламной кампании организаторы предприятия «по отъёму» денег обывателей привлекают к себе первых вкладчиков, обещая им практически фантастическую, гарантированную прибыль и выполняют обязательства, выплатив деньги этим первым клиентам за счёт получения взносов от новых привлечённых вкладчиков.

Получение прибыли по такой «цепочке» осуществляется ровно до тех пор, пока не заканчивается самый ценный ресурс – новые вклады. Когда поток из денег вкладчиков иссякает, люди перестают получать доход. При этом «львиная доля» полученных денег оседает в карманах организаторов, расходующих их на собственные нужды. Нередко аферисты платят взятки в размере нескольких миллионов рублей крупным чиновникам, пытаются привлечь их вступить в ряды своих вкладчиков на самых выгодных для них условиях.

Получение прибыли по такой «цепочке» осуществляется ровно до тех пор, пока не заканчивается самый ценный ресурс – новые вклады. Когда поток из денег вкладчиков иссякает, люди перестают получать доход. При этом «львиная доля» полученных денег оседает в карманах организаторов, расходующих их на собственные нужды. Нередко аферисты платят взятки в размере нескольких миллионов рублей крупным чиновникам, пытаются привлечь их вступить в ряды своих вкладчиков на самых выгодных для них условиях.

Организаторы пирамидальных компаний не гнушаются грязными психологическими приёмами для привлечения новой клиентуры. Привлекают знаменитостей для рекламных кампаний, используют созвучные с известными фирмаминазвания, а все разумные доводы против их деятельности ловкие менеджеры называют клеветой, прикрываясь специализированными, малопонятными терминами, рассказывая об эксклюзивных товарах или уникальных видах деятельности, в которые вкладывает деньги организация (без предоставления отчётности, разумеется).

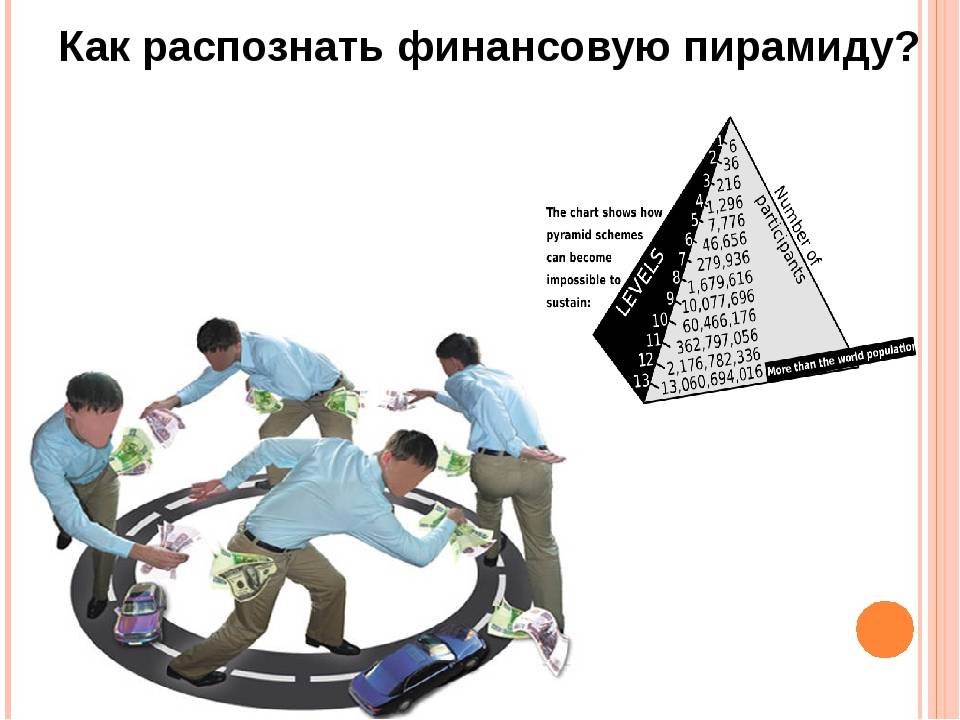

Этапы пирамидальной схемы:

- Привлечение первых инвесторов благодаря обещаниям высокого дохода (на этом этапе проводится рекламная кампания, убедительно рассказывающая о новом методе получения гарантированной прибыли).

- Выполнение обязательств перед инвесторами (люди получают большой доход).

- Привлечение новых вкладчиков (за счёт рекламной кампании и пула довольных клиентов, получивших прибыль).

- Увеличение стоимости взносов (реальная стоимость ценных бумаг или продукта непомерно раздута), при этом продолжается выкачивание денежных средств граждан (пик деятельности).

- Постепенное прекращение потока новых поступлений (спровоцировать спад можно чем угодно: отказом от крупной выплаты, новостьюо том, что дела у компании идут не очень ит.п).

- Крах учреждения, полное прекращение выплат.

По оценкам экспертов «жизнь» такой организации от момента создания до финансового краха составляет около двух лет. За это время некая группа людей обогащается, в то время как других вкладчиков настигает финансовая катастрофа, порой невиданной силы и масштаба, а вернуть деньги практически невозможно.Отчисления аферистами не учитываются и найти украденные миллионы очень сложно.

В чем суть экономических браузерных игр?

Если говорить про экономические онлайн-игры, то здесь декларируемой целью является досуг и развлечение участников с возможностью обучения и дополнительного заработка. Играй и зарабатывай – основной посыл подобных проектов.

Класс! Не работай и зарабатывай, а играй, то есть отдыхай, развлекайся и получай за это деньги. Кого привлекает такой стиль жизни? Конечно, подростков и молодежь. Хотя среди участников игровых пирамид много взрослой аудитории, дальше мы расскажем вам историю 29-летней Оксаны из Воронежа, которая потеряла на этих играх 150.000 рублей.

Сама игра осуществляется через любое устройство с выходом в интернет. Играть можно как с обычного компьютера, так и со смартфона. Нужно в браузере зайти на сайт игры и зарегистрироваться в ней. Все дальнейшие действия происходят после авторизации на сайте игры.

Рассмотрим несколько классических примеров таких игр.

Пример #1: Golden Mines

После регистрации и авторизации на сайте игры, необходимо купить гномов. Они будут работать в шахте и собирать руду, которую вы будете продавать за игровую валюту – золотые. Золотые, затем, можно обменять на реальные деньги и вывести на один из электронных кошельков. Покупаются гномы, естественно, на реальные деньги, которые нужно завести в систему. На эти деньги и производятся выплаты другим участникам игры. Как только поток новых игроков иссякнет, игра перестанет существовать.

Сама по себе игра простая и, одновременно, глупая. В вашем распоряжении будет две основных кнопки: 1) Собрать руду и 2) Переработать ее.

Здесь нет какого-то интересного сюжета, как в той же Монополии, где нужно скупать землю. здания, магазины и заводы. Здесь нет новых уровней, усложняющихся по мере прохождения игры. Вы не сможете развить здесь логику, внимательность. Вы не почувствуете азарта. Единственное о чем вы будете думать, где найти других дурачков, которые зарегистрируются по вашей реферальной ссылке и принесут вам прибыль.

Посмотрите на этот допотопный дизайн:

Я не считаю себя искушенным игроком, если честно, вообще в игры не играю, но более убого зрелища я не видел. Если мои дети захотят поиграть в компьютерную игру, я лучше найду в чулане запылившуюся 8-битную приставку и включу им Super Mario, Контру или Танчики.

Пример #2: Rich Birds

Схема аналогичная, меняются только производные инструменты. Вместо гномов здесь птицы. Вместо руды яйца, которые несут птицы. Яйца меняются на серебро, которое в свою очередь меняется на реальные деньги.

Чтобы начать играть – необходимо купить птиц на реальные деньги. Либо, пригласить других участников по своей реферальной ссылке, которые сделают какие-либо взносы и вы получите за это определенный процент, который можно вывести или пустить на покупку птиц.

У этой игры много клонов. Вполне вероятно, что это один и тот же владелец, который имея на руках разработанный программистами движок игры, просто регистрирует новые домены, меняет название и немного дизайн. Вот примеры:

Скриншот игры Rich Birds

Скриншот игры Tropic Birds

Скриншот игры Golden Birds

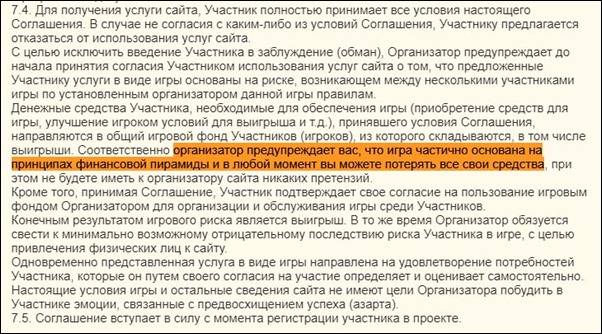

Как видно по скриншотам, все игры словно под копирку. Но самое интересное я нашел в правилах. Не все игры пишут об этом, но в правилах Golden Birds, Tropic Birds и упомянутой в первом примере Golden Mines организаторы прямо заявляют о том, что игра использует принципы финансовой пирамиды:

Выдержка из правил игры

Как видно из правил, все деньги, которые поступают от игроков складываются в общую копилку из которой потом происходят начисления. То есть, вы купили птичку за 1000 руб. и эти деньги пойдут на выплату проданных яиц ранее зарегистрированным игрокам. Вы сможете получить вознаграждение только когда появятся новые игроки. Но что будет если поток новых игроков иссякнет, а предыдущие игроки перестанут вкладывать новые суммы? Копилка опустеет и администраторам игры просто нечем будет выплачивать вознаграждение. Вот в этот момент и происходит скам (банкротство).

Что же заставляет людей регистрироваться в подобных псевдоиграх и вкладывать туда, порою, баснословные деньги, несмотря на то, что даже в правилах организаторы предупреждают, что участник имеет дело с финансовой пирамидой?

Разновидности финансовых пирамид

Самую распространённую классификацию предоставил Центральный банк России ещё в 2015 году, когда, несмотря на горький опыт 90-х, по стране прокатилась очередная волна таких мошеннических схем:

- «Классическая» модель. Организаторы не скрывают того, что компания представляет из себя финансовую пирамиду.

- Выдача кредитов на приобретения земли, авто, квартир и других потребительских товаров, но на условиях гораздо выгоднее, по сравнению с остальными программами по кредитованию и ипотеке. Имеют низкую ставку, как правило, нацелены на людей, получивших отказ по получению кредита в других компаниях.

- Микрофинансовые организации. Выдача денег под огромный процент. Обычно на такую удочку попадаются люди, которым срочно надо получить некую сумму. Суть в том, что за полученные, к примеру, 5 тысяч рублей, заплатить придётся все 20 тысяч или даже больше.

- Организации, которые обещают погасить долги по кредиту или микрозайму. Компания «берёт на себя» долг за довольно высокий (порядка 30%) процент от общей суммы долга или кредита.

- Профессионалы в мире продаж ценных бумаг готовы представлять интересы людей на биржевых рынках.

Суть всех пяти видов: заманчивые условия, помогающие быстро и просто решить вопрос с обогащением, получением денег, решением проблем по кредиту. Строительные компании, обманывающие дольщиков, закрытые клубы с возможностью вступить в них только «по блату» и за большие деньги – это тоже различные маски для пирамидальных афер.

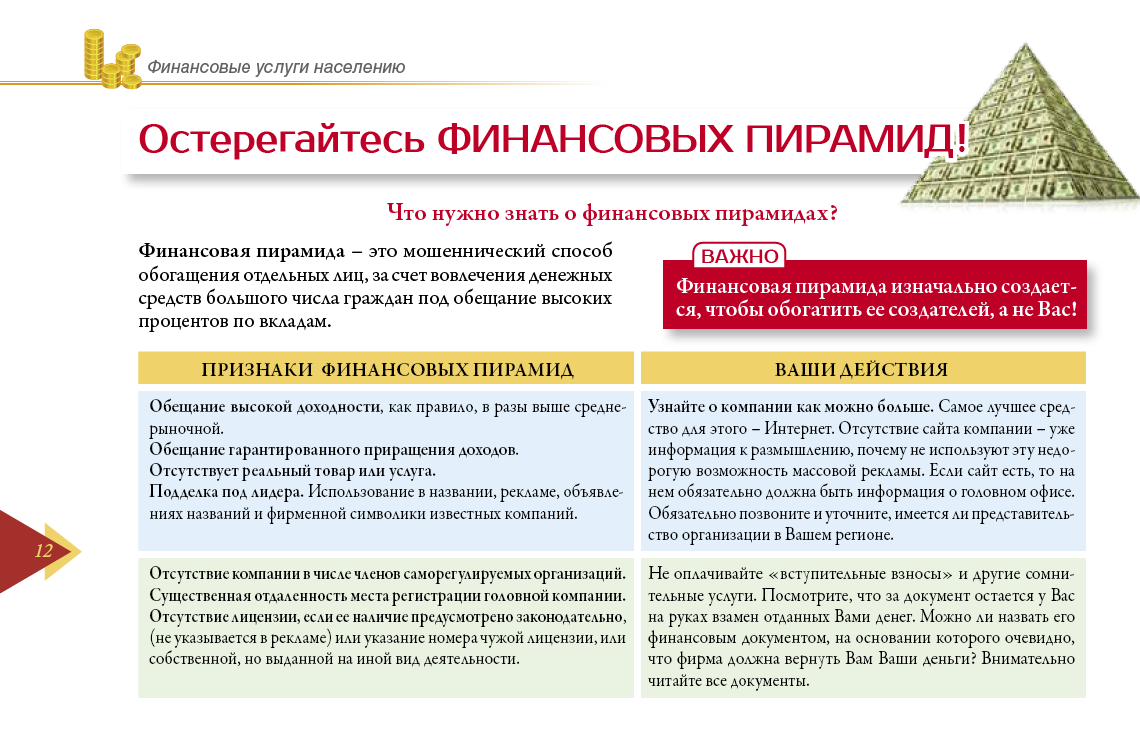

Как распознать финансовую пирамиду

Как и любое явление, финансовая пирамида имеет определенные особенности, по которым ее можно заметить и вовремя обойти стороной. Поскольку схема работы понятна и довольно примитивна, вычленить ее из рекламной мишуры можно

Но для этого необходимо обращать внимание на детали

Основные признаки

Важно вовремя заметить основные проявления финансовой пирамиды. Распознать финансовую пирамиду можно по следующим признакам:

- Отсутствие товара для продажи как такового – не нужно якобы делать ничего, чтобы получать деньги.

- Неизвестно, кто руководитель – организатор скрывает свое имя или использует подставное, чтобы в случае необходимости остаться неизвестным.

- Непонятная схема работы – организатор скрывает или вуалирует, как и когда получать выплаты, что делать для их увеличения и так далее.

- Необходимость инвестировать в проект довольно большую сумму денег – собственно, это и есть те деньги, на которые «живет» пирамида.

- Обещание большой доходности вплоть до возврата вложений за несколько недель – стоит помнить, что высокие проценты по вкладам бывают только у мошенников.

- Гарантированность инвестиционного дохода – это невозможно просто потому, что рынок изменчив, и даже при низкой доходности можно проиграть часть средств.

- Подразумевается привлечение новых и новых участников в пирамиду как самими участниками, так и посредством рекламы.

- Проект рекламируется как супер-инновационный, идеальный и вообще такой, который обеспечит волшебную доходность.

- При этом реклама может быть не очень качественной, агрессивной и навязчивой. А вложения в имидж будут минимальными – офиса, например, не будет вообще или он будет дешевым.

Кроме того, пирамида может подразумевать перевложение средств или новые взносы. А ещё она может иметь какой-то товар, за счет чего маскироваться под сетевой маркетинг. Но такой товар не будет пользоваться спросом или станет реализоваться по завышенной цене.

Как не попасть в финансовую пирамиду

Каждая инвестиция требует внимательности, чтобы быть успешной. В частности, стоит аккуратно относиться к компании, в которую планируется вложиться. Чтобы быть хотя бы частично уверенным, что объект вложений – не финансовая пирамида, стоит внимательно его рассмотреть. Опираясь на выше изложенные особенности, можно сделать вывод – честная фирма или не очень. В целом надо ответить на несколько вопросов:

- Достаточно ли прозрачна деятельность компании? Понятно ли, за счет чего получается прибыль?

- Реальны ли инвестиционные проекты, в которые вкладывается фирма? Существуют ли они?

- Как давно существует компания? Сколько у нее довольных вкладчиков? Есть ли обманутые?

- Насколько реальны обещания фирмы? Гарантирует ли она доходность? Обязуется ли выплатить взнос, если что-то пойдет не так до его растраты?

- За что платят вкладчикам? За привлечение людей или за что-то ещё?

- Насколько много нужно заплатить, чтобы стать инвестором? Высок ли минимальный взнос?

Естественно, это далеко не полный перечень вопросов. Но его достаточно, чтобы составить изначальное представление о фирме.

После тщательного анализа стоит также почитать все, что известно о компании, исключая рекламные материалы и отзывы людей (как правило, вкладчики искренне верят в успех фирмы – это защитная реакция). И только если вообще ничего не вызывает сомнений – вкладываться.

Что делать, если уже вложил деньги в схему

Главное – не паниковать. Сделанное уже сделано, и тут ничего не изменишь

Важно сразу же узнать о том, можно ли забрать средства до того, как пирамида рухнет. Но стоит помнить – возможно, будут учинены различные препятствия, из-за которых получить кровные получится не сразу

Важно, чтобы вы имели на руках хоть какие-то документы, подтверждающие передачу денег потенциальным мошенникам. Если они есть – это хорошо

Опираясь на них, можно потребовать деньги обратно.

В случае, если финансы возвращать отказываются – необходимо обращаться в правоохранительные органы. Но сначала уведомить об этом мошенников – возможно, они испугаются и сразу же вернут вклад. Финансовые пирамиды боятся разоблачения, за счет чего быстро выплачивают деньги тем, кто готов сдать их властям.

Помните, что важно очень внимательно отнестись к анализу того, куда вкладывать деньги. На поверку многие интересные проекты могут оказаться обычной финансовой пирамидой, которая сулит только убытки

Лучше не гнаться за огромной доходностью, которая часто оказывается обычной приманкой для тех, кто хочет заработать побольше. А обратиться к более устойчивым и честным способам инвестирования. Например, к ПИФам или чему-то подобному.