Какие банки не проверяют кредитную историю?

История кредитов – это база данных, в которой числятся все операции, проводимые конкретным физическим лицом во всех банках. Все просрочки, задержки, незакрытые кредиты и штрафы отображаются и проверяются всеми банками тогда, когда клиент хочет получить кредит. Но КИ может сыграть не только против заемщика, но и за него, если в ней прослеживается положительная тенденция выплат и отсутствуют просрочки.

Сегодня, распространено мнение, что существуют новые банки, не проверяющие кредитную историю. Действительно, небольшие финансовые организации, которые не могут похвастаться крупными активами и широкой клиентской базой, оценивают кредитное прошлое не так придирчиво как крупные компании. К примеру, если за просрочкой следовало погашение кредита, или если неоплаченная задолженность зафиксирована более года назад, банк может закрыть на это глаза.

Банки, не проверяющие кредитную историю 2018

2661

Одобрено:

1863

0% на первые 3 месяца!

Лимит: до 4 000 000 руб.

Ставка: от 5,9%

Период: до 60 мес.

Решение: от 1 мин.

Лицензия ЦБ РФ: № 650

3711

Одобрено:

2598

До 100% одобрений!

Лимит: до 275 000 руб.

Ставка: от 7,77%

Период: до 13 мес.

Решение: от 10 мин.

Лицензия ЦБ РФ: 2534

5476

Одобрено:

3833

В день обращения!

Лимит: до 2 000 000 руб.

Ставка: от 8,9%

Период: до 60 мес.

Решение: от 10 мин.

Лицензия ЦБ РФ: 2998

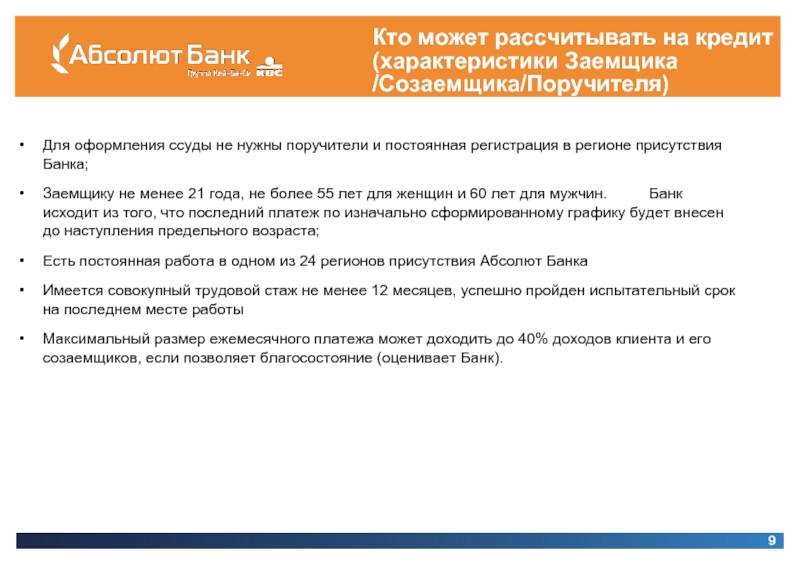

Список банков, которые не так критично проверяют кредитную историю и могут не взять ее во внимание при оформлении кредита выглядит следующим образом:

- «Русский Стандарт». Зарекомендовал себя как лояльный банк с низким процентом отказов по кредитам. В большинстве случаев проигнорирует запятнанное кредитное прошлое;

- «Восточный экспресс». Молодой банк, имеет маленькую базу клиентов, а потому, пытается их удержать, не так строго проверяет кредитную историю;

- «Ситибанк». Организация закрывает глаза на незначительно подпорченную кредитную историю. Выдавая сумму до 450 тысяч рублей, банк запрашивает подтверждение дохода от работодателя;

- «Хоум Кредит». Он проверяет КИ, но выдает кредит, даже если она испорчена. Разница будет заключаться в том, что плохая кредитная история автоматически повысит проценты.

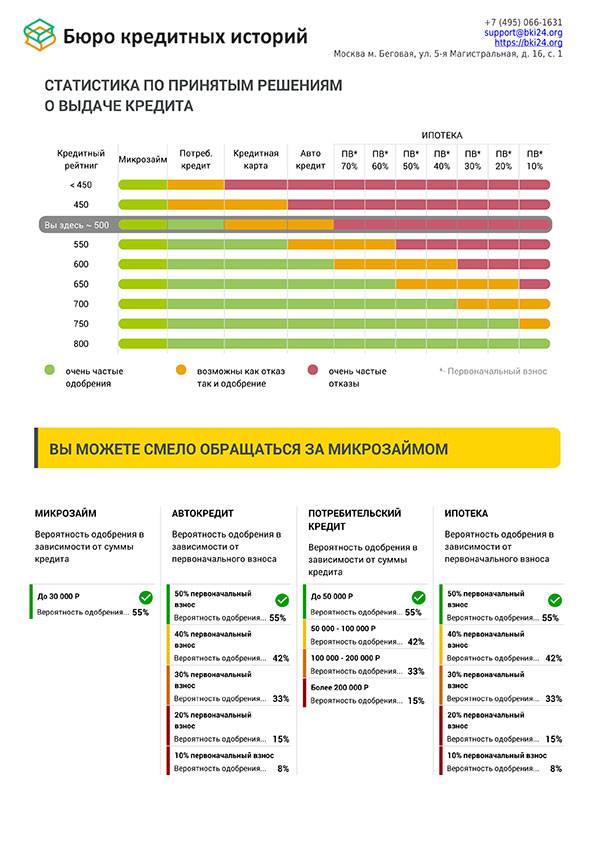

МФО – альтернативное решение

Мелкие банки (так их называют пользователи) которые не проверяют кредитную историю, являются микрофинансовыми организациями МФО. Их отличие в том, что они имеют узкую специализацию – займы, и выдают их небольшими суммами на короткий срок. Большая часть таких структур не проверяет КИ и запрашивает минимальное количество документов, оформляя займ быстро и «без лишних вопросов». Однако такие микрозаймы отличаются высокой переплатой и жесткими штрафными санкциями в случае просрочек.

Дата размещения: 14.07.2018

Почему важно иметь хорошую КИ?

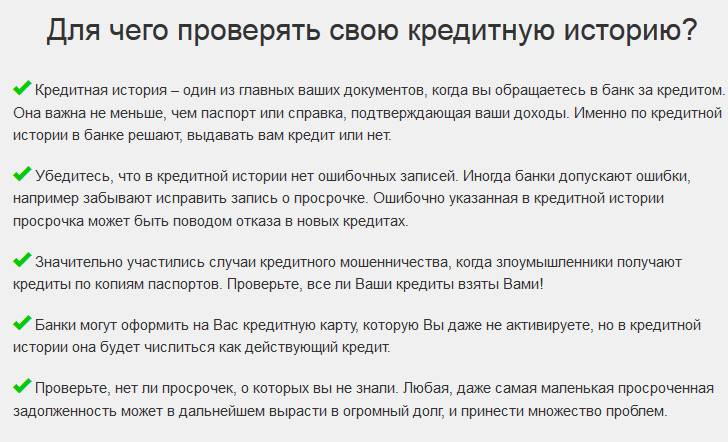

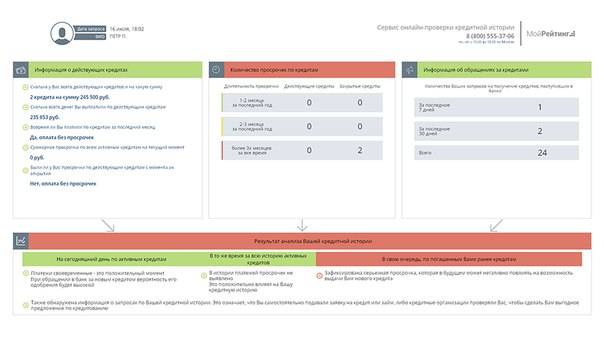

Под хорошей кредитной историей понимается отсутствие просроченных банковских задолженностей в прошлом и на текущий момент. Клиентов с чистыми данными в БКИ с радостью кредитуют многие банки. При этом не имеет большого значения, где именно вы ранее получали займы. Хотя если вы обратились в ту же финансовую организацию, шансы на одобрение вашей заявки значительно выше.

Если история плохая, оформить кредит гораздо сложнее. Максимум, который смогут предложить вам банки – маленькая сумма, короткий срок возврата и высокая процентная ставка. Хотя с большей вероятностью ваша кредитная анкета сразу уйдет в отказ.

Проверка истории проходит в отношении каждого клиента, подавшего заявку на получение займа. При оформлении анкеты вам нужно поставить галочку в согласии на заказ и оценку данных из БКИ. Конечно, вы можете отказаться от проверки кредитной истории, но тогда ждите отказного решения от банка. Нежелание клиента показывать историю выплат ранее взятых кредитов вызывает большие опасения у финансовой организации.

Стоит отметить, что не все банки внимательно проверяют БКИ по клиентам. Некоторые готовы давать деньги заявителям даже с испорченной кредитной историей. Риски в этом случае покрываются увеличенной процентной ставкой

Крупные банки также могут не принять во внимание старые просрочки, оценивая историю клиента только за последние пару лет. Как видите, у каждого человека есть шанс оформить кредит и при наличии проблем с кредитными выплатами

Преимущества кредита «Рули ставкой!» от банка «Пойдем!»

«Пойдем!» не ориентируется на микрокредиты: у них есть всего одна программа, где минимальная сумма займа начинается с 30 000 руб, но проценты там очень высокие. «Рули ставкой!» — не исключение: минимально вы сможете получить 100 тысяч рублей. Зато ставка здесь снижается с 29% до 8%, как только вы выплатите 50 000 руб. и более (при максимальной сумме это 25% основного долга). Таким образом, взяв, к примеру, двести тысяч на 1 год, вы где-то через 3-4 месяца (при отсутствии досрочных погашений) уменьшите сумму платежа приблизительно с 25 до 24 тысяч, а еще через месяц – до 23. Посчитать все можно в онлайн-калькуляторе на странице услуги.

У банка очень простой и удобный сайт poidem.ru, лишенный «заумных» ненужных формулировок и сервисов. При этом все необходимые функции (онлайн-консультант, ссылки на контакты и местоположение отделений/банкоматов, онлайн-погашение, справочные материалы и т. д.) присутствуют. А кроме того, четко структурированна документация: для каждого тарифа есть отдельная программа, все политики размещены на странице услуги и нет (или почти нет, если мы чего-то не заметили) пунктов, озвучиваемых только после прихода в банк. И, пожалуй, самое оригинальное оформление из всех, что мы видели в данной отрасли.

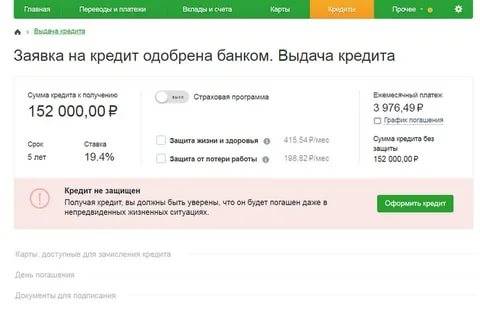

Как оформить потребительский кредит от банка «Пойдем!»?

Для получения потребительского кредита по программе «Рули ставкой» необходимо оставить заявку (в отделении, на сайте poidem.ru, по телефону), дождаться подтверждения из банка, договориться о встрече с финансовым консультантом учреждения и прийти с пакетом документов для подтверждения решения и подписания договора. Средства поступят на ваш счет в тот же день.

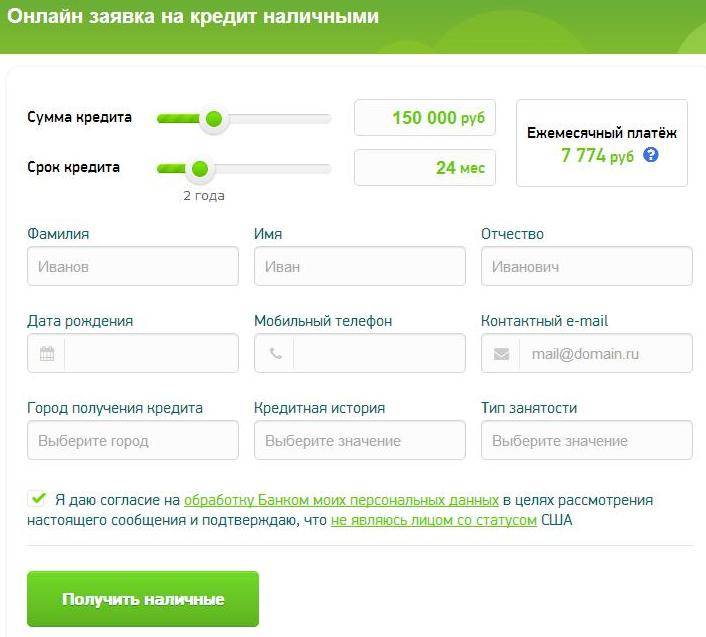

Разберем пошагово, как это делается онлайн. Для начала нужно заполнить заявку на кредит, указывая свои ФИО, телефон, город проживания, адрес электронной почты, желаемую сумму и адрес офиса, куда пойдете подавать документы. Кроме того, необходимо согласиться на обработку персональных данных: их внесут в базу для дальнейшей работы с вами менеджеров и службы поддержки.

Система запросит подтверждение мобильного (чтобы оператору не пришлось звонить на несуществующий номер): нужно будет ввести четырехзначный код, полученный в SMS, в соответствующее поле появившегося окна.

Теперь остается только дождаться звонка менеджера, который озвучит предварительное решение и пригласит в отделение «Пойдем!».

Вам потребуется минимальный пакет документов: паспорт и еще одно подтверждение личности (на выбор: СНИЛС, ИНН, загранпаспорт, военный билет). Подтверждение дохода необходимо только для займов свыше 200 000 руб., тогда как «Рули ставкой!» предполагает меньшие суммы.

Заявку можно распечатать и заполнить самостоятельно, чтобы сэкономить время (бланк есть на сайте), или на месте. Переданные сведения обработают, чтобы предоставить вам окончательное решение кредитора. Если вас все устроит, на подписание будет предложен договор с индивидуальными условиями и графиком выплат.

Условия предоставления кредита «Рули ставкой!» в банке «Пойдём!»

«Пойдем!» выдает кредиты и пенсионерам, главное – попадать под возрастной ценз: от 22 до 75 лет включительно на момент составления и закрытия договора соответственно. Другие требования к заемщику:

- Гражданство – Российская Федерация.

- Регистрация по месту подачи (постоянная или временная) от 6 месяцев.

- Минимальный общий трудовой стаж – 1 год.

- Стаж на текущем месте работы от 3 месяцев либо нахождение на пенсии в течение того же срока.

Как следует из названия продукта, ставкой «рулите» вы: выплачивая кредит, вы ее уменьшаете от 29% первоначальных до 8%. Условия прозрачны и для всех одинаковы. Срок также фиксированный: 11 месяцев. Различаются только суммы займов: с учетом вашей кредитной истории и предоставленных бумаг вам одобрят от 100 до 200 тысяч рублей.

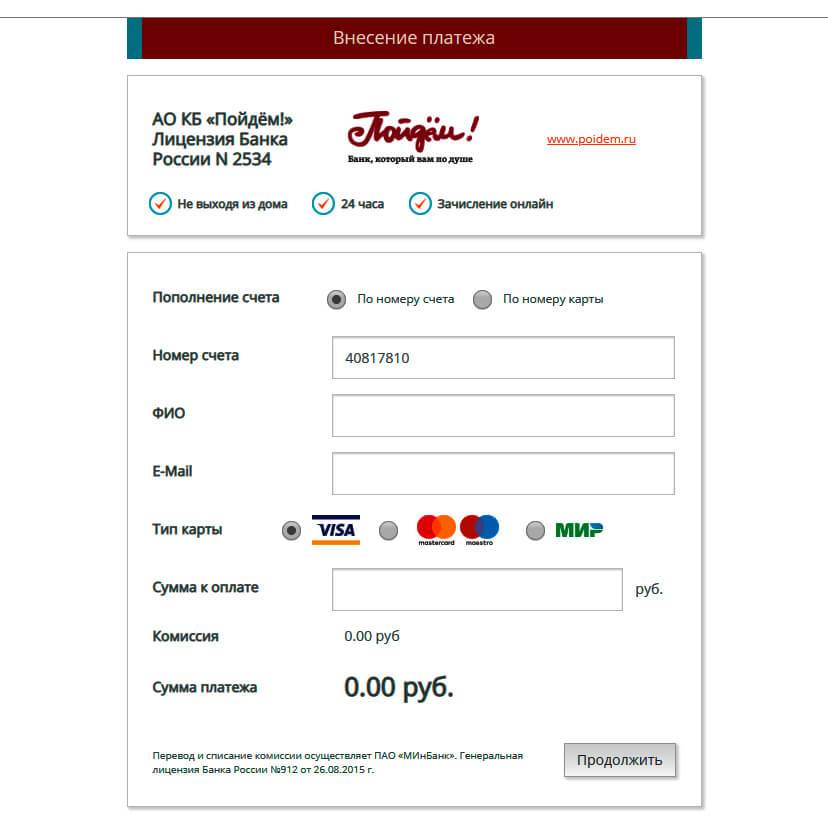

Как погасить кредит «Рули ставкой!»?

На странице услуги на сайте poidem.ru представлен документ «Основные способы погашения кредита», где в доступной форме расписано, как, с какими требованиями и расходами вы можете пополнить кредитный счет, с которого банк в дату ежемесячного платежа спишет сумму, указанную в графике выплат. Способы стандартные:

- Интернет-банк.

- Терминалы, банкоматы и кассы оператора.

- Сторонние сервисы и финансовые учреждения (те же кассы и аппараты).

- Онлайн-сервисы на сайте (Best2Pay, например).

Без комиссии доступно только внесение наличных через терминал/кассу «Пойдем!». Во всех остальных случаях удерживается процент за операцию. Досрочное погашение допустимо по письменному заявлению.

Проверка кредитной истории. как банк проверяет кредитную историю

GE Money Bank Эту организацию также необходимо отметить вниманием, рассказывая про банки, которые не проверяют кредитную историю. Первое преимущество, которым радует GE Money Bank, – возможность оформления онлайн-заявки, которая рассматривается в течение 30 минут

Конечно, за это время никто не проверяет платёжное прошлое своего потенциального клиента. Вот что предлагает GE Money Bank:

- Отсутствие комиссий.

- Чем больше будет предоставлено документов – тем ниже окажется процентная ставка.

- Сумма – от 20 тысяч рублей до миллиона.

- Максимальный срок – 5 лет.

- Возможность досрочного погашения без комиссий.

Не удивительно, что данная организация вошла в список банков, которые закрывают глаза на платёжное прошлое.

Кстати, самая популярная их услуга – предоставление моментальных кредитных карт. И название говорит само за себя.

Исправление кредитной истории

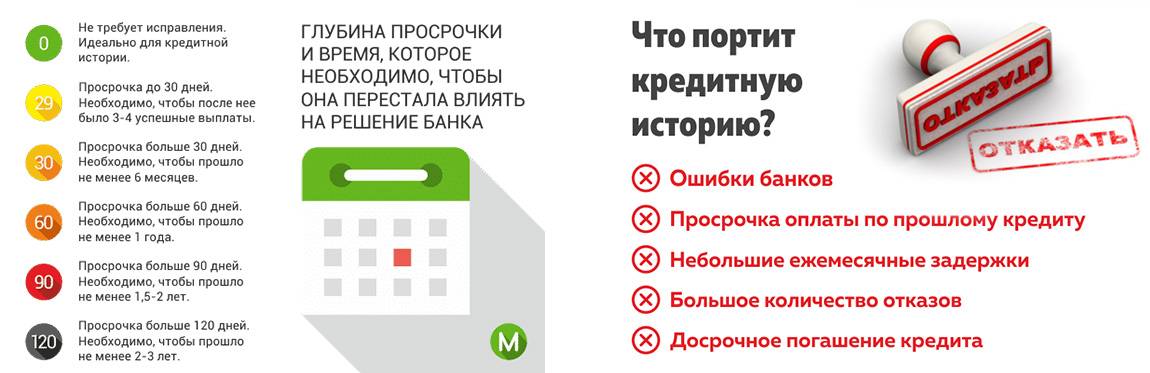

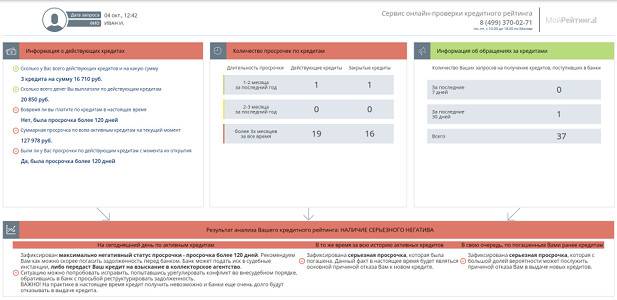

Для действующего или потенциального кредитного заемщика важно знать, где взять кредитную историю, в течение какого времени хранятся записи, можно ли их исправить. Важно понимать, что оформление крупного кредита, ипотеки невозможно, если год-два-три назад были просрочки по кредитам, и взыскание проводилось через службу судебных приставов

Также возможны следующие ситуации:

- Деньги по платежу внесены вовремя, но из-за технических сбоев, ошибок банковского сотрудника или задержек с зачислением средств между платежными системами в банке отражена информация о просрочке. Часто при этом заемщику еще и начисляется пеня, о которой тот и не догадывается. В этом случае устранить негативные записи можно только собрав все платежные документы и проведя сверку с банком.

- При всей уникальности человеческой личности всегда существовали полные тезки. И конкретный потенциальный заемщик, не имеющий никаких долгов перед банками, становится «жертвой» обстоятельств. Решить проблему можно так же собирая справки, предъявляя свои документы, подтверждающие, что указанные в кредитной истории просрочки к вам не имеют никакого отношения. Процесс достаточно длительный. Бюрократическая система вне зависимости от ее принадлежности никогда и никуда не спешит.

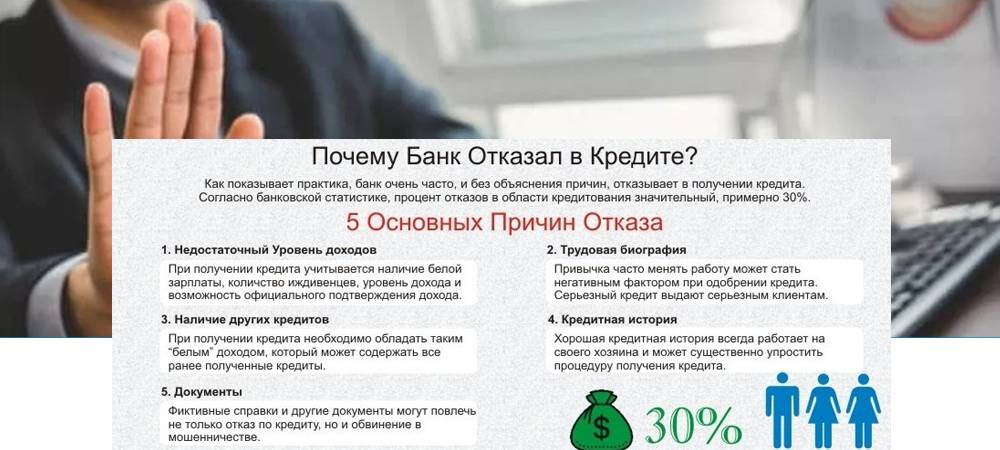

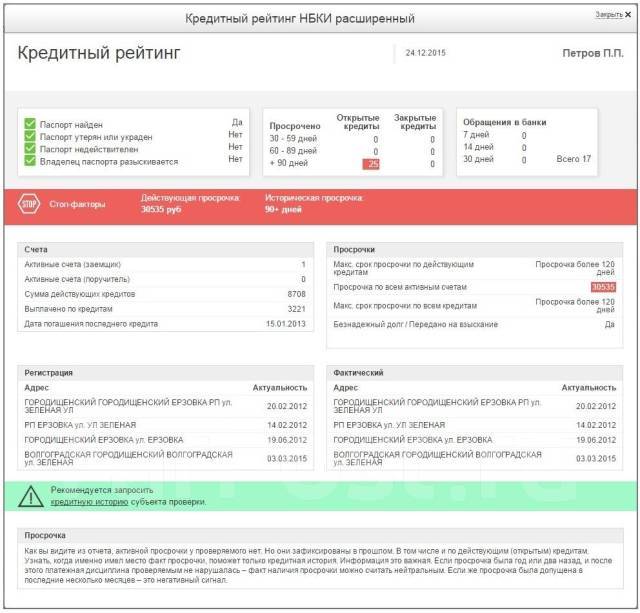

Алгоритм проверки заемщика

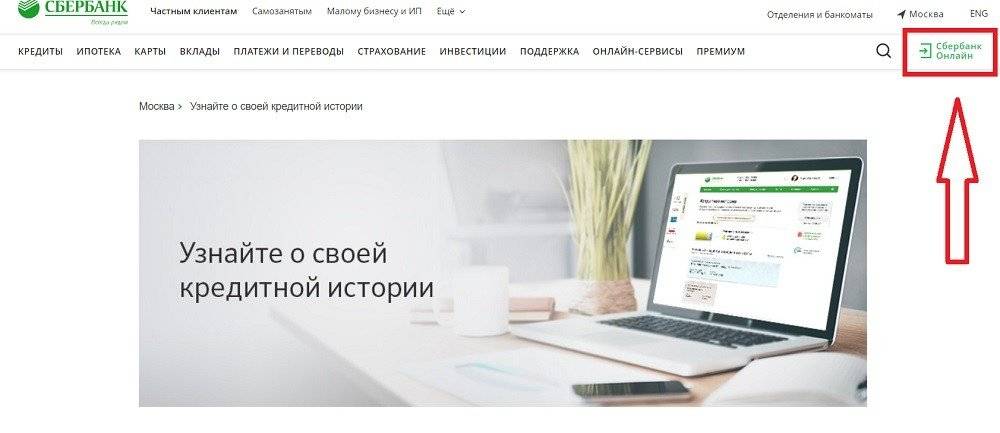

Наличие безупречной кредитной истории – одно из требований к потенциальным заемщикам Сбербанка. Если в прошлом кандидат допускал просрочку или до сих пор не рассчитался по взятым обязательствам, то заявка автоматически отклонится на этапе обработки. Причем хранятся записи о задолженностях в течение 5-10 лет.

Дадут ли кредит на запрашиваемую сумму в Сбербанке, зависит и от некоторых других моментов. Так, проверяются следующие нюансы.

Гражданство. Необходимо иметь паспорт гражданина РФ.

Прописка. Сбер кредитует лиц в возрасте 21-65 лет, а при предоставлении недвижимого залога планка повышается до 75 лет.

Семейное положение и количество детей.

Платежеспособность. Рассматривается только официальный доход, который подтверждается документально

Важно, чтобы сумма заработка была соразмерна запрашиваемой сумме. Если заработная плата ограничивается 30-40 тысячами, то выплатить Сбербанку миллион вряд ли получится.

Трудоустройство

Необходимо официальная занятость, желательно не ИП. Важен и стаж: общий от года, непрерывный от полугода (для «зарплатников» – не менее 4 месяцев).

Финансовое состояние. Банк оценит способность заемщика выплачивать ежемесячный платеж. Речь идет о степени закредитованности, так как на погашение всех займов должно уходить не более 30-50% от зарплаты. Также учитываются другие денежные обязательства (алименты, выплаты по исполнительным листам).

Важно понимать, что проверяются все участники сделки. Если привлекаются созаемщики или поручители, то их кандидатуры также рассматриваются на соответствие требованиям

Чтобы не получить отказ от Сбербанка, необходимо выбирать для кредитования добросовестных лиц с достаточным доходом и безупречной кредитной репутацией.

Перечень банков, не проверяющих кредитную историю при выдаче кредитов

Плохая КИ – не приговор, тем более, что:

- Считается, что ее можно улучшить, своевременно расплачиваясь за взятые займы (например, в микрофинансовых организациях).

- В некоторых ситуациях она не будет серьезной помехой в выдаче кредита, и эти случаи имеет смысл разобрать подробнее.

Когда историю не проверяют Хотя все финансовые организации заинтересованы в возврате инвестированных средств, существуют банки, не проверяющие кредитную историю клиентов при выдаче займов. Это может звучать парадоксально, но имеет вполне объяснимые причины:

Лояльное отношение к заемщикам очень свойственно молодым банкам (например, Pochtabank), которые стремятся в короткий период наработать клиентскую базу.

Особенности банка Пойдем

Банк Пойдем начал свою работу больше 20 лет назад, но так и оставил маленькие масштабы для удобного сотрудничества с клиентами. Главный офис можно найти в Москве, а вот отделений, в которых можно добиться получения кредита в банке, целых 168 по всей России.

Основная задача, которую ставит перед собой финансовая организация — выдача частных займов физическим лицам. Большая команда почти сразу же разработала несколько интересных продуктов, которые подойдут всем под свои нужды. Среди них: работа с ипотекой, также там дают потребительские ссуды, микрозаймы и качественные кредитки.

Вы можете спокойно рассчитывать на защиту своих вложений, получение кредита в банке, пользоваться страховкой и проводить безболезненные переводы денег. У банка Пойдем есть кредитный калькулятор, он поможет рассчитать каждый отдельный кредит с процентной ставкой, так что не придется и на это тратить свое время. Банк Пойдем занимается рефинансированием кредитов других банков, хотя такую услугу предлагает не каждое предприятие.

Основные нужды, которые покрывают предложения от компании: приобретение мебели или бытовой техники, займ до выдачи заработной платы, подготовка к затратному событию, незамедлительное дорогое лечение или же поездка мечты. С компанией все можно осуществить мгновенно, а сама процедура подачи заявки на кредит наличными и их получение не требует особых усилий.

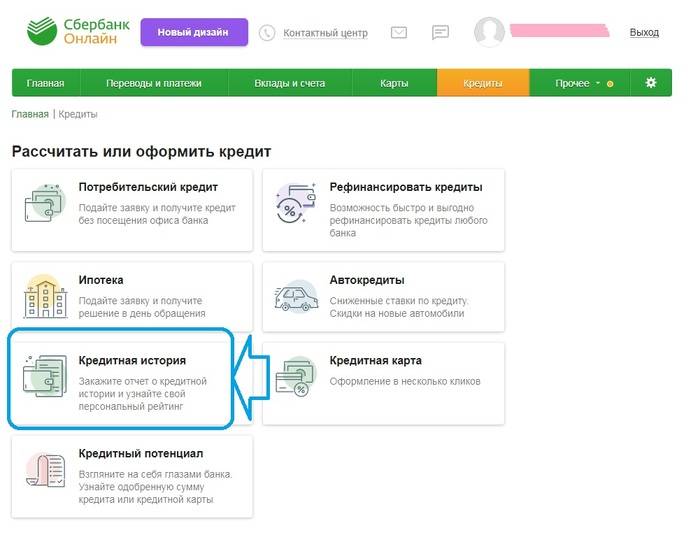

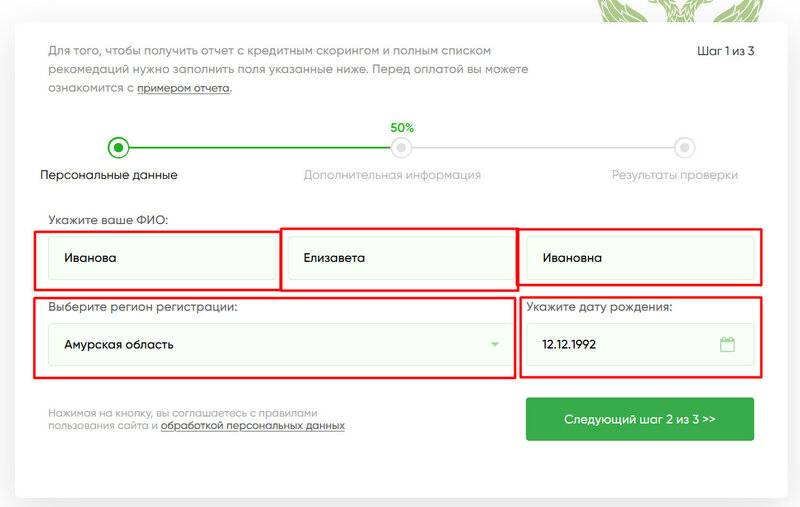

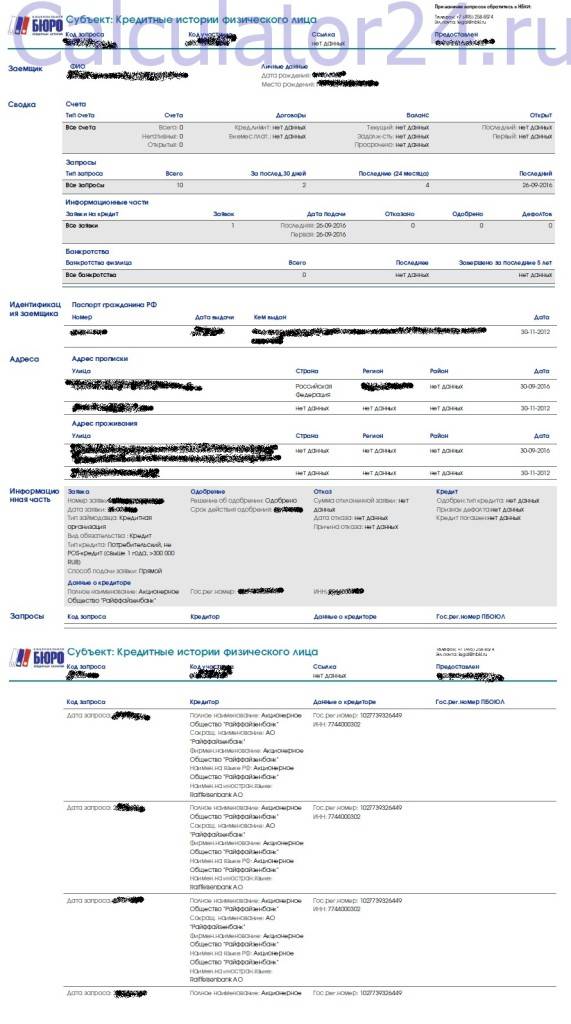

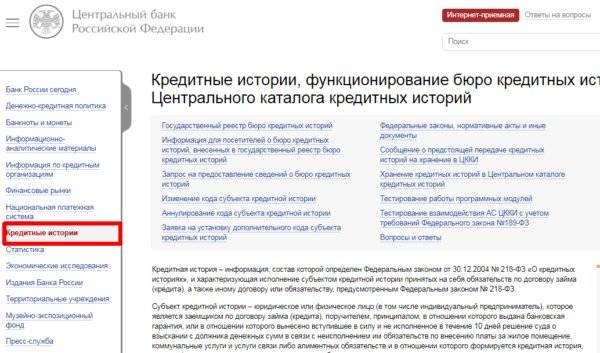

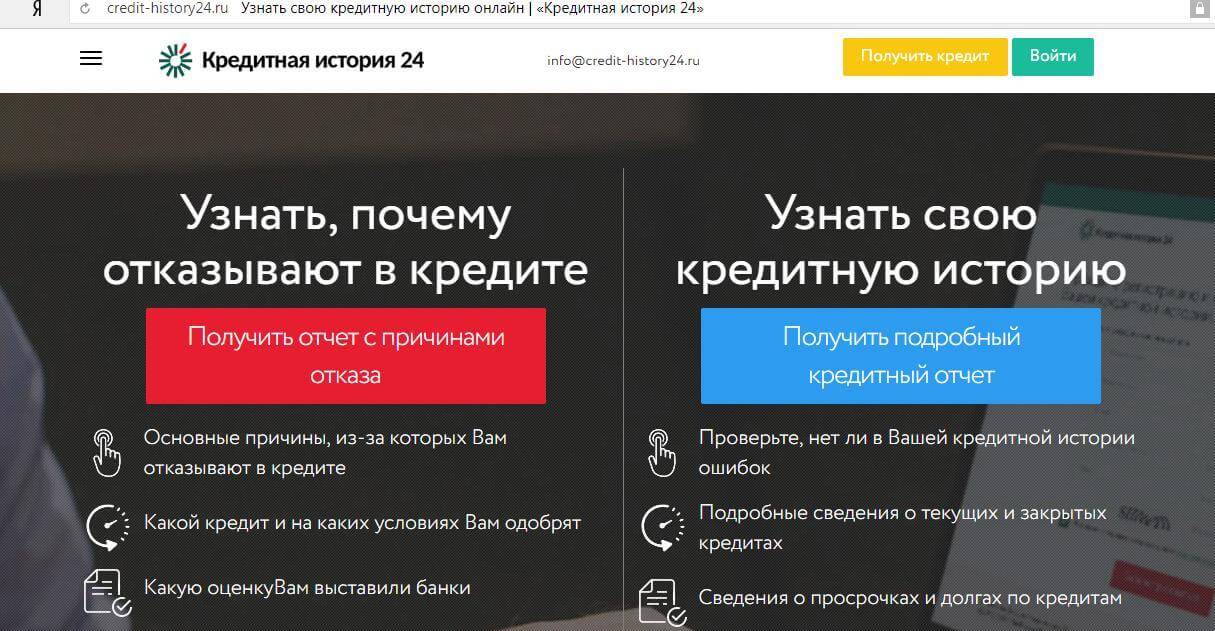

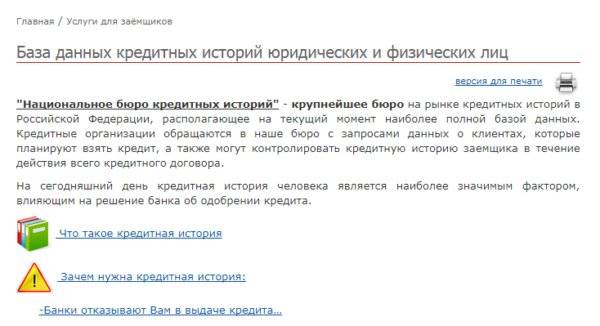

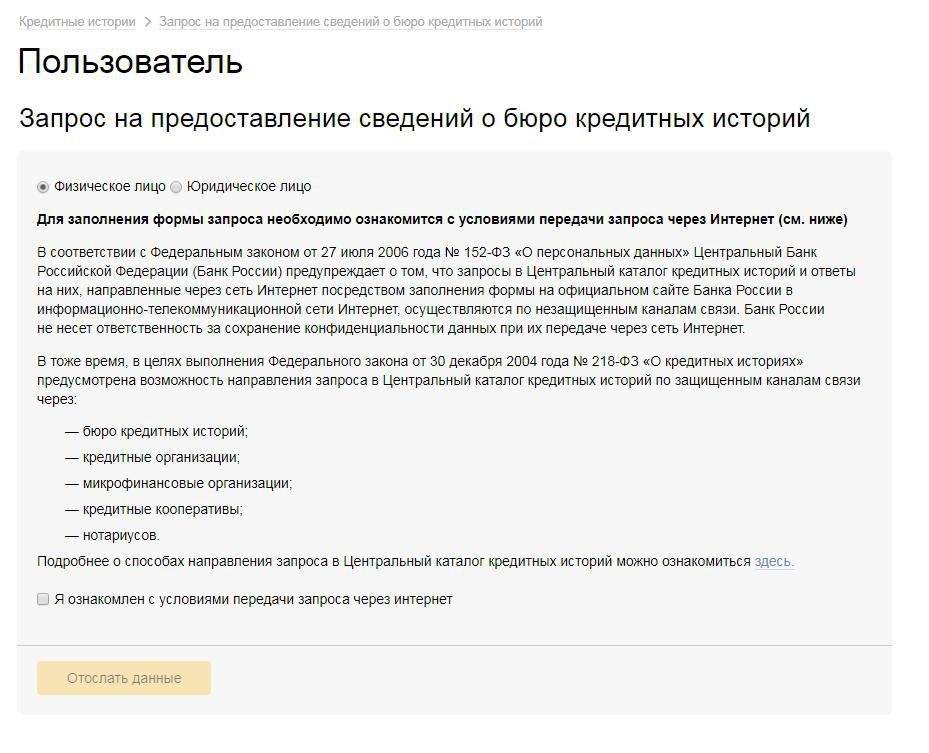

Как узнать свою кредитную историю

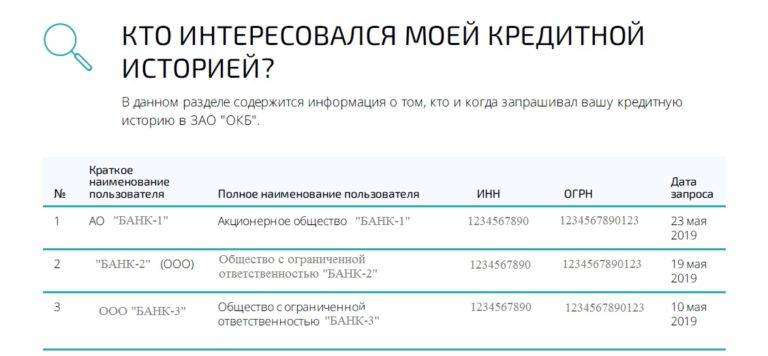

Кредитные истории хранятся в специальных бюро — БКИ. Банк, желая проверить благонадежность и платежеспособность клиента, делает запрос в БКИ и получает желаемую информацию

Потенциальному заемщику важно понимать две вещи:

- В стране действует несколько бюро кредитных историй.

- Не каждый банк сотрудничает с БКИ. Некоторые учитывают историю кредитов, выданных в своих отделениях. Только наиболее крупные кредитные организации проверяют кредитную историю во всех бюро, так как услуга предоставляется за деньги.

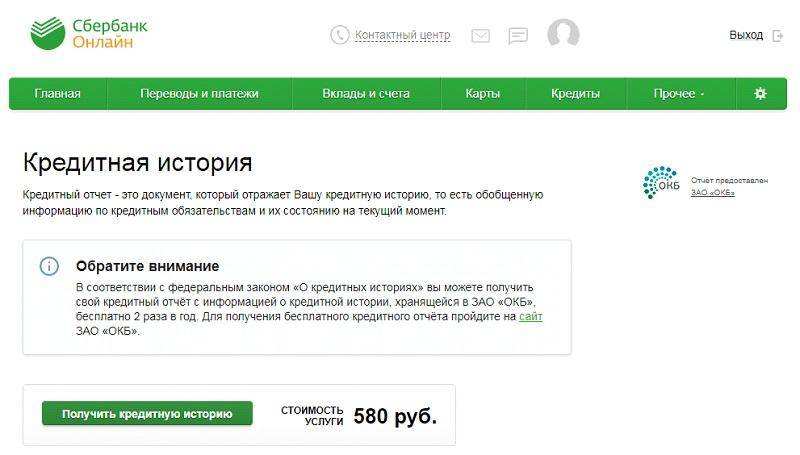

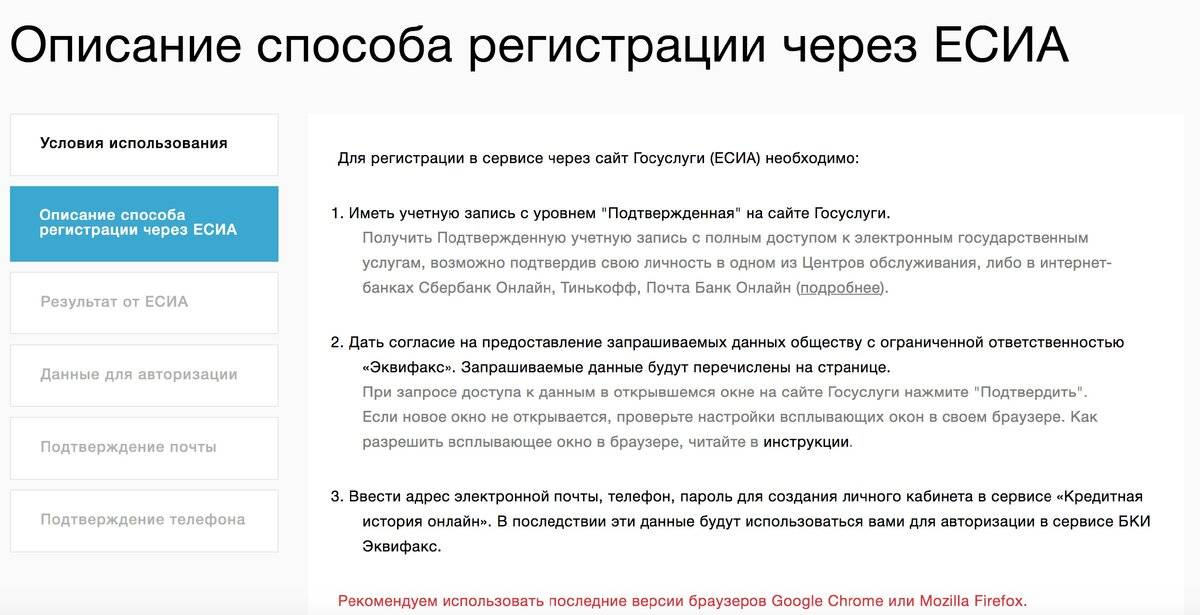

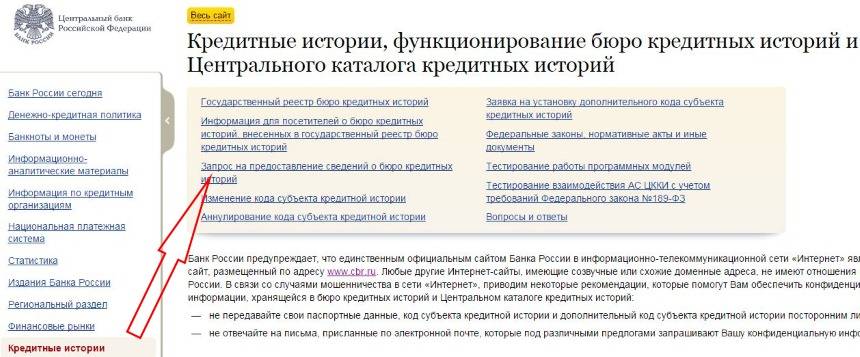

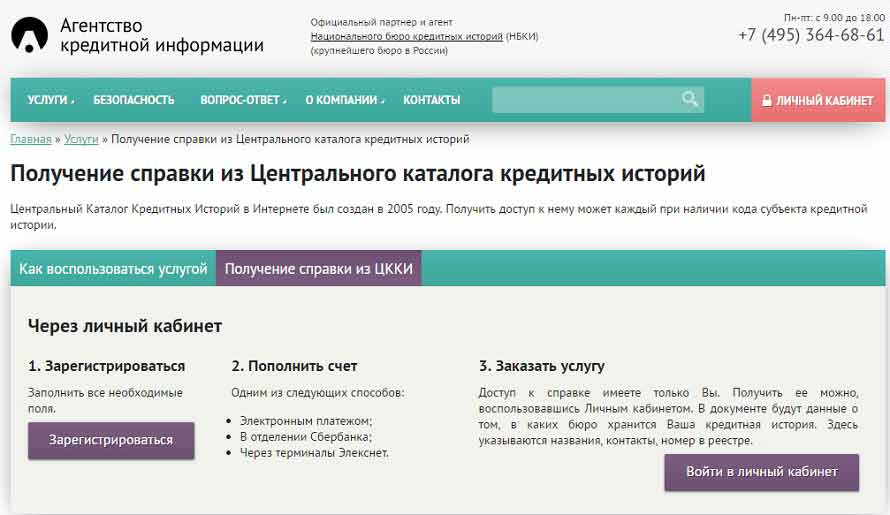

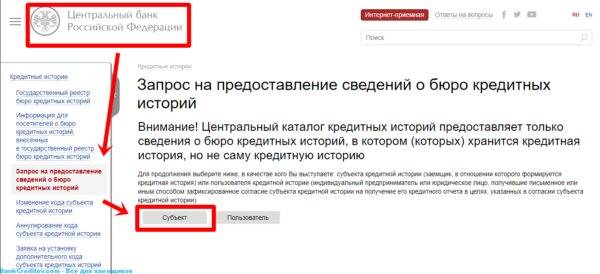

Важно понимать, что потенциальный заемщик может сам проверить свою кредитную историю:

- Отправить запрос в БКИ. Раз в год это делается бесплатно. Зная, в каком бюро хранится информация, запрос можно отправлять напрямую. Если нет, кредитную историю можно запросить в НБКИ — Национальном Бюро Кредитных Историй, объединяющем всю информацию. Если запрос отсылается почтой, подпись на письме должна быть заверена в нотариальном порядке.

- Обратиться в один из банков-партнеров НБКИ. Многие кредитные учреждения (в том числе, микрофинансовые организации) за определенную сумму предоставят необходимую информацию при наличии паспорта или иного документа, подтверждающего личность заемщика. Последнее удобно потенциальным клиентам данного кредитора все по тем же обстоятельствам: не все банки сотрудничают с БКИ. Можно иметь значительные долги, но данная конкретная кредитная структура об этом знать не будет.

Требования к заемщику

Клиенты, решившие подать заявку на получение кредита, должны выполнить следующие условия кредитования:

- Гражданство – РФ;

- Наличие постоянной или временной прописки в регионе присутствия кредитора – не менее полугода. Если речь идет о регистрации по месту пребывания, она не должна заканчиваться раньше, чем срок закрытия кредита;

- Возраст – от 22 до 75 лет (на момент предоставления и погашения займа);

- Общий трудовой стаж – от 12 месяцев;

- Стаж работы на текущем месте (кроме пенсионеров) – больше 3 месяцев;

- Уровень заработка – достаточно большой для того, чтобы сумма обязательного платежа не превышает 50% от общих доходов;

- Наличие мобильного телефона.

Банк «Пойдем!» предоставляет кредиты всем категориям пенсионеров, заявителям, доходы которых формируются за счет сдачи собственного имущества в аренду, и самозанятым физическим лицам, чей срок трудовой деятельности составляет не меньше 1 года. Подать заявку на получение кредита могут и индивидуальные предприниматели, но лишь при условии, что деньги будут потрачены не на коммерческие цели.

Почему не стоит идти в МФО?

Как мы уже поняли, Тинькофф может отказать потенциальному заемщику, если узнает о низком кредитном рейтинге. Что делать в таком случае? По крайней мере, точно не стоит обращаться в микрофинансовые организации, дающие займы до зарплаты. Дело в том, что они подойдут только в случае скорого поступления денег и если вы уверены в быстром погашении задолженности.

К тому же, микрозаймы обычно выдаются в очень малой сумме. Решение принимается также на основании банковской истории клиента, но высокие риски кредитора компенсируются огромной процентной ставкой.

Обещанные 30-50 тысяч рублей, как правило, недоступны, и клиент сможет рассчитывать на совсем небольшую сумму. Посчитаем на простом примере. Клиент обратился за 15 тысячами рублей в МФО на 30 дней. Процентная ставка составит 1%, а переплата согласно ней 4 500 рублей. Таким образом, через месяц придется выплатить уже 19 500 рублей.

Прежде чем подписать кредитный договор, внимательно прочитайте все его условия и подсчитайте реальную процентную ставку. В пересчете она оказывается выше 400% годовых. По закону заемщик имеет право узнать все условия кредитования до того, как заберет деньги. Это правило действует и при микрофинансировании.

https://youtube.com/watch?v=yJuNl5srqAA

Необходимые документы

Перечень обязательных к предоставлению бумаг, во-первых, достаточно мал, а во-вторых — зависит от статуса заемщика. Так, например, только что пришедшим новым клиентам нужно предъявить российский внутренний паспорт, любой второй подтверждающий личность документ (ИНН, СНИЛС, водительское удостоверение и т.д.), а также справку о доходах по форме банка или по форме 2-НДФЛ. И то, если заемщик обратился в банк за программой «Мини-кредит», бумагу о доходах никто не попросит.

Пенсионерам нужно предоставить паспорт, пенсионное удостоверение, а также справку из ПФР о размере ежемесячно выплачиваемой пенсии.

Передача данных в один клик

Подачей запросов в НБКИ занимаются кредитные менеджеры. На рабочем месте у них под рукой всегда лежит планшет или другой гаджет с предварительно установленным специальным приложением «Передача данных в один клик». НБКИ дает всем банкам-партнерам уникальный доступ к этому сервису для более слаженной и систематизированной работы.

Производится операция легко и просто, так как программа «передача данных в один клик» самостоятельно интегрирует полученные данные в файл единого установленного образца. Все, что нужно сделать менеджеру, это заполнить формальные поля с данными в программе «Эксель» версии любого года, либо в какой-нибудь управленческой программе по типу 1С. После запуска «Передачи данных в один клик» система создает файл формата TUTDF и переносит туда все сведения. После формирования запроса дело остается за малым: отправить его в НБКИ.

Казалось бы, зачем это знать заемщику. Все дело в том, что по такой же системе банк не только отправляет запросы относительно кредитных историй потенциальных клиентов, но и вносит свежайшие сведения относительно уже действующих заемщиков. Таким образом, если у вас кредит в банке, сотрудничающем с НБКИ, информация о малейшей просрочке или неполадке тут же отразится в соответствующем разделе, так как менеджер передаст данные за считанные минуты.

Как проверяют кредитную историю в банках, и для чего это делают

Кредитные банковские продукты с такой интенсивностью распространяются, что граждане стараются избежать проведения выплат по займу. Но каждый факт просрочек фиксируется. Каждая форс-мажорная ситуация (хроническое заболевание, проблемы с финансами и работой) непредсказуема. Информация из кредитной истории полностью откроет банковским специалистам о прежних займах человека, о его выплатах, предоставив целую систему расчета.

Хорошая кредитная история гарантирует человеку финансовую стабильность. При наличии положительного «послужного списка», который состоит из своевременно погашенных кредитов, даже, если эти финансовые учреждения имеют экспресс характер. При аналогичном положении, плохой истории человеку сложно пользоваться банковскими продуктами. Банки должны быть уверены в том, что клиент отдаст занимаемые средства своевременно с процентами. Причина просрочек не будет учитываться.

Для банковских учреждений, предоставляющих кредиты, важно соблюдение следующих условий людьми

Были погашены все кредиты в других и данном банке (важен факт, а не причины просрочек);

Клиент должен быть открыт для сотрудничества с банком: обращаться за помощью, вносить обязательные платежи, отвечать кредитным специалистам на звонки, если таковые будут поступать. При игнорировании банк усомнится в добропорядочности клиента;

В кредитной истории уточняется дополнительно информация по аргументированным причинам просрочек. Должны быть указаны меры, предпринятые для устранения проблемы

Важно, чтобы после применения действий и отсрочек была закрыта задолженность;