Требования к клиентам и документации

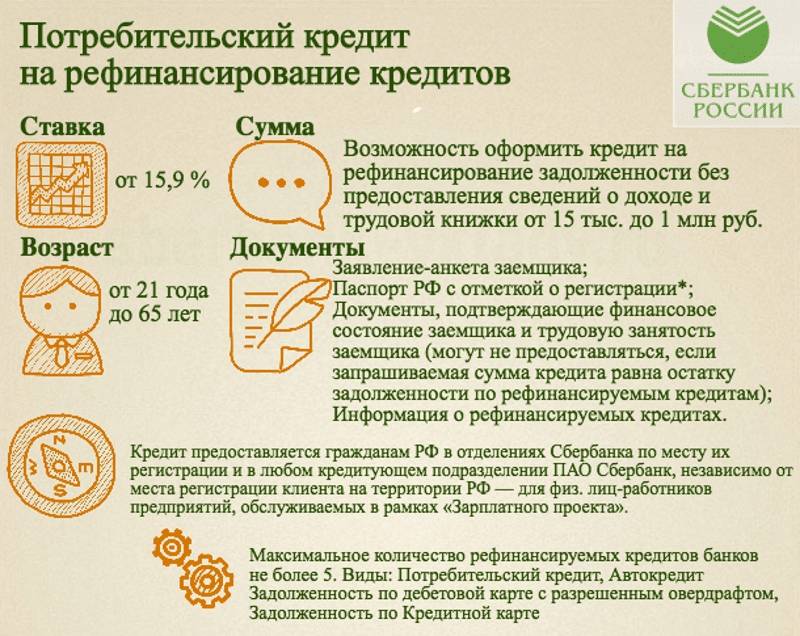

Подать заявку в Сбербанк на рефинансирование через потребительский кредит имеют возможность граждане России в возрасте от 21 до 65 лет.

Подать заявку в Сбербанк на рефинансирование через потребительский кредит имеют возможность граждане России в возрасте от 21 до 65 лет.

Потенциальный клиент должен быть трудоустроен:

- не менее полгода на актуальном рабочем месте;

- общий срок трудовой деятельности за последние пять лет — не меньше года.

Последнее требование не накладывается на пенсионеров, физические лица, получающие выплаты на счёт, открытый в Сбербанке.

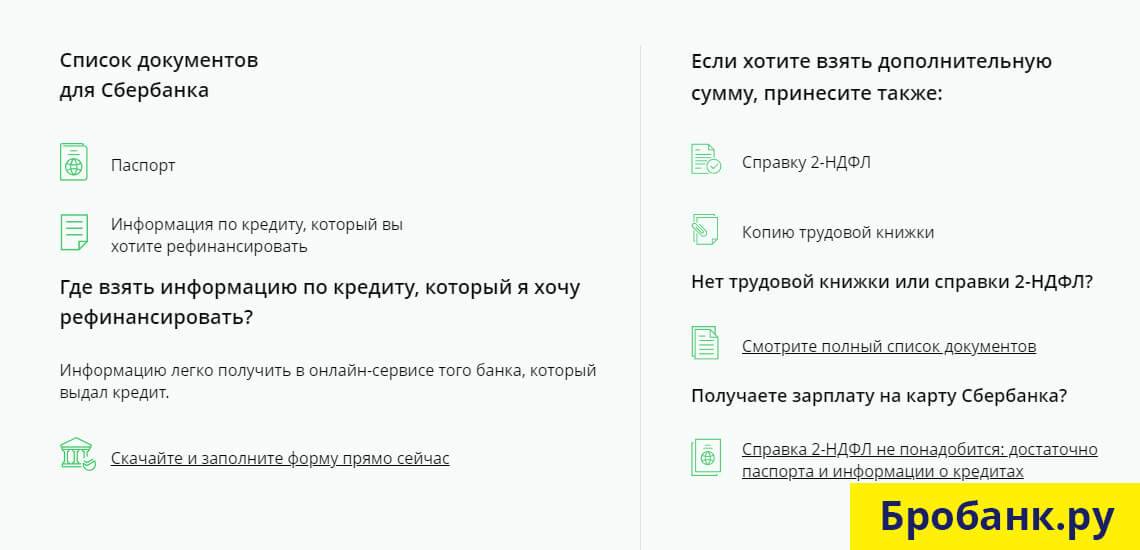

Для рассмотрения заявки на перекредитование банк требует такие документы:

- Анкета. Заявление-образец доступен для просмотра онлайн на официальной странице Сбербанка.

- Паспорт гражданина РФ с постоянной регистрацией;

- Справка по месту регистрации (для физических лиц, имеющих временную регистрацию);

- Документация, заверяющая финансовую стабильность и состоятельность физического лица;

- Документация по кредитам, на которые будет проводиться рефинансирование.

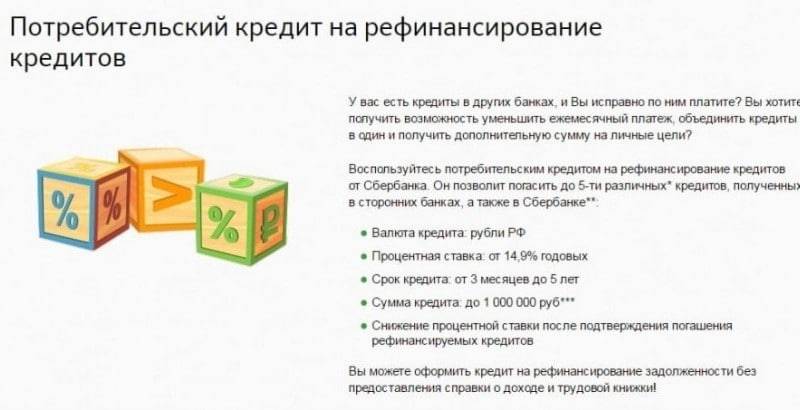

Процедура перекредитования

В том случае, если заемщик имеет несколько кредитов, хотя бы один из которых взять не в Сбербанке, он может подать заявку на рефинансирование своей задолженности. Суть рефинансирования в том, что Сбербанк объединит все кредиты заемщика в один, посредством выкупа его долгов у других банков. Механизм выкупа долгов отлажен, так что это клиента беспокоить не должно.

- Начинается все с подачи заявки, к которой заемщик обязательно должен приложить необходимый пакет документов.

- Если заявка будет одобрена Сбербанком, тот уведомляет заемщика, что тот может явиться в отделение Сбербанка для подписания документов.

- Согласовав все существенные условия и заключив новый кредитный договор, заемщик вступает в новые кредитные правоотношения.

Долг заемщика, разумеется, не списывается. Если он был должен, например 650 000 рублей по всем кредитам, он их и будет выплачивать. Но делать это он будет уже на более выгодных условиях. График платежей будет пересмотрен, и свою задолженность он будет постепенно покрывать 1 платежом в месяц, а не несколькими платежами как раньше.

Условия перекредитования

Провести процедуру рефинансирования Сбербанку несложно, но необходимо убедить организацию в том, что вы выгодный клиент. Нужно понимать, что кому попало рефинансировать задолженность Сбербанк не будет, только тем клиентам, которые по-настоящему могут и готовы выйти из затруднительного финансового положения цивилизованным путем. Кроме общих требований, которые предъявляет кредитная организация по отношению ко всем своим должникам, Сбербанк потребует:

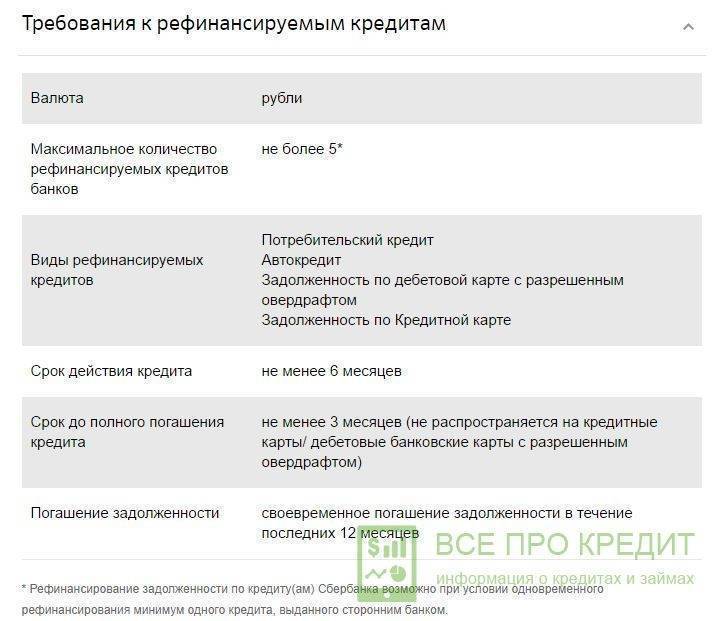

- чтобы заявитель, претендующий на рефинансирование кредита, исправно платил по своим текущим долгам в течение как минимум 1 года;

- чтобы все его задолженности были старше 180 дней;

- чтобы до конца действующих кредитных договоров оставалось не меньше 3 месяцев;

- чтобы ни одна рефинансируемая задолженность ранее не рестурктурировалась где-либо;

- чтобы хоть один кредит был приобретен не в Сбербанке.

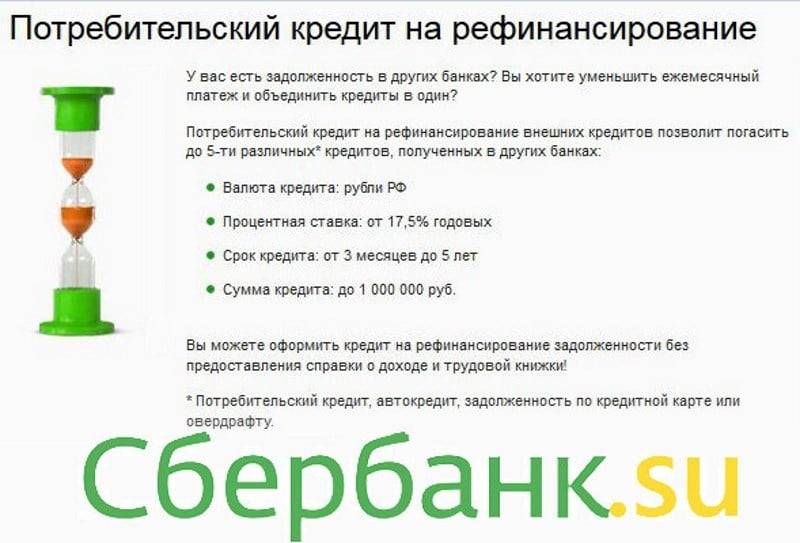

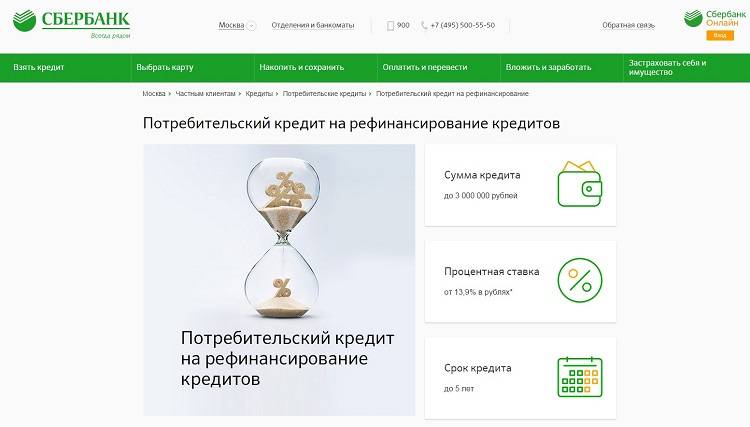

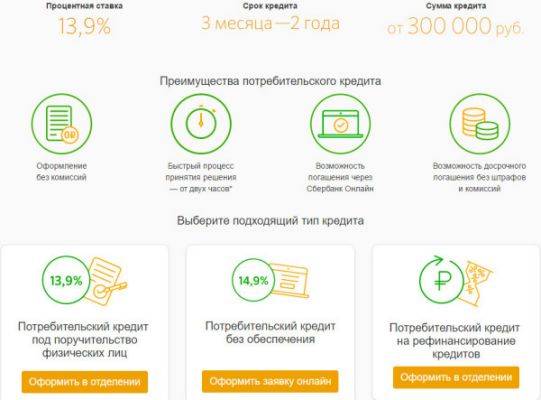

Сбербанк предлагает должнику рефинансировать до пяти кредитов. Если среди них есть ипотека, условия будут еще лучше. Если ипотеки нет, то после одобрения рефинансирования ставка по новому кредиту будет 13,5% годовых ни больше, ни меньше! Общая сумма задолженности не должна перевалить за 3 000 000 рублей, а минимальный остаток долга по рефинансируемым долгам должен быть не меньше 30 000 рублей.

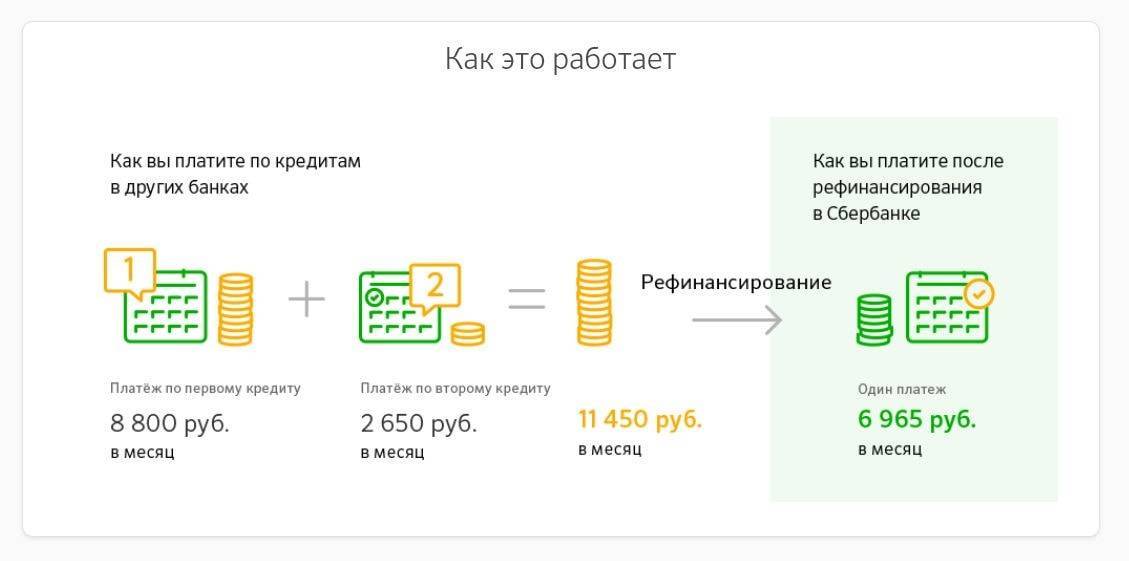

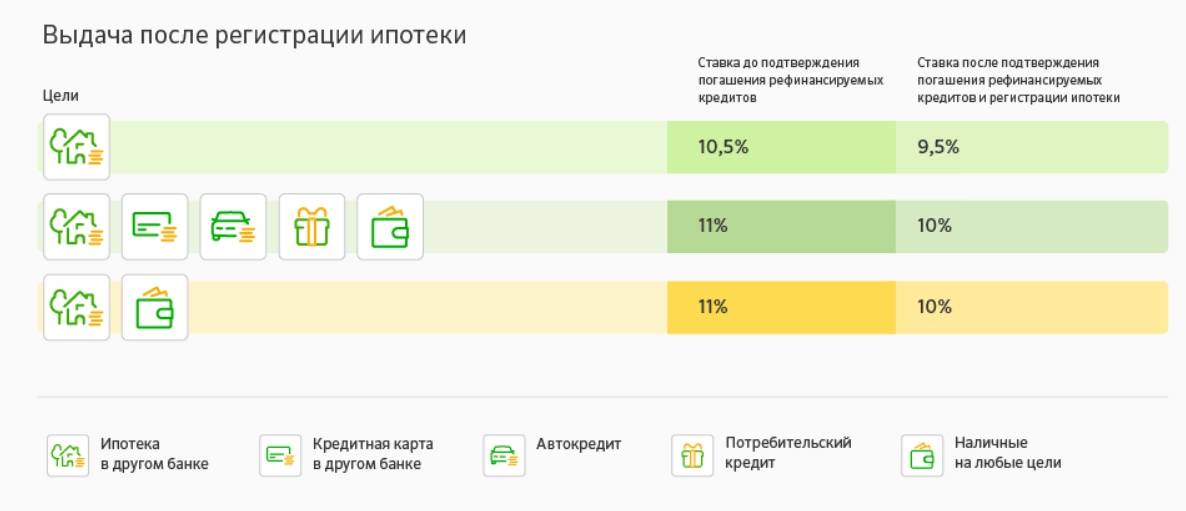

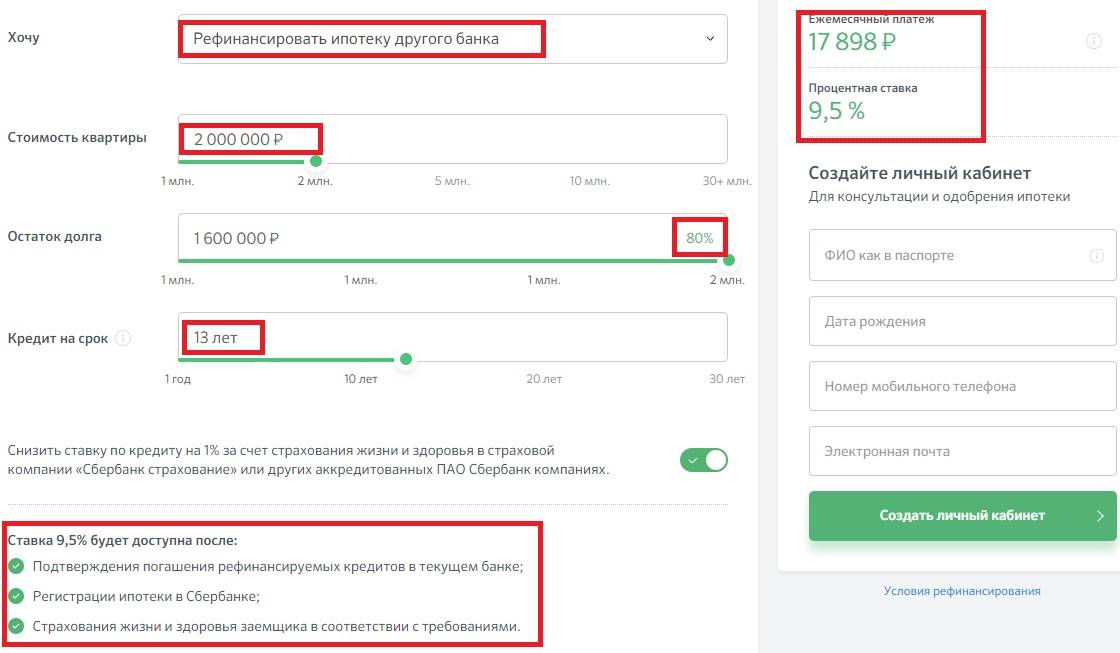

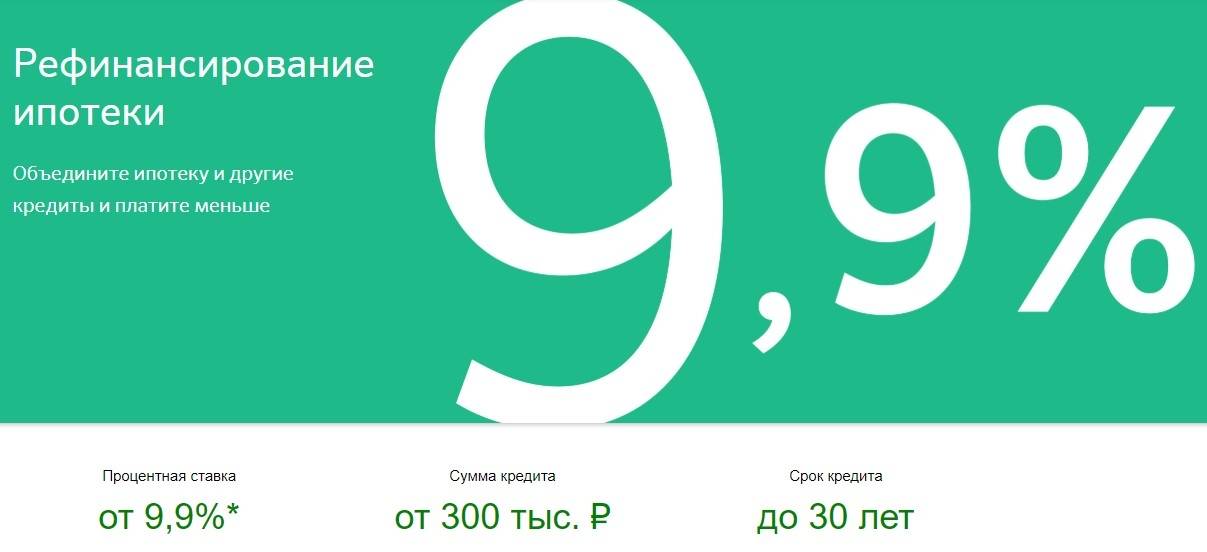

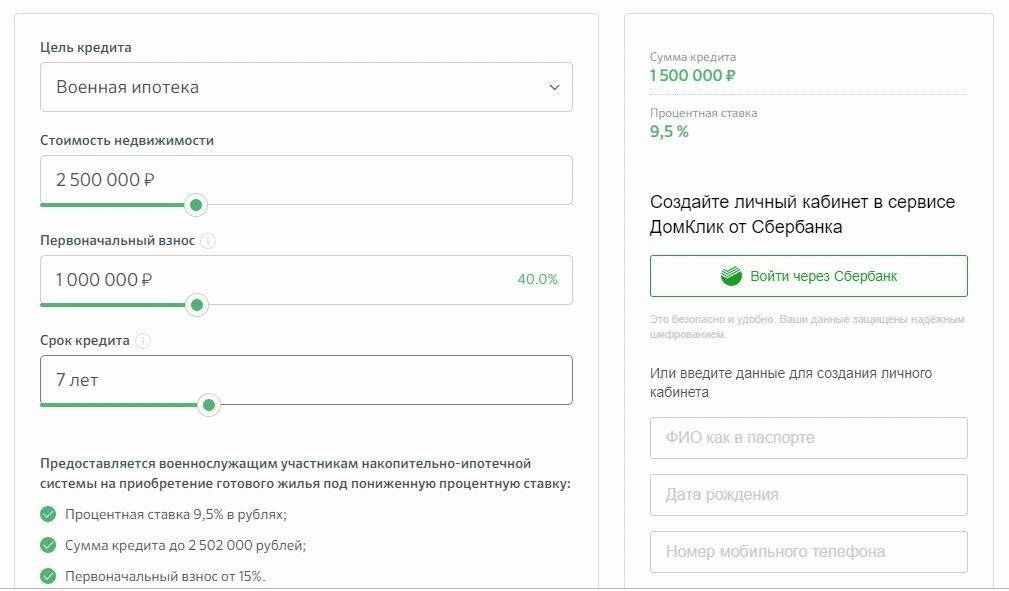

Допустимо растянуть кредитную задолженность на срок до 5 лет. Если в составе кредитов есть ипотека, то срок договора может быть растянут до 30 лет при процентной ставке 9,5%. Хотя долг заемщика никуда не денется, но долговая нагрузка на него заметно снизится. Как это работает?

Предположим заемщик, обратившийся за рефинансированием кредита в Сбербанк, каждый месяц выплачивает по 8802 рубля автокредит и по 2655 рублей потребительский кредит за бытовую технику. Его общая месячная долговая нагрузка 11457 рублей – немало. После рефинансирования оба кредита будут объединены в один, уменьшится процентная ставка и увеличится срок кредитования. В итоге вместо 11457 рублей заемщик каждый месяц будет платить по 6970 рублей. Вот вам и реальное снижение долгового бремени, хотя, конечно, платить придется гораздо дольше.

Какие документы потребуются?

Рефинансирование является неплохим способом разобраться с проблемными кредитами. Это, конечно, не идеальный способ, но когда заемщик пребывает в отчаянии эта та спасительная ниточка, за которую хочется ухватиться. Для того чтобы заявку на рефинансирование рассмотрели в кротчайшие сроки, нужно заполнять ее с помощью консультанта Сбербанка. К заявке придется приложить:

- свой паспорт гражданина РФ, в котором должна быть отметка о регистрации;

- документацию, подтверждающую доход, а также трудовую занятость;

- кредитные договоры по займам, которые требуется рефинансировать.

Разумеется, данный перечень нельзя считать окончательным. Сбербанк оставляет за собой право его немного пересмотреть, добавив какие-то дополнительные документы. Также работники Сбербанка могут запросить дополнительные сведения о заемщике, это вполне законно и надо быть к этому готовым.

Итак, Сбербанк в числе прочих банков предлагает процедуру рефинансирования для физических лиц. Мы обсудили, что эта процедура собой представляет, как она проводится и почему заемщику выгодно на нее «подписаться». Можно, конечно рассмотреть и другие банки, которые тоже предлагают рефинансирование, но на сегодняшний день Сбербанк предлагает в совокупности лучшие условия. Можете в этом сами убедиться, посетив сайт Сбербанка, а мы на этом заканчиваем и желаем вам удачи!

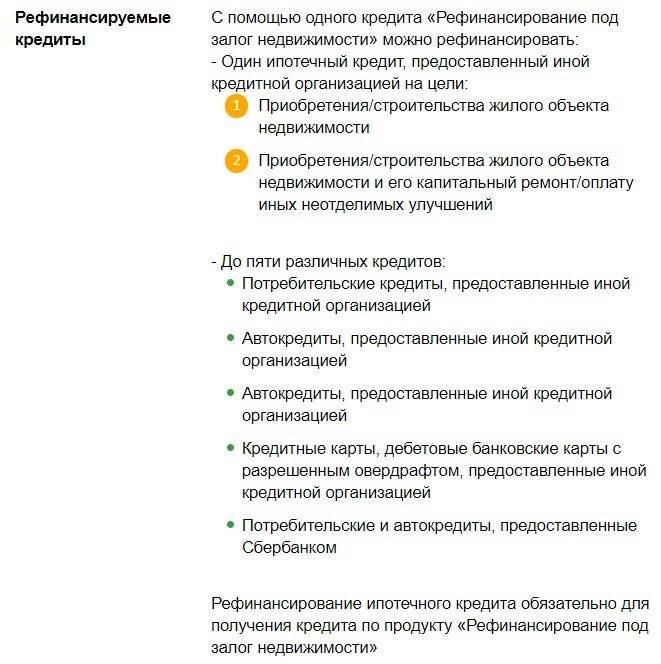

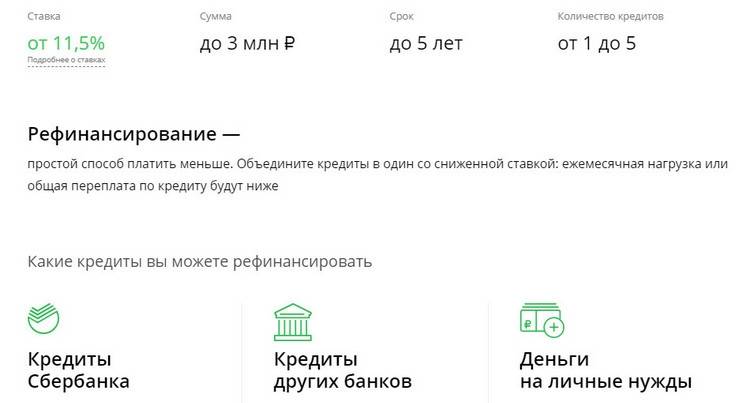

Какие кредиты можно рефинансировать в Сбербанке

Список рефинансируемых кредитов:

- Рефинансирование потребительского кредита Сбербанка;

- Рефинансирование потребительских кредитов других банков;

- Рефинансирование Кредитной карты других банков;

- Рефинансирование Дебетовой карты с овердрафтом;

- Рефинансирование автокредита полученного в Сбербанке;

- Рефинансирование автокредита полученного в другом банке;

- Рефинансирование ипотечных кредитов других банков;

- Рефинансирование ипотечных кредитов Сбербанка.

ТРЕБОВАНИЯ К РЕФИНАНСИРУЕМЫМ КРЕДИТАМ:

- Не менее 180-ти календарных дней с момента получения рефинансируемого кредита;

- Не менее 90 календарных дней до окончания действующего кредитного договора;

- Своевременные ежемесячные платежи в течение последних 12 месяцев;

- Реструктуризация по рефинансируемым кредитам не проводилась.

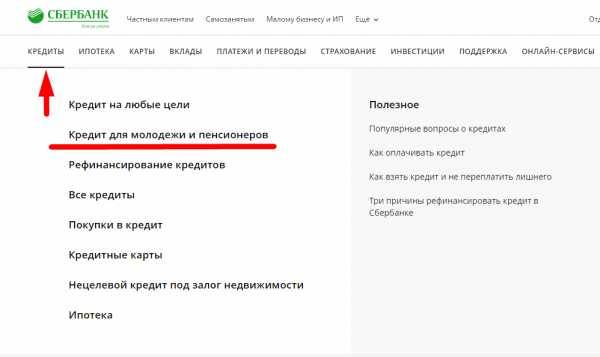

Рефинансирование имеющегося кредита в Сбербанке для физических лиц: категории и виды возможных займов

Сбербанк может осуществлять рефинансирование таких видов кредитов:

Рефинансирование потребительских кредитов. Потребительские кредиты являются наиболее распространённой услугой в сфере выдачи займов – они подразумевает получение заявителем определённой суммы средств без указания назначения полученных денег – лицо может использовать их в любых целях. Процедура перекредитования таких займов имеет определённые ограничения по возможной сумме тела долгового обязательства – её максимальная величина будет зависеть от платёжеспособности заявителя и от количества взятых ссуд, которые кредитор собирается таким образом погасить.

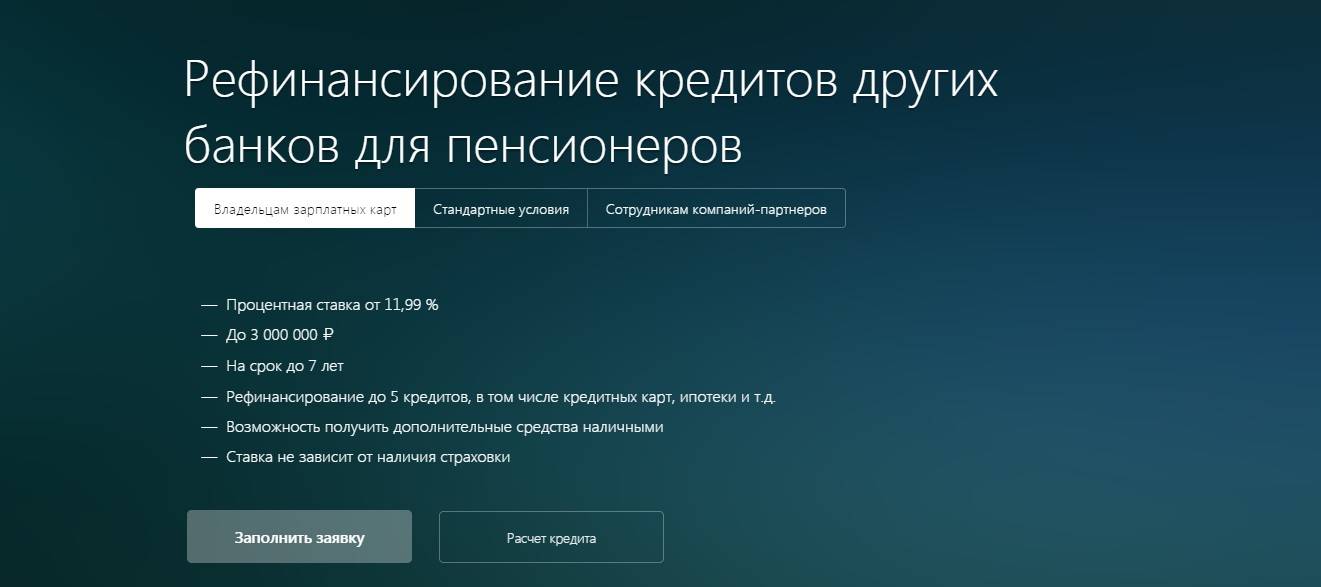

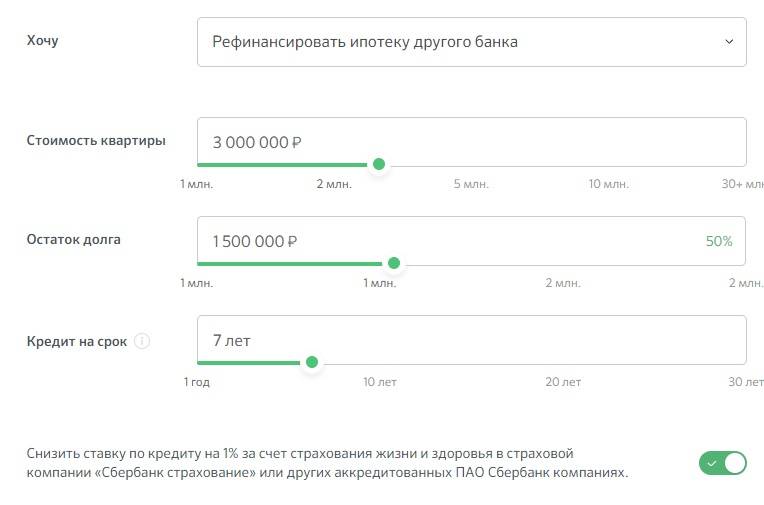

Рефинансирование ипотечного кредита в Сбербанке. Под ипотечными кредитами понимают оформление целевого займа для покупки недвижимости. Поскольку стоимость недвижимости в нашей стране достигает значительных размеров, то период, в течение которого погашаются имеющиеся долги, самый длительный по сравнению с другими займами. В связи с этим процедура перекредитования ипотеки в Сбербанке даже при небольшой разнице в процентной ставке (от 1%) в итоге может дать значительную экономию средств для заёмщика.

Рефинансирование автокредитов. Оформление кредитов на покупку транспортного средства также является одной из наиболее популярных услуг, к которым прибегают граждане нашей страны

Сбербанк осуществляет перекредитование и таких видов целевых займов, но в таком случае необходимо обращать внимание на основные условия первоначального кредита для того, чтобы иметь определённую выгоду.

Одним из наиболее частых спорных моментов рефинансирования кредитов является необходимость согласия банка, в котором кредитор хочет досрочно погасить своё обязательство. При оформлении первоначального займа клиент подписывает договор, в котором чётко указываются даты выплат и необходимые к перечислению суммы. В случае досрочного погашения, естественно, такая процедура произойдёт вразрез с приложенным графиком и письменное согласие банка является необходимым.

Основные требования к заемщику кредита на рефинансирование

- Гражданство РФ

- Регистрация на территории РФ

- Возраст не менее 21 года

- Возраст на момент возврата кредита — не более 65 лет

- Стаж работы на последнем месте не менее 6 месяцев на текущем месте работы и не менее 1 года общего стажа за последние 5 лет

- Отсутствие негативной кредитной истории

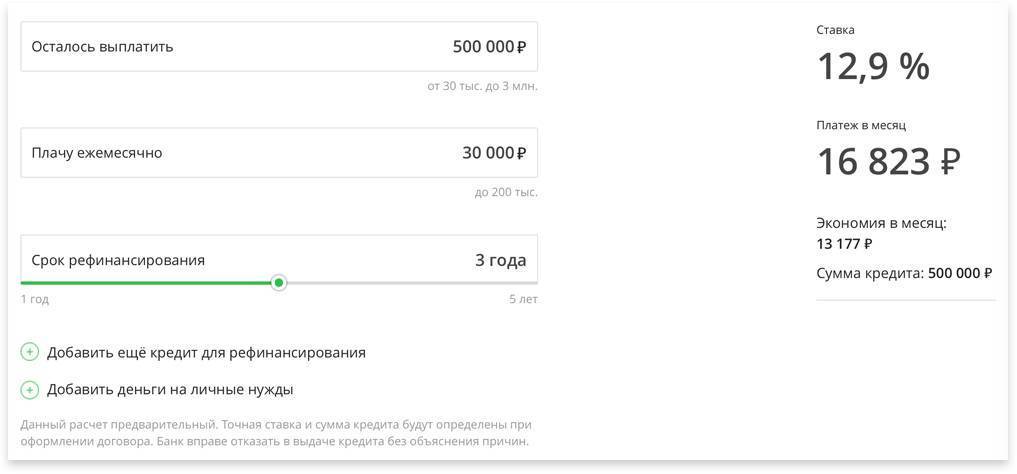

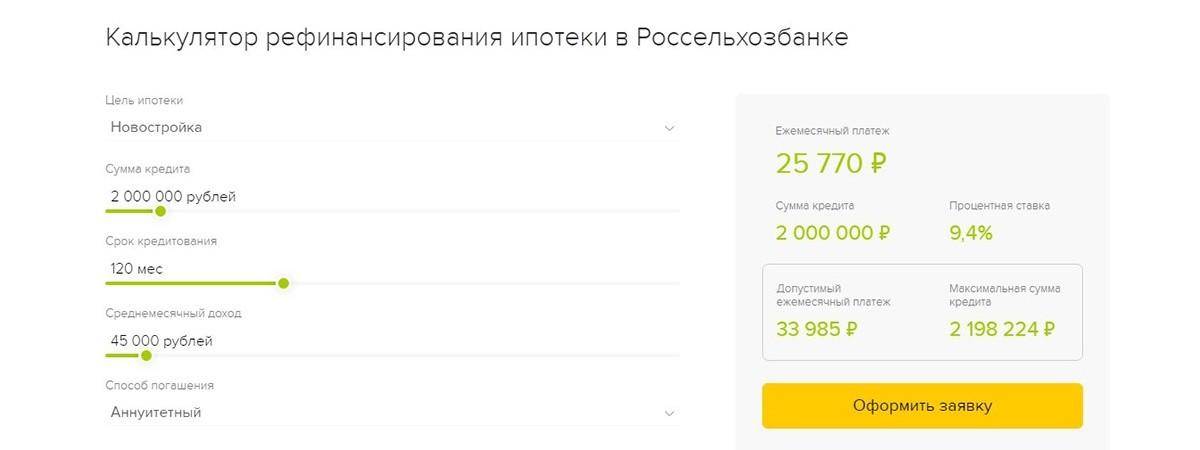

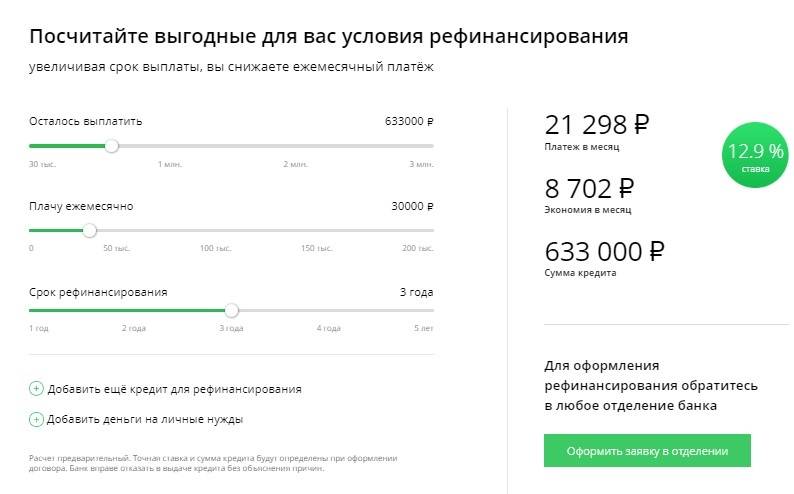

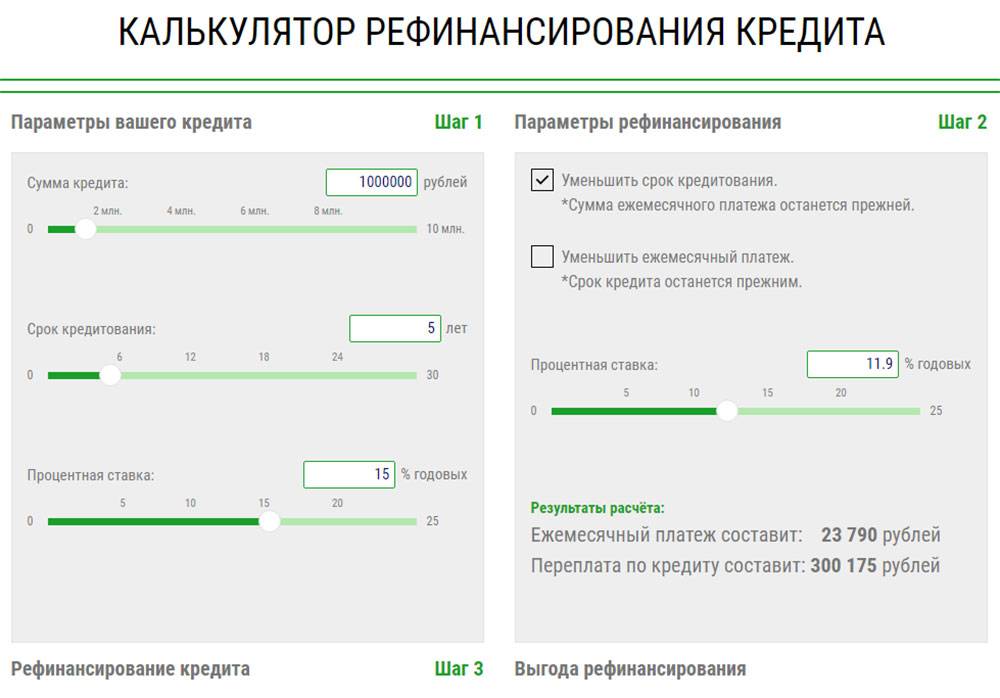

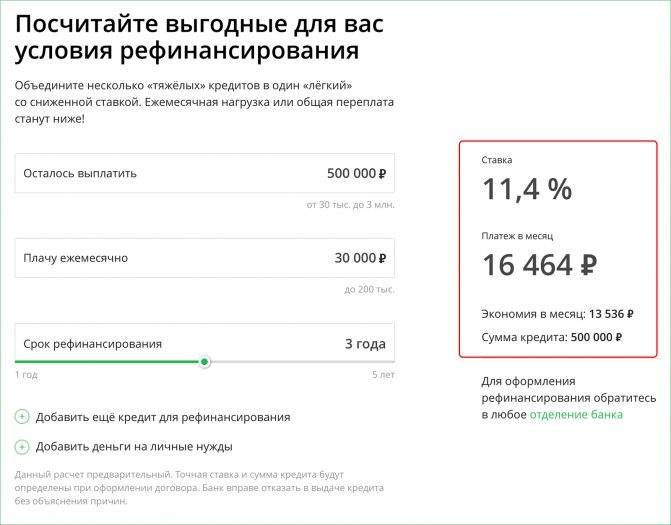

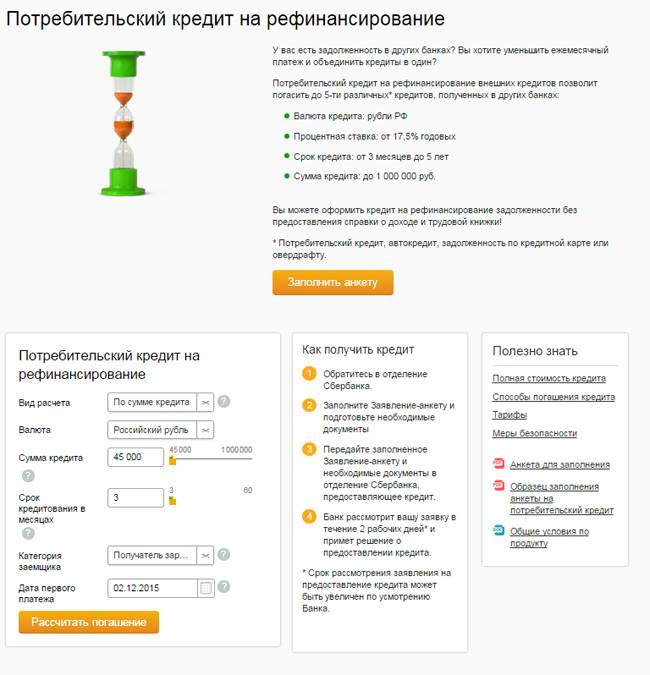

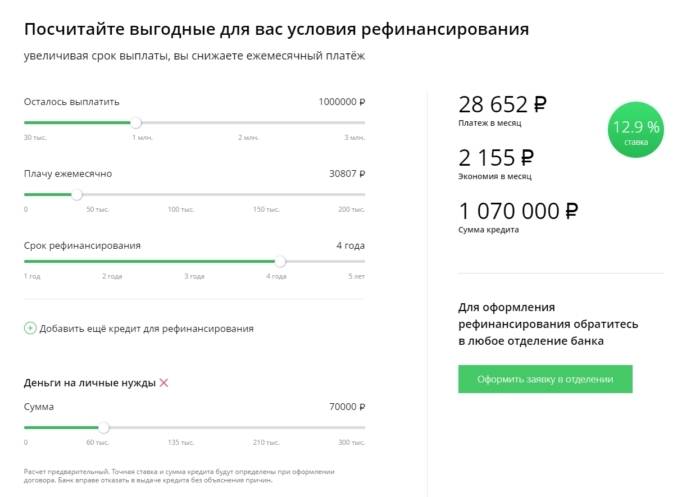

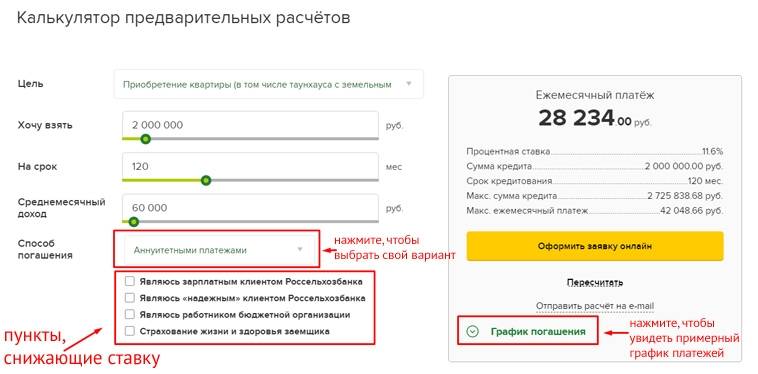

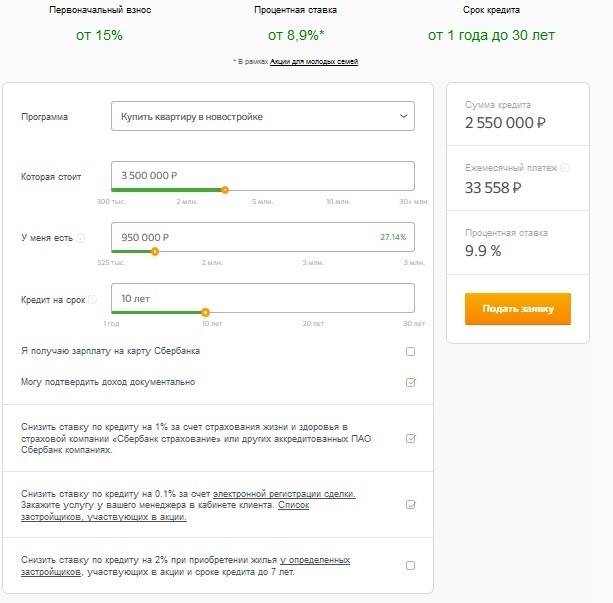

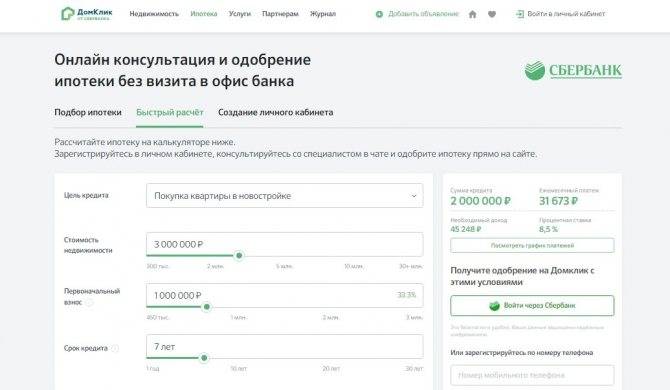

Калькулятор рефинансирования кредита Сбербанка рассчитает все нужные показатели и поможет определить: новый размер ежемесячного платежа, переплату по новому кредиту, как изменится общая переплата, как изменится срок кредита.

Просто введите в онлайн калькулятор информацию о текущем кредите и параметры рефинансирования — все остальное он сделает за Вас.

Рефинансирование кредита в Сбербанке по отзывам клиентов проводится быстро и грамотно. Пакет документов совпадет с тем, который нужен для получения обычного кредитного займа. При походе в банк обязательно захватите кредитный договор, который заключался с первым банком.

Если результаты расчета Вас устраивают, можете заполнить онлайн анкету на официальном сайте банка и отправить заявку, или обратится в отделение банка напрямую.

Какие кредиты рефинансируются Сбербанком?

По условиям, опубликованным на официальном сайте (в случае если заемщик удовлетворяет требованиям Сбербанка), можно произвести рефинансирование следующих займов других банков:

- потребительский наличными;

- автокредит;

- ипотека;

- перечисленных на кредитную карту.

То есть возможно перекредитование любых договоров на пользование средствами кредитных организаций. Но каждый рефинансированный займ несет в себе ряд особенностей, которые необходимо учитывать, чтобы перекредитоваться в Сбербанке.

Ссуда на личные нужды для погашения действующего займа

На практике рефинансирование работает следующим образом. Например, имеется несколько потребительских кредитов, оформленных не только в Москве, но и в других регионах. В какой-то момент средств для погашения действующих займов не хватает. Принято решение воспользоваться программой рефинансирования, предложенной Сбербанком. Теперь нет необходимости перечислять деньги в другие банки. Кредит один, и его процентная ставка снижена.

Сбербанк самостоятельно (после подписания договора о рефинансировании) перечислит в другие банки деньги для погашения кредита. Вам остается лишь своевременно выплачивать часть тела займа и проценты. Нет необходимости тратить время и деньги на посещения офисов других банков. Все операции по погашению кредита в Сбербанке доступны в личном кабинете, нужен лишь доступ к интернету. Есть также возможность погашать задолженность при помощи специально разработанного приложения для смартфонов.

Потребительский, ипотека и автокредит

Задолженность может образоваться и по вышеперечисленным кредитам, взятым в Сбербанке. В данной ситуации достаточно даже одного займа, оформленного в другом финансовом учреждении, для того, чтобы руководство Сбербанка одобрило рефинансирование. То же касается и ипотечных займов. В результате переоформления квартира или дом становится залоговым имуществом банковской структуры, выдавшей средства для перекредитования.

Карты с разрешенным овердрафтом

Сбербанк, как и любое другое финансовое учреждение, неохотно выполняет рефинансирование данных продуктов. Нет гарантий, что сразу же после закрытия образовавшейся задолженности заемщик не воспользуется овердрафтом снова. Заставлять расторгнуть договор на банковское обслуживание также никто права не имеет. Достаточно отказаться от овердрафта.

Напомним, что под данным термином подразумевается возможность снимать с карты или счета больше, чем положили. Такой кредит удобен, но и процентная ставка достаточно велика. Обратитесь в банк, откажитесь от данного кредита на будущее, перестаньте пользоваться карточкой после установки нулевого баланса. Не повторяйте ошибок, и вам не придется обращаться за рефинансированием карточных кредитов в Сберегательный или другой банк.

С места в карьер – считаем неустойку и пытаемся вникнуть в суть кредита

Пусть вы по кредиту должны возвращать ежемесячно 5 тысяч рублей. Эта сумма вас вполне устраивала, она с лихвой вписывается в вашу пенсию в 13 тысяч.

Таким образом, неустойка за день неуплаты составляет – 2 рубля 74 копейки; за месяц – 82,19.

Вы задержали и второй месяц и уже должны банку – 10082, 19.

За второй месяц ваша неустойка уже составит – 165,74 руб.

Задержка за третий месяц приведёт к сумме долга – 15165,74 (заметим, мы уже вышли за границу пенсии и самостоятельно справиться в долгом в любом случае не сможем).

Неустойка к концу третьего месяца составит – 249 рублей 30 копеек.

И так дальше, сумма долга будет расти и этот рост не остановить, если не платить, конечно

Но важно уже будет и другое

Теперь в каждом российском банке от Калининграда до Владивостока знают, что «Иванов Иван Иванович, человек, на фамилии которого держится вся страна», честно проработавший 40 лет сварщиком на своём Северодвинском заводе, приложившим руку к строительству всех новейших подводных лодок Российской Федерации – жулик! Вот такие метаморфозы могут произойти с этими кредитами.

Рассчитать и оформить

Проще всего предполагаемую выгоду рассчитать на калькуляторе – не обычном, а специальном, где в поля нужно вбить следующую информацию:

Срок, в течение которого осталось выплачивать кредит.

Текущую процентную ставку.

Новую процентную ставку, предлагаемую Сбербанком.

Сумму, подлежащую к уплате на текущий момент.

Расчет необходимо сделать по каждому кредиту. Некоторые калькуляторы рефинансирования позволяют ввести параметры одновременно для нескольких кредитных продуктов, чтобы получить единую картину. Стоит провести эту процедуру перед тем, как оформить рефинансирование. Если выгода будет небольшой (вы выиграете не больше, чем 3 % в год), то оформление можно даже не затевать, особенно если до конца выплаты осталось менее года. Взять кредит в данном случае – неоправданно трудозатратно.

Оформить онлайн заявку в Сбербанке нельзя. Проходит рефинансирование только очно. Придется обращаться в офис со всем пакетом документов.

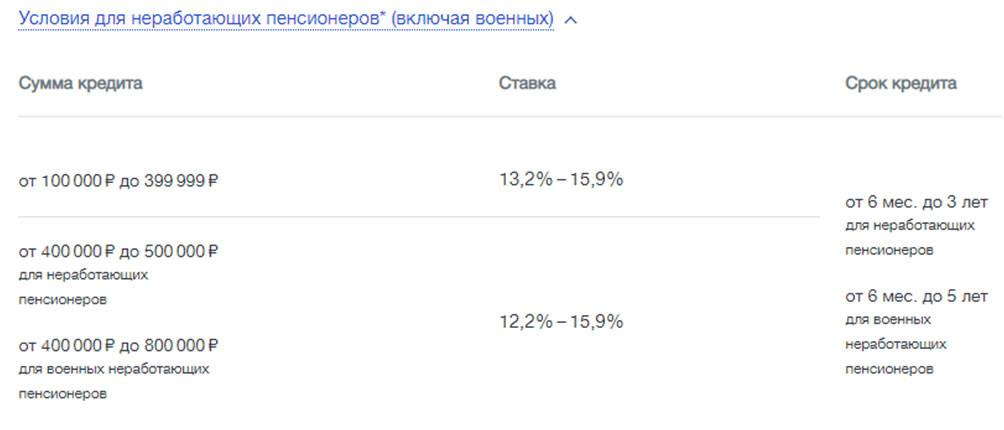

Специальные требования к пенсионерам при рефинансировании

При оформлении перекредитования к получателям пенсий предъявляются следующие требования:

- Пенсионер погасит новый заем до того, как ему исполнится 65 лет. При невыполнении данного требования понадобится привлекать поручителей.

- Гражданин должен быть постоянно либо временно прописан в Российской Федерации.

- Должны иметься бумаги, посредством которых пенсионер может подтвердить размер своего ежемесячного дохода от пенсионных выплат.

- КИ гражданина должна быть положительной.

Как видите, из особых требований здесь можно выделить разве что требование к возрасту. Мало какой банк будет оформлять новый кредит человеку, который старше 70 лет.

Особенности программы рефинансирования

Рассматривая, как сделать рефинансирование кредитов в Сбербанке, важно проанализировать следующие особенности предоставленной услуги:

- Получаются суммы в качестве кредита в национальной валюте (российские рубли).

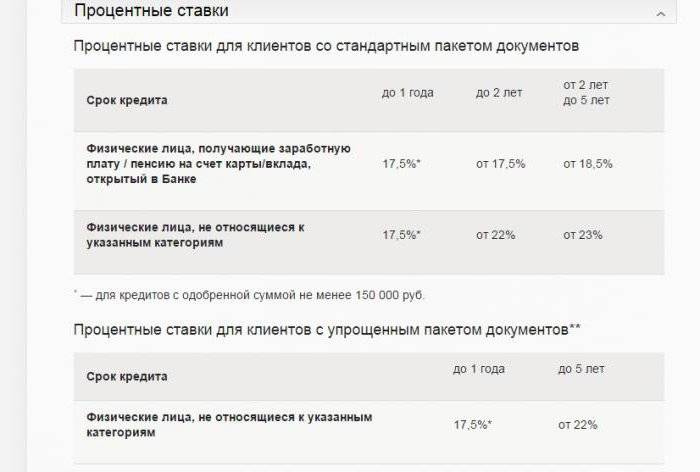

- Процентные ставки могут варьироваться, размер устанавливается в год от 12,9%, при этом, назначается в индивидуальном порядке, с учетом текущего положения клиента.

- Кредит предоставляется заемщику на срок в пределах до 5 лет, что позволит рассчитывать на получение наиболее выгодных условий выплаты средств.

- Согласно правилам предоставления денег банком, размер данной ссуды составляет не более чем три миллиона российских рублей.

- Заявка на рефинансирование кредитных средств принимается только по обращению в офис Сбербанка.

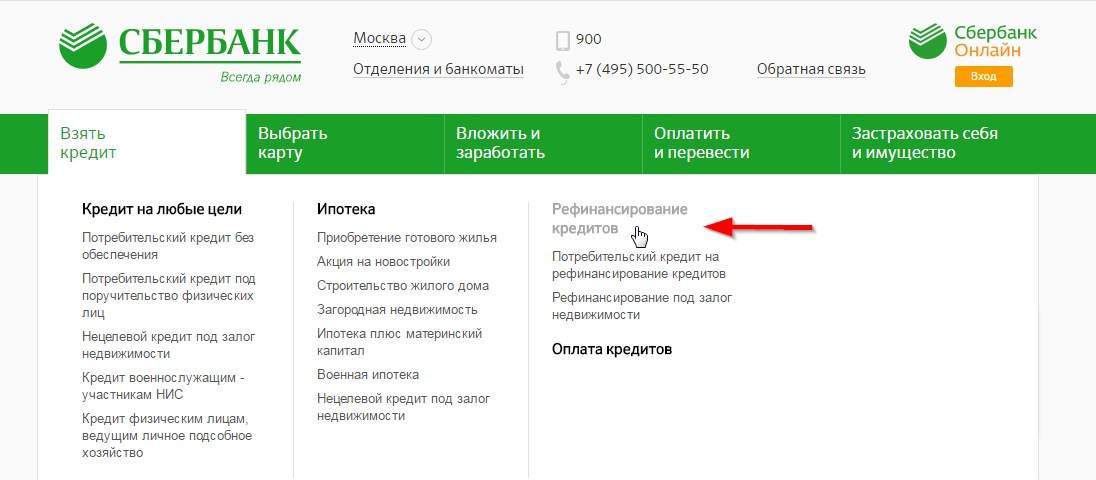

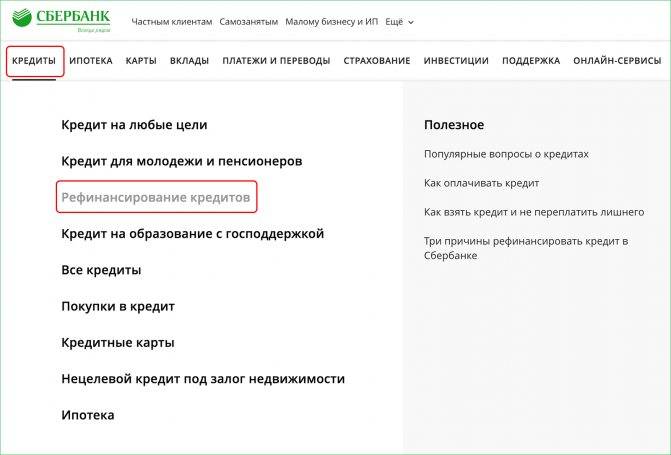

Что такое рефинансирование в Сбербанке

Скажем, у вас уже есть один или несколько кредитов, которые вы оформили ранее. Процент по ним достаточно высокий – 18, 19, а может, даже больше. Графики платежей у каждого займа свои. Но в месяц по нескольким (в том числе и по кредитной карте или карте с овердрафтом) набегают немалые платежи, причем пятую часть всей сумму составляют проценты. Все это утомляет – можно запутаться с датами внесения платежей. Или просто попасть в финансовую яму – крупные ежемесячные выплаты бьют по карману. Выходом для многих становится рефинансирование в Сбербанке под единый сниженный процент, величина которого равняется 12,5 % – 13,5 %.

Что такое рефинансирование? Это перекредитование одного или нескольких кредитов. Вам выдается сумма, которая полностью покрывает ваши кредитные обязательства (до 5 штук) перед другими банками. И вам остается выплачивать всего один заем под более низкий процент, за счет чего и сумма ежемесячных платежей становится ниже.

Как его оформить? Процедура достаточно ясна и понятна. Вам необходимо только подготовить пакет документов и обратиться с ним в офис банка. Решение будет принято в течение двух рабочих дней.

Чтобы перекредитовать займы, который ранее выдал вам Сбербанк России, необходимо присоединить к ним минимум один сторонний займ. То есть, рефинансирование действующего кредита, выданного им самим, Сбербанк осуществит только в том случае, если у вас есть еще хотя бы один кредит, не до конца выплаченный в другом банке, и вы готовы его рефинансировать в рамках программы.

Для своих клиентов

Кредит на рефинансирование кредитов Сбербанк особенно охотно выдает тем клиентам, у которых все кредитные обязательства сосредоточены в сторонних кредитно-финансовых организациях. Но можно ли рефинансировать кредит, взятый в самом Сбербанке? Ответ на этот вопрос положительный, но только если соблюдены несколько условий.

Сбербанк рефинансирует только потребительские кредиты и автокредиты своих клиентов, но только при условии, что клиент одновременно готов рефинансировать минимум один кредит, оформленный в другом банке.

Для займов, полученных в том же банке, то есть в Сбербанке, не действует услуга в отношении кредитных карт и дебетовых карт с овердрафтом. То есть, рефинансирование своих займов, относящихся в группе карточных, банк не делает.

Чтобы еще больше снизить процент, вы можете обратиться с запросом рефинансирования в Сбербанке ипотеки, взятой в стороннем банке. И тогда вы сможете рефинансировать свой же кредит, который брали в Сбербанке на покупку автомобиля или на другие цели (но не на покупку недвижимости), вместе с ипотечным займом всего под 9,5 % годовых

Можно рефинансировать несколько кредитов, взятых в одном и том же банке, например, в ВТБ 24.

Для своих клиентов, особенно тех, которые получают зарплату на его карту, Сбербанк значительно упрощает бумажную волокиту. А так же вы без проблем можете подать онлайн заявку на рефинансирование кредита в Сбербанке

Перекредитование ипотечного кредита, взятого в Сбербанке для физических лиц, в этом же банке невозможно.

Для клиентов других банков

Основное направление деятельности, которое осуществляет в данной области Сбербанк – рефинансирование кредитов других банков.

Рефинансирование других кредитов возможно в двух вариантах:

Потребительское кредитование.

Кредитование под залог недвижимости.

Если вы подходите под условия программы, то вам перекредитуют в Сбербанке следующие займы:

Автокредиты,

Ипотеку,

Потребительские кредиты,

Лимиты на банковских картах (дебетовых и кредитных).

Если вам необходимо рефинансировать ипотеку другого банка, то придется переоформить недвижимость, под нее приобретенную, в залог Сбербанку.

Рефинансирование других кредитов не требует залога или привлечения поручителей.

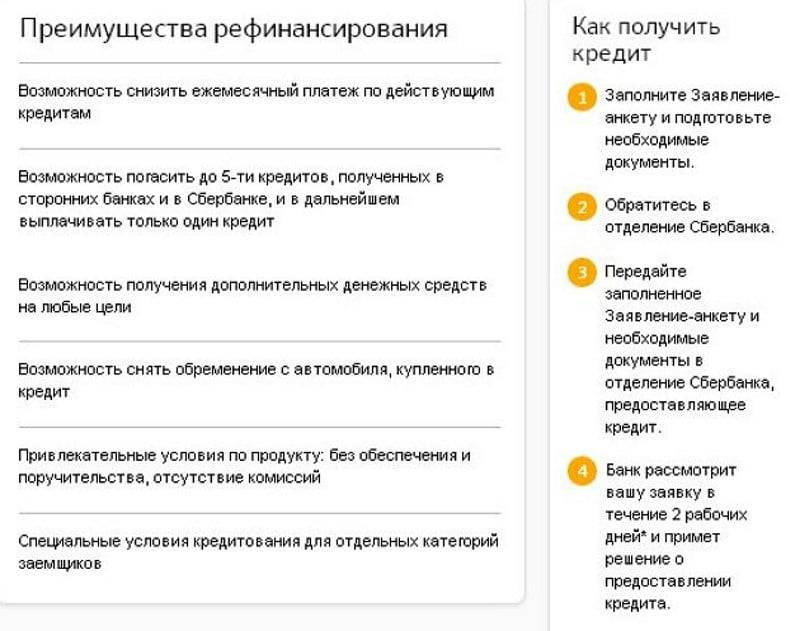

Преимущества и выгода перекредитования в Сбербанке

- Снижение суммы ежемесячных выплат

- Уменьшенная процентная ставка по кредиту

- Отсутствие комиссий и скрытых платежей

- Возможность объединения до 5 кредитов

- Возможность взять дополнительную сумму в кредит

- Консультационная поддержка на всех этапах

- Удобный калькулятор

- Прозрачная схема работы

- Возможное увеличение срока выплаты займа (актуально, если нужно уменьшить давление на семейный бюджет)

- Возможное уменьшение срока погашения кредита (актуально, если текущие доходы позволяют увеличить ежемесячный платеж)

- Подача заявки в режиме онлайн

- Высокая скорость рассмотрения заявки

Рефинансирование Сбербанк

Под данным термином подразумевается слияние кредитов в один, для которого применяется уменьшенная ставка. В результате для плательщика облегчается ежемесячная денежная нагрузка, переплата становится ниже.

Сбербанк предлагает услугу со следующими условиями:

- ставка от 11,4%;

- максимальная сумма – 3 млн. рублей;

- максимальный срок – 5 лет.

Как оформить рефинансирование Сбербанка:

- Подать заявку в банковском офисе, предоставив необходимый комплект документов.

- Дождаться ответа банка. Приняв положительное решение, Сбербанк отправляет необходимые суммы на кредитные счета клиента в других финансовых учреждениях, таким образом переводит все имеющиеся кредиты на себя.

- Клиенту остается погашать единственный кредит вместо нескольких.

Преимущества рефинансирования:

- возможность переоформления кредита под низкий процент, благодаря чему снижается ежемесячная переплата;

- возможность продления сроков погашения, в результате чего сокращается размер ежемесячно вносимой суммы;

- возможность слияния до 5 займов от разных банков в один.

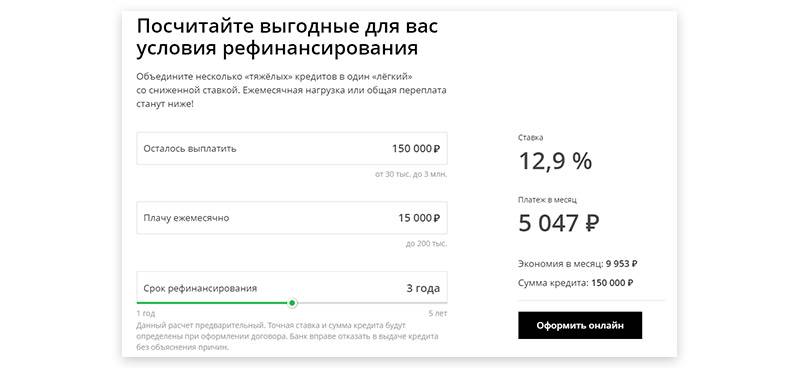

На сайте Сбербанка в разделе «Рефинансирование» встроена расчетная система, позволяющая определить выгодные условия объединения займов. Нужно лишь в соответствующие строки ввести сумму, которую осталось выплатить, величину ежемесячного платежа и срок погашения.

Сбербанк позволяет рефинансировать из своих кредитов потребительский и автокредит, а из займов других финансовых учреждений:

- потребительский;

- автокредит;

- ипотечный;

- непогашенный остаток на кредитной карте.

Что будет, если не возвращать деньги?

Рефинансирование – это очередной кредит. И в первую очередь необходимо определить, хватит ли денег на его погашение. Из месячной зарплаты потребуется вычесть сумму на питание, одежду, транспорт, оплату коммунальных услуг и другие обязательные платежи.

Если этого не сделать и средств на покрытие долга не останется, то результатом рефинансирования будет судебное разбирательство. Сбербанк установил 20%-ный штраф за просрочку, отсчет которой начинается в день, следующий за датой, указанной в графике. Остановить увеличение долга тяжело, а иногда и невозможно. Повторно оформить рефинансирование не получится даже в другом месте.

Банки передают сведения в Бюро кредитных историй, и скрыть неприятную ситуацию не получится. При самом худшем развитии событий Сбербанк подаст в суд. Даже в случае неявки человека в качестве ответчика заседание состоится, будет вынесено решение и инициировано исполнительное дело, в рамках которого приставы будут разыскивать должника и его имущество.

Цель Сбербанка – востребовать свои деньги. Возможна конфискация имущества (и не только залогового). Его выставят на открытые торги, а вырученные средства пойдут в счет погашения долга. Суд часто соглашается исключить из иска требование погасить штрафы и пени, но тело кредита и проценты вернуть придется.

Уклонение, создание препятствий судебным приставам наказуемо вплоть до уголовной ответственности. Перед тем как прибегнуть к рефинансированию, необходимо все взвесить, просчитать и подумать, нет ли возможности выйти из ситуации другим способом. Хотя для миллионов людей рефинансирование – единственный метод решения проблем с кредитами.

Предложение «красного» банка

Возможность рефинансирования займа для пенсионеров 75 лет предлагает Альфа Банк. Здесь можно переоформить сторонний кредитный договор по выгодной процентной ставке от 9,9%. Также ФКУ разрешает взять сумму «сверх» имеющейся задолженности для личных целей.

Рефинансирует Альфа на следующих условиях:

- валюта – рубли;

- ставка – от 9,9%;

- суммы – от 50 тыс. до 2 млн. руб. (зарплатные клиенты могут рассчитывать на максимум в 3 млн.);

- период погашения – в срок от 2 до 5 лет («зарплатникам» одобряют и 7 лет).

После деньги автоматически перечислятся предыдущему кредитору для погашения долга. Заемщик в свою очередь должен написать соответствующее заявление, взять справку о закрытии старой ссуды, предоставить подтверждение в Альфа Банк и выплачивать новый заем по графику. Требования для пенсионеров 75 лет остаются стандартными:

- иметь хоть один сторонний заем;

- быть гражданином РФ;

- ежемесячно получать «чистыми» от 10 тыс. руб.;

- иметь российскую прописку в регионе присутствия Альфы;

- предоставить номер личного телефона.

Для одобрения заявки на рефинансирование кредита следует документально подтвердить свою личность и платежеспособность. Так, обязательно предоставляется:

- российский паспорт;

- на выбор: загранпаспорт, права, ИНН, страховое, медицинский полис или любая банковская карточка;

- на выбор: СТС, трудовая книжка, КАСКО, выписка по вкладу на сумму от 150000 руб.;

- документы о доходе (работающие пенсионеры показывают 2-НДФЛ или справку по форме банка, а неработающие – выписку из ПФР о начисляемой пенсии).

Если пенсионер получает на альфабанковскую карту зарплату или пенсию, то список бумаг существенно сократится. Достаточно будет паспорта и любого второго документа– подтверждать доход или трудоустройство не нужно. Но стоит помнить, что ФКУ сохраняет право запросить дополнительные справки для полной оценки платежеспособности заявителя.

Выгода от перекредитования: стоит ли овчинка выделки?

Чем отличается перекредитование от обычного предоставления займа? Перекредитование по умолчанию предусматривает более выгодные условия для заемщика. Это выгода может отражаться в:

- Удобстве платежей (если ранее кредитов было несколько, а теперь их все объединили в один);

- Более низком проценте годовой савки. Именно на этом в основном базируется система перекредитования. Заемщик настроен переоформлять свой кредит только в том случае, если это принесет ему финансовые дивиденды.

- Уменьшении ежемесячных выплат. Тот же Сбербанк предлагает снизить финансовую нагрузку и растянуть выплату кредита по рефинансированию на срок до пяти лет. Таким образом, клиент получает подъемную для него сумму ежемесячных платежей.

Чтобы подсчитать финансовую выгоду от кредитования по рефинансированию, заемщику следует учесть все факторы. Так, он должен учитывать, какова процентная ставка и сроки по первичному кредитованию и по рефинансированию, взимается ли дополнительная комиссия за погашение банком займа в другой кредитной организации, существует ли возможность досрочного погашения задолженности по перекредитованию и т.д.

Чтобы не ошибиться в подсчетах, следует использовать онлайн калькулятор для расчета оставшейся суммы выплат по первичному кредиту, а также кредитный калькулятор рефинансирования Сбербанка, чтобы подсчитать, какую сумму в итоге придется заплатить при перекредитовании. Далее, от получившейся разницы необходимо отнять величину комиссии за рефинансирование кредитов других банков. Но на данный момент Сбербанк предлагает своим клиентам перекредитование без взимания комиссии.

По общему мнению, перекредитование имеет смысл в том случае, если с его помощью можно получить выгоду в 10 000 рублей и более. В ином случае, если между суммой к погашению первичного кредита и суммой к погашению рефинансирования не такая значительная разница, не стоит тратить свое время на перекредитование.

Если рассматривать всю систему перекредитования Сбербанка в целом, то выгоднее всего рефинансирование ипотечных кредитов. На сегодняшний день Сбербанк предлагает ставку по ипотеке всего в 9.5%. Но справедливости ради нужно заметить, на данный момент 9.5% – это средний уровень процентной ставки ипотечного кредитования в России. С другой стороны, если перекредитовывать займы, полученные несколько лет назад (а тогда процентные ставки были куда как выше), то выгода для клиента очевидна. Единственный недостаток – ограниченность суммы рефинансирования. Сбербанк перекредитует займы на общую сумму не более 3 миллионов рублей. В первую очередь такая ограниченность сумм вызвана пониманием, что клиент, ищущий выгоду от рефинансирования, явно не обладает большим запасом средств, а значит, предоставление ему займа – это определенный риск.