Альфа-Банк

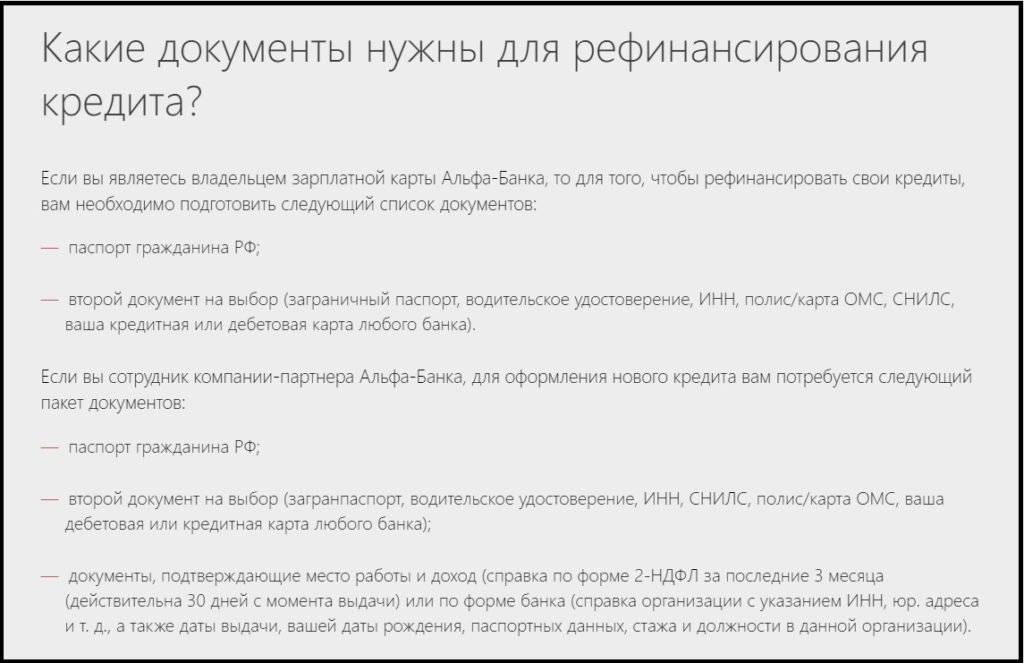

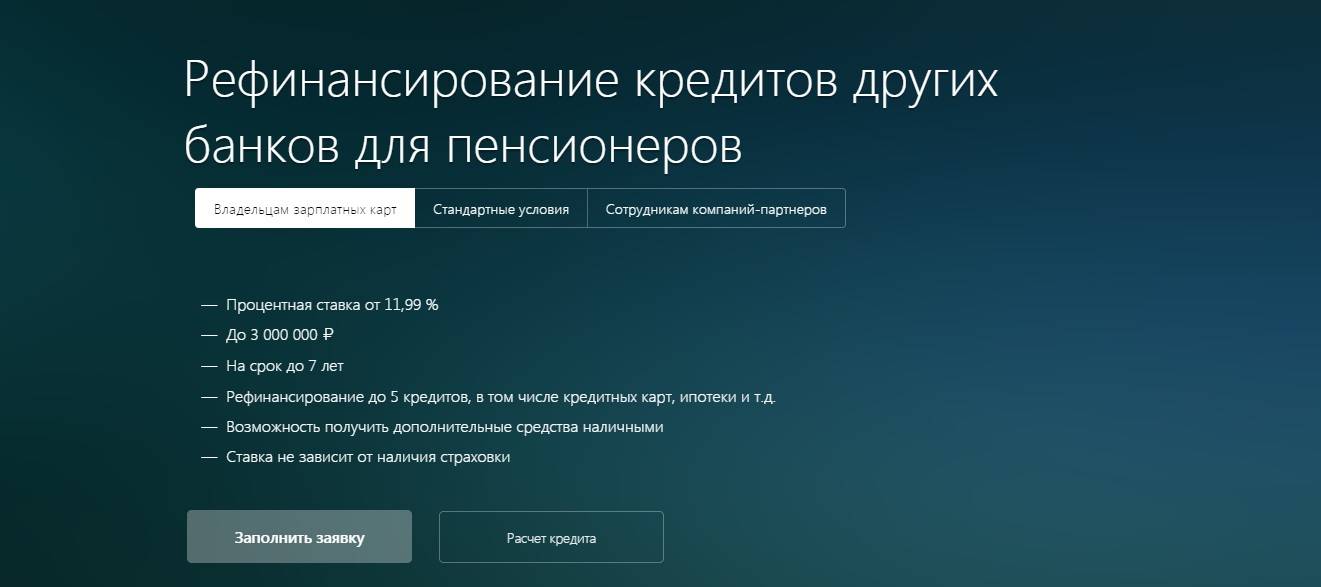

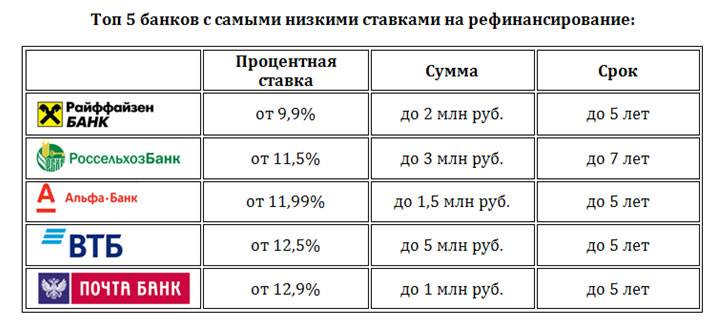

Рефинансирование кредитов работающему пенсионеру доступно в Альфа-Банке. Период оформления займа составляет до пяти лет, а от размера зависит процентная ставка. Если клиент получает от 700 тысяч рублей до 1,5 миллионов, этот показатель будет равен от 11,99 до 18,99%. При оформлении кредита на сумму от 250 до 700 тысяч рублей ставка равна 14,99-18,99%. В случае получения небольшого объема средств (до 50 тысяч рублей) процент может достигать 19,995.

К плюсам услуги стоит отнести возможность объединения до пяти различных кредитов и получения дополнительных наличных для решения других задач. При этом размер ставки никак не зависит от факта оформления услуги страхования.

Подходящий финансовый продукт от УБРиР

Отдельной пенсионной программы в УБРиР нет, но стандартное предложение по финансированию подойдет и для пожилых клиентов. Главное, попадать под требования банка: быть в возрасте до 75 лет и иметь постоянную прописку в РФ. Статус работающего необязателен, если пенсия назначена за выслугу или по старости. Но наличие трудоустройства положительно повлияет на решение ФКУ.

В УБРиР можно рефинансировать любые срочные ссуды и автозаймы, открытые минимум 60 дней назад. Предоставлять документы по изменяемым кредитам не нужно – потребуется только паспорт и 2-НДФЛ. Пенсионера также попросят принести выписку из ПФР, чтобы уточнить размер начисляемой пенсии.

Условия перекредитования следующие:

- сумма от 100 тыс. до 5 млн. руб. (пенсионерам в возрасте 65-72 лет одобряют максимум 2 млн.);

- погашение в течение 3, 5, 7 или 10 лет;

- процентная ставка – от 6,5% до 18,1% при согласии на личное страхование и 11,3-22,9% при отказе от страховки;

- досрочное погашение – в любой момент, без комиссии.

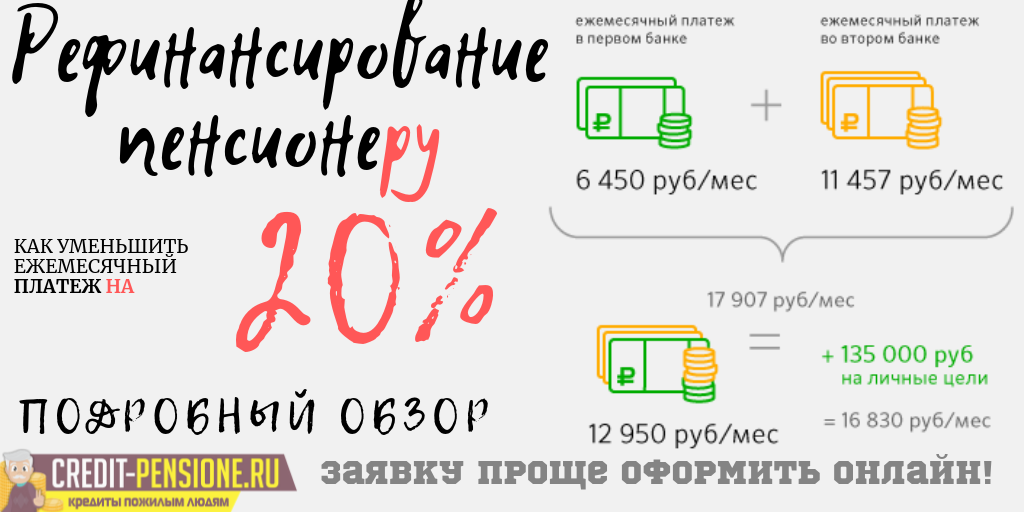

Помимо кредита на имеющуюся задолженность в УБРиР можно взять сверх дополнительную сумму на личные цели. Для безопасности и удобства одобренные средства предоставляются на банковской карте. Автоматически подключается бесплатный интернет-банкинг, через который можно легко управлять счетом: отслеживать график платежей, погашать долг, контролировать начисление процентов.

Условия рефинансирования для пенсионеров

Безусловно, не каждому доступна такая услуга. Финансовая организация, предоставляющая услугу рефинансирования, анализирует данные не только самого клиента, но и его долгов.

При рассмотрении действующих долгов сотрудники банка обращают внимание на:

- Количество. Если непогашенных займов много – это прямое доказательство неплатежеспособности клиента. Банк может одобрить заявку, если количество кредитов не более 4–5. В этом случае возможно их объединение в одну сумму с понижением процентов.

- Размеры. К большим суммам долга банки будут относиться с большей опаской.

- Сроки. Чем меньше остался срок для погашения займа, тем охотнее банк согласится на рефинансирование.

- Цель. Характер кредитных средств также играет большую роль. Ипотечное кредитование редко подлежит рефинансированию, зато потребительские кредиты охотнее одобряются.

- Ежемесячный взнос. От суммы данного платежа зависит одобрение или отклонение заявки на услугу. Если эта сумма превышает 40%, то вероятность одобрения минимальна.

Рефинансирование и его цели

Процесс возврата долга банку, как правило, длится несколько лет, в зависимости от суммы и цели кредита.

Под рефинансированием подразумевается смена одного кредитора на другого. Иными словами, второе финансовое учреждение полностью погашает долг заемщика перед первым банком и подписывает новый договор о выплате той суммы второму кредитору.

Зачастую такой услугой предлагают воспользоваться банки, предоставляя при этом более выгодные условия для клиента. Главное отличие в предложениях, которые могут заинтересовать, – сниженная процентная ставка. К примеру, в банке №1 заемщик взял кредит под 15%, а банк №2 предлагает ставку в 10%. Согласившись на рефинансирование, организация №2 полностью погашает кредитный долг заемщика перед организацией №1 и заключает новый договор на своих условиях с этим клиентом.

Основной целью рефинансирования для заемщика – пользование кредитом на более выгодных условиях. Цель для банка – привлечение новых клиентов.

Расчет графика платежей кредита «Рефинансирование для пенсионеров»

График ежемесячных платежей

Сохранить в pdf Сохранить в Excel Распечатать Cсылка на расчет

| Дата платежа | Остаток задолженности, руб. | Начисленные %, руб. | Платеж в основной долг, руб. | Сумма платежа, руб. |

|---|---|---|---|---|

| 02.07.2021 | 800 000,00 | 7 824,66 | 13 203,15 | 21 027,81 |

| 02.08.2021 | 786 796,85 | 7 952,04 | 13 075,77 | 21 027,81 |

| 02.09.2021 | 773 721,07 | 7 819,88 | 13 207,93 | 21 027,81 |

| 02.10.2021 | 760 513,15 | 7 438,44 | 13 589,37 | 21 027,81 |

| 02.11.2021 | 746 923,78 | 7 549,05 | 13 478,76 | 21 027,81 |

| 02.12.2021 | 733 445,01 | 7 173,70 | 13 854,12 | 21 027,81 |

| 02.01.2022 | 719 590,90 | 7 272,80 | 13 755,01 | 21 027,81 |

| 02.02.2022 | 705 835,89 | 7 133,78 | 13 894,03 | 21 027,81 |

| 02.03.2022 | 691 941,85 | 6 316,58 | 14 711,23 | 21 027,81 |

| 02.04.2022 | 677 230,62 | 6 844,67 | 14 183,14 | 21 027,81 |

| 02.05.2022 | 663 047,47 | 6 485,15 | 14 542,66 | 21 027,81 |

| 02.06.2022 | 648 504,81 | 6 554,34 | 14 473,47 | 21 027,81 |

| 02.07.2022 | 634 031,34 | 6 201,35 | 14 826,46 | 21 027,81 |

| 02.08.2022 | 619 204,88 | 6 258,21 | 14 769,60 | 21 027,81 |

| 02.09.2022 | 604 435,28 | 6 108,94 | 14 918,87 | 21 027,81 |

| 02.10.2022 | 589 516,41 | 5 765,95 | 15 261,86 | 21 027,81 |

| 02.11.2022 | 574 254,55 | 5 803,90 | 15 223,91 | 21 027,81 |

| 02.12.2022 | 559 030,64 | 5 467,78 | 15 560,03 | 21 027,81 |

| 02.01.2023 | 543 470,61 | 5 492,78 | 15 535,03 | 21 027,81 |

| 02.02.2023 | 527 935,58 | 5 335,77 | 15 692,05 | 21 027,81 |

| 02.03.2023 | 512 243,53 | 4 676,15 | 16 351,66 | 21 027,81 |

| 02.04.2023 | 495 891,88 | 5 011,90 | 16 015,91 | 21 027,81 |

| 02.05.2023 | 479 875,97 | 4 693,58 | 16 334,23 | 21 027,81 |

| 02.06.2023 | 463 541,74 | 4 684,95 | 16 342,86 | 21 027,81 |

| 02.07.2023 | 447 198,88 | 4 373,97 | 16 653,84 | 21 027,81 |

| 02.08.2023 | 430 545,04 | 4 351,45 | 16 676,36 | 21 027,81 |

| 02.09.2023 | 413 868,68 | 4 182,91 | 16 844,90 | 21 027,81 |

| 02.10.2023 | 397 023,78 | 3 883,22 | 17 144,59 | 21 027,81 |

| 02.11.2023 | 379 879,19 | 3 839,38 | 17 188,43 | 21 027,81 |

| 02.12.2023 | 362 690,76 | 3 547,41 | 17 480,40 | 21 027,81 |

| 02.01.2024 | 345 210,36 | 3 488,99 | 17 538,82 | 21 027,81 |

| 02.02.2024 | 327 671,54 | 3 311,73 | 17 716,08 | 21 027,81 |

| 02.03.2024 | 309 955,46 | 2 930,57 | 18 097,25 | 21 027,81 |

| 02.04.2024 | 291 858,21 | 2 949,77 | 18 078,04 | 21 027,81 |

| 02.05.2024 | 273 780,17 | 2 677,80 | 18 350,02 | 21 027,81 |

| 02.06.2024 | 255 430,15 | 2 581,59 | 18 446,22 | 21 027,81 |

| 02.07.2024 | 236 983,94 | 2 317,90 | 18 709,91 | 21 027,81 |

| 02.08.2024 | 218 274,02 | 2 206,06 | 18 821,75 | 21 027,81 |

| 02.09.2024 | 199 452,28 | 2 015,83 | 19 011,98 | 21 027,81 |

| 02.10.2024 | 180 440,30 | 1 764,85 | 19 262,96 | 21 027,81 |

| 02.11.2024 | 161 177,34 | 1 629,00 | 19 398,82 | 21 027,81 |

| 02.12.2024 | 141 778,53 | 1 386,71 | 19 641,10 | 21 027,81 |

| 02.01.2025 | 122 137,43 | 1 234,42 | 19 793,39 | 21 027,81 |

| 02.02.2025 | 102 344,04 | 1 034,38 | 19 993,43 | 21 027,81 |

| 02.03.2025 | 82 350,61 | 751,76 | 20 276,05 | 21 027,81 |

| 02.04.2025 | 62 074,56 | 627,38 | 20 400,43 | 21 027,81 |

| 02.05.2025 | 41 674,13 | 407,61 | 20 620,20 | 21 027,81 |

| 02.06.2025 | 21 053,92 | 212,79 | 21 053,92 | 21 266,71 |

Показать все

Рефинансирование займов других банков пенсионерам до 75 лет

Современный мир, в частности сфера кредитования, включает в себя и иные способы рефинансирования кредита, о которых и пойдет речь далее.

Кредитные карты

Когда заемщик должен банку определенную сумму в рамках открытого кредитного лимита по карте, он может обратиться в другое банковское учреждение с просьбой погасить текущую задолженность и выдать новые займы, но уже на иных, более выгодных условиях:

- некоторые банки при рефинансировании займа готовы выдать суммы выше необходимой;

- если речь идет о задолженности по кредитной карте, согласие первичного кредитора на досрочное погашение займа другим банком не требуется.

В тему: 12 кредитных карт для пенсионеров с наилучшими условиями

Микрозаймы

В случае если в роли первичного кредитора выступает микрофинансовая организация или электронная система кредитования, полученный у них кредит можно рефинансировать, для чего заемщику стоит подготовить спектр дополнительных документов:

- кредитный договор с первичным кредитором;

- согласие кредитора на досрочное погашение займа путем его рефинансирования.

Потребительский кредит

- Сумма – до 1 миллиона рублей;

- Процентная ставка – на 2% меньше, чем Вы платите сейчас (но в пределах от 14,99% до 22,99% годовых);

- Срок – 5 лет;

- Возраст заемщика – 23-63 года;

- Отсутствие просрочек по кредитам;

- Стаж на последнем месте работы не менее 4 месяцев, отсутствие статуса индивидуального предпринимателя;

- Обязательные документы: справка о доходах, заверенная копия трудовой книжки.

Кроме того, БИНБАНК компенсирует Вам на счет проценты за 90 дней пользования кредитом. Рефинансирование в БИНБАНКе СКБ-банк пользуется популярностью у заемщиков для рефинансирования потребильских кредитов других банков на сумму до полумиллиона рублей.

рублей от 26 до 76 лет от 13 месяцев до 20 лет Подробнее 17% годовых от 50 000 руб. до 1 млн. руб. от 20 до 85 лет от 12 до 60 месяцев Подробнее Посмотрите все кредиты и срочные микрозаймы .

МоскваДругой город Банкоматы: 14 устройств Офисы: 6 отделений Города присутствия банка В Москве работает 6 отделений и 14 банкоматов Интерпромбанка. На сайте 1000bankov Вы можете сравнить условия банковских услуг АО КБ «ИНТЕРПРОМБАНК» с другими банками.

Кто может рассчитывать на рефинансирование кредита

Если конкретный банк имеет программу, рассчитанную на рефинансирование пенсионерам, то данная категория граждан может обратиться туда с заявкой.

Обычно при рассмотрении заявки обращают внимание на возраст заемщика, размеры его доходов, количество кредитов, которые рефинансирует пенсионер, и их параметры. Про возраст мы говорили выше

Размеры доходов, то есть пенсии, должны быть достаточными для того, чтобы совершать выплаты по займу без просрочек. Обычно перекредитование одобряется в том случае, если размер ежемесячного платежа составляет не боле 40% от размера ежемесячных доходов.

Параметры кредитов также важны. К примеру, кто-то даже не рассматривает рефинансирование ипотеки пенсионерам, поскольку это долговременный платеж. Понятно, что человек, которому на данный момент 60 лет, может не успеть выплатить весь займ, который ему оформят сроком на 20 лет. После смерти заемщика остаток платежей внесет либо страхования компания, либо наследники. Либо залоговая недвижимость будет изъята и продана с пользу банка. Хотя банк и не останется в итоге внакладе, такие ситуации замедляют процесс получения прибыли и требуют вмешательства юристов, проведения торгов. Все это связано с дополнительной волокитой, которая банку ни к чему.

Поэтому обычно, когда речь идет про рефинансирование кредитов других банков, то в отношении пенсионеров имеются ввиду потребительские займы или кредитные карты.

Требования к рефинансируемым займам указываются на сайте каждого банка: максимальное количество подлежащих объединению кредитов обычно не превышает 4-5 штук. Если у вас их 7, то в рефинансировании могут отказать на основании того, что помимо нового займа, на вас останется несколько старых, также требующих регулярного погашения.

Имеют значение сроки оформления кредита и время, оставшееся до окончания его погашения, согласно условиям кредитного договора. Обе цифры варьируются от 3 до 6 месяцев.

О том, что займы погашены, потребуется предоставить справки (не нужны в том случае, если банк сам перечисляет необходимую сумму на счета сторонних кредитно-финансовых учреждений).

Лучше всего переводить займы в тот банк, на карту которого вам приходит пенсия. Во-первых, для своих клиентов банки предлагают более выгодные условия. Во-вторых, можно настроить автоплатеж – деньги в счет погашения кредита будут автоматически списываться с карты один раз в месяц. А значит, не нужно никуда ходить и вообще можно забыть за график – программа будет соблюдать его сама и проблем не возникнет до тех пор, пока на карту зачисляются регулярные поступления.

Альтернативные способы рефинансирования

При выявлении альтернативных методов рефинансирования выделено 3 способа.

Кредитные карты – быстро и удобно

Некоторые банки предоставляют возможность пользования кредитными картами для погашения займа. В этом случае погашение долга снижено на 2–3%.

Микрозаймы – если нужны срочно деньги

В случае, если первым кредитором является учреждение по выдаче микрозаймов, следует выполнить следующие манипуляции:

- подготовить договор с первым кредитором,

- взять письменное согласие кредитора на погашение долга с помощью рефинансирования.

Потребительский кредит – самый простой способ

Целевой кредит можно погасить на таких условиях:

- взять письменное согласие кредитора на погашение долга с помощью рефинансирования,

- в случае, если грейс-период истек менее 6 месяцев назад, погашение возможно, но только суммы займа без процентов.

Законодательные требования

Целью заемщика, подающего заявление на рефинансирование, является уменьшение ставки и ежемесячных платежей, благодаря увеличению сроков кредитования. Если сравнивать критерии одобрения заявок, то отличается только возраст. Другой особенностью является то, что останется у должника после выплаты тела и процентов.

Важно!По закону, выплачиваемые ежемесячно суммы не должны превышать 60% от пенсионных пособий и совокупного дохода. В процессе принятия решения о перекредитовании учитывают кредитную историю и рейтинг заемщика.. Банки делают рефинансирование кредитов неработающим пенсионерам по стандартной схеме: после обращения к займодателю предлагаются приемлемые условия или специальная программа для определенной категории пенсионеров

Банки делают рефинансирование кредитов неработающим пенсионерам по стандартной схеме: после обращения к займодателю предлагаются приемлемые условия или специальная программа для определенной категории пенсионеров.

Выгодно ли перекредитование?

Основная выгода рефинансирования заключается в уменьшении кредитной нагрузки на человека. После закрытия долгов средствами нового займа ежемесячный платеж снизится, а переплата по процентам будет меньше. Перекредитование в Сбербанке для людей пожилого возраста происходит на хороших условиях.

- Возможная сумма займа – от 30 тысяч до 3 млн. рублей.

- Процентная ставка – от 12,9%. Понижения процента для пенсионеров не предусмотрено.

- Срок выплаты – до 7 лет.

- Залога и поручительства не требуется.

- Страхование жизни и здоровья заемщика добровольное.

Сбербанк позволяет перекредитовать собственные займы, но только потребительские и автокредиты

Особое внимание банк уделяет качеству погашения рефинасируемых долгов. Можно перекредитовать только рублевые ссуды, по которым не зафиксированы нарушения кредитного договора

Не допускается реструктуризация (отсрочка выплаты основного долга).

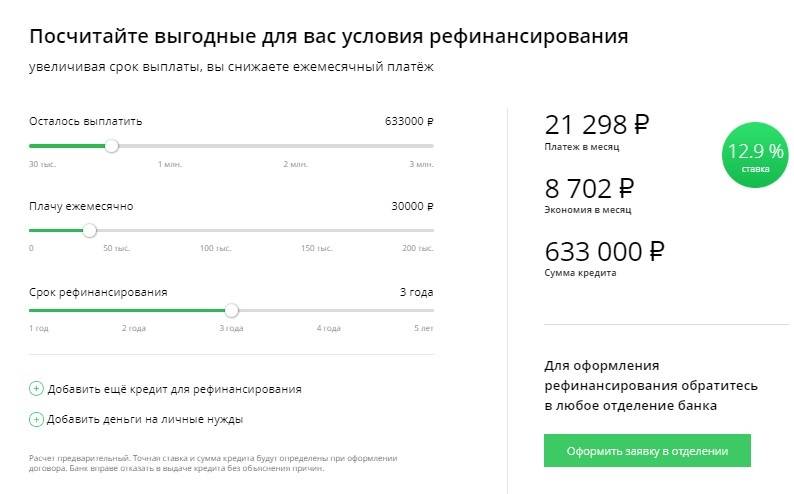

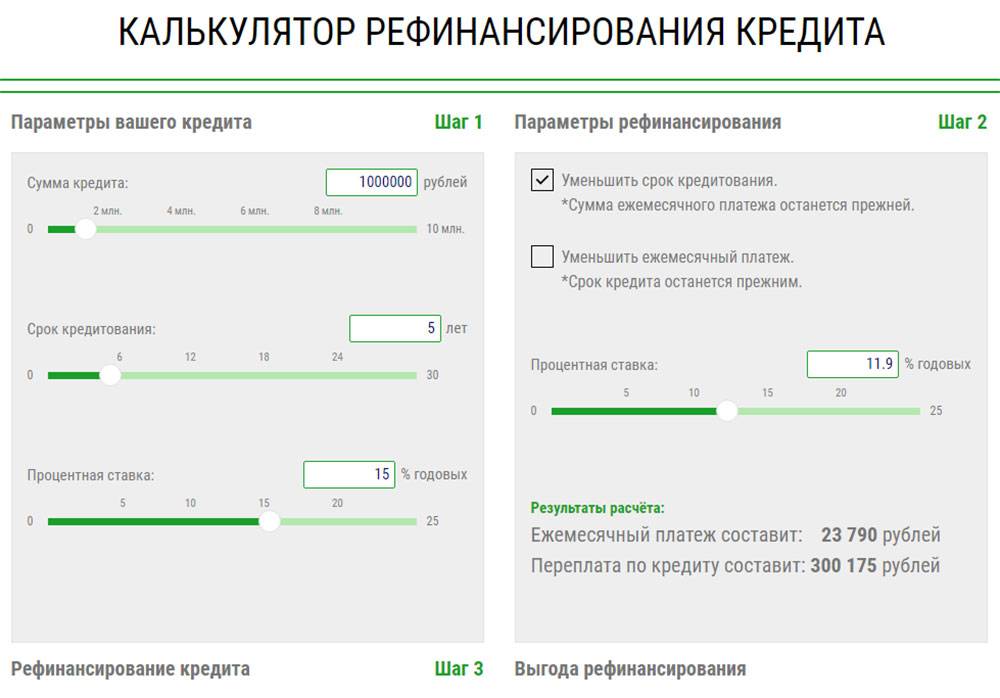

Прежде чем подать заявку на рефинансирование следует рассчитать выгодность новой ссуды. Для этого воспользуйтесь кредитным калькулятором на сайте Сбербанка. Пройдите на страницу с описанием займа и найдите онлайн-сервис по расчету платежа. Укажите размер вашей задолженности, срок возврата долга и суммарный текущий платеж. В поле справа появится расчет новой процентной ставки и выплаты по рефинансированию в Сбербанке.

Учитывая, что многие потребительские ссуды выдаются под ставку свыше 20%, перекредитование под 12,9% может быть достаточно выгодным – переплата уменьшится вдвое. Не нужно запоминать дату и размер каждого кредитного платежа. Погашение прежней суммы долга теперь производится в один день по новому графику выплат.

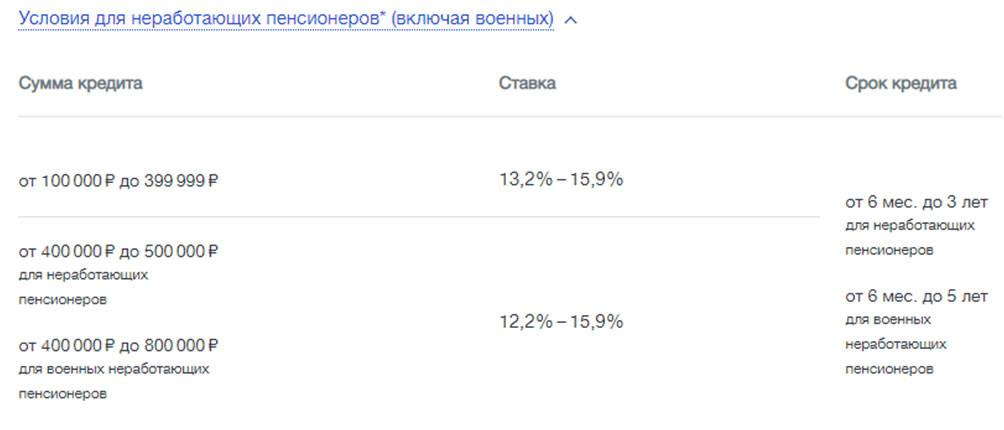

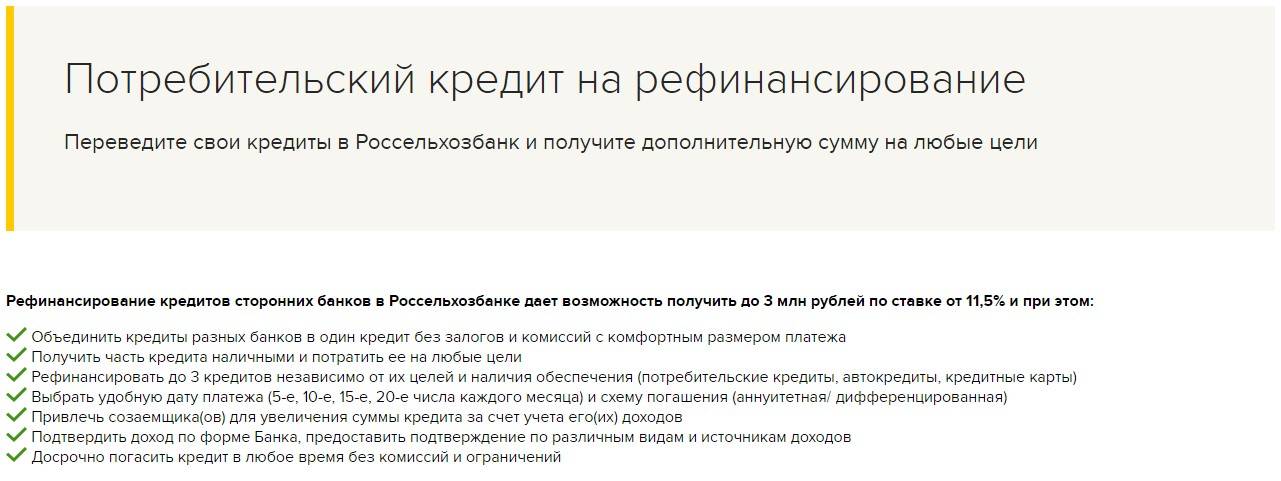

Россельхозбанк

Условия рефинансирования кредита пенсионерам в Россельхозбанке отличается более жесткими условиями, ведь верхний предел по возрасту составляет 65 лет. Клиент должен подтвердить годовой стаж работы за последние пять лет. Если пенсия приходит на счет банковского учреждения, в выполнении этого требования нет необходимости.

Ставка зависит от срока кредитования. Если рефинансирование кредитов пенсионерам в Россельхозбанке оформляется на срок до года, процентная ставка равна от 13%. Если срок выше (до 5 лет), этот показатель увеличивается до 15%. Пользование услугой гарантирует снижение ежемесячной нагрузки и позволяет увеличить период погашения.

Подходящий финансовый продукт от УБРиР

Отдельной пенсионной программы в УБРиР нет, но стандартное предложение по финансированию подойдет и для пожилых клиентов. Главное, попадать под требования банка: быть в возрасте до 75 лет и иметь постоянную прописку в РФ. Статус работающего необязателен, если пенсия назначена за выслугу или по старости. Но наличие трудоустройства положительно повлияет на решение ФКУ.

В УБРиР можно рефинансировать любые срочные ссуды и автозаймы, открытые минимум 60 дней назад. Предоставлять документы по изменяемым кредитам не нужно – потребуется только паспорт и 2-НДФЛ. Пенсионера также попросят принести выписку из ПФР, чтобы уточнить размер начисляемой пенсии.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Каждый банк оставляет за собой право отказать в рефинансировании без разъяснения причин.

Условия перекредитования следующие:

- сумма от 100 тыс. до 5 млн. руб. (пенсионерам в возрасте 65-72 лет одобряют максимум 2 млн.);

- погашение в течение 3, 5, 7 или 10 лет;

- процентная ставка – от 6,5% до 18,1% при согласии на личное страхование и 11,3-22,9% при отказе от страховки;

- досрочное погашение – в любой момент, без комиссии.

Помимо кредита на имеющуюся задолженность в УБРиР можно взять сверх дополнительную сумму на личные цели. Для безопасности и удобства одобренные средства предоставляются на банковской карте. Автоматически подключается бесплатный интернет-банкинг, через который можно легко управлять счетом: отслеживать график платежей, погашать долг, контролировать начисление процентов.

Требования к заёмщику

Большинство банков рефинансируют следующие виды кредитов:

- потребительские;

- ипотечные;

- автокредиты;

- прочие специальные кредитные продукты.

Соответственно имущественное страхование будет обязательно в случае ипотеки, автокредита и других займов, которые выдаются под залог имущества. Другие виды страхования в этом случае не обязательны.

Но так как эта страховка является обязательной, она должна быть заключена на год или более. Поэтому при рефинансировании потребуется только предъявить этот полис.

В случае рефинансирования потребительского кредита страхование не является обязательным. Однако банки утверждают, что без страхования жизни и здоровья они не выдадут такой кредит пенсионеру.

Требования, которые банки имеют право предъявлять и отказывать по причине несоответствия им:

- пенсионер должен иметь хорошую кредитную историю, у него не должно быть просрочек по предыдущим кредитам;

- не должно было быть принудительного взыскания других долгов по займам судебными приставами;

- для каждого банка пенсионер должен соответствовать установленному максимальному возрасту;

- заемщик должен предоставить полный пакет документов по предыдущему займу, который требуется закрыть получаемыми средствами;

- заемщик должен документально подтвердить свой пенсионный доход, а также иные виды его доходов при наличии.

При соответствии данным требованиям банк не откажет в выдаче нового займа на покрытие предыдущего. В случае отказа от страхования жизни, банк может предложить кредитование с поручителем. В этом случае также будет возможность снизить процентную ставку по оформляемому займу.

от 6 месяцев;

от 3 месяцев (для коммерческих и зарплатных клиентов).

3. Гражданство: Россия.

4. Наличие личного номера телефона:

- мобильного;

- стационарного (рабочего).

Помимо указанного выше спектра требований, кредитор оставляет за собой право потребовать от человека соответствия дополнительным требованиям:

- наличие поручителей;

- залог;

- дополнительный доход.

Условия программы рефинансирования займа зависят от кредитно-денежной политики банка. Наиболее лояльные условия готов предложить Сбербанк. Как и во многих других банках, к заемщикам предъявляются определенные требования:

- Возраст не более 60-70 лет на момент погашения задолженности по продукту;

- Обязательное страхование жизни и здоровья получателя;

- Предоставление полного пакета документов по ранее открытому лимиту.

https://www.youtube.com/watch?v=NVobhCh6dII

Банки готовы предложить перекредитование с ограничением минимальных и максимальных сумм кредитования. Процентная ставка по продуктам, как правило, является льготной и назначается при соблюдении выставленных требований к заемщику.

Схема рефинансирования для неработающих пожилых граждан позволяет рассчитывать на перекредитование:

- По потребительским займам;

- По ипотеке, автокредиту и специальным программам кредитования.

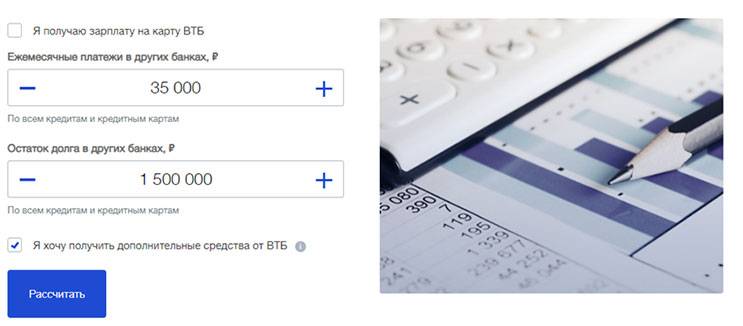

Рефинансирование для неработающих пенсионеров до 70 лет запущено банком ВТБ. Это максимальный возрастной порог, который подразумевает, что последние выплаты по займу должны быть совершены до наступления возраста 70 лет.

Рефинансирование кредитов для пенсионеров до 70 лет осуществляется преимущественно на базе банков с государственной долей участия.

Условия перекредитования для пенсионеров с назначенной пенсией зависят от конкретного банка и рассчитаны на выдачу денежных средств в счет погашения предыдущего микрокредита, с применением льготной ставки.

Какие программы перекредитования предлагаются российскими банками? Ипотека, автокредиты, потребительские займы и деньги наличными, в том числе кредитные карты.

Ко дню оформления ссуды, будущий заёмщик должен официально числиться в качестве пенсионера, а не приближаться к отметке необходимого возраста. За год до получения статуса, потребительский кредит неработающему пенсионеру не оформят: в списке необходимых бумаг значится документ, подтверждающий статус.

Сделать это возможно, когда удостоверение будет в наличии на руках.

Часто предъявляется требование, чтобы будущий дебитор был клиентом банка — имел счет или получал пособие на карту, как в примере со Сбербанком.

Частично избежать лишней бумажной волокиты и поручительства возможно тем, кому к моменту полного закрытия займа ещё не исполнится 65 лет.

Важно, чтобы размер пенсии соответствовал занимаемой сумме — ежемесячная выплата не может составлять больше, чем 45% от неё

Сбор документов

Основным документом для оформления кредита является паспорт. Его одного будет достаточно, если человек получает зарплату или пенсию на карту в Сбербанке.

Работающим пенсионерам нужно предоставить справку о размере зарплаты и копию трудовой книжки. Сбербанком принимается справка по форме 2-НДФЛ или по образцу банка. Можно и не приносить эти документы, но тогда при расчете максимальной суммы кредита будет учитываться только размер пенсии. Подтверждение дополнительного дохода повышает шансы клиента на получение займа и увеличивает его возможную сумму.

По рефинансируемым займам потребуются следующие документы:

- кредитный договор;

- график выплат;

- справка о качестве платежей, процентной ставке и остатке основного долга.

Если у человека нет возможности получить оригиналы документов от первичного кредитора, Сбербанк готов принять справки из онлайн-сервиса. Для этого нужно зайти в личный кабинет клиента на сайте банка и распечатать документы с нужной информацией.

Рефинансирование кредитов пенсионерам до 75 лет без поручителей

Обычно банки ориентируются на возраст заемщиков до 65-70 лет, но есть и исключения. Так, в Совкомбанке, который готов работать с клиентами в возрасте до 85 лет, предлагаются ссуды под 12% годовых. Интерпромбанк предлагает оперативные займы без поручителей и залогов для работающих пенсионеров.

В этих и других учреждениях сейчас доступны следующие варианты рефинансирования:

- Перекредитование в том же банке, который выдал первоначальную ссуду. Эта возможность обычно присутствует в кредитном договоре.

- Имеется вариант с объединением нескольких ранее полученных кредитов в один. Это и более удобно — не нужно отслеживать ситуацию по нескольким займам, — и позволяет рассчитывать на более низкий совокупный процент.

- Можно также оформить большой нецелевой кредит, под более низкую ставку, в одном банке, используя эти деньги для погашения других займов.

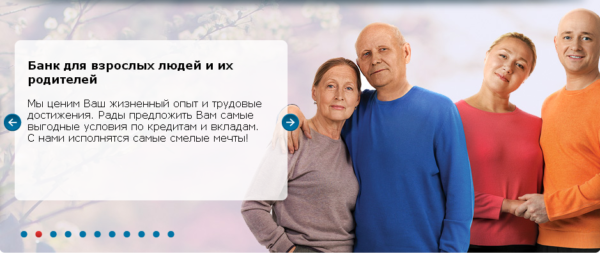

Программа Современного Коммерческого Банка (Совкомбанка)

Организация позиционирует себя как банк для взрослых людей и их родителей. Действуют выгодные условия по всем кредитным продуктам. Специальных предложений по рефинансированию нет. Но клиент может воспользоваться потребительскими программами.

Программа Совкомбанка.

Кредиты оформляют заемщикам до восьмидесяти пяти лет. Нецелевые программы можно потратить на покрытие ранее оформленного обязательства. Рассмотрим более детально обслуживание клиентов на примере продукта «Пенсионный плюс».

Принять участие в программе имеют право как работающие, так и неработающие пенсионеры. Действуют льготные тарифные ставки. Не понадобится обеспечение в виде залога. От клиента не требуют дополнительных справок и участия поручителей. Кроме того, не нужно длительное время ожидать решения. Оформление сделки, а также текущее обслуживание происходит вне очереди.

Условия программы, требования к заемщику

Клиент должен иметь гражданство Российской Федерации. В течение последних четырех месяцев у заявителя есть подтверждение постоянной прописки в любом населенном пункте страны.

Фактическое проживание должно совпадать с регионом присутствия одного из подразделений банка. Допускается также кредитование лиц, которые живут в прилегающей зоне. Но не далее, чем семьдесят километров от ближайшего места функционирования Совкомбанка. Клиент должен указать действующий контактный номер стационарного или мобильного телефона.

Как получить скидку?

В рамках кредитной программы клиент может получить дисконт в размере пяти процентов. Для этого понадобится:

- Подключить опцию Best2pay. С помощью сервиса можно получить регулярное автоматическое перечисление денежных средств с карты другого банка для оплаты очередного взноса по кредиту.

- Перевести в Совкомбанк заработную плату или пенсию.

Банк оставляет за собой право отказать в заявке без указания причины. При оформлении клиент может дополнительно принять участие в добровольной программе финансовой и страховой защиты.

Особенности погашения

Для расчетов по кредиту банк оформляет Идентификационную карту. С помощью расчетного продукта можно быстро погасить задолженность. Условия выпуска, обслуживания, а также тарифный план размещен на сайте компании.

Также доступно погашение в терминалах самообслуживания и представительствах Совкомбанка. Внести ежемесячный платеж в удаленном доступе смогут пользователи личного кабинета в интернет-банке. Если клиент оплатит платеж по кредиту в сторонней организации, дополнительно взимается комиссия согласно тарифам третьей компании.

Пакет документов

Для подачи запроса клиенту нужно подготовить несколько бумаг:

- Паспорт гражданина Российской Федерации.

- Справку из органов Пенсионного фонда или пенсионное удостоверение.

- Медицинский страховой полис.

- Водительские права.

- Свидетельство о постановке на учет налогового органа.

- Удостоверение военнослужащего или военный билет.

- Страховое пенсионное свидетельство.

- Заграничный паспорт.

Денежный кредит «12 плюс»

Подойдет клиентам, которые хотят получить денежные средства наличными на короткий срок. Максимальный период действия договора составляет шесть месяцев. За пользование заемными средствами необходимо оплатить банковское вознаграждение в размере двенадцати процентов. Клиент может запросить до ста тысяч рублей.

Условия банков

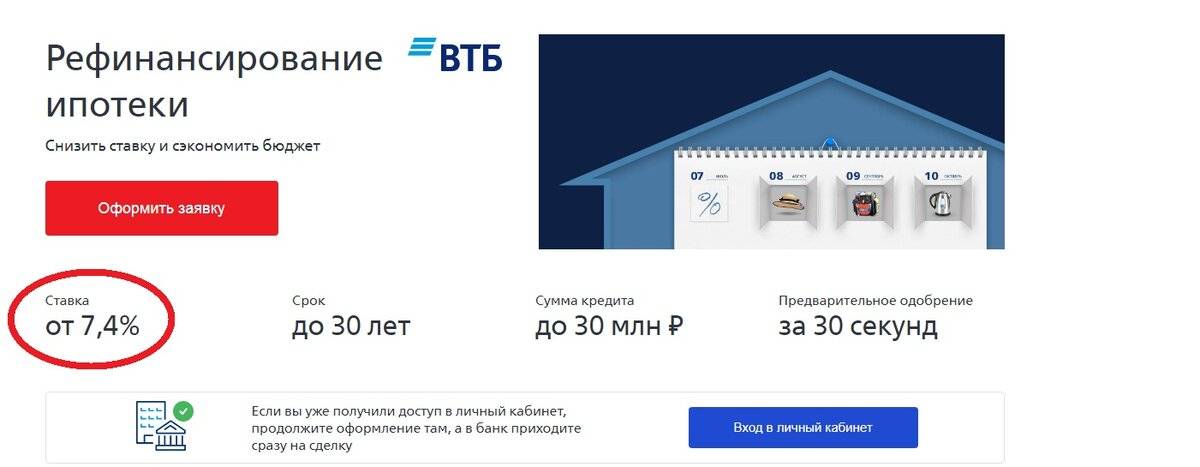

Одно из выгодных предложений по рефинансированию ипотеки пенсионерам — в Сбербанке (скачать правила и условия в pdf). Максимально допустимый возраст клиента на дату погашения обязательства — 75 лет. Специальной программы для пенсионеров нет, но здесь готовы на общих условиях предоставить процентную ставку в 10,9% годовых, заключить соглашение на срок от года до 30 лет. Но есть масса сопутствующих моментов. К примеру, отказ от страховки или отсутствие пенсионного счета в банке могут стать поводом для повышения ставки. Кроме того, предпочтение отдается преимущественно работающим пенсионерам.

В банке Уралсиб действует аналогичная ставка — 10,9%, зато максимальная сумма увеличена до 50 000 000 рублей.

Не получится рефинансировать кредит в Альфа-Банке, если сумма долга составляет менее 1 000 000 рублей. Это не очень приятно, ведь ставка здесь одна из самых низких — 9,99%.

Каким образом оформляется процедура в Россельхозбанке

Для того, чтобы подать запрос, пенсионерам можно самостоятельно посетить отделение Россельхозбанка с запрашиваемыми документами на руках. Сотрудники Россельхозбанка подготовят заявку на основании личных данных пенсионера. Другой вариант – отправить запрос с помощью официального сайта Россельхозбанка.

В нем клиент указывает следующую информацию:

- собственная роль в предполагаемом соглашении;

- информация о сделке;

- данные о личном подсобном хозяйстве (при его наличии);

- персональные данные;

- сведения из документа, удостоверяющего личность;

- контактная информация;

- адреса регистрации и фактического проживания;

- информация о работе;

- данные о близких родственниках;

- ежемесячные доходы и расходы;

- сведения о собственности и прочих активах;

- дополнительная информация о заемщике.

Если заявка оформлена правильно, ответ со стороны кредитора поступает в течение трех рабочих дней. При положительном решении создают личный счет пенсионера в Россельхозбанке, после чего отправляют 100 % требуемой суммы.

Схема перекредитования ипотеки

Если у обратившегося имеется долг в другом банке по ипотеке, ему можно рассчитывать на закрытие жилищной ссуды при соответствии условиям, которые выдвигает новый банк. В пакет документов для перекредитования ипотеки входят:

- Паспорт заемщика, справка из Пенсионного фонда или справка по доходам;

- Документы по ипотеке (кредитный договор, документы на жилье, справка об остатке задолженности);

- Документы о предоставлении обеспечения (залог, установленный банком).

С переоформлением ипотеки открывается новый кредит под залог недвижимости с погашением задолженности перед прежним кредитором. В банке можно узнать, какие условия перекредитования работающим пенсионерам предлагаются на данный момент.

Порядок оформления услуги

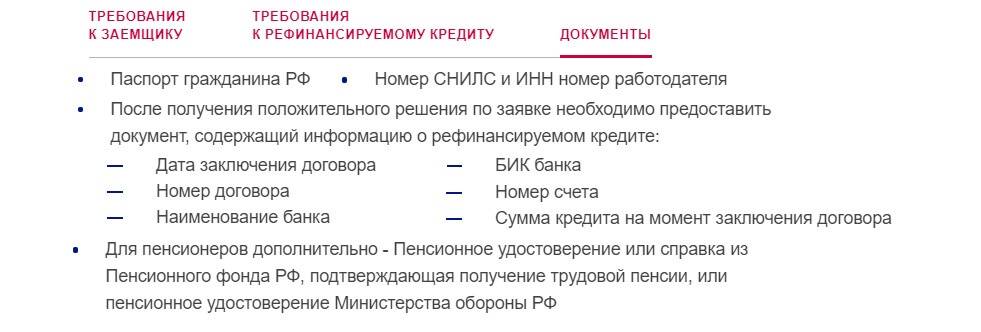

Важным моментом является сбор необходимых документов. Как правило, список документов для рефинансирования кредита следующий:

- паспорт гражданина РФ;

- ИНН;

- в некоторых случаях — трудовая книжка;

- анкета с указанием основных данных;

- справка о доходах (для безработных пенсионеров — из Пенсионного фонда, для работающих — справка из бухгалтерии по месту работы);

- справка о дополнительных доходах при их наличии.

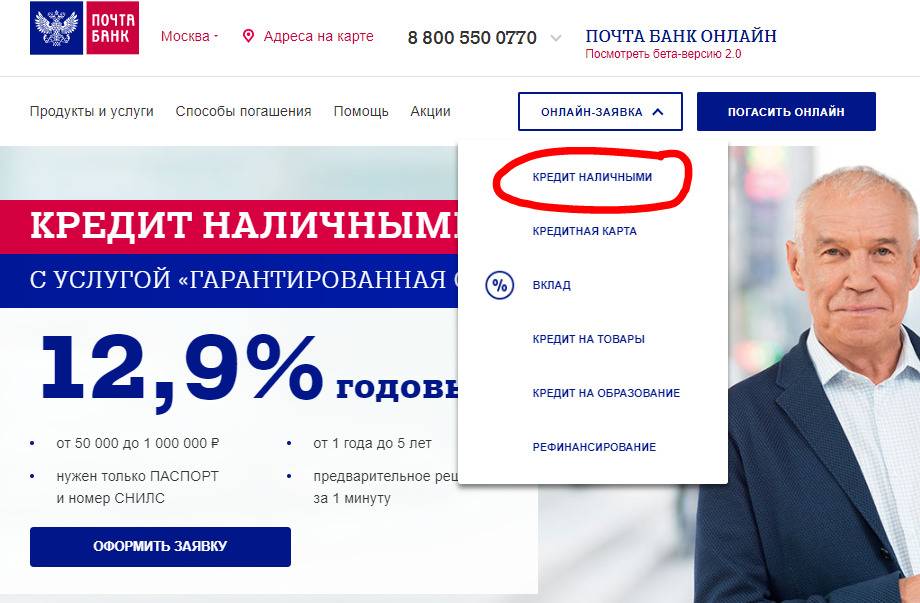

Сама операция получения рефинансирования разделяется на следующие этапы:

- Нужно отправить в кредитную организацию заявку (посредством посещения отделения или в онлайн-режиме на сайте).

- Получение положительного ответа.

- Предоставление кредитору набора необходимых документов.

- Подписание договора.

- Далее начинается выплата новой задолженности в соответствии с заключенным договором.

А также нужно учитывать, что существуют категории лиц, которым банки практически всегда отказывают в рефинансировании.

К ним относятся частные предприниматели, представители малого и среднего бизнеса, а также те, у кого есть лицензия на осуществление адвокатской деятельности.

Как можно видеть, возможности получить рефинансирование у пенсионеров есть

Важно сравнить все имеющиеся варианты, оценить выгоды каждого и сделать правильный выбор

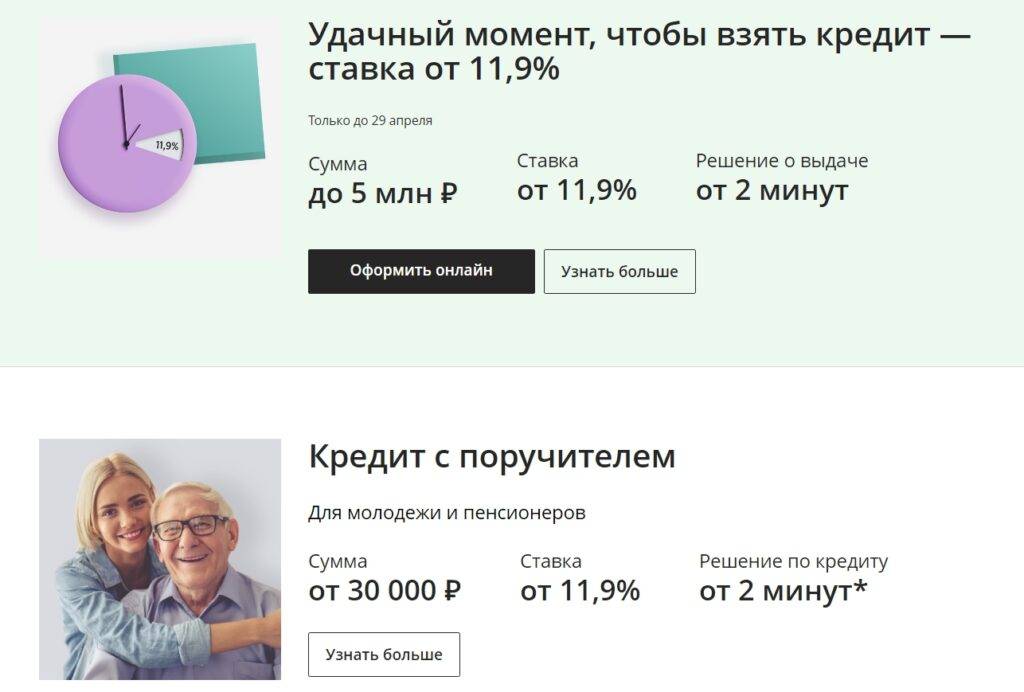

Рефинансирование от Сбербанка

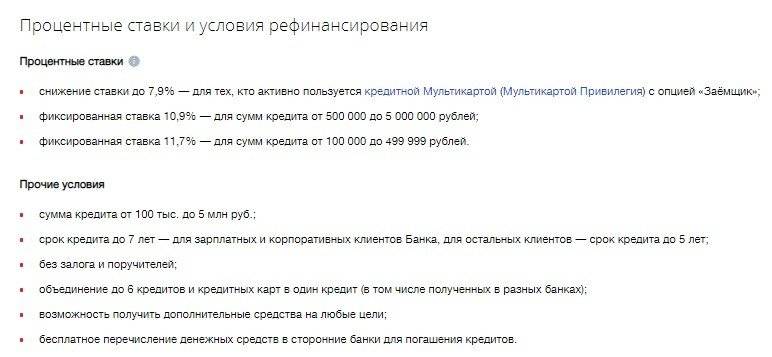

Предусматривает рефинансирование кредитов и Сбербанк. Здесь тоже нет отдельной пенсионной программы, но условия подходят для всех категорий граждан. Главное, подходить для перекредитования по нескольким критериям:

- рефинансировать от 1 до 5 активных кредитов в рублях на сумму от 30 тыс., оформленных не ранее 6 месяцев;

- не иметь просрочек по кредитам, реструктуризации и рефинансирования;

- быть в возрасте до 70 лет;

- работать на текущем месте не менее 3 месяцев.

Сбербанк рефинансирует как собственные, так и сторонние задолженности. Порадует заявителя и список допускаемых к объединению продуктов: потребительские ссуды, автокредиты, кредитные карты, овердрафт и ипотека. Оформляется новый заем на следующих условиях:

- рассмотрение заявки – до 2 рабочих дней;

- максимальная сумма – 3 млн. руб.;

- погашение – от 3 месяцев до 5 лет;

- комиссия за выдачу денег и сопровождение сделки – не предусмотрена;

- обеспечение, залог или поручительство – не требуется.

Подается заявка на рефинансирование через портал «Сбербанк Онлайн» или при личном посещении ближайшего офиса банка. Для оформления потребуется паспорт, банковская выписка по каждому рефинансируемому займу и справка о доходах. Последняя необходима, если заемщик хочет взять дополнительные средства на сумму от 300 тыс. руб.

Одобренные средства перечисляются в день заключения сделки на дебетовую карту заемщика. Одновременно Сбербанк, по распоряжению клиента, проводит операцию по погашению рефинансируемого кредита – отправляет деньги в сторонний банк по предоставленным реквизитам. Погашается новая задолженность аннуитетными платежами.

Выводы

Пенсионерам сложнее рефинансировать взятые кредиты, чем более молодым гражданам, но это возможно. Если на момент расчетного погашения задолженности заемщику исполняется более 65 лет, перекредитование становится проблематичным и не всегда выгодным. Ипотека при достижении этого возраста практически не подлежит рефинансированию.

Решению задачи способствуют некоторые факторы, в том числе наличие материального обеспечения возвратности, гаранта, подтвержденных дополнительных доходов и оформление солидарной ответственности за погашение задолженности.

Опубликовано:

Добавить комментарий

Вам понравится