Лучшие кредиты по отзывам заемщиков

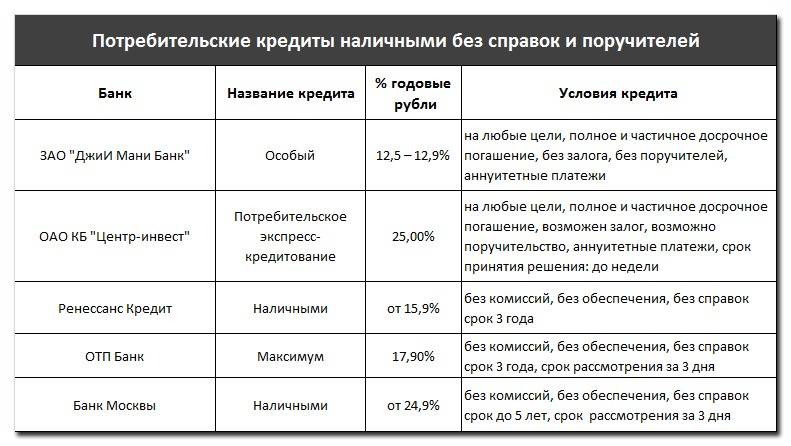

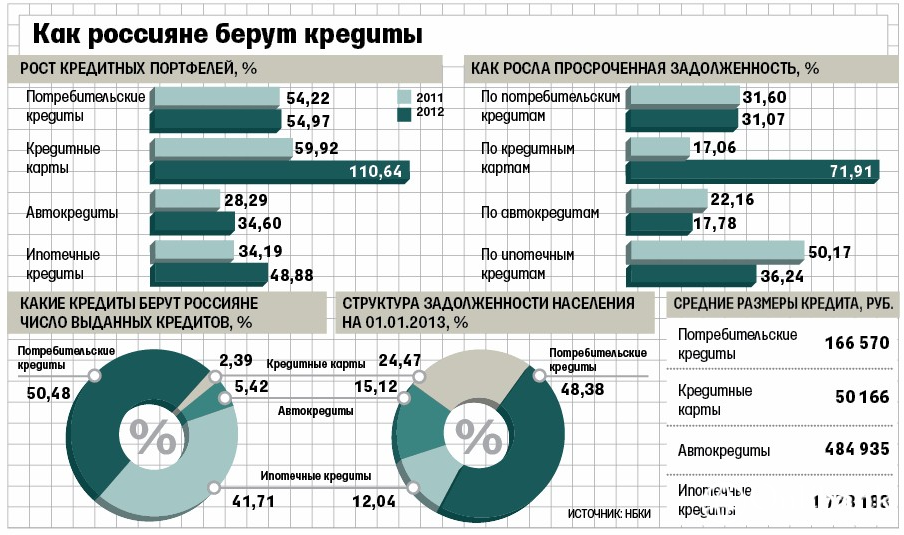

Самым популярным кредитом является потребительский. Финансовый портал Банки.ру составили такой рейтинг:

- Больше документов, ниже ставки – от Ренессанс Кредит.

- Первый почтовый – от Почта Банка.

- Потребительский – Газпромбанк.

- Наличными – от Альфа-Банка.

- Наличными – от Тинькофф Банка.

Я не возьму на себя смелость составлять собственный рейтинг. Он в любом случае получится необъективный. Предлагаю рассмотреть основные условия кредитования по этим пяти банкам в таблице и сравнить их между собой.

| Банк / Наименование кредита | Ставка | Сумма / Срок | Требования к заемщику | Документы |

| Ренессанс Кредит / Больше документов, ниже ставки | От 11,3 % | До 700 000 руб. / до 60 месяцев | От 20 до 70 лет. Стаж от 3 месяцев на текущем месте работы. Доход от 8 000 руб. | Паспорт РФ. Документ, удостоверяющий личность (на выбор). Дополнительные документы. |

| Почта Банк / Первый почтовый | От 12,9 % | До 1 000 000 руб. / до 60 месяцев | От 18 лет. Наличие мобильного и стационарного телефона. | Паспорт РФ. Без справки о доходе. СНИЛС. ИНН работодателя. |

| Газпромбанк / Потребительский | От 11,4 % | До 3 500 000 руб. / до 7 лет | От 20 до 70 лет. Стаж от 6 месяцев на текущем месте работы. Отсутствие негативной кредитной истории. | Паспорт РФ. СНИЛС. Документ, подтверждающий доход. |

| Альфа-Банк / Наличными | От 11,99 % | До 3 000 000 руб. / до 5 лет | От 21 года. Стаж от 3 месяцев на текущем месте работы. Наличие мобильного и стационарного телефона. Доход от 10 000 руб. | Паспорт РФ. 2-й документ на выбор. 3-й документ на выбор. Документ, подтверждающий доход. |

| Тинькофф Банк / Наличными | От 12 % | До 1 000 000 руб. / до 3 лет | От 18 до 70 лет. | Паспорт РФ с постоянной или временной регистрацией на территории РФ. Без справки о доходах. |

Выводы:

- Ставки колеблются в десятых и сотых долях процентов.

- Тинькофф Банк выдает кредит на очень лояльных условиях, но и срок кредитования самый маленький (3 года).

- Газпромбанк готов выдать кредит на самую большую сумму на срок до 7 лет при самой низкой процентной ставке.

- Пакет документов в каждом банке стандартный и не слишком обременительный для заемщика. Вместо справки о доходах в Почта Банке требуют ИНН работодателя.

- Требования к клиенту имеют больше отличий. Нижняя граница возраста от 18 до 21 года, а трудовой стаж на текущем месте – от 3 до 6 месяцев.

Предлог “От”, который мы видим у процентной ставки, говорит о том, что указанная в таблице цифра не является гарантированной. Нужно зайти на сайт конкретного банка и прочитать условия кредитования очень внимательно.

Ни один эксперт не сможет ответить на вопрос, в каком банке лучше взять кредит. Выбор зависит, как всегда, от вас и только от вас.

Кредит – сложный вопрос

Сегодня я хочу поговорить о том, что волнует почти всех трудоспособных людей в разные периоды своей жизни. Нужно ли брать кредиты для жизни. Вообще, нужны ли кредиты обычному нормальному человеку. Так много вокруг соблазнов: новые айфоны, прекрасные неизведанные дали, морские круизы, крутые автомобили и еще много чего. Все они зовут и манят.

С другой стороны, все больше появляется негативной и, порой откровенно страшной, информации о том, как люди теряют дом над головой, те же самые автомобили, которые забирают в уплату долга. Около 60% заемщиков сталкиваются с той или иной проблемой при погашении взятых кредитов.

Более четверти граждан тратят на платежи по кредитам, повседневные траты семьи и оплату ЖКХ более 80% доходов семьи. Нередки случаи, когда после нескольких лет исправной оплаты по кредиту, выплатив практически всю первоначально взятую сумму, люди лишались и машин, и квартир и еще оставались должны при этом. Или холодящие душу истории жесткого взыскания долгов от нелегальных коллекторов. Все это наводит на мысль о том, а нужны ли кредиты вообще?

И как всегда, истина кроется в деталях.

Свадьба, новый год или другой праздник

Кредиты на свадьбу — распространенное явление в России, но при этом самое бессмысленное для бюджета. Свадьба даже на 20-30 человек обойдется в круглую сумму, которая вряд ли «отобьется» денежными подарками от гостей. Если приглашенных больше, придется брать в долг на 3, а иногда и на 5 лет, переплачивая большую сумму процентов. Сложнее всего получить кредит в декретном отпуске.

В итоге в семейную жизнь молодожены входят с бременем долгов, которые приходится выплачивать не один год. В некоторых случаях люди вынуждены погашать свадебные займы даже после развода.

Лучшие кредиты вообще без справок о доходах ⇒

Как заплатить меньше

Лучше иметь один крупный кредит, чем несколько мелких

Если у вас есть много действующих кредитов, найдите банк, который перекредитует ваши финансовые обязательства, объединив мелкие долги в один крупный.

Постарайтесь не брать кредит ради погашения других кредитов. Вы рискуете попасть в долговую яму.

В МФО выгодных кредитов нет

Когда вы задумываетесь над тем, чтобы взять небольшой кредит в микрофинансовых организациях, лучше займите деньги у друзей или родственников. Кредиты в МФО – это всегда дорого и очень невыгодно. Несмотря на это, из-за отсутствия денег интерес у граждан к микрофинансовым кредитам в пандемию сильно возрос. Даже постоянные обладатели банковских кредитов устремились в МФО. Причиной тому стало то, что банки чаще стали отказывать в выдаче кредитов по разным причинам.

Как получить выгодные условия кредитования

Как вариант – обратитесь в свой зарплатный банк. В большинстве случаев это еще и надежнее. К тому же гарантирует более льготные условия кредитования: меньше документов, ниже ставки, быстрее рассмотрение заявки. Вы для зарплатного банка не чужой человек. И доходы подтверждать не надо – банк сам перечисляет заработную плату.

А вот оформлять кредит в том банке, в котором у Вас депозит, не рекомендуется: если у него отберут лицензию, Заемщик не получит выплату по страховке по депозиту, пока кредитный долг не будет полностью погашен.

В каких случаях люди должны погашать долги своих близких?

Существует много случаев, в которых родственники не вносят платежи за кредитование – это влечет за собой длинный шлейф проблем, которые, в свою очередь, вызывают ряд вопросов.

К примеру, муж оформил кредит на крупную сумму и не уплачивает, должна ли супруга платить за кредит вместо него? В каких ситуациях дети выплачивают за кредиты своих родителей?

Когда должник не в состоянии закрыть собственный кредит, круг близких людей делает это вместо него, если:

- Они были указаны как поручители в заключенном кредитном соглашении и подписали договор о поручительстве (то есть, были в курсе всех условий, ответственности и обязанностей и дали самостоятельное согласие);

- В случае кончины родственника, который брал на себя кредит.

По поводу последнего случая – если отказаться от наследства, родственники могут не брать на себя обязанность по оплате кредита умершего.

Если кредит не был направлен в сторону общих потребностей семьи, тогда никто не может заставлять жену уплачивать по кредиту своего мужа. Или же если она дала согласие на то, чтобы быть поручителем своего мужа, тогда она обязана оплачивать его задолженность, так как имеет ровно такие же обязательства, как сам заемщик.

Справка! Если супруги разводятся, один из них в полном праве отказаться от выделенной ему доли имущества, взятого в кредит, если он является поручителем и не желает погашать кредит за него.

Лишь по своей воли можно задолженность родственника, поскольку закон запрещает принудительные меры по этому поводу, за исключением только что перечисленных случаев.

По факту чаще всего оказывается, что люди, проживающие в одной квартире с заемщиком, который по уши в долгах, или же его близкие родственники – страдают от набегов финансово-кредитных организаций и их последователей по поводу возврата денежных средств. Коллекторские конторы стараются испортить жизнь всем людям, которые хоть как-то знакомы с неплательщиком. Коллекторы любят унижать должника перед его друзьями, работодателями и другими. Они не брезгуют любыми низкими и аморальными способами добиваться своей цели.

Родственники и члены семьи не мало переживают в таких ситуациях, ведь чаще всего они находятся в заложниках, поскольку должник может намеренно исчезнуть, дабы его не досаждали. А его близкие попадают под расстрел.

Приставы наносят визит по месту регистрации и могут взять под арест любое имущество, которое там находится, если оно принадлежит должнику. В обратном случае предстоит доказывать, что это взыскание было проведено незаконно и добиваться возврата вещей через суд.

Как увеличить свои шансы на получение второго кредита?

Для этого лишь необходимо ввести заявку «правильно», указав приемлемую для аналитиков банка информацию:

Как получить кредит? Говорит ЭКСПЕРТ |

- Укажите целью получения денежного кредита покупку бытовой техники или других товаров.

- Предоставьте справку о доходах. Даже если в рекламе указано, что кредит можно оформить без нее – подобный маркетинговый ход банки нередко применяют для привлечения большего количества клиентов.

- Сообщите кредитному эксперту о наличии дополнительных доходов, движимого и недвижимого имущества. В некоторых банках именно сотрудники, выдавшие кредит, частично несут ответственность за его погашение — в виде штрафов и удержаний из зарплаты в случае просрочки. Поэтому ваш внешний вид, поведение и стиль подачи информации могут иметь влияние на дополнительные баллы от работника банка.

- Предоставьте несколько дополнительных телефонов контактных лиц, лучше родственников, которые будут заранее предупреждены о возможном звонке из банка.

Обращаясь в финансовое учреждение за вторым кредитом, не забудьте погасить задолженность или ежемесячный платеж за текущий период по уже действующему. И смело отправляйтесь в ближайшее отделение банка за следующим «траншем» для воплощения в жизнь ваших планов.

Как быть, если есть непогашенный микрозаем?

Выдача кредита при наличии микрозаймов

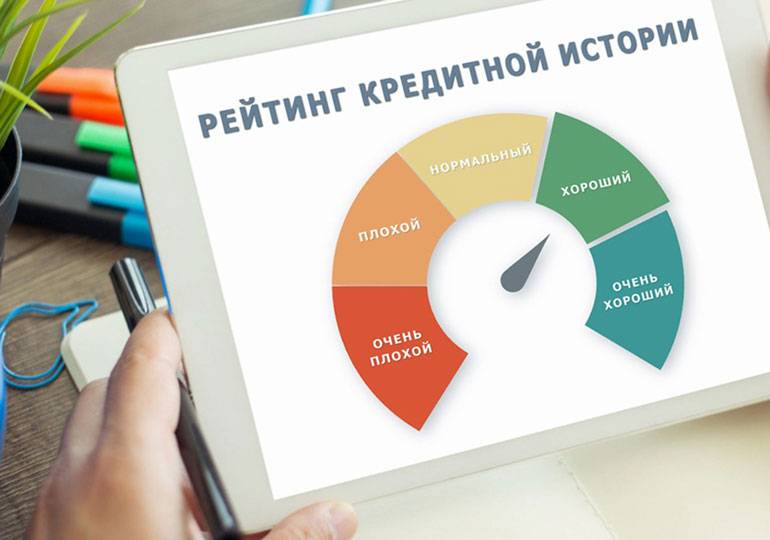

Банк может выдать Вам кредит при наличии микрозайма в случае, если у Вас будет хорошая кредитная история. Иными словами, не должно быть задержек по выплате долгов по обязательствам на Ваше имя. Только с учетом данных пунктов можно претендовать на получение кредита при наличии микрозаймов в МФО.

Получение микрозайма при непогашенном займе

Учреждения, которые лояльно относятся к своим клиентам, — это микрофинансовые организации (МФО). Поэтому они всегда идут на уступки, если у заемщика имеется еще один заем.

Самое важное – чтобы заемщик оплачивал существующий заем своевременно, не допуская просрочек. Также нужно понимать, что при росте финансовой нагрузки у Вас не должно возникнуть проблем с оплатой по второму займу.

Перед тем как оформлять новый заем – реально оцените свои возможности, а также улучшите кредитную историю доступными способами.

Перед тем как оформлять новый заем – реально оцените свои возможности, а также улучшите кредитную историю доступными способами.

Сколько микрозаймов можно оформить в МФО

Если Вы планируете взять еще один микрозайм в том же МФО, в котором имеется долг, — то можно получить отказ. Во многих подобных учреждениях имеется условие, по которому МФО предоставляет следующий заем только после погашения предыдущего.

Если Вам необходимо получить несколько займов, то следует подавать заявки на их оформлении одновременно. За это время информация о наличии долгов в БКИ еще не появится, и МФО может оформить заем без проблем.

Главный совет – получать только то количество займов, которые Вы сможете погасить. Не стоит гнаться за «легкими» деньгами в МФО, ведь на каждую сумму начисляют большой процент, а за просрочку сроков оплаты – действуют штрафы.

Прежде чем оформлять микрозаймы нужно посчитать, сможете ли Вы оплатить их, не испортив кредитную историю, а также останутся ли у Вас денежные средства для нормальной жизни?

Получение микрокредита на погашение нескольких займов в МФО

В случае если Вам необходимо оформить заем на погашении нескольких кредитов в микрофинансовых учреждениях, то можно воспользоваться услугой рефинансирования. Это означает, что Вы можете оформить заем в другом МФО и погасить долг в первом. Также можно попробовать перекредитовать заем в банке.

Как запретить родственникам брать кредиты и займы?

Практически каждый хоть раз в своей жизни брал средства у кого-то в долг, оформлял кредит или ипотеку – и это нормальная практика, когда вам необходимо срочно подправить финансовое положение. Но это нормально только в том случае, если подходить к этому делу грамотно и аккуратно. А ведь часто ситуация выходит из-под контроля, и заемщики становятся неуправляемы, зависимы, их проблемы накапливаются и переливаются на остальных, плывущих с ними в одной лодке.

Здесь вы узнаете, можно ли установить запрет на кредиты и займы для себя и близких. Черный список микрофинансовых организаций – как туда попасть?

Снижение жизненного уровня

Причина вторая — снижение жизненного уровня. Дорогие вещи являются лишь внешними признаками статусности. Незачем прикрывать финансовые прорехи дорогостоящими покупками. Незавидное положение дел все равно окажется известно окружающим, а вызывать зависть и настраивать против себя преднамеренно не желает никто.

Можно купить дорогой автомобиль. Он выглядит солидно, удобен в управлении, красив и современен. Однако за год машина постареет и успеет несколько раз побывать в ремонте. На выплаченные проценты кредитуемый смог бы приобрести еще одну иномарку. Вместо этого кредитный клиент оплачивает и свой автомобиль, и купленную оставившим солидный депозит в банке вкладчиком ту самую машину.

Третья причина — повышение уязвимости. Стать богатым с займом невозможно. Этот пассив постоянно тянет вниз. Достаток — это активы, вложения. Кредиты исключают такие действия. Вклады в различных банках дают богатым клиентам неплохой доход. Все их средства распределены по разным учреждениям. Поэтому даже в случае разорения одной из организаций остальные деньги останутся в безопасности.

Иное положение у кредитного клиента:

- Отдающему более сорока процентов на выплату долга такая подушка безопасности только снится.

- Человек становится уязвимым. Ко всем его мольбам банки глухи.

Косметологические услуги и пластические операции

Подобные услуги не относятся к процедурам первой необходимости и не являются жизненно важными. При этом они несут большие риски для пациента, связанные с внешностью и здоровьем. Существует масса примеров, когда процедура заканчивалась плачевным результатом.

Полученный эффект может быть далек от ожидаемого, от чего бывают разные последствия — начиная депрессией, заканчивая существенным ухудшением внешности, потерей работы и платежеспособности. В такой ситуации погашение долга за неудачный результат еще больше усугубляет ситуацию.

Самые лучшие ставки по кредитам для физических лиц ⇒

Зачем люди берут кредиты?

Такая доступность кружит голову и создает искусственную потребность для человека в новых вещах и в красивой жизни. Некоторые заемщики, столкнувшись с реалиями выплаты долгов, зарекаются больше никогда не брать деньги в долг. Другие настолько привыкают «жить в кредит», что берут кредит на все, платя за это в течение последующих несколько лет.

Стабильный доход и постоянная работа способствуют выплате долгов в намеченные сроки. Однако, если что-то случается непредвиденное, то в выплатах может случиться сбой и образоваться долговая яма, выбраться из которой опять же становится сложно.

Перечень банковских организаций, в которых можно оформить займ при наличии другого непогашенного обязательства

Рассмотрим банковские организации, в которые можно обратиться за кредитом, если у вас уже имеются займы:

Сбербанк

Можно ли взять кредит в сбербанке, если есть кредит в этом же банке? Да, сбербанк предоставляет услуги повторного кредитования своим клиентам

В данном случае особое внимание будет уделено назначению первого и второго кредита, а также своевременность выплат по погашению текущего. Условия кредитования будут зависеть от суммы займа и сроков его выплаты. В сбербанке несколько высокие проценты по таким кредитам – ставка начинается от 17% и то при условии, что период, в течение которого деньги будут возвращены не превысит одного года

Если же выплаты будут производиться в срок от двух до пяти лет, то процентная ставка значительно возрастает у будет составлять до 25,5%

В сбербанке несколько высокие проценты по таким кредитам – ставка начинается от 17% и то при условии, что период, в течение которого деньги будут возвращены не превысит одного года. Если же выплаты будут производиться в срок от двух до пяти лет, то процентная ставка значительно возрастает у будет составлять до 25,5%.

Банк Ренессанс

Основным достоинством является величина займа, которую можно получить – она составляет 500 тысяч рублей. Ставка будет зависеть от сопутствующих факторов (платежеспособности заемщика, срока погашения и т.д.) и начинается она со значения 15,9%. Некоторым недостатком является возрастное ограничение – заявления будут рассмотрены от граждан, которым исполнилось 24 года и не более 70 лет. Максимальный срок займа – 5 лет.

Восточный экспресс банк

Один из недостатков – сравнительно небольшая сумма, которую можно получить – она составляет 200 тысяч рублей. Кроме того, оформить займ могут лица от 21 года до 65 лет. Срок займа – 5 лет. Положительная сторона обращения в эту организацию – процентная ставка – она составляет 21%. Одной из особенностей получения кредита является то, что выдают его исключительно наличными средствами.

Уральский банк реконструкции и развития

Минимальная ставка кредита – 15% — это основной плюс этой организации. Сумма займа может достигать 200 тысяч рублей и выдается на срок до 5 лет. Некоторым достоинством является максимальный возраст заявителя – он составляет 75 лет. Получение такого повторного кредита возможно только в том случае, если лицу исполнился 21 год.

Банк Тинькофф

Данный банк предлагает оформление кредитной карты с максимальным лимитом в 150 тысяч рублей. Положительной стороной является минимальный возраст – получить карту можно начиная с 18 лет. Недостатком считается большая процентная ставка – 24,9%.

Популярные кредитные предложения от банков

| # | Кредитное предложение | Акция | |

| 1 | Нет | ||

| 2 | Нет | ||

| 3 | Нет | ||

| 4 | Нет | ||

| 5 | Нет | ||

| 6 | Нет | ||

| 9 | Нет | ||

| 11 | Нет | ||

| 13 | Нет | ||

| 14 | Нет | ||

| 15 | Нет | ||

| 17 | Нет | ||

| 18 | Нет | ||

| 19 | Нет | ||

| 20 | Нет | ||

| 21 | Нет | ||

| 22 | Нет | ||

| 23 | Нет | ||

| 24 | Нет | ||

| 25 | Нет | ||

| 26 | Нет | ||

| 27 | Нет |

Часто задаваемые вопросы

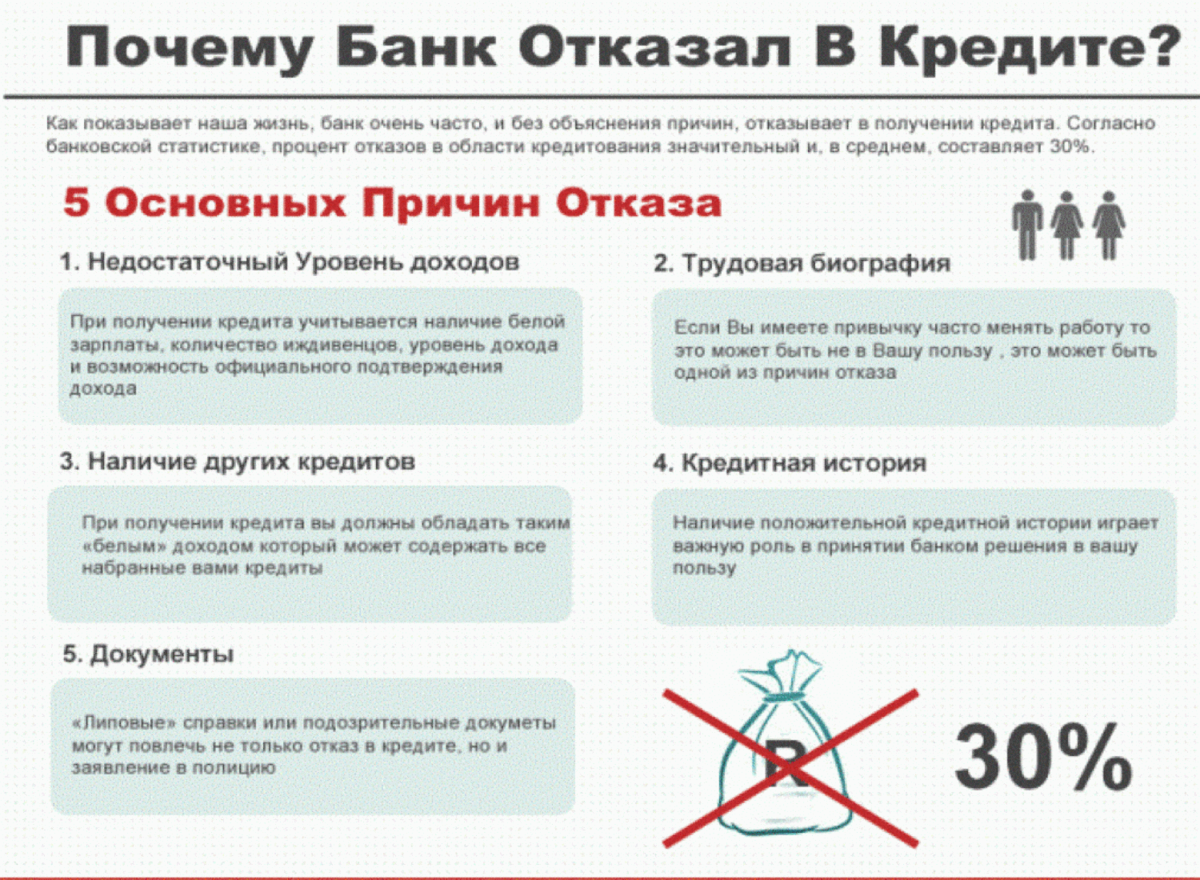

По какой еще причине могут отказать в кредите?

Кроме причин понятных, которые легко «вычислить» по вопросам анкеты, у отказов есть причины не столь явные, но тоже значимые:

«Черные списки». Это похоже на плохую кредитную историю, но несколько шире. Те, кто в прошлом имел проблемы с каким либо банком, может попасть в особый список нежелательных клиентов этого банка. А кредитные учреждения имеют привычку делиться такого рода сведениями друг с другом.

Невыгодность кредита для банка. Иногда отказывают потому, что клиент просит слишком много и рискует не расплатиться.

Что делать если отказали в кредите?

Если один банк отказал в кредите – проще всего обратиться в другой. Также вы можете узнать о своей кредитной истории и найти причину отказа. Небольшие МФО всегда охотнее идут на встречу своим клиентам.

Почему мне везде отказывают в кредите?

- Плохая кредитная история или ошибки в истории выплат по кредитам;

- Небольшой доход в месяц;

- Непогашенная судимость по уголовному делу;

- У клиента уже есть действующий кредит наличными в банке.

Что проверяет служба безопасности банка при оформлении кредита?

Главные критерии: платежеспособность, надежность клиента. Первоначально проверке подлежит подлинность документов, наличие рабочего места, ценного имущества (недвижимость, автомобиль).

Почему ни один банк не одобряет кредит?

Причины, почему банки не одобряют кредит, бывают разные. Есть очевидные: предоставление ложных сведений, судимости, отсутствие работы.

Рискованные инвестиции

Займы на создание сомнительного бизнеса берут даже те граждане, которые никогда не занимались предпринимательской деятельностью. Некоторые из них уверены, что в самое ближайшее время они начнут получать прибыль и без проблем погасят ссуду. Особую опасность несут залоговые кредиты под ПТС или квартиру — в случае неудачи заемщик остается не только без бизнеса, но и без своего имущества.

Где выдадут кредит ИП и малому бизнесу ⇒

Еще один вид рискованных инвестиций — это игра на биржевых рынках, например, на фондовом. Такой вид заработка несет много рисков и брать кредит, чтобы вложиться и заработать на бирже, — не самая хорошая идея. То же самое касается и криптовалюты. Это сложно прогнозируемый рынок, и если вы хотите заработать на этом, лучше использовать свои личные ресурсы, а не влезать в кредиты с огромной переплатой.

Ипотечный кредит

Ипотечный кредит является не менее распространенным видом кредитования в России. Суть ипотечного кредита заключается в том, что банк выдает ссуду под залог недвижимого имущества. В качестве залога может выступать как уже имеющееся имущество заемщика, так и приобретаемая недвижимость, на которую берется заем.

Наиболее распространенными видами ипотеки в России являются ипотека на жилье, авто и ипотека юридическим лицам. Существуют различные государственные программы, которые направлены на снижение процентной ставки или внесение части средств из бюджета для определенных категорий лиц. Среди прочих молодые семьи, военные, молодые учителя и молодые мамы. Последние могут использовать «Материнский капитал» в качестве первого взноса или платежа по ипотеке.

Несмотря на популярность в России ипотеки, все-таки встречаются разные мнения по поводу того, стоит ли брать кредит или нет. Особенно часто начал возникать этот вопрос в последнее время, когда банки начали активно поднимать процентные ставки по потребительским кредитам. Население выразило свою настороженность по оформлению ипотечных кредитов, боясь, что ужесточенные нововведения коснуться и этой сферы кредитования. Специалисты отмечают следующее:

- Брать ипотечный кредит скорее выгодно, чем нет. Молодая семья, да и любой другой человек, не всегда могут похвастаться достаточным доходом для того, чтобы накопить средства на покупку нового жилья. Ипотека – отличный выход из ситуации. Несомненно, риск и переплата по кредиту есть. Но если нет другого выхода, то это единственный вариант приобретения собственной жилплощади.

- В условиях кризиса процентные ставки на ипотечные кредиты начали расти, однако намного медленнее, чем по потребительским и другим видам ссуд. Если физическое или юридическое лицо накопило достаточную сумму для внесения первого взноса по ипотеке, то нет смысла долго тянуть с этим вопросом. Процентные ставки могут вырасти еще больше, а условия для заемщиков ужесточиться. Это может коснуться как большей требовательности к платежеспособности заемщика, в том числе и увеличится первый платеж.

- Нужно быть уверенным в своей платежеспособности. Стоит хорошо помнить о том, что ипотечный кредит выдается под залог. Чтобы не потерять новое или нажитое недвижимое имущество лучше не делать необдуманных решений. Прежде чем убеждать менеджера банка в том, что вы справитесь со всеми выплатами, убедите в этом себя.

- Помните о том, что ипотека – это хоть и переплата процентов, но новое имущество становится навсегда вашим после погашения кредита, в отличие от арендованного помещения, автомобиля, съема квартиры. Это, наверное, самый главный плюс ипотечного кредитования.

Независимо от того, какой вид и форму кредитования вы собираетесь получить, важно собрать предложения со всех банков и выбрать наиболее выгодное для вас. Кредиты – это почти всегда минус вашему бюджету, с их помощью нельзя сэкономить средства ни в период кризиса, ни в период стабильности

Но именно кредиты могут обеспечить вас необходимыми покупками для осуществления более качественной профессиональной деятельности, экономии времени и усилий. Главное — не делать необдуманных решений, и тогда никаких проблем с получением и выплатой кредита не будет.

55% российских заемщиков не защищены или уязвимы

Размер рекомендованного семейного дохода, необходимого для комфортного обслуживания среднего ипотечного кредита в России, почти не изменился за ушедший год и по итогам декабря 2020 года составил 70,3 тысячи рублей (данные Национального бюро кредитных историй – НБКИ).

Самый высокий уровень семейного дохода для комфортного обслуживания ипотечного кредита был рассчитан по Москве (149,8 тысячи рублей), в Московской области 113,1 тысячи рублей, Санкт-Петербурге 92,1 тысячи рублей, Приморском крае 82,9 тысячи рублей и Хабаровском крае 80,1 тысячи рублей.

При этом доля кредитов с платежом к доходу выше 80% увеличивается в геометрической прогрессии. И это очень настораживает.

Когда могут одобрить новый кредит?

Однозначного ответа на этот вопрос нет, так как прежде, чем предоставить кредит, банк проверит потенциального клиента. Отсутствие просрочек по действующим кредитам повысит уровень доверия к нему и увеличит шансы на одобрение заявки. Если же имеются открытые кредиты с просрочками и штрафами, банки откажут, так как крупные финансовые компании с заведомо проблемными клиентами не сотрудничают. Узнать, где дадут кредит на погашение другого долга можно тут:

Если есть кредит в том же банке?

Обращение в тоже самое кредитное учреждение, с которым заключено действующее соглашение, не даст результата. Это правило нигде не прописано, и оно считается негласным. Два кредита в одном банке по умолчанию оформить не получится. В расчет не берутся всевозможные ВИП-клиенты, которым делаются отдельные предложения.

Наличие кредитной карты не приравнивается к кредитным обязательствам, и при правильном использовании «кредитки» можно обратиться в тот же банк за получением потребительского кредита.

Кредит в другом банке

Ответ содержится в размере официального дохода потенциального заемщика. Имея доход в размере 50000 рублей, из которых на погашение обязательств тратится 20 000 рублей, обращаться за получением второго кредита нет смысла. Заявка будет одобрена, если по сторонним обязательствам не допущено серьезных нарушений, и если уровень дохода позволяет платить по двум соглашениям одновременно.

Если есть ипотека, дадут ли потребительский займ?

На решение банка повлияют такие обстоятельства как:

- остаток долга по первичному договору;

- текущий доход соискателя;

- размер запрашиваемого займа;

- кредитная история;

- остаточный срок по текущему договору.

Эти признаки в совокупности должны позволять заемщику исполнять обязательства по двум соглашениям одновременно.

В стороннем банке при наличии ипотеки можно получить относительно небольшой займ, если доход соискателя будет отвечать требованиям кредитной организации.

При долгах у судебных приставов?

Исключено. Ни одно учреждение не выдаст средства заведомо неблагонадежному заемщику. Риски не возврата здесь высокие, и даже на самых невыгодных условиях заключить договор не получится. Это касается не только банковских кредитов, но и займов, предоставляемых МФО, так как не смотря на условие выдачи срочный займов без проверок, судебных разбирательств они не касаются. Получить займ онлайн в МФО можно с плохой кредитной историей, но не открытым долгом у судебных приставов.

Есть судимость

Судимость никак не влияет на решение кредитной организации. В описаниях программ крупнейших банков такое требование отсутствует. Если у судимого соискателя есть постоянный доход, и если его кредитная история устраивает банк, то помех для заключения договора не будет.

Когда плохая кредитная история

Теоретически возможно, но затруднительно. Банк может согласиться на заключение договора, но только на самых невыгодных для заемщика условиях. При этом история должна быть закрытой — то есть, не должно быть действующих просрочек. Если на момент обращения есть действующие просрочки, то и МФО откажет в предоставлении займа.

Нет кредитной истории

Отсутствие кредитной истории — не самое положительное качество условного соискателя, но банк относятся к этому лояльно. При условии, что по остальным требованиям заемщик полностью подходит для заключения с ним соглашения. Здесь не должна идти речь о крупных суммах, так как банк не станет доверять большие деньги субъекту, никогда не заключавшему договоры такого направления.

Безработному

Официальная занятость требуется при намерении заключить ипотечное соглашение. По «классическим» потребительским кредитам требуется наличие постоянного дохода. Кредит без справки о доходах теоретически можно получить, и такой продукт есть у большинства российских банков. Но условия здесь будут несколько хуже, чем в случае предоставления подтверждающих данных. Если нет ни работы, ни какого-либо дохода, можно оформить небольшой займ в МФО.

Основной процент проблемных кредитов приходится именно на безработных заемщиков. Брать средства без уверенности в том, что они будут вовремя возвращены — крайне не благоразумный шаг.

- Какой процент на остаток по карте ВТБ?

- Почему не работает Сбербанк Онлайн?

- Как зарегистрировать личный кабинет Промсвязьбанка?

- Как подключить автоплатеж Сбербанка за ЖКХ?

- Как проверить какие карты подключены к Мобильному банку?

- Перевод денег с Билайна на МТС: 3 легких способа

- Цифровая карта Сбербанка: что это?

- Как принять участие в аукционе по продаже имущества должников?

- Как оплатить кредит Почта Банк с карты Сбербанка: все способы

Как исправить или улучшить «плохое» досье

К сожалению, ситуация, когда клиенты попадают в черные списки БКИ без всякого на то основания, не является редкостью. В таких случаях можно и нужно оспаривать свою правоту, чтобы исключить перспективу кредитования на самых невыгодных условиях.

Для этого существует два метода, эффективность которых полностью зависит от текущей ситуации:

- Оспаривание. Предполагает извещение кредитора о том, что данные по вашему делу были внесены в клиентскую базу бюро ошибочно. Если же банк идет в отказную, имеет смысл сразу же обратиться в бюро, которое должно в течение 30 календарных дней дать ответ по конкретной заявке.

Так, установление самого факта мошенничества позволяет убрать клиента из неблагонадежной базы.

- 10-летний отказ от кредитования. Именно столько по времени хранится каждая кредитная история, после чего происходит ее обнуление. Конечно, это не самый лучший вариант, но если клиент действительно неблагонадежный, то для него он может оказаться единственно возможным.

Если ваша кредитная история не соответствует той, которая числится в кредитном бюро, то вы имеете полное право на ее оспаривание. Для этого нужно подать соответствующее заявление и дождаться ответа, который должен поступить на адрес заявителя в течение месяца

Если ваша кредитная история не соответствует той, которая числится в кредитном бюро, то вы имеете полное право на ее оспаривание. Для этого нужно подать соответствующее заявление и дождаться ответа, который должен поступить на адрес заявителя в течение месяца

Существуют и нелегальные способы обнуления кредитной истории, которые не предполагают такого долгого ожидания, но все они имеют обратную сторону в виде административной и даже уголовной ответственности. Поэтому ни один из этих вариантов здесь рассматриваться не будет во избежание введения клиентов в заблуждение и прочих неоправданных рисков.