Сколько налогов платит ИП по УСН

Рассмотрим простой случай, если бы вы работали как ИП на упрощенной системе налогообложения (УСН), без наемных сотрудников. Какие налоги вам пришлось бы заплатить? И сравним их с налогами работников по найму.

Налог ИП по УСН за год:

Предприниматель обязан уплатить 6% от общего дохода за год. Именно с дохода, а не с прибыли

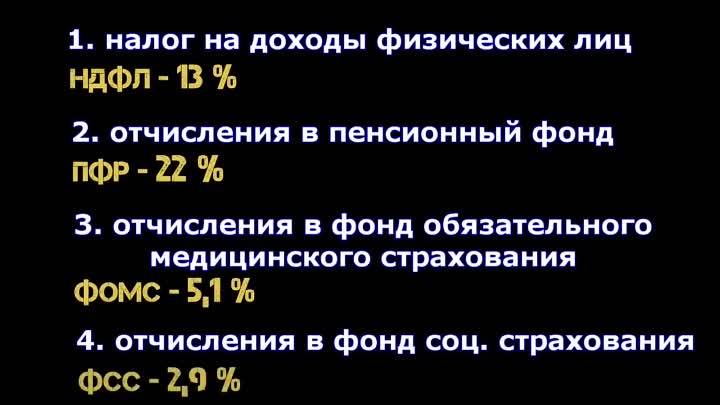

Неважно, сработали вы в плюс или получили убыток. Обязательные взносы за себя в пенсионный фонд и фонд медицинского страхования. Размер этих выплат привязан к показателю МРОТ (минимальный размер оплаты труда) и составляет 26 и 5,1% соответственно

В сумме 31,1%. Если совокупный годовой доход превысит 300 000 рублей, все что сверху этой суммы облагается дополнительно 1% налога в виде взносов по пункту 2.

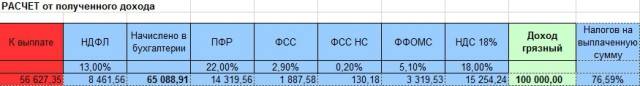

Чтобы понять разницу в уплачиваемых налогов между ИП и физическими лицами, давайте сравним с доходами, получаемыми наемным сотрудником, из примера выше, с зарплатой 40 тысяч в месяц. Для простоты будем рассмотрим работу фрилансера, которому перечисляется вознаграждение за выполненную работу и не имеющего никаких дополнительных расходов, например дизайнер или программист.

На данный момент МРОТ составляет 7500 рублей.

В нашем случае годовой доход работника с учетом всех начисляемых налогов (грязными) составляет:

52 000 х 12 месяцев = 624 000 рублей.

Какие налоги обязан будет уплатить наш условный фрилансер при таком же уровне доходов?

- 6% от дохода – 37 440 рублей;

- взнос в ПФ и ФФОМС – 31,1% от МРОТ – 7500 х 31,1% х 12 месяцев = 27 990 рублей;

- дополнительно 1% с суммы выше 300 тысяч в ПФ и ФФОМС – (624 000 – 300 000) х 1% = 3 240 рубля;

- налог в 6% от дохода уменьшается на размер обязательных платежей. В итоге налогооблагаемая база составит 592 770. С нее и уплачивается налог 6% – 35 556 рублей.

Аудсайдеры налоговой легкости

Начнем с аутсайдеров – кто выступил хуже всего по мнению экспертов компании PwC? Последнее место в рейтинге по легкости налогообложения занимает Боливия. Суммарная налоговая ставка в этой стране равна 83,7% (что, кстати, еще не худший показатель, а третий с конца). Чтобы справится с налоговыми вопросами приходится потратить 1025 часов в год и произвести аж 42 платежа.

Далее по списку снизу идут Венесуэла, Мавритания, Чад и Центральная Африканская республика. Налоговая ставка в этих странах от 65% до 73%.

Рекордсменом по величине налоговой ставке (налог на рабочую силу, прибыль и иные налоги) стали Коморы – для местных компаний налоги равны 216,5%. Второй и третьей с конца стали Аргентина с 137,4% и Эритрея с 83,7%. Последняя, между прочим, является второй страной в мире, которая облагает налогами не по принципу резидентства, а по принципу гражданства. Как в США.

В Бразилии, чтобы выполнить все требования по оформлению и уплате налогов необходимо потратить 2600 часов в год. Боливия со своими 1025 часами лишь на втором месте.

Зато Венесуэла требует 70 налоговых платежей в год, в то время как Россия – всего 7. Хоть что-то лучше.

Виды налоговых отчислений

Гражданин отчисляет в столичный бюджет*:

- Транспортный налог — при условии владения транспортным средством;

- Земельный налог — при условии владения земельным участком;

- Налог на имущество физических лиц — при условии владения имуществом;

- Налог на доходы физических лиц — при условии получения доходов, облагается ставками в размере 9%, 13%, 30% или 35%;

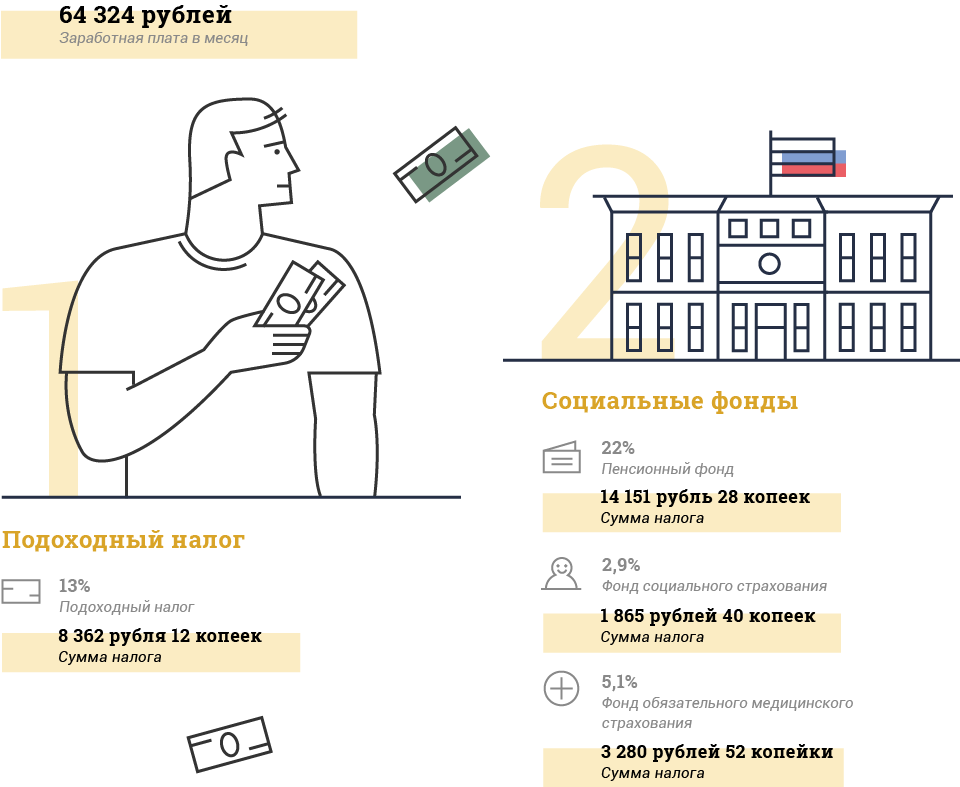

А так же, гражданин сам, либо опосредовано через работодателя, платит страховые взносы во внебюджетные фонды: Пенсионный фонд РФ (ПФР), Фонд социального страхования (ФСС) и Федеральный Фонд Обязательного Медицинского Страхования (ФФОМС).

Транспортный налог

Должен быть уплачен не позднее 1 декабря года, следующего за истекшим налоговым периодом. Т.е. транспортный налог за 2012 год необходимо уплатить до 1 декабря 2013 года

Объект | Налоговая |

Автомобили | |

свыше 100 л.с. до 125 л.с. (свыше 73,55 кВт до 91,94 кВт) включительно | |

свыше 125 л.с. до 150 л.с. (свыше 91,94 кВт до 110,33 кВт) включительно | |

свыше 150 л.с. до 175 л.с. (свыше 110,33 кВт до 128,7 кВт) включительно | |

свыше 175 л.с. до 200 л.с. (свыше 128,7 кВт до 147,1 кВт) включительно | |

свыше 200 л.с. до 225 л.с. (свыше 147,1 кВт до 165,5 кВт) включительно | |

свыше 225 л.с. до 250 л.с. (свыше 165,5 кВт до 183,9 кВт) включительно | |

Мотоциклы и | |

до 20 л.с. (до 14,7 кВт) включительно | |

до 110 л.с. (до 80,9 кВт) включительно | |

свыше 110 л.с. до 200 л.с. (свыше 80,9 кВт до 147,1 кВт) включительно | |

свыше 200 л.с. (свыше 147,1 кВт) | |

Грузовые автомобили с мощностью двигателя (с каждой лошадиной силы): | |

до 100 л.с. (до 73,55 кВт) включительно | |

свыше 100 л.с. до 150 л.с. (свыше 73,55 кВт до 110,33 кВт) включительно | |

свыше 150 л.с. до 200 л.с. (свыше 110,33 кВт до 147,1 кВт) включительно | |

свыше 200 л.с. до 250 л.с. (свыше 147,1 кВт до 183,9 кВт) включительно | |

свыше 250 л.с. (свыше 183,9 кВт) | |

Другие | |

Снегоходы, мотосани с мощностью двигателя до 50 л.с. (до 36,77 кВт) включительно | |

Снегоходы, мотосани с мощностью двигателя свыше 50 л.с. (свыше 36,77 кВт) | |

Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя до 100 л.с. (до 73,55 кВт) включительно | |

Катера, моторные лодки и другие водные транспортные средства с мощностью двигателя свыше 100 л.с. (свыше 73,55 кВт) | |

Яхты и другие парусно-моторные суда с мощностью двигателя до 100 л.с. (до 73,55 кВт) включительно | |

Яхты и другие парусно-моторные суда с мощностью двигателя свыше 100 л.с. (свыше 73,55 кВт) | |

Гидроциклы с мощностью двигателя до 100 л.с. (до 73,55 кВт) включительно | |

Гидроциклы с мощностью двигателя свыше 100 л.с. (свыше 73,55 кВт) | |

Воздушные суда, имеющие нереактивные двигатели (с каждой лошадиной силы) | |

Другие водные и воздушные транспортные средства, не имеющие двигателей (с единицы транспортного средства) |

Новости

Архив

13:08

В Пугачеве женщина пыталась вытащить соседа из горящего дома, но мужчина погиб

12:59

Скончались семеро женщин и пятеро мужчин в возрасте от 64 до 83 лет

12:54

Саратовцы обеспокоились из-за установки столбов под забор в водоохранной зоне на берегу Волги: ответ прокуратуры

12:19

Жители нескольких десятков домов в областном центре остались без воды: Шелковичная грозит превратиться в ледяную гору

10:10

В Саратовской области в новогодние праздники, по официальным данным, от коронавируса лечатся больше 7 тысяч человек

10:00

Улететь из Саратова в Санкт-Петербург можно будет три раза в неделю

4 января 2022, 20:11

На федеральной трассе в Балашовском районе столкнулись три иномарки: двое взрослых и двое детей госпитализированы

4 января 2022, 19:31

Саратовской области не досталось ни копейки из 500 миллионов рублей на популяризацию туризма для школьников

4 января 2022, 19:16

В регионе ввели запрет на ввоз животных из соседней области

4 января 2022, 15:22

Регоператор обеспечил бесперебойное предоставление коммунальной услуги в праздничные дни

4 января 2022, 15:03

Мэр признал неудовлетворительное качество уборки снега на тротуарах в городе

4 января 2022, 13:09

В Саратовской области на 20% выросла младенческая смертность, число умерших от коронавируса за год увеличилось в десять раз

4 января 2022, 12:33

Ковид унес жизни еще 11 саратовских пенсионеров

4 января 2022, 11:56

Пожар в Татищевском районе унес жизнь 87-летней женщины

4 января 2022, 11:25

«Скоро, наверно, кидаться на пассажиров будут с монтировками»: жительница Саратова пожаловалась на водителя автобуса, обматерившего её при заминке с безналичным расчётом

4 января 2022, 11:03

Поручение президента Путина. Строительство одного из двух домов для переселенцев из Летного городка до сих пор не началось

4 января 2022, 10:26

В регионе число пациентов, выздоровевших от ковида за сутки, упало до минимума с начала года

4 января 2022, 10:07

Саратовские чиновники под надуманным предлогом не допустили иногороднего подрядчика до достройки школы: УФАС отменило решение

4 января 2022, 09:42

В Жасминном водитель «Приоры» попал в больницу после столкновения с КамАЗом, в центре города пострадал 20-летний молодой человек на «Гранте»

4 января 2022, 09:06

В Саратове последний Як-42 по ночным улицам перегнали на вечную стоянку

3 января 2022, 18:38

Дочь отбывающего наказание в саратовской колонии осужденного пожаловалась, что у ее отца при досмотре отняли жизненно важный препарат

3 января 2022, 17:41

В Балаково женщина разозлилась на мужа и всадила ему нож в грудь

3 января 2022, 17:27

Застолье двух работников фермы закончилось поножовщиной и возбуждением уголовного дела

3 января 2022, 17:16

Мэр Исаев: в следующем сезоне в Саратове могут появиться катки из искусственного льда

3 января 2022, 15:53

На границе двух районов столкнулись ВАЗ-2109 и микроавтобус: госпитализированы трое человек, в том числе 15-летний подросток

3 января 2022, 15:26

Зампред правительства потребовал возобновить работы по реконструкции саратовского театра оперы и балеты

3 января 2022, 13:59

В Вольске женщина без прав опрокинула «Приору» и скрылась с места ДТП: нарушительницу поймали и привлекли к ответственности

3 января 2022, 13:40

Желтый уровень опасности: горожан предупреждают о сильном снеге и тумане

3 января 2022, 12:31

От ковида в области умерли еще 11 человек предпенсионного и пенсионного возраста

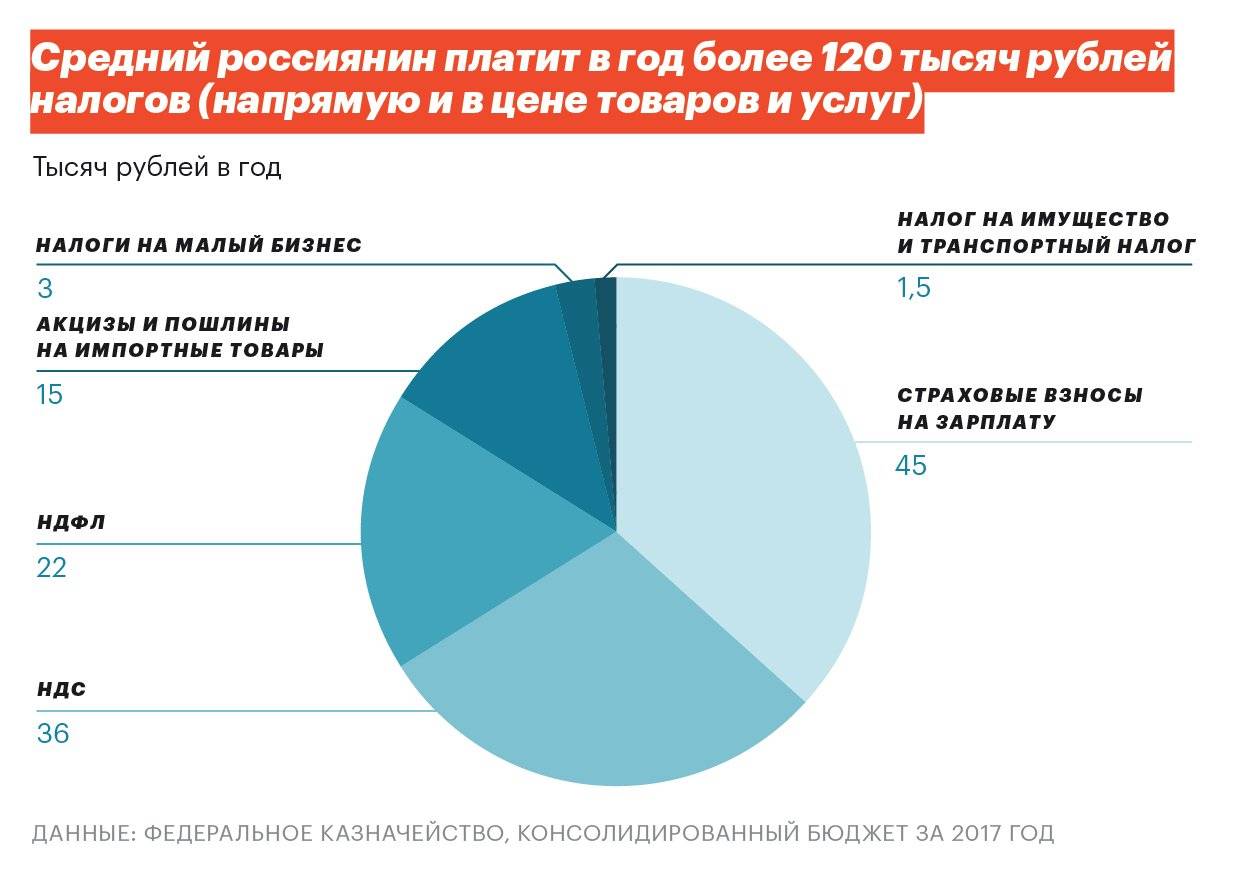

Какие налоги мы еще платим?

Помимо прямого подоходного налога и обязательных отчислений, уплачиваемых в бюджет работодателем граждане РФ обязаны уплачивать множество других налогов. Перечисли основные из них.

Продажа недвижимости

Если вы владели недвижимостью более 3-х лет или ее стоимость при продаже меньше 1 миллиона, то налог можно не платить. В других случаях, продавец обязан уплатить в бюджет налог в размере 13% от суммы сделки за вычетом 1 миллиона.

Доход с банковских вкладов

Налогообложение 35% подлежит доход полученный в виде процентов по депозитам, если их размер: превышает на 5% ставку рефинансирования для рублевых вкладов или открыт валютный вклад по ставке 9%.

Налог на выигрыш

Законодательство различает виды выигрышей и соответственно облагает их по разным ставкам.

Выигрыш в лотерею или тотализатор, а также другие виды призов основанные на риске, облагаются по ставке 13%.

Но если вы победили в акции, розыгрыше призов или викторине, то здесь придется раскошелиться уже на 35% от суммы выигрыша. Призы стоимостью менее 4 тысяч налогом не облагаются.

Получается выиграть миллион в лотерею гораздо выгоднее, чем победить в конкурсе. В первом случае за вычетом налогов вы получите 870 тысяч, во втором только 650 000. А если быть точнее, то 650 520, так как вы имеете право уменьшить налогооблагаемую базу на 4 000 рублей.

Доход от ценных бумаг

Прибыль полученная от торговли ценными бумагами, в том числе в виде дивидендов, купонного дохода по облигациям облагается по ставке 13%. В некоторых случаях есть возможность уйти от уплаты налогов частично или полностью. Причем весьма законными способами.

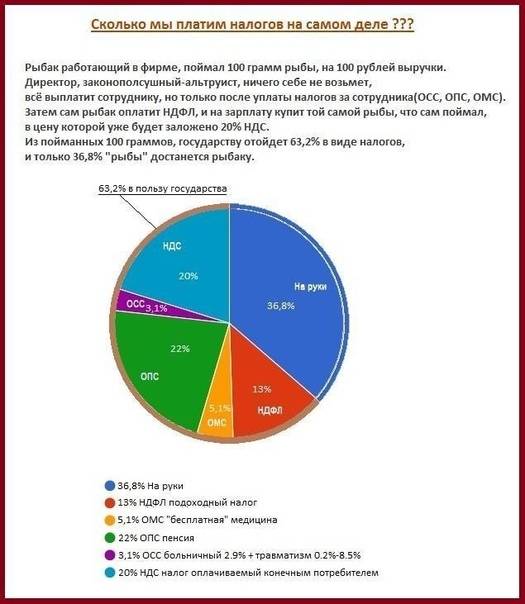

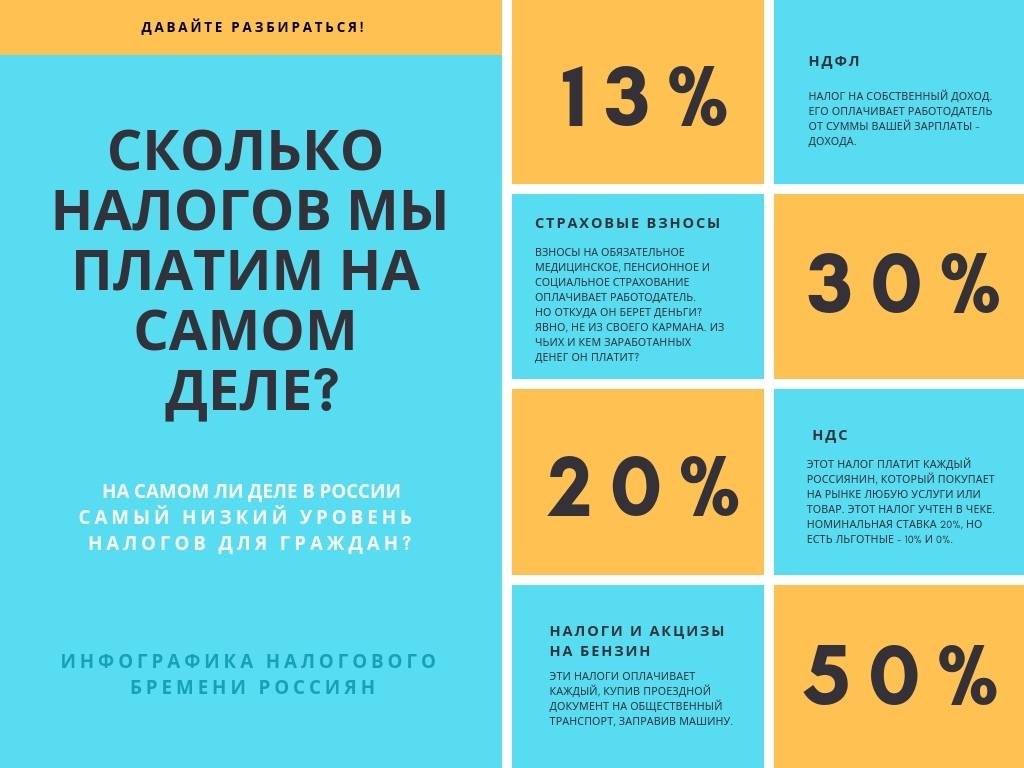

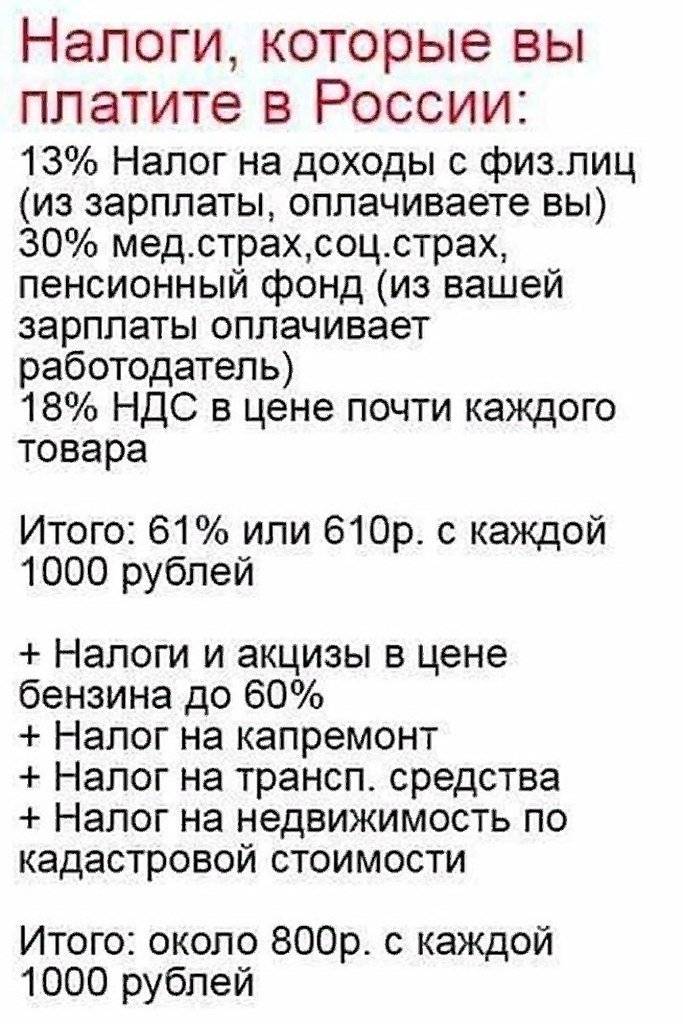

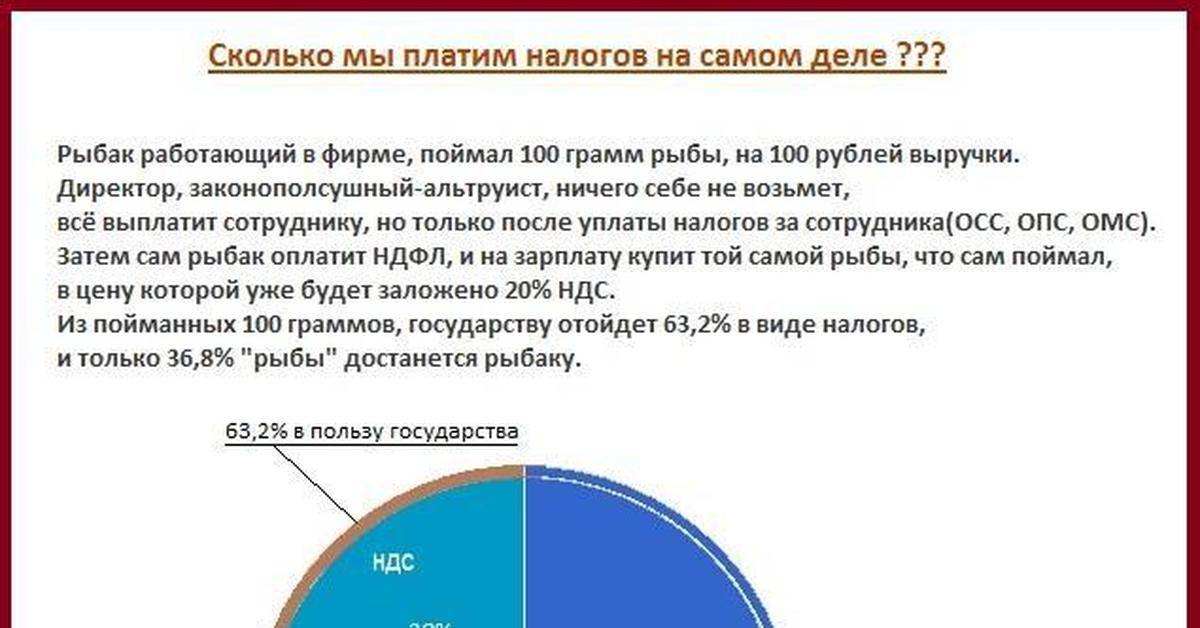

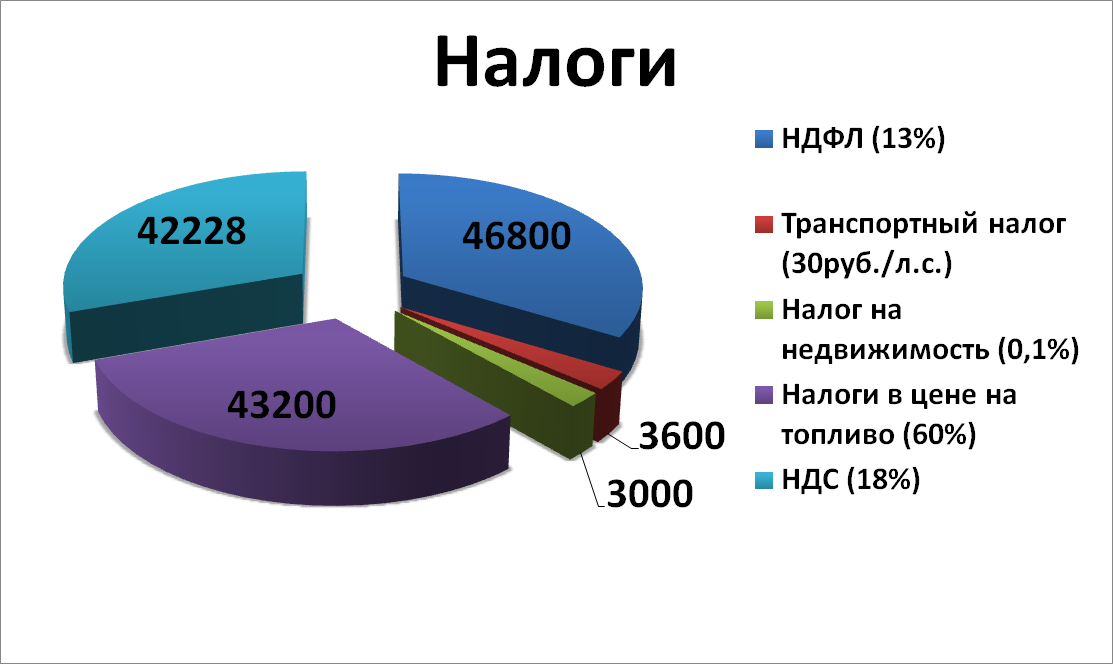

Скрытые налоги

Помимо этого существуют налоги, которые мы платим каждый день. Речь идет об НДС (налог на добавленную стоимость), размер которого обычно составляет 20%. На некоторые категории товаров, например, детское питание или вещи, школьные принадлежности, лекарства действует более низкая ставка в 10%. Все это естественно закладывается в стоимость товара. В итоге практически 5-я часть наших доходов уходит на этот налог. Если посмотреть немного по другому, то более 2-х месяцев в году мы работаем на уплату НДС.

Другие налоги

Дополнительно население страны прямо или косвенно платить следующие налоги:

- земельный налог;

- транспортный налог;

- налог на недвижимость — от 0,1 до 1,5% от стоимости жилья;

- акцизы на сигареты, алкоголь, бензин, доля которых составляет от 10 до 70% от розничной цены;

- таможенные пошлины.

Все это в совокупности дает в среднем еще 10-15% в виде дополнительных расходов от доходов населения.

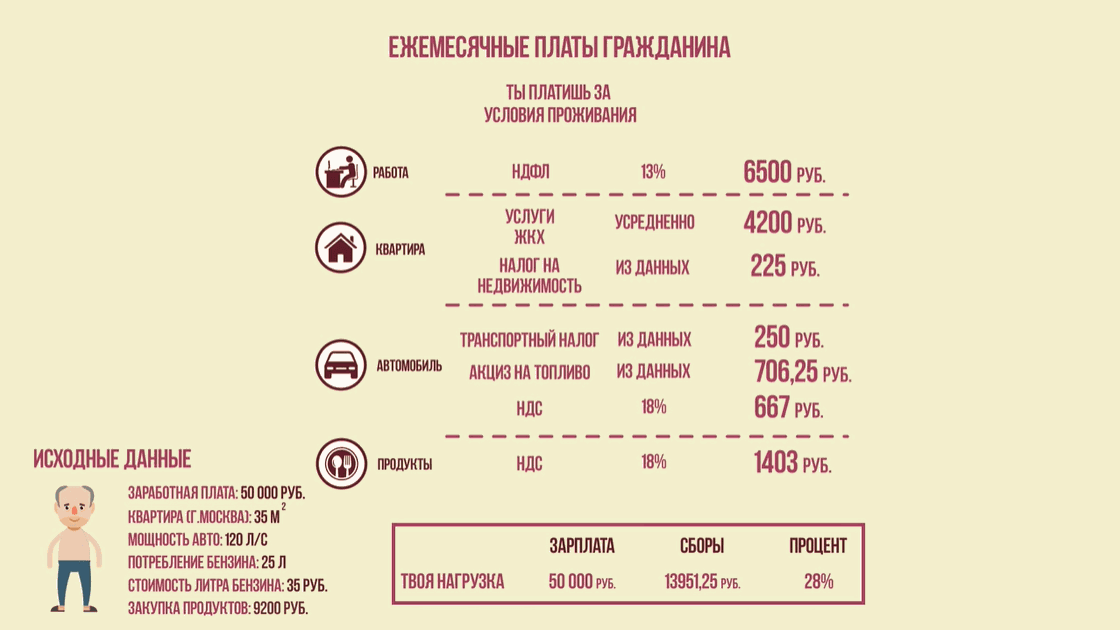

Часть 2 – Налоги при потреблении.

Казалось бы получили доход заплатили налоги и все! Ура! Гражданский долг исполнен! Гуляем свободно!

Да ничего подобного:

НДС его платят все покупая любые товары. Вы можете возразить – я покупаю в мелком магазине у дома и он не платит НДС так как он на упрощенной системе налогообложения! Но друзья – закупают они товар у оптовика, а он платит НДС, соответственно НДС вы платите через 2х посредников.

Я написал, что все трое автомобилисты – автомобили пока ездят на бензине, а в составе топлива есть акцизы, и НДС. Доля налогов в цене топлива порядка 45%. Я не могу знать сколько каждый из них тратит на топливо (хотя, например, я за декабрь оставил на заправке 13400), но в цене литра налогов порядка 50 процентов, чтобы не врать я буду считать 45%.

За машину в зависимости от мощности они заплатят от 0 (льготы для пенсионеров), до 10800р за мерина из примера.

Так же они платят ОСАГО. Вы можете возразить – Обязательное страхование гражданской ответственности это не налог — в случае ДТП платят пострадавшим…. ОК у меня 10 лет водительского стажа и был я в 4х ДТП (все не по моей вине) и у меня было 4 суда после которых выплачивали нужную на ремонт сумму.

У меня есть товарищ, который с ОСАГО попал в ДТП и прилип на 700 т.р. так как страховка не покрывала вред здоровью. Но платил, и платит, по ОСАГО исправно. Плюс страховые открыто говорят что собрали половину от того что выдали и жалуются на убыточность страховки, да и в суды идут не все – так что ОСАГО, по своей сути, это налог на автомобиль уплачиваемый частным лавочкам которые при наступлении страхового случая продинамят с выплатой (Без осаго нельзя а толку от него — 0.

Я специально озвучил, что все трое живут в одинаковых квартирах, конечно это фантастика но допустим.

Коммунальные платежи – я сейчас не хочу вступать в полемику, но это частично тоже налог.

Мы покупаем ком. услуги не по себестоимости, в их составе минимум 18% НДС, налоги на прибыль обслуживающих и ресурсоснабжающих организаций и т.п…. собственно платежей за услуги там 70-75 процентов от квитанции, остальное налоги).

А взнос на капитальный ремонт вообще цирк – например мой дом отремонтируют только в 2037 году! А платить за капремонт я должен ежемесячно по 460р. Не факт что дом отремонтируют так как не факт что фонды столько проработают а платить надо это факт т.е. это тоже налог. На эти деньги выстроят фонды кап. ремонта, купят лексусы руководству и может когда-то починят дома…. А пока мутные люди собирают непонятные платежи под обещание счастливого будущего….. Назвали бы налог на капитальный ремонт и собирали бы в бюджет — разворовали бы меньше и любовь народа к власти бы укрепилась…..

Договорились, средний чек на ЖКУ – 5 т.р. из них 25-30 процентов налоги т.е. 1500р. плюс налог/взнос на кап ремонт. для простоты расчета берем 2000р. или 40% от общей суммы.

Я не сказал что вся сумма платежа налог, но значительная часть платежки это налоги часть идет государству, часть окологосударственным людям….

Далее – квартиры у 3х наших примеров в собственности, и раз в год они как собственники помещений платят по 600р налога (по кадастровой оценке они будут платить по 3000 но это будет чуть позже). Не буду включать в расчет так как копейки но в масштабах страны сумма будет ОГОГО….

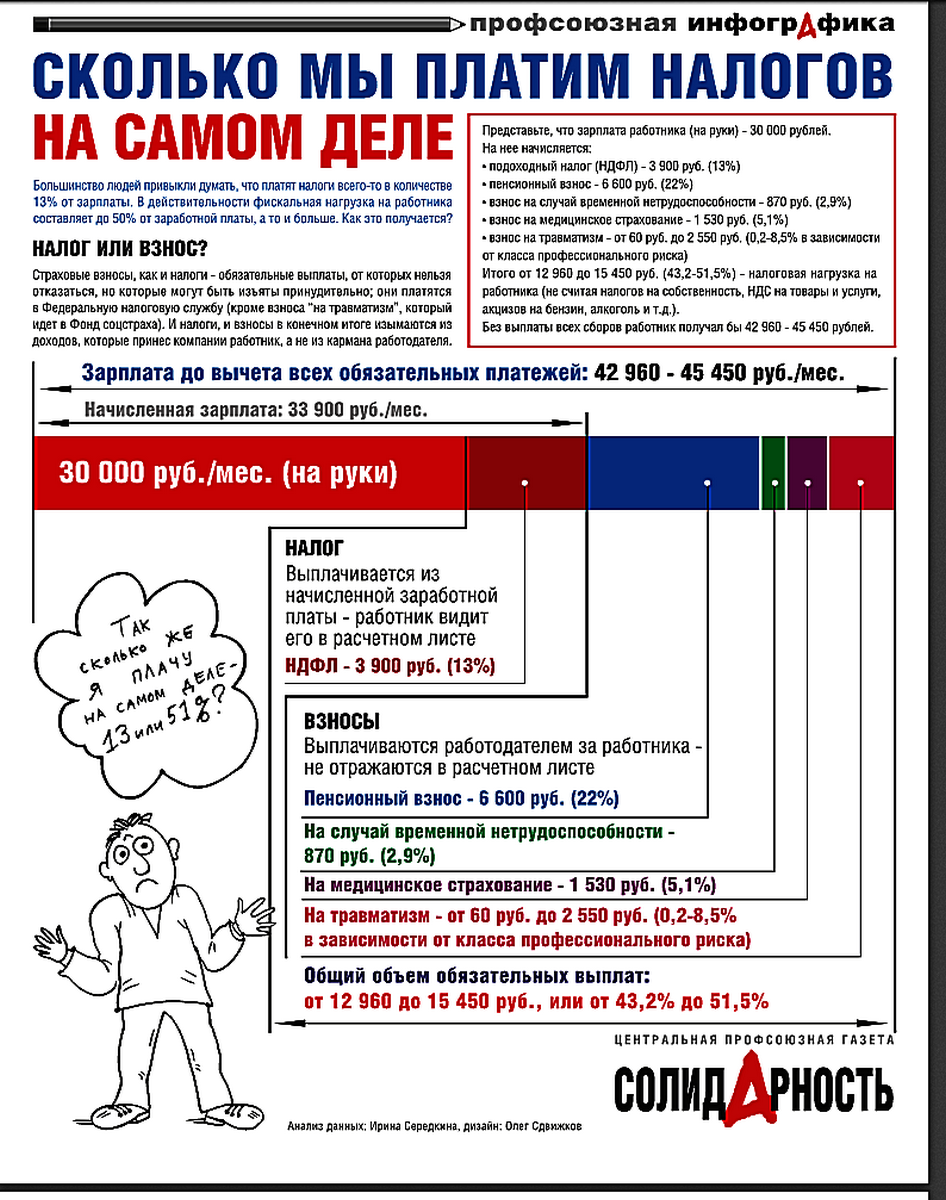

Какой был бы доход, если не платить налогов

Мало кто из наемных работников задумывается над тем, сколько налогов платит россиянин на самом деле, но многих интересует вопрос о том, каков был бы общий доход, если бы отчисления не нужно было производить. Так при зарплате в 100 тысяч рублей до момента оплаты 13% каждый месяц, работодатель должен отчислить 1,5 млн рублей за каждого сотрудника в год. Отсюда получается, что 1 млн рублей уходит на работника и 500 тысяч – в бюджет государства. После вычетов с зарплаты остается «белая сумма», которая будет составлять для сотрудника всего 87000 рублей каждый месяц. Если не оплачивать взносы в ПФ, страховые социальные и медицинские, то общая зарплата возрастет до привлекательной суммы в 125000 рублей. В этом случае человеку придется самостоятельно оплачивать образование и услуги врача, откладывать на пенсию.

Важно учитывать, что психология большинства людей такова, что в случае отмены налогов и сборов, включая подоходный налог, получаемые деньги будут расходоваться на сиюминутные нужды. Подобный подход приведет к тому, что произойдет увеличение спроса на продукцию и услуги, что станет поводом для роста цен

Сколько уходит денег в бюджет

Чтобы разобраться, сколько денег уходит в казну, рассмотрим пример. Допустим, зарплата Елены составляет 20.000 рублей. Сколько с этой суммы она фактически отдает государству:

- работодатель Елены уплачивает взносы в социальные службы (ПФР, ФСС, ФОМС) в размере 34%, получается 6.800 рублей;

- НДФЛ 13% – 2.600 рублей, «на руки» Елена получит 17.400 рублей;

- на оплату товаров и услуг включается НДС 20%, если Елена потратить всю зп, то в бюджет поступит ещё 3.480 рублей;

- если бы не было этих сборов, то полная зарплата Елены равнялась бы 30.280 рублей;

- государство получается в виде налогов 12.880 рублей, что составляет 43% от зарплаты.

Отметим, что в примере не указаны другие косвенные выплаты, например, на транспорт или имущество. Так, если учитывать ещё и эти сборы, то сумма, поступаемая в бюджет, окажется больше. Транспортный налог в г. Москва на легковой автомобиль мощностью до 100 л.с. на 2022 год составляет около 1.200 рублей.

А кто платит НДС

По учебнику, вроде, все так:

2. Компания 1 продала товар компании 2 за 236 руб. В составе цены компания 2 уплатила компании 1 НДС – 36 руб. Компания 1 перечислила налог в бюджет. Компания 2 возместила эти 36 руб. из бюджета. Бюджет снова ничего не получил.

3. Компания 2 продала товар в своем розничном магазине за 300 руб. В составе цены мы с вами уплатили продавцу НДС – 45,8 руб. Сколько мы платим налогов? Пока не понятно, потому что налог получил бюджет.

Однако то, что НДС платит конечный потребитель – иллюзия. Дело в том, что все деньги, которые получает от покупателя продавец, он всегда рассматривает как свою исключительную собственность. В том числе и сумму НДС. Поэтому продавец искренне считает, что НДС он обязан платить из собственных денег по расчетной ставке 15,25% (18: 118).

Если исходить из этой логики, получится, что из 45,8 руб. налога, поступившего в итоге в бюджет, 36 руб. уплатила компания 1 и 9,8 руб. – компания 2. А мы с вами снова не заплатили в бюджет ничего. Подтверждает этот вывод и тот факт, что цепочка уплаты-возмещения НДС в любой момент может оборваться, не дойдя до конечного потребителя, если туда вклинится участник на вмененке или упрощенке или компания-однодневка. Кроме того, задумайтесь, зачем компании занимаются оптимизацией НДС, если этот налог платит только конечный потребитель?

Акциз платит производитель. Он включает его в цену подакцизного товара. Значит, в конечном итоге, акциз платит конечный потребитель. Так?

Акциз платит производитель. Он включает его в цену подакцизного товара. Значит, в конечном итоге, акциз платит конечный потребитель. Так?

Кроме того, затратное ценообразование

по большей части осталось прошлом – в СССР. На свободном рынке, если АЗС по каким-то причинам не может продать бензин за 40 руб., она будет вынуждена продавать его дешевле. Возможно даже с убытком. И как после этого говорить, что акциз платит конечный потребитель? Это верно лишь отчасти.

То же самое и с другими налогами, которые якобы компании включают в цену товаров, работ, услуг и их оплачивает в итоге потребитель. Да, включают, но ценообразование – сложная штука. У многих компаний убытки. Это значит, что конечные потребители не только налоги им не оплатили в составе цены, но и кучу других затрат не покрыли.

Имущественные налоги

Налог на имущество физических лиц

Платится, если у вас в собственности есть НК РФ Глава 32. Налог на имущество физических лиц :

- дом;

- квартира или комната;

- гараж или место для парковки;

- единый недвижимый комплекс;

- объект незавершённого строительства;

- любое другое здание или сооружение.

В большинстве регионов России налог на имущество считается по кадастровой стоимости объекта. Она, в отличие от инвентаризационной, учитывает не только технические характеристики, но и местоположение и инфраструктуру и наиболее близка к рыночной.

Законом предусмотрены вычеты Налоговый кодекс Российской Федерации (часть 2) . Например, при исчислении налога на квартиру из общей стоимости отнимается цена 20 квадратных метров, и только с остатка считается налог.

Есть регионы, где налог всё ещё считают по инвентаризационной стоимости, но 2018 год — последний, за который взносы начислят по этой схеме.

Транспортный налог

Как понятно из названия, это налог на транспорт, причём не только на автомобиль. Под действие закона НК РФ Глава 28. Транспортный налог подпадают мотоциклы, автобусы, теплоходы, яхты, снегоходы, самолёты и так далее.

Налоговые ставки устанавливаются регионами и зависят от мощности двигателя. Каждую лошадиную силу (килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства и так далее) оценивают в рублях.

Однако размер ставки не может превышать установленную Налоговым кодексом более чем в десять НК РФ Глава 28. Транспортный налог раз.

Земельный налог

Платится, если у вас в собственности есть участок НК РФ Статья 389. Объект налогообложения земли, который расположен на территории города, посёлка или другого муниципального образования.

Налог рассчитывается от кадастровой стоимости, а ставки не могут превышать 0,3% в отношении земель жилищно-коммунального фонда, участков сельскохозяйственного назначения, дач, садов, личного подсобного хозяйства и земель таможни, 1,5% — для остальных объектов.

Регионы могут на своей территории устанавливать местные ставки меньше этих показателей.

Часть – 3. Прочие налоги.

Возможно, у этих 3х людей есть в собственности дачи/гаражи/земельные участки – за них тоже надо платить налог.

Так же так как они являются конечными потребителями, они оплатят все эти ЕГАИСЫ, ПЛАТОНЫ и налоги на прибыль организаций товары и услуги которых они покупают.

СО времен Петра I действовал гербовый сбор – надо было платить за бумаги с печатью. С тех пор ничего не изменилось. Замена прав – 2000, Регистрация фирмы – 4000, гос. нотариус – 100 р. за лист, свидетельства ЗАГСА, кадастра и т.д. и т.п. за все гос. услуги надо платить.

Отдельно остановимся на акцизах. Покупая бензин мы платим акцизы на топливо, покупая сигареты — акциз на табак, при покупке алкоголя — акциз на спирт….. Сейчас идут разговоры о введении акцизов на вредную продукцию — сахар, газировку, жирную пищу и т.п.

А еще — вот жил себе человек, копил на что то, покупал что-то и умер…. Ну бывает так!Родственники вступили в наследство и платят налог….. Т.е. налог оберется 2 раза…. Сначала человек заработал и заплатил налоги, потом его родственники при вступлении в наследство снова платят…..

Итак, резюмируем.

Больше всех налогов платит тот, кто работает по найму при среднем доходе.

Предприниматель платить чуть меньше налогов при доходе выше среднего (если он не лентяй)

Меньше всех налогов платит пенсионер при низком доходе.

Сколько процентов от дохода уходит от всех доходов на оплату налогов посчитать для абстрактного человека нереально, так как неизвестна структура его потребления, но для работяги, живущего на зарплату, доля налогов в его доходах/тратах будет выше 70%

Меня всегда убивала речевая конструкция – государственные деньги….. Государство это люди, Люди это мы! Нет государственных денег! Есть наши деньги! Деньги налогоплательщиков!

И еще меня очень забавляет государственная софистическая традиция называть налоги сборами или взносами и привлекать к их собиранию кучку проходимцев…..

Вы до сих пор считаете что в России низкие налоги? тогда за вами уже выехали санитары!

P.S.

Про медицину и пенсию.

Про пенсию – чисто математически (учитывая ожидаемую продолжительность жизни) у мужчин её не будет….. А после поднятия пенсионного возраста и подавно…. Да и возраст дожития 19 лет для женщин выглядит очень фантастическим (после поднятия пенсионного возраста до 63х лет)… Зато будет вот это (Казань):

Сколько стоит это здание и на чьи деньги оно построено надо объяснять? Вообще в интернете с 2012 года ходит пост по 50 самых красивых зданий пенсионного фонда. Можете погуглить пояндексить и сами все найдете….

Про медицину – я в декабре обратился в больницу с хроническим заболеванием. Так получилось, что я каждые 2-3 года преодически обращаюсь, и помогает мне только электрофорез. Собственно на него мне и нужно было направление. Раньше все занимало 1 день и 1-2 похода в больницу, т.е. от обращения до постановки диагноза и назначения лечения.

Сейчас надо сходить в больницу 5 раз! И занимает это два дня и вся работа построена так чтобы люди не обращались! …..

Итог я поехал в платную клинику ….

Так как в это же время у меня закончились права мне надо было проходить медосмотр…. Прошел его я тоже в ЧАСТНОЙ клинике (дешевле и быстрее, чем в гос.). Для медосмотра мне надо было заплатить за справку по месту жительства, о том, что я не состою на учете у нарколога и психиатора — 482 рубля (за листок формата A5 с 2мя подписями и печатями).

Зубы лечить – бесплатно только вырвать.

Направление на лечение получить – надоест ходить проще заплатить.

Бесплатно только скорая, у которой обезболивающих нет, так как с наркоманией борются……

т.е. Бесплатной медицины НЕТ…

Замете я не ругаю врачей…. Я констатирую факт, что бесплатной медицины НЕТ, а если она и есть, то построено все так чтобы услуг не оказывать. Я сильно сомневаюсь что это сделано не специально….. т.е. деньги которые мы платим это не взнос в фонд, а практически налог т.к. услуг взамен мы не получаем…. Замете я не хочу вступать в полемику о том что бесплатно кому-то сделали операцию, я констатирую факт своего обращения в гос. клинику и его результат….

Про соц. страхование – к ним вопросов нет так как они оплачивают и больничные и отпуска по уходу за ребенком и травматизм (хотя копейки) и на сколько я знаю у них бюджет реально трещит так как льготников много…. Хотя лично я ничего с этого фонда не получаю…..

На этом у меня сегодня все! Подписывайтесь на блог и не болейте.

Налог на доходы физических лиц (НДФЛ)

Налоговая ставка — 9%, 13%, 30% или 35% от всей полученной суммы дохода за расчетный период (т.е. за год).

Штраф за неподанную декларацию — 5% неуплаченной суммы налога за каждый месяц просрочки, но не менее 1 тысячи и не более 30% от суммы невыплаченного налога.

9%

- доходов в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 года;

- доходов учредителей доверительного управления ипотечным покрытием, полученным на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года.

30%

обязаны уплатить те, кто является налоговым резидентом РФ (речь о тех гражданах, кто находится на территории РФ менее 183 календарных дней в году). Однако этой категории заплатить придется стандартные 13% за трудовую деятельность и трудовую деятельность в качестве высококвалифицированного специалиста, а за доходы от долевого участия в деятельности российских организаций — 15%.

35%

должны быть выплачены в случае получения:

- выигрыша или приза, полученного в конкурсе, лотерее, телеигре и т.п.; исключение — призы и выигрыши дешевле 4 000 рублей (подробно об этом читайте в статье « »);

- процентов по банковским вкладам, которые превышают размеры: для рублевых вкладов это ставка рефинансирования +5%, для валютных — 9% годовых (ст. 214.2 НК РФ);

- суммы экономии, если процент по взятому вами кредиту ниже, чем указанно в статье 212.2 НК РФ: для рублевого кредита это 2/3 ставки рефинансирования над суммой процентов, исчисленной исходя из условий договора, для валютных — 9% годовых;

- платы за использование денежных средств членов кредитного потребительского кооператива, а также процентов за использование сельскохозяйственным кредитным потребительским кооперативом займов от членов или ассоциированных членов этого кооператива, в части превышения суммы указанной платы, процентов, начисленных над суммой платы, процентов, рассчитанной исходя из ставки рефинансирования +5%.

Выплаты во внебюджетные фонды

Самостоятельная выплата касается тех физлиц, которые не имеют статуса ИП, но начисляют зарплату наемным работникам ( , домработницам, строителям или ремонтной бригаде за ) и/или выплачивают вознаграждение подрядчикам – физическим лицам.

В течение 2012-2013 годов максимальный тариф страховых взносов понижен с 34 до 30 процентов. Он будет применяться к выплатам, начисленным в пользу работника, которые не превышают 512 тыс. рублей в 2012 году и 573 тыс. рублей в 2013 году.

Имейте в виду, физическое лицо, получающее вознаграждение не может самостоятельно уплачивать на себя взносы в ПФР или в ФСС, если не является индивидуальным предпринимателем.

*

Ставки по объектам налогообложения указаны по информации УФНС г.Москвы.

Российская федерация является государством, в котором действует много видов налогов. Благодаря этому (да и не только) мы находимся в конце списка по легкости ведения бизнеса. Какие налоги платит человек у нас? Мы являемся страной с одной из самых сложных налоговых систем. Но при детальном рассмотрении выявляется, что здесь существует много нюансов. Давайте выясним, какие налоги платят граждане РФ и что в эти платежи включено.

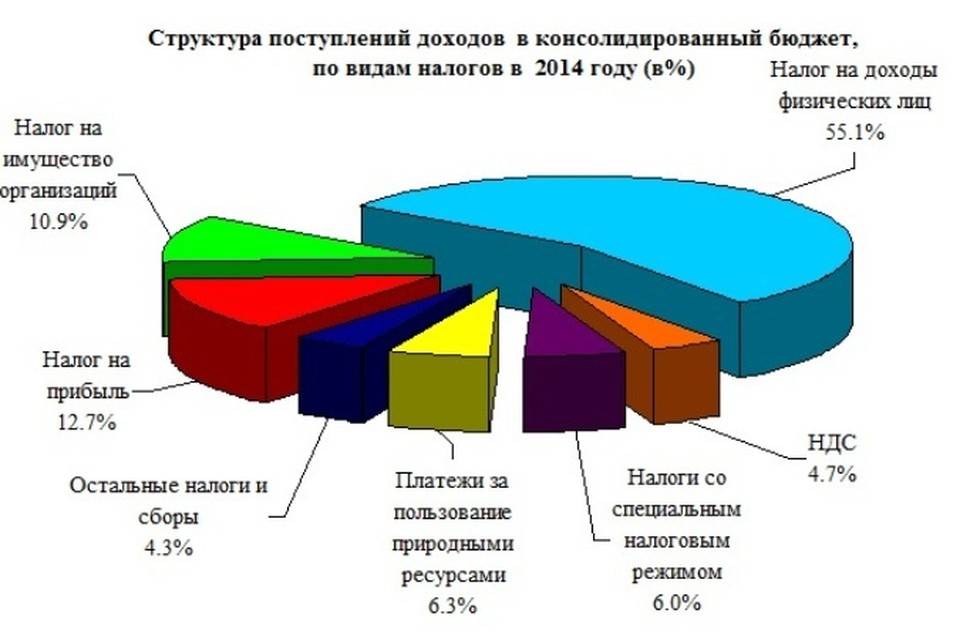

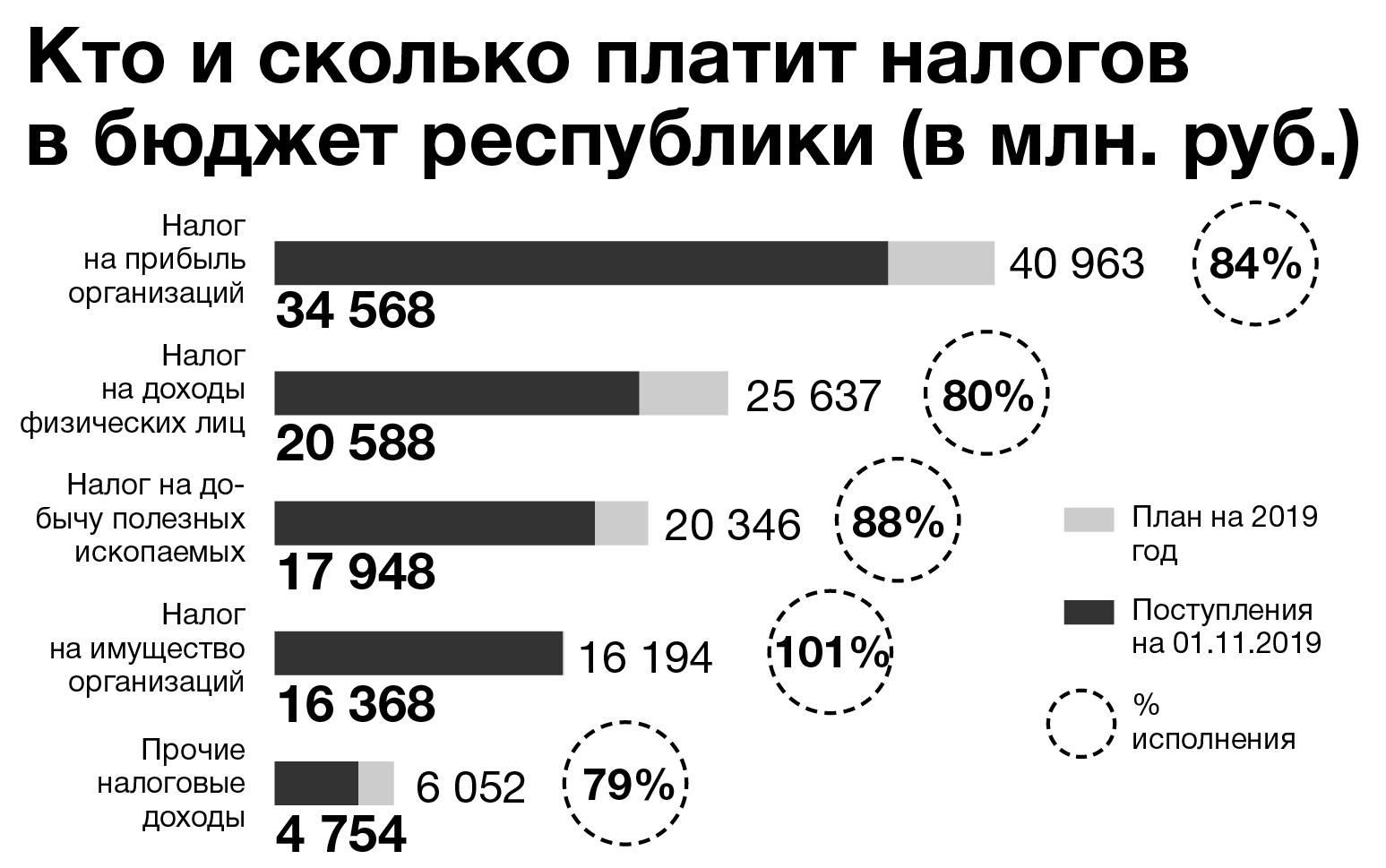

Насколько бюджет России зависит от налогов

Учитывая наполняемость бюджетов, зависимость ПФ (Пенсионного фонда России) от налогов, можно сделать вывод, что зависимость от них у государства высокая. Именно поэтому мы платим государству высокие отчисления. По существующим сведениям по состоянию на 2015 год налоговая часть бюджета составила около 80%, на расходы всех уровней приходятся до 71%

Важно учитывать, что налоговая составляющая, поступающая от физических лиц, которые реально платят налогов на необходимые суммы, является небольшой. Такие отчисления равны 10%. Из них отчисления НДФЛ (13%) распределяются на все сферы бюджета, включая затраты на строительство дорог, медицину, образование, военные и правоохранительные нужды

Из них отчисления НДФЛ (13%) распределяются на все сферы бюджета, включая затраты на строительство дорог, медицину, образование, военные и правоохранительные нужды.

Сколько же мы в итоге платим налогов

Зачем же нам говорят, что мы платим все эти налоги? Либерально настроенная общественность призывает тем самым людей к гражданской активности. Ведь если все налоги платим мы с вами, а не юридические лица, собственники и предприниматели, то государство должно отвечать перед своим народом. Доколе? Проправительственные источники врут, чтобы не вводить прогрессивную ставку НДФЛ. Типа, вы же и так много платите, зачем вам еще больше?

Я тоже хотел бы от сограждан большей гражданской активности. Но честный человек врать не должен. Чтобы люди осознали, что государство живет за их счет, они должны платить НДФЛ самостоятельно. Работодатель не должен ничего удерживать!

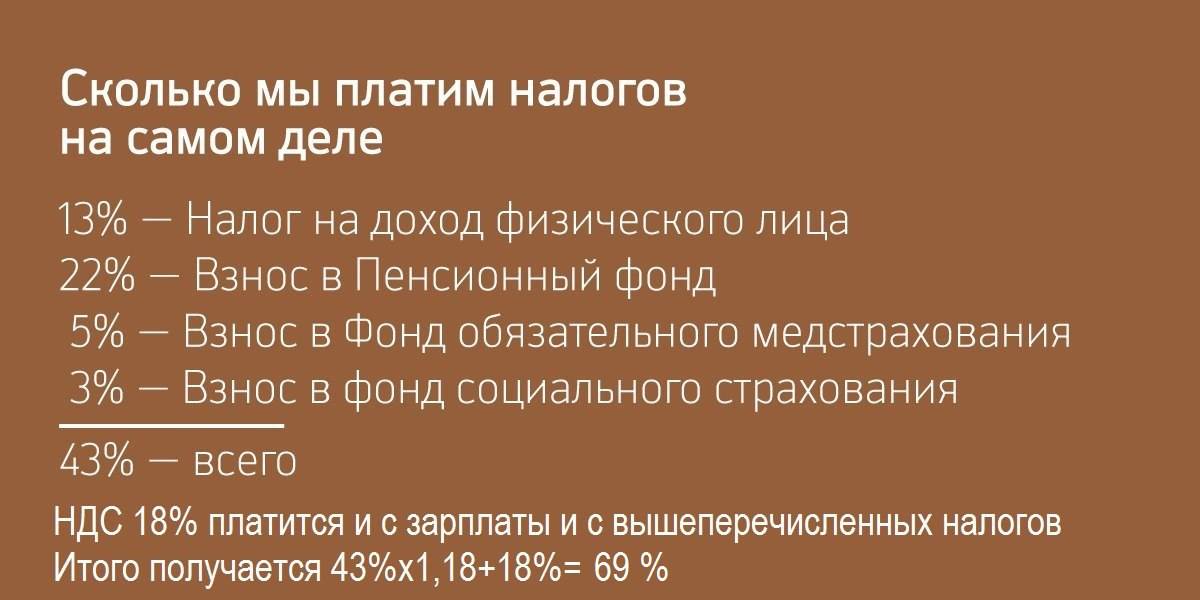

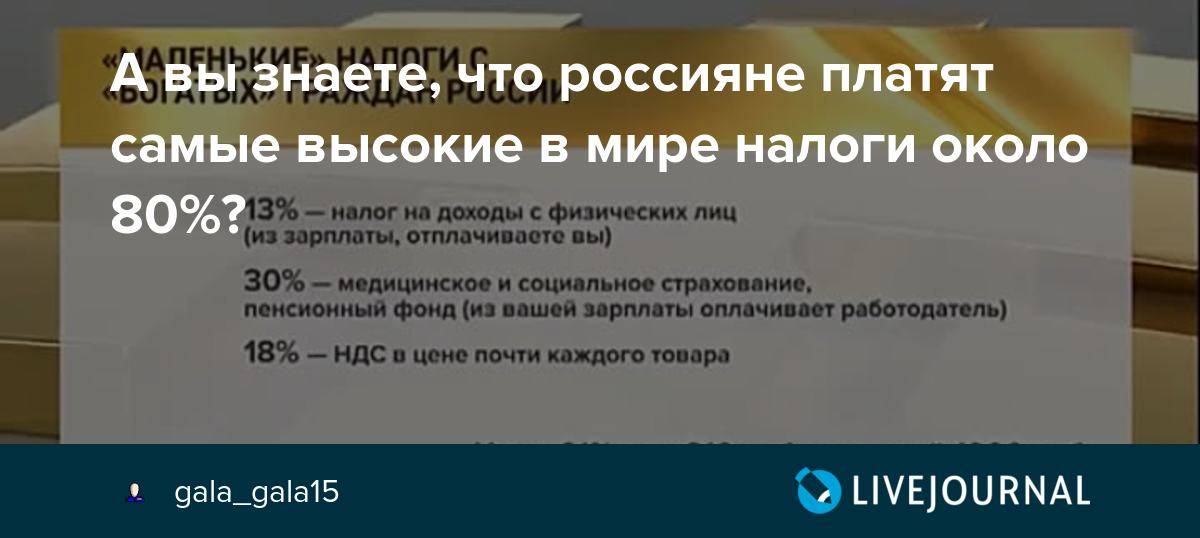

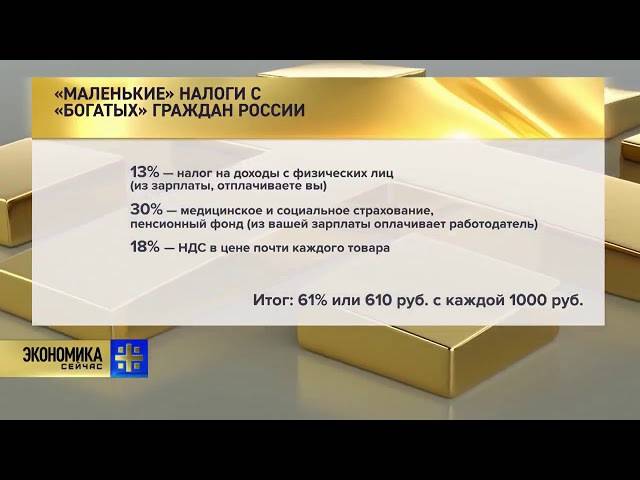

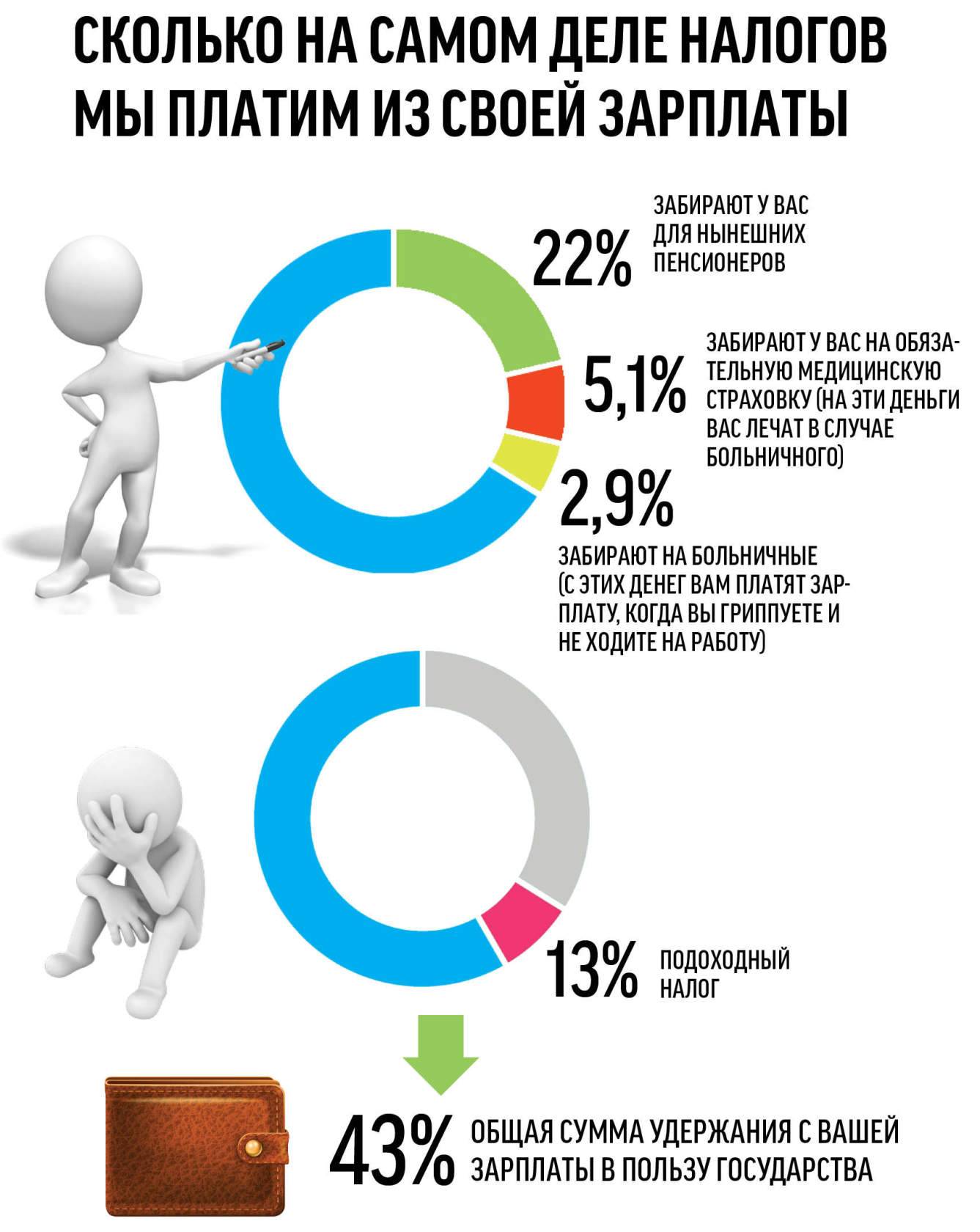

О нашей «самой низкой» ставке подоходного налога (НДФЛ) мы постоянно слышим и читаем в СМИ. Нам, правда, «забывают» сообщить, что 13% – только верхушка -айсберга. Из нашей официальной зарплаты высчитываются страховые взносы и НДФЛ. Только первый вычет в бюджет платит работодатель, а второй – работник. В итоге на руки мы получаем зарплату, которая теоретически могла быть на 47% (34% + 13%) больше. Кроме того, делая покупки, мы платим налог на добавленную стоимость (НДС – 18%), акцизы, ввозные пошлины – всё то, что бизнесмены закладывают в цену товара, перекладывая свою ношу на конечных потребителей.

«Без учёта страхового взноса человек, который много курит, пьёт и расходует много бензина, платит государству явно более 60%», – говорит Дмитрий Тихонов, доцент Высшей школы финансов и менеджмента РАНХиГС

.

А с учётом взноса – даже более 90%. Если же сюда прибавить налоги на имущество, транспорт и землю, а также «коммуналку»… Ведь стоимость жилищно-коммунальных услуг, а это тоже своеобразный налог на воду, газ, тепло, в среднем по стране ежегодно увеличивается на 20-25%.